1.2 Способы и методы оценки финансовое состояние организации

В качестве критериев оценки финансового состояния организации используют прежде всего два подхода.

Первый. Анализ и оценка финансовой устойчивости.

Второй. Анализ и оценка денежных потоков организации.

При оценке финансовой устойчивости широко используется метод «финансовых коэффициентов». Важное значение при этом имеет выбор/ обоснование наиболее адекватных финансовых показателей и формирование на этой основе системы показателей финансовой устойчивости.

Рассмотрим финансовые коэффициенты, применяемые при оценке финансовой устойчивости организации, — ее кредитоспособности.

1 Метод финансовых коэффициентов, применяемый в практике оценки кредитоспособности заемщика.

Степень финансовой устойчивости определяют посредством анализа таких финансовых коэффициентов, как[1]:

- ликвидность;

- оборачиваемость активов;

- финансовый леверидж;

- прибыльность;

- обслуживание долга.

При анализе денежных потоков учитываются все планируемые поступления и расходы предприятия на период пользования кредитными деньгами.

Кредитоспособность должна рассчитываться не только банком для принятия решения о выдаче кредита, но и самим заёмщиком – для оценки своих возможностей.

В качестве метода оценки кредитоспособности заемщика кроме анализа денежного потока банк также проведет расчет ряда финансовых коэффициентов, при этом в каждой кредитной организации своя методология какие именно коэффициенты необходимо рассчитывать и какое у них должно быть значение, поэтому остановимся на самых распространенных.

Коэффициент текущей ликвидности – показывает, способен ли вообще потенциальный заемщик рассчитаться по своим обязательствам. Рассчитывается довольно просто: берутся текущие активы фирмы и делятся на текущие пассивы. Если коэффициент меньше 1, то клиент скорее всего деньги в долг не получит (исключение могут сделать только для заемщиков с быстрой оборачиваемостью капитала).

Коэффициент быстрой ликвидности – позволяет прогнозировать способность заемщика быстро освобождать денежные средства из оборота для погашения будущих кредитов. Ликвидные активы делятся на текущие пассивы. Коэффициент должен быть больше 0,6.

Коэффициенты эффективности – дополняют первые два коэффициента и позволяют точнее определить финансовую благонадежность заемщика. Коэффициенты анализируются в динамике и сравниваются с аналогичными показателями конкурентов заемщика и средними показателями по отрасли[2]:

- длительность оборота в днях – рассчитывают отношение средних остатков задолженности в периоде к однодневной выручке от реализации;

- количество оборотов в периоде – берется выручка от реализации за период времени и делится на средние остатки запасов в периоде;

- оборачиваемость дебиторской задолженности в днях – отношение средних остатков задолженности в периоде к однодневной выручке от реализации;

- оборачиваемость активов – делят выручку от реализации на средний размер активов в период времени.

Коэффициент финансового левериджа – показывает степень обеспеченности заемщика собственным капиталом. Способы расчета могут быть разными (например, соотношение всех долговых обязательств к акционерному капиталу), позволяет провести экспертизу размера собственного капитала заемщика и степень его зависимости от привлеченных ресурсов.

Коэффициенты прибыльности – показывают эффективность использования всего капитала, включая его привлеченную часть. Выделяют[3]:

- коэффициенты норм прибыли (отношение чистой операционной прибыли к выручке от реализации);

- коэффициент рентабельности (отношение чистой прибыли к собственному капиталу);

- коэффициенты нормы прибыли на акцию (считают доход на акцию (дивиденды по простым акциям к среднему количеству простых акций) и дивидендный доход в процентах (годовой дивиденд на одну акцию делится на среднюю рыночную цену одной акции и все это умножается на 100).

Коэффициенты обслуживания долга – сигнализируют, какая часть прибыли поглощается процентными или фиксированными платежами. Чем больше денег уходит на выплаты по процентам, тем меньше останется денег для выплаты по долговым обязательствам, таким образом будет хуже кредитоспособность клиента при расчете этого коэффициента считают[4]:

- коэффициент покрытия процента – прибыль до уплаты процентов за период делится на процентные платежи за период;

- коэффициент покрытия фиксированных платежей – прибыль до уплаты фиксированных платежей за период делится на сумму процентов, лизинговых платежей, дивидендов по привилегированным акциям и прочим фиксированным платежам.

Перечисленные коэффициенты можно рассчитывать на основе средних остатков по балансам на отчетные даты и на основе прогнозируемых показателей в будущем.

При проведении анализа кредитоспособности заемщика банк также будет оценивать факторы, которые могут привести к задержке кругооборота фондов потенциального клиента. Условно все факторы можно разделить на три категории:

1 Создание запасов. Выясняется количество поставщиков и их надежность, исследуются возможности заемщика по накоплению произведенной продукции и сырья, как у него выстроена логистика, оцениваются факторы валютного риска и вероятность введения санкций на поставку импортного сырья.

2 Производство. Анализируются мощности и возраст оборудования заемщика, степень его износа, оценивается оперативного получения запасных частей для оборудования. Также смотрят на загруженность производства и оценивают человеческий капитал – изучают количество и квалификацию персонала, занятого в производстве.

3 Анализ сбытовой политики. Банк проводит оценку востребованности производимого заемщиком товара, емкость рынка, поведение конкурентов заемщика, факторы валютного риска, санкции или возможность их введения и т.д.

В условиях экономической нестабильности анализу делового риска уделяется большое внимание, так как он вместе с финансовыми коэффициентами помогает надежнее оценивать кредитоспособность заемщика и серьезно дополняет картину его благонадежности. Как правило каждый фактор делового риска имеет свое бальное значение, которые потом складываются в единую банковскую систему скоринга. Чем больше сумма баллов – тем меньше риск невыплаты по кредиту и больше вероятность погашения заемщиком своих долговых обязательств.

Кредитоспособность малых предприятий имеет свою специфику – кроме вышеперечисленных методов сотрудник банка также обычно выезжает на предприятие заемщика, смотрит на его работу и проводит собеседование с владельцем банка. Это связано в первую очередь с тем, что у небольших предприятий распространена практика ухода от налогообложения и выше процент ошибок в официальной отчетности, чем у крупных предприятий. Поэтому методы оценки кредитоспособности заемщика для больших предприятий не всегда будут срабатывать так, как они должны работать.

Сегодня банковские кредиты – наиболее доступный источник финансирования операционной и инвестиционной деятельности. При планировании очередных заимствований как менеджменту компании, так и банку важно понимать, что компания справится с растущей долговой нагрузкой, и вовремя расплатится по всем своим обязательствам. Это – суть понятия «кредитоспособность».

Сегодня любой банк определяет профиль клиента и проводит оценку его кредитоспособности по направлениям[5]:

- ликвидность;

- финансовая устойчивость;

- прибыльность;

- рентабельность;

- оборачиваемость;

- коэффициенты долговой нагрузки (Debt/EBITDA, коэффициент обеспеченности процентов по кредитам).

В процессе анализа кредитоспособности наши эксперты выявляют проблемы в финансовом состоянии компании, имеющие два основных проявления:

- низкая ликвидность (дефицит денежных средств). Распространенной причиной являются условия заключенных контрактов с низкой долей авансирования, либо нерациональное (часто вынужденное) управление политикой расчетов с покупателями и поставщиками. Типичной ошибкой заемщиков часто является недофинансирование оборотного капитала при реализации инвестиционного проекта, когда производственные/торговые мощности созданы, а наполнить их за счет имеющегося оборотного капитала заемщик не в состоянии;

- низкая рентабельность операционной/общей деятельности при высокой доле заемных платных источников ее финансирования.

В зависимости от причины проблемы, банк предлагает способы ее устранения, возможно, требующие управленческих решений. Так, например, при условии сохранения приемлемой долговой нагрузки эффективно привлечение дополнительного объема кредитов для устранения дефицита ликвидности. В случае иммобилизации компанией оборотных средств в затраты инвестиционного характера эффективна реструктуризация кредитного портфеля Заемщика, с целью рефинансирования инвестиционных затрат долгосрочными кредитами.

Для составления комфортного графика платежей по кредиту банк проверяет достаточность операционной прибыли для обслуживания кредитов и займов, применяя показатель покрытия процентных расходов (EBITDA/Проценты к уплате), рассчитывая показатель на период кредитования. При финансировании инвестиционного проекта банк анализирует коэффициент обслуживания долга, который показывает соотношение операционной прибыли к платежу в погашение кредита и процентов.

2 Анализ денежного потока

Метод анализа денежного потока — оценка кредитоспособности клиента коммерческого банка, в основе которого лежит использование фактических показателей, характеризующих оборот средств клиента в отчетном периоде. Этим он принципиально отличается от метода оценки кредитоспособности клиента на основе системы финансовых коэффициентов. Анализ денежного потока заключается в сопоставлении оттока и притока у заемщика за период, обычно соответствующий сроку испрашиваемой ссуды. При выдаче ссуды на год анализ денежного потока проводят в годовом разрезе, на срок до 90 дней — в квартальном и т.д.

Элементами притока средств за период являются[6]:

- прибыль, полученная в данном периоде;

- амортизация, начисленная за период;

- высвобождение средств (из запасов, дебиторской задолженности, основных фондов, прочих активов);

- увеличение кредиторской задолженности;

- рост прочих пассивов;

- увеличение акционерного капитала;

- выдача новых ссуд.

В качестве элементов оттока средств выделяют:

- уплату налогов, процентов, дивидендов, штрафов и пеней;

- дополнительные вложения средств в запасы, дебиторскую задолженность, прочие активы, основные фонды;

- сокращение кредиторской задолженности;

- уменьшение прочих пассивов;

- отток акционерного капитала;

- погашение ссуд.

Разница между притоком и оттоком средств характеризует величину общего денежного потока. Изменение размера запасов, дебиторской и кредиторской задолженности, прочих активов и пассивов, основных фондов по-разному влияет на общий денежный поток. Для определения этого влияния сравнивают остатки по статьям запасов, дебиторов, кредиторов и т.д. на начало и конец периода. Рост остатка запасов, дебиторов и прочих активов в течение периода означает отток средств и показывается при расчете со знаком «-», а уменьшение — приток средств и фиксируется со знаком «+». Рост кредиторов и прочих пассивов рассматривается как приток средств («+»), снижение — как отток («-»).

В определении притока и оттока средств в связи с изменением основных фондов учитываются рост или снижение стоимости их остатка за период и результаты реализации части основных фондов в течение периода. Превышение цены реализации над балансовой оценкой есть приток средств, а обратная ситуация — отток:

Приток (отток) средств в связи с изменением стоимости основных фондов = Стоимость основных фондов на конец периода — Стоимость основных фондов на начало периода + Результаты реализации основных фондов в течение периода

Для анализа денежного потока берут данные как минимум за три истекших года. Устойчивое превышение притока над оттоком средств свидетельствует о кредитоспособности клиента. Колебание величины общего денежного потока, кратковременное превышение оттока над притоком средств говорит о более низком уровне кредитоспособности клиента. Систематическое превышение оттока над притоком средств характеризует клиента как некредитоспособного. Средняя положительная величина общего денежного потока (превышение притока над оттоком средств) используется как предел выдачи новых ссуд. Указанное превышение показывает, в каком размере клиент может погашать за период долговые обязательства. На основе соотношения величины общего денежного потока и размера долговых обязательств клиента (коэффициент денежного потока) определяют его класс кредитоспособности.[7]

Таблица 1.1 Класс кредитоспособности

| Класс | Значение показателя |

| I | 0,75 |

| II | 0,30 |

| III | 0,25 |

| IV | 0,2 |

| V | 0,2 |

| VI | 0,15 |

3 Метод анализ делового риска и анализа прибыли

Деловой риск — это риск, связанный с тем, что кругооборот фондов заемщика может не завершиться в срок и с предполагаемым эффектом. Факторами делового риска являются различные причины, приводящие к прерывности или задержке кругооборота фондов на отдельных стадиях. Факторы делового риска можно сгруппировать по стадиям кругооборота (создание запасов, стадия производства, стадия сбыта).

Для этого метода используется анализ делового риска, связанный с прерывностью процесса кругооборота оборотных средств, возможностью не завершить этот кругооборот эффективно. Поэтому он учитывает следующие основные факторы делового риска[8]:

- надежность поставщиков;

- диверсифицированность поставщиков;

- сезонность поставок;

- длительность хранения продукции;

- наличие складских помещений и необходимость в них;

- порядок приобретения продукции;

- экологические факторы;

- мода на продукцию;

- уровень цен (доступность для заемщика, опасность повышения) на приобретаемые ценности и их транспортировку;

- соответствие транспортировки характеру груза;

- ввод ограничений на вывоз и ввоз импортной продукции.

Таблица 1.2 Критерии делового риска (бальная оценка)

| Критерии делового риска

| Баллы | |

| 1 | 2 | |

| I. Количество поставщиков: | ||

| более трех | 10 | |

| два | 5 | |

| один | 1 | |

| II. Надежность поставщиков: | ||

| все поставщики имеют отличную репутацию | 5 | |

| большая часть поставщиков надежны как деловые партнеры | 3 | |

| основная часть поставщиков ненадежны | 0 | |

| III. Транспортировка груза: | ||

| в пределах города | 10 | |

| поставщик отдален | 8 | |

| поставщик отдален от покупателя, транспортировка может привести к утрате части товара и снижению его качества | 6 | |

| поставщик в пределах города, транспортировка не соответствует грузу | 4 | |

| IV. Складирование товара: | ||

| заемщик имеет собственные складские помещения удовлетворительного качества или складские помещения не требуются | 5 | |

| складские помещения арендуются | 3 | |

| складские помещения требуются, но отсутствуют на момент оценки делового риска | 0 | |

В зависимости от набранных баллов определяется вероятность делового риска.

Таблица 1.3 Вероятность риска

| Вероятность риска | Баллы |

| Наименьший риск | От 25 до 30 |

| Минимальный | От 20 до 25 |

| Средний | От 15 до20 |

| Высокий | От 5 до 15 |

Прибыль – конечный финансовый результат деятельности предприятия, характеризующий абсолютную эффективность его работы.

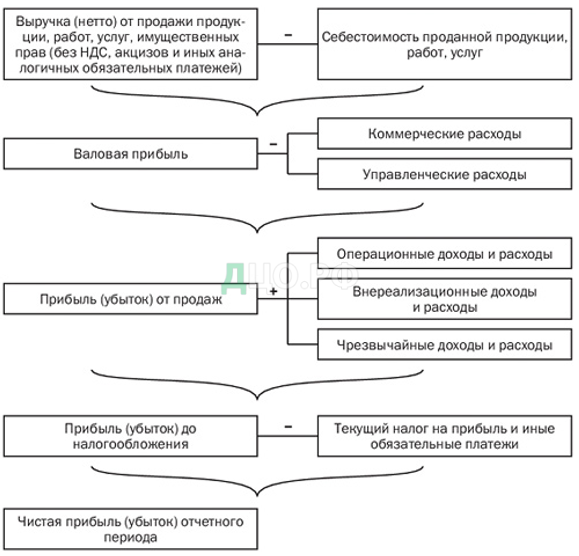

Для проведения анализа рассмотрим модель формирования финансового результата:

4 Метод финансового прогнозирования

Для финансового прогнозирования используются:

SWOT-анализ — метод стратегического планирования, заключающийся в выявлении факторов внутренней и внешней среды организации и разделении их на четыре категории:

- Strengths (сильные стороны);

- Weaknesses (слабые стороны);

- Opportunities (возможности);

- Threats (угрозы).

Сильные стороны SWOT-анализа:

- универсальный метод, который применим в самых разнообразных сферах экономики и управления;

- гибкий метод со свободным выбором анализируемых элементов в зависимости от поставленных целей;

- Может использоваться как для оперативной оценки, так и для стратегического планирования на длительный период.

- Использование метода не требует специальных знаний и наличия узкопрофильного образования.

Недостатки:

- SWOT-анализ показывает только общие факторы. Конкретные мероприятия для достижения поставленных целей надо разрабатывать отдельно;

- При анализе происходит лишь перечисление факторов без выявления основных и второстепенных, без детального анализа взаимосвязей между ними;

- Анализ даёт в большей степени статичную картинку, чем видение развития в динамике;

- SWOT-анализ является довольно субъективным и чрезвычайно зависит от позиции и знаний того, кто его проводит.

PEST-анализ (иногда обозначают как STEP) — это маркетинговый инструмент, предназначенный для выявления аспектов внешней среды, которые влияют на бизнес компании.

- Political (политических);

- Economic (экономических);

- Social (социальных);

- Technological (технологических).

Сильные стороны PEST-анализа:

- Выявление внешних факторов, влияющих на производственный процесс предприятия;

- учет социальных и технологических факторов;

- изучение политики, которая в свою очередь определяет среду компании и получение ключевых ресурсов для ее деятельности.

Недостатки:

- сильное сокращение количества данных, используемых для принятия решения;

- трудность выделить в наибольшей степени влияющие факторы при охвате большого объема данных;

- требуется проводить анализ макросреды на постоянной основе, учитывать взаимовлияние факторов внешней среды, проводить оценку с точки зрения нескольких экспертов, чтобы избежать субъективности мнения[1].

Использование экономико-математического моделирования Модель Альтмана[2]:

Zсчет=1,2х1+1,4х2+3,3х3+0,6х4+0,999х5

- Х1-Коэффициент финансовой независимости;

- Х2-Рентабельность активов;

- Х3-Рентабельность продаж;

- Х4-Коэффициент соотношения СК и ЗК;

- Х5-Коэффициент оборачиваемости активов.

Если:

Z<1,8- высокая вероятность банкротства;

1,9<Z<2.7- средняя вероятность банкротства;

2.8<Z<2.9- вероятность банкротства невелика;

Z>3- вероятность банкротства ничтожно мала.

Модель CART

Модель CART (Classification and regression trees), что переводится как «классификационные и регрессионные деревья». Это непараметрическая модель, основные достоинства которой заключаются в возможности широкого применения, доступности для понимания и легкости вычислений, хотя при построении применяются сложные статистические методы. В «классификационном дереве» фирмы-заемщики расположены на определенной «ветви» в зависимости от значений выбранных финансовых коэффициентов; далее идет «разветвление» каждой из них в зависимости от коэффициентов[3].

Модель CAMPARI

Анализ кредитоспособности клиента в соответствии с основными принципами кредитования, содержащимися в методике «CAMPARI», заключается в поочередном выделении из кредитной заявки и прилагаемых финансовых документов наиболее существенных факторов, определяющих деятельность клиента, в их оценке и уточнении после личной встречи с клиентом. Название CAMPARI образуется из начальных букв следующих слов:

- С (Character) — репутация, характеристика клиента;

- А(Ability) — способность к возврату кредита;

- М(Margin) — маржа, доходность;

- Р (Purpose) — целевое назначение кредита;

- A (Amount) — размер кредита;

- R (Repayment) — условия погашения кредита;

- I (Insurance) — обеспечение, страхование риска непогашения кредита.

В процессе оценки кредитоспособности заемщика банку важно консолидировать финансовые и операционные потоки группы, в которую входит заемщик, чтобы оценивать реальный потенциал кредитоспособности. В этом аспекте положительно оцениваются холдинги, имеющие высокий уровень управленческого учета.

Рассмотрим методики оценки кредитоспособности, сформированные совокупностью отдельных методов. Для этого сформируем таблицу/ «Классификация аналитического инструмента оценки кредитоспособности». (ПРИЛОЖ.1)

По данным таблицы можно сделать вывод, что группы методов, которые реализуют методики оценки кредитоспособности, основываются на количественных и качественных. При этом, прием методики оценки кредитоспособности – факторный анализ в своей первооснове влияния показателей на оценку кредитоспособности или классификацию ссуды, реализует рассмотренные методы, опираясь на анализ специфики отраслевой принадлежности заемщика.

В заключение хотелось бы сказать, что, безусловно, заемный капитал – это возможность интенсивного развития. Но необходимо понимать, что кредиты – это дополнительные финансовые риски (потеря ликвидности, независимости), возможное снижение рентабельности. Финансовая устойчивость и кредитная нагрузка должны выстраиваться в рамках долгосрочного бюджетирования, обеспечен должный внутренний управленческий учет. Отдельно взятый показатель долговой нагрузки не является для банка единственно верным критерием кредитования.

Подводя итог, можно сделать следующий вывод, что в настоящее время существует множество подходов и методов по оцениванию финансового состояния организации, каждый из которых имеет свои достоинства и недостатки. Именно поэтому необходимо уделять особое внимание выбору финансовых элементов, для эффективного проведения анализа.

1.3 Способы и методы обеспечения платежеспособности и финансовой устойчивости организации

Анализ литературы (И. Т. Балабанов, Н. П. Любушин, А. Д. Шеремет) показывает, что в настоящее время нет единой стандартизированной системы оценки кредитоспособности, поэтому банки используют различные, авторские методические приемы анализа кредитоспособности заемщика.

Анализ и оценка кредитоспособности заемщика в банках основаны на таких принципах как комплексность, системность, объективность, оперативность, консерватизм (осторожность), рациональность.

Комплексность оценки кредитоспособности отражается во всестороннем анализе факторов финансово-хозяйственной деятельности предприятия-заемщика, анализе структуры денежных потоков и др. Это приводит к мысли о том, что в основе формирования системы показателей оценки кредитоспособности должно лежать изучение и систематизация факторов, которые могут оказывать влияние на уровень кредитоспособности заемщика.

Анализ приведенных в параграфе 1.1 определений кредитоспособности позволяет выделить не только заложенные в них критерии её оценки, но и заявить о факторах, влияющих на кредитоспособность. Сформируем таблицу, в которой выделим из каждого рассмотренного определения такой фактор или группу факторов.

Методики и модели параграфа 1.2 оценки кредитоспособности включают разный набор коэффициентов, соответствующий одному или нескольким факторам кредитоспособности. Таблица 1.6 (ПРИЛОЖ.3) «Финансовые показатели методик и моделей оценки кредитоспособности и их соответствие предложенным факторам» поможет соотнести системы показателей и факторы кредитоспособности, выявленные в первой таблице.

Исходя из приведенных данных, можно сделать вывод, что факторы кредитоспособности, заявленные в таблице 1.5 (ПРИЛОЖ.2), полностью раскрывают скоринговые модели, факторная модель классификация ссуды и модель нечетких множеств, за исключением некоторых пунктов. Данные модели развивают использование количественной и качественной информации о заемщике, раскрывающейся соответственно в коэффициентах финансового состояния предприятия, связанной с оформлением, получением и выплатой кредитных средств.

В свою очередь, наблюдая коэффициенты финансового состояния во всех моделях оценки кредитоспособности, можно увидеть много общих. Часто встречающиеся показатели по отношению к оценке кредитоспособности выявляют часто изучаемые факторы кредитоспособности. При этом каждый коэффициент может дополнить основной фактор индивидуальной характеристикой, которая образует частную характеристику кредитоспособности[4].

Сформируем таблицу 1.7, отражающую факторы кредитоспособности и получившиеся характеристики кредитоспособности.

Таблица 1.7 Факторы и характеристики кредитоспособности

| Факторы кредитоспособности | Характеристики кредитоспособности |

| Финансовое положение организации | Финансовая устойчивость; |

| Прибыльность, эффективность использования всего капитала, включая его привлеченную часть. | |

| Достаточность денежных средств | Оценка выгодности вложений в данное предприятие; |

| Прибыльность, эффективность использования всего капитала, включая его привлеченную часть. | |

| Дееспособность | При краткосрочных текущих обязательствах; |

| Для внешних субъектов анализа: инвесторов, банков, поставщиков, акционеров | |

| В период возникновения сложностей с реализацией продукции, непредвиденными расходами; | |

| — Платежеспособность: на период, равный продолжительности оборота всех оборотных средств; на период, равный средней продолжительности одного оборота задолженности; на дату составления баланса. | |

| Прибыльность (убыточность) предприятия. | |

| Оценка реальности деятельности организации | Интенсивность использования всей совокупности имеющихся активов; |

| Скорость погашения средней величины задолженности (количество раз в год); | |

| Эффективность работы с покупателями в части взыскания дебиторской задолженности остатков неиспользуемых запасов; (интенсивность использования запасов). | |

| Вероятность дефолта и банкротства | Достаточность у организации собственных средств для финансирования текущей деятельности; |

| Сравнение долгосрочной кредиторской задолженности с источниками долгосрочного финансирования; | |

| Покрытие запасов собственными оборотными средствами, чтобы не привлекать заемные средства; | |

| Финансовая устойчивость в долгосрочной перспективе. | |

| Платежеспособность после получения кредитных средств | Способность погашать полученные кредиты в будущие периоды; |

| Способность компании расплачиваться по процентам; | |

| Платежи за долгосрочный кредит не должны превышать определенный процент личного дохода; | |

| Способность компании генерировать свободный денежный поток, необходимый для обслуживания имеющихся кредитов и займов; | |

| Способность своевременно обслуживать процентные платежи. |

Данные сформированные в таблице 1.7 позволяют провести анализ исследуемого предприятия с целью выбора финансовых коэффициентов по образованным частным характеристикам кредитоспособности, который проведем на следующих этапах выполнения исследования, изучив экономику деятельности, особенности кредитования данной отрасли, складывающихся рисках в их деятельности, которые могут оказать влияние на их кредитоспособность, а также обобщив экономические показатели, которые традиционно используются для экономического анализа деятельности организаций.

Таким образом, мы можем сделать вывод.

Во-первых, результаты анализа во многом зависят от всесторонности, регулярности, тщательности изучения финансовой отчетности.

Во-вторых, результаты анализа финансовой отчетности используются для выявления проблем управления производственно-коммерческой деятельностью, для выбора направлений инвестирования капитала, для оценки деятельности руководства организации, а также для прогнозирования ее отдельных показателей и финансовой деятельности организации в целом. Именно анализ финансового состояния является той базой, на которой строится разработка финансовой политики предприятия.

В–третьих, изучением финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов.

Поставщики – для оперативного получения платежей.

Налоговые органы – для контроля поступления денежных средств в бюджет.

Банки, и это следует подчеркнуть особо, – для оценки обстоятельств кредитования и установления степени риска.