1.3. Выбор альтернативного алгоритма операционного анализа финансово-хозяйственной деятельности фирмы

Как по-разному авторы трактуют понятие «операционный анализ» также различны методы его определения.

Механизм управления прибылью строится с учетом тесной взаимосвязи этого показателя с показателями объема реализации продукции, доходов и издержек предприятия. Система этой взаимосвязи, получившая название «взаимосвязь издержек, объема реализации и прибыли» [Cost-Volume-Profit Relationships; CVP], позволяет выделить роль отдельных факторов в формировании прибыли и обеспечить эффективное управление этим процессом на предприятии.

Один из потенциальных эффектов операционного «рычага» заключается в том, что изменение объема продаж приводит к более чем пропорциональному изменению операционной прибыли (или убытка). Количественная мера такой чувствительности операционной прибыли фирмы к изменению ее объема продаж называется силой операционного «рычага» (degree of operating leverage — DOL).

Операционный анализ характеризует взаимосвязь между объемом реализации, валовым доходом и расходами производственного характера. Анализ этих взаимосвязей заключается в количественной оценке уровня анализа. Она выражается с помощью специального метода – «метод порога рентабельности».

Так как основными составляющими операционного анализа являются операционный рычаг, точка безубыточности и запас финансовой прочности, то методика расчета будет включать в себя, соответственно, эти показатели.

Рассмотрим методику определения силы воздействия операционного анализа, предложенную Стояновым Е. С.: в практических расчетах для определения силы воздействия операционного рычага применяют отношение валовой моржи к прибыли.

Преобразование этой формулы дают способ расчета силы воздействия операционного рычага с использованием цены единицы товара, переменных затрат на единицу товара и общей суммы постоянных затрат:

Сила воздействия операционного рычага всегда рассчитывается для определенного объема продаж, для данной выручки от реализации. Изменяется выручка от реализации – изменяется и сила воздействия операционного рычага. Когда выручка от реализации снижается, сила воздействия операционного рычага возрастает. Каждый процент снижения выручки дает все больший и больший процент снижения прибыли. Так проявляет себя грозная сила операционного рычага.

При возрастании и же выручки от реализации, если порог рентабельности уже пройден, сила воздействия операционного рычага убывает: каждый процент прироста выручки дает все меньший и меньший процент прироста прибыли (при этом доля постоянных затрат в общей их сумме снижается). Но при скачке постоянных затрат, диктуемом интересами дальнейшего наращивания выручки или другими обстоятельствами, предприятию приходится проходить новый порог рентабельности.

Определив порог рентабельности для данного вида товара при данных ценах реализации можно рассчитать пороговое (критическое) значение объема производства (в штуках и т.п.):

Ниже этого количества предприятию производить невыгодно: обойдется «себе дороже».

Пройдя порог рентабельности, фирма имеет дополнительную сумму валовой маржи на каждую очередную единицу товара. Естественно, наращивается и масса прибыли. Чтобы определить массу прибыли после прохождения порога рентабельности, достаточно умножить количество товара, проданного сверх порогового объема производства, на удельную величину валовой маржи, «сидящей» в каждой единице проданного товара.

Зная порог рентабельности , определим запас финансовой прочности Запас финансовой прочности тем выше, чем ниже опасная сила операционного рычага.

Запас финансовой прочности = Выручка от реализации — Порог рентабельности (1.3.7)

Методика Стояновой Е.С. является более универсальной, так как путем несложных преобразований можно получить несколько различных вариантов расчета силы операционного рычага.

Рассмотрим методику Карасевой И.М.: для расчета эффекта или силы воздействия рычага используется целый ряд показателей. При этом требуется разделение издержек на постоянные и переменные с помощью промежуточного результата. Эту величину называют валовой маржой, суммой покрытия, вкладом.

В эти показатели входят:

Валовая маржа = Выручка от реализации – Переменные затраты (1.3.8)

Вклад (сумма покрытия) = Выручка от реализации – Переменные затрат (1.3.9)

Порог рентабельности рассчитывается как отношение постоянных затрат к коэффициенту валовой маржи:

Размер финансовой прочности показывает, что у предприятия есть запас финансовой устойчивости, а значит и прибыль. Но чем ниже разница между выручкой и порогом рентабельности, тем больше риск получить убытки.

Селезнева Н.Н. и Ионова А.Ф. предлагают следующие пути анализа операционного анализа: Организация (предприятие) начнет получать прибыль только после того, как возместит постоянные затраты за счет дохода от реализации определенного количества продукции. Чем больше постоянные затраты, тем больше нужно продать продукции, либо сократить постоянные расходы.

Маржинальный доход представляет собой разность между выручкой от реализации и переменными затратами, или сумму постоянных расходов и прибыли от реализации. Это обстоятельство позволяет строить многоступенчатые отчеты, что важно для детализации анализа.

Модель отчета для анализа прибыли

Объем от реализации — Переменные затраты = Моржинальный доход — Постоянные расходы = Прибыль от реализации

Итак, алгоритм расчета операционного рычага заключается в следующем:

Расчет критического объема производства:

где, qk — критический объем производства продукции (количество единиц изделий);

p – цена продажи единицы продукции;

Zv — переменные расходы в расчете на единицу изделия;

Zc — постоянные расходы на весь объем производства продукции;

d — маржинальный доход на единицу изделия, руб.

Расчет критического объема выручки, реализации:

где, Nk — критический объем реализации в стоимостном выражении.

Расчет запаса финансовой прочности (показатель безопасности): показатель безопасности (запас финансовой прочности) представляет собой разность между фактическим уровнем продаж и критическим объемом продаж. Он выражает величину, по достижении которой может начаться снижение объема выручки от реализации и возникновение убытков, и определяется как доля в процентах от ожидаемого объема продаж:

Показателем безопасности часто пользуются как мерой операционного риска: чем выше показатель, тем безопаснее ситуация, так как риск снижения точки равновесия меньше.

Чем ниже точка равновесия продаж, тем меньше риск ведения дела и более безопасно инвестирование при прочих равных условиях. Высокий показатель безопасности означает низкий операционный риск, поскольку возможный резкий спад в объеме продаж при этом произойдет до наступления убытков. Аналитическая польза от применения в качестве инструмента планирования прибыли методов анализа безубыточности вытекает из следующих положений:

Изменение как продажной цены, так и переменных затрат на единицу продукции приводит к изменению маржинальной прибыли или коэффициента маржинальной прибыли, или точки равновесия.

Когда объем продаж становится выше точки равновесия, продукция с более высокими удельной маржинальной прибылью или коэффициентом маржинальной прибыли способна обеспечить большую прибыль, чем продукция с низкими удельной маржинальной прибылью или коэффициентом маржинальной прибыли.

Чем ниже точка равновесия продаж, тем меньше риск ведения дела и безопаснее инвестирование при прочих равных условиях.

Для компании, имеющей многономенклатурное производство, структура продаж в целом представляется часто более важной, чем занятая ею доля рынка. Упор на производство продукции с высоким показателем маржинальной прибыли способствует достижению максимальной совокупной прибыли компании.

Оценка эффекта операционного рычага:

где, ЭОР — эффект операционного рычага;

TGI — темп изменения валового дохода, %;

TQ — темп изменения объема реализации в натуральных единицах, %

c – удельный маржинальный доход;

FC – постоянные производственные расходы.

Экономический смысл показателя операционного рычага довольно прост — он показывает степень чувствительности валового дохода предприятия к изменению объема производства. В организации с высоким уровнем эффекта операционного рычага незначительное изменение объема производства может привести к существенному изменению валового дохода.

Значение этого показателя не является постоянным для данного предприятия и зависит от базового уровня объема производства, от которого идет отчет. В частности, наибольшие значения показатель имеет в случаях, когда изменение объема производства происходит с уровней, незначительно превышающих критический объем продаж. Тогда даже незначительное изменение объема производства приводит к существенному относительному изменению валового дохода. Причина подобного положения состоит в том, что базовое значение валового дохода при этом близко к нулю. Пространственные сравнения уровней эффекта операционного рычага (анализа) возможны лишь для организаций, имеющих одинаковый базовый уровень выпуска. Более высокое значение этого показателя обычно характерно для организаций с более высоким уровнем технической оснащенности. Точнее, чем выше уровень условно-постоянных расходов по отношению к уровню переменных расходов, тем выше эффект операционного рычага. Таким образом, организация (предприятие), повышающая свой технический уровень с целью снижения удельных переменных расходов, одновременно увеличивает и эффект операционного рычага.

Организации с относительно более высоким эффектом операционного рычага рассматриваются как более рискованные с позиции производственного риска. Под последним понимается риск неполучения валового дохода, т.е. возникновения ситуации, когда организация не может покрыть свои расходы производственного характера.

Для расчета порога рентабельности, силы воздействия операционного рычага и запаса финансовой прочности предприятия на практике рекомендуем пользоваться алгоритмом вычислений, приведенным ниже. Он содержит систематизированную ключевую информацию и расчетные показатели, необходимые для принятия главнейших финансовых решений. Алгоритм реализуется для объема продаж конкретного продукта (услуг), либо для предприятия в целом. Расчет начинают с деления издержек на переменные и постоянные, так как без этого невозможно вычислить валовую маржу. Сопоставив ее с суммой выручки, получают так называемый коэффициент валовой маржи — долю валовой маржи в выручке от реализации.

В результате анализа существующих методик расчета эффекта операционного анализа, сформируем расчетный алгоритм, включающий в себя следующие блоки:

Блок 1. Динамика и структура показателей финансово-хозяйственной деятельности

Таблица 1.3.1. Динамика показателей финансово-хозяйственной деятельности

| Показатели динамики | Период | За весь рассматриваемый период | ||||||||

| 2011 | 2012 | 2013 | 2014 | |||||||

| +;-Δ (тыс. руб.) | Темп роста % | +;-Δ (тыс. руб.) | Темп роста % | +;-Δ (тыс. руб.) | Темп роста % | +;-Δ (тыс. руб.) | Темп роста % | +;-Δ (тыс. руб.) | Темп роста, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Выручка | ||||||||||

| Себестоимость | ||||||||||

| В том числе: | ||||||||||

| Постоянные затраты | ||||||||||

| Переменные затраты | ||||||||||

| Прибыль от продаж | ||||||||||

Таблица 1.3.2. Структура показателей финансово-хозяйственной деятельности

| Показатели | Период | |||||||||

| 2010 | 2011 | 2012 | 2013 | 2014 | ||||||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Выручка | ||||||||||

| Себестоимость | ||||||||||

| В том числе: | ||||||||||

| Постоянные затраты | ||||||||||

| Переменные затраты | ||||||||||

| Прибыль от продаж | ||||||||||

Блок 2. Коэффициентный анализ факторов, влияющие на уровень операционного левериджа

Таблица 1.3.3. Динамика факторов, влияющие на уровень операционного левериджа

| Показатели | Период | За весь рассматриваемый период | ||||||

| 2010 | 2011 | 2012 | 2013 | 2014 | min | средн | max | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Коэффициент рентабельности продаж | ||||||||

| Коэффициент рентабельности собственного капитала | ||||||||

| Коэффициент оборачиваемости активов | ||||||||

| Коэффициент финансовой зависимости | ||||||||

Блок 3. Определение точки безубыточности, расчет порогового значения производства

Таблица 1.3.4. Анализ точки безубыточности в стоимостном выражении

| Показатели | Период | За весь рассматриваемый период | ||||||

| 2010 | 2011 | 2012 | 2013 | 2014 | min | средн | max | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Порог рентабельности | ||||||||

| Точка безубыточности | ||||||||

Блок 4. Сила воздействия операционного рычага

Таблица 1.3.5. Операционный рычаг фирмы ООО «Урал Агро» за 2010 -2014 годы

| Показатели | Период | За весь рассматриваемый период | ||||||

| 2010 | 2011 | 2012 | 2013 | 2014 | min | средн | max | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Операционный рычаг | ||||||||

На основе сравнения альтернативных подходов к оценке операционного анализа предложен алгоритм оценки, состоящий из пяти блоков: Определение валовой маржи, необходимой для покрытия постоянных затрат, Определение точки безубыточности, расчет порогового значения производства, Запас финансовой прочности, Факторы, влияющие на уровень операционного анализа, Сила воздействия операционного рычага.

Предложенный алгоритм содержит систематизированную ключевую информацию и расчетные показатели, необходимые для принятия главнейших финансовых решений. Алгоритм реализуется для объема продаж услуг ООО «Урал Агро». Приведенная методика исследования поможет выявить проблемы и разработать мероприятия по оптимизации затрат ООО «Урал Агро».

Таким образом, рассмотрев теорию и методологию и выбрав расчетный алгоритм оценки операционного анализа фирмы, перейдем к экспресс — диагностике параметров расчета и анализу ООО «Урал Агро».

ГЛАВА 2. ЭКСПРЕСС-ДИАГНОСТИКА ОПЕРАЦИОННОГО АНАЛИЗА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ООО «Урал Агро»

2.1. Расчет показателей операционного анализа финансово-хозяйственной деятельности фирмы

На основе данных бухгалтерской отчетности ООО «Урал Агро» получены показатели, на основании которых можно рассчитать операционный рычаг фирмы.

ООО «Урал Агро» является коммерческой организацией и преследует в качестве основной цели своей деятельности извлечение прибыли. Учредителями общества в соответствии с уставными документами являются частные лица.

Основным видом деятельности ООО «Урал Агро» в соответствии с Уставом предприятия являются: хранение, и складирование продуктов нефтепереработки.

Анализ эффекта операционного рычага выполнен по результатам работы предприятия за 2010 — 2014 годы. Для проведения анализа использованы следующие формы бухгалтерского учета: форма №1 “Бухгалтерский баланс”, форма № 2 “Отчет о прибылях и убытках”, а также другие финансовые отчеты предприятия за указанный период

Проведем расчет показателей, выбранного в параграфе 1.3 алгоритма.

На основании данных бухгалтерской отчетности ООО «Урал Агро» получены показатели, участвующие в формировании прибыли предприятия.

Таблица 2.1.1. Формирование прибыли фирмы ООО «Урал Агро» за 2010 -2014 годы

| Показатели | Период | За весь рассматриваемый период | ||||||

| 2010 | 2011 | 2012 | 2013 | 2014 | min | среднее | max | |

| Выручка от реализации | 4 350 | 6 789 | 5 968 | 7 918 | 21 924 | 4 350 | 9 390 | 21 924 |

| Себестоимость проданных товаров, продукции, работ, услуг | -5 989 | -7 980 | -7 550 | -8 395 | -13 102 | -13 102 | -8 603 | -5 989 |

| Валовая прибыль (маржа) | -1 639 | -1 191 | -1 582 | -477 | 8 822 | -1 639 | 382 | 8 822 |

| Коммерческие и управленческие расходы | -2 217 | -2 560 | -2 887 | -5 295 | -6 058 | -6 058 | -3 803 | -2 217 |

| Прибыль + (убыток — ) от продаж | -3 856 | -3 751 | -4 469 | -5 772 | 2 764 | -5 772 | -3 476 | 2 764 |

В таблице 2.1.2 проведем анализ динамики постоянных и переменных затрат предприятия.

Таблица 2.1.2. Анализ динамики затрат предприятия ООО «Урал Агро» за 2010 – 2014 годы

| Показатели | Период | |||||||||

| 2010 | 2011 | 2012 | 2013 | 2014 | ||||||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | |

| Всего затрат, в том числе: | 8 206 | 100 | 10 540 | 100 | 10 437 | 100 | 15 954 | 100 | 19 160 | 100 |

| — переменные затраты | 5 989 | 73 | 7 980 | 76 | 7 550 | 72 | 10 659 | 67 | 13 102 | 68 |

| — постоянные затраты | 2 217 | 27 | 2 560 | 24 | 2 887 | 28 | 5 295 | 33 | 6 058 | 32 |

В результате анализа динамики затрат предприятия и формирования прибыли произведем расчет коэффициента валовой маржи за анализируемый период, используя формулу из расчетного алгоритма:

КВМ за 2010 год = -1639 / 4350 = 0,38

КВМ за 2011 год = -1919 / 6789 = 0,18

КВМ за 2012 год = -1582 / 5968 = 0,27

КВМ за 2013 год = -477 / 7918 = 0,06

КВМ за 2014 год = 8822 / 21924 = 0,40

Рассчитанный коэффициент валовой маржи объединим в таблицу 2.1.3

Таблица 2.1.3. Динамика коэффициента валовой маржи ООО «Урал Агро» за 2010 – 2014 годы

| Показатель | Период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |

| Коэффициент валовой маржи | 0,38 | 0,18 | 0,27 | 0,06 | 0,4 |

Так как в пункте 1.3 дипломного проекта были приведены показатели, необходимые для управления уровнем операционного анализа, то теперь рассчитаем показатели финансового состояния.

Коэффициент рентабельности собственного капитала

КСоб.К за 2010 год = -4114000 / 15729000 = — 0,26

КСоб.К за 2011 год = -6689000 / 14153000 = — 0,47

КСоб.К за 2012 год = -5472000 / 13470000 = — 0,41

КСоб.К за 2013 год = -9183000 / 42870000 = — 2,14

КСоб.К за 2014 год = -5356000 / 10690000 = — 5,01

Коэффициент оборачиваемости активов

КОА за 2010 год = 4350000 / (15570000 + 2124000) = 0,24

КОА за 2011 год = 6789000 / (21930000 + 3357000) = 0,27

КОА за 2012 год = 5968000 / (26549000 + 3247000) = 0,20

КОА за 2013 год = 7918000 / (30219000 + 6847000) = 0,21

КОА за 2014 год = 21924000 / (29169000 + 7471000) = 0,60

Коэффициент финансовой зависимости

КФЗ за 2010 год = 17894000 / 15729000 = 0,88

КФЗ за 2011 год = 25287000 / 14153000 = 0,56

КФЗ за 2012 год = 29796000 / 13470000 = 0,45

КФЗ за 2013 год = 37062000 / 4287000 = 0,12

КФЗ за 2014 год = 36640000 / — 1069000 = — 0,03

Рассчитанные коэффициенты объединим в таблицу 2.1.4 и сравним с нормативными значениями.

Таблица 2.1.4. Динамика коэффициентов, влияющих на уровень операционного анализа ООО «Урал Агро»

| Показатель | Период | Норматив | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | ||

| Коэффициент рентабельности продаж | -0,95 | -0,99 | -0,93 | -1,16 | -0,24 | 0,25 |

| Коэффициент рентабельности собственного капитала | -0,26 | -0,47 | -0,41 | -2,14 | -5,01 | 0,08 |

| Коэффициент оборачиваемости активов | 0,24 | 0,27 | 0,20 | 0,21 | 0,60 | 0,08 |

| Коэффициент финансовой зависимости | 0,88 | 0,56 | 0,45 | 0,12 | -0,03 | 0,4 – 0,6 |

Используя данные формы №2 и данные по учету затрат, можно определить выручку в точке безубыточности анализируемой организации. Следовательно, далее проведем расчет порогового значения оказания услуг, обеспечивающий безубыточный характер производства по стоимости.

Таблица 2.1.5. Точка безубыточности в стоимостном выражении фирмы ООО «Урал Агро» за 2010-2014 годы

| Показатели | Период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |

| Точка безубыточности | 5 884 | 14 593 | 10 891 | 15 296 | 15 055 |

Далее произведем расчет величины, по достижении которой может начаться снижение объема выручки от реализации и возникновение убытков, т.е. показателя финансовой прочности в абсолютных и относительных величинах.

Таблица 2.1.6. Анализ запаса финансовой прочности фирмы ООО «Урал Агро» за 2010 – 2014 годы

| Показатели | Период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |

| Запас финансовой прочности, руб. | 1 534 | 7 804 | 4 923 | 7 378 | 6 869 |

| Запас финансовой прочности, % | 35 | 115 | 82 | 93 | 31 |

По результатам проведенного операционного анализа и полученных показателей, рассчитаем силу воздействия операционного рычага.

Таблица 2.1.7. Операционный рычаг фирмы ООО «Урал Агро» за 2010 – 2014 годы

| Показатели | Период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |

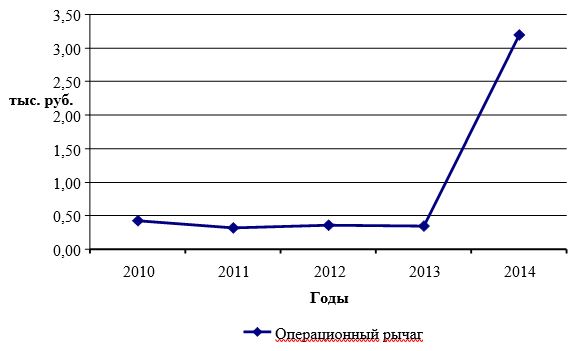

| Операционный рычаг | 0,43 | 0,32 | 0,35 | 0,34 | 3,19 |

Зная силу операционного рычага можно рассчитать прогнозируемую прибыль, то есть рассчитать эффект операционного рычага.

И, наконец, в таблице 2.1.8 приведем сводные показатели, характеризующие операционную деятельность предприятия, а именно операционный рычаг, в анализируемом периоде.

Таблица 2.1.8. Сводные показатели, характеризующие операционную деятельность ООО «Урал Агро» за 2010 – 2014 годы

| Показатели | Период | ||||

| 2010 | 2011 | 2012 | 2013 | 2014 | |

| Выручка от реализации | 4 350 | 6 789 | 5 968 | 7 918 | 21 924 |

| Себестоимость проданных товаров, продукции, работ, услуг | -5 989 | -7 980 | -7 550 | -10 659 | -13 102 |

| Валовая прибыль (маржа) | -1 639 | -1 191 | -1 582 | -2 741 | 8 822 |

| Коммерческие и управленческие расходы | -2 217 | -2 560 | -2 887 | -5 295 | -6 058 |

| Прибыль + (убыток — ) от продаж | -3 856 | -3 751 | -4 469 | -8 036 | 2 764 |

| Затраты: | 8 206 | 10 540 | 10 437 | 15 954 | 19 160 |

| — переменные затраты | 5 989 | 7 980 | 7 550 | 10 659 | 13 102 |

| — постоянные затраты | 2 217 | 2 560 | 2 887 | 5 295 | 6 058 |

| Коэффициент валовой маржи | 0,38 | 0,18 | 0,27 | 0,35 | 0,40 |

| Выручка в точке безубыточности | 5 884 | 14 593 | 10 891 | 15 296 | 15 055 |

| Отклонение от точки безубыточности в абсолютном выражении | -1 534 | -7 804 | -4 923 | -7 378 | 6 869 |

| Запас финансовой прочности, руб. | 1 534 | 7 804 | 4 923 | 7 378 | 6 869 |

| Запас финансовой прочности, % | 35 | 115 | 82 | 93 | 31 |

| Операционный рычаг | 0,43 | 0,32 | 0,35 | 0,34 | 3,19 |

На основании вычисленных в таблицах 2.1.1 — 2.1.8 данных, можно провести анализ тенденций изменения операционного рычага фирмы.

В следующем разделе главы выполним анализ с целью общей оценки сложившейся системы управления операционным рычагом предприятия. Детальный анализ динамики операционного рычага должен показать, по каким конкретным направлениям надо вести эту работу.

2.2. Анализ тенденции операционного анализа финансово-хозяйственной деятельности фирмы

На основе показателей, рассчитанных в предыдущем разделе главы, определим основные тенденции в изменении показателей, характеризующих операционный эффект данного предприятия.

Для общей характеристики финансового состояния предприятия в анализируемом периоде на рис. 2.2.1 приведена динамика выручки от реализации услуг в сопоставлении с динамикой валовой маржи.

В анализируемом периоде наблюдается улучшение финансового состояния предприятия, сопровождающееся ростом выручки от реализации. Увеличение валовой маржи и ее переход их отрицательного состояния в положительное свидетельствует о том, что фирма за счет получаемой выручки покрывает постоянные затраты. Выручка от реализации услуг за анализируемы период увеличилась на 17574 тыс. руб. или на 20 %.

Такое значительное увеличение выручки говорит о положительной тенденции развития жизни предприятия. Это связано с тем, что организация открывает для себя все новые и новые возможности и перспективы, выходит на повышенный уровень на рынке сбыта услуг, привлекает все больше новых клиентов. Никаких препятствий не наблюдается для дальнейшего наращивания выручки, кроме отягощения заемным капиталом и процентам по нему.

Далее рассмотрим динамику переменных и постоянных затрат деятельности фирмы.

Как правило, переменные затраты занимают большую долю в общей структуре затрат. Так и с нашей организацией. За анализируемый период переменные затраты увеличились на 7113 тыс. руб. или на 46 %; постоянные затраты увеличились на 3841 тыс. руб. или на 37 %. Увеличение постоянных затрат связано в основном с повышением оплаты труда рабочих и служащих в связи с повышением минимальной оплаты труда и с уровнем индексации цен. Также немаловажное влияние на уровень постоянных затрат оказывают расходы по содержанию административно-хозяйственного здания. Увеличение переменных затрат связано прежде всего с повышением цен на материалы, на энергоносители и, особенно, газа природного. Так как организация ООО «Урал Агро» осуществляет деятельность по приемке, отгрузке, хранению, а также сушке принятого зерна, процесс которого невозможен без поставки природного газа, то, соответственно большие расходы организация несет при покупке газа природного. Резкое повышение переменных затрат в 2014 году свидетельствует о большом количестве принятого и подработанного зерна, в связи с эти и повысилась выручка в 2014 году (рис. 1.1.1). Резкий скачок переменных затрат наблюдается в 2013 году. Это связано с тем, что предприятие взяло на себя обязательство по хранению зерна интервенционного фонда, что несет за собой огромные затраты на охлаждение зерна, на ядохимикаты для обеззараживания, на перемещение. Соответственно, появилась новая возможность получения дополнительной выручки за хранение зерна государственного резерва. И в результате в 2014 полученной выручки от реализации услуг хватало не только на покрытие переменных затрат, но и постоянных.

Как видно по графику, на конец анализируемого периода точка безубыточности возросла на 9 171 тыс.руб. и составила 15 055 тыс.руб., что говорит о том, что предприятию для безубыточной работы необходимо поддерживать уровень выручки не ниже 15 055 тыс.руб. Рост показателя точки безубыточности связан прежде всего с увеличение выручки, а также с увеличением затрат. Динамика стоимостного объема реализации продукции, обеспечивающего безубыточный объем производства показывает отрицательную тенденцию. На графике видно, что предприятию необходимо постоянно увеличивать стоимостной объем реализации продукции для обеспечения безубыточного производства. Данную тенденцию нельзя объяснить динамикой постоянных издержек предприятия, так как на протяжении рассматриваемого периода постоянные издержки на ООО «Урал Агро» практически не изменялись.

Проведем анализ динамики показателя предела безопасности деятельности ООО «Урал Агро» в стоимостном выражении.

Как известно, данный показатель показывает как далеко «убегает» запланированная выручка от точки безубыточности. В 2010 – 2011 годах наблюдается увеличение запаса финансовой прочности, в 2012 году – резкое снижение. Это представляет собой негативную тенденцию и объясняется насыщением рынка и действиями конкурентов. Не последнюю роль в снижении предела безопасности играет и увеличение издержек производства и повышение тарифов на электроэнергию, природный газ.

Анализ динамики показателя относительной величины предела безопасности позволяет выявить следующие тенденции. Во-первых, в 2014 году наблюдается снижение относительной величины предела безопасности, что негативно сказывается на финансовой устойчивости предприятия. Это объясняется в первую очередь снижением тарифов оказываемых услуг и увеличением затрат ООО «Урал Агро».

Стабилизация показателя в 2011- 2013 гг. происходит благодаря улучшению общей экономической конъюнктуры. Это позволило ООО «Урал Агро» повысить отпускные цены на свою продукцию, увеличив тем самым маржинальную прибыль и увеличив показателя относительной величины предела безопасности.

Следующий этап – рассмотрим динамику показателей финансового состояния, определяющих уровень операционного анализа.

Коэффициент рентабельности продаж показывает, сколько прибыли приходится на единицу реализованной продукции. Для нашей организации данный показатель имеет отрицательное значение, т.к. реализованная продукция не приносит прибыли, прибыль имеет отрицательное значение (рис.2.2.7). В 2014 году показатель растет, то есть приближается к нормативу, что является следствием роста цен при постоянных затратах на производство реализованных услуг.

Коэффициент оборачиваемости активов характеризует эффективность использования организацией всех имеющихся ресурсов, независимо от источников их привлечения. Для ООО «Урал Агро» данный показатель имеет значение выше нормативного, что говорит об эффективном использовании активов предприятия.

ООО «Урал Агро» за 2010 – 2014 годы

Коэффициент финансовой зависимости показывает долю собственности владельцев организации в общей сумме средств. Высокое значение этого показателя в начале анализируемого периода свидетельствует о зависимости организации от внешнего кредитора.

Теперь перейдем к основному показателю – операционному рычагу.

В начале анализируемого периода сила воздействия операционного рычага имеет высокое значение. Высокая сила воздействия операционного рычага в условиях экономической нестабильности, падения платежеспособного спроса потребителей означает, что каждый процент снижения выручки ведет к существенному падению прибыли и возможностью вхождения организации в зону убытков. ООО «Урал Агро» в этот период как раз переживала нестабильную убыточную ситуацию. Следовательно, организация имела высокий предпринимательский риск. В 2014 году наблюдается значительное увеличение выручки и затрат, а, следовательно, операционный рычаг приобрел еще большую силу. Значение показателя операционный анализ на конец анализируемого периода — 3,19 означает, что при возможно увеличении выручки от реализации на 1 %, прибыль возрастет на 3,19 %. На такой же процент снизится прибыль, если значение выручки упадет на 1 %.

По результатам операционного анализа ООО «Урал Агро» за 2010 – 2014 годы можно отметить следующие положительные моменты:

Во-первых, рассматриваемая организация стала приобретать тот уровень, где показатели весьма привлекательные и интересные для инвесторов и кредиторов.

Во-вторых, намечается рост продаж и выручки, а также увеличение маржинального дохода.

В-третьих, достигнут достаточный запас финансовой прочности. Однако, сила воздействия операционного рычага увеличилась, а, следовательно, вместе с ним увеличился и предпринимательский риск.

Предприятие в анализируемом периоде обеспечивает свое поступательное развитие, расширение и обновление производства. Развитие предприятия обеспечено ростом объема оказываемых услуг.

Однако, в системе управления операционным рычагом предприятия имеются следующие нерешенные проблемы:

Во-первых, не найдены пути снижения переменных затрат, а, соответственно, и предпринимательского риска.

Во-вторых, не найден дополнительный источник получения дохода для погашения займов и процентов по нему, потому что выручки, полученной от основной деятельности недостаточно для покрытия данной статьи затрат.

В следующей главе выпускной квалификационной работы будет разработана управленческое решение по улучшению финансово-хозяйственной деятельности ООО «Урал Агро» на 2015 год с учетом, выявленных в результате анализа недоработок. Также рассчитаем прогнозируемую прибыль с использованием эффекта операционного рычага.