Содержание

Введение……………………………………………………………………………………………. 3

Глава 1. Теоретические аспекты автокредитования……………………………….. 6

1.1 Понятие и сущность автокредитования…………………………………………… 6

1.2 Нормативно-правовое регулирование автокредитования……………. 9

1.3 Развитие рынка автокредитования в России……………………………… 16

Глава 2. Анализ практики автокредитования на примере ОАО «россельхозбанк» 26

2.1 Организационно-экономическая характеристика ОАО «Россельхозбанк» 26

2.2 Анализ услуг банка по автокредитованию…………………………………….. 33

Глава 3 Совершенствование автокредитования в ОАО «Россельхозбанке» 43

3.1 Разработка направлений по совершенствованию процедуры автокредитования в ОАО «Россельхозбанке»……………………………………………………………………………. 43

3.2 Оценка эффективности проектных решений по совершенствованию автокредитования в банке……………………………………………………………………………………………… 57

Заключение………………………………………………………………………………………. 65

Список литературы…………………………………………………………………………… 70

Введение

Актуальность данной темы исследования заключается в том, что среди всех кредитов особенного внимания заслуживает автокредит, который принято считать действительно самым распространенным. В принципе, автокредит можно отнести с разряду потребительских, несмотря на то, что автокредит каждый банк определяет в отдельную группу.

Если говорить о понятии автокредита более масштабно, то представляет он собой выдачу денег банком в долг на приобретение автомобиля. Несмотря на то, что кредит на приобретение, скажем, какой-либо запчасти Nissan имеет отношение к автомобилям, назвать его автокредитом ни в коем случае нельзя, поскольку автокредит направлен именно на приобретение автомобиля целиком, но никак не частями.

Сегодня абсолютно каждый банк предлагает своим клиентам различные программы по кредитованию автомобилей. Условия кредитования могут различаться не только временными интервалами, но и процентами по кредитной ставке, которые предоставляет банк. Стоит отметить, что в некоторых случаях более выгодным может оказаться простой кредит наличными, которые вы возьмете в банке, чем автокредитование, которое предлагает салон автомобилей. В любом случае, не следует сразу же приобретать автомобиль в кредит при первых же попавшихся условиях, желательно предварительно изучить все варианты.

В принципе, выдача автокредитов во всех банках выдается по достаточно стандартной схеме. Для начала заемщик подает заявление в виде заполненной анкеты на получение кредита на покупку авто. Причем оформление автокредита происходит, как правило, непосредственно в стенах автосалона, где вы планируете приобрести автомобиль. В анкете указывается вид программы кредитования, марка автомобиля, сумма и, разумеется, состояние автомобиля. Не стоит забывать про то, чтобы указать уровень дохода, ведь банк принимает решение о том, выдать ли кредит или отказать в нем, только после анализа необходимой ему информации.

Целью написания данной дипломной работы является исследование практики автокредитования в коммерческом банке.

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть понятие и сущность автокредитования

- исследовать нормативно-правовое регулирование автокредитования

- исследовать развитие рынка автокредитования в России

- дать организационно-экономическая характеристику ОАО «Россельхозбанк»

- провести анализ услуг банка по автокредитованию

- разработка направлений по совершенствованию процедуры автокредитования в ОАО «Россельхозбанке»

- провести оценка эффективности предложенных мероприятий

Объектом исследования в данной дипломной работе выступает ОАО «Россельхозбанк»

Предметом исследования в данной дипломной работе выступает автокредитование.

При написании данной дипломной работы использовался теоретический метод исследования, а также метод анализа и синтеза.

Данная дипломная работа состоит из введения, трех глав, заключения и списка использованной литературы.

Во введении обосновывается актуальность данной темы исследования, определяются цели и задачи, а также объект и предмет исследования.

В первой главе рассматриваются теоретические аспекты автокредитования. В данной главе рассматривается понятие автокредитования, исследуется нормативно-правовая база автокредитования, а также исследуется рынок развития автокредитования.

Во второй главе проводиться анализ практики автокредитования на примере ОАО «Россельхозбанк». В данной главе дается общая организационно-экономическая характеристика банка и также исследуется практика автокредитования в банке.

В третьей главе разрабатываются мероприятия по совершенствования процедуры автокредитования, а также проводиться эффективность предложенных мероприятий.

В заключении отражены основные выводы по данной теме исследования.

Данная структура в полном объеме позволяет раскрыть данную тему исследования.

Глава 1. Теоретические аспекты автокредитования

1.1 Понятие и сущность автокредитования

На сегодняшний день автокредитование стало одним из самых распространенных видов потребительского кредитования. Объединенные усилия автосалонов и банков создали множество кредитных программ, учитывающих разные возможности клиентов. Для граждан он привлекателен прежде всего своей доступностью. Мечтая купить автомобиль, не каждый задумывается о подводных камнях автокредита.

Автокредит — это кредит для физических лиц на приобретение транспортного средства (легкового автомобиля, грузового автомобиля, автобуса и других видов личного транспорта), как нового, так и подержанного. Залогом такого кредита будет являться купленный автомобиль.

Автокредит в автосалоне обходится дороже, чем в банке

Наиболее распространенным местом оформления кредита являются автосалоны, где приобретаются машины с использованием кредитных средств.

Базовые признаки автокредита:

- разновидность потребительского кредитованияс точки зрения выбора субъекта, т.е. предназначается исключительно физическим лицам;

- кредитс обязательным целевым использованием для покупки предварительно заявленного заемщиком автомобиля с его идентификацией на момент предоставления;

- залоговый кредит. Оформление приобретаемого автомобиля в залог банка- кредитора является обязательным условием кредитования в качестве гарантии его возвратности.

Характерные особенности автокредита:

- Оплата части стоимости приобретаемого автомобиля за счет собственных денежных средств заемщика в качестве «первого взноса». В результате, размер автокредита составляет определенную часть стоимости автомобиля. Исключение — автокредит без первого взноса;

- Выступает, как правило, способом финансирования покупки транспортного средства потребительского (некоммерческого) использования. Исключение — кредитование покупки физическим лицом коммерческого транспорта для использования в качестве средства производства;

- Комплексное автомобильное страхование приобретаемого транспортного средства — залога. Страхование КАСКО обеспечивает имущественный интерес заемщика и финансовый интерес кредитора, покрывая риски полной утраты или снижения стоимости автомобиля в результате хищения, полной конструктивной гибели или повреждения. Исключение — автокредит без требований страхования залога по КАСКО;

- Способ предоставления автокредита следует из принципа целевого использования — безналичный перевод суммы кредитования на расчетный счет юридического лица — продавца автомобиля. Предполагается, что продавец несет полную ответственность за переход права собственности на автомобиль по заключаемому с покупателем договору купли-продажи. Исключение — автокредит с переводом кредитных средств прямому собственнику — физическому лицу.

Разнообразие кредитных условий поддается классификации по различным признакам. Общим для автокредитования является категория заемщика (субъект кредитования) — физическое лицо и обеспеченность кредита залогом приобретаемого транспортного средства.

Отправной точкой классификации выступает направленность кредитных программ на категорию использования транспортного средства:

Стандартный автокредит — кредит на покупку легкового автомобиля и другого моторного средства для личного использования в потребительских целях;

Коммерческий автокредит — кредит на покупку автобусов, грузовиков и специальной техники на автомобильном шасси для использования в производственных целях.

Назначение использования приобретаемого транспортного средства значительно влияет на уровень кредитного риска банка. Как следствие, коммерческая или некоммерческая цель эксплуатации залога определяет ряд существенных различий в предлагаемых банком условиях кредитования.

В качестве обязательного участника стандартный и коммерческий автокредит предполагает продавца — юридическое лицо с основным видом деятельности купля-продажа автомобилей. В порядке исключения, банком может быть реализована схема без участия продавца-юридического лица. В этом случае банк исполняет нехарактерные для него функции продавца-юридического лица, продавцом выступает физическое лицо. Суть схемы сводится к оформлению сделки силами банка и проведению расчетов с перечислением полной суммы на банковский счет продавца.

Классический автокредит относится к стандартному в самую первую очередь. «Классика» содержит максимально возможный набор элементов-требований к платежеспособности заемщика и качеству залогового обеспечения. При этом, из максимальных требований банка следует минимальная стоимость кредитования, преимущества и недостатки для заемщика. Любые другие варианты предлагаемых условий содержат, отменяют или изменяют классический набор составляющих элементов, повышая привлекательность условий для заемщика с одновременным увеличением стоимости кредитных средств. То есть, все иные варианты построены на основе «классики жанра» с соответствующим увеличением затрат на использование кредита. Стимулом разрабатывать собственные программы выступает острая конкуренция на кредитном рынке. В результате, классический автокредит, являясь своего рода конструктором для построения индивидуальных банковских кредитных программ, в чистом виде практически не встречается.

Конкурентное соперничество вынуждает отменять менее существенные, с точки зрения интересов банка, требования к заемщику и качеству залогового обеспечения, а также совершенствовать внутренние процедуры рассмотрения заявок. Например, отмена требований документального подтверждение дохода — суть получивших широкое распространение кредитных программ «Автокредит по 2-м документам». При отмене условий обязательности страхования залога по КАСКО получаем еще один популярный вариант кредитной программы — «Автокредит без КАСКО». Этот вариант направлен на тех потенциальных клиентов, кто квалифицирует затраты на страхование КАСКО, как бесполезную статью расходов, а также для покупки в кредит автомобиля значительного срока эксплуатации, комплексное страхование которого нецелесообразно. Сокращение сроков рассмотрения кредитных заявок определяет содержание предложений банков на условиях «Автокредит-Экспресс». Предоставление кредита в размере полной стоимости автомобиля реализуется в варианте «Автокредит без первого взноса».

По принципу изменения приведенных ниже признаков стандартного автокредита формируются индивидуальные банковские программы кредитования покупки автомобилей — варианты автокредита (альтернативные варианты индивидуальных программ указаны в скобках).

Нормативно-правовое регулирование автокредитования

Законодательной базой для регулирования автокредитования являются все те законы, которые регулируют деятельность банков в РФ:

- Гражданский кодекс РФ,

- Конституция РФ,

- ФЗ «О банках и банковской деятельности»,

- ФЗ «О Центральном банке Российской Федерации (Банке России)»

- и другие федеральные законы, нормативные акты Банка России.

Кроме того в работе находится Федеральный Закон «О потребительском кредите» (проект закона от 11.11.2010).

Согласно статье 4 заемщик имеет право на получение от кредитора достоверной и полной информации об условиях предоставления, использования и возврата потребительского кредита до заключения договора потребительского кредита.

До заключения договора потребительского кредита заемщику должна быть представлена кредитором следующая информация:

1) о кредиторе, включая наименование кредитной организации, адрес (местонахождение) постоянно действующего исполнительного органа кредитной организации, по которому осуществляется связь с кредитной организацией, его телефон, информацию о номере лицензии Банка России на осуществление банковских операций;

2) минимальный (максимальный) срок кредитования;

3) лимит кредитования, а также валюта потребительского кредита;

4) график платежей заемщика по договору потребительского кредита;

5) перечень документов, необходимых для оценки кредитоспособности заемщика;

6) перечень возможных видов обеспечения по кредиту (при необходимости его предоставления);

7) порядок и сроки рассмотрения заявления заемщика о предоставлении потребительского кредита;

8) условия досрочного возврата потребительского кредита;

9) право заемщика на отказ от исполнения договора потребительского кредита;

10) правила и условия использования и обслуживания заемщиком банковских карт (при использовании банковской карты);

11) размер неустойки (штрафа, пени), порядок их расчета, а также информацию о том, в каких случаях такие санкции могут быть применены;

12) имеющиеся ограничения для получения потребительского кредита;

13) информация о возможном увеличении платежей заемщика по договору потребительского кредита (увеличение размеров переменной процентной годовой ставки, неустойки (штрафа, пени));

14) информация о способах погашения задолженности по договору потребительского кредита;

15) ответственность заемщика за ненадлежащее исполнение условий договора потребительского кредита;

16) другие условия, выполнение которых является обязательным для предоставления потребительского кредита, в том числе о необходимости заключения договоров с третьими лицами.

После предоставления потребительского кредита кредитор обязан с периодичностью, установленной договором потребительского кредита, но не реже одного раза в месяц, бесплатно обеспечить заемщику доступ к следующим сведениям:

- текущий размер задолженности кредитору;

- сроки и размеры произведенных и предстоящих платежей заемщика по договору потребительского кредита (при невозможности точно указать последние допускается ссылка на порядок их исчисления, установленный договором потребительского кредита);

- соблюдение графика платежей по договору потребительского кредита;

текущий лимит кредитования.

Процент годовых по договору потребительского кредита может определяться с применением ставки, размер которой неизменен, и установлен в договоре потребительского кредита при его заключении (постоянная процентная ставка), либо размер которой определяется в порядке, установленном договором потребительского кредита, в том числе в зависимости от изменений условий, предусмотренных в договоре потребительского кредита.

Кредитор не вправе в одностороннем порядке изменить постоянную процентную ставку и (или) порядок определения переменной процентной ставки за исключением случаев, предусмотренных законом.

Кредитор обязан уведомить заемщика об изменении переменной процентной ставки не позднее одного месяца до начала срока кредитования, в течение которого будет применяться измененная переменная процентная ставка.

Способы уведомления заемщика об изменении переменной процентной ставки определяются договором потребительского кредита.

Измененный график платежей по договору потребительского кредита предоставляется заемщику в порядке, предусмотренном договором потребительского кредита.

Рассмотрим права и обязанности заемщика и кредитора.

Заемщик при получении и использовании потребительского кредита обязан осуществлять платежи по договору потребительского кредита в порядке и сроки, установленные договором потребительского кредита.

Заемщик может иметь иные права и нести иные обязанности в соответствии с законодательством Российской Федерации и договором потребительского кредита.

Кредитор имеет право запросить у заемщика документы, необходимые для предоставления потребительского кредита и исполнения обязательств по договору потребительского кредита;

Кредитор обязан:

- предоставлять потребительский кредит в установленном договором порядке и сроке;

- возместить заемщику убытки, причиненные в результате неисполнения или ненадлежащего исполнения обязательств по договору потребительского кредита.

Кредитору запрещается включать в договор потребительского кредита следующие условия:

- в качестве условия предоставления потребительского кредита заключить другой договор, за исключением договора о выдаче заемщику банковской карты, если потребительский кредит предоставляется с использованием банковской карты, договора банковского счета, который открывается с целью осуществления операций с банковской картой, и договора, обеспечивающего обязательства заемщика, с кредитором или указанным им третьим лицом, если платежи по данному договору включаются в платежи по договору потребительского кредита;

- оставлять или передавать кредитору в качестве обеспечения всю сумму потребительского кредита.

Кредитор не вправе в одностороннем порядке изменить условия договора потребительского кредита, если иное не предусмотрено федеральным законом.

Кредитор может иметь иные права и нести иные обязанности в соответствии с законодательством Российской Федерации и договором потребительского кредита.

Согласно статье 17, для оценки кредитоспособности заемщика могут использоваться методики, основанные на личном (уполномоченным лицом кредитора) или автоматизированном анализе факторов, влияющих на возврат потребительского кредита.

Кредитор вправе запрашивать информацию о кредитоспособности заемщика у третьих лиц в случаях, предусмотренных федеральным законом или договором потребительского кредита.

В марте 2009 г. вступила в силу Правительственная программа льготного автокредитования на приобретение автомобилей отечественной сборки стоимостью до 350 тысяч рублей.

О программе льготного кредитования на покупку автомобиля впервые было сказано в декабре 2009 г., когда было заявлено о выделении из бюджета субсидий на данные цели в размере 2 млрд. рублей в 2009 г. и таких же сумм в 2010 и 2011 гг.

Программа субсидированного автокредитования направлена на поддержку отечественного автопрома и восстановление потребительской активности населения, которая заметно снизилась в связи с возникшим экономическим кризисом. По оценкам специалистов, автомобильный рынок на сегодняшний день является отраслью, на которой наиболее сильно отразилось влияние кризиса, что привело к значительному снижению продаж.

21.02. 2009 г. вступило в силу Распоряжение Правительства №139-р от 9 февраля 2009 г. о направлении бюджетных средств кредитным организациям, чтобы возместить выпадающие доходы по кредитам, выданным физическим лицам на покупку автомобиля. На основании данного распоряжения Министерство экономического развития России и Минпромторг разработали Правила предоставления данных субсидий, которые были утверждены Правительством РФ 19 марта, а вступили в силу 01.04. 2009 г.

Согласно этим Правилам, кредитная организация вправе претендовать на получение субсидий, если от 50% её уставного капитала принадлежит Российской Федерации или Центробанку, либо организация является по отношению к указанной кредитной организации дочерней. Кроме того, данная организация должна иметь разветвлённую филиальную сеть, охватывающую все федеральные округа России.

Кредитная организация, соответствующая всем этим требованиям может рассчитывать на ежемесячное получение средств из бюджета на возмещение выпадающих доходов в размере 2/3 ставки рефинансирования ЦБ (в настоящее время это 7,75 процента).

Возмещение выплачивается на основании заявки и заверенного отчёта, подтверждающего выдачу кредитов, соответствующих условиям правительственной программы субсидированного автокредитования.

Автомобиль Peugeot 308 российского производства пополнил список машин, на которые распространяется действие государственной программы по льготному автокредитованию.

Закон № 56 вступил в силу 4 февраля 2010 г. «О предоставлении в 2010 году из федерального бюджета субсидий российским кредитным организациям на возмещение выпадающих доходов по кредитам, выданным российскими кредитными организациями в 2009 — 2010 годах физическим лицам на приобретение автомобилей».

Таким образом, в настоящее время по данной программе можно приобрести 52 автомобиля российского производства, среди которых, помимо Peugeot, есть автомобили марок Chevrolet, Fiat, Ford, Kia, Lada, Renault, Skoda, UAZ, ГАЗ, Hyundai, ТагАЗ.

Изначально кредит выдавался только на покупку автомобилей отечественных марок стоимостью до 350 тысяч рублей и предполагал внесение первоначального взноса в размере не менее 30 процентов от цены машины. Позже планка стоимости была поднята до 600 тысяч рублей, а первоначальный взнос снижен до 15 процентов. Всего в 2009 г. планировалось выдать 150 тысяч займов, однако за девять месяцев действия программы банки выдали всего 71 тысячу 486 кредитов.

В феврале 2010 г. правительство России приняло решение о продлении госпрограммы до 2012 г. включительно.

По состоянию на 8 июля 2010 г., в рамках возобновленной программы выдано 76 тысяч 135 автокредитов и получено 166 тысяч 946 заявок на них.

Таким образом, процессы кредитования на территории РФ регулирует Федеральный Закон «О потребительском кредите», распоряжение Правительства №139-р от 9 февраля 2009 г.

На основании данных законов заемщик при получении и использовании потребительского кредита обязан осуществлять платежи по договору потребительского кредита в порядке и сроки, установленные договором потребительского кредита; кредитор имеет право запросить у заемщика документы, необходимые для предоставления потребительского кредита и исполнения обязательств по договору потребительского кредита.

- Развитие рынка автокредитования в России

Автокредитование в 2014 году по-прежнему остаётся одним из самых востребованных банковских продуктов. Каждая вторая машина приобретается именно с привлечением заёмных средств, причём за прошлый год было выдано более миллиона автокредитов, а по прогнозам специалистов, в этом году цифра только вырастет. Статистика автокредитования 2014 позволяет увидеть несколько интересных тенденций, которые касаются не только России, но и других государств.

Условия автокредитования в 2014 году стали мягче и доступнее, чем в предыдущем. Растёт число автокредитных программ, в которых заёмщикам предлагаются дополнительные льготные возможности: кредит теперь можно оформить за несколько минут без первого взноса, справок о доходах и даже без обязательного получения страховки КАСКО.

Однако все эти льготы в дальнейшем приводят к увеличению стоимости кредита, что, однако, не снижает их популярности. Интересная особенность – на рынке всё более растет количество кредитов, выданных кептивными банками. Так называют финансовые организации, являющиеся частью концерна-производителя.

В России уже активно предлагаются кредиты от «Тойота Банка», «компании «Фольксваген Банк Рус» и т. д. Их назначение понятно: изготовитель не хочет делиться прибылью со сторонними банками, поэтому доля собственных кредитов начинает увеличиваться. Это выгодно и для заёмщика: за счёт партнёрства с автосалонами в таких банках можно получить очень выгодные скидки.

Позитивных моментов немало, однако аналитики отмечают и несколько тревожных черт. Обеспеченные кредиты всегда больше привлекали банковские организации, но сейчас тенденции начали меняться: Растёт число невыплаченных долгов по условиям автокредитования 2014 года. Поскольку займы выдаются без проверки реальных доходов существенной части заёмщиков, наблюдается рост кредитных долгов населения. За прошлый год сумма невыплаченных автокредитов составила 457,7 тысяч рублей, а в этом году сумма не только не уменьшается, но и продолжает увеличиваться.

В числе проблемных регионов остаются обе Российские столицы, Краснодарский край, Татарстан и некоторые другие. Несколько замедляются темпы роста продаж автомобилей в целом. Первоначальные прогнозы экспертов были выше достигнутых результатов, что можно объяснить несколькими факторами: это и постепенное насыщение рынка, и рост цен на автомобили, и финансовая нестабильность в стране. Одно из самых больших разочарований для водителей — госфинансирование автокредитов в 2014 году было прекращено, и пока неизвестно, будет ли эта программа существовать в дальнейшем.

Она направлена на поддержку отечественного производства автомобилей, в том числе так называемых российских иномарок, поэтому она была очень важна именно для малообеспеченных слоёв населения. Сейчас дилерские площадки вынуждены самостоятельно искать решения для увеличения спроса.

Ещё новое в автокредитовании за 2014 год явление – повышенный интерес банков к кредитованию подержанных авто. Если раньше займы выдавались, в основном, на новый транспорт, то сейчас почти все салоны предлагают программу трейд-ин, подержанные машины в хорошем состоянии активно выставляются на продажу. Некоторые финансовые организации предлагают кредиты на покупку машин у частных лиц, но таких предложений пока что не очень много. Также отмечается всё более тесное сотрудничество банков и страховых компаний.

При получении автокредита практически обязательным является страхование по программам КАСКО, но сейчас к нему всё чаще добавляется требование застраховать жизнь и здоровье заёмщика. Это приводит к дополнительным расходам для клиента, но для банков это повышает надёжность займов. Банки отмечают также рост случаев мошенничества в сфере автокредитования. Чаще всего они касаются перепродажи кредитных автомобилей, из-за чего покупатель оказывается в крайне затруднительном положении, а банки вынуждены получать автомобили через суд. В целях борьбы с таким мошенничеством был сформирован единый реестр кредитных авто. Теперь, если банк не вносит в него информацию о выданном займе, в дальнейшем он не может претендовать на перепроданный автомобиль.

Ожидаемые кредитные ставки на автомобили 2015 не должны измениться в сторону повышения. Банки, возможно, станут более разборчивыми в отношении своих клиентов, однако рост процентных ставок не ожидается.

Лидеры автокредитования 2014 – крупные банковские организации, предлагающие низкие процентные ставки, благодаря которым выдано максимальное количество займов. ТОП-5 этого года выглядит следующим образом:

Банк «Возрождение». Ставка по кредиту начинается от 13,5%, приобретать можно новые автомобили в салонах. Срок кредитования – до 5 лет.

Россельхозбанк предлагает кредиты на новые и подержанные машины по ставке от 14,5% годовых. Возможно кредитование на различные виды техники, первоначальный взнос – от 10% стоимости.

Газпромбанк предлагает широкий выбор программ, нацеленных на разные марки. Минимальная ставка – 14,5% годовых, срок кредитования – 5 лет, действуют программы на новые и подержанные машины.

ВТБ24 предлагает кредиты нескольких типов, рассчитанные на покупку новых отечественных и иностранных автомобилей. Процентная ставка – от 14%, есть возможность получить кредит на срок до 7 лет.

Сбербанк России остаётся одним из лидеров автокредитования. Ставка здесь также начинается от 14,5%, однако на некоторые марки предлагаются льготные кредиты. По программам автокредитования 2014 есть возможность получить до 5 млн. рублей. Во всех этих банках заёмщик должен обязательно застраховать купленный автомобиль, по большинству программ требуется обязательное подтверждение платёжеспособности. Рынок автокредитования 2015 по прогнозам экспертов вряд ли будет быстро расти. Повышается общая закредитованность населения, банками постепенно ужесточаются требования, поэтому сложно ожидать, что существенно расширится число кредитных программ.

С января по октябрь 2014 года банки выдали не более 675 тысяч автокредитов, что на 15% меньше, чем за аналогичный период прошлого года. Доля автокредитов снизилась на 25% и на данный момент составляет не более 38% (в 2013 году она была на уровне 50%, в 2012 году – 45%, в 2011 году – 40%). Таким образом, сейчас на рынке мы наблюдаем максимально низкий показатель за последние 4 года. Если макроэкономическая ситуация в стране в ближайшее время существенным образом не изменится в положительную сторону, то можно прогнозировать, что доля кредитных автомобилей продолжит снижаться и уже в 2015 году этот показатель опустится до отметки 30-35%.

Объем займов на покупку автомобилей, полученных гражданами за первые 10 месяцев текущего года, сократился на 10% до 369,2 млрд. руб.

Сложившуюся ситуацию можно объяснить рядом объективных причин.

Во-первых, в отличие от текущего года в прошлом, 2013 году, действовала программа Минпромторга по стимулированию продаж в кредит автомобилей, по которой предоставлялась существенная скидка к процентной ставке, из-за чего, в том числе, росла заинтересованность граждан в автокредитах. В 2014 году эта программа прекратила свое действие, что непосредственным образом сказалось на снижении количества автомобилей, приобретенных в кредит.

Во-вторых, на рынке автопродаж последние несколько месяцев наблюдается заметное перераспределение интересов потенциальных покупателей в сторону подержанных автомобилей. Многие россияне вообще приняли решение отложить на неопределенный срок приобретение нового автомобиля. Этой осенью предпочтение отдавалось вложению имеющихся накоплений в покупку недвижимости, в том числе, и с помощью ипотечного кредитования, а также формированию сбережений.

Кроме того, необходимо также учесть, что на падение рынка автокредитования повлияло и то, что банки на фоне общей закредитованности населения и роста уровня просроченной задолженности по платежам повысили ставки и на автокредиты, а также увеличили первоначальные взносы — в среднем процент по кредитным программам вырос на 2-3%, а ставка первоначального взноса повысилась на 10%, все это снижает привлекательность автокредитования в глазах потенциальных заемщиков.

Также стоит отметить, что сегмент кредитования автомобилей изначально подразумевает залог (в качестве которого непосредственно выступает сам автомобиль), однако в отличие, например, от квартиры, машина теряет в цене каждый месяц и при реализации предмета залога в случае дефолта заемщика кредитор получит максимум 50-60% от суммы ранее выданного кредита, что делает данный сегмент кредитования менее привлекательным для банка с точки зрения его надежности.

Средний размер автокредита составляет сегодня в среднем 546,9 тыс. рублей, что на 11% больше, чем годом ранее. Основная причина – рост стоимости самих автомобилей, особенно это касается машин иностранного производства.

Однако несмотря на то, что рынок автокредитования замедлил свой рост, просроченная задолженность в данном сегменте продолжает увеличиваться. На 01.11.2014 года просрочка составила 56,73 млрд. рублей, рост с начала года – более 35%. По итогам года данный показатель может составить около 59 млрд. рублей, что будет означать ее годовой прирост в размере 40,4%. Это рекордное увеличение за последние 3 года – в период 2012-2013 г.г. ежегодный рост не превышал 25%.

Увеличение просроченной задолженности связано с рядом факторов: ухудшение финансового положения населения (реально располагаемые доходы населения выросли за год всего на 0,6% при росте инфляции 8%). Очевидно, что при текущем уровне закредитованности заемщикам все сложнее соблюдать платежную дисциплину (средний показатель по стране составляет 1,7 кредита на должника (в прошлом году 1,4), максимальный – 17-20 просроченных кредитов разным банкам у одного заемщика). Увеличилась и доля граждан, обслуживающего одновременно несколько кредитов, равно как и выросла доля ежемесячного дохода, которая идет на их оплату (сегодня показатель DTI (отношение долга к доходам) порой достигает 45% (критическим считается показатель в 50%).

Ухудшение платежеспособности населения в данном сегменте кредитования легко подтверждается и сроком выхода на первую просрочку. Если год назад средний заемщик переставал обслуживать кредит за купленный автомобиль через 24,4 месяца (или через 2 года), то сейчас этот показатель 14,9 месяца (или 1,2 года) – то есть всего за 1 год платежеспособность населения в данном сегменте кредитования снизилась практически в 2 раза.

Еще раз стоит отметить, что сейчас банки как никогда озабочены своими финансовыми показателями, поэтому в отличие от предыдущих лет кредиты на покупку автомобиля они выдают более осторожно, внимательно оценивая заемщика и стараясь минимизировать свои риски. Кроме того, кредиторы в разы повысили свои требования к кредитной истории заемщика и его финансовому положению.

Следствием общего роста объема просроченной задолженности по автокредитам является и увеличение данного сегмента в портфеле коллекторских агентств. На сегодня на долю автокредитов приходится около 15%, в 2012 году данный показатель был на уровне 10%, в 2011 – 4,4%, в 2010 – 2,1%, 2009 – 1,2%.

Рис. 1.1 Доля автокредитов среди всех видов кредитования

Среди проблемных регионов, в которых процент задолженности выше, чем у остальных, числятся Москва, Московская область, Санкт-Петербург, Краснодарский край, Свердловская область, Челябинская область, Республика Башкортостан, Ростовская область, Новосибирская область, Самарская область, Тюменская область, Пермский край, Республика Татарстан.

Значительный рост демонстрирует и средний размер задолженности в данном сегменте: в 2012 году – 226,4 тыс. рублей, в 2013 году – около 323,1 тыс. рублей, в 2014 году –385,97 тыс. рублей

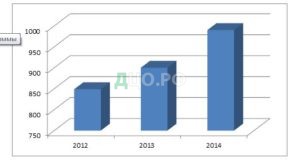

Рис. 1.2 Динамика роста задолженности по автокредитованию

Данная динамика связана с увеличением роста ставок кредитования в России – в среднем они сейчас составляют 16% (в 2013 – 13%), а также с ростом цен на сами автомобили. Средневзвешенная цена легковых автомобилей в России выросла с начала года на более чем 9% до 990 тыс. рублей (в 2013 году – 900 тыс. рублей, в 2012 году – 848,85 тыс. рублей), что является рекордным показателем за всю историю наблюдения за авторынком.

Рис. 1.3 Средневзвешенная цена легкового автомобиля

Рост просроченной задолженности в сегменте автокредитования обусловлен тем, что на фоне снижения темпов роста рынка кредитования происходит вызревание просроченной задолженности по кредитам, выданным в 2012-2013 года, когда банки следовали более либеральной политике выдачи кредитов. Сейчас многие банки изменили стратегию выдачи, и качество портфеля «молодых кредитов» заметно улучшилось.

Также произошли изменения и в работе с просроченной задолженностью – к нам в работу стали поступать долги на более раннем сроке просрочки. Такие изменения дают возможность коллекторам работать не только на этапе взыскания полной суммы выданного кредита, но и возвращать заемщиков в график платежей, предотвращая дефолт и сохраняя клиента для банка».

Помимо программ универсальных банков, сейчас существует большое количество вариантов автокредита от самих автопроизводителей, которые могут работать как через партнерские банки, так и через собственные кредитные организации (Toyota, Skoda, Volkswagen). Как и раньше, снижение процентных ставок достигается за счет того, что производитель пропорционально уменьшает для покупателя розничную цену на автомобиль.

В таблице 1.1 отражены фирменные кредиты на популярные марки автомобилей в 2014 году

Таблица 1.1 Фирменные кредиты на популярные марки автомобилей в 2014 году

| Название программы | Ставка рекламная / в дог-ре (%) | Срок кредита (мес.) | Мин. первонач. взнос (%) |

| Chevrolet Finance | 0 / 11,9 | 12 | 50 |

| Ford Credit | 14,2-21 | 12-60 | 15 |

| Kia Finance (для Rio) | 0 / 10,5-17 | 12 | 50 |

| Nissan Finance (для Juke) | 0 / 12,5 | 12 | 15 |

| Renault Credit | 0 / 12,5 | 12 | 50 |

| Skoda Finance | 11,4-16,5 | 3-60 | 15 |

| Volkswagen Finance | 9,9-16,5 | 3-60 | 15 |

| Тойота Банк | 5,9-18,8 | 12-60 | 15 |

| Лада Финанс | 1,99 / 8,5-23 | 6-60 | 0 |

Существенных изменений в порядке и условиях выдачи кредитов на покупку автомобилей в текущем году не ожидается. Однако есть некоторые моменты, на которые желающим взять кредит на покупку автомобиля в 2014 году стоит обратить внимание.