1.3 Методы анализа ресурсной базы коммерческого банка

Оценка ресурсной базы коммерческого банка является необходимым условием для оптимизации ее структуры, обеспечения стабильности и эффективного управления. Для анализа ресурсной базы КБ используются нормативы Банка России в соответствии с Инструкцией Банка России от 29.11.2019 № 199-И «Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией», это одна из важнейших Инструкций в банковском деле, устанавливающая обязательные нормативы для коммерческих банков. Вступила в силу 1 января 2020 года и касается коммерческих банков с универсальной лицензией[1].

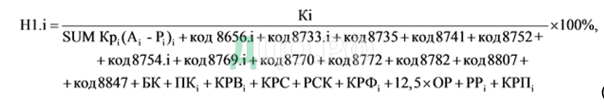

Нормативы достаточности капитала банка – норматив Н1.1, норматив Н1.2, норматив Н1.0 – рассчитываются по формуле:

Где:

– Н1.i – один из следующих нормативов достаточности капитала банка: норматив Н1.1, норматив Н1.2, норматив Н1.0;

– Кi – одна из следующих величин:

– К1 – величина базового капитала банка,

– К2 – величина основного капитала банка,

– К0 – величина собственных средств (капитала) банка, определенных в соответствии с методикой, предусмотренной Положением Банка России N 646-П;

– показатель SUM Крi (Аi – Рi)i рассчитывается отдельно для каждого норматива достаточности капитала банка.

– Крi — коэффициент риска i-го актива, определяемый в соответствии с Инструкцией;

– Аi — i-й актив банка;

– Рi — величина сформированных резервов на возможные потери или резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности i-го актива (за исключением сформированных резервов на возможные потери,);

– БК — показатель, предусматривающий применение повышенных требований по покрытию капиталом соответствующего уровня отдельных активов банка;

– ПКi — операции с повышенными коэффициентами риска. Показатель ПКi используется при расчете нормативов достаточности капитала банка. Значения показателя ПКi рассчитываются отдельно для каждого норматива достаточности капитала банка:

ПК1 — для норматива Н1.1,

ПК2 — для норматива Н1.2,

ПК0 — для норматива Н1.0.

В расчет показателя ПКi не включаются кредитные требования и требования по получению начисленных (накопленных) процентов: относящиеся к I — III и V группам активов

– КРВi — величина кредитного риска по условным обязательствам кредитного характера, Значения показателя КРВi рассчитываются отдельно для каждого норматива достаточности капитала банка:

КРВ1 – для норматива Н1.1

КРВ2 – для норматива Н1.2

КРВ0 – для норматива Н1.0;

– КРС — величина кредитного риска по производным финансовым инструментам;

– РСК — величина риска изменения стоимости кредитного требования в результате ухудшения кредитного качества контрагента;

– ОР — величина операционного риска;

– РРi — величина рыночного риска, рассчитываются отдельно для каждого норматива достаточности капитала банка:

– КРПi — величина кредитного риска, рассчитанная с применением подхода на основе внутренних рейтингов (далее — ПВР) для целей включения в нормативы достаточности капитала банка. Значения показателя КРПi рассчитываются отдельно для каждого норматива достаточности капитала банка;

– КРФi — величина кредитного риска по вложениям банка в акции и (или) паи акционерных инвестиционных фондов, паевых инвестиционных фондов, негосударственных пенсионных фондов, а также фондов, расположенных за пределами территории РФ (далее — вложения в фонд), в том числе переданным в доверительное управление.

Значения показателя КРФi рассчитываются отдельно для каждого норматива достаточности капитала банка.

Норматив финансового рычага Н1.4 рассчитывается как отношение величины основного капитала банка, определяемой по методике, предусмотренной к сумме:

– балансовых активов, взвешенных по уровню кредитного риска 100 %;

– кредитного риска по условным обязательствам кредитного характера;

– кредитного риска по операциям с ПФИ;

– кредитного риска по сделкам купли-продажи ценных бумаг без прекращения признания с обязательством обратной продажи (покупки) ценных бумаг и по операциям займа ценных бумаг

Норматив финансового рычага (Н1.4) рассчитывается по формуле:

Где:

– К2 – величина основного капитала банка, определенная в соответствии с методикой, предусмотренной Положением Банка России N 646-П;

– АРфр – величина балансовых активов банка, отраженных на балансовых счетах бухгалтерского учета (за вычетом показателей, принимаемых в уменьшение величины источников основного капитала, а также сформированных резервов на возможные потери и (или) резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности), взвешенных по уровню риска 100%;

– КРВфр – величина кредитного риска по условным обязательствам кредитного характера в целях расчета норматива финансового рычага (Н1.4) с учетом применения коэффициентов кредитного эквивалента;

– КРСфр – величина кредитного риска по ПФИ в целях расчета норматива финансового рычага (Н1.4);

– РКЦБфр – величина кредитного риска по сделкам кредитования ценными бумагами.

Банк России устанавливает:

– Минимально допустимое числовое значение норматива Н1.1 устанавливается в размере 4,5 процента;

– Минимально допустимое числовое значение норматива Н1.2 устанавливается в размере 6 процентов;

– Минимально допустимое числовое значение норматива Н1.0 устанавливается в размере 8 процентов;

– Минимально допустимое числовое значение норматива финансового рычага Н1.4 устанавливается в размере 3 процентов.

Норматив мгновенной ликвидности банка Н2 регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц до востребования, определяемую в соответствии с Инструкцией.

Норматив Н2 рассчитывается по формуле:

Где:

– Лам — высоколиквидные активы, то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня, и (или) могут быть незамедлительно востребованы банком, и (или) в случае необходимости могут быть реализованы банком в целях незамедлительного получения денежных средств, в том числе средства на корреспондентских счетах банка в Банке России, в банках-резидентах, в ВЭБ.РФ, в банках стран, имеющих страновые оценки «0», «1», или стран с высоким уровнем доходов, являющихся членами ОЭСР и (или) Еврозоны, в банках стран БРИКС, имеющих страновую оценку «2», в Международном банке реконструкции и развития, в Международной финансовой корпорации и в Европейском банке реконструкции и развития, средства в кассе банка;

– Овм — обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении;

– Овм* — величина минимального совокупного остатка средств по счетам физических и юридических лиц до востребования.

Минимально допустимое числовое значение норматива Н2 устанавливается в размере 15 процентов.

Норматив текущей ликвидности банка Н3 регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования и обязательств со сроком их исполнения в ближайшие 30 календарных дней, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц до востребования и обязательств со сроком их исполнения в ближайшие 30 календарных дней.

Норматив Н3 рассчитывается по формуле:

Где:

– Лат – ликвидные активы, то есть финансовые активы, которые должны быть получены банком, и (или) могут быть востребованы в течение ближайших 30 календарных дней, и (или) в случае необходимости могут быть реализованы банком в течение ближайших 30 календарных дней в целях получения денежных средств в указанные сроки;

– Овт – обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении, и обязательства банка перед кредиторами (вкладчиками) со сроком исполнения обязательств в ближайшие 30 календарных дней;

– Овт* – величина минимального совокупного остатка средств по счетам физических и юридических лиц до востребования и обязательств со сроком их исполнения в ближайшие 30 календарных дней.

Минимально допустимое числовое значение норматива Н3 устанавливается в размере 50 процентов.

Норматив долгосрочной ликвидности банка Н4 регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, скорректированным на величину минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц. Норматив Н4 рассчитывается по формуле:

Где:

– Крд – кредитные требования с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, а также пролонгированные кредитные требования, если с учетом вновь установленных сроков погашения кредитных требований сроки, оставшиеся до их погашения, превышают 365 или 366 календарных дней, за вычетом сформированного резерва на возможные потери;

– ОД – обязательства (пассивы) банка по кредитам и депозитам, полученным банком, за исключением суммы полученного банком субординированного кредита (займа, депозита, облигационного займа) в части остаточной стоимости, включенной в расчет собственных средств (капитала) банка, а также по обращающимся на рынке долговым обязательствам банка с оставшимся сроком погашения свыше 365 или 366 календарных дней;

– О* – величина минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц, не вошедшим в расчет показателя ОД,

Максимально допустимое числовое значение норматива Н4 устанавливается в размере 120 процентов. Банк России вправе применять к банкам любые меры, предусмотренные ст. 74 ФЗ «О ЦБ РФ (Банке России)», в случае несоблюдения обязательного норматива в совокупности за 6 и более операционных дней в течение любых 30 последовательных операционных дней, вплоть до изъятия лицензии у коммерческого банка.

В целом нормативы призваны обеспечить адекватную оценку финансовой устойчивости, ликвидности и эффективности коммерческого банка в части управления пассивами с целью своевременного обнаружения и их устранения.

Кроме установленных Банком России нормативов в каждом банке аналитические отделы, рассчитывают целый ряд показателей на основе анализа структуры пассивов. Такие показатели не всегда публикуются, так как являются внутренними показателями банка.

Итак, помимо описанных методов, существует целый ряд показателей ,которые позволят охарактеризовать надежность банка и его возможность поддерживать структуру пассивов, которая обеспечит его устойчивую деятельность. Большое количество показателей и методик анализа финансового состояния КБ обусловлено исключительностью финансового состояния каждого банка и поэтому для эффективного анализа требуется использования целого комплекса методов.

Выводы по 1-й главе:

Подводя итог данной главы, следует отметить, что определение структуры собственных средств (капитала) коммерческого банка в РФ основано на требованиях Базеля III и регламентировано Положением Банка России №646-П.

Собственные средства делятся на два уровня капитала: основной (как сумма базового и добавочного) и дополнительный. В составе банковского капитала наибольшую долю занимают уставный капитал, резервный фонд, эмиссионный доход, а также нераспределенная прибыль и субординированные обязательства.

Нормативно-правовую основу их формирования составляют Федеральные законы №395-1 ФЗ, №208-ФЗ[1], а также Положение Банка России №590-П[2].

Итак, как можем видеть, регулирование в области структуры и состава капитала банков движется в сторону полного соответствия требованиям Базеля, тем не менее в условиях распространения коронавирусной инфекции (COVID-19), его полное внедрение в РФ, по заявлению Банка России, переносится с 2022 года на 2023 год в целях снижения регулятивной нагрузки на коммерческие банки[3].

От эффективности использования ресурсов коммерческих банков существенно зависит стабильность и темпы развития национального хозяйства. Рост объемов ресурсной базы банков будет способствовать укреплению банковской системы России в целом и является необходимым условием перехода отечественной экономики на уровень развития европейских стран.

ГЛАВА 2. АНАЛИЗ РЕСУРСНОЙ БАЗЫ АО «РОССЕЛЬХОЗБАНК»

2.1 Организационно-экономическая характеристика АО «Россельхозбанк»

Название данного финансового учреждения расшифровывается как «Российский Сельскохозяйственный банк», что в полной мере отражает его предназначение. Акционерное общество «Российский Сельскохозяйственный банк» (АО «Россельхозбанк», РСХБ, Банк) является на сегодняшний день одним из крупнейших банков в РФ.

Образовался РСХБ в 2000 г. по указанию Президента (Распоряжение Президента РФ от 15.03.2000г.№75-рп), а главной целью его создания было развитие системы поддержки аграрного сектора государства.

Осуществляет свою деятельность Банк на основании Генеральной лицензии на осуществление банковских операций №3349 (выдана 12.08.215г.).

Организация зарегистрирована по адресу: 119034, г. Москва, Гагаринский пер., 3 (свид. о гос. регистрации Банка: 77№005427109, выд. 22.10.2002г.)

Таким образом, изначально АО «Россельхозбанк» был предназначен для предоставления кредитов представителям агропромышленности, а также обслуживания их счетов. Учитывая развитие банковского сектора, со временем АО «Россельхозбанк» стал универсальным учреждением, которое одинаково обслуживает как юридических лиц агропромышленного сектора, так и иных отраслей деятельности.

Отдельно располагаются услуги РСХБ для физических лиц, которые не отличаются от остальных банков. Граждане могут пользоваться картами РСХБ, делать депозиты на внутренних счетах и запрашивать кредиты, в том числе и потребительские. Но все же банк оправдывает свое название и предлагает большое количество программ, нацеленных на поддержку сельскохозяйственной отрасли, в том числе кредитование с государственной помощью.

На данный момент Россельхозбанк на 100% принадлежит государственной структуре «Федеральное агентство по управлению государственным имуществом». Это делает его одним из самых надежных банков РФ, поскольку все средства защищены госгарантиями.

Высшим органом управления АО «Россельхозбанк» является Общее собрание акционеров. Акционерами Банка являются:

РФ в лице:

– Федерального агентства по управлению госимуществом (100% обыкновенных именных акций);

– Минфин РФ (100% привилегированных именных акций);

Государственная корпорация «Агентство по страхованию вкладов» (100 % привилегированных именных акций типа А).

Локальным нормативным актом, регламентирующим деятельность Общего собрания акционеров АО «Россельхозбанк» является Положение об общем собрании акционеров АО «Россельхозбанк» от 28 июня 2016г. №499-р.

Наблюдательный совет Банка, избираемый акционерами и им подотчетный, обеспечивает стратегическое управление и контроль над деятельностью исполнительных органов – Председателя Правления и Правления.

Председателем Наблюдательного совета АО «Россельхозбанк» на сегодняшний день является Патрушев Д. Н. Членами Наблюдательного совета банка являются: Иванов А. Ю., Листов Б. П., Окладникова И. А., Патрушев Д. Н., Румас С. Н., Самойлова Н. С., Сергеев Д. Г., Стржалковский В. И.

Локальным нормативным правовым актом, регламентирующим деятельность Наблюдательного совета является Положение о Наблюдательном совете АО «Россельхозбанк» от 30 июля 2012г. №1301.

Председатель Правления, члены Правления и заместители Председателя Правления осуществляют текущее руководство Банком и реализуют задачи, поставленные перед ними акционерами и Наблюдательным советом Банка.

Локальным нормативным актом, регулирующим деятельность Правление АО «Россельхозбанк» является Положение о Правлении АО Россельхозбанк от 30 июля 2012 года № 1301-р.

Также в рамках написания данной выпускной квалификационной работы следует разобраться, как работает РСХБ изнутри и какие подразделения существуют внутри него, для чего рассмотрим его организационную структуру, которая представлена на рисунке 4.

Рисунок 4. – Организационная структура АО «Россельхозбанк»

Организационная структура АО Россельхозбанк нацелена на максимальное разделение рабочих процессов, когда каждый отдел отвечает за собственное направление. Все это подчинено руководству, контролирующему все процессы в учреждении, но генеральный план разделяется на части, делегируемые определенным отделам.

В их числе следующие:

– руководящий отдел (управляющий и его заместители);

– ресурсный.

– операций, связанных с валютами и процессами неторгового направления;

– планово-экономический.

– вкладов и потребительских расчетов.

– клиентских карт;

– клиентов корпоративного масштаба и бюджетов;

– кредитования (в свою очередь делится на сектора для юрлиц, малого бизнеса и информационно-аналитический центр).

– кредитования физлиц;

– операционный (включает в себя сектора расчетно-кассового обслуживания как юрлиц, так и частных потребителей, предоставления комплексных услуг);

– бухгалтерского учета и отчетности (сектора внутрибанковского учета, обработки первичных отчетов, операционно-кассовых расчетов, вкладов физлиц и карт);

– операций, производимых через кассу.

– инкассирования;

– территориальный расчетный центр (сектора работы со счетами межфилиальных расчетов и счетами клиентов);

– юридический;

– контроля внутренних процессов;

– информатики и обеспечения автоматизации;

– кадровый;

– безопасности и защиты информации;

– общий;

– административно-хозяйственный.

Учитывая большое количество отделов, АО «Россельхозбанк» нужно привлекать столько же управленцев, которые обеспечивают стабильную работу без эксцессов.

Прежде всего, главным органом, который осуществляет руководство РСХБ является собрание акционеров. Поскольку физических лиц к акциям не допускают, акционера всего два:

– Российская Федерация в лице Минфина РФ и Федерального агентства, занимающегося управлением госимуществом;

– вторым лицом является госкорпорация «Агентство по страхованию вкладов».

На собраниях, проводимых раз в полгода, акционеры обсуждают работу учреждения и утверждают важные вопросы. А за текущей деятельностью банка ведет контроль Наблюдательный совет, который состоит из представителей РФ и независимого директора.

Непосредственное руководство и достижение поставленных целей обеспечивает Правление в лице председателя и его заместителей. Им подчиняются начальники отделов, которые руководят 20-ю подразделениями, перечисленными ранее. Их кандидатуры обсуждаются на общем совете и должны соответствовать установленным требованиям.

Отдельно существует должность главного бухгалтера, представитель которой подчиняется только Председателю банковского правления и руководит финансовым направлением деятельности. Такая же независимость и у корпоративного секретаря, который обеспечивает соблюдение процедур, направленных на реализацию прав и интересов акционеров предприятия.

Далее схема предполагает наличие руководства региональных филиалов РСХБ, а также подчинение им руководителей отдельных офисов. Внизу цепочки находятся рядовые сотрудники, то есть кассиры и консультанты.

Главной функцией АО «Россельхозбанк» является удовлетворение потребностей производителей товаров сельхозсектора, а также сельского населения РФ с помощью предоставления банковских услуг. Кроме этого, банк также способствует функционированию кредитно-финансовой системы агропромышленной отрасли РФ.

Иными функциями и операциями АО «Россельхозбанк» являются:

– сохранность денежных средств и ценностей клиентов;

– предоставление комплексного банковского обслуживания;

– выпуск, приобретение, продажа, учет и хранение ценных бумаг.

Таким образом, АО «Россельхозбанк» все же больше ориентирован на развитие агропромышленного сектора, хотя и для частных клиентов он предоставляет качественные услуги.

Однако, РСХБ запрещено заниматься производственной деятельностью, а также всем, что связано с торговлей и страхованием.

На протяжении 20 лет «Россельхозбанк» является системообразующей кредитной организацией и опорным банком АПК. Его деятельность способствует не только росту инвестиционной привлекательности аграрного сектора и реализации масштабных проектов, но и решению важнейших социальных задач: поддержке занятости и повышения качества жизни на сельских территориях, развитию сельского и агротуризма.

В 2020г. специалистами АО «Россельхозбанк» разработал и приступил к реализации стратегической концепции «Больше, чем Банк», которая позволит Бенку создать единую систему поддержки малого бизнеса в АПК и людей, работающих и проживающих на селе. Она будет охватывать такие сферы жизни, как развитие бизнеса, трудоустройство и повышение квалификации, создание и улучшение условий проживания, обучение и саморазвитие, решение социальных и бытовых вопросов. Все направления поддержки будут базироваться на современных технологичных платформах.

Схематично стратегия АО «Россельхозбанк» представлена на рисунке 5.

Рисунок 5. – Направления стратегии АО «Россельхозбанк»

В марте 2021г. АО «Россельхозбанк» представил консолидированную финансовую отчетность в соответствии с международными стандартами финансовой отчетности за 2020г.

По итогам 2020г. АО «Россельхозбанк» увеличил объем кредитования сельскохозяйственной отрасли. Кредитный портфель Банка в АПК за 2020г. увеличился на 301 млрд. руб. — на 22% — и составил 1,6 трлн рублей. Одной из важнейших задач оставалась поддержка малого и среднего бизнеса. Кредитный портфель МСБ в сегменте АПК увеличился на 24% до 318 млрд. руб.

Также в 2020г. Банк выдал более 79 млрд. руб. кредитов в рамках программы сельской ипотеки на строительство и приобретение жилья на сельских территориях, став лидером по объемам выдач сельской ипотеки. Благодаря АО «Россельхозбанк» улучшить жилищные условия смогли более 40 тысяч семей.

Одновременно с укреплением статуса АО «Россельхозбанка» как опорного банка российского АПК и сельских территорий Банк продолжает и ускоряет трансформацию внутренней IT-инфраструктуры. Растущие требования клиентов Банка к цифровизации сервисов, скорости и качеству получаемых услуг стали одним из главных драйверов развития Банка в 2020г.

АО «Россельхозбанк» расширил линейку дистанционных банковских сервисов, которая позволила малому и среднему бизнесу получать стабильную финансовую поддержку банка в период пандемии. Кроме того, Банк запустил экосистему «Свое Фермерство», обеспечив фермерам доступ к необходимым ресурсам и технологиям для развития бизнеса. Были открыты новые возможности для развития каналов сбыта фермерской продукции с помощью маркетплейса «Свое Родное».

Для физических было расширено продуктовое предложение, реализовано получение клиентами полностью цифровых продуктов в системе дистанционного банковского обслуживания, поэтому АО «Россельхозбанк» стал первым в России банком, внедрившим полноценную мобильную электронную подпись в этой системе.

Итоги 2020г. демонстрируют успехи в инновационном развитии Банка наряду с ростом кредитного портфеля, дальнейшим повышением его качества, укреплением ресурсной базы и капитала, высокой управляемостью расходами и рекордной прибылью, превысившей 13 млрд рублей.

Кредитный портфель АО «Россельхозбанк» — до вычета резервов — за 2020г. увеличился на 20,2% и составил 2,9 трлн руб. Кредитный портфель юридических лиц, включая кредиты, отражаемые по справедливой стоимости через прибыль или убыток, вырос на 20,5% и составил 2,4 трлн рублей. Ссудная задолженность физических лиц увеличилась на 19,1% до 563,4 млрд рублей.

Изменение объема выданных АО «Россельхозбанк» кредитов за последний год (данные на 1-е число месяца) можно увидеть на рисунке 6.

Рисунок 6. – Объем выданных АО «Россельхозбанк» кредитов за июнь 2020г. – июнь 2021г.

Размер активов Банка на 31 декабря 2020г. составил 3,8 трлн рублей, прирост за год составил 18,8%. За 2020г. депозиты и остатки на счетах клиентов выросли на 376,2 млрд. руб. и составили 2,8 трлн. руб.

По состоянию на конец года средства юридических лиц составили 1,5 трлн. руб. — прирост на 17,4%. Депозиты и остатки на счетах физических лиц увеличились по сравнению началом года на 151 млрд. руб. до 1,3 трлн. руб.

За последний год вклады населения в банк изменились следующим образом (данные на 1-е число месяца) (см. рисунок 7).

Рисунок 7. – Вклады населения за июнь 2020г. – июнь 2021г.

Ниже на рисунке представлено, как в течение последнего года изменялись средства, размещенные в банке частными организациями и предпринимателями (данные на 1-е число месяца) (см. рис. 8).

Рисунок 8. – Структура средств, размещенных в Банке за июнь 2020г. – июнь 2021г.

В течение 2020г. АО «Россельхозбанк» поддерживалась оптимальная структура обязательств и комфортная позиция по ликвидности. Центральный банк РФ установил для банков нормативные показатели финансовой устойчивости (способности рассчитываться по своим обязательствам), несоблюдение которых ставит под угрозу существование банка. Для АО «Россельхозбанк» данные показатели имеют следующие значения (см. таблицу 1):

Таблица 1. Нормативные показатели финансовой устойчивости АО «Россельхозбанк

| Показатель финансовой устойчивости | Значение на 01.06.2021 | Среднее значение по всем банкам на 01.06.2021 | Допустимое значение, установленное ЦБ РФ |

| Норматив мгновенной ликвидности банка (Н2) | 155 % | 169 % | ≥ 15 % |

| Норматив текущей ликвидности банка (Н3) | 135 % | 218 % | ≥ 50 % |

| Норматив долгосрочной ликвидности банка (Н4) | 69 % | 42 % | ≤ 120 % |

| Норматив достаточности собственных средств (Н1.0) | 13.7 % | 34 % | ≥ 8 % |

| Норматив достаточности базового капитала банка (Н1.1) | 9.5 % | 24 % | ≥ 4,5 % |

| Норматив достаточности основного капитала банка (Н1.2) | 10.9 % | 29 % | ≥ 6 % |

Доля клиентских средств в общем объеме привлеченных ресурсов составила 80%. Соотношение кредитов и депозитов на 31 декабря 2020г. составило 103,8%.

Чистый процентный доход за 2020г. составил 72 млрд. руб. , что на 1 млрд. руб. ниже по сравнению с 73 млрд. руб. за 2019г.

Чистая прибыль по итогам 2020г. составила 1,2 млрд. руб., что в 3,5 раза ниже, чем 2019г, что может обусловлено сокращением масштаба проводимых активных операций Банка в период пандемии.