Введение

Глава 1. Теоретические основы кредитной деятельности банка

1.1. Понятие, сущность кредитной деятельности банка и классификация видов банковского кредита

1.2. Нормативно-правовое регулирование кредитных операций банка

1.3. Система кредитования в банке: организационные элементы

Выводы по главе 1

Глава 2. Анализ кредитной деятельности банка АО «СМП Банк»

2.1. Общая характеристика деятельности банка

2.2. Анализ системы управления кредитным процессом в банке

2.3. Анализ и оценка качества кредитного портфеля в банке

2.4. Анализ стратегии управления рисками и капиталом банка

Выводы по главе 2

Глава 3. Разработка рекомендаций по совершенствованию кредитной деятельности АО «СМП Банк»

3.1. Мероприятия по совершенствованию управления банковскими рисками

3.2. Оценка экономической эффективности предложенных мероприятий

Выводы по главе 3

Заключение

Список используемой литературы

Приложения

Введение

В настоящее время все более актуальной становится деятельность коммерческих банков, которые являются одним из основных звеньев современной рыночной экономики.

Коммерческие банки имеют исключительное право на осуществление различных банковских операций таких, как привлечение во вклады средств юридических и физических лиц, размещение денежных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц. В настоящее время деятельность универсального коммерческого банка заключается в выполнении до 300 видов операций. Банки проводят операции с ценными бумагами и валютой, оказывают различные консалтинговые услуги экономического характера, предоставляют разнообразные финансовые услуги. Коммерческие банки стали основой как экономики в целом, так и кредитного процесса.

В силу своей особой финансовой и социальной значимости для коммерческого банка кредитный процесс должен отвечать современным требованиям рынка в динамично изменяющейся внешней среде, активно используя при этом механизмы внутренней адаптации. Но в результате реализации кредитного процесса возникает множество проблем, решение которых возможно лишь с помощью формирования научно обоснованной политики оптимизации данного направления деятельности банка. Целью оптимизации кредитного процесса является обеспечение долгосрочного и устойчивого конкурентного преимущества, при этом банк должен опираться на современные достижения научной и технической мысли, применять инновационные подходы, методы стратегического анализа, развивать внутренние и внешние компетенции.

Необходимость оптимизации кредитного процесса современных российских банков связана с изменениями правового пространства, социальными изменениями клиентской базы, формированием нового информационного поля, усилением конкуренции со стороны зарубежных банков, появлением на рынке кредитных услуг новых финансовых инструментов и технологий. Все это требует пристального внимания банковских специалистов к выработке основных направлений совершенствования кредитного процесса в коммерческих банках.

Таким образом, объективная необходимость углубленных исследований в области организации кредитного процесса банка, а также комплексная разработка теоретических и практических вопросов, является важной и актуальной проблемой современной банковской системы России.

Целью выпускной квалификационной работы является исследование организации кредитного процесса в коммерческом банке и поиск путей совершенствования данного процесса.

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть понятие, сущность кредитной деятельности банка и классификация видов банковского кредита;

- изучить нормативно-правовое регулирование кредитных операций банка;

- проанализировать систему кредитования в банке: организационные элементы;

- дать краткую характеристику банка;

- провести анализ системы управления кредитным процессом в банке;

- провести анализ и оценку качества кредитного портфеля в банке;

- рассмотреть банковские риски в деятельности банка АО «СМП Банк»;

- разработать мероприятия по совершенствованию управления банковскими рисками;

- разработать план и обоснование мероприятий по внедрению рекомендаций.

Объектом данной работы является АО «СМП Банк». Предмет — организация кредитного процесса в АО «СМП Банк».

Методология исследования была основана на анализе научной литературы по теории финансово-кредитной, банковской систем, организации деятельности коммерческого банка, кредитного процесса, а также на сравнении различных точек зрения по данному вопросу.

В качестве информационной базы выпускной квалификационной работы были использованы научные издания, работы отечественных авторов: Горелая Н.В., Жукова Е.Ф., Киселева И.А., Ольшаный А.И. и других; законодательные акты; статистические данные и отчетность банка, экономические научно-публицистические журналы и информация официальных информационных агентств.

Цели и задачи выпускной квалификационной работы обуславливают её структуру. Работа состоит из введения, трех разделов, заключения, списка используемой литературы.

Во введении определены: актуальность выбранной темы, цели и задачи работы, предмет и объект исследования, использованные методы исследования и информационная база.

Первый раздел раскрывает теоретические основы организации кредитного процесса и особенности процесса кредитования.

Второй раздел содержит в себе краткую характеристику АО «СМП Банк», анализ финансово-хозяйственной деятельности банка и общее состояния рынка потребительских кредитов в целом.

В третьем разделе раскрыты основные проблемы и перспективы развития организации кредитного процесса в банках, и выработанырекомендации по повышению качества кредитования физических лиц на примере АО «СМП Банк».

В заключение изложены полученные выводы, определены основные направления для дальнейшего исследования и практические предложения по совершенствованию практики кредитования физических лиц.

Глава 1. Теоретические основы кредитной деятельности банка

1.1 Понятие, сущность кредитной деятельности банка и классификация видов банковского кредита

В экономической литературе существует множество определений понятия кредитный процесс.

В соответствии со статьей 153 ГК РФ сделками признаются действия граждан и юридических лиц, направленные на изменение или прекращение гражданских прав и обязанностей. Процесс кредитования основан на организационно — правовом порядке оформления этой сделки и ее реализации в соответствии с основными условиями кредитования и условиями кредитного договора между кредитором и заемщиком[1].

Кредитный процесс условно можно разделить на несколько этапов. Авторы учебных пособий и научных изданий по-разному подходят к данному вопросу: выделяют от трех до шести стадий кредитного процесса. Процесс кредитования как отражение сущности кредита включает в себя программирование, предоставление, использование и возврат банковских ссуд.

Исходя из сведений Банковской энциклопедии, кредитный процесс состоит из четырех следующих этапов: подготовка документов, рассмотрение заявки на кредит, заключение договора, контроль за выполнением договора и погашение.

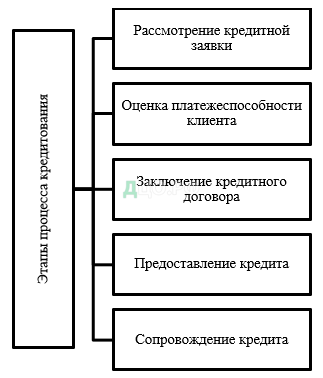

Исходя из вышеперечисленного, были выделены несколько основных этапов (см. рисунок 1).

Отдельным пунктом следует выделить поиск потенциальных заемщиков. В развитых странах банк самостоятельно ищет возможных клиентов. Однако, в российской практике кредитования наоборот, инициатива принадлежит заемщику[4, с. 85].

На данный момент для большинства коммерческих банков основная проблема в организации кредитного процесса заключается в том, чтобы обеспечить максимальное выявление недобросовестных заемщиков. Так как встречается достаточно много клиентов, которые неэффективно используют денежные средства и не выполняют свои обязательства по возврату кредита.

В целях качественного улучшения подбора клиентов должно строго соблюдаться главное правило организации кредитного процесса — поиск потенциальных заемщиков именно банком. Поиск клиентов должен быть поставлен на системную основу и опираться на хорошее знание экономики региона, в котором функционирует кредитное учреждение. Анализ хозяйственных процессов позволит выявить предприятия и организации региона, имеющие устойчивые рыночные позиции, и потребность в дополнительных финансовых средствах[10, с.55].

Первый этап — анализ документов и технико-экономических расчетов, представленных клиентом. Данный этап являются для банкасамым ответственным этапом. Здесь определяется ожидаемая эффективность. В случае ошибочной оценки экономических показателей проекта высока вероятность того, что заемщик не сможет вернуть сумму кредита и процента в установленный срок.

Каждый банк имеет собственный перечень необходимых для предоставления ссуды документов, однако основные его элементы характерны для всех[14,с. 86]:

- паспорт, свидетельствующий о его российском гражданстве;

- заявление на получение кредитного займа;

- ксерокопию трудовой книжки или трудового соглашения с работодателем;

- водительские права (для заёмщиков, претендующих на получение кредитов наличными);

- пенсионное свидетельство (для пенсионеров);

- документ, подтверждающий право собственности заёмщика на его жилую площадь, полис страхования.

Представленная клиентом документация рассматривается сотрудниками кредитного управления. За относительно короткий срок они должны оценить обоснованность предложений клиента и подготовить письменное заключение о целесообразности и условиях кредитования данного проекта.

В международной практике реализуется так называемое правило «четырех глаз», когда кредитный проект изучается одновременно двумя работниками, не находящимися в подчинении одного руководителя.

Подготовленное письменное заключение рассматривается на очередном заседании Кредитного комитета. Обычно окончательное решение принимается простым большинством голосов. Причем Кредитный комитет может не согласиться с выводами заключения, а также уточнить условия предоставления ссуды. Если решение Комитета положительное, наступает следующий этап кредитного процесса[18,с. 96].

Четвертый этап предусматривает оформление всей необходимой кредитной документации. Прежде всего, это подготовка и заключение кредитного договора. В этой работе самое активное участие принимает юридическая служба банка.

Согласно ГК РФ, кредитный договор является разновидностью договора займа. В соответствии со ст. 819 Гражданского кодекса «по кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее». Кредитный договор должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность кредитного договора. Такой договор считается ничтожным (ст. 820 ГК РФ)[1].

В соответствии со статьей 432 ГК РФ договор считается заключенным, если между сторонами достигнуто соглашение по всем его существенным условиям. К ним относятся цель кредита, его размер, срок возврата, условия выдачи и погашения, процентная ставка за пользование, способы обеспечения исполнения кредитного обязательства. Перечисленные элементы определяют структуру и содержание кредитного договора, который, как правило, включает следующие разделы.

- Общие положения (или предмет договора).

- Порядок выдачи и погашения кредита.

- Порядок начисления и уплаты процентов за пользование кредитом.

- Права и обязанности сторон.

- Обеспечение возврата кредита.

- Ответственность сторон, санкции.

- Порядок изменения договора и рассмотрения споров.

Единой формы кредитного договора не существует. Подписывается кредитный договор уполномоченными на то лицами. Помимо кредитного договора при необходимости заключается также договор о залоге, который создает юридическую основу для образования вторичных источников погашения ссуды.

На каждого нового клиента-заемщика заводится специальное досье (кредитное дело), в котором концентрируется вся информация, связанная с его взаимоотношениями с банком по поводу кредитования (кредитная история).

Завершается четвертый этап подготовкой письменного распоряжения одного из руководителей банка (председателя Правления или его заместителя) на выдачу кредита. Одновременно открывается ссудный счет, т.е. такой счет, где отражается задолженность клиента банку по полученным кредитам, выдача и погашение ссуд.

Последний, пятый этап заключается в использовании кредита. На данном этапе сотрудники кредитного управления осуществляют контроль за целевым использованием кредита, соблюдением лимита кредитования (в случае открытия кредитной линии), состоянием залога (при кредитовании под товары в обороте и переработке), своевременностью и полнотой уплаты процентов, а также установленными сроками возврата кредита. Кроме перечисленных задач, банковские служащие не прекращают работу по анализу кредитоспособности и финансовых результатов деятельности заемщика, при необходимости проводят встречи и переговоры с клиентом, уточняются условия и сроки кредитования.

Эффективность процесса кредитования каждого банка зависит от его кредитной политики, которая отвечает за направленность процесса. Кредитные вложения должны являться надежными и доходными, при этом всем размер кредитного риска должен быть пропорционален допустимому уровню риска в расчете на одного заемщика.

То есть, можно говорить о том, что обеспечение оптимального соотношения риска и дохода средств является целью коммерческого банка.

1.2. Нормативно-правовое регулирование кредитных операций банка

Отношения, возникающие между участниками денежных операций регламентируются различными нормами права в РФ, финансовыми, административными и гражданскими. Обобщенный характер отношений между участниками кредита требует разных методов регулировки.

Так, если между субъектами возникают отношения финансового и административноправового характера, то применяемым методом будет императивный метод, если же отношения гражданско-правовые, то используется метод диспозитивности.

Для финансово-правовых норм объектами управления будут, отношения, возникающие между Банком России и кредитной организацией, в вопросе о порядке установления нормы резервов кредитных организаций и условиях их депонирования в Банке России, отношения по разрешению вопроса о перечислении Банком России части полученной прибыли в федеральный бюджет (ст. 26, 38 Федерального закона «О Центральном банке Российской Федерации (Банке России)»).

Гражданско-правовые нормы регулируют вопросы о порядке и условиях заключения кредитного договора, его формы и пр. (ст. 819-821 ГК РФ)[1].

Административное право регулирует отношения, связанные с ответственностью, которая возникает в случае нарушения банковского законодательства. Финансовое право выполняет функции регулировщика банковского кредита, и исполняет свои надзорные полномочия через Центральный Банк РФ, следя за деятельностью кредитных организаций, защищая интересы субъектов рынка банковского капитала.

Основу банковской деятельности в РФ и государственного регулирования банковского кредита в РФ закрепила Конституция РФ. В Конституции РФ сказано, что основы банковской деятельности, такие как финансовое, кредитное, валютное регулирование находятся в компетенции Российской Федерации. И все эти перечисленные сферы рыночных отношений оказывают сильное влияние на экономику государства, а единый рынок требует необходимого уровня воздействия государства на управление кредитными отношениями.

Второй источник регулирования банковского кредита – Гражданский кодекс Российской Федерации, в котором определяются правовые положения субъектов, участвующих в гражданском обороте и осуществляющих свою деятельность в области кредитования, порядок проведения государственной регистрации и прекращения их деятельности.

В ГК РФ даны общие правила совершения сделок, общие правила о договорах и обязательствах и др. Очень важный момент, что в нем раскрываются вопросы займа и кредита, а именно в гл. 42. В 23 главе ГК РФ говорится об обеспечении исполнения обязательств, в которой указывается, что обеспечением может служить задаток, поручительство, неустойка, залог, удержание, банковская гарантия и др.[1].

Ответственность за нарушение обязательств и прекращение обязательств регламентируют 25 и 26 главы. Деятельность Центрального Банка, являющегося главным регулятором экономических отношений нашей страны, регламентируется Федеральным законом от 10.07.2001 N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)». Этот Закон устанавливает, что Банк России является органом банковского регулирования и банковского надзора.

Согласно ему, ЦБ РФ устанавливает обязательные нормативы для кредитных организаций, в том числе относительно рисков, кредитной организации по выданным кредитам, а также может предъявлять иные требования у их деятельности. ФЗ от 02.12.1990 N 395-1 «О банках и банковской деятельности» является одним из важнейших и основных законов, которые регулирует кредитные отношения. Во-первых, в нем определены все банковские операции, в частности размещение денежных средств от своего имени и за свой счет, то есть предоставление кредитов юридическим и физическим лицам[2].

В законе указываются положения и требования к осуществлению деятельности кредитными организациями, виды, порядок осуществления банковских операций и сделок и защиты интересов клиентов кредитных организаций.

Процентные ставки по кредитам регулируются статьей 29 данного закона. Например, сказано, что кредитные организации не могут в одностороннем порядке изменять процентные ставки по кредитам и порядок их определения.

По кредитному договору, который заключен с заемщиком, кредитная организация не имеет права в одностороннем порядке сократить срок действия этого договора, увеличить размер процентов и изменить порядок их определения, увеличить или установить комиссионное вознаграждение по операциям, за исключением случаев, предусмотренных федеральным законом. Значимую роль в системе государственного регулирования банковского кредита играют нормативные акты Банка России, а также банковские обычаи и обычаи делового оборота (ст. 5 ГК РФ), частности, Положение о порядке предоставления (размещения) организациями денежных средств и их возврата (погашения), утвержденное Центральным банком РФ 31 августа 1998 г. Стоит отметить, что существуют и другие нормативные и законодательные акты, регулирующие банковские кредитные операции[1].

К подобным документам можно отнести Уголовный кодекс РФ, Кодекс Российской Федерации об административных правонарушениях, Налоговый кодекс и др. Среди внутренних документов банка большую роль играет кредитная политика банка. Кредитная политика коммерческого банка – это совокупность факторов, документов и действий, определяющих развитие коммерческого банка в области кредитования своих клиентов, а также определение приоритетов на кредитном рынке и целей кредитования. В ней определяются задачи и приоритеты кредитной деятельности банка, средства и методы их реализации, а также принципы и порядок организации кредитного процесса.

Она создает основу организации кредитной работы банка в соответствии с общей стратегией его деятельности, являясь необходимым условием разработки системы документов, регламентирующих процесс кредитования.

Таким образом, можно сделать вывод о том, что банковское кредитование в России регламентируется многими нормативно-правовыми актами различного уровня и содержания. Для более четкого и единого контроля таких отношений, необходима единая нормативно-правовая база, которая имела бы связь с этой сферой кредитования.

1.3. Система кредитования в банке: организационные элементы

Согласно ст.428 ГК РФ, п.2 ст.432 ГК РФ, ст. 438 ГК РФ Стороны заключают Договор посредством акцепта Клиентом предложения (оферты) Банка, содержащегося в Правилах потребительского кредитования физических лици Индивидуальных условиях договора потребительского кредита[1].

При этом акцепт Клиентом Правил потребительского кредитования физических лицсогласно ст.428 ГК РФ происходит путем присоединения (согласия) к настоящим Правилампотребительского кредитования физических лиц в целом и считается полученным в момент заключения Договора.

Индивидуальные условия договора потребительского кредита согласовываются Банком и Заемщиком индивидуально.

Акцептом Клиентом предложения (оферты) Банка является проставление подписи Клиента на Индивидуальных условиях договора потребительского кредита.

Договор считается заключенным между Сторонами с даты подписания Клиентом Индивидуальных условий — в случае акцепта Клиентом оферты Банка в дату ее получения.

В случае акцепта Клиентом оферты Банка в период со второго по пятый рабочий день (включительно), после ее получения, права и обязанности Сторон по договору возникают по истечении пяти рабочих дней с даты предоставления оферты Банка Клиенту.

Клиент вправе акцептовать предложение (оферту) Банка на условиях, указанных в Индивидуальных условияхпотребительского кредитования физических лиц, в течение пяти рабочих дней со дня их получения Клиентом. В случае подписания Клиентом Индивидуальных условий, по истечении указанного срока, договор не считается заключенным.

Индивидуальные условия договора потребительского кредита подписываются клиентом при личной явке в Банк.

Договор действует до полного исполнения сторонами обязательств по нему.

Кредитор предоставляет Заемщику Кредит в рублях в размере и на срок, указанные в Индивидуальных условиях договора потребительского кредита.

Заемщик обязуется возвратить кредитору полученную сумму кредита и уплатить проценты за пользование кредитом, а также иные платежи, подлежащие уплате кредитору в порядке, предусмотренном договором.

Кредит предоставляется заемщику в безналичной форме путем перечисления всей суммы кредита на счет, открытый на имя заемщика в Банке и указанный в Индивидуальных условиях договора потребительского кредита (далее — Счет)[16, с. 96].

Кредит считается предоставленным с момента зачисления суммы кредита на счет заемщика.

В случае принятия отрицательного решения в предоставлении кредита Банк не сообщает причин отказа.

За пользование предоставленным кредитом заемщик обязуется уплатить кредитору проценты в размере, установленном в индивидуальных условиях договора потребительского кредита.

Проценты по кредиту начисляются кредитором ежемесячно на остаток суммы кредита (ссудной задолженности), подлежащей возврату, начиная со дня (с даты), следующего за днем (за датой) фактического предоставления кредита, и по день окончательного возврата кредита включительно.

Временным периодом (интервалом), за который начисляются проценты за пользование кредитом (далее — процентный период), является месяц.

При этом первый процентный период определяется как период с даты, следующей за датой предоставления кредита, по дату (включительно) очередных (ежемесячных) платежей в следующем календарном месяце.

Последующие процентные периоды определяются как периоды с даты, следующей за датой очередных платежей в соответствующем календарном месяце, по дату (включительно) очередных платежей в следующем календарном месяце.

Период с даты, следующей за датой окончания предшествующего ему Процентного периода по дату возврата кредита, указанную в индивидуальных условиях договора потребительского кредита (обе даты включительно), называетсяпоследнимпроцентным периодом.

Размер первого платежа и последнего платежа может отличаться от размера ежемесячного платежа.

Расчет размера денежного обязательства (основного долга и процентов) производится с точностью до рубля, при этом округление производится по математическим правилам. При расчете процентов за процентный период промежуточных округлений не допускается.

Базой для начисления процентов по кредиту является действительное число календарных дней в году (365 или 366 дней соответственно).

Заемщик погашает кредит и уплачивает проценты, начисленные за пользование кредитом, путем внесения денежных средств в размере не менее суммы ежемесячного платежа на счет.

Датой исполнения обязательств заемщика по договору стороны считают последний день процентного периода независимо от даты уплаты начисленного ежемесячного платежа в данном процентном периоде при условии поступления денежных средств на счет заемщика не позднее последнего числа процентного периода.

В случае отсутствия или недостаточности на счете заемщика в день наступления срока платежа, установленного сторонами в индивидуальных условиях договора потребительского кредита и графике платежей, денежных средств для оплаты ежемесячного/последнего платежа платеж (или его неоплаченная часть) считается просроченным.

Проценты за пользование кредитом начисляются за каждый процентный период и уплачиваются в дату очередных платежей в составе платежей по кредиту[18, с. 99].

Датой очередных (ежемесячных) платежей является определенное число каждого календарного месяца в пределах срока кредита, согласованное сторонами в индивидуальных условиях договора потребительского кредита и в графике платежей.

Если дата очередных (ежемесячных) платежей либо дата срока возврата кредита в соответствующем календарном месяце приходится на нерабочий (выходной, нерабочий праздничный день), то платеж осуществляется в ближайший следующий за ним рабочий день, при этом проценты за пользование кредитом в таком процентном периоде начисляются по дату ближайшего рабочего дня, в котором должно произойти уплата очередных (ежемесячных) платежей либо возврат кредита, и уплачиваются в указанную дату в составе очередного (ежемесячного) или последнего платежа.

В связи с этим, в следующем процентном периоде проценты начисляются с даты, следующей за ближайшим первым рабочим, по дату окончания данного процентного периода, определенного в соответствии с настоящим пунктом.

При отсутствии в одном из месяцев даты очередных (ежемесячных) платежей оплата процентов за пользование кредитом и задолженности по кредиту производится в последний рабочий день такого месяца.

При досрочном возврате всей суммы кредита заемщик обязан осуществить уплату процентов в ту же дату, в которую он должен осуществить возврат всей суммы кредита.

Все платежи, кроме последнего, по возврату кредита и уплате начисленных процентов Заемщик производит в виде ежемесячного аннуитетного платежа, определяемого по формуле:

Расчет размера ежемесячного аннуитетного платежа производится с точностью до рубля, при этом округление производится по математическим правилам.

Размер ежемесячного аннуитетного платежа (кроме последнего) на дату подписания договора, устанавливается в индивидуальных условиях договора потребительского кредита и в графике платежей.

Последний платеж является корректирующим и включает в себя платеж по возврату оставшейся суммы кредита и платеж по уплате начисленных процентов, исчисленный всоответствии с требованиями договора за фактическое пользование кредитом до даты полного погашения кредита, а также сумму неустойки (при наличии).

При отсутствии просрочки в исполнении обязательств заемщиком из суммы ежемесячного платежа, полученного кредитором, в первую очередь погашаются обязательства по выплате начисленных процентов за соответствующий процентный период, а оставшиеся средства направляются в счет возврата суммы кредита.

В случае непогашения и/или неполного погашения заемщиком ежемесячного платежа, следующий ежемесячный платеж увеличивается на сумму[15, с. 96]:

- непогашенной части кредита, подлежащей погашению в предыдущем ежемесячном платеже;

- неуплаченных процентов за пользование кредитом, начисленных на дату уплаты предыдущего ежемесячного платежа;

- процентов за пользование кредитом, начисленных (на неуплаченную в предыдущем ежемесячном платеже часть суммы кредита) с даты следующей за датой уплаты предыдущего ежемесячного платежа по дату уплаты текущего ежемесячного платежа;

- неуплаченных неустоек (пеней, штрафов) и расходов Банка.

В случае неисполнения заемщиком обязательств по возврату ежемесячных платежей кредитор имеет право потребовать с заемщика уплаты неустойки в размере, указанном в Индивидуальных условиях договора потребительского кредита, начисленной на невозвращенную и/или неуплаченную сумму кредита и/или процентов за каждый день просрочки, а заемщик обязан её уплатить.

Поступившие от заемщика суммы вне зависимости от назначения платежа, указанного в платежном документе, направляются кредитором в счет погашения задолженности по договору в следующей очередности:

- в первую очередь — сумма просроченных процентов, начисленных на основной долг;

- во вторую очередь — просроченная задолженность по основному долгу;

- в третью очередь — неустойка, начисленная на сумму просроченной задолженности;

- в четвертую очередь — сумма процентов, начисленных на основной долг;

- в пятую очередь — сумма основного долга;

- в шестую очередь — иные платежи, предусмотренные законодательством Российской Федерации о потребительском кредите или договором.

Очередность погашения задолженности может быть изменена кредитором в одностороннем порядке в более благоприятную для заемщика сторону.

При обращении в суд для взыскания задолженности по договору, а также при обращении взыскания на заложенное имущество, очередность погашения задолженности заемщика по договору осуществляется в соответствии с условиями договора залога, заключенного между кредитором (залогодержателем) и залогодателем, а также нормами Гражданского кодекса Российской Федерации[1].

Досрочное (полное либо частичное) погашение задолженности по договору производится при наличии составленного по форме банка заявления заемщика о досрочном погашении кредита.

Частичное досрочное погашение кредита производится только в дату очередного платежа и оформления заемщиком заявления не позднее, чем за 5 (Пять) рабочих дней до даты погашения.

При частичном досрочном возврате кредита в соответствии с заявлением заемщика о досрочном погашении кредита банк производит:

- перерасчет срока погашения кредита в сторону его уменьшения при неизменном размере ежемесячного платежа;

- перерасчет размера ежемесячного платежа исходя из нового остатка ссудной задолженности при неизменном сроке возврата кредита.

При частичном досрочном возврате кредита в соответствии с заявлением заемщика о досрочном погашении кредита банк обязуется предоставить заемщику уточненный графикплатежей, содержащий также информацию о полной стоимости кредита с учетом частично досрочного погашения, начиная со дня, следующего за днем частично досрочного погашения, в день обращения заемщика в уполномоченное подразделение банка с просьбой предоставить график платежей. При этом кредитор оставляет за собой право направить заемщику график платежей в любой день по своему усмотрению.

Полное досрочное погашение кредита производится в любую дату фактического внесения денежных средств в погашение кредита и оформления заемщиком заявления о досрочном погашении кредита не позднее, чем за пять рабочих дней до даты погашения.

При досрочном исполнении обязательств в случае недостаточности внесенных заемщиком денежных средств для погашения кредита (как в полном объеме, так и в частичном) в соответствии с условиями заявления о досрочном погашении кредита, банк вправе не принять внесенную заемщиком сумму в качестве досрочного исполнения обязательства по договору. При этом обязательства заемщика по осуществлению досрочного погашения кредита (как в полном объеме, так и в частичном) в соответствии с условиями заявления считаются прекратившимися.

В случае если условием договора предусмотрена обязанность заемщика осуществить страхование предмета залога, страхование жизни и риска утраты трудоспособности и (или) иные виды страхования, заемщик обязан в течение всего срока действия договора обеспечивать наличие действующих договоров страхования от рисков, предусмотренных договором, заключенных со страховой компанией, соответствующей требованиям банка к страховым компаниям, и на условиях, соответствующих Стандартам страхового обеспечения кредита банка или Условия страхования.

Перечень страховых компаний, соответствующих требованиям банка, а также условия страхования доводятся банком до сведения клиента (заемщика) посредством размещения информации на сайте банка в сети Интернет, а также на доске объявлений в офисах банка. Банк вправе вносить в указанные условия страхования изменения и дополнения, которые вступают в силу по истечении пяти календарных дней с момента их доведения до сведения клиента одним из вышеуказанных способов. Клиент обязуется ознакомиться с действующими условиями страхования и списком рекомендуемых банком страховых компаний как при первоначальном заключении Договора страхования, так и при каждой его последующей пролонгации/заключении Договора страхования на новый срок. По истечении первоначального срока действия договора страхования заемщик обязан осуществлять заключение договора страхования на новый срок до момента полного исполнения кредитных обязательств со страховой компанией, соответствующей требованиям банка к страховым компаниям на момент пролонгации/заключения нового Договора страхования, и на условиях, соответствующих условиям страхования банка, действующим на момент пролонгации/заключения нового договора страхования.

Выводы по главе 1

Кредитный процесс условно можно разделить на несколько этапов. Авторы учебных пособий и научных изданий по-разному подходят к данному вопросу: выделяют от трех до шести стадий кредитного процесса. Процесс кредитования как отражение сущности кредита включает в себя программирование, предоставление, использование и возврат банковских ссуд.

Исходя из сведений Банковской энциклопедии, кредитный процесс состоит из четырех следующих этапов: подготовка документов, рассмотрение заявки на кредит, заключение договора, контроль за выполнением договора и погашение.

Эффективность процесса кредитования каждого банка зависит от его кредитной политики, которая отвечает за направленность процесса. Кредитные вложения должны являться надежными и доходными, при этом всем размер кредитного риска должен быть пропорционален допустимому уровню риска в расчете на одного заемщика.

То есть, можно говорить о том, что обеспечение оптимального соотношения риска и дохода средств является целью коммерческого банка.

Основу банковской деятельности в РФ и государственного регулирования банковского кредита в РФ закрепила Конституция РФ. В Конституции РФ сказано, что основы банковской деятельности, такие как финансовое, кредитное, валютное регулирование находятся в компетенции Российской Федерации. И все эти перечисленные сферы рыночных отношений оказывают сильное влияние на экономику государства, а единый рынок требует необходимого уровня воздействия государства на управление кредитными отношениями.

Второй источник регулирования банковского кредита – Гражданский кодекс Российской Федерации.

Так же отмечается, что существуют и другие нормативные и законодательные акты, регулирующие банковские кредитные операции.