ГЛАВА 2. ОЦЕНКА РАЗВИТИЯ БАНКОВСКОЙ СИСТЕМЫ РОССИИ

2.1. Основные экономические показатели банковской системы России в 2017-2019 гг.

Действительно сегодня развитие банковской системы во многом зависит от мировых экономически условий. Если анализировать развитие банковской системы сегодня, то можно сделать вывод, что уже с момента кризисной ситуации внешние условия для Российской экономики резко ухудшились. Ухудшение состояния связано, прежде всего, с падением мирового спроса и цен на нефть. Так же это негативно повлияло на внешние финансовые потоки страны.

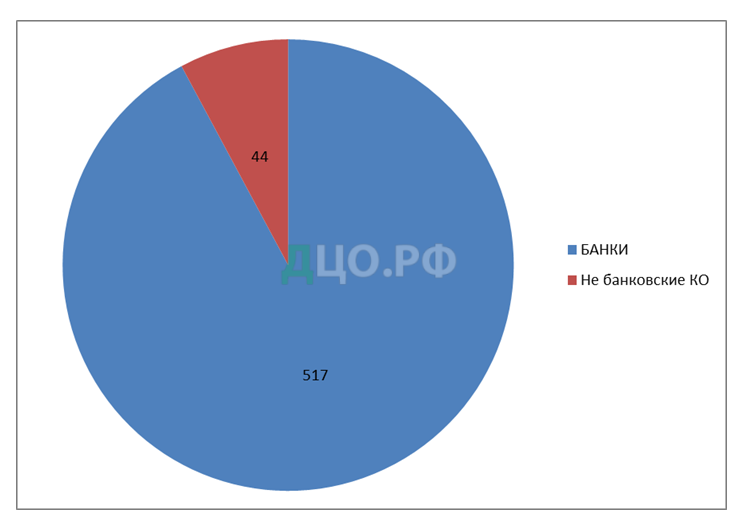

Поэтому в России резко стали, расти, темпы безработицы вследствие этого рост валового внутреннего продукта стал замедляться. Несомненно, благодаря хорошим результатам развития экономики в последующие года и по настоящее время итоговые финансовые показатели развития стали расти. Представим наглядно состояние банковской сферы России. На рисунке 3 представлена информация о регистрации и лицензировании кредитных организаций России, которые действуют на 01.01.2019 г.

Рисунок 3. Кредитные организации, имеющие право осуществлять банковские операции

Можно сделать вывод, что 92,15% или 517 организаций, имеющих право осуществлять банковские операции – это банки. По статистическим данным общее количество зарегистрированных банков на 01.01.2019 г. составляет 561 организация. Из них операции по привлечению вкладов имеют право осуществлять только 468 учреждений, по проведению операций с драгоценными металлами лишь только 149 учреждений. Кредитные организации на территории России представлены в количестве 890 филиалов.

На рисунке 4 представлена динамика количества зарегистрированных действующих кредитных организаций за последние 3 года в период 01.01.2016 –01.01.2019 гг.

Рисунок 4. Количество действующих кредитных учреждений

Проводя динамику изменения количества кредитных организаций можно сказать , общее число их за 3 года существенно сократилось порядка на 300 единиц. при этом некоторые кредитные организации лишись права работать со вкладами клиентов и совершать операции с драгоценными металлами.

На сокращение банковских операций кредитными организациями существенную роль оказали кризисные ситуации, возникшие в 2016 году, а также принятие центральным банком жестких мер по регулированию деятельности банков и кредитных организаций.

Сокращение коммерческих банков – это необходимая процедура оздоровления банковского сектора. В результате на рынке должны остаться только надежные, устойчивые кредитные учреждения, способные полностью выполнять свои обязанности перед потребителями.

Однако следует указать и на негативную сторону значительного сокращения кредитных учреждений. Это приводит к увеличению страховых выплат АСВ (Агенство по страхованию вкладов). Учитывая, что с 2013 года страховые выплаты превышают объем страховых поступлений, происходит сокращение средств фонда, для пополнения которого правительство РФ и ЦБ с 2014 года регулярно делают имущественные взносы. Также необходимо отметить и тот факт, что прекращение деятельности большого количества коммерческих банков подрывает доверие у населения ко всем финансовым институтам.

В 2018 году Центральный Банк России лишил лицензии 57 банков и 3 небанковские кредитные организации. Помимо этого, 17 кредитных учреждений добровольно прекратили свою деятельность. Так, например, с 1 января 2019 года прекратили осуществление своей деятельности на рынке такие банки, как Бинбанк и Бинбанк Диджитал, Совкомбанк присоединил РосЕвроБанк и более мелкий региональный СКИБ, банк «Глобэкс» стал частью Связь-Банка, а санируемый банк «Рост» влился в «Траст», реорганизованный в банк непрофильных активов группы ФК «Открытие».

Далее проанализируем финансовые показатели коммерческих банков России.

По состоянию на январь 2019 года их совокупные активы достигли 94 083,7 млрд руб. Годовая динамика совокупных активов составила 10,4%. Это выше темпов 2017 года, когда прирост величины активов банковского сектора составил 6,4%. Но стоит отметить, что эти показатели ниже рекордных уровней 2014 года (+35,2%), 2011 года (+23,1%) и 2012 года (+19%).

Сокращение количества небольших и средних банков, слияние санируемых кредитных организаций с крупнейшими санаторами и переток средств клиентов продолжают увеличивать концентрацию активов сектора на крупнейших банках страны.

Анализируя совокупный кредитный портфель коммерческих банков России, необходимо отметить, что по состоянию на 01.01.2019 года он достиг 65 123 млрд руб.. Данный показатель на 12% выше итогов 2017 года.

Кредитование юридических лиц по показателям вышло на 33 371,8 млрд руб. (в том числе 6,27% — просроченная задолженность). Таким образом с начала года прирост на уровне 10%.

Кредиты населению по состоянию на конец года достигли 14 901,4 млрд руб. Надо отметить, что это абсолютный максимум с 2012 года.

Сегодня приоритетное место в поиске эффективного выхода из экономического кризиса в стране отводится выработке взвешенных подходов кредитной политики, формированию прогрессивной системы выдачи займов наряду со снижением риском непогашения задолженности.

Таким образом, для поддержки реального сектора экономики необходима стабилизация рынка банковского кредитования населения в России.

Необходимо отметить, что в 2015-2017 гг. происходило ужесточение условий кредитования, что было обусловлено повышением стоимости кредитных ресурсов и ростом просроченной задолженности. Формулировка подобной ситуации содержится в научной литературе и определяется как кредитный кризис.

Высокие показатели темпов прироста рынка банковского кредитования населения, как правило, считаются положительным фактором воздействия на экономическое развитие страны, однако на практике же указанная взаимосвязь не всегда будет прослеживаться, так как по расчетам экспертов МВФ «если доля кредитов в ВВП будет расти быстрее, чем на 5 % в год и сопровождаться ростом цен акций более, чем на 15 %, то вероятность финансового кризиса будет составлять 20 % в течение последующих двух лет».[11,с.173]

На российском рынке розничного кредитования, начиная с 2016 года наступил период охлаждения после стремительного роста, который продолжался на протяжении 3 лет. Затруднения, возникшие в российском банковском секторе, были вызваны воздействием внешних и внутренних факторов.

Наиболее значимым из них является принятие ряда ограничительных мер по отношению к ведущим российским банкам вследствие обострения внешнеполитических отношений. Результатом данных санкций стала недоступность кредитования на Западе для российских банков, т.е. они лишились одного из самых выгодных, с финансовой точки зрения, источника ресурсов.[28,321]

Доля кредитования населения на рынке банковского кредитования в России на протяжении последних лет не превышала 20% и имела отрицательную динамику.

Тенденция снижения доли кредитования населения в общем объеме рынка банковского кредитования объясняется тем, что реальные располагаемые доходы населения России снижаются на протяжении 3 лет и наблюдается рост склонности граждан к сбережению, что приводит к замедлению темпов выдачи новых кредитов и снижению данного показателя как в абсолютном, так и в относительном выражении.

Совокупная задолженность населения по банковским ссудам за 2017 год выросла на 2,4% (за аналогичный период 2016 года было зафиксировано снижение на 5,8%) и составила 10,6 трлн. рублей, что составляет 12,4% ВВП РФ. В экономически развитых странах величина этого показателя достигает 50-80% ВВП.

Согласно целевому долгосрочному уровню, установленному Министерством экономического развития РФ, отношение кредитов населения к ВВП должно быть на уровне 54% к 2030 году. Влияние всех перечисленных событий на динамику показателей по кредитам в рублях, предоставленным населению в России, можно рассмотреть в таблице 2.

Таблица 2 Динамика показателей банковского кредитования населения в России в рублях, млн. руб.

| Показатели | 2014 год | 2015 год | 2016 год | 2017 год | 2018 год |

| Объем кредитов, предоставленных населению | 7 075 352 | 8 612 537 | 8 461 421 | 5 765 755 | 7 100 623 |

| Темп прироста,% | — | 21,7 | -1,8 | -31,8 | 23,2 |

| Задолженность по кредитам, предоставленным населению: | 7 474 221 | 9 698 947 | 11 005 284 | 10 366 829 | 10 619 209 |

| Темп прироста,% | — | 29,8 | 13,5 | -5,8 | 2,4 |

| -в том числе просроченная | 276 927 | 406 452 | 620 287 | 802 661 | 810 127 |

| Темп прироста,% | — | 46,8 | 52,6 | 29,4 | 0,9 |

На основании полученных данных таблицы можно сделать ряд наблюдений: во-первых, показатели розничного кредитования в рублях до 2016 года демонстрировали положительную динамику (темпы прироста более 20%), 2017 год характеризуется проявлением наибольших кризисных явлений, что в свою очередь отразилось на динамике рынка кредитования населения, которая стала отрицательной (-31,8%); во-вторых, данные по итогам 2018 года свидетельствуют о стабилизации ситуации в банковском секторе и, как следствие, восстановлении темпов прироста ключевых показателей. Для понимания тенденций развития рынка банковского кредитования населения в России на федеральном уровне необходимо более детально рассмотреть факторы, обусловившие подобное развитие ситуации в сегменте розничного кредитования.[50,125]

Негативные изменения в динамике показателей банковского кредитования населения начали проявляться в 2015 году. Одним из них является несоответствие количества и объема предоставленных кредитов, а также темпа прироста задолженности по кредитам, т.е. большая часть вновь выданных кредитов было рефинансированием существующей задолженности. Стоит отметить, что в 2017 году физическим лицам были выданы кредиты в совокупном объеме составляющие 7,1 трлн. рублей, одновременно с этим чистый объем задолженности увеличился всего на 0,2 трлн. – до 10,6 трлн.рублей. Таким образом, 97% от объема выданных за весь 2018 год кредитов населению было направлено на рефинансирование существующей задолженности. В то время как в 2015 году данный показатель находился на уровне 84%.

Совокупная кредитная задолженность населения банкам по состоянию на 1 января 2019 года составляла 10,6 трлн. рублей. Если рассчитать объем задолженности на каждого гражданина РФ, то получится показатель, превышающий 73,5 тысяч рублей. По статистическим данным Росстата объем среднедушевых денежных доходов в России не превышает 31 тысячи рублей, соответственно можно вычислить, что каждый россиянин, включая нетрудоспособных граждан, должен банкам в среднем по 2,4 месячных зарплаты.[44,28]

Уровень задолженности населения РФ кредитным организациям находится на высоком уровне, однако нельзя назвать его критическим. Абсолютное значение задолженности населения России не является отрицательным фактором, так как более значимой для понимания тенденций развития розничного кредитования является структура кредитных долгов граждан, которая заметно отличается от таковой в развитых странах. Например, в странах европейского союза и США преобладает ипотечное кредитование, для которого характерны длительные сроки погашения, а также низкие процентные ставки, что обусловливает доминирование данного вида кредитования в структуре задолженности. Для России характерна обратная ситуация, которая характеризуется преобладанием краткосрочных потребительских кредитов (около 48% совокупной задолженности по данным Росстата), которые выдаются по высоким процентным ставкам. [8,с.28]

Обратим внимание на тот факт, что наибольший удельный вес в структуре валютной задолженности населения в России имеет ипотека, для которой характерны высокие ежемесячные выплаты, увеличившиеся в 2-2,5 раза вследствие девальвации рубля. Данная ситуация обусловила возникновение тенденции значительного роста просроченной задолженности на 38,7% и 29,6% в 2017-2018 годах соответственно.

Развитие рынка банковского кредитования населения происходит под влиянием многочисленных детерминант, к которым относятся и такие показатели как уровень внутреннего потребления и инфляция. По итогам 2015 года был зафиксирован показатель инфляции на уровне 12,9%, по данным Росстата, что не способствует восстановлению рынка кредитования. Также к факторам, препятствовавшим росту розничного кредитования, относится отказ в доступе российским банкам к европейским рынкам дешевых кредитов и ужесточение условий выдачи новых кредитов населению. Кроме того, с июля 2015 года ЦБ РФ установил предельные значения полной стоимости кредитов, которые ограничили возможности банков по компенсации потерь от выдачи рискованных кредитов за счет повышения ставок. В итоге доля одобренных кредитных заявок в 2018 году сократилась в 3 раза, если сравнивать с аналогичным показателем на начало 2017 г.

Для анализа изменений объемов кредитования населения значимым фактором является величина процентных ставок по основным розничным кредитам. На протяжении 2018 года преобладал тренд постепенного снижения процентных ставок, как по краткосрочным, так и по долгосрочным кредитам, которые представлены на рисунке 1.

Данная динамика, в первую очередь, стала следствием снижения ключевой ставки Банка России с 11% на начало года до 10% в сентябре 2018 года. Более низкие процентные ставки по кредитам населению способствовали увеличению объемов кредитования и стабилизации ситуации в банковском секторе.

Также необходимо отметить, что на рынок кредитования населения в 2017 году оказывал негативное влияние фактор усиления инфляционного давления, что обусловило замедление процесса восстановления экономики.

Прогнозы по развитию российской экономки не были однозначными, однако по итогам 2018 года падение ВВП России составило лишь 0,2%, а инфляция не превысила 5,4% что, несомненно, положительно повлияет на рост рынка кредитования.

Рисунок 1 — Средневзвешенные процентные ставки по кредитам в рублях населению России в 2018 году

Анализируя предельные ставки, рассчитанные ЦБ РФ в конце 2017 и начале 2018 года можно заметить, что на протяжении рассматриваемого периода времени предельные значения полной стоимости кредитов неуклонно снижаются. Так в 3 квартале 2017 года максимальная ставка по нецелевым потребительским кредитам не могла превышать 46,2%, в то время как в 3 квартале 2018 года данный показатель не может быть выше 35,3%. Данное регулирование, осуществляемое ЦБ РФ должно способствовать улучшению качества формируемых кредитных портфелей коммерческих банков.

Важным аспектом анализа состояния рынка банковского кредитования населения России является рассмотрение положения в основных сегментах данного рынка. Первостепенное значение для населения имеет ипотечное жилищное кредитование, которое составляет более 40% общей задолженности по кредитам. Стоит отметить, что данный вид кредитования с позиции банков не является самым прибыльным, поскольку относится к долгосрочным и, как правило, имеет более низкие процентные ставки, однако по данным российской статистики именно ипотечные кредиты имеют самый низкий показатель доли просроченной задолженности (не более 2-3% в 2018 году).[12]

Среди негативных показателей деятельности коммерческих банков стоит выделить низкий уровень вкладов населения. По оценкам экспертов рост задолженности в несколько раз превышает темпы роста сбережений граждан. Для исправления данной ситуации, крупные банки в течение 2018 года неоднократно меняли свою процентную политику, поэтапно повышая процентную ставку. Так, если в начале декабря она составляла 7,18%, то к концу ноября ставка выросла до 7,36%.

Такая политика продолжилась и в начале 2019 года.

Размер капитала в целом по рынку за 12 месяцев показал неплохой рост (11,2%, до 10,2 трлн руб.).

Финансовый результат банковского сектора по итогам 2018 года в 1,5 раза превысил показатели 2017 года. Произошло значительное сокращение убыточных кредитных учреждений. Прибыль за 2018 год составила порядка 1 344,8 млрд руб. (относительно 789,7 млрд руб. годом ранее).

Прибыльные банковские организации заработали 1 919,4 млрд руб. (+23% относительно 1 561,6 млрд руб. годом ранее). Лидером по чистой прибыли является Сбербанк, его финансовый результат 811,1 млрд руб. при 23% динамике в годовом выражении.

Второе место прочно удерживает ВТБ (13% прибыли банковской системы, 256,6 млрд руб.), на третьем месте закрепил позиции Альфа-Банк.

Крупнейший частный российский финансовый институт заработал 110,8 млрд руб., обеспечив 6%-й вклад в совокупную прибыль банковской системы страны при годовой динамике финансового результата на уровне 111%.

Однако в российской банковской системе зафиксировано 100 кредитных организаций, которые были убыточны (или каждый пятый банк системы), их совокупный убыток составил 574,58 млрд. руб. Годом ранее из 561 банка 140 было убыточными – или каждый четвертый банк системы — с совокупным отрицательным финансовым результатом 772 млрд. руб.

2.2 Основные факторы, влияющие на состояние банковской системы Российской Федерации

Переходя к дальнейшему анализу, необходимо отметить ключевое значение банковской системы в развитии экономики. Банковская система обеспечивает концентрацию значительных денежных капиталов и их перераспределение. Она обеспечивает посредничество в кредитных, платежных, расчетных операция, является посредником, связывающим всех субъектов экономики.

На развитие банковской системы влияет целый ряд разноплановых факторов, как внешних, так и внутренних.

К внешним факторам, которые оказывают существенное влияние на банковскую систему России следует отнести следующие:

- макроэкономическая ситуация в стране улучшается, что способствует укреплению благоприятных тенденций для осуществления внешнеэкономической деятельности;

- рост производства товаров и услуг, незначительное, но все же увеличение реальных доходов граждан России.

Данные факторы оказывают стимулирующее воздействие на рост числа банковских операций и услуг и, соответственно, развитие кредитных организаций.

Немаловажную роль играет политика, проводимая Правительством РФ и Центральным банком, которая направлена на повышение роли банковского сектора в экономике страны, расширение сферы банковского кредитования, применение содержательного риск-ориентированного надзора и др.

Среди внутренних факторов, в первую очередь следует выделить:

- уровень банковского менеджмента, насколько он адаптивен к современным условиям и готов к инновациям. Несмотря на то, что мировая практика доказала определяющую роль банковского менеджмента в развитии всей банковской системы, во многих российских кредитных организациях данный фактор занимает далеко не приоритетное место;

- технологические факторы, определяющие способность кредитной организации следовать тенденциям развития современных банковских технологий. На протяжении последних лет произошла полная автоматизациях банковских операций. Это в значительной степени увеличило скорость и качество банковского обслуживания;

- факторы, способствующие расширению спектра предоставляемых услуг.

Значительное место среди факторов, влияющих на развитие банковской системы, принадлежит системе экономической безопасности.

Угроза экономической безопасности отечественной банковской системы связана с рядом факторов в виде ослабления рубля, дефицита инвестиционных средств, отсутствием у российских банков ресурсной базы долгосрочного характера, увеличением кредитного портфеля, неадекватной оценкой кредитоспособности заемщиков, что обуславливает в совокупности рост кредитных рисков. Следует отметить, что информационная безопасность подвергается растущим рискам в связи с тем, что активизируются хакерские атаки на информационные банковские ресурсы, процессинговые центры и др.

Также в виде угроз, в частности, необходимо отметить следующее:

- ряд кредитных организаций участвуют в противоправной деятельности;

- возможности кредитных организаций используются для того, чтобы отмывать доходы, которые получены за счет преступных операций;

- в некоторых случаях уровень управления банками является неудовлетворительным;

- бухгалтерская отчетность части кредитных организаций не обеспечивает должной достоверности информации.

Проблемы, связанные с экономической безопасностью деятельности банков, стали особо актуальными после кризисных событий 2008 года, когда значительное число ведущих банков испытали существенные затруднения, что оказало влияние на финансовую систему в глобальном масштабе. ФРС, приняв во внимание возможность банкротства ведущих американских и европейских банков, не подвергая огласке собственные действия, выдала банкам кредиты (практически беспроцентные) на шестнадцать триллионов долларов.

В отечественной банковской системе также был принят ряд экстренных мер, ориентированных на то, чтобы поддержать банки, являющиеся системообразующими. В качестве одного из направлений деятельности Правительства, являющихся приоритетным, озвученных в рамках Программы антикризисных мер Правительством РФ на следующий год, выступало создание мощной финансовой системы, обеспечивающей надежную основу для того, чтобы развивать национальную экономику.

Банки вовлечены в сомнительные операции с денежными средствами в наличной и безналичной форме в значительных объемах, в проведении операций, в рамках которых клиенты выводят средства в крупных объемах в зарубежные страны.

Причины, по которым банки вовлекаются в деятельность преступного характера, связаны с преимущественной ориентацией деятельности подобных банков на спекулятивные операции; наличие потребности у преступников в том, чтобы использовать банковские организации для того, чтобы скрывать доходы от обложения налогами, выводить средства за рубеж, финансировать терроризм, легализовать преступные доходы; использование банками значительного числа информационных технологий и финансовых инструментов в своей деятельности.

В современных условиях возрастает риск уязвимости банковской системы, самих банков в отношении отмывания преступных доходов. Банки представляют собой наиболее легкий, эффективный и простой канал сокрытия подобных доходов, их легализации.

В то же время степень прозрачности банковской системы, высокий уровень доверия к ней, способность производить выгодное привлечение капитала, его эффективное направление в реальный сектор представляют собой стратегически необходимые условия эффективного развития как отечественной банковской системы, так и всей экономики. Особая привлекательность банковской сферы для организованной преступности связана с тем, что движущая сила большей части преступлений состоит в возможности получить неконтролируемый значительный доход в сравнительно короткие сроки.

Согласно информации МВД РФ, за 2018 г. ОВД выявили около тридцати с половиной тысяч преступных посягательств в финансово-кредитной сфере. Причиненный ущерб по уголовным делам, оконченным производством, превысил пятьдесят три миллиарда рублей.

Так, лишь одной преступной группой, включавшей пять банков, деятельность которой ОВД пресекли в 2018 г., было обналичено и выведено в теневой оборот порядка двадцати пяти миллиардов рублей.

Для того, чтобы эффективно противодействовать осуществлению кредитными организациями операций сомнительного характера, противодействовать легализации полученных преступным путем доходов, следует сформировать общую базу данных, позволяющей интегрировать сведения от всех банков, ЦБ РФ, органов правоохранительной системы, и позволяющей использовать критерии подозрительных операции и идентифицировать недобросовестных клиентов.

Кредитным организациям необходимо наличие права вынести отказ в ведении счета, произвести блокирование средств на счете, если выявлены подозрительные операции, вынести отказ в осуществлении операции, которая не имеет очевидный экономический смысл. Необходимо усилить взаимодействие между органами правоохранительной системы и ЦБ РФ для недопущения использования банков с целями, связанными с легализацией денежных средств, которые получены преступным путем, для финансирования террористических операций, вывода средств в зарубежные страны, действий, связанных с фальсификацией банковской отчетности. Необходимо уделять повышенное внимание аудиторским компаниям, т.к. достаточно часто кредитные организации, у которых отзываются лицензии, получают аудиторские заключения, являющиеся положительными.

Предоставление подобных заключений в первую очередь является свидетельством не отсутствия должной компетентности у аудиторов, но о наличии преступного сговора аудиторов и руководства кредитных организаций. Банкам необходимо осуществлять регулярный пересмотр собственных подходов к управлению рисками.

Ключевая проблема связана с определением, оценкой риска в условиях, когда внешняя среда активно меняется. Для того, чтобы сократить число операций, являющихся сомнительными, осуществляемых при посредств кредитных организаций, следует оптимизировать систему, обеспечивающую внутренний контроль. Необходимо обеспечивать постоянство мониторинга. Все службы банка должны руководствоваться правилом «знай своего клиента».

Необходимо тщательно оценивать активы, ликвидность, достаточность капитала в аспекте внедрения стандартов Базель III, и оценивать риски информационной безопасности, увеличивающиеся в связи с ростом числа операций, проводимых банками, внедрением новых банковских продуктов, и в связи с увеличением активности преступных групп в данном направлении.

Политика ЦБ РФ ощутимо влияет на банковскую систему. В Российской Федерации сегодня, как и ранее, сегодня нет действенных механизмов, позволяющих обеспечить долгосрочное рефинансирование.

Если у банков есть возможность рефинансироваться за рубежом, при прежней политике ЦБ РФ она будет им недоступна. Данный фактор оказывает мощное негативное влияние на банковский сектор. Следует обеспечить возможность банкам кредитовать реальный сектор экономики, в частности, снижая ставку рефинансирования, расширяя список ломбардного кредитования, обеспечивая доступ банков, которые кредитуют реальный сектор, к кредитным ресурсам на специальных условиях. Следует минимизировать отрицательное влияние, оказываемое действиями, которые осуществляют международные рейтинговые агентства, что требует внедрения критериев оценки для функционирования российских рейтинговых агентств, с последующим использованием данных рейтингов при оценивании ликвидности капитала и кредитоспособности.

Ощутимую угрозу для отечественных банков составляет наличие зависимости в области расчетов.

Банки являются в данном отношении уязвимыми, т.к. используют систему SWIFT, позволяющей проводить международные расчеты межбанковского характера. В свою очередь, клиенты банков несут риски, т.к. используют банковские карты систем Mastercard, Visa, составляющие четыре пятых банковских карт, эмитированных в РФ (двести сорок три миллиона карт). В случае, если обслуживание системой SWIFT межбанковских расчетов, а системами Mastercard, Visa отечественных физлиц и юрлиц будет приостановлен, в области расчетов могут возникнуть катастрофические последствия. Для того, чтобы обеспечивать бесперебойность расчетов, необходимо обеспечение бесперебойности функционирования каналов взаимодействия на межбанковском уровне. Требуется создание отечественной платежно-расчетной системы, являющейся независимой от зарубежных систем подобного рода. Необходимо размещение операционных и платежных клиринговых центров отечественных платежных систем непосредственно в РФ.

В современных условиях происходит постоянная трансформация рисков и угроз, которые банки должны учитывать в собственной деятельности. Существенную роль приобретает необходимость их своевременно выявлять, осуществлять их мониторинг.