Глава 3. АНАЛИЗ ПЛАТЕЖЕСПОСОБНОСТИ ПРЕДПРИЯТИЯ ООО «ГРАНДЕКС»

3.1 Основные понятия, цель и задачи анализа платежеспособности предприятия

Для обеспечения финансовой устойчивости предприятие должно иметь рациональную структуру капитала и уметь правильно организовать его движение, а именно, чтобы доходы превышали расходы на постоянной основе, тем самым обеспечивая поддержание необходимого уровня платежеспособности и создания условий для нормального функционирования.

На финансовое состояние предприятия, а также его устойчивость и стабильность непосредственное влияние оказывают результаты финансовой, производственной и коммерческой деятельности.

Положительно на финансовое состояние предприятия влияет успешное выполнение его производственных и финансовых планов. И наоборот, если объемы 7 производства и реализации снижаются, наблюдается увеличение себестоимости, снижение выручки и прибыли, что в следствие приводит к ухудшению финансового состояния организации. Другими словами, устойчивое финансовое состояние является результатом умелого управления целым рядом оказывающих влияние на результаты финансово-хозяйственной деятельности предприятия факторов.

На рисунке 3.1 представлены разделы анализа финансового состояния предприятия.

Как правило, выделяют три состояния: устойчивое, неустойчивое (предкризисное) и кризисное. Если организация без задержек исполняет свои обязательства, финансирует свою деятельность на расширенной основе и справляется с непредвиденными потрясениями в неблагоприятных условиях, то можно говорить о наличии у нее устойчивого финансового положения, и наоборот. [10].

Внешним проявлением финансовой состояния считают текущую платежеспособность, а финансовая устойчивость является внутренней его стороной, которая способствует поддержанию платежеспособности в долгосрочной перспективе. В ее основе лежит оптимальное соотношение между отдельными активами и пассивами, между доходами и расходами, а также между положительными и отрицательными денежными потоками [8].

Таким образом, эффективное формирование, распределение и использование финансовых ресурсов составляют сущность финансовой устойчивости организации. Платежеспособность предприятия, как уже было указано выше, является ее внешним проявлением. Предприятие считается платежеспособным, если оно способно исполнять свои обязательства, в частности, перед персоналом; перед бюджетом и внебюджетными фондами; перед учредителями (акционерами); перед банками по полученным кредитам и другое.

Для анализа платежеспособности рассчитываются финансовые коэффициенты платежеспособности. Если фактическое значение коэффициента не соответствует нормальному ограничению, то его можно рассматривать в динамике.

Общая платежеспособность определяется как ее способность покрыть все свои обязательства всеми имеющимися активами.

Коэффициент общей платежеспособности

Кобщ.пл=ИАКО+ДО=А1+0,5∗А2+0,3∗А3П1+0,5∗П2+0,3∗П3ИАКО+ДО=А1+0,5∗А2+0,3∗А3П1+0,5∗П2+0,3∗П3, (3.1)

где Коп — коэффициент платёжеспособности;

ИА — активы предприятия;

КО — краткосрочная задолженность;

ДО — долгосрочная задолженность;

А1 — наиболее ликвидные активы;

А2 — быстрореализуемые активы;

А3 — медленнореализуемые активы;

П1 — наиболее срочные обязательства;

П2 — краткосрочные пассивы;

П3 — долгосрочные пассивы.

Нормальным ограничением для данного показателя будет Кобщ.пл. ≥1. В процессе анализа отслеживается динамика этого показателя и проводится его сравнение с указанным нормативом. Платежеспособность рассчитывается на конкретную дату. Полученная оценка субъективна и может быть выполнена с различной степенью точности [47].

Для подтверждения платежеспособности проверяют: наличие денежных средств на расчетных счетах, краткосрочные финансовые вложения.

Постоянное кризисное отсутствие наличности приводит к тому, что организация превращается в «технически неплатежеспособную», а это первая ступень к банкротству. Далее следуют отсутствие просроченной задолженности, задержки платежей и несвоевременное погашение кредитов, а также длительное непрерывное пользование кредитами.

Низкая платежеспособность может быть как случайной, временной, так и длительной, хронической.

Причины: недостаточная обеспеченность финансовыми ресурсами; невыполнение плана реализации продукции; нерациональная структура оборотных средств; несвоевременные поступления платежей от дебиторов; товары на ответственном хранении и т. д.

Платежеспособность можно оценить при помощи коэффициентов ликвидности.

Выделяют три основных коэффициента ликвидности.

Коэффициент текущей ликвидности (коэффициент покрытия) – при расчете дает общую оценку платежеспособности.

Коэффициент текущей ликвидности характеризует общую обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств хозяйствующего субъекта.

Коэффициент текущей ликвидности определяется как отношение фактической стоимости, находящихся в наличии у хозяйствующего субъекта оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов к наиболее срочным обязательствам организации в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей

Коэффициент равен отношению текущих активов к краткосрочным обязательствам и определяется следующим образом,

Ктл = А1+А2+А3/П1+П2 , (3.2)

Необходимое значение 1,5, оптимальное 2,0–3,5, характеризует запас прочности, возникающей вследствие превышения ликвидного имущества над имеющимися обязательствами и показывает достаточность оборотных средств организации, которые могут быть использованы им для погашения своих краткосрочных обязательств.

Нормальное значение коэффициента – 2. Невыполнение данного норматива создает угрозу финансовой нестабильности ввиду различной степени ликвидности активов и невозможности их срочной реализации в случае одновременного обращения кредиторов. Учитывая, что в состав текущих активов входит дебиторская задолженность, часть из которой является сомнительной, а в составе запасов могут быть неликвиды, в процессе анализа необходимо рассмотреть структуру данных активов и провести их ранжирование по степени ликвидности.

Коэффициент быстрой ликвидности (строгой ликвидности) является промежуточным коэффициентом покрытия и показывает, какую часть можно погасить текущими активами за минусом запасов.

Коэффициент быстрой ликвидности рассчитывается по формуле

Кб=А1+А2/ П1+П2, (3.3)

Коэффициент абсолютной ликвидности определяется отношением наиболее ликвидных активов к текущим обязательствам и рассчитывается по формуле

, (3.4)

, (3.4)

Данный коэффициент является наиболее жестким критерием платежеспособности и показывает, какую часть краткосрочной задолженности фирма может погасить в ближайшее время. Нормальное ограничение

Ка.л. ≥0,2 – 0,5. Оптимальное значение для производственных предприятий 0,3– 0,4. Показывает, какая часть текущей задолженности может быть погашена в ближайшее время, что является одним из условий платежеспособности. Если фактическое значение коэффициента укладывается в указанный диапазон, то имеющаяся краткосрочная задолженность может быть погашена за 2–5 дней.

В процессе анализа необходимо сопоставить коэффициенты текущей и быстрой ликвидности. Нормальным считается соотношение 4:1. Если данное соотношение нарушено за счет увеличения коэффициента покрытия, то это может свидетельствовать о наличии сверхнормативных и скрытых запасах, большом объеме незавершенного производства и т. д., а следовательно, об ухудшении финансового состояния.

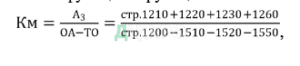

Коэффициент маневренности функционирующего капитала.

, (3.5)

, (3.5)

где ОА – оборотные активы;

ТО – текущие обязательства.

Показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности.

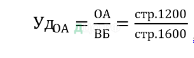

Доля оборотных средств в активах

, (3.6)

, (3.6)

Нормативное значение ≥0,5.

Коэффициент обеспеченности собственными средствами.

, (3.7)

, (3.7)

Характеризует наличие у организации собственных оборотных средств, необходимых для текущей деятельности.

Различные показатели платежеспособности отвечают интересам различных внешних пользователей. Для поставщиков сырья интересен коэффициент абсолютной ликвидности, для банка, дающего кредит данной организации, интересен коэффициент быстрой ликвидности, покупатели и держатели акций оценивают организация по коэффициенту текущей ликвидности.

Коэффициент текущей ликвидности является главным показателем платежеспособности. Хотя он имеет нормальное значение от 1,5 до 3,5, но в условиях нестабильности экономики невозможно нормирование этого показателя и он должен оцениваться для каждого конкретного организации отдельно.

Если соотношение текущих активов и краткосрочных обязательств ниже чем 1:1, то можно говорить о высоком финансовом риске, связанным с тем, что организация не сможет оплатить счета. Если значение коэффициента превышает 1, то можно говорить о том, что организация располагает некоторым объемом свободных средств, формируемых за счет собственных источников [48, с. 255].

В финансовой теории есть положение, что чем выше оборачиваемость оборотных средств, тем меньше может быть нормальный уровень коэффициента текущей ликвидности.

Однако не любое ускорение оборачиваемости материальных оборотных средств позволяет считать нормальным более низкий уровень коэффициента, а лишь связанное со снижением материалоемкости: ведь чем меньше необходимая потребность в материальных ресурсах, тем меньшая часть средств расходуется на приобретение материалов, и тем большая остается для погашения долгов [46, с. 354].

С целью разработки прогноза платежеспособности рассчитывают коэффициенты восстановления (утраты) платежеспособности:

, (3.8)

, (3.8)

где Ктл.н. – коэффициент текущей ликвидности на начало и конец периода;

Ктл.к. – коэффициент текущей ликвидности на начало и конец периода;

6 – период восстановления (утраты) платежеспособности;

Т – отчетный период, мес.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, свидетельствует о наличии реальной возможности у организации восстановить свою платежеспособность. Коэффициент восстановления платежеспособности, принимающий значение меньше 1, свидетельствует о том, что у организации в ближайшие шесть месяцев нет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности, принимающий значение больше 1, свидетельствует о наличии реальной возможности у организации не утратить платежеспособность. Коэффициент утраты платежеспособности, принимающий значение меньше 1, свидетельствует о том, что организация в ближайшие три месяца может утратить платежеспособность.

3.2 Анализ показателей финансово-хозяйственной деятельности и показателей платежеспособности ООО «Грандекс»

Финансово-экономическую службу ООО «Грандекс» возглавляет главный бухгалтер, который подчинен непосредственно директору.

Главный бухгалтер назначается на должность и освобождается от должности директором организации. Основные экономические показатели деятельности организации ООО «Грандекс» в динамике за 2017–2018 гг рассмотрим по показателям (таблица 1). Расчетные значения составлены на основании данных бухгалтерской финансовой отчетности организации ООО «Грандекс», представленной в приложении 1 «Бухгалтерский баланс» и приложения 2 «Отчет о финансовых результатах».

Таблица 3.1 – Основные экономические показатели организации ООО «Грандекс» за 2017–2018 гг

| Показатели | Год | Абсолютное отклонение, +, — | Темп роста, % | |

| 2017 г | 2018 г | 2018 г к 2017 г | 2018 г к 2017 г | |

| Выручка, тыс. руб. | 384 405 | 448 451 | 64 046 | 116,7 |

| Себестоимость продаж, тыс. руб. | 271 098 | 310 606 | 39 508 | 114,6 |

| Валовая прибыль (убыток), тыс. руб. | 113 307 | 137 845 | 24 538 | 121,7 |

| Коммерческие расходы, тыс. руб. | 47 095 | 51 479 | 4384 | 109,3 |

| Управленческие расходы, тыс. руб. | 45 300 | 46 900 | 1600 | 103,5 |

| Прибыль от продаж, тыс. руб. | 20 912 | 39 466 | 18 554 | 188,7 |

| Проценты к получению, тыс. руб. | 0 | 46 | 46 | 0 |

| Прочие доходы, тыс. руб. | 14 972 | 10 891 | -4081 | 72,7 |

| Прочие расходы, тыс. руб. | 16 502 | 9946 | -6556 | 60,3 |

| Прибыль (убыток) до налогообложения, тыс. руб. | 19 382 | 40 457 | 21 075 | 208,7 |

| Текущий налог на прибыль, тыс. руб. | 3963 | 8167 | 4204 | 206,1 |

| Чистая прибыль (убыток), тыс. руб. | 15 419 | 32 290 | 16 871 | 209,4 |

Анализируя данные хозяйствующего субъекта в динамике за два г. можно сделать следующий вывод:

Выручка от продаж (без НДС) в 2017 г. составила на сумму 384 405 тыс. руб., в 2018 г. увеличение данного показателя составило на 64 046 тыс. руб., на конец отчетного периода значение данного показателя составило на сумму 448 451 тыс. руб., темп роста показателя выручки составил 16,7.

Показатель себестоимости увеличился в динамике на сумму 39 508 тыс. руб., и составил соответственно в 2017 г. на сумму 271 098 тыс. руб., а в 2018 г. на сумму 310 606 тыс. руб., темп роста значения данного показателя составил на 14,6.

При анализе следует обратить внимание на тот факт, что темп роста выручки на 2,1 больше темпа роста себестоимости. Данная динамика – это положительный фактор в деятельности хозяйствующего субъекта.

Валовая прибыль организации ООО «Грандекс» в 2017 г. составила на сумму 113 307 тыс. руб., а в 2018 г. – 137 845 тыс. руб., темп роста валовой прибыли составил 21,7.

Анализируя показатель прибыль от продаж можно сделать вывод, что в динамике его значение имеет тенденцию к увеличению на 18 554 тыс. руб., в 2017 г. значение данного показателя составило на сумму 20 912 тыс. руб., а в 2018 г. 39 466 тыс. руб., темп роста 88,7. Однако следует заметить, что на значение данного показателя повлияли такие группы затрат организации, как управленческие и коммерческие расходы. Темп роста управленческих расходов составил 3,5 %, а коммерческих расходов – 9,3 по отношению к 2017 г..

По статье «прочие доходы» организации произошло снижение значение показателя на сумму 4081 тыс. руб., темп снижения составил 27,3, по статье «прочие расходы» также произошло снижение значения показателя на сумму 6556 тыс. руб., темп снижения составил 39,7.

Влияние всех представленных выше факторов повлияло на показатель прибыли до налогообложения, в 2017 г. значение данного показателя составило на сумму 19 382 тыс. руб., а в 2018 г. – 40 457 тыс. руб., увеличение в динамике составило на сумму 21 075 тыс. руб., темп роста 108,7.

Чистая прибыль ООО «Грандекс» увеличилась на 16 871 тыс. руб. и составила в 2018 г. на сумму 32 290 тыс. руб., темп роста чистой прибыли 109,4.

На рисунке 3.2 представим изменение показателей выручки и прибыли за 2017–2018 гг.

2017 г 2018 г

Рисунок 3.2 – Динамика выручки и прибыли ООО «Грандекс» за 2017–2018 гг.

Далее проведем анализ изменения активов и пассивов ООО «Грандекс» в динамике за 2016–2018 гг. Изменение в динамике активов организации представлено ниже (таблица 3.2).

Таблица 3.2 – Динамика активов ООО «Грандекс»

| Показатели | Период | Абсолютное отклонение, +, — | Относительное отклонение, % | |||||

| 2016 | 2017 | 2018 | 2017 к 2016 | 2018 к 2017 | 2017 к 2016 | 2018 к 2017 | 2018 к 2016 г | |

| Нематериальные активы, тыс. руб. | 119 | 66 | 29 | -53 | -37 | -44,50 | -56,10 | -75,60 |

| Основные средства, тыс. руб. | 1150 | 2905 | 2700 | 1755 | -205 | 152,60 | -7,10 | 134,08 |

| ВНЕОБОРОТНЫЕ АКТИВЫ, ВСЕГО, тыс. руб. | 1269 | 2971 | 2729 | 1702 | -242 | 129,20 | -8,10 | 115,05 |

| Запасы, тыс. руб. | 61 573 | 77 461 | 95 867 | 15 888 | 18 406 | 25,08 | 23,80 | 55,70 |

| Налог на добавленную стоимость по приобретенным ценностям, тыс. руб. | 3 | 11 | 0 | 8 | -11 | 266,70 | -100,00 | -100,00 |

| Дебиторская задолженность, тыс. руб. | 50678 | 39 827 | 71 575 | -10 851 | 31748 | -21,40 | 79,70 | 41,20 |

| Краткосрочные финансовые вложения, тыс. руб. | 360 | 856 | 0 | 496 | -856 | 137,80 | -100,00 | -100,00 |

| Денежные средства и денежные эквиваленты, тыс. руб. | 3213 | 10 059 | 11 384 | 6846 | 1325 | 213,10 | 13,20 | 254,30 |

| Прочие оборотные активы, тыс. руб. | 196 | 152 | 102 | -44 | -50 | -22,40 | -32,90 | -47,90 |

| ОБОРОТНЫЕ АКТИВЫ, ВСЕГО, тыс. руб. | 11 6023 | 128 366 | 178928 | 12 343 | 50 562 | 10,60 | 39,40 | 54,02 |

| Баланс, тыс. руб. | 117 292 | 131 337 | 181657 | 14 045 | 50 320 | 11,97 | 38,31 | 54,88 |

Согласно данных расчетных показателей видно, что активы ООО «Грандекс» состоят из внеоборотных и оборотных. В 2016 г. активы ООО «Грандекс» составляли 117 292 тыс. руб. Значение показателя в 2017 г. по отношению к 2016 г. увеличилось на сумму 14 045 тыс. руб. или на 11,97 , а в 2018 г. по отношению к 2017 г. увеличение составило на сумму 50 320 тыс. руб., или на 38,31 , в динамике в 2018 г. по отношению к 2016 г. увеличение составило на 54,88.

В составе внеоборотных активов у организации на балансе числятся нематериальные активы и основные средства.

Нематериальные активы в динамике снижаются, так в 2017 г. по отношению к 2016 г. снижение составило на 53 тыс. руб., а в 2018 г. по отношению к 2017 г. снизились на 37 тыс. руб., при этом в относительном отклонении снижение составило в 2017ипо отношению к 2016 г. на 44,5 %, в 2018 г. по отношению к 2017 г. – на 56,1 , а в 2018 г. по отношению к 2016 г. – на 75,6.

Рассмотрим изменение по статье «Основные средства». В 2017 г. по отношению к 2016 г. увеличение составило на 1755 тыс. руб., а в 2018 г. по отношению к 2017 г. снизились на 205 тыс. руб., при этом в относительном отклонении увеличение составило в 2017 по отношению к 2016 г. на 152,6, в 2018 г. по отношению к 2017 г. снижение на 7,1, а в 2018 г. по отношению к 2016 г. увеличение на 134,8.

В итоге внеоборотные активы в 2018 г. по отношению к 2017 г. уменьшились на сумму 242 тыс. руб. или на 8,1.

Проведем анализ оборотных активов ООО «Грандекс». Анализируя их состав можно сделать вывод, что оборотные активы организации состоят из: запасов; приобретенного НДС по материальным ценностям, выполненным работам, услугам; дебиторской задолженности, краткосрочных финансовых вложений; денежных средств; прочих оборотных активов.

По статье «Запасы» в динамике происходили следующие изменения: в 2017 г. по отношению к 2016 г. увеличение по данной группе составило на сумму 15 888 тыс. руб., а в 2018 г. по отношению к 2017 г. увеличились на сумму 18 406 тыс. руб., и составили соответственно 77 461 тыс. руб. и 95 867 тыс. руб. В относительном отклонении увеличились запасы в 2017 по отношению к 2016 г. на 25,8 , в 2018 г. по отношению к 2017 г. – на 23,8, а в 2018 г. по отношению к 2016 г. – на 55,7.

По статье «Дебиторская задолженность» заметны следующие изменения: в 2017 г. по отношению к 2016 г. снижение по данной группе составило на сумму 10 851 тыс. руб., или на 21,4 а в 2018 г. по отношению к 2017 г. увеличились на сумму 31 748 тыс. руб., темп увеличения 79,7 %.

По статье «Краткосрочные финансовые вложения»: в 2017 г. по отношению к 2016 г. увеличение составило на сумму 496 тыс. руб., или на 137,8 , а в 2018 г. произошло полностью выбытие по данной группе на сумму 856 тыс. руб., т. е. на 100.

По статье «Денежные средства»: в 2017 г. по отношению к 2016 г. увеличение составило на сумму 6846 тыс. руб., или на 213,1 , а в 2018 г. денежные средства увеличились на 1325 тыс. руб., или на 13,2 .

Прочие оборотные активы организации снизились в 2018 г. на 50 тыс. руб., по отношению к 2017 г. или на 32,9.

Итого оборотные активы в 2017 г. по отношению к 2016 г. увеличились на сумму 12 343 тыс. руб., темп роста 10,6 %, а в 2018 г. по отношению к 2017 г. увеличились на сумму 50 562 тыс. руб., или на 39,4.

По результатам анализа видно, что у организации преобладают оборотные активы, к факторам, повлиявшим на повышение оборотных активов можно отнести: увеличение запасов, дебиторской задолженности, денежных средств и денежных эквивалентов.

Проведем анализ показателей ликвидности ООО «Грандекс». Для анализа показателей ликвидности необходимо провести группировку активов и пассивов. Данные для анализа представлены в таблице 3.3.

Таблица 3.3 – Группировка активов и пассивов

| АКТИВ | 2016 г., тыс. руб | 2017 г., тыс. руб | 2018 г., тыс. руб | ПАССИВ | 2016 г., тыс. руб | 2017 г., тыс. руб | 2018 г., тыс. руб |

| А1 | 3 573 | 10 915 | 11 384 | П1 | 55 974 | 66 299 | 97 269 |

| А2 | 38 600 | 29 100 | 37 850 | П2 | 12 900 | 14 500 | 14 969 |

| А3 | 73 850 | 88 351 | 129 694 | П3 | 5 200 | 7 600 | 9 200 |

| А4 | 1 269 | 2 971 | 2 729 | П4 | 43 218 | 42 938 | 60 228 |

Проведем анализ ликвидности баланса организации ООО «Грандекс». Баланс считается абсолютно ликвидным, если выполняются следующие неравенства: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4. По данному предприятию нельзя назвать баланс абсолютно ликвидным, так как не выполняется первое неравенство. Проведем расчет показателей ликвидности, данные для анализа представлены в таблице 3.4.

Таблица 3.4 – Коэффициенты ликвидности и платежеспособности

| Показатели | Норматив | Значение показателей по г.м | Отклонение (+,-) | |||

| 2016 г | 2017 г | 2018 г | 2017 г от 2016 г | 2018 г от 2017 г | ||

| Кобщ.пл | ≥1 | 0,70 | 0,68 | 0,64 | – 0,02 | –0,04 |

| Ктл | ≥1,5; опт.2,0-3,0 | 1,68 | 1,59 | 1,59 | – 0,09 | – |

| Кбл | ≥0,7 — 0,8 | 0,61 | 0,49 | 0,44 | – 0,12 | – 0,05 |

| Кал | ≥0,2-0,5 | 0,05 | 0,13 | 0,10 | 0,08 | – 0,03 |

Проведем расчет показателей ликвидности.

2016 г.

2017 г.

2018 г.

По данным расчетным показателям можно сделать вывод, что у организации ООО «Грандекс» значение коэффициента общей платежеспособности в динамике за три г. меньше нормативного значения.

Так в 2016 г. значение данного коэффициента составило 0,7, в 2017 г. 0,68, а в 2018 г. 0,64. Это свидетельствует о том, что лишь на 70 % в 2015 г. организация обладала способностью погашать свои обязательства, в динамике данный показатель снижается, это отрицательно в работе организации, общая платежеспособность в целом по организации снижается.

Если рассматривать коэффициенты ликвидности, то можно сделать вывод, что организация не обладает абсолютной ликвидностью, значение расчетного показателя за 2016–2018 г. также меньше нормативного, и составило соответственно 0,05, 0,13 и 0,10. Это свидетельствует о том, что величина денежных средств и денежных эквивалентов в 2018 г. лишь на 10 % покрывала величину текущих пассивов. Соответственно в 2016 г. этот показатель составлял 5 %, а в 2017 г. 13 %. Считается, что нормативное значение данного показателя должно составлять от 20 % до 50 %.

Значение коэффициента быстрой ликвидности также меньше значение нормативного значения, значения данных показателей в динамике за 2016– 2018 г. составили 0,61, 0, 49, и 0,44. Как видно, в динамике данная динамика снижается. Данные значения расчетных коэффициентов свидетельствуют о том, какая часть краткосрочных обязательств организации ООО «Грандекс» может быть немедленно погашена за счет средств на различных счетах организации, в краткосрочных ценных бумагах, а также в предстоящих поступлениях по расчетам с дебиторами. Чем выше данный показатель, тем лучше платежеспособность организации. Считается, что нормативный показатель должен находиться в пределах от 70 % до 80 %. В нашем случае данные значения составляют 61 %, 49 % и 44 % соответственно за 2016–2018 г..

Изменение в динамике показателей представлено на рисунке 3.3

2016 г. 2017 г. 2018 г.

Рисунок 3.3 – Динамика коэффициентов ликвидности и платежеспособностей организации

При анализе показателей текущей ликвидности организации определили, что данные значения находятся в пределах нормативного значения, следовательно, организация ООО «Грандекс» обладает текущей ликвидностью, т.е. значения данных коэффициентов характеризуют платежеспособность организации не только на данный момент времени, но и в случае чрезвычайных обстоятельств. Расчетные значения из нормативного в 1,5 составили соответственно за 2016–2018 г. 1,68 % и 1,59 %.

Следует отметить, что динамика данных значений снижается, а, следовательно, снижается платежеспособность организации в текущем периоде, это отрицательная динамика для ООО «Грандекс».

3.3 Основные направления совершенствования учета денежных средств и повышения платежеспособности ООО «Грандекс»

Анализируя постановку учёта денежных средств в бухгалтерии ООО «Грандекс», следует отметить, что учёт операций с денежными средствами ведётся в соответствии с законодательством. Однако при всей строгости и регламентированности, нельзя не отметить возможность улучшения качества работы бухгалтерии.

В последнее время все большее распространение получают расчеты с использованием пластиковых карт. Введение пластиковых карт позволит сократить наличный оборот денежных средств ООО «Грандекс». Это быстрый и удобный способ безналичных расчетов, который позволяет получать заработную плату и оплачивать командировочные расходы. Заработная плата на предприятии выплачивается с помощью пластиковых карт, поэтому целесообразно согласовать с обслуживающим банком и получение командировочных расходов на карт-счета. Также можно заключить с банком дополнительное соглашение, на выдачу пластиковой карты на предъявителя, для оплаты командировочных расходов. При этом пользователь пластиковой карты учитывается как подотчетное лицо, а с помощью карточки можно не только оплатить текущие расходы, но и снять наличные деньги.

По средствам безналичной формы ООО «Грандекс» производит расчеты с поставщиками, с бюджетом но налогам и сборам и перечисления во внебюджетные фонды. Расчеты не всегда проводятся в установленные сроки по ряду причин, вследствие этого организация имеет большую кредиторскую задолженность. Для снижения размера дебиторской и кредиторской задолженности ООО «Грандекс» необходимо увеличить количество актов сверки дебиторов и кредиторов. Проведенный своевременно анализ дебиторов позволяет выявить просроченную задолженность и принять меры к взысканию необходимых денежных средств.

Для регламентирования труда каждого учетного работника и повышения качества работы бухгалтерии, необходимо составить график документооборота. Именно в создании хорошо продуманного графика

движения документов, в его неукоснительном выполнении наиболее эффективно должна проявляться роль бухгалтерии как организатора учета и контроля.

Для организации оперативного финансового планирования необходимо ввести разработку кредитного и платежного календаря.

В процессе анализа показателей ликвидности и платежеспособности организации было выявлено, что расчетные значения данных показателей ниже нормативных, и свидетельствует о том, что организация не обладает абсолютной, текущей ликвидностью, было выявлено, что большая часть имущества хозяйствующего субъекта сформирована за счет заемных средств, а этот факт свидетельствует также о том, что у организации может возникнуть опасность неплатежеспособности, и затруднит в дальнейшем получение кредита.

Таким образом, мы пришли к выводу, что у организации ООО «Грандекс» возникает ряд проблем с финансированием своей финансово-хозяйственной деятельности на конкурентном рынке, и как выяснилось, эти проблемы связаны с движением и наличием денежных средств в организации.

У организации практически снижается финансовая деятельность, которая при определенных обстоятельствах могла бы приносить дополнительную прибыль, при этом у организации ООО «Грандекс» вообще отсутствует инвестиционная деятельность, а это также является одним из недостатков в организации поступления денежных средств в организацию, что влияет на наличие денежных средств, а также на платежеспособность и деловую активность организации.

Для наиболее эффективного поступления денежных средств от текущих операций необходимым фактором является добиваться не только увеличения объемов деятельности, но и грамотно управлять затратами организации, оптимизируя при этом расходы, формирующую не только себестоимость продукции, себестоимость работ и услуг, но и снижать управленческие и коммерческие расходы, так как данные статьи расходов непосредственно влияют на показатели прибыли от реализации.

Управление всем производственно-хозяйственным процессом в организации ООО «Грандекс» должно являться целесообразным, целенаправленным действием всего аппарата управления организации в каждом его структурном подразделении, поскольку только эффективное управление финансами организации может способствовать приросту собственного капитала, снижая при этом зависимость от внешних источников средств.

Управление финансами организации ООО «Грандекс» это управление, прежде всего, в сфере денежных отношений, относительно их формирования, распределения, а также использование в процессе хозяйственной деятельности с целью повышения платежеспособности организации, а также получения большего удовлетворения от полученных результатов деятельности сотрудников организации в виде повышения премий, доплат, стимулирующих выплат, повышение заработной платы и т. д.

Кроме того, следует помнить, что к управлению денежными ресурсами организации принадлежит определение потребности в оборотных активах в тех объемах, которые обеспечивают минимальный размер производственных запасов, сырья, материалов, готовой продукции, незавершенного производства для выполнения производственной программы и эффективного их использование.

Управление денежными ресурсами организации включает также определение объемов капиталовложений, источников их финансирования, выявление резервов повышения платежеспособности и эффективности производственных процессов.

Для того чтобы оптимизировать и улучшить финансовое положение организации, связанные с движением денежных потоков необходимо сформировать следующие направления для дальнейшего развития:

- организовать систему контроля за соотношением дебиторской и кредиторской задолженности в организации. Иначе, в случае значительного превышения дебиторской задолженности требуется привлекать дополнительные источники финансирования из-за возникновения недостатка в оборотных средствах для осуществления хозяйственных процессов;

- вести строгий контроль за состоянием расчетов по просроченным задолженностям и тем видам задолженностей, по которым наступил срок оплаты долговых обязательств;

- в процессе хозяйственной деятельности стараться в большей степени ориентироваться на увеличение числа заказчиков для уменьшения риска неуплаты монопольного малого числа заказчиков, а также учитывать на предоплату при заключении договорных обязательств;

- необходимо, чтобы в организации был более широкий круг поставщиков материальных ценностей, а заключать контракты и договора на оплату с наиболее выгодными для организации сроками оплаты;

- применять системы скидок при досрочных, своевременных платежах за выполненные работы, оказанные услуги и отгруженную продукцию, снижать санкции за просрочку платежа.

Для исследуемой организации ООО «Грандекс» можно предпринять следующие меры по улучшению управления денежными потоками. К таким мерам можно отнести:

- увеличить коэффициент ликвидности до оптимального значения, что обеспечит организации в большей степени его платежеспособность перед контрагентами;

- добиться сокращения срока погашения дебиторской задолженности, используя частичную предоплату, иные методы воздействия на дебиторов;

- направить больше внимание на то, чтобы получить больше прибыли от основной деятельности организации, расширив территорию рынка, ассортимент работ, услуг и т. д.

- направлять свободные денежные средства организации не только на финансовую деятельность, но заниматься инвестиционной деятельностью.

Следует помнить, что в процессе всех разработанных и предложенных направлений, организация ООО «Грандекс» непосредственно должна взаимодействовать как с субъектами внешнего воздействия, так и объектами управления внутри хозяйствующего субъекта.

Так объектами управления в сфере движения денежных средств в организации являются:

- финансовые отношения, которые возникают в процессе финансовохозяйственной деятельности между коммерческими организациями, государством, другими организациями, а также физическими лицами;

- доходы, а также и накопления в виде прибыли, их формирование, рациональное распределение и использование;

- формирование состава, структуры, источников поступлений финансовых ресурсов;

- формирование состава, структуры и кругооборота капитала в организации;

- формирование денежных фондов в организации, определение направлений их использования;

- определение степени обращения денежных фондов в воспроизводственном процессе.

Для руководства ООО «Грандекс» необходимо предложить:

— оптимизировать маркетинговую деятельность;

— оптимизировать и внедрить более совершенствованную систему управления запасами;

— провести реорганизацию складской системы управления запасами.

В ходе выполнения выпускной квалификационной работы нами была рассмотрена организация бухгалтерского учета в организации. По результатам проведенного исследования нами было выявлено, что в целом организация бухгалтерского и налогового учета в ООО «Грандекс» организовано грамотно, и ведется в соответствии с утвержденными внутренними документами в организации, а именно учетной политикой организации, а также планом счетов.

Все хозяйственные операции в ООО «Грандекс» оформляются первичными учетными документами, которые являются также оправдательными по совершенным хозяйственным операциям.

Бухгалтерский учет в организации ведется автоматизировано с помощью программы 1С «Бухгалтерия» версия 8.

Расчетные операции в ООО «Грандекс» организованы и осуществляются путем наличных и безналичных расчетов, а также при помощи вексельных расчетов по платежам.

В процессе работы с учетными документами было выявлено, что у организации ООО «Грандекс» значительными темпами увеличивается дебиторская задолженность. Так по результатам исследования выявлено, что дебиторская задолженность в организации в динамике увеличилась на сумму 31 748 тыс. руб., темп роста составил 179,7 %.

Данная динамика отрицательно сказывается на платежеспособности организации, так как организация, выполнив свои обязательства перед покупателями и заказчиками не получает вовремя оплату по счетам. В связи с этим у организации увеличивается и кредиторская задолженность.

По расчетным значениям показателя в динамике кредиторская задолженность организации ООО «Грандекс» перед контрагентами увеличилась на сумму 30 970 тыс. руб., темп роста при этом составил 146, 7 %.

Управление дебиторской задолженностью в организации ООО «Грандекс» предполагает решение таких задач руководству организации как разработка современных методик по оценке степени рисков неплатежей, установление определенных стандартов в работе с дебиторами, разработка более детальных графиков погашения дебиторской задолженности, системы поощрения и санкций для отдельных дебиторов и т. д.

Поэтому в рамках мероприятий по управлению дебиторской задолженностью в организации считаем необходимо:

— своевременно напоминать дебиторам о имеющейся задолженности путем звонков или соответствующих писем;

— разработать график уплаты авансовых платежей для покупателей, что позволит увеличить запас денежных средств для своевременных расчетов с контрагентами организации;

— поощрять добросовестных покупателей и заказчиков системой скидок;

— составить в организации оперативно платежный календарь по погашению дебиторской задолженности.

Так как отток денежных средств в организации оказывает на сальдо денежного потока на конец отчетного периода считаем необходимым фактором уделять внимание в большей степени управлению кредиторской задолженностью в организации. Ведь являясь внутренним источником средств, при помощи которых можно осуществлять определенные финансовые операции, не прибегая к внешнему заимствованию, должно быть также четко структурировано по степени платежеспособности. Как правило, кредиторская задолженность является всегда естественной составляющей бухгалтерского баланса организации ООО «Грандекс», и возникает в том случае, когда не совпадают даты появления обязательств с датой платежей по ним.

При этом следует отметить, что на финансовое состояние хозяйствующего субъекта оказывают непосредственное влияние как размеры остатков на балансовых счетах организации по итогам отчетного периода, так период и скорость оборачиваемости кредиторской задолженности.

Для того чтобы эффективно управлять оттоком денежных средств, руководству организации ООО «Грандекс» необходимо:

— вести реестр «старения» расчетных счетов кредиторов;

— вести контроль за сроками оплаты обязательств;

— проводить зачет взаимных встречных требований;

— использовать в большей степени при погашении обязательств финансовые инструменты в виде векселей.

Таким образом, применяя данные направления в деятельности организации по управлению денежными потоками в организации, можно достичь увеличения денежных средств на счетах учета в организации ООО «Грандекс».