1 2

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ 3

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ДЕНЕЖНОЙ СИСТЕМЫ

1.1. ПОНЯТИЕ И ВИДЫ ДЕНЕЖНЫХ СИСТЕМ

1.2 ЭЛЕКТРОННЫЕ ДЕНЬГИ КАК НОВЫЙ ЭТАП ЭВОЛЮЦИИ ДЕНЕЖНЫХ ОТНОШЕНИЙ

1.3. РОЛЬ ЦЕНТРАЛЬНОГО БАНКА В ОРГАНИЗАЦИИ И РЕГУЛИРОВАНИИ ДЕНЕЖНОЙ СИСТЕМЫ СТРАНЫ

ГЛАВА 2. АНАЛИЗ СОСТОЯНИЯ И ТЕНДЕНЦИЙ РАЗВИТИЯ ДЕНЕЖНОЙ СИСТЕМЫ РОССИИ НА СОВРЕМЕННОМ ЭТАПЕ

2.1 АНАЛИЗ ПОКАЗАТЕЛЕЙ ДЕНЕЖНОЙ МАССФ И ВИДОВ ДЕНЕГ В ДЕНЕЖНОЙ СИСТЕМЕ РОССИИ

2.2. РЕГУЛИРОВАНИЕ ДЕНЕЖНО-КРЕДИТНОЙ СИСТЕМЫ СТРАНЫ

2.3. ОСОБННОСТИ И ПРОБЛЕМЫ ФУНКЦИОНИРОВАНИЯ СОВРЕМЕННОЙ ДЕНЕЖНОЙ СИСТЕМЫ

ГЛАВА 3. ПРОГНОЗ РАЗВИТИЯ ДЕНЕЖНОЙ СИСТЕМЫ РОССИИ

3.1. ПРОГНОЗЫ ИЗМЕНЕНИЯ ДЕНЕЖНОЙ МАССЫ ДО 2024 ГОДА

3.2 ПЕРСПЕКТИВЫ ВНЕДРЕНИЯ ЭЛЕКТРОННЫХ ДЕНЕГ В ЭКОНОМИЕСКИЙ ОБОРОТ

ЗАКЛЮЧЕНИЕ

БИБЛИОГРАФИЧЕСКИЙ СПИОК

ВВЕДЕНИЕ

В современной экономике обращение денег является неизменным условием обращения практически всех видов товаров. Деньги — это блага, обладающие совершенной ликвидностью и одновременно выполняющие функции средства измерения ценности остальных благ (всеобщего эквивалента) или средства осуществления расчетов при обмене (средства обмена). Назначение денег заключается в экономии издержек рыночных взаимодействий. Деньги являются мощным регулятором экономических и неэкономических отношений. Кредитование, дотирование и другие операции осуществляются с помощью денег.

Поэтому деньги — стимул развития экономики в целом, отдельных ее отраслей и подотраслей, конкретных субъектов экономической деятельности, а также социальной сферы. Деньги отражают глубинное состояние экономики, в первую очередь — наполненность рынка товарами и степень финансовой обеспеченности субъектов экономической и неэкономической деятельности.

В Российской Федерации как стране с рыночной экономикой деньги используются в качестве одного из важнейших регуляторов экономических отношений в целях их направления на достижение государственных и общественных интересов, а также частных интересов, не противоречащих интересам государственным и общественным.

Значительное внимание уделяется составляющей денежной массы, в том числе в самых развитых странах в сфере передовых банковских технологий. В следствии долгого исторического развития сложились современные денежные системы. Они осуществляли внутри себя присущие каждому этапу развития общества финансовые инструменты, позволяющие реализовать соответствующие потребности и приоритеты экономики.

Налично-денежные средства представляют собой визитную карточку государства, по которой можно судить о его экономическом состоянии. Они как бы придают физическую осязаемость политической и экономической роли страны в мире. В настоящее время ст. 30 ФЗ от 10.07.2002 г. № 86-ФЗ «О Центробанке РФ (Банке РФ)» денежные знаки и монеты Банка РФ отнесены к безусловным обязательствам Банка РФ, обеспечиваются всеми его активами и наряду с безналичной составляющей денежной массы являются постоянным объектом контроля и регулирования со стороны ЦБ РФ. Одной из важнейших задач Центробанка РФ, осуществляющего необходимые мероприятия для обеспечения устойчивости и надежности национальной валюты, является организация и регулирование наличного денежного обращения.

Стабилизация денежного обращения является важной предпосылкой нормализации экономического положения, обеспечения на рынке и создания условий для экономического роста. Расстройство же денежных отношений, значительная инфляция ведут к подрыву рыночных механизмов, падению производства, угрозе разрушения социально-экономической системы. Изучение особенностей этих процессов особенно актуально для экономики сегодняшней России.

Актуальность и недостаточная научная проработанность проблем, связанных с комплексной разработкой теоретических и практических вопросов, раскрывающих необходимость совершенствования сложного процедур регулирования наличного денежного обращения в современных российских условиях, определили выбор темы, целей и задач изучения.

Цель написания выпускной квалификационной работы – рассмотреть проблемы и перспективы организации денежной системы страны. Для достижения этой цели необходимо решить следующие задачи:

- рассмотреть сущность и элементы денежной системы;

- изучить типы и виды денежной системы;

- проанализировать состав и динамику расчетов и денежной массы в России на современном этапе;

- выделить проблемы и перспективы развития денежной системы.

Объектом исследования является денежная система. Предметом исследования является механизм функционирования денежной системы.

Информационной основой исследования послужили результаты исследований в области теории денег и кредита, инфляции и инфляционного таргетирования, денежно-кредитного регулирования. При написании работы использованы материалы Центрального банка, Министерства Финансов России, а также труды в области денежно-кредитного регулирования таких ученых, как, Е.Ф. Жуков, Л.Н. Красавина, О.И. Лаврушин, Д.Ю.Симановского, М.М. Ямпольского и других.

Методологической основой исследования являются такие методы, как анализ и синтез, сравнение, логический подход к изучаемым проблемам.

Работа состоит из введения, основной части, заключения и списка использованной литературы. В первой части курсовой работы рассматривается сущность денежной системы, ее элементы, выделяются типы и виды денежных систем, проводится анализ становления денежной системы России и принципов ее организации и регулирования. Во части работы проводится анализ современного состояния денежной системы, выделяются проблемы и перспективы ее развития. В заключительной части работы даются прогнозы развития денежной системы России.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ДЕНЕЖНОЙ СИСТЕМЫ

1.1. ПОНЯТИЕ И ВИДЫ ДЕНЕЖНЫХ СИСТЕМ

Денежная система — это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством.

Виды денежных систем в историческом аспекте можно выделить в зависимости от характера их различных элементов. Денежная единица как элемент денежной системы может быть:

- с законодательно фиксированным содержанием металла;

- без законодательно фиксированного содержания металла;

- с косвенно фиксированным содержанием металла.

Денежная единица с фиксированным содержанием металла имеет законодательно закрепленное за ней весовое количество денежного металла. Так, в 1895 г. 1 руб. соответствовал 0,774235 г, а в 1961 г. — 0,987412 г золота.

К денежным единицам без фиксированного содержания металла относится современный российский рубль. Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается.

Если в денежном обращении находится денежная единица с косвенно фиксированным содержанием металла, то это означает, что ее металлическое содержание определяется по валютному курсу относительно той денежной единицы, у которой имеется фиксированное содержание металла. К такой денежной единице можно отнести советский рубль периода 1937 — 1953 гг., когда был закреплен его обменный курс к доллару, что и позволяло определять золотое содержание рубля.

Денежные системы классифицируются также в зависимости от вида денег, находящихся в обращении. Существуют полноценные и неполноценные деньги. В соответствии с этим выделяют и два вида денежных систем: металлические, в которых в качестве всеобщего эквивалента выступают, как правило, полноценные металлические деньги, и основанные на неполноценных и неразменных на металл деньгах (бумажно-кредитные).

В металлических денежных системах доминирующей формой денег были монеты. В зависимости от того, из какого металла чеканится основная монета, выделяют следующие виды металлических денежных систем, основанных:

- на медном стандарте, если основная монета чеканится из меди;

- на серебряном стандарте, если для изготовления основной монеты используется серебро;

- на золотом стандарте.

В зависимости от количества основных монет в металлических системах последние делятся на два вида: монометаллический и биметаллический. В монометаллической денежной системе имеется только одна основная монета, которая обладает неограниченной платежной способностью, а все остальные монеты признаются вспомогательными и являются платежными средствами в ограниченном объеме. Вид валютного металла определяет и вид монометаллической денежной системы.

Денежная система — это форма государственной организации денежного обращения. В организации денежного хозяйства и денежной системы, можно выделить следующие основные элементы: денежную единицу, масштаб цен, виды денег, формы эмиссии денег. В зависимости от исторически конкретного наполнения элементов денежной системы и определяют ее формы: систему штучных денег, монометаллизма и биметаллизма, неразменных бумажных и кредитных денег. Денежная система складывается исторически в каждой стране.

Денежные системы основаны на обращении неполноценных и неразменных кредитных и бумажных денег. В этом случае золото вытеснено из обращения и уже не может выступать в качестве денег.

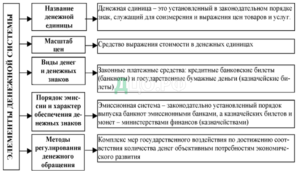

Элементы денежной системы:

- национальная денежная единица и ее название, принятые в качестве масштаба цен;

- виды денег и денежных знаков (денежные билеты и монеты), порядок их выпуска в обращение (эмиссия);

- методы организации обращения;

- порядок, ограничения и регулирования денежного обращения и эмиссии.

Рис. 1. Элементы денежной системы и их характеристика

В обращении во всех странах заменители действительных денег (денежные знаки) лишены собственной стоимости, но сохраняют устойчивость и выполняют функции средства обращения, средства платежа, меры стоимости, средства накопления.

Современные денежные системы включают следующие элементы (с некоторыми особенностями).

Денежная единица — установленный в законодательном порядке денежный знак, служащий для соизмерения и выражения цен всех товаров и услуг.

Национальная или международная денежная единица — название денег в стране или в группе стран.

Денежная единица — это принятое в данной стране название денег (доллар, марка, рубль, йена, юань, бат, тугрик) или же применяемое в международной валютной системе название денег (евро, СДР и т. п.). Все денежные единицы делятся на более мелкие части: рубль равен 100 копейкам, доллар или евро равны 100 центам.

Денежная единица — это денежный знак (рубль/100 копеек), который применяется для соизмерения и выражения цен товаров (1 доллар — 100 центов).

В большинстве стран действует десятичная система деления. В рамках конкретной экономической системы она служит масштабом цен. Масштаб цен — это способ соизмерения покупательных способностей или стоимостей товаров, другими словами, через масштаб цен проявляется функция денег как меры стоимост.

Первоначально весовое содержание монет совпадало с масштабом цен, однако постепенно он начал обособляться от весового содержания монет (это было связано с порчей монет, их износом, переходом к чеканке монет из более дешевых металлов). С прекращением размена кредитных денег на золото официальный масштаб цен утратил свой экономический смысл. В результате Ямайского соглашения официальная цена золота и золотое содержание денежных единиц были отменены. В настоящее время масштаб цен складывается стихийно и служит для соизмерения стоимостей товаров посредством цены.

Виды денег, являющиеся законными платежными средствами — это прежде всего кредитные деньги (банкноты), разменная монета, а также бумажные деньги (казначейские билеты).

В экономически развитых странах государственные бумажные деньги не выпускаются совсем либо выпускаются в ограниченном количестве, тогда как в слаборазвитых странах они имеют достаточно широкое обращение.

Виды денег — это номиналы банкнот и монет, которые находятся в обращении. В России — денежные билеты выпускает Центральный банк РФ. Решение о выпуске в обращение новых видов билетов, банкнот и монет принимает совет директоров ЦБ РФ. Он же утверждает номиналы и образцы новых денежных знаков. Описание денежных знаков публикуется. Все денежные знаки выпускаются как законное платежное средство.

Необходимо уточнить, что деньги это экономическая категория при участии которой формируются все общественные отношения, деньги выступают также всеобщим эквивалентом товаров и услуг.

В настоящее время человечество использует неполноценные бумажные и кредитные деньги. Еще пол века назад сложно было предположить, что бумажные деньги будут нам не нужны при покупке товара. Новые современные технологии позволяют сделать не только это, но и, благодаря изобретению всемирной сети Интернет, можно покупать различные предметы торговли и оплачивать услуги, не выходя из дома[1].

Теперь имеется возможность купить необходимый продукт вне зависимости от того, как далеко располагаются покупатель и продавец друг от друга и все это с помощью электронных платёжных систем. В нашей стране эта сфера пока что мало развита и уровень знания о ней у населения невысок. Именно из — за этого многие думают, что пластиковые карты, которыми мы расплачиваемся в магазинах, отелях, кафе и т.д. – это электронные деньги. На самом деле, такие банковские карты как Visa, Mastercard, Maestro и т.д. не являются носителями электронных денег, а выступают лишь в роли средства доступа к банковскому счету, который выпустил данную карту.

Относительно новый термин «электронные деньги» очень часто применяется к большому ряду платежных инструментов, появившихся в результате современных инновационных технических изобретений. Вследствие этого, нет общего четко сформулированного, признанного в мире определения электронных платежных средств, которое бы ясно и четко раскрывало их экономическую и правовую сущность[2].

Электронные деньги – это денежные обязательства эмитента в электронном виде, которые находятся на электронном носителе в распоряжении пользователя. Их история берет начало в 50 — х годах прошлого столетия, когда учет банковских счетов начал осуществляться еще и на электронных носителях информации, а не как раньше на бумажных.

Следующим шагом развития, который начался в конце 70 — х годов 20 — го столетия, ознаменован идеей американского ученого — криптографа Дэвида Чоумома, который предложил ввести в оборот «электронную наличность» или «электронные деньги» (E — cash). Его работы были основаны на основе первых систем цифровой подписи. Он предположил, что такая система позволит плательщику оставаться анонимным, но при этом сохранить за собой возможность доказательства правильности проводимых операций в последующем.

В отличие от популярных тогда кредитных карт, новый вид денежных средств позволял добиться анонимности проведения операций. Банк не учитывал эти деньги на счетах клиентов, а личные данные плательщика не заносились в базу данных. Но в то время покупатель не имел возможности осуществить расчет за них, так как электронные деньги еще не стали полноценным средством обращения. Все что он мог сделать — это получить электронные средства в виде денежного эквивалента у обслуживающего банка. Описанная выше проблема получила частичное решение в 1990 — х годах, когда появились электронные деньги других видов. Именно тогда продавцам и покупателям представилась возможность совершать операцию покупки — продажи без участия банка[3].

Свобода проявления сущности денег различна в зависимости от типа экономической системы государства, в котором они обращаются. Размышляя об их незаменимой роли в экономических отношениях необходимо подробнее рассмотреть функции денег.

Как известно, выделяют следующие функции денег: мера стоимости, средство обращения, средство накопления, средство платежа, мировые деньги. Однако, под влиянием появления новых форм и видов денег происходит трансформация и функций, выполняемых деньгами.

Например, современные деньги не обладая собственной стоимостью не могут выполнить функцию меры стоимости, а выполняют функцию меры ценности, при этом можно соизмерить и выразить ценность отдельных товаров, сформировав таким образом, систему цен.

При реализации функции меры ценности создаются условия для осуществления обменных операций и при обращении денег обеспечивают реализацию хозяйственного оборота. При реализации данной функции деньги способствуют ускорению реализации товаров и вывода их из сферы обращения. А деньги в свою очередь продолжают быть в обращении.

Развитие экономических отношений привело к появлению новой формы движения денег — без посредничества при движении товаров. Кредитная операция стала эмиссионной, а уже не перераспределительной. В такой ситуации функция денег как средства обращения становится схожей с функцией денег как средства платежа.

В настоящее время реализация такой функции денег как средство платежа преобладает над функцией денег как средство обращения ввиду развития финансового рынка и появлением новых видов денег, описанных выше.

Также трансформировалась функция денег как накопления богатства ввиду наличия хронической инфляции, поэтому актуальной задачей является не просто сохранение стоимости, но и ее преумножение и защита от обесценения. Выполнение данных процессов возможно на основе использования эффективной ставки процента, то есть ставки, превышающей уровень инфляции[4].

Охарактеризуем трансформацию функции мировых денег в современных условиях. К. Маркс отмечал: «Мировые деньги функционируют как всеобщее средство платежа, всеобщее покупательное средство и абсолютно общественная материализация богатства вообще (universal wealth). При выполнении данной функции деньги повторяют указанные выше функции, а сферой их использования является внешняя торговля и внешнеэкономическая деятельность.

При характеристике функции мировых денег необходимо обращать внимание не только на форму денег, направление их использования или характер выполняемых с их помощью операций, но и на сущностные характеристики, т. е. на систему отношений, которые отражают мировые деньги. В современной мире данные операции связаны с глобализацией, международным разделением труда и национальной безопасностью страны.

Современные деньги являются переходными по своей природе, они содержат в себе черты, присущие как шестой, так и седьмой стадиям эволюции денег, рассмотренной нами выше. Дальнейшее развитие научно-технического прогресса постепенно приводит к перерастанию индустриальной стадии развития общества в информационную стадию. Это объективно обусловленный процесс в историческом развитии человеческой цивилизации, который оказывает сильнейшее воздействие на ускорение всех процессов и на качественное изменение продуктов цивилизации[5].

С возникновением и развитием фондового рынка выполнение деньгами функции средства накопления уже не является монополией кредитных денег, это приводит к появлению финансовых денег, имеющих ценность для инвестирования и широкие возможности для выбора финансовых инструментов.

Появление финансовых денег характеризует более высокую ступень развития товарно-денежных отношений, теперь в качестве товара рассматриваются не только сами продукты и факторы производства, но и хозяйственная структура как источник получения дохода. На этом этапе развития кредитных отношений к числу кредитных денег можно отнести финансовые деньги, которые представляют собой ценные бумаги различных видов с ценностью определённого источника дохода.

Данный вид современных денег используется для накопления капитала и перераспределения дохода между хозяйствующими субъектами в экономике. Возникновение финансовых денег связано с ограниченными возможностями кредитных денег в сфере накопления капитала. Поскольку кредитная система постоянно находится в противоречии между мобильностью денежного капитала и необходимостью изымать излишнюю ликвидность в долгосрочные депозиты и финансирование инвестиций на долгосрочной основе.

Рассуждая с точки зрения отнесения финансовых денег к деньгам, можно сказать, что в настоящее время происходит тесное взаимодействие кредитных и финансовых денег, что обеспечивает наиболее эффективные условия накопления и использования денег.

Обслуживание кругооборота капитала осуществляется кредитными деньгами, а сфера применения финансовых денег это, прежде всего, выполнение функции накопления и меры стоимости. Таким образом, можно сделать вывод, что финансовые деньги правомерно относить к деньгам, но применительно к выполнению ими отдельных функций денег – средство накопления и меры стоимости. Тогда как для кредитных денег, функционирующих в настоящее время характерно выполнение всех функций (мера стоимости, средство накопления, средство сбережения, средство обращения и мировые деньги).

Преимущество же использования финансовых денег заключается в обслуживании кругооборота капитала, это выражается в купле-продаже ценных бумаг, когда с одной стороны сделки выступают кредитные, а с другой финансовые деньги. Финансовые деньги имеют существенное экономическое значение в качестве денег, так как ценные бумаги, находящиеся в обращении выполняют функции меры ценности и средства накопления[6].

На рис. 2 представлены все формы современных денег, которые уже выпускаются частными эмитентами (банками), так и будут эмитироваться центральными банками.

Рис. 2. Диаграмма Венна «Денежный цветок» (современные формы денег)

Коммерческие банки участвуют в безналичной денежной эмиссии, основанной на счетах, а также проводят операции с наличностью и цифровыми валютами, основанными на токенах.

Денежные цветы получили в зарубежной экономической литературе широкое признание в последнее время. Они используются для классификации сложных форм национальных и международных денежных отношений, выраженных в физических и виртуальных валютах.

Эмиссионная система — законодательно установленный порядок выпуска и обращения денежных знаков. Эмиссионные операции (операции по выпуску и изъятию денег из обращения) осуществляют: Центральный банк (банковские билеты — банкноты), казначейство (государственный исполнительный орган), выпускающий мелкокупюрные бумажно-денежные знаки.

1.2 ЭЛЕКТРОННЫЕ ДЕНЬГИ КАК НОВЫЙ ЭТАП ЭВОЛЮЦИИ ДЕНЕЖНЫХ ОТНОШЕНИЙ

Электронные деньги – это бессрочное денежное обязательство финансово-кредитного института, выраженное в электронном виде, удостоверенное электронной цифровой подписью и погашаемое в момент предъявления обычными деньгами.

Позднее была принята Директива Европейского парламента и Совета от 18 сентября 2000 г. №2000/46/ЕС «О деятельности в сфере электронных денег и пруденциальном надзоре над институтами, занимающимися этой деятельностью», в которой уточнено определение электронных денег: «денежная стоимость, представляющая собой требование к эмитенту, которая:

1) хранится на электронном устройстве;

2) эмитируется после получения денежных средств в размере не менее объема принимаемых на себя обязательств;

3) принимается в качестве средства платежа не только эмитентом, но и другими фирмами».

Данное определение включает в себя как юридическую, так и экономическую сущность рассматриваемого понятия. Следует отметить, что регулятивная его составляющая устанавливает достаточно жесткие нормы в отношении объема эмиссии «электронных денег» (т.е. объема выпущенных в обращение обязательств банка не может быть больше суммы денежных средств, полученных при их выпуске), исключающие возможность эмиссии необеспеченных «электронных денег».

Согласно п. 18, гл. 1, ст. 3 161-ФЗ «О национальной платежной системе», «электронные денежные средства – денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу)[7].

Термин «электронные деньги» часто неверно применяется в отношении различных платежных инструментов, относящихся к инновационным техническим решениям для осуществления розничных платежей. Причиной такого ошибочного суждения является понятийная дефиниция к определению «электронных денег», способному раскрыть экономическую и правовую сущность данного способа расчетов.

Существует 2 вида электронных денег:

- Эмитированные в электронном виде платежные сертификаты, или чеки. Эти сертификаты имеют определенный номинал, хранятся в зашифрованном виде, и подписаны электронной подписью эмитента. При расчетах сертификаты передаются от одного участника системы другому, при этом сама передача может идти вне рамок платежной системы эмитента.

- Записи на расчетном счету участника системы. Расчеты производятся путем списания определенного количества платежных единиц с одного счета, и занесения их на другой счет внутри платежной системы эмитента электронных денег. Второй вид представляет собой достаточно точный аналог безналичных средств. С точки зрения владельца электронных денег оба эти вида практически неотличимы, и используются приблизительно одинаково. Возможности систем, построенных на различных принципах также практически идентичны[8].

В зависимости от типа компьютерного носителя информации и соответствующей технологии передачи информации можно выделить следующие виды электронных денег: на базе карт; на базе сетей; на базе распределенного реестра цифровых транзакций (криптовалюты) (рисунок 3)[9].

Рис. 3. Основные виды электронных денег

Электронные деньги не просто так стремительно набирают свою популярность в последние годы, ведь они имеют достаточно много преимуществ по сравнению с традиционными средствами платежа – наличными денежными средствами и банковскими картами.

Обозначим преимущества использования электронных денег на рисунке 4, главное из них это скорость осуществления платежей и расчетов: электронные деньги перечисляются от плательщика к получателю за несколько секунд.

Рис. 4. Преимущества использования электронных денег

Но при имеющихся преимуществах электронные деньги также обладают и рядом недостаток, указанных на рисунке 5.

Рис. 5. Недостатки использования электронных денег

Криптовалюту относят к новому виду электронных денег, эмиссия и учет которой происходит автоматически на основе криптографических методов или на основе генерации численных кодов и алгоритмов. В настоящее время криптовалюта не имеет обеспечения ни реальными законными деньгами, ни драгоценными металлами, ни каким-либо другим видом товара, а также по ней отсутствуют юридически обязанные субъекты. Необходимо отметить о том, что отсутствие обеспечения влечет за собой сильную волатильность курса валюты, который определяется не ее покупательной способностью, а спросом на нее.

Некоторые авторы называют криптовалюту экономическим феноменом, сравнивая ее с электронной платежной системой, с тем лишь отличием, что виртуальная валюта обладает децентрализованной или пиринговой сетью. «Действие такой сети основано на равенстве всех ее участников. В ней отсутствуют специальные выделенные серверы, а каждое периферийное устройство (узел) как является клиентом, так и выполняет функции сервера»[10].

А.Ю. Федорова и Н.И. Дорожкина характеризуют криптовалюту как «виртуальную валюту, способом защиты которой являются криптографические технологии»[11]. В основе такой валюты, по мнению ученых, лежит компьютерный код, ее нельзя копировать, а значит, такая денежная единица защищена от фальсификации.

Криптовалюта – это не только средство платежа, но и способ зарабатывать. Одним из способов оценки востребованности криптовалюты является ее капитализация, под которой понимается рыночная стоимость всех находящихся в обороте денежных знаков, которая указывает на тенденции роста криптовалюты и рынка в целом.

Эмитентами выступают криптовалют майнинг-пулы, а точнее владельцы компьютеров, которые входят в эти пулы. Они пустили производственные мощности своего компьютерного оборудования на поддержание обращения, укрепление и добычу этой валюты.

Криптовалюту можно получить:

- на биржах, просто купив ее;

- в различных приложениях, выставляя фотографии, выполняя задания;

- в качестве вознаграждения за труд, так как оплата работы криптовалютой набирает популярность;

- путем создания собственной криптовалюты;

- путем выдачи займов имеющейся криптовалютой на условия платности и т.п.

Так же к числу недостатков относятся: колебание курса криптовалюты; возможность потери реальных денег из-за сбоя системы, взлома, поломки техники, так как криптовалюта никак не подтверждена – это лишь последовательность цифр; низкое доверие или не осведомленность большинства населения.

К основным отличительным особенностям криптовалют относят:

- имеют децентрализованный характер эмиссии, который заключается в том, что единый центр эмиссии и контроля обращения отсутствует, и любой желающий может заниматься майнингом;

- стоимость криптовалют не устанавливается государственными регуляторами, она определяется только под воздействием соотношением спроса и предложения;

- пользователи освобождены от предоставления персональных данных для осуществления транзакции в криптовалюте;

- обманчивость обещаний безопасности ее использования: денежные средства якобы сложно украсть из кошелька пользователя или потратить их дважды, а сами платежи не отменить[12].

1.3. РОЛЬ ЦЕНТРАЛЬНОГО БАНКА В ОРГАНИЗАЦИИ И РЕГУЛИРОВАНИИ ДЕНЕЖНОЙ СИСТЕМЫ СТРАНЫ

Порядок, ограничения и регулирования денежного обращения осуществляется государственно-кредитным аппаратом. Во многих странах таким аппаратом являются центральные банки, которые вместе с другими государственными органами разрабатывают ориентиры по приросту денежной массы в обороте и кредита, что позволяет контролировать инфляционные процессы.

Главная задача государства при регулировании денежного обращения — обеспечение стабильности денежной единицы путем:

- проведения соответствующей фискальной политики;

- контроля за предложением денег и за скоростью кредитования.

В ходе регулирования денежного обращения принимаются экономические инструменты и методы регулирования.

В современных условиях вся система денежного обращения организована в так называемую денежную систему. Уже на начальных этапах появления и развития денежных отношений возникло понимание объективной необходимости их организации в денежную систему. Функции такого организатора приняло на себя государство, в результате чего возникла национальная денежная система, с развитием же международных торговых и экономических отношений сформировалась международная валютная (денежная) система.

Центральный банк – главный банк первого уровня, главный эмиссионный, денежно-кредитный институт Российской Федерации. Именно он руководится всей банковской системой, имеет на ней управление.

Банковская система РФ включает Банк России, кредитные организации, а так же филиалы и представительства иностранных банков (рисунок 6). Банковская система функционирует на основании 2-х законов: «О ЦБ РФ (Банке России)», «О банках и банковской деятельности»[13].

Рис. 6. Уровни банковской системы России[14]

С 2019 года Центральный банк выделяет три уровня банковской системы. Системно значимые кредитные организации, которые продолжат работать по тем же правилам, что и сейчас. Затем универсальные банки, которые могут совершать все виды операций, включая международные, но и регулируются в полной мере в соответствии с базельскими стандартами. Минимальные требования к капиталу универсальных банков повышаются до 1 млрд рублей. Третий тип — банки с базовой лицензией, капитал которых может составлять от 300 млн рублей, будут в основном обслуживать физических лиц, малый и средний бизнес.

Статус, задачи, функции, полномочия, принципы организации и деятельности Банка России как публично-правовой организации закреплены в Конституции РФ, федеральном законе «О Центральном банке Российской Федерации (Банке России)» и других Федеральных законах[15].

Центральный банк является относительно независимым государственным органом, способным проводить самостоятельную денежно-кредитную политику, не связанную с финансированием государственных расходов и государственного долга. Говоря о независимости центрального банка можно выделить его независимость в осуществлении операционной деятельности и финансовую независимость.

Его права распространяются на установление экономических нормативов для всех операций связанный с кредитованием. Соблюдение нормативов обеспечивает стабильность и платежеспособность банка, а так же его финансовую устойчивость. Простыми словами, не будет ответственности, банк может потерять свою лицензию, с последующим закрытием. Так же одной из основных задач банка является обеспечение защиты интересов банковских клиентов. Но при этом Центральный банк не вмешивается в оперативную деятельность кредитных организаций, то есть в гражданско-правовые отношения между кредитными организациями и банковскими клиентами.

Значение Банка России состоит в том, что он несет ответственность за проведение денежно-кредитной политики и стабильность банковской системы в целом[16].

Банковская система Российской Федерации включает в себя Центральный банк, кредитные организации, а также филиалы и представительства иностранных банков.

В федеральном законе «О Центральном банке» определено, что имущество Банка находится в собственности государства, и в своей деятельности он подотчетен законодательным и исполнительным органам государственной власти. Банк представляет собой юридическое лицо, самостоятельно выполняет свои функции и в текущей деятельности независим от органов государственного управления экономикой[17].

В федеральном законе «О Центральном банке» прописано, что целями деятельности Банка России являются следующие, указанные на рисунке 7.

Рис. 7. Цели деятельности Центрального банка[18]

Несмотря на то, что в соответствии с законодательством ЦБ РФ не является каким-либо органом государственной власти, его функции и полномочия можно отнести к самой государственной власти, поскольку их исполнение обеспечивается мерами государственного принуждения.

Особое положение в механизме государственного управления на территории Российской Федерации занимает Центральный Банк РФ, основы правового статуса которого регулируются Конституцией РФ.

Положения действующей Конституции РФ наделяют Центральный Банк РФ системой особых полномочий, которые позволяют ему играть особую роль в процессе регулирования социально-экономической сферы жизни общества. Так, Центральный Банк РФ реализует следующие конституционно-правовые полномочия:

- Денежная эмиссия российских рублей. Данное направление деятельности является исключительной прерогативой Центрального Банка РФ. При этом наличие наднациональных межгосударственных структур (таких как, например, Евразийский экономический союз) не ограничивает данную деятельность ЦБ РФ.

- Деятельность, направленная на защиту, а также обеспечение устойчивости российской валюты. Данное направление деятельности реализуется ЦБ РФ независимо от иных государственных и местных органов власти. Следует отметить, что деятельность по стабилизации положения российской валюты на внутренних и международных рынках соотносится с активным взаимодействием с иными органами власти.

Более явно сущность Центрального банка раскрывается в выполняемых им функциях. В нормативных документах установлено 18 функций Центрального банка, эти функции затрагивают вопросы реализации денежно-кредитной политики, эмиссии национальной денежной единицы, управления золотовалютными резервами, курсообразования, валютного регулирования и другие.

Денежно-кредитная политика предполагает систему мер и способов целенаправленного влияния на размер и структуру денежной массы, доступность кредита и валютный курс с помощью определенного набора инструментов в целях регулирования экономического роста, сдерживания инфляции, обеспечения занятости и выравнивания платежного баланса.

Исследователи определяют денежно — кредитное регулирование, осуществляемую государством систему мероприятий по управлению денежным рынком и рынком капитала.

Жуков Е.Ф. рассматривает денежно — кредитное регулирование как политику Банка России, направленную на восстановление и удержание макроэкономического равновесия и стабильности в стране. Данное определение не раскрывает сущность управления экономикой страны, так как в нем не обозначены способы и инструменты воздействия органов государственной власти на экономику[19].

Семибратова О.И. утверждает, что денежно — кредитная политика представляет собой совокупность мероприятий ЦБ в области денежного обращения и кредита по воздействию на макроэкономический процесс, цель этой формы регулирования направлена на достижение равновесного и устойчивого развития экономики[20].

Методы кредитно-денежного регулирования это набор инструментов которые объединяются общими признаками, их еще характеризуют и как тактические цели проведения.

К основным типам режимов денежно-кредитной политики (таргетирования) в зависимости от целей и задач ее осуществления относятся:

- валютное таргетирование — в качестве номинального якоря принят обменный (валютный) курс;

- денежное таргетирование — номинальным якорем выступают денежные агрегаты;

- инфляционное таргетирование — номинальным якорем выступает инфляция;)

- таргетирование без явного номинального якоря (рисунок 8).

Рис. 8. Типы режимов денежно-кредитной политики (таргетирования) [21]

При выборе того или иного индикатора денежно-кредитной политики важно, чтобы он не только позволял достичь поставленную цель денежно-кредитного регулирования, но и способствовал достижению целей общегосударственной политики стабилизации экономического развития.

К числу наиболее популярных и часто применяемых режимов денежно-кредитной политики является режим таргетирования обменного курса, его используют 46,6% стран-участниц МВФ. Большинство из данных стран являются странами-экспортерами энергоресурсов или развивающимися странами с небольшим размером экономики. В качестве примера можно привести Аргентину, Венесуэллу, Камерун, Эфиопию и другие[22].

Однако, как можно судить по мировому опыту, данный режим влечет за собой серьезные проблемы. Существование целевого ориентира валютного курса чревато потерей независимости национальной денежной единицей. вторая проблема заключается в том, что данный режим делает страну уязвимой к спекулятивным валютным атакам. Но для стран, приведенных в качестве примера может быть проще привязать национальную денежную единицу к валюте крупной страны, такой как США или зона евро, чем осуществлять самостоятельную денежную политику.

Методы денежно-кредитного регулирования представляют собой определенный набор инструментов, которые объединены общим признаком. Методы проведения денежно-кредитной политики выступают также ее тактическими целями. Основные инструменты денежно-кредитной политики указаны в ФЗ «О Центральном банке», в том числе указан одним из инструментов воздействия процентные ставки по проводимым Центральным банком операциям.

Е. Ф Жуков характеризует процентную политику Банка России как направление денежно-кредитного регулирования с целью оказания влияния на денежные рынки через систему рефинансирования. Основной целью такого регулирования является регулирование соотношения спроса предложения денежных ресурсов в экономике страны, руководствуясь макроэкомической политикой страны[23].

Г.С. Панова определяет процентную политику Центрального банка как комплекс мер, по регулированию уровня рентабельности банковской системы и достижения запланированных темпов развития экономики[24].

Рис. 9. Совокупность инструментов денежно-кредитной политики[25]

К основным инструментам процентной политики Банка России относят ставку рефинансирования и ряд других ставок по операциям банка на рынке ценных бумаг. При этом ставка рефинансирования является своего рода индикатором, определяющим стоимость заемных ресурсов на рынке и оказывает существенное влияние на уровень процента в экономике страны.

Рассмотрим сущность других инструментов денежно-кредитной политики. Резервные требования устанавливаются в целях ограничения кредитных возможностей банков и недопущения неограниченного роста денежной массы в обращении.

Операции на открытом рынке заключаются в купле-продаже ценных бумаг на открытом рынке с целью регулирования уровня ликвидности в банковской сфере.

Под рефинансированием понимается предоставление центральным банком коммерческим банкам заимствований, когда они исчерпали свои ресурсы и не имеют возможности пополнить их из других источников (например, на межбанковском кредитном рынке или рынке ценных бумаг) на приемлемых для себя условиях[26].

Валютная интервенция – это операции центрального эмиссионного банка, которые заключаются в скупке или продаже валюты своей страны для поддержания ее курса. Также данное понятие включает целевые операции, связанные с куплей-продажей иностранной валюты, цель которых состоит в ограничении динамики курса валюты определенными пределами его понижения или повышения.

Можно выделить две группы нетрадиционных мер ЦБ: меры по предоставлению внутренней ликвидности и меры по предоставлению иностранной ликвидности (табл. 1).

Таблица 1

Цели применения нетрадиционных мер ДКП по выделению национальной и иностранной ликвидности

Именно в рамках этой классификации исследователи пытаются понять, как ЦБ в условиях, когда канал краткосрочных процентных ставок практически перестал воздействовать на экономическую активность частного сектора и домашних хозяйств, сможет остановить падение и/или стимулировать совокупный спрос

В Российской Федерации действуют правила организации, регулирующие денежное обращение:

Организацией наличного обращения монопольно занимается ЦБ РФ. Для этого ЦБ проводит следующие мероприятия:

- прогнозирование, организацию производства и хранения банкнот и монет, а по территории страны создаются резервные фонды;

- устанавливает правила хранения перевозки и инкассации наличных денег для банков, признаки платежеспособности, порядок замены поврежденных и их уничтожение, т. е. изъятие денег из денежного обращения; определенный порядок ведения кассовых операций для банков.

В соответствии с правилами, устанавливаемыми ЦБ РФ, кредитные организации проводят кассовое обслуживание клиентов и изымают излишние деньги.

При организации безналичных расчётов ЦБ РФ осуществляет регулирование и лицензирование, организацию расчетных систем, устанавливает правила, формы, сроки и стандарты осуществления безналичных расчетов организациями и банками через свою расчетную систему.

1 2