Проводя горизонтальный анализ, следует также отметить и такую негативную тенденцию как снижение в 2014 году источников собственных средств на 14,09% (на 4 404 482 тыс.руб.), в основном за счет снижения нераспределенной прибыли на 23,05% (на 4 005 002 тыс.руб.)

Составим сводную таблицу по отчетам о прибылях и убытках (таблица 1.8.)

Таблица 1.8. – Сводная таблица по отчетам о прибылях и убытках, тыс. руб.

| Наименование статей | 2014г. | 2012г. | 2013г. | 2014г. |

| Процентные доходы, всего, в том числе: | 19326226 | 30217814 | 28498518 | 32696517 |

| От размещения средств в кредитных организациях | 382313 | 631380 | 34918 | 49821 |

| От ссуд, предоставленных клиентам (некредитным организациям) | 18930873 | 28034618 | 26614259 | 32027891 |

| От оказания услуг по финансовой аренде (лизингу) | 0 | 0 | 0 | 0 |

| От вложений в ценные бумаги | 13 040 | 1 551 816 | 1 849 341 | 618 805 |

| Процентные расходы, всего, в том числе: | 5 077 652 | 8 658 790 | 7 464 274 | 6 720 742 |

| По привлеченным средствам кредитных организаций | 880 453 | 2 653 674 | 226 876 | 392 610 |

| По привлеченным средствам клиентов (некредитных организаций) | 2 939 625 | 4 107 742 | 5 293 717 | 4 630 939 |

| По выпущенным долговым обязательствам | 1 257 574 | 1 897 374 | 1 943 681 | 1 697 193 |

| Чистые процентные доходы (отрицательная процентная маржа) | 14248574 | 21559024 | 21034244 | 25975775 |

| Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, а также средствам, размещенным на корреспондентских счетах, всего, в том числе: | -3185048 | -9710208 | -1853105 | -1648790 |

| Изменение резерва на возможные потери по начисленным процентным доходам | -43 029 | -887 454 | 2 743 144 | 173 847 |

| Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери | 11063526 | 11848816 | 19181139 | 24326985 |

| Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток | 1 238 165 | 478 215 | 0 | 0 |

| Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи | 0 | 338 410 | 331 924 | -56 485 |

| Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения | 0 | 0 | 0 | 0 |

| Чистые доходы от операций с иностранной валютой | -1249114 | 7 883 174 | 294 566 | 277 893 |

| Чистые доходы от переоценки иностранной валюты | -6419550 | -3522207 | -214 243 | -672 998 |

| Доходы от участия в капитале других юридических лиц | 566 926 | 50 785 | 9 | 181 467 |

| Комиссионные доходы | 10399789 | 2 094 352 | 2 462 302 | 2 916 459 |

| Комиссионные расходы | 825 433 | 378 498 | 275 338 | 554 258 |

| Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи | 0 | 0 | 126 | 0 |

| Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения | 0 | 0 | 0 | 0 |

| Изменение резерва по прочим потерям | -345 150 | -158 261 | 544 804 | -219 224 |

| Прочие операционные доходы | 4 797 707 | 5 122 972 | 4 600 114 | 6 895 850 |

| Чистые доходы (расходы) | 19226866 | 23757758 | 26925403 | 32539903 |

| Операционные расходы | 18043309 | 12162773 | 14324913 | 19680297 |

| Прибыль до налогообложения | 1 183 557 | 11594985 | 12600490 | 12859606 |

| Начисленные (уплаченные) налоги | 2 382 062 | 1 690 950 | 3 400 492 | 3 764 802 |

| Прибыль (убыток) за отчетный период | -1198505 | 9 904 035 | 9 199 998 | 9 094 804 |

| Выплаты из прибыли после налогообложения, всего, в том числе: | 0 | 0 | 0 | 0 |

| Распределение между акционерами (участниками) в виде дивидентов | 0 | 0 | 0 | 0 |

| Отчисления на формирование и пополнение резервного фонда | 0 | 0 | 0 | 0 |

| Неиспользованная прибыль (убыток) за отчетный период | -1198505 | 9 904 035 | 9 199 998 | 9 094 804 |

Далее составим расчетную таблицу для анализа отчетов о прибылях и убытках за 4 года (Таблица 1.8.)

Таблица 1.9. – Изменение показателей отчета о прибылях и убытках по годам

| Наименование статей | Темпы роста, % | ||

| 2012/2014 | 2013/2012 | 2014/2013 | |

| Процентные доходы, всего, в том числе: | 156,36 | 94,31 | 114,73 |

| От размещения средств в кредитных организациях | 165,15 | 5,53 | 142,68 |

| От ссуд, предоставленных клиентам (некредитным организациям) | 148,09 | 94,93 | 120,34 |

| От оказания услуг по финансовой аренде (лизингу) | 0,00 | 0,00 | 0,00 |

| От вложений в ценные бумаги | 11900,43 | 119,17 | 33,46 |

| Процентные расходы, всего, в том числе: | 170,53 | 86,20 | 90,04 |

| По привлеченным средствам кредитных организаций | 301,40 | 8,55 | 173,05 |

| По привлеченным средствам клиентов (некредитных организаций) | 139,74 | 128,87 | 87,48 |

| По выпущенным долговым обязательствам | 0,00 | 0,00 | 0,00 |

| Чистые процентные доходы (отрицательная процентная маржа) | 151,31 | 97,57 | 123,49 |

| Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, а также средствам, размещенным на корреспондентских счетах, всего, в том числе: | 304,87 | 19,08 | 88,97 |

| Изменение резерва на возможные потери по начисленным процентным доходам | 2062,46 | -309,10 | 6,34 |

| Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери | 107,10 | 161,88 | 126,83 |

| Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток | 38,62 | 0,00 | 0,00 |

| Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи | 0,00 | 98,08 | -17,02 |

| Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения | 0,00 | 0,00 | 0,00 |

| Чистые доходы от операций с иностранной валютой | -631,10 | 3,74 | -94,34 |

| Чистые доходы от переоценки иностранной валюты | 54,87 | 6,08 | -314,13 |

| Доходы от участия в капитале других юридических лиц | 8,96 | 0,02 | 2016300,0 |

| Комиссионные доходы | 20,14 | 117,57 | 118,44 |

| Комиссионные расходы | 45,85 | 72,74 | 201,30 |

| Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи | 0,00 | 0,00 | 0,00 |

| Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения | 0,00 | 0,00 | 0,00 |

| Изменение резерва по прочим потерям | 45,85 | -344,24 | -40,24 |

| Прочие операционные доходы | 106,78 | 89,79 | 149,91 |

| Чистые доходы (расходы) | 123,57 | 113,33 | 120,85 |

| Операционные расходы | 67,41 | 117,78 | 137,39 |

| Прибыль до налогообложения | 979,67 | 108,67 | 102,06 |

| Начисленные (уплаченные) налоги | 70,99 | 201,10 | 110,71 |

| Прибыль (убыток) за отчетный период | 826,37 | 92,89 | 98,86 |

| Неиспользованная прибыль (убыток) за отчетный период | 826,37 | 92,89 | 98,86 |

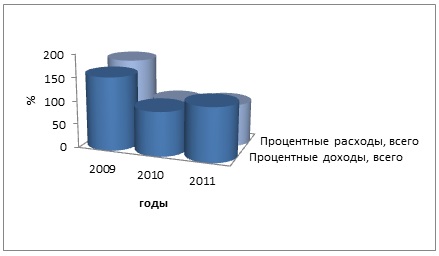

Из таблицы 1.9. следует, что общая сумма процентных доходов банка в период с 2014 года по 2014 год увеличивалась, за исключением 2013г. В 2012г. они увеличились на 10891588,0 тыс. руб. или на 56,36%, в 2013г. наблюдалось снижение по процентным доходам на 1 719 296 тыс. руб. или 5,7%, но в 2014г. они вновь выросли 4197999,00 тыс. руб. или на 14,73%.

Чистые процентные доходы (отрицательная процентная маржа) имеют подобную тенденцию: в 2012г. они увеличились 51,31%, в 2013г. снизились на 2,43%, в 2014 выросли на 23,49%.

Значительное увеличение процентных расходов наблюдалось в 2012г. (на 70,53%), но в 2013г. они начали снижаться (снизились на 13,8%), а в 2014г. уменьшились ещё на 10%. Следовательно, темпы роста процентных доходов опережают темпы роста процентных расходов (Рисунок 8), что является положительной тенденцией.

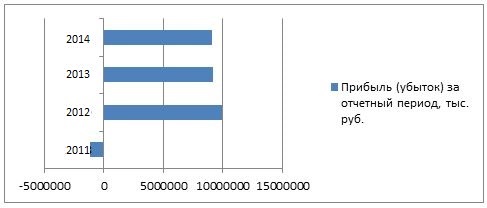

Прибыль до налогооблажения в 2012г. увеличилась на 879,67% , в 2013г. и 2014г. увеличение было не столь значительным, на 8,67% и 2,06% соответственно, или в абсолютном выражении на 2162140,00 тыс.руб. и 5355384,00 тыс. руб.

Прибыль же после налогооблажения также увеличилась в 2012г. на 726,37%, но в 2013г. и 2014г. снизилась соответственно на 7,11% и 1,14%. Это говорит о недостаточно эффективном управлении прибылью в Банке, а также связано с увеличением темпов роста начисленных налогов. Изменение чистой прибыли представлено на рисунке 9.

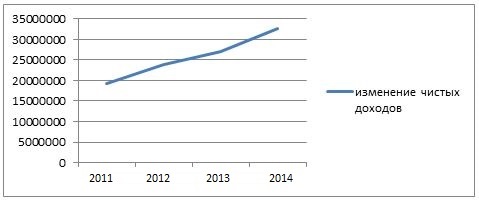

Положительным моментом является стабильный рост на протяжении анализируемого периода чистых доходов.(2012г. на 23.57%, 2013г. на 13,33%, 2014 на 20,85%). Изменение чистых доходов в абсолютном выражении – Рисунок 10.

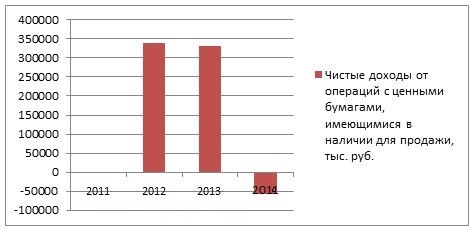

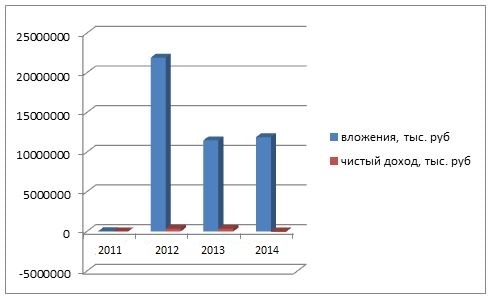

Чистых процентных доходов от операций с ценными бумагами, имеющимися в наличии для продажи, до 2012г. не было, а в 2013г. они снизились на 1,92%, в 2014г. данный источник доходов снизился ещё на 117,02%.При этом чистые вложения в ценные бумаги, имеющиеся в наличии для продажи в 2013 году были сокращены практически на половину, но в 2014 году начали расти. Из этого следует, что банк неэффективно работает с ценными бумагами.

Изменение чистых доходов от операций с ценными бумагами, имеющимися в наличии для продажи в абсолютном выражении представлено на Рисунке 11.

Из рисунка 12 видно, что вложения в ценные бумаги, имеющиеся в наличии для продажи, значительно превышают сумму чистого дохода по ним.

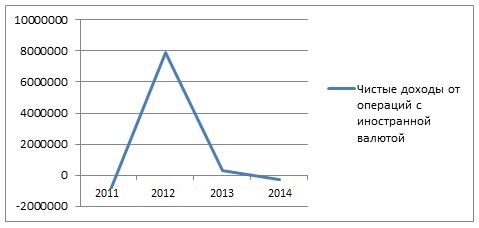

Снижаются и доходы от операций с иностранной валютой (Рисунок 13).

Чистые доходы от переоценки иностранной валюты на протяжении исследуемого периода являются отрицательными.

Комиссионные доходы (доходы от выдачи банковских гарантий, открытия и ведения банковских счетов, расчетного и кассового обслуживания клиентов) в 2012г. резко сократились на 79,9%, скорее всего это обусловлено нестабильным состоянием экономики страны, тем не менее в 2013г. они увеличились на 17,57%, а в 2014г. выросли на 18,44%.

Комиссионные же расходы в 2012г. сократились на 54,15%, в 2013г. снизились на 27,26%, но к 2014г. резко увеличились на 101,30%. Это является нежелательным.

Проведем анализ структуры процентных доходов и расходов банка Хоум кредит для определения степени влияния их основных источников на конечный финансовый результат (Таблица 2).

Таблица 2 – Структура процентных доходов и расходов «Хоум кредит энд финанс банк»

| Наименование статей | удельный вес, % | |||

| 2014г. | 2012г. | 2013г. | 2014г. | |

| Процентные доходы, всего, в том числе: | 100 | 100 | 100 | 100 |

| От размещения средств в кредитных организациях | 1,98 | 2,09 | 0,12 | 0,15 |

| От ссуд, предоставленных клиентам (некредитным организациям) | 97,95 | 92,78 | 93,39 | 97,96 |

| От оказания услуг по финансовой аренде (лизингу) | 0,00 | 0,00 | 0,00 | 0,00 |

| От вложений в ценные бумаги | — | — | — | — |

| Процентные расходы, всего, в том числе: | 100 | 100 | 100 | 100 |

| По привлеченным средствам кредитных организаций | 17,34 | 30,65 | 3,04 | 5,84 |

| По привлеченным средствам клиентов (некредитных организаций) | 57,89 | 47,44 | 70,92 | 68,91 |

| По выпущенным долговым обязательствам | 24,77 | 21,91 | 26,04 | 25,25 |

Исходя из Таблицы 2, в структуре процентных доходов банка преобладают доходы от ссуд, предоставленных клиентам (юридическим и физическим лицам): их доля на протяжении всего рассматриваемого периода практически неизменна и составляет выше 90%, что является следствием успешного управления данным источником доходов.

Остальную часть процентных доходов составляют доходы от размещения средств в кредитных организациях.

Основную часть процентных расходов составляют расходы по привлеченным средствам клиентов, больше половины, за исключением 2012г. (47,44%). В 2013г., 2014г., значительно снижена доля процентных расходов по привлеченным средствам кредитных организаций. Доля процентных расходов по выпущенным долговым обязательствам на протяжении исследуемого периода составляет около 25%.

Таким образом, структура процентных доходов не соответствует процентным расходам Банка Хоум кредит.

В таблице 2.1 представлены показатели нормативов ликвидности банка за рассматриваемый период 2014-2014гг. Из нее следует, что Банком не допускались нарушения экономических нормативов, установленных Банком России Инструкцией ЦБР от 16.01.2004 г. № 110-И «Об обязательных нормативах банков». Следовательно, банк вполне способен обеспечить своевременное и полное выполнение всех своих денежных и иных обязательств, вытекающих из сделок с использованием финансовых инструментов.

Таблица 2.1 – Показатели ликвидности Банка «Хоум Кредит энд Финанс банк»

| Норматив | Название | Предельное значение,

устанавливаемое Банком России |

2014г. | 2012г. | 2013г. | 2014г. |

| Н2 | норматив мгновенной ликвидности банка | ≥ 15 % | 97,50% | 96,60% | 38,10% | 140,30% |

| Н3 | норматив текущей ликвидности банка | ≥ 50 % | 237,10% | 569,40% | 213,40% | 212,00% |

| Н4 | норматив долгосрочной ликвидности банка | ≤ 120 % | 53,40% | 30,50% | 39,20% | 48,70% |

Для оценки эффективности деятельности банка рассчитаем рентабельность активов (показывает способность банка извлекать из своих активов прибыль). Для этого используем формулу 1:

РА = ЧП/СА*100,

где РА – рентабельность активов;

ЧП – чистая прибыль;

СА – стоимость активов.

Следовательно, рентабельность активов в 2014г. будет равна -1,27%, в 2012г. составляет 9,93%, в 2013г. рентабельность равна 8,96%, в 2014 равна 6,04%.

Таким образом, рентабельность банка Хоум кредит имела очень низкий показатель в 2014г., скорее всего это было связано с мировым финансовым кризисом. В 2012г. рентабельность выросла на 11,2%, однако в 2013г. и 2014г. вновь начала снижаться, связано это со снижением с 2013г. чистой прибыли. Данная тенденция может говорить о снижении эффективности использования активов банка.

По итогам анализа функционирования коммерческого банка ООО «Хоум кредит энд финанс банк» стоит отметить, что в целом он работает эффективно.

Среди положительных моментов можно выделить следующие:

- рост наиболее ликвидных статей баланса;

- рост объема кредитования;

- рост объема основных средств, нематериальных активов и материальных запасов;

- увеличение резервов банка;

- превышение темпа роста процентных доходов над темпом роста процентных расходов;

- положительная динамика изменения чистых доходов;

- соответствие нормативов ликвидности установленным Банком России пределам.

Однако можно выделить и негативные тенденции, среди которых:

- тенденция к снижению чистой прибыли;

- значительное снижение чистых процентных доходов от операций с ценными бумагами, имеющимися в наличии для продажи;

- убыточность операций с иностранной валютой.

ГЛАВА 3. НАПРАВЛЕНИЕ СОВЕРШЕНСТВОВАНИЯ ФИНАНСОВОГО СОСТОЯНИЯ БАНКА

Кредитоспособность заемщика означает способность юридического или физического лица полностью и в срок рассчитаться по своим долгам.

В мировой банковской практике кредитоспособность клиента являлась и является одним из основных объектов оценки при определении целесообразности кредитования. Способность к возврату долга связывается с моральными качествами клиента, его искусством и родом занятий, возможностью зарабатывать средства для погашения ссуды и т.д.

Банки с развитой рыночной экономикой применяют сложную систему большого количества показателей для оценки кредитоспособности клиента. Она дифференцирована в зависимости от характера заемщика. У каждого банка есть своя система определения кредитоспособности клиента.

Одним из видов страхования банка от возможных потерь по кредитным операциям является залог. Под залогом понимается имущество заемщика, переданное им кредитору на срок действия кредитного договора с целью возмещения ссуды в случае неплатежеспособности заемщика. При неспособности заемщика выполнить условия кредитного соглашения банк имеет право реализовать залог, возместив из выручки задолженность заемщика и издержки на реализацию залога. Размер залога должен быть более размера-ссуды. Договор о залоге заключается в письменной форме и выступает как самостоятельный документ, вытекающий из условия кредитного договора.

Определение кредитоспособности заемщика является неотъемлемой частью работы банка по определению возможности выдачи кредита. Под анализом кредитоспособности заемщика понимается оценка банком возможности и целесообразности предоставления заемщику кредитов, определения вероятности их своевременного возврата в соответствии с кредитным договором. Анализ кредитоспособности клиента позволяет банку, своевременно вмешавшись в дела должника, уберечь его от банкротства, а при невозможности этого – оперативно прекратить кредитование такого заемщика.

Системы оценки кредитоспособности клиентов, основанные на экспертных оценках и прогнозах результатов экономической деятельности с использованием предоставленного кредита.

При экспертных оценках кредитоспособности клиента банки полагаются на общеэкономический подход, т.е. банки анализируют информацию с точки зрения банковских требований. Такой анализ предполагает взвешенную оценку, как личных качеств, так и финансового состояния заемщика.

В международной практике такому методу уделяется большое внимание, развивается соответствующая сеть мониторинга, анализирующая кредитную историю потенциальных заемщиков.

Балльные системы оценки создаются банками на основе факторного анализа. Эта система использует накопленную базу данных «хороших», «надежных» и «неблагополучных» кредитов, что позволяет установить критериальный уровень оценки заемщика.

Использование балльных систем оценки кредитоспособности клиентов – более объективный и экономически обоснованный метод принятия решений, чем экспертные оценки.

Системы балльной оценки обладают тем несомненным преимуществом, что они позволяют быстро и с минимальными затратами труда обработать большой объем кредитных заявок, сократив, таким образом, операционные расходы. Кроме того, они представляют собой и более эффективный способ оценки заявок, т.е. могут проводиться кредитными инспекторами, не обладающими достаточным опытом работы. Это позволяет сокращать убытки от выдачи безнадежных кредитов.

Основополагающая идея применения балльной оценки кредита заключается в том, банк способен вычленить финансовые, экономические и мотивационные факторы, обусловливающие отличие «хороших» кредитов от «плохих» путем анализа отношений с более крупными группами клиентов, являвшихся в прошлом заемщиками. В соответствии с этой идеей ряд определенных таким образом благоприятных факторов могут быть приняты как свидетельство перспектив заключения хорошей кредитной сделки и в будущем. Очевидно, данное предположение – в случае кардинального изменения экономических условий или иных обстоятельств – может оказаться ошибочным. И это является одной из причин частого пересмотра испытанных систем балльной оценки, осуществляемого по мере выявления более точных показателей.

Российские банки в своей практике используют подобные методы оценки, например в Сбербанке РФ платежеспособность заемщика определяется следующим образом:

Р = Дч х К х Т,

где Дч – среднемесячный доход за 6 месяцев за вычетом всех обязательных платежей;

К – коэффициент, зависящий от величины Дч, а именно К = 0,3 при Дч в эквиваленте до 500 долл. США, К= 0,4 при Дч в эквиваленте от 501 до 1000 долл. США, К = 0,5 при Дч в эквиваленте свыше 2 000 долл. США;

Т – срок кредитования

Доход в долларовом эквиваленте определяется следующим образом:

Дч =Доход в рублях / Курс доллара США, установленный ЦБ РФ на момент обращения заявителя в банк

Величина Дч может быть скорректирована в сторону уменьшения.

При предоставлении кредита в рублях платежеспособность рассчитывается в рублях. При предоставлении кредита в иностранной валюте платежеспособность рассчитывается в долларах США.

Максимальный размер предоставляемого кредита рассчитывается в два этапа.

- Определяется максимальный размер кредита на основе платежеспособности клиента

S = P/ 1+ Годовая процентная ставках срок кредитования 12×100

- Полученная величина корректируется с учетом: предоставленного обеспечения возврата кредита, информации, предоставленной в заключениях других подразделений банка, остатка задолженности по ранее полученным кредитам.

Данная система базируется на двухуровневой системе оценки.

На первом этапе сотрудник банка предлагает заемщику заполнить тест-анкету. Тест-анкета используется для предварительной оценки возможности предоставления заемщику кредита. При заполнении тест-анкеты от клиента не требуется паспортных данных, необходимы только общие сведения о заемщике, месте работы, имуществе, доходах и расходах.

По результатам заполнения заемщиком тест-анкеты подсчитывается количество набранных заемщиком баллов и подписывается протокол оценки возможности получения им кредита. Если набранная сумма баллов составила менее 30, то в протоколе указывается, что заемщик не обладает достаточными возможностями для получения кредита на приобретение жилья. Протокол вместе с заполненной тест-анкетой передается заемщику.

Следующим шагом для осуществления комплексного анализа кредита физическому лицу является оценка качества кредитов, предоставляемых физическим лицам.

Чаще всего банками используется традиционная методика изучения надежности кредита, состоящая в сборе и анализе сведений о потенциальных заемщиках по пяти факторам или критериям:

- Характер заемщика. Под «характером» понимается репутация заемщика, степень ответственности и желание погасить долг. Моральный фактор имеет самое большое значение при определении кредитоспособности. Поэтому кредитные работники очень тщательно изучают кредитную историю заемщика, его поведение в тех или иных ситуациях, используя всевозможные источники информации, в первую очередь данные кредитных агентств.

- Платежеспособность. Способность возвратить кредит – субъективное суждение о платежеспособности клиента на основе анализа истории развития его бизнеса и финансовых возможностей заемщика, которые определяют его способность погасить долг. Финансовое состояние определяется с помощью тщательного анализа доходов, расходов и перспектив их изменения в будущем.

- Капитал. Изучение капитала фирмы играет важную роль в определении кредитоспособности заемщика. Особенно важно выяснить соотношение суммы долга с размерами активов клиента, его оборотным капиталом, выяснить состояние дебиторской задолженности.

- Обеспечение представлено активами, которые клиенты могут предложить в залог, чтобы получить кредит. Кредитные работники изучают все приемлемые способы обеспечения, его достаточность, качество и степень реализуемости в случае непогашения кредита.

- Условия кредитования. При изучении кредитоспособности заемщика принимаются во внимание «общие экономические условия», определяющие деловой климат в стране, особенности развития бизнеса в различных секторах и регионах и оказывающие влияние на положение, как банка, так и заемщика.

Информацию об этих пяти факторах получают из документально оформленного накопленного опыта кредитования клиентов и иных внешних или внутренних источниках. Большую роль играют обмен информации между банками и получение отчетов кредитных агентств. В последнее время большое распространение в практике кредитования получили различные методики кредитного анализа, используемые кредитными профессионалами – коммерческими банками. В основе их лежит анализ системы финансовых коэффициентов. Примером могут служить методические разработки Центрального банка РФ кредитных организаций») и известная методика Сберегательного банка РФ.

Представленные в указанных материалах подходы позволяют оценить финансовое положение потенциального заемщика путем анализа его финансовой устойчивости, платежеспособности, деловой активности и эффективности деятельности. Оценка финансового положения производится на основе анализа абсолютных и относительных показателей, осуществляемого по следующим направлениям:

1) анализ финансовой устойчивости – коэффициента финансовой независимости; коэффициента обеспеченности собственными оборотными средствами;

2) анализ платежеспособности – коэффициент покрытия; степень платежеспособности;

3) анализ деловой активности и эффективности деятельности – коэффициент оборачиваемости оборотных средств; коэффициент оборачиваемости дебиторской задолженности; рентабельность продаж; рентабельность собственного капитала.

Анализ финансовых коэффициентов обычно добавляется анализом денежного потока – сопоставлением притока и оттока средств у заемщика за период времени, соответствующий сроку кредита. Элементами денежного потока являются денежные суммы, образующие доходы и расходы компании, а также характеризующие структуру ее активов и пассивов. Разница между притоком и оттоком средств определяет общую величину денежного потока. Если при анализе последнего за ряд лет показал рост положительного значения этой разницы, то можно говорить о финансовой устойчивости и кредитоспособности компании. Колебание величины разницы позволяет говорить об изменчивости финансового положения компании, а ее кредитоспособность следует отнести к более низкому классу.

В целом данные анализа коэффициентов и денежного потока позволяют дать обобщенную качественную оценку кредитоспособности заемщика, которая оформляется в виде установления класса или рейтинга кредитоспособности.

В самом общем виде можно представить следующую классификацию заемщиков, отражающую их дифференциацию по уровню кредитоспособности:

– первый класс – заемщики с устойчивым финансовым положением. Они получают кредиты на самых льготных условиях;

– второй класс – заемщики с достаточно стабильным положением. Они могут получить кредиты на общих условиях по повышенной ставке процента;

– третий класс – заемщики с неустойчивым финансовым положением. Их кредитование имеет высокий риск. Кредиты предоставляются с учетом премии за риск;

– четвертый класс – заемщики не могут быть признаны кредитоспособными, им кредиты не предоставляются.

Приведенная классификация, а также, ее многочисленные модификации, использующие более сложные методы определения класса или рейтинга заемщиков, в настоящее время широко применяются в банковской практике.

Подводя итог сказанному, хотелось бы еще раз подчеркнуть, что все приведенные методики носят формализированный характер, так что при оценке возможности кредитоспособности заемщика огромную роль играет профессионализм служащих банка. Кредитный инспектор как сотрудник, несущий непосредственную ответственность за работу с конкретным заемщиком, должен быть уверен в том, что клиент сознает моральную ответственность за полное и своевременное погашение кредита. Кредитный инспектор должен удостовериться в том, что клиент точно указал, на что будут использоваться полученные средства, а также оценить, насколько указанная цель согласуется с кредитной политикой банка и существует ли у заемщика искреннее желание выплатить кредит. Опытные кредитные инспектора советуют более молодым коллегам не жалеть времени и лично посетить каждого заемщика, поскольку в беседах зачастую можно оценить характер и искренность заемщика, – это напрямую определяет степень вероятности погашения кредита. На основе подобных фактов делается вывод о наличии или отсутствии у клиента навыков управления денежными средствами.