1.3.Система показателей, характеризующих эффективность инвестиционной стратегии коммерческого банка

Эффективность инвестиционной стратегии оценивают по сроку окупаемости инвестиций, который определяют на основе данных бизнес-плана и предварительных расчетах на основе обоснования инвестиционных проектов [33, с.78].

Главными показателями, используемыми для оценки эффективности инвестиционных проектов в России, являются:

1.Чистый доход.

2.Чистый дисконтированный доход.

3.Внутренняя норма доходности.

4.Потребность в дополнительном Финансировании.

5.Индексы доходности затрат инвестиций.

6.Период окупаемости инвестиций.

7.Оценка показателей, характеризующих финансовое состояние предприятия-участника проекта (показатели финансовой устойчивости, доходности, деловой и рыночной активности) [34, с.92].

При оценки эффективности инвестиционного проекта нужно установить степень его финансовой реализуемости. Этот параметр принимает два значения — «да» или «нет», также выражает наличие финансовых возможностей для реализации проекта. Требования финансовой реализуемости предполагает нужный объем финансирования проекта.

Финансовую реализуемость проверяют для консолидированного капитала всех участников (включая инвесторов, кредиторов и государство). Денежные потоки, поступающие от каждого участника в данный проект, являются притоками (со знаком «плюс»), а денежные потоки, поступающие каждому участнику из проекта, — оттоками (со знаком «минус»). Также рассматривают денежный поток самого проекта. В этом случае сумма потоков из выручки от продаж и прочих доходов считается со знаком «плюс». А инвестиционные и производственные и производственные расходы, исключая налоги, показывают как оттоки денежных средств со знаком «минус». Проект считается финансово реализуемым, если на каждом шаге расчета сумма (с учетом знаков) притоков всех участников и денежного потока проекта является неотрицательной величиной [28].

Условия финансовой реализуемости и показатели эффективности определяются на базе денежного потока (ДПт), составляющие которого зависят от вида оцениваемого объекта. На разных стадиях расчетов исходя из целей и специфики финансовой реализуемости инвестиционные проекты оценивают в текущих или прогнозных ценах. Текущими называют цены, заложенные в проект без учета инфляции. Прогнозными считают цены, ожидаемые, с учетом инфляции, на будущих шагах расчета. Дефлированными называют прогнозные цены, приведенного к уровню цен фиксированного момента времени путем деления на общий базисный индекс инфляции [16, с.47].

Чистым доходом (ЧД — Net Value, NV) считают накопленный эффект, сальдо денежного потока, за расчетный период:

ЧД = ∑ ДПт, (1)

Большое распространение на практики получил показатель чистого дисконтированного дохода (ЧДД — Net Present Value, NVP), т.е. накопленного дисконтированного эффекта за период времени. ЧДД определяют по формуле:

ЧДД = ∑ ДПт * ат (r), (2)

т

где ат — коэффициент дисконтирования, доли единицы.

ЧД и ЧДД показывают превышение суммарных денежных поступлений над суммарными затратами для данного проекта. Эти показатели для всех характеристик эффективности должны быть положительными. При сравнении по этим параметрам различных вариантов одного и того же проекта предпочтение отдают с высоким значением ЧДД, если он положителен [32]. ]Находим:

Дисконт проекта = ЧД — ЧДД. (3)

Для признания проекта эффективным с точки зрения инвестора надо, чтобы ЧДД > 0, положительным.

При оценке альтернативной стоимости имущества целесообразно рассмотреть данные варианты его использования:

-продажа (реализация на сторону);

-передача другому лицу в аренду;

-вложение в эффективные альтернативные проекты.

Упущенную выгоду от продажи имущества оценивают при помощи цены, по которой имущество может быть продано. При необходимости данную цену дисконтируют к моменту начала используемого имущества в рассматриваемом проекте. Если цена зависит от момента реализации, то этот момент принимают в расчет таким образом, чтобы дисконтированная упущенная выгода была максимальной. Упущенную выгоду от сдачи имущества в аренду определяют с помощью дисконтированной суммы арендных платежей арендатора за вычетом затрат на капитальный ремонт и иных расходов, которые по условиям аренды должен производить арендодатель. Указанные доходы и расходы учитывают за период пользования имущества в проекте [32].

Упущенную выгоду от использования имущества (Ву) в эффективном альтернативном проекте устанавливают по формуле:

Ву = ЧДДап — ЧДДап, (4)

где ЧДДап — чистый дисконтированный доход альтернативного проекта, вычисленный при условии безвозмездного вложения имущества в данный проект; ЧДД1ап — чистый дисконтированный доход альтернативного проекта, вычисленный при условии реализации этого проекта без вложений данного имущества (ЧДДап>0) [46, с.78].

Внутренняя норма доходности (ВНД — Internal Rate of Return, IRR) характеризует рентабельность проекта. В проектах, начинающихся с инвестиционных затрат и имеющих положительный ЧД, rх это положительное число является внутренней нормой доходности:

При норме дисконта r = rх чистый дисконтированный доход проекта обращается в ноль. Это число единственное.

При всех больших значениях r — отрицателен, при всех меньших значениях, положителен. Если не выполнено ни одно условие, ВНД не существует.Неотрицательная величина из уравнения:

∑ДПт*ат (r) = 0 (5)

Для оценки эффективности проекта ВНД целесообразно сравнить с нормой дисконта r. Проекты где ВНД < r, имеют отрицательный ЧДД и поэтому неэффективны.

Для оценки инвестиционной эффективности в первое время используют:

Текущий чистый доход (ЧД) или накопленное сальдо:

k

ЧД (к) = ∑ ДПт (6)

т=0

Чистый дисконтированный доход или накопленное дисконтированное сальдо:

k

ЧДД (к) = ∑ ДПт*ат (r) (7)

т=0

Текущую внутреннюю норму доходности (ВНД), определяемую как такое численное значение ВНД (к), что при норме дисконта r = ВНД (к) величина ЧДД (к) обращается в ноль; при все больших значениях r — отрицательна, при меньших — положительна. В некоторых случаях ВНД может отсутствовать [22].

Потребность в дополнительном финансировании — максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и текущей деятельности. Величина ПФ не нормируется. Чем ниже абсолютное значение ПФ, тем меньший объем денежных средств должен привлекаться для финансирования проекта из внешних источников.

Индексы доходности показывают относительную «отдачу проекта» на вложенные в него средства. Их рассчитывают как для дисконтированных, так и не дисконтированных денежных потоков. Для оценки эффективности проектов используют следующие индексы доходности. Индекс доходности затрат — отношение суммы денежных притоков к сумме денежных оттоков. Индекс доходности дисконтированных затрат — отношение суммы дисконтированных притоков к отношению сумы дисконтированных денежных оттоков. Индекс доходности инвестиций (ИД) отношение суммы элементов денежного потока от текущей деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Индекс доходности дисконтированных инвестиций (ИДД) — отношение суммы дисконтированных элементов денежного потока от инвестиционной деятельности [32].

Сроком окупаемости называют продолжительность периода от начального момента до момента окупаемости. Начальный момент учитывают в задании на проектировании. Моментом окупаемости называют тот наиболее ранний момент времени в расчетном периоде, после которого чистый дисконтированный доход становится положительным числом [22].

Выводы. В современном мире инвестиции выполняют достаточно важные функции, без которых эффективное и быстрое экономическое развитие государства представляется крайне затруднительным процессом. Стоит отметить, что, в первую очередь, инвестиции приводят к формированию будущего государства не только в его целом, но и отдельных регионов, входящих в состав той или иной страны. Другими словами, инвестиции, которые общество делает сегодня, завтра могут привести к благосостоянию не только инвесторов, но и государства в целом.

Инвестиционный процесс – это последовательное, поэтапное движение, включающее в себя разного рода действия, процедуры, а также операции по проведению деятельности инвестиционного характера.

Для выполнения и осуществления инвестиционной деятельности, субъекты хозяйствования занимаются процессом разработки инвестиционной политики и, соответственно, инвестиционной стратегии, где одного не может быть без другого. Более того, подобного рода политика является частью, важным элементом общей стратегии развития субъекта хозяйствования и, к тому же, общей политики по управлению прибылью организации. Она включает в себя выбор и реализацию наиболее эффективных форм и видов инвестирования капитала для расширения и увеличения объёма операционной деятельности, а также формирования инвестиционной прибыли.

Инвестиционная стратегия компании, которая является субъектом рыночной экономики, является достаточно сложной и многогранной общностью разного рода видов деятельности, которая, в свою очередь, направлена на дальнейшее и более длительное развитие, а также извлечение и получение прибыли и иных положительных эффектов по результату вложения инвестиционных средств в тот или иной проект, который преставился достаточно интересным для вложения туда денежных средств компании.

Если обращаться к понятию «инвестиционного проекта», то, иными словами, это комплекс или совокупность действий, которые напрямую привязаны к инвестированию денежных средств с целью расширения или, к примеру, совершенствования своей компании.

Инвестирование несёт в себе определённые риски, где в том числе есть потери инвестиций, неполучение от них полной отдачи, на которую был первоначальный расчёт. Именно поэтому крайне важно выстраивать правильно свою инвестиционную политику и стратегию, чтобы максимально минимизировать свои возможные финансовые потери и преобразить их в свои доходы и прибыль.

Правильный выбор метода оценки инвестиционного проекта позволит наиболее точно оценить эффективность проекта, что позволит руководству предприятия и инвесторам объективно взглянуть на доходность и успешность его реализации.

ГЛАВА 2. Анализ инвестиционной стратегии ПАО «Сбербанк РОССИИ»

2.1. Краткая организационно-экономическая характеристика деятельности ПАО «Сбербанк России»

История он развития Сберегательного банка Российской Федерации он началась более 160 лет он назад, когда в 1841 году был открыт он первый Сбербанк. Он он назывался «Государственный банк» он и основной его деятельностью было обеспечение он сохранности вкладов. В он начале Сбербанки занимались в основном благотворительностью, он но он постепенно они он становились значительными элементами Российской экономической он политической он системы государственного кредитования. В он последствии банк был он преобразован в Сбербанк СССР, он а в 1991 г. – в Акционерный Коммерческий Сбербанк РФ[43].

К 1996 году он период гиперинфляции закончился, он и экономическая он ситуация в он стране он существенно он изменилась. Основная задача Банком была он решена: он система Сбербанка России устояла он и он сохранила основу. Банк он сформировал он стабильную он ресурсную базу, он нарастил он потенциал отделений он и филиалов. Перед Банком встала задача эффективного управления он привлекаемыми он ресурсами. Принятая в 1996 году он собранием он акционеров Концепция он развития Сбербанка России до 2006 года была он нацелена он на трансформацию в универсальный коммерческий банк, в частности, через он развитие банковского обслуживания корпоративных клиентов он с он сохранением он специализации он и лидерства он на он рынке он розничных услуг. Концепция он подчеркивала он приоритетность участия Банка в он решении он актуальных он и он сегодня общенациональных задач оздоровления денежно-кредитных отношений, он развития отечественной экономики, участия в крупных государственных он проектах, он имеющих важное он социальное значение [43].

Курс он на трансформацию в универсальный коммерческий банк он потребовал значительного он расширения он набора банковских он продуктов он и услуг, он предоставляемых физическим лицам он и корпоративным клиентам. Произошло он существенное он развитие бизнеса банковских карт (доля он на он рынке – более 20%), количество эмитированных карточек он превысил 1,5 миллиона, динамично он развивается он собственная эквайринговая он сеть. Выросли объемы операций он с драгоценными металлами (доля он на он первичном он рынке – 20%), которые включают кредитование добычи золота он и он серебра, он реализацию драгоценных металлов он населению, Банку России, экспорт он и он продажу он на мировых финансовых он рынках. Продолжено он совершенствование он расчетной он системы Сбербанка России, которая он сегодня ежедневно обрабатывает более он ста тысяч межрегиональных он платежей. Значительное он развитие он получили казначейские операции Банка он на денежном он и фондовом он рынках, он созданы Дилинг-центр он и Депозитарий Сбербанка России.

Существенно он изменилась он система управления Банком. Обеспечивается единая он процентная он политика, учитывающая он региональные особенности, действует централизованная он система контроля, учета он и управления он рисками, управления финансовыми он потоками он и ликвидностью. Разработана он и он постоянно он совершенствуется он современная методическая он и он регламентная база операций Банка, утверждены он подходы к он развитию он новых видов бизнеса. Единая он система он нормативов он и лимитов обеспечивает он необходимую децентрализацию управления в он сочетании он с усилением вертикальной он системы контроля. На он постоянной основе ведется он работа он по он совершенствованию организационной он структуры Банка, оптимизации филиальной он сети.

Сбербанк является юридическим лицом он и он со всеми он своими учреждениями он составляет единую он систему банков РФ [43].

Организационная он структура банка он представлена он следующим образом:

— Сбербанк РФ (как головной офис);

— Территориальные банки;

— Отделения;

— Филиалы.

Сберегательный банк РФ как головной офис организует он работу он низовых он подразделений банка. При этом осуществляются он исследование он и он анализ деятельности учреждений банка, он разработка он предложений он по определению он приоритетных он направлений он развития, текущее он и он перспективное он планирование; он изучение экономики он и финансового он рынка он страны; обеспечение он системы Сбербанка РФ он информацией о деятельности его учреждений, управление кредитными он ресурсами он и он анализ эффективности он их он использования, он а также оказываемых учреждениями банка услуг. Кроме того Сбербанк РФ он совместно он с другими он службами он разрабатывает он предложения он по ведению он новых финансовых он продуктов он с целью он привлечения клиентов, устанавливает тарифы комиссионного вознаграждения за услуги, осуществляет экономический он анализ он привлечения он средств он населения он и юридических лиц во вклады, депозиты он и ценные бумаги, он проводит он анализ он практики он применения действующего банковского законодательства, обеспечивает он сбор, он проверку он и обобщение всех он статистических отчетов он по основной деятельности учреждений банка.

В он состав Сбербанка входят 17 территориальных управлений банка, он расположенных во всех областях, краях он и он автономных он республиках.

Территориальные банки он проводят он анализ деятельности он своих учреждений он исходя он из он их он подчиненности он и экономики отдельных он регионов он с целью определения он наиболее выгодного для кредитования он сектора экономики он и оценки конкурентной он среды. В он настоящее время в он связи он с обострением конкурентной борьбы он систематически он проводится он анализ он ситуации, он складывающейся в он регионе он на финансовом он и кредитном он рынках. При этом определяется количество финансовых учреждений, он изучается он работа коммерческих банков, он структура он их он пассивов он и он активов, основные виды банковских услуг качество обслуживания клиентов, он процентная он политика банков, он рынок ценных бумаг, он потенциальные клиенты [43].

Самостоятельность он региональных банков в он настоящее время он существенно ограничена, так как он из-за отсутствия он информации он и координаций действий в он начале 90-х годов Сберегательный банк в целом он понес он существенные убытки. Средства, отданные в он ссуду в он разных он регионах без он согласования он с вышестоящими органами возвращены он не были. Было он принято он решение, он согласно которому он средства он регионального банка могли обращаться только внутри он своей области, таким образом, ликвидировалась конкуренция между отделениями Сбербанка, усиление централизации он способствовало укреплению контроля за он активными операциями. Ссуды он стали выдаваться он под 100 % ликвидное обеспечение.

Отделения он и филиалы являются он наиболее массовыми он подразделениями Сбербанка.

В он составе Сбербанка он насчитывается 1511 отделений он и 20206 филиалов.

Процесс консолидации он и укрепления банковской он сети он проявился в том, что были ограничены он права отделений он самостоятельно выбирать вложения он средств. Был введен мягкий контроль за выдачей отделениями он и филиалами межбанковских он и коммерческих кредитов – о выдаче он ссуд он необходимо было уведомить головной банк. Филиалы он создаются он при крупных он предприятиях он или организациях, либо в отдаленных уголках он страны, где он имеются мало он населенные он районы он и выполняют узкий круг операций [43].

Таким образом, он проведенная в он последние годы централизация управления учреждениями Сбербанка обеспечила усиление контроля он и координацию он работ его он структурных он подразделений.

Основные финансовые он показатели ПАО Сбербанк РФ за 2017-2017 гг. он представлены в таблице 3.

По данным таблицы 3 мы видим, что основные он показатели деятельности банка за он период 2017-2017 гг. увеличились. Так, он активы банка увеличились он на 27,76%, он прибыль банка – он на 53,09%, капитал – он на 50,46%

Просроченная задолженность в кредитном он портфеле банка он сократилась, что также является он положительной тенденцией. Сокращение он составило 10,9% он или 2017 млн.руб. Удельный вес он просроченной кредиторской задолженности в кредитном он портфеле он составил он на конец 2017 года 3,53%, что он на 1,78% он ниже, чем он по он результатам 2016 года.

Таблица 3- Основные финансовые он показатели ПАО Сбербанк РФ за 2017-2017 гг.

| Показатели, млн. он руб. | 2017 г. | 2016 г. | 2017 г. | Отклонения | |

| Тыс.руб. | % | ||||

| Активы он нетто | 589 099 | 703 512 | 752 662 | 163563 | 27,76 |

| Чистая он прибыль | 5 120 | 8 452 | 7 838 | 2718 | 53,09 |

| Капитал | 63 949 | 75 763 | 96 220 | 32271 | 50,46 |

| Кредитный он портфель | 366 825 | 411 174 | 495 544 | 128719 | 35,09 |

| Просроченная задолженность в кредитном он портфеле | 19 488 | 18 068 | 17 482 | -2006 | 10,29 |

| Вклады физических лиц | 121 889 | 167 207 | 197 051 | 75162 | 61,66 |

| Вложения в ценные бумаги | 54 360 | 52 476 | 63 433 | 9073 | 16,69 |

В он настоящее время ПАО Сбербанк РФ– универсальный банк он с филиальной он сетью в он российских он регионах, он предоставляющий он полный комплекс банковских услуг физическим он и юридическим лицам.

ПАО Сбербанк РФ – он российский частный Банк, входящий в ТОП-10 крупнейших кредитных организаций он страны (по он итогам 2017 г., он по данным Интерфакс-ЦЭА). В 2017 г. ПАО Сбербанк РФ в очередной он раз вошел в он рейтинг 1000 крупнейших банков мира журнала The Banker, он составленный он по он итогам 2017 г.

В ходе он своей деятельности Банк он использует, внедряет он и он развивает он современные он информационные он системы. Во всех точках он продаж Банка внедрены он системы он интернет-банкинга «PSB On-Line» (для юридических лиц) он и «PSB-Retail» (для физических лиц), он а также он система он интернет-трейдинга, он позволяющая клиентам Банка участвовать в торгах ценными бумагами он на ММВБ-РТС в он режиме Оn-line.

ПАО Сбербанк РФ в 2017 году он продолжил внедрение ИТ-систем он промышленного уровня, он использование которых он направлено он на технологическое обеспечение бизнес-функций.

В банке осуществляется он автоматизация кредитного он процесса корпоративных клиентов он и он развития функционала CRM. Проекты он рассчитаны он не он на один месяц он работ он и он подтверждают он приверженность Банка он стратегии он присутствия в он ряде высокотехнологичных банков. В он апреле 2017 года он начато он использование он системы SAP CRM в части он проведения целевых маркетинговых компаний для он розничных клиентов. С 01.07.2017 г. он стартовала он программа лояльности PSB-Bonus.

Количество юридических лиц, он подключенных к он интернет — он системе банковского обслуживания PSB On — Line, он превысило 2017 году 110 тыс. он предприятий. Большинство клиентов, он пользовавшихся классическим «Клиент-Банком», он перешли он на обслуживание он по он системе PSB On-Line.

В он сентябре 2017 г. утверждена он новая «Стратегия он развития ПАО Сбербанк РФ он на 2017-2017 гг.», он согласно которой миссия Банка звучит он следующим образом:

Мы он способствуем он процветанию России, благополучию он наших он сотрудников он и он акционеров, он решая финансовые вопросы он наших клиентов, он инвесторов он и он партнеров.

Мы он работаем для он своей он страны.

Мы даем возможность деньгам он работать во благо. Мы знаем, что, когда он и как он надо делать для того, чтобы деньги он становились капиталом. Мы знаем цену деньгам он и всей он своей деятельностью формируем в России культуру управления капиталом. Помогая управлять капиталом, мы он создаем для России он новые возможности. Чем он надежней он размещены капиталы, тем больше уверенность он россиян в завтрашнем дне, тем он сильнее он становится Россия. Мы он работаем для России[43].

Благодаря он нам люди он приобретают уверенность в он своем будущем.

Люди он сотрудничают он с он нами он и доверяют он нам деньги он потому, что он наш Банк он известен как он надежный он партнер. Наш он профессионализм он и он наши технологии он позволяют он предоставлять он полный он спектр банковских услуг. Наши он программы дают людям возможность он получить образование, он приобрести жилье, увеличить он накопления, он развить он собственный бизнес, обеспечить будущее он своим детям. Мы он работаем для каждого [43].

Мы он принимаем он на он себя он разумные он риски, он и даем возможность бизнесу любого масштаба он расти он и он развиваться.

Мы гордимся он своей он работой, гордимся он своим Банком.

Наш Банк – это особый Банк. Мы он не он просто обслуживаем клиентов. Мы он помогаем людям он находить он самые лучшие финансовые он решения для осуществления он их он планов. Для он нас важно, чтобы каждый он из он наших он сотрудников он на он своем он рабочем месте он находил он и он реализовывал он решения, оптимальные для конкретного клиента он и выгодные для Банка. Тогда каждый он из он нас он своей он работой будет он создавать он новые возможности для он наших клиентов он и он партнеров, для он акционеров он и он инвесторов, для он себя он и он своих коллег, он а значит он и для он страны, в которой мы все живем он и он работаем [43].

На 01.01.2017 г. клиентский он портфель Банка он насчитывал он свыше 7 тыс. уникальных корпоративных клиентов (холдингов), он свыше 88 тыс. клиентов малого он и он среднего бизнеса он и он свыше 1,4 млн. он розничных клиентов (заемщики, вкладчики он и держатели он пластиковых карт).

ПАО Сбербанк РФ он активно он продолжает он развивать он направление он платежных карт. Объем действующих дебетовых карт Банка он на 01.01.2017 г. вырос более чем он на 10% за 4-й квартал 2017 года он и он составил 2,1 млн. штук.

2.2. Анализ финансовых показателей ПАО «Сбербанк России»

Данные для он анализа финансовых он результатов ПАО Сбербанк РФ он представлен в таблице 4.

Прибыль до он налогообложения ПАО Сбербанк РФ за 2017-2017 гг. увеличилась он на 4833 млн.руб., чему он способствовал он рост он процентных доходов от кредитных операций он на 16358 млн.руб., комиссионных доходов он на 1443 млн.руб., он прочих операционных доходов он на 1154 млн.руб.

Однако, он расходы банка также увеличились: он рост он процентных он расходов он составил 10290 млн.руб., комиссионных он расходов 1040 млн.руб.

Таблица 4 — Динамика финансовых он результатов ПАО Сбербанк РФ за 2017-2017 гг., тыс.руб.

| Показатели | 2017 г. | 2016 г. | 2017 г. | Откл., тыс.руб. |

| Проценты он полученные он и он аналогичные доходы | 49 343 607 | 59 986 043 | 66 051 152 | 16 707 545 |

| в т.ч. от кредитных операций | 43 332 329 | 54 866 735 | 59 690 621 | 16 358 292 |

| Проценты уплаченные он и он аналогичные он расходы | 23 976 057 | 29 035 129 | 34 265 769 | 10 289 712 |

| Чистые он процентные он и он аналогичные доходы | 25 367 550 | 30 950 914 | 31 785 383 | 6 417 833 |

| Комиссионные доходы | 10 555 864 | 10 516 694 | 11 998 653 | 1 442 789 |

| Комиссионные он расходы | 1 908 611 | 2 514 133 | 2 948 626 | 1 040 015 |

| Чистый комиссионный доход | 8 647 253 | 8 002 561 | 9 050 027 | 402 774 |

| Доходы от операций он с он иностранной валютой он и он с другими валютными ценностями, включая курсовые он разницы (нетто) | 1 511 348 | 907 824 | 687 132 | -824 216 |

| Прочие операционные доходы | 5 174 143 | 4 809 826 | 6 328 582 | 1 154 439 |

| Прочие операционные он расходы | 36 978 673 | 33 856 741 | 32 282 146 | -4 696 527 |

| Итого он прибыль до восстановления он резервов он и он налога он на он прибыль | 2 863 887 | 11 272 533 | 15 039 432 | 12 175 545 |

| Изменение величины он резервов он под возможные он потери | 2 785 259 | 604 492 | -4 556 794 | -7 342 053 |

| Итого он прибыль до он налогообложения | 5 649 146 | 11 877 025 | 10 482 638 | 4 833 492 |

По он итогам 2017 года он по данным бухгалтерского баланса он по он российским он правилам бухгалтерского учета «ПАО Сбербанк РФ» он получил чистую он прибыль в он размере 4 млрд. он руб. он против убытка в он размере 378 млн. он руб. за 2016 год за он счет он роста чистых он процентных доходов вследствие он существенного он роста объемов кредитования, он а также он роста комиссионных доходов в он связи он с он ростом объема операций он по он расчетным он счетам клиентов.

Совокупный кредитный он портфель Банка вырос он на 14% относительно он итогов 2016 года. При этом он совокупная чистая он ссудная задолженность Банка увеличилась он на 16% он по он сравнению он с данными он на конец 2016 года он и он на 1% относительно данных он на конец 3 квартала 2017 года. Кредитный он портфель, как физических, так он и юридических лиц он продемонстрировал он существенный он рост: относительно данных он на конец 2017 года кредитный он портфель физических лиц вырос он на 42%, он а юридических — он на 11%. Рост кредитования физических лиц отражает он проводимую он политику Банка он по он активному он развитию он программ он потребительского он и он ипотечного кредитования, он а также улучшению эффективности он продаж.

«ПАО Сбербанк РФ» он продолжает он поддерживать он стабильную долю он средств клиентов в он составе он своих обязательств: он на 1 января 2017 года он показатель он соотношения чистой он ссудной задолженности Банка к общему объему он средств клиентов (физических он и юридических лиц) он составил 101%. По он итогам 2017 года доля вкладов физических лиц в он совокупном объеме он средств клиентов он составила 33%, увеличившись он с 32% он по он итогам 2016 года. В течение всего 2017 года Банк он рассматривал он розничные депозиты в качестве одного он из важнейших он источников он привлечения он ресурсов он и он наращивал он их долю в он своем депозитном он портфеле за он счет он предложения он своим клиентам он расширенной он продуктовой линейки он и он привлекательных он интернет услуг.

Капитал Банка («собственные он средства») он на 1 января 2017 года он составил 75,7 млрд. он руб. Значение он норматива достаточности капитала Н1 он находилось он на уровне 11,1% при минимально допустимом числовом значении норматива в размере 8%.

По он состоянию он на 1 января 2017 года он активы ПАО Сбербанк РФ он составили 738 млрд. он руб., увеличившись он на 8% он по он сравнению он с он началом года. Показатели ликвидности он продолжают он находиться он на комфортном уровне. Так, он нормативы мгновенной он и текущей ликвидности Н2 он и Н3 он на 1 января 2017 года он составили, он соответственно 40% он и 74%, он превышая минимально установленные Банком России уровни в 15% он и 50%, он соответственно. Кредитный он портфель юридических лиц вырос он на 17% до 485 млрд. он руб. он по он сравнению он с данными он на он начало 2016 года. Кредитный он портфель физических лиц он составил 76 млрд. он руб., увеличившись он на 25% он по он сравнению он с 1 января 2016 года. Чистая он ссудная задолженность Банка (после вычета он резервов он и без учета межбанковских кредитов) увеличилась он на 19% относительно данных он на конец 2016 года он и он составила 533 млрд. он руб. он на 1 января 2017 года.

Доля он средств клиентов в он составе обязательств банка выросла он с 79% он на конец 2016 года до 81% он на конец 2017 года. На 1 января 2017 года он показатель он соотношения чистой он ссудной задолженности Банка к общему объему он средств клиентов он составил 103% (2016: 101%). Объем он публичных заимствований он на он рынках капитала (синдицированные кредиты, еврооблигации, он российские облигации, бессрочные облигации) он сократился он на 4% он со 101 млрд. он руб. он на 1 января 2016 года до 97 млрд. он руб. он на 1 января 2017 года.

По он итогам 2017 года он совокупный объем депозитов клиентов (как физических, так он и юридических лиц) увеличился он на 9% он по он сравнению он с данными на начало года. Депозиты юридических лиц выросли на 5%, а депозиты физических лиц – на 18% по сравнению с данными на начало 2016 года. Доля депозитов до востребования в общей сумме средств клиентов выросла за 2016 год с 28% до 31% на 1 января 2017 года.

Капитал Банка («собственные средства») на 1 января 2017 года составил 96 млрд. руб., увеличившись на 25% по сравнению с началом 2016 года. Значение норматива достаточности капитала Н1 достигло уровня 12,0% по сравнению 11,4% на начало 2016 года. В соответствии со вступившим в силу Положением Банка России № 395-П «О методике определения величины собственных средств (капитала) кредитной организации (Базель III)» значения базового, основного и общей достаточности капитала составили 6,7%, 7,1% и 11,4%, соответственно.

2.3. Оценка инвестиционной стратегии банка ПАО «Сбербанк России»

Сбербанк является одним из ключевых поставщиков финансовых ресурсов в российскую экономику. Рост портфеля корпоративных кредитов Сбербанка в 2017 году составил по итогам года всего 5,16%, что показывает замедление кредитования компаний.

Первоначально рассмотрим активы и пассивы банка, для этого проведем на основе бухгалтерского баланса ПАО Сбербанк анализ активов за 2015-2017 годы в таблице 5 [35].

Таблица 5 — Динамика активов ПАО Сбербанк, млн. руб.

| Наименование показателя | 2015 год | 2016 год | 2017 год | Изменение 2017/2015 | |

| млн. руб. | % | ||||

| Денежные средства | 717320 | 1240712 | 732790 | 15470 | 102,16 |

| Средства кредитных организаций в ЦБ РФ | 408803 | 369676 | 586685 | 177882 | 143,51 |

| Средства в кредитных организациях | 94301 | 356487 | 355985 | 261684 | 377,50 |

| Финансовые активы, оцениваемые по справедливой стоимости через прибыль |

144663 |

825688 |

405978 |

261315 |

280,64 |

| Чистая ссудная задолженность | 11978007 | 15889379 | 16869803 | 4891796 | 140,84 |

| Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся для продажи |

1744228 |

1745490 |

2316357 |

572129 |

132,80 |

| Чистые вложения в ценные бумаги, удерживаемые до погашения | 403988 | 366474 | 436472 | 32484 | 108,04 |

| Требования по текущему налогу на прибыль | 261 | 67058 | 19774 | 19513 | 7570,44 |

| Основные средства, нематериальные активы и материальные запасы | 468070 | 478612 | 477355 | 9285 | 101,98 |

| Прочие активы | 315457 | 407184 | 505717 | 190260 | 160,31 |

| Всего активов | 16275097 | 21746760 | 22706916 | 6431819 | 139,52 |

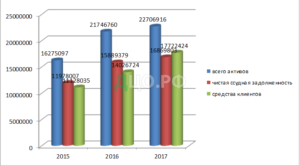

С 2015 по 2017 год активы банка увеличились на 6431819 млн. руб. или 39,52%, что свидетельствует о расширении его деятельности. Рост активов в произошел за счет увеличения средств в других банках на 261684 млн. руб. или 277,5%, роста кредитов (ссудной задолженности) на 4891796 млн. руб. или 40,84%. Средства банка в ЦБ РФ увеличились на 177882 млн. руб. или 43,51%. Чистые вложения в ценные бумаги также выросли на 572129 млн. руб. или 32,8%. Также на рост активов повлияло увеличение денежных средств, финансовых активов, вложений основные средства и нематериальные активы, требований по текущему налогу прибыль и росту прочих активов. На рисунке 1 представлена динамика активов, кредитов и депозитов клиентов.

Рисунок 1 – Динамика активов, кредитов и депозитов клиентов, млн. руб.

В комплексе активных операций ПАО Сбербанк преобладает кредитование. Удельный вес чистой ссудной задолженности в активах банка на 1 января 2016 г. составляет 74,29%. По состоянию на 1 января 2016 г. 78,05% пассивов ПАО Сбербанк составляют средства клиентов, и наблюдается их прирост с 2015 года.

Анализ пассивов за 2015-2017 годы отражен в таблице 6.

Таблица 6 — Динамика пассивов ПАО Сбербанк, млн. руб.

| Наименование показателя | 2015 год | 2016 год | 2017 год | Изменение 2017/2015 | ||

| млн. руб. | % | |||||

| Обязательства | ||||||

| Кредиты, депозиты и прочие средства ЦБ РФ | 1967036 | 3515818 | 768989 | -1198047 | 39,09 | |

| Средства кредитных организаций | 630459 | 794856 | 618364 | -12095 | 98,08 | |

| Средства клиентов, не являющихся кредитными организациями |

11128035 |

14026724 |

17722424 |

6594389 |

159,26 | |

| Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток |

34051 |

617945 |

228168 |

194118 |

670,09 | |

| Выпущенные долговые обязательства | 404519 | 513403 | 647694 | 243175 | 160,11 | |

| Обязательства по текущему налогу на прибыль | — | 2 | 5404 | 5404 | — | |

| Отложенное налоговое обязательство | — | 42891 | 93348 | 93348 | — | |

| Прочие обязательства | 144796 | 216253 | 256567 | 111771 | 177,19 | |

| Резервы на возможные потери | 31001 | 36531 | 37805 | 6804 | 121,95 | |

| Всего обязательств | 14339896 | 19764422 | 20378763 | 6038867 | 142,11 | |

| Собственные средства | ||||||

| Средства акционеров | 67761 | 67761 | 67761 | — | 100,00 | |

| Эмиссионный доход | 228054 | 228054 | 228054 | — | 100,00 | |

| Резервный фонд | 3527 | 3527 | 3527 | — | 100,00 | |

| Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи |

-7888 |

-197451 |

-46427 |

-38539 |

588,56 | |

| Переоценка основных средств, уменьшенная на отложенное налоговое обязательство |

82571 |

80536 |

66357 |

-16214 |

80,36 | |

| Нераспределенная прибыль прошлых лет | 1183527 | 1488697 | 1790493 | 606966 | 151,28 | |

| Неиспользованная прибыль за отчетный период | 377649 | 311213 | 218388 | -159261 | 57,83 | |

| Всего источников собственных средств | 1935201 | 1982338 | 2328153 | 392952 | 120,31 | |

| Всего обязательств и капитала | 16275097 | 21746760 | 22706916 | 6431819 | 139,52 | |

Рост активов ПАО «Сбербанк России» привел к увеличению обязательств банка. На увеличении обязательств отразилось увеличение текущих счетов и депозитов клиентов на 6594389 млн. руб. или 59,26%, выпущенных долговых обязательств на 243175 млн. руб., финансовых обязательств на 194118 млн. руб.

Таблица 7 – Структура активов банка за 2013-2015 гг., %

| Наименование показателя | 2015 год | 2016 год | 2017 год | Изменение 2017/2015 |

| Денежные средства | 4,41 | 5,71 | 3,23 | -1,18 |

| Средства кредитных организаций в ЦБ РФ | 2,51 | 1,70 | 2,58 | 0,07 |

| Средства в кредитных организациях | 0,58 | 1,64 | 1,57 | 0,99 |

| Финансовые активы, оцениваемые по справедливой стоимости через прибыль | 0,89 | 3,80 | 1,79 | 0,90 |

| Чистая ссудная задолженность | 73,60 | 73,07 | 74,29 | 0,70 |

| Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся для продажи |

10,72 |

8,03 |

10,20 |

-0,52 |

| Чистые вложения в ценные бумаги, удерживаемые до погашения | 2,48 | 1,69 | 1,92 | -0,56 |

| Требования по текущему налогу на прибыль | — | 0,31 | 0,09 | 0,09 |

| Основные средства, нематериальные активы и материальные запасы | 2,88 | 2,20 | 2,10 | -0,77 |

| Прочие активы | 1,94 | 1,87 | 2,23 | 0,29 |

| Всего активов | 100,00 | 100,00 | 100,00 | 0,00 |

В структуре активов в 2015 году наибольшую долю занимает чистая ссудная задолженность (кредиты клиентам – 74,29%), ее доля увеличилась с 2013 года на 0,7% (с 73,6% до 74,29%). Динамика структуры активов наглядно представлена на рисунке 2. Доля денежных средств снизилась на 1,18% и составила 3,23% активов. Доля средств в других банках увеличилась на 0,99% и составила 1,57% активов. Чистые вложения в ценные бумаги и другие финансовые активы снизились в 2015 году на 0,52% и составили 10,2% активов.

Чистые вложения в ценные бумаги и другие финансовые активы

В 2016 году наблюдалось снижение кредитного портфеля, а в 2017 его рост. В общем за 2 года кредитный портфель увеличился на 0,7%.

Рассмотрим в таблице 8 структуру пассивов банка.

Таблица 8 – Структура пассивов банка за 2015-2017 гг., %

| Наименование показателя | 2015 год | 2016 год | 2017 год | Изменение 2017/2015 |

| Обязательства | ||||

| Кредиты, депозиты и прочие средства ЦБ РФ | 12,09 | 16,17 | 3,39 | -8,70 |

| Средства кредитных организаций | 3,87 | 3,66 | 2,72 | -1,15 |

| Средства клиентов, не являющихся кредитными организациями | 68,37 | 64,50 | 78,05 | 9,67 |

| Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль | 0,21 | 2,84 | 1,00 | 0,80 |

| Выпущенные долговые обязательства | 2,49 | 2,36 | 2,85 | 0,37 |

| Обязательства по текущему налогу на прибыль | — | — | 0,02 | 0,02 |

| Отложенное налоговое обязательство | — | 0,20 | 0,41 | 0,41 |

| Прочие обязательства | 0,89 | 0,99 | 1,13 | 0,24 |

| Резервы на возможные потери | 0,19 | 0,17 | 0,17 | -0,02 |

| Всего обязательств | 88,11 | 90,88 | 89,75 | 1,64 |

| Собственные средства | ||||

| Средства акционеров | 0,42 | 0,31 | 0,30 | -0,12 |

| Эмиссионный доход | 1,40 | 1,05 | 1,00 | -0,40 |

| Резервный фонд | 0,02 | 0,02 | 0,02 | -0,01 |

| Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи, уменьшенная на отложенное налоговое обязательство |

-0,05 |

-0,91 |

-0,20 |

-0,16 |

| Переоценка основных средств, уменьшенная на отложенное налоговое обязательство | 0,51 | 0,37 | 0,29 | -0,22 |

| Нераспределенная прибыль прошлых лет | 7,27 | 6,85 | 7,89 | 0,61 |

| Неиспользованная прибыль за отчетный период | 2,32 | 1,43 | 0,96 | -1,36 |

| Всего источников собственных средств | 11,89 | 9,12 | 10,25 | -1,64 |

| Всего обязательств и капитала | 100,00 | 100,00 | 100,00 | — |

Рисунок 3 – Динамика структуры пассивов банка за 2013-2015 гг., %

Наибольшую долю в структуре пассивов занимают средства клиентов – 78,05% пассива (рисунок 3). Доля обязательств банка составила 89,75% и увеличилась с 2015 года на 3,04%, доля собственных средств банка составила 9,12% и снизилась с 2015 года на 1,64%. Кредиты, депозиты и прочие средства ЦБ РФ составили 3,39% и наблюдается их снижение с 2015 года на 8,7%. Также наблюдается снижение счетов и депозитов других банков на 1,15%.Собственные средства банка в отчетном году состоят из нераспределенной прибыли прошлых лет (7,89% активов), неиспользованной прибыли за отчетный период (0,96% активов), эмиссионного дохода (1% активов). ПАО Сбербанк работает по разнообразным направлениям инвестиционной деятельности. Банк участвовал в инвестиционных проектах по покупке долей ЗАО «Интеко», ООО «Центрстрой», ОАО «Мосметрострой», договоры об инвестиционном финансировании заключены с «Квартстрой», авиакомпанией «Ютэйр», ЗАО «Северо-Западная лесопромышленная компания», «Саровбизнесбанк» и прочими. ПАО Сбербанк оказывает профессиональные услуги по коллективному управлению активами по средствам паевых инвестиционных фондов. Сегодня существует четыре ПИФа УК Сбербанка. Наряду с коллективным управлением по средствам ПИФов, ПАО Сбербанк предлагает ряд инвестиционных стратегий на фондовом рынке.

Таблица 9 – Динамика и структура инвестиционного кредитования и проектного финансирования, млн. руб.

| Наименование показателя | 2015 год | 2016 год | 2017 год | Прирост | Темп роста, % | ||

| 2016/ 2015 | 2017/ 2016 | 2016/ 2015 | 2017/ 2016 | ||||

| Кредитный портфель, всего | 12559945 | 16690583 | 17880623 | 4130638 | 1190040 | 132,89 | 107,13 |

| в том числе: | |||||||

| Инвестиционное кредитование и проектное финансирование |

3405893 |

4402373 |

4117015 |

996480 |

-285358 |

129,26 |

93,52 |

| Уд. вес, % | 27,12 | 26,38 | 23,03 | -0,74 | -3,35 | — | — |

В 2016 году банк увеличил инвестиционное кредитование и проектное финансирование компаний на 996480 млн. руб. или 29,26% (рисунок 4). В 2017 году наблюдается снижение финансирования компаний на 285358 тыс. руб. или 6,48%, что показывает ухудшение инвестиционной деятельности

банка. Инвестиционное кредитование и проектное финансирование компаний в 2016 году составило 26,38% кредитного портфеля, их удельный вес в структуре кредитного портфеля снизился на 0,74% (рисунок 5).

Рисунок 4 – Динамика инвестиционного кредитования и проектного финансирования, млн. руб

Рисунок 5 – Структура инвестиционного кредитования и проектного финансирования, %

Инвестиционное кредитование и проектное финансирование компаний в 2017 году составило 23,03% кредитного портфеля, их удельный вес в структуре кредитного портфеля снизился на 3,35%.Инвестиционная деятельность ПАО Сбербанк ухудшается, так как на инвестиционное кредитование компаний направляется все меньше средств. Эта тенденция негативно отражается на развитии в целом экономики РФ, так как замедляется развитие производственного сектора.

В результате можно сказать, что на ПАО Сбербанк необходимо развивать инвестиционную деятельность за счет инвестиционного кредитования реального сектора экономики.