2.3 Разработка инвестиционной стратегии ООО «Инвестра»

В таблице приложения 10 представлены основные проблемы компании, выявленные в результате анализа во второй главе и направления их решения.

Таким образом, из таблицы видно, что для компании ООО «Инвестра» предлагаются следующие инвестиционные решения:

- внедрение системы контроллинга на предприятии;

- оптимизация структуры источников финансирования (пассивов) для минимизации их стоимости;

- совершенствование работы с дебиторской задолженностью.

Цель проекта: улучшение финансового состояния компании.

Задачи проекта:

- изменить организационную структуру компании по вопросам контроля финансов;

- определить направления оптимизации источников финансировании компании;

- улучшить работы с дебиторами в компании.

В качестве проекта для компании ООО «Инвестра» предлагается внедрение следующих мероприятий:

- внедрение системы контроллинга на предприятии;

- оптимизация структуры источников финансирования (пассивов) для минимизации их стоимости;

- совершенствование работы с дебиторской задолженностью.

В таблице приложения 11 представлен Устав проекта.

В таблице приложения 12 отражен календарный график проекта.

Таким образом, общее время на исполнение проекта:77 дней.

На рисунке приложения 13 представлен график Ганта по проекту.

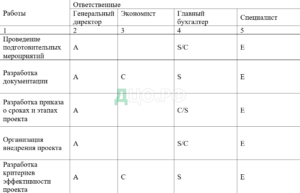

Матрица распределения ответственности представлена в таблице 19.

Таблица 19

Матрица ответственности по проекту

E (execution) — исполнение; А (approval) — утверждение; С (consultation) — согласование; S (supervision) — контроль.

Рассмотрим каждое из предложенных меропряитий в рамках инвестиционного проекта более подробно.

- Обоснование инвестиционного решения по внедрению системы контроллинга на предприятии

Обеспечить повышение эффективности функционирования предприятия как целостного имущественного комплекса, который генерирует прибыль за счет продажи товаров и услуг, можно путем внедрения комплексной системы контроллинга, которая обеспечивает необходимую информационную основу для принятия адекватных управленческих решений. Устав предложенного проекта представлен в таблице приложения 14.

Рис.12. Структура службы бухгалтерии и контроллинга

Как показано на рисунке 12, структура обновленного отдела бухгалтерии и контроллинга будет состоять из двух основных направлений, а именно текущего мониторинга и планирования и бюджетирования. Возглавлять эту структуру будет главный бухгалтер, которому подчиняется специалист текущего мониторинга и специалист планирования и бюджетирования.

Пример движения информации отображается на рисунке 13.

Рис.13.Движение финансовой информации на предприятии при предлагаемой системе контроллинга

Таким образом, служба бухгалтерии и контроллинга систематизирует информацию от отдела кадров, отдела по работе с клиентами, производственных подразделений, прочих подразделений компании, после чего формируется соответствующая управленческая отчетность и прочая документация, которая уже направляется директору. Последний может использовать ее для принятия или улучшения своих управленческих решений.

Следует также создать внутреннюю основу работы службы контроллинга в виде соответствующего нормативно-правового документа организации, который будет называться «О системе контроллинга».

В таблице приложения 15 представлены основные расходы, которые связаны с созданием системы контроллинга на предприятии. Основную роль играют расходы на оплату труда сотрудников, которые будут осуществлять создание и внедрение такой системы. Кроме этого, сюда относятся расходы на программное обеспечение, которое необходимо для автоматизации существенной части рутинных задач по сбору и анализу информации, а также для более эффективного исполнения рабочих задач сотрудниками отдела бухгалтерии и контроллинга. Также важно учесть, что некоторые сотрудники привлекаются на условиях субподряда, например, это относится к программистам. Соответственно, важную часть бюджета формируют расходы на привлечение сотрудников на временной основе, что позволит легко их высвободить после завершения проекта внедрения системы контроллинга (таблица приложения 15).

В таблице приложения 16 определены основные формы бюджетов, которые следует использовать в рамках системы бухгалтерского учета. В начале процесса эти формы будут использоваться для осуществления планирования, а в конце процесса будут составляться соответствующие отчеты по указанным формам. Важными элементами является бюджет производства, запасов, потребности в материалах, продажи, коммерческих расходов, общехозяйственных расходов, общепроизводственных расходов, доходов и расходов, аналог баланса предприятия и отчета о движении денежных средств.

Бюджет продаж необходим для того, чтобы понять, каким является ожидаемое количество проданных товаров и услуг, что позволит в дальнейшем планировать объем необходимых ресурсов для их создания и производства. Этот документ будет отображать ассортимент товаров и услуг, который предприятие планирует продать в следующем году. Показатели следует отображать как в стоимостном, так и в количественном выражении.

Бюджет оплаты труда и начислений фиксирует плановые показатели финансового стимулирования сотрудников, а также погашения социальных обязательств перед внебюджетными социальными фондами. Бюджет потребности в материалах определяет, какие именно материальные ресурсы необходимы для производства товаров и предоставления услуг и отображается как в количественном, так и стоимостном выражении. Бюджет общепроизводственных расходов отображает ту часть себестоимости, которая не может быть отнесена к определенному виду товаров и услуг, поэтому распределяется равномерно по выбранным менеджментом принципу.

Бюджет денежных потоков представляет собою платежный календарь, который фиксирует ожидаемые денежные потоки: как приток, так и отток денежных средств. Это необходимо для того, чтобы выявить узкие места, в ситуации, когда возможны кассовые разрывы, которые негативно влияют на стабильность и ритмичность всей деятельности предприятия. Соответственно, такой документ позволяет минимизировать риск потери платежеспособности предприятием.

Также следует предусмотреть составление инвестиционного бюджета, который определяет объем необходимого финансирования для завершения инвестиционных проектов в текущем году, детализировать, по каким именно направлениям следует использовать финансовые ресурсы, а также зафиксировать ожидаемые показатели эффективности инвестиционной деятельности предприятия. Кроме реальных инвестиций такой проект также отображает информацию о финансовой инвестиционной деятельности предприятия.

Бюджет коммерческих расходов необходим для того, чтобы осуществить планирование маркетинговой деятельности, а именно обеспечить маркетинговые подразделения компании необходимым финансированием. Эффективная работа в этой сфере позволит добиться максимально возможных показателей по привлечению новых клиентов и формированию лояльности действующих.

Бюджет финансовых результатов демонстрирует ожидаемые показатели доходов и расходов, а, соответственно, и конечные финансовые результаты предприятия. В документе отображаются как финансовые результаты от основной деятельности, так и от прочих операций предприятия. Прогнозный баланс предприятия, как и обычный баланс, систематизирует информацию об активах и источниках их финансирования с учетом требуемых собственных и заемных средств, структуры оборотных и внеоборотных активов.

В целом можно отметить, что такой подход является достаточно типичным и предполагает составление бюджетов, которые охватывают все операции и сферы деятельности предприятия, что позволяет составить всеохватывающие плановые документы.

Процесс формирования таких бюджетов на предприятии будет цикличным и иметь итерационную форму. Это означает, что сначала управленцы и собственники определяют целевые показатели развития предприятия, после чего отдел разрабатывает плановые показатели и спускают их на места. После этого происходит движение информации снизу вверх. Отдел бухгалтерии и контроллинга систематизирует всю информацию, учитывает внесенные изменения руководителями структурных подразделений, после чего процесс происходит повторно до тех пор, пока плановые показатели каждого из структурных подразделений не будут соответствовать общим целям деятельности предприятия. Если бюджет сверстан с учетом целей и пожеланий, то он направляется директору на утверждение и подпись.

Собственно контроль за достижением целевых показателей, как было определено, будет осуществлять именно служба бухгалтерии и контроллинга, которая будет постоянно сопоставлять фактически полученные показатели системы, которые были запланированы на начало финансового периода.

- Обоснование инвестиционного решения по оптимизации структуры источников финансирования (пассивов) для минимизации их стоимости

Обеспечить повышение эффективности финансово-экономической деятельности предприятия можно путем оптимизации источников финансирования активов, что позволит добиться минимизации их средневзвешенной стоимости.

Соответственно, такое мероприятие имеет своей целью именно обеспечить улучшение текущей структуры, а не уменьшить или увеличить привлекаемую сумму финансовых ресурсов для обеспечения бесперебойности операционных процессов. Таким образом, в расчетах предполагается, что сумма активов предприятия будет оставаться на уровне последнего года.

Для определения стоимости собственного капитала существует много подходов, которые приводят к разным результатам. Одним из частых методов, который применяется для расчета соответствующего показателя, является определение стоимости собственного капитала предприятия исходя из ожиданий собственников компании. Это означает, что если собственники ожидают, что в будущем году предприятие будет приносить им 10 % годовых, то именно такой будет стоимость собственного капитала.

Альтернативным подходом является расчет стоимости капитала собственников исходя из уровня рентабельности этого элемента финансовых ресурсов. Таким образом, если предприятие приносит 15 % годовых на привлеченный собственный капитал, то стоимость этого элемента финансирования будет составлять именно 15 %. Таким образом, разница между подходами состоит в том, что первый учитывает ожидаемые перспективы развития предприятия, в то время как второй подход принимает в расчет эффективность деятельности предприятия в течение предыдущих лет.

Принимая во внимание тот факт, что показатели обоснованы на будущее, то целесообразно использовать именно первый подход, который учитывает ожидаемые показатели рентабельности собственного капитала в будущем. На текущий момент собственники желают получать около 8 % годовых на свои инвестированные свои предприятия денежные средства.

В процессе обоснования оптимальной структуры финансирования целесообразно обращать внимание не только на те источники, которые сейчас используются предприятием, но также и те, которые можно было бы использовать для повышения эффективности функционирования компании.

Одним из важных инструментов является товарное кредитование от поставщиков, то есть получение товаров и услуг и с правом отсрочки платежа. Такие ресурсы используются в производственном процессе предприятия, то есть являются частью его оборотного капитала, при этом погашение обязательств происходит позже. Учитывая условия типового договора купли-продажи предприятия, можно рассчитать стоимость этого элемента финансирования.

«… При отсрочке оплаты по настоящему Договору с Покупателя взимаются % за право пользования товарным кредитом в размере 0,025% за каждый день отсрочки.»

В договоре нет каких-либо дополнительных условий, которые повлияли бы на стоимость товарного кредита. Например, поставщики не предлагают какие-либо льготные периоды бесплатного использования товаров и услуг. Соответственно, легко определить текущую стоимость такого финансирования:

Стоимость коммерческого кредитования поставщиками = 0,025*360 дней = 9 % годовых.

Важным элементом являются заемные средства, однако информация об их стоимости относится к коммерческой тайне, поэтому предприятие не публикует соответствующую информацию. Оценить стоимость привлечения этого источника финансирования можно за счет использования данных Центрального банка Российской Федерации. Эта организация предоставляет данные о средних показателях для банковского сектора, то есть о том, под какие проценты в среднем предоставляются заемные средства в российской экономике. Как показано на рисунке 14, средневзвешенные ставки по кредитам колеблются.

Рис.14. Средняя стоимость привлечения банковского финансирования предприятиями в российской экономике в рублях в целом по данным Центрального банка РФ, % [49]

Наиболее дорогим источником заемных средств являются те, которые привлекаются на период от трех до шести месяцев. Стоимость банковского финансирования зависит от срока обслуживания клиента, особенностей операционного процесса у такого клиента, текущей рыночной конъюнктуры, стоимости альтернативных инструментов привлечения и размещения свободных финансовых ресурсов другими предприятиями и населением. Стоимость банковского финансирования для конкретного субъекта хозяйственной деятельности будет зависеть от его уровня кредитоспособности, то есть от того, насколько сбалансированной является финансовая система, способна ли она передавать достаточный денежный поток для своевременного погашения обязательств перед банком (Рисунок 14).

Для определения направления улучшения текущей структуры финансирования активов, необходимо определить, какой является средневзвешенная стоимость капитала предприятия на текущий момент. Соответствующие показатели и их обоснование определено в таблице приложения 17.

Для расчета средневзвешенной стоимости капитала используется стандартная формула, а именно:

WACC = E : (D+E) * re + D : (D+E) * rd * (1-t) (5)

где E – сумма собственного капитала;

D – сумма внешних обязательств;

re – стоимость собственного капитала;

rd – стоимость внешних обязательств;

t – налог на прибыль предприятий.

Следует отдельно определить стоимость обязательств и стоимость собственного капитала. Средневзвешенная стоимость обязательств представлена в таблице приложения 18.

Таким образом, средневзвешенная стоимость обязательств, которые привлекаются предприятием, составляет 7,93 % годовых.

Определив стоимость собственного капитала и обязательств, которые привлекаются предприятием, можно переходить к расчету средневзвешенной стоимости капитала предприятия (таблица приложения 19).

Это означает, что текущая стоимость финансирования активов компанией составляет:

12,73*0,08+(87,27*0,0793)*(1-0,2) = 6,56%.

Такой индикатор говорит о том, что за каждый привлеченный рубль финансовых ресурсов предприятие платит 6,56 копеек поставщикам таких финансовых ресурсов, то есть собственникам, кредитным организациям, поставщикам материалов, ресурсов, услуг и прочего.

Для выявления оптимального направления улучшения текущей структуры финансовых ресурсов предприятия целесообразно применить метод сценариев, то есть рассмотреть как изменится целевой показатель в случае формирования различных соотношений между собственным капиталом, элементами обязательств и так далее. Как можно судить по данным таблицы приложения 20, оптимальной стратегией будет повышение объема товарного кредитования, сокращение краткосрочных и долгосрочных кредитов. Этот элемент финансирования является наиболее дорогим, поэтому его увеличение в общей структуре приведет к повышению расходов на финансирование деятельности предприятия.

Если придерживаться второго варианта финансирования предприятия, то в таком случае средневзвешенная стоимость капитала будет минимизирована, а значит предприятие будет тратить меньше ресурсов на обслуживание привлеченных финансовых ресурсов.

Если рассматривать помощь в сценарии финансирования предприятия, то оказывается, что в таком случае стоимость капитала будет повышаться. Это говорит о том, что именно максимизация кредиторской задолженности за счет товарных кредитов и просрочки платежа по полученным услугам позволит добиться максимально возможного финансово результата.

Кроме сути самого мероприятия, целесообразно также указать на основные шаги, которые следует предпринять для практического внедрения предложенного мероприятия. Все указанные шаги должны быть реализованы менеджментом предприятия (рисунок приложения 21).

После этого необходимо постоянно следить за ситуацией на финансовом рынке, мониторить текущую стоимость банковского финансирования, так как стоимость источников финансирования может измениться, значит необходимо будет внести коррективы в текущую политику управления финансовыми ресурсами предприятия. Но в целом можно ожидать, что оптимальной будет именно та стратегия, которая предложена автором.

Кроме этого, важно следить за своевременным выполнением обязательств, так как если срок погашения товарных кредитов превысит тот, на который согласились поставщики, то в будущем они будут предлагать более высокие цены, уже с учетом того, что предприятие может просрочить оплату товаров и услуг. Таким образом, общая средневзвешенная стоимость финансирования повысится, как и себестоимость товаров и услуг предприятия.

Подводя итог, отметим, что предложено оптимизировать текущую структуру финансирования. Выявлено, что у предприятия есть резервы снижения средневзвешенной стоимости капитала. Для этого целесообразно сокращать объем заемных средств и других источников финансирования, работать в направлении увеличения доли товарных кредитов и права отсрочки платежа по полученным услугам. Вторым по привлекательности является собственный капитал, который также стоит дешевле заемных средств. Практическое внедрение предложенной стратегии финансирования позволит добиться экономического эффекта в размере 2,47 тыс. руб. Обоснование инвестиционного решения по совершенствованию работы с дебиторской задолженностью

Определено, что проблемой, которая снижает эффективность функционирования предприятия, является чрезмерный объем накопленной дебиторской задолженности и снижение оборачиваемости этого элемента активов ООО «Инвестра». Наиболее важным элементом дебиторской задолженностью на предприятии является задолженность по товарам, услугам, работам. То есть речь идет о клиентах, которые получили право отсрочки и погашают свои обязательства через некоторый период времени. Как показано в таблице 20, наблюдается повышение объема дебиторской задолженности по соотношению к сумме выручки предприятия (Таблица 20).

Таблица 20

Сумма выручки и денежных средств, которые увязли в дебиторской задолженности ООО «Инвестра» , в 2018-2019 гг., тыс. руб.

Алгоритм разработки системной политики управления дебиторской задолженностью за товары, работы, услуги предполагает осуществление следующих этапов:

- Разделение дебиторов на несколько групп в зависимости от уровня кредитоспособности и платежеспособности.

- Разработка условий предоставления товарного кредитования в зависимости от уровня платежеспособности определенной группы, а также определение оптимальных сроков предоставления товарного кредитования.

- Определение размера штрафа за несвоевременное выполнение обязательств клиентами, получившие права отсрочки платежа.

- Определение необходимых шагов для взаимодействия с проблемными дебиторами.

Нормативное значение индикаторов и прочие аспекты использования финансовых показателей отличаются в зависимости от компании. Поэтому следует использовать показатели таким образом, чтобы они смогли ответить на вопрос, способен ли клиент своевременно погасить обязательства по предоставленным ему товарам и услугам (таблица приложения 22).

В качестве источника информации о значениях абсолютных показателей в отчете о финансовых результатах и балансе, а также отчете о движении денежных средств, предлагается использовать интернет-ресурс, систематизирующий соответствующую информацию по частным и государственным компаниям. Сайт: https://zachestnyibiznes.ru/

Нормативное значение определено исходя из логики, которая отображена в таблице приложения 23. Значение показателя может принадлежать к одному из трех состояний, а именно хорошему, приемлемому и отрицательному. В зависимости от состояния предприятия будет начисляться определенный балл.

Если значение является негативным, указывающим на повышенный риск, то предприятие получит 0 баллов, если значение будет умеренным и приемлемым, то 25 баллов, а если хорошим, то 50 баллов.

В таблице приложения 24 представлены предлагаемые нефинансовые индикаторы предприятия.

Кроме данных отчетности также следует обратить внимание и на прочие показатели, не относящиеся к категории финансовых.

Если предприятие является максимально платежеспособным, то ему будет начислено 650 баллов.

Используя разработанную методику, можно предложить разбить клиентов на 5 основных групп (таблица приложение 25).

В таблице указана ожидаемая вероятность возврата средств, однако на практике необходимо отредактировать такое значение исходя из того, каким окажется реальный уровень своевременного погашения обязательств. Этот параметр определяет эффективность осуществления товарного кредитования.

Все клиенты разделены на несколько групп для того, чтобы предложить каждой из них индивидуальные условия предоставления права отсрочки платежа. Первую группу формируют те предприятия, которые уже имеют определенную историю сотрудничества с компанией и характеризуются высокими показателями эффективности, сбалансированной финансовой системой, что позволяет им своевременно погашать свои обязательства по предоставленным товарам, работам, услугам. Эта группа клиентов является наиболее желательной для предприятия. В целом высокие значения показателей платежеспособности для этой группы будут говорить о высоком уровне финансовой автономии, устойчивом положении на конкурентном рынке, желании управленцев клиента своевременно погасить обязательства перед компанией, продавшей товары и услуги.

Ко второй группе относятся предприятия, которые характеризуются приемлемым финансовым положением, способным своевременно отвечать по обязательствам, кроме этого, они демонстрировали такое поведение ранее, в процессе взаимодействия с предприятием. Также сюда относятся предприятия-клиенты, которые являются новыми клиентами, но характеризуются высокими показателями финансовой устойчивости, платежеспособности, рентабельности.

К третьей группе относятся предприятия, которые ранее несвоевременно погашали свои обязательства, либо у которых часть финансовых индикаторов находится вне нормативных пределов.

Четвертую группу формируют предприятия, которые злоупотребляли товарным кредитованием, погашали свои обязательства позже, чем это было оговорено.

Последнюю группу формируют те предприятия, которые столкнулись с серьезными проблемами, которые даже могут привести к банкротству предприятия в ближайшей перспективе. Конечно, не следует предоставлять товарный кредит в такой группе, а лишь взаимодействовать с ней на условиях полной оплаты в момент поставок товаров и услуг. Также можно применять авансовый механизм для получения определенных гарантий реализации товаров. К такой группе относятся те предприятия, у которых менеджмент даже при желании не сможет выполнить обязательства вовремя.

Важно также обратить внимание и на сам механизм взаимодействия между клиентами и предприятием по вопросам предоставления товарного кредитования. Компания поставляет определенные товары и услуги клиенту. С этого момента, если клиент получает право отсрочки платежа, то на сумму предоставленных товаров и услуг начисляется определенный процент. Если клиент своевременно выполняет свои обязательства, например, согласно условиям договора в течение двух недель с момента получения товаров и услуг, то начисленные проценты не учитываются, фактически аннулируются. Однако если своевременное погашение обязательств не происходит, то предприятие должно выплатить ранее начисленные проценты, а также дополнительные штрафные пени за каждый последующий день просрочки платежа. Таким образом, появляется дополнительный стимул своевременного погашения обязательств, ведь соблюдение договоренностей позволит минимизировать стоимость купленных товаров и услуг.

Предприятие привлекало банковское финансирование под 13 % годовых, поэтому предлагается использовать этот показатель в качестве ориентира для расчета стоимости товарного кредитования. На примере периода в 7 дней для предприятий группы А стоимость товарного кредитования будет равна:

[13(стоимость банковского кредитования) + 2(вероятность несвоевременного погашения)] * 7(период выдачи кредита) : 365 * 100% = 0,29 %.Таким же образом определены и прочие показатели в таблице 21.

Таблица 21

Стоимость товарных кредитов в зависимости от срока предоставления средств и группы, к которой относится клиент, %

Также следует обратиться и к классическим принципам управления рисками, а именно обратить внимание на принцип диверсификации. Следует использовать механизм лимитов для ограничения риска отдельного клиента и отдельной группы клиентов. Конечно, для предприятия наиболее привлекательной альтернативой является кредитование лишь клиентов группы А, поэтому по отношению к этим предприятиям не следует применять какие-либо ограничения. Речь может идти лишь об ограничении риска на одного заемщика.

Таблица 22

Предлагаемые лимиты для ограничения риска при осуществлении товарного кредитования

Как было сказано, крайне важным аспектом является начисление дополнительной пени в том случае, если предприятие не выполнило своих обязательств и продолжает использовать финансовые ресурсы поставщика. Предлагаемое значение рассчитано исходя из стоимости товарного кредита, но умноженное на 2.

Например, для группы А составляет:

[13(стоимость банковского кредитования) + 2(вероятность несвоевременного погашения)] : 365 * 100% * 2= 0,076 %.Полученные результаты отображены в таблице 23.

Таблица 23

Предлагаемые штрафы за несвоевременное погашение обязательств зависимо от группы, к которой относится заемщик, % в день

С целью определения экономической эффективности предложенного мероприятия используется метод опроса. Полученные результаты отображены в таблице 24.

Таблица 24

Распределение ответов клиентов об изменении объема их задолженности в случае применения предложенных параметров товарного кредитования, %

Главный вопрос состоял в том, изменится ли уровень задолженности клиентов в том случае, если будут предложены описанные выше условия.

Используя полученные результаты, можно понять ожидаемые изменения уровня дебиторской задолженности по товарам, работам, услугам:

∆ Дебиторской задолженности = 0,31*5+0,15*15+0,09*25+0,06*35 = 8,15%

Последним важным элементом, который необходимо обосновать в рамках системного подхода, является определение шагов и действий, которые необходимо осуществить для погашения проблемной задолженности.

Предложено использовать такие группы методов для работы с клиентами, которые уже сейчас просрочили задолженность:

- Юридические, а именно составление претензии, досудебная работа, судебное разбирательство.

- Экономические, а именно финансовые штрафы, пеня, использование имущества в качестве гарантии своевременного выполнения обязательств предприятием, прекращение предоставления товаров и услуг.

- Психологические, а именно постоянное напоминание об имеющихся обязательствах по телефону, электронной почте, использование средств массовой информации для ухудшения имиджа клиента в том случае, если речь идет о существенном долге. Предоставление соответствующей информации прочим поставщикам клиента.

- Физические методы, а именно ареста имущества в том случае, если есть соответствующее постановление суда.

Мероприятия, которые отображены в таблице приложения 26, отображаются в порядке очередности их реализации.

Подводя итог, отметим, что сформулирована комплексная политика управления дебиторской задолженностью за товары, работы и услуги, а именно предложен механизм предоставления права отсрочки платежа по полученным товарам и услугам. Все клиенты разделены на 5 групп, и каждой из этих групп предлагается использовать индивидуальные условия предоставления товарного кредита. Для практической реализации такого мероприятия необходимо внести изменения в договор купли-продажи. В течение периода использования товарного кредита на сумму товаров и услуг начисляется определенный процент, а если обязательства выполняются своевременно, то начисленные проценты фактически сгорают и не учитываются. Определено, что такое предложение позволит сократить объем дебиторской задолженности на 8,15%. Экономический эффект от такого мероприятия составляет 209,31 тыс. руб.

2.4 Экономическая оценка инвестиционной стратегии компании

- Обоснование инвестиционного решения по внедрению системы контроллинга на предприятии

Важным вопросом является определение экономической эффективности такого проекта по повышению эффективности информационно-аналитической основы управленческих решений и создания отдела бухгалтерии и контроллинга. Экономический эффект от мероприятия связан со снижением расходов на материалы и сырье, уменьшением объема дебиторской задолженности, повышением продаж, прочими положительными эффектами. Учитывая разносторонние направления, оптимальным будет метод опроса управленцев и специалистов, что позволит выявить их мнение о влиянии такого мероприятия на чистую прибыль компании. Всего было опрошено 6 человек, которые являются сотрудниками предприятия, поэтому они понимают специфику деятельности как всей отрасли, так и самого предприятия.

Полученные результаты представлены на рисунке 15.

Как показано на рисунке 15, один из сотрудников считает, что предприятие заработает благодаря такому мероприятию около 175 тыс. руб. Еще 3 сотрудника считают, что экономический эффект составит 875 тыс. руб. Кроме этого, 2 сотрудника ответили, что экономический эффект будет равен 1125 тыс. руб.

Рис.15. Результат опроса сотрудников о потенциальной эффективности предложенного мероприятия, ед.

Таким образом, общая оценка равна:

(175 * 1 + 875 * 3 + 1125 * 2) : (1+3+2) = 841,67 тыс. руб.

Соответственно, имея данные о начальных расходах, которые равны 693 700 руб. Можно определить общую ожидаемую экономическую эффективность такого мероприятия:

841,67 / 693,7 = 1,21

Таким образом, на каждый рубль, который будет вложен в создание системы контроллинга, предприятие получит обратно около 1,21 руб. чистой прибыли.

Подводя итог, отметим, что предложено создать систему контроллинга, которая позволит повысить эффективность информационно-аналитической поддержки сотрудников, управленцев. Предложены бюджеты, которые будут использоваться в процессе планирования деятельности предприятия на следующий год, а также для отслеживания достижения целевых показателей эффективности. Рассчитаны расходы на внедрение системы контроллинга, разработана организационная структура отдела бухгалтерии и контроллинга, предложена схема движения финансовой информации, а также указаны основные пункты, которые необходимо утвердить в Положении о службе контроллинга. Эффект от реализации такого мероприятия составит 841,67 тыс. руб. Экономическая эффективность равна 1,21.

- Обоснование инвестиционного решения по оптимизации структуры источников финансирования (пассивов) для минимизации их стоимости

В случае внедрения предложенного мероприятия экономический эффект составит 2,47 тыс. руб. в следующем году (таблица 25).

Таблица 25

Экономический эффект от оптимизации структуры источников финансирования, тыс. руб.

Кроме определения экономического эффекта от оптимизации текущей структуры источников финансирования, целесообразно также рассчитать как изменится баланс предприятия в части, которая отображает пассивы. В расчетах изменяются лишь те значения, на которые непосредственно влияют предложенные меры. Прочие факторы не учтены в расчетах.

В таблице приложения 27 представлен прогноз источников финансирования предприятия в следующем году.

Соответственно, объем источника финансирования будет оставаться на предыдущем уровне, однако изменится структура источников в связи с ее оптимизацией. В конечном итоге это приведет к более высокому финансовому результату, повышению уровня благосостояния предприятия.

Как показано в таблице приложения 27, произойдет снижение суммы заемных средств, которые будут использоваться предприятием. Оптимальным направлением является увеличение суммы товарных кредитов и отсрочки платежа по полученным услугам. То есть речь идет об увеличении кредиторской задолженности предприятия.

Сумма привлеченного собственного капитала может оставаться на предыдущем уровне, хотя если ситуация изменится, и поставщики не захотят предоставлять товарные кредиты, то следует увеличивать этот элемент источников финансирования.

- Обоснование инвестиционного решения по совершенствованию работы с дебиторской задолженностью

Предложенное обновление политики управления дебиторской задолженностью за товары, работы, услуги позволит снизить объем соответствующего элемента актива. Сейчас значение этого показателя составляет 14300 тыс. руб. Таким образом, ожидаемое значение в следующем году должно снизиться до:

14300* (1-0,0815) = 13134,55 тыс. руб.

Это означает, что сумма высвобожденных финансовых ресурсов, которые можно направить по другим направлениям, составит 1165,45 тыс. руб. (Таблица 26).

Таблица 26

Изменение объема дебиторской задолженности и сумма высвобожденных финансовых ресурсов в случае обновления политики управления дебиторской задолженностью за товары, работы, услуги в 2020-2021 гг., тыс. руб.

Если предположить, что указанные денежные средства, которые будут высвобождены из дебиторской задолженности, будут направлены, например, в финансовые инструменты Московской биржи, то это позволит заработать дополнительные

1165,45 * 17,96% = 209,31 тыс. руб.

Внедрение системной политики в этой сфере позволит сократить уровень списанной дебиторской задолженности в следующем году до нуля.

Подведем итоги. В рамках данной главы был представлен анализ финансовой и инвестиционной деятельности компании ООО «Инвестра». Проведенный анализ выявил ряд проблемных аспектов На основе выявленных проблем были разработаны и предложены мероприятия по их решению.

В качестве проекта для компании ООО «Инвестра» предлагается внедрение следующих мероприятий:

- Внедрение системы контроллинга на предприятии. Предложено создать систему контроллинга, которая позволит повысить эффективность информационно-аналитической поддержки сотрудников, управленцев. Эффект от реализации такого мероприятия составит 841,67 тыс. руб. Экономическая эффективность равна 1,21.

- Оптимизация структуры источников финансирования (пассивов) для минимизации их стоимости. Предложено оптимизировать текущую структуру финансирования. Практическое внедрение предложенной стратегии финансирования позволит добиться экономического эффекта в размере 2,47 тыс. руб.

- Совершенствование работы с дебиторской задолженностью.

Сформулирована комплексная политика управления дебиторской задолженностью за товары, работы и услуги, а именно предложен механизм предоставления права отсрочки платежа по полученным товарам и услугам. Экономический эффект от такого мероприятия составляет 209,31 тыс. руб.

Заключение

Инвестиции — это использование денег для работы, чтобы начать или расширить бизнес или проект с целью получения дохода или прироста капитала.

Инвестиции ориентированы на будущие доходы и, таким образом, связаны с определенной степенью риска.

Распространенные формы инвестиций включают финансовые рынки (например, акции и облигации), кредит (например, займы или облигации), активы (например, товары или произведения искусства) и недвижимость.

Инвестиционный проект — это распределение ресурсов с ожиданием прибыльного возврата в будущем. Возврат инвестиций в проект обычно ожидается более чем через год. Распределение ресурсов, приносящих доход в текущем году, является всего лишь расходами на эксплуатационные затраты. Одним из основных элементов инвестиционного проекта является тот факт, что инвестиции связаны с долгосрочной, а не краткосрочной перспективой.

Анализ и оценка инвестиционных проектов — это проверка реальности их реализации, а также выявление всех возможных рисков для проекта и вероятности их возникновения, предпринимаемых для того, чтобы принять адекватное решение об инвестировании или неинвестировании в конкретное предприятие.

Работа выполнена на материалах компании ООО «Инвестра».

Финансовое положение компании ООО «Инвестра» может быть охарактеризовано как неудовлетворительное (ССС) по результатам анализа финансовых показателей.

Основной целью инвестиционной деятельности ООО «Инвестра» является реализация инвестиционных проектов, исходя из принципов их экономической эффективности, направленных на повышение конкурентоспособности компании и надежности работы оборудования. Инвестиционная программа Компании включает такие направления деятельности, как новое строительство, а также техническое перевооружение и реконструкция.

К 2019 году наблюдается рост инвестиций в основной капитал на 114555 руб. или на 27,8%, что говорит о расширении инвестиционной деятельности компании.

Рост инвестиций был обеспечен ростом вложений в информационное оборудование на 121998 руб. или на 64,9%, в объекты интеллектуальной собственности – на 74646 руб. или на 63,3%. При этом сумма инвестирования в здания сокращается на 11328 руб., в машины и оборудование – на 70761 руб.

Промежуточная оценка инвестиционной привлекательности компании не является максимальной, что обусловлено потерей баллов по всем критериям инвестиционной привлекательности, а в наибольшей степени по критериям: зависимость от крупных поставщиков, деловая репутация.

В качестве проекта для компании ООО «Инвестра» предлагается внедрение следующих мероприятий:

- Внедрение системы контроллинга на предприятии. Обеспечить повышение эффективности функционирования предприятия как целостного имущественного комплекса, который генерирует прибыль за счет продажи товаров и услуг, можно путем внедрения комплексной системы контроллинга, которая обеспечивает необходимую информационную основу для принятия адекватных управленческих решений. Предложено создать систему контроллинга, которая позволит повысить эффективность информационно-аналитической поддержки сотрудников, управленцев. Предложены бюджеты, которые будут использоваться в процессе планирования деятельности предприятия на следующий год, а также для отслеживания достижения целевых показателей эффективности. Рассчитаны расходы на внедрение системы контроллинга, разработана организационная структура отдела бухгалтерии и контроллинга, предложена схема движения финансовой информации, а также указаны основные пункты, которые необходимо утвердить в Положении о службе контроллинга. Эффект от реализации такого мероприятия составит 841,67 тыс. руб. Экономическая эффективность равна 1,21.

- Оптимизация структуры источников финансирования (пассивов) для минимизации их стоимости. Обеспечить повышение эффективности финансово-экономической деятельности предприятия можно путем оптимизации источников финансирования активов, что позволит добиться минимизации их средневзвешенной стоимости. Соответственно, такое мероприятие имеет своей целью именно обеспечить улучшение текущей структуры, а не уменьшить или увеличить привлекаемую сумму финансовых ресурсов для обеспечения бесперебойности операционных процессов. Таким образом, в расчетах предполагается, что сумма активов предприятия будет оставаться на уровне последнего года.

Предложено оптимизировать текущую структуру финансирования. Выявлено, что у предприятия есть резервы снижения средневзвешенной стоимости капитала. Для этого целесообразно сокращать объем заемных средств и других источников финансирования, работать в направлении увеличения доли товарных кредитов и права отсрочки платежа по полученным услугам. Вторым по привлекательности является собственный капитал, который также стоит дешевле заемных средств. Практическое внедрение предложенной стратегии финансирования позволит добиться экономического эффекта в размере 2,47 тыс. руб.

- Совершенствование работы с дебиторской задолженностью.

Сформулирована комплексная политика управления дебиторской задолженностью за товары, работы и услуги, а именно предложен механизм предоставления права отсрочки платежа по полученным товарам и услугам. Все клиенты разделены на 5 групп, и каждой из этих групп предлагается использовать индивидуальные условия предоставления товарного кредита. Для практической реализации такого мероприятия необходимо внести изменения в договор купли-продажи. В течение периода использования товарного кредита на сумму товаров и услуг начисляется определенный процент, а если обязательства выполняются своевременно, то начисленные проценты фактически сгорают и не учитываются. Определено, что такое предложение позволит сократить объем дебиторской задолженности на 8,15%. Экономический эффект от такого мероприятия составляет 209,31 тыс. руб.

Список использованных источников и литературы

- Федеральный закон «Об иностранных инвестициях в РФ» от 9 .07.1999 , № 160-ФЗ: принят Гос. Думой 16.07.1998 : одобр. Советом Федерации 25 июня 1999 г. : (ред. от 03.02.2013) // СПС «Консультант Плюс». Версия Проф.

- Агеев А.А. Обоснование и выбор ставки дисконтирования при определении экономической эффективности инвестиционного проекта // Финансы и кредит. — 2018. — № 20. — С. 24 – 26

- Андреева С.Ю., Стрельникова А.А. Принципы организации учета инвестиций, осуществляемых в форме капитальных вложений и методы их оценки // Инновационное развитие экономики. — 2018. — № 3. — С. 114 — 116

- Аньшин,. В. М. Инвестиционный анализ: учебное пособие / В. М. Аньшин;. Академия н / х при. Правительстве РФ.- М:. Дело, 2017. — 280 с.

- Аскинадзи, В.М. Инвестиции: учебник для бакалавров: для высших учебных заведений / В. М. Аскинадзи, В. Ф. Максимова. – Москва: Юрайт, 2016. – 422 с.

- Басовский, Л.Е. Экономическая оценка инвестиций: учебное пособие / Л. Е. Басовский, Е. Н. Басовская. – Москва: Инфра-М, 2017. – 240 с.

- Беляева С. А. Роль планирования в процессе управления инновационными проектами // Организатор производства. — 2016. — N 4. — С. 84-87

- Березинская О. Динамика инвестиций в основной капитал // Экономическое развитие России.- 2018. -№ 4.- С. 18-21

- Бирман,. Г. Экономический анализ инвестиционных проектов / Г. Бирман,. С. Шмидт,. Л. П. Белых.- М:. Банки и биржи:. ЮНИТИ, 2016. — 631 с.

- Бланк, И. А Инвестиционный менеджмент / И. А. Бланк.-К:. ИНТЕМ. ЛТД:. Юнайтед. Лондон. Трейд. Лимитед, 2017. — 448 с.

- Блау, С.Л. Инвестиционный анализ: Учебник для бакалавров / С.Л. Блау. — М.: ИТК Дашков и К, 2017. — 256 c.