Глава 2. Комплексный анализ системы обеспечения экономической безопасности ПАО «Сбербанк»

2.1. Организационно-экономическая характеристика ПАО «Сбербанк»

Сбербанк сегодня — это кровеносная система российской экономики, треть ее банковской системы. Банк обеспечивает работу и источник дохода для каждой 150-й российской семьи. На долю лидера российского банковского сектора в совокупных активах приходится 28,7% совокупных банковских активов (по состоянию на 1 января 2018 года).

Банк является основным кредитором российской экономики и занимает наибольшую долю на рынке вкладов. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам.

Сбербанк сегодня — это 12 территориальных банков и более 16 тысяч отделений по всей стране, в 83 субъектах Российской Федерации, расположенных на территории 11 часовых поясов.

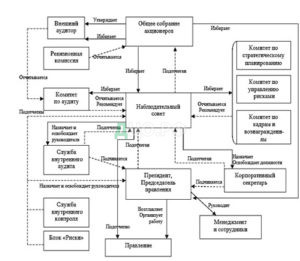

Рассмотрим схему корпоративного управления ПАО «Сбербанк». На рисунке 2 показана система корпоративного управления организации.

Основные требования, принципы действия и подходы системы корпоративного управления формулируют Кодекс корпоративного управления.

Текущая деятельность организации осуществляется Президентом, Председателем Правления и Правлением Банка, которые подотчетны Наблюдательному совету. Финансово-хозяйственная деятельность Банка контролируется Ревизионной комиссией.

Рисунок 2 — Система корпоративного управления ПАО «Сбербанк»

Источник: Официальный сайт ПАО «Сбербанк». Режим доступа: https://www.sberbank.ru/ru/person

По итогам внешнего аудита публикуется финансовая отчетность по российским и международным стандартам, на основании которой возможно проведения анализа эффективности деятельности компании. Для понимания рынка и позиции организации необходим анализ внешней и внутренней среды банка.

Проведем PEST-анализ внешней среды ПАО «Сбербанк», влияющей на его активные операции и состоящей из политических, экономических, социальных, технологических факторов (приложение 1).

Основным политическим фактором, негативно влияющим на деятельность Сбербанка, является нестабильность мировой политической системы, которая заставляет бизнес адаптироваться к политическим решениям.

ПАО Сбербанк, как банк с государственным участием, наиболее чувствителен ко всем политическим санкциям и ограничениям, введенным против России, которые руководство должно учитывать при принятии решений. Ужесточение денежно-кредитной политики Центробанка можно считать положительным фактором. Уход конкурирующих банков с рынка обеспечивает приток клиентов, что увеличивает как ресурсы, так и активы организации.

К экономическим факторам, которые негативно влияют на деятельность компании, относятся: уровень инфляции, который влияет на обесценение уже выданных кредитов; рост «серых» доходов населения, что снижает уровень подтвержденных доходов, в результате чего уменьшается возможность официального кредитования; увеличение активности конкурентов, как за счет поглощения мелких банков крупными, так и за счет улучшения работы по предоставлению аналогичных услуг, что может привести к оттоку клиентов.

Основным социальным фактором можно считать довольно успешную демографическую политику государства: программа «Материнский капитал». Благодаря этой программе объем ипотечного кредитования увеличился, поскольку он позволит заемщику досрочно погасить часть кредита. Если эта программа будет отменена, эксперты считают, что продажи ипотечных кредитов снизятся, особенно на региональных рынках с относительно низкой стоимостью жилья. Несмотря на ускоренное обесценение ипотечного портфеля банков из-за досрочного списания, что также не выгодно для банка, уменьшение объема продаж ипотечных кредитов приведет к снижению банковской прибыли.

Можно увеличить банковскую прибыль за счет развития технологических систем. Это позволяет привлечь активное население к использованию услуг банка и снизить затраты на содержание материально-технической базы. Развитие онлайн-услуг (переводы, платежи и даже кредитование) привлечет часть населения, активно использующего Интернет (предполагаемый средний возраст от 25 до 45 лет), и повысит удобство пользования банковскими услугами.

Для изучения внутренней среды ПАО «Сбербанк» в сочетании с факторами окружающей среды и выявления его слабых и сильных сторон, возможностей и угроз со стороны внешней среды мы проведем SWOT-анализ (Приложение 2).

Рассмотрим внутреннюю среду.

Одним из недостатков является консерватизм управления и высокий уровень бюрократизации, большой набор запрашиваемых документов, что влечет за собой длительное время для рассмотрения и предоставления услуг, например, кредитования.

Если в потребительском кредитовании процесс выдачи кредитных одобрений уже довольно быстро пришел к утверждению кредитов, то в корпоративном кредитовании этот процесс только начинает трансформироваться.

С ускорением процесса утверждения кредита становится возможным увеличить количество предлагаемых продуктов и, следовательно, сумму процентных доходов, на которые направлены активные операции банка.

Следующим недостатком на современном этапе можно считать высокие затраты на содержание материально-технической базы. Организация имеет большое количество имущества, принадлежащего в различных частях страны, транспортных средств и другой техники. Сбербанк ПАО оптимизирует имущество за счет сокращения убыточных дополнительных офисов, например, в небольших поселках и городах услуга переводится на использование мобильного офиса. Большим вкладом в сокращение материально-технической базы является распространение систем онлайн-банкинга, которые позволяют клиентам не приходить в офис (как физическим, так и юридическим лицам).

Слабой стороной банка является недостаточно высокий уровень обслуживания клиентов. ПАО «Сбербанк» уделяет большое внимание обслуживанию, обучению сотрудников. Уровень NPS, индекс лояльности клиентов, вырос к 2017 году до 59%, но этот показатель недостаточно высок для того, чтобы банк был лидером.

Персонал банка поистине огромен, работают люди с хорошим образованием и большим опытом, но, как показывает практика, у клиента складывается впечатление от сотрудника, встретившего его в отделе, как правило, это стажер банкомата или обычный сотрудник. из сервисной сети.

Здесь, скорее всего, необходимо обратить внимание на подбор персонала, особенно с точки зрения стрессоустойчивости, а также на изучение адекватности мотивации сотрудников. Работа в Сбербанке достаточно престижна, поскольку зарплаты поддерживаются на хорошем уровне.

Таким образом, работа по устранению недостатков в организации не прекращается. Банк постоянно трансформируется для оптимизации своих процессов, что позволяет ему достигать высоких результатов.

Рассмотрим сильные стороны банка. ПАО Сбербанк является стабильно развивающимся банком с высоким уровнем активов, что позволяет хорошо торговать акциями банка на бирже. Уровень общественного доверия еще более усиливается благодаря тому, что Сбербанк является банком с государственным участием.

Наличие крупной банковской сети в разных частях страны позволяет Сбербанку быть максимально доступным для общественности, что, учитывая масштаб государства, является несомненным преимуществом. Разветвленная дистрибьюторская сеть позволяет вам активно продвигать новые продукты и наращивать клиентскую базу.

Сильные стороны дают банку дополнительные возможности в конкурентной борьбе и позволяют выстраивать защиту от внешних угроз.

Внешние угрозы деятельности Сбербанка включают в себя: вероятность того, что клиенты станут достаточно сильными конкурентами; ужесточение денежно-кредитной политики, которая регулирует стоимость денег в обращении, а, следовательно, и стоимость кредитов и депозитов; нестабильность систем платежных карт; иностранные системы являются рычагом шантажа в случае политической нестабильности; повышение рискованности процесса кредитования, который происходит в сложных экономических условиях.

Таким образом, с помощью сильных сторон банк имеет возможность противостоять внешним угрозам и использовать для своего развития возможности. Это требует дополнительного внимания к слабым сторонам, разработка которых еще более укрепит позиции банка на рынке.

2.2. Анализ и оценка угроз экономической безопасности

ПАО «Сбербанк»

Рассмотрим основные финансовые показатели ПАО «Сбербанк» за анализируемый период с целью получения полной детализированной информации о текущем экономическом положении Банка.

Коэффициент достаточности капитала показывает, какую долю в структуре пассивов занимает собственный капитал банка. Достаточность нормативного капитала определяется по формуле:

ДНК= НК /(КР+ 10 * (ОР+ РР)) *100% (2.1)

где ДНК–достаточность нормативного капитала;

НК–размер нормативного капитала;

КР – величина кредитного риска, определяемая как сумма взвешенных по уровню кредитного риска активов, подверженных кредитному риску, и внебалансовых обязательств;

ОР – величина операционного риска;

РР – величина рыночного риска.

Коэффициенты достаточности капитала ПАО «Сбербанк» приведены в таблице 3.

Таблица 3 — Коэффициенты достаточности капитала ПАО «Сбербанк», %[1]

| Показатели | 2016г. | 2017г. | Темп роста, % |

| Норматив достаточности базового капитала (H1.1) | 11,82 | 12,34 | 104,4 |

| Норматив достаточности основного капитала (Н1.2) | 12,94 | 22,79 | 176,1 |

| Норматив достаточности собственных средств (капитала) (H1.0) | 11,11 | 11,28 | 101,5 |

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

Судя по коэффициенту достаточности капитала банка, можно судить о росте всех стандартов. Чтобы проанализировать прибыльность банка и возврат его капитала, необходимо рассмотреть динамику показателей прибыльности (Таблица 4). Рентабельность активов и капитала в связи с общей экономической ситуацией в стране снижается на 1,3 п.п. и 4,1 п.п. соответственно. В то же время эти показатели на конец 2017 года превышают средние значения по банковскому сектору, что свидетельствует об эффективности использования активов и капитала банка в целом.

Таблица 4 — Показатели рентабельности ПАО «Сбербанк»[2]

| Показатели | 2016г. | 2017г. | Темп роста, % |

| Рентабельность среднегодовых активов (ROA), % | 0,79 | 0,78 | 98,7 |

| Рентабельность капитала (ROE), % | 7,52 | 7,21 | 95,9 |

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

В течение анализируемого периода снижение рентабельности показывает возникновение проблем у банка из-за проблем в экономике в целом, снижение возможности эффективно использовать собственный и заемный капитал в целом, что так же связано с экономической блокадой страны в 2016-2017 гг.

Состав и структура актива баланса ПАО «Сбербанк» за 2016-2017гг. представлены в таблице 5.

Таблица 5 — Динамика состава и структуры актива баланса ПАО «Сбербанк» за 2016-2017 гг., млрд. руб.

| Элементы актива | 2016 г. | 2017 г. | 2017 г. к 2016 г., % | ||

| млрд. руб. | % | млрд. руб. | % | ||

| Денежные средства | 452,9 | 3,6 | 773,8 | 5,9 | 70,9 |

| Обязательные резервы на счетах в ЦБ РФ | 95,1 | 0,8 | 97,1 | 0,7 | 2,1 |

| Средства в банках | 1051,2 | 8,4 | 835 | 6,4 | -20,6 |

| Непроизводные финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток | 267,1 | 2,1 | 313,4 | 2,4 | 17,3 |

| Производные финансовые активы | 180,5 | 1,4 | 175,6 | 1,3 | -2,7 |

| Кредиты и авансы клиентам | 8854,5 | 70,3 | 9171,4 | 70,5 | 3,6 |

| Инвестиционные финансовые активы | 340,7 | 2,7 | 285,6 | 2,2 | -16,2 |

| Инвестиции в ассоциированные компании | 93,3 | 0,7 | 117,1 | 0,9 | 25,5 |

| Активы групп выбытия | 15,6 | 0,1 | 17,2 | 0,1 | 10,3 |

| Земля и основные средства | 352,7 | 2,8 | 348,2 | 2,7 | -1,3 |

| Инвестиционная недвижимость | 235,5 | 1,9 | 210,4 | 1,6 | -10,7 |

| Гудвилл и прочие НМА | 155,1 | 1,2 | 157,4 | 1,2 | 1,5 |

| Отложенный актив по налогу на прибыль | 87,8 | 0,7 | 98,7 | 0,8 | 12,4 |

| Прочие активы | 406,2 | 3,2 | 408,4 | 3,1 | 0,5 |

| Итого активов | 12588,2 | 100,0 | 13009,3 | 100,0 | 3,3 |

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

Активы банка возросли на 3,3%. Увеличение было отмечено по большей части ростом элементов активов, за исключением производных финансовых активов, инвестиционной недвижимости, инвестиционных финансовых актив и средств в банках. В результате существенно возросла доля вложений в ценные бумаги и другие финансовые активы, а доля обязательных резервов несколько сократилась с 0,8% в 2016 г. до 0,7% в 2017 г. (рис. 3).

Рисунок 3 – Структура актива баланса банка в 2017 г., %

Источник: составлено автором

Состав и структура обязательств ПАО «Сбербанк» за 2016-2017 гг. представлены в таблице 6.

Таблица 6 — Динамика состава и структуры обязательств ПАО «Сбербанк» за 2016-2017гг.

| Элементы пассива | 2016 г. | 2017 г. | 2017 г. к 2016 г., % | ||

| млрд. руб. | % | млрд. руб. | % | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Средства банков | 1208,9 | 10,8 | 810,3 | 7,0 | -33 |

| Средства клиентов | 7346,6 | 65,7 | 9144,7 | 79,3 | 24,5 |

| Производные финансовые обязательства | 165 | 1,5 | 134 | 1,2 | -18,8 |

| Прочие заемные средства | 1307,2 | 11,7 | 304,5 | 2,6 | -76,7 |

Продолжение таблицы 6

| 1 | 2 | 3 | 4 | 5 | 6 |

| Выпущенные долговые ценные бумаги | 399,6 | 3,6 | 322,7 | 2,8 | -19,2 |

| Обязательства групп выбытия | 2,2 | 0,0 | 7 | 0,1 | 218,2 |

| Отложенное обязательство по налогу на прибыль | 35,2 | 0,3 | 30,7 | 0,3 | -12,8 |

| Прочие обязательства | 486,5 | 4,4 | 582,5 | 5,1 | 19,7 |

| Субординированная задолженность | 224,1 | 2,0 | 193,2 | 1,7 | -13,8 |

| Всего обязательств | 11175,3 | 100,0 | 11529,6 | 100,0 | 3,2 |

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

Анализируя динамику обязательств банка, необходимо отметить их рост в 2017 году на 3,2%. Рост отмечен по всем элементам обязательств за исключением отложенных обязательств по налогу на прибыль, субординированной задолженности, средств банков, производных финансовых инструментов, долговых ценных бумаг. Но необходимо отметить резкий рост обязательств групп выбытия на 118,2% (рис. 4).

Рисунок 4 – Структура обязательств банка в 2017 г., %

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

Что касается структуры обязательств банка, можно отметить, что 79,3%, т.е. наибольший удельный вес приходится на средства клиентов. 7% составляют средства банков, 5,1% прочие обязательства, 2,8% выпущенные долговые ценные бумаги.

Далее в таблице 7 проведем анализ собственных средств банка.

Таблица 7 — Динамика состава и структуры собственных средств ПАО «Сбербанк» за 2016-2017гг.

| Элементы пассива | 2016 г. | 2017 г. | 2017 г. к 2016 г., % | ||

| млрд. руб. | % | млрд. руб. | % | ||

| Уставный капитал | 659,5 | 46,7 | 659,5 | 44,6 | — |

| Эмиссионный доход | 433,8 | 30,7 | 433,8 | 29,3 | — |

| Бессрочные ноты участия в кредите | 136,5 | 9,7 | 129,6 | 8,8 | -5,1 |

| Собственные акции, выкупленные у акционеров | 2,5 | 0,2 | 3,3 | 0,2 | 32 |

| Прочие фонды | 44,8 | 3,2 | 46,1 | 3,1 | 2,9 |

| Нераспределенная прибыль | 131,1 | 9,3 | 200,4 | 13,5 | 52,9 |

| Неконтрольные доли участия | 9,7 | 0,7 | 13,6 | 0,9 | 40,2 |

| Итого собственных средств | 1412,9 | 100,0 | 1479,7 | 100,0 | 4,7 |

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

Анализируя представленные показатели, можно отметить рост собственных средств банка на 4,7% в 2017 году. Наибольший рост отмечен по таким статьям собственных средств как неконтрольные доли участия (40,2%) и нераспределенная прибыль (52,9%).

Структура собственных средств банка представлена на рисунке 5.

Как свидетельствуют данные рисунка 5, в структуре собственных средств 44,6% приходится на уставный капитал, 29,3% — на эмиссионный доход, 13,5% — на нераспределенную прибыль, 8,8% — на бессрочные ноты участия в кредите.

Рисунок 5 – Структура собственных средств банка в 2017 г., %

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

В структуре собственных средств банка наибольший удельный вес составляет уставный капитал (44,6%) и эмиссионный доход (29,3%).

Финансовые результаты банка представлены в таблице 8.

Таблица 8 — Динамика финансовых результатов ПАО «Сбербанк» в 2016-2017 гг., млрд. руб.

| Показатели | 2016 г. | 2017 г. | 2017 г. к 2016 г., % |

| Процентные доходы | 1107,8 | 1056,2 | -4,7 |

| Процентные расходы | 680,8 | 581,3 | -14,6 |

| Чистые комиссионные доходы | 81,8 | 95,3 | 16,5 |

| Прибыль до налогообложения | 65,5 | 159,7 | 143,8 |

| Чистая прибыль | 51,6 | 120,1 | 132,8 |

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

Наблюдается сокращение процентных доходов банка на 4,7% в 2017 году, тогда как процентные расходы сократились на 14,6%. Отмечается рост прибыли до налогообложения на 143,8% и чистой прибыли на 132,8%.

Динамика финансовых результатов представлена на рисунке 6.

Рисунок 6 – Динамика финансовых результатов банка в 2016-2017 г.,

млрд. руб.

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

За два года произошло снижение, как процентных доходов, так и процентных расходов. Однако в 2017 году наблюдается значительный рост чистой прибыли на 132,8%, что является положительным фактом.

Таким образом, по всем финансово-экономическим показателям Сбербанк является динамично развивающейся прибыльной компанией. В течение анализируемого периода наблюдается устойчивый рост пассивных и активных операций.

Значительный вклад в доход банка вносят процентные доходы, основным источником которых являются кредиты юридическим лицам. В связи с ростом кредитного портфеля и его периодической переоценкой важной остается проблема качества кредитного портфеля, в котором нарушена почти половина кредитов (категории качества II-V).

В таком виде портфель требует больших затрат на создание резервов, которые увеличиваются в течение всего анализируемого периода.

2.3. Оценка эффективности действующей системы обеспечения экономической безопасности ПАО «Сбербанк»

Управление рисками в деятельности банков является одним из наиболее значимых компонентов в мониторинге текущего экономического состояния банка и его экономической безопасности. Стандарты Базельского комитета по банковскому надзору делают основной упор на обязательном мониторинге текущего экономического состояния банка с целью предотвращения возможного влияния рисков на стабильность и безопасность деятельности банка. Столкнувшись с рисками различного происхождения, банк ПАО Сбербанк вынужден заниматься управлением рисками, проводить операции по их снижению, устранению угроз.

Методы управления рисками делятся на группы так же, как и сами риски. Например, существует классификация, включающая разделение рисков на совокупные и частные. Первый — управление кредитными, торговыми, инвестиционными рисками и другими рисками портфелей банка. Операционные риски и риски кредитных операций обычно считаются вторым классом риска.

Управление рисками основано на модели управления банком в целом, на стратегии поведения. Наиболее рискованными стратегиями считаются стратегия лидерства и стратегия предоставления новых услуг, стратегия создания нового рынка. Риск уменьшается, если банк работает со старой клиентской базой, о которой известны его предпочтения, потребности и возможности. В то же время работа с элитной клиентурой требует использования отдельной стратегии, которая более рискованна, поскольку потеря одного VIP-клиента является не только серьезным финансовым риском, но и значительным репутационным риском.

Управление рисками — это набор механизмов и методов для идентификации рисков, оценки рисков, нейтрализации или снижения рисков, предотвращения возможных рисков. Чтобы правильно управлять рисками, необходимо точно проанализировать, какие показатели являются решающими и как их нормализовать.

Методы расчета рисков делятся на три группы: статистические методы, аналитические методы и методы экспертной оценки. Первый метод предполагает работу с данными за разные периоды времени и сравнение количества и размера банковских потерь с вероятностью этих потерь. Статистический метод позволяет выбрать зону, свободную от рисков для банка, а также зону повышенных и критических рисков.

Аналитический метод призван установить оптимальный уровень риска для банка в каждой его деятельности, а также в целом, и соотнести полученные данные.

Метод экспертных оценок основан на оценке различных показателей, основанных на мнениях привлеченных экспертов. Эксперты оценивают кредитоспособность клиента банка, размер каждого из перечисленных выше рисков, объем резервов, необходимых для покрытия этих рисков, и дают оценку различным экономическим показателям деятельности банка.

Основными методами снижения банковских рисков являются ограничение, диверсификация, страхование, хеджирование и самострахование. Остановимся более подробно на каждом из перечисленных методов.

Ограничением является установление максимальных сумм банковских расходов, а также максимальных сумм кредита, поскольку кредитный риск подразумевает, что по разным причинам деньги, выданные в кредит, не могут быть возвращены банку в полном объеме.

Чтобы избежать таких ситуаций, банки иногда прибегают к страхованию, то есть договору со страховой компанией о выплатах в случае страхового случая. И даже на самострахование, при котором средства самого банка создают резервные фонды.

Другим способом снижения риска является диверсификация. Это наполнение инвестиционного или кредитного портфеля банка различными активами и обязательствами. Различия между ними заключаются в уровне рентабельности и степени риска. Хеджирование — это еще один метод управления риском. Он предполагает заключение сделок и договоров на короткие периоды из-за возможности значительного изменения курсов валют в долгосрочной перспективе.

На основании данных более ранних исследований банковских рисков, как правило, отзыв лицензии инициируется действием одного из нескольких довольно распространенных сценариев, каждый из которых, в свою очередь, обусловлен набором определенных допущений. Например, часто, как ни странно, отзыв лицензии происходит в отношении банков с быстрым ростом денежного капитала, одного из высоколиквидных активов.

Но наличные также являются чрезвычайно низкодоходным активом, и сочетание высокого уровня наличности с ростом капитала может указывать на преднамеренную ненадежность данных. В то же время рост капитала свидетельствует о неэффективности банка как кредитной организации и снижает долгосрочную ликвидность банка. Такое одновременное движение этих показателей делает банк подозреваемым в отмывании незаконных доходов.

Другие данные указывают на еще один возможный неблагоприятный сценарий — высокая вероятность отмывания денег путем деления больших сумм на мелкие суммы может указывать на резкое увеличение количества выданных кредитов и депозитов, взятых у физических лиц. Другим классическим примером ситуации, которая может привести к выбору лицензии, является использование иностранных банков для вывода средств за границу. Тот факт, что такой акт имеет место, может указывать, например, на ссуду, выданную банку-нерезиденту значительного размера. И вообще, перевод за границу денежных средств в значительном размере сопоставим с объемом капитала. В этом случае выплаты по кредиту могут не произойти, и в связи с тем, что выбран банк с высоким рейтингом, нет необходимости создавать резервы для кредита.

Слишком высокий процент кредитов в активах банка может указывать на сложное финансовое положение банка. Просроченная задолженность привлекает внимание регулирующих органов, банк неизбежно несет репутационные убытки. Банк может усугубить ситуацию, пытаясь скрыть плачевную ситуацию, продлевая просроченные займы или займы заемщикам. Поэтому быстрый рост размера кредитного портфеля в сочетании с увеличением объема депозитов физических лиц не может вызвать подозрений в том, что у банка есть проблемы.

Другим фактором, указывающим на нестабильную позицию банка, является рост инвестиций в паевые инвестиционные фонды и тому подобное, поскольку для успешных банков ситуация с передачей контроля в другие руки нехарактерна.

Таким образом, высокий процент ценных бумаг в активах банка также свидетельствует о проблемах. Ценные бумаги являются источником дохода, если вы постоянно распоряжаетесь ими, покупаете и продаете, и если у банка низкий оборот, это вызывает тревогу. Более того, банк, формально заявляющий о наличии очень ценных бумаг, может фактически иметь в своем распоряжении дефолтные ценные бумаги низкой стоимости. Неточность сообщения о результатах проверки является достаточным условием для отзыва лицензии.

Кредитный риск является наиболее значимым видом риска для Банка, и особое внимание уделяется его управлению и контролю качества кредитного портфеля. ПАО Сбербанк применяет следующие основные методы управления кредитным риском:

— Предотвращение рисков путем выявления, анализа и оценки потенциальных рисков на стадии, предшествующей проведению операций, подверженных кредитному риску.

— Ограничение кредитного риска путем установления лимитов и / или ограничений.

— Мониторинг и контроль уровня кредитного риска.

— Формирование адекватных резервов и надлежащее структурирование сделок с целью минимизации кредитного риска.

По состоянию на 01.10.2017 г. в Группе Сбербанк действует следующая структура принятого кредитного риска (исключая операции, относящиеся к категории однородных требований и кредитов): доля требований к кредитным организациям в совокупных активах, подверженных кредитному риску составил 10,4%, юридическим лицам — 89,1% (в том числе малому и среднему бизнесу — 3,8%), физическим лицам — 0,8%.

В структуре видов активов, подверженных кредитному риску, кредиты и депозиты составили 82,5%, вложения в ценные бумаги и векселя — 4,2%, прочие активы — 6,3%, соглашения обратного репо — 1,4%, требования к процентным доходам — 4,3%, требования по корреспондентским счетам — 0,8%, требования по операциям, связанным с отчуждением (приобретением) кредитной организацией финансовых активов при одновременном предоставлении контрагенту права отсрочки платежа (доставки финансовых активов) — 0,6%.

84,0% активов, подверженных кредитному риску, относятся к I и II категориям качества, 7,4% — к III категории качества, 8,6% — к IV и V категориям качества. Сумма реструктурированных кредитов, выданных кредитной организацией заемщику для погашения задолженности по ранее предоставленной ссуде, классифицирована в соответствии с пунктом 3.10 Положения Банка России № 590-П «О порядке создания кредитных организаций для создания». Резервы на возможные потери по кредитам, кредитам и равным долгам» составили 35,0% от суммы кредита и эквивалентной задолженности или 2 469,1 млрд. Рублей.

В 1988 году Базельский комитет по банковскому надзору впервые опубликовал консультативный документ «Международная конвергенция в оценке капитала и стандартах капитала». Базельский комитет определил рыночный риск как риск потерь, связанных с изменениями рыночных котировок: в результате рисков изменения процентных ставок, а также фондового и валютного рисков банка. Этот документ предусматривал разделение капитала банка (то есть его собственных средств) на два уровня, а также классификацию активов на пять уровней качества. Рекомендации Базеля I стали применяться в российской практике после введения Постановления Банка России № 89-П «О порядке расчета рыночных рисков кредитными организациями», согласно которому формула рыночного риска была следующей:

РР = 12,5 × (ПР + ФР + ВР) (2.4)

где РР – размер совокупных рыночных рисков,

ПР – процентный риск (размер рыночного риска инструментов, чувствительных к изменениям процентных ставок),

ФР – фондовый риск (размер рыночного риска инструментов, чувствительных к изменению рыночных цен на фондовые инструменты),

ВР – валютный риск (размер рыночного риска по открытым уполномоченным банком позициям в иностранных валютах и драгоценных металлах).

Банк оценивает уровень рыночных рисков для торговых позиций с использованием методологии VaR (Value At Risk) с использованием исторического моделирования с уровнем достоверности 99% на 10-дневном горизонте с использованием премий для учета конкретного риска, связанного с изменениями в Цены на отдельные инструменты не обусловлены изменениями общей рыночной ситуации.

Далее проведем расчет рыночного риска банка в таблице 9.

Таблица 9 — Величина рыночного риска ПАО «Сбербанк», млрд. руб.

| Показатель риска | 01.01.2017 | 01.10.2017 | Темп роста, % |

| Процентный | 50,3 | 45,8 | 91,1 |

| Фондовый | 9,4 | 6,2 | 66,0 |

| Валютный | 14 | 10,4 | 74,3 |

| Товарный | 17,2 | 23,3 | 135,5 |

| Рыночный | 1136,5 | 1071,7 | 94,3 |

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

С 1 января 2016 года рыночный риск рассчитывается в соответствии с методикой Постановления Банка России № 511-П от 3 декабря 2015 года «О порядке расчета рыночного риска по кредитным организациям». Компоненты рыночного риска в процентах по состоянию на 01.10.2017 г. оказывают следующее влияние на общий рыночный риск Группы: процентный риск — 53,5%, фондовый риск — 7,2%, валютный риск -12,2% и товарный риск — 27,1%. Риск рынка капитала по состоянию на 01.10.2017 г. составил 1 071,7 млрд руб. Основным вкладом в рыночный риск Группы является процентный риск по портфелю ценных бумаг и производным финансовым инструментам.

Это позволило повысить управляемость индикатора VaR для торговых операций в целом.

Целью управления риском ликвидности является обеспечение способности Сбербанка и его отдельных участников, конечно же, своевременно выполнять все свои обязательства перед клиентами и контрагентами при соблюдении нормативных требований Банка России и других нормативных требований и ограничений в терминах стандартов управления рисками ликвидности и ликвидности, установленных в странах присутствия ПАО «Сбербанк», как в обычном бизнесе, так и в кризисных ситуациях. Оценить риск ликвидности ПАО «Сбербанк» методом финансовых коэффициентов.

В таблице 10 представлены показатели банковской ликвидности. На 1 января 2018 года обязательные нормативы ликвидности ПАО «Сбербанк» соблюдаются.

Таблица 10 — Показатели ликвидности ПАО «Сбербанк» на 01.01.2017-01.01.2018 гг.

| Наименование показатели (%) | 01.01.17 | 01.01.18 |

| Норматив Н2 (мин – 15%) | 34,54 | 137,19 |

| Норматив НЗ (мин – 50%) | 81,64 | 144,72 |

| Норматив Н4 (макс – 120%) | 61,27 | 63,1 |

Источник: составлено автором на основе данных https://www.sberbank.ru/ru

Норматив мгновенной ликвидности Н2 выполнен с большим запасом и составляет 137,19% при норме не менее 15%. Он регулирует риск потери банком ликвидности за один операционный день и рассчитывается но формуле:

(2.5)

где Лам – высоколиквидные активы;

ОВм – обязательства до востребования;

ОВм* – минимальный совокупный остаток средств по счетам до востребования физических и юридических лиц (кроме кредитных организаций).

Норматив текущей ликвидности НЗ выполняется и составляет 144,72% при норме не менее 50%. Он регулирует риск потери банком ликвидности в течение месяца и рассчитывается по формуле:

(2.6)

где ЛаТ – ликвидные активы;

ОВТ – обязательства (пассивы) по счетам до востребования;

ОВТ* – минимальный совокупный остаток средств до востребования по счетам физических и юридических лиц (кроме кредитных организаций) до востребования.

Норматив долгосрочной ликвидности банка Н4 также выполняется и составляет 63,1% при норме не более 120%. Он регулирует риск потери банком ликвидности в результате размещения средств в долгосрочные активы (год и выше) и рассчитывается по формуле:

(2.7)

где КРд – кредитные требования е оставшимся сроком до даты погашения свыше года;

К0 – капитал банка:

ОД – кредитные и депозитные обязательства банка;

О* – минимальный совокупный остаток средств по счетам со сроком исполнения обязательств до года и счетам до востребования физических и юридических лиц (кроме кредитных организаций), не вошедшим в расчет показателя ОД.

Стандарт указывает, что сумма долгосрочных кредитов должна быть меньше суммы собственных средств (K0) и долгосрочных ресурсов, привлеченных банком. Эффективное управление ликвидностью позволило банку сократить избыточную нормативную ликвидность, увеличив кредитный портфель и снизив стоимость привлеченных ресурсов. Банк осуществляет ежедневный мониторинг и прогноз коэффициентов ликвидности на краткосрочную и долгосрочную перспективу, избегая превышения нормативной ликвидности, одновременно выполняя как обязательные нормативы Банка России, так и внутренние лимиты.

Вывод по главе 2. Сбербанк сегодня — это кровеносная система российской экономики, треть ее банковской системы. Банк обеспечивает работу и источник дохода для каждой 150-й российской семьи. На долю лидера российского банковского сектора в совокупных активах приходится 28,7% совокупных банковских активов (по состоянию на 1 января 2018 года).

Банк является основным кредитором российской экономики и занимает наибольшую долю на рынке вкладов. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам.

За два года произошло снижение, как процентных доходов, так и процентных расходов. Однако в 2017 году наблюдается значительный рост чистой прибыли на 132,8%, что является положительным фактом.

Таким образом, по всем финансово-экономическим показателям Сбербанк является динамично развивающейся прибыльной компанией. В течение анализируемого периода наблюдается устойчивый рост пассивных и активных операций.

Значительный вклад в доход банка вносят процентные доходы, основным источником которых являются кредиты юридическим лицам. В связи с ростом кредитного портфеля и его периодической переоценкой важной остается проблема качества кредитного портфеля, в котором нарушена почти половина кредитов (категории качества II-V).

В таком виде портфель требует больших затрат на создание резервов, которые увеличиваются в течение всего анализируемого периода.