2.3. Оформление кредитной документации

После того как коммерческий банк рассмотрел заявку потенциального заемщика, потребовал и получил от него необходимые исходные документы, провел анализ финансовых отчетов на предмет кредитоспособности и неплатежеспособности будущего клиента, убедился в его высококлассной репутации и т.д., он принимает решение о заключении кредитного договора и тех условиях, по которым кредит будет выдаваться и возвращаться. При этом надежность кредитного договора тем выше, чем качественнее проработаны и определены в нем базисные условия порядка кредитования: срочность, платность, возвратность и обеспеченность.

Кредитный договор — это письменное соглашение между коммерческим банком и заемщиком, по которому банк обязуется предоставить кредит на согласованную сумму на соответствующий срок и за установленную плату (процент). Заемщик обязуется использовать и возвратить выданную банком ссуду, а так же выполнить все условия договора. В случае объективной необходимости в договор могут вноситься изменения, но с согласия обеих сторон.

В договоре не должно быть пунктов противоречащих друг другу, взаимоисключающих друг друга, допускающих двойное толкование. Специфика кредитного договора отражена в ст. 819 — 821 Гражданского кодекса РФ.

По кредитному договору банк (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и проценты на нее (ст. 819 ГК РФ «Кредитный договор»). Определяющим для данного договора является то, что кредиторами могут выступать только банки, а объектом — денежные средства.

Отказ от предоставления заемщику кредита, предусмотренного договором кредита, возможен при наличии обстоятельств, очевидно свидетельствующих о том, что кредит не будет возвращен в срок. К таким обязательствам можно отнести наличие у заемщика неудовлетворительной структуры баланса.

За непредставление кредита банк несет ответственность, установленную законом и договором. Заемщик, в свою очередь, вправе отказаться от получения кредита полностью или частично, но при этом он обязан уведомить об этом кредитора до установленного договором срока предоставления кредита, если иное не предусмотрено законом, иными правовыми актами или кредитным договором.

Кредитный договор должен быть заключен в письменной форме, несоблюдение данного правила влечет недействительность договора. При заключении кредитный договор должен быть подписан уполномоченными лицами, которые имеют право на сновании доверенности или устава банка осуществлять эту операцию .

К кредитным операциям, возникшим на основании кредитного договора, применяются общие положения о займе, если иное не установлено правилами о кредитном договоре. Как правило, кредитный договор включает следующие разделы:

- Преамбула. Обычно в ней содержатся наименования договаривающихся сторон и описание цели кредита.

- Объем и сроки погашения ссуды. В этом разделе указываются объем кредита, порядок его получения, ссудный процент, срок кредита и условия его погашения.

- Отчет и гарантии.

- Описание обеспечения.

- Обязывающие условия кредитного договора.

- Запрещающие условия.

- Ограничивающие условия.

- Условия кредитного договора.

При изменении условий производства и реализации продукции (проведения работ и оказания услуг), вызванных объективными причинами, банк может удовлетворить возникшую потребность заемщика в кредите в пределе имеющихся кредитных ресурсах на условиях, оговариваемых в дополнительном соглашении и включающих вопросы процентной политики. Если при кредитовании крупных целевых программ и объектов банк-кредитор не может удовлетворить кредитную заявку заемщика полностью из-за недостатка кредитных средств, а отказ в кредите поставит под угрозу срыва намеченные им мероприятия либо поколеблет репутацию банка-кредитора, то банк может выдать ссуду совместно с другими банками на основе соглашения о совместном кредитовании.

Проценты за пользование ссудой определяются с таким расчетом, чтобы сумма, полученная от заемщика процентов покрывала расходы банка по привлечению средств,

необходимых для предоставления запрашиваемого кредита, с добавлением маржи — разницей между ставкой, по которой банк начисляет проценты на сумму предоставляемых кредитов, и ставкой, по которой банк уплачивает проценты по привлеченным средствам. Величина процента зависит так же от срока пользования кредитом, риска неплатежеспособности заемщика, характера обеспечения ссуды, содержания кредитуемого мероприятия, ставок конкурирующих банков и других факторов.

Процентные ставки за кредит могут быть фиксированными и плавающими, что предусматривается в кредитном договоре.

Кредиты на льготных условиях могут предоставляться в порядке исключения, но при условии возмещения банку затрат по привлечению ресурсов за счет государственных органов, принимающих решение о выдаче таких кредитов для реализации планируемого мероприятия.

Примером применения более низких ставок, чем те, что действуют на рынке ссудных капиталов, может служить предоставление кредитов фермерским хозяйствам для их становления и развития. Некомпенсированные затраты банков по выдаче таких кредитов могут компенсироваться централизованно из федерального бюджета через Банк России.

Согласно требованиям Банка России погашение размещенных банком денежных средств и уплата по ним процентов юридическими лицами производятся только в безналичном порядке, т.е. списание суммы со счета заемщика; как единовременно, т.е. одной суммой в конце срока договора, так и в рассрочку, частями в сроки, согласованные с банком. Погашение денежных средств в иностранной валюте осуществляется также только в безналичном порядке.

Безнадежная и (или) признанная нереальной для взыскания Банком Росси порядке задолженность по предоставленным (размещенным) денежным средствам, списывается с баланса банка-кредитора за счет созданного резерва на возможные потери по судам, а при его недостатке относятся на убытки отчетного года.

В соответствии со ст. 34 Федерального закона «О банках и банковской деятельности» банк-кредитор обязан предпринять все предусмотренные законодательством меры для взыскания задолженности.

Отчет и гарантии. В этом разделе договора предприятие-заемщик характеризует состояние своих дел и ручается за то, что финансовые отчеты, положенные в основу получения кредита, соответствуют действительности и точно отражают положение заемщика.

До окончательного оформления и выплаты денежных сумм по ссуде проект договора и его условия, подтвержденные соответствующими документами, должны иметь заключение юриста.

Если договор предусматривает возобновляемый кредит, то заемщик обязан перед каждой выплатой ссуды направлять в банк документ, подтверждающий, что прежние отчеты и гарантии остаются в силе.

Описание обеспечения. Если ссуда предоставляется под определенный вид обеспечения, то данный пункт кредитного договора содержит его подробное описание и подтверждающие документы, указывает порядок обращения с ним и пользования при соответствующих ситуациях.

В отдельных случаях коммерческие банки могут заключать договор с заемщиком о предоставлении кредита без обеспечения, такой кредит обычно выдается финансово устойчивым клиентам, имеющим безупречную репутацию надежного плательщика и рассматриваемым в качестве первоклассных заемщиков.

Обязывающие условия кредитного договора. Такие условия налагают на руководство предприятия-заемщика определенные обязательства. Одно из наиболее распространенных условий — предоставление банку заемщиком через установленный договором промежуток времени финансовых отчетов, а так же другой информации, запрашиваемой банком. В ряде случаев кредитный договор может обязывать заемщика поддерживать оборотный капитал выше обусловленного уровня, чтобы тот имел на период пользования кредитом стабильный уровень платежеспособности.

По примеру работы банков западных стран иногда в договор о срочной ссуде включается обязательство заемщика поддержать состав руководства фирмой, который удовлетворяет банк-кредитор. Это важное условие, так как управление фирмой определяет её успех. Помимо этого, банк часто требует от заемщика страхования тех ведущих администраторов фирмы, которым трудно найти замену.

Запрещающие условия. В этом разделе дается перечень действий, которые заемщик обязуется не предпринимать на протяжении всего срока пользования ссудой без предварительного согласования с банком-кредитором. Цель данных условий — не допустить распыления капитала и финансового ослабления заемщика, мешающих ему погасить полученную ссуду. Таким запрещающим условием является обязательство заемщика не передавать в залог любые свои активы в качестве обеспечения по ссудам других кредитов.

Ограничивающие условия. В соответствии с этим условиями банк устанавливает определенные ограничения на действия заемщика. Например, чтобы быть уверенным в стабильности финансового положения заемщика, банк-кредитор ограничивает суммы дивидендов, заработной платы, премии и авансов, выплачиваемых работникам предприятия-заемщика. Цель ограничений — поощрять заемщика в меньшей степени полагаться на заемные средства, а увеличивать свой капитал.

Условия кредитного договора. В данном разделе указывается, при каких условиях кредитный договор следует считать нарушенным. К таковым относятся, неуплата банку- кредитору основной части долга или ссудного процента к установленному сроку, включение заемщиком в финансовые отчеты ложных сведений и т.д.

Кредитный договор может также содержать разделы: «Ответственность сторон», «Срок действия договора», «Дополнительные условия». В завершающей части договора указываются юридические адреса и платежные реквизиты сторон.

Для снижения риска до заключения кредитного договора банк должен получить от заемщика следующие документы: баланс за последний отчетный период и на первое число последнего месяца, заверенный налоговым органом; подтверждение от налоговой инспекции об отсутствии задолженности; подтверждение налоговых органов наличия рублевых и валютных счетов в других банках. А так же необходимы сведения о получении заемщиком кредитов, для уточнения достоверности баланса и установления истинного финансового положения заемщика.

Заемщик также предоставляет нотариально заверенные копии учредительных документов, нотариально заверенную карточку с образцами подписей и оттиском печати, копии договоров или контрактов, под которые берется кредит, обоснование сделки, заявление на выдачу кредита, обязательство-поручение.

Банковские кредиты могут обеспечиваться залогом недвижимого и движимого имущества, в том числе государственных и иных ценных бумаг, банковскими гарантиями и другими способами, предусмотренными федеральными законами или договором.

3. СОСТОЯНИЕ И ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ КРЕДИТНОЙ ПОЛИТИКИ РОССИЙСКИХ БАНКОВ

3.1. Анализ финансовых показателей и качества кредитного портфеля российских банков на современном этапе

За 2015 год удельный вес просроченной задолженности в общем объеме кредитов экономике (не финансовым организациям и физическим лицам) повысился с 4,7 до 6,7%, как из-за снижения качества ссуд, так и по причине замедления роста кредитного портфеля. При увеличении объема кредитов на 7,6% просроченная задолженность по ним возросла на 53,3% и по состоянию на 01.01.2016 составила 2,9 трлн. руб. Удельный вес просроченной задолженности в общем объеме предоставленных кредитов за 2015 год увеличился у всех групп банков. Наибольшим он был у крупных частных банков (9,4%); у остальных групп банков этот показатель сложился ниже среднего значения по банковскому сектору. Количество банков, у которых удельный вес просроченной задолженности не превышал 4% кредитного портфеля, за 2015 год сократилось с 470 до 327, а их доля в активах банковского сектора возросла с 59,6 до 64,3%. У 151 банка, на которые приходится 17,9% активов банковского сектора, удельный вес просроченной задолженности превышал 10%, и их количество увеличилось за год на 39 (Приложение 4).

Уровень кредитного риска, принятого российскими банками, в значительной степени определялся качеством портфеля корпоративных кредитов, на долю которых на 01.01.2016 приходилось 75,7% общего объема кредитов экономике. За отчетный год просроченная задолженность по корпоративным кредитам увеличилась на 66,0% при росте объема предоставленных кредитов на 12,7% удельный вес просроченной задолженности в кредитах нефинансовым организациям за год повысился с 4,2 до 6,2%, что ниже максимума прошлого кризиса- 6,5% на 01.06.2010 (Приложение 5). По рублевым кредитам этот показатель увеличился с 5,5% на 01.01.2015 до 8,2% на 01.01.2016, а по кредитам в иностранной валюте- с 1,7 до 3,3% соответственно.

Доля просроченной задолженности по кредитам субъектам малого и среднего предпринимательства, оставаясь существенно выше, чем по совокупному портфелю кредитов, выданных российскими банками предприятиям, достигла 13,8% на 01.01.2016 (годом ранее она составила 7,7%), главным образом из-за высокого риска кредитования малых предприятий, недостаточной прозрачности заемщиков данной категории. В 2015 году доля просроченной задолженности в кредитах организациям выросла во всех отраслях, наибольший прирост отмечен в строительстве (с 9,5 до 17,9%) и торговли (с 5,4 до 10,1%). В то же время уровень просроченной задолженности по кредитам предприятиям добывающей и обрабатывающей промышленности был ниже, чем по корпоративным кредитам в целом.

3.2 Структура кредитного портфеля ПАО «Сбербанк России» по итогам 2014-2015 года. Мероприятия банка по мониторингу качества кредитного портфеля

Сбербанк в 2015 году увеличил кредитование населения на 2,4% — до 4,966 триллиона рублей, корпоративное кредитование выросло на 8,6%, до 14,959 триллиона рублей, говорится в отчетности по МСФО крупнейшего российского банка.

Общий портфель кредитов вырос на 7% в 2015 году, основными драйверами стали ипотечное кредитование и коммерческие кредиты юридическим лицам, которые увеличились на 12,5% и 14,9% соответственно, отмечает пресс-служба банка.

По итогам четвертого квартала кредитный портфель за вычетом резервов вырос на 4,3% — до 18,728 триллиона рублей по сравнению с третьим кварталом. Розничное кредитование в октябре-декабре выросло на 1,6%, корпоративное — на 5,3%. Основным фактором роста корпоративного портфеля стала переоценка валютного портфеля, указал Сбербанк.

Доля неработающих кредитов в кредитном портфеле снизилась в четвертом квартале до 5% с 5,4% кварталом ранее.

Корпоративный бизнес

Сбербанк является одним из ключевых поставщиков финансовых ресурсов в российскую экономику. Рост портфеля корпоративных кредитов Сбербанка в 2014 году опережал сектор и составил по итогам года 36,3% против прироста сектора в данном сегменте на 30,3%. Основные достижения 2014 года в области работы с корпоративными клиентами:

- Запуск новой сервисной модели работы с крупнейшими, крупными и средними корпоративными клиентами. Новая модель предполагает создание клиентско-сервисных команд и закрепление клиентских и продуктовых менеджеров за каждым клиентом. Благодаря составлению оптимального продуктового предложения для каждого клиента модель позволяет существенно повысить качество обслуживания и эффективность работы с корпоративными клиентами.

- Внедрение методологии расчета показателя RAROC (Risk Adjusted Return on Capital (RAROC) – доходность капитала с учетом риска) для бизнес-планирования и оценки кредитных рисков клиента. Применение RAROC обеспечивает гибкость ценового предложения для клиента по отдельным продуктам, исходя из соотношения уровня риска и совокупной доходности по всем направлениям бизнеса Банка с данным клиентом.

- Существенный рост доли Сбербанка в совокупном объеме привлеченных банковской системой средств юридических лиц с 17,2% до 21,9% благодаря эффективной работе по привлечению средств корпоративных клиентов.

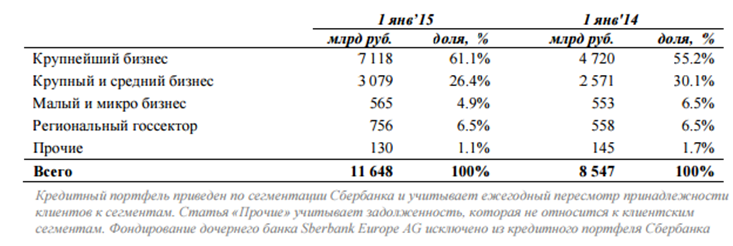

За 2014 год Сбербанком было выдано кредитов корпоративным клиентам на сумму около 8 трлн. руб. Портфель кредитов юридическим лицам вырос на 36,3% до 11,6 трлн. руб. На рост портфеля в течение 2014 года повлияла положительная переоценка ранее выданных валютных кредитов, возникшая из-за изменения курсов валют. В конце года валютные кредиты занимали треть портфеля кредитов корпоративным клиентам. Банк активно взаимодействует с клиентами разного масштаба и разных форм собственности. С середины 2014 года Банк выделил в отдельное направление работу с региональным госсектором. Сегментная структура портфеля представлена ниже. Структура корпоративного кредитного портфеля в разрезе клиентских сегментов см. Табл. 5.

Таблица 5.

Сбербанк в январе-феврале нарастил корпоративное кредитование по российским стандартам финансовой отчетности (РСБУ) на 3,3%, розничное кредитование — на 0,2%, сообщил крупнейший российский банк.

Кредиты юридическим лицам на 1 марта составили 12,665 триллиона рублей, населению — 4,14 триллиона рублей.

В феврале банк предоставил корпоративным клиентам кредиты на сумму около 440 миллиардов рублей. Остаток кредитного портфеля за февраль сократился на 202 миллиарда рублей, или на 1,6%, за счет погашения кредитов клиентами.

Работа с крупнейшими клиентами

Сбербанк продолжает оптимизировать структуру своего корпоративного бизнеса с учетом новых экономических условий. По направлению корпоративно-инвестиционного бизнеса (Сбербанк КИБ), клиентами которого являются крупнейшие клиенты Банка, в конце 2014 года был принят ряд важных организационно-кадровых решений, включая назначение главы направления и реорганизацию бизнесов внутри направления, реализация которой осуществляется уже в 2015 году. Благодаря тенденции замещения зарубежного финансирования база крупнейших клиентов Сбербанка пополнилась крупными надежными заемщиками с публичной кредитной историей, что привело к росту кредитного портфеля данной категории, позитивно сказалось на его качестве и создало дополнительный потенциал для кросс- продаж других продуктов Банка. За 2014 год портфель кредитов крупнейшим клиентам вырос с 4,7 трлн руб. до 7,1 трлн руб. и на 1 января 2015 года составил более 60% всего портфеля корпоративных кредитов Сбербанка.

Розничный бизнес

Достижения 2014 года в розничном кредитовании:

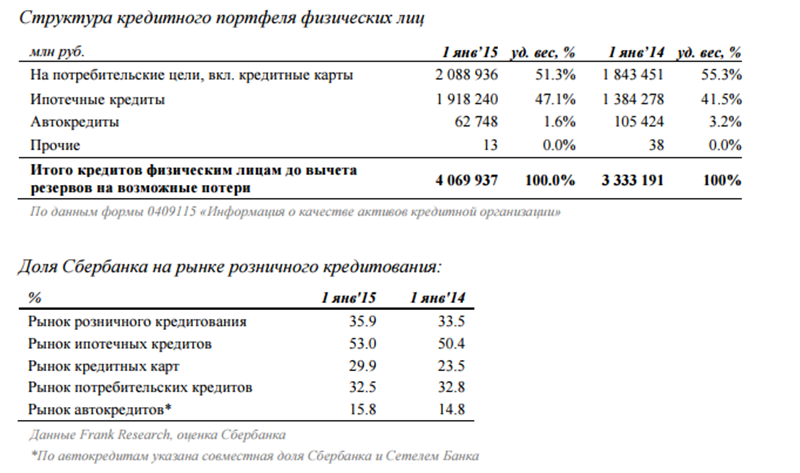

- Розничный кредитный портфель Сбербанка вырос на 22,1%, опередив российский рынок, который показал прирост 13,8%.

- В 2014 году Сбербанк делал акцент на ипотечных продуктах, нарастив долю на рынке до рекордных для Банка 53% к концу года. Впервые в истории Сбербанка доля ипотечных кредитов превысила долю потребительских кредитов (без учета кредитных карт) в структуре розничного портфеля: 47% против 41%.

- Эффективная система управления рисками позволила сохранить качество розничного кредитного портфеля Сбербанка на уровне выше, чем в среднем по рынку, несмотря на ухудшение макроэкономики в 2014 году.

- В 2014 году Сбербанк продолжал демонстрировать сильные результаты в сегменте банковских карт и эквайринге, укрепив свои лидирующие позиции на рынке. Усиление ИТ инфраструктуры, активное развитие удаленных каналов обслуживания и целевой подход к продажам способствовали сохранению высоких темпов роста комиссионных доходов от данных операций: 33,0% в 2014 году и 35,5% в 2013 году.

В 2014 году Сбербанк начал использовать новый метод в определении наиболее подходящего продукта для клиента на основе финансового моделирования и сегментации клиентской базы. В премиальном сегменте Сбербанк демонстрировал большие успехи в привлечении состоятельных и ВИП клиентов за счет комплексных решений и пакетных услуг.

Кредитование частных клиентов

Розничные кредиты занимают более 24% кредитного портфеля Сбербанка13. За 2014 год портфель кредитов физическим лицам вырос на 22,1%, превысив знаковое значение в 4 трлн. руб., и достиг 4 070 млрд. руб. Рост жилищного кредитования ускорился, в то время как потребительское кредитование замедлилось. За год частным клиентам выдано кредитов на сумму около 2 трлн. руб., что на 10% больше чем в 2013 году. Доля Сбербанка на рынке кредитования увеличилась на 2,4 п.п. и составила 35,9%.

Таблица 6.

Жилищное кредитование

Жилищное кредитование оставалось приоритетным продуктом для Сбербанка. Рост портфеля составил 38,6% в 2014 году, рыночная доля увеличена до 53%. При этом качество портфеля оставалось стабильно высоким. Высокому темпу роста способствовали и расширение продуктовой линейки, и новый более усовершенствованный процесс работы с риэлтерами и застройщиками с возможностью подачи ипотечных заявок дистанционно через web-систему «Партнер онлайн» по всей России, и новый упрощенный процесс подачи заявок клиентами. По продукту «Жилищный кредит по двум документам» клиентам достаточно предоставить два документа – паспорт РФ и второй документ. Сбербанк удостоен награды «Лидер рынка ипотечного кредитования» рейтингового агентства «Эксперт РА» в рамках V Ежегодной конференции «Ипотека в России».

Сбербанк продлил действие программы «Ипотека с государственной поддержкой», повысив при этом ставку до 12% годовых. Ставка по продукту «Ипотека с государственной поддержкой» составляет 12% с 1 марта 2016 года. Незначительная корректировка ставки связана с объявленными Минфином новыми правилами субсидирования кредитов, выдаваемых с 1 марта. По кредитным договорам, заключенным до 29 февраля 2016 года включительно, продукт предоставляется на старых условиях (11,4% годовых). За период действия программы Сбербанк обеспечил льготными кредитами более чем 130 тыс. российских семей на сумму до 240 млрд. рублей, что соответствует лимиту, предоставленному банку Минфином. В настоящее время программа обеспечивает около 50% выдач ипотечных кредитов Сбербанка.

В первые два месяца 2016 года количество заявок на жилищные кредиты в Сбербанке по сравнению с аналогичным периодом прошлого года увеличилось на 96%. Среднедневное количество заявок на 30% больше, чем в декабре 2015 года и в 2,5 раза больше, чем в феврале 2015 года. По состоянию на 1 февраля ипотечный портфель Сбербанка составляет более 2,2 трлн. рублей.

Потребительское кредитование

В 2014 году Сбербанк ставил в приоритет удержание качества кредитного портфеля, фокусируясь на привлечении только качественных заемщиков. За год портфель потребительских кредитов и кредитных карт вырос на 13,3%. В 2014 году Сбербанк запустил ряд новых продуктов, включая программы, получающие субсидии от государства, такие как «Потребительский кредит для военнослужащих – участников НИС» (Накопительно-ипотечной системы) и «Образовательный кредит с государственной поддержкой». Сбербанк продолжал развивать программу по рефинансированию кредитов для клиентов с хорошей кредитной историей.

В преддверии Дня защитника Отечества и Международного женского дня в 2016 году Сбербанк запустил специальную акцию по потребительским кредитам. В рамках акции предлагались сниженные фиксированные процентные ставки по потребительским кредитам в рублях: 15,9% годовых для клиентов, получающих заработную плату или пенсию через Сбербанк; 20,9% — для остальных клиентов. Условия действуют для кредитов на срок до 2 лет и сумму свыше 300 000 рублей. Акция проходит с 15 февраля до 17 апреля 2016 года (включительно).

Кредитные карты

Кредитные карты остаются одним из важных элементов продуктовой линейки банка, успешно применяемого для перекрестных продаж существующим клиентам банка. Это позволяет сохранять уровень качества кредитного портфеля на приемлемом уровне. Всего на 1 января 2015 года Сбербанк эмитировал 14,6 млн. кредитных карт. Доля Сбербанка в остатках ссудной задолженности по кредитным картам и овердрафтам возросла с 23,5% до 29,9%, по данным Frank Research. Банк упрочил позицию лидера этого рынка в России. За 2014 год объем ссудной задолженности по кредитным картам увеличился на 52,4% и превысил 410 млрд. руб.

В 2015 г. только половина операций по картам Сбербанка пришлась на снятие наличных. В целом по банковской системе снятие наличных составляет 72% оборота по картам, следует из последних данных Центрального Банка – за девять месяцев 2015 г.

Автокредитование

В 2014 году завершился перевод партнерского канала автокредитования в дочерний банк Сетелем , начатый в 2013 году. Совместная доля портфеля автокредитов Сбербанка и Сетелем банка выросла за 2014 год на 1,0 п.п. до 15,8%, что позволило Группе Сбербанка выйти на 1 место по выдачам автокредитов на российском рынке. Сетелем Банк имеет соглашения о сотрудничестве с 23 автомобильными брэндами. Несмотря на падение рынка продаж автомобилей и автокредитования в 2014 году портфель автокредитов Сетелем банка увеличился на 44 млрд. руб. до 81 млрд. руб.

В январе-феврале 2016 года в России было продано в кредит 56 тыс. автомобилей, что в два раза больше, чем за аналогичный период 2015 года (27,9 тыс. ед.). В денежном выражении сумма выданных в первые два месяца этого года автокредитов также оказалась в 2,1 раза больше, чем за тот же период прошлого года, и составила 34,7 млрд. руб. (для сравнения, в январе-феврале 2015-го — 16,7 млрд. руб.).

Увеличилась и доля кредитных автомобилей в общей массе продаж: в период с января по февраль 2016 года она составила 33,2%, в прошлом году — лишь 16%.

В феврале вырос средний срок автокредитов (на 1,1 месяца) по сравнению с февралем прошлого года и составил 49,6 месяца против 48,5.

В феврале заемщики брали кредит на сумму в среднем 618,5 тыс. рублей (в феврале 2015 года — 581 тыс. рублей).

С февраля прошлого года по февраль нынешнего количество просроченных автокредитов выросло на 1,9 процентных пункта (с 6,5 до 8,4).

3.3. Пути повышения эффективности кредитной политики коммерческого банка

Сбербанк Российской Федерации осознает то, насколько серьезная ответственность лежит на этой организации в вопросе удержания стабильного состояния и роста экономической мощи нашего государства. Помимо этого, для руководства очевидно, что необходимо устанавливать и поддерживать равновесие между интересами клиентской и акционерной части.

Несмотря на то, что работа банка отличается сложностью и загруженностью, организация по-прежнему активно действует, и дает возможность клиентам воспользоваться широким ассортиментом современных сервисов.

Сложности в экономике стали причиной усложнения кредитной стратегии организации. Причины кроются в сниженной ликвидности экономической сферы, кризисных явлениях в экономике и сниженным уровнем доступности кредитных средств, а также значительных процентах по кредитам.

Учитывая сказанное выше, можно сделать вывод о том, что Сбербанком Российской Федерации рекомендуется применение в деятельности своих клиентов особого подхода при создании планов на длительные проекты в части развития экономики. Подход этот должен базироваться на консервативности и основательности. Также от банка поступает рекомендация обращаться к работникам банковской организации тем клиентам, которые зачастую проходят через трудности в денежной сфере. Благодаря этому проблема сможет быть решена оперативно и без лишнего драматизирования ситуации. Если же все-таки кризис наступил, то работники Сбербанка приложат все имеющиеся в их распоряжении силы для того, чтобы из этой ситуации все стороны вышли с потерями в самом небольшом размере.

Предоставление кредитов организациям

Для того чтобы предоставлять кредитные средства компаниям, Сберегательным банком Российской Федерации были выработаны такие правила.

Главным образом поддержке банка подлежат такие экономические сферы, как:

— сферы, которые помогают удовлетворить главные нужды людей (продажа медикаментов, продуктов питания);

— сферы, связанные с оборонно-промышленным комплексом;

— сферы, которые связаны с решением общественных проблем и поддержанием нормальной жизненной деятельности (снабжение водой и электричеством);

— компании, которые классифицируются, как малые;

— компании агропромышленного комплекса;

— компании, которые являются постоянными партнерами для Сбербанка России.

Контроль рисков

Учитывая то, насколько важно работать с клиентами и владельцами в настоящее время, Сберегательный банк постоянно осуществляет применение разнообразных мер добавочного характера, которые дают возможность осуществлять эффективное управление рисками:

— осуществляется смена приоритетности устойчивости клиентского бизнеса;

— усиливается обеспечение предоставленных кредитных средств новейшими и требующимися потоками денежных средств от бизнес-активности клиента;

— предоставляются стабильные государственные или корпоративные гарантии;

— понижается кредитный предел на максимальный размер нагрузки в долгах;

— в качестве залогов применяются активы, обладающие ликвидностью;

— увеличивается уровень контроля банком за руководителями и регуляции при помощи применения добавочных ограничительных методов относительно клиентской активности, включая:

— снижение предела на максимум долговой нагрузки;

— введение добавочных лимитов на перемены в контролирующей бизнес группе;

— увеличение перечня событий, влекущих потребность в досрочной уплате долга банку;

— четкость условий для кросс-дефолта перед прочими банками.

По этим причинам Сбербанком Российской Федерации планируется усиление контроля над следующими сферами

— источники, которые применяются для возвращения долгов и кредитных средств;

— уровень клиентской ликвидности;

— степень нагрузки долгом;

— уровень осуществимости бизнес-планов в волатильных условиях;

— консервативные прогнозы в планировании клиентской платежеспособности;

— анализ долгов для прогнозирования возможных клиентских проблем.

Предоставление кредитных средств гражданам

Говоря о получении кредитных средств рядовыми гражданами, нужно отметить, что Сбербанком установлены такие приоритеты, как:

— повышение доступности предоставления кредитных средств, увеличение числа методов погашения кредитов, включая платежи каждый месяц в равных или снижающихся частях, внедрение технологии разъяснения клиентам деталей платежей;

— предоставление помощи клиентам при получении кредитных средств, для того, чтобы избежать повышенной долговой нагрузки. В этот момент важно обратить внимание на личную способность клиента платить по долгам;

— поддержание разнообразия предоставляемых сервисов в сфере розничного кредита;

— повышение способности работать, которая будет направлена на поддержание и рост качественных отношений в сфере кредита;

— поддержание грамотности клиентов на высоком уровне, предоставление детальной информации по услугам.

3.4. Особенности современной кредитной политики в ПАО «Сбербанк России»

Непосредственно для себя Сбербанк определил ряд приоритетов по кредитованию российских компаний и граждан. В частности, банк принял решение поддерживать отрасли, гарантирующие удовлетворение необходимых жизненных потребностей населения (например, розничные сети и аптеки), а также отрасли, выполняющие жизнеобеспечение (электро — и водоснабжение, транспорт и т.д.). Кроме них Сбербанк намерен оказывать поддержку оборонно-промышленному комплексу, малому бизнесу и сельскому хозяйству. Что касается физических лиц, то для них Сбербанк повысит доступность кредитов, предоставив различные способы их погашения (равными ежемесячными или дифференцированными платежами), а также сохранит всю линейку розничных кредитных продуктов.

Кроме этого Сбербанк введет дополнительные меры по эффективному управлению за рисками. В частности, банк планирует изменить критерии определения устойчивости бизнеса клиентов, а также расширить требования по обеспечению кредитов. Свое обеспечение компании-заемщики должны будут подтверждать достаточными и своевременными денежными потоками от операционной деятельности, залогами ликвидных активов, гарантиями или поручительствами государства или собственников бизнеса. Также Сбербанк расширит перечень событий, влекущих досрочное истребование задолженности банком, и более четко определит критерии кросс-дефолта по обязательствам клиента перед другими кредиторами. Что касается физлиц, то Сбербанк усилит внимание к их индивидуальной платежеспособности при выдаче новых кредитов.

Сбербанк России как самый крупный банк России, работающий для 70 миллионов вкладчиков и 240 тысяч акционеров, в полной мере осознает свою роль в экономике и понимает необходимость соблюдения баланса между интересами акционеров и клиентов, с одной стороны, и интересами страны в целом, с другой стороны.

Сбербанк России, несмотря на существенно возросшую нагрузку на банк, его сотрудников и инфраструктуру, продолжает свою деятельность в полном объеме, предоставляя все виды услуг постоянным и новым клиентам, физическим и юридическим лицам, предприятиям крупного, малого и среднего бизнеса, работающим во всех отраслях экономики.

Сбербанк России будет придерживаться следующих приоритетов в кредитовании юридических лиц, поддержка следующих отраслей и секторов экономики: отрасли, гарантирующие удовлетворение ежедневных и самых необходимых жизненных потребностей населения (розничные сети, аптеки и т.д.), отрасли, выполняющие жизнеобеспечивающие функции (электро- и водоснабжение, транспорт и т.д.). Оборонно-промышленный комплекс, малый бизнес, сельское хозяйство; поддержка существующих клиентов Сбербанка и выполнение Банком уже взятых на себя юридических обязательств по кредитованию в рамках заключенных договоров, поддержка заемщиков банка, непрерывность деятельности которых является критичной для других заемщиков Сбербанка, кредитование оборотных средств и текущих потребностей бизнеса клиентов.

Осознавая особую ответственность перед акционерами и вкладчиками, Сбербанк вводит дополнительные меры по эффективному управлению рисками:

- Изменение критериев устойчивости бизнеса клиентов применительно к деятельности в сложных условиях

- Усиление обеспеченности кредитов: достаточными и своевременными денежными потоками от операционной деятельности заемщика, операционной доходностью бизнеса, залогами ликвидных активов, гарантиями/поручительствами государства или собственников бизнеса.

Повышение уровня и качества контроля со стороны Сбербанка за ответственным поведением собственников и менеджмента путем введения дополнительных условий и ограничений на деятельность заемщика, в том числе:

— снижение лимита максимальной долговой нагрузки

— введение дополнительных ограничений по смене контроля над бизнесом

— расширение перечня событий, влекущих досрочное истребование задолженности Сбербанком,

— более четкое определение критериев кросс-дефолта по обязательствам клиента перед другими кредиторами

Для этого Сбербанк усиливает внимание: к источникам погашения и их надежности, к уровню текущей ликвидности клиента, к уровню долговой нагрузки, к качеству и ликвидности обеспечения, к адекватности финансовых планов и действий заемщиков относительно резко изменившихся внешних условий, к консервативности подходов в прогнозах платежеспособности клиентов. К мониторингу ссудной задолженности для ранней диагностики потенциальных проблем у заемщиков.

В отношении физических лиц Сбербанк будет следовать следующим приоритетам: повышать доступность кредитов, предлагая различные способы их погашения — равными ежемесячными (аннуитетными) или дифференцированными платежами, с обязательным разъяснением клиентам всех возможностей и ограничений того или иного вида платежей. Помогать клиентам, избежать принятия на себя чрезмерной долговой нагрузки, усилив внимание к индивидуальной платежеспособности при выдаче новых кредитов, сохранять всю линейку розничных кредитных продуктов и будем продолжать оптимизировать ее, учитывая необходимость сохранения качества кредитного портфеля. Обеспечивать повышение финансовой грамотности населения, консультации и разъяснения по всем продуктам и услугам банка

Сбербанк работает исключительно в соответствии с действующим законодательством. Усиливая борьбу с коррупционным и иным незаконным давлением на сотрудников. Для этого Сбербанк открывает круглосуточную телефонную линию для получения информации, которая поможет нам обеспечить полное соблюдение прозрачных и справедливых правил предоставления кредитов клиентам Сбербанка.

ЗАКЛЮЧЕНИЕ

Сущность кредитной политики определяется как стратегия и тактика банка по привлечению ресурсов на возвратной основе и их инвестированию в части кредитования клиентов банка. Предметной стороной реализации кредитной политики являются функциональные формы и виды кредитной политики банка. В основу классификации видов кредитной политики положены различные критерии: срок, цена кредита, тип рынка и др. Независимо от вида кредитная политика банка имеет внутреннюю структуру. Основными элементами кредитной политики коммерческого банка являются:

1) стратегия банка по разработке основных направлений кредитно го процесса;

2) тактика банка по организации кредитования;

3) контроль за реализацией кредитной политики. Функцией кредитной политики банка в общем плане является оптимизация кредитного процесса, имея в виду, что цели и приоритеты развития (совершенствования) кредитования, определенные банком, и составляют его кредитную политику.

Основополагающим моментом при разработке кредитной политики является правильная постановка цели и выбор соответствующих инструментов для реализации. Основной целью коммерческого банка является его развитие, понимаемое в самом широком смысле.

Принципы кредитной политики являются основой кредитного процесса, они подразделяются: общие (научная обоснованность, оптимальность, эффективность, а также единство, неразрывная связь элементов кредитной политики); специфические принципы кредитной политики, такие как доходность, прибыльность, безопасность и надежность. Роль кредитной политики банка заключается в определении приоритетных направлений развития и совершенствования банковской деятельности в процессе аккумуляции и инвестирования кредитных ресурсов, развитии кредитного процесса и повышении его эффективности.

При формировании кредитной политики банк должен учитывать ряд объективных и субъективных факторов. Таких как макроэкономические, отраслевые и региональные и внутри банковские.

Кредитная политика коммерческого банка несет в себе объективное начало (она не должна противоречить единой денежно-кредитной политике Банка России страны) и одновременно с этим она определяется стратегией и тактикой коммерческого банка. Единство объективного и субъективного подходов в процессе формирования кредитной политики коммерческого банка позволяет наиболее полно учесть все факторы, влияющие на деятельность коммерческого банка, обуславливающие его политику, и, как следствие, выработать наиболее рациональную, оптимальную, эффективную кредитную политику банка.

Методология формирования кредитной политики банка предполагает формулирование основных принципов, используемых для решения рассматриваемой проблемы. Эти принципы должны применяться сбалансировано, т.е. при разработке кредитной политики необходимо достигнуть рационального сочетания преемственности имеющегося опыта и элементов новаторства, отражающего реалии российской экономики. Инструментарием формирования кредитной политики являются механизмы управления активами и пассивами банка: механизм управление гэпом, ставкой процента, ликвидностью и кредитным риском.

Особенности кредитной политики коммерческого банка в условиях финансовой нестабильности, заключается в предоставлении кредитов заемщикам на цели, предусмотренные их уставом для осуществления текущей и инвестиционной деятельности. Предоставление банком кредитов основывается на учете необходимых потребностей заемщиков в заемных средствах, наличии достаточных гарантий для своевременного их возврата. Банк предоставляет кредиты в пределах собственного капитала и привлеченных средств, обеспечивая сбалансированность размещаемых и привлекаемых ресурсов по срокам и объемам.

Кредитные операции — наиболее рисковые операции банка. Поэтому кредитная политика ориентируется на надежность заранее проверенных заемщиков, с которыми банк в течение длительного времени работает и знает их финансовое состояние. Главной целью Банка является обеспечение высокого качества активов и надежности Банка в условиях спада экономики, а также укрепление его рыночных позиций.

Кредитный портфель представляет собой состав и структуру выданных кредитов по отраслям, видам обеспечения и срокам.

Пути совершенствования кредитной политики предполагается осуществлять с помощью инновационных методов анализа данных.

Основным направлением в развитии кредитования является его розничный аспект. Использование новых технологий интеллектуального анализа данных позволяет оценить кредитный риск физического лица. Пользуясь этими методиками, была предложена гипотеза о том, какие факторы влияют на кредитоспособность человека. По мнению экспертов, по этим факторам можно учесть суммарный риск. Тем самым должно достигаться и отнесение потенциального заемщика к способным вернуть кредит или не способным. Деревья решений — один из методов автоматического анализа данных.

Получаемая модель — это способ представления правил в иерархической, последовательной структуре, где каждому объекту соответствует единственный узел, дающий решение. Таким образом, для эффективного формирования кредитного портфеля банкам необходимо взять на вооружение передовые технологии и применить их для оценки потенциальных заемщиков. Благодаря этому можно будет выдержать предстоящую конкуренцию на рынке.

Своевременная подготовка решения данного вопроса позволит усвоить процедуру принятия решения и в дальнейшем избежать новых ошибок и расходов. Таким образом, при разработки кредитной политики коммерческого банка в условиях кризиса в условиях финансовой нестабильности, с моей точки зрения, должен делать основной упор в своем инструментарии на использование современных методов анализа банковской деятельности.

На Сбербанк сегодня приходится 30% активов российской банковской системы. Удвоился кредитный портфель юридических и физических лиц. Сбербанк обеспечивает порядка 45% всего долгосрочного кредитования экономики, почти половину ипотечного рынка РФ и около 70% совокупного финансирования государственных органов и муниципальных образований.

Еще одной важнейшей целью стратегии развития Сбербанка является обеспечение оптимального соотношения доходности и риска в операциях кредитования. Ожидаемые структурные изменений в кредитном портфеле Группы — доли более маржинальных бизнесов увеличатся (розничный сегмент, малый и микрокорпоративный бизнес) при уменьшении доли кредитов крупнейших и крупных корпоративных клиентов. Это должно обеспечить оптимальный баланс между доходами Группы от операций, подразумевающих принятие ею на себя кредитных рисков, и расходами на создание резервов на потери по ссудам.

Сложные финансово-экономические условия привели к потребности в изменении кредитной политики Сбербанка. Для решения этой проблемы Сбербанк усиливает внимание к уровню текущей ликвидности клиента, к уровню долговой нагрузки, к качеству и ликвидности обеспечения, к адекватности финансовых планов и действий заемщиков относительно резко изменившихся внешних условий, к консервативности подходов в прогнозах платежеспособности клиентов. К мониторингу ссудной задолженности для ранней диагностики потенциальных проблем у заемщиков.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

- Гражданский кодекс Российской Федерации с изменениями и дополнениями .Статьи,год

- Федеральный закон Российской Федерации от 10.07.2002 №86-ФЗ «О Центральном банке Российской Федерации (Банке России)» .Редакция

- Федеральный закон Российской Федерации от 02.12.90 №395-1 «О банках и банковской деятельности» .Редакция

- Федеральный закон Российской Федерации от 29.05.1992 №2872-1 «О залоге» с изменениями и дополнениями. Отменён, сейчас «Об ипотеке..

- Инструкция Банка России от 03.12.2012 N 139-И «Об обязательных нормативах банков» Редакция

- Положение Банка России от 26.03.2004 №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности». Редакция, добавить 283-П

- «Положение о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (утв. Банком России 16.07.2012 N 385-П) (ред. от 30.11.2015) Отменено, сейчас 579-П

- Добавить 70-Т, 96-Т

- Письмо Банка России от 16.12.1998 №363-Т «О методических рекомендациях по проверке кредитного портфеля кредитной организации».

- Банковское дело: управление и технологии: Учебное пособие для вузов. Под ред. Проф. A.M. Тавасиева,- М.:ЮНИТИ-ДАНА,2014.

- Банковское дело: Учебник. 2-е изд, перераб. и доп. Под ред. О.И. Лаврушина. М.: Финансы и статистика,2015.

- Банковское дело: Учебник. Под ред. Г.Н. Белоглазовой, Л.Г1. Кроливецкой. 5-е изд., перераб. и доп. М.: Финансы и статистика, 2015.

- Леонтьев В.Е,Радковская Н.П. Финансы,деньги и кредит и банки:Учебное пособие.- С.П. :Знание, ИВЭСЭП,2014.

- Костюченко Н.С.,Анализ кредитных рисков.-Санкт-Перербург,Скифия,2015.

- Шаталова Е.П.,Шаталов А,Н. Оценка кредитоспособности заемщика в банковском риск-менеджементе:Учебное пособие.-Москва,Кнорус,2014г.

- Борисяк Д. Кредит «невыдаваемый» // Ведомости № 3798 от 26.03.2015 г

- Терновская Е.П., Гребеник Т.В. Качество кредитного портфеля российских банков: особенности оценки и управления// Интернет-журнал «НАУКОВЕДЕНИЕ» Выпуск 3, май – июнь 2015

- Сухов М. И., Современная банковская система России: некоторые актуальные аспекты // Деньги и кредит — 2016 — №3 — стр 3-6.

- Гриценко П., Щербакова А. Главное — удержать кредитный портфель // Ведомости № 3759 от 28.01.2015

- Информационный портал банкир.ру [Электронный ресурс]-Режим доступа: http://bankir.ru/

- Информационно-правовой портал ГАРАНТ [Электронный ресурм]-Режим доступа

- http ://www. garant. ш/

- Официальный сайт Банка России [Электронный ресурс]-Режим доступа: http://www.cbr.ru/

- Бюллетень банковской статистики №12, М.,2014г. -Режим доступа:http://www.cbr.ru/ Обновить год

- Бюллетень банковской статистики №9, М.,2014г. Режим доступа: http://www.cbr.ru/