2.2 Аккредитив с кредитным постфинансированием

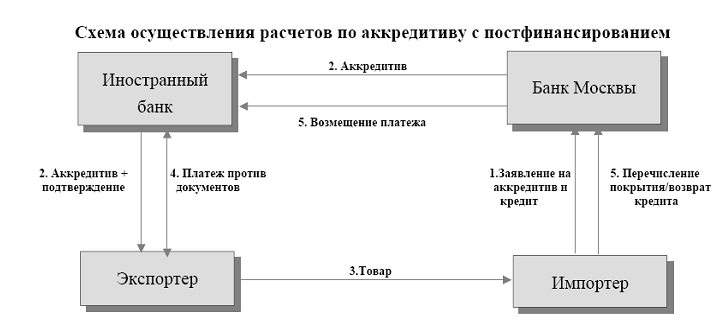

ПАО «Банк Москвы» открывает аккредитив в пользу иностранного поставщика с рассрочкой платежа от 30 дней до 2 лет [11, стр.6]. Аккредитив подтверждается и исполняется первоклассным иностранным банком. При этом используются лимиты для документарных операций, установленные иностранным банком на ПАО «Банк Москвы».

С целью защиты интересов экспортеров в международной практике принято предоставление исполняющим банком дисконтирования документов по аккредитивам с рассрочкой платежа. В этом случае уполномоченный банк оплачивает документы, предоставляемые поставщиком по аккредитиву, немедленно после их представления, не дожидаясь срока наступления платежа. В то же самое время обязательство ОАО «Банк Москвы» по переводу средств исполняющему банку в оплату по аккредитиву наступает только по наступлению срока платежа с учетом рассрочки. Таким образом, для поставщика контракт с рассрочкой платежа превращается в сделку по продаже с моментальной оплатой, а для российского покупателя имеется реальная рассрочка платежа.

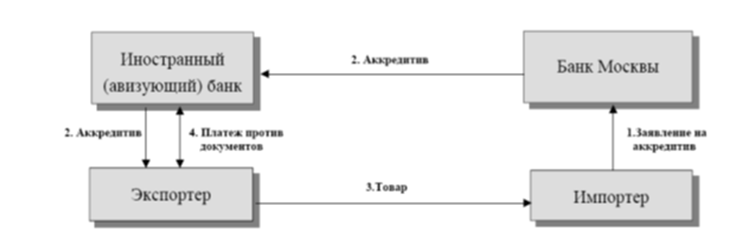

Аккредитив (рис.2) — это обязательство банка оплатить соответствующие условиям аккредитива документы бенефициара. Для безотзывного аккредитива обязательство банка носит безотзывный характер. Основным преимуществом аккредитива является то, что после отгрузки товара и оформления документов продавец не несет риски неплатежа со стороны покупателя, так как аккредитив является твердым обязательством банка заплатить независимо от платежеспособности своего клиента. В то же время покупатель не несет риск того, что платеж будет сделан до отгрузки товара продавцом, либо оплаченный товар вообще не будет отгружен. Таким образом, аккредитив, как инструмент расчетов, существенно снижает коммерческие риски сторон по сделке.

Наряду со свойством аккредитива, как обеспечительного инструмента, аккредитив с постфинансированием (рис.3 и 4). Банка Москвы при импорте позволяет организовать финансирование оптимизировать расчеты.

Преимущества финансирования на базе аккредитива с постфинансированием:

- стоимость финансирования за счет привлечения зарубежного фондирования существенно ниже, чем предлагаемое российскими банками обычное коммерческое кредитование;

- срок финансирования – от 0,5 до 7 лет (включая срок действия аккредитива период постфинансирования);

- финансирование до 100% объема контракта. Отсутствие ограничений по структуре и профилю сделки;

- возможность избежать оплаты авансовых платежей;

- скорость и простота оформления финансирования сделок обычным обменом SWIFT посланиями;

- отсутствие дополнительных расходов и комиссий, таких как премия ЭКА, комиссии за организацию финансирования и за обязательство, юридических расходов.

Особенности

- возможность комбинации с обычным кредитованием (для проектов на более длинные сроки);

- наличие импортного контракта (номинированного в инвалюте);

- аккредитивная форма расчетов по контракту, наличие условия о подтверждении аккредитива первоклассным зарубежным банком;

- сумма сделки не менее 100 тыс. долларов США или эквивалентных суммах в других валютах;

- возможность принятия в обеспечение по кредитному продукту стоимости закупаемого оборудования (с соответствующим дисконтом).

Требования:

- стандартные требования Банка при выдаче кредитного продукта.

Вид кредитного продукта для клиента:

- Кредит на формирование покрытия по Аккредитиву, открываемому для расчетов по импортному контракту.

Срок кредита:

- До 7 лет, включая срок изготовления и поставки оборудования (до 2 лет) и период погашения кредита (до 5 лет). Точный срок устанавливается после определения иностранного финансирующего банка и принятия решения Уполномоченным органом Банка о принятии кредитного риска на клиента.

Сумма кредита:

- 85% от общей суммы импортного контракта.

Валюта кредита:

- USD или EUR. Обычно кредит оформляется в валюте контракта.

Требуемая документация:

- Внешнеторговый контракт;

- Заявка на кредит;

- Заявление на Аккредитив;

- Кредитный Договор;

- Договоры Обеспечения;

- Договор Поручительства с иностранным финансирующим банком (может понадобиться в некоторых случаях в зависимости от того, какой иностранный банк будет финансировать сделку).

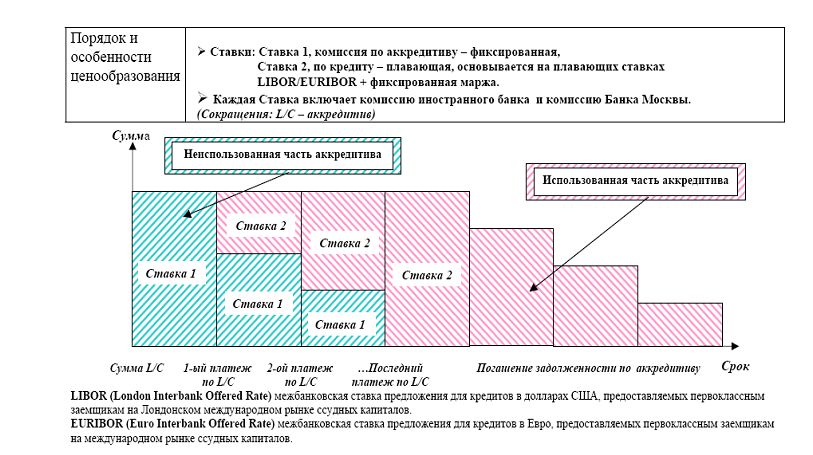

Процентная ставка по кредиту устанавливается следующим образом:

- С даты открытия Аккредитива до даты его полного использования на неиспользованную сумму Аккредитива начисляется фиксированная ставка Х% годовых. Ставка включает комиссию инобанка и премию ПАО «Банк Москвы» за кредитный риск;

- С даты каждого платежа по Аккредитиву до даты погашения кредита на сумму всех платежей по Аккредитиву начисляется плавающая ставка LIBOR (LIBOR (London Interbank Offered Rate) означает межбанковскую ставку предложения для кредитов в долларах США, предоставляемых первоклассным заемщикам на международном рынке ссудных капиталов) + Х % годовых (для кредитов в USD) или EURIBOR (EURIBOR (Euro Interbank Offered Rate) означает межбанковскую ставку предложения для кредитов в Евро, предоставляемых первоклассным заемщикам на международном рынке ссудных капиталов) + Х % годовых (для кредитов в EUR). Ставка включает комиссию инобанка за финансирование платежей по Аккредитиву и премию ОАО «Банк Москвы» за кредитный риск.

В целом, аккредитативы с кредитным постфинансированием, на приведенных выше условиях предоставления, являются одним из основным услуг Банка по кредитованию ВЭД.

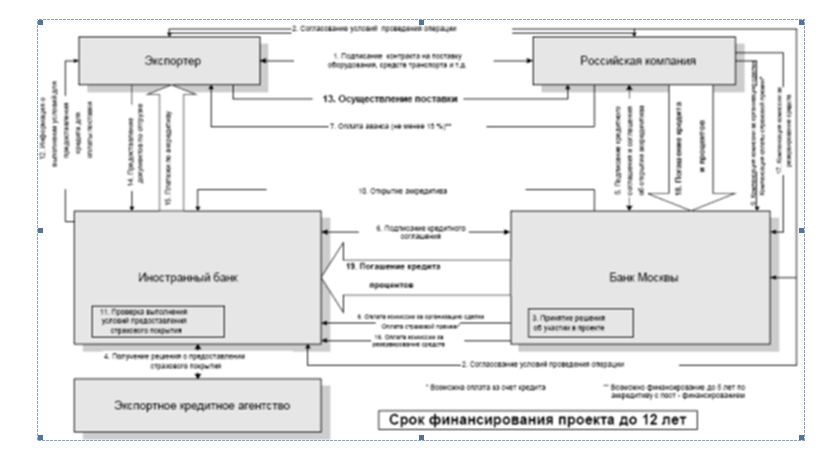

2.3 Долгосрочное кредитное финансирование

ПАО «Банк Москвы» привлекает целевые ресурсы иностранных банков под страховое покрытие Экспортного Кредитного Агентства (ЭКА) страны экспортера. Для каждой сделки между ПАО «Банк Москвы» и иностранным финансирующим банком подписывается отдельное Соглашение о кредитовании.

Долгосрочное финансирование импорта с участием Экспортных кредитных агентств (см.рис.5, стр.38 настоящей дипломной работы) осуществеляется в виде «Кредита покупателя» (Buyer’s Credit) и решает следующие проблемы:

- долгосрочное до 12 лет финансирование импорта оборудования,

- возможность финансирования НДС и таможенных пошлин,

- возможность частичного финансирования местных затрат,

- снижение затрат на приобретение оборудования за счет более низкой стоимости иностранного фондирования, по сравнению со ставками внутреннего кредитования.

Условия финансирования:

- срок финансирования до 12 лет;

- условия платежа по контракту: 15% аванс + 85% аккредитив;

- максимальная сумма кредита: 85% суммы контракта;

- начало периода погашения в зависимости от условий контракта:

- средневзвешенная дата поставки

- дата последней поставки

- дата пуска оборудования в эксплуатацию

- ставка по кредиту: плавающая на базе ставок LIBOR / EURIBOR / фиксированная (аналогично структуре ставок при описанном в п.2.2 аккредитиве с постфинансированием);

- наличие сопутствующих расходов:

- страховая премия ЭКА;

- комиссия за организацию финансирования;

- комиссия за обязательство предоставить кредит;

- юридические расходы.

- стандартные комиссии по расчетным инструментам (комиссии по аккредитиву за авизование и проверку документов).

Данный вид финансирования осуществляется при участии и под страховое покрытие соответствующего Экспортного кредитного агентства страны экспортера (ЭКА).

На рис.5 представлена схема долгосрочного финансирования экспорта Банком Москвы.

Предэкспортное финансирование является одним из наиболее эффективных способов решения традиционной проблемы экспортеров – организации финансирования производства товаров, законтрактованных для поставки на экспорт до поступления экспортной выручки.

Источник:

- привлечение ресурсов иностранных банков

Процентная ставка

- плавающая, на базе ставок LIBOR / EURIBOR, увеличенная на маржу банков (аналогично структуре ставок при аккредитиве с постфинансированием);

- ниже ставок классического кредитования

Срок:

- в пределах 2 лет в увязке со сроками действия экспортного контракта

Схема финансирования:

- кредит, кредитная линия

Необходимый перечень документов:

- кредитный договор, соглашение об открытии аккредитива;

- внешнеторговый контракт / проект контракта, как минимум – описание сделки;

- комплект документов для оценки финансового состояния заемщика и обеспечения кредита (в том числе: бухгалтерские и финансовые документы заемщика, учредительные документы и документы, подтверждающие полномочия должностных лиц заемщика).

Обязательные условия:

- наличие внешнеторгового контракта.

- открытие паспорта сделки в Банке Москвы.

Возможность принятия рисков на клиента (расчет лимита кредитования и наличие обеспечения)

Весь желательным является отсутствие оффшорных посредников.

Принципиальные требования к клиенту:

- устойчивое финансовое положение;

- готовность комплексно сотрудничать с Банком Москвы.

Данная услуга Банка является второй из основных услуг Банка по кредитованию ВЭД.

Глава 3 ПУТИ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ ВНЕШНЕЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ В РОССИЙСКОЙ ФЕДЕРАЦИИ

3.1 Механизм кредитования внешнеэкономической деятельности

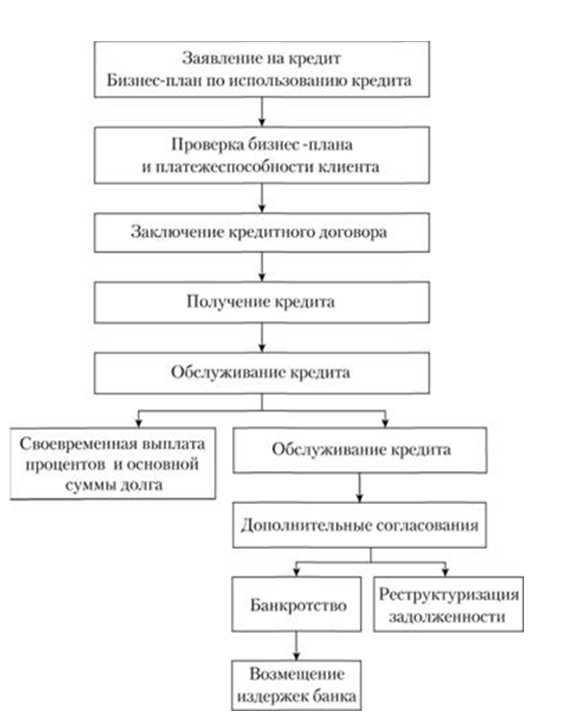

Мировая банковская практика и законодательство промышленно развитых стран выработали целый ряд формально-правовых принципов международного кредитования, которые должны соблюдаться как кредиторами, так и заемщиками. Основные операции по кредитованию показаны на рис.6[9].

- кредитор;

- валюта;

- условия выплаты;

- приемлемая цена кредита;

- график выплаты кредита;

- гарантии;

- условия использование кредита;

- реквизиты банка-корреспондента.

В России многие банки требуют более полный пакет документов:

- отчеты за последние три квартала, демонстрирующие финансовый баланс предприятия;

- форма №2;

- декларация о прибыли предприятия, а также справка к форме №2;

- заверенная копия документов о постановке предприятия на учет;

- заверенная копия учредительных документов, а также перерегистрации;

- копия приказа о назначении руководителя и главного бухгалтера (Протокол №1);

- протокол о проведении собрания акционеров по вопросам целей и суммы кредита, утвержденный уполномоченным лицом по подписанию документов, связанных с бизнес-кредитованием;

- копия документов, удостоверяющих личность руководителя предприятия, а также главного бухгалтера и других лиц, имеющих право подписи на документах;

- копии договора аренды на производственные и торговые площадки, на транспорт, а также договоров о СП;

- оригинал выписки о движении на банковских счетах предприятия за последние полгода (с детальной расшифровкой операций);

- балансы за последние полгода с ежемесячной разбивкой (оборотно-сальдовые ведомости);

- список основных средств, а также копии документов, подтверждающих права собственности на движимые и недвижимые объекты, указанные в балансе;

- список производственных запасов (товары, сырье, полуфабрикаты, готовая продукция). Объем указывается на момент подачи заявки в банк;

- список кредиторов и дебиторов предприятия на момент обращения в банк с целью получения бизнес-кредита;

- заверенные копии выданных предприятию лицензий на право осуществлять те ил иные виды деятельности;

- калькуляция себестоимости товаров/услуг;

- таможенные декларации, контракты, счета-фактуры, поручительские соглашения и другие документы, способствующие принятию банком положительного решения относительно кредитования бизнеса;

- образцы подписей руководителя предприятия и главного бухгалтера, заверенные печатью предприятия.

К заявлению в обязательном порядке прилагается бизнес-план. В бизнес-плане или в технико-экономическом обосновании инвестиционного проекта описываются коммерческие выгоды и обоснования, экономические аспекты, план финансирования (структура кредита, включая местные и иностранные кредиты), финансовые прогнозы: счет прибылей и убытков, балансовые отчеты. Если банк удовлетворен представленными документами, начинается проверка платежеспособности потенциального заемщика, которая ведется на основе годовых и квартальных балансов предприятия, расчета налогооблагаемых показателей, годовых отчетов прибылей и убытков, справок банков, которые ранее обслуживали потенциального заемщика.

Основным юридическим документом на выдачу кредита является договор о займе, в который входят следующие основные положения: обязательства и гарантии, плата за кредит и комиссионные, использование поступлений от займа, гарантии наличия совершения действия, обязательство воздержания от некоторых действий, обеспечение займа, действия сторон при невыполнении обязательств, правовая защита в случае невыполнения обязательств, преимущественное право, дополнительные положения, толкование, иностранный и национальный банки-гаранты.

Предметом переговоров заемщика и кредитора является определение платы за кредит, которая варьируется на основе процентных ставок на внутренние кредиты с учетом рисков заемщика. Процентный платеж за пользование кредитом зависит от процентной ставки за кредит. В свою очередь процентная ставка (interest rate), выплачиваемая за проведение какой-либо транзакции, будет зависеть от цели и длительности предоставления ссуды, количества занимаемых денег, предлагаемого обеспечения кредита (если таковое имеется) и платежеспособности заемщика. Все эти факторы влияют на степень риска, связанного с предоставлением ссуды, который оценивает займодавец.

Важным компонентом при расчете процентных платежей выступает процентная ставка, которая формируется рыночным путем и отражает спрос и предложение на кредитные ресурсы. Для первичных переговоров процентную ставку можно спрогнозировать на основе следующей формулы:

где Р – номинальная, рыночная ставка;

Р* – текущая чистая, безрисковая ставка спроса и предложения на данный момент, например ставка по краткосрочным государственным облигациям Казначейства США, если не ожидается серьезной инфляции (для США в настоящее время она колеблется в пределах 1–3%);

Iр – инфляционная премия, отражающая инфляционные ожидания в данной стране в данный момент на период заимствования (годовой темп инфляции);

Rp – премия за кредитный риск, т.е. за риск невозврата долга заемщиком, определяемая на основе кредитного рейтинга заемщика или проекта (чем выше рейтинг, тем ниже эта премия: например, в США облигации с рейтингом ААА премировались в начале 1990-х гг. примерно на уровне 0,9%; АА – 1,1%; А – 1,4% и т.д.);

Lp – премия за ликвидность, т.е. за степень возможности быстро превратить долг в наличные, например перепродать долг. Чем ликвиднее долговое обязательство, тем ниже этот вид премии (эту премию трудно оценить точно, особенно для финансовых инструментов, не продаваемых на крупных биржах);

ΣΟρ – сумма прочих рисковых премий (риск колебаний процентной ставки, риск падения курса данной валюты, политический риск, риск ухудшения инвестиционной обстановки и др.);

Ср – конкурентная накидка, которую могут предложить отдельные заемщики, которым кажется, что прибыльность их проекта будет высокой;

Т – транзакционные издержки.

Приведенная формула отражает важный рыночный принцип: инвестиция, которая оценивается инвестором как более рискованная, должна иметь более высокую ставку ожидаемой доходности.

Уровень процентной ставки зависит от срока заимствования. Долгосрочные займы, как правило, более дорогие вследствие более высокого кредитного риска. Но бывают периоды, когда по некоторым финансовым инструментам долгосрочное заимствование дешевле, чем краткосрочное. Однако это не отражает общей тенденции: сроки заимствования связаны с риском и соответственно влияют на уровень доходности. На уровень риска и доходности оказывают влияние следующие обстоятельства:

- политика Центрального банка;

- динамика уровня бюджетного дефицита;

- динамика баланса внешней торговли;

- уровень и динамика деловой активности в стране и в мире.

Все эти факторы и их влияние труднопрогнозируемы, поэтому такие прогнозы осуществляются только крупными фирмами и банками.

Рассмотрев заявление на кредит и бизнес-план, банк проводит процедуру установления лимитов кредитования. Эта процедура включает семь пошаговых элементов.

- Установление размера абсолютного лимита на одного заемщика. Размер абсолютного лимита устанавливается байком исходя из его кредитной политики, и кредитор определяет величину предоставляемого кредита одному заемщику независимо от его кредитоспособности.

- Установление лимита кредита по отношению к чистой стоимости фирмы и к чистому капиталу. Чистая стоимость (net worth) заемщика – это сумма его балансового паевого капитала. Чистый рабочий капитал (net working capital) – это разница между его текущими активами и текущими обязательствами. Поскольку это два важнейших источника покрытия долгов, кредитор устанавливает, например, лимит в формулировке «не более 10% чистой стоимости заемщика и не более 20% его чистого работающего капитала».

- Тест стабильной ликвидности. Кредитоспособность потенциального заемщика оценивается с помощью стандартных коэффициентов ликвидности и сравнения их со среднеотраслевыми показателями.

- Тест стабильной прибыльности. Стабильность прибыльности можно проанализировать в сравнении со среднеотраслевой или в динамике.

- Ликвидационное покрытие. Следующий шаг состоит в определении достаточности стоимости активов фирмы для выплаты долгов в случае ее принудительной ликвидации – банкротства заемщика.

- Получение рейтинга потенциального заемщика у рейтинговых фирм, изучение кредитной истории заемщика.

- Установление кредитного лимита. Важным показателем оптимальности вложения является эффективная процентная ставка, которая, если сравнивать ее с договором о номинальной процентной ставке, уменьшается под действием темпа инфляции. Если займодавец в состоянии варьировать суммы выплаты процента, процентная ставка может быть поднята, для того чтобы отразить воздействие инфляции. По этой причине краткосрочные ссуды продлеваются на условиях фиксированной процентной ставки, а долгосрочные ссуды даются на различных условиях.

Кредитная деятельность банка во внешнеэкономической сфере представляет составную часть его единой кредитной деятельности, осуществляемой на основе кредитной политики, цель которой – сформировать кредитный портфель, который может обеспечить: прибыльность, контроль за уровнем риска и соответствие требованиям, выдвигаемым регулирующими органами. Кредитная политика включает стратегию и тактику в области организации кредитного процесса. Стратегия кредитной политики разрабатывается в соответствии с общей стратегией и особенностями развития конкретного банка, определяет его приоритетные направления и цели. Тактика организации кредитного процесса находит выражение в формировании оптимальной структуры банковских кредитов. Весомая роль в данной сфере отводится организации аппарата управления кредитными операциями, а также организации кредитного процесса.

При разработке кредитной стратегии, во-первых, определяют круг банковских операций, услуг и продуктов, которые банк готов предоставить клиентам, финансируя их внешнеэкономическую деятельность, взвешивают каждую операцию с учетом риска ее реализации, а также возможностей банка; во-вторых, определяют виды кредитов, выдачу которых рекомендует администрация банка. Существует иерархическая структура целей банка – наряду с текущими, краткосрочными и среднесрочными формируются и перспективные цели. Кредитная политика коммерческого банка должна быть достаточно гибкой, т.е. учитывать постоянно изменяющуюся конъюнктуру. Знание ситуации и обоснованное прогнозирование позволяют коммерческим банкам совершенствовать традиционные и развивать новые кредитные услуги, находить новых и закреплять выгодных банку клиентов. Снижение кредитного риска – одно из условий проведения оптимальной кредитной политики. С этой целью банк разрабатывает специализированные методики определения размеров кредитного риска, а также рассчитывает лимит кредитных рисков. Наиболее точным или, по крайней мере, наименее ошибочным показателем в этой сфере служит суммарная величина внешних кредитов, которые банк готов предоставить клиентам, скорректированная с учетом фактора риска и ограничений, налагаемых рыночной ситуацией.

При разработке стратегии кредитной политики банк оценивает соотношение аккумулированных и собственных средств, так как увеличение размеров ссуд на балансе банка требует от него повышения величины собственного капитала. В этом случае банк старается изыскать возможность предоставления кредитов в форме условных обязательств, являющихся по большей части внебалансовыми позициями банка и не требующих большого наращивания капитала, как предоставление прямых срочных займов.

Процедура утверждения кредита – важный элемент кредитной политики банка. Она начинается с оценки кредитных заявок, при рассмотрении которых конкретизируются вопросы о величине, цели получения, сроке и способе возврата кредита. Затем банк привлекает дополнительную информацию для оценки рисков, связанных с кредитной заявкой, основные из которых – кредитный, валютный и страновой. Контроль за кредитными рисками необходим на всех стадиях кредитования для оценки и классификации рисков и выявления возможных проблем с погашением кредита.

Решение о выдаче кредита может приниматься посредством либо процедуры последовательного его одобрения, либо процедуры административного утверждения кредитным комитетом. В первом случае утверждение кредита проходит несколько этапов, и каждый сотрудник может принять окончательное решение вопроса о выдаче кредита в пределах своей компетенции.

Одной из форм рефинансирования краткосрочных фирменных кредитов выступает покупка требований банками и другими финансовыми институтами.

К документам, подлежащим учету, относятся:

- аккредитивы с отсрочкой платежа;

- банковские поручения;

- вексель, авизованный банком;

- векселя, акцептованные первоклассными частными фирмами и страховыми компаниями.

Чаще всего данная форма банковского кредита импортеру реализуется на базе учета векселей (тратты). Специфическими формами банковского кредитования импортера являются акцептное, рамбурсное и акцептно-рамбурсное (были рассмотрены в п.2.3). Крупные банки предоставляют акцептный кредит в форме акцепта тратты. Экспортер договаривается с импортером, что платеж за товар будет произведен через банк импортера путем акцепта последним выставленных экспортером тратт. Акцептные кредитные линии (известные также как «дружеское финансирование») – это соглашение, в соответствии с которым банк согласен акцептовать векселя, выписанные на него экспортером, под обеспечение в виде товарного векселя. По предъявлении в банк товарных векселей (для удостоверения об их наличии как таковом) экспортер выписывает «чистый» (т.е. не связанный с другими документами) вексель, который и акцептуется банком. Такой вексель называется «дружеским» – это вексель, который выставлен, акцептован или индоссирован с целью переучета и получения денег на короткий срок. Благодаря авторитету акцептующего банка векселя могут быть сразу же учтены, а поступления – выплачены экспортеру. Акцептованные первоклассным банком тратты легко реализуются на рынке ссудных капиталов. Путем возобновления акцептов кредиты часто превращаются из краткосрочных в долгосрочные. Особенность рамбурсного кредита – обеспечение его коносаментами. Он может выступать формой финансирования как импортера, так и экспортера. При импорте товара с уплатой немедленно по отгрузке банк выдает под залог коносамента до прибытия груза сумму, которую перечисляет экспортеру за импортера. По прибытии груза в место назначения импортер возвращает банку выданный кредит и выкупает обратно коносамент, по предъявлении которого и получает груз. Рамбурсный кредит выдается не в полном размере стоимости груза, его величина зависит от характеристик товара, колебаний цены на него и обычно составляет 40–75% фактурных цен.

Сам коносамент (соответственно и право требования по нему) может быть перепродан третьему лицу, что оформляется индоссаментом, который, однако, не обязывает всех держателей документа, как это имеет место в отношении векселя. В данном случае индоссамент имеет лишь значение удостоверения правильного перехода его к последнему держателю.

Акцептно-рамбурсный кредит основан на сочетании акцепта векселей экспортера первоклассным банком третьей страны и перевода (рамбурсирования) суммы векселя импортером банку-акцептанту. Особенность этой формы кредита заключается в том, что тратты, акцептованные первоклассным международным банком, свободно обращаются на валютно-финансовых рынках и легко учитываются любым заинтересованным банком, в отличие от тратт, которые акцептуются банком импортера.

При акцептно-рамбурсном кредитовании используются аккредитив и переводный вексель. Основными условиями выступают лимит, срок кредита, процентная ставка, порядок оформления, использования, погашения. На основе предварительной межбанковской договоренности определяются уполномоченные банки экспортера и импортера, первоклассный банк (гарант). Обеспеченность его обусловлена реализацией товаров. Если такой кредит не связан с товарными поставками, он приобретает чисто финансовый характер.

Банки предоставляют кредиты под залог товаров, которые принадлежат заемщику или будут куплены им. Хотя в основном такие кредиты ассоциируются с импортерами, они могут быть предоставлены любому торговцу товарами, приемлемыми в качестве обеспечения. Товары поступают в залог по залоговому письму, а банк будет контролировать их, складируя от своего имени или владея товарораспорядительными документами. Кредиты под залог товаров погашаются из средств, полученных от продажи товаров. Как только начнется торговля, соответствующая доля товаров будет отпущена клиенту для доставки покупателям. Перед тем как выдать разрешение на распоряжение товарами, от клиента потребуют расписку в получении их в доверительное управление, согласно которой все вырученные от продажи деньги будут выплачены банку в погашение кредита. Для облегчения контроля кредит будет учитываться на отдельном ссудном счете, сальдо которого должно отражать стоимость непроданных товаров.

Аналогичное кредитование экспортеров осуществляется посредством выдачи им подтоварных ссуд, а также предоставления кредитов по контокоррентным счетам. Выдача подтоварных ссуд сопровождает все стадии реализации экспортной поставки. Обеспечением ссуд служат, как правило, товарораспорядительные документы: коносаменты, варранты. Экспортер погашает свою задолженность банку по мере поступления от покупателя валютного платежа за поставленный ему товар.

Кредиты под долговое обязательство в качестве залога своевременного возврата кредита предусматривают использование векселей, банковских гарантий, облигаций займов и др. В качестве залога от российских заемщиков принимаются страховые полисы иностранных страховых компаний на морские суда, самолеты и т.д., а также гарантии и поручительства первоклассных иностранных банков. Такие ссуды оформляются, как правило, через срочные обязательства заемщика по ссуде банку.

В международной практике финансирования экспортно-импортной деятельности распространен кредит под инкассо. Инкассо может использоваться не только как метод платежа, но и как метод получения финансирования со стороны коммерческого банка. Экспортер, который дает распоряжение об инкассировании через свой банк (банк-ремитент), может запросить банковское финансирование для международной торговли, пока платеж еще не осуществлен, чтобы таким образом быстро получить оплату, например, в случае если условием платежа за экспортные товары являются «документы против акцепта» (D/A) и методом расчета служит переводный вексель. Коммерческий банк может в этом случае предложить кредит экспортеру под инкассо, т.е. под обеспечение в форме самого векселя или чека, а не учитывать его.

Коммерческим банком может быть выдан кредит под документарный аккредитив. Аккредитив, как и инкассирование, может выступать не только как средство платежа, но и как особая форма финансирования экспортеров и импортеров.

Аккредитив позволяет предоставлять импортеру кредит на определенный срок, а экспортеру в то же время позволяет получить платеж сразу после представления документов согласно условиям аккредитива. Термин «акцептный аккредитив» используется в этом случае для описания документарного аккредитива, когда бенефициар выписывает срочные векселя на исполняющий банк. Банк акцептует эти векселя и возвращает бенефициару, который может учесть их для получения немедленного платежа.

Еще одна разновидность кредита с участием документарного аккредитива – кредит под обеспечение в виде импортируемых товаров. Такой вид кредита применяется, когда импортер собирается перепродать товар и желает отложить платеж до того, как он будет перепродан третьей стороне. В этом случае банк соглашается акцептовать переводный вексель под соглашение об аккредитиве (что отличает эту форму кредитования от обычной ссуды под залог товаров) и ожидает денежных поступлений от перепродажи товаров до наступления срока платежа по акцептованному векселю.

В области долгосрочного инвестиционного финансирования коммерческие банки тоже играют определенную роль. Как правило, инвестиционными можно считать долгосрочные банковские кредиты, выдаваемые коммерческими банками под крупные объекты, строящиеся за рубежом. Отличительная особенность инвестиционных кредитов – именно их долгосрочный характер. Данный вид заемных средств реализуется в двух основных формах: непосредственно в форме банковской ссуды или в форме размещения долгосрочных ценных бумаг (облигаций).

Функции банка при предоставлении инвестиционного кредита включают:

- выяснение характера и размеров ресурсных потребностей заемщика;

- согласование условий займа;

- выбор вида ценных бумаг;

- определение срока выпуска ценных бумаг с учетом состояния рынка, их эмиссии и последующего размещения среди инвесторов.

При этом банк выступает не просто посредником между заемщиком и инвестором, а гарантом эмиссии и организатором первичного рынка: он покупает и продает крупные пакеты акций и облигаций за свой счет, предоставляет кредиты покупателям ценных бумаг.

Долгосрочными кредитами инвестиционного характера выступают банковские кредиты по компенсационным сделкам, продолжительность которых достигает 10–15 лет. Особенность подобной формы кредита состоит в том, что импортер, получая значительные средства для закупок оборудования, реконструкции производства, погашает сумму кредита и выплачивает проценты по нему не в виде валютных платежей, а в виде поставок продукции, изготовленной па предприятиях, построенных за счет этих кредитов.

Продукция с этих объектов используется страной-импортером для расширения своего экспорта и для нужд национального хозяйства. Компенсационные соглашения часто основываются на соответствующем межправительственном соглашении. Компенсационное соглашение предполагает крупномасштабность сооружаемого объекта и долгосрочность связей между контрагентами. Предоставление банковских ссуд увязывается со строящимся объектом, по их погашение может быть прямо не связано с поставками товаров, производимых на этом объекте. В таком случае поставка товаров выступает как источник средств для создания фонда в валюте, направляемой на погашение кредита, осуществляемое независимо от поставок товаров с построенного объекта. Средства для создания фонда, направляемого на погашение кредита, могут создаваться не только от поставок товаров, производимых на объекте, но и от поставок аналогичных товаров, выпускаемых на других предприятиях.