ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ ОРГАНИЗАЦИИ

1.1 Содержание, цели и задачи анализа финансовой отчетности

1.2 Характеристика состава и содержания бухгалтерской отчетности, требования к ней предъявляемые, как к источнику информации для проведения анализа

ГЛАВА 2. АНАЛИЗ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ ООО «ТРАКТ-ТЕРМИНАЛ» И ОЦЕНКА ЕГО РЕЗУЛЬТАТОВ

2.1 Краткая характеристика деятельности организации

2.2 Оценка финансового состояния по данным бухгалтерского баланса

2.3 Анализ прибыльности деятельности предприятия по данным отчета о финансовых результатах

2.4 Анализ финансово-хозяйственной деятельности организации на основе прочих форм бухгалтерской отчетности

ГЛАВА 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ОРГАНИЗАЦИИ ПО РЕЗУЛЬТАТАМ АНАЛИЗА ЕЁ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Для любой компании важно эффективно реализовывать свою деятельность для получения соответствующей прибыли.

Анализ финансовой отчетности проводится с целью получения релевантных и информативных показателей, по которым можно объективно и точно оценить, в каком финансовом состоянии находится предприятие и каких результатов оно достигло. Основными видами анализа являются внешний и внутренний.

Иными словами, чем лучше проводится анализ и чем выше показатели рентабельности, ликвидности и деловой активности, тем больше вероятность получения инвестиций.

Анализ финансовой отчетности является очень важным видом деятельности, поскольку позволяет составить план дальнейшего развития компании даже в сложных экономических условиях. Чем качественнее будет анализ, тем эффективнее будут приниматься решения по развитию предприятия.

Целью данной работы является анализ сущности и современных направлений исследования бухгалтерской и финансовой отчетности, осуществление оценки финансового состояния ООО «Тракт-Терминал» на базе анализа бухгалтерской отчетности.

В связи с поставленной целью необходимо разрешение следующих задач:

— рассмотреть содержание, цели и задачи анализа финансовой отчетности;

— рассмотреть содержания бухгалтерской отчетности и предъявляемые к ней требования;

— исследовать оценку финансового состояния ООО «Тракт-Терминал» по данным бухгалтерского баланса;

— исследовать прибыльность деятельности предприятия по данным отчета о финансовых результатах;

— исследовать финансово-хозяйственную деятельность организации на основе прочих форм бухгалтерской отчетности;

— сформировать рекомендации по улучшению финансового состояния;

Предмет исследования – особенности исследования бухгалтерской отчетности современных компаний.

Объект исследования – бухгалтерская отчетность ООО «Тракт-Терминал».

Методами исследования в данной работе являются: анализ литературных источников, научных статей; финансовый анализ; исследование статистических и аналитических данных.

Теоретической базой данной работы являются труды следующих авторов: Родина В. В., Баранова И. В., Маркова Г. И., и других.

Работа состоит из введения, основной части, заключения, списка литературы.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ ОРГАНИЗАЦИИ

1.1 Содержание, цели и задачи анализа финансовой отчетности

Анализ бухгалтерской (финансовой) отчетности служит инструментом своевременного выявления проблем в финансово-хозяйственной деятельности, выбора направлений капитальных вложений и прогнозирования отдельных показателей.

В ходе совещания разработана система показателей, отражающих финансовое состояние предприятия, которая, в свою очередь, определяет способность предприятия финансировать свою деятельность и характеризуется системой показателей, отражающих степень обеспеченности, целесообразности и эффективности использования финансовых ресурсов. Он указывает на финансовую конкурентоспособность предприятия, то есть деловую активность, финансовую устойчивость, платежеспособность, кредитоспособность, рентабельность.

Содержание анализа бухгалтерской (финансовой) отчетности определяется ее особенностями, целью, задачами и предметом исследования и дает ответы на вопросы о том, что исследуется, как и почему проводится анализ.

К особенностям анализа финансовой отчетности относятся:

— обеспечение общей характеристики имущественного и финансового положения организации;

— на основе общедоступной информации;

— доступность результатов анализа для любых пользователей;

— возможность стандартизации учетно-аналитических процедур;

— использование счетчика денег в системе критериев.

Анализ финансовой отчетности является составной частью комплексного, в частности финансового, анализа деятельности любой коммерческой организации. Задачи и направленность анализа зависят от группы пользователей, сферы применения, характера используемой информации и поставленных задач.

Целью анализа бухгалтерской (финансовой) отчетности является получение ключевых параметров, дающих объективную и наиболее точную картину финансового состояния и финансовых результатов деятельности организации. Она заключается в своевременном выявлении и устранении недостатков в финансово-хозяйственной деятельности предприятия и поиске резервов для улучшения его финансового состояния.

Цель достигается путем решения определенного взаимосвязанного комплекса аналитических задач. Аналитическая задача — это конкретизация целей анализа с учетом организационных, информационных, технических и методологических возможностей анализа. При анализе финансовой отчетности решаются следующие задачи:

— количественная оценка имущественного и финансового состояния организации по видам средств и источникам их формирования, финансовых результатов деятельности и их изменений за отчетный период или ряд периодов в абсолютном и относительном выражении;

— качественная оценка выявленных изменений, то есть определение положительных и отрицательных тенденций изменения финансового состояния организации;

— определение факторов, обусловивших изменения имущественного и финансового состояния организации и результатов ее деятельности;

— изучение причинно-следственных связей между разными показателями производственной, коммерческой и финансовой деятельности, необходимых для оценки поступления и использования финансовых ресурсов, обеспечения достаточного уровня финансовой устойчивости и платежеспособности организации;

— оценка уровня использования денежных средств с точки зрения формирования эффективной структуры капитала;

— разработка рекомендаций по формированию управленческих решений менеджментом компании, направленных на усиление положительно влияющих и устранение отрицательно влияющих факторов, для более эффективного использования финансовых ресурсов и укрепления финансового состояния предприятия;

— прогноз основных тенденций в финансовом состоянии и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

Предметом анализа финансовой отчетности является в целом финансовое состояние предприятия, а в зависимости от поставленных задач предметом анализа, в частности, могут быть финансовые результаты, денежные средства, собственный и заемный капитал организации и т. д.

Общепринятыми являются два основных направления анализа финансовой отчетности:

1) оценка состояния экономического потенциала и его изменений;

2) оценка результативности финансово-хозяйственной деятельности за счет использования потенциала.

Данные направления сформировались закономерно на основе упрощенного представления хозяйственной деятельности организации и представлены в виде схемы (см. рис. 1.1)

Рисунок 1.1 Модель хозяйственной деятельности организации

Первое направление анализа характеризует состояние «входа» в производственно-коммерческий цикл, второе направление-состояние «выхода».

Характеристика экономического потенциала организации в финансовом аспекте может быть сформирована на отчетную дату:

— величина авансированного капитала (имущества организации), определяющая масштаб предприятия и его производственные возможности;

— оптимальное соотношение структуры собственности и источников ее формирования с точки зрения ликвидности и срочности;

— обеспечение внеоборотных и оборотных активов источниками формирования с учетом их рациональности;

— достаточность источников собственных средств, обеспечивающих финансовую независимость и стабильность организации.

Эффективность хозяйственной деятельности определяет способность организации генерировать уровень прибыли, достаточный для обеспечения непрерывности деятельности и интенсивности дальнейшего развития.

Процесс анализа финансовой отчетности включает в себя следующие процедуры:

— преобразование бухгалтерской отчетности в аналитическую;

— предварительный анализ основных форм отчетности;

— углубленный анализ основных форм отчетности, выявление причин изменения показателей, факторов и условий, вызывающих эти изменения;

— анализ взаимосвязей между основными отчетными показателями и прогнозирование их изменения;

— оценка финансовых коэффициентов;

— оценка возможности непрерывного функционирования организации.

Что касается международных стандартов финансовой отчетности, то, в финансовой отчетности разных стран существуют различия, вызванные социальными, экономическими, юридическими и иными условиями. Кроме того, при установлении национальных стандартов страны ориентируются на разных пользователей финансовой отчетности. Различные условия привели к возникновению и использованию разнообразных подходов к формированию показателей, характеризующих результаты хозяйственной деятельности организаций, и, в частности, таких элементов финансовой отчетности, как активы, обязательства, капитал, доходы и расходы. Активное внедрение в российскую учетную практику международных стандартов финансовой отчетности (МСФО) для раскрытия информации о деятельности организаций связано с Постановлением Правительства РФ от 25.02.11 № 107 «О признании МСФО для применения на территории РФ». В настоящее время все действующие МСФО прошли в нашей стране соответствующую экспертизу, рекомендованы к использованию при составлении финансовой отчетности и опубликованы. С их содержанием можно ознакомиться на официальном сайте Минфина РФ.

Финансовая отчетность по МСФО предоставляет заинтересованным пользователям и инвесторам более развернутую и достоверную информацию о результатах деятельности компаний, сложившихся на отчетную дату, так как включает больший объем информации по сравнению с отчетностью по российским стандартам бухгалтерского учета (РСБУ). Это позволяет применять более широкий спектр аналитических процедур и методик

для исследования динамики финансового положения и финансовых результатов, оценки и прогнозирования бизнеса в управленческих целях.

Таким образом, на современном этапе развития российской экономики вопрос внедрения и перехода ее на МСФО не стоял бы так остро, если бы не набирающая силу общемировая тенденция по расширению тесного взаимодействия экономик отдельных стран, требующих унификации стандартов финансового и бухгалтерского учета. Эго явилось важнейшим фактором, стимулирующим широкое использование МСФО. С ростом экономического потенциала и качественными инвестиционными преобразованиями в России, являющейся частью мировой экономической системы, использование МСФО неизбежно.

МСФО — эго правила, устанавливающие требования к признанию, оценке и раскрытию финансово-хозяйственных операций для составления финансовых отчетов компаний во всем мире. Эта система стандартов охватывает все основные вопросы, связанные с составлением ФО[1].

Цель анализа финансовой отчетности, составленной в соответствии с МСФО, заключается в получении ключевых характеристик финансового состояния и финансовых результатов компании для принятия оптимальных управленческих решений различными пользователями информации.

Так, результаты анализа финансовой отчетности по МСФО могут быть использованы для определения направлений инвестирования или в качестве предварительной процедуры при принятии решения о слиянии; для прогнозирования будущих финансовых условий и результатов при принятии решения о кредитовании; для выявления проблем управления производственной деятельностью и оценки деятельности руководства компании.

1.2 Характеристика состава и содержания бухгалтерской отчетности, требования к ней предъявляемые, как к источнику информации для проведения анализа

Бухгалтерская отчетность служит для внешних пользователей основным источником финансового анализа. Возможность объективной оценки результатов деятельности организации с помощью системы показателей ее финансовой независимости и устойчивости, ликвидности, обеспеченности собственным капиталом, рентабельности, оборачиваемости активов полностью зависит от полноты отчетной информации, представления ее пользователям всех необходимых для анализа данных.

Состав бухгалтерской отчетности организаций определен в Федеральном законе «О бухгалтерском учете». Содержание и методические основы формирования бухгалтерской отчетности устанавливает Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99). Это положение является элементом системы нормативного регулирования бухгалтерского учета в Российской Федерации и должно применяться с учетом других положений по бухгалтерскому учету. РСБУ обязательны к применению на территории Российской Федерации всеми коммерческими организациями. РСБУ – это совокупность норм Федерального законодательства РФ и Положений по бухгалтерскому учету (ПБУ), издаваемых Министерством финансов России, которые регулируют правила бухгалтерского учета.

Бухгалтерская отчетность – единая система об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам.

Организации составляют бухгалтерскую отчетность по формам, утвержденным Приказом Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций».

В состав бухгалтерской отчетности российских организаций входят следующие формы:

- Бухгалтерский баланс

- Отчет о финансовых результатах

- Отчет об изменениях капитала

- Отчет о движении денежных средств

- Отчет о целевом использовании средств

- Иные приложения к бухгалтерскому балансу и отчету о финансовых результатах (пояснения).

В течение ряда последних лет изменения в составе и содержании форм бухгалтерской отчетности направлены, с одной стороны, на представление в них отчетной информации в более агрегированном (менее детализированном) виде в основных формах отчетности, а с другой – эти изменения преследуют цель расширения объема информации за счет более глубокой детализации отчетных показателей, раскрываемых в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах.

Бухгалтерский баланс содержит сведения об остатках имущества и капитала на три отчетные даты:

− по состоянию на отчетную дату отчетного периода;

− на 31 декабря предыдущего года;

− на 31 декабря года, предшествующего предыдущему.

Структура бухгалтерского баланса остается неизменной на протяжении многих лет и включает в себя 5 разделов:

- Внеоборотные активы II. Оборотные активы

- Капитал и резервы

- Долгосрочные обязательства

- Краткосрочные обязательства

Последние изменения в содержании бухгалтерского баланса связаны с тем, что ему придана более лаконичная и компактная форма за счет исключения из прежней формы баланса целого ряда статей и сокращения объема представляемой в балансе информации. Так, например, организациям разрешено не расшифровывать остатки средств по статьям «Запасы», «Дебиторская задолженность», «Кредиторская задолженность». Соответствующая информация, как правило, содержится в пояснениях. Детализацию статей бухгалтерского баланса организация может определять самостоятельно, включая в него существенную отчетную информацию об остатках активов и обязательств, без знания которой невозможна оценка имущественного и финансового положения организации.

Отчет о финансовых результатах включает информацию о доходах, расходах и финансовых результатах по основной и прочей деятельности организации и в текущей редакции также имеет более компактную форму за счет исключения из отчета справочной и второстепенной информации.

В основе классификации доходов и расходов в отчете заложен принцип вида деятельности. Доходы и расходы классифицируются следующим образом:

- Доходы / расходы от основной деятельности – выручка / себестоимость продаж, коммерческие расходы, управленческие расходы;

- Доходы / расходы от прочей деятельности – доходы от участия в других организациях, прочие доходы, проценты к получению / прочие расходы, проценты к уплате.

Отчет об изменениях капитала включает три раздела:

- Движение капитала;

- Корректировки в связи с изменением учетной политики и исправлением ошибок;

- Чистые активы.

В отчете о движении денежных средств отражаются данные об остатках денежных средств, денежных потоках и результатах движения денежных средств в разрезе текущей, инвестиционной и финансовой деятельности в отчетном и предшествующем ему периоде. При этом в каждом разделе отчета предусмотрены статьи «Поступило денежных средств – всего» и «Направлено денежных средств – всего», что позволяет более четко структурировать и упорядочить отчетную информацию о движении денежных средств.

Иные приложения к бухгалтерскому балансу и отчету о финансовых результатах предназначены как для раскрытия некоторых показателей основных форм отчетности, так и для представления дополнительных отчетных данных, которые необходимы заинтересованным пользователям. В соответствии с Приказом Минфина России от 02.07.2010 № 66н пояснения оформляются в табличной или текстовой форме. Их содержание организация определяет самостоятельно в целях представления пользователям информации, необходимой для оценки ими финансового положения организации, финансовых результатов ее деятельности и обоснования экономических решений.

Информативная функция бухгалтерской отчетности и возможность анализа укрепляются ее публичным характером. Это позволяет проводить экономический анализ финансово-хозяйственной деятельности коммерческих организаций внутренними и внешними пользователями бухгалтерской информации. Аналитические возможности бухгалтерской отчетности представлены в таблице 1.1.

Таблица 1.1 — Аналитические возможности бухгалтерской (финансовой) отчетности

| Форма бухгалтерской (финансовой) отчетности | Направления анализа |

| Бухгалтерский баланс | 1. Анализ динамики и структуры имущества и источников его формирования |

| 2. Экспресс-анализ финансового состояния организации | |

| 3. Анализ платежеспособности на основе оценки ликвидности баланса и расчета коэффициентов ликвидности | |

| 4. Анализ финансовой устойчивости на основе определения типа финансовой ситуации и расчета финансовых коэффициентов | |

| 5. Анализ оборачиваемости (деловой активности) | |

| 6. Анализ потенциального банкротства | |

| Отчет о финансовых результатах | 1. Анализ динамики и структуры доходов и расходов организации |

| 2. Анализ уровня и динамики финансовых результатов | |

| 3. Анализ безубыточности | |

| 4. Факторный анализ финансовых результатов | |

| 5. Анализ деловой активности и рентабельности | |

| Отчет об изменениях капитала | 1. Анализ наличия, состава и движения собственного капитала |

| 2. Анализ чистых активов | |

| Отчего движении денежных средств | 1. Анализ движения денежных средств прямым методом |

| 2. Расчет и анализ эффективности денежных потоков | |

| Иные приложения к бухгалтерскому балансу и отчету о финансовых результатах | Анализ наличия, состава, движения средств по отдельным статьям бухгалтерского баланса и отчета о финансовых результатах |

В российской практике аналитическая интерпретация показателей деятельности организации в составе финансовой отчетности (в приложениях к основным формам) не получила еще широкого распространения, тогда как в приложениях к финансовой отчетности, составленной по МСФО, такая информация, как правило, отражается. В российской отчетности компании в пояснительной записке в основном излагаются вопросы выбора учетной политики, тогда как в отчетности, составленной по МСФО, основное место в пояснениях отводится оценке бизнеса и того влияния, которое различные факторы оказали на показатели финансовой отчетности.

Переходный период российской системы счетоводства на международные стандарты характеризуется одновременной подготовкой двух типов отчетности – составленной по правилам российских положений по бухгалтерскому учету (РПБУ) и МСФО. Наличие двух равноправных источников информации о финансово-хозяйственной деятельности организации может стать причиной возникновения дискуссий среди представителей бизнес-сообщества о том, какую именно бухгалтерскую отчетность использовать для целей объективной комплексной оценки финансового состояния.

Согласно МСФО 1 полный комплект финансовой отчетности включает:

- Отчет о финансовом положении

- Отчет о совокупном доходе

- Отчет об изменениях в капитале

- Отчет о денежных потоках

- Примечания, состоящие из краткого описания основных принципов учетной политики и прочей пояснительной информации.

При этом компания может использовать наименования отчетов, отличающиеся от тех, что использованы в МСФО 1.

Одним из главных отличий РСБУ от МСФО является их жесткий регламентирующий характер.

Использование МСФО для подготовки отчетности является необходимой процедурой при выходе на международные рынки, поскольку позволяет расширить круг потенциальных инвесторов, упростить работу с зарубежными кредитными организациями.

Разница в отражении показателей отчетности, составленной по РСБУ и МСФО приведена в Приложении 1.

ГЛАВА 2. АНАЛИЗ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ ООО «ТРАКТ-ТЕРМИНАЛ» И ОЦЕНКА ЕГО РЕЗУЛЬТАТОВ

2.1 Краткая характеристика деятельности организации

Торгово-строительный рынок ООО «Тракт-Терминал» является современным торговым комплексом отделочных и строительных материалов, сформированный в 1996 году. Он является лучшим торгово-строительным комплексом Москвы и Московской области.

В отличие от стандартного (а часто и ограниченного) набора продукции специализированных общеизвестных сетевых магазинов, в ООО «Тракт-Терминал» расположен огромный ассортимент необходимых товаров для строительства дома и бани, работы на приусадебном и садовом участке, ремонта квартиры.

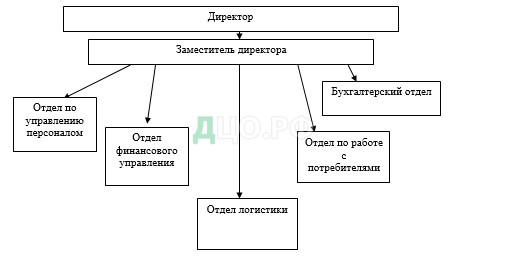

Организационная структура управления компании отражена на рисунке 2.1.

Рисунок 2.1 Организационная структура управления компанией

Кадровое пополнение персонала происходит за счет замещения вакантных должностей, которые формируются в организации. Внутри компании, также происходит внутренний отбор, когда заполнение вакансии происходит при помощи работников компании.

Технико-экономические показатели представим в таблице 2.1.

Таблица 2.1 Технико-экономические показатели, тыс. руб.

| Показатель | 2017 | 2018 | 2019 | Темп роста, тыс. руб. | Темп прироста, % | ||

| 2018 к 2019 | 2019 к 2017 | 2018 к 2019 | 2019 к 2017 | ||||

| Выручка | 1018292 | 1062002 | 1028651 | 33351 | 10359 | 3,24 | 1,02 |

| Себестоимость | 101875 | 1032156 | 1001589 | 30567 | 899714 | 3,05 | 883,15 |

| Валовая прибыль | 433 | 29846 | 27062 | 2784 | 26629 | 10,29 | 6149,88 |

| Управленческие расходы | 36945 | 46320 | 57252 | -10932 | 20307 | -19,09 | 54,97 |

| Прибыль от реализации услуг | 37378 | 16474 | 30190 | -13716 | -7188 | -45,43 | -19,23 |

| Чистая прибыль | 22091 | 55 | 6148 | -6093 | -15943 | -99,11 | -72,17 |

Так, мы видим что происходит снижение выручки. Оценим более подробно финансовое состояние предприятия.

2.2 Оценка финансового состояния по данным бухгалтерского баланса

Успешность деятельности компании ООО «ТРАКТ-ТЕРМИНАЛ» оказывает прямое влияние на условия и качество ремонта в домах и квартирах своих заказчиков.

Информационной базой для реализации финансового анализа определяется финансовая отчетность, которая формируется в соответствии с требованиями Налогового кодекса, ПБУ и иными положениями законодательства.

Так, согласно бухгалтерского баланса Приложение 2 в структуре активов ООО «ТРАКТ-ТЕРМИНАЛ» за анализируемый период наибольший удельный вес занимают оборотные активы.

Динамика доля оборотных активов имеет скачкообразную тенденцию, так доля их изменялась в разные периоды по-разному, по сравнению с началом анализируемого периода к концу периода она постепенно имеет тенденцию к снижению.

В 2017 г. доля оборотных активов составила – 84,39 %, а в 2018 г. ее доля возросла в сравнении с предыдущим периодом и составила – 86,98 %.

Наконец, в 2019 г. на долю оборотных активов пришлось – 85,43 %. Состав оборотных активов за этот период изменялся, но не значительно, так в 2017 г. в состав входила дебиторская задолженность, на ее долю пришлось – 40 %, денежные средства самое максимальное значение за весь анализируемый период – 50 %, краткосрочные финансовые вложения отсутствовали.

В 2018 г. возросли краткосрочные финансовые вложения – 30,72 %. Это самое максимальное значение за анализируемый период, дебиторская задолженность снизилась почти в 2 раза и составила – 24,59 %, а денежные средства – 28,97 %.

К 2019 г. доля дебиторской задолженности возросла и достигла самого максимального значения за весь анализируемый период – 54,26 %, краткосрочные финансовые вложения в сравнении с 2017 г. снизились и составили – 20,75 %, денежные средства – 10,26 %, это самое низкое значение за весь анализируемый период. Наименьший удельный вес в структуре активов за весь анализируемый период приходится на статью запасы и прочие оборотные активы.

Внеоборотные активы в структуре баланса за анализируемый период колеблются от 0,77 до 14,57 %, представлены статьями основные средства и отложенные налоговые обязательства и финансовыми вложениями.

Структура активов баланса соответствует специфике деятельности управляющей компании по оказанию услуг, т. е. ей нет нужды покупать в собственность основные средства, как для предприятий, занятых производством товаров.

По состоянию на 2018 г. валюта баланса составила – 118 967 тыс. р., по сравнению данными за 2017 г. она увеличилась на – 16751 тыс. р., что составило – 16,39 % за счет увеличения денежных средств, которые в свою очередь возросли на – 19 881 тыс. р., их рост в сравнении с предыдущим периодом составил – 136,40 %; краткосрочные финансовые вложения возросли на – 13 000 тыс. р., что составило – 49,06 %.

На протяжении всего анализируемого периода 2017–2019 гг. одновременно происходило снижение запасов, в относительном выражении их снижение происходило до 0,14 % к 2018 г. Валюта баланса по состоянию на 2019 г. составляла – 164 442 тыс. р., в сравнении с 2018 г. увеличилась на – 45 485 тыс. р., в относительном выражении темп роста к 2017 г. составил – 138 %.

Рост обусловлен увеличением дебиторской задолженности и стоимости основных средств. Прочие оборотные активы составляют наименьшую долю в активе баланса имеют нестабильную динамику. Собственный капитал ООО «ТРАКТ-ТЕРМИНАЛ» представлен уставным капиталом и нераспределенной прибылью (непокрытым убытком), в 2019 г сформирован резервный капитал в размере – 36 тыс. р.

За анализируемый период собственный капитал имеет нестабильную динамику: незначительный рост в 2018 г. продолжает снижаться к 2019 году – 20960 тыс. р. Изменения обусловлены ростом и снижением нераспределенного убытка. В 2018 г. собственный капитал увеличивается на – 91 тыс. р. за счет снижения непокрытых убытков, однако величина убытков остается значительной.

За период 2017–2019 г. данная компания имеет значительный размер непокрытых убытков. В 2017 г. величина непокрытого убытка составила 14 831 тыс. р., в 2018 г. непокрытый убыток равнялся 14 776 тыс. р. и в 2019 г. он достиг 20 960 тыс. р.

Относительная доля в балансе его увеличивается: в 2017 г. доля непокрытого убытка только возросла и составила 6,56 %, в 2018 г. – 14,51 %, и в 2019 г. – 12,75 %. Иными словами, наблюдается тенденция, что предприятие тратит больше, чем зарабатывает. Непокрытый убыток значительно превышает сумму уставного капитала, что привело к отрицательной величине собственного капитала компании.

Данный факт является негативной характеристикой, означающей потерю финансовой устойчивости компании – значительную зависимость финансового положения компании от заемных источников финансирования. Рост пассивов в балансе в 2017 г. сложился за счет увеличения кредиторской задолженности по сравнению с 2018 г. на 13 061 тыс. р., что в относительном выражении составило 12,68 %.

Увеличение в активе баланса статьи краткосрочные финансовые вложения и одновременно с этим в активе произошло снижение дебиторской задолженности, а в пассиве баланса изменение сложилось за счет статьи «кредиторская задолженность».

В 2018 г. она возросла на 6983 тыс. р., что по сравнению с 2017 г. составило 14,63 %. В 2019 г. кредиторская задолженность возросла на 51 623 тыс. р., что на 38,7 % больше в сравнении с 2018 г. Следует отметить, что состояние дебиторской и кредиторской задолженности оказывает значительное влияние на финансовые результаты деятельности предприятия.

Уменьшение дебиторской задолженности приводит к ускорению оборачиваемости капитала предприятия, росту его деловой активности. Наращивание кредиторской задолженности подрывает ликвидность предприятия, отрицательно влияет на имидж предприятия, снижает его кредитоспособность и инвестиционную привлекательность.

Коэффициенты финансовой устойчивости демонстрируют долгосрочную устойчивость компании как способность расплачиваться по своим обязательствам в долгосрочном аспекте. Одновременно с этим в текущем периоде платежеспособность компании анализируется через показатели ликвидности.

К основным показателям структуры капитала, относятся коэффициент независимости, коэффициент финансовой устойчивости, коэффициент зависимости от заемного капитала, коэффициент финансирования и некоторые другие.

Основное назначение данных коэффициентов состоит в том, чтобы охарактеризовать уровень защиты интересов кредиторов.

Структура капитала свидетельствует о высокой зависимости от внешнего финансирования. Долгосрочная платежеспособность и долгосрочная финансовая устойчивость имеют существенный риск из-за неустойчивой структуры капитала и появления дефицита собственных оборотных средств. Коэффициент независимости характеризует независимость предприятия от внешних кредиторов. Он показывает долю собственных средств в совокупных активах предприятия. Теоретически считается, что если коэффициент независимости больше или равен 0,5, то риск для кредиторов минимален, так как, реализовав половину имущества, компания сможет погасить свои обязательства.

В таблице 2.2 представлены показатели анализа финансовой устойчивости.

Таблица 2.2 Показатели анализа финансовой устойчивости за 2017-2019 гг.

| Коэффициенты | 2019 | 2018 | 2017 |

| Финансирования | -0,11 | -0,11 | -0,12 |

| Автономии | -0,13 | -0,12 | -0,14 |

| Маневренности собственных средств | -6,83 | -7,17 | -5,94 |

В ситуации, когда коэффициент автономии принимает отрицательное значение, предприятие можно характеризовать как зависимое от внешних источников финансирования.

Отрицательное значение коэффициента автономии (в 2018 г. – 0,12, в 2019 г. – 0,13) обусловлено, прежде всего, ростом убытков компании. Выводы по результатам финансовой устойчивости дополнены анализом свободного денежного потока, посредством которого можно выявить возможности в своевременности платежей (табл. 2.3).

Таблица 2.3 Показатели анализа свободного денежного потока 2017-2019 гг.

| Коэффициенты | 2019 | 2018 | 2017 |

| Чистая прибыль, тыс. руб. | 6148 | 55 | 22091 |

| Амортизация, тыс. руб. | 1117 | 1047 | 443 |

| ЧДП, тыс. руб. | -5031 | 1102 | -21448 |

| Валюта баланса, тыс. р. | 164442 | 118967 | 102206 |

| Самофинансирования | — | 0,01 | — |

По данным таблицы 2.3 чистый денежный поток имеет отрицательное значение, что говорит о его недостаточности. Так, в 2019 г. недостаток чистого денежного потока составил 5 031 тыс. р.

За анализируемый период коэффициент самофинансирования либо имеет низкое значение, в 2018 г. его значение составило 0,01, либо имеет отрицательное значение, что подтверждает вывод о том, что предприятие недостаточно эффективно использует потенциал увеличения собственных средств.

Кроме анализа платежеспособности предприятия, особую роль играет такое направление анализа, как эффективность использования имущества, через показатели деловой активности.

Классически деловая активность кроме абсолютных показателей и темпов их роста (например, выручка, прибыль от продаж и т. д.) характеризуется коэффициентами оборачиваемости. Коэффициенты оборачиваемости и периоды оборота текущих активов и пассивов за анализируемый период рассчитаны в таблице 2.4.

Таблица 2.4 Показатели анализа деловой активности

| Коэффициенты | 2019 | 2018 | 2017 |

| Оборачиваемости дебиторской задолженности, раз | 11,53 | 36,31 | 23,16 |

| Продолжительность оборота дебиторской задолженности, дни | 31 | 10 | 16 |

| Оборачиваемость кредиторской задолженности, раз | 5,42 | 7,76 | 8,78 |

| Продолжительность оборота кредиторской задолженности, дни | 66 | 46 | 41 |

| Оборачиваемость запасов, раз | 4335,88 | 4373,54 | 841,92 |

| Продолжительность оборота запасов, дни | 0,08 | 0,08 | 0,43 |

| Оборачиваемость денежных средств, дни | 46 | 46 | 46 |

| Производственный цикл, дни | 1 | 1 | 1 |

| Операционный цикл, дни | 77 | 56 | 61 |

| Финансовый цикл, дни | -35 | -361 | -29 |

| Затратный цикл, дни | 31 | 10 | 16 |

| Кредитный цикл, дни | 46 | 46 | 41 |

| Чистый цикл, дни | 46 | 46 | 41 |

Текущее расходование денежных средств и их поступления, как правило, не совпадают по времени, в результате у предприятия возникает потребность в большем или меньшем объеме финансирования в целях поддержания платежеспособности.

Чем ниже скорость оборота оборотных активов, тем больше потребность в финансировании. Таким образом, финансовое положение предприятия, его ликвидность и платежеспособность непосредственно зависят от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

В компании за период 2017–2019 гг. коэффициент оборачиваемости дебиторской задолженности составлял по периодам соответственно следующие значения.

В 2017 г. скорость оборачиваемости дебиторской задолженности составила 23,16 оборотов в год, а продолжительность одного оборота в днях соответственно снизилась и составила 16 дней.

В 2018 г. скорость оборачиваемости дебиторской задолженности вновь увеличилась в сравнении с предыдущим периодом и составила 36,31 оборотов за год, что привело к сокращению продолжительности одного оборота в днях до 10 дней, что в принципе не плохой результат.

Наконец, в конце анализируемого периода в 2019 г. скорость оборачиваемости дебиторской задолженности снизилась и составила 11,53 оборотов в год, что в днях соответствовало продолжительности – 31 день, т. е. месяц. В 2017 г. коэффициент оборачиваемости кредиторской задолженности вновь снизился в сравнении с предыдущим периодом и составил – 8,78 оборотов в год.

Продолжительность одного оборота в днях возросла на 4 дня, и составила 41 день. В 2018 г. коэффициент оборачиваемости кредиторской задолженности продолжил тенденцию к снижению, скорость составила – 7,76 оборота в году, что соответствовало – 46 дням продолжительности оборота.

Наконец, в 2019 г. к концу анализируемого периода снижение скорости оборота кредиторской задолженности вновь продолжилось, значение коэффициента составило – 5,42 оборота, а в днях продолжительность одного оборота возросла и составила – 66 дней.

Следует отметить, что период погашения кредиторской задолженности на 35 дней больше, чем дебиторской задолженности, что объясняется превышением суммы кредиторской задолженности над дебиторской в 2,07 раза.

В случае дефицита платежных средств при условии наступления сроков погашения долговых обязательств может привести к дальнейшему росту кредиторской задолженности и в конечном итоге к неплатежеспособности предприятия. Производственный цикл за период 2019 г. равнялся одному дню.

В 2017 г. операционный цикл равнялся 61 дню, что на 4 дня меньше, чем в предыдущем периоде. В 2018 г. он снизился на пять дней и составил 56 дней, и наконец, в 2019 г. операционный цикл резко возрос на 21 день и составил 77 дней.

Длительность операционного цикла компании составила – 77 дней, т. е. в течение 77 дней деятельность осуществлялась за счет средств поставщиков (кредиторов).

Далее отразим данные финансовой активности предприятия согласно отчету о финансовых результатах.

2.3 Анализ прибыльности деятельности предприятия по данным отчета о финансовых результатах

Финансовый цикл в компании за период 2017–2019 г. согласно Приложению 2 имел разные значения, весьма резко отличающиеся по периодам, что говорит о непостоянном характере в движении денежных средств, в расчетах с поставщиками и получением платежей.

Финансовый цикл показывает, какой в среднем разрыв во времени между поступлением денег и оплатой счетов поставщиков. Самый длительный разрыв во времени поступления денег и их расходовании наблюдался в 2018 г. (–361 день), т. е. почти год компании испытывала спрос на денежную наличность, не выполняла обязательства в полной мере и тем самым демонстрировала неплатежеспособность, что отразилось на ее ликвидности.

При сравнении затратного и кредитного циклов, можно отметить, что кредитный цикл превышал затратный в 2017 г. на 25 дней, в 2018 г. – 36 дней и в 2019 г. – на 15 дней. Продолжительность во времени выполнения своих обязательств превышает время на оказание услуги в среднем на 24 дня.

Чистый цикл показывает отклонение между кредитным и затратным циклом, самое максимальное значение приходится на 2018 г., когда чистый цикл составил (–36,41 дней), самое максимальное значение за весь анализируемый период.

Самые минимальные значения наблюдались в период 2017 г. – (–15,95), и в 2019 г. (–15,10 дней). Для более полной оценки финансового состояния компании требуется провести горизонтальный анализ отчета о финансовых результатах (таблица 2.5).

Таблица 2.5 Горизонтальный анализ отчета о финансовых результатах ООО «ТРАКТ-ТЕРМИНАЛ» за период 2017-2019 гг.

| Показатель | 2017, тыс. руб. | 2018, тыс. руб. | Темп роста, % | 2019, тыс. руб. | Темп роста, % |

| Выручка | 1018292 | 1062002 | 104,29 | 1028651 | 96,86 |

| Себестоимость | 1018725 | 1032156 | 101,32 | 1001589 | 97,04 |

| Валовая прибыль | 433 | 29846 | 6892,84 | 27062 | 90,67 |

| Управленческие расходы | 36945 | 46320 | 125,38 | 57252 | 123,60 |

| Прибыль от реализации услуг | 37378 | 16474 | -144,07 | 30190 | 283,26 |

| Проценты к получению | 1406 | 2147 | 152,70 | 2092 | 97,44 |

| Проценты к уплате | — | 183 | — | 103 | 56,28 |

| Прочие доходы | 38999 | 77590 | 198,95 | 66384 | 85,56 |

| Прочие расходы | 28966 | 62389 | 215,39 | 44872 | 71,92 |

| Прибыль до налогообложения | 25939 | 691 | -102,66 | 6689 | -1068,02 |

| Текущий налог на прибыль | 1648 | 498 | 30,22 | 797 | 160,04 |

| Изменение отложенных налоговых активов | 3924 | 635 | 15,18 | 541 | 85,20 |

| Прочее | 76 | 1 | 1,32 | 0 | 0,00 |

| Чистая прибыль | 22091 | 55 | 100,25 | -6148 | -112,78 |

Темп роста выручки за 2019 г. снизился по сравнению с 2018 г. на 7,43 %.

Как отмечалось выше, на снижение выручки повлияла передача части услуг поставщикам и компаниям по доставке, что не является негативным фактором в деятельности компании способным в дальнейшем оказать негативное влияние на финансовое состояние. Темп роста себестоимости за 2019 г. снижен на 4,28 % по сравнению с отчетными данными за 2017 г., что связано со снижением выручки в отчетном периоде, также отмечается снижение темпов валовой прибыли. Нестабильную динамику имеет чистая прибыль (убыток).

В 2019 г. сформировался убыток – 6148 тыс. р. Так как прибыль является основным источником поступления денежных средств, особенно в долгосрочной перспективе ее стабильное получение и рост положительно характеризуют финансовое положение компании, но на данном предприятии мы наблюдаем убыток, что говорит о противоположном состоянии. На рисунке 2.2 представлена динамика выручки, валовой прибыли и себестоимости, где видно, что в 2017 г. выручка и валовая прибыль отсутствуют. Выручка в ООО «ТРАКТ-ТЕРМИНАЛ» формируется за счет оказания услуг.

Рисунок 2.2 Динамика выручки и её основных составных элементов

В 2019 г. выручка составила 1 028 651 тыс. р., что на 33 351 тыс. р. меньше, чем в предыдущем периоде. За 2018 г. получено выручки от оказания услуг в сумме – 1 062 002 тыс. р. или в среднем за месяц – 88 500,0 тыс. р. Выручка управляющей компании формируется из поступающих денежных средств.

По сравнению с 2017 г. выручка увеличилась на 43710 тыс. р., что в относительном выражении составило 4,30 %. Снижение выручки в 2018 г. составило 49 486 тыс. р., в относительном выражении она снизилась на 4,6 %, что связано с передачей части обслуживаемых домов другим управляющим компаниям и не является негативным фактором в деятельности компании, и не способно в дальнейшем оказать отрицательное влияние на ее финансовое состояние.

Себестоимость в 2019 г. составила 1 001 89 тыс. р. темп роста по сравнению с прошлым периодом составил 97,04 %, а в абсолютном выражении себестоимость снизилась на 30 567 тыс. р.

Снижение выручки в 2017 г. на фоне роста себестоимости, привело к формированию убытка в данном периоде. В 2018 и 2019 гг. отмечается рост суммы управленческих расходов на 9 375 тыс. р. Однако в 2017 г. расходы снижаются на – 1 938 тыс. р. или 4,98 %.

Валовая прибыль в 2019 г. составляет 27 062 тыс. р., что на 2 784 тыс. р. меньше, чем в прошлом периоде, а темп роста составляет 90,67 %.

Прибыль до налогообложения за анализируемый период имеет нестабильную динамику, по состоянию на 2018 г. составляет 691 тыс. р., в другие периоды сформировался убыток, к 2019 г. он составил 6 689 тыс. р.

Чистая прибыль по итогам работы в 2018 г. имеет тенденцию роста, увеличена по сравнению с отрицательным финансовым результатом за 2017 г. и составляет 55 тыс. р.

2.4 Анализ финансово-хозяйственной деятельности организации на основе прочих форм бухгалтерской отчетности

У компании ООО «ТРАКТ-ТЕРМИНАЛ» при оказании основных услуг из-за транзитных платежей возникают проблемы, так как приходится нести ответственность за своевременную оплату этих услуг, а клиенты не готовы своевременно оплачивать не полученные ими товары.

В результате растет кредиторская задолженность, предприятия-поставщики обращаются в суды или вынуждены искать способы востребования задолженности компании. Горизонтальный и вертикальный анализ кредиторской задолженности по категориям поставщиков и подрядчиков (табл. 2.6).

Таблица 2.6 Динамика и структура кредиторской задолженности ООО «ТРАКТ-ТЕРМИНАЛ» 2018-2019 гг.

| Наименование | 2018 | 2019 | Абсолютное отклонение, тыс. р. | Прирост, % | ||

| Тыс. р. | Уд. Вес. % | Тыс. р. | Уд. Вес.% | |||

| Расчеты с поставщиками и подрядчиками | 6121,4 | 4,60 | 8960,95 | 4,85 | 2839,55 | 46,39 |

| Авансы получаемые | 66046,3 | 49,64 | 75349,96 | 40,77 | 9303,66 | 14,09 |

| Контрагенты по основному виду деятельности | 57876,4 | 43,50 | 98142,74 | 53,10 | 40266,34 | 69,57 |

| Прочая кредиторская задолженность | 3015,9 | 2,27 | 2367,35 | 1,28 | -648,55 | -21,50 |

| ИТОГО | 133060,0 | 100 | 184821,0 | 100 | 51761,0 | 38,90 |

В целом за 2018–2019 гг. кредиторская задолженность ООО «ТРАКТ-ТЕРМИНАЛ» увеличилась на 57 761 тыс. р., что составило 38,9 %, в том числе увеличение произошло в большей степени за счет задолженности всем кредиторам в сумме 40 266,34 тыс. р., прирост по ним составил 69,57 %.

На рост кредиторской задолженности повлияло также увеличение расчетов с поставщиками, а именно административных расходов, в том числе на аренду, канцелярию, основные средства, МПЗ, связь и т. д., которое в суммарном виде составило 2 839,55 тыс. р., или 46,39 %.

За счет полученных авансов кредиторская задолженность возросла на 9 303,66 тыс. р., или на 11,09 %.

Прочая кредиторская задолженность ООО «ТРАКТ-ТЕРМИНАЛ» к концу 2019 г. снизилась по сравнению с 2018 г. на 648,55 тыс. р., или на 21,5 % в сравнении с предыдущим периодом. Рост кредиторской задолженности перед сторонними поставщиками услуг связан с ростом дебиторской задолженности клиентов.

Для диагностики финансового состояния предприятия были рассчитаны следующие показатели:

- Ликвидность предприятия;

- Рентабельность предприятия.

Рассчитанные значения показателей ликвидности анализируемого предприятия представлены в табл. 2.7.

Таблица 2.7 Анализ ликвидности предприятия

| № п/п | Наименование показателя | Значение показателя | Рекомендуемое значение | ||

| На начало года | |||||

| 2017 | 2018 | 2019 | |||

| 1 | Коэффициент абсолютной ликвидности | 0,3 | 0,1 | 0,1 | 0,2 … 0,5 |

| 2 | Уточненный коэффициент ликвидности | 0,5 | 0,3 | 0,3 | >=1 |

| 3 | Коэффициент текущей (общей) ликвидности | 1,2 | 0,8 | 0,8 | >= 2 |

Значения коэффициента текущей ликвидности ниже рекомендуемого.

Анализ рассчитанных показателей ликвидности анализируемого предприятия показывает, что:

— только к началу 2019 года предприятие сможет погасить свои краткосрочные обязательства в срочном порядке;

— только при поступлении денег по дебиторской задолженности предприятие сможет оплатить свои краткосрочные обязательства;

— предприятие располагает значительным объемом свободных ресурсов, формируемых за счет собственных источников; с позиции кредиторов данный вариант наиболее предпочтителен.

Далее рассчитаем рентабельность деятельности ООО «ТРАКТ-ТЕРМИНАЛ» (табл. 2.8).

Таблица 2.8 Рентабельность деятельности ООО «ТРАКТ-ТЕРМИНАЛ»

| Показатель | 2018 | 2019 | Абсолютное отклонение | Темп измен., % | ||

| 1 | Выручка, тыс. руб. | 215957 | 205697 | -10260 | 0,95 | |

| 2 | Себестоимость продаж, тыс. руб. | 165212 | 152961 | -12251 | 0,93 | |

| 3 | Прибыль от продаж тыс. руб. | 987 | 2332 | 1345 | 2,36 | |

| 4 | Чистая прибыль, тыс. руб. | 135 | -97 | -232 | -0,72 | |

| 5 | Среднегодовая величина оборотных средств, тыс.руб. | 161289 | 145525 | -15764 | 0,90 | |

| 6 | Среднегодовая величина основных средств, тыс. руб. | 50664,5 | 49423,5 | -1241 | 0,98 | |

| 7 | Среднегодовая стоимость совокупного капитала, тыс. руб. | 185975 | 189965 | 3990 | 1,02 | |

| 8 | Среднегодовая стоимость собственного капитала, тыс. руб. | 33425 | 60869,5 | 27444,5 | 1,82 | |

| 9 | Рентабельность продаж, % (3:1) | 0,0046 | 0,0113 | 0,007 | 2,481 | |

| 10 | Рентабельность затрат, % (3:2) | 0,0060 | 0,0152 | 0,009 | 2,552 | |

| 11 | Рентабельность оборотных средств, % (4:5) | 0,0008 | -0,0007 | -0,002 | -0,796 | |

| 12 | Рентабельность основных средств, % (4:6) | 0,0027 | -0,0020 | -0,005 | -0,737 | |

| 13 | Рентабельность совокупного капитала, % (4:7) | 0,0007 | -0,0005 | -0,001 | -0,703 | |

| 13 | Рентабельность собственного капитала, % (4:8) | 0,0040 | -0,0016 | -0,006 | -0,395 | |

Анализ показал, что рентабельность ООО «ТРАКТ-ТЕРМИНАЛ» находится на очень низком значении. Это говорит о том, что фирма испытывает в настоящий момент финансовые затруднения.

Рассчитаем следующие основные показатели, характеризующие финансовые результаты деятельности ООО «ТРАКТ-ТЕРМИНАЛ» с точки зрения маржинального анализа:

1) Порог безубыточности, тыс. руб.

По определению Е.С. Стояновой, «порог безубыточности – это такая выручка от реализации, которая покрывает переменные затраты и прямые постоянные затраты. При этом промежуточная маржа равна нулю».

Значение порога безубыточности находится по формуле:

Порог безубыточности (руб.) = Прямые постоянные затраты / Доля валовой маржи в выручке

Порог безубыточности 2018 (тыс. руб.) = 96962 / 0,68 = 141764,59 тыс. руб.

Порог безубыточности 2019 (тыс. руб.) = 89460/ 0,69 = 129410,49 тыс. руб.

2) Запас финансовой прочности, тыс. руб.

Запас финансовой прочности предприятия рассчитывается по формуле:

Запас финансовой прочности = Выручка от реализации – Порог безубыточности

Запас финансовой прочности 2018 (тыс. руб.) = 215957-141764,59=74192,41 тыс. руб.

Запас финансовой прочности 2019 (тыс. руб.) = 205697-129410,49= 76286,51 тыс. руб.

Сведем полученные значения в табл. 2.9.

Таблица 2.9 Маржинальный анализ прибыли от реализации за 2018-2019 гг.

| Показатель | 2018 | 2019 | Отклонение (+, -) | Темпы роста, % |

| 1. Объем реализации, тыс. руб. | 215957 | 205697 | -10260 | 0,95 |

| 2. Переменные затраты, тыс. руб. | 68250 | 63501 | -4749 | 0,93 |

| 3. Маржинальный доход, тыс. руб. (стр. 1 – стр. 2) | 147707 | 142196 | -5511 | 0,96 |

| 4. Коэффициент валовой маржи (стр. 3 / стр. 1) | 0,68 | 0,69 | 0,01 | 1,01 |

| 5. Постоянные затраты, тыс. руб. | 96962 | 89460 | -7502 | 0,92 |

| 6. Прибыль от реализации, тыс. руб. (стр. 3 – стр. 5) | 50745 | 52736 | 1991 | 1,04 |

| 7. Порог безубыточности, тыс. руб. | 141764,59 | 129410,49 | -12354,11 | 0,91 |

| 8. Запас финансовой прочности, тыс. руб. | 74192,41 | 76286,51 | 2094,11 | 1,03 |

По представленным в табл. 2.9 аналитическим данным могут быть сделаны следующие выводы:

1) объем реализации (выручка) предприятия за 2019 год снизился по сравнению с 2018 годом. на 10260 тыс. руб. (темп снижения показателя – 5%);

2) переменные затраты предприятия по сравнению с выручкой снижаются более быстрыми темпами – 7%, что означает, что ООО «ТРАКТ-ТЕРМИНАЛ» для оказания услуг приходится вовлекать в оборот большее количество ресурсов, цена привлечения дополнительных единиц которых возрастает с объемом оказания услуг;

3) маржинальный доход предприятия (валовая маржа) снижается, темпы ее снижения по сравнению с предшествующим периодом составили 4%;

4) коэффициент валовой маржи, характеризующий ее удельный вес в выручке предприятия в 2019 году. по сравнению с 2018 годом вырос на 1%;

5) постоянные затраты ООО «ТРАКТ-ТЕРМИНАЛ» снизились на 8%;

6) прибыль от реализации, определяемая как разность между валовой маржой и постоянными затратами, возросла на 1991 тыс. руб. (темп роста показателя – 4%);

7) порог безубыточности деятельности предприятия (характеризующий величину выручки, необходимой для покрытия суммарных затрат) снизился с 141764,6 тыс. руб. до 129410,5 тыс. руб. (т.е. на 12354,11 тыс. руб.), что объясняется снижением объема переменных затрат предприятия, который сопровождает снижение объема реализации товарной продукции;

8) запас финансовой прочности, характеризующий объем выручки, превышающий порог безубыточности, возрос – на 2094,116 тыс. руб. (темп роста показателя – 3%).

Проанализировав ООО «Тракт-терминал» можно сделать вывод, что в анализируемом периоде, оборот кредиторской и дебиторской задолженности увеличился значительно, отразив это на увеличении производственного, операционного и затратного цикла. Ситуация может рассматриваться положительно, т.к. происходит дополнительный приток денежных средств, но только если не велика доля просроченных платежей.

Сделанные выводы определяют основную область поиска резервов для повышения прибыльности и рентабельности деятельности предприятия: это снижение переменных затрат предприятия, поскольку постоянные затраты в данном релевантном диапазоне не изменяются, а их удельный вес в выручке относительно невысок.

ГЛАВА 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ОРГАНИЗАЦИИ ПО РЕЗУЛЬТАТАМ АНАЛИЗА ЕЁ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

Исходя из анализа, выявлены следующие проблемы:

- Снижается объем реализации на предприятии;

- Выявлено снижение маржинального дохода предприятия;

Конечной целью любой организации, ведущей коммерческую деятельность, является получение прибыли. А она определяется как разница между доходами и расходами компании в каждом отчетном периоде. Соответственно, руководители предприятий стремятся к достижению двух целей:

- увеличению валовых доходов;

- уменьшению совокупных расходов.

Сократить затраты можно различными путями, однако, все равно свести их нулю не удастся, то есть существует минимальный предел. Увеличение же доходов не ограничивается конкретными финансовыми рамками. Входящий денежный поток можно наращивать бесконечно (правда, затраты при этом тоже будут расти). Если разница между доходами и расходами увеличивается в каждом отчетном периоде, организация получает все большую прибыль.

Эта цель достигается следующими способами:

- увеличение объемов реализуемой продукции;

- повышение доли дохода в каждой заключаемой сделке;

- снижение себестоимости продукции;

- повышение эффективности маркетинга;

- сокращение кадровых затрат;

- оптимизация налоговых издержек и др.

Технология повышения прибыльности компании формируется на основе анализа существующей бизнес-модели, особенностей рынка и предпочтений собственника компании. В производственной практике существует пять основных приемов, которые помогают повысить эффективность работы предприятия:

— увеличение числа потенциальных клиентов. С этой целью они модернизируют рекламную кампанию, укрепляют отдел маркетинга, повышают популярность товаров и услуг на рынке. По мере увеличения числа потенциальных клиентов увеличивается и количество фактических сделок.

— увеличение количества реальных клиентов. Рекламная кампания должна не только знакомить покупателей с продуктом, но и заинтересовать их и мотивировать на его приобретение. Это можно сделать с помощью уникальных предложений, низкой ценовой политики или лучших рекламных акций.

— внесение изменений в качество обслуживания. Ценность клиента для компании значительно возрастает в тот момент, когда он переходит от разового покупателя к постоянному. Для того чтобы потребители вновь смогли воспользоваться услугами компании, рекомендуется повысить качество обслуживания, разработать специальные предложения и политику лояльности для постоянных клиентов.

— увеличение доходности за счет повышения цен и внедрения технологий дополнительных продаж. Вы можете увеличить свою валовую прибыль не только за счет объемов продаж, но и за счет цены продукта или услуги. Метод продажи дополнительных продуктов вместе с совершением крупной покупки помогает увеличить продажи. Примером такого способа увеличения чистой прибыли является продажа аксессуаров при покупке ноутбука или мобильного телефона.

— снижение снижение издержек производства. Переход на сотрудничество с поставщиком по более выгодным ценам, переезд в здание с более низкой арендной платой или заключение договора на оптовые поставки по низкой цене помогает снизить издержки, но не влияет на качество продукции.

Эти методы реализуются как индивидуально, так и комплексно, формируя собственный план повышения рентабельности. Эти методы не оказывают глобального влияния на технологию управления предприятием, его структуру и производственные процессы.

С целью минимизации выявленных проблем и повышения прибыльности предприятия были разработаны следующие мероприятия:

Проведение аудита.

Первый этап включает в себя проведение регулярного аудита всех финансовых документов и ведение как бухгалтерского так и налогового учета. Обоснование данному этапу является тот факт, что после выездной налоговой проверки организации понесла расходы в размере 103 718 тыс. руб., которых можно было бы избежать, если бы проводился регулярный аудит.

Проведение аудита позволит выявить узкие места и проблемы в ведении отчетности предприятия:

- Выявить лишние затраты в деятельности предприятия;

- Проанализировать фонд оплаты труда, выявить перерасход;

- Провести анализ узких мест в производстве для сокращения затрат.

Инициативный аудит является добровольным, поэтому сроки его проведения определяет сама проверяемая сторона. Она заранее обговаривает с инспекторами сроки начала и окончания инспекции. Всё зависит от масштабности и доскональности проверки, а также от периода, за который необходимо будет предоставить надзорной комиссии все имеющиеся документы и отчёты.

В ходе такого аудита организация сама решает, что должны будут проверить инспекторы и с какой тщательностью.

Проверка может быть комплексной, в таком случае проверяется вся отчётность. Также она может затрагивать отдельные сферы деятельности компании и разную отчётную документацию.

Основными целями инициативного аудита являются:

- проверка расчётной документации;

- учёт имеющихся активов и обязательств фирмы;

- проверка и предоставление консультаций по вопросам ведения бухгалтерской и налоговой отчётности;

- аудит и анализ расчётов, указанных в бухгалтерских ведомостях.

В таблице 3.1 проведем анализ предполагаемой экономии после проведения аудита. Данные представлены прогнозно на основе опыта и мнения экспертов предприятия.

Таблица 3.1 Прогноз предполагаемой экономии после проведения аудита

| Мероприятие | Итоги реализации, руб |

| Снижение затрат в деятельности предприятия | 158 000 |

| Оптимизация фонда оплаты труда | 274000 |

| Снижение затрат в производстве | 570 000 |

| Экономия от отсутствия штрафа | 103 718 000 |

| Итого: | 104 720 000 |

Анализ предложений аудиторских фирм показал, что в соответствии с объемами производства и предполагаемыми работами аудитора, стоимость аудиторской проверки составит 340 000 рублей.

Как видно из представленных данных, предполагаемая экономия в разы больше затрат на аудиторскую проверку, что подтверждает целесообразность мероприятий.

Обучение и тестирование сотрудников организации

Данный этап представляет собой заключение договора на оказание услуг по тестированию работников финансовых служб на профессиональную пригодность, а так же обучение работников в соответствие с новыми изменения в налоговой и бухгалтерской отчётности.

Порой главный бухгалтер не может отследить правильность операций за рядовыми бухгалтерами, которые могут внести своими не компетентными действиями искажение в отчётность и ведение учета, для этого необходимо регулярно проводить тестирование работников на профессиональную пригодность и проводить повышение квалификации.

Данный этап поможет избежать вероятность получения штрафов либо дополнительных расходов при выявленной неточности и корректировке отечности.

Расширение выпуска продукции, выход на новую нишу.

III этап включает в себя ряд мероприятий направленных на расширение выпуска продукции и вход на рынок в новую нишу. Рассмотрим суть ниже данного этапа. В организации есть все необходимые инструменты, отделочные материалы и рабочие специалисты для выпуска оборудования. Руководством было принято решение, для расширения рынка сбыта рассмотреть возможность расширения ассортимента продукции за счет изготовления декоративных украшений для частного дома или квартиры.

В организации разработаны предложения по управлению кредиторской задолженностью ООО «ТРАКТ-ТЕРМИНАЛ», прежде всего это управление оборачиваемостью средств в расчетах; ускорение оборачиваемости в динамике рассматривается как положительная тенденция.

Большое значение для ООО «ТРАКТ-ТЕРМИНАЛ» имеет отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах. ООО «ТРАКТ-ТЕРМИНАЛ» может обратиться в Сбербанк с просьбой провести реструктуризацию займов и кредитов. Обоснуем приведённые мероприятия в таблице 3.2.

Таблица 3.2 Проект мероприятий по повышению финансового состояния

| Этапы | Мероприятие | Срок реализации | Затраты, ежегодно |

| I этап | Заключение договора с аудиторской кампанией на проведение обязательного ежегодно аудита как бухгалтерской так и налоговой отчётности. | с 14 января | 340 тыс. руб. |

| II этап | Заключение договора на тестирование и обучение финансовых работников | с 14 января | 100 тыс. руб. |

| III этап | Расширение ассортимента и номенклатуры товаров | с 14 января | 136400 тыс. руб. + 4 212 |

Можно сделать вывод, что, не смотря на отрицательные показатели, полученные в 2019 г, организация может выйти из кризисного не устойчивого состояния, за счет внедрения новых производственных программ, которые в дальнейшем будут приносить прибыль.

Так же будет произведена разработка программы, контроля всей финансовой отчётности и работы финансовых работников, что бы избежать в дальнейшем штрафов при выездных налоговых проверках..

ЗАКЛЮЧЕНИЕ

Для любой компании важно эффективно реализовывать свою деятельность для получения соответствующей прибыли. Чтобы своевременно отслеживать проблемы, возникающие в процессе расходования и оборота средств важно реализовывать качественный финансовый анализ.

Так, в структуре активов ООО «ТРАКТ-ТЕРМИНАЛ» за анализируемый период наибольший удельный вес занимают оборотные активы.

Динамика доля оборотных активов имеет скачкообразную тенденцию, так доля их изменялась в разные периоды по-разному, по сравнению с началом анализируемого периода к концу периода она постепенно имеет тенденцию к снижению.

В 2017 г. доля оборотных активов составила – 84,39 %, а в 2018 г. ее доля возросла в сравнении с предыдущим периодом и составила – 86,98 %.

Наконец, в 2019 г. на долю оборотных активов пришлось – 85,43 %. Состав оборотных активов за этот период изменялся, но не значительно, так в 2017 г. в состав входила дебиторская задолженность, на ее долю пришлось – 40 %, денежные средства самое максимальное значение за весь анализируемый период – 50 %, краткосрочные финансовые вложения отсутствовали.

У компании ООО «ТРАКТ-ТЕРМИНАЛ» при оказании основных услуг из-за транзитных платежей возникают проблемы, так как приходится нести ответственность за своевременную оплату этих услуг, а клиенты не готовы своевременно оплачивать не полученные ими товары.

В результате растет кредиторская задолженность, предприятия-поставщики обращаются в суды или вынуждены искать способы востребования задолженности компании.

Для улучшения сложившейся ситуации должны действовать два основных принципа работы. Принцип правовой работы с долгами в рамках защиты прав и обязанностей заказчиков и компании с учетом законодательства и принцип работы с должниками.

Принцип работы с долгами в правовом поле означает постоянную работу с населением по формированию юридических прецедентов, судебной практики и результатов исполнительного производства по взысканию задолженности за оказанные услуги и поставку товаров.

Существуют немалые трудности с взиманием долгов клиентов по многотысячным искам компании через судебные органы. Более действенный способ информационная работа. Второй принцип предполагает работу с клиентами главным образом в информационном поле.

Достигнуть поставленной цели можно путем решения простых задач:

- Создания информационного ресурса, где будет концентрироваться информация о просрочках по платежам;

- Разработка и распространение проектов процессуальных документов, направленных на взыскание долгов за оказанные услуги и поставленные товары;

- Еженедельное получение новых результатов и использование разных действий по взысканию долгов за поставленные товары;

- Регулярное информирование собственной практики и опыта других территорий с изложением материалов о динамике результатов работы других компаний. Систематическая реализация этих задач должным образом обеспечит эффективность действий по возврату долгов за оказанные услуги и поставленные товары.

Реализации вышеизложенных задач поможет разработка и внедрение бюджетного регламента в ООО «Тракт-Терминал». Наличие бюджетного регламента позволит четко разграничить обязанности и определить ответственные лица за составление отдельных бюджетов, описать взаимосвязи между бюджетами, представить логику формирования операционных и сводных бюджетов.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Федеральные стандарты бухгалтерского учета (ПБУ 9/99 «Доходы организации», ПБУ 10/99 «Расходы организации»).

- Алефиренко А. С. Бухгалтерская отчетность как основной источник анализа финансового состояния предприятия// Современные проблемы финансового регулирования и учета в агропромышленном комплексе. Материалы всероссийской конференции, 2019 г. 116-119 с.;

- Алтынбеков А. А. Управление ликвидностью в компании// Научные исследования в области экономики и менеджмента. Сборник научных трудов по итогам международной научно-практической конференции, 2018 г. 19-22 с.;

- Анисимова А. И. Нефедова С. В, Методика комплексного анализа финансового состояния организации по данным бухгалтерской отчетности// Вестник тульского филиала финуниверситета, №1, 2019 г. 346-348 с.;

- Арсанова П. Х. Бухгалтерская отчетность, как основной источник мониторинга и анализа финансового состояния предприятия// Новая наука, №2, 2019 г. 94-98 с.;

- Бабурина В. В. Зубкова Т. В. Финансовая отчетность и её роль в анализе финансового состояния организации// Инновационные идеи молодых исследователей для агропромышленного комплекса России. Сборник статей международной научно-практической конференции молодых ученых, 2019 г. 154-156 с.;

- Горшков И. Е. Бухгалтерская отчетность как инструмент анализа финансового положения предприятия// Студенческий вестник, №9, 2019 г. 33-35 с.;

- Иванникова К. Н. Луговкина О. А. Роль отчета о финансовых результатах в анализе финансового состояния предприятия// Современные тенденции развития науки и технологий, №3, 2018 г. 42-44 с.;

- Калинкина О. А. Ловчиков Д. Г. Методика и методы анализа финансовой отчетности в российской федерации// Вопросы экономических наук. №3, 2019 г. 76-78 с.;

- Коренская К. П. Сущность понятия «финансового состояние» в системе комплексного экономического анализа// Проблемы управления устойчивым развитием бизнес структур сфер деятельности. Сборник статей международной научно-практической конференции, 2018 г. 96-100 с.;

- Кострова А. А. Анализ финансовой отчетности по российским и международным стандартам : учебное пособие / А. А. Кострова ; Яросл. гос. ун-т им. П. Г. Демидова. — Ярославль : ЯрГУ, 2019. — 128 с.

- Курбанова М, К. Анализ финансового состояния индивидуального предприятия по данным бухгалтерской финансовой отчетности// Новые вопросы в современной науке. Сборник статей международной научно-практической конференции, 2019 г. 23-24 с.;

- Лепехин М. О. Ботов А. Д. Кудряшов В. С. Модели бухгалтерского баланса и их использование в финансовом анализе// Проблемы учета и финансов, №4, 2017 г. 50-54 с.;

- Малиева Ф. Г. Терещенко В. П. Совершенствование подходов к анализу финансовой отчетности// Российский экономический интернет-журнал, №2, 2019 г. 50 с.;

- Маркова Г. И. Очуроол Ш. В. Донгак Д. Д. Сущность и содержание комплексного экономического анализа хозяйственной деятельности// Теория и практика современной науки, №4, 2017 г. 61-463 с.;

- Попова М. А. Сущность и задачи анализа финансовой отчетности// Новая наука, №1, 2019 г. 95-98 с.;

- Раджабов О. С. Истамов Ю. Ю. Шухратов М. Ш. Основные понятия и задачи анализа финансовой отчетности// Шаг в будущее: теоретические и

- Родина В. В. Шаповал Е. В. Исследование сущности анализа финансового состояния на основе бухгалтерской отчетности// Реформы в России и проблемы управления. Материалы всероссийской научной конференции молодых ученых, 2019 г. 57-59 с.;

- Салихов Р. Р. Бухгалтерская отчетность как информационная база финансового анализа// Научный диалог: экономика, менеджмент. Сборник научных трудов по материалам международной научной конференции, 2019 г. 40-43 с.;

- Слесарева Ю. С. Катайкина Н. Н. Финансовое планирование на предприятии// Studium, №1, 2017 г. 9 с.;

- Терентьева А. И. Турищева Т. Б. Бухгалтерская финансовая отчетность и её роль в анализе деятельности организации// Научное сообщество студентов, 2018 г. 299-303 с.;

- Трофимова О. С. Анализ экономических факторов, влияющих на величину прибыли предприятия// Студенческий меридиан среднего профессионального образования в ВУЗе. Вузовский сборник научных трудов, 2018 г. 94-98 с.;

- Фадеева В. В, Инсаркина Т. А. Бухгалтерская финансовая отчетность на современном этапе: основные проблемы анализа её показателей// Наука и образование: новое время, №3, 2019 г. 205-209 с.;

- Хавронина А. А. Мененцева Е. С. Сущность экономического анализа в управленческой деятельности// Бенефициар, №10, 2018 г. 152-155 с.;

- Харькова Н. В. Хрусталева П. А. Анализ финансовой отчетности// Концепция общества знаний в современной науке, 2019 г. 235-236 с.;

- Шутова Я. В. Максимова О. Н. Экова В. А., Горбунова А. В. К вопросу о факторах, влияющих на прибыль предприятия// Вопросы экономических наук, №3, 2018 г. 62-64 с.;

- Эргардт О. И. Герман О. И. Методическое обоснование анализа качества прибыли// Интернет-журнал науковедение, №1, 2018 г. 57 с.