ВВЕДЕНИЕ

1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКОГО БАНКА

1.1.Понятие и сущность финансовой устойчивости коммерческого банка

1.2.Правовые основы регулирования ликвидности и устойчивости кредитной организации

1.3 Характеристика современных методик оценки финансовой устойчивости кредитных организаций

2.АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПАО «СБЕРБАНК»

2.1.Общая характеристика ПАО «СБЕРБАНК»

2.2.Анализ организационно-экономических показателей ПАО «СБЕРБАНК»

2.3.Оценка финансовой устойчивости ПАО «СБЕРБАНК»

3.ПРОБЛЕМЫ И ПУТИ СОВЕРШЕНСТВОВАНИЯ ОЦЕНКИ ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКОГО БАНКА

3.1.Проблемы в финансовой устойчивости ПАО «СБЕРБАНК»

3.2.Мероприятия по повышению финансовой устойчивости ПАО «СБЕРБАНК»

3.3.Оценка экономической эффективности предложенных мероприятий

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Как показывает практика, мировые политические и экономические процессы не всегда оказывают позитивное влияние на национальную экономику, а также на один из ее важнейших секторов – банковскую систему. События последних лет свидетельствуют о том, что финансовая нестабильность может создавать существенную угрозу для экономической безопасности страны. Данный аспект находит свое отражение в увеличении числа банков, не способных вовремя выполнять свои обязательства перед бюджетом, вкладчиками и кредиторами. Ситуация обостряется с уменьшением возможностей банков в части привлечения капитала и закрытию доступа к дешевым источникам фондирования.

В данной ситуации одним из наиболее актуальных способов повышения стабильности банковского сектора является совершенствование системы оценки деятельности коммерческих банков и их финансовой устойчивости. Внедрение новых подходов позволит выявить проблемные банки на более ранней стадии посредством их системного мониторинга, который учитывает достаточность капитала, уровень управляемости ликвидностью, качество и сбалансированность структуры активов и пассивов в соотношении с возможными рисками и финансовыми результатами деятельности коммерческих банков.

Актуальность исследования состоит в том, что в условиях постоянно меняющейся внешней финансовой среды внутренние процессы также претерпевают существенные изменения, что приводит к быстрому устареванию существующих теоретических и практических подходов к обеспечению и оценке финансовой устойчивости кредитных организаций. В данной ситуации особую роль приобретает работа органов банковского надзора ЦБ РФ, от компетентности которых зависит жизнеспособность банковской системы РФ.

Целью данной выпускной квалификационной работы является оценка финансовой устойчивости ПАО «СБЕРБАНК» и разработка рекомендаций по ее повышению.

Для достижения поставленной цели необходимо выполнить следующие задачи:

− рассмотреть теоретические аспекты анализа финансовой устойчивости коммерческого банка;

− дать оценку финансовой устойчивости ПАО «СБЕРБАНК»;

− разработать рекомендации по повышению финансовой устойчивости ПАО «СБЕРБАНК» ;

Объектом исследования выпускной квалификационной работы выступает ПАО «СБЕРБАНК».

Предметом исследования являются результаты деятельности и финансовая устойчивость ПАО «СБЕРБАНК» за период 2017-2019 гг.

Гипотеза исследования: финансовая устойчивость банка зависит от объёма и качества ресурсного потенциала.

Информационной основой для написания выпускной квалификационной работы послужили законодательные и правовые акты РФ, нормативно-правовые акты Банка России, отчетность, статистический бюллетень и публикуемая информация на сайте Банка России, аналитические материалы рейтингового агентства «Эксперт РА». В качестве учебного материала использовались работы Агеевой Н.А., Жарковской Е.П., Жукова Е.Ф., Кемаевой С.А., Лавруина О.И., Пашковского В.С., Поляка Г.Б., Романовского М.В., Трошина А.Н.

Практическая значимость работы заключается в том, что отдельные её положения могут быть использованы специалистами банковских учреждений.

Структура выпускной квалификационной работы состоит из введения, двух глав, заключения и использованных источников литературы.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВОЙ УСТОЙЧИВОСТИ КОММЕРЧЕСКОГО БАНКА

1.1. Понятие и сущность финансовой устойчивости коммерческого банка

Устойчивость коммерческого банка представляет собой такое его состояние, при котором обеспечивается его динамичное развитие, выполняются свойственные банку функции, и обеспечивается его равновесное состояние при негативном воздействии внутренних и внешних факторов[19, с. 56]. Помимо общепринятого определения, разные авторы предлагают собственную уточненную трактовку (таблица 1.1).

Таблица 1.1 Подходы авторов к определению финансовой устойчивости коммерческого банка

| Автор | Определение |

| Горюкова О. В. | Финансовая устойчивость является в современных условиях одним из основных элементом финансового состояния банка. Определение уровня устойчивости и надежности банка требует объективной оценки его финансового состояния, носящий системный характер. Системный подход к диагностике финансового положения банка включает сбалансированную совокупность показателей, отражающих уровень надежности и эффективности деятельности банка, а также угрозы возникновения банкротства[17, с. 12] |

| Овчинникова О. П., Бец А. Ю. | Способность банка выполнять базовые и новые появляющиеся функции независимо от характера внешних воздействий[27] |

| Лукасевич И. Я. | Способность банка в динамичных условиях рыночной среды противостоять внешним и внутренним негативным факторам, обеспечивать доверие юридических и физических лиц, и защищать интересы акционеров [26] |

| Леонтьев А. Б. | Статичное состояние банка в определенный момент его деятельности, так и в процессе его движения [23] |

Исследуя различные подходы к определению понятия финансовой устойчивости, можно определить, что данное понятие определяется как особое состояние банка, которое характеризуется выполнением условий его ликвидности и кредитоспособности, а также выполнения банком своих функций трансформации сбережений в кредитные размещения и незамедлительное проведение расчетов.

Для определения понятия финансовой устойчивости используется два основных подхода:

− результативный подход к пониманию финансовой устойчивости, указывающий на то, что её поддержание обеспечивается выполнением банком заданных параметров его деятельности;

− ресурсный подход, определяющий то, что банк привлекает денежные средства в целях размещения их на рынке.

Устойчивость банка в решающей степени определяется финансовыми результатами его деятельности, проявляющимися в первую очередь в ликвидности и доходности.

Под ликвидностью банка понимается его способность обеспечить полное и своевременное выполнение своих долговых обязательств посредством мобилизации средств, необходимых в определенной для этого денежной сумме. Отсюда, все активы банка группируются по степени их ликвидности, наиболее ликвидными из которых считаются те, которые обладают возможностью быстрой реализации и без существенных потерь обращаются в наличные или безналичные деньги.

Для наиболее ликвидных активов, при этом, характерны свои особенности – при минимальном уровне рискованности, они способны приносить наименьший доход, в отличие от других менее ликвидных активов. Поэтому для каждого банка важна не только максимальная ликвидность, но и сбалансированность активов и пассивов по срокам их привлечения и размещения.

В таблице 1.2 представлена характеристика основных групп активов по степени их ликвидности.

Таблица 1.2 Активы коммерческих банков по степени ликвидности

| Группы активов | Виды активов | Характеристика |

| Высоколиквидные | — денежные средства в кассе;

— средства на корреспондентских и резервных счетах в Банке России и т.д. |

Находятся в наличноденежной форме и могут быть использованы для срочных целей (выплаты изымаемых вкладов, выдачи

кредитов и т.д.) |

| Средняя степень

ликвидности |

— краткосрочные ссуды;

— ссуды до востребования; — высоколиквидные ценные бумаги, в первую очередь ГКО и т.д. |

Могут быть переведены в наличность в ближайшее время и с незначительными потерями |

| Низколиквидные | — долгосрочные ссуды;

— инвестиционные вложения; — основные средства: недвижимость, земельные участки и т.д. |

Срок обращения в денежную наличность, как правило более длительный, а вероятность быстрого превращения является

минимальной |

Ликвидность является важнейшей качественной характеристикой деятельности любой кредитной организации. Проблемы ликвидности приводят к нарушениям в проведении платежей и осуществлении других вдов операций с клиентами, что, в свою очередь, способно повлиять на репутацию банка и снизить его клиентскую базу.

Ликвидность является основой платежеспособности коммерческого банка, которая является более емким понятием и характеризует способность банка отвечать по своим обязательствам любого характера: налоговым, кредитным и т.д.

На ликвидность и платежеспособность банка оказывают влияние макро- и микроэкономические факторы. К основным макроэкономическим факторам относятся:

- социально-экономическая обстановка в стране;

- наличие отработанной законодательной и нормативно-правовой базы, регламентирующей банковскую деятельность;

- состояние финансового рынка;

- структура и стабильность банковской системы.

Микроэкономические факторы:

- ресурсная база банка и возможности ее структурирования;

- эффективность размещения финансовых ресурсов; 3) уровень менеджмента;

4) функциональная структура и мотивация деятельности банка.

Общий механизм обеспечения финансовой устойчивости банка представлен на рисунке 1.1.

Рис. 1.1. Механизм обеспечения финансовой устойчивости коммерческого банка

Уставленный механизм позволяет сделать основной вывод о том, что на финансовую устойчивость банков оказывают влияние: структура их денежных потоков, качество управления данных потоков с учетом состояния внутренней и внешней среды.

Стратегическими задачами при определении политики банка в части регулирования финансовой устойчивости, можно назвать следующие:

− оптимизация структуры капитала и обеспечение финансового

состояния банка;

− максимально возможное увеличение прибыли;

− формирование данных о финансовом состоянии банка для

собственников, кредиторов и инвесторов;

− использование банком рыночных механизмов привлечения финансовых ресурсов[25].

Для коммерческого банка оптимизация структуры его капитала является важнейшей задачей обеспечения его финансовой устойчивости. При этом, исследовать эффективность структуры можно посредством оценки параметров эффективности функционирования самого банка. Банк признается эффективно функционирующим, если одновременно соблюдаются следующие условия:

− темп изменения прибыли выше 100 % (т. е. наблюдается прирост);

− темп роста прибыли выше темпа увеличения выручки;

− темп увеличения выручки выше темпа прироста активов[16, с. 29].

Абсолютные показатели экономического эффекта являются основными способами оценки эффективности структуры банковского капитала. Однако, следует также учитывать такой важный параметр как уровень банковского риска.

Под рисками банковской деятельности понимается вероятность потерь банком при наступлении определенных событий. Коммерческий банк может иметь успех только в том случае, если принимаемые риски разумны, контролируемы и находятся в пределах их финансовых возможностей и компетенции. Отсюда, принятие рисков составляет основу банковской деятельности.

Основными видами рисков, оказывающих наибольшее воздействие на финансовую устойчивость банков, являются:

− регулятивные риски, связанные с ужесточение надзора и усилением требований к финансовой устойчивости;

− инвестиционные риски от операций на фондовом рынке;

− кредитные риски в связи с невозвратом выданных денежных средств.

Выступая важнейшими участниками финансового рынка и субъектами экономики, банки в значительной степени не только влияют на развитие воспроизводственных процессов, но и затрагивают права и интересы значительной части населения. В связи с этим банковская деятельность подлежит регулированию со стороны Банка России. В числе основных направлений регулирования – требование Банка России к поддержанию приемлемого уровня банковской ликвидности и достаточности капитала. Данные критерии лежат в основе деятельности по поддержанию устойчивости банковского сектора РФ.

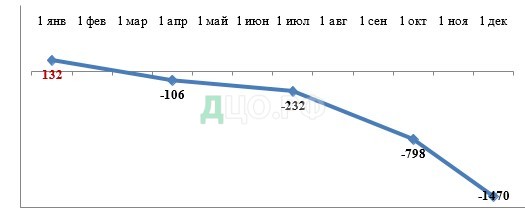

По данным Банка России на 01.12.2019 банковский сектор РФ находится в профиците, который составляет 1470 млрд. руб. (рис. 1.2)

Рис. 1.2. Структурный дефицит (+) / профицит (-) ликвидности банковского сектора, 2019 год, млрд. руб.[29]

Притоку ликвидности в банки способствовал рост объема размещения Федеральным казначейством бюджетных средств на банковские депозиты. Кроме того, порядка 25 млрд. руб. поступило в банки в результате финансирования государственных проектов с использованием средств Фонда национального благосостояния РФ [21].

Таким образом, современные тенденции увеличения финансовой устойчивости банковского сектора связаны со снижением объемов рисковых операций банков, искусственного поднятия уровня ликвидности банковского сектора и принятием мер регулирования текущего уровня платежеспособности кредитных организаций. Отсюда, сущность финансовой устойчивости современных коммерческих банков состоит в соблюдении сбалансированности между уровнем требований Банка России к ликвидности и платежеспособности банков, и уровнем риска по проводимым банковским операциям.

1.2. Правовые основы регулирования ликвидности и устойчивости кредитной организации

На современном этапе экономического развития России наблюдается систематическое ужесточение требований Банка России к кредитным организациям, что обосновано системной «чисткой» банковского сектора от тех учреждений, которые не способны отвечать по своим обязательствам, имеют неблагонадежную кредитную историю и зарабатывают свою прибыль на необоснованно рискованных операциях. Как показывает практика, данные аспекты являются основной причиной банкротства коммерческих банков и потери вкладчиками и кредиторами своих финансовых ресурсов, что значительно усиливает напряженность в финансовом секторе экономике и может привести к снижению финансовой устойчивости связанных коммерческих банков.

Основными причинами банкротства банков являются:

− невозврат кредитов;

− обесценение активов, и в первую очередь тех из них, которые являются инструментами финансового рынка и подвержены рыночным колебаниям цен

(ценные бумаги, иностранная валюта, золото);

− потеря ликвидности из-за массового изъятия вкладов;

− убытки от основной деятельности;

− криминогенные причины.

Предотвращение причин несостоятельности коммерческих банков является главным аспектом сложившейся правовой системы регулирования их ликвидности и финансовой устойчивости.

Рассмотрим основные нормативные акты, регулирующие на сегодняшний день деятельность коммерческих банков в части управления собственным капиталом, уровнем его достаточности, рисками банковской деятельности и общими требованиями к совершаемым операциям.

Федеральный закон от 02.12.1990 № 395-1 «О банках и банковской деятельности»[1]– основной закон по банковскому делу, который дает определение понятиям «кредитной организации», «банка», «небанковской кредитной организации», «банковской группы», «банковского холдинга», «банковских операций», «вклада», «вкладчика». Закон определяет минимально приемлемую величину уставного капитала банка, требования к его управленческому персоналу, устанавливает требование к обязательной регистрации кредитных организаций и их лицензировании, а также определяет основные причины и основания прекращения деятельности банка в связи с его ликвидацией, реорганизацией и отзывом лицензии на осуществление банковских операций.

Федеральный закон от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»[2]– основой закон о главном банке РФ, который устанавливает его функциональные обязанности, цели и задачи работы. Закон определяет обязанности органов управления Банка России, требования к порядку и сокам предоставления отчетности, характеризует денежную единицу, основные инструменты и методы денежно-кредитной политики, права ЦБ РФ на осуществление отдельных операций. Также закон устанавливает права и полномочия Банка России в части осуществления надзорной деятельности за работой банковского сектора РФ.

Федеральный закон от 27.06.2011 № 161-ФЗ «О национальной платежной системе»[3]– определяет основы существования и порядок работы национальной платежной системы, особенности предоставляемых услуг в данной сфере, в том числе осуществление переводов денежных средств, в том числе с использованием электронных средств платежа. Закон устанавливает права и обязанности основных участников расчетов, а также устанавливает функционал и организационные аспекты системы и порядок осуществления функциональных обязанностей в направлении надзорной деятельности национальной платежной системе.

Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»[4] – устанавливает требования к применению обязательной процедуры страхования вкладов для защиты населения от возможных рисков несостоятельности коммерческих банков. Закон устанавливает порядок работы Агентства по страхованию вкладов РФ, как основного гаранта возврата застрахованных вкладов. Каждый банк, принимающий вклады населения, обязан иметь соответствующую лицензию, заключить соглашение с АСВ в установленном порядке и соблюдать резервные требования.

Инструкция ЦБ РФ № 180-И от 28.06.2017«Об обязательных нормативах банков»[13] – одна из важнейших Инструкций Банка России, устанавливающая методику расчета обязательных нормативов банков. Данная инструкция пришла на замену ранее действующей Инструкции № 139-И. Инструкция устанавливает требования к соблюдению 8 обязательных нормативов:

- достаточности капитала;

- ликвидности;

- максимального размера риска на одного заемщика или группу связанных заемщиков;

- максимального размера крупных кредитных рисков;

- максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам);

- совокупной величины риска по инсайдерам банка;

- использования собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц;

- максимального размера риска на связанное с банком лицо (группу связанных с банком лиц).

Инструкцией установлены методики расчета приведенных нормативов, в основу которых заложены принципы достоверности и объективности, осмотрительности, преобладания экономической сущности над формой и других международно-признанных принципов, позволяющих качественно оценить операции и отразить их в отчетности.

В соответствие с Указанием Банка России от 24.11.2016 № 4212-У[9] сведения о размере установленных нормативов, рассчитанных в соответствие с утвержденной методикой, обязаны ежеквартально предоставляться в Банк России в форме отчетности 0409135 «Информация об обязательных нормативах и о других показателях деятельности кредитной организации».

Положение ЦБ РФ 26.03.2004 № 254-П «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности»[7]– один из самых известных и самых сложных нормативных актов Банка России, который определяет классификационные признаки ссуд различных категорий качества. Данная классификация служит основанием для группировки заемщиков по их финансовому положению, что необходимо для определения предельного размера расчетного резерва, который рассчитывается в процентном соотношении от общей величины долга по группе заемщиков. Положение также устанавливает особенности формирования резервов для прочих категорий ссуд с их группировкой по однородным ссудам, взаимосвязанным заемщикам, а также определяет условия и порядок списания банком задолженности, попавшей в категорию безнадежных. Положение является основным нормативным актом для работы банков с кредитами, ценными бумагами, учетными векселями и факторинговыми требованиями по сделкам, проводимым с отсрочкой платежа.

Положение ЦБ РФ от 28.12.2012 № 395-П «О методике определения величины собственных средств (капитала) кредитных организаций («Базель III»)[6] – устанавливает методику определения величины капитала банка с учетом международных подходов к повышению устойчивости банковского сектора («Базель III»). Величина собственных средств (капитала), определяемая в соответствии с Положением 395-П, используется в целях определения значений обязательных нормативов, установленных Инструкцией № 180-И, а также в других случаях, когда в целях определения значения пруденциальных норм деятельности используется показатель собственных средств кредитной организации.

С введением в действие данного Положения были усилены требования к банковскому капиталу. Данные требования сосредоточены, преимущественно, на собственном капитале, поскольку он представляет собой самую высокую степень ликвидности и поэтому выступает лучшей формой амортизации финансовых убытков.

Согласно исследованиям, которые провел Базельский комитет, реализация новых стандартов будет происходить поэтапно, что позволит аккумулировать капитал и при этом обеспечивать финансирование кредитно-инвестиционных операций (таблица 1.3).

Таблица 1.3 Поэтапное введение требований к капиталу банков

| Показатели | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Коэффициент уставного капитала | 3,5 | 4,0 | 4,5 | 4,5 | 4,5 | 4,5 | 4,5 |

| Буфер капитала | 0,625 | 1,25 | 1,875 | 2,5 | |||

| Минимальное значение с учетом буфера капитала | 3,5 | 4,0 | 4,5 | 5,125 | 5,75 | 6,375 | 7,0 |

| Капитал 1-го уровня | 4,5 | 5,5 | 6,0 | 6,0 | 6,0 | 6,0 | 6,0 |

| Регулятивный капитал | 8,0 | 8,0 | 8,0 | 8,0 | 8,0 | 8,0 | 8,0 |

| Регулятивный капитал к буферу капитала | 8,0 | 8,0 | 8,0 | 8,625 | 9,25 | 9,875 | 10,5 |

Одним из самых важных результатов действий в банковском регулировании и надзоре в последнее время можно назвать возросшую способность российского банковского сектора противостоять серьезным внешним угрозам. В целом банковская система устойчива, имеет хороший запас капитала и может эффективно функционировать без коррекционных послаблений, что подтверждается стресс-тестами, проводимыми Банком России и крупнейшими кредитными организациями[24].

Таким образом, сегодня Банком России проводится радикальная перестройка всей системы надзора за кредитными организациями, влияющая на финансовую устойчивость банков. Повышается скорость принятия надзорных решений, более того, Банк России стремится усилить профилактический характер надзора.

Инструкция ЦБ РФ от 02.04.2010 № 135-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций»[12] – правовой акт, устанавливающий порядок и сроки принятия решений о лицензировании банковских операций. Документ является первоосновой в работе юридических служб банка и его руководителей. В Инструкции приводятся описания всех видов банковских лицензий и требования к банку для их последующего получения: к составу учредителей, перечню подаваемых для их получения документов, открытию и закрытию банковских филиалов, на которые распространяются действия полученных лицензий, особенностям процедур подтверждения лицензий при реорганизации банка.

Положение ЦБ РФ 16.12.2003 № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах»[5] – документ устанавливает требования к проведению обязательного контроля в целях поддержания внутренней безопасности и выявления операционных и иных внутренних рисков. Данное требование служит основой для предотвращения мошеннических действий со стороны сотрудников и внутренних служб банка.

Положение Банка России от 06.08.2015 № 483-П «О порядке расчета величины кредитного риска на основе внутренних рейтингов»[8].Данный правовой акт, в соответствие со своим названием, устанавливает порядок расчета величины банковского кредитного риска на основе внутренних рейтингов РФ. Положение устанавливает порядок и особенности применения действующих методик по управлению рисками, определяет модели количественной оценки рисков, которые используются для определения величины кредитного риска, рассчитываемого на основании внутренних рейтингов. Данные модели в дальнейшем включаются в нормативы достаточности капитала банка (норматив достаточности базового капитала банка, норматив достаточности основного капитала банка, норматив достаточности собственных средств (капитала) банка), необходимость расчета и соблюдения которых установлена Инструкцией Банка России №180-И. Положение также определяет условия для внесения корректив в действующие методики и модели управления рисками, с целью их приведения к алгоритму расчетов с использованием внутренних рейтингов.

Условие обязательного проведения оценки финансовой устойчивости нашла свое применение в банковской практике с принятием требований к банкам для их участия в системе страхования вкладов. Для этих целей в 2004 году Советом директоров Банка России была введена группа показателей, которые и на сегодняшний день используются для оценки финансовой устойчивости кредитных организаций:

— группа показателей оценки капитала: показатели оценки качества капитала, достаточности собственных средств (капитала);

— группа показателей оценки активов: показатели качества ссуд и активов, доли просроченных ссуд, размера резервов на потери по ссудам и иным активам, концентрации крупных кредитных рисков, в том числе на акционеров (участников) и на инсайдеров;

— группа показателей оценки качества управления банком: показатели прозрачности структуры собственности (достаточность объема раскрываемой информации о структуре собственности банка в соответствии с законодательством РФ и нормативными актами Банка России, доступность информации о лицах (группах лиц), оказывающих существенное влияние на решения, принимаемые органами управления банка, значительность влияния на управление банком резидентов оффшорных зон); система управления рисками, в том числе, контроля за величиной валютной позиции; показатели деятельности службы внутреннего контроля, в том числе в направлении противодействия легализации незаконных доходов и финансирования терроризма;

— группа показателей оценки доходности: рентабельность активов и капитала, структура доходов и расходов, чистая процентная маржа и чистый спред от кредитных операций;

— группа показателей оценки ликвидности: соотношение привлеченных средств и высоколиквидных активов, мгновенная, текущая и общая ликвидность, структура привлеченных средств, зависимость от межбанковского рынка, риск собственных вексельных обязательств, небанковских ссуд, обязательных резервов и риска на крупных кредиторов (вкладчиков).

Каждая группа показателей, применяемых при оценке финансовой устойчивости, оценивается по средневзвешенным балльным весовым компонентам. Балл определяет качественные характеристики банка по соответствующему признаку, а вес –значимость данного показателя для оценки финансового состояния кредитной организации.

На сегодняшний день, применение данных требований регламентировано Указанием Банка России от 11.06.2014 № 3277-У, в котором приводятся подробные методики расчета и оценки установленных групп показателей финансовой устойчивости кредитных организаций[10].

Новым нормативным актом, определяющим порядок оценки экономического положения банков, является Указание Банка России от 03.04.2017 № 4336-У[11]. В соответствие с документом, оценка экономического положения банков на современном этапе осуществляется по результатам оценок:

− капитала;

− активов;

− доходности;

− ликвидности;

− процентного риска;

− риска концентрации;

− обязательных нормативов;

− качества управления;

− прозрачности структуры собственности банка.

Оценка экономического положения банков осуществляется главными управлениями Банка России, или Департаментом надзора за системно значимыми кредитными организациями Банка России, или Службой текущего банковского надзора Банка России. По результатам проводимой оценки производится отнесение банков к одной из пяти групп устойчивости.

1.3 Характеристика современных методик оценки финансовой устойчивости кредитных организаций

На современном этапе развития банковской сферы существует большое количество методик оценки устойчивости коммерческих банков. Для упрощения их учета все функционирующие методики оценки можно условно разделить на две группы – отечественные и зарубежные методики (рис. 1.3).

Российские методики можно разделить на две основные группы: методики Банка России и авторские методики с методиками рейтинговых агентств. Методика оценки финансовой устойчивости в соответствие с Указанием Банка России № 4336-У, определяет обобщенный результат, который позволяет выявить степень устойчивости коммерческого банка в целом, для чего рассчитываются обобщающие результаты по группам показателей оценки.

Рисунок 1.3 – Современные методики оценки финансовой устойчивости коммерческих банков

В таблице 1.4 представлены основные показатели, применяемые для проведения комплексной оценки экономического положения банков.

Таблица 1.4 Показатели для оценки экономического положения банков

| Группа показ-лей | Показатели | Вес показ. | Формула расчета |

| Оценка капитала | Достаточность собственных средств (ПК1) | 3 | Применяется формула расчета норматива достаточности собственных средств (Н1.0) |

| Показатель оценка качества капитала

(ПК2) |

2 | ПК2= К/ А−Ариск0 ×100% (1.1)

К – собственные средства (капитал) банка; А – активы Ариск0 – совокупная величина активов, имеющих нулевой коэффициент риска |

|

| Оценка активов | Качество ссуд (ПА1) | 3 | ПА1=СЗбн/СЗ×100% (1.2)

СЗбн – безнадежные ссуды СЗ – общая ссудная задолженность |

| Риск потерь (ПА2) | 2 | ПА2 = А20(РП20 +(РР20 −Р))×100%

К (1.3) А20 – активы, резервы на которые должны быть сформированы в размере 20 % РП20 – РВП, сформированные под А20 РР20 – величина расчетного РВП под А20 Р – минимальный размер РВП под А20 |

|

| Доля просроченных ссуд (ПА3) | 2 | ПА3=СЗпр/СЗ×100% (1.4)

СЗпр– ссуды, просроченные на более чем 30 календарных дней |

|

| Размер резерва на потери по ссудам и иным активам (ПА4) | 3 | ПА4=РВПС р –РВПС ф /К ×100% (1.5)

РВПСр – величина расчетного РВПС РВПСф – величина фактически сформированного РВПС |

|

| Концентрация крупных кредитных рисков (ПА5) | 3 | Применяется формула расчета норматива максимального размера крупных кредитных рисков Н7 | |

| Концентрация кредитных рисков на акционеров (ПА6) | 3 | Применяется формула расчета норматива минимального размера кредитов и гарантий, предоставленных банком своим участникам Н9.1 | |

| Концентрация кредитных рисков на инсайдеров (ПА7) | 2 | Применяется формула расчета норматива совокупной величины риска по инсайдерам банка Н10.1 | |

| Оценка доходности

|

Прибыльность активов (ПД1) | 3 | ПД1=ФР−ЧД раз/ Аср ×100% (1.6)

ФР – финансовый результат банка ЧДраз – чистые доходы от разовых операций Аср – средняя величина активов |

| Прибыльность капитала (ПД2) | 3 | ПД2=ФР−ЧД −Н раз/ Кср×100% (1.7)

Н – начисленные налоги Кср – средняя величина капитала |

|

| Структура расходов (ПД4) | 2 | ПД4= Рау/ЧД×100% (1.8)

Рау – административно-управленческие расходы ЧД – чистые доходы |

|

| Чистая процентная маржа (ПД5) | 2 | ПД5=ЧДп/Аср×100% (1.9)

ЧДп – чистые процентные доходы |

|

| Чистый спред от кредитных операций

(ПД6) |

1 | ПД6= Д/СЗср ×100%− Пп Обср /×100% (1.10)

Дп – процентные доходы по ссудам Рп – процентные расходы Обср – средняя величина обязательств |

|

| Оценка ликвидности | Краткосрочная ликвидность (ПЛ1) | 2 | ПЛ1= Лат О−(Одл−Офл)/ ×100% (1.11)

Лат – ликвидные активы банка О – общий объем обязательств Одл – обязательства банка со сроком погашения более 1 года Офл – средства клиентов-ФЛ со сроком погашения более года |

| Мгновенная ликвидность (ПЛ2) | 3 | Применяется формула расчета норматива Н2 | |

| Текущая ликвидность (ПЛ3) | 3 | Применяется формула расчета норматива Н3 | |

| Структура привлеченных средств (ПЛ4) | 2 | ПЛ4=Овм/ПС×100% (1.12)

ПС Овм – обязательства до востребования ПС – привлеченные средства |

|

| Зависимость от межбанковского рынка (ПЛ5) | 2 | ПЛ5= ПСбк−СЗбк/ПС×100% (1.13)

ПСбк – полученные межбанковские кредиты (депозиты) СЗбк – предоставленные МБК |

Представленные показатели также применяются для оценки другими банками и организациями финансовой устойчивости банка. При оценке Банком России по каждой группе рассчитывается обобщающий результат, который представляет собой средневзвешенное значение показателей. Его расчет производится по формуле:

n n

РГД =∑(баллi ×весi )/∑весi (1.14)

i=1 i=1

Где баллi – оценка от 1 до 4 соответствующего показателя в соответствие с уровнем его значимости (1 балл присваивается для лучшего уровня показателя, 2 – для больше среднего и т.д.) весi – оценка по шкале относительной значимости от 1 до 3.

Обобщающей результат по группе показателей характеризует состояние рассчитываемой группы следующим образом:

— равный 1 – хорошее

— равный 2 – удовлетворительное — равный 3 – сомнительное

— равный 4 неудовлетворительное

На основе полученных данных можно рассчитать прогнозные значения изменения финансовой устойчивости коммерческого банка.

Методика в соответствии с Указанием Банка России № 3277-У, определяет обобщающий показатель финансовой устойчивости. По сравнению с предыдущей методикой более подробно рассматривает вопрос управления рисками. Так же в отличие от методики 4336-У, рассчитываются прогнозные показатели доходности и капитала. При этом, ранжирование значений по баллам является исключительно экспертное и имеет место субъективный подход к оценке со стороны Банка России.

Авторская методика Виталия Кромонова основана на выявлении уровня финансовой устойчивости в соответствие с разработанной «формулой надежности».Данная формула включает 6 наиболее важных, в точки зрения автора, критериев:

N =45k1 +20k2 +103k3 +15k4 +5k5 +5k36 (1.15)

гдеk1 – генеральный коэффициент надежности, равный отношению собственного капитала к сумме работающих (рискованных) активов;

k2 –коэффициент мгновенной ликвидности, рассчитываемый, как соотношение ликвидных активов и обязательств «до востребования»;

k3 – кросс-коэффициент, равный отношению совокупных обязательств банка к объему выданных кредитов; k4 – генеральный коэффициент ликвидности, равный отношению ликвидных активов и защищенного капитала к суммарным обязательствам банка;

k5 – коэффициент защищенности капитала, равный отношению защищенного капитала банка к собственному капиталу;

k6 – коэффициент фондовой капитализации прибыли, равный соотношению собственного капитала и размера уставного фонда.

Полученное в итоге рейтинговое число (N) является главным показателем потенциальной надежности банка. Наиболее оптимальным его значением является N=100, при данном условии положение банка считается стабильно надежным. В соответствие с методикой, абсолютной надежность может обладать только тот банк, деятельность которого удовлетворяет следующие условия:

− суммарная величина выданных ссуд и прочих рискованных вложений банка не превышает общую величину его капитала;

− объема ликвидных активов достаточно для покрытия общей величины средств на счетах «до востребования»;

− суммарные обязательства банка подвержены риску не более чем на 1/3;

− суммарный объем банковских обязательств является полностью обеспеченным имеющимися у банка ликвидными активами и защищенным капиталом;

− собственные средства (капитал) банка полностью инвестирован в ценности и недвижимость;

− взносов учредителей втрое меньше, чем суммарной величины собственного капитала.

В основе методики лежит опора на «идеальное», по мнению автора, банковское учреждение, которое способно своевременно и максимально быстро выполнять все свои обязательства при возникновении такой необходимости и возрастании нестабильности банковского сектора. Для клиентов такого банка риск невозврата вложенный средств исключен. Соответственно, чем более высоким и приближенным к «идеалу» является рейтинговое число банка, тем большей надежностью он обладает для потенциальных вкладчиков.

Методика Аналитического центра финансовой информации (АЦФИ) состоит в применении модели ранжирования. Для этого применяется два основных подхода:

- определение надежности банка с применением оценочных показателей: достаточности капитала, качества и стоимости активов, качества управления банком, сбалансированности его активов и пассивов с точки зрения ликвидности. Расчеты установленных показателей должны быть приведены в специально разработанных для этого формах МСФО. При этом, данная методика не ограничена только анализом балансовых показателей, но также включает расчет частных показателей, к которым относятся: качество банковских активов, управления, позиция банка в рейтинге банков с аналогичной величиной капитала;

- пресс рейтинг, который основан на методике группировки банков по следующим признакам: местоположения банка, особенностях стратегии будущего развития, анализа деятельности, технического оснащения, широты клиентской базы и особенностях сервисного обслуживания, публичных выступлениях руководителей банка. Каждому из шести критериев присваивается определенный индекс, значение которого рассчитывается как средневзвешенное из суммы всех шести показателей. В отличие от других методик, данная учитывает индивидуальное мнение прессы, что, в свою очередь, определяет уровень доверия населения к конкретному коммерческому банку.

Методика ранжирования банков, предложенная журналом «Эксперт», основа на анализе основных банковских показателей, доступных для общего пользования. Ее целью является выделение сходства между различными группами коммерческих банков с целью выделения кластеров по характерным признакам. Отнесение банков к одному кластеру происходит при наличии характерного сходства, при этом учитываются временные ряды различных признаков, которые в течение анализируемого времени имеют равноценную динамику. В отличие от других методик, подход агентства «Эксперт» отличается тем, при построении рейтинга надежности учитываются комплексные показатели. Структура рейтингового анализа состоит из двух основных частей:

− анализа банков в плоскости «прибыльность-надежность»;

− исследование изменений показателей в течение определенного времени и выявление динамического сходства.

В рамках установленной методики оценка прибыльности осуществляется в соотношении к нетто-активам, а надежность оценивается с позиции соотношения капитала банка и привлеченных средств. Главным преимуществом данной методики является использование статистического анализа, основанного всего на двух основных критериях. К недостаткам можно отнести отсутствие анализа неколичественных показателей[22].

Методики «Оргбанка» основана на формировании статистических моделей зависимостей, которые служат для построения оценочной системы. Основной недостаток данной модели состоит в применении в качестве основного метода – метода экспертных оценок, в котором точность и объективность полученных результатов будет зависеть от таких субъективных факторов, как опыт и квалификация экспертов.

Методика CAMELS активно применяется ФРС США в качестве стандартизированного подхода к оценке устойчивости банковских кредитных учреждений. В основе названия данной методики лежат следующие определения по оцениваемым критериям:

«С» — Capitaladequacy– достаточность капитала;

«A» — Assetquality– качество активов; «М» — Management– качество управления;

«E» — Eamings– доходность;

«L» — Liquidity– ликвидность;

«S» — Sensitivitytorisk– чувствительность к риску.

Главные преимущества методики состоят в выявлении прогнозных значений к направлениям движения показателей эффективности работы банков. При этом, общая оценка характеризует степень текущей надежности кредитной организации, критический уровень которой говорит о необходимости вмешательства со стороны контрольных органов банковского надзора. Основным недостатком методики является субъективность оценок экспертной комиссии, где будущий результат будет зависеть от профессионализма экспертов.

Методика ORAP применяется в банковской системе Франции и основана на применении следующих этапов оценки:

− расчет пруденциальных коэффициентов;

− анализ балансовой и небалансовой деятельности;

− определение величины рыночного риска;

− анализ доходов;

− расчет качественных критериев управления и внутреннего контроля.

Основными преимуществами данной методики являются высокая скорость проведения текущего анализа, отсутствие громоздких расчетов и относительная и доступность исходных данных. Основной недостаток данной методики состоит в отсутствии прогностики, она используется только для оценки текущего состояния кредитной организации.

Методика BAKIS используется Центральным Банком Германии с 1997 года. В ее основе лежит коэффициентный анализ, который включает 47 различных коэффициентов. Основное ее преимущество состоит в стандартизированном подходе, что значительно ускоряет процесс анализа, а большое число коэффициентов позволяет провести всестороннюю оценку для получения более объективного заключения о характере деятельности кредитной организации. Основной недостаток состоит в трудоемкости процесса, для эффективной реализации которого требует провести анализ по большому числу коэффициентов.

Для упрощения анализа рассматриваемых методик, сведем все имеющиеся по ним значения в единую оценочную таблицу.

Таблица 1.5 Сравнительный анализ различных методик оценки финансовой устойчивости коммерческих банков

| Методика | Аналитическ ая база | Количествен ные показатели | Качественны е показатели | Оценка экспертов | Рейтинг |

| Указание БР № 4336-У | Отчетность, аудиторское заключение | есть | есть | есть | есть |

| Указание БР № 3277-У | Отчетность, аудиторское заключение | есть | есть | есть | есть |

| Методика В. Кромонова | Отчетность | есть | нет | есть | есть |

| Методика агентства «Эксперт» | Отчетность | есть | есть | нет | есть |

| Методика «Оргбанка» | Отчетность | есть | нет | есть | нет |

| Методика АЦФИ | Отчетность, аудиторское заключение, данные

банке из СМИ |

есть | есть | есть | есть |

| CAMEL | Отчетность, данные

банке из СМИ |

есть | есть | есть | есть |

| PATROL | Отчетность, аудиторское заключение | есть | нет | нет | есть |

| ORAP | Отчетность, аудиторское заключение | есть | есть | есть | есть |

| BAKIS | Отчетность | есть | нет | нет | нет |

| FIMS | Отчетность | есть | нет | нет | нет |

| SAABA | Отчетность | есть | нет | нет | нет |

Проведенный анализ современных методик оценки финансовой устойчивости коммерческих банков позволяет установить, что основным источником информации служит публикуемая отчетность. Наибольшее распространение среди всех методик имеет оценка количественных показателей.

При этом, для отечественных методик характерна более комплексная оценка финансовой устойчивости коммерческого банка, а получаемые в ходе анализа данные служат для построения прогностических моделей. В отличие от отечественных моделей, сложившаяся практика оценки финансовой устойчивости за рубежом сложилась ввиду исторических особенностей развития банковского сектора. При этом, отдельные страны используют упрощенные модели анализа. Причиной для этого, как правило, является высокий уровень связи между кредитными организациями и центральными банками стран, как на уровне расчетов, так и на уровне осуществления текущего контроля.

На сегодняшний день существует множество авторских подходов к определению финансовой устойчивости, однако их главная сущность состоит в определении такого состояния банка, при котором будет обеспечен должный уровень ликвидности, прибыльности и рискованности проводимых операций. В дальнейшем для поддержания должного уровня финансовой устойчивости банки оптимизируют структуру собственного капитала, увеличивает собственную прибыль и применяет различные механизмы привлечения финансовых ресурсов.

Для оценки финансовой устойчивости коммерческих банков используются следующие основные группы показателей: оценки капитала, активов, качества управления, доходности, ликвидности. В 2019 году к данным показателям были добавлены показатели риска концентрации и прозрачности структуры собственности банка.

Анализ современных методик оценки финансовой устойчивости кредитных организаций позволил определить, что методики Банка России являются в отечественной практике одними из наиболее распространенных и их применение является более обоснованным, ввиду особенностей сложившегося банковского рынка. Оценка производится с применением рейтинговой модели, согласно которой каждому банку присваивается одна из пяти групп устойчивости. Итоговые данные служат для построения банковских рейтингов и прогнозов будущего развития кредитных организаций. Кроме того, анализ финансовой устойчивости необходим для системного мониторинга определения устойчивости банковского сектора в целом.

2. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПАО «СБЕРБАНК»

2.1. Общая характеристика ПАО «СБЕРБАНК»

Сбербанк России – универсальный банк, предоставляющий широкий спектр банковских услуг. Банк имеет генеральную банковскую лицензию № 1481 от 8 августа 2012 года.

Сбербанк является юридическим лицом со всеми характеристиками, присущими юридическому лицу. Сбербанк России является соучредителем или участвует в более чем в 100 коммерческих банках, финансовых и страховых компаниях, инвестиционных фондах, торговых домах. Сбербанк имеет общую лицензию на осуществление международных кредитных и расчетных и валютных операций, которые уполномочены банком.

Основной целью деятельности Банка является привлечение средств физических и юридических лиц, осуществление кредитных и расчетных и других банковских операций, а также сделок с физическими и юридическими лицами с целью получения прибыли.

Организационная структура коммерческого банка определяется, прежде всего, его организационно-правовой формой собственности, которая определяет организационную структуру банка, что, безусловно, отражено в Уставе Банка. Учитывая тот факт, что Сбербанк России имеет акционерную форму собственности, рассмотрим организационную структуру акционерного коммерческого банка.

Руководство Сбербанка России основано на принципе корпоративизма в соответствии с Кодексом корпоративного управления, утвержденным годовым Общим собранием акционеров Банка в июне 2002 года.

Организационная структура банка представлена на рисунке 2.1.

Рисунок 2.1. Организационная структура Сбербанка

Высшим органом управления банка является общее собрание акционеров, которое созывается в установленном порядке, по мере необходимости, но не реже одного раза в год. Общее собрание акционеров Сбербанка России принимает решения по основным вопросам деятельности. К компетенции Общего собрания акционеров относятся следующие основные вопросы: внесение дополнений, изменений, а также утверждение в новой редакции Устава Банка; реорганизация и ликвидация Банка; определение количества, номинальной стоимости, типа и прав, предоставляемых акциями; размещение облигаций; увеличение и уменьшение уставного капитала; утверждение аудитора Банка; утверждение годовых отчетов; утверждение внутренних документов Банка, а также решение иных вопросов, предусмотренных федеральным законом и Уставом Банка. При этом вопросы, отнесенные к компетенции Общего собрания акционеров, не могут быть переданы на решение Наблюдательному совету Банка и исполнительным органам Банка.

Наблюдательный совет состоит из 17 директоров, среди которых 12 представителей Банка России, 2 представителя Сбербанка России и 3 независимых директора.

К компетенции Наблюдательного совета Банка относятся следующие основные вопросы: рекомендации по размеру дивиденда по акциям; определение приоритетных направлений деятельности Банка; создание, при необходимости, комитетов Наблюдательного совета Банка по некоторым вопросам деятельности Банка; утверждение внутренних документов Банка, открытие представительств Банка, открытие и закрытие филиалов, внесение соответствующих изменений в Устав Банка, рекомендации о размере вознаграждения и компенсации, выплачиваемой членам Ревизионной комиссии Банка и т. д.

Совет Банка состоит из 13 членов, возглавляемых Президентом, Председателем Правления Банка. К компетенции Правления Банка относятся вопросы, связанные с управлением текущей деятельностью Банка.

Правление Банка в соответствии со своими задачами несет ответственность за: определение политики управления рисками Банка, обеспечение условий для ее эффективного осуществления, организацию процесса управления рисками в Банке; организацию и проведение в установленном порядке работы по совершенствованию сети филиалов; рассмотрения и решения вопросов об участии и прекращении участия Банка в других организациях; утверждение процентных ставок по вкладам физических лиц; рассмотрение состояния учета, отчетности и внутреннего контроля в Банке, заслушивание отчетов руководителей филиалов и других обособленных подразделений Банка по результатам ревизий и проверок их деятельности, принятие решений по этим вопросам; установление систем оплаты труда.

К компетенции органов управления Банком относится решение всех вопросов текущей деятельности Банка: выполнения решений Общих собраний акционеров и Наблюдательного совета; организация работы Правления; утверждение ежеквартального отчета по ценным бумагам; определение порядка обработки информации, классифицированной коммерческой тайной Банка, и ответственность за нарушение процедуры ее решения и др.

Все органы управления Банком формируются на основании Устава Сбербанка России и в соответствии с законодательством РФ.

Филиальная сеть банка по состоянию на 1 апреля 2018 года включает:24

– 12 территориальных банков;

– 94 филиала (в т.ч. – 1 за рубежом); – 2 представительства за рубежом; – 11728 дополнительных офисов;

– 3618 операционных касс вне кассового узла; – 639 операционных офисов;

– 235 передвижных пунктов кассовых операций.

В июне 2010 года Сбербанк получил разрешение от Комиссии по регулированию банковской деятельности Китая открыть представительство в Пекине, а в сентябре 2010 года Банк России зарегистрировал филиал ПАО «Сбербанк России» в Индии. Банк имеет дочернюю инвестиционную компанию ООО «Сбербанк Капитал», занимающуюся восстановлением и управлением активами, заложенными в банке.

Основными направлениями деятельности банка являются розничный бизнес, корпоративный бизнес и операции на финансовых рынках:

− розничный бизнес – банковские услуги физическим лицам, ведение текущих счетов физических лиц, прием вкладов, выпуск и обслуживание кредитных и дебетовых карт, предоставление потребительских кредитов и кредитов наличными, услуги ответственного хранения, денежные переводы.

Приоритетными направлениями розничного кредитования для банка являются:

а) кредитование в торговых точках (POS-кредитование);

б) кредитные карты и кредиты наличными;

− корпоративный бизнес – открытие и ведение текущих и расчетных счетов, предоставление овердрафтов и ссуд, услуги по управлению ликвидностью, документарные операции, торговое финансирование, операции классического факторинга;

− операции на финансовых рынках – привлечение и размещение средств на рынке МБК, конверсионные операции, банкнотные операции, операции с ценными бумагами, включая РЕПО, операции с производными финансовыми инструментами и т.д.

Приоритетными задачами банка в области розничного бизнеса являются:

1) разработка и внедрение новых продуктов;

2) продвижение перекрестных продаж;

3) повышение операционной эффективности и прибыльности сети продаж;

4) разработка и внедрение новых комиссионных продуктов;

5) поддержание линейки депозитных продуктов, оптимальных с точки зрения объема и стоимости привлекаемых «Сбербанком» ресурсов.

Одним из основных направлений развития в корпоративном бизнесе является транзакционный банкинг, объединяющий в себе:

− развитие продуктов классического факторинга;

− разработку новых, в том числе небанковских, сервисов для корпоративных клиентов в системе Интернет-банкинга;

− развитие продуктов по управлению ликвидностью компаний в зависимости от актуальных потребностей существующих и новых клиентов;

− развитие торгового финансирования и документарных операций.

В части операций на финансовых рынках приоритетными направлениями банка являются:

1) работа на межбанковском рынке;

2) поддержка клиентских операций и перекрестных продаж казначейских продуктов, а также реализация собственных торговых стратегий.

Стратегия развития ПАО «Сбербанк» предусматривает реализацию в 2020 году следующих приоритетных задач:

− повышение доходности бизнеса банка за счет удержания позиций в ключевых для банка сегментах розничного кредитования и управление доходностью на базе концепции чистой приведенной стоимости;

− увеличение комиссионных доходов розничной сети продаж и корпоративного бизнеса;

− увеличение доходов корпоративного бизнеса за счет роста объемов транзакционного банкинга и торгового финансирования, развития перекрестных продаж, а также снижения стоимости риска;

− снижение операционных расходов, включая мероприятия по релокации отделений, оптимизации структурных подразделений банка, а также пересмотр условий договоров с партнерами и контрагентами;

− рост доходов казначейского бизнеса за счет увеличения объема торговых операций и развития перекрестных продаж.

Основными задачами проводимой банком кредитной политики являются:

− определение риск-аппетита банка с учетом бизнес-возможностей и объективного состояния рынка;

− определение целевых клиентских сегментов;

− оценка риска корпоративного кредитования в зависимости от сектора экономики;

− определение основных инструментов для достижения целей кредитной политики (ценообразование, сегментирование, разработка продуктов и аллокация средств);

− разработка структуры взаимодействия бизнес- и риск-подразделений;

− определение основных принципов процесса принятия рисков и их мониторинга, лимитов портфеля и триггеров;

− установление краткосрочных целей для достижения запланированной структуры портфеля и направления процессов продаж.

В 2019 году в банке были ужесточены требования к более рискованным сегментам заемщиков розничного кредитования, внедрена новая концепция системы предотвращения мошенничества, разработан и запущен проект трансформации внутренних процессов сбора просроченной задолженности в розничном сегменте, что способствовало улучшению показателей операционной эффективности, развитию новых стратегий сбора задолженности и более продуктивному взаимодействию с коллекторскими агентствами «Сбербанк» снижает риск своей основной деятельности за счет применения следующих методов:

1) Использование макроэкономических прогнозов. С учетом макроэкономических прогнозов изменения процентных ставок и количественной оценки риска банк определяет приемлемую для себя целевую позицию, подверженную процентному риску.

2) Трансфертное ценообразование. С помощью трансфертных ставок в зависимости от целевой позиции банк увеличивает или уменьшает дисбаланс активов и пассивов по срочности, стимулируя активные или пассивные операции в той или иной валюте.

3) Использование финансовых и иных инструментов. В зависимости от необходимости формирования той или иной целевой позиции по процентному риску делаются предложения инвестировать в активы или эмитировать пассивы требуемый дюрации.

2.2. Анализ организационно-экономических показателей ПАО «СБЕРБАНК»

Проведем анализ динамики основных экономических показателей деятельности «Сбербанка» на основании данных РСБУ отчетности за период 2017-2019 гг.

Таблица 2.1 Имущественные показатели ПАО «Сбербанк», млн. руб.

| Показатель | 2017 | 2018 | 2019 | Темп роста, % | |

| 2018/17 | 2019/18 | ||||

| Денежные средства и эквиваленты | 5 252 | 3 897 | 2 487 | 74,2 | 63,8 |

| Средства, размещенные в банках | 7 196 | 459 | 480 | 6,4 | 104,6 |

| Вложения в ценные бумаги | 3 220 | 2 040 | 4 333 | 63,4 | 212,4 |

| Финансовые активы, отражаемые по справедливой стоимости через прибыли и убытки | 31 | 13 427 | 5 035 | в 40 раз | 37,5 |

| Кредиты и авансы клиентам (до вычета резервов) | 147 419 | 95 771 | 97 322 | 65,0 | 101,6 |

| Резервы по кредитам | 966 | 567 | 629 | 58,7 | 110,9 |

| Прочие активы | 1 239 | 5 848 | 3 550 | 472,0 | 60,7 |

| Всего активов / пассивов | 204 330 | 130 343 | 119 829 | 63,8 | 91,9 |

| Средства кредитных организаций | 26 366 | 9 070 | 5 766 | 34,4 | 63,6 |

| Средства клиентов, в т.ч. | 93 524 | 144 913 | 140 269 | 154,9 | 96,8 |

| — физических лиц | 62 106 | 58 267 | 56 210 | 93,8 | 96,5 |

| — юридических лиц | 29 415 | 86 646 | 84 059 | 294,6 | 97,0 |

| Выпущенные ценные бумаги | 1 055 | 285 | 223 | 27,0 | 78,2 |

| Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | 18 062 | 6 986 | 2 529 | 38,7 | 36,2 |

| Прочие обязательства | 2 774 | 2 402 | 2 750 | 86,6 | 114,5 |

| Собственные средства (капитал) | 27 875 | 23 381 | 23 484 | 83,9 | 100,4 |

Проведенный анализ имущественного положения ПАО «Сбербанк» показывает, что в последнем отчетном периоде изменилась стратегия банка в части осуществления финансовых вложений. С 2018 года банк регулярно наращивает вложения в ценные бумаги, в результате на 01.01.2020 их суммарная величина выросла в несколько раз до 4,3 млрд. руб.

Величина финансовых активов, оцениваемых по справедливой стоимости, стабилизировалась на уровне 5 млрд. руб. Одновременно произошло снижение объема финансовых обязательств, оцениваемых по справедливой стоимости, с 2017 года они уменьшились на 87,5 % и составили на 01.01.2020 2,5 млрд. руб.

В 2018 году почти в 20 раз уменьшился объем средств, размещаемых в банках, на 01.01.2020 их величина составляет 480 млн. руб., против 459 млн. руб. в 2018 и 7,2 млрд. руб. в 2017 году.

Ссудная задолженность банка выросла за год на 1,6 % и составила на 01.01.2020 – 97,3 млрд. руб. Данная статья является наиболее значительным банковским активом и составляет 77 % от общей величины банковских активов.

За 2019 год общий суммарные активы банка снизились на 8,5 % до 119,8 млрд. руб. С 2017 года произошло почти двукратное снижение активов «Сбербанка».

В структуре банковских обязательств снизилась доля средств кредитных организаций, суммарная величина которых на 01.01.2020 сократилась до 5,8 млрд. руб., что на 36,4 % меньше показателя 2018 года и на 78,1 % меньше показателя 2017 года.

Рис. 2.2. Структура банковских обязательств по видам клиентов, %

В 2019 году до 57,6 % выросла доля средств юридических лиц в общем портфеле обязательств. На 01.01.2020 их суммарная величина составляет 84 млрд. руб., что на 3 % ниже показателя 2018 года.

Средства физических лиц за год также снизились на 3,5 %, суммарная величина вкладов на счетах «Сбербанка» на 01.01.2020 составляет 56,2 млрд. руб. В структуре банковских обязательств на долю средств физических лиц приходится 38,5 %.

В целом портфель обязательств «Сбербанка» является достаточно сбалансированным, что обеспечивается за счет комплексной работы банка по всем основным направлениям. Собственные средства «Сбербанка» на 01.01.2020 млрд. руб. составляют 23,5 млрд. руб., что на 0,4 % выше показателя 2018 года и на 16,1 % ниже показателя 2017 года. Проведем анализ основных финансово-экономических результатов деятельности «Сбербанка» за 2017-2019 гг.

Таблица 2.2 Финансовые результаты деятельности «Сбербанка», млн. руб.

| Показатель | 2017 | 2018 | 2019 | Темп роста, % | |

| 2018/17 | 2019/18 | ||||

| Чистые процентные доходы | 34 172 | 24 935 | 17 278 | 73,0 | 69,3 |

| — процентные доходы, всего | 40 827 | 33 696 | 22 908 | 82,5 | 68,0 |

| — процентные расходы, всего | 6 655 | 8 761 | 5 629 | 131,6 | 64,3 |

| Чистые комиссионные доходы | 6 068 | 2 945 | 6 092 | 48,5 | 206,9 |

| Операционные расходы | 33 677 | 40 993 | 24 596 | 121,7 | 60,0 |

| Созданные резервы, в т.ч. | 6 560 | 6 784 | 2 490 | 103,4 | 36,7 |

| — по кредитному портфелю | 6 215 | 5 567 | 2 416 | 89,6 | 43,4 |

| Прибыль (убыток) до налогообложения | 2 094 | -5 260 | 1 544 | -251,2 | -29,4 |

| Чистая прибыль (убыток) | 1 038 | -4 849 | 2 652 | -467,1 | -54,7 |

В 2019 году чистые процентные доходы банка снизились, в основном за счет процентных доходов, которые за год уменьшились на 25 % до 22,9 млрд. руб. Всего с 2017 года данная статья сократилась в 1,8 раза.

Основное снижение в структуре процентных доходов характерно для доходов от ссуд, предоставленных клиентам, не являющимся кредитными организациями. С 2017 года их суммарная величина сократилась почти в 2 раза до 21,7 млрд. руб. (рис. 2.3).

Рис. 2.3. Процентные доходы «Сбербанка», млн. руб.

В 2019 году значительно вырос объем процентов, полученных от размещения средств в кредитных организациях. На 01.01.2020 их суммарная величина составляет 1,1 млрд. руб. Существенно снизилась отдача от вложений банка в ценные бумаги – на 01.01.2020 процентные доходы по данным операциям составили 106 млн. руб., что в шесть раза ниже 2017 года.

В отличие от процентных доходов в структуре процентных расходов произошло снижение по всем статьям, что отразилось на их общей величине – на 01.01.2020 общая величина расходов снизилась до 5,6 млрд. руб. Основными причинами для этого является уменьшение за год на 33 % объема расходов по привлеченным средствам клиентов, кроме кредитных организаций (рис. 2.4).

Рис. 2.4. Процентные расходы «Сбербанка», млн. руб.

Также существенное снижение произошло в процентных расходах по привлеченным средствам кредитных организаций – за 3 года их суммарная величина снизилась более чем в 7 раз до 105 млн. руб.

На 01.01.2020 общая величина процентных расходов по выпущенным долговым обязательствам снизились до 18 млн. руб., что почти в 3 раза меньше 2019 года и более чем в 30 раз меньше показателя 2017 года.

Операционные расходы в 2019 году снизились на 40 % и составили на 01.01.2020 24,6 млрд. руб.

Резервы по кредитному портфелю снизились за 2019 год почти в 3 раза, что можно объяснить существенным снижением объемов просроченной задолженности и сокращением доли проблемных ссуд. Для сравнения в 2018 году доля просроченных ссуд, напротив, выросла, что отрицательно сказалось на показателях качества кредитного портфеля

В 2019 году показатель отношения просроченных свыше 90 дней кредитов, вышедших на просрочку в отчетном году, к среднему кредитному портфелю улучшился по сравнению с 2018 годом на 19,1 п.п. и составил 0,6%. Коэффициент покрытия просроченных свыше 90 дней кредитов резервами, созданными под обесценение кредитного портфеля, находился на уровне 115%.

В 2019 году ПАО «Сбербанк» сохранил лидирующие позиции на рынке кредитования в торговых точках с долей рынка 15,5% — 2-ое место среди российских банков.

В современных условиях роста напряженной ситуации в банковском секторе и ужесточения требований Банка России к проводимым операциям коммерческих банкам, «Сбербанк» продолжает развитие своей деятельности по приоритетным бизнес — направлениям. Помимо этого, банк постоянно совершенствует политику по управлению собственной ликвидностью для выполнения всех необходимых требований Банка России и поддержания должного уровня надежности.

Основными задачами стратегического управления ликвидностью в банке являются:

− обеспечение достаточного уровня ликвидности для бесперебойного выполнения банком своих обязательств даже при максимально низкой стоимости ресурсов;

− непрерывное фондирование бизнесов банка, недопущение снижения доли и уровня прибыльных операций;

− создание резервов ликвидности для покрытия потенциальных рисков, к которым можно отнести: массовый отток депозитов, увеличение стоимости финансовых ресурсов и ограничение доступа к ним;

− эффективное использование ресурсов посредством поддержания оптимального уровня ликвидности, который бы не позволял снижать рентабельность активов и прибыль банка;

− контроль за соблюдением регулярных требований Банка России: обязательных нормативов, резервных требований и т.д.

На оперативном уровне осуществляется текущее управление ликвидностью, посредством которого решается задача обеспечения своевременного использования клиентских платежей и собственных обязательств.

Для управления текущей ликвидностью в банке применяется:

- гэп-анализ, который предполагает измерение ликвидности во всех основных валютах с целью выявления разрывов между входящими и исходящими денежными потоками для различных временных горизонтов;

- концепция «управление портфелем ликвидных активов», сущность которой состоит в обеспечении наибольшей прибыльности с приемлемым уровнем риска при размещении ресурсов;

- концепция «пула ликвидности», сущность которой состоит в получении дополнительных источников фондирования за счет средств группы взаимосвязанных кредитных организаций, которые образуются при возникновении избыточной ликвидности;

- антикризисное управление ликвидностью, которое предполагает использование системы раннего предупреждения и мер раннего предупреждения, с целью предотвращения или минимизации потерь банка. После выявления кризисной ситуации готовится план мероприятий по выходу из нее, который включает все организационные и управленческие аспекты.

С целью выявления эффективности принимаемых мер по управлению ликвидность и, как следствие, финансовой устойчивостью «Сбербанка» рассмотрим динамику изменения его основных показателей.

Таблица 2.3 Основные показатели деятельности «Сбербанка» за 2017-2019 гг.

| Показатель | 2017 | 2018 | 2019 | Изменение абс., млн. руб. | Изменение относ., % | ||

| 2018 | 2019 | 2018 | 2019 | ||||

| Активы нетто | 204 330 | 130 343 | 119 829 | -73 987 | -10 513 | -36,2 | -8,1 |

| Чистая прибыль | 1 038 | -4 849 | 2 652 | -5 887 | 7 501 | -567,1 | -154,7 |

| Капитал | 27 875 | 23 381 | 23 484 | -4 494 | 103 | -16,1 | 0,4 |

| Кредитный портфель | 147 419 | 95 771 | 97 322 | -51 648 | 1 551 | -35,0 | 1,6 |

| Просроченная задолженность в кредитном портфеле | 14 827 | 11 014 | 17 513 | -3 813 | 6 499 | -25,7 | 59,0 |

| Вклады физических лиц | 62 106 | 58 267 | 56 210 | -3 839 | -2 057 | -6,2 | -3,5 |

Изменение основных показателей деятельности «Сбербанка» свидетельствует о том, что политика управления ликвидностью банка является достаточно эффективной – чистая прибыль банка за рассматриваемый период выросла и стабилизировалась, по кредитам наметилась тенденция небольшого роста в 2019 году.

При этом, уменьшение активов банка за рассматриваемый период свидетельствует о сокращении масштабов деятельности банка, а рост просроченной задолженности является ухудшения качества ссуд банка.

2.3. Оценка финансовой устойчивости ПАО «СБЕРБАНК»

Проведем анализ финансовой устойчивости банка в соответствие с утвержденной методикой на основании Указания № 4336-У. Для этого проведем оценку по каждой группе показателей.

Таблица 2.4 Группа показателей оценки капитала

| Показатель | Вес | Значение | Балл | ||||

| 2017 | 2018 | 2019 | 2017 | 2018 | 2019 | ||

| Достаточность собственных средств | 3 | 12,1 | 13,3 | 16,2 | 1 | 1 | 1 |

| Достаточность капитала | 2 | 15,1 | 19,8 | 21,7 | 1 | 1 | 1 |

Проведенный анализ группы показателей оценки капитала позволяет установить, что в 2019 году банк значительно улучшил свои показатели. При этом, присвоенные баллы свидетельствуют о высшей оценке рассчитываемых показателей.

Поскольку для каждого отчетного периода была характерна одинаковая сумма балов, средневзвешенное значение показателей для каждого года будет равно и составит:

Состояние рассчитываемой группы следует оценить как хорошее. Хорошее состояние характерно для всех сравниваемых периодов.

Таблица 2.5 Группа показателей оценки активов

| Показатель | Вес | Значение | Балл | ||||

| 2017 | 2018 | 2019 | 2017 | 2018 | 2019 | ||

| Качество ссуд | 3 | 10,2 | 22,6 | 23,3 | 2 | 4 | 4 |

| Риск потерь | 2 | 0,0001 | 0,0002 | 0,0967 | 1 | 1 | 1 |

| Доля просроченных ссуд | 2 | 0,9 | 2,3 | 1,4 | 1 | 1 | 1 |

| Размер резерва на потери по ссудам и иным активам | 3 | -0,9 | -0,4 | 4,8 | 1 | 1 | 1 |

| Концентрация крупных кредитных рисков | 3 | 48,7 | 46,9 | 52,9 | 1 | 1 | 1 |

| Концентрация кредитных рисков на акционеров | 3 | 0,0 | 0,0 | 0,0 | 1 | 1 | 1 |

| Концентрация кредитных рисков на инсайдеров | 2 | 0,22 | 0,19 | 0,09 | 1 | 1 | 1 |

| РГД | 18 | 1 | 2 | 2 | |||

Проведенный анализ позволяет определить, что в 2019 году состояние группы активов не изменилось и оценивается как удовлетворительное, против хорошего состояния в 2017 году.

Таблица 2.6 Группа показателей оценки доходности

| Показатель | Вес | Значение | Балл | ||||

| 2017 | 2018 | 2019 | 2017 | 2018 | 2019 | ||

| Прибыльность активов | 3 | 0,9 | -3,7 | 1,7 | 3 | 4 | 1 |

| Прибыльность капитала | 3 | 2,1 | -19,0 | 3,4 | 2 | 4 | 2 |

| Структура расходов | 2 | 34,1 | 34,0 | 46,9 | 1 | 1 | 1 |

| Чистая процентная маржа | 2 | 16,7 | 19,1 | 13,8 | 1 | 1 | 1 |

| Чистый спред от кредитных операций | 1 | 21,7 | 26,5 | 16,7 | 1 | 1 | 1 |

| РГД | 11 | 2 | 3 | 1 |

В 2019 году средневзвешенный балл по оценке показателей доходности равен 1, что определяет состояние данной группы как хорошее. При этом, в 2018 году банк имел сомнительное состояние, а в 2017 году показатели доходности «Сбербанка» определяли его состояние как удовлетворительное.

Таблица 2.7 Группа показателей оценки ликвидности

| Показатель | Вес | Значение | Балл | ||||

| 2017 | 2018 | 2019 | 2017 | 2018 | 2019 | ||

| Краткосрочная ликвидность | 2 | 25,1 | 20,7 | 30,4 | 1 | 2 | 1 |

| Мгновенная ликвидность | 3 | 38,7 | 85,3 | 78,2 | 1 | 1 | 1 |

| Текущая ликвидность | 3 | 90,3 | 92,4 | 110,9 | 1 | 1 | 1 |

| Структура привлеченных средств | 2 | 7,5 | 9,8 | 4,7 | 1 | 1 | 1 |

| Зависимость от межбанковского рынка | 2 | 15,3 | -2,9 | -26,0 | 2 | 1 | 1 |

| Риск собственных вексельных обязательств | 2 | 16,9 | 1,2 | 1,0 | 1 | 1 | 1 |

| Показатель небанковских ссуд | 1 | 146,2 | 120,3 | 106,4 | 4 | 3 | 2 |

| Усреднение обязательных резервов | 2 | без

усред |

без

усред |

без

усред |

1 | 1 | 1 |

| Показатель обязательных резервов | 2 | выполн. | выполн. | выполн. | 1 | 1 | 1 |

| Риск на крупных кредиторов и вкладчиков | 2 | 24,2 | 47,0 | 52,9 | 1 | 1 | 1 |

| Показатель не исполненных банком требований перед кредиторами | 3 | отсутств. | отсутств. | отсутств. | 1 | 1 | 1 |

| РГД | 24 | 1 | 1 | 1 | |||

По группе показателей оценки ликвидности «Сбербанк» имеет стабильно хорошее состояние. Средневзвешенный коэффициент за все рассматриваемые отчетные периоды равен 1.

Таким образом, проведенный анализ основных оценочных групп позволяет сделать следующие выводы на основании изменения количественных характеристик деятельности банка:

− капитал банка обладает хорошим уровнем стабильности;

− показатели группы активов ухудшились в 2018 и 2019 гг., что произошло в основном за счет роста доли безнадежных ссуд со сроком просрочки более 180 дней;

− в 2019 году банк улучшил свое положение по доходности за счет увеличения показателей прибыльности активов и прибыльности капитала;

− банк имеет хороший уровень ликвидности и обладает достаточным ее запасом.

Для повышения объективности оценки финансовой устойчивости банка рассмотрим изменение показателей его деятельности за анализируемый период.

Таблица 2.8 Показатели оценки финансовой устойчивости банка

| Показатель | Рекомендации, % | 2017 | 2018 | 2019 |

| Коэффициент стабильности ресурсной базы | 70 | 91,5 | 91,2 | 95,6 |

| Коэффициент агрессивности кредитной политики | 65 | 112,3 | 99,8 | 108,1 |

| Коэффициент качества ссудной задолженности | 99 | 67,2 | 68,8 | 69,5 |

| Коэффициент рентабельности активов | 5 | 0,1 | -4,0 | 1,3 |

| Коэффициент рентабельности капитала | 10 | 0,8 | -22,5 | 6,6 |

Проведенный анализ финансовых коэффициентов показывает, что в 2019 году банк улучшил свои показатели. Ресурсная база банка является достаточно стабильной, что подтверждает значение одноименного коэффициента, в 2019 году он вырос до 95,6 % при рекомендуемом значении не менее 70 %.

ПАО «Сбербанк» ведет достаточно агрессивную кредитную политику, что выражается в превышении объема ссудной задолженности над суммарной величиной привлеченных средств банка. Данный аспект является одной из основных причин ухудшения качества кредитного портфеля в 2019 году, обоснованного увеличением доли просроченных и безнадежных ссуд.

Коэффициент качества ссудной задолженности в последнем отчетном периоде вырос до 69,5 %, что свидетельствует об изменении политики банка в направлении увеличении размера РВПС. Это также указывает на повышение уровня кредитного риска банка в связи с изменением общеэкономических условий и снижением платежеспособности потенциальных заемщиков.

Рентабельность активов не дотягивает до своего оптимального уровни 5 %, но в 2019 году наметились положительные сдвиги к ее будущему росту, коэффициент рентабельности активов вырос до 1,3 %.

Рентабельность капитала в 2019 году также не достигла своей оптимальной отметки и составляет 6,6 %.

Для более полноценного анализа финансовой устойчивости банка необходимо также оценить его качественные характеристики, к которым можно отнести рейтинговые позиции банка по оценкам российских и международных агентств.

Таблица 2.9 Рейтинг кредитоспособности «Сбербанка» от аккредитованных рейтинговых агентств, на 01.01.2020

| Агентство | Долгосрочный международный | Краткосрочный | Национальный | Прогноз |

| Fitch | BB (Спекулятивный рейтинг) | B (Спекулятивный уровень краткосрочной кредитоспособности) | стабильный | |

| Эксперт РА | ruA (Умеренно высокий уровень кредитоспособности) | стабильный |

По данным аккредитованных российских и международных рейтинговых агентств в 2019 году рейтинг «Сбербанка» оценивается как стабильный, уровень кредитоспособности оценивается умеренно высокий и высокий (спекулятивный). Данный аспект подтверждает, что, несмотря на агрессивную кредитную политику, банк достаточно эффективно управляет собственной ликвидностью и платежеспособностью.

Поверим некоторые косвенные факторы, указывающие на возможные проблемы и надежность.

Таблица 2.10 Косвенные факторы оценки надежности «Сбербанка», 2019 год

| Показатель / месяцы | 01 | 02 | 03 | 04 | 05 | 06 | 07 | 08 | 09 | 10 | 11 | 12 |

| Смена владельцев банка за месяц (%) | — | — | — | 0 | — | — | — | — | — | — | — | — |

| Изменение уставного капитала за месяц | — | — | — | — | — | — | — | — | — | — | — | — |

| Рост ФОР (фонда обяз. резервирования по вкладам) за месяц (%) | 0,8 | 6,8 | 0,9 | -5,7 | -1,9 | -4 | 0,4 | -2,3 | 4 | 2,7 | 3,6 | —

0,5 |

| Изменение суммы вкладов физ. лиц за месяц (для банков с долей вкладов физ. лиц более 20%) | 1,4 | -3,4 | —

0,8 |

-1,9 | 1,8 | —

2,7 |

1,1 | 1,1 | 4,3 | 0,6 | —

0,3 |

2,7 |

| Изменение оборотов по кассе за месяц (для банков с оборотами более 500 млн.

руб.) (%) |

38,5 | —

31,3 |

—

0,9 |

25,3 | —

11,5 |

—

2,2 |

3,8 | 4,1 | 2,3 | —

1,5 |

0,7 | —

0,2 |

| Изменение оборотов по расчетным счетам юр. лиц за месяц (для банков с оборотами более суммы активов) | — | —

23,8 |

— | — | — | — | — | — | — | — | — | — |

| Отток средств юр. лиц за месяц | 21,4 | -7,7 | —

6,3 |

-3,7 | -2,1 | 6,2 | —

4,2 |

10,7 | 10,9 | 0,7 | —

8,4 |

5,2 |

За последний отчетный год у «Сбербанка» не было смены собственников. Также за год у банка не было значительного увеличения ФОР. На последнюю отчетную дату коэффициент усреднения ФОР не превышает 0,35 %, что свидетельствует о том, что кредитная организация может относится к первым трем классам надежности.

Таким образом, проведенный анализ финансовой устойчивости «Сбербанка» по утвержденной методике Банка России свидетельствует о положительных изменениях в направлении улучшения показателей доходности, активов, капитала и ликвидности банка. При этом, ухудшение отдельных показателей доходности является следствием уменьшения прибыли банка от произведенных вложений.

Проведем анализ финансовой устойчивости «Сбербанка» с применением методики Кромонова. Для этого рассчитаем все оценочные показатели.

Таблица 2.11 Исходные данные для расчета показателя надежности «Сбербанка» по методике Кромонова

| Показатель | 01.01.2018 | 01.01.2019 | 01.01.2020 |

| Генеральный коэффициент надежности (К1) | 0,18 | 0,19 | 0,21 |

| Коэффициент мгновенной ликвидности (К2) | 0,82 | 0,43 | 0,30 |

| Кросс-коэффициент (К3) | 0,70 | 0,70 | 0,69 |

| Генеральный коэффициент ликвидности (К4) | 0,16 | 0,11 | 0,09 |

| Коэффициент защищенности капитала (К5) | 0,06 | 0,06 | 0,09 |

| Коэффициент фондовой капитализации прибыли (К6) | 11,59 | 9,74 | 10,34 |

Коэффициент надежности банка в 2019 году составляет:

N= (45×0,21)+(20×0,30)+10/3×0,69+15×0,09+5×0,09+ 5/3×10,34 = 36,8

2018:

N= (45×0,19)+(20×0,43)+10/3×0,70+15×0,11+5×0,06+ 5/3×9,74 = 37,7

2017:

N= (45×0,18)+(20×0,82)+10/3×0,70+15×0,16+5×0,06+ 5/3×11,59 = 48,9

В соответствие с методикой Кромонова «Сбербанк» имеет достаточно низкий уровень надежности. Банку еще далеко до уровня «идеала» с N=100.

Таким образом, проведенный анализ финансовой устойчивости «Сбербанка» показывает, что в соответствие с требованиями Банка России кредитная организация обладает достаточно высоким уровнем ликвидности, по оценкам рейтинговых агентов банк является стабильным, помимо этого у банка отсутствуют негативные тенденции, которые могут указывать на проблемы в ближайшем будущем. Однако, согласно авторской методике Кромонова «Сбербанк» имеет достаточно сомнительный уровень надежности, что подтверждает сводный коэффициент, полученный исходя из оценки отдельных расчетных показателей.