ВВЕДЕНИЕ

1.Теоретические аспекты исследования проблемы бегства капитала в национальных экономиках

1.1 Причины и виды бегства капитала

1.2 Проблема оценки масштабов бегства капитала

1.3 Макроэкономические исследования бегства капитала для национальной экономики

2. Анализ проблемы бегства капитала в российской экономике

2.1 Основные индикаторы оттока капитала из России

2.2 Причины бегства капитала из российской экономики

2.3 Основные способы противодействия незаконной миграции капитала

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Проблема «бегства» капитала из России — это составная часть вопроса о том, что ждет нас в перспективе. Актуальность данной темы обусловлена тем, что массовый отток предпринимательских капиталов за рубеж — феномен, наблюдаемый в отдельных странах и регионах мира. В начале 80-х годов, когда ряд латиноамериканских стран (Мексика, Аргентина, Бразилия и др.) попал в результате отлива капиталов в полосу глубоких долговых кризисов, данный феномен стал восприниматься как серьезная практическая проблема глобальной значимости. Ее обсуждение в экономической литературе проходило под тематической рубрикой «бегство капиталов» — понятие, которое до сих пор содержательно не слишком отличается от близких по смыслу терминов (вывоз, экспорт, отток, утечка капиталов и др.).

В 90-е годы проблема бегства капиталов стала предметом особого внимания со стороны МВФ, Всемирного банка и других международных финансовых организаций. Это объясняется тем, что при нынешней, резко возросшей степени мобильности капиталов и высокой интегрированности финансовых рынков любое локальное событие может спровоцировать массовый отток из той или иной страны финансовых ресурсов и как следствие – молниеносную дестабилизацию ее экономического положения (как было в Мексике в 1982 г.).

В свою очередь, национальный финансовый кризис способен в сжатые сроки вызвать цепную реакцию неплатежей в системе международных расчетов, то есть привести к материализации системного финансового риска.

Появление на мировой арене группы постсоветских стран с переходной экономикой, активно заимствующих средства на международных финансовых рынках, придало проблемам оттока капиталов новые черты. Перед исследователями встали вопросы, во-первых, выявления форм и масштабов оттока капиталов из этих стран и, во-вторых, идентификации его природы и возможных негативных последствий.

Также следует отметить, что вывоз капитала, не компенсируемый его равнозначным притоком из-за рубежа, является одной из основных причин сокращения объема валовых внутренних инвестиций, что сдерживает процесс расширенного воспроизводства.

Пристальное рассмотрение этого вопроса позволит выявить причины бегства капиталов, оценить его масштабы и попытаться разработать меры противодействия этому явлению.

Перспективы выхода России из экономического кризиса многие экономисты напрямую связывают с приостановкой бегства национального капитала за рубеж, репатриацией уже вывезенных денег. Можно предвидеть, что бегство капитала за рубеж, не будет вечным, и наступит время, когда национальный капитал будет направляться туда, где он может быть наиболее экономически эффективно использован.

Первыми на это смогут рассчитывать те страны и компании, которые обеспечат условия для эффективного приложения капитала.

Целью данной работы является анализ утечки капитала, как экономического феномена.

В связи с поставленной целью в работе решаются следующие задачи:

1. Изучение теоритического аспекта явления «бегства капитала»

2. Выявление и условий, при которых зарождается «бегство капитала», механизмов реализации, каналов и путей, форм приложения сбежавших капиталов, возможностей, способов и стимулов репатриации и,

3. Исследование современного состояния современной экономики России

4. Разработка мер по предотвращению дальнейшего «бегства».

Разработкой проблемы «бегства капитала занимались такие ученые экономисты как Абалкин Л.И., Милякина Е.В., Алиев В.М., Гуров М.Г., Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Теоретической основой курсовой работы послужили нормативно — правовые акты РФ и труды классиков финансовой науки. При разработке данной работы были использованы различные информационные источники: учебники, научная литература, так же были задействованы материалы из сети Интернет.

Структура работы обусловлена предметом, целью и задачами исследования. Работа состоит из введения, трех глав и заключения.

Введение раскрывает актуальность, определяет степень научной разработки темы, объект, предмет, цель, задачи и методы исследования, раскрывает теоретическую и практическую значимость работы.

В первой главе рассматриваются понятие движения и в частности «бегство капитала».

Во второй главе раскрываются особенности процесса и последствия «бегства капитала» в современной России.

Третья глава посвящена перспективам решения проблемы «бегства капитала» в современных условиях.

1.Теоретические аспекты исследования проблемы бегства капитала в национальных экономиках

1.1 Причины и виды бегства капитала

По мнению ведущих экспертов, коренной причиной оттока капитала из России, в том числе незаконного, стала фундаментальная нестабильность ее социально-экономической жизни.

Среди факторов «бегство капитала»: кризис системы денежного обращения и снижение рубля в качестве базы; кризис отношений собственности, которая в рамках акционерных обществ практически превратилась в собственность менеджеров этих компаний, манипулирующих ею по своему усмотрению, часто не выплачивает даже зарплату работникам и не обеспечивает обычного воспроизводства; потеря контроля над валютными операциями и ряд других.

На сегодняшний день уже видно, что сильная система интересов по отводу денежных средств из Российской Федерации произошла после значительных изменений в социально-экономической политике страны, допущенных в 90-е гг. Поэтому главной целью вывоза является сбережение капитала от внутренних рисков страны.

Вследствие этого, владельцы капитала начнут вести себя рационально, перемещая свой капитал из страны с высоким риском на территорию стран, обеспечивающих решение таких задач как:

1. Создание зарубежной экспортно-импортной инфраструктуры для обеспечения российскому бизнесу нормального доступа к мировым рынкам и кредитным ресурсам, т. е. восполнения недостающей в России рыночной инфраструктуры;

2. Осуществление расчетов из-за рубежа или за рубежом;

3. Накопление за границей оборотных капиталов с целью финансирования импорта, кредитования российских предприятий, использования средств в приватизационных конкурсах, реинвестирования в российские акции для установления и поддержания контроля над предприятиями либо в российские бумаги (например, ГКО) для спекуляции, а также для осуществления прямых инвестиций в российскую экономику, замаскированных и защищенных как иностранные инвестиции; (решение этих задач предполагало наличие у частного предпринимателя ликвидного депозита в иностранных банках, формирование которого происходило посредством незаконного вывода капитала);

4. Уменьшение расходов, в том числе, уход от налогообложения, больших таможенных поборов, платы криминальным структурам, от которых не может их защитить российское государство.[12]

При этом, с этими «производственными» задачами, вывоз капитала смог обеспечить достижение некоторых других целей:

1. Замену владельца капитала, притом, что капитал останется при своем хозяине;

2. Избежание наказания в своей стране, т. к владелец капитала имел незаконный доход;

3. Перемещение денег из компании в собственное владение

4. Использование вывезенных денег в личных;

5. Отмывания средств полученных преступным путем.

Множество ученых предполагают, что законно вывезенный капитал обустраивается в странах с высоким уровнем экономики, а вот «сбежавший» капитал переносится в оффшоры, где нет должного контроля. Российские ученые считают, что из России утекло 2 триллиона долларов за 25 лет, при этом большая доля перетекла в оффшоры. Как только миновал кризис в 2008 году вывоз капитала взял курс на «бархатные» оффшоры – престижные страны Западной Европы. По подсчетом, в минувшем 2017 году объем «сбежавшего» капитала равняется 38% от 76,2 млрд. долл., инвестированных в экономики «благоприятствующих» стран.

Рисунок 1 – Объем инвестиций из России за рубежом в млрд. долл

Если рассматривать структуру поступления иностранных инвестиций в Россию по странам, видно, что преобладающая часть этих инвестиций – возврат российского же капитала под видом иностранного (Рис.2)

Рисунок 2 — Объемы накопленных иностранных инвестиций в экономике России по основным странам-инвесторам (млн.долларов США) на конец 2018 года

Очевиден тот факт, что присутствуют весомые проблемы потери государственного контроля над стратегическими активами в топливно-энергетическом комплексе, металлургии, машиностроении, помимо этого встала проблема утраты управляемости экономикой и утраты обороноспособности страны.

1.2 Проблема оценки масштабов бегства капитала

Относительно масштабов бегства капиталов из России и степени угнетающего воздействия этого процесса на национальную экономи¬ку (в частности, на состояние платежного баланса, валютного курса рубля, валютного компонента накопления и др.) в российской и зарубежной печати приводятся лишь отрывочные данные. Оценки за¬метно расходятся и, как правило, не сопровождаются разъяснениями методологии их расчета. При этом даже немногие материалы, содер¬жащие такие разъяснения, часто «грешат» экономическими натяжка¬ми и политической пристрастностью.

Как показывает мировая практика, нельзя точно определить ве-личину оттока капиталов в формах, не относящихся к официально регистрируемым операциям по перемещению финансовых ресурсов за рубеж. Однако возможны приблизительные оценки, в частности, по методике МВФ. Согласно ей, о возрастании масштабов скрытого от государственного учета отлива ресурсов свидетельствует резкий рост показателя статьи «ошибки и пропуски» в статистике платежно¬го баланса.

Обычное для страны значение данного показателя приня¬то считать статистической погрешностью, а наблюдаемое превыше¬ние его величины над величиной погрешности – расценивать как при¬мерный объем неучтенного вывоза капиталов. Примечательно, что в России неучтенный вывоз капиталов, улавливаемый через показатель статьи «ошибки и пропуски», официально рассматривается как вывоз капитала в нелегальных формах, связанных с сознательным уклоне¬нием от государственного учета и контроля.

Для определения масштабов бегства капитала из России могут использоваться различные подходы. Учитывая, что прямое исчисление объемов бегства капитала невозможно, любые его оценки являются косвенными. Наиболее корректным подходом служит комплексное рассмотрение данных из различных областей статистики, прежде всего — платежного баланса.

Показатели, на основе которых может быть получена оценка объемов бегства капитала:

1. данные о торговых кредитах и авансах, предоставленных российскими предприятиями и организациями зарубежным партнерам. Рост отричательного сальдо по этой статье свидетельствует об оттоке капитала из страны в форме предоставления торговых кредитов и авансов зарубежным партнерам.

2. данные об изменении задолженности по своевремено непоступившей экспортной валютной и рублевой выручке и своевременно непогашенным импортным авансам. Часть вырученных за экспорт денег регулярно остается за границей, что составляет явное нарушение валютного законодательства.

3. статья «чистые ошибки и пропуски» платежного баланса. Она отражает разнородность потоков формирования исходной информации. В результате при расчете баланса в целом может возникать неточность, которую принято показывать в сальдирующей статье «чистые ошибки и пропуски». Поскольку эти «ошибки» в целом должны иметь случайный характер, а их годовые сальдо могут принимать как положительные, так и отрицательные значения, то в среднем на протяжении ряда лет их сумма должна иметь тенденцию к нулю. В случае наблюдения устойчивых отрицательных значений статьи «чистые ошибки и пропуски», это может рассматриваться как свидетльство существования постоянного вывоза средств из страны, не учитываемого в других статьях платежного баланса.

Оценка объемов бегства капитала, основанная только лишь на данных платежных балансов имеет косвенный характер, поскольку нельзя отождествлять официальные данные платежного баланса с прямыми показателями бегства капитала. Но агрегированная оценка, полученная этим способом может рассматриваться как наиболее доказательная, так как формируется на подробной и сторогой статистической базе.

Поэтому необходимо рассматривать систему внешнеэкономических связей, в том числе бегство капитала, в контексте общеэкономической ситуации в стране. Только такой подход обусловливает комплексное макроэкономическое видение проблем. И только в этом случае мы получаем возможность оценить масштабы и последствия вывоза капитала, в том числе связанные с его бегством.

1.3 Макроэкономические исследования бегства капитала для национальной экономики

Движение капитала, выходящее за государственные границы, — одна из важнейших форм международных экономических отношений. В современных условиях глобализации данный процесс в значительной степени усилился, поскольку на его пути исчезли преграды. Однако такая свобода движения капитала привела к усилению его потоков и через нелегальные, а также полулегальные каналы. Капитал, как и труд, перемещается между странами.

Под международным движением капитала понимается международное перемещение финансовых потоков кредита и финансовых требований, потоки между кредиторами и заемщиками в различных странах или финансовые потоки между собственниками и предприятиями, которыми они владеют за рубежом. Если компания приобретает за рубежом технику или товары производственного назначения, это перемещение, как правило, рассматривается как обычная внешняя торговля товарами или услугами, а не как движение капитала. Основной формой международного движения капитала является международный кредит. Международный кредит – это движение капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов иностранным заемщикам на условиях возвратности, срочности и уплаты процентов.

Средства международного кредита формируются на международном рынке ссудных капиталов, национальных рынках ссудных капиталов, а также за счет использования ресурсов государственных, региональных и международных организаций. Международный рынок ссудных капиталов подразделяется на денежный рынок (краткосрочный) и рынок капиталов (средне – и долгосрочный). Основными операциями на этом рынке являются эмиссия и купля-продажа ценных бумаг, преимущественно в виде облигаций, а также предоставление и получение банковских кредитов. Кредиторы или собственники передают заемщикам или зарубежным филиалам деньги, в обмен на обязательства или акции, обеспечивающие им в дальнейшем получение процента или дивиденда. Международные потоки капитала подразделяются на различные виды в зависимости от классификационных признаков.

1. С точки зрения собственности: частные и государственные. Частное кредитование (или приобретение прав собственности) осуществляется частными хозяйствующими субъектами как финансового, так и нефинансового характера. Государственное (официальное) кредитование — приобретение прав собственности за рубежом государственными структурами. Это, преимущественно портфельные инвестиции и включает кредитование, как долго -, так и краткосрочное.

2. С точки зрения сроков кредитования: краткосрочные, среднесрочные и долгосрочные. Краткосрочные вложения — это кредитные векселя и другие ценные бумаги, сроком до одного года и менее – включающие, главным образом, портфельные инвестиции. Среднесрочные кредиты предполагают срок кредитования от 1 до 5 лет. Долгосрочные вложения — облигации, акции, использование патентов или авторских прав, на срок свыше 5 лет.

3. С точки зрения обеспечения: обеспеченные и необеспеченные. Обеспеченные кредиты предполагают обеспечение товарами, коммерческими документами и другими ценностями. Необеспеченные кредиты – это бланковые кредиты.

4. С точки зрения форм кредитования: финансовые и коммерческие. Финансовые кредиты в международной практике – кредиты, осуществляемые в денежно-валютной форме (облигационные займы), в валютах страны-кредитора и страны-должника, а также в третьих валютах (на еврорынке), когда заем размещается одновременно в нескольких странах. Государство выступает не только как кредитор или заемщик, но и как гарант.

Коммерческий кредит широко используется во внешней торговле, когда сделка ссуды сопряжена со сделкой купли-продажи товара. Коммерческий кредит предоставляется в вексельной форме (долговые обязательства импортера) или по открытому счету (экспортер открывает счет задолженности импортера).

5. С точки зрения объектов кредитных отношений: инвестиционные и неинвестиционные. Инвестиционные кредиты имеют отношение к экспорту товаров инвестиционного назначения. Неинвестиционные – к экспорту сырья, топлива, материалов, потребительских товаров.

6. С точки зрения отношения к собственности объекта инвестирования: прямые и портфельные. Прямыми зарубежными инвестициями считаются инвестиции в собственность за рубежом (кредитование или приобретение акций в зарубежном предприятии), находящуюся в значительной степени в собственности инвестора или под его контролем.

Портфельные инвестиции — это кредитование или приобретение акций в зарубежном предприятии, не принадлежащем и неподконтрольном инвестору. Среди всех вопросов теории мировой экономики проблема прямых зарубежных инвестиций (ПЗИ) является самой актуальной.

В разных странах подход к этой проблеме различен. Канада, Япония и западноевропейские страны, опасаясь подрыва контроля над национальными экономическими ресурсами, пытаются ограничить иностранные инвестиции на своей территории. Развивающиеся страны занимают двойственную позицию: с одной стороны, они обеспокоены тем, что иностранные инвестиции приведут к эксплуатации, а с другой,- при сокращении инвестиций сократится доступ к иностранному капиталу и технологиям.

С точки зрения платежного баланса прямым зарубежным инвестированием является любое предоставление кредита или приобретение собственности в зарубежном предприятии, которое в значительной 20 значительность этой степени, различается по странам. В США формально признается прямым зарубежным инвестированием всякое вложение, если инвестор располагает или получает не менее 10 % собственности фирмы. Например, к числу ПЗИ относится заем, предоставленный корпорацией «Форд», канадскому филиалу по производству деталей, в которой «Форд» владеет 50% акций (если бы доля составляла 5% — это были бы портфельные инвестиции). ПЗИ включают в себя все виды инвестирования: приобретение акций, кредитование и т.п.

Главное условие состоит в том, чтобы инвестирующая фирма имела более 10% акций зарубежной фирмы. Статистика платежного баланса к ПЗИ относит все кредиты или приобретение акций в фирме, в которой группа собственников из страны базирования (т.е. США) имеет контрольный пакет, даже если отдельный инвестор не владеет пакетом, превышающим 10%. Различие между прямым и портфельным инвестированием сводится, таким образом, прежде всего к проблеме контроля.

На протяжении 20 века процесс прямого инвестирования испытывал подъемы и спады, хотя в целом доминировала тенденция к его росту. Наибольший рост ПЗИ пришелся на период, начиная с Корейской войны (1950-1953 гг.) до первого нефтяного шока (1973-1974 гг.).

Вывозимый за рубеж ссудный капитал представлен прежде всего займами, кредитами и ссудами, а также банковскими вкладами (в их число включают и банковские вклады инвестора на родине в иностранной валюте).

В ссудный капитал включают и помощь зарубежным странам, идущую как напрямую, так и через международные организации. Из-за многообразия ссудного капитала статистика именует его прочими инвестициями. Обратим внимание, что эта форма международного движения капитала в большинстве случаев оборачивается возвратом на родину вывезенного капитала и внешним долгом для страны-реципиента. Портфельными инвестициями называются вложения в иностранные ценные бумаги и причем такие, которые не дают иностранному инвестору возможность участвовать в управленческом контроле над объектом вложения.

Эта форма представлена облигациями, векселями и другими долговыми ценными бумагами, а также одиночными акциями (паями) или их небольшими пакетами. Статистика выделяет в отдельную форму международного движения капитала финансовые деривативы (финансовые производные), которые являются производными ценными бумагами от ранее выпущенных ценных бумаг и контрактных обязательств, а также включают опционы работников компаний на получение бонусов в виде акций этих компаний.

Дабы избежать двойного счета финансовые деривативы идут в статистике международного движения капитала со знаком, противоположным портфельным инвестициям. К прямым инвестициям статистика относит те, которые позволяют инвестору участвовать в управленческом контроле над объектом вложения (как правило, для этого требуется не менее 10% акционерного капитала или паев).

2. Анализ проблемы бегства капитала в российской экономике

2.1 Основные индикаторы оттока капитала из России

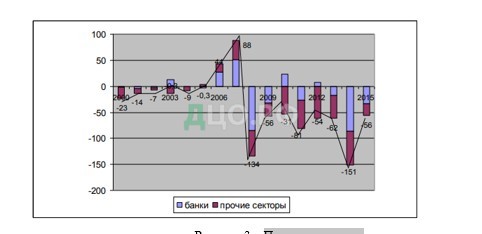

Согласно Стратегии национальной безопасности РФ от 31.12.2015 г. незащищенность национальной финансовой системы, сохранение значительной доли теневой экономики, коррупции и криминализация хозяйственно-финансовых отношений выделены в числе главных угроз в области экономики. В документе отмечено негативное воздействие введенных против Российской Федерации ограничительных экономических мер [5]. Следует подчеркнуть, что наиболее деструктивными среди них оказались меры финансового характера, в частности, отказ кредитования российского банковского и корпоративного сектора на срок более 30 дней. Такое решение западного мира стало определяющей, хотя и не единственной, причиной резко возросшего оттока капитала из России в 2014 г. (Рисунок 3)

Масштабы оттока капитала из страны относят к макроэкономическим индикаторам финансовой безопасности государства [7].

Рисунок 3 наглядно демонстрирует, что за последние 15 лет приток капитала в страну наблюдался только в 2006-2007 гг., последующий мировой финансовый кризис вернул тренд движения капитала в зону отрицательных значений. Отток капитала из страны можно считать проявлением угроз финансовой безопасности, он свидетельствует о наличии повышенных рисков в стране и высокой доле теневой экономики. Неблагоприятный экономический климат, как совокупность условий для вложения капитала в предпринимательскую сферу [3], тоже усиливает динамику оттока капитала из государства. Среди причин оттока капитала из России эксперты отмечают следующие:

— всплеск выплат иностранным кредиторам из-за финансовых санкций;

— структурный характер проблем российской экономики;

— страновые риски;

— нестабильность национальной валюты;

— повышенный спрос на иностранную валюту среди резидентов;

— непосильная налоговая нагрузка;

— преобладание портфельных инвестиций над прямыми;

— административные барьеры ведения бизнеса;

— коррупция;

— криминализация финансово-хозяйственных отношений;

— «непрозрачность» ведения бизнеса и проч.

Отдельно стоит сказать не только о неблагоприятном действии ограничительных финансовых мер, введенных западными странами в отношении России, но и о внутренней угрозе финансовой безопасности — процветанию теневого сектора экономики, который формирует нелегальный отток капитала. В этой связи нельзя не упомянуть об оффшорных зонах, используемых для вывода капитала из страны. По оценкам специалистов, 80% прямых и 70% портфельных инвестиций заходят в Россию из оффшоров. 80% денег, напрямую вкладываемых из России в бизнес за рубежом, отправляются в оффшоры. Кипр, исключенный формально из списка оффшорных зон, по-прежнему опосредует 35–40% таких трансакций [4]. Оффшорные юрисдикции с льготными налоговыми режимами от Швейцарии до Каймановых островов превратились в огромный котлован финансовых ресурсов не только российской, но и мировой экономики. Существенную роль в этом процессе сыграли транснациональные компании и банки [1].

По оценкам экспертов в результате нелегального оттока капитала и сомнительных операций бюджетная система России только в 2013 г. недополучила порядка 500–600 млрд. руб., общие потери российского бюджета из-за реализации оффшорных схем в сфере внешней торговли, движения капитала и ведения бизнеса оценивались экспертами примерно в 1 трлн. рублей. В своем ежегодном Послании Федеральному собранию на 2016 год Президент Российской Федерации предложил продлить сроки финансовой амнистии капиталов, возвращающихся в Россию.

К сожалению, эта мера не принесла ожидаемых результатов, и собственники капитала не спешит возвращать его в Россию из-за недоверия к власти, отсутствия достаточных гарантий дальнейшего преследования и, что самое важное, наличия высоких рисков размещения капитала в России.

Специалисты рассматривают различные способы, препятствующие оттоку капитала из России, в их числе формирование благоприятного инвестиционного климата, ужесточение наказания за нарушение налогового законодательства, реализация льготных режимов регулирования движения капитала, обеспечение механизмов защиты бизнеса от изменений условий хозяйствования в худшую сторону [2] и даже столь резкие предложения, как перевод расчетов за сырье в рублевый эквивалент и ограничение валютных кредитов и депозитов [6].

В заключении необходимо отметить, что точкой отсчета формирования благоприятных условий для притока капитала в страну и предотвращения его бегства должны стать минимизация существующих в стране рисков национальной экономики, ее структурные преобразования, борьба с коррупцией и повышение доверия к государственной власти.

2.2 Причины бегства капитала из российской экономики

С начала проведения в России либеральных экономических реформ в 90-е гг. прошлого столетия сформировалась и развивалась тенденция роста масштабов оттока капитала. Как показывает мировой опыт, это негативное явление возникает и прогрессирует в тех странах, где сохраняются существенные проблемы в законодательной и финансовой сферах, в системе государственного управления. Эти проблемы в конечном итоге определяют состояние инвестиционного климата страны.

В современной России сформировалась достаточно неэффективная система государственного управления на федеральном и региональном уровнях. В стране до сих пор существует значительный сегмент теневой экономики и запредельный уровень коррупции в государственном и корпоративном секторах. По оценкам экспертов Банка России, общий объем теневой экономики России в 2018 г. оценивался примерно в 43–46% ВВП.

Следует отметить, что за период 2014–2018 гг. количество занятых в теневом секторе возросло с 14,2 млн человек до 16–17 млн человек, соответственно их доля в общем числе занятых увеличилась с 16 до 20%. В теневую экономику массово вовлекаются преимущественно представители малоимущих и маргинальных слоев населения: молодежь, безработные, рабочие-мигранты и т.п. По численности они составляют наиболее массовую прослойку участников теневой экономики. Доля теневого малого и среднего бизнеса за указанный период возросла до 40–50% из-за повышения страховых взносов, сокращения официального количества малых предприятий и затянувшегося экономического кризиса.

После распада Советского Союза в 1991 г. и начала либеральных рыночных реформ масштабы коррупции в современной России росли в геометрической прогрессии и приобрели угрожающие масштабы. По общепризнанному международному индикатору определения масштабов распространения коррупции – индексу восприятия коррупции (ИВК), который начиная с 1994 г. ежегодно публикует международная организация «Трансперенси Интернешнл», Россия в течение последних 20 лет относится к числу наиболее коррумпированных стран мира. В 2018 г. в этом рейтинге из 167 исследованных стран Россия занимала 119-е место между Гайаной и СьерраЛеоной. Рынок коррупционных услуг в России этой организацией оценивался в сотни миллиардов долларов.

Как показывает мировой опыт, наличие широкомасштабной коррупции свидетельствует о той или иной степени дисфункциональности экономики, то есть о серьезном нарушении в деятельности органов государственной власти и системы управления экономическими процессами. Эти проблемы характерны и для России. В стране не создан надежный законодательный и административный механизм, обеспечивающий защиту прав инвесторов, отсутствует эффективный государственный контроль за движением капитала.

Существующая денежно-кредитная политика Банка России не обеспечивает финансовую стабильность и не направлена на стимулирование экономического роста. В результате на протяжении длительного времени в стране сохраняется галопирующая инфляция и высокие инфляционные ожидания, системные риски спорадической, непредсказуемой, резкой девальвации национальной валюты.

Для современной российской экономики стала привычной высокая волатильность валютного, финансового и фондового рынков. Таким образом, в России сохраняется неблагоприятный инвестиционный климат, существуют значительные финансовые и моральные издержки при 30 организации и поддержании бизнеса, в том числе малых и средних предприятий. В таких условиях частный капитал вывозится за рубеж не столько по классическим мотивам увеличения нормы прибыли, сколько с целью его сохранения в более стабильной и надежной экономической среде.

На протяжении длительного периода времени вывоз капитала из России осуществлялся как законным (легальным), так и незаконным (нелегальным) путем. По официальным данным платежного баланса за 21 год (1997–2018 гг.), накопленный объем оттока капитала из России, рассчитанный как отрицательное сальдо счета операций с капиталом и финансовыми инструментами в частном секторе, оценивался в 803 млрд долл. США.10

Согласно данным исследования, опубликованного в 2018 г. авторитетной международной компанией “Global Financial Integreti” (GFI), в период 1997– 2017 гг. из России был незаконно вывезен 1341 млрд долл. США.

В целом объем оттока капитала из России превышал как объем притока прямых предпринимательских иностранных инвестиций, так и займы и кредиты международных финансовых организаций, и двустороннюю финансовую помощь промышленно развитых государств. Схемы вывоза капитала из России многообразны, однако бóльшая часть из них лежит во внешнеторговой сфере и, как правило, осуществляется через офшорные юрисдикции. Большинство российских предпринимателей создавали офшорные фирмы в европейских странах, прежде всего на Кипре, на острове Мэн (Великобритания), в Ирландии, Швейцарии, Лихтенштейне, а также в Панаме.

В частности, по состоянию на 2018 г. на Кипре было зарегистрировано 14,4 тыс. российских компаний, которые имели дочерние фирмы в России. В последующие годы в связи с проводимой политикой деофшоризации экономики. На основе статистики Платежного баланса Центрального банка РФ 1996-2017 России количество таких компаний на Кипре несколько сократилось.

На начало 2019 г. активы российской банковской системы на Кипре оценивались в десятки миллиардов долларов. По данным исследования авторитетной международной некоммерческой организации “Tax Justice Network (TJN)”, накопленный объем российского капитала в офшорных юрисдикциях за период 2000–2018 гг. составлял 798 млрд долл. США. По этому показателю Россия занимала второе место в мире, уступая только Китаю.

За период 2015–2019 гг., по данным официальной статистики Банка России, отток капитала из России составил 317 млрд долл. США. Основная масса вывоза капитала осуществлялась коммерческими банками через офшорные юрисдикции. Таким образом, по самым скромным подсчетам, за рубежом накоплено более 1 трлн долл. США российского капитала. Следует отметить, что в динамике оттока капитала из экономики России с начала 90-х гг. прошлого столетия сохраняется достаточно высокая доля так называемых «сомнительных» операций. В настоящее время по методологии Банка России, разработанной в соответствии с международными стандартами, «сомнительные» операции делятся на три категории:

• не полученная в срок экспортная выручка от продажи товаров и услуг за границу;

• стоимость товаров и услуг оплаченных, но не полученных по импортным контрактам;

• суммы денежных переводов за границу по фиктивным операциям с ценными бумагами, кредитами и др.

На протяжении последних 20 лет объем «сомнительных» операций в вывозе капитала рос достаточно высокими темпами. В частности, если за период 1994–2001 гг. объем таких транзакций составлял 42 млрд долл. США, то за период 2001–2017 гг. их совокупный объем увеличился в 9 раз и составлял 32 уже 341 млрд долл. США. Своего пика почти в 51 млрд долл. США объем «сомнительных» операций достиг в 2008 г. в период острой фазы мирового финансового кризиса.

Доля таких операций в общем оттоке капитала составила 38%. Спустя пять лет, в 2013 г., по данным Банка России, объем «сомнительных» операций превышал 27 млрд долл. США. По оценкам экспертов, в 2014–2020 гг. ежегодный объем таких операций сохранялся примерно на том же уровне. Большая часть «сомнительных» транзакций осуществлялась через схемы фиктивного импорта.

Так, по данным Банка России, только в 2018 г. стоимость оплаченных, но не полученных товаров и услуг по импортным контрактам в торговле с Беларусью составляла 15 млрд долл. США, а в торговле с Казахстаном – 10 млрд долл. США. В последние годы недобросовестные компании активно использовали возможности, связанные с облегченными процедурами перемещения товаров и услуг, принятыми сначала в рамках Таможенного союза, а затем в Евразийском экономическом союзе.

По оценкам Банка России, в 2015–2018 гг. из России через страны, входящие в Таможенный союз, утекло за рубеж примерно 47 млрд долл. США. Часто используемой противоправной схемой вывода капитала из России через офшорные юрисдикции является оплата внешнеторговых контрактов без исполнения договоров по поставке товаров.

В 2018 г. объем невозвращенной изза границы иностранной валюты по неисполненным экспортным договорам с офшорными контрагентами составил сумму, эквивалентную 88 млрд руб., в первой половине 2019 г. – 67 млрд рублей. Значительная часть внешней торговли России сохраняет сильную офшорную «окраску».

Согласно данным Счетной палаты России, доля экспортных операций с офшорными странами в общем объеме российского экспорта в 2018 г. составляла 47,5%, в первой половине 2019 г. – 51%.

2.3 Основные способы противодействия незаконной миграции капитала

Поскольку бегство капиталов за границу представляет серьезную опасность для экономики России, постольку совершенно необходимо ему противодействовать. В настоящее время уже на высшем государственном уровне есть понимание того, что для предотвращения утечки капиталов необходимы, прежде всего, изменения в экономической политике государства. Президент России В.В. Путин неоднократно подчеркивал необходимость изменения «определенных экономических условий в налоговом, таможенном, банковском секторе, чтобы предотвратить дальнейшую утечку и вернуть вывезенные за границу капиталы».

В решении вопроса о способах противодействия бегству капиталов за границу исходить следует из причин этого явления. Поскольку они, в основе своей, всегда являются экономическими, постольку и противодействовать бегству нужно экономическими методами.

Специалисты пытаются классифицировать способы противодействия бегству капиталов за границу. Так, по мнению доктора экономических наук М. Делягина, директора Института проблем глобализации, существует два «непримиримых подхода» к решению проблемы бегства капиталов за границу России: либеральный и административный. «Либеральный подход сводится, в основном, к призыву улучшать инвестиционный климат, в результате чего все частные проблемы (включая отток капитала) решаются сами собой».

Однако этот путь, по мнению автора, ведет к тому, что «рост притока валюты в страну, в том числе из-за сокращения ее оттока, либо укрепляет рубль, что подрывает национальную конкурентоспособность, либо вынуждает эмиссию ради сохранения стабильности валютного рынка». Что касается административного подхода, то «попытки перекрытия конкретных каналов утечки капитала полезны, как всякие усилия по повышению культуры бизнеса, но не могут серьезно задержать отток капитала просто потому, что материальные ресурсы инфраструктуры его бегства … сопоставимы с государственными…, а интеллектуальные ресурсы этой инфраструктуры заведомо выше.

Поэтому в рамках административного подхода … наиболее разумно временное введение госмонополии на стратегический экспорт (нефть и нефтепродукты, газ, уголь, электроэнергия, металлы), подобной существующей в экспорте оружия».

Однако и эта мера, по мнению М. Делягина, не по силам современному слабому российскому государству. Поэтому остается только устранять типично российские причины бегства капиталов (незащищенность собственности, политическую нестабильность, дефекты в общественной психологии) с одновременными государственными гарантиями крупных инвестиционных проектов в стратегических экспортных отраслях и системах жизнеобеспечения.

Авторы электронного учебника по инновационному учебному курсу «Теневая экономика и экономическая преступность», созданному при поддержке Института Открытое Общество. Фонд Содействия (Фонда Сороса), также выделяют два основных подхода к противодействию бегству капиталов за границу, называя их условно либерально-рыночным и административно-государственным. С точки зрения первого подхода, проблема бегства капиталов за границу «разрешится сама собой по мере продвижения рыночных реформ, нормализации ситуации в области налогообложения и общего улучшения условий инвестиционного климата в России».

Второй подход, как отмечают авторы учебника, характерный для российских внешнеэкономических ведомств, некоторых федеральных служб и ряда российских ученых, заключается в необходимости усиления государственного контроля над валютными и внешнеэкономическими операциями и принятия целенаправленных мер (в том числе законодательных) по борьбе с правонарушениями и коррупцией в этой области.

Свой вариант решения проблемы авторы видят в одновременном принятии комплекса общих и специальных мер. К общим, при этом, они относят, например, целенаправленное улучшение инвестиционного и предпринимательского климата, создание критической массы доверия к правительству и финансовым институтам; укрепление доверия к российской экономике посредством обеспечения сбалансированности бюджета, улучшения налоговой системы и налогового администрирования, обеспечения надежной работы банковской системы, защиты прав кредиторов и инвесторов; прозрачность финансовой отчетности всех предприятий и организаций; повышение эффективности в борьбе с преступностью и коррупцией, улучшение работы прокуратуры и судебной системы; строгое соблюдение федеральных законов на всей территории РФ; снижение общего уровня предпринимательских рисков.

В числе специальных мер авторы учебника отмечают, среди прочего, необходимость образования в системе правоохранительных органов и контролирующих организаций межведомственного центра финансовых расследований для информационно-аналитического обеспечения правоохранительной деятельности; разработку правовых и организационных мер для введения экономических санкций к резидентам — экспортерам за неисполнение или несвоевременное зачисление валютной выручки от внешнеэкономических операций, осуществляемых вне таможенной территории России; ускорение принятия законов «О коррупции», «О борьбе с организованной преступностью», «Об ответственности за незаконные трансферты»; совершенствование информационного обеспечения правоохранительных органов по вопросам контроля за нелегальным экспортом капитала; разработку процедуры возвращения незаконно вывезенных денег; совершенствование межведомственного взаимодействия; проведение специальных операций правоохранительных и контролирующих органов.

При переходе к рыночным принципам в управлении экономикой монополия неизбежно должна трансформироваться в более или менее жесткие формы валютного регулирования и валютного контроля».

Категорически возражает против административных мер борьбы с бегством капитала за границу директор института экономического анализа А. Илларионов. Он подчеркивает, что «ужесточение административного регулирования на валютном рынке — самый эффективный способ стимулировать отток капитала, а не предотвратить его. … Чем жестче будет контроль Центрального банка за деятельностью экспортеров, тем больше будет их желание выводить свои ресурсы из-под удара бюрократических органов».

Таким образом, к основным путям осуществления экономических мер противодействия бегству капиталов за границу можно отнести:

1. Либерально-рыночный путь, заключающийся в основном в проведении мягких экономических реформ в стране, направленных на создание развитой, сильной и высокоэффективной экономики. Администрирование, запрет какого-либо не очевидно общественно опасного экономического поведения субъектов экономической деятельности, в том числе оттока капиталов за границу, при этом сведен к минимуму, хотя далеко не исключен (прежде всего, это запрет различных контрабандных способов оттока капиталов за пределы своего государства).

Проблема бегства капиталов такими способами решается плавно, постепенно, путем косвенного позитивного экономического воздействия на субъектов бегства. Последнее, доказывая приоритетность существования капиталов в национальной среде, медленно, но последовательно, приводит к сокращению оттока капитала за границу. Недостатки такого пути очевидны — он слишком долог, поэтому не всегда приемлем для государств, стремящихся получить результаты сразу, немедленно. По этому пути идет большинство развитых в экономическом отношении государств;

2. Путь либерально-административный, сочетающий в себе, образно говоря, «кнут и пряник». Постепенное проведение экономических реформ в стране, повышающих привлекательность национальной экономики для инвесторов, в том числе, для инвесторов потенциальных, которыми являются владельцы бегущих капиталов, имеет место и здесь, и также признается приоритетным. Однако для получения быстрых результатов в деле противодействия бегству капиталов достаточно широко используются административные методы, методы запрета, в том числе, уголовно-правового.

Законодательно вводятся ограничения на осуществление некоторых видов внешнеэкономической деятельности, жестко регулируется порядок возвращения в страну валютной выручки, полученной за ее пределами, со значительными ограничениями регламентирован порядок размещения денежных средств за границей, и т.д. Полная государственная валютная и внешнеэкономическая монополия, однако, не вводится. Этот путь, с различным процентным содержанием либеральных и административных методов используется многими развивающимися в экономическом и политическом отношении государствами. По этому пути идет в настоящее время и Россия, причем для нас характерно постепенное ослабление административной составляющей анализируемого пути;

3. Административный путь, или путь введения государственных монополий на внешнеэкономическую и валютную деятельность. Он характеризуется полным и полностью административным решением проблемы бегства капиталов за границу. Внешнеэкономическая деятельность, валютное регулирование — монополии государства, нарушение которых жестко карается не только, и не столько экономическими методами, сколько методами принуждения, прежде всего, уголовно-правового. Это тот путь, по которому шла Россия в бытность Советского Союза.

ЗАКЛЮЧЕНИЕ

В результате написания данной курсовой работы поставленная цель была достигнута, а задачи решены. По данной работе можно сделать следующие выводы. В современной России сформировалась достаточно неэффективная система государственного управления на федеральном и региональном уровнях. В стране до сих пор существует значительный сегмент теневой экономики и запредельный уровень коррупции в государственном и корпоративном секторах.

По оценкам экспертов Банка России, общий объем теневой экономики России в 2018 г. оценивался примерно в 43–46% ВВП. В стране не создан надежный законодательный и административный механизм, обеспечивающий защиту прав инвесторов, отсутствует эффективный государственный контроль за движением капитала. Существующая денежно-кредитная политика Банка России не обеспечивает финансовую стабильность и не направлена на стимулирование экономического роста. В результате на протяжении длительного времени в стране сохраняется галопирующая инфляция и высокие инфляционные ожидания, системные риски спорадической, непредсказуемой, резкой девальвации национальной валюты.

Для современной российской экономики стала привычной высокая волатильность валютного, финансового и фондового рынков. В основу нового подхода к регулированию трансграничных валютных операций движения капитала должны быть заложены принципы выявления и оценки их на входе в страну и мониторинга и контроля на выходе из страны.

При формировании современного подхода к валютному регулированию операций движения капитала следует определить для инвестора максимальную способность вывода вложенных в экономику средств как на входе в страну (для нерезидентов), так и на выходе (для российских компаний, вкладывающих 78 капитал в иностранную экономику).

Развитие рыночной экономики в России и международного экономического сотрудничества обусловило необходимость совершенствования системы валютного регулирования и валютного контроля. С отменой всех ограничений на проведение валютных операций между резидентами и нерезидентами нормы валютного законодательства Российской Федерации были приведены в соответствие с международными требованиями о свободном перемещении капитала. Это обеспечило дальнейшую либерализацию российской экономики, направленную на улучшение инвестиционного климата в стране.

Проведение политики либерализации движения капитала призвано обеспечить дополнительное стимулирование внутреннего экономического роста за счёт привлечения извне финансовых ресурсов. Для того чтобы приток иностранного капитала способствовал экономическому развитию импортирующей страны, в ней должны быть созданы условия определяемые степенью открытости внутреннего финансового рынка для международных капиталов, должны быть разработаны механизмы, позволяющие ограничить опасность и последствия такой открытости для национальной экономики.

Положительные стороны либерализации состоят в эффективном распределении финансовых ресурсов, возможности сглаживания бизнес-циклов, ускорении темпов экономического роста за счёт привлечения иностранного капитала, развитии инноваций, связанных с притоком прямых инвестиций.

При разработке механизма валютного регулирования в финансовом секторе необходимы меры сдерживания негативного эффекта — в виде резервов компенсирования последствий оттока капитала. Созданный Правительством России Резервный фонд выполняет функцию кредитования финансового сектора в случае нехватки ликвидности на финансовом рынке. 79 На сегодняшний день наиболее актуальными направлениями улучшения инвестиционного климата на федеральном уровне являются:

1) формирование оптимальной структуры и уровня налогов, стимулирующих модернизацию, диверсификацию экономики и обеспечивающих инвестиционную конкурентоспособность российской экономики, и при этом гарантирующих необходимый уровень бюджетных поступлений;

2) нормализация тарифов для естественных монополий, создание системы, обеспечивающей их экономически оправданный уровень;

3) значительное повышение доступности финансирования, развитие финансовой системы в соответствии с потребностями модернизации;

4) совершенствование антимонопольного регулирования;

5) стимулирование спроса на инновационную продукцию и продукцию модернизированных предприятий;

6) обеспечение кадрами для модернизации экономики;

7) обеспечение доступности земли.

Так же к эффективным мерам по регулированию бегства капитала, стали бы не только юридические, но так же и технологические. В частности, создание единой базы данных для Федеральной Налоговой Службы и Федеральной Таможенной Службы. Таким образом государство смогло бы иметь более эффективный контроль за деятельностью юридических лиц, в том числе, за внешнеэкономической деятельностью. Для публичных компаний, на мой взгляд, важно укрепление политики «деофшоризации», которая началась сравнительно недавно.

Для возвращения капитала в Россию следует прежде всего создать необходимые правовые условия, а это весьма длительный процесс формирования благоприятного инвестиционного климата, стимулирующего 80 деятельность как иностранных, так и отечественных инвесторов. Важно отметить, что любое повышение прозрачности операций публичных копаний, повышает привлекательность их ценных бумаг, в том числе и для иностранных инвесторов.

Все это может способствовать в дальнейшей перспективе не оттоку капитала, а его притоку в России, в том числе и иностранного. В заключение можно отметить наличие у Российской Федерации достаточного потенциала для решения вопроса вывоза капитала из страны. Однако эта проблема может быть решена только путем принятия государственных мер, направленных на сохранение средств как юридических, так и физических лиц в России.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1) Закон Российской Федерации от 9 октября 1992 г. №3615-1 «О Валютном регулировании и валютном контроле»

2) Федеральный Закон от 22 апреля 2006 г. №39-ФЗ «О Рынке ценных бумаг»

3) Федеральный закон от 21 декабря 2007 года №178-ФЗ «О приватизации государственного и муниципального имущества»

4) Федеральный закон от 9 июля 2009 года №160-ФЗ «Об иностранных инвестициях Российской Федерации»

5) Платежный баланс РФ за 2016г Монографии

6) Абалкин, Л. Бегство капитала: природа, формы, методы борьбы. / Л. Абалкин . – 1998 // Вопросы экономики . – 07/1998 . – N7 . – с. 33-41 .

7) Алиев В.М. Легализация (отмывание) доходов, полученных незаконным путем: основные направления специального предупреждения / В.М. Алиев // Организационно-правовые проблемы борьбы с преступностью в регионах России: Сборник научных трудов ВНИИ МВД России. — 2008. — С. 35-36

8) Бахарева А.Ю. Применение инструмента таможенной политики в целях предотвращения нелегального вывоза капитала / А.Ю. Бахарева // Вестник ОГУ. — 2010. — №4. — С. 87-92

9) Бургонов О.В. / «Антикризисное управление социальноэкономическими системами: Методология и практика стратегии регулирования социально-экономической безопасности в условиях кризисов и глобализации экономики» // С.-Петерб. ун-т упр. и экон.. — СПб.: Изд-во Санкт-Петербургский университет управления и экономики 2014

10) Васильев А. Уголовная ответственность за отмывание грязных денег: проблемы правоприменения / А. Васильев // Современное право. — 2009. — №11. — С. 57-59

11) Гуров М.Г. «Бегство капиталов» из России: причины, масштабы, особенности и способы осуществления // Юридический мир. — М.: Юрид. мир ВК, 2009, №7

12) Гурова И.П. Мировая экономика. М.: 2008. — 198 с

13) Зарипова, Г.М. Инновация-неотъемлемая часть конкурентного рынка/Г.М..Зарипова // Инновационное-развитие современной науки: материалы международной научно-практической конференции( 31 января 2014.) часть 1 – РИЦ БашГУ — Уфа , — С.210.

14) Зарипова, Г.М. Кредитование малого бизнеса в современных коммерческих банках России / Г.М..Зарипова // Наука,образование и инновации: материалы Международной научно-практической конферен-ци..Челябинск, 2016. – Ч 1- С.115-119.

15) Зарипова, Г.М. Финансово-кредитная поддержка предпринимательства / Г.М..Зарипова // Наука, образование и инновации: международная научно-практическая конференция (28 декабря 2015г.) Ч 1.- С.110-114.

16) Катасонов В.Ю. Бегство капитала из России. — М.: Анкил, 2008

17) Катасонов В.Ю. Бегство капитала из России: макроэкономический и валютно-финансовый аспекты. — М.: МГИМО (У) МИД России, 2010

18) Козлов И.В. О стадиях процесса легализации преступных доходов / И.В. козлов // Финансы и кредит. — 2007. — №3. — С. 76-79

19) Рыбалкин В. Е, Щербанин Ю. Л., Балдин Л. В. «Международные экономические отношения» // ЗАО «Бизнес-школа «Интел-Синтез», Дипломатическая академия МИД РФ 2008

20) Красавина Л.Н., Былиняк С.А., Смыслов Д.В. и др. Международные валютно-кредитные и финансовые отношения. — М.: Эксмо, 2008

21) Ломакин В.К. Мировая экономика. — М.: Финансы; ЮНИТИ, 2012

22) Лопашенко Н.А. Бегство капитала из России и его возвращение. — М.: Бизнес-школа `Интел-Синтез`, 2008

23) Лопашенко Н.А. Бегство капиталов за границу: понятие, состояние, причины и меры противодействия // Преступность и уголовное законодательство: реалии, тенденции, взаимовлияние. Сборник научных трудов. — Саратов, 2009 Статьи в сборниках

24) Макаров Д.В. Экономические и правовые аспекты теневой экономики в России // 2009. — №3.

25) Милякина Е.В. Вывоз капитала: законодательство и практика его применения / Е.В. Милякина // Законодательство и экономика. — 2011.

26) Моисеев С.Р. Международные валютно-кредитные отношения. — М.: Дело и Сервис, 2008

27) Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Бегство капитала // Современный экономический словарь. 5-е изд., перераб. и доп. М.:Инфра-М, 2007. 495 с

28) Славецкая Н.С. «Перспективы развития либерализации движения капитала в посткризисный период» (Российский экономический интернет журнал №2 2016г)