Введение

ГЛАВА 1. Финансовая диагностика ООО «АРМА»

1.1. Характеристика имущественного положения и результатов деятельности компании

1.2. Анализ структуры и стоимости капитала компании

1.3. Анализ конкурентного положения компании

1.4. Заключение о результатах финансовой диагностики компании

ГЛАВА 2. Оценка стоимости ООО «АРМА»

2.1. Оценка стоимости компании с использованием доходного подхода

2.2. Оценка стоимости компании с использованием сравнительного подхода

2.3. Оценка стоимости компании с использованием затратного подхода

2.4. Заключение об оценке стоимости ООО «АРМА»

ГЛАВА 3. Разработка проекта решения для увеличения стоимости компании

3.1. Идентификация наиболее значимых факторов, оказывающих влияние на стоимость компании

3.2. Постановка и обоснование цели управления стоимостью ООО «АРМА»

3.3. Формирование массива альтернатив и выбор оптимального решения по увеличению стоимости компании

ГЛАВА 4. Оценка эффективности управленческих решений по увеличению стоимости ООО «АРМА»

4.1. Разработка проекта программы управления стоимостью компании

4.2. Прогнозная оценка изменения стоимости компании в результате реализации программы

4.3. Оценка устойчивости результатов реализации программы и рисков недостижения цели

Заключение

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

Введение

В настоящее время в России оценка и управление стоимостью предприятия являются актуальными и важными. Многие российские фирмы, составляющие фундамент реальной экономики, не создают экономически добавленную стоимость, а нередко разрушают ее. Исправить ситуацию можно, если менеджмент и персонал в своей деятельности будут ориентированы на рост рыночной стоимости как главный критерий успешного функционирования предприятия в конкурентной борьбе.

Наиболее важными в конкурентной борьбе являются системность и интеграция, которые позволяют предприятию устремить различные направления бизнеса, процессы и действия персонала к единой цели — увеличению стоимости предприятия.

Управление стоимостью стало сегодня основой принятия управленческих решений, которые направлены на достижение задачи максимизации стоимости. Благодаря развитию экономической мысли идеи управления стоимостью перешли из теоретической плоскости в русло практического применения. Вопросы максимизации стоимости компании активно рассматриваются на заседаниях советов директоров и в иных органах управления обществами. Задача максимизации стоимости в интересах собственников становится частью выступлений руководителей, пресс-релизов и годовых отчетов. Различного рода бизнес-семинары и публикации свидетельствуют о наличии интереса к методам стоимостного подхода к управлению предприятием.

Объект исследования: ООО «АРМА».

Предмет исследования: управление стоимостью компании машиностроения на примере ООО «АРМА».

Цель исследования: разработка проекта повышения стоимости компании машиностроения на примере ООО «АРМА».

Задачи исследования:

1 Финансовая диагностика ООО «АРМА».

2 Оценка стоимости ООО «АРМА».

3 Разработка проекта решения для увеличения стоимости компании.

4 Оценка эффективности управленческих решений по увеличению стоимости ООО «АРМА».

В ходе исследования применялись общенаучные методы теории управления, экспертного, статистического и сравнительного анализа, системного подхода к изучению экономических явлений и процессов, методы экспертных оценок, анкетирование, табличные и графические приемы визуализации данных

ГЛАВА 1. Финансовая диагностика ООО «АРМА»

1.1. Характеристика имущественного положения и результатов деятельности компании

Учитывая многообразие финансовых процессов, множественность показателей финансового состояния, различие в уровне критических оценок и возникающие в связи с этим сложности в общей оценке финансового положения организации экономистами используются различные методики анализа финансового состояния организации. Изучение методик оценки финансового состояния дают возможность судить об особенностях аналитической работы.

В начале 90-х годов широко использовалась методика, предлагаемая В.Ф. Палием. Однако на сегодняшний день эта методика не удовлетворяет всем требованиям, предъявляемым к анализу. И в связи с этим в настоящее время широкое распространение получили методики: Шеремета А.Д., Ковалева В.В., Сайфулина Р.С., Негашева Е.В., Савицкой Г.В, Ефимовой О.В. и многие другие.

По мнению А.Д. Шеремета и М. И. Баканова, финансовое состояние организации определяется соотношением структур его активов и пассивов. Главными задачами анализа финансового состояния, по мнению этих авторов, является установка качества финансового состояния организации, причин его изменения и разработка рекомендаций по его оптимизации.

В качестве источников информации для проведения анализа используются бухгалтерская финансовая отчетность, а также данные бухгалтерского учета: аналитические расшифровки движения и остатков по синтетическим счетам. Для проведения анализа финансового состояния, согласно методике этих авторов, используются горизонтальный, вертикальный, трендовый, коэффициентный и факторные методы.

Согласно методике Балабанова И.Т., финансовое состояние организации можно охарактеризовать его финансовой конкурентоспособностью, т.е. его платежеспособностью, кредитоспособностью, использованием финансовых ресурсов и капитала, выполнением обязательств перед государством и другими хозяйствующими субъектами.

Ковалев В.В. считает, что финансовое состояние организации характеризуется его платежеспособностью, целесообразностью и правильностью вложения финансовых ресурсов в активы, наличием у организации оборотных средств, эффективностью ихиспользования.

По нашему мнению, наиболее эффективной из вышерассмотренных методик анализа финансового состояния является методика Ковалева В.В. из-за ее двух модельной структуры. Данная методика позволяет проводить один только экспресс-анализ, что позволяет сократить временные и трудовые затраты.

В рамках экспресс-анализа по методике В.В. Ковалева используются такие показатели как:

Финансовая устойчивость.

1.1. Коэффициент автономии (финансовой независимости).

1.2. Коэффициент обеспеченности собственными оборотными средствами.

1.3. Коэффициент покрытия инвестиций.

Платежеспособность.

2.1. Коэффициент текущей ликвидности.

2.2. Коэффициент быстрой ликвидности.

2.3. Коэффициент абсолютной ликвидности.

Эффективность деятельности.

3.1. Рентабельность продаж.

3.2. Норма чистой прибыли.

3.3. Рентабельность активов.

Данные показатели, как представляется, имеют наибольшую ценность и информативность с точки зрения оценки финансового состояния предприятия.

Проведем анализ выбранных показателей в динамике за 3 года на основании отчетности компании ООО «АРМА», представленной в приложении. Основной вид деятельности ООО «АРМА» – торговля оптовая писчебумажными и канцелярскими товарами (таблица 1).

Таблица 1

Оценка показателей финансового состояния ООО «АРМА»

| Показатели | 2016 г. | 2017 г. | 2018 г. | Норматив |

| 1. Финансовая устойчивость | ||||

| 1.1. Коэффициент автономии (финансовой независимости) | 0,4 | 0,1 | 0,2 | >0,5 |

| 1.2. Коэффициент обеспеченности собственными оборотными средствами | 0,4 | 0,2 | 0,1 | >0,1 |

| 1.3. Коэффициент покрытия инвестиций | 0,4 | 0,1 | 0,1 | 0,7-0,9 |

| 2. Платежеспособность | ||||

| 2.1. Коэффициент текущей ликвидности | 1,7 | 1,3 | 1,3 | >1,5-2 |

| 2.2. Коэффициент быстрой ликвидности | 0,8 | 0,4 | 0,1 | >1,0 |

| 2.3. Коэффициент абсолютной ликвидности | 0,8 | 0,4 | 0,1 | >0,2 |

| 3. Эффективность деятельности | ||||

| 3.1. Рентабельность продаж,% | 26,3 | 4,8 | 1,2 | – |

| 3.2. Норма чистой прибыли, % | 22,3 | 1,6 | 1,9 | – |

| 3.3. Рентабельность активов, % | 11,7 | 2,5 | 1,8 | – |

ООО «АРМА» характеризуется крайне негативной тенденцией снижения всех показателей финансового состояния и нахождения значений показателей вне нормативных значений. Данная динамика отмечена в 2017-2018 годах.

В целом, предприятие характеризуется отсутствием финансовой устойчивостью, низкой ликвидностью и потерей рентабельности.

Проведем сравнение рассчитанных показателей со среднеотраслевыми значениями («программа минимум»), с ближайшим конкурентом («программа максимум») (таблица 2).

Таблица 2

Сравнение финансового состояния ООО «АРМА» со среднеотраслевыми значениями и ближайшим конкурентом

| Показатели | 2018 г. | Сравнение с отраслевыми (8,73 тыс. организаций с выручкой до 10 млн. руб.) |

Сравнение с ближайший конкурентом ООО «ПАМ» | Норматив |

| 1. Финансовая устойчивость | ||||

| 1.1. Коэффициент автономии (финансовой независимости) | 0,2 | 0,4 | 0,4 | >0,5 |

| 1.2. Коэффициент обеспеченности собственными оборотными средствами | 0,1 | 0,2 | 0,2 | >0,1 |

| 1.3. Коэффициент покрытия инвестиций | 0,1 | 0,4 | 0,2 | 0,7-0,9 |

| 2. Платежеспособность | ||||

| 2.1. Коэффициент текущей ликвидности | 1,3 | 1,0 | 1,4 | >1,5-2 |

| 2.2. Коэффициент быстрой ликвидности | 0,1 | 0,5 | 0,2 | >1,0 |

| 2.3. Коэффициент абсолютной ликвидности | 0,1 | 0,5 | 0,1 | >0,2 |

| 3. Эффективность деятельности | ||||

| 3.1. Рентабельность продаж,% | 1,2 | 1,5 | 1,4 | – |

| 3.2. Норма чистой прибыли, % | 1,9 | 1,5 | 1,7 | – |

| 3.3. Рентабельность активов, % | 1,8 | 2,0 | 1,5 | – |

Финансовое состояние организации примерно соответствует среднему по отрасли и показателям по ближайшему конкуренту ООО «ПАМ».

Данное предприятие является исследуемое предприятие для своей отрасли.

1.2. Анализ структуры и стоимости капитала компании

Наибольшие сложности возникают, когда речь заходит об оценке стоимости собственного капитала непубличной компании. Их существенные отличия от публичных компаний требуют адаптации общеизвестных методов оценки.

Основные модели оценки капитала компании представлены в таблице 3.

Таблица 3

Основные модели оценки капитала компании

| Название модели | Краткая характеристика |

| Модель прогнозируемого роста дивидендов | Модель постоянного роста дивидендов во многих случаях «не работает». Согласно модели постоянного роста дивидендов, цена акции должна расти теми же темпами, в то время как в действительности цена может изменяться и по-другому. Бесконечный рост дивидендов и стоимости предприятия практически невозможен, так как для любого предприятия доходность инвестиций со временем уменьшается |

| Модель соотношения цены акции и прибыли на акцию | Данная модель базируется на показателе прибыли на акцию, а не на величине дивидендов. Многие инвесторы считают, что именно показатель величины прибыли на акцию, отражает реальный доход, получаемый акционерами |

| Модель оценки капитальных активов | Модель использует существенным образом показатель риска конкретной фирмы, который формализуется введением показателя р . Если для конкретного предприятия 0 < р < 1, то это предприятие менее рисковое по сравнению со средним по рынку, если р >1, то предприятие имеет большую степень риска |

| Модель премии за риск | Данная модель занимает особое место, так как носит договорной характер. Договор заключается между предприятием и потенциальным инвестором о том, какая должна быть премия за риск вложения капитала |

Для расчета стоимости собственного капитала для непубличных компаний используется модифицированная модель оценки долгосрочных активов (CAPM, capital asset pricing model), которая была предложена У. Шарпом (Sharpe, 1964):

Re = Rfi + b * ERP + S1 + S2

Структура капитала ООО «АРМА» представлена в таблице 4.

Таблица 4

Структура капитала ООО «АРМА»

| Показатели | 2018 г., тыс. руб. | 2018 г., % |

| Собственный капитал | 6000 | 26,9 |

| Заемный капитал | 16305 | 73,1 |

| Итого | 22305 | 100,0 |

Так как коэффициент автономии компании значительно ниже нормативного показателя 0,5, то подобная структура капитала является нерациональной. Чтобы достигнуть норматива по коэффициенту автономии соотношение собственного и заемного капитала должно быть не 26,9/37,1, а 45/55. Среднеотраслевое соотношение составляет 40/60. Достичь данного показателя можно увеличив собственный капитал до 13 667 тыс. руб. или сократив заемный до 8638 тыс. руб.

Рассчитаем стоимость собственного капитала ООО «АРМА». Выручка за 2018 год составила 24 798 (тыс. руб.). Соотношение заемного капитала и собственного (D/E) – 0,73 ((16303+2)/(16303+2+6000)).

Исходные данные для расчета представлены в таблице 5.

Таблица 5

Исходные данные для расчета

| Название | Условное обозначение показателя | Величина | |

| Локальная безрисковая ставка доходности | Rfi | 6,52%. | |

| Бета коэффициент | b | 9,14 | |

| Премия за риск инвестирования в акционерный капитал | ERP | 5% | |

| Премия за малую капитализацию | S1 | 3,81%, | |

| Специфические

риски |

S2 | 2,5%. | |

Доходность ОФЗ по данным сайта https://www.rusbonds.ru на 20.03.2020 года составляет 6,52%.

Бета коэффициент рассчитывается с помощью формулы Хамады:

b = bu * (1 + (1 — t) * D / E)

Где b — бета с учетом долговой нагрузки bu — бета отрасли (на сайте http://pages.stern.nyu.edu/~adamodar/) t — ставка налога на прибыль (20%), D/E — коэффициент соотношения собственных и заемных средств.

b=5,77*(1+(1-0,2)*0,73)=9,14

Как правило, премия за риск инвестирования в акционерный капитал для развивающихся рынков рассчитывается как ERP для США + премия за страновой риск. Но так как в доходности по ОФЗ страновой риск уже учтен, то нет необходимости его дублировать.

Для большинства российских непубличных компаний мы используем премию в размере 3,81%, т.к. выручка данной компании меньше 500 млн. $.

У данной компании средние специфические риски, которые составляют 2,5%.

Re = Rfi + b * ERP + S1 + S2=6,52+9,14*5+3,81+2,5=58,53%.

Цена заемного капитала определяется как отношение затрат по привлечению заемных средств (ИЗКР) к сумме заемных средств (ЗС):

Цзк = ИЗКР / ЗС.

Банковский процент по договору для ООО «АРМА» по действующему краткосрочному займу составляет 18% годовых.

ИЗКР=(17000*0,18*3)=9180 тыс. руб.

Цзк=9180/16303=0,56 или 56%.

Оценим степень доступности кредита для данной компании, степень её закредитованности, реальный коэффициент покрытия процентов, рыночную стоимость долга компании.

Анализ кредитоспособности ООО «АРМА» по методике ПАО «Сбербанк России» представлен в таблице 6.

Таблица 6

Анализ кредитоспособности ООО «АРМА» по методике ПАО «Сбербанк России»

| Показатель | Фактическое значение | Вес показателя | Расчет суммы баллов | Справочно: категории показателя | ||

| 1 категория | 2 категория | 3 категория | ||||

| Коэффициент абсолютной ликвидности | 0,14 | 0,05 | 0,007 | 0,1 и выше | 0,05-0,1 | менее 0,05 |

| Коэффициент промежуточной (быстрой) ликвидности | 1,3 | 0,1 | 0,13 | 0,8 и выше | 0,5-0,8 | менее 0,5 |

| Коэффициент текущей ликвидности | 1,9 | 0,4 | 0,76 | 1,5 и выше | 1,0-1,5 | менее 1,0 |

Продолжение таблицы 6

| Коэффициент наличия собственных средств | 0,22 | 0,2 | 0,044 | 0,4 и выше | 0,25-0,4 | менее 0,25 |

| Рентабельность продукции | 1,2 | 0,15 | 0,18 | 0,1 и выше | менее 0,1 | нерентаб. |

| Рентабельность деятельности предприятия | 1,4 | 0,1 | 0,14 | 0,06 и выше | менее 0,06 | нерентаб. |

| Итого | 6,15 | 1 | 1,261 | |||

ООО «АРМА» в целом относится к третьей категории заемщиков, соответственно, доступность кредита для данной компании достаточно низкая.

Для оценки закредитованности рассчитаем показатель финансового рычага — соотношение заемного капитала к собственному капиталу (Total debt to equity, TD/EQ).

TD/EQ=(21332+2)/6000=3,55.

Чем больше значение этого коэффициента, тем выше риск банкротства компании. Рекомендуемые значения финансового рычага — от 0,25 до 1. Уровень закредитованности компании высокий.

Реальный коэффициент покрытия процентов – показатель, соизмеряющий величину прибыли до выплаты процентов по кредиту и уплаты налогов (EBIT, Earnings before interest and taxes) с издержками по выплате процентов. Коэффициент ниже 1,5 ставит под вопрос возможность организации обслуживать свой долг. Критическим считается коэффициент менее 1 (т.е. EBIT меньше процентов к уплате), которой означает, что приток денежных средств недостаточный для выплаты процентов кредиторам.

Значение коэффициента составит: 721/(9180/3)=0,24.

Таким образом, приток денежных средств недостаточный для выплаты процентов кредиторам.

Определить рыночную стоимость долга компании не представляется возможным, так как нет никаких данных по его структуре и прочим показателям.

1.3. Анализ конкурентного положения компании

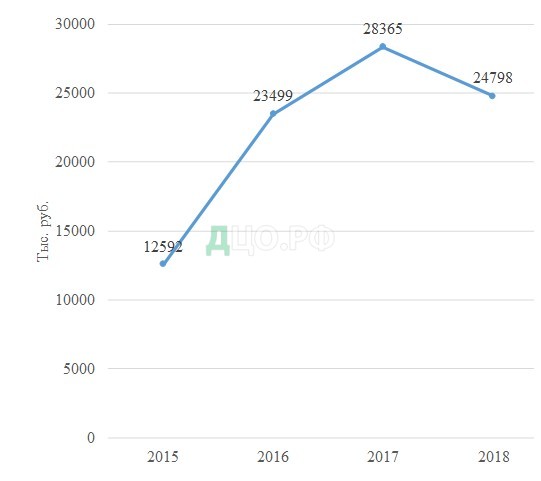

Проведем анализ продаж ООО «АРМА» за 2015-2018 годы. Динамика показателей представлена на рисунке 1.

Рисунок 1. Динамика продаж ООО «АРМА» за 2015-2018 годы

У компании отмечался постоянный рост продаж до 2018 года, когда произошло снижение показателей.

В доступных ресурсах не удалось найти информации по динамике продаж по отрасли деятельности ООО «АРМА».

Исследуем динамику цен на продукцию предприятия и на потребляемые ресурсы (таблица 7).

Таблица 7

Структура и динамика цен на продукцию предприятия и на потребляемые ресурсы, тыс. руб.

| 2017 | Уд.вес, % | 2018 | Уд.вес, % | Абсолютное отклонение, +/- | Темп роста, % | |

| Затраты на оплату труда | 1077,6 | 48,7 | 1450,3 | 52,5 | 372,7 | 134,6 |

| Материальные затраты | 461,8 | 20,9 | 391,6 | 14,2 | -70,2 | 84,8 |

| Прочие затраты | 384,9 | 17,4 | 506,8 | 18,3 | 121,9 | 131,7 |

| Накладные расходы | 53,9 | 2,4 | 70,3 | 2,5 | 16,4 | 130,5 |

| Прибыль | 289 | 13,1 | 345,6 | 12,5 | 56,6 | 119,6 |

| Цена единицы услуги | 2213 | 100,0 | 2764,6 | 100,0 | 551,6 | 124,9 |

| Число проектов в год, ед. | 48 | 2,2 | 42,2 | 1,6 | -5,8 | 87,8 |

| Выручка от реализации | 106224 | 4800,0 | 116571,0 | 4400,1 | 10347,0 | 109,7 |

Таким образом, в рассматриваемом периоде цена единицы услуг предприятия выросла на 19,7%. При этом основную долю в структуре цены составляют затраты на оплату труда и их доля выросла с 48,7% до 53,0%. Это обусловлено ростом оплаты труда работников в соответствии с рыночными тенденциями. Соответственно, произошел и рост цены на услуги предприятия.

В целом цена предприятия не соответствует в полной мере его специфике, не содержит коэффициентов оценки сложности проектов, формата разрабатываемых проектов и т.д.

Оценим стадию жизненного цикла услуг компании ООО «АРМА». На рисунке 2 обозначены стадии жизненного цикла СБЕ.

Где, а – сервисное обслуживание; б – проектная документация; в – конструкторская деятельность.

Рисунок 2. СБЕ на стадиях жизненного цикла

Матрица БКГ схематически изображена на рисунке 3.

где а – сервисное обслуживание; б – проектная документация; в – конструкторская деятельность; г – Экспертиза; д – консультационная поддержка.

Рисунок 3. Матрица БКГ ООО «АРМА»

Возможности расширения объема продаж состоят в развитии находящихся в стадии роста таких услуг компании как проектная документация и конструкторская деятельность.

Выделим наиболее значимых конкурентов в отрасли и оценим степень их рыночного влияния. Ближайшие конкуренты компании представлены в таблице 8.

Таблица 8

Ближайшие конкуренты ООО «АРМА»

| Организация | Показатели, млн. руб. | Регион | |

| выручка | активы | ||

| ООО «Коммерц Групп» | 0,293 | 0,7 | Московская область |

| ООО «Инетон» | 0,29 | 0,07 | Московская область |

| ООО «АНМ Груп» | 0,284 | 0,126 | Московская область |

| ООО «ПАМ» | 0,28 | 0,281 | Московская область |

| ООО «АРМА» | 0,289 | 0,12 | Московская область |

Представим на рисунке 4 анализ по соотношению «Цена-Качество» по услугам ООО «АРМА» и основных конкурентов.

| Цена | |||

| высокая цена | «Инетон» | ||

| «Коммерц Групп»

|

|||

| «АНМ Групп» | |||

|

«ПАМ»

Низкая цена |

ООО «АРМА» | ||

| Низкое качество | Высокое качество |

Рисунок 4. Анализ конкурентов по соотношению «Цена-Качество» по услугам ООО «АРМА»

ООО «АРМА» отличается средним качеством услуг и ценами немного ниже среднеотраслевого уровня по отношению к конкурентам.

Таблица 9

Показатели, характеризующие финансовый результат для ООО «АРМА»

| Наименование показателя | 2015 | 2016 | 2017 | 2018 | 2019 |

| Выручка от продажи, тыс. руб. | 12 592 | 23 499 | 28 365 | 24 798 | 22 095 |

| Комиссия по партнерам за переданные заказы, тыс. руб. | 0 | 0 | 81 | 1 359 | 14011 |

Проведем расчет показателей динамики. Аналитические показатели рядов динамики представлены в таблице 10:

Таблица 10

Показатели динамики товарооборота ООО «АРМА»

| Годы | Абсолютный прирост | Темп роста, % | Темп прироста, % | ||||

| цепной | базисный | цепной | базисный | цепной | базисный | Абсолютное значение 1% прироста | |

| 2015– 2016 | 10 907 | 10 907 | 186,6 | 186,6 | 86,6 | 86,6 | 125,92 |

| 2016 – 2017 | 4 866 | 15 773 | 120,7 | 225,3 | 20,7 | 125,3 | 234,99 |

| 2017 – 2018 | -3 567 | 12 206 | 87,4 | 196,9 | -12,6 | 96,9 | 283,65 |

| 2018 — 2019 | -2 703 | 9 503 | 89,1 | 175,5 | -10,9 | 75,5 | 247,98 |

Формула расчета среднего абсолютного прироста:

где n — число уровней ряда;

∆ц=(10907+4866+-3567-2703)/3=3167,7

Формула для определения среднего коэффициента роста для равностоящих рядов динамики :

Средние темпы прироста рассчитываются на основе средних темпов роста (Тр) вычитанием из последних 100%.

Таблица 11

Средние показатели ряда динамики

| Показатель | Значение |

| средний уровень | 22269,8 |

| средний абсолютный прирост | 3167,7 |

| коэффициента роста | 9,22 |

| темпы прироста | 16,79 |

Прогнозирование уровней ряда динамики е использованием среднего абсолютного прироста н среднего темпа роста осуществляется соответственно по формулам:

Прогноз товарооборота ООО «АРМА» на 2020-2022 годы представлен в таблице 11.

Таблица 11

Прогноз товарооборота ООО «АРМА» на 2020-2022 годы

| Показатели | 2020 | 2021 | 2022 |

| По среднему абсолютному приросту | 25 263 | 28 430 | 31 598 |

| По среднему темпу роста | 25 805 | 30 137 | 35 197 |

В целом, прогноз по среднему абсолютному приросту представляется более приближенным к реальным данным компании.

1.4. Заключение о результатах финансовой диагностики компании

ООО «АРМА» разрушает стоимость из-за отмеченных негативных тенденций финансового состояния, динамики продаж и пр.

,ROIC=721*(1-0,2)/6002=0,096

Методология расчета WACC , изложенная во множестве источников, как правило, предполагает применение известной формулы:

WACC = ∑(We x Ce) + (1-T) x∑ (Wd x Cd)

Где We и Wd — доля собственного и заемного капитала, соответственно;

Cе и Cd — цена собственного и заемного капитала, соответственно;

Т — ставка налога на прибыль.

WACC =(0,269*0,731)+(1-0,2)*(0,5853*0,56)=0,46

CFROI и MVA в рамках данной работы рассчитать невозможно, так как нет исходных данных.

Имеется потенциал увеличения стоимости компании за счет увеличения продаж, особенно по таким услугам как проектная документация и конструкторская деятельность.

Таблица 12

Эффект производственного (операционного) рычага ООО «АРМА»

| Показатели | Расчет |

|

Финансово-экономическая эффективность предприятия |

Кдак=2,206 Rц=0,111

чп Rк=0,420 Rск=0,288 |

| Формула Дюпона (для экономической рентабельности) | RK=Rц* Кдак

0,42≠0,111*2,206 |

| Формула Дюпона (для финансовой рентабельности) | Rск=Нпр1*Кдак*ФР

0,288=0,078*2,206*1,685 |

| Коэффициент устойчивости экономического развития | эр Реинвестиции____

Куст=Собственный капитал*100%=28,3% |

| Эффект «финансового рычага» | ЭФР=Кнал*(Rк-d)*Кзмн/Ксбс

=0,097 |

| Эффект производственного (операционного) рычага | ЭОР=∆tQЦ *ОР

106,5=52,7*2,02 |

Имеется потенциал увеличения стоимости компании за счет снижения стоимости заемного капитала. С учетом отсутствия финансовой устойчивости и снижения рентабельности в десятки раз у компании нет потенциала увеличения стоимости компании за счет инвестиций в проекты с положительной NPV (включая M&A).

ГЛАВА 2. Оценка стоимости ООО «АРМА»

2.1. Оценка стоимости компании с использованием доходного подхода

Прогноз денежных потоков проводится в два этапа: расчет временного тренда денежных потоков за три года и на основе полученной зависимости по средним темпам роста выполняется расчет будущей прогнозной денежных потоков. Значение денежного потока за три года приведены в таблице 13.

Таблица 13

Денежные потоки за ретроспективный период

| Показатель | 2017 | 2018 | 2019 |

| Денежные потоки | 21 568 970 | 25 579 757 | 29 849 048 |

В ретроспективном периоде представлены номинальные значения денежных потоков. Для дальнейших расчетов необходимо перевести номинальные значения денежных потоков в реальные значения. Наиболее простым способом корректировки является умножение показателей денежных потоков на уровень инфляции каждого года ретроспективного периода.

Корректировка денежных потоков и расчет среднего темпа роста денежных потоков представлены в таблице 14.

Таблица 14

Корректировка денежных потоков

| Показатель | 2017 | 2018 | 2019 |

| Денежные потоки, руб. | 21 568 970 | 25579757 | 29 849 048 |

| Уровень инфляции. % | 6,1 | 6.6 | 6.5 |

| Денежные потоки, скорректирован ная на уровень инфляции, руб. | 25 020 005 | 27 881 935 | 30 744 519 |

Используя скорректированное значение денежных потоков, произведем расчет среднего темпа изменения денежных потоков, таблица 15.

Таблица 15

Расчет среднего темпа изменения денежных потоков

| Показатель | 2017 | 2018 | 2019 | |

| Денежные потоки, руб. | 21 568 970 | 25579757 | 29 849 048 | |

| Ранг для определения значения денежных потоков в прогнозном периоде (от 1 до 3) | – | 1 | 2 | |

| Уровень инфляции, % | 2,5 | 4,3 | 3,0 | |

| Денежные потоки, скорректированные на уровень инфляции, руб. | 25 020 005 | 27 881 935 | 30 744 519 | |

| Темп изменения денежных потоков | – | 0,851 | 0.988 | |

| Весовой коэффициент | – | 0.33 | 0,67 | |

| Темп изменения денежных потоков с учетом весового коэффициента | – | 0,283692 | 0,658704 | |

Таким образом, средний темп изменения денежных потоков составляет 0,942%.

Произведем расчет денежных потоков для прогнозного периода с использованием полученного темпа роста. Расчет денежных потоков по темпу роста 0,942% в год представлены в таблице 16.

Таблица 16

Прогноз по среднему темпу роста

| Период | 2020г. | 2021г. | 2022г. | 2023г. | 2024г. | Постпрогнозный период |

| Инфляция,% | 6,5 | 6,0 | 5,5 | 5,0 | 4,5 | 4,5 |

| Прогнозное значение денежных потоков | 21277644 | 21246180 | 21114681 | 20884515 | 20558532 | 20558532 |

С целью прогнозирования величины чистой прибыли по ретроспективным данным, необходимо рассчитать средневзвешенную рентабельность, т.е отношение чистой прибыли к выручке, таблица 17.

Таблица 17

Средневзвешенный уровень рентабельности, рассчитанный по ретроспективным данным

| Показатель | 2017 | 2018 | 2019 |

| Денежные потоки, руб. | 21 568 970 | 25579757 | 29 849 048 |

| Рентабельность по чистой прибыли, % | 0,908 | 0,461 | 0,132 |

| Чистая прибыль скорректированная, руб. | 177 735,34 | 54 319,33 | 5 212,32 |

| Коэффициент изменения налогообложения | 1 | 1 | 1 |

| Скорректированная чистая прибыль на изменения налога на прибыль, руб. | 1 | 1 | 1 |

| Рентабельность с учетом изменений по налогообложению, % | 6 | 6 | 6 |

| Ранг значения рентабельности (от 1 до 3) | 3 | 2 | 1 |

| Весовой коэффициент значения рентабельности | 0,5 | 0,33 | 0,17 |

| Расчет рентабельности | 1,2 | 1,12 | 1 |

| Средневзвешенный показатель рентабельности, % | 1,05 |

Средний уровень рентабельности деятельности ООО «АРМА» составляет 1,05 %.

На основании данных аналитических компаний в 2020 году прогнозируется рост экономики России и основных экономических показателей на 4,2%. Следовательно, на основании вышеизложенного и прогноза экономических служб, можно прогнозировать рост рентабельности до 1,14 %.

Таблица 18

Значение показателей чистая прибыль в прогнозном периоде

| Период | 2020г. | 2021г. | 2022г. | 2023г. | 2024г. |

| Прогнозное значение денежных потоков, руб. | 21 277 644 | 21 246 180 | 21 114 681 | 20 884 515 | 20 558 532 |

| Средневзвешенный показатель рентабельности, % | 1,12 | 1,12 | 1,12 | 1,12 | 1,12 |

| Чистая прибыль, руб. | 1 276 686 | 1 274 748 | 1 266 882 | 1 253 088 | 133209 |

Амортизационные отчисления и капитальные вложения могут быть спрогнозированы следующими методами:

– фиксации на определенном уровне;

– экстраполяция с элементами планирования.

Выбран первый метод, так как в состав основных средств, входит земельный участок, к которому амортизация не применяется. Следовательно, показатели амортизационных отчислений и капитальных вложений берутся средние за последние два года.

В таблице 19 приведен расчет собственного оборотного капитала и его доли к годовой выручке предприятия в ретроспективном периоде.

Таблица 19

Расчет среднего значения величины собственного оборотного капитала по отношению к выручке предприятия.

| Показатель | 2017г. | 2018г. | 2019г. |

| СОК на начало периода, тыс.руб. | 77 460 | 84 250 | 96 840 |

| СОК на конец периода, тыс.руб. | 113 870 | 93 219 | 97 704 |

| Среднее значение СОК за период, тыс.руб. | 95 665 | 88 734 | 97 272 |

| Денежные потоки, тыс.руб. | 332 601 | 301 043 | 316 930 |

| Ранг для определения значения денежных потоков в прогнозном периоде (от 1 до 3) | 1 | 2 | |

| Доля СОК в выручке | 0,067 | 0,070 | 0,085 |

| Весовой коэффициент | 0,022 | 0,046 | 0,140 |

| Доля СОК,% | 0,012 | 0,043 | |

| Средневзвешенная доля СОК в выручке,% | 0,077 |

Далее на основе полученного значения доли собственного оборотного капитала в выручке, определяется значение собственного оборотного капитала для прогнозного периода, таблица 20.

Таблица 20

Расчет величины СОК для прогнозного периода

| Период | 2020г. | 2021г. | 2022г. | 2023г. | 2024г. |

| Прогнозное значение ; денежных потоков, тыс.руб | 21 277 644 | 21 246 180 | 21 114 681 | 20 884 515 | 20 558 532 |

| Средневзвешенный

показатель СОК. % |

0,077 | 0,077 | 0,077 | 0,077 | 0,077 |

| СОК, руб. | 5 893 914 | 5 885 193 | 5 848 770 | 5 784 987 | 5 694 699 |

При расчете денежного потока для прогнозного периода учитывается изменение собственного оборотного капитала, расчет представлен в таблице 21.

Таблица 21

Расчет денежного потока для прогнозного периода

| Период | 2020г. | 2021г. | 2022г. | 2023г. | 2024г. |

| Амортизация, тыс.руб. | 95 760 | 92 796 | 89 946 | 87 153 | 84 417 |

| Капитальные вложения | 0 | 0 | 0 | 0 | 0 |

| СОК среднее значение за период 2019г. | 6 335 778 | ||||

| СОК, тыс.руб. | 5 893 914 | 5 885 193 | 5 848 770 | 5 784 987 | 5 694 699 |

| Изменения СОК | 441 864 | 8 721 | 36 423 | 63 726 | 89 718 |

| Денежный поток | 1 814 310 | 1 376 322 | 1 393 251 | 1 403 967 | 1 408 242 |

В качестве без рисковой ставки принимается доходность ОФЗ со сроком погашения до 2024 года (5 лет). По состоянию на 01.03.2020 доходность ОФЗ составляет 6,52%, (данные сайта http://www.rusbonds.ru).

Премия за страновый риск не назначается, так как в качестве без рисковой ставки принимается доходность ОФЗ РФ.

Таблица 22

Определение размера риска

| Вид риска | Вероятный интервал риск, % |

| Размер компании | 0-5 |

| Финансовое положение | 0-5 |

| Диверсификация клиентуры | 0-5 |

| Товарная/территориальная диверсификация | 0-5 |

| Рентабельность | 0-5 |

| Качество управления | 0-5 |

| Прочие риски | 0-5 |

Размер компании (S1)

Размер чистых активов ООО «АРМА» на дачу оценки в долларах США составляет менее одного миллиона долларов. Поэтому размер риска будет составлять 5%.

S1= 5% х (1 — (Чистые активы объекта оценки: Чистые активы максимальной компании отрасли))

Лидером по отрасли является ООО «ПАМ»:

S2= 5% х (1 — (1555491/11045452)) = 4,12%

Размер риска за финансовое вложение (S2)

Коэффициент покрытия ООО «АРМА» составляет 2,18, что больше нормативного показателя -2.

Нормативное значение КП > 2, то риск равен 0.

В противном случае, риск рассчитывается по формуле:

S2= 5% — 2,5 х КП. S2= 0

Диверсификация клиентуры (S3)

Риск диверсификация клиентуры оцениваем экспертно и принимаем равным 3%.

Товарная/территориальная диверсификация (S4)

Для определения величины риска воспользуемся следующей методикой разработанной специалистами финансовой академии:

S4 = -5*N/28+5, при N < 28, а при N>28

S4= 0%

Рентабельность (S5)

Уровень рентабельности производства составит 2,75%. Рентабельность деятельности (ROS) ООО «АРМА» по состоянию на 2019 год составляет 0,2%. Для определения воспользуемся следующей методикой разработанной специалистами финансовой академии:

S5 = 5% — 2,5 * (Рентабельность объекта оценки/средняя рентабельность по отрасли)

При Р0/Рcp.отр < 2

S5 = 5% — 2.5*(0.2/2.75) = 4.82%

Ключевая фигура (S6)

Руководитель предприятия- высококвалифицированный специалист, имеет опыт работы в данной сфере более 10 лет. Динамика развития оцениваемого Общества имеет положительную тенденцию. Уровень рентабельности деятельности стабильный. Все вышесказанное позволяет сделать вывод об эффективности управления предприятием. Значение риска принимаем равным 1%.

Прочие риски (S7)

Риски, связанные с зависимостью от внешних экономических факторов.

Экономическая ситуация на ближайшие три года характеризуется как стабильная. Учитывая, улучшение макроэкономических показателей прогноза развития экономики России до 2022 года, значение данного показателя принимаем равным 1%.

Таблица 23

Результаты определения премии за риск

| Вид риска | Вероятный интервал риск, % |

| Размер компании | 4,3 |

| Финансовое положение | 0 |

| Диверсификация клиентуры | 3 |

| Товарная/территориальная диверсификация | 0 |

| Рентабельность | 4,82 |

| Качество управления | 1,0 |

| Прочие риски | 1,0 |

| Итого | 14,12 |

Ставка дисконта равна R = 6,35+ 14,12= 20,47

Ставка дисконта определена в размере 20,47

Расчет текущей стоимости потока дохода прогнозного периода представлен в таблице 24.

Таблица 24

Расчет текущей стоимости потока доходов для прогнозного периода

| Показатель | 2020г. | 2021г. | 2022г. | 2023г. | 2024г. | Постпрогнозный период |

| Денежный поток | 1 814 310 | 1 376 322 | 1 393 251 | 1 403 967 | 1 408 242 | 1 408 242 |

| Ставка дохода | 0.2 | 0,19403 | 0,18809 | 0,18218 | 0.17630 | 0.17630 |

| Ставка дисконтирования,% | 0,2 | 0,19403 | 0,18809 | 0,18218 | 0,1763 | 0.17630 |

| Коэффициент дисконтирования | 0,912871 | 0,764529 | 0,643495 | 0.54433 | 0,462748 | |

| Дисконтированный денежный поток, тыс.руб. | 1 656 192 | 1 052 220 | 896 553 | 764 199 | 651 681 |

Продолжение таблицы 24

| Текущая стоимость в прогнозный период, тыс.руб. | 5 020 845 | |||||

| Долгосрочный темп роста денежного потока в | постпрогнозном периоде | -0,01561 | |||||

| Стоимость денежного потока постпрогнозного периода | 7 223 667 |

Для нормально действующего предприятия расчет стоимости в пост прогнозный период производится по модели Гордона. Модель Гордона основана на следующих допущениях:

1 Прогнозный период должен продолжаться до тех пор, пока темпы роста компании не стабилизируются;

2 Величина износа и капиталовложений в остаточный период равны между собой.

3 Расчет проводим по следующей формуле:

PV = CF х ((1 +g)/(R-g)),

где СF — денежный поток прогнозного периода;

g — долгосрочные темпы роста;

R — ставка дисконтирования в пост прогнозный период.

В качестве ставки дисконтирования принята ставка дисконтирования прогнозного периода.

РV = 1408242 х (1 +(- 0,01561 ))/(0,176 — (-0,01561)) = 7223667

Дисконтирование стоимости компании в пост прогнозный период к ее текущему значению производится по фактору текущей стоимости на конец последнего прогнозного года.

РV = 7223667х 0,46274849 = 3342765 руб.

Итоговая стоимость предприятия представляет собой сумму текущих стоимостей потоков доходов в прогнозном и пост прогнозном периоде.

С = 18363610 руб.

Полученная рыночная стоимость оцениваемой компании представляет собой величину стоимости ее собственного капитала, рассчитанную на основе текущей (прогнозируемой) хозяйственной деятельности. Для данного объекта оценки поправки не требуются.

Стоимость предприятия ООО «АРМА», полученная с использованием доходного подхода составляет: 18363610 руб.

2.2. Оценка стоимости компании с использованием сравнительного подхода

В качестве компаний для сравнений выбраны ближайшие конкуренты ООО «АРМА», представленные в таблице 8 главы 1:

– ООО «Коммерц Групп» (А);

– ООО «Инетон» (Б);

– ООО «АНМ Груп» (В);

– ООО «ПАМ» (Г).

Стоимость объекта по рыночному подходу (сравнительному подходу) методом парных продаж определяется в приведенной ниже последовательности.

Таблица 25

Характеристики сопоставимых объектов аналогов для оценки бизнеса

| Показатели | Сопоставимые объекты | |||

| А | Б | В | Г | |

| Цена продажи, тыс. руб. | 14725 | 11982 | 13596 | 12173 |

| Стоимость основных средств | 3530 | 2030 | 3230 | 1830 |

| Уровень конкурентоспособности и доля рынка (хуже, лучше, аналог) | аналог | хуже | хуже | хуже |

| Финансовое состояние объекта (хуже, лучше, аналог) | лучше | аналог | аналог | лучше |

Цены продажи сопоставимых объектов аналогов подвергаются корректировке, так как они отличаются по своим характеристикам от оцениваемого объекта. В качестве единицы сравнения объектов принимается стоимость основных средств.

Корректировка цен продажи сопоставимых объектов осуществляется последовательно по каждому из учитываемых факторов. Для этого выбираются два объекта, отличающиеся по данному фактору и имеющие сходные иные характеристики. Разница в ценах выбранной пары объектов является абсолютной величиной корректировки по данному фактору. На эту величину цена каждого сопоставимого объекта либо уменьшается, либо увеличивается в зависимости от того, лучше или хуже сопоставимый объект по данному фактору по сравнению с оцениваемым.

Для корректировки по времени продажи рассчитывается рост цены за 1 месяц, а затем определяются цены продажи сопоставимых объектов на дату оценки.

Корректировка по стоимости основных средств:

Для определения величины корректировки выбираем пару сопоставимых объектов: объект А и В: 3530-3230= 300 тыс. руб.

Корректировка по доле рынка:

Для определения величины корректировки выбираем пару сопоставимых объектов: объект А и Г: 14725-12173 = 2552 тыс. руб.;

Корректировка по финансовому состоянию объекта:

Для определения величины корректировки выбираем пару сопоставимых объектов: объект В и Г: 13596-12173= 1423 тыс. руб. ;

Результаты расчетов приводятся в таблице 26.

Таблица 26

Характеристики объектов аналогов для оценки бизнеса

| Показатели | Сопоставимые объекты | |||

| А | Б | В | Г | |

| Цена продажи, руб. | 14725 | 11982 | 13596 | 12173 |

| Величина корректировки по времени продаж | 300 | 300 | 300 | 300 |

| Скорректированная по времени продажи цена | 15025 | 12282 | 13896 | 12473 |

Продолжение таблицы 26

| Величина корректировки по доле рынка | 0 | 2552 | 2552 | 2552 |

| Скорректированная по местоположению цена | 15025 | 14834 | 16448 | 15025 |

| Величина корректировки по финансовому состоянию объекта | -1423 | 0 | 0 | -1423 |

| Скорректированная по всем показателям цена | 17602 | 17630 | 17448 | 17630 |

Стоимость по методу аналогов можно принять на уровне 17630000 руб.

Среднеожидаемое значение 17 602 000 руб., минимальное значение 17 448 000 руб. и максимальное значение 17 630 000 руб.

2.3. Оценка стоимости компании с использованием затратного подхода

При затратном (имущественном) подходе к оценке бизнеса рассматривается стоимость предприятия с учетом понесенных издержек. Балансовая стоимость активов и обязательств предприятия вследствие инфляции, изменений конъюнктуры рынка, используемых методов учета, как правило, не соответствует рыночной стоимости.

Расчет рыночной стоимости Общества методом чистых активов представлен в таблице 27.

Таблица 27

Расчет рыночной стоимости Общества методом чистых активов

| Активы/пассивы организации | Значение на 31.12.2019 | |

| Балансовая стоимость | Рыночная стоимость | |

| Активы, принимающие участие в расчетах | 27 695 980 | 22 310 161 |

| Нематериальные активы | 46 | 46 |

| Основные средства | 3 795 251 | 3 795 251 |

| Долгосрочные финансовые вложения | 97 798 | 97 798 |

| Прочие внеоборотные активы | 0 | 0 |

| Запасы | 6 869 140 | 6 869 140 |

| Дебиторская задолженность | 12 757 571 | 11544404 |

| Прочие оборотные активы | 3 522 | 3 522 |

Продолжение таблицы 27

| Пассивы, принимающие участие в расчетах | 27 695 980 | 18 213 740 |

| Нераспределенная прибыль (непокрытый убыток) | 9 082 170 | 9 082 170 |

| Прочий капитал и резервы | 2 955 404 | 2 955 404 |

| Долгосрочные обязательства | 10 409 733 | 980659 |

| Краткосрочные обязательства* | 5 248 673 | 5195507 |

| Валюта баланса | 27 695 980 | 18 213 740 |

Рыночная стоимость ООО «АРМА» в рамках затратного подхода составляет 18 213 740 рублей рублей.

Выполнить оценку стоимости компании методом ликвидационной стоимости не представляется возможным, так как нет необходимых для оценки данных.

Выполнить оценку стоимости компании методом восстановительной стоимости не представляется возможным, так как нет необходимых для оценки данных.

2.4. Заключение об оценке стоимости ООО «АРМА»

Общие итоги оценки по всем методам представлены в таблице 28:

Таблица 28

Итоговая оценка стоимости бизнеса

| Метод оценки | Результат оценки, руб. |

| 1 Затратный подход | |

| 1.1 метод чистых активов | 18 213 740 |

| 2 Доходный подход: | |

| 2.1 метод экономической прибыли | 18 363 610 |

| 3 Сравнительный подход | |

| 3.1 Метод аналогичных сделок | 17 630 000 |

Международными стандартами оценки бизнеса рекомендуется применять три подхода оценки:

— Затратный подход обусловлен наличием, как правило, достоверной исходной информацией для расчетов, а также использованием в определенной мере известных, традиционных для отечественной экономики затратных (имущественных) подходов к оценке стоимости предприятия.

— Рыночная стоимость объекта оценки, полученная сравнительным подходом, базируется на данных, полученных из реальных рыночных условий.

— В доходном подходе применяется большое количество расчетных данных.

Заключительным элементом процесса оценки является согласование результатов, полученных на основе указанных подходов, к единой стоимости. При этом необходимо руководствоваться целью оценки, а также количеством и качеством исходной информации.

Процедура проводилась методом согласования иерархии.

Таблица 29

Важность критериев

| Бальная оценка | Характеристика похожести альтернатив |

| 1 | Равноценность (одинаковая важность) |

| 3 | Умеренное (незначительное) превосходство |

| 5 | Сильное (значительное) превосходство |

| 7 | Очень сильное (явное) превосходство |

| 9 | Высшее (крайнее, абсолютное) превосходство |

| 2,4,6,8 | Промежуточные значения |

Таблица 20

Анализ критериев

| Критерии | А | Б | В | Г | Сумма по строке | оценка | Вес | Вес,% |

| А | 1 | 3 | 3 | 2 | 18 | 2,06 | 0,43 | 43 |

| Б | 1/3 | 1 | 5 | о | 5 | 1,5 | 0,3 | 30 |

| В | 1/3 | 1/5 | 1 | 1/2 | 1/30 | 0,43 | 0.11 | 11 |

| Г | 1/2 | 1/3 | 2 | 1 | 1/3 | 0,76 | 0,16 | 16 |

| Итого | 4.74 | 1 | 100 |

Таблица 31

Расчет весовых коэффициентов по критерию А

| Подход к оценке | Парные сравнения альтернатив | Расчет весовых коэффициентов | |||

| Затратный | Сравнительный | Доходный | Сумма по строке | Оценка | |

| Затратный | 1 | 2 | 1/2 | 1 | 1 |

| Сравнительный | 1/2 | 1 | 0.67 | 0,335 | 0,69 |

| Доходный | 2 | 1,5 | 1 | 3 | 1,44 |

| Итого | 3,13 | ||||

Таблица 32

Расчет весовых коэффициентов по критерию Б

| Подход к оценке | Парные сравнения альтернатив | Расчет весовых коэффициентов | |||||||

| Затратный | Сравнительный | Доходный | Сумма но строке | Оценка | Веса | ||||

| Затратный | 1 | 2 | 3 | 6 | 1,82 | 0,55 | |||

| Сравнительный | 1/2 | 1 | 1/2 | 1/4 | 0,63 | 0,19 | |||

| Доходный | 1/3 | 2 | 1 | 2/3 | 1,87 | 0,26 | |||

| Итого | 3,32 | 1,00 | |||||||

Таблица 33

Расчет весовых коэффициентов по критерию В

| Подход к оценке | Парные сравнения альтернатив | Расчет весовых коэффициентов | ||||||||

| Затратный | Сравнительный | Доходный | Сумма по строке | Оценка | Веса | |||||

| Затратный | 1 | 3 | 8 | 24 | 2,88 | 0.69 | ||||

| Сравнительный | 1/3 | 1 | 2 | 2/3 | 0,87 | 0,21 | ||||

| Доходный | 1/8 | 1/2 | 1 | 1/6 | 0,4 | 0,1 | ||||

| Итого | 4,15 | 1,00 | ||||||||

Таблица 34

Расчет весовых коэффициентов по критерию Г

| Подход к оценке | Парные сравнения альтернатив | Расчет весовых коэффициентов | ||||||||

| Затратный | Сравнительный | Доходный | Сумма по строке | Оценка | Веса | |||||

| Затратный | 1 | 2 | 7 | 14 | 2,41 | 0,64 | ||||

| Сравнительный | 1/2 | 1 | 0,22 | 0,11 | 0,48 | 0,13 | ||||

| Доходный | 1/7 | 4,5 | 1 | 4/70 | 0,87 | 0,23 | ||||

| Итого | 3,76 | 1,00 | ||||||||

Таблица 35

Сводная таблица подходов к критерию

| Подход/ Критерии | А | Б | В | Г | Вес |

| Вес критерия | 0,43 | 0,32 | 0,09 | 0,16 | |

| Затратный | 0,32 | 0,55 | 0,69 | 0,64 | 0,48 |

| Сравнительный | 0,22 | 0,19 | 0,21 | 0,13 | 0,2 |

| Доходный | 0,4 | 0,26 | 0,1 | 0,23 | 0.32 |

Итоговый расчет представлен в таблице 36.

Таблица 36

Итоговый расчет рыночной стоимости

| Наименование подхода | Стоимость, руб. | Весовой коэффициент | Стоимость с учетом весового коэффициента, руб. |

| Затратный подход | 18213740 | 0,48 | 8 742 595 |

| Сравнительный подход | 18363610 | 0,2 | 3 672 722 |

| Доходный подход | 17630000 | 0,32 | 5 641 600 |

| Итоговая стоимость | 18 056 917 | ||

Следовательно, рыночная стоимость ООО «АРМА» составит:

18 056 917 руб.

Таким образом, оценка рыночной стоимости бизнеса через эффективность является современной и более точной. Следует отметить, что известные методы оценки стоимости бизнеса, например, метод дисконтирования денежных потоков, показывающий разницу между доходами и расходами, не учитывают эффективность деятельности компаний. Поэтому для оценки стоимости ООО «АРМА» был применен комплекс методов оценки.

Интегральный метод оценки эффективности бизнеса имеет преимущества перед другими методами и позволяет:

— проводить многокритериальную оценку (обобщенную и интегральную) эффективности бизнеса в количественных показателях;

— учитывать важность (значимость) каждого критерия оценки в соизмеримых показателях.

ГЛАВА 3. Разработка проекта решения для увеличения стоимости компании

3.1. Идентификация наиболее значимых факторов, оказывающих влияние на стоимость компании

На основе декомпозиции показателей стоимости и компонентов денежного потока построим «карту формирования стоимости компании», для наглядного представления факторов, увеличивающих и уменьшающих стоимость и их взаимосвязи:

Рисунок 5. Карта формирования стоимости компании «АРМА»

Среди сильных стороны компании, обеспечивающих рост стоимости можно отметить такие как:

- развитая система контроля качества услуг;

- структура управления предприятием;

- наличие на предприятии тенденций к увеличению своей доли в доступных и традиционных для предприятия секторах рынка;

- наличие уникальных для рынка услуг;

- приемлемость цен на услуги предприятия для потребителя;

- высокий уровень квалификации персонала.

Среди слабых сторон, сдерживающих рост стоимости компании можно выделить такие как:

- низкий уровень цифровизации деятельности;

- отсутствие финансового планирования;

- отсутствие системы управления затратами;

- отсутствие контроля за временными параметрами реализации проектов.

Проведем контент-анализ финансовых KPI компаний той же отрасли. В задании предусмотрен анализ публичных компаний, то есть ПАО, однако в области отрасли машиностроения, подотрасли сервисной деятельности на рынке г. Москва таких найдено не было: только компании с организационно-правовой формой ООО или АО.

1 Финансовые KPI ООО «Коммерц Групп»:

– рентабельность по валовой, операционной и чистой прибыли;

– отдача чистой прибыли на инвестиции;

– уровень кредиторской и дебиторской задолженности.

Так как на сайте компании данные KPI не обозначены в более раскрытой форме, то контент-анализ провести затруднительно. Однако, в целом данные показатели соответствуют аналогичным в компании «АРМА» в связи с чем можно предположить, что они сформулированы с целью роста экономической прибыли и конкурентоспособности компании. Данные KPI являются оперативными, позволяющими ставить цели и задачи в зависимости от изменяющихся условий.

2 Финансовые KPI ООО «Инетон»:

– рентабельность издержек;

– рентабельность капитала.

Данные показатели, являются уже стратегическими и используются ООО «Инетон» при анализе денежных потоков, на основе которых рассчитываются основные стратегические показатели компании.

3.2. Постановка и обоснование цели управления стоимостью ООО «АРМА»

Построим дерево целей проекта методом иерархической формулировки целей по принципу SMART.

Рисунок 6. Дерево целей повышения стоимости ООО «АРМА»

Построенное дерево целей проекта позволяет структурировать работы, четко определить сроки их исполнения и ответственных за исполнение. Построение дерева целей при условии доведения его до конечных исполнителей дает возможность каждому из них увидеть свой вклад в общее дело, ощутить собственную значимость в компании, лучше понять особенности деятельности, чтобы прийти к оптимальным результатам.

Выделим наиболее и наименее значимые факторы роста/снижения стоимости бизнеса.

Таблица 37

Балльная оценка факторов, влияющих на рост/снижение стоимости бизнеса ООО «АРМА»

| Показатели | Баллы | Весовой коэф-т | Итого взвешенная оценка |

| Сильные стороны: | |||

| Развитая система контроля качества | 5 | 0,093 | 0,463 |

| Структура управления качеством | 5 | 0,093 | 0,463 |

| Наличие на предприятии тенденций к увеличению своей доли в доступных и традиционных для предприятия секторах рынка; | 4 | 0,074 | 0,296 |

| Наличие уникальных для рынка услуг | 5 | 0,093 | 0,463 |

| Приемлемость цен на услуги предприятия для потребителя | 4 | 0,074 | 0,296 |

| Высокий уровень квалификации персонала | 4 | 0,074 | 0,296 |

| Слабые стороны: | |||

| Низкий уровень цифровизации деятельности | 5 | 0,093 | 0,463 |

| Отсутствие финансового планирования | 4 | 0,074 | 0,296 |

| Отсутствие системы управления затратами | 3 | 0,056 | 0,167 |

| Отсутствие контроля за временными параметрами реализации проектов в рамках оказания услуг компании | 5 | 0,093 | 0,463 |

Самыми сильными сторонами являются контроль качества, наличие уникальных услуг, самыми слабыми сторонами – отсутствие финансового планирования, низкий уровень цифровизации деятельности и отсутствие контроля за временными параметрами реализации проектов в рамках оказания услуг компании.

3.3. Формирование массива альтернатив и выбор оптимального решения по увеличению стоимости компании

Матрица Ансоффа (рисунок 7) показывает вероятное расположение существующего и нового продуктов относительно существующего и нового рынков сбыта. Она предполагает, что руководство фирмы должно осуществить выбор из четырех возможных вариантов поведения на рынке для увеличения сбыта:

Рисунок 7. Матрица Ансоффа

1) проникновение на рынок (продвижение существующего продукта на уже сложившемся рынке);

2) развитие рынка (продвижение существующего продукта на новом рынке);

3) разработка продукта (разработка и продвижение нового продукта на уже существующем рынке);

4) диверсификация (разработка и продвижение нового продукта на новом рынке).

ООО «АРМА» стратегической целью имеет рост стоимости компании на 15%. Таким образом, выбор стратегии по матрице Ансоффа – разработка продукта (разработка и продвижение нового продукта на уже существующем рынке).

Варианты повышения стоимости компании за счет ликвидации ранее выявленных слабых сторон:

1 Повышение уровня цифровизации деятельности (внедрение CRM-системы, автоматизация бизнес-процессов).

2 Внедрение финансового планирования (АИС управления финансами, система бюджетирования, установление центров затрат и ответственности).

3 Внедрение контроля за временными параметрами реализации проектов в рамках оказания услуг компании (переход на проектное управление, автоматизация управления временными параметрами всех проектов, внедрение дополнительных направлений внутреннего контроля).

В качестве критериев для выбора решения нами выбраны:

— прогнозируемая сумму расходов на повышение стоимости компании (П1);

— затраты на реализацию решения (П2);

— темпы роста доходов от основных видов деятельности ООО «АРМА» (П3).

Шкала оценки, выбранная нами представлена в таблице 38:

Таблица 38

Выбранная шкала оценки

| Качественная оценка | Балльная оценка для П1 | Балльная оценка для П2 | Балльная оценка для П3 |

| Очень низкий уровень | 0-2 | 8-10 | 0-2 |

| Низкий уровень | 2-4 | 6-8 | 2-4 |

| Средний уровень | 4-6 | 4-6 | 4-6 |

| Высокий уровень | 6-8 | 2-4 | 6-8 |

| Очень высокий уровень | 8-10 | 0-2 | 8-10 |

Результаты представим в таблице 39:

Таблица 39

Многокритериальная оценка целей, баллы

| Наименование цели | П1 | П2 | П3 |

| 1. Повышение уровня цифровизации деятельности | 8 | 6 | 10 |

| 2. Внедрение финансового планирования | 6 | 8 | 6 |

| 3. Внедрение контроля за временными параметрами реализации проектов в рамках оказания услуг компании | 8 | 7 | 2 |

Точки контроля:

- Потенциальный экономический эффект.

- Объем расходов на проведение мероприятий.

- Сроки проведения мероприятий.

Расчеты затрат и предполагаемого экономического эффекта в зависимости от мероприятия до конца 5-летнего планового периода удобно представить в виде таблицы возможных ситуаций (таблица 40).

Таблица 40

Таблица ситуаций

| Решение планового органа | Сроки проведения мероприятий, мес | Затраты на УР и внедрение, тыс. руб. | Эффект от внедрения, тыс. руб. | Суммарный эффект |

| Проводить

УР |

5 | -5 | 60 | 60 |

| 10 | -10 | 30 | 30 | |

| 15 | -15 | 0 | 0 | |

| Не проводить

УР |

5 | 0 | 0 | 5 |

| 10 | 0 | 0 | 10 | |

| 15 | 0 | 0 | 15 |

Перейдем от нее к «платежной» матрице игры, которую будем называть матрицей эффектов (таблица 41).

Таблица 41

Матрица эффектов

| Решение планового органа | Состояние природы | ||

| В1 | В2 | В3 | |

| А1 | 60 | 30 | 0 |

| А2 | 5 | 10 | 15 |

Где А={А1,А2} – множество решений планирующего органа,

А1 – соответствует решению о проведении УР, А2 – соответствует решению об отказе от УР,

В={В1,В2,В3} – множество состояний «природы», олицетворяющее неопределенность ситуации.

В соответствии с представленным анализом альтернатив выбирается повышение уровня цифровизации деятельности для роста конкурентоспособности с последующим наращиванием стоимости компании.

Повышение уровня цифровизации деятельности позволит расширить число услуг компании на существующем рынке, что в свою очередь повысит финансовые результаты компании и ее стоимости на рынке.

ГЛАВА 4. Оценка эффективности управленческих решений по увеличению стоимости ООО «АРМА»

4.1. Разработка проекта программы управления стоимостью компании

В целях повышения уровня цифровизации деятельности ООО «АРМА» потребуется:

– внедрение CRM-системы;

– автоматизация бизнес-процессов.

Для реализации данных направлений предлагается перевести управление бизнес-процессами в CRM-систему «Битрикс24».

Автоматизация бизнес-процессов в «Битрикс24» дает следующие возможности:

– автоматизация рутинных задач и повторяющихся операций, настройка роботов в CRM, которые отправят клиентам письма, SMS и голосовые сообщения, покажут рекламу в Поисковиках и социальных сетях, поставят задания менеджерам;

– сегментация клиентов, отправление персонализированных e-mail и SMS рассылок, запуск рекламы прямо из Битрикс24, использование готовых шаблонов или конструирование собственных, отслеживание эффективности;

– осуществление и прием звонков из CRM, сохранение истории и записи разговоров в карточке клиента, использование облачной АТС в Битрикс24 или подключение своего сервиса IP-телефонии;

– Битрикс24 собирает сообщения со всех каналов интернеткоммуникаций в один: соц.сети, чат на сайте, мессенджеры, CRM формы. И распределяет их по очереди между сотрудниками в режиме реального времени;

– распределение плана продаж между сотрудниками, отслеживание нагрузки, нахождение слабых мест в воронке и анализ продаж, контроль работы отдела и пр.

CRM-маркетинг поможет усилить конверсию, вернуть клиентов и повысить повторные продажи.

Основные составляющие формируемой информационной системы CRM определяют структуру организационного плана внедрения (таблица 42).

Таблица 42

Организационный план проекта

| Наименование этапа | Длительность | Дата начала | Дата окончания | Ответственный за проведение этапа |

| Рассмотрение предложенной информационной системы ООО «АРМА» | 11 | 02.12.20 | 16.12.20 | Главный бухгалтер Директор |

| Внесение корректировок в рамках предложенной информационной системы ООО «АРМА» | 11 | 17.12.20 | 01.01.21 | Главный бухгалтер Директор |

| Утверждение программы | 5 | 11.01.21 | 15.01.21 | Главный бухгалтер Директор |

| Проведение оценки экономического эффекта от реализации программы управления CRM | 4 | 18.01.21 | 21.01.21 | Главный бухгалтер Директор |

| Реализации подпрограммы контроля в рамках информационной системы ООО «АРМА» | 14 | 21.01.21 | 09.02.21 | Главный бухгалтер Директор |

Реализация установленных этапов реализации проекта укрупненно без учета задач и подзадач включает такие пункты как:

– рассмотрение предложенной информационной системы ООО «АРМА»;

– внесение корректировок в рамках предложенной информационной системы ООО «АРМА»;

– утверждение программы;

– проведение оценки экономического эффекта от реализации программы управления CRM;

– реализации подпрограммы контроля в рамках информационной системы ООО «АРМА».

Организационный план повышения уровня цифровизации ООО «АРМА» проиллюстрирован на рисунке 8.

Рисунок 8. Организационный план повышения уровня цифровизации ООО «АРМА»

Далее рассмотрим прогноз/оценку эффективности программы.

4.2. Прогнозная оценка изменения стоимости компании в результате реализации программы

Для разработки проекта, представленного выше потребуются единовременные расходы, связанные с оплатой труда разработчиков, налоговой нагрузкой на зарплату и другими расходами, обусловленными текущей проектной деятельностью, которые перечислены в таблице 43.

Таблица 43

Расходы на разработку проекта

| Перечень статей расходов | Стоимость статьи расходов, тыс. руб. |

| Лицензия на продукт «Битрикс24» на 30 сотрудников | 78,0 |

| ИТОГО | 78,0 |

Для предприятия с числом будущих пользователей системы до 50 человек стоимость внедрения составит 78 тыс. руб. ООО «АРМА» не потребуется покупки дополнительного оборудования.

Предполагаемые доходы от внедрения проекта основаны на достижении роста выручки на 15% составят (таблица 44):

Таблица 44

Доходы от внедрения мероприятий в год, тыс. руб.

| Наименование показателя | 2020 (предварительная оценка) | 2021 (прогноз) | 2022 (прогноз) |

| Прирост выручки от продаж, тыс. руб. | 0 | 3456 | 3974,4 |

Потоки денежных средств по периодам представлены в таблице 45.

Таблица 45

Потоки денежных средств (CashFlow) по направлениям, тыс. руб.

| Наименование | 2021 год | 2022 год |

| Поступления выручки от реализации | 3456 | 3974,4 |

| Выплаты | 78 | 78 |

| Сальдо по операционной деятельности | 3378 | 3896,4 |

Таким образом, чистый денежный поток в 2021 году составляет 3378 тыс. руб, а в 2022 году 3896,4 тыс. руб. На конец расчетного периода суммарный денежный поток накопленным итогом составит 7274,4 тыс. руб.

Чистая приведенная стоимость проекта определяется как разница между приведенными к началу проекта притоками денежных средств и инвестициями.

где NPV – чистая текущая стоимость;

Сt – ЧДП от реализации инвестиционного мероприятия;

I0 – первоначальные инвестиции;

r – ставка дисконтирования.

тыс. руб.

Наряду с данным критерием необходимо рассчитать индекс доходности — PI (Profitability index), который показывает величину притоков, приходящуюся на единицу инвестиций, и дает информацию относительно эффективности проекта.

Рассчитаем индекс доходности:

Представим в таблице 46 рассчитанные показатели эффективности:

Таблица 46

Сводная таблица показателей эффективности

| Критерий | Значение по проекту | Норматив |

| Ставка дисконтирования (r), в процентах | 24,4 | — |

| Чистая приведенная стоимость (NPV), в рублях | 7274,4 | NPV > 0 |

| Индекс доходности (PI) | 61 | РI > 1 |

| Внутренняя норма рентабельности (IRR), в процентах | 126% | IRR > r |

Расчет текущей стоимости потока дохода прогнозного периода представлен в таблице 47.

Таблица 47

Расчет текущей стоимости потока доходов для прогнозного периода

| Показатель | 2020г. | 2021г. | 2022г. | 2023г. | 2024г. | Постпрогнозный период |

| Денежный поток | 1 814 310 | 1 379 778 | 1 397 225 | 1 404 653 | 1 409 685 | 1 409 902 |

| Ставка дохода | 0.2 | 0,19403 | 0,18809 | 0,18218 | 0.17630 | 0.17630 |

| Ставка дисконтирования,% | 0,2 | 0,19403 | 0,18809 | 0,18218 | 0,1763 | 0.17630 |

| Коэффициент дисконтирования | 0,912871 | 0,764529 | 0,643495 | 0,54433 | 0,462748 | |

| Дисконтированный денежный поток, тыс.руб. | 1 656 192 | 1 054 880 | 899 108 | 764 595 | 652 329 | |

| Текущая стоимость в прогнозный период, тыс.руб. | 16 112 | |||||

| Долгосрочный темп роста денежного потока в | постпрогнозном периоде | -0,01561 | |||||

| Стоимость денежного потока постпрогнозного периода | 18 307,2 |

Таким образом, прогнозная стоимость компании вырастет на:

18 307 217-17 223 667=+1 083 550 тыс. руб.

4.3. Оценка устойчивости результатов реализации программы и рисков недостижения цели

Рассчитаем влияние роста инфляции, роста себестоимости единицы продукции, снижения продаж на NPV проекта.

Влияние роста инфляции на NPV.

Таблица 48

Влияние роста инфляции на NPV, тыс. руб.

| Инфляция | 3,0 | 10 | 50 |

| NPV | 5925,6 | 4133,97 | 1804,21 |

При увеличении инфляции до 10%, d=9,2+20,0+10=39,2%

Kd2021=1/(1+0,392)1=0,718

Kd2022=1/(1+0,392)2=0,516

Kd2023=1/(1+0,392)3=0,371

Kd2024=1/(1+0,392)4=0,266

При увеличении инфляции до 50%, d=9,2+20,0+50=79,2%

Kd2021=1/(1+0,792)1=0,558

Kd2022=1/(1+0,792)2=0,311

Kd2023=1/(1+0,792)3=0,174

Kd2024=1/(1+0,792)4=0,097

Таким образом, при значительном росте инфляции, NPV ведет себя вяло, изменяется сравнительно незначительно, следовательно проект малочувствителен к росту инфляции.

2 Повышение себестоимости на оказываемые услуги, проводимые работы:

Таблица 49

Влияние повышения себестоимости на NPV, тыс. руб.

| Средняя себестоимость услуги, работы | 0,187 | 0,243 (+30%) | 1010,33 (+509%) |

| NPV | 5925,6 | 4255,45 | -1,16 |

NPV=0,243+(4255,45/(4255,45-(-1,16)))*( 0,243-0,187)=0,299

Ч%=[0,187-0,299]/0,187*100%=21%

Т.к. Ч%>10%, то следует, что проект нечувствителен к изменению данного показателя.

3 Влияние снижения продаж и выручки на NPV.

Таблица 50

Влияние снижения выручки на NPV, тыс. руб.

| Выручка | 22095 | 16910 | 11314 |

| NPV | 5925,6 | 3714,3 | -379,51 |

NPV=22095+(4531,36/(4531,36-(-379,51)))*(11314-16910)= 16931,46

Ч%=[22095-16931,6]/22095*100%=23,37%

Т.к. Ч%>10%, то следует, что проект нечувствителен к изменению данного показателя.

Таким образом, проект нечувствителен к росту инфляции, росту себестоимости единицы продукции/услуг и к снижению выручки от реализации.

Риски проекта:

Таблица 51

Вероятные риски и их влияние на организацию

| Возможные риски | Причина возникновения | Меры предотвращения |

| 1. Платежеспособность клиента | Непроизведенный анализ платежеспособности клиента, ситуация на рынке | Поиск другого клиента, в том числе среди корпоративных |

| 2. Неустойчивость спроса | Падение спроса с ростом цен | Расширение продуктовой линейки, выход на другие рынки сбыта. |

| 3. Снижение цен конкурентами | Демпинг по страховым тарифами со стороны предприятий машиностроения с полным производственным циклом | Постоянный поиск новых продуктовых ниш |

| 4. Рост налогов | Налоговая политика компании | Смена ценовой политики |

| 5. Недостаточный уровень заработной платы менеджеров | Недостаточный уровень продаж услуг | Повышение размера фонда оплаты труда |

Таким образом, данный проект актуален в связи с прогнозируемой экономической рентабельностью.

Заключение

На основании результатов исследования были получены следующие выводы:

ООО «АРМА» характеризуется крайне негативной тенденцией снижения всех показателей финансового состояния и нахождения значений показателей вне нормативных значений. Данная динамика отмечена в 2017-2018 годах. В целом, предприятие характеризуется отсутствием финансовой устойчивостью, низкой ликвидностью и потерей рентабельности. Финансовое состояние организации примерно соответствует среднему по отрасли и показателям по ближайшему конкуренту ООО «ПАМ». Данное предприятие является соответствующим средним показателям для своей отрасли.

ООО «АРМА» относится к третьей категории заемщиков, соответственно, доступность кредита для данной компании достаточно низкая. Уровень закредитованности компании высокий. Приток денежных средств недостаточный для выплаты процентов кредиторам. Определить рыночную стоимость долга компании не представляется возможным, так как нет никаких данных по его структуре и прочим показателям.

Цена предприятия не соответствует в полной мере его специфике, не содержит коэффициентов оценки сложности проектов, формата разрабатываемых проектов и т.д. Возможности расширения объема продаж состоят в развитии находящихся в стадии роста таких услуг компании как проектная документация и конструкторская деятельность. Прогноз по среднему абсолютному приросту представляется более приближенным к реальным данным компании.

Имеется потенциал увеличения стоимости компании за счет снижения стоимости заемного капитала. С учетом отсутствия финансовой устойчивости и снижения рентабельности в десятки раз у компании нет потенциала увеличения стоимости компании за счет инвестиций в проекты с положительной NPV (включая M&A).

Стоимость предприятия ООО «АРМА», полученная с использованием доходного подхода составляет: 18 363 610 руб. Стоимость по методу аналогов можно принять на уровне 17 630 000 руб. Выполнить оценку стоимости компании методом восстановительной стоимости не представляется возможным, так как нет необходимых для оценки данных. По итоговой оценке рыночная стоимость ООО «АРМА» составляет 18 056 917 руб.

Среди сильных стороны компании, обеспечивающих рост стоимости можно отметить такие как: развитая система контроля качества услуг; структура управления предприятием; наличие на предприятии тенденций к увеличению своей доли в доступных и традиционных для предприятия секторах рынка; наличие уникальных для рынка услуг; приемлемость цен на услуги предприятия для потребителя; высокий уровень квалификации персонала. Среди слабых сторон, сдерживающих рост стоимости компании можно выделить такие как низкий уровень цифровизации деятельности; отсутствие финансового планирования; отсутствие системы управления затратами; отсутствие контроля за временными параметрами реализации проектов.

Целью компании является увеличение стоимости на 15% до 01.01.2021 года. Самыми сильными сторонами являются контроль качества, наличие уникальных услуг, самыми слабыми сторонами – отсутствие финансового планирования, низкий уровень цифровизации деятельности и отсутствие контроля за временными параметрами реализации проектов в рамках оказания услуг компании.

Варианты повышения стоимости компании за счет ликвидации ранее выявленных слабых сторон: повышение уровня цифровизации деятельности (внедрение CRM-системы, автоматизация бизнес-процессов); внедрение финансового планирования (АИС управления финансами, система бюджетирования, установление центров затрат и ответственности); внедрение контроля за временными параметрами реализации проектов в рамках оказания услуг компании (переход на проектное управление, автоматизация управления временными параметрами всех проектов, внедрение дополнительных направлений внутреннего контроля). В соответствии с представленным анализом альтернатив выбирается повышение уровня цифровизации деятельности для роста конкурентоспособности с последующим наращиванием стоимости компании.

В целях повышения уровня цифровизации деятельности ООО «АРМА» потребуется внедрение CRM-системы и автоматизация бизнес-процессов. Для реализации данных направлений предлагается перевести управление бизнес-процессами в CRM-систему «Битрикс24». Чистый денежный поток в 2021 году составляет 3378 тыс. руб, а в 2022 году 3896,4 тыс. руб. На конец расчетного периода суммарный денежный поток накопленным итогом составит 7274,4 тыс. руб. Чистая приведенная стоимость проекта определяется как разница между приведенными к началу проекта притоками денежных средств и инвестициями и составляет 5925,6 тыс. руб.

Таким образом, прогнозная стоимость компании вырастет на 1 083 550 руб.

Проект нечувствителен к росту инфляции, росту себестоимости единицы продукции/услуг и к снижению выручки от реализации.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Конституция Российской Федерации. — М.: Юрид. лит.- 1993. — 64 с.

- Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 N 51-ФЗ // Собрание законодательства РФ. — 1994. — № 32. — ст. 3301.

- Федеральный закон от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» // Собрание законодательства РФ. – 2002. — №43. — ст. 4190.

- Алексеева, А.И. Комплексный экономический анализ хозяйственной деятельности. Учебное пособие / А.И. Алексеева. — М.: Кнорус, 2016. — 720 с.

- Бригхэм, Ю. Финансовый менеджмент / Ю. Бригхэм. — СПб.: Питер, 2016. — 592 с.

- Герасимова, В.Д. Анализ и диагностика финансово-хозяйственной деятельности промышленного предприятия / В.Д. Герасимова. — М.: Кнорус, 2017. — 358 с.

- Касьяненко, Т.Г. Корректировка финансовой отчетности предприятия в оценке бизнеса. Монография / Т.Г. Касьяненко. — М.: Проспект, 2017. — 144 с.

- Кивелис, И.Н. Комплексный экономический анализ хозяйственной деятельности / И.Н. Кивелис. — М.: Кнорус, 2016. — 254 с.

- Ковалев, В.В. Основы теории финансового менеджмента / В.В. Ковалев. — М.: Проспект, 2017. — 544 с.

- Ковалева, В.Д. Моделирование финансово-экономической деятельности предприятия. — М.: Кнорус, 2016. — 280 с.

- Львова, Н.А. Финансовая диагностика предприятия. Монография / Н.А. Львова. — М.: Проспект, 2015. — 304 с.

- Миляева, Л.Г. Комплексный экономический анализ хозяйственной деятельности. Практикоориентированный подход. Уч. пос / Л.Г. Миляева. — М.: Кнорус, 2016. — 190 с.

- Русакова, Е.В. Комплексный экономический анализ деятельности предприятия. Учебное пособие / Е.В. Русакова. — СПб.: Питер, 2016. — 224 с.