Страницы 1 2

Содержание

Введение

Глава 1. Теоретические основы лизинговой деятельности в современных условиях

1.1 Лизинг как инструмент долгосрочного финансирования

1.2.Виды лизинга и их характеристика

1.3. Нормативно-правовое регулирование, преимущества и недостатки лизинга

Глава 2. Анализ управления лизинговыми операциями на предприятии на примере ООО «РАДМАН ДИСТРИБЬЮШН»

2.1. Общая характеристика финансово-хозяйственной деятельности ООО «РАДМАН ДИСТРИБЬЮШН»

2.2. Место лизинга в комплексе мер по повышению инвестиционной активности предприятия

2.3. Оценка эффективности лизинговых сделок как формы финансирования предприятия ООО «РАДМАН ДИСТРИБЬЮШН»

Глава 3. Современные тенденции и перспективы лизингового финансирования бизнеса в России

3.1. Перспективы финансирования современного бизнеса на основе лизинга

3.2. Рекомендации по повышению эффективности управления финансами предприятия ООО «РАДМАН ДИСТРИБЬЮШН» с использованием лизинга

Заключение

Список использованной литературы

Приложения

Введение

Актуальность темы исследования заключается в том, что лизинг как вид инвестиционной деятельности выгоден для предпринимателей и с точки зрения размера платежей, так как они рассчитываются совсем не так, как при кредитовании. Их размер может меняться в течении расчетного периода, так как сначала определяется сумма платежа на весь период, а отдельные платежи исчисляются в соответствии с согласованными способами начисления и оплаты, учитывая периодичность. Алгоритм строится таким образом, чтобы как можно быстрее снизить размер процентов, которые определяются из остаточной суммы.

Лизинг набирает всё большую популярность, хотя есть предприниматели и владельцы частных предприятий, которые не знакомы с этим понятием и его преимуществами.

С точки зрения экономической теории можно воспринимать лизинг как метод финансирования инвестиций, так как он обладает свойствами инвестиции (приобретаются материальные ценности) и кредита, хотя не в традиционном понимании. В развитых странах – например, в США – 30% промышленных инвестиций создаются именно за счет финансовой аренды.

Под договором лизинга понимают такой вид финансовых услуг, когда аренда предоставляется на длительный срок и за лизингополучателем остается право выкупа арендованного имущества после или до истечения договора.

По договору лизинга лизингодатель приобретает имущество (помещение, технику, оборудование, транспортные средства) и передает его в аренду лизингополучателю. По договору лизинга в данном случае за лизингополучателем сохраняется право выкупа арендуемого имущества в будущем.

К договору лизинга прибегают компании абсолютно разного рода деятельности. Это объясняется тем, что при деятельности компании в определенный момент возникает необходимость расширения бизнеса или обновления уже существующей материальной базы. Фирмы могут выбрать несколько вариантов развития событий – взять оборудование за собственные средства, в кредит или в лизинг. Собственные средства у организаций как правило имеются не всегда, кредитные договоры обременяют организацию, повышая кредиторскую задолженность и снижая инвестиционную привлекательность.

Именно поэтому, в настоящее время организации все чаще прибегают к оформлению договора лизинга, когда выплаты как же как по кредитному договору происходят постепенно, и оборудование в дальнейшем переходит в собственность лизингополучателя.

Целью данной работы является анализ лизинга как способ финансирования современного бизнеса.

Задачами данной работы является:

Изучение теоретических основ лизинговой деятельности в современных условиях;

Изучение управления лизинговыми операциями на предприятии на примере ООО «РАДМАН ДИСТРИБЬЮШН»;

Анализ современных тенденций и перспектив лизингового финансирования бизнеса в России.

Объект исследования данной работы — ООО «РАДМАН ДИСТРИБЬЮШН»

Предмет исследования – лизинговая деятельность организации ООО «РАДМАН ДИСТРИБЬЮШН».

Теория и методология — в работе использовались методики и исследования исследованиями современных авторов по теме лизинга как формы финансирования деятельности современных предприятий. Рассмотрено законодательство РФ по регулированию лизинга, изучены основные нормативно-правовые акты, проанализированы перспективы развития лизинга на основании анализа периодических изданий.

Для того, чтобы сформировать представление о деятельности организации ООО «РАДМАН ДИСТРИБЬЮШН» были изучены финансовые результаты деятельности (баланс и отчет о финансовых результатах).

Методы — анализ, синтез, обзор литературы.

Структура данной работы состоит из введения, трех основных глав, заключения, списка литературы.

Глава 1. Теоретические основы лизинговой деятельности в современных условиях

1.1 Лизинг как инструмент долгосрочного финансирования

Лизинг — это долгосрочная аренда с последующей возможностью выкупа арендованного предмета по окончании срока действия договора.

В лизинговой сделке участвуют три субъекта: лизингодатель, лизингополучатель и продавец (поставщик) предмета лизинга. Предметом лизинга могут быть любые непотребляемые вещи (движимое и недвижимое имущество, предприятие, имущественный комплекс), которые могут быть использованы для предпринимательской деятельности за исключением имущества, запрещенного федеральными законами для свободного обращения, а также земельных участков и природных объектов.

Лизингодатель – это гражданин или хозяйствующий субъект, который приобретает в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за плату, на срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга [1].

Лизингополучатель – это гражданин или хозяйствующий субъект, получивший предмет лизинга на основании договора лизинга.

Продавец (поставщик) – гражданин или хозяйствующий субъект, который на основании договора купли-продажи, заключенного с лизингодателем, продает лизингодателю в установленный срок производимый (закупаемый) им предмет лизинга (то есть лизинговое имущество). Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи[1].

При создании нового предприятия всегда возникает необходимость в инвестициях в основную деятельность. В данном случае лизинг выступает как инструмент долгосрочного финансирования инвестиционной деятельности. Т.е. предприятие покупает оборудование, технику или же автотранспорт с помощью договора лизинга, расширяет свою деятельность, создает новые рабочие места.

Предприятие может инвестировать в новое оборудование для расширения своего производства, так как дополнительная прибыль делает такие инвестиции привлекательными, или инвестировать в обновление изношенного оборудования, для улучшения эффективности по затратам и для уменьшения производственных расходов [18, с. 34].

Планирование инвестиций является сложной стратегической задачей для фирмы. В этом процессе необходимо учитывать все факторы и аспекты экономической деятельности предприятия.

Современные предприятия сталкиваются с проблемой недостатка денежных средств. Это восполняется, как правило, ростом цена на свою продукцию. В свою очередь рост цен приводит к снижению спроса и к еще большим трудностям у предприятия. В данном случае заключение договора лизинга для приобретения основных средств является выходом. Предприятие получает технику для дальнейшей работы, оплата за нее производится частями, что не так обременительно и более доступно.

Для привлечения необходимых средств предприятие должно проводить инвестиционную политику.

Структурировать состав вложений в основной капитал отдельно взятого предприятия можно по нескольким признакам.

По направлению использования средств:

новое строительство: инвестиционные программы по возведению объектов производственного и гражданского назначения;

расширение и реконструкция существующих зданий, постройка дополнительных;

техническое перевооружение и модернизация, предусматривающие затраты на приобретение новых технологий, замену устаревшего и покупку нового оборудования.

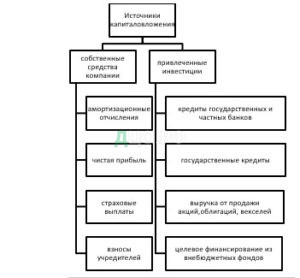

По источникам финансирования капиталовложения можно разделить на две группы:

собственные средства компании, которые складываются из: амортизационных отчислений, чистой прибыли, страховых выплат, взносов учредителей и других внутренних поступлений;

привлеченные инвестиции, формируемые из следующих источников:

• кредиты российских и иностранных банков, инвестиционных фондов и компаний, частных инвесторов;

• государственные кредиты, предоставляемые на льготной или заемной основе; деньги из бюджетов различного уровня;

• выручка от продажи акций, облигаций, векселей, других ценных бумаг;

• целевое финансирование из внебюджетных фондов (ПФ, ФСС, ФМС), благотворительные и другие поступления.

Наглядно представим на рисунке 1.

Рисунок 1 — Источники финансирования капиталовложения

Таким образом, можно сказать, что в настоящее время лизинг является одной из форм финансирования инвестиционной деятельности предприятия. Лизинг обладает рядом преимуществ, которые позволяют предприятию инвестировать в свое развитие с наименьшими затратами и потерями в виде процентов по кредиту.

1.2.Виды лизинга и их характеристика

Различают следующие формы, типы и виды лизинга. Лизинг имеет две формы: внутренний и международный. При внутреннем лизинге лизингодатель, лизингополучатель и продавец (поставщик) являются резидентами РФ. При международном лизинге лизингодатель или лизингополучатель являются нерезидентом РФ. Если лизингодателем является резидент РФ, то до договор международного лизинга регулируется Законом РФ «О лизинге» № 164-ФЗ[1] и другими законодательными актами РФ. Если же лизингодателем является нерезидент РФ, то есть предмет лизинга находится в собственности нерезидента, то договор международного лизинга регулируется федеральными законами в области внешнеэкономической деятельности.

Рассмотрим основные отличия лизинга от кредита. На протяжении всего периода действия договора лизинга клиент пользуется оборудованием по доверенности — право собственности на оборудование остается у лизинговой компании.

Как правило, стандартный период действия договора в России варьируется от 1 года до 4 лет. Чем короче срок действия договора, тем меньше по нему переплата. Но конкретное решение должно приниматься в зависимости от комфортной суммы ежемесячного платежа.

В лизинг можно приобрести не только новый транспорт, технику и.т.п, но и подержанные. Если рассматривать транспорт, то его срок эксплуатации не должен превышать 7 лет.

По закону предоставлять услуги лизинга может не только юридическое лицо, но и ИП. Однако эксперты рекомендуют выбирать в качестве партнеров крупные и надежные компании, напоминая о том, что в период финансового кризиса устойчивость небольших организаций может быть меньше.

На сегодняшний день существует два основных вида лизинга: с переходом и без перехода права собственности.

По типам лизинг различают[12, с. 24] (Рис. 2):

долгосрочный (3 и более лет);

среднесрочный (от 1,5 до 3-х лет) – хайринг;

краткосрочный (менее 1,5 лет) – рентинг.

Рисунок 2 — Типы лизинга

По видам лизинг различается на финансовый и оперативный (рис. 3).

Рисунок 3 — Виды лизинга

Финансовый лизинг – это вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю данное имущество за определенную плату, на обусловленный срок и на определенных условиях во временное пользование. В данном случае срок лизнгового договора равен сроку полной амортизации предмета лизинга или же больше его. После истечения договора лизинга, основные средства, взятые по договору, переходят в собственность фирмы, оформившей договор лизинга или лизингополучателя. Данный вид лизингового договора выгоден тогда, когда лизингополучателю необходимо осуществить переоснащении уже имеющегося в организации технического потенциала.

Представленный вид лизинга, а именно, финансовый лизинг имеет ряд подвидов [3, с. 28]. Лизинг с обслуживанием представляет собой договор-подряд между лизинигополучателем и лизингодателем, который предусматривает оказание услуг лизингодателем лизингополучателю. Эти услуги связаны с содержанием и обслуживанием лизингодателем оборудования.

Леверидж заключается в том, что большая доля сдаваемого в лизинг оборудования берется в лизинг у третьей стороны – инвестора. В первой половине срока осуществляются амортизационные отчисления по арендованному оборудованию и уплата процентов по взятой ссуде на его приобретение, что понижает налогооблагаемую прибыль инвестора и создает эффективную отсрочку уплаты налогов[3, с.29].

Возвратный лизинг – в данном случае продавец основных средств, оформляемых в договоре лизинга, является одновременно лизингополучателем. Возвратный лизинг является получением лизингополучателем финансовых средств. Данные средства обеспечиваются залогом собственного имущества предприятия. [9, с. 12].

Оперативный лизинг — по договору такого вида услуги предприятие получает в аренду не новое оборудование, то есть лизинговая компания выдает те основные средства, которые она имеет на данный момент в наличии.

Возвратный лизинг. При возвратном лизинге предприятие уже имеет все необходимое для производства оборудование. Однако у него нет денежных средств. Поэтому фирма может продать технику лизинговой компании и за это, естественно, получит деньги. Главная особенность этого вида лизинга заключается в том, что оборудование все равно остается на предприятии. Лизингополучатель будет должен просто выкупить свое имущество в течение определенного промежутка времени.

Паевый лизинг отличается тем, что лизинговая компания не обладает денежными средствами, необходимыми для приобретения оборудования для предприятия. Со стороны лизингополучателя не требуется никаких дополнительных действий. Он в любом случае получает свое оборудование с последующим его выкупом у компании-продавца. А лизинговая компания вносит в оплату часть своих собственных средств, при необходимости берет кредит или привлекает инвесторов[3, с. 40].

При лизинге с переходом права собственности по окончании срока действия договора основные средства выкупаются пользователем, который становится его собственником.

При лизинге без перехода права собственности по окончании срока действия договора объект договора лизинга возвращается в собственность лизинговой компании.

В зависимости от условий конкретного договора, состояния объекта договора и гибкости компании, существует возможность перейти из одного вида лизинга в другой. Но эти вопросы решаются по договоренности с лизингодателем.

1.3. Нормативно-правовое регулирование, преимущества и недостатки лизинга

Действующий правовой механизм регулирования финансовых отношений, начиная от капиталоемких инвестиционных программ и проектов до простейших финансовых операций, позволяет привлекать в сферу лизинговых отношений множество различных источников финансирования. При этом наиболее распространенными источниками являются собственные средства или заемный капитал.

Учитывая, что лизинговые операции носят долгосрочный характер, окупаемость которых наступает как минимум через три года, а по некоторым предметам лизинга через пять или десять лет, в качестве инвестиционного капитала чаще всего используются заемные средства.

Если рассматривать экономическую природу данного процесса, то это оправдывается следующими возможностями:

1. Долгий срок окупаемости;

2. Более низкие процентные ставки по кредиту;

3. Возможность получения прибыли от использования предмета лизинга в хозяйственной деятельности предприятия-лизингополучателя;

4. Возможность амортизационных отчислений, которые снижают налог на прибыль и налог на имущество предприятия.

Если рассматривать источники финансирования лизинга, можно отметить, что используются иностранные инвестиции, капитальные вложения и авансовые платежи.

Для того, чтобы развивать иностранные инвестиции в РФ в ст. 7 Федерального закона от 29 октября 1998 г. N 164-ФЗ «О финансовой аренде (лизинге)» [1] (далее — Закон о лизинге) предусмотрена международная форма лизинга, которая позволяет привлекать в сферу лизинга в качестве лизингодателя или лизингополучателя нерезидентов РФ. Так же деятелность нерезидентов в сфере лизинга регулируется Федеральным законом от 9 июля 1999 г. N 160-ФЗ «Об иностранных инвестициях в Российской Федерации»[2].

Рассматривая привлекательность рынка РФ для иностранных инвесторов необходимо отметить следующие необходимые условия:

Развитие и соблюдение нормативно-правового законодательства в сфере регулирования лизинговых договоров и отношений;

Благоприятный инвестиционный климат в РФ;

Стабильная экономическая ситуация;

Стабильная политическая ситуация.

Гарантией сохранности иностранных капитальных вложений в российский лизинговый рынок и обеспечения доходности иностранным инвесторам являются меры, предусмотренные ст. 15, 16 Федерального закона от 25 февраля 1999 г. N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»[2], устанавливающие защиту имущественных прав субъектам инвестиционной деятельности.

Рассмотривая нормативно-правовое обеспечение лизинговых операций в РФ, можно отметить, что Российское государство гарантирует всем субъектам инвестиционной деятельности независимо от форм собственности: обеспечение равных прав при осуществлении инвестиционной деятельности; гласность в обсуждении инвестиционных проектов; право обжаловать в суд решения и действия (бездействие) органов государственной власти, органов местного самоуправления и их должностных лиц, а также защиту капитальных вложений.

При этом одной из существенных и значимых гарантий является так называемая нормативная гарантия, сохраняющая за иностранными инвесторами льготный налоговый, тарифный и другие фискальные режимы, которые действовали в соответствии с федеральными законами и иными нормативными правовыми актами Российской Федерации на день начала финансирования приоритетного инвестиционного проекта. Соответственно, новые федеральные законы и иные нормативные правовые акты Российской Федерации, а также изменения и дополнения, вносимые в действующие федеральные законы и иные нормативные правовые акты Российской Федерации, не применяются в течение сроков окупаемости инвестиционных проектов при условии, что товары, ввозимые в Российскую Федерацию инвестором, используются по целевому назначению для реализации приоритетного инвестиционного проекта.

Инициатива реформы лизингового рынка принадлежит Национальному совету по обеспечению финансовой стабильности, который наряду с повышением финансовой устойчивости лизинговой отрасли рассматривал реформирование лизинга как возможность разрешения накопившихся в отрасли проблем в целях придания ей нового импульса развития. Данный подход нашел выражение в решении Национального совета по обеспечению финансовой стабильности от 11 октября 2016 года. В указанном решении предусмотрен комплексный подход к реализации мероприятий по проведению реформы лизинга в Российской

Федерации. На данный момент к рассмотрению предложен только один из элементов реформы: проект ФЗ «О внесении изменений в ФЗ «О финансовой аренде (лизинге) и отдельные законодательные акты Российской Федерации». Заявленными целями реформы отрасли являются повышение ее прозрачности, переход на МФСО, изменения в корпоративном управлении, введение полноценного аудита, в результате чего должно быть достигнуто улучшение ситуации для клиентов, снижение стоимости лизинга в России, обеспечение прав клиентов.

Необходимость проведения данной реформы, по мнению организаторов, обусловлена тем, что лизинговые компании привлекают крупные суммы лизингополучателей и инвесторов, что требует определенной степени контроля со стороны государства. При этом признается, что лизинг может и должен стать одним из драйверов, способствующий выходу из стагнации и развитию экономики страны, а предлагаемые ограничения свободы предпринимательской деятельности (включая регулирование деятельности лизинговых компаний со стороны СРО и Банка России) автоматически будут способствовать улучшению инвестиционного климата и экономическому росту.

Законопроект неоднократно выносился на обсуждение в лизинговое сообщество. По сравнению с первоначальной версией он претерпел определенные изменения, однако сохранил концептуальную направленность на ограничение доступа к осуществлению лизинговой деятельности в России, что неизбежно повлечет уменьшение количества участников лизингового рынка и привнесет нестабильность в краткосрочной и среднесрочной перспективе для всех участников лизинговых отношений, начиная от лизингополучателей и заканчивая кредиторами и инвесторами лизинговых компаний.

Главной проблемой законопроекта является обсуждение и возможное его принятие в отрыве от других законодательных инициатив, широко анонсированных Центральным Банком РФ. Это относится к Законопроекту «Имущественные права» (изменение регулирования лизинга в Гражданском кодексе РФ), Законопроекту «Налоговый учет и налогообложение» (изменения в Налоговый кодекс РФ), Отраслевым стандартам бухгалтерского учета и отчетности лизингодателей. Законопроект выносится на рассмотрение в отрыве от Концепции реформы частноправового регулирования лизинговой деятельности, проект которой от 31 января 2017 г. вызвал многочисленные вопросы.

Рассмотрение и принятие предлагаемого реформаторами Законопроекта безотносительно масштабных планов по реформе рынка лизинга, а также отсутствие комплексного характера правового регулирования лизинговых отношений (гражданско-правового, налогового и пр.), не позволяют в полной мере оценить экономическую эффективность предлагаемого формата реформы и его негативные последствия, и совокупности могут привести к непредсказуемым губительным и необратимым последствиям. Это дополняется отсутствием экономических расчетов и обоснований предлагаемых законодательных инициатив.

Мировой опыт показывает, что практика регулирования и надзора за лизинговым рынком присутствует, но не является широко распространенной. Такое положение объясняется высокой зависимостью лизинговых компаний от банковского сектора.

По мнению правительства, лизинговая деятельность в России практически не регулируется. Масштабное реформирование лизинговой отрасли и поправки в ФЗ о лизинге включает в себя: проект Федерального закона «О внесении изменений в части первую, вторую и третью Гражданского кодекса РФ (в части совершенствования гражданско-правового регулирования лизинговой деятельности)»; закон № 586986-7 «О внесении изменений в отдельные законодательные акты Российской Федерации в части регулирования деятельности специальных субъектов лизинговой деятельности».

Данный законопроект Госдума приняла в первом чтении. Поправки призваны обеспечить переход от арендной модели правового регулирования лизинга к модели обеспеченного финансирования. В ГК РФ признают утратившим силу 6 главы 34 «Финансовая аренда (лизинг)». Внесут новую главу 43.1 «Финансовый лизинг». Законодатели преследуют следующие цели: Сделать лизинговый бизнес прозрачным, очистить его от теневых схем ухода от налогов и легализации сомнительных доходов.

Согласно Закону № 586986-7 обязательному аудиту будет подлежать отчетность спецсубъектов лизинговой деятельности (кроме банков) уже за 2019 год. Для вступления в СРО у лизинговых компаний будет 90 дней после внесения сведений в реестр ЦБ (или переходе из одной СРО в другую).

Таким образом, рассматривая нормативно-правовое регулирование лизинга в РФ, можно сказать, что в настоящее время законодательство не слишком развито. Существует ряд проблем и несовершенств. В настоящее время разрабатываются ряд предложений и проектов по совершенствованию нормативно-правового регулирования.

У лизинга — как финансового инструмента— есть немало преимуществ: это быстро, несложно[15, с. 60].

Рассмотрим достоинства лизинга перед кредитным договором (рис. 4).

Рисунок 4 — Достоинства лизинга перед кредитным договором

Далее рассмотрим недостатки лизингового договора [13, с. 50] (рис. 5)

Рисунок 5 — Недостатки лизинга перед кредитным договором

Лизинговые компании зачастую предлагают включить в структуру договора различные дополнительные опции, в том числе техосмотр и страхование. Однако эксперты рекомендуют оплачивать эти услуги самостоятельно, чтобы сэкономить на переплате. Если включить их в договор лизинга, то придется доплачивать за них и НДС, которым облагаются услуги лизинговых компаний, а в некоторых случаях и их дополнительную маржу.

На сегодняшний день льготы ориентированы на лизинг для юридических лиц. Так, с 1 июля 2019 года вступили в действие новые поправки в законодательство, которые позволяют взять на льготных условиях грузовую технику, но к частным лицам это имеет весьма опосредованное отношение, потому что вряд ли фермер как частное лицо будет брать в лизинг «КАМАЗ», да и большинство компаний предпочтут рассмотреть такую заявку от юрлица, а не от гражданина [20, с. 40].

На сегодняшний день эффективная процентная ставка по стандартному лизингу может составлять 25–30% годовых, а по договорам с расширенным сервисным обслуживанием и того больше. При этом средняя процентная ставка по автокредитам сегодня находится в диапазоне 8–11% годовых.

При этом сумма платежа по лизингу сопоставима с кредитным платежом, но объем переплаты может быть заметно выше.

Подытожив, можно сказать, что в настоящее время существует несколько видов лизинговых договоров. Возможность выбора условия договора лизинга позволяет предприятиям при заключении договоров выбрать для себя наиболее комфортные и приемлемые условия. Преимущества для лизингодателей заключается в том, что они имеют возможность заключить договор лизинга с наименьшими для себя рисками. Преимущества для производителей является то, что расширение возможностей лизингового договора позволяет повысить привлекательность лизинга как способа приобретения основных средств, что приведет к росту числа приобретений техники, машин, оборудования у производителей.

Анализ нормативно-правового регулирования показал, что в настоящее время происходит совершенствование законодательства в области регулирования лизинговых сделок.

Целью совершенствования является повышение привлекательности лизинга как средства инвестирования, финансирования в расширение деятельности организации, в покупку нового оборудования. Так же совершенствование законодательства будет способствовать снижению рисков для всех участников сделки по лизингу, как лизингополучателю, так и лизингодателю. Это так же будет способствовать повышению популярности и росту доступности лизинговых сделок.

Страницы 1 2