2.3. Анализ финансовой устойчивости и общая оценка деловой активности предприятия

Анализ платежеспособности и ликвидности предприятия.

Продолжим анализ финансового состояния анализируемого предприятия анализом ликвидности баланса. Это позволит в общем виде оценить платежеспособность организации. Определим, как степень покрытия обязательств организации ее активам, срок превращения которых в деньги соответствует стоку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1 – наиболее ликвидные активы – стр.1250 + стр.1240.

А2 – быстрореализуемые активы – стр.1230.

А3 – медленно реализуемые активы – стр.1210 + стр.1220.

А4 – труднореализуемые активы – стр.1100.

Пассивы баланса группируются по степени срочности их оплаты.

П1 – наиболее срочные обязательства стр. 1520.

П2 – краткосрочные обязательства стр. 1510 + 1550.

П3 – долгосрочные пассивы стр. 1400.

П4 – постоянные пассивы стр. 1300

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ³ П1, А2 ³ П2, А3 ³ П3, А4 £ П4

Таблица 10. Анализ актива и пассива предприятия за период 2012 г, 2013 г., 2014 г.

| Период (год) | ||||||||||||||

| 2012 | 2013 | 2014 | ||||||||||||

| Показат. | Велич. | Соотн. | Велич. | Погаз. | Показат. | Велич | Соотн. | Велич | Показат. | Показат. | Велич | Соотн. | Велич | Показат. |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| А1 | 174764 | 245009 | П1 | А1 | 105456 | 780678 | П1 | А1 | 82055 | 402518 | П1 | |||

| А2 | 559026 | 701710 | П2 | А2 | 609481 | 1048617 | П2 | А2 | 585829 | 182795 | П2 | |||

| А3 | 469555 | 925919 | П3 | А3 | 445951 | 420413 | П3 | А3 | 505852 | 1291269 | П3 | |||

| А4 | 1589957 | 948425 | П4 | А4 | 2002004 | 954244 | П4 | А4 | 1910327 | 1267784 | П4 | |||

Сопоставление наиболее ликвидных средств (АI) с наиболее срочными обязательствами (ПI) позволяет выявить текущую ликвидность. В нашем случае она низкая. Это означает, что предприятие неплатежеспособно в ближайшее время. Два следующих неравенства тоже не соответствует нормативам. Это означает, что медленно реализуемые активы меньше долгосрочных пассивов. Следовательно, и перспективная ликвидность низкая, т.е. бедующее поступление денежных средств не покроют будущие платежи. Этот прогноз достаточно приближенный, необходимо рассчитать коэффициент платежеспособности. Это более детальный анализ платежеспособности (смотреть приложение 3) и таблица 11.

Таблица 11. Коэффициенты платежеспособности

| Коэффициенты платежеспособности |

2012 |

2013 |

2014 |

Отклонения

2012-2014 |

| 1. Общий показатель ликвидности (L1) | 0,68 | 0,38 | 0,6 | — 0,08 |

| 2. Коэффициент абсолютной ликвидности (L2) | 0,18 | 0,06 | 0,14 | — 0,04 |

| 3. Коэффициент «критической оценки» (L3) | 0,76 | 0,39 | 1,14 | 0,38 |

| 4. Коэффициент текущей ликвидности (L4) | 1,3 | 0,66 | 2,11 | 0,81 |

| 5. Коэффициент маневренности функционирующего капитала (L5) | 0,22 | 0,16 | 0,29 | 0,07 |

| 6. Доля оборотных средств в активах (L6) | 0,44 | 0,38 | 0,39 | — 0,05 |

| 7. Коэффициент обеспеченности собственными средствами (L7) | — | — | — | — |

Анализ коэффициентов платежеспособности показал:

- общий показатель платежеспособности оценивает изменение финансовой ситуации в организации с точки зрения ликвидности. В нашем случае динамика показателя отрицательная и величина коэффициента ниже нормы. Платежеспособность низкая. Надежность организации как партнера – низкая.

- коэффициент абсолютной ликвидности показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств. В анализируемой организации мы видим высокую колеблемость показателей, что указывает на не стабильность финансового состояния. Дебиторская задолженность в 2014 году коэффициент выше, чем был в 2013 году, но ниже, чем было в 2012 году. Но укладывается в норму – это положительно.

- Коэффициент «критической оценки» показывает, какая часть краткосрочных обязательств может быть покрыта за счет денежных средств, краткосрочных обязательств и дебиторской задолженности. В 2014 году показатель вырос и стал на уровне требуемой нормы. Хотя в 2013 году этот показатель был ниже нормы. Платежеспособность организации улучшилась.

- Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. В анализируемом предприятии этот показатель имеет значительную колеблемость, в 2014 году показатель вырос и соответствует нормативу. Оборотные активы в 2,11 раза перекрывают текущие обязательства в 2012 году. Что опять же положительно характеризует платежеспособность.

- Коэффициент маневренности капитала показывает, какая часть функционирующего капитала обездвижена в производственных запасах. В нашем случае эта доля колеблется от 22 % (2014 года) до 24 %. Показатель должен быть убывающим, чего не наблюдается на анализируемом предприятии.

- Доля оборотных средств в активах колеблется от 44 % до 39 % (в 2014 году). Динамика отрицательная и показатель ниже нормы, что ухудшает характеристику платежеспособности.

- У предприятия нет собственных оборотных средств ни в одном из периодов, это плохо характеризует платежеспособность предприятия.

Таким образом, коэффициент абсолютной ликвидности неплохо характеризует предприятие перед поставщиками. Банк будет обращать внимание на показатель «критической оценки», который в норме. А покупатели будут не высокого мнения, глядя на показатель текущей ликвидности. В нашем случае организация находится в состоянии высокого финансового риска, так как заемный капитал преобладает, собственный оборотный капитал отсутствует. Необходимо увеличение собственного капитала.

Оценка финансовой устойчивости ОАО «УРАЛХИМЛАСТ».

Оценка финансового состояния организации будет не полной без анализа финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов. Это как уже отмечалось, дает возможность оценить: в какой степени организация готова к погашению своих долгов. Задачей оценки финансовой устойчивости является оценка степени независимости от заемных источников финансирования. Это необходимо, чтобы ответить на вопросы: насколько организация независима с точки зрения состояния ее финансов, расчет или снижается уровень этой независимости и отвечает ли состояние ее активов и пассивов задачам ее финансово – хозяйственной деятельности. Согласно таблицы в приложение 10, проведем расчет коэффициентов финансовой устойчивости в таблице 12.

Таблица 12. Коэффициенты финансовой устойчивости

| Показатели |

2012 |

2013 |

2014 |

Отклонения

2012 — 2014 |

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент капитализации (U1) | 1,94 | 2,36 | 1,48 | — 0,46 |

| Коэффициент обеспечения собственными источниками финансирования (U2) | — | — | — | — |

| Коэффициент финансовой независимости (U3) | 0,34 | 0,3 | 0,4 | 0,06 |

| Коэффициент финансирования (U4) | 0,51 | 0,42 | 0,67 | 0,16 |

| Коэффициент финансовой устойчивости (U5) | 0,66 | 0,43 | 0,81 | 0,15 |

Анализ показателей финансовой устойчивости выявил:

- Коэффициент капитализации показывает соотношение заемного капитала и собственного капитала. Показатель колеблется от двукратного превышения заемных средств над собственными до превышения в 1,48 раза. В 2014 году показатель укладывается в норму. Это улучшает финансовое состояние предприятия.

- Коэффициент финансовой устойчивости показал, что доля собственного капитала в валюте баланса в 2012 году составляла 34 %, а в 2014 году 40 %. В 2014 году это нижняя граница нормы, что уже положительно.

- Коэффициент финансирования показал долю собственного капитала в заемном. Эта доля колеблется от 51 % в 2012 году до 67 % в 2014 году. Это положительная динамика, но показатель ниже нормы.

- Устойчивые пассивы в валюте баланса составляют от 66 % (в 2012 году) до 81 % (2014 году). Это положительная динамика и показатель выше нормы.

Дадим общую оценку финансового состояния организации по сводным критериям оценки бухгалтерского баланса, сущность такой методики заключается в классификации организации по уровню финансового риска, то есть любая анализируемая организация может быть отнесена к определенному классу в зависимости от «набранного» количества баллов. Границы классов организаций согласно критериям оценки финансового состояния приведены в литературе. Сама классификация проведена в таблице 13.

Таблица 13. Классификация уровня финансового состояния

| Показатели финансового состояния | 2012 | 2013 | 2014 | |||

| Фактическое значение | Количество баллов | Фактическое значение | Количество баллов | Фактическое значение | Количество баллов | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| L2 | 0,18 | 3,1 | 0,06 | 1,6 | 0,14 | 2,2 |

| L3 | 0,76 | 6,4 | 0,39 | 2,1 | 1,14 | 11 |

| L4 | 1,3 | 7 | 0,66 | 0,4 | 2,11 | 20 |

| L6 | 0,44 | 8 | 0,38 | 6,1 | 0,39 | 6,5 |

| L7(U2) | — 0 | 0 | 0 | 0 | 0 | 0 |

| U1 | 1,94 | 0,1 | 2,36 | 0 | 1,48 | 0,2 |

| U3 | 0,34 | 3 | 0,3 | 0,8 | 0,4 | 4,4 |

| U5 | 0,66 | 2 | 0,43 | 0,6 | 0,81 | 5 |

| Итого | 29,6 11,6 49,3 | |||||

В 2012 году и в 2013 году предприятие можно было отнести к четвертому классу финансового состояния, это означает, что у организации неустойчивое финансовое состояние которое сопровождается неудовлетворительной структурой капитала, платежеспособностью на нижней границе. Предприятие прибыльно, но она не велика. В 2014 году финансовое положение улучшилось до третьего класса, оно характеризуется как среднее состояние. У предприятия неустойчивое финансовое состояние из – за преобладания заемных средств и отсутствие собственных оборотных средств. Но есть некоторая текущая платежеспособность. При взаимоотношениях с нашей организацией мала вероятность потери средств, но оно вряд ли способно выполнять свои обязательства в срок. Детализируем анализ финансового состояния организации исследованием показателей деловой активности.

Проведем общую оценку деловой активности.

Предыдущий анализ показал отсутствие собственных оборотных средств у предприятия, высокую долю заемных средств, что привело к низкой платежеспособности и финансовой устойчивости организации. Поэтому осуществим анализ показателей деловой активности. Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств. Показатели оборачиваемости важны для организации.

Во – первых от скорости оборота средств зависит размер годового оборота. Во — вторых ускорение оборота в той или иной стадии кругооборота средств, влечет за собой ускорение оборота и на другой стадии. Финансовое положение организации, ее платежеспособность зависит от того на сколько быстро средства вложенные в активы, превращаются в деньги. Коэффициенты деловой активности рассчитаны в приложение Е, здесь же приведены формулы расчета. Итоги расчетов сведены в таблицу 14.

Таблица 14. Значения коэффициентов деловой активности

|

Показатели |

2012 |

2013 |

2014 |

Отклонение |

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент общей оборачиваемости капитала (ресурсоотдача) (d1) | 1,11 | 1,2 | 1,26 | 0,15 |

| Коэффициент оборачиваемости оборотных (мобильных) средств (d2) | 2,54 | 2,97 | 3,29 | 0,75 |

| Коэффициент отдачи собственного капитала (d5) | 3,3 | 3,8 | 3,61 | 0,31 |

| Оборачиваемость материальных средств (запасов) (d6) | 329 | 304 | 289 | — 40 |

| Оборачиваемость денежных средств (d7) | 1,54 | 2,8 | 0,88 | — 0,66 |

| Срок погашения дебиторской задолженности (d9) | 65 | 59 | 54,4 | — 10,6 |

| Срок погашения кредиторской задолженности (d11) | 28,5 | 64,1 | 53,8 | 25,3 |

Анализ коэффициентов деловой активности показал:

- Коэффициент общей оборачиваемости с ресурс отдача d1, отражает число оборотов всего капитала организации и эффективность использования всех имеющих ресурсов независимо от их источников. Данные расчета показывают, что число оборотов капитала за период 2012 – 2014 годов выросло с 1,11 оборотов (2012 год) до 1,26 (2014 год). Значит, в организации полный цикл производства уменьшился. Это благоприятный фактор. Этот показатель деловой активности имеет большое аналитическое значение, так как связан с прибыльностью организации, а, следовательно, влияет на результативность финансово – хозяйственной деятельности.

- Положительную динамику имеет показатель оборачиваемости оборотных активов. Он вырос с 2,54 оборотов в год,(2012 году) и до 3,29 оборотов в год (в 2014 году). Это указывает на рост деловой активности.

- Оборачиваемость материальных запасов характеризуется коэффициентом 0,6. Чем меньше этот показатель, тем лучше, то есть уменьшается время нахождения запасов в обороте. В 2012 году это было 329 дней, в 2014 году – 289 дней. Это указывает на рост эффективности использования запасов.

- Оборачиваемость денежных средств ускорилась с 1,54 дня (2012 года) до 0,88 дня.

- Срок погашения дебиторской задолженности в 2012 году уменьшилась с 65 дней (2012 года) до 54,4 дня (2014 года). Это положительная динамика.

- А срок погашения кредиторской задолженности в 2012 году вырос с 28,5 дней (2012 года) до 53,8 дней (2014 года), это негативный фактор. Обращает внимание, что срок погашения дебиторской задолженности ниже срока погашения кредиторской задолженности только в 2014 году, это улучшило ситуацию.

Продолжим анализ, рассматривая динамику финансовых результатов деятельности организации. Финансовый результат деятельности предприятия выражается в изменении его собственного капитала за отчетный период. Способность предприятия обеспечить неуклонный рост собственного капитала может быть оценена системой показателей финансовых результатов обобщенного наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме 2, приложение Б годовой отчетности.

Анализ включает:

- Исследование изменений каждого показателя за три анализируемых периода (колонка 6 таблица 11).

- Изучение динамики и изменений каждого показателя за ряд отчетных периодов (трендовый анализ).

Расчеты приведены в таблице 15.

Таблица 15. Анализ прибыли (тыс. руб.)

| Наименование показателя | Код строки | 2012 | 2013 | 2014 | Отклонения за три года | Темп роста 2013 к 2012 | Теме роста 2014 к 2013 | Темп роста 2014 к 2012 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Выручка (нетто) от реализации товаров (за минусом НДС, акцизов и др.платежей) | 2110 | 3128310 | 3615150 | 4010582 | 882272 | 115,6 | 110,9 | 128,2 |

| Себестоимость реализации товаров, продукции, работ, услуг | 2120 | 2510670 | 2971614 | 3315184 | 804514 | 118,3 | 111,6 | 132,0 |

| Коммерческие расходы | 2210 | 196715 | 202447 | 216645 | 19930 | 102,9 | 107,0 | 110,1 |

| Управленческие расходы | 2220 | 251725 | 273768 | 298745 | 47020 | 108,7 | 109,1 | 118,7 |

| Прибыль (убыток) от реализации | 2200 | 169200 | 167321 | 180008 | 10808 | 98,9 | 107,6 | 106,4 |

| Проценты к получению | 2320 | 5270 | 15079 | 6720 | 1450 | 286 | 44,6 | 127,5 |

| Проценты к уплате | 2330 | 124980 | 147998 | 122768 | — 2212 | 119,2 | 82,9 | 98,2 |

| Доходы от участия в других орг-ях | 2310 | — 160 | — 188 | — 2295 | — 2135 | 117,5 | 122,1 | 143,3 |

| Прочие доходы | 2340 | 654218 | 699288 | 195486 | — 458732 | 106,9 | 27,9 | 29,9 |

| Прочие расходы | 2350 | 513344 | 710217 | 235123 | — 278221 | 138,3 | 33,1 | 45,8 |

| Прибыль (убыток) до налогооблажения | 2300 | 21164 | 23285 | 21928 | 764 | 110,0 | 94,2 | 103,6 |

| Текущий налог на прибыль | 2410 | 7240 | 7835 | 3925 | — 3315 | 108,2 | 50,1 | 54,2 |

| Чистая прибыль | 2400 | 12096 | 5819 | 13540 | 1444 | 48,1 | 232,7 | 111,9 |

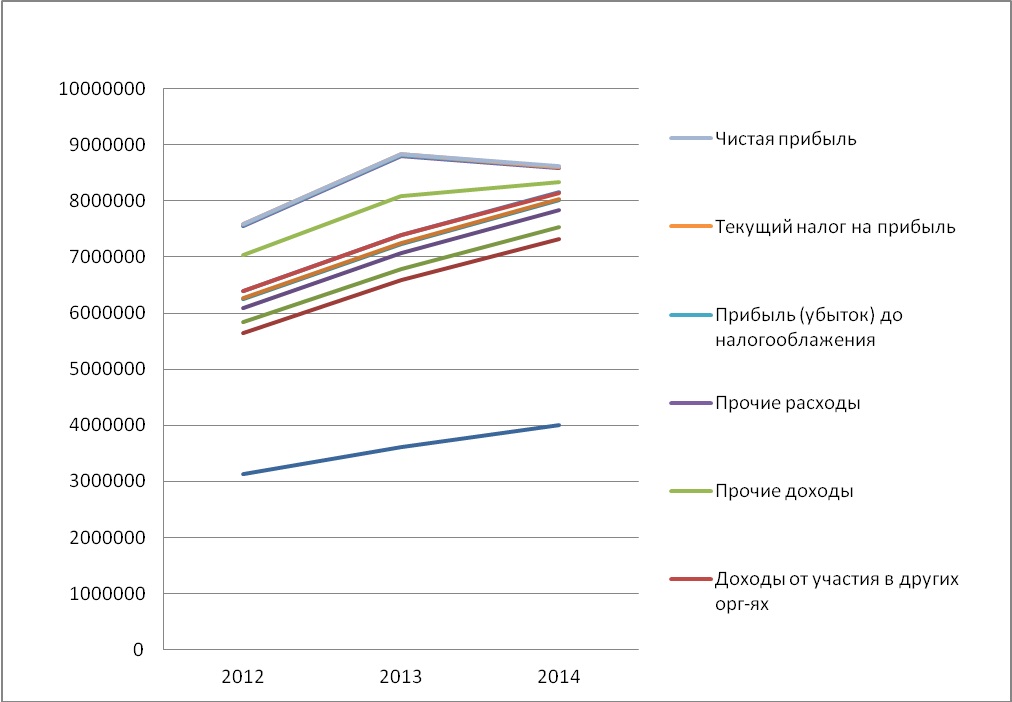

В анализируемом периоде (2012-2014 гг.) как наглядно видно на рисунке выше все показатели показывают значительный рост. Выручка выросла с 2012 годом в отношение 2014 годом на 128,2. Прибыль от продаж в 2014 году выросла на 7,6 % в сравнении с 2013 годом и на 6,4 % в сравнении с 2012 годом. Очевидно, что прибыль от продаж увеличивается с меньшим темпом, чем росла выручка, но следует это понимать, как отрицательный момент, так как темпы роста выручки были ниже темпов роста себестоимости, что привело к снижению темпов роста валовой прибыли.

Кроме того, не положительно и то, что коммерческие и управленческие расходы ОАО «УРАЛХИМЛАСТ» в 2014 году росли в сравнении с 2013 годом на 7 % и 9,1 % соответственно, а в сравнении с 2012 годом на 10,1 % и 18,7 % соответственно. Таким образом, эти расходы уменьшают прибыль от продаж. Из-за того, что предприятие занялось активно инвестициями, но не очень успешно, доходы от участия в других организациях в балансе «минусе», это значит, по сути, потерю доходов. В 2014 году потеря доходов выросла на 22,1 %, в сравнении с 2013 годом и в 14,3 раза в сравнении с 2012 годом. Прочие доходы и расходы в 2014 году уменьшились в сравнение предыдущими годами. Но опять же прочие доходы уменьшились в большей степени, чем уменьшились расходы.

Чистая прибыль ОАО «УРАЛХИМЛАСТ» в 2014 году в сравнении с 2013 годом выросла на 132,7 %, столь высокий рост связан с тем, что в 2013 году была получена чистая прибыль вдвое меньше чем в 2012 году, в сравнении с 2013 годом чистая прибыль выросла всего на 11,9 %. Данный темп роста говорит о наметившейся положительной тенденции в развитие, но прибыль от продаж увеличивается с меньшим темпом, чем растет выручка.

Вариант 1.

Рост чистой прибыли обсуловлен темпами производства продукции, ростом отпускной цены и вследствие повышения цены в рублевом эквиваленте, засчет инфляции, к примеру в 2012 г. она составила 6,6 %, 2013 г. — 6,5%, 2014 г — 11,4%.

Следует отметить, что организация имеет хорошие финансовые результаты, даже несмотря на то, что затраты росли опережающим темпом, чем выручка.

Вариант 2.

Следует отметить, что организация имеет хорошие финансовые результаты, даже несмотря на то, что затраты росли опережающим темпом, чем выручка.

Но данные выводы должны стать «тревожным звонком» для предприятия, которое должно пересмотреть свою маркетинговую стратегию, уделив значительное внимание финансово-экономической части, следует учесть также тот момент, что 2014 год кризисный для всей экономики нашей страны, а предприятию ОАО «УРАЛХИМЛАСТ» удалось все же получить положительный прирост.

ГЛАВА 3. РАЗРАБОТКА МАРКЕТИНГОВОЙ СТРАТЕГИИ ПРЕДПРИЯТИЯ ОАО «УРАЛХИМПЛАСТ»

3.1. Определение миссии, принципов и целей

Миссия. Являясь лидером отрасли, мы осознаем свой долг перед природой и обществом. Ежедневно мы делаем химическое производство все более чистым и безопасным.

Уралхимпласт – поставщик химического сырья для многих отраслей промышленности. Потребителями продукции Компании являются предприятия машиностроения и металлургии, строительства и деревообработки, нефте-газодобывающей, кабельной, легкой промышленности и мн. др.

Цель: создание национальной компании по производству синтетических смол, лидера российского рынка путем постоянного развития систем производства и управления.

Основные принципы работы компании (Рисунок 3):

- обеспечение конкурентоспособности и рентабельности продукции,

- приумножение накопленного опыта и опора на лучшие традиции,

- формирование профессиональной команды управленцев, которые вместе обеспечивают успех предприятия,

- развитие инновационных процессов, сохранение духа предпринимательства внутри компании,

- ответственность в отношение с партнерами и государством,

- формирование профессиональной команды управленцев, которые вместе обеспечивают успех предприятия.

3.2. Выбор маркетинговой стратегии развития на основе SWOT – анализа

Задачей SWOT – анализа как внутреннего инструмента принятия решений для организации, работающей на рынке с плотной конкуренцией, является выявление проблемных полей по сравнению с конкурентами, а так же возможностей и угроз внешней среды. Результаты данного анализа являются базой для разработки ведущими специалистами организации взаимосвязанного комплекса стратегий, мероприятий по конкурентной борьбе, оптимизации бизнес процессов. SWOT — анализ – это определение сильных и слабых сторон организации, а так же возможностей и угроз, исходящих из его ближайшего окружения (внешней среды): сильные стороны – преимущество организации, слабости – недостатки организации, возможности – факторы внешней среды, использование которых создаст преимущества организации на рынке, угрозы – факторы, которые могут потенциально ухудшить положение организации на рынке.

Таблица 16. SWOT – анализ

| Внешние факторы | Благоприятные возможности | Угрозы и риски |

| 1 | 2 | 3 |

| 1.Отрасли потребляющие продукцию ОАО «УХП» показывают стабильный рост.

2.Маловероятен выход на рынок новых игроков. 3. Оживление деловой активности на экспортных рынках. |

1. Рост цен на сырье.

2. кредитные риски (рост процентных ставок) 3. Возможные изменения налогового законодательства. 4. Возможность возложения дополнительных обязательств в сроке промышленной безопасности. 5. Валютные риски. 6. Усиление конкуренции. |

|

| Внутренние факторы | Сила и возможности | Сила и угрозы |

| Сильные стороны

1.Стабильная репутация на рынке. 2.Ориентация на потребителя. 3.Надежная сеть поставщиков. 4.Профессиональный персонал, мотивированный на достижение успеха. . Предприятие прибыльно. |

1. Освоение новых видов продукции без привлечения инвестиций.

2. Изменение стратегии продаж (переориентация на новые сегменты рынка, увеличение экспорта). 3. Оптимизация бизнес – процессов(вывод вспомогательных процессов на аутсорсинг). |

1. Снижение доли импортного сырья.

2. Программа по усилению неценовых преимуществ продукции (уникальность продукта, сервис и.т.д.). 3.Уход от прямой конфронтации с конкурентами, вытеснение более слабых конкурентов. |

| Слабые стороны | Слабые стороны и возможности | Слабые стороны и угрозы |

| 1. Недостаток собственных средств.

2.Высокая доля займов. 3. Низкая платежеспособность и финансовая устойчивость. 4. Снижение цен на готовую продукцию из – за усиления конкуренции. |

1. Изменение стратегии продаж:

2. В результате роста выручки увеличить собственные средства. 3. Грамотная политика управления запасами. |

1. Контроль дебиторской и кредиторской задолженности.

2. Программа по снижению затрат для формирования ценового преимущества (внедрение новых технологий, бизнес – процессов). 3. Заключение долгосрочных контрактов с клиентами. 4. Снижение энерго-материалов и трудоемкости выпускаемой продукции. |

Вывод из второй главы:

- Основные финансово – экономические показатели (выручка от продаж и себестоимость) имеют положительную динамику, но темпы роста себестоимости выше темпа роста выручки от продаж. Выросла чистая прибыль. Но есть снижение эффективности использования основных фондов и эффективности использования ресурсов.

- Структура баланса вполне удовлетворительная, из 5 критериев «хорошего» баланса в наличии -4. Но есть уменьшение валюты баланса и преобладание заемных средств над собственными.

- По финансовому состоянию организация в 2014 году вышла в третий класс принятой классификации. У него среднее финансовое состояние. У предприятия неустойчивое финансовое состояние из-за преобладания заемных средств и отсутствия собственных оборотных средств. Но есть текущая платежеспособность. При взаимоотношениях с анализируемой организацией мала вероятность потери средств, но оно вряд ли способно выполнять свои обязательства в срок.

- Анализ показателей деловой активности выявил ускорение оборачиваемости капитала, оборотных средств, собственного капитала, материальных запасов. Оборотные средства эффективно используются. В 2014 году срок погашения дебиторской задолженности был ниже, чем срок погашения кредиторской задолженности. Это важная оценка этих видов задолженностей.

- Финансовые результаты деятельности организации имеют положительную динамику и вполне удовлетворительны.

- SWOT – анализ выявил сильные и слабые стороны в работе организации. Дальнейшие улучшения работы предприятия должно лежать в плоскости роста объема продаж, снижение затрат, с целью увеличения размера собственных средств, снижение доли заемных средств.

Выбор маркетинговой стратегии предприятия зависит от принятой базовой корпоративной стратегии. Такая зависимость определяется тем, что финансовая стратегия носит подчиненный характер по отношению к базовой корпоративной стратегии, и как любой другой вид функциональной стратегии, призвана обеспечивать эффективную ее реализацию.

3.3. Стратегический план развития предприятия

Стратегический план отвечает своему назначению, если он обеспечивает возможность сохранения максимальной эластичности поведения фирмы. Он формирует общую идею будущего, не затрагивая его деталей и компонентов.

Стратегическое планирование представляет процесс моделирования будущего, включая определение целей и формулировку концепции долговременного развития. Его можно также рассматривать как элемент управленческого процесса, направленного на создание и поддержание стратегического равновесия между целями фирмы, ее потенциальными возможностями и вероятными перспективами развития. Стратегический план обладает гибкостью и допускает:

а) регулярные корректировки плановых заданий;

б) пересмотр системы мер по выполнению этих планов на основе непрерывного контроля и оценки происходящих изменений в деятельности фирмы.

Стратегический план должен предусматривать обеспечение следующими видами ресурсов:

1) финансовыми, которые необходимы для формирования капитальных и текущих активов; предприятия используют такие источники, как акционерный капитал, банковские кредиты, реализация облигаций;

2) человеческими ресурсами, представленными работниками, имеющими профессиональную подготовку; они обеспечивают увеличение прибыльности производимой продукции и осуществляют процесс управления (маркетологи, менеджеры, инженерно-технический персонал и другие служащие); источником этих ресурсов является рынок труда;

3) материальными ресурсами – земля, здания, производственные помещения, оборудование, материальные запасы и т. д.;

4) интеллектуальными ресурсами – ноу-хау, патенты, лицензии, бренды, запатентованные дизайны, логотипы, секретные формулы и рецепты, коммерческие коммуникационные сети, базы данных и т. д.

Исходя из проведенного SWOT – анализа финансовой среды, целесообразно выбрать главной маркетинговой стратегией: стратегию устойчивого развития предприятия.

Для данного предприятия, исходя из выбранной маркетинговой стратегии подойдет умеренный тип финансовой политики, направленный на достижение среднеотраслевых результатов в финансовой деятельности при средний уровнях финансовых рисков. Таким образом, предприятие, не избегая финансовых рисков, отказывается проводить финансовые операции с чрезмерно высоким уровнем рисков даже при ожидаемом высоком финансовом результате. В рамках выбранной нами умеренной политики формирования прибыли такими альтернативами, направленными на реализацию стратегической цели увеличить сумму прибыли к концу стратегического периода не менее, чем в два раза могут быть:

— увеличение доходов от реализации услуг,

— увеличение прибыли от других видов операционной деятельности,

— увеличение прибыли от инвестиционной деятельности,

— снижение уровня переменных издержек предприятия,

— снижение суммы постоянных издержек.

Стратегия реализуется через соответствующий финансовый механизм.

Финансовый механизм состоит из двух подсистем:

— управляющей,

— управляемой.

Управляющая подсистема включает в себя финансовую службу предприятия и ее подразделения, таким образом, субъектом управления финансового механизма являются: финансовая служба и ее отделы, а также финансовые менеджеры.

Управляемая подсистема (объект управления) включает в себя:

— финансовые отношения,

— источники финансовых ресурсов,

— финансовые ресурсы предприятия,

— денежный оборот предприятия.

Организация финансового механизма – это система мер, направленных на рациональное сочетание труда, средств производства и технологий в процессе управления финансами. Организация финансового механизма сводится к объединению людей, совместно реализующих финансовую программу на основе правил и процедур.

К организационным процедурам относятся: создания органов управления финансами, построение аппарата управления, разработка методик, инструкций, норм, нормативов. В финансовом механизме соединяются процессы администрирования (плановые задания, программы, обеспечение ресурсами, контроль выполнения) и стимулирования (цены, кредит, использование прибыли и амортизации, дивиденды, премии, финансовые санкции). По средствам финансового механизма реализуется финансовая стратегия. Для анализируемого предприятия это будет задача увеличения собственных средств организации и снижение затрат. Это позволит предприятию улучшить свою финансовую устойчивость и платежеспособность. Если эту стратегию не реализовать, то возрастают риски связанные с финансовой — хозяйственной деятельностью. Чтобы снизить риски предлагаются следующие мероприятия:

— Оптимизация бизнес – процессов компании (вывод вспомогательных процессов на аутсорсинг).

— Изменение стратегии продаж (переориентация на новые сегменты рынка, увеличение экспортных продаж).

— Снижение доли импортного сырья.

— Расширение банков – партнеров.

— Усиление контроля за дебиторской и кредиторской задолженностью.

— Освоение новых видов продукции без привлечения инвестиций (на базе имеющегося производства).

— Заключение долгосрочных контрактов с клиентами.

— Использование в расчетах векселей банков.

— Снижение энерго -, материало -, и трудоемкости выпускаемой продукции.

— Автоматизация оборудования.

— Повышение квалификации работников.

Стратегический план развития предприятия это, прежде всего, комплекс долговременных решений относительно способов удовлетворения нужд имеющихся и возможных клиентов компании за счет применения своих возможностей, а также внешних ресурсов. Для реализации маркетинговой стратегии устойчивого развития предприятия нужно ответить на вопросы:

- Кому мы продаем?

- Что мы продаем?

- Как продавать эффективно?

- Когда и где продвигать товар?

- Какие свойства продукта развивать?

- На какие новые рынки идти?

Основные поставщики.

- Группа компаний «Титан» (Омский Каучук)

- Казаньоргсинтез

- ООО «Сибметахим»

- Сибур-Холдинг

- Азот, г. Березники

Во главе группы «Уралхимпласт» находится холдинговая австрийская компания UCP Chemicals AG — основной акционер группы (96.7%). Основные производственные мощности Уралхимпласта расположены в г. Нижний Тагил Свердловской области. Вести работу с клиентами в ключевых регионах страны и ближнего зарубежья Уралхимпласту позволяет развитая сеть дистрибьюции и совместных предприятий.

Склады и торговые представительства расположены в городах:

— Москва

— Санкт-Петербург

— Новосибирск

— Тольятти