Ликвидность баланса компании – это такая возможность субъекта хозяйствования обратить активы в денежную наличность и погасить свои платёжные обязательства, а точнее – это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платёжных обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, собранных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Ликвидность активов — это возможность некоторых видов активов предприятия трансформироваться в денежные средства. (Денежные средства — полностью ликвидный актив.)

Степень ликвидности активов —это время, в течение которого определенный актив может быть превращен (трансформирован) в денежные средства. Чем меньше данный период, тем более ликвидным считается актив.

Есть четыре группы статей актива:

А1 — наиболее ликвидные активы: денежные средства, краткосрочные финансовые вложения;

А2 — быстрореализуемые активы: дебиторская задолженность с небольшими сроками платежа (кроме просроченной и сомнительной), прочие оборотные средства;

А3 — медленно реализуемые активы: запасы материальных ценностей, дебиторская задолженность с длительными сроками платежа;

А4 — труднореализуемые активы: все внеоборотные активы.

В пассиве баланса также подразделяют четыре группы статей:

П1 — наиболее срочные обязательства: вся текущая кредиторская задолженность, просроченные кредиты;

П2 — краткосрочные обязательства: кредиты и займы, за исключением просроченных;

П3 — долгосрочные обязательства (раздел IV баланса);

П4 — постоянные пассивы: собственный капитал предприятия (раздел III баланса).[4]

Для определения ликвидности баланса компании нужно сопоставить итоги данных групп по активу и пассиву. Баланс считается полностью ликвидным, если есть следующие соотношения:

А1 ≥ П1

А2 ≥ П2

А3 ≥П3

А4 ≤ П4

Сравнивание итогов первой группы по активу и пассиву, т.е. А1 и П1 (сроки до 3-х месяцев), отражает соотношение текущих платежей и поступлений.

Соотношение итогов второй группы по активу и пассиву, т.е. A2 и П2 (сроки от 3 до 6 месяцев), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Сравнение итогов по активу и пассиву для третьей и четвертой групп являет соотношение платежей и поступлений в отдаленном будущем.

Для оценки перспективной платежеспособности компании нужно так же рассчитать такие показатели ликвидности, как: абсолютный, промежуточный и общий.

Абсолютный показатель ликвидности обычно определяется отношением ликвидных средств первой группы ко всей сумме краткосрочных долгов предприятия (третий раздел пассива баланса). Значение данного показателя признается достаточным, если он выше 0,25. Если компания в текущий момент может на 25% погасить все свои долги, то его платежеспособность можно отнести к нормальной.

Отношение ликвидных средств первых двух групп к общей сумме краткосрочных долгов компании являет собой промежуточный коэффициент ликвидности. Удовлетворяет обычно соотношение 1:1. Но он может быть недостаточным, в случае если большую долю ликвидных средств являет собой дебиторская задолженность, и часть этой задолженности невозможно своевременно взыскать. В таких случаях требуется соотношение 1,5:1.

Оценка платежеспособности осуществляется с помощью коэффициентов платежеспособности, которые являются относительными величинами. Эти коэффициенты оказываются измерителями того, какую именно часть своих долгов компания может погасить за счет тех или иных элементов оборотных активов и в какой степени общая величина оборотных активов превышает долги.

Для оценки ликвидности часто используют относительные показатели, характеризующие качество структуры бухгалтерского баланса. Эти показатели и называются коэффициентами ликвидности:

— коэффициент абсолютной ликвидности (КТЛ) — отношение наиболее ликвидных активов (А1) к сумме срочных и краткосрочных обязательств (П1 + П2):

КАЛ = А1 / (П1 + П2)

Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности компания может погасить немедленно. Это наиболее «жесткий» коэффициент, показывающий, какая часть краткосрочных обязательств может быть при необходимости немедленно погашена за счет денежных средств. Значение данного показателя не должно опускаться ниже 0,2.

— коэффициент промежуточной (быстрой) ликвидности (КБЛ) — отношение наиболее ликвидных и быстрореализуемых активов (А1 + А2) к сумме срочных и краткосрочных обязательств (П1 + П2).:

КБЛ = (А1 + А2) / (П1 + П2)

Коэффициент быстрой ликвидности, или коэффициент «критической оценки», показывает, насколько ликвидные средства компании обеспечивают его краткосрочную задолженность. Этот коэффициент показывает возможную на данный момент степень покрытия краткосрочных обязательств при условии своевременного проведения расчетов с дебиторами. В ликвидные активы компании включаются все оборотные активы предприятия, за исключением товарно-материальных запасов. Этот показатель определяет, долю кредиторской задолженности, которая может быть погашена за счет наиболее ликвидных активов. Рекомендуемое значение этого показателя от 0,7- 0,8 до 1,5.

— коэффициент текущей ликвидности (КТЛ) — отношение всей суммы оборотных средств (А1 + А2 + А3) к сумме срочных и краткосрочных обязательств (П1 + П2):

КТЛ = (А1 + А2 + А3) / (П1 + П2)

Коэффициент показывает способность предприятия погашать краткосрочные обязательства за счет всех оборотных активов. Коэффициент текущей ликвидности отражает, достаточно ли у предприятия средств, которые могут быть использованы для погашения своих краткосрочных обязательств в течение данного года. Это и есть основной показатель платежеспособности предприятия. Если коэффициент текущей ликвидности ниже единицы, то это говорит о неплатежеспособности предприятия.

Признаком, говорящем о ухудшении ликвидности, является увеличение иммобилизации собственных оборотных средств, проявляющееся в появлении (увеличении) неликвидов, просроченной дебиторской задолженности, векселей полученных просроченных и др. О некоторых таких «активах» и их относительной значимости можно судить по наличию и динамике одноименных статей в отчетности.

Конкретными методами управления финансами служат:

— финансовое планирование;

— прогнозирование;

— программирование;

— финансовый контроль.

Финансовое планирование занимает одно из важных место в системе управления финансами. Ведь именно в ходе планирования любое предприятие оценивает состояние своих финансов, выявляет возможности увеличения финансовых ресурсов, и направления их наиболее эффективного использования. Управленческие решения в процессе планирования утверждаются на основе анализа финансовой информации, которая в связи с этим должна быть достаточно полной и достоверной. Достоверность и своевременность получения информации гарантируют принятие обоснованных решений. Финансовая информация базируется на бухгалтерской, статистической и оперативной отчетности.

Финансовое прогнозирование – это предвидение возможного финансового положения, аргументирование показателей финансовых планов. Финансовое прогнозирование предшествует стадии составления финансовых планов, вырабатывает концепцию финансовой политики на какой-либо период развития. Целью финансового прогнозирования является определение реально возможного объема финансовых ресурсов, источников формирования и их использования в данном периоде. Прогнозы позволяют наметить различные варианты развития и совершенствования системы финансов, формы и методы реализации финансовой политики.

Финансовое прогнозирование предполагает применение разнообразных методов:

— построение эконометрических моделей, описывающих динамику показателей финансовых планов в зависимости от факторов, влияющих на экономические процессы;

— корреляционно-регрессионный анализ;

— метод экспертной оценки.

Финансовое программирование – это метод финансового планирования, осуществляющий программно-целевой подход, в основании которого лежат четко сформулированные цели и средства их достижения. Такой подход предполагает:

— установление приоритетов расходов по направлениям;

— повышение эффективности расходования средств;

— прекращение финансирования в соответствии с выбором альтернативного варианта.

Выбор варианта программы зависит, больше всего от экономических факторов (ресурсных). При этом учитываются не только масштабы, значение и сложность достижения цели, но и размеры имеющихся заделов, прогнозируемый суммарный эффект, потенциальные потери от не достижения цели.

Оперативное управление финансами связано непосредственно с осуществлением практических действий по выполнению финансового плана, внесению корректив в его показатели с учетом новых обстоятельств, изысканию других источников формирования финансовых ресурсов и направлений их эффективного вложения. Оперативное управление явлет собой комплекс мер, разрабатываемых на основе оперативного анализа исходящей ситуации и преследующих, цель которой в получении максимального эффекта при минимуме затрат с помощью перераспределения финансовых ресурсов. Основное содержание оперативного управления сводится к маневрированию финансовыми ресурсами с целью решения возникающих задач.

Финансовый контроль, с одной стороны – одна из завершающих стадий управления финансами, но с другой он выступает необходимым условием эффективности управления финансами.

Финансовый контроль, является формой реализации контрольной функции финансов, и представляет собой совокупность действий и операций за соблюдением финансово-экономического законодательства и финансовой дисциплиной в процессе формирования и использования денежных фондов с целью обеспечения целесообразности и эффективности финансово-хозяйственных операций.

Финансовый контроль включает в себя:

— проверку соблюдения экономических законов;

— составления и исполнения бюджетного плана (бюджетный контроль);

— эффективности использования трудовых, материальных и финансовых ресурсов предприятий и организаций, бюджетных учреждений;

— налоговый контроль.

Анализа теоретического и информационного материала недостаточно для того, чтобы точно понять как именно происходит управление финансами на практике, поскольку деятельность каждого предприятия имеет свои особенности. Таким образом, можно сделать вывод о необходимости исследования вопросов управления финансами на примере предприятия ООО «Бизнес — вариант».

2. АНАЛИЗ И ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ НА ПРИМЕРЕ ООО «БИЗНЕС — ВАРИАНТ»

2.1. Организационно-экономическая характеристика предприятия

Общество с ограниченной ответственностью «Бизнес — вариант» (ООО Бизнес — вариант» ) — организация, основным видом деятельности которой является создание и использование баз данных и информационных ресурсов.

Вид экономической деятельности по ОКВЭД: Разработка программного обеспечения и консультирование в этой области (72.20)

Организация также осуществляет деятельность по следующим неосновным направлениям: «Специализированная розничная торговля прочими непродовольственными товарами, не включенными в другие группировки», «Розничная торговля компьютерами, программным обеспечением и периферийными устройствами». Основная отрасль компании — «Информационно-вычислительное обслуживание».

ООО «Бизнес — вариант» – разработчик и поставщик автоматизированных программных решений специализируется на:

– передаче неисключительных прав на использование копий программ для ЭВМ;

– услугах по инсталляции и технологическому сопровождению программ для ЭВМ;

– реализации покупных товаров (банкоматы, терминальное оборудование).

ООО «Бизнес Вариант» сотрудничает с различными банками, предлагая заказчикам эффективные и максимально выгодные схемы реализации проектов любого масштаба. Это не только собственные разработки, но и оказание услуг по внедрению сторонних разработок.

Организационно-правовая форма предприятия — общество с ограниченной ответственностью. Тип собственности — частная собственность.

Миссия ООО «Бизнес — вариант»: «Находить лучшие идеи, продукты и технологии среди множества глобальных возможностей и предлагать их нашим клиентам, создавая дополнительную ценности как для потребителей, так и для бизнес-партнеров».

ООО «Бизнес — вариант» занимает стабильное положение в отрасли на протяжении последних лет с устойчивым, но небольшим ростом объема продаж своих услуг, постепенным расширением спектра предлагаемых услуг.

В достижении долгосрочной цели, поставленной перед предприятием стоит задача увеличения доли рынка необходимо использовать сильные стороны предприятия, к которым относятся конкурентоспособность на рынке; способность к инновациям; высокая квалификация работников; хорошая репутация организации как работодателя.

Учетная политика организации соответствует нормативным актам РФ в области бухгалтерского учета и закреплена отдельным приказом по предприятию.

Качество продукции и услуг ООО «Бизнес — вариант» определяет команда квалифицированных специалистов и рабочих, использование международных стандартов и современных технологий.

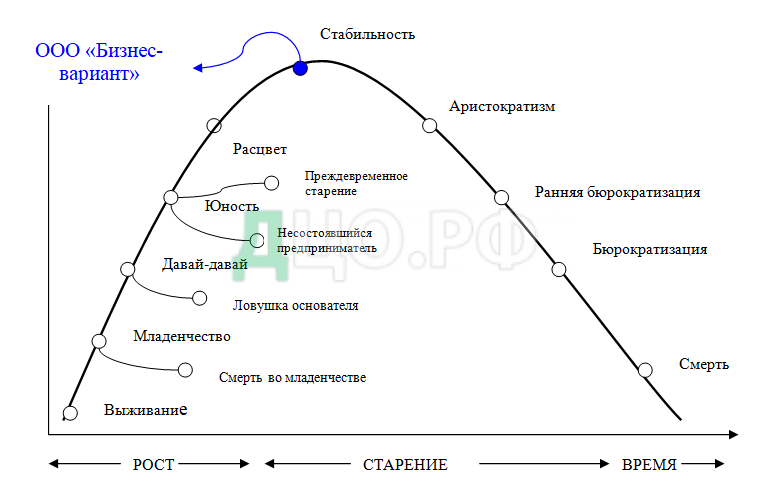

Судя по модели жизненного цикла ООО «Бизнес — вариант» находится в фазе «Стабильности» (рисунок 2).

Фаза стабильности является первой стадией старения в жизненном цикле организации.

Компания по-прежнему ориентирована на результат и хорошо организована и управляема. В ООО «Бизнес — вариант» существует повышенная привязанность и доверие к прошлому. В то же время ООО «Бизнес — вариант» достигло стабильной позиции на рынке. Это развивает чувство безопасности, которое может быть безосновательным в длительной перспективе.

Правовое положение ООО «Бизнес — вариант», права и обязанности его участников, порядок создания, реорганизации и ликвидации общества регламентируется положениями Федерального закона от 8 февраля 1998 г. N 14-ФЗ «Об обществах с ограниченной ответственностью».

Согласно Федеральному закону от 8 февраля 1998 г. N 14-ФЗ «Об обществах с ограниченной ответственностью»:

— ООО «Бизнес — вариант»обладает правами юридического лица с момента его государственной регистрации в установленном порядке, также имеет печать и штамп со своим наименованием и указанием места нахождения общества, расчетный и иные счета в учреждениях банков, бланки установленного образца, товарный знак и знаки обслуживания;

— ООО «Бизнес — вариант»не отвечает по обязательствам своих участников;

— ООО «Бизнес — вариант» несет полную ответственность по своим обязательствам всем принадлежащим ему имуществом;

— участники ООО «Бизнес — вариант» не отвечают по его обязательствам и несут риск убытков, которые связаны с деятельностью общества, в пределах стоимости внесенных ими вкладов;

— участники ООО «Бизнес — вариант», которые внесли вклады в уставный капитал общества не полностью, несут солидарную ответственность по его обязательствам в пределах стоимости неоплаченной части вклада каждого из участников общества.

Высшим органом ООО «Бизнес — вариант» является общее собрание участников, которое руководит деятельностью общества в соответствии с уставом общества. Компетентность, порядок работы и порядок принятия решений общего собрания определены уставом общества.

ООО «Бизнес — вариант» имеет обособленное имущество, самостоятельный баланс, расчетный и другие счета в банке, круглую печать со своим наименованием, фирменные и товарные знаки обслуживания, другую атрибутику и исключительные права на их использование.

На основании данных финансовой отчетности ООО «Бизнес — вариант» за 2013-2015 гг. (Приложения 1-3) проведем анализ основных технико-экономических показателей деятельности ООО «Бизнес — вариант», результаты данного анализа представлены в таблице 6.

Таблица 6 — Технико-экономические показатели деятельности ООО «Бизнес — вариант» за 2013-2015 гг.

| Наименование показателей | Величина показателя | Изменение 2014г. к 2013г. | Изменение 2015г. к 2014г. | ||||

| 2013г. | 2014г. | 2015г. | 2013г. | 2014г. | тыс. руб. | % | |

| Выручка от реализации, работ, услуг, тыс. руб. | 124 235 | 126 049 | 113 771 | 1 814 | 1,46 | -12 278 | -9,74 |

| Численность персонала, чел. | 115 | 119 | 117 | 4 | 3,48 | -2 | -1,68 |

| в т.ч. рабочих, чел. | 86 | 88 | 85 | 2 | 2,33 | -3 | -3,41 |

| Среднегодовая выработка, тыс. руб. | |||||||

| 1 работающего | 1 080 | 1 059 | 972 | -21 | -1,95 | -87 | -8,20 |

| 1 рабочего | 1 445 | 1 432 | 1 338 | -12 | -0,85 | -94 | -6,56 |

| Фонд заработной платы, тыс. руб. | 62 345 | 67 638 | 65 656 | 5 293 | 8,49 | -1 982 | -2,93 |

| в т.ч. рабочих, тыс. руб. | 39 542 | 43 654 | 40 248 | 4 112 | 10,40 | -3 406 | -7,80 |

| Среднегодовая заработная плата, тыс. руб. | |||||||

| 1 работающего | 571 | 568 | 533 | -3 | -0,44 | -36 | -6,25 |

| 1 служащего | 468 | 496 | 465 | 28 | 6,00 | -31 | -6,22 |

| Полная себестоимость, тыс. руб. | 111 004 | 112 345 | 101 435 | 1 341 | 1,21 | -10 910 | -9,71 |

| Прибыль от реализации, тыс. руб. | 13 231 | 13 704 | 12 336 | 473 | 3,57 | -1 368 | -9,98 |

| Прибыль до налогообложения, тыс. руб. | 12 992 | 4 288 | 12 147 | -8 704 | -67,00 | 7 859 | 183,28 |

| Чистая прибыль, тыс. руб. | 10 387 | 3 399 | 9 470 | -6 988 | -67,28 | 6 071 | 178,61 |

| Затраты на 1 рубль реализации, руб. | 0,89 | 0,89 | 0,89 | 0,00 | -0,25 | 0,00 | 0,03 |

| Рентабельность деятельности, % | 9,36 | 3,03 | 9,34 | -6,33 | -67,67 | 6,31 | 208,58 |

| Рентабельность продаж, % | 8,36 | 2,70 | 8,32 | -5,66 | -67,75 | 5,63 | 208,68 |

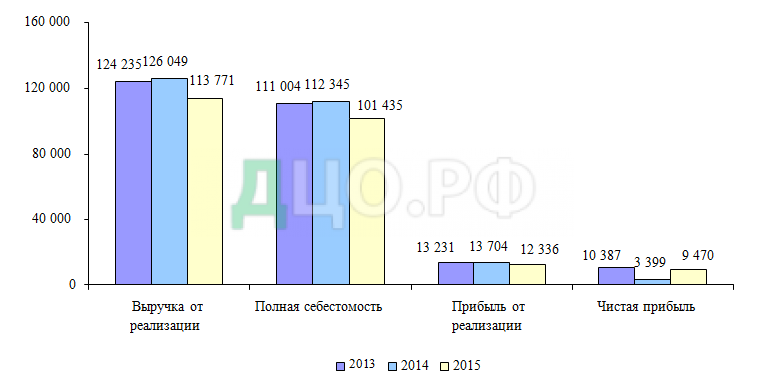

Выручка является основным источников доходов ООО «Бизнес — вариант». По фактическим данным в 2015 году по сравнению с 2014 годом выручка от продаж снизилась со 126 049 до 113 771 тыс. руб. или на 9,74%.

Одновременно со снижением выручки наблюдается снижение показателя полной себестоимости по сравнению с 2014 годом на 9,71% или на 10 910 тыс. руб. Однако, снижение выручки от реализации происходило более быстрыми темпами, чем снижение себестоимости, что привело к снижению прибыли от реализации в 2015 году по сравнению с 2014 годом на 9,98 % или на 1 368 тыс. руб.

Численность персонала в 2015 году снизилась на 1,68% (в том числе специалистов на 3,41%) и составила 117 человек.

Фонд заработной платы снизился на 2,93 % и составил 65 656 тыс. руб.

Затраты на 1 рубль реализации на протяжении анализируемого периода находились на неизменном уровне – 0,89 копеек.

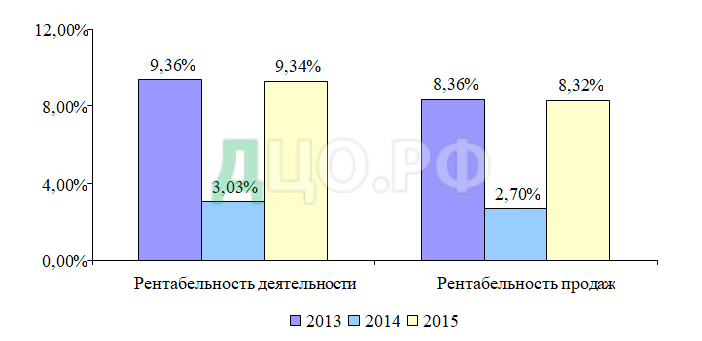

Все показатели рентабельности были рассчитаны по показателям чистой прибыли.

Как видно из приведенных расчетов, рентабельность ООО «Бизнес — вариант» на протяжении анализируемого периода изменяется неравномерно в течение анализируемого периода.

В 2014 году наблюдалось значительное снижение рентабельности, а в 2015 году – рост. Однако, рентабельность деятельности снизилась с 9,36% в 2013 году до 9,34% в 2014 году. Это связано со снижением чистой прибыли предприятия. Рентабельность продаж снизилась с 8,36 % в 2013 году до 8,32% в 2015 году. Данная тенденция говорит о снижении эффективности деятельности предприятия за анализируемый период.

2.2. Анализ структуры активов и пассивов бухгалтерского баланса предприятия

Проведем анализа состава и структуры баланса. В таблице 7 представлен анализ динамики активов баланса ООО «Бизнес — вариант» за 2013-2015 гг.

Таблица 7 — Анализ динамики активов баланса ООО «Бизнес — вариант» за 2013-2015 гг.

| Показатель | 2013г. | 2014г. | 2015г. | 2014г. к 2013г. | 2015г. к 2014г. | ||

| тыс. руб. | % | тыс. руб. | % | ||||

| 1.Внеоборотные активы | 46 554 | 46 117 | 46 525 | -437 | -0,94 | 408 | 0,88 |

| Нематериальные активы | 1 408 | 1 060 | 1 490 | -348 | -24,72 | 430 | 40,57 |

| Основные средства | 139 | 51 | 29 | -88 | -63,31 | -22 | -43,14 |

| Финансовые вложения | 45 000 | 45 000 | 45 000 | 0 | 0,00 | 0 | 0,00 |

| Отложенные налоговые активы | 7 | 6 | 6 | -1 | -14,29 | 0 | 0,00 |

| 2.Оборотные активы | 40 571 | 41 964 | 44 948 | 1 393 | 3,43 | 2 984 | 7,11 |

| Запасы и НДС | 7 | 9 | 8 | 2 | 28,57 | -1 | -11,11 |

| Дебиторская задолженность | 13 925 | 16 870 | 11 115 | 2 945 | 21,15 | -5 755 | -34,11 |

| Денежные средства и финансовые вложения | 14 279 | 23 178 | 32 244 | 8 899 | 62,32 | 9 066 | 39,11 |

| Прочие оборотные активы | 12 360 | 1 907 | 1 581 | -10 453 | -84,57 | -326 | -17,09 |

| Итого – валюта баланса: | 87 125 | 88 081 | 91 473 | 956 | 1,1 | 3 392 | 3,85 |

Горизонтальный анализ актива баланса ООО «Бизнес — вариант» за 2013-2015 гг. показал, что стоимость имущества выросла в 2014 году на 956 тыс. руб. или на 1,1%. В первую очередь это связано с ростом общей стоимости оборотных активов предприятия на 1 393 тыс. руб. или на 3,43%.

В 2015 году стоимость имущества ООО «Бизнес — вариант» выросла еще на 3 392 тыс. руб. или на 3,85% по сравнению с 2014 годом, что связано с одновременным ростом, как внеоборотных активов – в общей сложности на 408 тыс. руб. или на 0,88%, так и оборотных активов – в общей сложности на 2 984 тыс. руб. или на 7,11%.

Наибольший рост в стоимости внеоборотных активов в 2015 году занимает рост объема нематериальных активов – 430 тыс. руб. или 40,57%.

В 2015 году наблюдается снижение стоимости основных средств ООО «Бизнес — вариант» на 22 тыс. руб. или на 43,14%, в связи со списанием амортизации.

Что касается оборотных активов, то наибольший рост наблюдается по объему денежных средств и краткосрочных финансовых вложений – в общей сложности более, чем на 39% или на 9 066 тыс. руб. Эту тенденцию можно назвать положительной, т.к. денежные средства и краткосрочные финансовые вложения являются наиболее ликвидными активами.

Снижение наблюдается по дебиторской задолженности – более, чем на 34% или на 5 755 тыс. руб. Данная тенденция связана со снижением объема реализации, а также улучшением расчетов по основным дебитором предприятия.

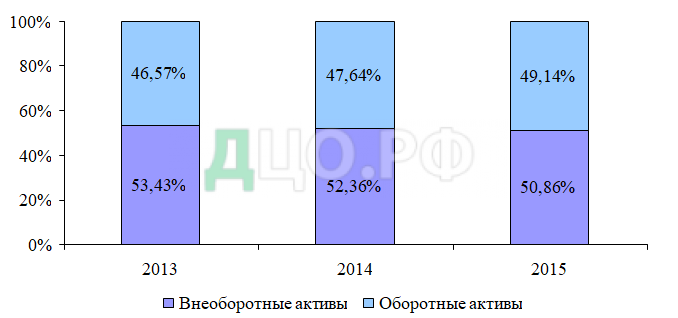

На рисунке 5 представлен анализ структуры активы баланса ООО «Бизнес — вариант» за 2013-2015 гг.

Вертикальный анализ актива баланса ООО «Бизнес — вариант» на 2013-2015 гг. показал, что наибольший удельный вес в общей стоимости имущества предприятия занимают внеоборотные активы, доля которых на конец 2013 года составляла 53,43%, на конец 2014 года – 52,36%, а на конец 2015 года – 50,86%.

Однако, необходимо отметить, что на протяжении анализируемого периода наблюдается снижение удельного веса внеоборотных активов предприятия.

Наибольший удельный вес в стоимости основного капитала ООО «Бизнес — вариант» занимают долгосрочные финансовые вложения – 96,72% на конец 2015 года. К долгосрочным финансовым вложениям ООО «Бизнес — вариант» относятся акции, котируемые на бирже, акции, не котируемые на бирже, паи, займы, долговые ценные бумаги, а также вклады в совместную деятельность.

Основные средства занимают незначительную часть внеоборотных активов ООО «Бизнес — вариант» – всего 0,06% на конец 2015 года, в связи с износом оборудования и отсутствием ввода в эксплуатацию новых основных фондов. Удельный вес нематериальных активов занимает 3,20% общего объема внеоборотных активов.

Наибольший удельный вес в стоимости оборотного капитала предприятия на протяжении анализируемого периода занимают денежные средства и краткосрочные финансовые вложения – в общей сложности 35,20% в 2013 году, в 55,23% в 2014 году и 71,74% в 2015 году. Данную тенденцию можно назвать положительной, т.к. это ведет к повышению ликвидности предприятия.

Дебиторская задолженность в 2014 году занимала 40,20% общего объема оборотных активов. Однако необходимо отметить, что доля дебиторской задолженности ООО «Бизнес — вариант» снизилась в 2015 году по сравнению с 2013 годом – на 15,47 пп. и составила 24,73%. Это может быть связано с улучшением расчетов с основными дебиторами предприятия и повышением эффективности кредитной политикой предприятия, либо со снижением объемов реализации

В таблице 8 представлен анализ динамики пассивов баланса ООО «Бизнес — вариант» за 2013-2015 гг.

Таблица 8 — Анализ динамики пассивов баланса ООО «Бизнес — вариант» за 2013-2015 гг.

| Показатель | 2013г. | 2014г. | 2015г. | 2014г. к 2013г. | 2015г. к 2014г. | ||

| тыс. руб. | % | тыс. руб. | % | ||||

| 3. Капитал и резервы | 75 136 | 78 535 | 88 005 | 3 399 | 4,52 | 9 470 | 12,06 |

| Уставный капитал | 500 | 500 | 500 | 0 | 0,00 | 0 | 0,00 |

| Резервный капитал | 75 | 75 | 75 | 0 | 0,00 | 0 | 0,00 |

| Нераспределенная прибыль | 74 561 | 77 960 | 87 430 | 3 399 | 4,56 | 9 470 | 12,15 |

| 4. Долгосрочные обязательства | 22 | 22 | 22 | 0 | 0,00 | 0 | 0,00 |

| Долгосрочные кредиты и займы | 0 | 0 | 0 | 0 | 0,00 | 0 | 0,00 |

| Прочие долгосрочные обязательства | 22 | 22 | 22 | 0 | 0,00 | 0 | 0,00 |

| 5. Краткосрочные обязательства | 11 967 | 9 524 | 3 446 | -2 443 | -20,41 | -6 078 | -63,82 |

| Краткосрочные кредиты и займы | 0 | 0 | 0 | 0 | 0,00 | 0 | 0,00 |

| Кредиторская задолженность | 11 967 | 9 524 | 3 446 | -2 443 | -20,41 | -6 078 | -63,82 |

| Прочие краткосрочные обязательства | 0 | 0 | 0 | 0 | 0,00 | 0 | 0,00 |

| Итого – валюта баланса: | 87 125 | 88 081 | 91 473 | 956 | 1,1 | 3 392 | 3,85 |

По приведенным в таблице 8 данным очевиден рост собственного капитала компании, который составил в 2015 году 9 470 тыс. руб. Темп прироста составил более 12%. Данный рост обеспечен капитализацией прибыли ООО «Бизнес — вариант» на сумму 9 470 тыс. руб.

В 2015 году не наблюдается изменение объема уставного и резервного капитала ООО «Бизнес — вариант».

Следует отметить, что в структуре собственного капитала ООО «Бизнес — вариант»имеются резервные фонды в объеме 75 тыс. руб., что, в конечном счете, положительно влияет на финансовую устойчивость предприятия.

Кроме того, анализ показал, что в 2015 году наблюдается значительное снижение объема заемного капитала в совокупности на 63,82% или на 6 078 тыс. руб. В итоге заемный капитал в стоимостном выражении составил 3 468 тыс. руб.

Таким образом, выявленные тенденции носят положительный характер, т.к. снижение стоимости заемного капитала ведет к повышению финансовой независимости предприятия и создает тенденцию снижения уровня финансовых рисков.

Причем снижение наблюдается по краткосрочным обязательствам – кредиторской задолженности. Снижение было обусловлено увеличением всех статей кредиторской задолженности. Такая тенденция является положительной, потому что также ведет к повышению финансовой устойчивости предприятия.

Также необходимо отметить, что ООО «Бизнес — вариант» не привлекает для своей деятельности кредиты и займы.

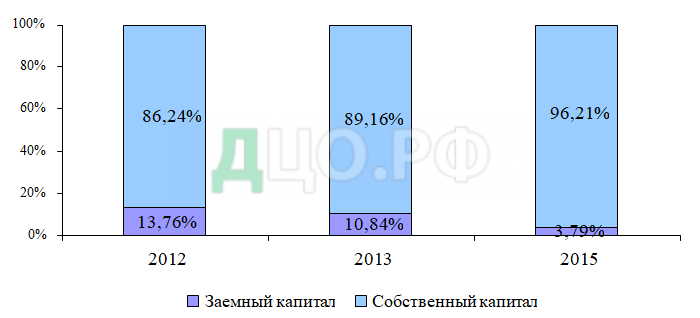

На рисунке 6 представлен анализ структуры пассивов баланса ООО «Бизнес — вариант» за 2013-2015 гг.

Вертикальный анализ пассивов баланса ООО «Бизнес — вариант» за 2013-2015 гг. показал, что в целом по пассивам наблюдаются положительные тенденции. Кроме того, сама структура пассивов является довольно благоприятной.

Доля собственного капитала в 2015 году выросла на 7,05 пп., кроме того, собственный капитал составляет 96,21%, а заемный капитал – всего 3,79%. Таким образом, необходимо отметить, что незначительная часть дохода ООО «Бизнес — вариант» может идти на выплату процентов.

На рисунке 2.8 представлена структура собственного капитала ООО «Бизнес — вариант» за 2013-2015 гг.

Большую часть собственного капитала компании занимает нераспределенная прибыль – на конец 2015 года 99,35% Незначительную часть собственного капитала занимает уставный капитал – 0,57% на конец 2015 года и резервный капитал – всего 0,09%.

На рисунке 2.9 представлена структура заемного капитала ООО «Бизнес — вариант» за 2013-2015 гг.

Краткосрочные обязательства ООО «Бизнес — вариант» занимают 99,37% общей стоимости заемного капитала предприятия на конец 2015 года.

Однако, наличие большого количества краткосрочных заемных средств, может вызвать ухудшение финансового состояния компании в результате снижения ее финансовой устойчивости и ликвидности.

2.3. Анализ ликвидности и платежеспособности предприятия

Далее для оценки финансовой устойчивости предприятия необходимо провести анализ ликвидности баланса ООО «Бизнес — вариант», который представлен в таблице (Приложение 4).

Исходя из представленных данных видно, что на протяжении анализируемого периода предприятие не испытывало проблемы с ликвидностью. Так, в 2014 году наиболее ликвидные активы были больше, чем наиболее срочные обязательства на 10 054 тыс. руб., а в 2015 году – на 28 798 тыс. руб.

Кроме того, следует учесть, что быстро реализуемые активы в размере 11 115 тыс. руб. в 2015 году превышают среднесрочные обязательства, которых предприятие не имеет.

Также, необходимо отметить, что сумма групп активов А1 и А2 намного больше, чем краткосрочные обязательства (до года П1+П2) предприятия на 39 913 тыс. руб. То есть суммы А1+А2 хватит на покрытие всех среднесрочных и наиболее срочных обязательств.

Далее, медленно реализуемые активы снизились в абсолютном выражении на 327 тыс. руб. При этом, долгосрочные обязательства не изменились. Несмотря на это, превышение по показателям А3 и П3 составило 1 567 тыс. руб.

Ликвидность баланса считается нормальной при соблюдении следующих неравенств: (А1 + А2) > (П1 + П2), А3 > П3, А4 < П4.

В нашем случае, в 2013, 2014 и 2015 году выполняются все условия.

Из всего сказанного можно сделать вывод, что ООО «Бизнес — вариант» на протяжении анализируемого периода имеет абсолютную ликвидность баланса.

Более глубокую оценку ликвидности фирмы можно провести с использованием коэффициентов ликвидности (таблица 9).

Таблица 9 — Коэффициенты ликвидности и платежеспособности ООО «Бизнес — вариант» за 2014-2015 гг.

| Коэффициент | 2014г. | 2015г. | Критериа-льное значение | Отклонение от критерия в 2014 году |

| Коэффициент текущей ликвидности | 4,4061 | 13,0435 | 2,0000 | 11,0435 |

| Коэффициент срочной ликвидности | 4,2050 | 12,5824 | 1,5000 | 11,0824 |

| Коэффициент абсолютной ликвидности | 2,0550 | 9,3569 | 0,2000 | 9,1569 |

| Коэффициент платежеспособности за год | 9,2270 | 26,3763 | 2,00 | 24,3763 |

| Комплексный показатель ликвидности | 3,1881 | 11,0868 | х | х |

| Чистый оборотный капитал | 32 440 | 41 502 | х | х |

| Коэффициент соотношения дебиторской и кредиторской задолженности | 1,77 | 3,23 | х | х |

| Период инкассирования дебиторской задолженности, дни | 39,97 | 17,59 | х | х |

| Коэффициент покрытия чистыми активами совокупных обязательств | 8,23 | 25,38 | х | х |

| Коэффициент покрытия чистыми оборотными активами кредиторской задолженности | 3,41 | 12,04 | х | х |

| Степень платежеспособности по текущим обязательства | 1,10 | 2,75 | х | х |

Показатели ликвидности и платежеспособности ООО «Бизнес — вариант» демонстрируют положительную динамику. Необходимо отметить, что показатели текущей, критической и абсолютной ликвидности выше критериальных значений на протяжении анализируемого периода.

Коэффициент срочной ликвидности характеризует способность предприятия погашать краткосрочные обязательства за счёт высоколиквидных и среднеликвидных оборотных активов. Высокое значение данного коэффициента (12,58 в 2015 году) говорит о высокой платежеспособности предприятия в краткосрочной перспективе.

Ликвидных средств ООО «Бизнес — вариант» достаточно для выполнения краткосрочных обязательств, так как значение коэффициента текущей ликвидности в 2015 году составляет 13,04. Тем более, что нормальное значение коэффициента (2,0), и значительное перевыполнение данного норматива говорит о низкой степени финансового риска из-за возможности компании стабильно оплачивать текущие счета.

Коэффициент абсолютной ликвидности оказался значительно выше рекомендованного уровня и составил в 2015 году 9,36. Это означает, что предприятие может немедленно погасить полный объем своих текущих обязательств.

Коэффициент платежеспособности за период находится на довольно высоком уровне – 26. Этот показатель означает, что денежные потоки к предприятию значительно превышают их отток.

Кроме того, в 2015 году наблюдается рост стоимости чистого оборотного капитала на 9 062 тыс. руб. Рост чистого оборотного капитала необходимо рассматривать как повышение ликвидности и платежеспособности предприятия в качественном выражении

Коэффициент соотношения дебиторской и кредиторской задолженности в данном случае показывает соотношение темпов роста дебиторской и кредиторской задолженности. Исходя из динамики этого показателя видно, что дебиторская задолженность снижалась менее значительными темпами, чем кредиторская задолженность. При этом период инкассации дебиторской задолженности снизился на 22 дня и составил 18 дней (менее трех недель) в 2015 году. Динамика, несомненно, положительна. Кроме того, срок инкассации дебиторской задолженности в 18 дней является незначительным.