Страница: 1 2

Глава 2.2. Адаптивные модели прогнозирования финансовых временных рядов в условиях гипотезы фрактального рынка

Подход к прогнозированию динамики финансовых временных рядов, основанный на формировании производных временных рядов усредненной доходности, рассмотренный выше, является только одним из возможных вариантов практического решения задач по идентификации упреждающих состояний рынка. При его обосновании предполагается, что динамика активов корреспондируется с основными предположениями гипотезы эффективного рынка. Реальность не всегда укладывается в рамки этой гипотезы. Исследования различного рода отклонений и фактов, не вписывающихся в эффективный рынок, постепенно формировали предположения отличные от предположений данной гипотезы. Важным итогом всех этих исследований стала гипотеза фрактального рынка, которая признается альтернативой гипотезе эффективного рынка. Основой этой гипотезы являются следующие предположения:

- участники рынка неоднозначно интерпретируют поступающую информацию в зависимости от присущего каждому участнику инвестиционного горизонта; реакция инвесторов на поступающую информацию может быть не мгновенной, а осуществляться лишь после ее подкрепления;

- цены в каждый момент времени отображают взаимодействие «краткосрочных» и «долгосрочных» инвесторов; высокочастотная составляющая в ценах определяется действиями инвесторов с краткосрочным временным горизонтом, низкочастотная, сглаживающая составляющая отражает активность долгосрочных инвесторов;

- финансовый рынок начинает терять ликвидность и устойчивость, когда на нем исчезают инвесторы с разными инвестиционными горизонтами, т.е. теряется его фрактальность.

Кроме того, фрактальный рынок допускает наличие арбитражных возможностей.

Естественно, прогнозирование в рамках фрактальной гипотезы имеет свою специфику, которая должна быть отражена в моделях. Причем, несмотря на то, что решение прогнозной задачи в данном случае является вспомогательным этапом, формирующим необходимый набор данных для построения соответствующих портфелей, специфика должна быть отражена именно в прогнозных моделях.

Когда говорят, что рынок фрактальный, то очень часто в скобках стоит пояснение «дробный». Понять смысл этого пояснения очень трудно. В теории данный термин используется при определении размерности фракталов. Если графики доходностей понимать как самоповторяющиеся фигуры, которые обладают свойствами фракталов и, следовательно, имеют дробную размерность, то применение этого термина к рынку становится понятным, но мало полезным с позиций построения моделей для предсказания ожидаемой доходности в упреждающие моменты времени.

Есть и другое пояснение, ориентирующее на понимание фрактального рынка, как рынка неоднородного. Такая интерпретация в большей степени согласуется с основными постулатами гипотезы фрактального рынка и, кроме того, позволяет при моделировании динамики рынка использовать те подходы, которые в рамках эконометрики применяются, когда в данных обнаруживаются эффекты гетероскедостичности.

Общепризнанный подход, который используется при построении эко-нометрических моделей в случае, когда обнаруживаются эффекты гетероскедостичности, основан на взвешивании данных. Идея взвешивания наблюдений является одним из перспективных направлений в задачах моделирования динамики фрактального рынка. Логика рассуждений, лежащая в обосновании этого направления, несколько иная, чем при обосновании процедуры взвешенного метода наименьших квадратов. Далее подробно рассмотрена данная логика.

В первом предположении гипотезы фрактального рынка утверждается, что участники рынка неоднозначно интерпретируют поступающую информацию, причем неоднозначность эта зависит от инвестиционного горизонта присущего каждому участнику. Из этого предположения можно сделать вывод, в соответствии с которым участник с долгосрочным горизонтом инвестирования ориентируется на все наблюдения, известные к настоящему моменту времени, считая текущие и недавно имевшие место колебания доходности практически не имеющими отношения к его ожиданиям. Другими словами тенденция, которой в своих ожиданиях придерживается участник с таким инвестиционным горизонтом, формируется под влиянием всех наблюдений, которые предполагается использовать при построении прогнозной модели.

В свою очередь, участник со среднесрочным горизонтом инвестирования ориентируется только на ту информацию, которая может оказывать влияние на его ожидания. Эта информация содержится в том наборе данных, в которых рынок реализовывался на протяжении промежутка времени, сравнимого с горизонтом инвестирования. Фактически это означает, что в модели должен быть предусмотрен механизм корректировки долгосрочной тенденции в соответствии с последними событиями на рынке, информация о которых содержится в некоторой группе последних наблюдений. Технически это можно реализовать с помощью механизма взвешивания наблюдений выборочной совокупности устроенного таким образом, что группа последних наблюдений имеет самые высокие весовые коэффициенты.

Наконец инвесторы с краткосрочным горизонтом инвестирования ориентируются на информацию, содержащеюся в последнем (двух, трех последних) наблюдении, так как именно эта информация имеет существенное значение для его ожиданий. Тот же самый механизм взвешивания должен таким образом подкорректировать среднесрочную тенденцию, чтобы результат этой корректировки отражал последнее направление, в котором развивается динамика рынка.

Между рассмотренной схемой применения процедуры взвешивания и взвешенным методом наименьших квадратов есть принципиальное различие. Взвешивание в методе наименьших квадратов осуществляется с целью достижения однородности в данных, используемых для построения регрессионной модели. В рассматриваемом мною случае решается как бы обратная задача, смысл которой в том, чтобы с помощью неравномерного взвешивания воспроизвести неоднородность фрактального рынка.

В связи с обратной задачей возникает ряд вопросов, первый и, пожалуй, самый важный из которых состоит в том, чтобы понять какой должна быть модель, обеспечивающая проведение подобного рода расчетов. Если, например, ориентироваться только на неоднородность, то для этих целей можно использовать имитационную модель с несколькими датчиками случайных чисел, каждый из которых имеет свой закон распределения. Если же за основу взять содержательный смысл этой задачи, то воспроизведение неоднородности должно одновременно обеспечивать инвесторов с разными горизонтами инвестирования достаточно надежными упреждающими оценками. Следовательно, имитационное решение, обеспечивающее получение результатов моделирования обладающих неоднородностью неприемлемо.

Для решения данной задачи предлагается использовать аппарат адаптивного моделирования. Попытки использования адаптивных моделей для прогнозирования финансовых временных рядов предпринимались давно и имели определенный успех. До сих пор существует точка зрения, согласно которой точность адаптивных прогнозов в среднем на пять-шесть процентов выше точности экстраполяционных методов.

Рассматриваемые в настоящей работе адаптивные модели обладают спецификой, позволяющей их использование для разработки прогнозов, когда динамика формируется в условиях гипотезы фрактального рынка. Основой специфики этих моделей является локально действующий адаптивный механизм. Смысл локального действия в том, что модель основной тенденции, скорректированная адаптивным механизмом, используется в прогнозных расчетах однократно в текущий момент времени. В следующий момент времени данная корректировка отменяется, и адаптивный механизм начинает действовать с «чистого листа». С его помощью улавливается новый эффект в динамике рынка и в соответствии с этим эффектом модель основной тенденции вновь корректируется после чего осуществляется очередной прогнозный расчет. Подобного рода модели называются прогнозными моделями с локально действующим адаптивным механизмом.

Аппарат, с помощью которого удается реализовать, рассмотренный выше механизм локально действующей адаптации, воспроизводящей неоднородность в случае, когда на рынке присутствуют инвесторы с долгосрочными и краткосрочными инвестиционными горизонтами, представляет собой одношаговые адаптивные модели. Если рассматривается ситуация, когда на рынке присутствуют инвесторы всех трех категорий с долгосрочным, среднесрочным и краткосрочным горизонтами инвестирования, то одношаговую адаптивную модель нужно комбинировать с многошаговой. Адаптивный механизм многошаговой модели устроен таким образом, что позволяет обрабатывать информацию одновременно по нескольким наблюдениям, обеспечивая тем самым формирование прогнозной оценки, ориентированной на среднесрочный период упреждения.

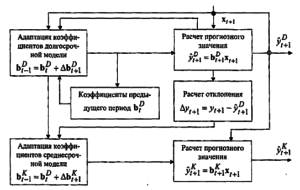

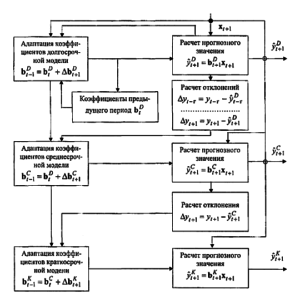

Принципиальная схема расчетов по одношаговой модели с локально действующим адаптивным механизмом приведена на рисунке 2.1. Особенность этой схемы в том, что в адаптивном механизме прогнозной модели используется два контура обратной связи. По первому контуру передается ошибка прогнозной оценки, пропорционально которой корректируются коэффициенты долгосрочной модели. По второму контуру передается ошибка аппроксимации долгосрочной модели, которая имеет место после ее корректировки. На основе этой ошибки адаптивный механизм трансформирует текущие коэффициенты долгосрочной модели в коэффициенты краткосрочной и рассчитывается значение оценки краткосрочного прогноза. В следующий момент времени весь комплекс расчетов начинается с текущих коэффициентов долгосрочной модели, поэтому они и сохраняются до следующего момента времени.

Процедура оценивания текущих коэффициентов данной модели может быть реализована несколькими способами. В работе использован рекуррентный метод наименьших квадратов. В связи с этим хотелось бы отметить, что рекуррентная процедура метода наименьших квадратов почти не используется при построении эконометрических моделей. Однако в ситуациях, когда временные ряды имеют длинную историю и в процессе построения эконо-метрической модели предусматривается ее периодическая корректировка, связанная с обновлением данных, рекуррентные процедуры гораздо эффективней обычного метода наименьших квадратов, в том смысле, что их применение экономит и время, и память.

Рисунок 2.1. Принципиальная схема расчетов по одношаговой модели с локально действующим адаптивным механизмом

Важно отметить, что модель с локально действующим адаптивным механизмом обеспечивает параллельное проведение расчетов по оценке развития долгосрочной тенденции и краткосрочных отклонений от нее. По сути, схемой этих расчетов предусматривается получение результатов целенаправленно демонстрирующих некую согласованность краткосрочного прогноза с долгосрочным. Безусловно, реальность не всегда подтверждает это положение, однако его статистическая надежность достаточно высокая. Кроме того, в данном случае интересен прогноз не самой доходности, а ее сглаженных значений. Понятно, что в сглаженном временном ряде наблюдения, резко отличающиеся от общей тенденции, практически отсутствуют.

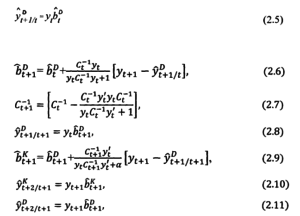

Формально одношаговая модель с локально действующим адаптивным механизмом записывается следующим образом:

При записи модели использованы следующие обозначения:

y t+1 — усредненное значение стоимости финансового актива в упреждающий момент времени t +1;

При записи модели использованы следующие обозначения:

y t = (1, y t) — вектор-строка, вторая компонента которой представляет собой текущее (в момент времени t) значение усредненной доходности;

— долгосрочная прогнозная оценка, рассчитанная по модели с коэффициентами, оценки которых известны на момент t,

— расчетное значение по долгосрочной модели с коэффициентами, оценки которых известны на момент t+1;

— прогнозная оценка, рассчитанная по долгосрочной модели с коэффициентами, значения которых известны на момент t+1;

— прогнозная оценка, рассчитанная по краткосрочной модели с коэффициентами, значения которых известны на момент t+1;

a — параметр адаптации краткосрочной модели (0 < а <1);

— вектор текущих оценок долгосрочной модели;

— вектор текущих оценок краткосрочной модели;

— матрица, обратная к матрице системы нормальных уравнений метода наименьших квадратов, оцененная по t наблюдениям.

Пояснения модели удобно провести, условно разделив ее на три блока. В первом блоке реализуются расчеты, связанные с идентификацией долго-

срочной тенденции, во втором — с идентификацией краткосрочной тенденции и, наконец, в третьем генерируются прогнозные оценки. Первый блок включает расчетные формулы (2.5) — (2.7), которые являются формулами вычислительной схемы рекуррентного метода наименьших квадратов. Для проведения расчетов по этой схеме необходимы начальные значения, расчет которых осуществляется с помощью обычного МНК. В качестве исходных данных для этой цели используется значения из отрезка, расположенного в начале временного ряда.

Текущие значения коэффициентов долгосрочной модели оцениваются с помощью рекуррентного МНК. Это позволяет получить модель эквивалентную модели, которая была бы получена по методу наименьших квадратов, примененному к тому же самому набору данных. В некотором смысле текущий регрессионный анализ на основе рекуррентного МНК можно считать адаптивным, так как расчет текущих коэффициентов осуществляется с использованием контура обратной связи, правда, без механизма забывания. Отсутствие механизма забывания приводит к ситуации, когда все наблюдения считаются равноправными, но на каждом шаге это равноправие перераспределяется с учетом вновь поступившего наблюдения. Модель, построение которой основано на равнозначных данных всей выборочной совокупности, способна обеспечить упреждающей информацией инвесторов с долгосрочным периодом инвестирования.

Второй блок (2.8) — (2.9) представляет собой локально действующую адаптивную процедуру оценки текущих значений коэффициентов краткосрочной модели. Начальными значениями на каждом шаге для этой процедуры являются текущие значения коэффициентов долгосрочной модели , и обратной матрицы. Локально действующий адаптивный механизм с помощью параметра а настраивает краткосрочную модель только для прогноза на один шаг. Не следует понимать это обстоятельство как ограниченность модели из-за специфики адаптивного механизма. Это условие необходимо для задач портфельного инвестирования, решение которых будет рассмотрено в следующей главе.

Третий блок (2.10) — (2.11) предназначен для прогнозных расчетов в соответствии с долгосрочной и краткосрочной тенденциями.

Модель (2.5 — 2.11) построена на основе авторегрессионного уравнения первого порядка. Это естественно не позволяет раскрыть все возможности адаптивного подхода, но необходимость использования в данном случае авторегрессии первого порядка была обоснована в предыдущем параграфе.

В соответствии с логикой построения прогнозной модели с локально действующим адаптивным механизмом краткосрочный прогноз должен быть в среднем более точным, чем долгосрочный. Эта логика подтверждается результатами эмпирических исследований, которые будут приведены ниже.

Если следовать этой логике, то может сложиться точка зрения, в соответствии с которой среднесрочный прогноз должен занимать промежуточное положение. По точности предсказания это действительно так, но величину оценки среднесрочного прогноза нельзя представить линейной комбинацией оценок краткосрочного и долгосрочного прогнозов.

Вопрос среднесрочных прогнозных оценок значительно сложнее. В соответствии с тем пониманием, которое дается в дипломной работе, среднесрочный прогноз связан с периодом упреждения неявно. Его количественная оценка рассчитывается для момента времени, следующего за текущим, точно также, как оценки краткосрочного и долгосрочного прогнозов. Специфика этого расчета в том, что для идентификации среднесрочной модели используется информационный поток, отличный от тех, на основе которых идентифицируются долгосрочная и краткосрочная модели. Реализация этой специфики требует применения многошаговой рекуррентной процедуры. Как известно, основное отличие данной схемы в том, что для адаптивной корректировки используется не одно наблюдение, а несколько. Это позволяет оцениваемую закономерность переориентировать с помощью адаптивного механизма таким образом, чтобы в ней доминировала тенденция, которая проявляется в нескольких последних наблюдениях, используемых для корректировки.

Таким образом, в случае, когда модель предназначается для расчета прогнозных оценок, ориентированных на инвесторов с долгосрочными, среднесрочными и краткосрочными горизонтами инвестирования, в ней должны быть предусмотрены два адаптивных механизма. Один обеспечивает перенастройку долгосрочной тенденции на среднесрочную, а второй — перенастройку среднесрочной тенденции на краткосрочную. Жестко определенная последовательность их действия в рамках проводимых прогнозных расчетов позволяет данную модель называть прогнозной моделью с двухуровневой структурой многошагового локально действующего адаптивного механизма.

Фактически прогнозная модель с двухуровневой структурой локально действующего адаптивного механизма позволяет рассчитать для одного и того же момента времени три прогнозных оценки. Интерпретировать эти оценки можно следующим образом: ожидаемая доходность инвестора с краткосрочным горизонтом инвестирования равна краткосрочной прогнозной оценке; ожидаемая доходность инвестора со среднесрочным горизонтом инвестирования равна среднесрочной прогнозной оценке; ожидаемая доходность инвестора с долгосрочным горизонтом инвестирования равна долгосрочной прогнозной оценке. Значения этих оценок различны, и это естественно, так как и реальные средние ежедневные доходности инвесторов с различными горизонтами инвестирования различны.

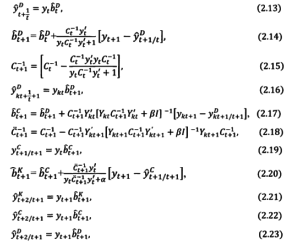

Рисунок 2.2. Принципиальная схема расчетов по модели с двухуровневой структурой многошагового локально действующего адаптивного механизма.

Принципиальная схема прогнозных расчетов (рисунок 2.2) по этой модели в отличие от предыдущей предусматривает еще один дополнительный контур обратной связи. Этот контур, являясь многоканальным, обеспечивает передачу информации об ошибках долгосрочной модели, которые имеют место, если с ее помощью предсказывать значения временного ряда, лежащих в основе формирования среднесрочной тенденции. Кроме того, для расчета коэффициентов краткосрочной модели используются коэффициенты не долго-срочной, а среднесрочной модели. На каждом уровне корректировки действует соответствующий уровень адаптивного механизма.

В общем виде модель с двухуровневой структурой многошагового локально действующего адаптивного механизма можно записать следующим образом:

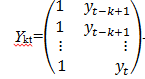

В дополнение к выше приведенным, здесь использованы следующие обозначения:Ykt=

Ykt=— матрица из k-строк, используемая в многошаговой адаптивной процедуре, k — количество наблюдений, обрабатываемых за один шаг многошаговой адаптивной процедурой. В некоторых ситуациях k может рассматриваться в качестве настраиваемого параметра.

— расчетное значение среднесрочного тренда, полученное на основе информации известной на момент t+1;

— вектор оценок среднесрочной модели;

— скорректированная обратная матрица с учетом последних k наблюдений;

— вектор-столбец расчетных значений многошаговой адаптивной модели среднесрочного тренда;

β —параметр адаптации среднесрочной модели (0< β ≤ 1). Параметр обеспечивает доминирование в идентифицируемой тенденции определенного количества последних наблюдений. Его значение либо настраивается по пост прогнозным расчетам, либо определяется экспертами.

В отличие от предыдущей модели в данной модели (2.13) — (2.23) предусмотрен блок (2.16) — (2.18) формирования среднесрочного тренда. Кроме того, краткосрочный тренд формируется из среднесрочного (2.20), а не долгосрочного, как в предыдущей модели. В блок прогнозных расчетов (2.21) -(2.23) включено уравнение среднесрочного тренда. Изменения могут показаться не очень существенными, однако потенциальные возможности модели в силу многошаговости адаптивного механизма значительно возрастают.

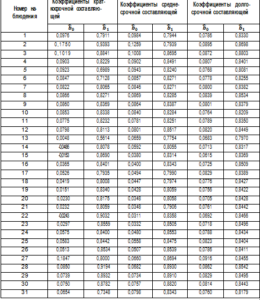

Эти возможности проиллюстрированы на эмпирическом материале. В качестве выборочной совокупности использовался временной ряд котировок акций компании Лукойл с 01.12.11 по 15.03.12. В соответствии с методикой прогнозирования исходный временной ряд был преобразован в ряд с памятью путем скользящего усреднения доходностей. Скользящие средние рассчитывались по 12 наблюдениям. Таким образом, с учетом отброшенных в результате сглаживания наблюдений модель строилась по 61 наблюдению. Результаты моделирования приведены в таблице 2.5.

Таблица 2.5. Динамика коэффициентов кратко-, средне- и долгосрочной прогнозных моделей

| Номер наблюдения | Коэффициенты краткосрочной составляющей | Коэффициенты среднесрочной составляющей | Коэффициенты долгосрочной составляющей | |||

| 1 | 0,0976 | 0,7911 | 0,0984 | 0,7944 | 0,0786 | 0,8330 |

| 2 | 0,1750 | 0,9393 | 0,1259 | 0,7939 | 0,0895 | 0,8698 |

| 3 | 0,1019 | 0,8841 | 0,1008 | 0,8695 | 0,0872 | 0,8803 |

| 4 | 0,0903 | 0,8229 | 0,0902 | 0,8491 | 0,0807 | 0,8401 |

| 5 | 0,0923 | 0,6989 | 0,0943 | 0,8240 | 0,0768 | 0,8081 |

| 6 | 0,0847 | 0,7128 | 0,0857 | 0,8271 | 0,0778 | 0,8255 |

| 7 | 0,0822 | 0,8065 | 0,0846 | 0,8271 | 0,0800 | 0,8382 |

| 8 | 0,0866 | 0,8271 | 0,0869 | 0,8285 | 0,0839 | 0,8534 |

| 9 | 0,0860 | 0,8369 | 0,0864 | 0,8387 | 0,0801 | 0,8379 |

| 10 | 0,0853 | 0,8338 | 0,0840 | 0,8284 | 0,0764 | 0,8209 |

| 11 | 0,0775 | 0,8232 | 0,0781 | 0,8251 | 0,0789 | 0,8350 |

| 12 | 0,0798 | 0,8113 | 0,0801 | 0,8517 | 0,0820 | 0,8449 |

| 13 | 0,0048 | 0,5614 | 0,0659 | 0,7754 | 0,0683 | 0,7970 |

| 14 | -0,0486 | 0,8078 | 0,0592 | 0,8055 | 0,0713 | 0,8317 |

| 15 | -0,0153 | 0,8690 | 0,0380 | 0,8314 | 0,0615 | 0,8369 |

| 16 | 0,0365 | 0,8401 | 0,0400 | 0,8343 | 0,0725 | 0,8509 |

| 17 | 0,0526 | 0,7935 | 0,0494 | 0,7990 | 0,0829 | 0,8389 |

| 18 | 0,0419 | 0,8008 | 0,0447 | 0,7974 | 0,0776 | 0,8427 |

| 19 | 0,0151 | 0,8340 | 0,0428 | 0,8059 | 0,0756 | 0,8422 |

| 20 | 0,0230 | 0,8175 | 0,0348 | 0,8058 | 0,0705 | 0,8428 |

| 21 | 0,0232 | 0,8059 | 0,0348 | 0,7906 | 0,0761 | 0,8442 |

| 22 | -0,0243 | 0,9032 | 0,0311 | 0,8358 | 0,0692 | 0,8466 |

| 23 | 0,0297 | 0,8559 | 0,0332 | 0,8505 | 0,0718 | 0,8496 |

| 24 | 0,0575 | 0,8400 | 0,0480 | 0,8553 | 0,0788 | 0,8434 |

| 25 | 0,0583 | 0,8442 | 0,0558 | 0,8475 | 0,0823 | 0,8404 |

| 26 | 0,0513 | 0,8534 | 0,0507 | 0,8539 | 0,0786 | 0,8411 |

| 27 | 0,1847 | 0,8000 | 0,0660 | 0,8694 | 0,0916 | 0,8455 |

| 28 | 0,0850 | 0,9194 | 0,0682 | 0,8930 | 0,0862 | 0,8542 |

| 29 | 0,0739 | 0,8932 | 0,0734 | 0,8910 | 0,0829 | 0,8495 |

| 30 | 0,0750 | 0,8782 | 0,0757 | 0,8820 | 0,0814 | 0,8443 |

| 31 | 0,0654 | 0,7348 | 0,0798 | 0,8343 | 0,0760 | 0,8179 |

| 32 | 0,0600 | 0,7479 | 0,0858 | 0,8250 | 0,0775 | 0,8305 |

| 33 | -0,0722 | 0,4906 | 0,0729 | 0,7811 | 0,0642 | 0,7967 |

| 34 | 0,0294 | 0,8437 | 0,0438 | 0,8321 | 0,0560 | 0,8386 |

| 35 | 0,1469 | 0,6435 | 0,1234 | 0,6889 | 0,1182 | 0,7808 |

| 36 | 0,0167 | 0,5935 | 0,0805 | 0,7275 | 0,0716 | 0,8161 |

| 37 | 0,0650 | 0,7215 | 0,0692 | 0,7224 | 0,0708 | 0,8288 |

Окончание таблицы 2.5

| 38 | 0,0921 | 0,6996 | 0,0857 | 0,7037 | 0,0898 | 0,8442 |

| 39 | 0,0470 | 0,6481 | 0,0673 | 0,6701 | 0,0684 | 0,8162 |

| 40 | 0,0520 | 0,6908 | 0,0691 | 0,6812 | 0,0762 | 0,8395 |

| 41 | 0,0524 | 0,6876 | 0,0684 | 0,6781 | 0,0771 | 0,8400 |

| 42 | 0,0118 | 0,7222 | 0,0482 | 0,7025 | 0,0557 | 0,8305 |

| 43 | 0,0649 | 0,7277 | 0,0686 | 0,7208 | 0,0762 | 0,8484 |

| 44 | 0,1044 | 0,6754 | 0,0490 | 0,7701 | 0,0840 | 0,8374 |

| 45 | 0,2593 | 0,5612 | 0,0683 | 0,7819 | 0,0940 | 0,8365 |

| 46 | 0,1000 | 0,8791 | 0,0889 | 0,8713 | 0,1019 | 0,8772 |

| 47 | 0,0615 | 0,6269 | 0,0630 | 0,6641 | 0,0657 | 0,7318 |

| 48 | 0,0755 | 0,7488 | 0,0745 | 0,7487 | 0,0806 | 0,8411 |

Данная таблица выполняет вспомогательную роль и необходима для того, чтобы проанализировать колеблемость коэффициентов кратко-, средне-и долгосрочной моделей. По результатам этого анализа можно понять, насколько многоуровневый адаптивный механизм адекватно отражает изменчивость закономерностей, лежащих в основе кратко-, средне- и долгосрочной тенденций.

Кроме того, поспрогнозные расчеты необходимы для получения отклонений, используемых при построении оптимальных портфелей с условно ожидаемой доходностью.

Таблица 2.6 Результаты постпрогнозных расчетов усредненной доходности

| Номер наблюдения | Фактическое значение | Постпрогнозные значения | Постпрогнозные ошибки | |||||

| краткосрочные | среднесрочные | долгосрочные | краткосрочные | средне- срочные |

долгосрочные | |||

| 1 | 0,5908 | 0,4285 | 0,4308 | 0,4270 | 0,1622 | 0,1600 | 0,1638 | |

| 2 | 0,7299 | 0,7299 | 0,5949 | 0,6033 | 0,0000 | 0,1350 | 0,1266 | |

| 3 | 0,6909 | 0,7472 | 0,7354 | 0,7298 | -0,0563 | -0,0445 | -0,0389 | |

| 4 | 0,5479 | 0,6588 | 0,6768 | 0,6611 | -0,1108 | -0,1289 | -0,1131 | |

| 5 | 0,4753 | 0,4753 | 0,5458 | 0,5195 | 0,0001 | -0,0704 | -0,0442 | |

| 6 | 0,4656 | 0,4235 | 0,4788 | 0,4701 | 0,0421 | -0,0132 | -0,0045 | |

| 7 | 0,5321 | 0,4577 | 0,4697 | 0,4703 | 0,0744 | 0,0625 | 0,0618 | |

| 8 | 0,5139 | 0,5268 | 0,5278 | 0,5380 | -0,0129 | -0,0139 | -0,0242 | |

| 9 | 0,4222 | 0,5161 | 0,5174 | 0,5107 | -0,0939 | -0,0952 | -0,0885 | |

| 10 | 0,4009 | 0,4373 | 0,4338 | 0,4230 | -0,0364 | -0,0328 | -0,0221 | |

| 11 | 0,4390 | 0,4075 | 0,4089 | 0,4137 | 0,0315 | 0,0301 | 0,0253 | |

| 13 | 0,1265 | 0,1265 | 0,2340 | 0,2411 | 0,0000 | -0,1075 | -0,1146 | |

| 14 | -0,0693 | 0,0536 | 0,1611 | 0,1765 | -0,1230 | -0,2305 | -0,2459 | |

| 15 | -0,0755 | -0,0755 | -0,0196 | 0,0035 | 0,0000 | -0,0559 | -0,0790 | |

| 16 | 0,0416 | -0,0270 | -0,0230 | 0,0082 | 0,0686 | 0,0646 | 0,0334 | |

| 17 | 0,0752 | 0,0856 | 0,0826 | 0,1178 | -0,0104 | -0,0074 | -0,0425 | |

| 18 | 0,0778 | 0,1022 | 0,1047 | 0,1410 | -0,0243 | -0,0269 | -0,0631 | |

| 19 | 0,0146 | 0,0800 | 0,1056 | 0,1412 | -0,0654 | -0,0910 | -0,1266 | |

| 20 | 0,0349 | 0,0349 | 0,0465 | 0,0828 | 0,0000 | -0,0116 | -0,0479 | |

| 21 | -0,0337 | 0,0513 | 0,0624 | 0,1055 | -0,0850 | -0,0961 | -0,1393 | |

| 22 | -0,0547 | -0,0547 | 0,0029 | 0,0407 | 0,0000 | -0,0576 | -0,0954 | |

| 23 | 0,0116 | -0,0171 | -0,0133 | 0,0254 | 0,0287 | 0,0249 | -0,0138 | |

| 24 | 0,1094 | 0,0673 | 0,0579 | 0,0886 | 0,0422 | 0,0515 | 0,0208 | |

| 25 | 0,1447 | 0,1506 | 0,1485 | 0,1743 | -0,0060 | -0,0039 | -0,0296 | |

| 26 | 0,3486 | 0,1747 | 0,1742 | 0,2003 | 0,1738 | 0,1744 | 0,1483 | |

| 27 | 0,4636 | 0,4636 | 0,3691 | 0,3863 | 0,0000 | 0,0945 | 0,0772 | |

| 28 | 0,5112 | 0,5112 | 0,4821 | 0,4822 | 0,0000 | 0,0291 | 0,0291 | |

| 29 | 0,5240 | 0,5305 | 0,5289 | 0,5172 | -0,0065 | -0,0049 | 0,0068 | |

| 30 | 0,4192 | 0,5352 | 0,5378 | 0,5238 | -0,1160 | -0,1186 | -0,1046 | |

| 31 | 0,3735 | 0,3735 | 0,4296 | 0,4188 | 0,0000 | -0,0561 | -0,0454 | |

| 32 | 0,1110 | 0,3393 | 0,3939 | 0,3877 | -0,2283 | -0,2830 | -0,2767 | |

| 33 | -0,1514 | -0,0178 | 0,1596 | 0,1526 | -0,1336 | -0,3109 | -0,3040 | |

| 34 | 0,3787 | -0,0983 | -0,0822 | -0,0709 | 0,4770 | 0,4609 | 0,4496 | |

| 35 | 0,2414 | 0,3906 | 0,3843 | 0,4139 | -0,1492 | -0,1429 | -0,1725 | |

| 36 | 0,1365 | 0,1600 | 0,2561 | 0,2687 | -0,0235 | -0,1196 | -0,1322 | |

| 37 | 0,3160 | 0,1634 | 0,1678 | 0,1839 | 0,1525 | 0,1481 | 0,1320 | |

| 38 | 0,1478 | 0,3132 | 0,3080 | 0,3565 | -0,1654 | -0,1602 | -0,2087 | |

| 39 | 0,1427 | 0,1427 | 0,1663 | 0,1890 | 0,0000 | -0,0236 | -0,0463 | |

| 40 | 0,1506 | 0,1506 | 0,1663 | 0,1960 | 0,0000 | -0,0158 | -0,0454 | |

| 41 | -0,1332 | 0,1560 | 0,1705 | 0,2035 | -0,2891 | -0,3036 | -0,3367 | |

| 42 | -0,0843 | -0,0843 | -0,0454 | -0,0549 | 0,0000 | -0,0390 | -0,0294 | |

| 43 | 0,0474 | 0,0035 | 0,0078 | 0,0046 | 0,0439 | 0,0396 | 0,0428 | |

| 44 | 0,2859 | 0,1364 | 0,0856 | 0,1237 | 0,1495 | 0,2003 | 0,1622 | |

| 45 | 0,6473 | 0,4197 | 0,2919 | 0,3331 | 0,2276 | 0,3554 | 0,3142 | |

| 46 | 0,2302 | 0,6691 | 0,6529 | 0,6697 | -0,4389 | -0,4228 | -0,4395 | |

| 47 | 0,2712 | 0,2058 | 0,2158 | 0,2341 | 0,0654 | 0,0554 | 0,0371 | |

Таким образом, результаты, приведенные в таблице 2.5 и обобщенные результаты (среднеквадратические значения, характеризующие колеблемость соответствующих коэффициентов), представленные в таблице 2.7, свидетельствуют о том, что адаптивный механизм адекватно реагирует на изменчивость закономерностей, лежащих в основе кратко-, средне- и долго- срочной тенденций.

Таблица 2.7 Сравнительный анализ точности кратко-, средне- и долгосрочных моделей

| Модели | Среднеквадратические значения колеблемости коэффициентов авторегрессионной модели | Среднеквадратические ошибки постпрогнозных расчетов | |

| Краткосрочная | 0,0554 | 0,1009 | 0,2058 |

| Среднесрочная | 0,0220 | 0,0620 | 0,2158 |

| Долгосрочная | 0,0106 | 0,0234 | 0,2341 |

Глава 3.1. Формирование портфелей с условно средней доходностью

В данном разделе излагается подход, реализация которого имеет смысл в рамках гипотезы эффективного рынка. В подходе осуществляется замена средних доходностей их прогнозными оценками. В результате такой операции изменяется оценка риска портфеля. Обычно величина риска в портфельных задачах определяется через ковариационную матрицу. В большинстве случаев это чрезмерно завышенная оценка. Поэтому ковариационная матрица в изложенном подходе рассчитывается не по отклонениям от среднего, а по отклонениям от условно среднего, которые можно получить после построения прогнозной модели.

В качестве базовой модели оптимального формирования портфеля ценных бумаг при построении портфеля с условно ожидаемой доходностью используется модель (1.32) — (1.33).

Пусть rti — доходность i-го актива в момент времени t. Доходность является прогнозируемой величиной и ее текущее значение связано с предшествующим значением авторегрессионной зависимостью.

Обычно предполагается, что случайные ошибки εti (t = 1,2, …,Т,i = 1,2, …,n) одинаково распределены и независимы, с нулевым средним М(εti) = 0 и конечной дисперсией D(εti).

Чтобы обеспечить компактность записи формул буду условное математическое ожидание доходности записывать следующим образом:

в рассмотрение вводится вектор размерность которого определяется количеством ценных бумаг, включаемых в портфель, а компоненты определяются доходностью этих ценных бумаг в момент времени t. Его математическое ожидание представляет собой вектор из условных математических ожиданий соответствующих доходностей.

Сумма компонент которого равна единице.

Математическое ожидание доходности портфеля представляет собой взвешенную сумму условных математических доходностей ценных бумаг, включенных в портфель, и может быть записано следующим образом:

Важную роль в модели играют случайные остатки, представляющие собой отклонения условно средних значений от фактически наблюдаемых значений доходности.

На основе этих остатков формируется ковариационная матрица, используемая в оптимизационной модели. Данные остатки являются компонентами /-го вектора.

Конструкция целевой функции этой задачи обеспечивает максимизацию разности между взвешенной величиной условно средних доходностей и вариацией этой взвешенной величины. По сути, в этой задаче оптимизируется гарантированно достижимый в среднем уровень доходности портфеля. Это является результатом того, что из оптимизируемого критерия исключен риск и фактически доходность портфеля находится на нижнем условно ожидаемом уровне.

В этой модели есть еще один аспект, который находит отражение в параметре т, интерпретируемом как уровень доверия инвесторов прогнозным (условно ожидаемым) оценкам, на основе которых построена модель. Если инвестор прогнозный уровень доходности воспринимает как реально наблюдаемый, то параметр модели полагается равным единице (τ = 1). В тех случаях, когда доверие к прогнозу не абсолютное, величина этого параметра меньше единицы, причем, чем меньше уровень доверия, тем меньше значение. Формально параметр может превосходить единицу. Этот случай интерпретируется как ситуация, когда инвестор все свои ожидания связывает с прогнозными оценками.

В общем виде оптимальная структура портфеля задается соотношением представляющим собой сумму двух портфелей. Первое слагаемое — это портфель минимальной доходности. Его структура практически не зависит от прогнозных оценок и поэтому он мало чувствителен к изменению ситуации на рынке ценных бумаг. Сумма компонент вектора wmin равна единице.

Второе слагаемое представляет собой самофинансируемый портфель и, следовательно, сумма компонент вектора wc равна нулю. Структура этого портфеля существенно зависит от прогнозных оценок, поэтому все сомнения по поводу надежности инвестирования в портфель (3.17) должны быть отнесены к самофинансируемому портфелю (3.19).

Последний вопрос, который должен завершать методику построения портфелей с условно ожидаемой доходностью касается оценки их эффективности. Несмотря на утверждение, в соответствии с которым при выполнении предположений гипотезы эффективного рынка получать длительное время доход выше рыночного невозможно, чаще всего эффективность предлагаемых стратегий инвестирования оценивается по результатам сравнения с рыночным индексом. Оценка эффективности портфеля с условно ожидаемой доходностью имеет свою специфику и будет основана на другом подходе.

Идея излагаемого подхода заключается в том, что между собой сравниваются два портфеля, один из которых построен с учетом прогнозной информации, а второй без учета прогнозных данных. Сравнение проводится в постпрогнозном режиме, в соответствии с которым построение портфелей осуществляется с использованием данных одного периода, а оценка эффективности осуществляется на поступреждающем периоде, данные которого не использовались при построении портфелей.

Формальную реализацию этой идеи можно представить следующей схемой. Выбирается промежуток времени, содержащий необходимое количество наблюдений. Пусть это количество равно Т. Данный промежуток делится на к равных отрезков, содержащих по п наблюдений Т1 ={1,2,…п}, Т2= {h + 1,…,п + h},…, Tk={(к-1)h + 1,…п + (к-1)h},

где п — количество наблюдений используемых для построения портфелей;

h — количество наблюдений для тестирования эффективности портфелей.

Наблюдения каждого из этих отрезков используются для построения двух типов портфелей: классического и с условно ожидаемой доходностью. Сравнение портфелей осуществляется на поступреждающих отрезках длиной h, формируемых следующим образом:

F1 = {п +1, …,п + h},F2 = {п + h + 1,…, п + h}, Fk ={п + (к — 1)h,…,п + kh}.

Портфели на поступреждающих отрезках времени сравниваются только по уровню доходности, так как риск портфелей, имевший смысл в момент их построения теряет свое значение на поступреждающих отрезках.

В соответствии с этим подходом, более эффективным считается тот портфель, который чаще другого показывает более высокую доходность.

Оценка эффективности является завершающим пунктом методики построения портфелей с условно ожидаемой доходностью.

Таким образом, методика формирования портфелей с условно ожидаемой доходностью представляет собой схему расчетов, логика которых предусматривает последовательное выполнение следующих пунктов:

- Расчет доходности акций и формирование временных рядов с памятью, обеспечивающих надежное прогнозирование усредненной доходности каждой акции, включаемой в портфель.

- Построение прогнозных моделей и получение на их основе расчет

ных значений, используемых в качестве исходных данных при определении

оптимальной структуры портфеля. - Оценка степени доверия инвесторов прогнозным данным с целью

определения параметра τ. - Формирование портфеля с условно ожидаемой доходностью путем

проведения расчетов по формуле (3.17). - Анализ эффективности портфеля на основе поступреждающего тес

тирования.

В качестве исходных данных для построения портфелей используются цены закрытия по шести акциям: Газпром, Лукойл, Сбербанк, Ростелеком, Уралкалий и Норникель, в период с 01.12.11 по 30.11.12. Полностью массив исходных данных содержится в Приложении, в таблице 3.1 представлена лишь часть данных, которая дает представление о размерах и структуре данного массива.

Таблица 3.1 Фрагмент таблицы исходных данных: динамика стоимости акций, руб.

| Дата | Компания | |||||

| Газпром | Лукойл | Сбербанк | Ростелеком | Уралкалий | Норникель | |

| 01.12.2011 | 181,49 | 1 704,00 | 87,70 | 159,67 | 241,25 | 5 506,00 |

| 02.12.2011 | 183,52 | 1 705,00 | 89,50 | 159,00 | 238,57 | 5 415,00 |

| 05.12.2011 | 184,60 | 1 729,00 | 89,92 | 159,32 | 237,83 | 5 541,00 |

| 06.12.2011 | 175,57 | 1 674,50 | 85,90 | 152,58 | 227,87 | 5 340,00 |

| 07.12.2011 | 174,70 | 1 658,00 | 85,25 | 151,59 | 226,22 | 5 360,00 |

| 08.12.2011 | 177,20 | 1 689,70 | 86,00 | 152,98 | 222,99 | 5 342,00 |

| 09.12.2011 | 170,45 | 1 615,00 | 82,26 | 142,89 | 213,75 | 5 051,00 |

| 12.12.2011 | 164,42 | 1 587,70 | 79,96 | 142,51 | 210,00 | 4 750,00 |

| 13.12.2011 | 166,86 | 1 623,10 | 82,72 | 144,67 | 211,01 | 4 999,00 |

| 14.12.2011 | 164,90 | 1 606,00 | 81,30 | 142,46 | 208,50 | 4 976,00 |

| 15.12.2011 | 170,97 | 1 623,40 | 82,27 | 141,96 | 218,65 | 5 055,00 |

| 16.12.2011 | 169,51 | 1 602,70 | 80,62 | 148,70 | 224,00 | 4 990,00 |

| 19.12.2011 | 166,30 | 1 633,00 | 81,80 | 146,00 | 229,05 | 4 905,00 |

| … | … | … | ||||

| 22.11.2012 | 142,1100 | 1913,3000 | 88,0100 | 119,7500 | 230,9900 | 4695,0000 |

| 23.11.2012 | 141,6300 | 1923,7000 | 89,3100 | 120,6200 | 233,8900 | 4681,0000 |

Окончание таблицы 3.1

| 26.11.2012 | 140,3300 | 1923,2000 | 89,2000 | 118,8000 | 232,7300 | 4652,0000 |

| 27.11.2012 | 138,3000 | 1912,5000 | 89,2000 | 116,0900 | 233,1600 | 4631,0000 |

| 28.11.2012 | 137,2600 | 1890,0000 | 87,7300 | 110,3900 | 227,7500 | 4700,0000 |

| 29.11.2012 | 137,2900 | 1897,1000 | 87,9100 | 110,5000 | 229,6200 | 4706,0000 |

| 30.11.2012 | 138,6700 | 1939,4000 | 91,4100 | 108,9400 | 230,2000 | 4811,0000 |

По данным из массива рассчитываются доходности акций, представленные в таблице 3.2.

Таблица 3.2 Фрагмент таблицы, отражающей доходность акций

| Дата | Компания | |||||

| Газпром | Лукойл | Сбербанк | Ростелеком | Уралкалий | Норникель | |

| 01.12.2011 | ||||||

| 02.12.2011 | 1,1185 | 0,0587 | 2,0525 | -0,4196 | -1,1109 | -1,6527 |

| 05.12.2011 | 0,5885 | 1,4076 | 0,4693 | 0,2013 | -0,3102 | 2,3269 |

| 06.12.2011 | -4,8917 | -3,1521 | -4,4706 | -4,2305 | -4,1879 | -3,6275 |

| 07.12.2011 | -0,4955 | -0,9854 | -0,7567 | -0,6488 | -0,7241 | 0,3745 |

| 08.12.2011 | 1,4310 | 1,9119 | 0,8798 | 0,9169 | -1,4278 | -0,3358 |

| 09.12.2011 | -3,8093 | -4,4209 | -4,3488 | -6,5956 | -4,1437 | -5,4474 |

| 12.12.2011 | -3,5377 | -1,6904 | -2,7960 | -0,2659 | -1,7544 | -5,9592 |

| 13.12.2011 | 1,4840 | 2,2296 | 3,4517 | 1,5157 | 0,4810 | 5,2421 |

| 14.12.2011 | -1,1746 | -1,0535 | -1,7166 | -1,5276 | -1,1895 | -0,4601 |

| 15.12.2011 | 3,6810 | 1,0834 | 1,1931 | -0,3510 | 4,8681 | 1,5876 |

| 16.12.2011 | -0,8540 | -1,2751 | -2,0056 | 4,7478 | 2,4468 | -1,2859 |

| 19.12.2011 | -1,8937 | 1,8906 | 1,4637 | -1,8157 | 2,2545 | -1,7034 |

| … | … | … | … | … | … | … |

| 22.11.2012 | -0,4832 | -0,1096 | 0,1479 | -0,2083 | 0,1908 | 0,1066 |

| 23.11.2012 | -0,3378 | 0,5436 | 1,4771 | 0,7265 | 1,2555 | -0,2982 |

| 26.11.2012 | -0,9179 | -0,0260 | -0,1232 | -1,5089 | -0,4960 | -0,6195 |

| 27.11.2012 | -1,4466 | -0,5564 | 0,0000 | -2,2811 | 0,1848 | -0,4514 |

| 28.11.2012 | -0,7520 | -1,1765 | -1,6480 | -4,9100 | -2,3203 | 1,4900 |

| 29.11.2012 | 0,0219 | 0,3757 | 0,2052 | 0,0996 | 0,8211 | 0,1277 |

| 30.11.2012 | 1,0052 | 2,2297 | 3,9813 | -1,4118 | 0,2526 | 2,2312 |

Далее по данным таблицы 3.2 формируются производные временные ряды с памятью.

Преобразование данных таблицы 3.2 в данные таблицы 3.3 осуществляется при т=12.

Таблица 3.3 Производные временные ряды из скользящих средних

| Дата | Компания | |||||

| Газпром | Лукойл | Сбербанк | Ростелеком | Уралкалий | Норникель | |

| 19.12.2011 | -0,6961 | -0,3330 | -0,5487 | -0,7061 | -0,3998 | -0,9117 |

| 20.12.2011 | -0,4761 | -0,2307 | -0,6270 | -0,6711 | 0,0154 | -0,7383 |

| 21.12.2011 | -0,6590 | -0,4442 | -0,9170 | -0,9282 | -0,0053 | -1,0321 |

| 22.12.2011 | -0,2003 | -0,1810 | -0,5684 | -0,2119 | 0,3018 | -0,8873 |

| 23.12.2011 | -0,2131 | -0,0678 | -0,5043 | 0,0500 | 0,0428 | -1,0319 |

| 26.12.2011 | -0,2430 | -0,1820 | -0,4297 | -0,0269 | 0,2571 | -0,9190 |

| 27.12.2011 | 0,0365 | 0,2122 | -0,2126 | 0,5139 | 0,6548 | -0,4913 |

| 28.12.2011 | 0,2689 | 0,4437 | -0,0546 | 0,4255 | 0,7587 | 0,0738 |

| 29.12.2011 | 0,2008 | 0,3177 | -0,3927 | 0,4179 | 0,7190 | -0,0982 |

| 30.12.2011 | 0,3358 | 0,4841 | -0,1862 | 0,5771 | 0,8999 | -0,0683 |

| 03.01.2012 | 0,3276 | 0,5408 | 0,0303 | 0,6775 | 0,7826 | -0,0552 |

| 04.01.2012 | 0,3711 | 0,6042 | 0,3097 | 0,2965 | 0,6392 | 0,0287 |

| 05.01.2012 | 0,5426 | 0,4520 | 0,0909 | 0,4235 | 0,1747 | -0,0710 |

| 06.01.2012 | 0,1823 | 0,4183 | 0,0638 | 0,4610 | -0,2541 | -0,1135 |

| … | … | … | ||||

| 22.11.2012 | -0,2143 | -0,1675 | -0,2948 | -0,1469 | -0,5991 | -0,3272 |

| 23.11.2012 | -0,1111 | 0,0100 | -0,0449 | -0,0591 | -0,1892 | -0,2123 |

| 26.11.2012 | -0,1557 | -0,0503 | 0,2793 | 0,0626 | -0,2097 | -0,2899 |

| 27.11.2012 | -0,4189 | -0,0204 | 0,3314 | -0,0738 | 0,1018 | -0,3690 |

| 28.11.2012 | -0,4403 | -0,1198 | 0,0989 | -0,6259 | -0,2507 | -0,1950 |

| 29.11.2012 | -0,1463 | 0,1816 | 0,3532 | -0,6253 | -0,1946 | 0,0857 |

| 30.11.2012 | -0,0357 | 0,3396 | 0,6445 | -0,7513 | -0,1222 | 0,3521 |

Для построения портфелей и проверку их эффективности, множество наблюдений каждого временного ряда разбивается на подмножества с учетом сдвига необходимого для построения прогнозных моделей следующим образом. Подмножества для построения портфелей

T1 = {2,3, …,49}, Т2 = {14,15.. 61}, ….

Подмножества для тестирования

F1 = {50,51, …,61}, F2 = {62,63, …,73},…

Ниже представлена таблица с временными рядами по наблюдениям, номера которых указаны в Т1,

Таблица 3.4 Исходные данные первого периода инвестирования

| Дата | Компания | |||||

| Газпром | Лукойл | Сбербанк | Ростелеком | Уралкалий | Норникель | |

| 20.12.2011 | -0,4761 | -0,2307 | -0,6270 | -0,6711 | 0,0154 | -0,7383 |

| 21.12.2011 | -0,6590 | -0,4442 | -0,9170 | -0,9282 | -0,0053 | -1,0321 |

| 22.12.2011 | -0,2003 | -0,1810 | -0,5684 | -0,2119 | 0,3018 | -0,8873 |

| 23.12.2011 | -0,2131 | -0,0678 | -0,5043 | 0,0500 | 0,0428 | -1,0319 |

| 26.12.2011 | -0,2430 | -0,1820 | -0,4297 | -0,0269 | 0,2571 | -0,9190 |

| 27.12.2011 | 0,0365 | 0,2122 | -0,2126 | 0,5139 | 0,6548 | -0,4913 |

| 28.12.2011 | 0,2689 | 0,4437 | -0,0546 | 0,4255 | 0,7587 | 0,0738 |

| 29.12.2011 | 0,2008 | 0,3177 | -0,3927 | 0,4179 | 0,7190 | -0,0982 |

| 30.12.2011 | 0,3358 | 0,4841 | -0,1862 | 0,5771 | 0,8999 | -0,0683 |

| 03.01.2012 | 0,3276 | 0,5408 | 0,0303 | 0,6775 | 0,7826 | -0,0552 |

| 04.01.2012 | 0,3711 | 0,6042 | 0,3097 | 0,2965 | 0,6392 | 0,0287 |

| 05.01.2012 | 0,5426 | 0,4520 | 0,0909 | 0,4235 | 0,1747 | -0,0710 |

| 06.01.2012 | 0,1823 | 0,4183 | 0,0638 | 0,4610 | -0,2541 | -0,1135 |

| 09.01.2012 | 0,3667 | 0,5908 | 0,3828 | 0,7007 | -0,3292 | 0,1186 |

| 10.01.2012 | 0,4257 | 0,7299 | 0,6978 | 0,3099 | -0,3332 | 0,7664 |

| 11.01.2012 | 0,4098 | 0,6909 | 0,5086 | -0,0814 | -0,1062 | 0,9133 |

| 12.01.2012 | 0,3036 | 0,5479 | 0,3067 | 0,1262 | -0,1193 | 1,0034 |

| 13.01.2012 | 0,3930 | 0,4753 | 0,3828 | 0,1344 | -0,2032 | 1,0140 |

| 16.01.2012 | 0,4396 | 0,4656 | 0,4927 | 0,1724 | -0,0796 | 0,9471 |

| 17.01.2012 | 0,5381 | 0,5321 | 0,6136 | 0,1007 | -0,0649 | 0,8944 |

| 18.01.2012 | 0,5514 | 0,5139 | 0,5541 | 0,0845 | -0,1511 | 0,8937 |

| 19.01.2012 | 0,3713 | 0,4222 | 0,3366 | -0,0718 | -0,5088 | 0,7529 |

| 20.01.2012 | 0,3083 | 0,4009 | 0,1689 | -0,2881 | -0,6660 | 0,7411 |

| 23.01.2012 | 0,3337 | 0,4390 | 0,2549 | -0,2469 | -0,4769 | 1,1631 |

| 24.01.2012 | 0,3328 | 0,2168 | 0,1913 | -0,3404 | -0,3878 | 1,1491 |

| 25.01.2012 | 0,3922 | 0,1265 | 0,3201 | -0,3229 | -0,3687 | 1,1788 |

| 26.01.2012 | 0,2620 | -0,0693 | 0,3498 | -0,2632 | -0,4802 | 0,8475 |

| 27.01.2012 | 0,2084 | -0,0755 | 0,5748 | -0,1123 | -0,2939 | 0,8558 |

| 30.01.2012 | 0,1910 | 0,0416 | 0,4563 | -0,3891 | -0,3296 | 0,5386 |

| 31.01.2012 | 0,2334 | 0,0752 | 0,6426 | -0,2614 | -0,3363 | 0,7194 |

| 01.02.2012 | 0,3281 | 0,0778 | 0,8461 | -0,0210 | -0,2026 | 0,8311 |

| 02.02.2012 | 0,2553 | 0,0146 | 0,7640 | -0,0730 | -0,1830 | 0,4492 |

| 03.02.2012 | 0,3094 | 0,0349 | 0,9310 | 0,0616 | 0,0819 | 0,5723 |

| 06.02.2012 | 0,1954 | -0,0337 | 0,7691 | 0,1009 | 0,1615 | 0,5592 |

| 07.02.2012 | 0,2159 | -0,0547 | 0,7944 | 0,2273 | 0,1040 | 0,6441 |

| 08.02.2012 | 0,2021 | 0,0116 | 0,9576 | 0,2225 | 0,1353 | 0,5487 |

Окончание таблицы 3.4

| 09.02.2012 | 0,2509 | 0,1094 | 0,9653 | 0,1344 | 0,0875 | 0,2976 |

| 10.02.2012 | 0,1130 | 0,1447 | 0,6511 | 0,0891 | 0,2004 | -0,0442 |

| 13.02.2012 | 0,3033 | 0,3486 | 0,5300 | 0,1702 | 0,6165 | 0,1021 |

| 14.02.2012 | 0,4057 | 0,4636 | 0,5079 | 0,1471 | 0,5051 | -0,0584 |

| 15.02.2012 | 0,4482 | 0,5112 | 0,7530 | 0,2447 | 0,8082 | 0,1505 |

| 16.02.2012 | 0,2803 | 0,5240 | 0,5536 | 0,1611 | 0,9047 | -0,1815 |

| 17.02.2012 | 0,1883 | 0,4192 | 0,3602 | -0,0770 | 0,6845 | -0,3241 |

| 20.02.2012 | 0,1641 | 0,3735 | 0,4356 | -0,0178 | 0,6620 | 0,0017 |

| 21.02.2012 | -0,0364 | 0,1110 | 0,1946 | -0,2776 | 0,3894 | -0,2801 |

| 22.02.2012 | -0,1203 | -0,1514 | 0,2072 | -0,4073 | 0,3197 | -0,4398 |

| 24.02.2012 | 0,2553 | 0,3787 | 0,4915 | -0,2227 | 0,6564 | -0,1914 |

| 27.02.2012 | 0,1978 | 0,2414 | 0,3979 | -0,2898 | 0,6578 | -0,2401 |

Для каждого временного ряда из таблицы 3.4 строятся авторегрессионные модели первого порядка. Все данные об этих моделях приведены в таблице 3.5.

Таблица 3.5

Коэффициенты и характеристики надежности прогнозных моделей 1-го периода инвестирования

| Компания | Оценки коэффициентов модели | Стандартные ошибки коэффициентов | Коэффициент детерминации | ||

| Газпром | 0,0726 | 0,7340 | 0,0263 | 0,0799 | 0,65 |

| Лукойл | 0,0577 | 0,8099 | 0,0296 | 0,0788 | 0,70 |

| Сбербанк | 0,0653 | 0,8595 | 0,0323 | 0,0601 | 0,82 |

| Ростелеком | 0,0170 | 0,7583 | 0,0292 | 0,0879 | 0,62 |

| Уралкалий | 0,0242 | 0,9131 | 0,0298 | 0,0661 | 0,81 |

| Норникель | 0,0333 | 0,9092 | 0,0360 | 0,0541 | 0,86 |

Построенные модели используются при подготовки данных, на основе которых формируются портфели. Портфель с условно ожидаемой доходностью (портфель 2) сравнивается с портфелем, ориентированным на максимизацию средней доходности, (портфель 1). Для построения портфеля 1 необходимы средние значения и отклонения от средних. Эти данные представлены в таблице 3.6. Для построения портфеля 2 необходимы прогнозные оценки и отклонения условно средних значений от фактических. Этот набор данных представлен в таблице 3.7.

Таблица 3.6 Отклонения от среднего по данным 1-го периода инвестирования

| Дата | Компания | |||||

| Газпром | Лукойл | Сбербанк | Ростелеком | Уралкалий | Норникель | |

| 05.12.2011 | -0,6947 | -0,4810 | -0,9384 | -0,7009 | -0,1167 | -0,9777 |

| 06.12.2011 | -0,8775 | -0,6945 | -1,2284 | -0,9580 | -0,1374 | -1,2714 |

| 07.12.2011 | -0,4188 | -0,4314 | -0,8798 | -0,2416 | 0,1697 | -1,1267 |

| 08.12.2011 | -0,4317 | -0,3182 | -0,8157 | 0,0203 | -0,0893 | -1,2713 |

| 09.12.2011 | -0,4616 | -0,4323 | -0,7410 | -0,0567 | 0,1250 | -1,1584 |

| 12.12.2011 | -0,1820 | -0,0381 | -0,5240 | 0,4841 | 0,5227 | -0,7307 |

| 13.12.2011 | 0,0503 | 0,1934 | -0,3660 | 0,3957 | 0,6266 | -0,1656 |

| 14.12.2011 | -0,0178 | 0,0673 | -0,7041 | 0,3882 | 0,5869 | -0,3376 |

| 15.12.2011 | 0,1172 | 0,2338 | -0,4976 | 0,5473 | 0,7678 | -0,3077 |

| 16.12.2011 | 0,1091 | 0,2905 | -0,2811 | 0,6478 | 0,6505 | -0,2946 |

| 19.12.2011 | 0,1525 | 0,3539 | -0,0017 | 0,2668 | 0,5071 | -0,2107 |

| 20.12.2011 | 0,3240 | 0,2016 | -0,2205 | 0,3937 | 0,0426 | -0,3104 |

| 21.12.2011 | -0,0362 | 0,1680 | -0,2476 | 0,4312 | -0,3863 | -0,3529 |

| 22.12.2011 | 0,1481 | 0,3404 | 0,0714 | 0,6710 | -0,4613 | -0,1208 |

| 23.12.2011 | 0,2071 | 0,4796 | 0,3864 | 0,2801 | -0,4653 | 0,5270 |

| 26.12.2011 | 0,1912 | 0,4405 | 0,1972 | -0,1112 | -0,2383 | 0,6740 |

| 27.12.2011 | 0,0850 | 0,2976 | -0,0047 | 0,0964 | -0,2515 | 0,7640 |

| 28.12.2011 | 0,1745 | 0,2250 | 0,0714 | 0,1047 | -0,3353 | 0,7747 |

| 29.12.2011 | 0,2211 | 0,2153 | 0,1813 | 0,1426 | -0,2117 | 0,7077 |

| 30.12.2011 | 0,3196 | 0,2818 | 0,3022 | 0,0709 | -0,1970 | 0,6550 |

| 03.01.2012 | 0,3329 | 0,2635 | 0,2427 | 0,0548 | -0,2832 | 0,6543 |

| 04.01.2012 | 0,1527 | 0,1719 | 0,0252 | -0,1016 | -0,6409 | 0,5135 |

| 05.01.2012 | 0,0897 | 0,1506 | -0,1425 | -0,3179 | -0,7981 | 0,5017 |

| 06.01.2012 | 0,1151 | 0,1887 | -0,0564 | -0,2766 | -0,6090 | 0,9238 |

| 09.01.2012 | 0,1142 | -0,0336 | -0,1201 | -0,3702 | -0,5199 | 0,9097 |

| 10.01.2012 | 0,1736 | -0,1238 | 0,0088 | -0,3527 | -0,5008 | 0,9394 |

| 11.01.2012 | 0,0434 | -0,3196 | 0,0384 | -0,2930 | -0,6123 | 0,6081 |

| 12.01.2012 | -0,0102 | -0,3258 | 0,2634 | -0,1420 | -0,4260 | 0,6164 |

| 13.01.2012 | -0,0276 | -0,2087 | 0,1449 | -0,4189 | -0,4617 | 0,2992 |

| 16.01.2012 | 0,0148 | -0,1751 | 0,3312 | -0,2912 | -0,4684 | 0,4800 |

| 17.01.2012 | 0,1095 | -0,1725 | 0,5348 | -0,0508 | -0,3347 | 0,5917 |

| 18.01.2012 | 0,0368 | -0,2357 | 0,4526 | -0,1027 | -0,3151 | 0,2098 |

| 19.01.2012 | 0,0909 | -0,2154 | 0,6196 | 0,0318 | -0,0502 | 0,3329 |

| 20.01.2012 | -0,0232 | -0,2840 | 0,4577 | 0,0712 | 0,0294 | 0,3198 |

| 23.01.2012 | -0,0027 | -0,3050 | 0,4830 | 0,1975 | -0,0281 | 0,4047 |

Окончание таблицы 3.6

| 24.01.2012 | -0,0165 | -0,2387 | 0,6462 | 0,1927 | 0,0032 | 0,3094 |

| 25.01.2012 | 0,0323 | -0,1409 | 0,6539 | 0,1046 | -0,0447 | 0,0582 |

| 26.01.2012 | -0,1056 | -0,1057 | 0,3397 | 0,0593 | 0,0683 | -0,2836 |

| 27.01.2012 | 0,0847 | 0,0983 | 0,2186 | 0,1404 | 0,4844 | -0,1373 |

| 30.01.2012 | 0,1871 | 0,2133 | 0,1965 | 0,1174 | 0,3730 | -0,2978 |

| 31.01.2012 | 0,2297 | 0,2609 | 0,4416 | 0,2149 | 0,6761 | -0,0888 |

| 01.02.2012 | 0,0618 | 0,2737 | 0,2422 | 0,1313 | 0,7726 | -0,4209 |

| 02.02.2012 | -0,0303 | 0,1689 | 0,0488 | -0,1068 | 0,5524 | -0,5635 |

| 03.02.2012 | -0,0545 | 0,1232 | 0,1242 | -0,0476 | 0,5299 | -0,2376 |

| 06.02.2012 | -0,2550 | -0,1394 | -0,1168 | -0,3073 | 0,2572 | -0,5194 |

| 07.02.2012 | -0,3388 | -0,4017 | -0,1042 | -0,4371 | 0,1875 | -0,6792 |

| 08.02.2012 | 0,0367 | 0,1284 | 0,1801 | -0,2525 | 0,5243 | -0,4308 |

| 09.02.2012 | -0,0208 | -0,0089 | 0,0865 | -0,3196 | 0,5257 | -0,4795 |

| Средние значения | ||||||

| 0,2186 | 0,2503 | 0,3114 | 0,0298 | 0,1321 | 0,2394 | |

Таблица 3.7. Отклонения от условно среднего 1-го периода инвестирования

| Дата | Компания | |||||

| Газпром | Лукойл | Сбербанк | Ростелеком | Уралкалий | Норникель | |

| 05.12.2011 | -0,0378 | -0,0187 | -0,2208 | -0,1527 | 0,3564 | 0,0574 |

| 06.12.2011 | -0,3821 | -0,3151 | -0,4434 | -0,4363 | -0,0436 | -0,3940 |

| 07.12.2011 | 0,2108 | 0,1210 | 0,1545 | 0,4750 | 0,2824 | 0,0178 |

| 08.12.2011 | -0,1387 | 0,0211 | -0,0811 | 0,1937 | -0,2569 | -0,2585 |

| 09.12.2011 | -0,1592 | -0,1847 | -0,0616 | -0,0818 | 0,1939 | -0,0140 |

| 12.12.2011 | 0,1423 | 0,3019 | 0,0914 | 0,5174 | 0,3959 | 0,3110 |

| 13.12.2011 | 0,1695 | 0,2142 | 0,0628 | 0,0189 | 0,1366 | 0,4872 |

| 14.12.2011 | -0,0692 | -0,0993 | -0,4111 | 0,0783 | 0,0020 | -0,1985 |

| 15.12.2011 | 0,1158 | 0,1691 | 0,0860 | 0,2433 | 0,2192 | -0,0123 |

| 16.12.2011 | 0,0086 | 0,0911 | 0,1250 | 0,2230 | -0,0633 | -0,0264 |

| 19.12.2011 | 0,0580 | 0,1086 | 0,2183 | -0,2342 | -0,0995 | 0,0456 |

| 20.12.2011 | 0,1976 | -0,0950 | -0,2405 | 0,1817 | -0,4332 | -0,1303 |

| 21.12.2011 | -0,2885 | -0,0054 | -0,0796 | 0,1229 | -0,4378 | -0,0822 |

| 22.12.2011 | 0,1603 | 0,1943 | 0,2626 | 0,3342 | -0,1213 | 0,1885 |

| 23.12.2011 | 0,0839 | 0,1938 | 0,3035 | -0,2384 | -0,0568 | 0,6253 |

| 26.12.2011 | 0,0247 | 0,0421 | -0,1564 | -0,3333 | 0,1739 | 0,1833 |

| 27.12.2011 | -0,0698 | -0,0692 | -0,1958 | 0,1710 | -0,0466 | 0,1397 |

| 28.12.2011 | 0,0976 | -0,0261 | 0,0539 | 0,0218 | -0,1184 | 0,0685 |

| 29.12.2011 | 0,0786 | 0,0230 | 0,0984 | 0,0535 | 0,0818 | -0,0082 |

| 30.12.2011 | 0,1428 | 0,0974 | 0,1249 | -0,0470 | -0,0164 | 0,0000 |

| 03.01.2012 | 0,0838 | 0,0252 | -0,0386 | -0,0087 | -0,1160 | 0,0473 |

Окончание таблицы 3.7

| 04.01.2012 | -0,1060 | -0,0516 | -0,2050 | -0,1528 | -0,3950 | -0,0929 | |||

| 05.01.2012 | -0,0369 | 0,0013 | -0,1857 | -0,2506 | -0,2256 | 0,0233 | |||

| 06.01.2012 | 0,0348 | 0,0566 | 0,0444 | -0,0454 | 0,1070 | 0,4560 | |||

| 09.01.2012 | 0,0153 | -0,1964 | -0,0931 | -0,1702 | 0,0235 | 0,0583 | |||

| 10.01.2012 | 0,0753 | -0,1067 | 0,0904 | -0,0818 | -0,0387 | 0,1008 | |||

| 11.01.2012 | -0,0985 | -0,2295 | 0,0093 | -0,0353 | -0,1678 | -0,2576 | |||

| 12.01.2012 | -0,0566 | -0,0771 | 0,2089 | 0,0704 | 0,1204 | 0,0520 | |||

| 13.01.2012 | -0,0346 | 0,0451 | -0,1031 | -0,3210 | -0,0854 | -0,2727 | |||

| 16.01.2012 | 0,0206 | -0,0161 | 0,1852 | 0,0167 | -0,0595 | 0,1964 | |||

| 17.01.2012 | 0,0842 | -0,0408 | 0,2285 | 0,1602 | 0,0803 | 0,1437 | |||

| 18.01.2012 | -0,0581 | -0,1061 | -0,0286 | -0,0740 | -0,0222 | -0,3397 | |||

| 19.01.2012 | 0,0494 | -0,0346 | 0,2091 | 0,1000 | 0,2248 | 0,1307 | |||

| 20.01.2012 | -0,1044 | -0,1197 | -0,0963 | 0,0373 | 0,0625 | 0,0056 | |||

| 23.01.2012 | -0,0001 | -0,0851 | 0,0680 | 0,1338 | -0,0677 | 0,1024 | |||

| 24.01.2012 | -0,0290 | -0,0018 | 0,2096 | 0,0332 | 0,0162 | -0,0702 | |||

| 25.01.2012 | 0,0300 | 0,0423 | 0,0769 | -0,0513 | -0,0603 | -0,2346 | |||

| 26.01.2012 | -0,1437 | -0,0016 | -0,2438 | -0,0297 | 0,0964 | -0,3481 | |||

| 27.01.2012 | 0,1477 | 0,1737 | -0,0949 | 0,0857 | 0,4093 | 0,1091 | |||

| 30.01.2012 | 0,1105 | 0,1236 | -0,0130 | 0,0012 | -0,0820 | -0,1845 | |||

| 31.01.2012 | 0,0778 | 0,0781 | 0,2512 | 0,1161 | 0,3228 | 0,1704 | |||

| 01.02.2012 | -0,1213 | 0,0523 | -0,1589 | -0,0414 | 0,1426 | -0,3517 | |||

| 02.02.2012 | -0,0901 | -0,0628 | -0,1809 | -0,2161 | -0,1658 | -0,1923 | |||

| 03.02.2012 | -0,0467 | -0,0237 | 0,0607 | 0,0236 | 0,0128 | 0,2632 | |||

| 06.02.2012 | -0,2295 | -0,2492 | -0,2451 | -0,2810 | -0,2393 | -0,3149 | |||

| 07.02.2012 | -0,1661 | -0,2989 | -0,0253 | -0,2138 | -0,0600 | -0,2184 | |||

| 08.02.2012 | 0,2709 | 0,4436 | 0,2481 | 0,0692 | 0,3403 | 0,1752 | |||

| 09.02.2012 | -0,0622 | -0,1229 | -0,0898 | -0,1379 | 0,0343 | -0,0993 | |||

| Прогнозные значения | |||||||||

| 0,2178 | 0,2532 | 0,4073 | -0,2028 | 0,6248 | -0,185 | ||||

Кроме того, необходимо количественное определение параметра τ. Для портфеля 1 это параметр, интерпретируемый как отношение инвестора к риску, полагается равным единице. При построении портфеля 2 с помощью этого параметра характеризуется уровень доверия инвестора прогнозным оценкам. В силу этого значение τ должно корреспондироваться с надежностью прогнозных моделей. Одной из главных характеристик прогнозных моделей является коэффициент детерминации. Поэтому, естественно, при определении значения τ необходимо ориентироваться на коэффициенты детерминации. В данном расчете т равен наименьшему из коэффициентов детерминации, т.е. τ = 62.

Структура портфелей и результаты вычислений представлены в таблице 3.8. Данные, приведенные в таблице, позволяют провести компаративный анализ портфелей на историческом и поступреждающем периодах.

Таблица 3.8 Структура и характеристики портфелей 1-го периода инвестирования

| Компания | Портфели | |||||

| Портфель 1 | Порфель 2 | |||||

| Минимальный | Самофинансируемый | Комбинированный | Минимальный | Самофинансируемый | Комбинированный | |

| Газпром | 0,96 | 1,31 | 2,27 | 0,52 | 2,13 | 1,85 |

| Лукойл | -0,11 | 3,21 | 3,10 | 0,18 | 4,77 | 3,16 |

| Сбербанк | -0,08 | 1,52 | 1,45 | 0,10 | 20,14 | 12,66 |

| Ростелеком | -0,06 | -3,47 | -3,53 | 0,09 | -20,77 | -12,85 |

| Уралкалий | 0,28 | -0,83 | -0,55 | 0,16 | 15,08 | 9,56 |

| Норникель | 0,00 | -1,74 | -1,74 | -0,06 | -21,35 | -13,37 |

| Характеристики | ||||||

| Доходность исторического периода | 0,19 | 0,93 | 1,13 | 0,30 | 27,46 | 17,41 |

| Доходность упреждающего периода | 0,19 | 1,80 | 2,00 | 0,16 | 7,27 | 4,69 |

| Риск на историческом периоде | 0,20 | 0,97 | 0,99 | 0,12 | 5,24 | 3,27 |

| Риск на упреждающем периоде | 0,11 | 0,52 | 0,58 | 0,11 | 10,18 | 6,39 |

Из приведенных выше результатов видно, что доходность портфеля 2 выше доходности портфеля 1 и на историческом и на поступреждающем периодах. Но и риск тоже выше. Естественно, если риск портфеля 2 снизить до риска портфеля 1, то при условии определения риска с использованием ковариационной матрицы портфели станут идентичными. Но это касается только исторического периода, когда потери связанные с риском являются ожидаемыми эффектами. Что же касается постпрогнозного периода, то здесь эффекты риска реализовались, и подсчитывается не ожидаемая доходность, а реально полученная. Таким образом, предпочтительность портфеля 2 очевидна и можно сделать вывод о том, что портфели с условно ожидаемой доходностью являются действенным инструментом финансового менеджмента.

Глава 3.2. Оптимальные портфели в условиях гипотезы фрактального рынка

Согласно теории фрактального рынка формируются три портфеля: портфель для инвесторов с краткосрочным инвестиционным горизонтом; портфель для инвесторов со среднесрочным инвестиционным горизонтом и портфель для инвесторов с долгосрочным инвестиционным горизонтом.

Структура каждой из этих трех моделей аналогична структуре модели (3.15)-(3.16), но сами структурные элементы имеют другой содержательный смысл.

Модель формирования портфелей на фрактальном рынке записываются в виде трех моделей.

Особенность этих моделей в том, что каждая из них ориентирована на те оценки уровней доходности, которые в один и тот же момент времени ожидают получить инвесторы с соответствующим горизонтом инвестирования. Эти оценки различны и этот факт имеет место в реальности, демонстрируя одно из свойств фрактального рынка.

Вторая особенность в том, что ковариационные матрицы каждой из моделей рассчитываются не по отклонениям от средних и даже не по отклонениям от условно средних значений, как это предусматривалось моделью предыдущего параграфа, а по постпрогнозным отклонениям. Такая особенность позволяет расчетный риск приблизить к реально существующему. Возможность использования постпрогнозных отклонений обеспечивается спецификой адаптивной модели, предусматривающей рекуррентную схему расчетов.

Ниже приводятся результаты вычислительного эксперимента. Все расчеты проводились в соответствии с методикой, описание которой приведено в предыдущей главе. В качестве исходных данных для построения портфелей, также как и для предыдущего практического расчета, используются цены закрытия по шести акциям: Газпром, Лукойл, Сбербанк, Ростелеком, Уралкалий и Норникель, в период с 01.12.11 по 30.11.12. Поэтому в приведенных ниже результатах вычислительного эксперимента отсутствуют расчеты соответствующие первым пунктам методики. Основное отличие от предыдущих расчетов начинается с пункта, в котором предусматривается подготовка данных для построения моделей формирования оптимальных портфелей. Ниже приводятся результаты расчетов, начиная с этого момента.

В соответствии с действием адаптивного механизма модели (2.12) -(2.22) коэффициенты долгосрочной составляющей получаются в результате очередного шага рекуррентного метода наименьших квадратов. Для этого же момента времени коэффициенты среднесрочной составляющей получаются путем адаптивной корректировки коэффициентов долгосрочной составляющей, а коэффициенты краткосрочной составляющей соответствующей корректировкой коэффициентов среднесрочной составляющей. РКоэффициенты, идентифицированные в момент 22.12.2011, используются, чтобы получить прогнозные оценки следующего периода 23.12.2011. Эти прогнозные оценки называются постпрогнозными, так как на момент получения прогнозной оценки известно фактическое значение доходности. Разность между фактическим значением и постпрогнозной оценкой — это постпрогнозная ошибка. Получение постпрогнозных ошибок является обязательным элементом методики, так как на их основе строятся ковариационные матрицы, с помощью которых оценивается уровень риска портфеля. По каждой ценной бумаге для каждого момента времени исторического периода рассчитывается три постпрогнозные оценки и три постпрогнозные ошибки. Логика расчетов с помощью прогнозной модели с локально действующим многошаговым адаптивным механизмом такова, что уровень прогнозных ошибок у краткосрочных оценок должен быть ниже, чем у среднесрочных, а у среднесрочных — ниже, чем у долгосрочных. В таблице 3.21 приведены среднеквадратические постпрогнозные ошибки. Их анализ свидетельствует о том, что данная логика выполняется по всем акциям.

Таблица 3.21 Среднеквадратические постпрогнозные ошибки

| Компания | Краткосрочные | Среднесрочные | Долгосрочные |

| Газпром | 0,0115 | 0,0135 | 0,0158 |

| Лукойл | 0,0195 | 0,0257 | 0,0260 |

| Сбербанк | 0,0306 | 0,0309 | 0,0345 |

| Ростелеком | 0,0190 | 0,0257 | 0,0326 |

| Уралкалии | 0,0236 | 0,0366 | 0,0587 |

| Норникель | 0,0385 | 0,0461 | 0,0506 |

В таблице 3.22 приведены прогнозные оценки, полученные с помощью прогнозных моделей, построенных для каждой ценной бумаги, включаемой в портфель. В модели формирования оптимальных портфелей эти оценки используются в качестве доходностей, на которые рассчитывает инвестор с соответствующим горизонтом инвестирования.

Таблица 3.22 Прогноз ожидаемых доходностей инвесторов

| Горизонт инвестирования | Газпром | Лукойл | Сбербанк | Ростелеком | Уралкалии | Норникель |

| Краткосрочный | 0,2086 | 0,2058 | 0,3300 | 0,0707 | -0,6795 | 0,1888 |

| Среднесрочный | 0,2198 | 0,2158 | 0,3258 | 0,0617 | -0,6223 | 0,2269 |

| Долгосрочный | 0,2326 | 0,2341 | 0,3094 | 0,1153 | -0,4367 | 0,2087 |

В таблицах 3.23 — 3.25 приводятся данные о портфелях, которые построены с учетом неоднородности рынка для инвесторов с различным горизонтом инвестирования. Все портфели строились с τ = 1.

Таблица 3.23 Портфель инвестора с краткосрочным инвестиционным горизонтом

| Компания | Портфели | |||||

| Портфель 1 | Порфель 2 | |||||

| Минимальный | Самофинансируемый | Комбинированный | Минимальный | Самофинансируемый | Комбинированный | |

| Газпром | 1,03 | -3,29 | -2,27 | 0,45 | 34,42 | 34,87 |

| Лукойл | -0,20 | 14,87 | 14,67 | -0,11 | -4,39 | -4,49 |

| Сбербанк | 0,02 | 21,86 | 21,88 | 0,35 | 5,83 | 6,18 |

| Ростелеком | 0,03 | -20,55 | -20,52 | 0,23 | 9,58 | 9,81 |

| Уралкалий | 0,14 | -7,52 | -7,38 | 0,01 | -53,46 | -53,45 |

| Норникель | -0,02 | -5,37 | -5,39 | 0,06 | 8,02 | 8,08 |

| Характеристики | ||||||

| Доходность исторического периода | 0,24 | 12,01 | 12,25 | 0,21 | 46,72 | 46,93 |

| Доходность упреждающего периода | 0,10 | -3,84 | -3,73 | 0,08 | 21,91 | 21,99 |

Окончание таблицы 3.23

| Риск на историческом периоде | ||||||

| 0,11 | 3,47 | 3,47 | 0,04 | 6,84 | 6,84 | |

| Риск на упреждающем периоде | ||||||

| 0,11 | 3,02 | 3,03 | 0,11 | 10,39 | 10,45 |

Таблица 3.24 Портфель инвестора со среднесрочным инвестиционным горизонтом

| Компания | Портфели | |||||

| Портфель 1 | Порфель 2 | |||||

| Минимальный | Самофинансируемый | Комбинированный | Минимальный | Самофинансируемый | Комбинированный | |

| Газпром | 1,03 | -3,29 | -2,27 | 0,81 | 19,63 | 20,45 |

| Лукойл | -0,20 | 14,87 | 14,67 | -0,15 | 4,74 | 4,59 |

| Сбербанк | 0,02 | 21,86 | 21,88 | -0,06 | 7,33 | 7,27 |

| Ростелеком | 0,03 | -20,55 | -20,52 | 0,26 | -3,01 | -2,75 |

| Урал калии | 0,14 | -7,52 | -7,38 | 0,14 | -27,33 | -27,20 |

| Норникель | -0,02 | -5,37 | -5,39 | -0,01 | -1,35 | -1,35 |

| Характеристики | ||||||

| Доходность исторического периода | 0,24 | 12,01 | 12,25 | 0,06 | 24,24 | 24,30 |

| Доходность упреждающего периода | 0,06 | -4,89 | -4,83 | 0,12 | 6,86 | 6,98 |

| Риск на историческом периоде | 0,11 | 3,47 | 3,47 | 0,11 | 4,92 | 4,92 |

| Риск на упреждающем периоде | 0,09 | 2,77 | 2,78 | 0,07 | 5,91 | 5,96 |

Таблица 3.25 Портфель инвестора с долгосрочным инвестиционным горизонтом

| Компания | Портфели | |||||

| Портфель 1 | Порфель 2 | |||||

| Минимальный | Самофинансируемый | Комбинированный | Минимальный | Самофинансируемый | Комбинированный | |

| Газпром | 1,03 | -3,29 | -2,27 | 0,81 | 9,72 | 10,53 |

| Лукойл | -0,20 | 14,87 | 14,67 | -0,13 | 7,48 | 7,35 |

| Сбербанк | 0,02 | 21,86 | 21,88 | -0,09 | 9,89 | 9,80 |

Окончание таблицы 3.25

| Ростелеком | 0,03 | -20,55 | -20,52 | 0,31 | -3,20 | -2,89 |

| Уралкалий | 0,14 | -7,52 | -7,38 | 0,13 | -19,14 | -19,01 |

| Норникель | -0,02 | -5,37 | -5,39 | -0,02 | -4,75 | -4,77 |

| Характеристики | ||||||

| Доходность исторического периода | ||||||

| 0,24 | 12,01 | 12,25 | 0,10 | 14,07 | 14,17 | |

| Доходность упреждающего периода |

||||||

| 0,01 | 2,5 | 2,51 | -0,08 | 5,32 | 5,36 | |

| Риск на историческом периоде | ||||||

| 0,11 | 3,47 | 3,47 | 0,11 | 3,75 | 3,75 | |

| Риск на упреждающем периоде | ||||||

| 0,09 | 6,96 | 6,92 | 0,1 | 3,54 | 3,53 | |

По результатам расчетов можно сделать следующие выводы: во-первых, все портфели, которые учитывали результаты прогнозных расчетов (портфель 2) оказались эффективнее портфеля (портфель 1) не учитывающего прогноз; во-вторых, самая высокая доходность на упреждающем отрезке времени у портфеля ориентированного на инвестора с краткосрочным горизонтом инвестирования, затем у портфеля для инвесторов со среднесрочным горизонтом инвестирования и, наконец, самая низкую доходность показывает портфель для инвесторов с долгосрочным горизонтом инвестирования. Причем, доходность портфеля с краткосрочным горизонтом инвестирования оценивалась по 6 упреждающим наблюдениям, со среднесрочным горизонт инвестирования — по 12, с долгосрочным горизонтом инвестирования — по 36.

Таким образом, расчеты полностью подтвердили возможность практической реализации идеи построения портфелей в рамках предположений гипотезы фрактального рынка.

Заключение

В дипломной работе выполнены теоретические и прикладные исследования в области построения оптимальных портфелей с условно ожидаемой доходностью в условиях предположений, доминирующих в настоящее время гипотез эффективного и фрактального рынков, и сформулированы следующие выводы.

Основной причиной, не позволившей позитивные результаты теории портфельного инвестирования трансформировать в нормативные, является методика, предусматривающая построение оптимальных портфелей на основе исторических данных без учета принадлежности инвестиционного горизонта упреждающему периоду.

Предположения теории эффективного рынка, обеспечивая корректность применения мартингалов при выводе довольно сложных формул, например, Блэка — Шоулса, оценки стоимости опционов, в то же время исключают возможность применения методов прогнозирования в привычном для нас понимании. Если при формировании портфелей исходить из необходимости оптимизации доходности в упреждающем периоде, то возникает потребность в реальных прогнозных оценках. Повышение их надежности требует специальных приемов (например, формирование производных временных рядов с памятью).

Получение портфельных решений, обеспечивающих высокий уровень доходности в упреждающие моменты времени не могут обеспечить модели, ориентированные на среднюю доходность исторического периода с оцениванием риска по ковариационной матрице. Нужна новая концепция моделирования портфельных решений. Основные идеи этой концепции просматриваются в моделях формирования портфеля с условно ожидаемой доходностью.

Каждая неудача, с которой сталкиваются инвесторы, подталкивает их к пересмотру природы механизмов фондового рынка и вынуждает снизить степень доверия к доминирующей в настоящее время гипотезе эффективного рынка. На альтернативное объяснение природы этих механизмов претендует гипотеза фрактального рынка. Однако недостаточное развитие аппарата, адекватно отражающего новый взгляд на взаимодействие рыночных процессов, сдерживает эффективное решение инвестиционных задач в рамках предположений фрактального рынка. Первоочередной задачей является решение вопроса о возможностях прогнозирования динамики фрактального рынка. Одним из подходов к решению данной задачи является построение прогнозной модели с локально действующим многошаговым адаптивным механизмом, позволяющей получать прогнозные оценки доходностей инвесторов с различными инвестиционными горизонтами.

Проявляя повышенный интерес к процессам, природа которых противоречит предположениям эффективного рынка, инвестор преследует неизменную цель — увеличить свой капитал. Возникает естественный вопрос о возможности переноса идей портфельного инвестирования на фрактальный рынок. Очевидно, что классический портфель Марковица здесь не применим. В то же время методика формирования портфеля с условно ожидаемой доходностью может быть адаптирована к условиям гипотезы фрактального рынка, если его формирование осуществлять с использованием прогнозных оценок, генерируемых моделью с локально действующим многошаговым адаптивным механизмом.

Список литературы

- Боди 3. Принципы инвестиций / 3. Боди, А. Кейн, А. Маркус. — М.:

Вильяме, 2008. — 984 с. - Винс Р. Математика управления капиталом: Методы анализа риска

для трейдеров и портфельных менеджеров / Р. Вине; Пер. с англ. — М.: Аль-

пина Бизнес Букс, 2006. — 400 с. - Воронцовский А.В. Инвестиции и финансирование: Методы оценки

и обоснования. — СПб.: Изд-во С.- Петербург, гос. ун-та, 2003. — 528 с. - Иванов А.П. Финансовые инвестиции на рынке ценных бумаг /А.П.

Иванов. — М.: Дашков и Ко, 2007. — 480 с. - Инвестиционно-финансовый портфель / Отв. ред. Ю.Б. Рубин, В.И.

Солдаткин. — М.: СОМИНТЕЭК, 1993. — 752 с. - Криничанский К.В. Рынок ценных бумаг: учеб, пособие / К.В. Кри-

ничанский. — М.: Дело и сервис, 2007. — 512 с. - Люу Ю.-Д. Методы и алгоритмы финансовой математики / Ю.-Д.

Люу. — М.: БИНОМ. Лаборатория знаний, 2007. — 751 с. - Маренков Н.Л. Ценные бумаги: учеб. пособие / Н.Л. Маренков. —

Ростов-на-Дону: Феникс, 2005. — 602 с. - Мельников А.В. Математические методы финансового анализа / А.В.

Мельников, Н.В. Попова, В.С. Скорнякова. — М.: Анкил, 2006. — 440 с. - Миркин Я.М. Рынок ценных бумаг России: воздействие фундамен-

тальных факторов, прогноз и политика развития / Я.М. Миркин. — М.: Альпи-

на Паблишер. — 2002. — 624 с. - Мэрфи Дж. Технический анализ фьючерсных рынков: теория и практика / Дж. Мэрфи. — М.: Сокол, 1996. — 592с.

- Петерс Э. Фрактальный анализ финансовых рынков. Применение теории хаоса в инвестициях и экономике / Э. Петере. — М.: Интернет- трейдинг, 2004. — 304 с.

- Уотшем Т. Дж. Количественные методы в финансах: учеб, пособие

для вузов / Т. Дж. Уотшем, К. Паррамоу. — М.: Финансы, ЮНИТИ, 1999. —

527с. - Ханк Д.Э. Бизнес-прогнозирование / Пер. с англ. / Д.Э. Ханк, Д.У.

Уичерн, А.Дж. Райте. — М.: Вильямс, 2003. — 656 с. - Хорн Дж. К. Ван. Основы управления финансами / Дж. К. Ван. — М.:

Финансы и статистика, 2000. — 800 с. - Шапкин А.С. Теория риска и моделирование рисковых ситуаций:

учеб. / А.С. Шапкин, В .А. Шапкин. — М.: Дашков и К, 2005. — 880 с. - Шарп У. Инвестиции / У. Шарп, Г. Александер, Дж. Бейли. — М.:

ИНФРА-М, 2006. — XII, 1028 с. - Швагер Дж. Технический анализ. Полный курс / Дж. Швагер. — М.:

Альпина Паблишер, 2001. — 768 с. - Шведов А. С. Теория эффективных портфелей ценных бумаг / А.С.

Шведов. — М.: ГУ-ВШЭ, 1999. — 142 с. - Ширяев В.И. Анализ стохастических моделей финансовых рынков:

учеб, пособие / В.И. Ширяев. — М.: КомКнига, 2007. — 224 с.

Страница: 1 2