При оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы, в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в пределах норм, устанавливаемых в соответствии с действующим законодательством, а также фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно, на провоз багажа, расходы по найму жилого помещения, оплате проезда до аэропорта или вокзала и обратно, комиссионные сборы, оплата услуг связи, а также иные расходы, определенные НК РФ.

Максимальный размер суточных, которые не облагаются НДФЛ, для командировок по России составляет 700 руб., для командировок за рубеж — 2500 руб. в день независимо от страны.

- Вознаграждения донорам за сданную кровь, материнское молоко и иную донорскую помощь.

- Алименты, получаемые налогоплательщиком.

- Суммы, получаемые налогоплательщиком в виде грантов, представленных для поддержания науки и образования, культуры и искусства в Российской Федерации международным или иностранными организациями.

- Суммы единовременной материальной помощи, оказываемой налогоплательщикам в связи со стихийным бедствием или с другими чрезвычайным обстоятельством, а также налогоплательщикам, которые являются членами семей лиц, погибших в результате стихийных бедствий или других чрезвычайных обстоятельств, в целях возмещения причиненного им материального ущерба и вреда их здоровью независимо от источника выплаты.

Кроме указанного вида единовременной материальной помощи не подлежат обложению следующие ее виды:

- работодателями членам семьи умершего работника или работнику в связи со смертью члена (членов) семьи;

- налогоплательщикам, пострадавшим от террористических актов на территории РФ, а также налогоплательщикам, которые являются членами семьи лиц, погибших в результате террористических актов на территории РФ;

- налогоплательщикам в виде гуманитарной помощи, оказываемой благотворительными организациями в соответствии с законодательством РФ;

- налогоплательщикам из числа малообеспеченных и малоимущих граждан в виде сумм адресной социальной помощи за счет средств федерального, регионального и местного бюджетов, а также внебюджетных государственных фондов;

- работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении) ребенка в течение первого года после рождения (усыновления), но не более 50 тыс. руб. на каждого ребенка;

- единовременная материальная помощь, оказываемая работодателями членам семьи бывшего работника, вышедшего на пенсию, или бывшему работнику, вышедшему на пенсию, в связи со смертью бывшего работника или члена его семьи.

Суммы полной или частичной компенсации стоимости путевок (за исключением туристических), выплачиваемой работодателями своим работникам или членам их семей, в санаторно-курортные и оздоровительные учреждения, а также детей, не достигших 16-летнего возраста.

Каждый работник знает, что при выполнении определенных условий он может получить льготу в виде налогового вычета по НДФЛ

Налоговые вычеты предоставляются налогоплательщику в соответствии со ст. 218-221 НК РФ.

Налоговым кодексом РФ определено пять видов вычетов:

- стандартные;

- социальные;

- имущественные;

- профессиональные;

- инвестиционные.

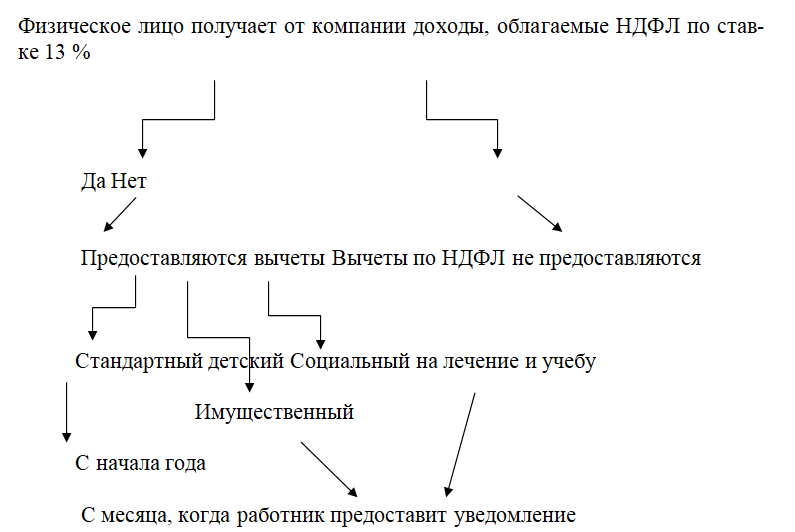

Предоставление налоговых вычетов при исчислении налога на доходы физических лиц приведено на схеме 1

Стандартные налоговые вычеты предоставляются налогоплательщику при определении налоговой базы, облагаемой по ставке 13%.

При введении гл. 23 НК РФ налогоплательщики получили право на стандартные вычеты в размере 3000, 500 рублей.

Налоговый вычет в 3000 руб. в месяц предоставляется инвалидам Великой Отечественной Войны, а также инвалидам из числа военнослужащих, инвалидам Великой Отечественной Войны, определенным категориям лиц пострадавших при аварии на Чернобыльской АЭС, ПО «Маяк», ядерных испытаниях на основании соответствующих документов, подтверждающих право на вычет.

Налоговый вычет в размере 500 руб. за каждый месяц распространяется на инвалидов с детства, а также инвалидов I и II групп, родителей и супругов погибших военнослужащих, Героев СССР и Героев России, лиц, награжденных орденами Славы трех степеней, ветеранов ВОВ, блокадников, а также определенные категории лиц, пострадавших при аварии на Чернобыльской АЭС, ПО «Маяк», ядерных испытаниях и еще на ряд категорий налогоплательщиков.

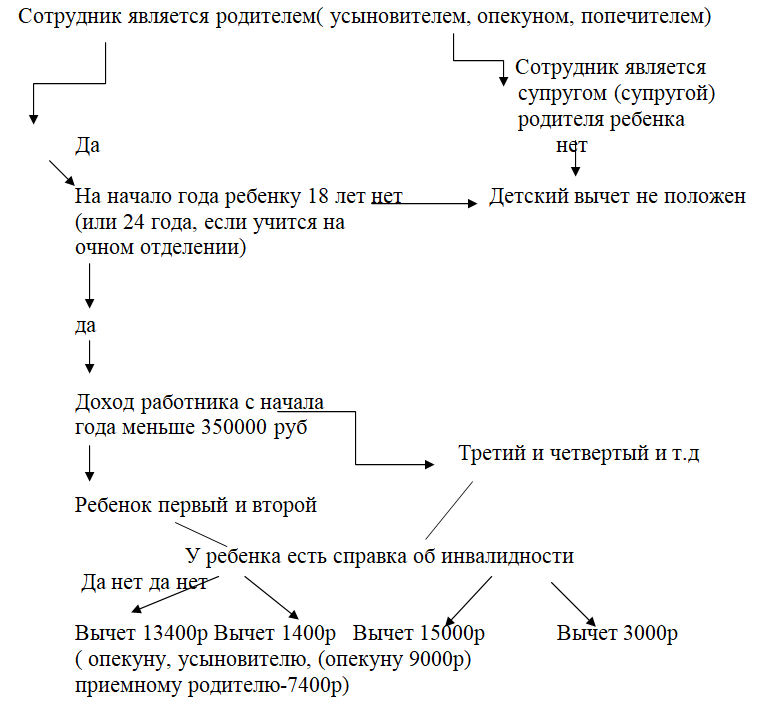

Независимо от предоставления стандартного вычета в размере 3000 рублей или 500 рублей. налогоплательщики имеют право на стандартные налоговые вычеты за каждый месяц налогового периода на каждого ребенка, находящегося на обеспечении у налогоплательщиков, являющихся родителями или супругами родителей, опекунами или попечителями. Вычет предоставляется до месяца, в котором доход указанных лиц нарастающим итогом с начала налогового периода не превышает 350000 руб. Начиная с месяца, в котором указанный доход превысил 350000 руб., налоговый вычет не предоставляется.

Этот налоговый вычет предоставляется на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося дневной формы обучения, студента, аспиранта, ординатора, курсанта в возрасте до 24 лет.

За каждый месяц налогового периода указанный налоговый вычет составляет:

- 1400 руб. на первого и второго ребенка;

- 3000 руб. на третьего и каждого последующего ребенка, а также на каждого ребенка в возрасте до 18 лет;

- 12000 на ребенка-инвалида.

Вычет в размере 3000 руб. предоставляется также на учащихся очной формы обучения, аспирантов, ординаторов, студентов в возрасте до 24 лет, если они являются инвалидами I или II группы.

Вдовам (вдовцам), одиноким родителям, опекунам или попечителям налоговый вычет производится в двойном размере. Предоставление стандартных вычетов на содержание ребенка, включая учащихся, студентов, аспирантов, ординаторов, курсантов, производится независимо от наличия у детей самостоятельных источников доходов и совместного проживания с родителями.

Предоставление налогового вычета единственному родителю прекращается с месяца, следующего за месяцем вступления его в брак.

Налогоплательщикам, имеющим право более чем на один стандартный вычет, предоставляется максимальный из них.

Предоставление стандартного налогового вычета заканчивается:

- по окончании года, в котором ребенок достиг 18 лет;

- с месяца, следующего за месяцем окончания учебы ребенком – учащимся на очной форме обучения в возрасте до 24 лет;

- по истечении срока действия, либо досрочного расторжения договора о передаче ребенка на воспитание в семью;

- в связи со смертью ребенка.

Порядок предоставления налоговых вычетов на детей показан на схеме 2.

Вычет на содержание детей предоставляется независимо от предоставления стандартного вычета, установленного для самого гражданина.

Стандартные вычеты предоставляются работодателями, осуществляющими выплаты физическим лицам, на основании письменного заявления налогоплательщика о предоставлении вычета на себя и своих несовершеннолетних детей, а также документов, подтверждающих наличие детей и право на соответствующий стандартный вычет (в размере 3000 или 500 руб.).

В случае, если в течение налогового периода стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, то по окончании налогового периода на основании заявления налогоплательщика, налоговой декларации и соответствующих документов, подтверждающих право на такие вычеты, налоговыми органами производится перерасчет налоговой базы и при необходимости возврат излишне уплаченного налога.

Социальные налоговые вычеты предоставляются налогоплательщикам в соответствии со ст. 219 НК РФ и уменьшают налоговую базу, облагаемую по ставке 13%, на суммы расходов, произведенных налогоплательщиком в этом же налоговом периоде на цели благотворительности, обучения, лечения, негосударственное пенсионное обеспечение и страхование (с 01.01.2007 г.), финансирование накопительной части пенсии (с 01.01.2009 г.).

Принципиально новым в определении размера социальных вычетов явилось установление с 1 января 2007 г. ограничений не по каждому виду социальных вычетов, а по группе вычетов, а именно: на свое обучение, лечение и страховых взносов по негосударственному пенсионному обеспечению и добровольному пенсионному страхованию, финансирование накопительной части пенсии. Максимальный размер социального вычета по всем указанным основаниям не может превышать 120 000 руб. (п. 2 ст. 219 НК РФ).

Социальные налоговые вычеты предоставляются налоговой инспекцией на основании письменного заявления налогоплательщика или работодателя при подаче налоговой декларации по окончании налогового периода.

Социальный налоговый вычет на благотворительные цели предоставлялся налогоплательщику в виде суммы расходов, перечисленных на благотворительные цели. Это может быть: денежная помощь организациям науки, культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемых из средств соответствующих бюджетов, а также физкультурно-спортивным организациям, образовательным и дошкольным учреждениям на нужды физического воспитания граждан и содержание спортивных команд, а также суммы пожертвований религиозным организациям. Вычет предоставляется в размере фактических расходов, но не более 25% суммы доходов за налоговый период.

С 1 января 2012 г. изменились основания получения социального вычета на благотворительные цели. Раньше вычет можно было применять только в случае, если средства на благотворительные цели перечислялись организациям, полностью или частично финансируемыми из соответствующего бюджета.

Также расширился круг получателей безвозмездной помощи – в него вошли благотворительные организации, иные социально-ориентированные некоммерческие организации. При этом не имеет значения источник общего финансирования получателей пожертвований.

В социальный вычет можно включать и пожертвование, которое налогоплательщик перечисляет некоммерческим организациям на формирование или пополнение целевого капитала, осуществляемый в соответствии с Федеральным законом от 30 декабря 2006 г. № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческими организациями».

Налогоплателыцикам-родителям за обучение своих детей в возрасте до 24 лет на очной форме обучения в образовательных учреждениях предоставляется социальный вычет в размере фактически производственных расходов на это обучение, но не более 50 ООО руб. на каждого ребенка на обоих родителей.

Указанный социальный вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, подтверждающего статус учебного заведения, а также представления налогоплательщиком соответствующих документов, подтверждающих его фактические расходы на обучение.

Право на получение социального налогового вычета по расходам на обучение студента в возрасте до 24 лет наряду с родителями и опекунами имели также налогоплательщики, являющиеся братом и сестрой образующегося студента. Вместе с тем законодатель в очередной раз не предусмотрел возможности получения такого вычета бабушками и дедушками.

В соответствии со ст. 219 НК РФ налогоплательщику в пределах его дохода, полученного за отчетный период, предоставляется социальный налоговый вычет на свое обучение в размере фактически произведенных расходов, с учетом ограничений, установленных п. 2 ст. 219 НК РФ.

При оплате лечения за счет собственных средств налогоплательщик имеет право на социальный вычет в сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставляемые ему медицинскими учреждениями РФ, а также уплаченной плательщиком за услуги по лечению супруга, своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях РФ (в соответствии с перечнем медицинских услуг, утвержденных Правительством РФ), а также в размере стоимости медикаментов (в соответствии с перечнем лекарственных средств, утвержденных Правительством РФ), назначенных им лечащим врачом, приобретенных налогоплательщиком за счет собственных средств.

Общая сумма социального вычета на все виды лечения, лекарственные средства принимается в сумме фактически понесенных расходов, но с учетом ограничений, установленных п. 2 ст. 219 НК РФ.

По дорогостоящим видам лечения в медицинских учреждениях сумма налогового вычета принимается в размере фактических затрат. Перечень дорогостоящих видов лечения утвержден постановлением Правительства РФ от 19 марта 2001 г. № 201. Данный вид социального вычета предоставляется в случае, если лечение производится в медицинском учреждении, имеющем лицензию на осуществление медицинской деятельности.

Указанный социальный вычет не предоставляется, если оплата лечения и приобретения медикаментов была произведена за счет средств работодателя, уплаченных непосредственно работодателем медицинскому учреждению или налогоплательщиком из средств работодателя, а также по договорам добровольного медицинского страхования через страховую компанию.

Данный вид социального вычета предоставляется на основании письменного заявления при подаче налогоплательщиком налоговой декларации по окончании налогового периода, а также представлении соответствующих документов, подтверждающих его фактические расходы на лечение и приобретение медикаментов.

В соответствии с подп. 4 п. 1 ст. 219 НК РФ налогоплательщику предоставлено право на получение социального налогового вычета по расходам на негосударственное пенсионное обеспечение и (или) добровольное пенсионное страхование до окончания налогового периода при его обращении к работодателю при условии документального подтверждения расходов и перечисления в соответствующие фонды работодателем. Такое положение действует с 1 января 2009 г.

Вычет предоставляется в размере фактически произведенных расходов с учетом ограничений, установленных п. 2 ст. 219 НК РФ.

С 1 января 2016 года социальный налоговый вычет может быть передан налоговыми органами работодателю.

Вычет предоставляется при предъявлении документов, подтверждающих фактические расходы налогоплательщика по негосударственному пенсионному обеспечению или добровольному пенсионному страхованию.

Социальный налоговый вычет по расходам по уплате дополнительных страховых взносов на накопительную часть трудовой пенсии предоставляется в соответствии с подп. 5 п. 1 ст. 219 НК РФ на основании документов, подтверждающих его фактические расходы налогоплательщика на уплату дополнительных страховых взносов на накопительную часть трудовой пенсии.

Как уже отмечалось, в соответствии с и. 2 ст. 219 НК РФ, социальные вычеты, указанные в подп. 2-5 п. 1 ст. 219 НК РФ (за исключением расходов на обучение детей и расходов на дорогостоящее лечение), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 тыс. руб. за налоговый период. При наличии в одном налоговом периоде расходов по подп. 2-5 п. 1 ст. 219 НК РФ налогоплательщик самостоятельно выбирает, какие виды расходов и в каких суммах учитывать в пределах максимальной величины социального налогового вычета.

Имущественные налоговые вычеты предусмотрены ст. 220 IIK РФ по следующим основаниям:

- по суммам, полученным от продажи (реализации) имущества, находящегося в собственности налогоплательщика;

- по суммам, израсходованным на новое строительство либо приобретение на территории РФ жилого дома или квартиры, комнаты или долей в них и уплаты процентов на погашение целевых займов (кредитов), полученных на новое строительство (приобретения) жилья от кредитных и иных организаций РФ.

По сравнению с ранее действовавшим Законом РФ «О подоходном налоге с физических лиц» в гл. 23 НК РФ произошло уменьшение видов льготных объектов, а также изменение механизма предоставления льгот. Так, в настоящее время не предоставляется вычет на новое строительство либо приобретение дачи и садового домика. Ранее эта льгота предоставлялась бухгалтериями предприятий по ходу строительства на основании заявления налогоплательщика и соответствующих документов, подтверждающих расходы.

В настоящее время налоговый вычет продавцам имущества предоставляется в соответствии с подп. 1 п. 1 ст. 220 НК РФ. Вычет предоставляется в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, дач, садовых домиков, земельных участков и долей, находившихся в собственности налогоплательщика менее пяти лет, но не превышающих в целом 1 млн руб., а также, в сумме, полученной от продажи иного имущества, находящегося в собственности налогоплательщика менее пяти лет, но не превышающих в целом 250 тыс. руб.

При продаже жилых домов, квартир, дач, садовых домиков и земельных участков, находившихся в собственности налогоплательщика три года и более, полученный доход не подлежит налогообложению (освобождается от налогообложения в соответствии с и. 17.1 ст. 217 НК РФ). Вместо использования права на получение имущественного вычета, предусмотренного в указанном подпункте, налогоплательщик вправе уменьшить сумму своих облагаемых доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов, за исключением реализации налогоплательщиком принадлежащих ему ценных бумаг.

При реализации имущества, находящегося в общей или долевой собственности, соответствующий размер имущественного вычета распределяется между владельцами пропорционально их доле, либо по договоренности между ними (в случае реализации имущества, находящегося в общей совместной собственности).

Имущественный налоговый вычет предоставляется налогоплательщику на основании его письменного заявления при подаче им налоговой декларации по окончании налогового периода и документов, подтверждающих факт купли-продажи имущества. Налоговые агенты — организации и индивидуальные предприниматели не предоставляют имущественного вычета при продаже указанных видов имущества.

В случае получения налогоплательщиками — резидентами РФ дохода от продажи имущества, находившегося в их собственности, определение налоговой базы и удержание налога источником выплаты не производится. Налоговый агент в этом случае обязан по окончании налогового периода представить в налоговый орган, но месту своего нахождения сведения о доходах физического лица по форме № 2-НДФЛ с указанием общей суммы производственных выплат по видам доходов.

При выплате налоговым агентом доходов от реализации имущества, находившегося в собственности у налогоплательщика – нерезидента РФ, производится удержание налога по ставке 30% со всей суммы выплаченного дохода, так как никаких вычетов (в том числе и имущественных) нерезидентам не предоставляется.

Общий размер имущественного налогового вычета, предоставляемого при строительстве или приобретении жилого дома, квартиры, комнаты, в соответствии с изменениями, внесенными Федеральным законом от 26 ноября 2008 г. № 224-ФЗ, увеличен с 1 до 2 млн руб. При этом в данную сумму не входят суммы процентов по целевым займам (кредитам), полученным от кредитных и иных организаций РФ и фактически израсходованные налогоплательщиком на новое строительство или приобретение жилья. В составе указанного имущественного вычета можно учитывать также фактические расходы, связанные с приобретением земельных участков для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые дома или доли в них.

Наряду с указанным имущественным налоговым вычетом в размере 2 млн руб. налогоплательщики вправе также воспользоваться вычетом в сумме, фактически израсходованных на начисление процентов по целевым займам и направленным на новое строительство или приобретение жилья и землю под него.

Кроме того, налогоплательщик может обратиться за получением еще одного имущественного налогового вычета в сумме, фактически израсходованных на погашение кредитов от банков в целях рефинансирования кредитов на новое строительство и приобретение жилья и земельного участка.

При приобретении имущества в общую долевую или общую совместную собственность размер имущественного налогового вычета распределяется между совладельцами в соответствии с их долей собственности либо с их письменным заявлением.

Имущественный вычет по суммам, израсходованным на новое строительство либо приобретение жилого дома или квартиры, не предоставляется в случае, когда оплата таких расходов производится за счет средств работодателя или иных лиц, а также в случаях, когда сделка купли-продажи жилого дома или квартиры совершается взаимозависимыми физическими лицами.

Подчеркнем, что налоговый вычет на приобретение жилого дома или квартиры предоставляется только один раз. Повторное предоставление такого вычета не допускается.

Имущественный налоговый вычет на приобретение жилого дома или квартиры предоставляется в пределах совокупного годового дохода. Если в налоговом периоде имущественный вычет не может быть использован полностью, его остаток может быть перенесен на последующие налоговые периоды до полного его использования.

С 1 января 2012 г. пенсионеры вправе переносить остаток неиспользованного имущественного вычета по расходам на приобретение жилья на предыдущие налоговые периоды, когда они получали налогооблагаемый доход (но не более трех периодов). Таким образом, в отличие от остальных категорий налогоплательщиков, которые могут использовать имущественный вычет только в последующих налоговых периодах, пенсионеры могут переносить его «назад».

Налогоплательщик вправе обратиться за предоставлением имущественного налогового вычета при приобретении жилья не только в налоговый орган, но и по месту работы к работодателю (налоговому агенту). Для этого налогоплательщик должен будет представить по месту работы заявление и подтверждение права на налоговый вычет, выданное налоговым органом (налоговое уведомление). Чтобы получить подтверждение, налогоплательщик должен представить в налоговый орган соответствующие документы и заявление. При этом налогоплательщик может воспользоваться налоговым имущественным вычетом уже в текущем году, т.е. работодатель будет учитывать имущественный вычет при удержании налога из текущих выплат.

Для подтверждения нрава на имущественный налоговый вычет налогоплательщик предоставляет:

- при строительстве или приобретении жилого дома (в том числе не оконченного строительства) или доли в нем – документы, подтверждающие право собственности на жилой дом или долю в нем;

- при приобретении квартиры, комнаты, доли в них или нрав на квартиру, комнату в строящемся доме – договор о приобретении квартиры, комнаты, доли; акт о передаче квартиры, комнаты, доли налогоплательщику или документы, подтверждающие право собственности на квартиру, комнату или долю в них.

Имущественный вычет предоставляется налогоплательщику на основании письменного заявления налогоплательщика, а также платежных документов, подтверждающих факт уплаты по произведенным расходам.

Право на получение имущественного вычета у налогового агента должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи заявления налогоплательщика и документов, подтверждающих право на вычет.

Налогоплательщик имеет право на получение имущественного налогового вычета у одного налогового агента по своему выбору.

С 2010 г. дополнен перечень фактических расходов на приобретение квартиры, комнаты или доли в них, учитываемых при расчете суммы вычета. Добавились следующие виды расходов:

- на приобретение квартиры или прав на нее в строящемся доме;

- на приобретение отделочных материалов;

- на работы, связанные с отделкой, а также на разработку проектно-сметной документации на отделочные работы.

Профессиональные налоговые вычеты предоставляются в соответствии со ст. 221 НК РФ следующим категориям налогоплательщиков:

1) индивидуальным предпринимателям;

2) частным предпринимателям и другим лицам, занимающимся частной практикой;

3) лицам, получающим доходы от выполнения работ по договорам гражданско-правового характера;

4) лицам, получающим авторские вознаграждения.

Размер вычета определяется как сумма произведенных и документально подтвержденных расходов, связанных с извлечением доходов.

Для налогоплательщиков, получающих авторские вознаграждения или вознаграждения за создание и исполнение произведений науки, искусства, открытий, изобретений и т.п., сумма профессионального вычета может быть определена без документального подтверждения расходов в размерах.

Размеры затрат, принимаемые к вычету при невозможности их документального подтверждения, в % к суммам с начисленного дохода. Табл 2

| Вид деятельности | Нормативы затрат |

| Создание литературных произведений, в том числе для театра, кино, эстрады и цирка | 20 |

| Создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна | 30 |

| Создание произведений скульптуры, монументально-декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике | 40 |

| Создание аудиовизуальных произведений (видео-, теле- и кинофильмов) | 30 |

| Создание музыкальных произведений:

— музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок: — других музыкальных произведений, в том числе подготовленных к опубликованию |

40

20 |

| Исполнение произведений литературы и искусства | 20 |

| Создание научных трудов и разработок | 20 |

| Открытия, изобретения и создание промышленных образцов (к сумме дохода, полученного за первые два года использования) | 30 |

Налогоплательщикам, получающим доходы от физических лиц, не являющихся налоговыми агентами, профессиональные налоговые вычеты предоставляются налоговыми органами на основании письменного заявления и налоговых деклараций по окончании налогового периода. Налогоплательщики, получающие доходы от налоговых агентов, реализуют право на профессиональный налоговый вычет путем письменного заявления налоговому агенту, осуществляющему выплату дохода.

Порядок исчисления и уплаты налога определяет механизм исчисления налога, момент получения дохода, применяемые налоговые ставки и обязанности налогоплательщиков и налоговых агентов.

Важным этапом для правильного исчисления налоговой базы является определение даты фактического получения налога. В соответствии со ст. 223 НК РФ дата фактического получения дохода в денежной форме определяется как день выплаты дохода, в том числе путем перечисления дохода налогоплательщиков в банк, либо по их поручению на счета третьих лиц. При получении дохода в натуральной форме датой его фактического получения считается день передачи дохода в натуральной форме налогоплательщику.

Налоговые ставки для исчисления налога на доходы физических лиц определены ст. 224 НК РФ и в зависимости от вида полученного дохода составляют: 30; 35; 9; 13; 15%.

Доходы физических лиц – нерезидентов (в том числе в виде дивиденды) облагаются но ставкам 30 и 15%. При исчислении налоговой базы необходимо помнить, что этой категории налогоплательщиков не предоставляется ни один из налоговых вычетов, предусмотренных гл. 23 НК РФ. Налоговая ставка в размере 30% действует в отношении всех доходов, полученных на территории РФ. Исключение составляют доходы в виде дивидендов от долевого участия в российских организациях, но ним налоговая ставка установлена в размере 15% (до 01.01.2008 г. применялась ставка 30%).

Налоговая ставка 9% установлена в отношении доходов в виде дивидендов для физических лиц, являющихся налоговыми резидентами РФ.

По ставке 9% облагаются также доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г., а также по доходам учредителей доверительного управления с ипотечным покрытием.

Налоговая ставка в размере 35% установлена в отношении следующих видов доходов:

- стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размера 4000 руб. за налоговый период;

- процентных доходов по вкладам в банках в части превышения суммы, рассчитанной исходя из действующей ставки рефинансирования Банка России, увеличенной на пять процентных пунктов в течение периода, за который начислены проценты, по рублевым вкладам, и 9% годовых – по вкладам в иностранной валюте;

- суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в п. 2 ст. 212 НК РФ (за исключением доходов от материальной выгоды по целевым заемным (кредитным) средствам, полученным и израсходованным на новое строительство или приобретение жилого дома и квартиры).

Налоговая ставка 13% установлена для всех остальных доходов, которые не подпадают под ставки 35, 30, 9%, в том числе и доходов от выигрышей в казино, игровых автоматах, тотализаторах, лотереях и иных подобных «трудовых» источников доходов.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные ставки. Общая сумма налога исчисляется по итогам налогового периода по всем доходам налогоплательщика, полученным в соответствующем налоговом периоде.

Налоговая база определяется в рублях и копейках, а сумма налога – в полных рублях.

Налоговые агенты с 1 января 2011 г. обязаны вести налоговые регистры в целях исчисления и уплаты НДФЛ (вместо форм 1-НДФЛ), а также представлять в налоговый орган сведения о доходах физических лиц и о суммах удержанного налога в налоговом периоде ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом (по форме 2-НДФЛ).

Форму регистра, а также порядок отражения аналитических данных организация разрабатывает самостоятельно.

Ведение налоговых регистров является обязательным, и налоговый агент обязан разработать и утвердить их форму (с учетом обязательных реквизитов, определенных п. 1 ст. 230 НК РФ) в учетной политике организации. Отсутствие налоговых регистров в соответствии со ст. 120 НК РФ признается грубым нарушением правил учета доходов и расходов и объектов обложения. Штраф за такое нарушение может составлять до 20% суммы неуплаченного налога (но не менее 40 000 руб.) в случае, если нарушение повлекло занижение налоговой базы, либо 10 000 руб., если не повлекло.

Налоговые агенты обязаны удерживать начисленную сумму налогов непосредственно из доходов налогоплательщиков при их фактической выплате. При этом удержанная сумма налога не должна превышать 50% суммы выплат.

Если у налогового агента нет возможности удержать налог в течение 12 месяцев, то он обязан в течение месяца с момента возникновения соответствующих обязательств письменно сообщить об этом в налоговый орган по месту своего учета.

Индивидуальные предприниматели, частные нотариусы и другие лица, занимающиеся частной практикой, исчисление и уплату налога осуществляют самостоятельно. Сумма налога исчисляется на основании декларации и уплачивается не позднее 15 июля года, следующего за отчетным, с зачетом авансовых платежей от предлагаемого дохода.