Страницы: 1 2

ГЛАВА 2. НАЛОГОВОЕ ПЛАНИРОВАНИЕ НА ПРЕДПРИЯТИИ ООО «ТРАНС МОБИЛЬ ВЕНЕВ»

2.1 Организация налогового планирования на предприятии

Сегмент придорожных комплексов в нашей стране заполнен не более чем на 30%, это можно заметить на пути к провинциальным городам. Самое благоприятное место для ведения данного бизнеса – федеральные трассы с наибольшей загруженностью. Целевая аудитория придорожных комплексов – туристы, дальнобойщики а так же люди, передвигающиеся на собственном транспорте. Таким образом придорожные комплексы представляют собой приоритетное направление в формировании малого бизнеса. Поэтому 8 лет назад было принято решение о строительстве придорожного комплекса ООО «Транс Мобиль Венев».

Срок окупаемости бизнеса зависит от суммы стартовых затрат. Крупные придорожные комплексы с прочной инфраструктурой окупаются в течение пяти-шести лет. Это вполне обычные сроки для подобной сферы бизнеса.

ООО «Транс Мобиль Венев» на протяжении пяти лет является одним из лучших придорожных комплексов на федеральной трассе «М4 Дон». Организация оказывает услуги на высоком профессиональном уровне и каждый проезжающий турист обещает в следующий раз остановиться именно здесь.

Как достигается сегодня такой спрос и такие финансовые результаты? Критерии оценки придорожного комплекса ООО «Транс Мобиль Венев»:

- наличие всех необходимых правоустанавливающих и нормативных документов как на земельный участок, так и на объекты дорожного сервиса;

- оснащенность современным оборудованием;

- соответствие нормативных требований, технических условий и проектных решений фактическому состоянию объекта;

- соблюдение правил оказания услуг, утвержденных соответствующими нормативными правовыми актами;

Приведем перечень услуг, которые оказывает придорожный комплекс ООО «Транс Мобиль Венев» (см. табл 2.1).

Таблица 2.1 Перечень оказываемых услуг ООО «Транс Мобиль Венев»

| Основные услуги | Дополнительные услуги |

| Магазин | Телефон |

| Кафе (бар) | Интернет |

| ресторан | Прачечная |

| Мойка автомобилей | Платежный терминал |

| Автостоянка | Аптека |

| Гостиничные номера | Сувенирная лавка |

| Кемпинг | Площадка для отдыха водителей |

Организационная структура налогового планирования в ООО «Транс Мобиль Венев» строится исходя из функционального состава планирования налоговых платежей: планирования, реализации плана и контроля за реализацией плана, а также в соответствии с выбранным на предприятии линейно-функциональным принципом построения управленческих взаимосвязей (см. приложение 1).

Планирование налоговых отчислений производится в рамках разработки годовой программы, которая формируется финансовым отделом совместно с руководителем организации. А так же, согласовывается график уплаты текущих налогов.

Управляющие гостиницы и кафе предоставляют полную информацию о текущем спросе на предоставляемые услуги финансовому отделу в виде ежемесячных аналитических отчетов.

Руководители остальных подразделений сдают финансовому директору ежемесячно отчеты по выполнению плана оказанных услуг.

Финансовый отдел предоставляет информацию касательно прогнозов, наличия финансовых ресурсов на дату запланированной уплаты налоговых платежей и осуществляет контроль за их уплатой.

На основании собранных сведений от руководителей структурных подразделений финансовым директором составляется перспективный план на будущий период.

Составленный план передается в порядке согласования финансовому отделу, который анализирует его, в части исчисления налоговых платежей, вносит коррективы и утверждает у генерального директора. Утвержденная производственная программа передается на исполнение.

Следующий этап — реализация запланированных показателей. Финансовый отдел исчисляет и закрепляет в бухгалтерском учете налоговые платежи, формирует бухгалтерскую отчетность, заполняет налоговые декларации. Осуществляет контроль за уплатой налогов в необходимых случаях согласовывает данные налогообложения и сводной отчетности с данными налогового органа либо получает консультации в последнем относительно возникших вопросов при анализе деклараций. В дальнейшем бухгалтерская и налоговая отчетность утверждается главным бухгалтером и подписывается генеральным директором. Финансовый отдел производит уплату налогов по распоряжению главного бухгалтера, согласованному с генеральным директором.

Контроль за правильностью исчисления налогооблагаемой базы и уплаты налогов в процессе непосредственной реализации налогового плана осуществляется финансовым отделом.

Контроль за эффективностью реализации запланированных действий производится на основании данных, предоставленных финансовым отделом.

Таким образом, в процедуре налогового планирования ООО «Транс Мобиль Венев» задействован финансовый отдел, ответственный непосредственно за налоговую политику предприятия.

Финансовый отдел насчитывает 2 человека. Функции отдела:

- разработка плана налоговых отчислений в соответствии с порядком, предусмотренным действующим законодательством, а также на основе информации о производственных возможностях, наличии денежных ресурсов (финансовый план) и данных налогового и бухгалтерского учета;

- контроль за правильностью ведения налогового учета и заполнения налоговых деклараций, справок и другой обязательной документации, представляемой в налоговые органы;

- реструктуризация налоговой задолженности предприятия;

- разработка финансовых схем по оптимизации налоговых платежей предприятия;

- контроль за своевременностью уплаты налоговых платежей финансовой службой;

- анализ действующего налогового законодательства, рекомендации по результатам проведенного анализа всем заинтересованным лицам;

- взаимоотношения с налоговыми органами всех уровней, органами налоговой полиции, таможни при проведении последними выездных и камеральных налоговых проверок, расследовании уголовных дел, возбужденных в связи с неуплатой налоговых платежей, а также при разрешении спорных и требующих неоднозначного разрешения вопросов налогообложения;

- регулярное предоставление руководству предприятия сведений о задолженности в бюджет и внебюджетные фонды по налоговым платежам.

Специалисты отдела имеют высшее образование, постоянно повышают свою квалификацию, посещая тематические семинары, проводимые сторонними организациями, изучая периодическую и научно-практическую литературу.

Финансовому отделу вменены следующие обязанности:

- отражение на счетах бухгалтерского учета предприятия операций по налогообложению;

- расчет в соответствии с данными бухгалтерского учета налоговых платежей, причитающихся к уплате в бюджет в отчетном периоде;

- подготовка и предоставление в налоговые органы и органы статистики налоговой и бухгалтерской отчетности.

Отдел состоит из главного бухгалтера, и помощника бухгалтера. При планировании налоговых платежей ООО «Транс Мобиль Венев» применяют следующие мероприятия по оптимизации налогового портфеля:

- метод отсрочки налогового платежа;

- метод принятия учетной политики с максимальным использованием предоставленных возможностей для снижения размера налоговых платежей;

- метод применения законодательно установленных льгот и преференций для различных отраслей народного хозяйства и групп налогоплательщиков.

В таблице 2.2 отражены данные объема оказанных услуг и реализованной продукции за 2016 и 2017 гг. в денежном выражении (см. табл. 2.2).

Таблица 2.2 – Продажи по номенклатурным группам

| Налоговые режимы | 2016 год | 2017 год |

| руб. | руб. | |

| ЕНВД (Магазин, кафе, мойка автомобилей, автостоянка, кемпинг) | 20 248 675 | 37 417 777 |

| ОСНО (Гостиница, торговые павильоны) | 7 436 208 | 10 925 626 |

| Итого | 27 684 883 | 48 343 403 |

Рассмотрим подробнее налоговые обязательства ООО «Транс Мобиль Венев» (см. табл 2.3).

Таблица 2.3 Налоговые обязательства ООО «Транс Мобиль Венев»

| Наименование налога | Налоговый период | Налоговая база | Ставка | Срок уплаты |

| НДС | Квартал | Совокупная стоимость по всем операциям продажи и авансам, полученным от покупателей. | 18% | не позднее 25-го числа месяца, следующего за истекшим кварталом |

| Страховые взносы | Календарный год | База для исчисления страховых взносов определяется как сумма выплат и иных вознаграждений, являющихся объектом обложения, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, не подлежащих обложению страховыми взносами (например, пособия, компенсации, материальная помощь и др.). | ПФР — 22%, ФОМС — 5.1%, ФСС — 2.9%, | не позднее 15 числа следующего за расчетным периодом (месяц) |

| Налог на доходы физ.лиц | Календарный год | Доходы работников, уменьшенные на сумму налоговых вычетов | 13% | авансовые платежи: не позднее 15 числа следующего за расчетным периодом (месяц) |

| Налог на имущество | Календарный год | Среднегодовая остаточная стоимость объектов обложения, определяемая по данным бухгалтерского учета | 2.2% | не позднее 25-го числа месяца, следующего за истекшим кварталом |

| Земельный налог | Календарный год | Кадастровая стоимость земельной площади | авансовые платежи: на позднее последнего дня месяца, следующего за истекшим периодом | |

| Единый налог на вменённый доход | Квартал | Произведение базовой доходности, физического показателя за отчетный период и двух коэффициентов К1 и К2 | 15% | не позднее 25-го числа месяца, следующего за истекшим кварталом |

| Налог на прибыль | Календарный год | Полученный доход за минусом понесенных расходов | 20% | не позднее 28-го числа месяца, следующего за истекшим кварталом |

Ввиду постоянных изменений в части налогового законодательства могут происходить значительные изменения в части исчисления и уплаты налога.

Стоит пояснить, что при расчете единого налога на вмененный доход к уплате всегда используется коэффициент К1 по ЕНВД.

К1 — это так называемый коэффициент-дефлятор, который федеральные власти регулярно пересматривают с целью зафиксировать изменение потребительских цен при расчете налога на вмененный доход. Его высчитывает, а затем Министерство экономического развития РФ публикует его каждый год до 20 ноября. На основании приказа МЭР от 30.10.2017 № 579 на 2018 год он составил 1,868.

Коэффициент напрямую влияет на сумму налога. Напомним формулу для расчета налоговой базы по ЕНВД: НБ = БД × К1 × К2 × (ФП1 + ФП2 + ФП3), где:

НБ — это аббревиатура словосочетания «налоговая база»;

БД — установленная на федеральном уровне базовая доходность;

К1 и К2 — корректирующие коэффициенты, которые могут менять федеральные и региональные власти;

ФП1, ФП2 и ФП3 — физические показатели, регистрируемые налогоплательщиком при осуществлении деятельности в каждом месяце квартала (площадь, количество работников или транспортных средств).

Заметно, что К1 в формуле играет большую роль: чем выше этот показатель, тем больше платят предприниматели и организации, даже если остальные параметры бизнеса остаются прежними.

К1 на 2018 год (ЕНВД) составляет 1,798. В 2018-ом он вырастет до 1,868. В процентном соотношении разница примерно 4 %. Именно такую инфляцию прогнозируют власти, поэтому и закладывают соответствующий рост в показатели.

К2 — это корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности.:

- ассортимент товаров (работ, услуг);

- сезонность;

- режим работы;

- фактический период времени осуществления деятельности;

- величину доходов;

- особенности места ведения предпринимательской деятельности;

- площадь информационного поля электронных табло; площадь информационного поля наружной рекламы с любым способом нанесения изображения;

- площадь информационного поля наружной рекламы с автоматической сменой изображения;

- количество автобусов любых типов, трамваев, троллейбусов, легковых и грузовых автомобилей, прицепов, полуприцепов и прицепов-роспусков, речных судов, используемых для распространения и (или) размещения рекламы;

- иные особенности.

К2 устанавливается представительными органами муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов федерального значения.

В Тульской области, где ООО «Транс Мобиль Венев» ведет свою деятельность коэффициент К2 в 2017 году составлял 1, а в 2018 году К2 остался неизменным.

На данный момент льготы по специальным налоговым режимам регионального характера отсутствуют.

Рассмотрим финансовые показатели ООО «Транс Мобиль Венев». (см. бухгалтерскую (финансовую) отчетность в Приложении).

В 2017 г. на основании увеличения спроса, объем оказанных услуг увеличилось на сумму 20 658 520 руб., что составило 174,62% продаж за 2016 год. Сумма задолженности по расчетам с бюджетом на начало 2017 года составила 2 068 825,66 руб.

Начислено налогов за 2017 год – 7 894 171,54 руб., в т.ч. ЕНВД – 1 280 366,37 руб., страховые взносы – 1 919 984,17 руб., земельный налог – 3 341 027,00 руб., налог на имущество – 1 205 186,00 руб., налог на прибыль – 59 167,00 руб., НДС – 88 441 руб.

Уплачено налогов за 2017 год – 8 844 171,95 руб., в т.ч. ЕНВД – 1 123 356,37 руб., страховые взносы – 1 858 436,21 руб., земельный налог – 4 010 000,88 руб., налог на имущество – 1 704 770,49 руб., налог на прибыль – 59 167,00 руб., НДС – 88 441 руб. Начислено пени за несвоевременную оплату налогов в сумме 32 501,71 руб., уплачено – 32 501,71 руб.

Остаток задолженности на конец 2017 года по налогам составил 1 118 825,25 руб.

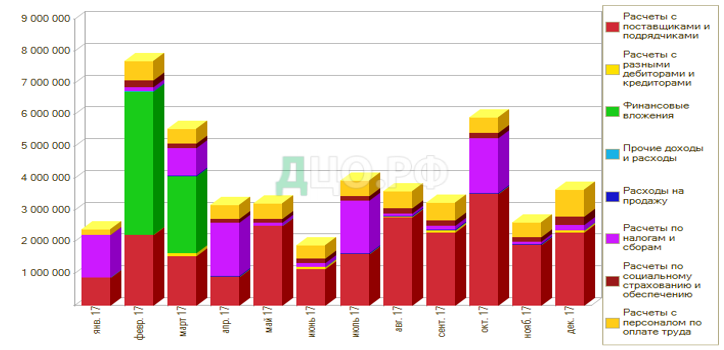

Кроме налоговых обязательств выполненных предприятием существуют и другие расходы отображенные в таблице 2.4 и на рисунке 2.1.

Таблица 2.4 Расходы ООО «Транс Мобиль Венев»

| Вид расхода | 2017 |

| руб. | |

| Расчеты с поставщиками и подрядчиками | 23 678 342 |

| Расчеты с разными дебиторами и кредиторами | 335 979 |

| Финансовые вложения (займы) | 6 920 000 |

| Прочие доходы и расходы (% банка) | 41 308 |

| Расходы на продажу | 96 801 |

| Расчеты по налогам и сборам | 8 022 145 |

| Расчеты по социальному страхованию и обеспечению | 1 858 436 |

| Расчеты с персоналом по оплате труда | 5 815 781 |

| Итого | 46 768 792 |

2.2 Анализ налогооблагаемой базы и налоговой нагрузки на предприятии ООО «Транс Мобиль Венев»

Для определения налогооблагаемой базы для основных налогов предприятия: НДС, налога на имущество, и налога на прибыль, рассмотрим коэффициенты прироста имущества, выручки от реализации и прибыли предприятия за период 2016-2017 года (см. табл. 2.5).

Таблица 2.5 Коэффициенты прироста

| Показатели | 2016 год, руб. | 2017 год, руб. | Коэффициент прироста показателя |

| Среднегодовая стоимость имущества (активов) руб. | 43 696 509 | 56 272 362 | 1,28 |

| Выручка от реализации (оказание услуг) по ОСНО руб. | 7 436 208 | 10 925 626 | 1,46 |

| Прибыль до налогообложения по ОСНО | 52 486 | 295 837 | 5,63 |

| Выручка по ЕНВД | 20 248 675 | 37 417 777 | 1,84 |

| Общая выручка | 27 684 883 | 48 343 403 |

Проводя анализ полученных данных, можно отметить, что среднегодовая стоимость имущества за анализируемый период возросла и составила 56 272 362 руб., коэффициент прироста составил 1,28., что можно интерпретировать как рост на 12,8%.

Выручка от реализации товаров (работ, услуг) также имела тенденцию к росту и составила в 2017 г., коэффициент прироста составил 1,46.

Прибыль по деятельности ОСНО, полученная предприятием в 2017 г., возросла в абсолютном выражении на 25 788 руб., соответственно коэффициент прироста показателя в 2017 году составил 5,63, то есть наблюдается значительный рост налогооблагаемой базы по налогу на прибыль.

Так, например, на следующий налоговый период 2018 год произойдут изменения следующего плана:

- ввод в эксплуатацию и принятия на баланс основного средства (здания кафе № 2 «У Татьяны»);

- получение лицензии на право пользования недрами.

Одним из показателей эффективной работы предприятия, и в том числе оптимизации налогов, является размер налоговой нагрузки на предприятие.

Для определения уровня совокупной налоговой нагрузки нам необходимо рассчитать отношение суммы всех налогов, уплаченных предприятием, к общей сумме доходов, полученной предприятием (см. табл. 2.6).

Таблица 2.6 Уровень совокупной налоговой нагрузки

| Показатели | 2016 год | 2017 год | Отклонение (+/-) | Темп прироста % |

| Общая величина доходов, руб. | 27 684 883 | 48 343 403 | +20 658 520 | 74,62 |

| Налоговые платежи, руб. | 6 412 681 | 8 844 171 | +2 431 490 | 37,92 |

| Уровень совокупной налоговой нагрузки предприятия, % | 23,16 | 18,29 | -4,87 |

Анализируя представленные в таблице 2.6 данные, следует отметить что за анализируемый период уровень налоговой нагрузки на предприятие имел тенденцию к уменьшению и составил в 2017 г. 18,29 %, что на 4,87 % меньше аналогичного показателя в 2016 г.

Данные таблицы позволяют оценить влияние общей величины доходов предприятия и суммы налоговых платежей на уровень совокупной налоговой нагрузки. Так, учитывая, что темп прироста доходов составил 74,62%, а темп прироста налоговых платежей – 37,92 %, можно сделать вывод о том, что причиной уменьшения налоговой нагрузки стал более быстрый рост общих доходов предприятия в сравнении с уменьшением размера налоговых платежей.

Таким образом, был проведен анализ налогового планирования на предприятии ООО «Транс Мобиль Венев». Была изучена организационная структура налогового планирования на предприятии ООО «Транс Мобиль Венев», а также проведен анализ налогооблагаемой базы, налогового поля и налоговой нагрузки.

С целью сокращения расходов по налогообложению организация продолжает вкладывать ресурсы в развитие тех видов деятельности, которые относятся к ЕНВД (см. табл. 2.7).

Таблица 2.7 Виды деятельности на ЕНВД

| Виды предпринимательской деятельности | Физ. показатели | Баз. доход. | |

| 03 | Оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств | Число работников | 12 000 |

| 04 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств на платных стоянках | Общая S стоянки | 50 |

| 07 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы | S торгового зала | 1 800 |

| 11 | Оказание услуг общественного питания через организации общественного питания, имеющие залы обслуживания посетителей | S зала обслуживания | 1 000 |

| 17 | Оказание услуг по временному размещению и проживанию | Общая S помещения для временного размещения и проживания | 1 000 |

Проанализируем детально приобретенную выгоду от ЕНВД по финансовым результатам 2017 года. (см. табл. 2.8 и налоговые декларации по единому налогу на вмененный доход для отдельных видов деятельности в приложении).

Таблица 2.8 Выгода от ЕНВД

| Наименование | Сумма | Процент от выручки |

| Доходы по ЕНВД | 37 417 777 руб. | 100 % |

| Сумма исчисленного за налоговый период единого налога на вмененный доход | 1 691 348 руб. | 4,52 % |

| Сумма уплаченных страховых взносов которые уменьшают сумму налога по ЕНВД | 422 766 руб. | 1,12 % |

| Сумма налога к уплате | 1 268 582 руб. | 3,39 % |

Для сравнения рассчитаем сумму НДС, которую уплатила бы организация с приведенных доходов на общем налогообложении:

Без учета вычетов: 37 417 777 * 18% =6 735 199 руб.

Предположительно, уменьшаемый вычет по НДС, составил 3 389 400 руб. Следовательно сумма НДС к выплате составит 3 345 799 руб.

За минусом расходов мы получили доналогооблагаемую прибыль в 2017 году в размере 295 837 руб. В данном случае налог на прибыль составит 59 167 руб.

Сумма перечисленного налога по ЕНВД значительно меньше чем на ОСНО потому что, на ОСНО организация платит дополнительные налоги:

- налог на прибыль организаций по ставке 20%

- НДС по ставке 18%;

- налог на имущество организаций по ставке до 2,2%.

- Земельный налог по кадастровой стоимости земельной площади.

Для дальнейшей минимизации налогов я предлагаю:

- перевести гостиницу с ОСНО на УСН режим «доходы»; на ЕНВД перевод невозможен в связи с тем, что общая площадь объекта превышает разрешенные 500 кв.м.

- перевести кафе «У Татьяны» с ЕНВД на УСН режим «доходы минус расходы».

Рассмотрим налоговые показатели гостиницы при ОСНО в 2017 году (см. табл. 2.9).

Таблица 2.9 Налоговые показатели гостиницы

| 2017 год | |

| Доходы (в т.ч НДС) | 4 460 700 руб. |

| НДС 18% | 680 445 руб. |

| Выручка | 3 780 255 руб. |

| Себестоимость | 2 087 000 руб. |

| До налогооблагаемая прибыль | 1 693 255 руб. |

| Налог на прибыль 20% | 338 651 руб. |

| Сумма налогов: | 1 019 096 руб. |

Из данной таблицы 2.9 исходит, что в 2017 году организация заплатила с деятельности гостиницы по ОСНО налогов на общую сумму 1 019 096 руб.

Далее, рассмотрим результаты по уменьшению суммы налогов при переводе гостиницы на УСН (режим «доходы») (см.табл.2.10).

Таблица 2.10 Сумма налога по гостинице

| Наименование | Доходы, руб. | Ставка налога, % | Сумма исчисленного налога за 2018 год, руб. |

| Гостиница | 4 460 700 | 6 | 267 642 |

Сравнение данных таблиц доказывает уменьшение налоговой нагрузки почти на 74%.

Вернемся к Кафе «У Татьяны». Рассмотрим налоговые показатели по ЕНВД (см. табл. 2.11).

Таблица 2.11 Налоговые показатели по ЕНВД кафе «У Татьяны»

| Наименование | Величина физического показателя за месяц, кв.м | Ставка налога, % | Сумма исчисленного ЕНВД за 2018 год, руб |

| Кафе | 148 | 15 | 895 744 |

Сравним возможные показатели деятельности кафе по УСН «доходы минус расходы» в таблице 2.12.

Таблица 2.12 Деятельность кафе по УСН

| Доходы | 16 425 000 |

| Расходы | 12 729 310 |

| Налогооблагаемые доходы | 3 695 690 |

| 15% | 554 354 |

По результатам сравнения мы убедились, что переход на предложенный мною режим УСН «доходы минус расходы» для гостиницы сокращает налоговую нагрузку на 38%.

Приведенная мною ниже таблица 2.13 доказывает существенный положительный результат при переводе гостиницы с ОСНО на УСН режим «доходы» и кафе «У Татьяны» с ЕНВД на УСН режим «доходы минус расходы».

Таблица 2.13 Результаты перевода на УСН

| Наименование | До минимизации налогов | После минимизации налогов | Положительная разница | % уменьшения налоговой нагрузки |

| КАФЕ УСН режим «доходы минус расходы» 15% | 895 744 | 554 354 | 341 390 | 38 |

| ГОСТИНИЦА УСН режим «доходы» 6% | 1 019 096 | 267 642 | 751 454 | 73 |

Результат применения предложений для ООО «Транс Мобиль Венев»:

- экономия денежных средств в размере 1 092 844 руб, что успешно будут использованы в развитии дальнейшей хозяйственной деятельности данной организации;

- простота расчетов;

- отсутствие НДС;

- отсутствие налога на прибыль;

- легализация бизнеса и избавление от постоянного страха перед фискальными органами, поскольку величина единого налога не зависит от реальных оборотов;

- упрощение учета доходов и расходов;

- уменьшение суммы налога на величину уплаченных страховых взносов (но не более, чем на 50%);

- упрощение основ налогового администрирования в сокращении количества бухгалтерских отчетов, представленных ИФНС;

- уменьшение сумм налоговых начислений в бюджет;

- возможность выполнить свои обязательства по перечислению налогов в бюджет своевременно и в полном объеме;

- возможность использовать сэкономленные средства в развитии новых направлениях бизнеса;

- возможность создания новых рабочих мест;

- возможность повышения квалификации персонала

- возможность превышения более квалифицированных сотрудников.

Анализ налоговой нагрузки показал, что при применении упрощенной системы налогообложения предприятие может реально снизить свою налоговую нагрузку. При этом затраты предприятия будут минимальными, упроститься система налогового учета предприятия.

ЗАКЛЮЧЕНИЕ

В настоящее время каждая организация, независимо от вида деятельности и формы собственности, сталкивается с необходимостью платить налоги, что при неграмотном подходе и системных ошибках оборачивается лишними затратами, а в период экономического кризиса из-за недостатка банковских финансовых ресурсов, трудности получения заемных средств организациям необходимо опираться в основном только на свои ресурсы. Поэтому необходимо проводить оптимизацию налогообложения предприятия, что сделает доходы максимальными, а налоги минимальными, не вступая в противоречие с законодательством.

Налоги – один из рычагов воздействия государства на рыночную экономику. В условиях рыночных отношений налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики.

С налогообложением связаны все сферы финансовой деятельности организации. Значимость налогового планирования обусловлена существенными величинами налоговых платежей в общей сумме расходов, высоким уровнем налоговой нагрузки, тяжестью налогового бремени предприятий.

Налоговое планирование позволяет прогнозировать налоговые отчисления предприятия в краткосрочном и долгосрочном периодах, существенно сократить расходы и снизить риск финансовых затруднений, а так же максимально эффективно управлять имеющимися ресурсами.

Кроме того, экономия на налоговых платежах позволяет укрепить финансовое состояние предприятия, ведь высвободившиеся суммы денежных средств можно направить, например, на увеличение собственного капитала.

Необходимость налогового планирования изначально определена современным налоговым законодательством, изначально предусматривающее различные налоговые режимы, в зависимости от статуса налогоплательщика, направлений и результатов его финансово — хозяйственной деятельности, места регистрации и организационной структуры организации налогоплательщика.

Цель выпускной квалификационной работы достигнута путём реализации поставленных задач. На основании проведенного мною исследования можно сделать следующие выводы:

- Управление предприятием в условиях быстро изменяющегося законодательства и состояния внешней среды требует быстрой реакции. Поэтому планирование в организации подразумевает заблаговременный учет всех факторов, которые могут оказать влияния на деятельность предприятия.

- Несмотря на то, что вопрос планирования налоговых платежей определяется для каждого предприятия индивидуально, в ходе работы были выделены и описаны основы налогового планирования, а именно элементы, методы и этапы.

- Каждое предприятие обязано осуществлять налоговое планирование для достижения наибольшего его финансового процветания. Профессионально выполненное налоговое планирование – важный шаг к процветанию предприятия.

Проведенный анализ и предложения по проведению мероприятий по оптимизации налогообложения наглядно показывают перспективы снижения налоговых платежей предприятия, снижения его налоговой нагрузки, снижения текущих издержек и повышения финансовой устойчивости предприятия. За счет чего произойдет высвобождение значительной части финансовых ресурсов предприятия и создаст условия для дальнейшего функционирования предприятия. Желательно, чтобы предложенные пути решения были приняты предприятием во внимание и использованы в дальнейшем для укрепления потенциала ООО «Транс Мобиль Венев».

Необходимость налогового планирования заложена в самом налоговом законодательстве, которое предусматривает конкретные налоговые режимы для разных ситуаций, допускает многообразие методов для исчисления налоговой базы и предлагает налогоплательщикам различные налоговые льготы, если они будут действовать в желательных властным органам направлениях.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Апресова Н.Г. Правовые основы налогообложения и налогового планирования хозяйствующих субъектов. Учебное пособие. – М.: Проспект, 2014. – 144 с.

- Беликова Т.Н. Учет и отчетность в малом бизнесе. – М.: Питер, 2016. – 176 с.

- Брызгалин А.В., Берник В.Р., Головкин А.Н., Брызгалин В.В. Методы налоговой оптимизации. — М.: Аналитика-Пресс, 2006. – 131 с.

- Ворожбит О.Ю, Водопьянова В.А. Налоги и налогообложение. Налоговая система Российской Федерации. Учебное пособие. – М.: РИОР, 2018. – 176 с.

- Вылкова Е.С. Налоговое планирование. Теория и практика. Учебник. – М.: Юрайт, 2014. – 672 с.

- Высоцкий А.А. Финансовое планирование. Искусство создавать доход. – М.: Visotsky Consulting, 2017. – 234 с.

- Гартвич А.В. Бухгалтерский учет в таблицах и схемах. – М.: Феникс, 2015. – 264 с.

- Грисимова Е.Н. Налогообложение. Учебное пособие. – М.: ОЦЭиМ, 2002. – 348 с.

- Евстигнеев Е., Викторова Н.Г. Налоговый менеджмент и налоговое планирование в России. – М.: Инфра-М, 2018. – 272 с.

- Захарьин В.Р. Налоги и налогообложения. Учебное пособие. – М.: Форум, Инфра-М, 2016. – 336 с.

- Касьянова Г.Ю. НДС. Налоговые вычеты и отнесение на затраты, восстановление на расчеты с бюджетом. – М.: АБАК, 2013. – 144 с.

- Касьянова Г.Ю. Упрощенная система налогообложения. Применение организациями и индивидуальными предпринимателями. – М.: АБАК, 2015. – 280 с.

- Кийосаки Р. Налоговые секреты: пер. с англ. / Под ред. С. Э. Борич . – Минск: Издательство «Попурри», 2015. – 80 с.

- Краснопёрова О.А. Специальные налоговые режимы. Нормы налогового законодательства. – М.: Рид Групп, 2013. — 192 с.

- Курбангалеева О.А. «Упрощенец». Все о специальном налоговом режиме для малого бизнеса. – М.: Эксмо, 2010. – 368 с.

- Левшова С.А. Бухгалтерская и налоговая отчетность в таблицах и примерах. – М.: Питер, 2018. – 144 с.

- Либерман И.А. Планирование на предприятии – М.: РИОР ИНФРА, 2016. – 320 с.

- Мамрукова О.И. Налоги и налогообложение. Учебное пособие. – М.: Омега-Л, 2015. – 416 с.

- Медведев А.Н. Как планировать налоговые платежи: Практическое руководство для предпринимателей. – М.: ИНФРА-М, 1996. – 192 с.

- Митюкова Э.С. Налоговое планирование – М.: АйСи Групп, 2017. – 360 с.

- Новоселов К.В. Налог на прибыль, Руководство по формированию налоговой базы. Исчислению и уплате налога. Учебно-практическое пособие. – М.: АйСи Групп, 2018. – 440 с.

- Пансков В.Г. Налоги и налогообложение. Теория и практика. Том 2. – М.: Юрайт, 2017. – 400 с.

- Пансков В.Г. Налоги и налогообложение. Учебник. – М.: Юрайт, 2015. – 392 с.

- Ройбу А.В. Налоговое планирование. Схемы минимизации налогов в современном российском правовом поле: практическое руководство.– М.: Эксмо, 2012. – 314 с.

- Савкина Р.В. Планирование на предприятии – М.: издательско-торговая корпорация «Дашков и К», – 205 с.

- Сергеева Т.Ю. Методы и схемы оптимизации налогообложения: практическое руководство. – М.: Экзамен, 2006. – 175 с.

- Скворцов О.В. Осуществление налогового учета и налогового планирования в организации. Учебное пособие. – М.: КНОРУС, 2018. – 194 с.

- Смолицкая Е.Е. Законные налоговые схемы. – М.: Проспект, 2018. – 288 с.

- Суглобов А.Е., М.И. Мигунова. Основы налогового планирования – М.: издательство «Юнити», 2018. – 247 с.

- Тихонов Д.Н, Липник Л.Г. Налоговое планирование и минимизация налоговых рисков, — М.: Альпина Паблишер, 2013. – 256 с.

- Филатова В.О. Бухгалтерский учет для руководителей и предпринимателей. – М.: БХВ-Петербург, 2015. – 288 с.

- Черник Д.Г., Сенков В.А. Налоги и налогообложение. Учебное пособие. – М.: Юрайт, 2015. – 380 с.

- Романов А.Н. Налоги и налогообложение. – М.: ЮНИТИ-ДАНА, 2014. – 89 с.

- Полежанов Р.Л. Налоговый кодекс: прогноз на будущее. М.: Российский налоговый курьер, 2008. – 340 с.

- Рыманов А. Ю. Налоги и налогообложение: Учеб. пособие. — 2-е изд. — М.: ИНФРА-М, 2009. -331 с.

- Александров И. М. Налоги и налогообложение: учебник. — 7-е изд., перераб. и доп. — М: Издательско — торговая корпорация «Дашков и К°», 2007. — 318 с.

- Косалапов, А. И. Налоги и налогообложение: Учебное пособие. – М.: издательско-торговая корпорация «Дашков и К», 2007. — 872 с.

- Селезнева Н.Н.. Налоговый менеджмент. Администрирование. Планирование. Учет. — М.: ЮНИТИ – ДАНА, 2007. — 381 с.

- Е. Вылкова, М. Романовский. Налоговое планирование — СПб.: Питер, 2004. — 634 с.

- nalog.ru — официальный сайт Федеральной Налоговой Службы.

- http://econom.nsc.ru/eco/arhiv/ReadStatiy/2007_01/Bukina.htm — журнал «Эко», статья о корпоративном налоговом менеджменте.

- http://www.grandars.ru/student/nalogi/nalogovoe-planirovanie.html — энциклопедия экономиста.

Страницы: 1 2