Методы оценки инвестиционных проектов не во всех случаях могут быть едиными, принимая во внимание, что инвестиционные проекты различаются по масштабам затрат, срокам их полезного использования, по полезным результатам, а также по стадии реализации проекта.

К небольшим инвестиционным проектам, не требующим значительных капитальных вложений и не оказывающим существенного влияния на основные показатели деятельности предприятия, можно применять простейшие способы расчета. Реализация более масштабных инвестиционных проектов, требующих больших инвестиционных затрат, вызывает необходимость учета многих факторов, как следствие, проведения более сложных расчетов, а также уточнения методов оценки эффективности.

В настоящее время существует ряд методов оценки инвестиционных проектов. Оценка эффективности инвестиционных проектов основана на сравнении планируемого объема инвестиций и ожидаемых в будущем поступлений денежных средств (или фактических инвестиций и доходов, если речь идет об анализе уже реализованного инвестиционного проекта).

В случае если инвестиционный проект связан с началом деятельности предприятия, можно считать достаточными анализ и оценку самого инвестиционного проекта. Инвестиционный проект, осуществляемый на действующем предприятии – это, конечно, обособленная, но все же неотъемлемая часть функционирования предприятия. Часто приходится отвечать на вопрос не только об эффективности, целесообразности осуществления проекта, но и на вопрос о том, как его осуществление может повлиять на итоги работы предприятия. Значит, в ходе анализа инвестиционного проекта необходимо произвести комплексный финансовый анализ деятельности предприятия.

На мой взгляд, следует подчеркнуть, что при оценке инвестиционных проектов необходимо учитывать следующие факторы. Инвестиционный проект является частью деятельности предприятия, следовательно, должен гармонично вписываться в стратегический план данного предприятия и должен способствовать достижению поставленных целей. Принятие инвестиционного решения, основой которого является анализ и оценка инвестиционного проекта, должно осуществляться на альтернативной основе, т.е. из двух или нескольких инвестиционных проектов необходимо выбрать наиболее эффективный. Анализ и оценка нескольких инвестиционных проектов должны осуществляться с помощью одинаковых методов и критериев эффективности.

Изучение научной литературы по проблемам инвестиций и оценки эффективности инвестиций позволило сделать вывод о том, что в настоящее время существует ряд методов оценки инвестиционных проектов, в основе многих из них лежит сравнение планируемого объема инвестиций и ожидаемых в будущем поступлений денежных средств (или фактических инвестиций и доходов, если речь идет об анализе уже реализованного инвестиционного проекта). Методы оценки эффективности можно разделить на группы, положив в основу различные классификационные признаки. По виду обобщающего показателя, выступающего в качестве критерия экономической эффективности, можно выделить:

- абсолютные методы, в которых показатель эффективности вычисляется как разность между стоимостной оценкой результатов и затрат, необходимых для достижения подобного результата

- относительные методы, в которых показатель эффективности (Кэф.) является отношением результата к соответствующим затратам

- временные методы, которые оценивают период окупаемости инвестиционных затрат

По методу сопоставления разновременных денежных затрат и результатов можно выделить статические и динамические методы.

Статические методы – это методы, с помощью которых денежные потоки, возникающие в разное время, оцениваются как равноценные. К этой группе методов относятся, например, срок окупаемости инвестиций (Payback Period, PP), коэффициент эффективности инвестиций (Accounting Rate of Return, ARR).

Динамические методы – это методы, в которых денежные потоки, вызванные реализацией инвестиционного проекта, приводятся к сопоставимому виду с помощью дисконтирования, обеспечивая сопоставимость разновременных проектов. К группе динамических методов относятся такие методы, как чистый дисконтированный доход (чистая текущая стоимость) (Net Present Value, NPV), индекс рентабельности инвестиций (Profitability Index, PI), внутренняя норма рентабельности (Internal Rate of Return, MIRR), дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP).

Статические методы не включают дисконтирование. Данные методы имеют существенные недостатки, связанные с тем, что не в полной мере учитывается временной аспект стоимости денег, факторы, связанные с инфляцией и риском. Одновременно с этим усложняется процесс проведения сравнительного анализа проектных и фактических данных по годам использования инвестиционного проекта. Поэтому статические методы оценки эффективности инвестиционных проектов можно применять только для краткосрочных инвестиционных проектов, в случаях, когда затраты и результаты равномерно распределены по всему сроку реализации проекта. Однако они обладают важным преимуществом, связанным с простотой и быстротой расчета, общедоступности для понимания.

Статические методы оценки инвестиций можно разделить на две группы:

- методы абсолютной эффективности. К данной группе относятся метод, связанный с расчетом сроков окупаемости проекта, и метод, основанный на определении нормы прибыли на капитал (метод эффективности инвестиций);

- методы сравнительной эффективности. К ним можно отнести такие методы как: метод накопленного сальдо денежного потока (накопленного эффекта) за расчетный период, метод сравнительной эффективности – метод приведенных затрат, метод сравнения прибыли.

Теория абсолютной эффективности инвестиций основана на том, что реализации подлежит такой проект, который обеспечивает инвестору заданный (нормативный) уровень эффективности. Таким образом, если ожидаемый уровень нормы прибыли на капитал или срок окупаемости проекта будет удовлетворять инвестора (т.е. будет не ниже нормативного значения), такой проект будет реализован.

Теория сравнительной эффективности инвестиций основана на сравнении, сопоставлении показателей нескольких (не менее двух) проектов и выборе для реализации среди них того, который обеспечивает либо минимальную сумму приведенных затрат, либо максимум прибыли, либо максимум накопленного эффекта за расчетный период.

Динамические методы в отличие от статических (и это является их преимуществом, особенно если мы имеем в виду среднесрочные и долгосрочные проекты) учитывают изменение стоимости денег во времени (временная стоимость денег). Временная стоимость финансовых ресурсов имеет два аспекта. Первый аспект связан с покупательной способностью денег. Денежные средства в данный момент и через определенный промежуток времени при равной номинальной стоимости имеют совершенно разную покупательную способность. При современном состоянии экономики и уровне инфляции денежные средства, не вложенные в инвестиционную деятельность или на хранение в банк, очень быстро обесцениваются. Второй аспект связан с обращением денежных средств как капитала и получением доходов от этого оборота. Для оценки временной стоимости денег существует понятие дисконтирование. Дисконтирование доходов – это приведение доходов к моменту вложения капитала. Дисконтирование – способ, который используется при оценке инвестиционных проектов и заключается в выражении будущих денежных потоков, связанных с реализацией проекта, через их стоимость в текущий момент времени. Тем самым методы этой группы преодолевают главные недостатки статических методов, однако имеют свои. Среди основных недостатков можно назвать трудность и неоднозначность прогнозирования денежного потока, сложность в выборе ставки дисконта, а также необходимость учитывать допущение о существовании совершенного рынка капитала.

Методы анализа эффективности инвестиций, основанные на учетных оценках, имеют следующие недостатки:

– не учитывают сроки получения прибыли, поэтому проекты, имеющие в результате одинаковую прибыль, но отличающиеся по срокам ее получения, оцениваются как проекты с равной эффективностью;

– не учитывают различную степень риска проектов: проекты, имеющие разную степень риска, но равную прибыль на единицу инвестиций, оцениваются как равные по эффективности проекты;

– не дают достоверной информации о вкладе проекта в наращивание рыночной стоимости фирмы.

Принятие инвестиционных решений на основе рассмотренных критериев предполагает соблюдение следующих условий:

- Чистая прибыль от инвестиций данного вида должна превышать прибыль от размещения на банковском депозите аналогичной суммы средств.

- Рентабельность инвестиций, рассчитанная как отношение чистой прибыли к общей сумме инвестиций, должна быть выше темпов инфляции, т. е. должно соблюдаться следующее условие: чистая рентабельность должна быть больше темпов инфляции.

- Рентабельность инвестиционного проекта с учетом фактора времени (временной стоимости денег) должна быть выше, чем чистая рентабельность альтернативных проектов.

- Рентабельность активов предприятия, рассчитанная как отношение прибыли к их общему объему, после реализации проекта растет и в итоге превышает среднюю ставку банковского процента по заемным средствам, т. е. экономическая рентабельность активов больше средней процентной ставки за кредит.

На наш взгляд, применение этих методов может в достаточно высокой степени показать корректную картину об эффективности инвестиций. Однако не один из перечисленных методов не может быть использован сам по себе, без учета результатов по другим критериям, т. е. применять эти методы стоит только в комплексе. Каждый из методов имеет очень важное преимущество: они имеют четкие математически формулы, результаты и критерии. Описанные выше методы являются необходимыми при принятии решений на предприятии по поводу проектов, которые идентичны по всем качественным параметрам. Однако это не всегда достаточно для принятия решения об инвестировании на действующем предприятии. Поскольку одной из задач при оценке эффективности инвестиционных проектов является анализ того, насколько тот или иной проект соответствует целям и стратегии предприятия, необходимо применение такого метода, который бы позволили решить данную задачу. На наш взгляд, это возможно, например, с помощью метода экспертных оценок.

2.2. Критерии оценки коммерческой эффективности инвестиционных проектов предприятий

Оценка эффективности инвестиционного проекта может производиться с учетом социально-экономических последствий его осуществления для общества в целом и с учетом финансовых последствий только для субъекта (оператора), реализующего проект, в предположении, что он производит все необходимые затраты и получает все его результаты. В первом случае определяется общественная (социально-экономическая), а во втором — коммерческая эффективность инвестиционного проекта.

Главными принципами оценки эффективности инвестиционного проекта являются:

- рассмотрение проекта на протяжении его жизненного цикла;

- моделирование денежного потока, связанного с осуществлением проекта:

- учет фактора времени.

Денежный поток представляет собой зависимость от времени денежных поступлений и платежей при реализации порождающего его проекта в течение расчетного периода. Для его формирования выбирается некоторый временной интервал (месяц, квартал, год), за который определяется сальдо (разность) ожидаемых притоков и оттоков денежных средств, которое может быть как отрицательным, так и положительным. При оценке инвестиционных проектов в нефтегазовой отрасли в связи с их большими жизненными циклами этот интервал, как правило, выбирается равным году. Поэтому денежный поток представляет собой последовательность (в рамках расчетного периода) годовых сальдо притоков и оттоков денежных средств.

Дисконтированием денежного потока называется приведение его интервальных (годовых) денежных значений сальдо к их ценности на определенный момент времени, который называется моментом приведения. В качестве момента приведения (при оценке нефтегазовых проектов) чаще всего выбирается начало первого года расчетного периода.

Основным экономическим нормативом, используемом при дисконтировании, является норма дисконта (Е), выражаемая в долях единицы или в процентах в год.

Норма дисконта, используемая при оценке коммерческой эффективности, отражает годовой процент, получаемый на вложенный капитал, ниже которого потенциальный инвестор (инвесторы) считает финансирование инвестиционного проекта неприемлемым. Каждый хозяйствующий субъект индивидуально оценивает требуемую норму дохода на вложенный капитал с учетом возможностей альтернативного использования капитала, своего финансового состояния и сопутствующих реализации проекта рисков.

Дисконтирование сальдо денежного потока, соответствующего году t, осуществляется путем умножения его значения на коэффициент дисконтирования, рассчитываемый по формуле:

αm = 1/(1 + Е)m,

где:

Е — годовая норма дисконтирования в размере 0,15;

m — порядковый номер шага расчетного периода (от 1 до т-го);

1 — базовый (начальный) шаг (год).

Основными показателями при оценке коммерческой эффективности инвестиционного проекта являются:

- чистый дисконтированный доход;

- внутренняя норма доходности;

- потребность в дополнительном финансировании;

- индексы доходности;

- срок окупаемости.

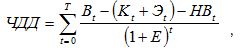

Важнейшим показателем эффективности инвестиционного проекта является чистый дисконтированный доход (ЧДД, NPV). Он соответствует величине накопленного дисконтированного денежного потока и определяется как алгебраическая сумма дисконтированных значений годовых сальдо за расчетный период.

В инвестиционных проектах расчет ЧДД производится по следующей формуле:

где Вt — выручка от реализации продукции в году t;

Т — расчетный период оценки;

Кt — капитальные вложения в году t;

Эt — эксплуатационные затраты в году t без амортизационных отчислений и налогов, включаемых в состав себестоимости производимой продукции;

Ht — налоговые выплаты в году t.

Чистый дисконтированный доход — это приведенная к начальному моменту проекта величина дохода, который ожидается после возмещения вложенного капитала и получения годового процента, равного выбранной инвестором норме дисконта.

Если величина ЧДД положительна, инвестиционный проект считается рентабельным, что свидетельствует о целесообразности финансирования и реализации проекта.

При выборе наиболее эффективного варианта проекта (из альтернативных) предпочтение отдается варианту, характеризующемуся наиболее высоким значением ЧДД.

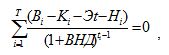

Другим важным показателем эффективности инвестиционного проекта является внутренняя норма доходности (рентабельности) (ВНД, ВНР).

Внутренняя норма доходности (ВНД, англ. Internal Rate of Return — IRR) представляет собой ту норму дисконта Е, при которой приведенные эффекты равны приведенным капитальным вложениям. Это такая норма дисконта, при которой интегральный эффект проекта (например ЧДД) становится равным нулю. Чтобы получить Е (ВНД), необходимо решить следующее уравнение:

где Вt — выручка от реализации продукции в году t;

Т — расчетный период оценки;

Кt — капитальные вложения в году t;

Эt — эксплуатационные затраты в году t без амортизационных отчислений и налогов, включаемых в состав себестоимости продукции;

Ht — налоговые выплаты в году t.

Для решения такого уравнения используются итерационные методы.

С рядом допущений считается, что величина ВНД соответствует годовой процентной ставке кредита для полного финансирования инвестиционного проекта, при которой предприятие — заемщик в состоянии расплатиться с кредитором, но его прибыль оказывается равной нулю.

Для оценки эффективности инвестиционного проекта ВНД сопоставляется с нормой дисконта. Если значение ВНД больше величины нормы дисконта, ЧДД положителен и инвестиционный проект эффективен. Если значение ВНД меньше величины нормы дисконта, ЧДД отрицателен, а инвестиционный проект неэффективен.

Сроком окупаемости называют продолжительность периода от начального момента реализации проекта до момента окупаемости проекта. Моментом окупаемости является тот наиболее ранний момент времени в расчетном периоде, после которого накопленный дисконтированный денежный поток становится положительным и в дальнейшем остается неотрицательным (срок окупаемости с учетом дисконтирования).

Показатель срока окупаемости инвестиций имеет ряд недостатков:

- Не учитывает влияния доходов последних периодов;

- Поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением её по годам;

- Данный метод не обладает свойством аддитивности.

Применение метода, основанного на расчёте срока окупаемости затрат, является целесообразным, когда руководство организации в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта; когда инвестиции сопряжены с высокой степенью риска, поэтому чем короче срок окупаемости, тем менее рискованным является проект.

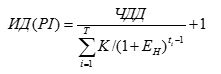

Индекс доходности определяется как отношение дисконтированного дохода к дисконтированным капитальным вложениям.

Если у проекта положительный ЧДД, то ИД>1, а если ЧДД<0, то ИД<1, ИД=1, то проект не является ни прибыльным, ни убыточным.

Принимать инвестиционные решения только на основе ИД нельзя: у проекта с более высоким значением ИД может оказаться меньшая величина ЧДД. Кроме того, величина ИД может быть разной у проектов с одинаковой величиной ЧДД. Тогда для не альтернативных проектов большее значение ИД помогает выбрать более прибыльный и финансово устойчивый проект. Критерии ИД и ЧДД дополняют друг друга, и их рекомендуется применять совместно.

2.3. Риски инвестиционных проектов предприятий в условиях рыночной экономики

Риск характеризуется как возможность возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий. Часто под риском понимают вероятность потери части ресурсов, недополученные доходов, появления дополнительных расходов по сравнению с ожидаемым вариантом.

Проектные риски — это совокупность рисков, связанных с реализацией инвестиционного проекта, которые способны снизить его эффективность.

Виды инвестиционных рисков:

- Технологический риск — возникает из-за:

- ошибки при оценки сырья, запасов, затрат;

- ошибки в оценке качества рабочей силы и условий ее функционирования;

- характера технологического процесса, требуется выбор оптимального варианта;

- неправильного выбора поставщиков и подрядчиков;

- Рыночный и операционный риск — возникает из-за ошибки разработки маркетинговых исследований.

- Финансовый риск — связан с инфляцией и ценами, с динамикой процентных ставок и валютного курса;

- Политический риск – возникает из-за:

- изменения политического строя в стране (возможность полной или частичной потери средств, инвестированных в основные фонды в результате смены собственника);

- ограничений, вводимых государством;

- изменений, связанных с фискальным регулированием экономики;

- Законодательные риски—возникают в результате:

- недостатка в разрабатываемых законах;

- отсутствия достаточного контроля в исполнении законов;

- Экологический риск связан с дополнительными издержками из-за нарушения экологии.

- Кредитный риск—возникает в результате повышения процентной ставки, сокращения сроков кредитования.

- Риск банкротства и неплатежеспособности — от других отличается тем, что его нельзя предотвратить, предприятие утрачивает дальнейшие доходы.

Специфическими для нефтяной отрасли являются

- риск не открытия месторождения;

- риск, связанный с неточным определением геолого-промысловых характеристик объекта разработки (объема геологических запасов, динамики добычи углеводородов и т. д.);

- риск, связанный с завершением проекта;

- риск, обусловленный качествами участников проекта;

- риск, вызванный повышенной вероятностью возникновения форс-мажорных ситуаций.

Основными причинами рисков, возникающих при реализации нефтяных проектов, являются:

- распределение отдачи от проекта во времени;

- разброс значений каждой переменной, влияющей на величину критериев эффективности;

- значительные расходы, связанные со сбором дополнительной информации.

Все участники проекта заинтересованы в том, чтобы снизить вероятность принятия неудачного (неэффективного) решения, избежать полного провала проекта или хотя бы значительных убытков. Для этого участники проекта вынуждены учитывать все возможные последствия реализации проекта в быстро меняющейся рыночной среде.

Таким образом, назначение анализа риска заключается в том, чтобы дать потенциальным партнерам необходимую информацию для принятия решений о целесообразности участия в проекте и предусмотреть меры по защите от возможных финансовых потерь.

Глава 3.Расчет коммерческой эффективности инвестиционного проекта ОАО «Газпромнефть-МНПЗ» (на примере строительства установка изомеризации легкой нафты с секцией гидроочистки сырья)

3.1. Характеристика объекта инвестиционной деятельности ОАО «Газпромнефть МНПЗ»

Полное наименование – установка изомеризации легкой нафты с секцией гидроочистки сырья (тит. 4007). Установка изомеризации легкой нафты является структурным подразделением цеха № 2 ОАО «Газпромнефть-МНПЗ».

Установка изомеризации легкой нафты предназначена для переработки сырья, состоящего из:

- прямогонной легкой нафты с установки ЭЛОУ-АВТ-6;

- прямогонной нафты с установки стабилизации бензина 22/4;

- легкой нафты с установки гидрокрекинга вакуумного остатка;

- легкой нафты с установки гидрокрекинга вакуумного газойля;

- легкого риформата с установки Л-35/11-300М;

- легкого риформата с установки ЛЧ-35/11-1000;

Целью процесса является повышение октанового числа легкой нафты (компонента товарного бензина) до 90,3 пунктов по исследовательскому методу.

Секция гидроочистки сырья предназначена для снижения содержания общей серы в сырье установки изомеризации до уровня менее 0,1 ppm масс.

Расчетная (проектная) производительность установки по свежему сырью составляет 650 тыс. тонн/год.

Расчетная (проектная) производительность секции гидроочистки по свежему сырью 551,5 тыс. тонн/год.

Оборудование и приборы КИП установки способны устойчиво работать при изменении проектной производительности в интервале 60 – 100 % масс. (390 – 650 тыс. тонн/год).

Расчетная часовая производительность установки – 77,4 т/час.

Расчетная часовая производительность секции гидроочистки – 65,6 тонн/час.

Объем производства объединенного изомеризата составляет 625,1 тыс. тонн/год с максимальной производительностью 57,3 тыс. тонн/мес.

Ввод установки изомеризации легкой нафты в эксплуатацию запланирован на первый квартал 2013 г.

Разработчиком технологического процесса изомеризации легкой нафты (процесс PENEX) с предварительной гидроочисткой является фирма UOP LLC, (США).

Генеральным проектировщиком является ОАО «ВНИПИнефть» (г. Москва, РФ).

Установка изомеризации легкой нафты состоит из одной технологической линии и включает в себя:

Секцию гидроочистки сырья:

- блок буферной емкости секции гидроочистки – прием и смешение компонентов сырья, и подача объединенного потока на гидроочистку

- реакторный блок с узлом сепарации продуктов – смешение сырья с циркулирующим ВСГ, подогрев смеси и проведение процесса гидроочистки, охлаждение и отделение ВСГ от продуктов реакции

- блок отпарки гидрогенизата – отпарка гидрогенизата от сероводорода и легких углеводородов

Секцию изомеризации:

- блок деизопентанизации – смешение компонентов сырья и выделение изопентана из сырьевого потока

- блок подготовки сырья – осушка сырьевой легкой нафты и подача ее на изомеризацию

- блок подготовки ВСГ – осушка водородсодержащего газа для реакции изомеризации

- реакторный блок и узел стабилизации продукта – смешение легкой нафты с ВСГ, подогрев смеси и проведение процесса изомеризации, отпарка из изомеризата непрореагировавшего ВСГ, хлороводорода и легких углеводородов, очистка отходящего газа изомеризации от хлороводорода

- блок деизогексанизации – выделение изогексана из продуктового потока изомеризации и подача его на рециркуляцию, получение объединенного изомеризата и подача его в товарный парк

Вспомогательные системы:

- факельная система – сбор аварийных сбросов при нарушениях технологического режима (ППК, аварийные сбросы давления, аварийное освобождение реакторов изомеризации R-202А/В), подача газообразных сбросов в общезаводскую факельную систему, подача жидких сбросов в линию некондиции;

- дренажная система – аварийное освобождение аппаратуры от жидких продуктов, сбор неоткачиваемых остатков из трубопроводов и оборудования при останове на ремонт в соответствующую дренажную емкость с последующей откачкой в линию некондиции;

- система воздуха КИПиА – прием воздуха КИПиА из общезаводской сети и подача его к потребителям, хранение часового запаса воздуха КИПиА на период отключения сетевой подачи;

- система топливного газа – сепарация и подогрев топливного газа перед подачей на форсунки печи и для поддержания давления в технологическом оборудовании;

- система антифриза – циркуляционный контур подачи/возврата незамерзающей жидкости (антифриз) на охлаждение насосов, установленных на открытой площадке;

- узел сбора и перекачки конденсата – сбор конденсата разных параметров, получение пара вторичного вскипания и откачка конденсата в сети предприятия;

- узел подачи перхлорэтилена – подача промотора реакции изомеризации – перхлорэтилена.

3.2.Расчет и анализ критериев оценки коммерческой эффективности инвестиционного проекта ОАО «Газпромнефть МНПЗ»

3.2.1.Расчёт показателей денежного потока

Денежный поток [cash flow] — разница между доходами и издержками экономического субъекта (как правило, речь идет о фирме), выраженная в разнице между полученными и сделанными платежами. В целом это сумма нераспределенной прибыли фирмы и ее амортизационных отчислений, сберегаемых для формирования собственного источника денежных средств на будущее обновление основного капитала. Иными словами, Д. п. — чистая сумма денег, фактически полученная фирмой в данном периоде. Во многих переводных работах это понятие выражается терминами “поток наличности” или “поток денежной наличности”, что явно неудачно, поскольку слова cash в английском и “наличность” в русском очень различаются по кругу охватываемых ими понятий. Напр., в Д. п. входят амортизационные отчисления или изменения записей в банковских счетах фирмы (при безналичных расчетах): ни те, ни другие не имеют никакого отношения к наличным деньгам в общепринятом смысле.

Понятие денежный поток необходимо отличать от понятия финансовый поток, который представляет собой оцененные в денежной форме изменения любых элементов имущества предприятия и любых источников его финансирования. Это понятие более широкое, чем денежный поток (cash flow), который в самом общем виде представляет собой движение денежных средств. На статистическом уровне cash flow — количественное выражение денег, имеющихся в распоряжении субъекта в данный конкретный момент времени — «свободный резерв». Для инвестора денежный поток выражается в ожидаемом будущем доходе от инвестиций с учетом дисконта.

Денежный поток предприятия (cash flow of company) — это совокупность распределенных по отдельным интервалам рассматриваемого периода времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью, движение которых связано с факторами времени, риска и ликвидности [10]; другими словами это все поступления и выплаты денежных средств, осуществляемые предприятием в ходе его текущей, инвестиционной и финансовой деятельности.

Все денежные расчеты предприятия, осуществляемые в ходе его финансово-хозяйственной деятельности, делятся на внешние и внутренние. Совокупность же данных расчетов представляет собой денежный оборот предприятия, осуществляемый в наличной и безналичной (более распространенной) формах.

Поток денежных средств выступает наряду с доходом и прибылью предприятия наиболее важным финансовым результатом. При анализе финансового состояния предприятия необходимо четко представлять, что чистый денежный поток — разница между всеми поступлениями и отчислениями денежных средств — не совпадает с прибылью предприятия.

| ПАРАМЕТРЫ РАСЧЕТА | |||

| Наименование проекта |

Строительство установки изомеризации легкой нафты | ||

| Инвестиционные параметры | |||

| Годовая ставка дисконтирования | 15,0% | ||

| Курс Евро | 46 | ||

| Расчет терминальной стоимости | Нет | ||

| Начало инвестиционного периода | 01.09.2009 | ||

| Начало эксплуатационного периода | 01.03.2013 | ||

| Срок проекта [годы] | 15 | ||

| Расчетный период [годы] | 15 | ||

| Первый год расчета* | 2009 | ||

| *если проект начинается не с начала года (в первом квартале), то в ячейке | |||

| указывается «1». В этом случае началом расчетного периода является | |||

| не 01 января соответствующего года, а дата начала инвестиционного периода | |||

| Налоговое окружение | |||

| Налог на имущество | 2,2% | ||

| Налог на прибыль | 20,0% | ||

| НДС | 18,0% | ||

| ЕСН | 30,2% | ||

| в т.ч. ФСС НС | 0,4% | ||

| Земельный налог | Нет | ||

| Тарифы на электро — и теплоэнергию ( за единицу без НДС ) | |||

| Электроэнергия, руб./Квт. Час | 2,18 | ||

| Природный газ на топливо, руб./тыс. м3 | 3 720,80 | ||

| Оборотная вода, руб./м3 | 4,05 | ||

| Тепловая энергия (водяной пар), руб./Гкал | 936,1 | ||

| ХОВ, руб.м3 | 34,9 | ||

| Инфляционная группа | Состав группы | 2012-2013 | |

| 1 | <Индекс роста цен на электроэнергию> | 18,81% | |

| 2 | <Индекс роста цен на теплоэнергию> | 11,83% | |

| 3 | <Индекс роста цен на природный газ> | 21,00% | |

|

**указывается рост цен на конец указанного периода относительно базовых (текущих) цен. Используется для расчета CF в данном периоде. |

|||

| **В базовом (основном) сценарии расчет производится в текущих ценах с учетом удорожания в первом плановом году согласно утверждаемому в Компании прогнозу. Далее расчет проекта ведется в постоянных ценах без учета инфляции. | |||

Таблица 1

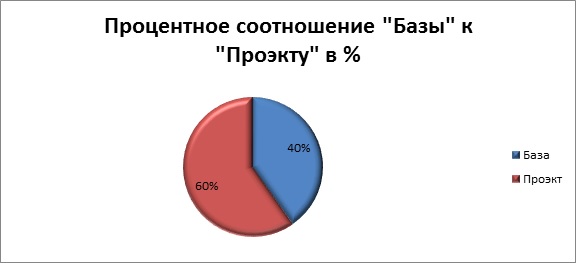

Выгоды постройки установки изомеризации лёгкой нафты.

| 2013 год | 2015 год | ||

| Объём производства тонн

|

«База» | 5 520 504 | 6 949 033 |

| «Проект» | 6 792 929 | 7 955 896 | |

| Бензин н/э АИ-95 ЭКп (МНПЗ) э.кл.5

тонн |

«База» | 627 944 | 2 056 473 |

| «Проект» | 1 889 673 | 3 053 949 | |

| ДТ ЕВРО сорт C, э.кл.4 (МНПЗ) тонн | «База» | 2 074 787 | 379 145 |

| «Проект» | 2 079 113 | 383 619 | |

| ДТ ЕВРО сорт C (МНПЗ) э.кл.5 тонн | «База» | — | 1 695 642 |

| «Проект» | — | 1 695 642 | |

| Мазут топочный 100 зольный в.IV-VI (МНПЗ) тонн | «База» | 2 817 773 | 2 817 773 |

| «Проект» | 2 824 143 | 2 822 686 | |

| Цена

тыс. руб. |

«База» | 52 310 834 | 77 335 713 |

| «Проект» | 74 679 078 | 96 002 406 | |

| Бензин н/э АИ-95 ЭКп (МНПЗ) э.кл.5 тыс. руб. | «База» | 11 088 237 | 36 313 195 |

| «Проект» | 33 367 847 | 53 926 629 | |

| ДТ ЕВРО сорт C, э.кл.4 (МНПЗ) тыс. руб. | «База» | 25 938 995 | 4 513 346 |

| «Проект» | 25 993 075 | 4 566 605 | |

| ДТ ЕВРО сорт C (МНПЗ) э.кл.5 тыс. руб. | «База» | — | 21 198 921 |

| «Проект» | — | 21 198 921 | |

| Мазут топочный 100 зольный в.IV-VI (МНПЗ) тыс. руб. | «База»

|

15 283 602 | 15 283 602 |

| «Проект» | 15 318 156 | 15 310 251 | |

| Выгода | |||

| Бензин н/э АИ-95 ЭКп (МНПЗ) э.кл.5 тыс. руб. | 22 279 609 | 17 613 434 | |

| ДТ ЕВРО сорт C, э.кл.4 (МНПЗ) тыс. руб. | 54 080 | 53 259 | |

| ДТ ЕВРО сорт C (МНПЗ) э.кл.5 тыс. руб. | — | 0 | |

| Мазут топочный 100 зольный в.IV-VI (МНПЗ) тыс. руб. | 34 554 | 26 650 | |

| Выгода всего тыс. руб. | 22 368 244 | 17 693 343 | |

Сравнительная диаграмма выручки от реализации проекта к базовому производству

Таблица показателей денежного потока

Таблица 2

| Показатели | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 |

| Выручка | 3387 | 4065 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 |

| Затраты + Кр. | 682,87 | 552,44 | 553,07 | 553,07 | 567,28 | 553,07 | 553,07 | 553,07 | 778,88 | 553,07 | 553,07 | 553,07 | 567,28 |

| Прибыль | 1326 | 1988 | 2569 | 2580 | 2584 | 2633 | 2711 | 3293 | 3194 | 3375 | 3375 | 3375 | 3363 |

| Налоги | 458,2 | 603,9 | 728,7 | 712,1 | 693,4 | 658,3 | 686,7 | 823 | 799 | 844 | 844 | 844 | 841 |

| Чистая прибыль | 1376,121 | 2100,041 | 2661,041 | 2651,041 | 2570,392 | 2665,041 | 2725,041 | 3298,041 | 3132,472 | 3379,041 | 3379,041 | 3379,041 | 3302,392 |

Показатели денежного потока.

Показатели прибыли и налог на прибыль

|

Показатели |

Изменение расходов, млн. руб. без НДС | ||||||||||||

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | |

| Изменение выручки | 3387 | 4065 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 | 4771 |

| Изменение амортизации | 920 | 920 | 920 | 927 | 927 | 900 | 820 | 102 | 0 | 0 | 0 | 0 | 0 |

| EBITDA* | 2577 | 3406 | 4132 | 4151 | 4157 | 4191 | 4210 | 4218 | 3993 | 4218 | 4218 | 4218 | 4204 |

| EBIT** | 1657 | 2486 | 3212 | 3225 | 3230 | 3291 | 3389 | 4116 | 3993 | 4218 | 4218 | 4218 | 4204 |

| Налог на прибыль | 331 | 497 | 642 | 645 | 646 | 658 | 678 | 823 | 799 | 844 | 844 | 844 | 841 |

| Прибыль после выплаты налогов | 1326 | 1988 | 2569 | 2580 | 2584 | 2633 | 2711 | 3293 | 3194 | 3375 | 3375 | 3375 | 3363 |

Таблица 3

Показатели прибыли и налог на прибыль.

* Прибыль до вычета процентов, налогов и амортизации.

** Прибыль до вычета процентов и налогов.