Страницы 1 2

2.2. Оценка кредитных рисков в банке

Кредитные риски банка ВТБ представляют собой риск возникновения убытков ВТБ в результате неисполнения контрагентом своих обязательств перед банком.

Политика в области кредитного риска принимается каждым дочерним банком и регулярно анализируется на предмет необходимости изменений один или два раза в год.

Кредитные риски банка ВТБ делятся на определенные категории (таблица 3).

Таблица 3

Категории кредитного риска банка ВТБ

| Наименование категории | Описание |

| Благополучные | Активы с приемлемым уровнем риска по внутренней вероятности дефолта, рассматриваемые банком в качестве целевого сегмента в контексте роста кредитного портфеля. Отдельные операции кредитования могут быть отнесены к данной категории на основании результатов оценки ожидаемых убытков. |

| Требующие контроля | Активы с повышенным уровнем риска, не относимые банком к целевому сегменту в контексте выдачи новых кредитов и отнесенные к этой категории на основании расчета внутреннего показателя вероятности наступления дефолта. |

| Субстандартные | Активы с высоким уровнем риска, для которых имеются факторы значительного кредитного риска, или активы, признанные банком неприемлемыми в контексте выдачи новых кредитов, которые были определены в эту категорию на основании расчета внутреннего показателя вероятности наступления дефолта. В данную категорию также могут включаться кредиты, в отношении которых банк провел вынужденную реструктуризацию. |

| Сомнительные | Активы, классифицированные как дефолтные, по которым ожидается существенный объем убытков. |

| Неработающие кредиты (NPL) | Банк определеяет неработающие кредиты как кредитно-обесцененные финансовые активы, ОКУ по которым оцениваются за весь срок, с просрочкой установленных договором выплат по основному долгу и (или) процентам сроком более 90 дней, а также кредиты ПСКО с просрочкой выплат по основному долгу и (или) процентам сроком более 90 дней с даты первоначального признания. Кредиты, по которым не требуется осуществлять договорных выплат вплоть до истечения срока действия, по которым установлен льготный период уплаты суммы основного долга и (или) процентов, а также реструктурированные кредиты не считаются неработающими при условии, что просрочка установленных договором выплат не превышает 90 дней. |

В банке ВТБ применяются следующие основные методы оценки кредитного риска:

• Определение уровня кредитоспособности клиентов по результатам анализа финансовых и нефинансовых показателей деятельности и экспертной оценки (согласно внутренним методикам ранжирования клиентов Банка) – уровень рейтинга клиента (группы связанных клиентов) учитывается при определении стоимостных условий кредитных сделок. Оценка розничных кредитных рисков проводится с использованием скоринговых моделей и автоматизированных процедур принятия кредитных решений, а также проведением верификации/экспертизы данных клиента (финансовое состояние клиента, социальные параметры, информация о кредитной истории);

• Анализ уровня концентрации кредитных рисков, принимаемых банком на отдельных заемщиков (группы связанных заемщиков), отрасли, страны, клиентские сегменты, виды кредитных продуктов;

• Оценка возможных потерь вследствие реализации кредитного риска в рамках процесса расчета и формирования резервов на возможные потери (согласно требованиям Банка России и стандартам МСФО);

• Оценка достаточности капитала и величины кредитного риска в рамках расчета обязательных нормативов, установленных банком России;

• Определение внутренней потребности в капитале (расчет экономического капитала) по кредитному риску с учетом фактического качества кредитного портфеля (согласно требованиям Банка России и стандартам Базельского комитета по банковскому надзору);

• Проведение стресс-тестирования убытков по кредитному портфелю с учетом различных макроэкономических сценариев.

В целях снижения принимаемого кредитного риска банк использует обеспечение [25].

В последние годы, как многие российские банки, банк ВТБ активно выдавал кредиты населению. Рассмотрим структуру кредитного портфеля банка за 2019-2021 гг. (таблица 4).

Таблица 4

Структура кредитного портфеля Банка ВТБ (ПАО) за 2019-2021 гг., млрд. руб.

| Показатель | 2019 | Уд. вес, % | 2020 | Уд. вес, % | 2021 | Уд. вес, % | Аб. отклонение |

| Межбанковские кредиты | 637,8 | 6,1 | 832,3 | 7,1 | 1 196,9 | 9,1 | +559,1 |

| Кредиты юр.лицам и ИП | 6 967,9 | 66,2 | 7 676,6 | 65,2 | 7 910,6 | 60,0 | + 942,7 |

| Кредиты физ.лицам | 27,8 | 3 270 | 27,8 | 4 074,5 | 30,9 | + 1 152,3 | |

| Сумма кредитного портфеля | 10 528 | 100 | 11 779 | 100 | 13 182 | 100 | + 2 654 |

Данные таблицы 4 показывают, что общий объем выданных кредитов за 2019 год составил 10 528 млрд. руб., за год эта статья увеличилась до 11 779 млрд. руб. (темп прироста составил 11,9%), а на 31 декабря 2021 года составила 13 182 млрд. руб. (за три года темп прироста составил 25,2%).

За анализируемый период розничный кредитный портфель ВТБ поднялся на 1 152,3 млрд. руб., корпоративный кредитный портфель увеличился на 942,7 млрд. руб., межбанковские кредиты увеличились на 559,1 млрд. руб.

По состоянию на 01.01.2022 года основным заемщиком в ВТБ выступают юридические лица (60%), второй по величине сегмент – граждане (30,9%), далее идут банки (9,1%). Основываясь на этом, можно сделать вывод, что банку необходимо формировать приоритет на наращивания средств клиентов, главным образом физических лиц [6, С.4].

Банк отдает предпочтение кредитованию юридических лиц при наличии обеспечения гарантиями и поручительствами. Степень обеспеченности кредитов в целом высока и возможный вариант невозврата задолженности, способен возместиться объемом обеспечения (таблица 5).

Таблица 5

Степень обеспеченности выданных кредитов ВТБ (ПАО) за 2019-2021 гг., млрд. руб.

| Показатель | 2019 | Уд. вес, % | 2020 | Уд. вес, % | 2021 | Уд. вес, % |

| Ценные бумаги, принятые в обеспечение по выданным кредитам | 2 038 | 4,4 | 2 264 | 4,9 | 2 902 | 5,2 |

| Имущество, принятое в обеспечение | 2 892 | 6,2 | 3 341 | 7,3 | 4 266 | 7,6 |

| Полученные гарантии и поручительства | 41 457 | 89,4 | 40 332 | 87,8 | 49 127 | 87,3 |

| Итого: | 46 387 | 100 | 45 937 | 100 | 56 295 | 100 |

Как показывают данные таблицы 5, банк делает упор на диверсифицированное кредитование, формой обеспечения которого являются полученные гарантии и поручительства (87,3% на 01.01.2022 г.). Общий уровень обеспеченности кредитов достаточно высок (56 295 млрд. руб. на 01.01.2022 г.) и возможный невозврат кредитов, вероятно, будет возмещен объемом обеспечения.

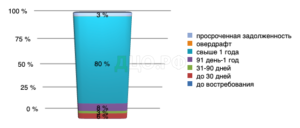

Наибольшая доля кредитов, размещенных ВТБ, предоставлена на срок, превышающий один год, т.е. в большей части кредиты предоставляются долгосрочные (рисунок 6).

Рисунок 6 – Доля кредитов «ВТБ» (ПАО) по срокам погашения по состоянию на 01.01.2022 года, %

Качество кредитного портфеля ВТБ остается на высоком уровне. Размер резерва на возможные потери по ссудам за анализируемый период вырос на 213,8 млрд. руб. Кредитный портфель банка становился все более рискованным с каждым годом, в результате чего банк был вынужден увеличивать резерв, с целью уберечь себя от рисков. Однако уровень резервирования по ссудам на последнюю дату (7,45%) ниже среднего показателя по российским банкам (около 13-14%). Доля просроченной задолженности в кредитном портфеле остается стабильной на уровне 2,45%, т.е. уровень просроченной задолженности невелик – ниже среднего показателя по российским банкам (около 4-5%). Сформированные резервы (940 млрд. руб.) превышают просроченную (328 млрд. руб.) задолженность в 2,9 раза (таблица 6).

Таблица 6

Показатели кредитного риска «ВТБ» (ПАО), 2019-2021 гг.

| Показатель | 2019 год | 2020 год | 2021 год | Изменение (+/-) |

| Доля просроченных ссуд, % | 1,99 | 2,88 | 2,45 | +0,46 |

| Показатель размера резервов на потери по ссудам и иным активам, % | 7,24 | 8,45 | 7,45 | +0,21 |

| Ссудная задолженность, млрд.руб. | 10 690,2 | 11 879,8 | +2 512,9 | |

| Резерв на возможные потери, млрд. руб. | 726,2 | 947,8 | 940,0 | +213,8 |

| Максимальный размер крупных кредитных рисков (Н7) Н7= Кскр i < = 800% ———-х 100% < = 800% | 217,27 | 240,43 | 275,19 | +57,92 |

Как показывают данные таблицы 6, значение норматива Н7 составило 217,27% в 2019 году, 240,43%, в 2020 году, 275,19% в 2021 году (+57,92%). В каждом периоде значение норматива меньше максимального 800%, что свидетельствует о том, что доля крупных кредитов, выданных банком ВТБ низкая, что соответственно ограничивает размер крупных кредитных рисков.

Большая часть кредитов, предоставленных банком, относится к высшим категориям качества – 1 и 2, однако ссудная задолженность с низкими категориями качества в банке тоже присутствует.

Основываясь на анализе, который был проведен выше, мы можем прийти к таким выводам как:

– весь кредитный портфель придерживается тенденции роста;

– главным течением в банке является кредитование, как юридических лиц, так и физических;

– наиболее востребованными являются кредиты на срок, превышающий один год, т.е. долгосрочное кредитование;

– качество кредитного портфеля можно оценить достаточно высоко, т.к. подавляющее большинство выданных кредитов относятся к первой и второй категориям качества;

– просроченная задолженность не достигает 3% от всего кредитного портфеля.

Таким образом, можно сказать о том, что банк проводит эффективную кредитную политику и состояние качества кредитного портфеля можно оценить, как удовлетворительное. В целом, для исследуемого коммерческого банка характерна невысокая доля просроченных ссуд, несмотря на положительную тенденцию, размер крупных кредитных рисков – удовлетворительный, а доля резервирования по ссудам – высокая.

2.3. Методика формирования резервов на возможные потери по кредитам в банке

С целью покрытия возможных потерь от осуществления банковских операций «ВТБ» (ПАО) формирует резервы на возможные потери по ссудам в соответствии с требованиями Центрального банка Российской Федерации, банковских регуляторов и международных стандартов финансовой отчетности.

Банк ВТБ приходит к выводу о наличии существенного увеличения кредитного риска при условии удовлетворения одного или нескольких критериев, перечисленных ниже:

Применительно к кредитам, выданным юридическим лицам и межбанковским кредитам:

— просрочка от 31 до 90 дней;

— существенное увеличение кредитного риска на основании относительного порогового значения, рассчитанного с использованием внутренних рейтингов;

— информация, которая доступна в отношении существенного увеличения кредитного риска по группе финансовых инструментов со схожими характеристиками кредитного риска;

— включение в контрольный перечень «Потенциально проблемная задолженность» в соответствии с результатами внутренних процедур мониторинга кредитного риска.

Применительно к кредитам, выданным физическим лицам:

— просрочка от 31 до 90 дней;

— существенное увеличение кредитного риска, выраженное как относительное увеличение риска дефолта с момента первоначального признания;

— фактические или прогнозируемые негативные изменения в коммерческих, финансовых или экономических условиях, которые отрицательным образом сказываются на платежеспособности заемщика;

— вынужденная реструктуризация кредита, которая обусловлена ухудшением платежеспособности заемщика, и осуществление мероприятий по возврату кредитных средств на отчетную дату.

Методика формирования резервов на возможные потери по каждому выданному кредиту осуществляется банком ВТБ самостоятельно на постоянной основе с учетом финансового положения заемщика, качества обслуживания долга, а также всей имеющейся в распоряжении банка информации о заемщике, а именно:

— по юридическим лицам: информации о предприятии, о кредите, о кредитной истории, о расчетных счетах, о финансовом состоянии, информация о реальности деятельности клиента;

— по физическим лицам: информации о заемщике, оценке его финансового состояния, о кредите.

Оценка финансового положения заемщика проводится в соответствии с принятой методикой оценки финансового состояния и ранжируется на три группы.

По юридическим лицам финансовое состояние:

Оценивается как хорошее:

— если благодаря анализу финансово-хозяйственной деятельности клиента выявляется положительная величина чистых активов, полученной прибыли, рентабельности и платежеспособности, а также отсутствуют отрицательные явления, способные в перспективе повлиять на платежеспособность:

— если снижение собственного капитала (размера чистых активов) произошло в связи с распределением части накопленной прибыли, что подтверждается письмом и протоколом собрания акционеров (участников общества) организации – заемщика, а не вследствие убыточной деятельности;

— если очередь не исполненных в срок распоряжений к банковским счетам заемщика длительностью до 30 календарных дней не является существенной и не оказывает влияния на платежеспособность заёмщика. Существенным признается размер очереди неисполненных распоряжений в сумме более 3-х дневного оборота по банковским счетам. Если заемщик не может оплатить требования в связи с ликвидацией организации – получателя и отсутствия правопреемника, данный фактор не является негативным.

Оценивается не лучше, чем среднее (в т.ч. по заемщикам, имеющим ссудную задолженность от величины собственных средств капитала банка более 5%):

— если комплексный анализ финансово-хозяйственной деятельности клиента указывает на отсутствие прямых угроз его финансовому состоянию при наличии в деятельности заемщика негативных явлений, и которые в ближайшей перспективе способны привести к финансовым трудностям;

— если убыточная деятельность заемщика связана с освоением (внедрением) новых видов работ, услуг, продукции, включая приобретение основных средств, ремонт, реконструкцию основных фондов с указанием сроков окупаемости проекта;

— если убыточная деятельность клиента в течение последнего года была связана с сезонными факторами;

— если снижение собственного каптала (размера чистых активов) произошло в связи с полученными убытками, обусловленными сезонными факторами;

— если убыточная деятельность заемщика предусмотрена планом развития, согласованным с банком;

— если убыточная деятельность заемщика, являющегося муниципальным или государственным унитарным предприятием, связана с несвоевременным финансированием или не полным финансированием, равно как отсутствием финансирования в отчетном периоде, подтвержденного документарно;

— если очередь не исполненных в срок распоряжений к банковским счетам заёмщика длительностью до 90 календарных дней с даты, оказывает существенное влияние на платежеспособность заемщика.

Оценивается как плохое:

— если заемщик признан в соответствии с законодательством несостоятельным, либо если заемщик устойчиво неплатежеспособный;

— если анализ финансово-хозяйственной деятельности заемщика свидетельствует об убыточной деятельности, отрицательной величине чистых активов на протяжении более 2-х отчетных периодов, либо сокращении более чем на 25% чистых активов, снижении более чем на 25% прибыли по сравнению с аналогичным периодом прошлого года;

— если очередь не исполненных в срок распоряжений к банковским счетам в любом банке, не оплачена заемщиком более 90 дней;

— при отсутствии деятельности клиента в отчетном периоде согласно финансовой отчетности либо по другой имеющейся информации.

Финансовое положение заемщика — физического лица:

- оценивается как хорошее, если документально подтвержденный доход заемщика и членов его семьи достаточен для гашения кредита;

- оценивается как среднее, если официально подтвержденных доходов заемщика и членов его семьи недостаточно, но заемщик и (или) члены его семьи имеют иные источники гашения долга. Иными источниками можно считать наличие в собственности какого-либо имущества, в том числе недвижимого, за счет продажи или сдачи в аренду которого может быть погашен кредит;

- оценивается как плохое, если официально подтвержденные данные о доходах заемщика и членов его семьи отсутствуют или их недостаточно.

Принято относить ссуды к одной из трех категорий качества обслуживания долга: хорошее, среднее, неудовлетворительное.

Определение категории качества ссуды осуществляется с применением профессионального суждения на основе комбинации финансового состояния заемщика и качества обслуживания долга. Каждый из этих параметров нанесен на матрицу, и их пересечение дает соответствующую категорию качества ссуды. Так, например, среднее финансовое положение, пересекаясь с хорошим качеством обслуживания долга, дает 2 категорию качества, которая в свою очередь за счет третьего параметра – обеспечение ссуды, может перейти в 1-ю [4].

Размер расчетного резерва выявляется, исходя из результатов классификации ссуды, в соответствии со следующей таблицей 7.

Таблица 7

Величина расчетного резерва банка ВТБ по классифицированным ссудам в базовых категориях качества

| Категория качества | Наименование | Размер расчетного резерва в |

| 1 категория качества (высшая) | стандартные | 0 |

| 2 категория качества | нестандартные | 1-20 |

| 3 категория качества | сомнительные | 21-50 |

| 4 категория качества | проблемные | 51-100 |

| 5 категория качества | безнадежные | 100 |

В том случае если у одного и того же заемщика имеется несколько долгов по кредитным продуктам и по ним получаются разные оценочные значения качества, все долги нужно оценивать по самому низкому из значений [33].

Итак, банк ВТБ применяет эффективную методику формирования резервов на возможные потери по кредитам, что позволяет закладывать риск невозврата. Сформированный резерв обеспечивает банку более стабильные условия финансовой деятельности и позволяет избегать колебаний величины прибыли, связанной со списанием потерь по ссудам.

2.4. Предложения по совершенствованию формирования резервов на возможные потери по кредитам в банке

Как и для многих российских банков, для ВТБ характерен недостаточный объем резервов. Низкий уровень резервов объясняется тем, что банк недооценивает риск заемщиков и, соответственно, классифицирует ссуду не в VI или V категории качества, а в III, т.е. к сомнительным ссудам. Еще одним фактором, обуславливающим неплатежеспособность заемщиков, выступает предоставление ложной информации о финансовом состоянии клиента в результате намеренного искажения данных финансовой отчетности или преднамеренного сговора сотрудников предприятия с руководством в части получения справки с большим уровнем дохода [12, С.32-33].

Недооценка кредитного риска с целью формирования резерва на возможные потери по ссудам может в краткосрочный период времени положительно сказаться на финансовом результате кредитной организации, но в последующем, когда фактические потери превысят ожидаемые это, приведет к росту расходов кредитных организаций, снижению их финансового результата и как следствие уменьшение размера собственных средств (капитала), ухудшение финансового состояния. Таким образом, применяемая сегодня практика формирования резерва на возможные потери по ссудам не до конца отвечает задаче предупреждения финансовых потерь и полного покрытия проблемных и безнадежных кредитов, особенно в кризисные ситуации в экономике [21, С.10-11].

В связи с этим рекомендуется реформировать систему оценки рисков и формирования резервов на возможные потери по ссудам и приравненным к ним задолженностям. В частности, необходимо увеличить норму обязательного резервирования с целью досоздания необходимой величины резервов для покрытия проблемных и безнадежных ссуд.

С целью решения проблемы предоставления заемщиками ложной информации о финансовом положении коммерческим банкам рекомендуется активизировать сотрудничество с Федеральной налоговой службой в рамках предоставления информации о доходах клиентов. Это позволит снизить риски, вызванные неправильной оценкой платежеспособности заемщиков.

Кроме того, следует в полной мере применять принцип ожидаемых, а не понесенных потерь, что будет способствовать соответствию международным тенденциям банковского регулирования. В связи с этим необходим переход российских коммерческих банков на продвинутый подход к оценке кредитных рисков на основе внутренних рейтингов (ПВР).

Продвинутый подход позволяет банкам проводить самостоятельную, более точную оценку рисков и экономить на резервах, высвобождая при этом капитал. Это значительно совершенствует банковскую деятельность в данном направлении, так как существующая методика «упрощенного стандартизированного подхода» основана на оценке уровня рисков и необходимых под них резервов в соответствии с нормативами, установленными Центральным банком Российской Федерации и, как следствие, не предполагает никакого индивидуального подхода [18, С.156]. Механизм ПВР заключается в том, что банк может самостоятельно оценивать кредитный риск на основании накопленной за предыдущие годы статистики по обслуживанию выданных кредитов, построив на основе этого анализа модель, и формировать резервы на возможные потери по ссудам, исходя из рисков, рассчитанных этой моделью [22, 119-127].

Еще одним важным аспектом в совершенствовании системы формирования резервов на возможные потери банка является регулирование концентрации крупных кредитных рисков. Рекомендуется рассчитывать максимальный размер концентрации риска и следовать его нормативным ограничениям, установленным Банком России с целью защиты банка от значительных финансовых потерь в связи с осуществлением операций в одном сегменте кредитования.

Данная мера будет содействовать снижению принимаемого банком уровня кредитного риска и, как следствие, способствовать укреплению устойчивости коммерческого банка [12, С.33-34].

При формировании РВПС с учетом обеспечения также существуют определенные проблемы. Самой большой проблемой остаются разные подходы к методологии оценок. Имеют место случаи, когда в качестве справедливой стоимости в целях Положения №590-П [3] банки применяют определенную оценщиком ликвидационную стоимость со сроком экспозиции в пределах 270 дней.

В соответствии со статьей 3 Закона №135-ФЗ под ликвидационной стоимостью понимается расчетная величина, отражающая наиболее вероятную цену, по которой объект может быть отчужден за срок экспозиции, меньший типичного срока экспозиции объекта оценки для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества [2].

При этом МСФО (IFRS) 13 определяет справедливую стоимость как цену, которая была бы получена при продаже актива или уплачена при передаче обязательства в ходе обычной сделки между участниками рынка на дату оценки. Стандарт фокусирует внимание на обычном характере сделки — эта сделка не является вынужденной (например, принудительной ликвидацией или вынужденной продажей).

По нашему мнению, справедливая стоимость в целях применения Положения №590-П не может быть приравнена к ликвидационной стоимости, определяемой для условий, когда продавец вынужден совершить сделку [13, С. 101-102].

В сложившейся экономической ситуации для оптимизации резервов банка можно предложить следующее:

— использовать передовые технологии оценки и управления рисками, привлекать международные консалтинговые агентства для построения системы риск-менеджмента;

— на постоянной основе обновлять информационные расчетные базы данных для оптимизации системы принятия решений и привязки стоимости кредита к оцениваемому уровню риска. Использовать договорные ковенанты и условия пересмотра процентных ставок исходя из качества обслуживания долга;

— выстраивать систему работы банка с должниками, формировать адекватный рисковому профилю банка штат профильных сотрудников;

— внедрять систему реализации проблемных активов коллекторским агентствам на ранней стадии;

— непосредственное страхование ссуд;

— развитие системы рефинансирования банковских активов на основе секьюритизации [24].

Очевидно, что коммерческому банку в целях построения эффективной системы управления качеством кредитного портфеля необходимо обеспечить проведение целого комплекса достаточно масштабных мероприятий, начиная от полного и своевременного обновления информационных расчетных баз данных и заканчивая развитием системы рефинансирования банковских активов. Однако результатом применения данных рекомендаций будет ощутимое улучшение показателей, характеризующих состояние ссудной задолженности и достаточный и адекватный объема резервов, а также финансовое состояние банка в целом.

ЗАКЛЮЧЕНИЕ

Итак, хотелось бы отметить, что основные задачи, поставленные в начале исследования, были решены. Нами получены следующие основные результаты.

Во-первых, рассмотрен резерв на возможные потери по ссудам как один из способов минимизации кредитного риска. В процессе управления операционными активами банк обязан формировать различного рода специальные резервы на возможные потери. Резерв на возможные потери по ссудам представляет собой специальный резерв банка, формирование которого обусловлено кредитными рисками в деятельности финансовых организаций. Этот резерв позволяет избегать колебаний величины прибыли банков в связи со списанием потерь по ссудам, тем самым воздействуя на величину капитала.

Данный резерв формируется за счет отчислений, относимых на расходы банков, причем отдельно по каждой выданной ссуде. Резерв банка на возможные потери по ссудам используется только для покрытия не погашенной клиентами ссудной задолженности по основному долгу. За счет указанного резерва банка производится списание потерь по неосуществимым для взыскания ссудам.

Во-вторых, описаны методики определения величины расчетного резерва на возможные потери по ссудам. Кредитные организации могут оценивать риски и формировать резервы исходя из понесенных потерь двумя способами: на индивидуальной основе (по каждой конкретной ссуде) или по портфелю однородных ссуд. Формирование резерва на возможные потери по ссудам применяется банками как важный метод минимизации кредитного риска. Для определения размера расчетного резерва ссуды классифицируются в одну из пяти категорий качества: I (высшая) — стандартные ссуды (0%); II — нестандартные ссуды (от 1 до 20%); III — сомнительные ссуды (от 21 до 50%); IV — проблемные ссуды (от 51до100%); V (низшая) — безнадежные ссуды (100%).

Сформированные портфели однородных ссуд банк распределяет по следующим категориям качества: I – резерв 0%; II – не более 3 %; III – свыше 3 и до 20%; IV — свыше 20 и до 50%; V — свыше 50% совокупной балансовой стоимости ссуд, объединенных в портфель.

В-третьих, выявлены способы оптимизации процесса формирования резервов для возмещение возможных потерь по кредитным операциями банка в системе финансового менеджмента банковской деятельности. В целях оптимизации предлагается создание схемы, при которой существует прямая взаимосвязь риск-составляющей кредита и формирования резервов на покрытие потерь банка:

— при рассмотрении вопроса о кредитовании заемщика производится оценка кредитного риска, определяется уровень риск-составляющей процентной ставки и соответствующий ему размер резерва на возможные потери (РВПС). Величина надбавки за кредитный риск фиксируется в кредитном договоре с клиентом. Резерв формируется, начиная с момента выдачи кредита с отнесением начисленной суммы на расходы банка.

— в случае выявления фактов обесценения кредита банк производит переоценку риска по ссуде с одновременным формированием резерва на покрытие понесенных потерь;

— в случае погашения кредита РПП восстанавливается с соответствующим увеличением РВПС, при дефолте кредит списывается с баланса банка за счет РПП.

Улучшить систему формирования резервов возможно также путем анализа социальных связей заемщика – необходимого инструмента борьбы с мошенничеством. Банк может более эффективно работать с просроченной задолженностью, учитывая такой фактор, как снижение или повышение показателя в целом по социальной группе.

В-четвертых, дана общая характеристика банка ПАО «ВТБ». ВТБ – это достаточно крупный по размеру активов государственный банк в России с обширной филиальной сетью (22 филиала, 1359 дополнительных офиса), специализирующийся на кредитовании и других видах обслуживания крупного бизнеса и физических лиц, занимающий второе место среди отечественных банков по размеру активов (20 054,2 млрд. руб. на 01.01.2022 г.). С каждым годом банк улучшает свои позиции, наращивая активы (+38%), капитал (+10,4%), кредитный портфель (+23,5%), вклады (+30,0%). Финансовым результатом 2021 года стало получение чистой прибыли в размере 242,6 млрд. руб., что на 16,5% больше по сравнению с 2019 годом.

В-пятых, проведена оценка кредитных рисков в банке. Основным заемщиком банка являются юридические лица, второй по величине сегмент – физические лица. За анализируемый период кредитный портфель придерживается тенденции роста (+25,2% за 2019-2021 гг.). Банк отдает предпочтение долгосрочному кредитованию. В качестве обеспечения ВТБ принимает залог, поручительства и банковские гарантии.

Установлено, что за последний год доля просроченных ссуд имеет тенденцию к незначительному увеличению (+0,46%). Уровень просроченных ссуд в банке составляет 2,45%, что соответствует среднему показателю по банкам. Сформированные резервы превышают просроченную задолженность в 2,9 раза. Рассматривая критерии рискованности банка ВТБ, следует отметить, что расчетное значение норматива максимального размера риска на одного заемщика или группу связанных заемщиков меньше нормативного значения, что может свидетельствовать о том, что ВТБ имеет заемщиков с невысокой степенью риска.

В целом, качество кредитного портфеля можно оценить достаточно высоко, т.к. подавляющее большинство выданных кредитов относятся к первой и второй категориям качества.

В-шестых, изучена методика формирования резервов на возможные потери по кредитам в банке. Методика формирования резервов на возможные потери по каждому выданному кредиту осуществляется банком ВТБ самостоятельно в соответствии с нормативно-правовой базой на постоянной основе с учетом финансового положения заемщика, качества обслуживания долга, а также всей имеющейся в распоряжении банка информации о заемщике.

В-седьмых, предложены пути совершенствования формирования резервов на возможные потери по кредитам в банке. Банку рекомендуется:

— переходить на продвинутый подход к оценке рисков на основе внутренних рейтингов.

— увеличивать норму обязательных резервов на возможные потери по ссудам и приравненным к ним задолженностям, так как их текущий размер недостаточен для покрытия дефолтных активов, что свидетельствует о возможной вероятности потерь.

— рассчитывать максимальный размер концентрации риска и следовать его нормативным ограничениям, установленным Банком России с целью защиты банка от значительных финансовых потерь.

В заключение хотелось бы отметить, что применение всех вышеуказанных рекомендаций направлены на обеспечение своевременного признания уровня риска и принятие соответствующих решений относительно операций, имеющих признаки ухудшения.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Федеральный закон от 02.12.1990 № 395-1 «О банках и банковской деятельности» (ред. от 06.03.2022) [Электронный ресурс]: Режим доступа: http://www.consultant.ru/

- Федеральный закон от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» (ред. от 13.07.2015) [Электронный ресурс]: Режим доступа: http://www.consultant.ru/

- Положение Банка России от 28.06.2017 №590-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности» (ред. от 15.02.2022) [Электронный ресурс]: Режим доступа: http://www.consultant.ru/.

- Положение по оценке ожидаемых кредитных убытков по ссудной, приравленной к ссудной задолженности и обязательствам кредитного характера для целей формирования резервов в соответствии со стандартами МСФО «ВТБ» (ПАО) [Электронный ресурс]: Режим доступа: https://www.vtb.ru/ir/disclosure/documents/

- Указание Банка России от 15.04.2015 №3624-У «О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы» (ред. от 08.04.2020) [Электронный ресурс]: Режим доступа: http://www.consultant.ru/

- Алдушина Ю. В. Анализ структуры кредитного портфеля на примере банк «ВТБ» (ПАО) // Политика, экономика и инновации. 2021. №4 (39). С. 1-7.

- Александрова Н.В. Стратегия развития и расширения деятельности на зарубежных рынках банка ВТБ (ПАО) // Вестник Российского университета кооперации. 2020. № 2(40). С. 16-21.

- Банковское дело и банковские операции: учебник; под ред. М.С. Марамыгина, Е.Г. Шатковской; Министерство науки и высшего образования Российской Федерации, Уральский государственный экономический университет. – Екатеринбург: Изд-во Урал. ун-та, 2021. 567 с.

- Банковское дело: современная система кредитования: учебное пособие / О.И. Лаврушин, О.Н. Афанасьева. — 7-е изд., перераб. и доп. — Москва: КНОРУС, 2021. 358 с.

- Бурова Анна. Применение модели вероятности дефолта для оценки прогнозируемого кредитного риска // Деньги и кредит. 2021. №3. С.49-73.

- Егоров А. М. Пути совершенствования управления кредитными рисками в ПАО «Сбербанк России» // Потенциал интеллектуально одаренной молодежи – развитию науки и образования. Материалы VII Международного научного форума молодых ученых, инноваторов, студентов и школьников. Под общ. ред. Д. П. Ануфриева. 2018. С. 314-317.

- Лещинская М.Ю. Новый взгляд на процесс резервирования под кредитные убытки в коммерческом банке // Научные записки молодых исследователей. 2020. №3. С. 24-35.

- Костянова Любовь. Проблемы и ошибки банков при формировании РВПС с учетом обеспечения // Банковское кредитование. 2019. №3 (85). С. 100-107.

- Мешкова Е.И. Контрциклическая модель формирования резервов на возможные потери по требованиям кредитного характера – необходимое условие устойчивости банковского сектора // Финансы и кредит. 2018. №7. С. 421-422.

- Морозов В.Ю., Мурашова Ю.В. Методы управления кредитным риском коммерческих банков // Сервис в России и за рубежом. 2017. №2(72). С.87–97.

- Мугу С.Х., Аджиева А.Ю., Дикарева И.А. Управление кредитным риском в коммерческих банках // Евразийское научное объединение. 2019 № 50. С. 249–252.

- Немергалиева Ж.Ж., Абдыкалык С.Е. Понятие кредитного риска и теоретические основы управления им // Вопросы науки и образования. 2019. №8. С.21–24.

- Пеникас Г.И. Управление кредитным риском в банке: подход внутренних рейтингов (ПВР). М.: Юрайт; 2019. 265 с.

- Придачина А.А., Олейникова И.Н. Система управления кредитными рисками в коммерческих банках // Вестник Таганрогского института управления и экономики. 2018. № (1). С. 111–118.

- Рахаев В.А. Развитие методов оценки кредитного риска для формирования резервов на возможные потери по ссудам // Финансы: теория и практика. 2020. 24(6). С. 82-91.

- Татаринова Л.В. Резерв на возможные потери по ссудам как один из способов минимизации кредитного риска // Baikal Research Journal. 2020. №2. С.1-11.

- Tominac S.B. The Impact of Internal Rating System Application on Credit Risk Management in Banks // Eurasian Business Perspectives. 2018. №8/1. С. 119–127.

- Банк ВТБ объявляет финансовые результаты по РСБУ (неконсолидированные данные) за 2021 год [Электронный ресурс]. Режим доступа: URL: https://www.vtb.ru/o-banke/press-centr/novosti-i-press-relizy.

- Бадртдинова И.И. Проблемы и пути оптимизации резервной системы коммерческих банков // [Электронный ресурс]. Режим доступа: URL: https://scienceforum.ru/2017/article/2017030812.

- Годовой отчет банка ВТБ [Электронный ресурс]. Режим доступа: URL: https://rspp.ru/upload/uf/34a/0msmvg3tgdaib6nkzgaj8mx0ykqk5dpm/%D0%92%D0%A2%D0%91%20%D0%98%D0%9E%202020.pdf. 146 с.

- Консолидированная финансовая отчетность с аудиторским заключением независимого аудитора за год, закончившийся 31 декабря 2021 года [Электронный ресурс]. Режим доступа: URL: https://financemarker.ru/fa/fa_reports/2021/VTBR202112Y%D0%9C%D0%A1%D0%A4%D0%9E.pdf.

- Новый мощный аналитический инструмент для МФО: анализ графа социальных связей заемщика [Электронный ресурс]. Режим доступа: URL: https://volodymyr-lozovyi.medium.com.

- Обзор ВТБ: недорогой российский банк с большими амбициями [Электронный ресурс]. Режим доступа: https://journal.tinkoff.ru/news/review-vtb/

- Официальный сайт Банка «ВТБ» (ПАО) [Электронный ресурс]. Режим доступа: URL: https://www.vtb.ru/

- Официальный сайт Банка России [Электронный ресурс]. Режим доступа: URL: https://cbr.ru/

- Портал банковского аналитика [Электронный ресурс]. Режим доступа: URL: https://analizbankov.ru/bank.php?BankId=vtb-1000&BankMenu=struktura_balansa.

- Рейтинг банка ВТБ — динамика изменения активов, вкладов и кредитов [Электронный ресурс]. Режим доступа: URL: https://1000bankov.ru/bank/1000/?rating.

- Формирование банковских резервов как способ снижения рисков [Электронный ресурс]. Режим доступа: URL: https://molotokrus.ru/formirovanie-bankovskih-rezervov-kak-sposob-snizheniya-riskov-kursovaya/

- Чистая прибыль ВТБ в 2021 году по РСБУ выросла до 242 млрд. руб. [Электронный ресурс]. Режим доступа: URL: https://quote.rbc.ru/news/short_article/61e551789a79471c6ec57cce.

Страницы 1 2