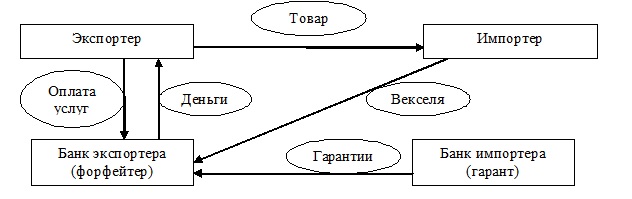

На основе переговоров продавца товаров и форфейтера может быть окончательно определена и цена контракта, заключаемого между продавцом и покупателем, так как банк определяется с требуемыми гарантиями и стоимостью предоставления форфейтинговых услуг, а продавец учитывает ее в цене товаров.

После этого стороны определяют, какие ценные бумаги будут использоваться в сделке. (рисунок 1.4).

Подходящими для этих целей являются векселя (простые и переводные) и аккредитивы. Наиболее подходящими бумагами являются векселя. Они дают преимущества в скорости проведения сделки и в ее простоте.

Осуществляется и еще один обязательный этап сделки — проводится кредитный анализ. После завершения всех вышеуказанных процедур происходит документарное оформление сделки форфейтинга. Экспортер знакомится и соглашается со всеми условиями банка — подготовить собственные переводные векселя или подписать соглашение о принятии простых векселей покупателя. Также он получает гарантию на свои векселя (либо покупатель на свои, если принимаются векселя импортера). На векселях производится надпись «без права регресса», что означает невозможность банка требовать от продавца (экспортера) предоставленных сумм в случае их невозврата покупателем (импортером). После этого возможно исполнение сделки всеми участниками [18, c. 120].

Механизм форфейтинга используется в двух видах сделок:

1) в финансовых сделках — в целях быстрой реализации долгосрочных финансовых обязательств;

2) в экспортных сделках — для содействия поступлению наличных денег экспортеру, предоставившему кредит иностранному покупателю.

Основными оборотными документами, используемыми в качестве форфейтинговых инструментов, являются векселя. Однако объектом форфейтинга могут стать и другие виды ценных бумаг. Важно, чтобы эти бумаги были «чистыми» (содержащими только абстрактное обязательство).

Основным видом форфейтинговых ценных бумаг являются векселя – переводные и простые. Операции с ними обычно осуществляются быстро и просто, без неожиданных осложнений.

Кроме векселей объектом форфейтинга могут быть обязательства в форме аккредитива. Аккредитив, как известно, — это расчетный или денежный документ, представляющий собой поручение одного банка (кредитного учреждения) другому произвести за счет специально забронированных средств оплату товарно-транспортных документов за отгруженный товар или выплатить предъявителю аккредитива определенную сумму денег. Документарный аккредитив может быть отзывным и безотзывным. Безотзывный аккредитив является твердым обязательством банка-эмитента произвести платежи по предоставлении ему коммерческих документов, предусмотренных аккредитивом, и соблюдении всех его условий.

В России аккредитивы применяются в расчетах между иногородними поставщиками и покупателями, а также в международных расчетах. В мировой торговле документарные аккредитивы используются в расчетах главным образом по внешнеторговым операциям.

В качестве объекта форфетирования аккредитивы применяются редко. Это объясняется сложностью операции, заключающейся прежде всего в том, что в случае с аккредитивом необходимо предварительно и подробно согласовать условия сделки, что приводит к увеличению сроков всей процедуры. Между тем форфейтинговый рынок предполагает высокую скорость заключения и совершения сделки, а также простоту документооборота.

Несмотря на всю привлекательность инвестиций в форфейтинговые бумаги, объемы таких операций и количество форфейтеров пока еще невелики. Форфейтинговый рынок не развился пока до размеров брокерского рынка. Многие форфейтеры, особенно торгующие на первичном рынке, считают, что подобное развитие могло бы испугать многих экспортеров и их банки, так как приведет к потере контроля над выпущенными на рынок ценными бумагами.

1.3. Факторинг: понятие, нормативная база, особенности оказания коммерческими банками

Одним из наиболее перспективных видов банковских услуг является факторинг – рискованный, но высокоприбыльный бизнес, эффективное орудие финансового маркетинга, одна из форм интегрирования банковских операций, которые наиболее приспособлены к современным процессам развития экономики. Термин «факторинг» от английского – посредник, агент.

Факторинг – приобретение права на взыскание долгов, на перепродажу товаров и услуг с последующим получением платежей по ним. При этом речь идет, как правило, о краткосрочных требованиях. Другими словами, факторинг является разновидностью посреднической деятельности, при которой фирма-посредник (факторинговая компания) за определенную плату получает от предприятия право взыскивать и зачислять на его счет причитающиеся ему от покупателей суммы денег (право инкассировать дебиторскую задолженность). Одновременно с этим посредник кредитует оборотный капитал клиента и принимает на себя его кредитный и валютный риски.

Факторинговые операции возникли на основе коммерческого кредита, который предоставляется продавцами покупателям в виде отсрочки платежа за проданные товары. Изменение требований к расчетам с точки зрения ускорения оборота средств вызвали необходимость для поставщиков искать пути решения проблемы дебиторской задолженности. Факторинг является сравнительно новой эффективной системой улучшения ликвидности и уменьшения финансового риска при организации платежей. Коммерческие банки, развивая эти операции, дополняют их элементами бухгалтерского, информационного, рекламного, сбытового, юридического, страхового и другого обслуживания клиентов. Это позволяет расширять круг клиентов банка, усиливать связь с ними, увеличивать прибыль банка за счет расширения операций.

В соответствии с Конвенцией о международном факторинге, принятой в 1988 г. Международным институтом унификации частного права, операция считается факторингом в том случае, если она удовлетворяет как минимум двум из четырех признаков [27, c. 421]:

1) наличие кредитования в форме предварительной оплаты долговых требований;

2) ведение бухгалтерского учета поставщика, прежде всего учета реализации;

3) инкассирование его задолженности;

4) страхование поставщика от кредитного риска. Вместе с тем в ряде стран к факторингу по-прежнему относят и учет счетов-фактур — операцию, удовлетворяющую лишь одному, первому из указанных признаков.

Финансовые институты, которые предоставляют факторинговые услуги называются фактор -фирмами. Они создаются крупнейшими банками (или сами банки выполняют функции фактор -фирм), что обеспечивает высокую надежность факторинговых сделок и минимальные издержки для клиентов. Разветвленная сеть специализированных филиалов для факторингового обслуживания предприятий в различных странах создана крупными транснациональными корпорациями. На международном уровне действует ассоциация «Фэкторз чейн интернэшл», членами которой являются 95% факторинговых компаний из 40 стран мира.

В операции факторинга обычно участвуют три лица: фактор (банк) — покупатель требования, первоначальный кредитор (клиент) и должник, получивший от клиента товары с отсрочкой платежа.

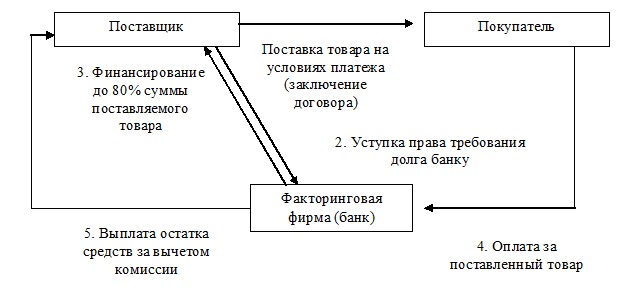

Операция факторинга заключается в том, что факторинговый отдел банка покупает долговые требования( счета фактуры) клиента на условиях немедленной оплаты до 80% стоимости отфактурованных поставок и уплаты остальной части, за вычетом процента за кредит и комиссионных платежей, в строго обусловленные сроки независимо от поступления выручки от дебиторов. Если должник не оплачивает в срок счета факторинга, то выплаты вместо него осуществляет факторинговый отдел.

Факторинговое обслуживание наиболее эффективно для малых и средних предприятий, которые традиционно испытывают финансовые затруднения из-за несвоевременного погашения долгов дебиторами и ограниченности доступных для них источников кредитования.

Вместе с тем не всякое предприятие, относящееся к категории малого или среднего, может воспользоваться услугами факторинговой компании. Так, факторинговому обслуживанию не подлежат:

1) предприятия с большим количеством дебиторов, задолженность каждого из которых выражается небольшой суммой;

2) предприятия, занимающиеся производством нестандартной или узкоспециализированной продукции;

3) строительные и другие фирмы, работающие с субподрядчиками;

4) предприятия, реализующие свою продукцию на условиях послепродажного обслуживания, практикующие компенсационные (бартерные) сделки;

5) предприятия, заключающие со своими клиентами долгосрочные контракты и выставляющие счета по завершении определенных этапов работ или до осуществления поставок (авансовые платежи).

Факторинговые операции также не производятся по долговым обязательствам физических лиц, филиалов или отделений предприятия. Подобные ограничения обусловлены тем, что в указанных случаях факторинговой компании достаточно трудно оценить кредитный риск или невыгодно брать на себя повышенный объем работ, а также дополнительный риск, возникающий при переуступке таких требований, оплата которых может быть не произведена в срок по причине невыполнения поставщиком каких-либо своих договорных обязательств.

Помимо этого, поставщик должен производить товары или оказывать услуги высокого качества, иметь перспективы быстрого расширения производства и увеличения прибыли (только в этом случае предприятию будет выгодно оплачивать достаточно высокую стоимость услуг факторинговой компании) и сугубо временные причины нехватки денежных средств – из-за несвоевременного погашения долгов дебиторами, а также недостаточного уровня прибыли, чрезмерных товарных запасов и трудностей, связанных производственным процессом.

В основе факторинга лежит переуступка неоплаченных долговых требований факторинговой компании, что является общим элементом для всех видов факторинга, описанных ниже.

Если представить проведение операции на схеме, то взаимоотношения сторон будут отражены следующим образом (рисунок 1.5):

Факторинговые операции банков классифицируются как:

1) Внутренние, если поставщик и его клиент, т.е. стороны по договору купли-продажи, а также факторинговая компания находятся в одной и той же стране, или международные;

2) Открытый факторинг — это форма факторинговой услуги, при которой должник уведомлен о том, что поставщик переуступает счета фактуры факторинговой компании.

3) Закрытый или конфиденциальный факторинг свое название получил в связи с тем, что служит скрытым источником средств для кредитования продаж поставщиков товаров, так как никто из контрагентов клиента не осведомлен о переуступке им счетов фактур факторинговой компании. В данном случае плательщик ведет расчеты с самим поставщиком, который после получения платежа должен перечислить соответствующую его часть факторинговой компании для погашения кредита.

С правом регресса, т.е. обратного требования к поставщику возместить уплаченную сумму, или без подобного права. Данные условия связаны с рисками, которые возникают при отказе плательщика от выполнения своих обязательств, т.е. кредитными рисками. При заключении соглашения с правом регресса поставщик продолжает нести определенный кредитный риск по долговым требованиям, проданным им факторинговой компании. Последняя может воспользоваться правом регресса и при желании продать поставщику любое неоплаченное долговое требование в случае отказа клиента от платежа (его неплатежеспособности). Данное условие предусматривается, если поставщики уверены, что у них не могут появиться сомнительные долговые обязательства, либо в силу того, что они достаточно тщательно оценивают кредитоспособность своих клиентов, разработав собственную, достаточно эффективную систему защиты от кредитных рисков, либо в силу специфики своих клиентов. И в том, и в другом случае поставщик не считает нужным оплачивать услуги по страхованию кредитного риска. Однако гарантированный для поставщика и своевременный приток денежных средств может обеспечиваться только при заключении соглашения без права регресса. Необходимо, правда, отметить, что, если долговое требование признано недействительным (например, если поставщик отгрузил клиенту незаказанный им товар и переуступил выставленный за него счет компании), факторинговая компания в любом случае имеет право регресса к поставщику.

С условием кредитования поставщика в форме оплаты требований к определенной дате или предварительной оплаты. В первом случае клиент факторинговой компании, отгрузив продукцию, предъявляет счета своему покупателю через посредство компании, задача которой получить в пользу клиента платеж в сроки согласно хозяйственному договору. Сумма переуступленных долговых требований перечисляется поставщику на определенную дату или по истечении определенного времени.

В случае предварительной оплаты факторинговая компания покупает счета-фактуры у клиента на условиях немедленной оплаты 80 – 90% стоимости отгрузки, т. е. авансирует оборотный капитал своего клиента (дисконтирование счетов-фактур). Резервные 10 – 20% стоимости отгрузки клиенту не выплачиваются, а бронируются на отдельном счете на случай претензий в его адрес от покупателя по качеству продукции, ее цене и т. п. Получение такой услуги наиболее полно отвечает потребностям функционирующих предприятий, так как позволяет им посредством факторинга превратить продажу с отсрочкой платежа в продажу с немедленной оплатой и таким образом ускорить движение своего капитала. Основным преимуществом предварительной оплаты является то, что ее размер представляет собой фиксированный процент от суммы долговых требований. Таким образом, поставщик автоматически получает больше средств при увеличении объема своих продаж.

Помимо учета счетов фактур факторинговая компания может выполнять ряд других услуг, связанных с расчетами и основной хозяйственно — финансовой деятельностью клиента:

1) вести полный бухгалтерский учет дебиторской задолженности;

2) консультировать по вопросам организации расчетов, заключения хозяйственных договоров, своевременному получению платежей и т. п.;

3) информировать о рынках сбыта, ценах на товары, платежеспособности будущих покупателей и т.п.;

4) предоставлять транспортные, складские, страховые, рекламные и другие услуги.

В этих условиях факторинг становится универсальной системой финансового обслуживания клиентов (конвенционный факторинг). За клиентом сохраняются практически только производственные функции. При такой форме факторинга клиент может существенно сократить собственный штат служащих, что способствует снижению издержек по производству и сбыту продукции. Но одновременно возникает риск почти полной зависимости клиента от факторинговой компании, так как такие отношения ведут к полному осведомлению фактора о делах своих клиентов, подчинению их своему влиянию и контролю.

В настоящее время факторинговый отдел может предоставлять своим клиентам следующие основные виды услуг:

1) приобретать у предприятий – поставщиков право на получение платежа по товарным операциям с определенного покупателя или группы покупателей, состав которой заранее согласовывается с факторингом (покупка срочной задолженности по товарам отгруженным и услугам оказанным );

2) осуществлять покупку у предприятий – поставщиков дебиторской задолженности по товарам отгруженным и услугам оказанным, неоплаченным в срок покупателями (покупка просроченной дебиторской задолженности ).

Суть операций по услугам 1-й группы заключается в том, что отдел за счет своих средств гарантирует поставщику оплату выставляемых им на определенных плательщиком платежных требований – поручений немедленно в день предъявления их в банк на инкассо. В свою очередь, поставщик передает факторингу право последующего получения платежей от этих покупателей в пользу факторинга на его счет. Досрочная (до получения платежа непосредственно от покупателя) оплата платежных требований – поручений поставщика фактически означает предоставление ему факторингом кредита, который ликвидирует риск несвоевременного поступления поставщику платежа, исключает зависимость его финансового положения от неплатежеспособности покупателя. В результате, получив незамедлительно денежные средства на свой счет, клиент факторинга имеет возможность, в свою очередь, без задержки рассчитаться со своими поставщиками, что способствует ускорению расчетов и сокращает неплатежи в хозяйстве.

При покупке факторингом у хозорганов просроченной дебиторской задолженности по товарным операциям он оплачивает поставщику за счет своих средств указанную задолженность не огульно, а при определенных условиях : при сроке задержки платежа не более трех месяцев и лишь при получении от банка плательщика уведомления о том, что плательщик не снят полностью с кредитования и не объявлен неплатежеспособным. Операции по переуступке клиентом факторингу просроченной дебиторской задолженности имеют повышенную степень риска. Это обусловливает более высокий размер комиссионного вознаграждения, уровень которого в 1,5-2 раза выше, чем при покупке факторингом задолженности по товарам отгруженным срок оплаты которых не наступил.

Вообще, плата, взимаемая факторинговой компанией с клиента (поставщика), состоит из двух элементов.

Во-первых, платы за управление, т.е. комиссии за собственное факторинговое обслуживание – ведение учета, страхование от появления сомнительных долгов и т.д. Размер данной платы рассчитывается как процент от годового оборота поставщика, и его величина значительно варьируется в зависимости от масштабов и структуры производственной деятельности поставщика, оценки компанией объема работ, степени кредитного риска, кредитоспособности покупателей, а также от специфики и конъюнктуры рынка финансовых услуг той или иной страны. [31, c.71].

Во-вторых, платы за учетные операции, которая взимается факторинговой компанией с суммы средств, предоставляемых поставщику досрочно в форме предварительной оплаты переуступаемых долговых требований), за период между досрочным получением и датой инкассирования требований. Ее ставка обычно на 2 – 4% превышает текущую банковскую ставку, используемую при краткосрочном кредитовании клиентов с аналогичным оборотом и кредитоспособностью, что обусловлено необходимостью компенсации дополнительных затрат и риска факторинговой компании. Забегая вперед, скажу, что стоимость внешнеторгового факторинга выше, чем внутреннего, т.к. расходы факторинговой компании при проведении операций за пределами своей страны значительно выше. Кроме того, размер платы зависит от конкретной страны – импортера.

В зависимости от различных требований поставщика и факторинговой компании разработан ряд вариантов внутренних факторинговых соглашений.

Соглашение о полном обслуживании (открытом факторинге без права регресса) заключается обычно при постоянных и достаточно длительных контактах между поставщиком и факторинговой компанией. Полное обслуживание включает в себя: полную защиту от появления сомнительных долгов и обеспечение гарантированного притока денежных средств; управление кредитом; учет реализации; кредитование в форме предварительной оплаты (по желанию поставщика) или оплату суммы переуступленных долговых требований (за минусом издержек) к определенной дате.

За редким исключением полное обслуживание производится при условии, что поставщик переуступает факторинговой компании долги всех своих клиентов. С точки зрения компании это устранит возможность ее дискриминации, поскольку в противном случае поставщик может переуступить ей только те долговые требования, которые трудно инкассировать или по которым максимален кредитный риск. Такая система выгодна и для поставщика — ему не придется вести учет и осуществлять операции по отдельным, непереуступленным долговым требованиям. Таким образом, данное условие оптимально для обеих сторон. Соглашение о полном обслуживании с правом регресса уличается от такового без права регресса тем, что факторинговая компания не страхует кредитный риск, который продолжает нести доставщик. Это означает, что компания имеет право вернуть поставщику долговые требования на любую сумму, не оплаченные клиентами в течение определенного срока (обычно в течение 90 дней с установленной даты платежа).

Разновидностью факторингового соглашения о полном обслуживании является, агентское соглашение или соглашение об оптовом факторинге (открытом). Предприятие может наладить собственную эффективную систему учета и управления кредитом, тем не менее оно будет нуждаться в защите от кредитных рисков и в кредитовании. В этом случае факторинговая компания может предложить заключение агентского факторингового соглашения, в соответствии с которым она будет приобретать неоплаченные долговые требования, а поставщик будет выступать в качестве се агента по их инкассированию. Надпись на счете будет уведомлять об участии в сделке факторинговой компании, но вместо указания совершить платеж в пользу последней будет оговорено, что платеж надо совершить на имя поставщика, выступающего в качестве ее агента, но в пользу факторинговой компании. Преимущество данного соглашения заключается в том, что снижаются расходы факторинговой компании по оценке кредитоспособности и, следовательно, плата, взимаемая с поставщика.

Кредитование, предусматриваемое данным соглашением, аналогично кредитованию по соглашению о полном обслуживании. Однако оплата оставшейся части производится только после погашения долгов клиентами. Поскольку факторинговая компания в данном случае не оказывает непосредственного влияния на процесс инкассирования, она не может гарантировать осуществление платежа к определенной дате.

Если поставщик заинтересован только в кредитовании со стороны факторинговой компании, то может быть заключено открытое или конфиденциальное соглашение об учете (дисконтировании) счетов-фактур. Заключение такого рода соглашения достаточно рискованно для факторинговой компании, выдвигающей в этом случае наиболее жесткие требования к поставщику, и имеет место лишь при условии, что финансовое положение последнего достаточно прочно. Дисконтирование счетов фактур является обычно одноразовой операцией, осуществляется селективно и не охватывает всего платежного оборота поставщика.

Факторинг выгоден и поставщику, и покупателю, и фактору. С его помощью поставщик может следующее:

1) увеличить объем продаж, число покупателей и конкурентоспособность, предоставив покупателям льготные условия оплаты товара (отсрочку) под надежную гарантию;

2) получить кредит в размере до 90% от стоимости поставляемого товара, что ускорит оборачиваемость средств.

Покупатель может:

1) получить товарный кредит (продавец поставляет товар с отсрочкой платежа под гарантии в среднем до 3 месяцев);

2) избежать риска получения некачественного товара;

3) увеличить объем закупок;

4) улучшить конкурентоспособность, ускорить оборачиваемость средств.

Основными доходами фактора (как уже говорилось выше) являются:

1) проценты по кредиту;

2) факторинговые тарифы.

Таким образом, можно выделить главные экономические достоинства факторинга:

1) увеличение ликвидности, рентабельности и прибыли;

2) превращение дебиторской задолженности в наличные деньги;

3) возможность получать скидку при немедленной оплате всех счетов поставщиков;

4) независимость и свобода от соблюдения сроков платежей со стороны дебиторов;

5) возможность расширения объемов оборота;

6) повышение доходности;

7) экономия собственного капитала;

8) улучшение финансового планирования.

Конечно, нельзя сказать, что факторинг решает все проблемы поставщика. Многие потенциальные клиенты факторинговых компаний пытаются сравнивать факторинговые и кредитные операции. Это чрезвычайно некорректное сравнение, но для снятия вопросов о различии этих двух продуктов стоит привести их сравнительные характеристики (таблица 1.2).

При внедрении факторинговых операций в практику работы коммерческих банков обязательно проводить их анализ. Анализ факторинговых операций следует начинать с определения их доли в общей сумме активных операций банка. Эти операции относятся к высокодоходным: ставки по ним на несколько процентных пунктов выше, чем по кредитам,

Таблица 1.2 – Сравнение кредита и факторинга

| Кредит | Факторинг |

| 1 | 2 |

| Кредит возвращается банку заемщиком | Факторинговое финансирование погашается из денег, выплачиваемых дебиторами клиента |

| Кредит выдается на ᅟфиксированный срок | Факторинговое финансирование выплачивается на срок фактической отсрочки платежа |

| Кредит выплачивается в ᅟобусловленный кредитным ᅟдоговором день | Факторинговое финансирование выплачивается в день поставки товара |

| Кредит, как правило, ᅟвыдается под залог | Для факторингового финансирования никакого обеспечения не требуется |

| Кредит выдается на заранее обусловленную сумму | Размер фактического финансирования не ограничен и может безгранично увеличиваться ᅟпо мере роста объема продаж клиента |

| Кредит погашается в заранее обусловленный день | Факторинговое финансирование погашается в ᅟдень фактической оплаты дебитором ᅟпоставленного товара |

| Для получения кредита ᅟнеобходимо оформлять ᅟогромное количество ᅟдокументов | Факторинговое финансирование выплачивается ᅟавтоматически при предоставлении накладной и счета-фактуры |

| Погашение кредита не ᅟгарантирует получение нового | Факторинговое финансирование продолжается бессрочно |

| Затраты на уплату процентов по банковскому кредиту относятся на себестоимость в пределах учетной ставки ᅟЦБ РФ плюс 3% | Затраты на уплату факторинговой комиссии ᅟотносятся на себестоимость полностью |

| При кредитовании помимо перечисления денег банк не оказывает заемщику никаких услуг | факторинговое финансирование сопровождается управлением дебиторской задолженностью ᅟ ᅟ |

предоставляемым заемщикам с аналогичным финансовым положением. Поэтому их развитие при благоприятной экономической ситуации в стране является положительным фактором деятельности коммерческого банка.

Для оценки общей тенденции развития этих операций и их доходности анализ должен проводиться на долгосрочной основе и систематически.

Следующим этапом является структурный анализ факторинговых операций. Прежде всего, необходимо определить отраслевую структуру субъектов (клиентов) по данным операциям. Такой анализ важен для диверсификации риска, хотя на примере международной практики даже при сегодняшней ситуации можно выделить несколько отраслей народного хозяйства, финансирование предприятий которых может постоянно проводиться без роста риска неплатежей. Это, в частности, такие отрасли, как пищевая, а также компании, предоставляющие некоторые виды услуг (туристические, рекламные и т. д.).

Кроме отраслевой структуры, следует рассмотреть операции по регионам и срокам. Анализ по регионам позволяет определить насколько банк использует потенциальные возможности освоения новых рынков с целью расширения деятельности и привлечения новых клиентов. Поскольку факторинговые операции должны финансироваться из долгосрочных ресурсов, то по этому виду услуг важное значение приобретает анализ но срокам действия факторинговых соглашений. Такой анализ необходим для определения обеспеченности факторинговых операций долгосрочными источниками финансирования.

В процессе анализа факторинговой деятельности большое значение придается анализу доходности этих операций. В этой связи подробному анализу подвергаются доходные счета по факторинговым операциям. Более детально анализ проводится в разрезе каждой конкретной сделки. Поскольку данные операции относятся к высокорисковым активным операциям, то в данной связи особое внимание следует обратить на своевременность оплаты счетов-фактур покупателями продукции. По каждой из анализируемых операций следует рассмотреть структуру платежей, выделить долю просроченных и провести анализ их по длительности и по получателям этих услуг. Такой анализ позволяет оценить перспективы дальнейшего развития операций. При оценке доходности необходимо провести анализ структуры комиссии по факторингу и сопоставить затраты по проведенному финансированию с полученными доходами.[14, c.312].

В соответствии с общепринятой международной практикой в структуре вознаграждения за оказание факторинговых услуг выделяются следующих три основных компонента:

1) Фиксированный сбор за обработку документов.

2) Фиксированный процент с оборота поставщика (комиссия).

Большая часть этого компонента комиссии представляет собой оплату оказываемых фактором услуг, а именно: контроль за своевременной выплатой финансирования; контроль за своевременной оплатой товаров дебиторами; работа с дебиторами при задержках платежей; учет текущего состояния дебиторской задолженности и предоставление поставщику соответствующих отчетов.

Кроме того, сюда также включается премия за принятые на себя фактором риски: риск несвоевременной оплаты поставок (риск ликвидности);

риск неплатежеспособности дебиторов (кредитный риск); риск резкого изменения стоимости кредитных ресурсов (процентный риск).

В большинстве факторинговых компаний мира данный компонент факторинговой комиссии в зависимости от количества покупателей, оборота, частоты поставок, особенностей товарного рынка находится в пределах от 0,5 до 5% с оборота.

3) Стоимость кредитных ресурсов, необходимых для финансирования поставщика.

При качественном отборе клиентов и проведении необходимого объема работ по получению платежей по платежным требованиям факторинговые операции представляют собой высокодоходный вид финансирования реального сектора экономики, при этом, однако, высокорисковый. Управление рисками по факторинговым операциям достигается путем диверсификации клиентов по отраслям народного хозяйства и регионам страны. Одновременно с диверсификацией покрытие части риска обеспечивается путем установления комиссии, структурно сформированной таким образом, чтобы она покрывала и расходы по факторинговому обслуживанию и компенсировала значительную часть принимаемых на себя фактором рисков.

Наиболее существенной проблемой остается неготовность многих отечественных кредитных организаций к развитию факторингового обслуживания. Основная проблема здесь чисто методологическая: факторинг относят то к кредитным, то к дисконтным, то к иным банковским операциям. Между тем факторинг не является частью банковского дела, чисто банковской операцией, так как представляет собой постоянное финансовое обслуживание (а не разовые сделки). Все это требует специальных процедур принятия решений и управления рисками.

Вторая сдерживающая проблема это – неготовность значительной части банков страны к среднесрочным инвестициям в новую для них область деятельности. Основным препятствием здесь является не само факторинговое финансирование, а достаточно длительный и относительно затратный «нулевой цикл», связанный с постановкой дела, который даже при наличии профессиональной команды исполнителей занимает от 6 до 12 месяцев.

Вместе с тем в целом перспективы факторинга следует оценивать как умеренно-оптимистические. Об этом свидетельствует, прежде всего, рост количества банков, успешно осуществляющих факторинговую деятельность.