Содержание

- Введение.

- Глава 1 Теоретические и нормативно-правовые аспекты ипотечного кредитования.

- 1.1 Сущность и виды ипотечного кредитования.

- 1.2 Нормативно ‒ правовое регулирование ипотечного кредитования в России.

- 1.3 Зарубежный опыт ипотечного кредитования.

- Глава 2 Ипотечный рынок и ипотечное кредитование в России.

- 2.1 Особенности ипотечного рынка в России.

- 2.2 Анализ программ ипотечного кредитования.

- 2.3 Особенности ипотечного кредитования в России.

- Глава 3 Проблемы и перспективы по развитию ипотечного кредитования в России.

- 3.1 Основные проблемы рынка ипотечного кредитования в России.

- 3.2 Рекомендации по совершенствованию ипотечного кредитования в России.

- Заключение.

- Список использованных источников.

- Приложения.

Введение

Развитие ипотечного бизнеса позитивно сказывается на развитии реального сектора экономики. Ипотека способствует реализации построенных домов, рост же строительства вызывает оживление в производстве строительных материалов и конструкций, строительного и дорожного машиностроения и т.д. Промышленное ипотечное кредитование дает возможность модернизировать производства, что приводит к повышению качества и конкурентоспособности продукции и, следовательно, к увеличению экономического потенциала страны.

Актуальность исследования. Переход от системы государственного распределения жилья, централизованного механизма финансирования жилищного строительства к рыночной системе формирования источников финансирования строительства жилья, привело к необходимости нахождения частных коммерческих организаций, работающих в условиях рыночных отношений. Это свидетельствует о наличии проблем, связанных с последствиями и возможностями финансирования строительства домов, а также о необходимости создания жизнеспособных и эффективных механизмов для их решения.

Мировой опыт показывает, что, как правило, ипотека неразрывно связана с решением социальных проблем, прежде всего с высочайшим качеством и современным жильем.

Ипотечное кредитование является одним из наиболее перспективных направлений деятельности российских банков. Отечественные банки, изучая богатый исторический опыт России в этом направлении и практику других стран, пытаются развивать свои кредитные модели и банковские продукты, способные реально функционировать в сложных экономических условиях.

С развитием социальных программ ситуация с покупкой недвижимости постепенно стабилизируется. Тем не менее, по мнению многих специалистов, в экономическом аспекте у ипотечного кредитования имеется наряду с большими перспективами и существенные проблемы. Решить эти проблемы непросто, но, с другой стороны, не делая попыток к их решению, невозможно повысить эффективность ипотечного кредитования. Все вышесказанное подтверждает актуальность и практическую значимость темы выпускной квалификационной работы.

Целью выполнения работы является анализ современного состояния и поиск путей оптимизация программ ипотечного кредитования в РФ

Основными задачами исследования являются:

- Выявить теоретические аспекты ипотечного кредитования в России.

- Оценить ипотечное кредитование в России.

- Выявить проблемы и предложить пути совершенствование ипотечного кредитования в России.

В качестве объекта исследования выбрана система ипотечного кредитования России.

Предметом исследований являются особенности и мероприятия по оптимизации операций ипотечного кредитования России.

В качестве инструментария применялись методы анализа научной и информационной базы, синтеза полученных данных в теоретические выводы и практические рекомендации.

Теоретической основой выпускной квалификационной работы послужили исследования ведущих отечественных и зарубежных специалистов в области ипотечного кредитования. В качестве информационной базы для исследования были использованы аналитические обзоры и социологические данные; законодательные и нормативные акты Российской Федерации, а также статьи ведущих экономических журналов; информационные ресурсы сети Интернет.

Информационной базой исследования послужила аналитическая, статистическая, справочная, монографическая, периодическая и переводная литература по проблемам ипотечного кредитования, изданная у нас в стране и за рубежом, материалы и отчеты Банка России, Агентства по ипотечному жилищному кредитованию, отчеты Росстата и др.

Практическая значимость исследования состоит в возможности практического использования выводов и рекомендаций.

Работа состоит из введения, трех глав, заключения, списка используемых источников и литературы, состоящего из 55 источников.

Во введении изложили основные аспекты нашего исследования, определили актуальность, предмет, объект, цели, задачи и методы исследования.

В первом разделе данной работы, рассматриваются: история становления ипотечного кредитования, особенности ипотечного кредитования и его роль в экономике, а также роль государства в регулировании программ ипотечного кредитования.

Второй раздел посвящен изучению ипотечного рынка и ипотечного кредитования в России. Здесь дана общая характеристика ипотечного рынка в России. Проведен анализ основных программ ипотечного кредитования и представлены их особенности.

В третьем разделе выявляются проблемы и перспективы ипотечного кредитования в России, предлагаются пути их преодоления, а так же рекомендации по совершенствованию ипотечного кредитования.

В заключении сделаны выводы исследований.

Глава 1 Теоретические и нормативно-правовые аспекты ипотечного кредитования

1.1 Сущность и виды ипотечного кредитования

Термин «Ипотека» впервые прозвучало в Греции примерно в 5 000 году до н. э. Древние греки могли получить заем под залог имеющейся земли. Чтоб смекалистый землевладелец не оформил несколько кредитов под залог одного участка, на участке ставили специальный столб. На нем размещали всю залоговую информацию. Именно этот столб древние называли ипотекой.

В России ипотека появилась в 1754 г., когда граф Шувалов П.И. выступил инициатором появления дворянских банков. Целью их создания была борьба с ростовщичеством и «щадящие» условия кредитования для землевладельцев – дворян.

Развитие ипотеки прервалось в 1917 г. октябрьской революцией.

На современном этапе, развитие началось в 90-е гг. ХХ в. В 1998 г. принят закон «Об ипотеке». С 2005 г. ипотечный рынок приобретает стремительный рост.

Термин «ипотека» (от греч. hypotheka – залог, заклад) – это один из подвидов залога без передачи заложенного имущества залогодержателю.

Данная терминология используется в законодательствах различных стран для обозначения трех правовых категорий:

- для того чтобы получить отдельный кредит (юридическая функция реальной ипотеки.);

- есть и другие названия долгов, подтверждающие права по ипотечному обязательству.);

- ипотечный кредит (денежный заем) предоставляется заемщикам из кредитной организации под залог недвижимого имущества (экономическое функционирование ипотеки).

Согласно мнению Лаврушина О.И.: «Ипотека – это один из способов обеспечения обязательства недвижимым имуществом, в котором подозрение является правом в случае неспособности крупного бренда получить удовлетворение от обещанной недвижимости».

М.П. Логинов трактует ипотечный кредит на жилье как « отношения, целью которых является покупка жилья, в процессе кредитования, обеспечиваемого обещанием жилья, выполнением обязательств по договору ипотеки участниками, снятием предмета гарантии и ее реализацией.» [14, с. 67].

Коллективом авторов учебника «Деньги, кредит, банки» под редакцией Г. Н. Белоглазовой под ипотечным кредитом понимается «кредит, обеспеченный залогом недвижимого имущества» [16, с. 84].

Б.А. Райзберг, Л.Ш. Лозовский, Е.Б. Стародубцева рассматривают ипотечный кредит в качестве «долгосрочных ссуд под залог недвижимости: земли, производственных и жилых зданий, сооружений» [24, с. 75].

В.А. Горемыкиным отмечается, что «ипотечное кредитование – процесс выдачи (получения) долгосрочного кредита, предоставляемого недвижимостью, в том числе: прямые кредитные отношения; операции по привлечению средств с рынка капитала; в том числе кредиты, предоставляемые в форме сделок; сделки на рынке недвижимости.» [10, с. 8].

Ипотека представляет собой сложный экономико-правовой инструмент, с помощью которого заемщики заложенной недвижимости могли бы стать надежным инструментом обеспечения возврата клиента в банк, иными словами, нарушения имущественных прав на имущество.

Ипотека – это не кредит в банке, а вид залога, который дает гарантию кредитору в возврате кредита.

Ипотека состоит из двух аспектов – экономического и правового.

В экономическом смысле она является рыночным инструментом исполнения имущественных прав на объекты недвижимости, а иные способы передачи собственности юридически и коммерчески нецелесообразны. Также, с помощью ипотеки можно привлечь дополнительные денежные средства для реализации различных программ.

В правовом смысле ипотека является залогом недвижимого имущества, цель которого получение ипотечного кредита, когда имущество остается во владении заемщика.

В научной литературе и организационно-хозяйственной практике часто встречается понимание ипотеки в широком и узком смыслах: в широком – обычно как совокупность каких-либо определенных экономических и организационно-правовых отношений, например, связанных с получением и обслуживанием ипотечного кредита; в узком смысле слова – как залога, ссуды, долга или же особой формы долгосрочного кредитования.

Учитывая многоаспектность ипотеки, можно сказать, что ипотечный кредит – это одна из самых сложных форм финансово-кредитных отношений.

Он функционирует одновременно в двух сегментах финансового рынка: на кредитном рынке и рынке ценных бумаг.

Признаки ипотечного кредита, отличающие его от не ипотечного:

- Залог – основной критерий ипотеки. Кредит можно назвать ипотечным, если он выдан под залог недвижимости.

- Ипотека регламентируется Федеральным законом «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ.

- Ипотека подлежит государственной регистрации.

- Ипотечный кредит является целевым. Он оформляется для приобретения дома или квартиры. На какие-то другие нужды потратить деньги нельзя.

- Если сравнивать сумму ипотечного кредита с потребительским, то она гораздо больше.

- Кредит имеет длительный срок. В большинстве банков РФ до 30 лет.

- Если сравнивать ставку с потребительским, то она так же ниже.

Наиболее распространенным предметом договора является недвижимость. Но ипотечный кредит включает в себя не только покупку недвижимости, но и автомобилей, оплата за обучение, покупка дорогих товаров и т. д.

Договор ипотеки требует наличия гарантий в виде недвижимости клиента. Клиент мог купить дом на кредитные средства, но также будет служить гарантией выплаты долга до полного решения с банковской структурой. Если банк готов обеспечить средства по кредитам без залога недвижимости, такой договор не будет иметь статуса ипотеки.

Выдача кредитов – это услуга, предоставляемая многими финансовыми учреждениями. Но кредитование ипотеки – это право давно опытных банков и сильной финансовой структуры.

Ипотечное жилищное кредитование – долгосрочные финансовые отношения. Договор заключается на срок как минимум 5 лет. В среднем длительность выплаты долга составляет 15-20лет. Максимальный срок банковского ипотечного кредитования в России – 40 лет, но в общей массе эти кредиты занимают не более 1%.

Ставка кредитования является важным вопросом, как и в любом виде кредитования. Средняя – 5-10% годовых. Процент, который запросит банк за предоставление займа, зависит от двух ключевых факторов: срок возврата и суммы займа.

Ожидается, что процентная ставка будет меняться при наличии колебаний в общей экономической ситуации. Инфляция является ключевым фактором повышения ставок по банковским кредитам.

Какую ставку выбрать зависит от конечной цели клиента. Есть несколько ключевых показателей, которые определяют, что это за ставка. Ипотечное жилищное кредитование в зависимости от объекта кредита:

- Заем для приобретения дома. Предпочтение отдается новым постройкам, ликвидность которых не вызывает сомнения у банка;

- Заем для приобретения квартиры. Этот вид ипотеки имеет свои особенности при покупке жилья в строящемся многоквартирном доме. Так как залог в процессе постройки, банк требует дополнительные гарантии, поэтому клиент может столкнуться с некоторыми трудностями. Этот фактор является ключевым при установке процентной ставки кредитования. Поэтому выгоднее бывает приобретать квартиры в новостройках, которые аккредитованы в том или ном банке;

- Заем для покупки комнаты в коммунальной квартире или общежитии;

- Заем на выкуп доли. Часто к нему прибегают граждане в попытке разрешить спорные моменты вступления в наследство.

Отдельный вид ипотечного кредитования являет собой кредит с социальной поддержкой. Его особенностью является участие государства в программе погашения долга перед кредитором. Условия участия в социальной программе:

- к моменту окончательного расчета по долговым обязательствам клиенту банка не должно быть более 75 лет;

- участник программы должен обосновать острую необходимость покупки жилья в кредит;

- чаще всего существует необходимость первого платежа (аванса) в размере 15-20% от общей стоимости недвижимости;

- максимальный период расчета по долговым обязательствам с участие государства – 30 лет.

Банковские кредиты можно классифицировать по процентной ставке. Его можно исправить или изменить. Фиксированная ставка остается неизменной до окончания договора. Ожидается, что переменная процентная ставка будет меняться под влиянием экономической ситуации. как правило, постоянная процентная ставка изначально меньше фиксированной. Однако его движение непредсказуемо.

Ипотечное жилищное кредитование включает такие этапы:

- Подготовительный. На данном этапе потенциальному клиенту известны все предложения банка. В свою очередь, банк оценивает готовность потенциального клиента и возможность сотрудничества.

- Сбор пакета документов для подачи заявки в банк. Сбор информации, подтвержденной официальными источниками. Это сведения с официального места работы, информация о дополнительных источниках доходов, наличии или отсутствии кредитных обязательств перед другими финансовыми структурами. Происходит комплексная оценка кредитоспособности клиента банка.

- Клиент заполняет заявку на ипотеку. Заявка определяет цель кредита, наличие залога, кредитную историю клиента, вклад и сбережения, статус брака.

Все конкретные данные о заявке документируются.

- Ответ за заявку. Банк на основании собранной информации о клиенте принимает решение, о возможности заключения с ним контракта. Решение выносится на основании андеррайтинга. Это система мероприятий, направленная на определение вероятности погашения кредита. Происходит оценка рисков. На основании этого подбирается оптимальная программа кредитования данного клиента, которая сведет все возможные риски к минимуму. На этом этапе банк выносит решение относительно суммы займа, осуществляет рассмотрение возможных вариантов недвижимости, срока займа и других условий кредита.

- Подписание кредитного контракта, а также страхование предмета залога и передача залога кредитору. Дополнительно оговаривается необходимость страхования жизни клиента, а также титульное страхование.

- Обслуживание банком кредитного договора. Этот этап включает прием обязательных платежей по кредиту.

- Заключительным этапом ипотеки является полный расчет по долговым обязательствам, при этом данные о праве собственности вносятся в государственный реестр.

Поэтому можно сказать, что ипотека – это самое сложное банковское производство. По такому кредиту представлен самый большой пакет документов, процедура оценки занимает до 2 недель, а к потенциальным заемщикам предъявляются жесткие требования. И это естественно, потому что банк находится в большой опасности, отдавая ему, огромные суммы в течение длительного времени.

Проанализировав приведенные выше понятия термина «ипотечное кредитование», мы сформулировали определение:

Ипотечное кредитование – это предоставление банком или финансово- кредитным учреждением денег заемщику, под залог недвижимого имущества.

Ипотечный кредит часто называют ипотекой, но это не так. Кредит-это обещание, которое в случае неисполнения долга со стороны заемщиков, переходит в собственность заемщика. Последние вправе применить его и тем самым удовлетворить свои финансовые требования. Залогом является недвижимое имущество, которое в момент выдачи кредитов остается в пользовании заемщиков. Ипотечный кредит – это форма кредитных отношений, при которой залоговое обеспечение, следовательно, кредит, служит гарантией возврата кредита заемщикам для кредитования.

Правовые основы функционирования системы ипотечного жилищного кредитования закреплены в необходимых законах. Благодаря регулированию вопроса на законодательном уровне ипотека сегодня это выгодная и доступная возможность для российских граждан улучшить свои жилищные условия, а для кредиторов – способ обеспечить возврат кредитов и процентов по ним.

Правовые основы ипотечного кредитования составляют основополагающие принципы, проводимые в жизнь нормами права, в которых они закреплены, посредством толкования и реализации.

Необходимо выделить следующие основные принципы ипотечных кредитов: погашение, оплата, безопасность, срочность (принцип депозита), сервитут (публичность), доверие, приоритет (старший), изменения и различия.

Для некоторых видов кредитов, например, кредитов на жилищное строительство, принцип намерения будет обязательным, предлагая кредит, предоставляемый заемщикам для определенной цели, например, для строительства четко определенной жилой недвижимости.

Этот принцип выражает необходимость целевого использования средств, принятых кредиторами. Следует помнить, что многие ипотечные кредиты были целевыми и выдаются на покупку или строительство недвижимости, которое, как правило, становятся предметом залога.

На первый взгляд установление в целевой ставке характера использования денег (кредита) можно рассматривать как определенную форму ограничения прав заемщиков. В этой связи подчеркивается, что обязательный характер использования средств, взятых в качестве целевого объекта кредитного договора, может быть установлен только на основе взаимного согласия сторон.

При этом необходимо обратиться к содержанию ст. 22 ГК РФ, которая устанавливает, что полный или частичный отказ гражданина от дееспособности или дееспособности и иные сделки, направленные на ограничение дееспособности или дееспособности, не являются недействительными, кроме случаев, когда такие сделки законом разрешены [3, с. 79].

Согласно этим принципам, занимая кредиты, заемщик «считает, что» не личность заемщика, а особо обособленный объект недвижимого имущества (права на недвижимое имущество) — субъект кредитования, из стоимости которого в случае банкротства заемщиком своего обязательства заемщик имеет право выполнить его законные требования независимо от финансового положения должника. Это справедливо даже тогда, когда предмет ипотеки передается другому лицу.

Таким образом, ипотека благодаря наличию этих принципов лучше гарантирует надлежащее исполнение обязательств по займам, чем любые другие способы, предлагаемые действующим законодательством.

Кредитование в жилищном кредитовании характеризовалось исключительными правами заимствования на изъятие имущества, передаваемого по договору — по своему усмотрению, если кредит или проценты не выплачиваются заемщиками. Банк имеет право выставить гарантию на аукцион, а за счет средств, выделенных на списание задолженности, образовавшейся в результате неуплаты. Помимо этого, ипотечные ссуды имеют такие характеристики:

- преимущественно долгосрочный характер (срок выдачи кредита от 15 до 30 лет, краткосрочные ссуды сроком 3-5 лет не пользуются большой популярностью ввиду высокого фактора риска, как для заемщика, так и для кредитора);

- низкий процент (по сравнению с другими видами кредитования);

- обязательный первоначальный взнос (который может составлять от 10 до 40% от стоимости жилья).

Кредит предоставляется лицам, физически дееспособным, имеющим российское гражданство, достигшим восемнадцати лет. Шансы на принятие положительного решения о возможности выдачи кредита выше в размере текущего месячного дохода и ниже запланированного торгового жилья.

Наличие существующих финансовых обязательств также негативно сказывается на рассмотрении возможности выдачи кредита. Чтобы снизить риск невозврата суммы кредита, банки могли бы искать у поручителей данные, которые в случае неплатежеспособности заемщиков смогут обеспечить выплату установленных платежей.

Преимущество заявки банка на ипотеку предоставляется владельцам их домов, если они хотят купить в более дорогой обмен. ипотечное кредитование осуществляется на основе важных параметров кредитования, что является основой для разработки банковских программ. Такими признаками могут быть:

- цель кредитования;

- объект недвижимости;

- вид кредитора;

- вид заемщика;

- способ рефинансирования.

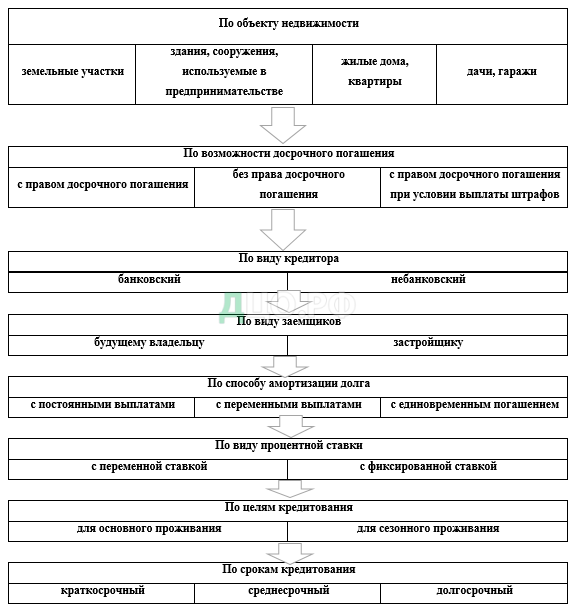

В свою очередь ипотечный кредит имеет свою классификацию. Можно выделить несколько видов ипотечного кредита в зависимости от различных признаков (рисунок 1).

Рисунок 1 – Классификация ипотечного кредитования

Основными субъектами системы ипотечного кредитования являются:

- Заёмщик (залогодатель) – лицо, берущее заём и предоставляющее своё имущество в залог.

- Кредитор (залогодержатель) – лицо, дающее заём под залог имущества (чаще всего банк).

- Посредник – лицо, занимающееся продажей закладных, тем самым привлекая средства в сферу жилищного кредитования для выдачи будущих кредитов.

- Инвестор – лицо, занимающееся покупкой закладных, обеспечивая при этом надежность своих вкладов.

Объектом системы ипотечного кредитования являются правоотношения, возникающие между субъектами по поводу оформления и купли-продажи закладной.

Следует отметить, что вышеуказанный уровень не является полным, а включает в себя только основные особенности ипотечного кредита. Тем не менее, использование этой классификации позволит более глубокое исследование ипотечного кредита.

Разработаем классификацию ипотечного кредитования по эскроу-счета. Данная классификация будет выглядеть следующим образом:

- по целям кредитования;

- по обеспечению;

- по способу кредитования;

- по заемщикам;

- по кредиторам;

- по видам процентных ставок;

- по методу погашения; — по кредитным счетам.

Ипотека с использованием эскроу-счета – новая технология, используемая при покупке квартиры на основном рынке по общему договору строительного подряда. Эскроу-счет – это специальный банковский счет, на который замораживаются первоначальные переводы из банка до окончания строительства.

Таким образом, застройщик обязательно получит средства после завершения строительства, и заемщики получат новое жилье или вернут потраченные на его покупку деньги.

Старый механизм кредитования в долевом строительстве действовал до 2020 года.

Кроме того, существует несколько видов арендуемой недвижимости, на приобретение которой может быть выдана ипотека:

- на первичном рынке. В эту категорию входят квартиры, еще не сданные в эксплуатацию, на которые отсутствует право собственности;

- на вторичном рынке. Вторичное жилье — это то, которое находится в собственности и предлагается к продаже;

- под строительство собственного дома. Основным условием оформления займа является наличие в собственности земельного участка;

- на комнату в квартире. Потребуется предоставить официальный отказ других собственников от покупки;

- на коттеджи, дачи, загородные дома, таунхаусы. Кредиты на приобретение таких объектов выдаются банками в индивидуальном порядке, разрабатываются совместно с застройщиками.

Любой вид ипотечного кредита характеризуется особыми чертами, которые обусловлены риском дефолта. Рассматривая возможность приобретения жилья, банк начинает, как только пригодится, и насколько полезным будет реализация залога, в случае невыполнения договорных обязательств со стороны заемщиков. комиссия банка за обслуживание, процентные ставки, оплата служит гарантией своевременной оплаты обязательных взносов по займам, а их размер определяется исходя из критериев риска.

1.2 Нормативно ‒ правовое регулирование ипотечного кредитования в России

Нормативно-правовое регулирование ипотечного кредитования в последнее время стало приоритетным направлением для государства, и в этой области предприняты значительные шаги по улучшению ситуации.

Правовую основу ипотечного жилищного кредитования составляют федеральные (общероссийские) и местные нормативные правовые акты.

Федеральную основную правовую базу ипотечного жилищного кредитования в настоящее время образуют:

- Гражданский кодекс РФ (части первая, вторая и третья);

- Федеральный закон от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» в действующей редакции с изменениями и дополнениями;

- Федеральный закон от 21 июля 1997 г. N. 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» в действующей редакции с изменениями и дополнениями;

- Постановление Правительства РФ от 11 января 2000 г. № 28 «О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации». Этим постановлением была одобрена Концепция развития системы ипотечного жилищного кредитования в России, утвержден план подготовки проектов нормативных правовых актов, обеспечивающих развитие системы ипотечного жилищного кредитования в России, рекомендовано органам исполнительной власти субъектов Российской Федераций и органам местного самоуправления разрабатывать на основе Концепции региональные программы ипотечного жилищного кредитования.

Правовая база ипотечного кредитования в Российской Федерации базируется на положениях Гражданского кодекса, что явилось важнейшим шагом в развитии российского федерального законодательства в сфере ипотечного кредитования.

Согласно ст. 5 Закона» Об ипотеке (залоге недвижимости) по договору об ипотеке недвижимости предусмотрено в ст. 130 Гражданского кодекса Российской Федерации, в котором зарегистрированы государственные права на недвижимое имущество, в том числе могут быть реализованы: земельные участки, за исключением земельных участков, определенных в пункте 63.1 настоящего Федерального закона, строительство предприятий на этом недвижимом имуществе, строительство и иное строительство.; жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат; дачи, дома, домов, ремонт и другие строения потребительского назначения; воздушные и морские суда, плавающие внутри страны, так и космической техники.

В ст. 63 данного закона определено, что не допускается ипотека земельных участков, находящихся в государственной или муниципальной собственности, а также части земельного участка, площадь которой меньше минимального размера, установленного нормативными актами субъектов РФ и нормативными актами органов местного самоуправления для земель различного целевого назначения и разрешенного использования [3, с. 79].

В кодексе установлены общие правила обеспечения кредитов на недвижимость, в том числе на жилую недвижимость; положения о праве собственности и других правах на жилую недвижимость, основания для закрытия заложенных объектов.

Принятие Гражданского кодекса Российской Федерации, включающего основные положения о получении и получении кредита, создало благоприятную правовую среду для всех видов предпринимательской деятельности.

Кроме того, Гражданским кодексом РФ было предусмотрено принятие в дальнейшем специальных федеральных законов, которые регулируют государственную регистрацию прав на недвижимое имущество и сделок с ним, а также тип ипотеки (залога недвижимого имущества). закон стал нормативным актом, связанным непосредственно с реализацией кредитов на недвижимость.

В соответствии со статьей 9 ипотечный договор определяет предмет ипотеки, результаты оценки его стоимости, сущность и мандат договора, обеспеченного ипотекой, а также имущество, на которое распространяется ипотека.

Предмет ипотеки указывается в названии договора, месте нахождения и подробном описании для целей идентификации. в этом случае оценка предмета ипотеки определяется в соответствии с законом «о ценных бумагах в Российской Федерации».

Договор ипотеки должен быть заверен нотариально и подлежать государственной переписи с момента его вступления в силу. Кредит подлежит государственной регистрации судебными органами в Едином государственном реестре прав на недвижимое имущество в стране недвижимым имуществом, которое является предметом ипотеки, в порядке, установленном Федеральным законом о государственной перепись прав на недвижимое имущество и сделок с ним.

Также немаловажным стал закон, принятый в 1998 г. (Федеральный закон РФ «Об ипотеке (залоге недвижимости)»).

Это значительно расширяет доступ к ипотеке как инструменту обеспечения кредита:

- закон регулирует особенности ипотечных обязательств по обеспечению залогового имущества в период действия ипотечного договора (содержание, ремонт, обеспечение, защита от требований третьих лиц);

- в условиях выдачи долгосрочных кредитов возникают последствия для различных случаев передачи прав на ипотечное имущество другим лицам (охлаждение, конфискация, конфискация, переход, в результате реорганизации юридического лица, наследство) и нарушения прав третьих лиц;

- изменен порядок получения ипотечного имущества, при котором закрывающим кредиторам было разрешено продавать его не только на открытых торгах, но и на аукционе или тендере, а также при покупке ипотечного.

Нормы Гражданского кодекса, подлежащие применению в случае возникновения правоотношений по ипотеке, применяются следующим образом:

- Это, в отношении кредита, регулировалось пунктами § 2 гл. 42 «Кредит», которые определяют кредитный договор и обеспечивают общие условия в форме;

- потому что ипотека-это, по сути, кредитный договор, в котором заемщик дает имущество, касающееся гарантии, будет реализовывать § 3 гл.23 при выполнении обязательств. правильно, согласно ст. 334 ГК РФ, исходя из вероисповедания, кредитор по обязательству имеет право в случае неисполнения должником этого обязательства воспользоваться услугами других кредиторов, владеющих имуществом. это и другие условия в залоге соответствуют закону об ипотеке.

Так, в соответствии с п. 3 ст. 1 этого Закона общие правила о залоге, содержащиеся в ГК РФ, применяются к отношениям по договору об ипотеке в случаях, когда указанным ГК РФ или непосредственно законом не установлено иных правил. Эти вопросы регулируются и нормами Гражданского процессуального кодекса РФ от 14 ноября 2002 г. № 138-ФЗ [1, с. 79].

Таким образом, в целях регулирования отношений, касающихся ипотечных собственников, основным источником права является закон Об ипотеке, который может предусматривать различные нормы, касающиеся ипотеки, которые в Гражданском кодексе в отношении залога в целом имеют приоритет над общими положениями Гражданского Кодекса о залоге.

изменения внешних факторов, воздействующих на данный сектор экономики.

1.3 Зарубежный опыт ипотечного кредитования

Ипотечное кредитование, является не только развитым направлением банковской деятельности в зарубежных странах, но и признано основным способом решения жилищной проблемы и перспективным направлением развития розничного рынка кредитных услуг. В связи с этим представляется целесообразным исследовать передовой зарубежный опыт в этой области с целью выявления наиболее приемлемых и доступных моделей организации ипотечного кредитования.

Проблема обеспечения граждан доступным и достойным жильем в любой стране является одной из наиважнейших задач социально-экономической политики, и уровень, на котором эта проблема решается, непосредственно отражает заботу власти о благосостоянии граждан и общества в целом. Практика всех разных стран показывает, что ни одно государство не в состоянии самостоятельно нести бремя обеспечения жильем всех граждан. Как же решаются жилищные проблемы в разных странах?

Существуют в мире страны, в которых ипотека может быть необременительной для семейного бюджета. Низкие процентные ставки в Европе, например, объясняются тем, что Европейский Центробанк совершает операции с коммерческими банками по нулевой ставке; в то время как ключевая ставка Центрального банка России составляет (с 27 апреля 2020 года) 5,5% годовых. По этой причине средний процент по ипотечному кредитованию в странах Евросоюза составляет всего 3,0 % годовых. В России же средняя процентная ставка составляет примерно 5-10 % годовых. Ипотечный кредит в России представляет собой скорее некую форму финансового рабства. Проценты по кредиту настолько высоки, что человеку в течение 15-20 лет приходится отдавать банку ежемесячно едва ли не всю зарплату.

В мировой практике до настоящего времени выработаны две модели организации ипотечного кредитования: одноуровневая модель ипотечного кредитования и двухуровневая модель ипотечного кредитования.

Одноуровневая система ипотечного кредитования представляет собой существование неких специальных ипотечных банков, которые не занимаются ничем другим, кроме работы по ипотечным кредитам. Такую систему часто называют немецким вариантом ипотечного кредитования. Важной особенностью одноуровневой модели является то, что совокупная потребность всех клиентов в ипотечных кредитах обеспечивается за счет ресурсов, не связанных с рынком ипотечных ценных бумаг, а именно: собственного капитала кредитного учреждения; средств клиентов, размещенных во вкладах и депозитах банка; межбанковских кредитов. Привлекая ресурсы для ипотечных кредитов, банк в данной модели не использует закладные для операций купли-продажи на рынке ценных бумаг.

Страны англо-американской системы права используют двухуровневую модель рынка ипотечного кредитования. Данная модель возникла в США, произошло это по нескольким причинам. Во-первых, введение единой системы ипотечного кредитования на основе федерального законодательства в США было невозможно из-за исключительной компетенции штатов в области законодательства. Во-вторых, после Великой депрессии возникла необходимость экономически стимулировать жилищное строительство, а сделать это без государственной поддержки было невозможно. В сложившихся тогда условиях для создания общенационального рынка пришлось с помощью экономических механизмов воздействовать на процесс ипотечного кредитования и привести сделки к однообразному виду. В дальнейшем права на ипотечные кредиты могли быть реализованы для рефинансирования кредиторов.

Таким образом, суть двухуровневой модели состоит в том, что ипотечные кредиты, выданные на первичном ипотечном рынке, переуступаются специально созданным агентствам. Последние могут поступить с полученными ипотечными кредитами по-разному:

- переуступить их вторичным инвесторам;

- сформировать из единообразных ипотечных кредитов пулы и продать вторичным инвесторам такие неделимые пулы ипотек или же права участия (доли) в таких пулах;

- выпустить и разместить ипотечные ценные бумаги.

А теперь рассмотрим более детально каждую из моделей. И начнем с американской модели ипотечного кредитования (рисунок 2).

Рисунок 2 — Модели организации ипотечного кредитования: классическая американская модель

В США в 30-х годах прошлого века, во времена Великой депрессии, правительством было создано первое ипотечное агентство Fannie Мае. Позднее сформировались еще две такие специализированные организации. Эти структуры занимались выкупом у банков кредитов и выпуском ценных бумаг под государственную гарантию. Суть американской модели ипотеки состоит в том, что покупатель приобретает жилье, оплачивая из собственных средств лишь незначительную часть его стоимости. Недостающую сумму гасит ипотечный банк, которому заемщик в течение последующих 15-30 лет должен вернуть заемные средства. Банк, в свою очередь, переуступает кредит одному из специализированных ипотечных агентств. Последнее возмещает кредитной организации выданные заемщику деньги и выпускает ценные бумаги, выплатами по которым становятся платежи заемщиков. Ценные бумаги агентство реализует на фондовом рынке.

В настоящее время в США используются различные виды ипотечных инструментов, которые позволяют максимально учитывать специфические возможности и потребности заемщика. Превалирующим инструментом является кредит с фиксированной процентной ставкой, который выплачивается равными по сумме ежемесячными платежами на протяжении всего срока кредитования (level-payment, fixed-rate mortgage). Расчет суммы ежемесячного платежа производится согласно формуле аннуитета, поэтому такой вид кредита еще называют аннуитетным.

В США есть много разных программ ипотеки. Три самых распространенных:

FHA (Federal Housing Administration) — это государственная программа помощи для людей, которые покупают жилье в первый раз, или имеют низкие доходы. В этих ипотечных кредитах требуется более низкий первоначальный взнос — около 3-5% от стоимости. Однако, процентные ставки по этой программе будут более высокими.

Conventional — это самые распространенные, которые соответствуют условиям Fannie Mae. Как правило, размер ипотеки ограничен $417,000, и требуется 20% первоначального взноса. У них, как правило, самые низкие процентные ставки.

Non-conventional — банки сами выдают кредиты, на своих собственных условиях. Размер не ограничен, и первоначальный взнос будет на усмотрение банка (20% считается нормой, но может быть выше или ниже).

Банк Wells Fargo, который входит в пятерку крупнейших кредитных учреждений США, предлагает 30-летние займы под 3,875-4,625% годовых. Причем реальные проценты с учетом всех платежей окажутся существенно выше. Диапазон составит 4,03-5,6%. Подобный разброс при прочих равных условиях вызван тем обстоятельством, что существуют разные категории заемщиков. Помимо обычных клиентов есть, например, ветераны и госслужащие. На них распространяются льготные правительственные программы жилищного кредитования.

Средняя ставка по 15-летнему займу в Wells Fargo составляет 3,375%. Ставка по рефинансированию на 5 или 7 лет ранее взятого кредита обойдется в 3,75%.

По сравнению с другими видами кредитов в США ипотечные инструменты отличаются:

- долгосрочностью (обычно до 20-30 лет);

- относительно низким кредитным риском, что связано с наличием залога и, следовательно, с более высокой ответственностью заемщика;

- неопределенностью поступлений в связи с возможностью досрочного погашения.

Наиболее распространенные ипотечные инструменты позволяют заемщику досрочно погашать (полностью или частично) остаток основного долга в любой момент времени.

В рамках двухуровневой системы ипотечного кредитования была рассмотрена американская модель предоставления жилья в ипотеку. Какой можно сделать вывод: жилье предоставляется, как правило, на долгосрочную перспективу – до 30 лет, процентная ставка примерно 3,0% — 5,0 % годовых. В целом, в США используются различные виды ипотечных инструментов, которые позволяют максимально учитывать возможности и потребности заемщика. Поэтому нельзя не сказать о том, что чувствуется забота государства о своих гражданах в таком важном вопросе, как обеспечение их доступным и вместе с тем комфортным жильем.

А теперь рассмотрим одноуровневую модель ипотечного кредитования (рисунок 3).

Рисунок 3 — Модели организации ипотечного кредитования: немецкая одноуровневая модель

Итак, одноуровневая модель ипотечного кредитования – это модель, при которой банк, выдавший ипотечный кредит, самостоятельно рефинансирует ипотечные кредиты за счет выпуска ипотечных ценных бумаг. Характерной чертой одноуровневой классической модели является её закрытость — источниками для кредитования являются собственные средства банка (кредитного учреждения) и средства, получаемые по банковским операциям (депозитные вклады, средства на счетах, краткосрочные и долгосрочные займы, эмиссия ценных бумаг).

Данная модель ипотечного кредитования используется в европейских странах: Германии, Франции, Дании, Польше, Чехии, Словакии, Венгрии и др.

Зарождение современной одноуровневой модели ипотечного кредитования произошло еще во второй половине XVIII в. По указанию короля Пруссии Фридриха I были созданы специальные кредитные кассы для кредитования под 4% годовых дворян под залог их земельных угодий. Учет долгов велся в поземельной книге. Однако только в 1767 г. по распоряжению Фридриха II был создан первый прообраз современных ипотечных банков — Силезский ландшафт, который впервые стал выпускать закладные листы. Данный кредитный союз был создан государством с целью привлечения ресурсов для выдачи кредитов на выгодных для заемщика условиях. В него обязаны были входить все дворяне и помещики в округе. Это давало право на получение кредита. Первоначально кредитование осуществлялось не в денежной форме, а путем получения закладного листа, который помещик отдавал в залог кредитору, найденному им самостоятельно. При этом право кредитора ограничивалось залогом одного, точно определенного земельного участка. Далее на законодательном уровне данная модель только усовершенствовалась и так как впервые она возникла в Германии, то и в историю ипотечного кредитования вошла, как одноуровневая (немецкая) модель ипотечного кредитования.

Рассмотрим преимущества одноуровневой модели ипотечного кредитования:

- практически автономное замкнутое существование системы, характеризующейся достаточной степенью стабильности в долгосрочном периоде;

- простота финансового и правового механизма;

- лёгкая адаптация к любым кредитным и финансовым системам.

- лёгкая интегрируемость в национальное законодательство;

- дешевизна организации и контроля;

- отсутствие необходимости страховать кредитно-финансовые риски и прибегать к услугам рейтинговых агентств;

- отсутствие затрат на выплату вознаграждений обслуживающим кредит банкам, а следовательно, относительная дешевизна стоимости кредита по совокупности факторов.

В то же время присутствует и целый ряд отрицательных факторов:

- небольшие сроки кредитования;

- обязательность длительного периода накопления значительного объёма собственного капитала;

- низкие проценты по накоплению;

- очерёдность заёмщиков в получении кредита;

- сложность для кредитного института сохранить низкие процентные ставки в условиях быстро меняющейся экономики.

Как же работает на практике данная модель. В Германии (и других европейских странах, практикующих данную модель) накопление средств на покупку жилья и выдачу ипотечных кредитов осуществляют специализированные кредитные учреждения, строительно-сберегательные кассы. То есть кредитование частных лиц производится за счет привлечения средств самих же граждан. Физическое лицо открывает в кассе накопительный счет и копит на нем денежные средства до определенного уровня, около 50% от стоимости жилья. После чего получает льготный кредит на недостающую сумму и передает кредитному учреждению приобретенную недвижимость в залог до полного погашения займа. Стоит отметить, что заемщик получает еще и государственную дотацию в размере 10%. То есть при одноуровневой модели ипотечного кредитования, в отличие от двухуровневой, функции кредитора и инвестора выполняет один субъект — банк, выдавший ипотечный кредит, самостоятельно выпускает и реализовывает ценные бумаги. Ставки по ипотечным кредитам в Германии сейчас находятся на абсолютном историческом минимуме и колеблются в интервале между 0,8% и 2,5% годовых.

Итак, сегодня в России окончательно не сформировалась единая модель ипотечного кредитования. Применяется и американская, и немецкая схема ипотеки. Жилищно-строительные кооперативы (ЖСК) функционируют по образу немецкой модели ипотеки, но с некоторыми нюансами, вытекающими из законодательства РФ. На российской почве работа такой накопительной системы часто превращается в пирамиду.

Использование зарубежного опыта в российской практике ипотечного кредитования видится в следующих направлениях: а) выработать новые пути рефинансирования ипотечных кредитов; б) совершенствование законодательной и нормативной базы.