Страницы: 1 2

1.4. Законодательные основы формирования и оценки кредитного портфеля

Основополагающим документом, которого придерживаются банки РФ при осуществлении кредитования физических и юридических лиц является Гражданский кодекс РФ, в котором определяется содержание, принципы и форма оформления кредитных отношений.

Основными регламентирующими документами по кредитованию физических и юридических лиц в РФ, являются:

1) Внешние документы (законодательные и нормативные акты):

- «Гражданский кодекс Российской Федерации (часть вторая)» от 30.11.1994 N 51-ФЗ (ред. от 03.07.2016) (ст. 807-823, 845-860, 861-885);

- Федеральный закон от 02.12.1990 № 395-1 (ред. от 03.07.2016) «О банках и банковской деятельности» (ст. 30);

- Федеральный закон от 30.12.2004 № 218-ФЗ (ред. от 23.06.2016) «О кредитных историях»;

- Федеральный закон от 18.07.2009 № 190-ФЗ (ред. от 0.07.2016) «О кредитной кооперации»;

- «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженностям» (утв. Банком России 26.03.2004 № 254-П) (ред. от 01.09.2015) (Зарегистрировано в Минюсте России 26.04.2004 № 5774);

- Инструкция Банка России от 03.12.2012 N 139-И (ред. от 24.12.2015) «Об обязательных нормативах банков»;

2) Внутренние документы:

- Кредитная политика банка — основной документ банка с целями и стратегией;

Документом, направляющим и регулирующим деятельность банка на каждый год в области кредитования, является меморандум (положение) о кредитной политике. Он определяет:

- цель кредитной политики на текущий год – предоставление надежных и рентабельных для банка кредитов, стимулирующих позитивные процессы в деятельности предприятий определенных отраслей хозяйства или лиц;

- главные принципы формирования кредитного портфеля, представляющего собой совокупность всех займов, предоставленных банком с целью получения прибыли, – выбор приоритетных отраслей хозяйства определяющих зону интереса банка на данном этапе его развития; географический аспект кредитной экспансии банка; определение оптимальной структуры по каждой категории кредитов по срокам, по видам валют и т.д.;

- организацию кредитования – планируемые к разработке, освоению и внедрению в практику новые виды кредита, методы кредитования; порядок установления филиалам банка лимитов кредитования; определение полномочий по принятию соответствующих решений по кредитным вопросам отдельными лицами банка и его руководящими органами; стиль и методы работы с клиентами в процессе кредитно- расчетного обслуживания и др.;

- обеспечение ликвидности кредитного портфеля и снижения кредитного риска – предпочтительные формы обеспечения возвратности банковских ссуд; применение новых и усовершенствованных рейтинговых оценок финансового состояния потенциальных заемщиков различных категорий, методик по оценке кредитного риска, выявлению проблемных ссуд и т.п.;

- процентную политику по ссудам.

- Положение банка о порядке осуществления кредитования;

- Регламент выдачи кредитов в банке;

- Политика управления рисками в банке;

- Положение об управлении кредитным риском в банке;

- Положение о профилактике и противодействию мошенничеству при осуществлении кредитования физических и юридических лиц;

- Положение по работе с просроченной задолженностью в банке.

- Методика оценки качества кредитного портфеля банка;

- Методика формирования резерва возможных потерь в банке;

- Регламент процесса принятия решения по кредитным анкетам.

Процесс оценки качества кредитного портфеля банка осуществляется в соответствии с основным внутренним документом, регламентирующим его — «Методика оценки качества кредитного портфеля».

В работе Е.П. Терновской и Т. В. Гребеника [21, с. 76] утверждается, что при оценке качества кредитного портфеля в банках осуществляют количественную и качественную оценку финансовых коэффициентов, которые характеризуют различные аспекты кредитной политики банка. Их разделяют на четыре основные группы показателей. Эти группы представлены:

- показателями доходности кредитных вложений;

- показателями качества управления кредитным портфелем;

- показателями достаточности резервов на покрытие возможных убытков;

- интегрированными показателями совокупного кредитного риска банка.

Таким образом, можно сделать вывод, что, все операции по кредитованию физических и юридических лиц должны осуществляться банками в соответствии с Законодательством РФ. В банках должны присутствовать все необходимые организационные и распорядительные документы, с помощью которых руководство управляет процессами кредитования физических и юридических лиц в банке.

2. Оценка кредитного портфеля ПАО «Сбербанк России»

2.1. Организационно-экономическая характеристика ПАО «Сбербанк России»

Сбербанк c 1841 года является историческим преемником основанных указом императора Николая I Сберегательных касс, которые поначалу были лишь двумя маленькими учреждениями с 20 сотрудниками в Санкт-Петербурге и Москве. Затем они разрослись в сеть сберегательных касс, работавших по всей стране и даже в трудные времена помогавших сохранить устойчивость российской экономики. Позже, в советскую эпоху, они были преобразованы в систему Государственных трудовых сберегательных касс. А в новейшее время превратились в современный универсальный банк, крупную международную группу, чей бренд известен более чем в двадцати странах мира.

В сегодняшнем Сбербанке почти ничего не напоминает о сберегательных кассах, функции которых он выполнял на протяжении значительного периода своей истории. Но удивительно другое: Сбербанк уже мало похож даже на самого себя всего лишь десятилетней давности! Способность к переменам и движению вперед — признак отличной «спортивной» формы, в которой находится сегодня Сбербанк. Титул старейшего и крупнейшего банка России не мешает ему открыто и добросовестно конкурировать на банковском рынке и держать руку на пульсе финансовых и технологических перемен. Сбербанк не только шагает в ногу с современными тенденциями рынка, но и опережает их, уверенно ориентируясь в стремительно меняющихся технологиях и предпочтениях клиентов.

Сбербанк — это кровеносная система российской экономики, треть ее банковской системы. Банк дает работу и источник дохода каждой 150-й российской семье. На долю лидера российского банковского сектора по общему объему активов приходится 28,7% совокупных банковских активов (по состоянию на 1 января 2016 года). Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам.

Сбербанк сегодня — это 14 территориальных банков и более 16 тысяч отделений по всей стране, в 83 субъектах Российской Федерации, расположенных на территории 11 часовых поясов.

Только в России у Сбербанка более 110 миллионов клиентов — больше половины населения страны, а за рубежом услугами Сбербанка пользуются около 11 миллионов человек. Спектр услуг Сбербанка для розничных клиентов максимально широк: от традиционных депозитов и различных видов кредитования до банковских карт, денежных переводов, банковского страхования и брокерских услуг.

Все розничные кредиты в Сбербанке выдаются по технологии «Кредитная фабрика», созданной для эффективной оценки кредитных рисков и обеспечения высокого качества кредитного портфеля.

Стремясь сделать обслуживание более удобным, современным и технологичным, Сбербанк с каждым годом все более совершенствует возможности дистанционного управления счетами клиентов. В банке создана система удаленных каналов обслуживания, в которую входят:

- онлайн-банкинг «Сбербанк Онлайн» (более 30 млн активных пользователей);

- мобильные приложения «Сбербанк Онлайн» для смартфонов (более 18 млн активных пользователей);

- SMS-сервис «Мобильный банк» (более 30 млн активных пользователей);

- одна из крупнейших в мире сетей банкоматов и терминалов самообслуживания (более 90 тыс. устройств).

Таблица 2 – Рейтинг топ 5 банков по активам и объемам кредитного портфеля на 1 января 2017 года, млн. руб.

| Наименование | Актив банка | Кредитный портфель |

| 1.ПАО Сбербанк России | 22 683 024 | 14 765 795 |

| 2.ВТБ Банк Москвы | 9 462 035 | 4 933 814 |

| 3.Газпромбанк | 5 154 059 | 3 543 628 |

| 4.ВТБ 24 | 3 148 754 | 1 827 159 |

| 5.Россельхозбанк | 2 755 031 | 1 769 700 |

Сбербанк является крупнейшим эмитентом дебетовых и кредитных карт. Совместный банк, созданный Сбербанком и BNP Paribas, занимается POS-кредитованием под брендом Cetelem, используя концепцию «ответственного кредитования».

Среди клиентов Сбербанка — более 1 млн. предприятий (из 4,5 млн. зарегистрированных юридических лиц в России). Банк обслуживает все группы корпоративных клиентов, причем на долю малых и средних компаний приходится более 35% корпоративного кредитного портфеля банка. Оставшаяся часть — это кредитование крупных и крупнейших корпоративных клиентов.

Основным акционером и учредителем Сбербанка России является Центральный банк Российской Федерации, который владеет 50% уставного капитала плюс одна голосующая акция. Другими акционерами Банка являются международные и российские инвесторы.

Обыкновенные и привилегированные акции банка котируются на российских биржевых площадках с 1996 года. Американские депозитарные расписки (АДР) котируются на Лондонской фондовой бирже, допущены к торгам на Франкфуртской фондовой бирже и на внебиржевом рынке в США.

Таблица 3 — Динамика и структура пассивов баланса ПАО Сбербанк России на конец 2014-2016 гг., млн. руб.

| Показатели | 2014 г., млн. руб. | 2015 г., млн. руб. | 2016 г., млн. руб. | Изменение (+, -) | Темп изменения, % | ||

| 2015/ 2014 | 2016/ 2015 | 2015/ 2014 | 2016/2015 | ||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1.Кредиты, депозиты и прочие средства Центрального банка РФ | 3515817 | 768989 | 581160 | -2746828 | -187829 | 21,87 | 75,57 |

| 2.Средства кредитных организаций | 794856 | 364499 | 618363 | -430357 | 253864 | 45,86 | 169,65 |

| 3.Средства клиентов, не являющихся кредитными организациями | 14026723 | 16881988 | 17722423 | 2855265 | 840435 | 120,36 | 104,98 |

| 4.Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | 617944 | 107 586 | 228167 | -510358 | 120581 | 17,41 | 212,08 |

| 5.Выпущенные долговые обязательства | 513402 | 610 931 | 647694 | 97529 | 36763 | 119,00 | 106,02 |

| 6.Обязательство по текущему налогу на прибыль | 2170 | 5771 | 5404 | 5769 | -367 | 265,94 | 93,64 |

| 7.Отложенное налоговое обязательство | 42891 | 17878 | 93348 | -25013 | 75470 | 41,68 | 522,14 |

| 8.Прочие обязательства | 216252 | 280194 | 256566 | 63942 | -23628 | 129,57 | 91,57 |

| 9.Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами офшорных зон | 36 530 | 42145 | 37805 | 5615 | -4340 | 115,37 | 89,70 |

| 10. Всего обязательств | 39761421 | 18892 157 | 37805 399 | -20869264 | 18913242 | 47,51 | 200,11 |

Из анализа, проведенного в таблице 3 можно сделать вывод, что обязательства банка в 2016 г. возросли в 2 раза по сравнению с 2015 г. и составили 37 805 399 млн. руб. В структуре обязательств преобладают средства клиентов, не являющихся кредитными организациями. Их объем в 2016 г. составляет 17 722 423 млн. руб., что на 840 435 млн. руб. больше чем в 2015 г. Это говорит об увеличении привлеченных средств физических и юридических лиц. Данное увеличение положительно характеризует управление пассивами банка. Средства кредитных организаций в обязательствах банка увеличиваются в 2016 г., их объем в пассиве баланса на 253864 млн. руб. по сравнению с 2015 г. Структуру пассива банка можно считать удовлетворительной.

Активы банка — различные объекты, в которые тот размещает собственные и заемные ресурсы. Сюда могут входить денежные средства, драгоценные металлы и камни, счета в других кредитных организациях и Банке России, вложения в ценные бумаги, в уставные капиталы других компаний, кредитный портфель, имущественные активы и др. Банк размещает средства в те или иные активы, чтобы получить доход и успешно рассчитываться по своим обязательствам, оставаясь при этом с прибылью. Правда, не всегда это ему удается.

Основная часть доходов банка поступает от активных операций – т.е. размещения ресурсов коммерческого банка для получения дохода и поддержания его ликвидности. Активы банка, как и любые другие денежные вложения отличаются за уровнем ликвидности, то есть возможностью превращения в наличные и безналичные средства, нужные банку для выполнения обязательств перед вкладчиками и кредиторами, в зависимости от скорости операции. Таким образом активом может быть любой ресурс, отличен от наличности, который отдельно или в соединении с другими ресурсами будет образовывать поток денежных средств.

Активы банка, как и любые другие денежные вложения отличаются за уровнем ликвидности, то есть возможностью превращения в наличные и безналичные средства, нужные банку для выполнения обязательств перед вкладчиками и кредиторами, в зависимости от скорости операции.

Любой банк всегда стремится поддерживать высокий уровень ликвидности активов, так как ликвидность является одним из основных принципов формирования активов.

Для стабильного функционирования банка необходимо иметь от 12 до 15 % высоколиквидных активов в общей структуре активов.

Таблица 4 – Динамика и структура активов баланса ПАО Сбербанк России на конец 2014-2016 гг., млн. руб.

| Показатели | 2014 г., млн. руб. | 2015 г., млн. руб. | 2016 г., млн. руб. | Отклонение (+,-) | Темп изменения, % | ||

| 2015/2014 | 2016/2015 | 2015/ 2014 | 2016/ 2015 | ||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1.Денежные средства | 1240712 | 732789 | 614848 | -507923

| -117941 | 59,06 | 83,91 |

| 2.Средства кредитных организаций в Центральном банке Российской Федерации | 369675 | 586685 | 967161 | 217010 | 380476 | 158,70 | 164,85 |

| 3.Обязательные резервы | 142522 | 118363 | 154713 | -24159 | 36350 | 8305 | 130,71 |

| 4.Средства в кредитных организациях | 356487 | 355983 | 347942 | -504 | -8041 | 99,86 | 97,74 |

| 5.Финансовые активы, оцениваемые по справедливо стоимости через прибыль | 825688 | 405977 | 141343 | -419711 | -264634 | 49,17 | 34,82 |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 6.Чистая ссудная задолженность | 15889379 | 16869803 | 16221622 | 980424 | -648181 | 106,17 | 96,16 |

| 7.Чистые вложения в ценные бумаги и другие финансовые активы | 1745489 | 2316356 | 2269613 | 570867 | -46743 | 132,71 | 97,98 |

| 8.Инвестиции в дочерние и зависимые организации | 385839 | 536732 | 691905 | 150867 | 155173 | 139,11 | 128,91 |

| 9.Чистые вложения в ценные бумаги, удерживаемые до погашения | 366474 | 436472 | 455961 | 69998 | 19489 | 119,10 | 104,47 |

| 10.Требования по текущему налогу на прибыль | 67057 | 19774 | 8124 | -47283 | -11650 | 29,49 | 41,08 |

| 11.Основные средства нематериальные активы и материальные запасы | 478611 | 467454 | 469120 | -11157 | 1666 | 97,67 | 100,36 |

| 12.Прочие активы | 407183 | 505716 | 217263 | 98533 | -288453 | 124,20 | 42,96 |

| 13.Всего активы | 21746760 | 22706916 | 21721078 | 960156 | -985838 | 104,42 | 95,66 |

Из анализа показателей, представленных в таблице 4 — можно сделать вывод, что активы банка в 2016 г. уменьшились на 4,34% по сравнению с 2015 г. в структуре активов в 2014-2016 гг. преобладает чистая ссудная задолженность, ее объем в 2016 г. снижается и составляет 16 221 622 млн. руб. Данное снижение вызвано снижением кредитного портфеля банка. Значительно увеличились средства кредитных организаций в Центральном банке Российской Федерации, их рост составил на 380 476 млн. руб. по сравнению с 2015 г. Увеличились обязательные средства, чистые вложения в ценные бумаги, удерживаемые до погашения, инвестиции в дочерние и зависимые организации. Данные изменения в активе баланса можно считать положительными.

Таблица 5 – Показатели доходов и динамики рентабельности деятельности ПАО «Сбербанк России» за 2014–2016 гг.

| Показатели | 2014 г. | 2015 г. | 2016 г. | Темп изменения 2015 г. к 2014 г. % | Темп изменения 2016 г. к 2015 г. % |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1.Рентабельность активов, % | 0,014 | 0,004 | 0,022 | 28,57 | 550,0 |

| 3.Процентные доходы, тыс. руб. | 1661885 | 1990795 | 2079766 | 119,79 | 104,47 |

| 4.Процентные расходы, тыс. руб. | 702161 | 1132363 | 878207 | 161,27 | 77,56 |

| 5.Комиссионные доходы, тыс. руб. | 241114 | 297700 | 360618 | 123,47 | 121,13 |

| 6.Комиссионные расходы, тыс. руб. | 23939 | 31759 | 43700 | 132,67 | 137,60 |

| 7.Коэффициент соотношения комиссионного и процентного доходов | 0,14 | 0,15 | 0,17 | 107,14 | 113,33 |

| 8.Соотношение процентных доходов и расходов | 2,36 | 1,75 | 2,36 | 74,15 | 134,86 |

Из анализа показателей, представленных в таблице 5 — можно сделать вывод, что в 2016 г. эффективность деятельности банка повышается, о чем говорит динамика следующих показателей. Процентные доходы банка увеличились в 2016 г. на 4,47%, а процентные расходы уменьшились в большем размере (на 22,44%), в результате чего произошло увеличение прибыли. Комиссионные расходы росли более быстрыми темпами (37,60%), чем комиссионные доходы (21,13%), что негативно отразилось на показателе прибыли. Соотношение комиссионного и процентного доходов увеличилось на 13,33%. Соотношение процентных доходов и расходов также увеличилось на 34,86%, что говорит о преобладающем росте доходов над расходами. Все эти факторы положительно сказались на эффективности деятельности банка, в результате чего 2016 г. стал для банка прибыльным.

2.2. Оценка структуры и динамики кредитного портфеля

ПАО Сбербанк России

Кредитный портфель представляет собой совокупность выданных ссуд, которые классифицируются на основе критериев, связанных с различными факторами кредитного риска или способами защиты от него.

Кредитный портфель представляет собой остаток кредитной задолженности по балансу коммерческого банка на определенную дату. В российской экономической литературе кредитный портфель определяется как совокупность требований банка по кредитам, которые классифицированы на основе определенных критериев. Одним из таких критериев, применяемых в зарубежной и отечественной практике, является степень кредитного риска. По этому критерию определяется качество кредитного портфеля. Анализ и оценка качества кредитного портфеля позволяет менеджерам банка управлять его ссудными операциями.

Основные характеристики кредитного портфеля:

- Сумма выданных кредитов;

- Средневзвешенная процентная ставка;

- Средневзвешенные срок кредитования;

- Рискованность (доля просроченных ссуд и обеспеченность резервами);

- Концентрация (доля крупных кредитов);

- Диверсифицированность (доля преобладающей по какому-либо признаку группы кредитов.

Чаще всего предполагается классификация займов по следующим показателям:

- отнесение к валютным или рублевым;

- способ обеспечения;

- сроки погашения;

- юридический статус заемщика;

Качественный состав кредитного портфеля подтверждается аудитором при оценке расчета достаточности капитала, который включает разбивку кредитов, выданных юридическим и физическим лицам под разные виды обеспечения, в том числе под залог государственных ценных бумаг, ценных бумаг местных органов управления, под залог валюты и депозитов, под залог имущества и т.д. Классификация кредитного портфеля с учетом присвоения каждому виду обеспечения определенного веса риска позволяет судить о степени риска всего кредитного портфеля, о доле недостаточно обеспеченной и необеспеченной задолженности. Проверка осуществляется с учетом данных по внебалансовым счетам, на которых отражаются различные способы исполнения обязательств по возврату кредита и материалов кредитных досье.

В процессе аудита кредитного портфеля проверяется достоверность сведений о крупных кредитах, выданных банком. Аудитор должен оценить правильность учета всей задолженности банку по кредитам одного клиента.

Далее на таблице 6 рассмотрим структуру и состав кредитного портфеля

физических лиц за 2014 – 2016 гг..

Таблица 6 – Структура и динамика кредитного портфеля физических лиц за 2014-2016 гг.

| Показатели | 01.01.2015 | 01.01.2016 | 01.01.2017 | Изменение (+,-) | Темп изменения, % | |||||

| Объем, млн. руб. | Уд. вес, % | Объем, млн. руб. | Уд. вес, % | Объем, млн. руб. | Уд. вес, % | 2016/2015 | 2017/2016 | 2016/2015 | 2017/2016 | |

| Ипотечные кредиты | 1918240 | 47,1 | 2174833 | 52,6 | 2751000 | 55,8 | 256 593 | 576 167 | 113,4 | 126,5 |

| На потребительские цели, вкл. кредитные карты | 2088949 | 51,3 | 1929773 | 46,7 | 2161000 | 43,8 | -159 176 | 231 227 | 91,9 | 111,9 |

| Автокредитование | 62 748 | 1,6 | 30 165 | 0,7 | 21 385 | 0,4 | -32 583 | -8 780 | 48,1 | 70,9 |

| Всего, до вычета резервов | 4069937 | 100 | 4134771 | 100 | 4933385 | 100 | 64 834 | 798 614 | 101,6 | 119,3 |

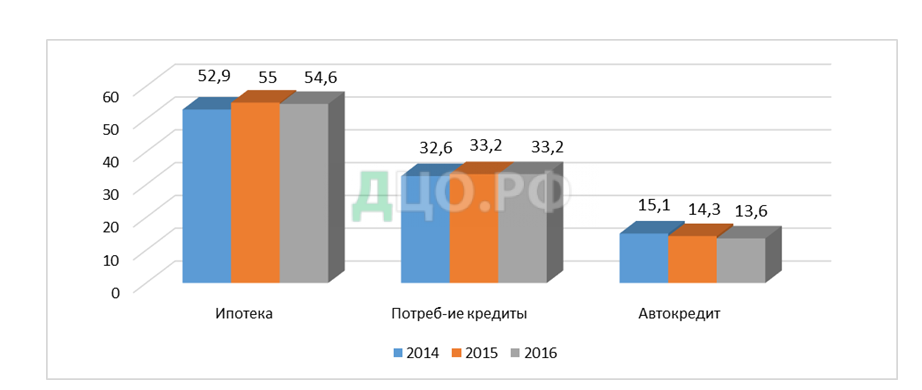

По таблице 6 можно сделать вывод, что ипотечное кредитование оставалось приоритетным продуктом Сбербанка. Портфель ипотечных кредитов за исследуемый период вырос на 43,4%. Доля Сбербанка по остатку задолженности на рынке жилищного кредитования увеличилась на 2,1 п.п. и составило 55,0% за 2015 год. Наибольшую долю в структуре кредитного портфеля физических лиц занимают кредиты на потребительские цели, включая кредитные карты, которая за 2014 год составило 2 088 949 млн. руб. и 51,3% от общего объема кредитного портфеля физических лиц. Если посмотреть 2015-2016 года, то видно, что произошел спад потребительских кредитов — это связано с тем, что Сбербанк ужесточил требования к заемщикам.

За 2015-2016 года наибольшую долю составил ипотечный кредит, т.к. Сбербанк уменьшил процентные ставки по ипотечному кредитованию. За 2015 год составил 2 174 833 млн. руб. и 52,6%, а за 2016 год – 2 751 000 млн. руб. и 55,8% от общего объема кредитного портфеля физических лиц.Наименьшая доля кредитного портфеля физических лиц приходится на автокредитование, которая за 2014 составило 62 748 млн. руб. и 1,6% от общего объема кредитного портфеля физических лиц, а в 2016 году произошел огромный спад автокредитования на 65,9% по сравнению с 2014 годом, и она составило 21 385 млн. руб. Если посмотреть динамику кредитного портфеля физических лиц за 2014-2016 года в общем объеме, то видно, что за исследуемый период объем кредитного портфеля физических лиц вырос на 21,2%, с 4 069 937 млн. руб. до 4 933 385 млн. руб.

Если посмотреть на рисунок 2, то можно увидеть, как изменялась доля Сбербанк России на рынке розничного кредитования за 2014-2016 гг.

Основная деятельность Сберегательного Банка Российской Федерации:

Предлагает услуги по кредитованию юридических и физических лиц.

Данная услуга является одной из основных активных операций банка, которая рассматривается как инструмент комплексного подхода к обслуживанию клиента банка;

- Операции с ценными бумагами;

- Кредитование в иностранной валюте — это финансирование внешнеторговых операций, международных проектов и других сфер бизнеса;

В условиях рынка анализ активов банка является наиболее актуальным, так как на основе выводов этого анализа разрабатываются предложения по управлению кредитными ресурсами и осуществляются мероприятия по эффективному, рациональному и наименее рискованному размещению ресурсов.

Общая оценка финансового состояния банка и его изменений за анализируемые периоды проводится на основе построения аналитического баланса коммерческого банка. Для оценки и анализа финансового состояния банка используются данные, полученные в течение трех периодов (лет).

Таблица 7 – Структура и динамика доходных активов за 2014-2016 гг., млн. руб.

| Показатели | 01.01.2015 | 01.01.2016 | 01.01.2017 | Темп изменения, % | ||||

| Объем, млн. руб. | Уд. вес, % | Объем, млн. руб. | Уд. вес, % | Объем, млн. руб. | Уд. вес, % | 2016/2015 | 2017/2016 | |

| Межбанковские кредиты | 864 676 | 4,41 | 1 394 203 | 6,65 | 1 553 786 | 7,73 | 161,24 | 111,46 |

| Кредиты юр. лицам | 10 802 950 | 55,12 | 11 253 680 | 53,67 | 10 429 463 | 51,87 | 104,17 | 92,68 |

| Кредиты физ. лицам | 4 069 341 | 20,76 | 4 134 132 | 19,72 | 4 336 331 | 21,57 | 101,59 | 104,89 |

| Векселя | 6 826 | 0,03 | 386 | 0,00 | 386 | 0,00 | 5,6 | 100 |

| Вложения в операции лизинга и приобретенные прав требования | 96 578 | 0,49 | 152 896 | 0,73 | 101 149 | 0,50 | 158,31 | 66,16 |

| Вложения в ценные бумаги | 2 306 513 | 11,77 | 2 830 330 | 13,50 | 2 778 532 | 13,82 | 122,71 | 98,17 |

| Прочие доходные ссуды | 792 984 | 4,05 | 853 027 | 4,07 | 795 536 | 3,96 | 107,57 | 93,26 |

| Доходные активы | 19 599 725 | 100 | 20 969 206 | 100 | 20 106 328 | 100 | 106,98 | 95,89 |

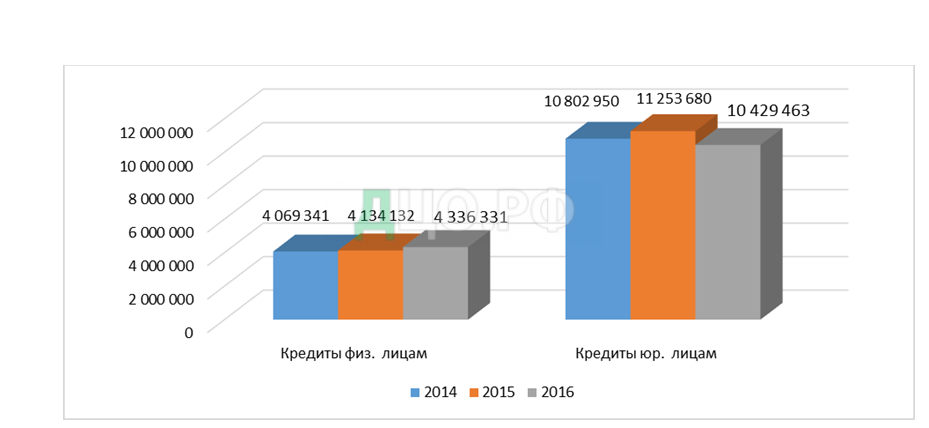

По таблице 7 — структура и динамика доходных активов за 2014-2016 гг. можно сделать вывод о том, что сильно увеличились межбанковские кредиты на 79,6%, которая занимает небольшую долю в общем объеме доходных активов и в 2014 году составило только 4,41% от общего объема доходных активов, а в 2016 году составило 1 553 786 млн. руб. (7,73%). Также увеличились вложения в операции лизинга и приобретенные прав требования на 4,73% за исследуемый период, которые в структуре доходных активов занимают весьма маленькую долю. Увеличились вложения в ценные бумаги на 20,46%, которые занимают около 14% доходных активов. Также видно, что за исследуемый период незначительно уменьшился объем кредитов юридическим лицам на 3,46% с 10 802 950 млн. руб. до 10 429 463 млн. руб., и незначительно увеличился объем кредитов физическим лицам на 6,56%, которая 2016 году составило 4 336 331 млн. руб. Сильно уменьшилась сумма векселя на 94,4%, которая в 2014 году составило 6 826 млн. руб., а в 2016 году лишь 386 млн. руб.

Таким образом, проанализировав структуру доходных активов можно сказать, что наибольшую долю занимают кредиты юридическим лицам, которая в 2016 году составило 52% доходных активов и объемом 11 253 680 млн. руб. Это говорит о том, что юридические лица доверяют Сбербанку, а в свою очередь Сбербанк помогает развивать крупный и малый бизнес в стране. В целом динамика положительная.

На рисунке 3 можно увидеть, общий объем кредитов, выданных юридическим и физическим лицам за 2014-2016 гг.

По рисунку 3 видно, что подавляющую часть выданных кредитов занимают юридические лица. Это связано с тем, что юр. лица стараются развивать крупный и малый бизнес в стране, а для этого они обращаются и выбирают Сбербанк, как лучшего кредитора на рынке корпоративного кредитования.

2.3. Оценка качества кредитного портфеля

Подавляющую часть денег, за счет которых работает и живет банк, составляют привлеченные им средства, причем привлеченные за плату. Поэтому проблема формирования ресурсов имеет для него более важное значение, чем для любого иного хозяйствующего субъекта. Это обстоятельство порождает конкурентную борьбу за ресурсы между банками, банками и иными кредитными и прочими организациями и предприятиями, а также другие специфические особенности банковской деятельности.

Анализ кредитных вложений в зависимости от их качества предполагает учет различных факторов риска. Такими критериями риска являются: соблюдение сроков кредитования, качество обеспечения исполнения обязательств по возврату кредитов.

Кредитный портфель — это остаток кредитной задолженности по балансу банка на конкретную дату. Представляет собой он совокупность требований по кредитам, разгруппированных по определенным критериям. Одним из них является степень кредитного риска, по которому и определяется качество кредитного портфеля.

В российской практике достаточно часто кредитный портфель определяется, как совокупность заключенных договоров по сделкам кредитного характера: ссуды, факторинговые операции, лизинг и учет векселей, исполнение обязательств по банковскому поручительству и гарантии.

Качество – это совокупность свойств объекта, которая определяет его способность соответствовать установленным требованиям. Критерии качества кредитного портфеля: финансовое положение кредитополучателя (основная оценка); характеристика обслуживания долга; обеспеченность кредита; ликвидность и доходность кредита. При оценке качества кредитного портфеля все вышеназванные характеристики оцениваются только с позиции кредитного риска.

Анализ и качественная оценка кредитного портфеля позволяет управляющей команде банковского учреждения грамотно управлять и оперировать ссудными и кредитными операциями.

Главная задача ПАО Сбербанк Росссии — сформировать такой оптимальный вид кредитного портфеля на определенном этапе своей деятельности, чтобы свести свои риски к минимуму и, при этом, оставаться привлекательным для клиентов. Для этого банку нужно постоянно вести анализ и грамотно управлять своим кредитным портфелем.

Таблица 8 – Оценка кредитного портфеля ПАО Сбербанк России за 2014-2016 гг., млрд. руб.

| Показатели | 01.01.2015 | 01.01.2016 | 01.01.2017 | Изменение (+,-) | Темп изменения, % | ||

| 2016/2015 | 2017/2016 | 2016/2015 | 2017/2015 | ||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Кредиты всего, нетто | 17 757 | 18 728 | 17 361 | 971 | -1367 | 105,5 | 92,7 |

| Кредиты всего (до вычета резерва под обесценение) | 18 626 | 19 925 | 18 665 | 1298 | -1259 | 107,0 | 93,7 |

| Кредиты юридическим лицам (до вычета резерва под обесценение) | 13 779 | 14 959 | 13 633 | 1180 | -1326 | 108,6 | 91,1 |

| Кредиты физическим лицам (до вычета резерва под обесценение) | 4 847 | 4 966 | 5 032 | 119 | 66 | 102,5 | 101,3 |

| Реструктурированная задолженность до резервов | 2 453 | 3 424 | 3 954 | 971 | 530 | 139,6 | 115,5 |

| Портфель ценных бумаг | 2 231 | 2906 | 2 717 | 675 | -189 | 130,3 | 93,5 |

| Всего активов | 25 201 | 27 335 | 25 369 | 2134 | -1966 | 108,5 | 92,8 |

| Средства клиентов | 15 563 | 19 798 | 18 685 | 4235 | -1113 | 127,2 | 94,4 |

| Средства физических лиц | 9 328 | 12 043 | 12 450 | 2715 | 407 | 129,1 | 103,4 |

| Средства корпоративных клиентов | 6 235 | 7 755 | 6 235 | 1520 | -1520 | 124,4 | 80,4 |

| Основные финансовые коэффициенты, % | |||||||

| Отношение кредитного портфеля к средствам клиентов | 114,1 | 94,6 | 92,9 | -19,5 | -1,7 | 82,9 | 98,2 |

| Доля неработающих кредитов в кредитном портфеле | 3,2 | 5,0 | 4,4 | 1,8 | -0,6 | 156,3 | 88,0 |

| Резерв под обесценение кредитного портфеля к неработающим кредитам | 1,4 | 1,2 | 1,6 | -0,2 | 0,4 | 85,7 | 133,3 |

| Доля реструктурированных кредитов в совокупном кредитном портфеле | 13,2 | 17,2 | 21,2 | 4,0 | 4,0 | 130,3 | 123,3 |

По таблице 8 — Оценка кредитного портфеля ПАО Сбербанк России за 2014-2016 гг., млрд. руб., можно сделать вывод о том, что в составе кредитного портфеля Сбербанка наибольшую долю занимают кредиты юридическим лицам (до вычета резерва под обесценение), но в 2016 году произошел небольшой спад на 8,9% и которая составило 13 633 млрд. руб. Также видно, что кредиты физическим лицам (до вычета резерва под обесценение) за исследуемый период увеличивались небольшими темпами, у которого прирост в 2016 году, по сравнению с 2014 годом, составило 3,8%.

На таблице 8 можно увидеть, что реструктурированная задолженность до резервов с каждым годом увеличивается, это говорит о том, что Сбербанк идет навстречу к заемщикам и помогает должникам изменить первоначальные условия кредитования и порядок его погашения. Доля реструктурированных кредитов в совокупном кредитном портфеле за 2016 год составило 21,2%. Если посмотреть на отношение кредитного портфеля к средствам клиентов, можно заметить, что кредиты и средства клиентов за 3 года сравнялись объемом и разница составило лишь на 0,1%, при том, что кредитный портфель в 2014 году преобладал на 14,1%. Наибольшая доля неработающих кредитов в кредитном портфеле за 3 года было в 2015 году, которая составило 5,0%, но в 2016 году она упала на 12,0%. Резерв под обесценение кредитного портфеля к неработающим кредитам за исследуемый период увеличилась на 14,3% и составило 1,6%.

Таким образом, если посмотреть на изменение показателей за последний год, то видно, что большинство показателей уменьшились, где кредитный портфель упал на 1 259 млрд. руб. (6,3%) и составило 18 665 млрд. руб. Увеличились кредиты физическим лицам на 1,3%, реструктурированная задолженность до резервов на 15,5%

2.4. Проблемы управления качеством кредитного портфеля в банковском секторе

Кредитным организациям в целях построения эффективной системы управления качеством кредитного портфеля необходимо обеспечить проведение комплекса мероприятий, в частности:

- формирование кредитного портфеля в соответствии с выбранной стратегией кредитования, периодически корректируемой на рыночную ситуацию, а также удовлетворяющего оптимальным показателям кредитного риска;

- проведение подбора квалифицированного персонала, который будет выполнять свои функции под руководством опытных менеджеров при наличии четкой мотивации труда;

- возложение на руководство банка ответственности за формирование в банке кредитной культуры, позволяющей выполнять поставленные цели;

- разработки четкого механизма по исследованию рынка, управлению продаж, подготовке персонала, идентификации потенциальных клиентов и анализа перспектив их кредитования;

- проведение постоянного мониторинга кредитных активов, учитывая относительную нестабильность кредитного портфеля, в первую очередь, на предмет выявления ухудшающихся кредитов и отказа от них;

- достижение устойчивой рентабельности за счет регулирования концентрации кредитов и определения целевых показателей кредитования таких, например, как максимальный уровень объема проблемных кредитов от общего объема текущих кредитов;

- установление лимитов максимального объема кредитов с просрочкой по платежам (в разбивке по срокам просрочки);

- установление лимитов максимального объема кредитов, проценты по которым не выплачиваются;

- установление лимитов максимального объема убытков от списания проблемных кредитов;

- регулярное проведение анализа ретроспективного и текущего состояния кредитного портфеля для своевременного информирования руководства банка об отступлениях от стратегии кредитования и формирования объективной управленческой информации.

Рассматривая проблему улучшения качества управления кредитным портфелем, важно понимать, что во многом качество кредитной деятельности зависит от качества управления кредитными рисками.

Основной проблемой управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации.

Из-за потенциально опасных для кредитной организации последствий кредитного риска важно регулярно осуществлять всесторонний анализ процессов оценки, администрирования, наблюдения, контроля, возврата кредитов, авансов, гарантий и прочих инструментов.

Поэтому основное содержание процесса управления совокупными кредитными рисками включает в себя оценку и анализ политики и практики работы кредитной организации, и принятие ею необходимых мер по следующим направлениям:

- управление совокупным риском кредитного портфеля;

- управление организацией кредитного процесса и операциями;

- управление проблемным кредитным портфелем;

- оценка политики управления кредитными рисками;

- оценка политики по ограничению кредитных рисков и лимитам;

- оценка классификации активов;

- оценка политики по резервированию возможных потерь по кредитным рискам.

На современном этапе в стране улучшаются условия кредитования благодаря совершенствованию национального законодательства в области кредитных рисков и залога. Весьма значимым фактором повышения уровня управления кредитным риском является доступность кредитной информации. Для этого создано и уже работает Бюро кредитных историй. Функционирование данного института направлено на снижение кредитных рисков, укрепление платежной дисциплины физических и юридических лиц путем повышения их заинтересованности в надлежащем исполнении обязательств перед банками. Наличие объективной информации о кредитополучателях позволяет более четко идентифицировать риски кредитования, что повышает устойчивость кредиторов.

При экстенсивной кредитной политике и ориентации на беззалоговые виды кредитования для банков особенно актуальной становится проблема управления высоким уровнем кредитных рисков. Банки начинают активно внедрять новые системы риск-менеджмента, изыскивать источники финансирования под их формирование на фоне общего стремления к диверсификации и повышению качества кредитных портфелей.

Разработка эффективной системы риск-менеджмента позволяет банку повлиять на уровень кредитных рисков в долгосрочной перспективе. В коротком периоде внедрение новых инструментов управления рисками связано с достаточно большими издержками, из-за чего не все участники рынка спешат заняться созданием такого механизма и предпочитают внедрять только те элементы, наличие которых требует законодательство.

Наиболее популярным инструментом мониторинга кредитоспособности кредитополучателей и снижения кредитных рисков стало внедрение скоринговых программ. Их использование продиктовано масштабом и динамикой развития определенных сегментов кредитования, в частности, кредитования физических лиц. Они позволяют добиться минимизации расходов за счет сокращения затрат на экспертов, выполняющих аналогичную работу.

ЗАКЛЮЧЕНИЕ

Основной целью работы была рассмотреть основы формирования и управления кредитным портфелем, а также проанализировать кредитный портфель на примере ПАО Сбербанк России.

Данный анализ был проведен и были выявлены основные цели для улучшения кредитования. Проводимое исследование качества кредитного портфеля в современных условиях позволяет вынести в заключении следующие обобщенные выводы.

Эффективность деятельности банка за 2016 год увеличился, о чем говорит анализ, проведенный в таблице 4 в главе 2. Это связано с тем что за 2016 год процентные доходы преобладали над процентными расходами, что и привело к увеличению прибыли. Все показатели, рассмотренные в таблице 4 в главе 2 положительно сказались на эффективности деятельности ПАО «Сбербанк России», в результате чего 2016 год стал для банка прибыльным. В связи с этим произошло увеличение чистой прибыли банка.

В свою очередь выдача кредитов для банков является не просто доходной операцией, а одним из основных источников получения доходов, так как при любом уровне развития экономики, даже в условиях финансовой нестабильности предприятий, кредитование не приостанавливается. Всё зависит лишь от того, каким образом тот или иной банк проводит свою кредитную политику, эффективен ли его кредитный портфель.

Кредитный портфель коммерческого банка — это совокупность выданных ссуд, которые классифицируются на основе критериев, связанных с различными факторами кредитного риска или способа защиты от него.

Кредитные операции — основа банковского бизнеса, поскольку являются главной статьей доходов банка. Но эти операции связаны с риском невозврата ссуды (кредитным риском), которому в той или иной мере подвержены банки в процессе кредитования клиентов. Именно поэтому кредитный риск как один из видов банковских рисков является главным объектом внимания банков.

Банковский кризис характеризуется резким увеличением доли сомнительной и безнадежной задолженности в кредитных портфелях банков, ростом их убытков в связи с переоценкой непокрытых рыночных позиций, уменьшением реальной стоимости банковских активов.

Таким образом, проблема формирования и управления кредитным портфелем имеет важное значение. В процессе анализа структуры активов банка необходимо обратить внимание на динамику, учитывая и анализируя влияние различных, как внешних, так и внутренних факторов.

СПИСОК ЛИТЕРАТУРЫ

- Гражданский кодекс Российской Федерации [Электронный ресурс]: часть первая от 30 ноября 1994 г. № 51-ФЗ, часть вторая от 26 января 1996 г. № 14-ФЗ, часть третья от 26 ноября 2001 г. № 146-ФЗ и часть четвертая от 18 декабря 2006 г. № 230-ФЗ: Режим доступа: СПС Гарант.

- О банках и банковской деятельности [Электронный ресурс]: федеральный закон от 2 декабря 1990 г. № 395-I: Режим доступа: СПС Гарант.

- О Центральном банке Российской Федерации (Банке России) [Электронный ресурс]: федеральный закон от 10 июля 2002 г. № 86-ФЗ: Режим доступа: СПС Гарант.

- Федеральный закон от 30 декабря 2004 № 218-ФЗ (ред. от 23.06.2016) «О кредитных историях»;

- Бибикова, Е. А. Кредитный портфель коммерческого банка [Электронный ресурс]: учеб. пособие / Е. А.Бибикова, С. Е. Дубова. — 2-е изд., стер. — М.: ФЛИНТА, 2013. — 128 с. — ISBN 978-5-9765-1327-3.

- Галанов В.А. Финансы, денежное обращение и кредит [Электронный ресурс]: учебник для сред. проф. образования / В.А. Галанов. — 2-e изд. — М.: Форум: ИНФРА-М, 2014 //ЭБС ZNANIUM.COM.

- Каджаева М.Р. Осуществление кредитных операций : учебник для сред. проф. образования / М.Р. Каджаева, Л.В. Алманова. — М. : Академия, 2014. — 272 с. — (Профессиональное образование. Профессиональный модуль).

- Мотовилов О.В. Банковское дело : учебник для бакалавров / О.В. Мотовилов, С.А. Белозеров. — М. : Проспект, 2014. — 408 с.

- Терновская Е.П., Гребеник Т.В. Качество кредитного портфеля российских банков: особенности оценки и управления // Интернет-журнал Науковедение. — 2014. — № 3. — С. 76.

- Анализ банков – Портал банковского аналитика. – URL: http://analizbankov.ru/

- Банк России [Электронный ресурс]: официальный сайт. — URL: http://www.cbr.ru/

- Банки.ру [Электронный ресурс]: информационный портал. — URL: http://www.banki.ru/

- Гарант. Информационно-правовое обеспечение. Версия 7.09.0.130 клиент-серверная коммерческая версия [Электронный ресурс]: [справочно-поисковая система]. — Режим доступа: Локальная сеть.

Страницы: 1 2