Содержание

- Введение

- 1. Теоретические аспекты анализа финансовой деятельности промышленного предприятия

- 1.1. Роль финансового анализа в успешной деятельности промышленного предприятия

- 1.2. Анализ базовых финансовых коэффициентов

- 1.3. Использование данных баланса в составлении прогноза развития

- 2. Финансово-экономическая характеристика ПАО «Электроприбор»

- 2.1. Анализ имущества и положения предприятия ПАО «Электроприбор»

- 2.2. Состав и структура внеоборотных активов ПАО «Электроприбор»

- 2.3. Анализ оборотных средств предприятия ПАО «Электроприбор»

- 3. Анализ финансовой устойчивости и составление прогноза развития

- 3.1. Анализ показателей финансовой устойчивости предприятий и прогноз на следующий год

- 3.2. Показатели платежеспособности и ликвидности предприятия и прогноз на следующий год

- 3.3. Предложения по повышению экономической эффективности работы предприятия ПАО «Электроприбор»

- Заключение

- Список использованных источников

- Приложения

Введение

Актуальность темы дипломной работы обусловлена тем, что в современных условиях необходимо рационально оценивать и управлять финансовым состоянием для выживаемости предприятия.

В условиях рыночной экономики, жесткой конкуренции всегда важно иметь представление о финансовом состоянии, как собственного предприятия, так и предприятий – партнеров для принятия эффективных управленческих решений. Основным инструментом для этого служит анализ финансово-хозяйственной деятельности, при помощи которого можно объективно оценить: имущественное состояние предприятия, степень предпринимательского риска, возможность погашения обязательств перед третьими лицами, достаточность капитала для текущей деятельности и долгосрочных инвестиций, потребность в дополнительных источниках финансирования, а затем по его результатам принять обоснованные решения.

Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов, которые обеспечивают жизнедеятельность предприятия.

Чтобы развиваться в условиях рыночной экономики и не допустить банкротства предприятия, нужно знать, как управлять финансами, какую долю должны занимать собственные средства, а какую заемные. Следует знать и такие понятия рыночной экономики, как финансовая устойчивость, платежеспособность, деловая активность, рентабельность и др.

Профессиональное управление финансами неизбежно требует прогнозирования показателей деятельности предприятия, позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования. Благодаря знанию техники и технологии прогнозирования показателей деятельности предприятия квалифицированные специалисты экономического профиля могут легко адаптироваться к изменениям рыночной ситуации и находить правильные решения.

Таким образом, успех любого предприятия во многом зависит от его финансового состояния. В связи с этим прогнозированию показателей деятельности предприятия уделяется немало внимания.

Предметом исследования выступают методики прогнозирования показателей деятельности предприятия. Объектом является — ПАО «Электроприбор».

Цель исследования — анализ, диагностика и прогнозирование финансовой деятельности предприятия ПАО «Электроприбор».

В соответствии с поставленной целью решаются следующие задачи:

- изучить роль финансового анализа в успешной деятельности промышленного предприятия;

- рассмотреть методику анализа базовых финансовых коэффициентов;

- изучить возможности использования данных баланса в составлении прогноза развития предприятия;

- провести анализ имущества и положения предприятия ПАО «Электроприбор»;

- проанализировать состав и структура внеоборотных активов ПАО «Электроприбор»;

- провести анализ анализ оборотных средств предприятия ПАО «Электроприбор»;

- провсети анализ показателей финансовой устойчивости предприятий и их прогноз на следующий год;

- исследовать показатели платежеспособности и ликвидности предприятия и их прогноз на следующий год;

- разработать предложения по повышению экономической эффективности работы предприятия ПАО «Электроприбор».

В данном исследовании были использованы труды таких ученых-экономистов, как Дыбаль С.В., Артеменко А.Г., Баканов М.И., Бланк И.А., Ендовицкий Д.А., Ефимова О.В., Ковалев В.В., Любушин Н.П., Шеремет А.Д. и др.

Методы исследования: горизонтальный и вертикальный анализ, коэффициентный, балансовый, абсолютных и относительных величин, факторный анализ и др.

Научная новизна исследования заключается в том, что на основании проведенной оценки финансового состояния предприятия будут разработаны мероприятия по совершенствованию деятельности ПАО «Электроприбор», которые могут быть реализованы на практике.

1. Теоретические аспекты анализа финансовой деятельности промышленного предприятия

1.1. Роль финансового анализа в успешной деятельности промышленного предприятия

Финансы предприятия — это экономическая категория, особенность которой заключается в сфере ее действия и в присущих ей функциях. Они функционируют в сфере материального производства, где создаётся совокупный общественный продукт и национальный доход.

В ходе финансирования хозяйственной деятельности предприятий возникают определённые финансовые отношения, связанные с организацией производства, реализацией продукции, формированием финансовых ресурсов, распределением и использованием доходов.

Финансы предприятий – это экономические отношения, возникающие в процессе формирования производственных фондов, производства и реализации продукции, образования собственных финансовых ресурсов, а также, привлечения внешних источников финансирования, их распределения и использования [31].

По своему содержанию всю совокупность финансовых отношений предприятий можно систематизировать по следующим направлениям:

- связанные с формированием уставного капитала;

- связанные с производством и реализацией продукции, возникновением вновь созданной стоимости;

- между коммерческими организациями и предприятиями, связанные с эмиссией и размещением ценных бумаг;

- между хозяйствующим субъектом и его подразделениями, а также с вышестоящей организацией;

- между коммерческими организациями и отдельными работниками (например, выплата дивидендов);

- между хозяйствующими субъектами и финансовой системой государства при уплате налогов и других платежей в бюджет;

- между хозяйствующими субъектами и банковской системой в процессе хранения денег в банках, получения и погашения ссуд.

Финансы предприятия выполняют три основные функции:

- Формирование, поддержание оптимальной структуры и наращивание производственного потенциала предприятия;

- Обеспечение текущей финансово-хозяйственной деятельности;

- Обеспечение участия хозяйствующего субъекта в осуществлении социальной политики.

Понятие “финансовая система” является развитием более общего понятия — “финансы”. Каждое звено финансов определённым образом связано с процессом воспроизводства, имеет свои присущие ему функции. Каждое звено финансовой системы представляет собой определённую сферу финансовых отношений, а финансовая система в целом — совокупность различных сфер финансовых отношений, в процессе которых образуются и используются фонды денежных средств. Другими словами, финансовая система — система форм и методов образования, распределения и использования фондов денежных средств государства и предприятий [25].

Финансовая система РФ включает следующие звенья финансовых отношений:

- государственная бюджетная система;

- внебюджетные специальные фонды;

- государственный кредит;

- фонды страхования;

- финансы предприятий различных форм собственности.

Современная финансовая система государства состоит из централизованных и децентрализованных финансов.

Первые три блока финансовых отношений относятся к централизованным финансам и используются для регулирования экономики и социальных отношений на макро уровне. Финансовые отношения предприятий в свою очередь относятся к децентрализованным финансам и используются для регулирования и стимулирования экономики и социальных отношений на микро уровне.

Финансы — это совокупность экономических денежных отношений, возникающих в процессе производства и реализации продукции, включающих формирование и использование денежных доходов, обеспечение кругооборота средств в воспроизводственном процессе, организацию взаимоотношений с другими предприятиями, бюджетом, банками, страховыми организациями и др.[23]

Исходя из этого, финансовая работа на предприятии, прежде всего, направлена на создание финансовых ресурсов для развития, в целях обеспечения роста рентабельности, инвестиционной привлекательности, т. е. улучшение финансового состояния предприятия.

Финансовое состояние — это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов.

Цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение.

Анализ финансового состояния показывает, по каким конкретным направлением надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия.

Оценка финансового состояния может быть выполнена с различной степенью детализации в зависимости от цели анализа, имеющейся информации, программного, технического и кадрового обеспечения. Наиболее целесообразным является выделение процедур экспресс-анализа и углубленного анализа финансового состояния.

Финансовый анализ дает возможность оценить:

- имущественное состояние предприятия;

- степень предпринимательского риска;

- достаточность капитала для текущей деятельности и долгосрочных инвестиций;

- потребность в дополнительных источниках финансирования;

- способность к наращиванию капитала;

- рациональность привлечения заемных средств;

- обоснованность политики распределения и использования прибыли.

Основу информационного обеспечения анализ финансового состояния должна составить бухгалтерская отчетность, которая является единой для организации всех отраслей и форм собственности [10].

Результаты финансового анализа позволяют выявить уязвимые места, требующие особого внимания, и разработать мероприятия по их ликвидации.

Не секрет, что процесс принятия управленческих решений в большей степени искусство, чем наука. Результат выполненных формализованных аналитических процедур не является или, по крайней мере, не должен являться единственным критерием для принятия того или иного управленческого решения. Результаты анализа — «материальная основа» управленческих решений, принятие которых основывается также на интеллекте, логике, опыте, личных симпатиях и антипатиях лица, принимающего эти решения.

Все это лишний раз свидетельствует о том, что финансовый анализ в современных условиях становится элементом управления, инструментом оценки надежности потенциального партнера.

Необходимость сочетания формализованных и неформализованных процедур в процессе принятия управленческих решений накладывает отпечаток, как на порядок подготовки документов, так и на последовательность процедур анализа финансового состояния. Именно такое понимание логики финансового анализа является наиболее соответствующим логике функционирования предприятия в условиях рыночной экономики.

Финансовый анализ является частью общего, полного анализа хозяйственной деятельности; если он основан на данных только бухгалтерской отчетности — внешний анализ; внутрихозяйственный анализ может быть дополнен и другими аспектами: анализом эффективности авансирования капитала, анализом взаимосвязи издержек, оборота и прибыли и т.п.

Финансовый анализ деятельности предприятия включает:

- анализ финансового состояния;

- анализ финансовой устойчивости;

- анализ финансовых коэффициентов:

- анализ ликвидности баланса;

- анализ финансовых результатов, коэффициентов рентабельности и деловой активности.

1.2. Анализ базовых финансовых коэффициентов

Финансовая деятельность — это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые показатели.

Стремясь решить конкретные вопросы и получить квалифицированную оценку финансового положения, руководители предприятий все чаще начинают прибегать к помощи финансового анализа, значение отвлеченных данных баланса или отчета о финансовых результатах весьма невелико, если их рассматривать в отрыве друг от друга. Поэтому для объективной оценки финансового положения необходимо перейти к определенным ценностным соотношениям основных факторов — финансовым показателям или коэффициентам [48].

Финансовые коэффициенты характеризуют пропорции между различными статьями отчетности. Достоинствами финансовых коэффициентов являются простота расчетов и элиминирования влияния инфляции.

Считается, что если уровень фактических финансовых коэффициентов хуже базы сравнения, то это указывает на наиболее болезненные места в деятельности предприятия, нуждающиеся в дополнительном анализе. Правда, дополнительный анализ может не подтвердить негативную оценку в силу специфичности конкретных условий и особенностей деловой политики предприятия. Финансовые коэффициенты не улавливают различий в методах бухгалтерского учёта, не отражают качества составляющих компонентов. Наконец, они имеют статичный характер. Необходимо понимать ограничения, которые накладывают их использование, и относятся к ним как к инструменту анализа.

Для финансового менеджера финансовые коэффициенты имеют особое значение, поскольку являются основой для оценки его деятельности внешними пользователями отчётности, акционерами и кредиторами. Целевые ориентиры проводимого финансового анализа зависят от того, кто его проводит: управляющие, налоговые органы, владельцы (акционеры) предприятия или его кредиторы [11].

Большинство методик анализа финансового состояния предприятия предполагает расчет следующих групп показателей:

- платежеспособности;

- кредитоспособности;

- финансовой устойчивости.

Оценка платежеспособности

Оценка платежеспособности предприятия производится с помощью коэффициентов платежеспособности, являющихся относительными величинами. Коэффициенты платежеспособности, приведенные ниже, отражают возможность предприятия погасить краткосрочную задолженность за счет тех или иных элементов оборотных средств.

Коэффициент абсолютной ликвидности Кла показывает, какая часть краткосрочной задолженности может быть покрыта наиболее ликвидными оборотными активами – денежными средствами и краткосрочными финансовыми вложениями:

Кла=ДС/КП,

где ДС – денежные средства и их эквиваленты (стр. 260), тыс.руб.; КП — краткосрочные пассивы (стр.690-(стр.640+650+660)), тыс.руб.

Принято считать, что нормальный уровень коэффициента абсолютной ликвидности должен быть 0,03-0,08.

Коэффициент промежуточного покрытия (быстрой ликвидности) показывает, какую часть краткосрочной задолженности предприятие может погасить за счет денежных средств, краткосрочных финансовых вложений и дебиторских долгов:

Клп=(ДС+ДБ) / КП,

где ДБ – дебиторская задолженность, тыс.руб.

Нормальный уровень коэффициента промежуточного покрытия должен быть не менее 0,7.

Общий коэффициент покрытия (текущей ликвидности) Кло показывает, в какой степени оборотные активы предприятия превышают его краткосрочные обязательства:

Кло=IIА / КП,

где IIА – итог второго раздела баланса, тыс.руб.

Принято считать, что нормальный уровень коэффициента общего покрытия должен быть равен 1,5-3 и не должен опускаться ниже 1.

Чем выше коэффициент общего покрытия, тем больше доверия вызывает предприятие у кредиторов. Если данный коэффициент меньше 1, то такое предприятие неплатежеспособно. При отсутствии у предприятия денежных средств и средств в расчетах, оно может погасить часть краткосрочных обязательств, реализовав товарно-материальные ценности:

Клтм.ц=З / КП,

где Клтм.ц – коэффициент ликвидности товарно-материальных ценностей, %; З – запасы (без 217 стр.), тыс.руб.

Для правильного вывода о динамике и уровне платежеспособности предприятия необходимо принимать в расчет следующие факторы:

- характер деятельности предприятия. Например, у предприятий промышленности и строительства велик удельный вес запасов и мал удельный вес денежных средств; у предприятий розничной торговли высока доля денежных средств, хотя значительны и размеры товаров для перепродажи и т.д.;

- условия расчетов с дебиторами. Поступление дебиторской задолженности через короткие промежутки времени после покупки товаров (работ, услуг) приводит к небольшой доле в составе оборотных активов долгов покупателей, и наоборот;

- состояние запасов. У предприятия может быть излишек или недостаток запасов по сравнению с величиной, необходимой для бесперебойной деятельности;

- состояние дебиторской задолженности: наличие или отсутствие в ее составе просроченных и безнадежных долгов.

Оценка кредитоспособности

Кредитоспособность – это возможность, имеющаяся у предприятия для своевременного погашения кредитов. Следует учесть, что кредитоспособность – это не только наличие у предприятия возможности вернуть кредит, но и уплатить проценты за него [17].

Для оценки кредитоспособности предприятия применяются различные методы.

Основными показателями для оценки кредитоспособности предприятия являются:

- Отношение объема реализации к чистым текущим активам:

К1=Nр / Aчт,

где Ачт – чистые текущие активы, тыс.руб.; Nр – объем реализации, тыс.руб.

Чистые текущие активы – это оборотные активы за вычетом краткосрочных долгов предприятия. Коэффициент К1 показывает эффективность использования оборотных активов. Высокий уровень этого показателя благоприятно характеризует кредитоспособность предприятия. Однако в случае, когда он очень высок или очень быстро увеличивается, можно предположить, что деятельность ведется в объемах, не соответствующих стоимости оборотных активов. Такая ситуация повышает вероятность замедления оборачиваемости задолженности или может вызвать падение продаж и вследствие этого – затруднения в расчетах предприятия со своими кредиторами [21].

Замедление оборачиваемости дебиторской задолженности может быть вызвано неготовностью дебиторов к оплате возрастающих объемов поставок; может возникнуть и просроченная дебиторская задолженность.

Падение объема продаж является результатом недостаточности материальных оборотных активов для продолжения бесперебойной деятельности в прежних масштабах.

- Отношение объема реализации к собственному капиталу:

К2=Nр / СК,

где СК – собственный капитал, тыс.руб.

Этот показатель характеризует оборачиваемость собственных источников средств. Однако необходимо реально оценить величину собственного капитала. В активе баланса собственным источником покрытия соответствуют, в частности, нематериальные активы и запасы. При оценке стоимости собственного капитала рекомендуется уменьшить его на величину нематериальных активов, которые практически ничего бы не стоили, например, при вынужденной ликвидации или реорганизации предприятия. Кроме того, запасы надо уменьшить в соответствии с разницей цен, по какой они числятся на балансе и по какой они могли бы быть реализованы или списаны.

Собственный капитал, откорректированный с учетом реального состояния названных элементов внеоборотных и оборотных активов, отражает более точно стоимость имущества предприятия в части, обеспеченной собственными источниками покрытия. Выручка от реализации, отнесенная к этой стоимости, показывает оборачиваемость собственных источников более точно, так как ни материальные активы, ни превышение балансовой стоимости запасов над реальной их стоимостью не являются факторами, способствующими увеличению объема продаж.

- Отношение краткосрочной задолженности к собственному капиталу:

К3=Дк / СК,

где Дк – краткосрочная задолженность, тыс.руб.

Данный коэффициент показывает долю краткосрочной задолженности в собственном капитале предприятия. Если краткосрочная задолженность в несколько раз меньше собственного капитала, то можно расплатиться со всеми кредиторами полностью. На практике существуют первоочередные кредиторы, долги которым должны быть оплачены прежде, чем предъявят претензии остальные кредиторы. Поэтому практически правильнее сопоставлять первоочередную краткосрочную задолженность с величиной капитала и резервов.

- Отношение дебиторской задолженности к выручке от реализации:

К4=ДЗ / Nр,

где ДЗ – дебиторская задолженность, тыс.руб.

Этот показатель дает представление о величине среднего периода времени, затрачиваемого на получение причитающихся с покупателей денег. Например, отношение 1:4 означает трехмесячный срок погашения дебиторской задолженности. Много это или мало, зависит от сферы деятельности, состояния расчетов с кредиторами, длительности производственного цикла и т.д. Ускорение оборачиваемости дебиторской задолженности, то есть снижение показателя К4 можно рассматривать как признак повышения кредитоспособности предприятия, поскольку долги покупателей быстрее превращаются в деньги [25].

- Отношение ликвидных активов к краткосрочной задолженности предприятия:

К5=Ал / Дк,

где Ал – ликвидные активы, тыс.руб.

Как известно, под ликвидными активами подразумеваются оборотные активы за вычетом запасов и других позиций, которые нельзя немедленно обратить в деньги. Если в составе оборотных активов преобладает дебиторская задолженность для оценки кредитоспособности предприятия важно, существует ли резерв на случай безнадежной дебиторской задолженности.

В идеальном случае наилучшим способом повышения кредитоспособности явился бы рост объема реализации при одновременном снижении чистых текущих активов, собственного капитала и дебиторской задолженности.

Под финансовой устойчивостью понимается такое состояние (экономическое и финансовое) предприятия, при котором платежеспособность постоянна во времени, а соотношение собственного и заемного капитала обеспечивает эту платежеспособность.

На практике увеличение объема реализации вызывает рост оборотных активов и в части запасов, и в части дебиторской задолженности; увеличиваются и долги предприятия, особенно в форме кредиторской задолженности, если не меняются состав кредиторов и договорные условия расчетов с ними. Это значит, что реальное повышение кредитоспособности по трем названным показателям будет достигнуто, если объем реализации увеличивается в большей степени, чем запасы и дебиторская задолженность, а кредиторская задолженность растет быстрее дебиторской [40].

Одна из важнейших характеристик финансового состояния – стабильность деятельности в свете долгосрочной перспективы. Она связана со структурой баланса предприятия, степенью его зависимости от кредиторов и инвесторов, с условиями, на которых привлечены и обслуживаются внешние источники средств.

Оценка финансовой устойчивости

В отличие от понятий «платежеспособность» и «кредитоспособность», понятие «финансовая устойчивость» — более широкое, так как включает в себя оценку разных сторон деятельности предприятия.

Для оценки финансовой устойчивости применяется система коэффициентов.

- Коэффициент концентрации собственного капитала (автономии, независимости) Ккс:

Ккс=СК / ВБ,

где СК – собственный капитал, тыс.руб.; ВБ – валюта баланса, тыс.руб.

Этот показатель характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Считается, что чем выше значение этого коэффициента, тем более финансов устойчиво, стабильно и независимо от внешних кредиторов предприятие [40].

Дополнением к этому показателю является коэффициент концентрации заемного капитала Ккп:

Ккп=ЗК / ВБ,

где ЗК – заемный капитал, тыс.руб.

Эти два коэффициента в сумме: Ккс + Ккп = 1.

- Коэффициент соотношения заемного и собственного капитала Кс:

Кс = ЗК / СК.

Он показывает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в активы предприятия.

- Коэффициент маневренности собственных средств Км:

Км = СОС / СК,

где СОС – собственные оборотные средства, тыс.руб.

Этот коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности, то есть, вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может существенно изменяться в зависимости от вида деятельности предприятия и структуры активов, в том числе оборотных активов.

СОС = СК + ДП – ВА = (III + IV – I).

Предполагается, что долгосрочные пассивы предназначаются для финансирования основных средств и капитальных вложений.

- Коэффициент структуры долгосрочных вложений Ксв:

Ксв = ДП / ВА,

где ДП – долгосрочные пассивы, тыс.руб.; ВА – внеоборотные активы, тыс.руб.

Коэффициент показывает, какая часть основных средств и других внеоборотных активов профинансирована за счет долгосрочных заемных источников.

- Коэффициент устойчивого финансирования Куф:

Куф = (СК + ДП) / (ВА + ТА),

где (СК + ДП) – перманентный капитал, тыс.руб.; (ВА + ТА) – сумма внеоборотных и текущих активов, тыс.руб.

Это отношение суммарной величины собственных и долгосрочных заемных источников средств к суммарной стоимости внеоборотных и оборотных активов показывает, какая часть активов финансируется за счет устойчивых источников. Кроме того, Куф отражает степень независимости (или зависимости) предприятия от краткосрочных заемных источников покрытия [32].

Анализ коэффициентов финансовых результатов

Задачей анализа является явление тенденций изменения деловой активности, определяемой через оборачиваемость и рентабельность предприятия.

Рентабельность предприятия показывает долю прибыли, заложенную в выручке от реализации продукции. Чем в структуре реализованной продукции больше доля наиболее рентабельных видов продукции, тем выше выручка и, соответственно, прибыль предприятия [32].

Еще один подход к анализу финансовых результатов, основанный на методологии точки безубыточности производства предлагают Керимов В.Э. и Роженецкий О.А. По их мнению одним из мощных инструментов является анализ соотношения «затраты – объем – прибыль» (cost – volume – profit; CVP — анализ). Бухгалтеры, аудиторы, эксперты и консультанты могут с помощью данного метода дать более глубокую оценку финансовых результатов и точнее обосновать рекомендации для улучшения работы предприятия [19].

Ключевыми элементами CVP – анализа выступают:

- Маржинальный доход,

- Порог рентабельности,

- Производственный левередж,

- Маржинальный запас прочности.

- Маржинальный доход – это разница между выручкой предприятия от реализации и суммой переменных затрат.

Величина маржинального дохода показывает вклад предприятия в покрытие постоянных затрат и получение прибыли.

Существует два подхода при определении величины маржинального дохода:

- 1.1. Выручка за вычетом всех переменных затрат, то есть всех прямых расходов и части накладных расходов (общепроизводственные расходы), зависящих от объема производства;

- 1.2. Величина маржинального дохода равняется сумме постоянных затрат и прибыли предприятия.

Средняя величина маржинального дохода – это разница между ценой и средними переменными затратами, она показывает вклад единицы изделия в покрытие постоянных затрат и получение прибыли.

Норма маржинального дохода – доля величины маржинального дохода при выручке от реализации (для отдельного изделия) доля средней величины маржинального дохода в цене товара [18].

- Порог рентабельности – это показатель, характеризующий объем реализации предприятия, при котором выручка предприятия равна всем его совокупным затратам.

Для вычисления порога рентабельности используются три метода:

- графический;

- метод уравнений;

- метод маржинального дохода

Метод уравнений: прибыль предприятия равна выручке за вычетом величины переменных и постоянных затрат.

Детализируя порядок расчета показателей формулы:

Прибыль = (Цена за единицу × количество единиц) — (переменные затраты на единицу × количество единиц) – постоянные затраты

Метод маржинального дохода:

Точка безубыточности = (постоянные затраты)/(норма маржинального дохода)

- Производственный левередж (рычаг) – механизм управления прибылью предприятия, основанный на оптимизации соотношения постоянных и переменных затрат, с его помощью можно прогнозировать изменение прибыли предприятия в зависимости от изменения объема продаж.

Чем ниже удельный вес постоянных затрат в общей сумме затрат предприятия, тем в меньшей степени изменяется величина прибыли по отношению к темпам изменения выручки предприятия.

Производственный левередж определяется с помощью следующей формулы:

Эпл=МД/П

или

(Зпост+П)/П=1+Зпост/П,

где МД – маржинальный доход, тыс.руб.; П – прибыль, тыс.руб.; Зпост – постоянные затраты, тыс.руб.

Эпл=П/В,

Эпл – изменение прибыли в зависимости от изменения выручки, %.

- Маржинальный запас прочности (МЗП)– величина, показывающая превышение фактической выручки от реализации продукции (работ, услуг) над пороговой обеспечивающей безубыточность реализации.

МЗП=(Вф-Впорог)/(Вф)× 100%

где Вф – фактическая выручка, тыс.руб.; Впорог – пороговая выручка, тыс.руб..

Значение маржинального запаса прочности показывает, если в силу рыночной ситуации выручка сократится менее чем на данную величину маржинального запаса прочности, то предприятие будет получать прибыль, но если более, то окажется в убытке.

При этом цена продукции при безубыточной реализации будет равна:

Цб= Впорог/Vпр,

где Vпр – объем произведенной продукции в натуральном выражении (шт.).

Кроме рассмотренных выше элементов CVP – анализа, в статье Донцовой Л.В. предлагается концепцию финансового рычага. Она имеет место в том случае, если в структуре источников формирования капитала (инвестиционных ресурсов) содержатся обязательства с фиксированной ставкой процента. В этом случае прибыль после уплаты процентов увеличивается или уменьшается более быстрыми темпами, чем изменение в объемах выпускаемой продукции. Финансовый рычаг предоставляет возможность выиграть от постоянной величины затрат, не меняющейся при изменении масштаба производственной деятельности [31].

Умение вкладывать капитал так, чтобы полученная ставка доходности инвестированного капитала была выше текущей ставки ссудного процента, в западной экономике называется «преимуществом спекуляции капиталом». Оно заключается в том, что нужно взять в долг столько, сколько позволят кредиторы и затем обеспечить рост ставки доходности собственного капитала на величину разницы между достигнутой ставкой доходности инвестированного капитала и ставкой уплаченного ссудного процента. Убыток будет в том случае, если организация получит прибыль меньшую, чем стоимость заемного капитала. В этом заключается смысл концепции финансового рычага.

Ставка доходности собственного капитала:

N=P/K,

где P – прибыль после уплаты налогов (чистая прибыль), тыс.руб.; K – размер собственного капитала, тыс.руб.

Ставка доходности инвестированного капитала:

n=(P+Z×S)/(K+Z),

где Z – долгосрочная задолженность, тыс.руб.; S – ставка процента по кредитам, %.

Прибыль составит:

P=n×(K+Z)-Z×S.

То есть прибыль, полученная предприятием, равна разности между прибылью на общую сумму капитализации и стоимостью процентов по непогашенной задолженности с учетом налогов.

С учетом предыдущей формулы ставка доходности собственного капитала будет определятся:

N=(n×(K+Z)-Z×S)/K

Отсюда:

N=n+Z/K×(n-S).

Таким образом, можно отметить, что из-за наличия долгов(Z) в структуре чистых активов (Z+K) доходность собственного капитала (K) увеличивается до тех пор, пока стоимость уплаченных процентов не превысит прибыль.

Для отечественных предприятий метод анализа безубыточности производства не является официально рекомендованным, в связи с чем он пока остается для прогнозных расчетов значений цены и прибыли.

1.3. Использование данных баланса в составлении прогноза развития

В управлении выделяют несколько функций, к ним относят такие, как организация, планирование, прогнозирование, регулирование и координация, учет, анализ, контроль и стимулирование. Учитывая многоуровневую иерархию управления экономикой страны, планирование и прогнозирование как науку следует рассматривать применительно к макро-, мезо- и микроуровням управления Планирование на макро- и мезоуровнях управления является предметом изучения таких экономических дисциплин, как «Прогнозирование и планирование экономики», отраслевые экономики и др. Предметом изучения данного курса, как указывалось выше, является планирование на предприятии, т. е. на микроуровне.

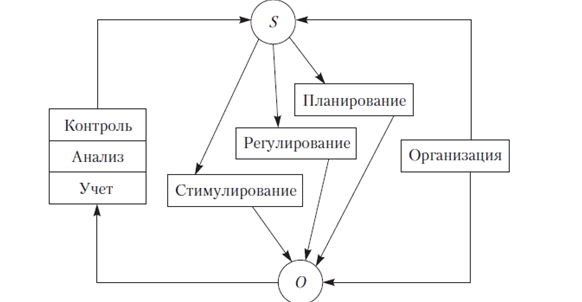

Планирование в прикладном плане — это одна из основных и, как будет показано ниже, важнейших функций управления. Предположим, существует какая-то социально-экономическая система или подсистема. В ней есть субъект (тот, кто воздействует на объект управления), обозначим его буквой 5, и объект (тот, на кого воздействует субъект управления), обозначим его буквой О. Взаимодействие между субъектом и объектом осуществляется посредством реализации так называемых основных функций управления

Таких функций семь:

- планирование;

- регулирование;

- стимулирование;

- учет;

- анализ;

- контроль;

- организация.

Схематически их взаимосвязь представлена на рис. 1.

Планирование и прогнозирование как функция управления является исходным пунктом принятия управленческих решений. В результате реализации данной функции должно быть подготовлено решение: что, кем и когда требуется сделать. Как деятельность плановых подразделений предприятия планирование включает разработку перспективных, текущих и оперативных планов работы предприятия, а также планов работы его структурных подразделений.

Рис. 1. Схема взаимодействия основных функций управления

Регулирование (координация) — это форма проявления целенаправленного воздействия субъекта на объект управления, направленная на поддержание в системе управления предприятием (подразделением) заданных параметров функционирования. Выполнение данной функции обеспечивает согласованность частичных производственных процессов основного производства, согласованность работы основных и вспомогательных цехов. Осуществляется, как правило, по отклонениям, которые возникают как следствия нарушений поставки сырья и материалов, сбоев в работе смежных цехов и участков и др. Оперативное регулирование производства — это основной вид деятельности планово-диспетчерских служб предприятия.

Стимулирование как функция управления направлено на поддержание постоянной заинтересованности работников системы (подсистемы) в выполняемой ими работе, развитие и поощрение инициативы. Реализуется применительно к уровню управления предприятием через систему цен, льгот по налогообложению, условий предоставления кредитных ресурсов и плату за них, а на уровне управления структурными подразделениями — через систему морального и материального стимулирования.

Учет представляет собой организацию наблюдения, регистрации, измерения, обобщения и хранения информации о производственно-хозяйственной деятельности предприятия (структурного подразделения) Реализуется в виде оперативного, бухгалтерского и статистического учета. Данные учета используются в дальнейшем для реализации функций анализа, контроля, планирования, регулирования, стимулирования.

Анализ в качестве функции управления можно охарактеризовать как изучение состояния управляемого объекта с помощью тех или иных методов. Базируется на данных учета. Результаты анализа используются в дальнейшем для выбора оптимальных вариантов решений при планировании, регулировании, стимулировании [36].

Функцию контроля можно охарактеризовать как систематическое наблюдение субъекта за объектом для выявления отклонений от установленных параметров функционирования системы (подсистемы). Данные контроля используются в дальнейшем для выработки корректирующих воздействий на объект управления

Организация как функция управления предусматривает создание новых и/или совершенствование действующих организационных структур управления, разработку положений о службах, должностных инструкций, создание необходимого информационного обеспечения и разработку технологии обработки информации. Эта функция является компетенцией субъекта управления, реализуется при разработке новых схем управления, составлении штатных расписаний и т. д.

Первые три вышеназванные функции управления осуществляются по линии прямой связи между субъектом и объектом, а последующие три — посредством обратной связи. В рамках же последней (седьмой) функции (организация) осуществляется реализация предыдущих функций.

Как следует из вышеизложенного, основное управляющее воздействие субъекта на объект осуществляется через функцию планирования, поскольку с его помощью устанавливаются значения параметров функционирования системы (подсистемы) Кроме того, плановые параметры, уровень их выполнения служат исходной базой для реализации рассмотренных выше основных функций управления.

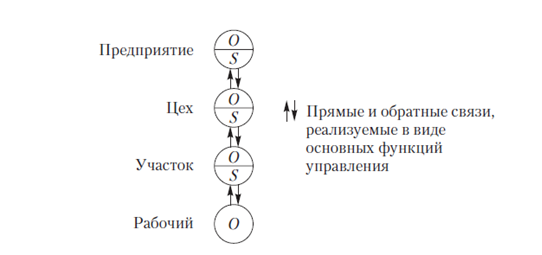

Содержание планирования на предприятии следует рассматривать с точки зрения места предприятия в системе управления экономикой страны. С точки зрения государства, предприятие — это объект управления. Методы воздействия государства на предприятие могут быть разными в зависимости от отношений в обществе и многих других факторов. Но по отношению к своим структурным подразделениям предприятие выступает в качестве субъекта управления, осуществляющего планирование работы входящих в него подсистем (цехов, служб).

Поэтому планирование на предприятии нужно рассматривать:

- применительно к уровню управления им (предприятием) со стороны вышестоящего органа управления. При этом предприятие является объектом управления, а субъектом управления выступает государство или уполномоченный им орган;

- применительно к уровню управления самим предприятием, когда оно выступает в качестве субъекта управления по отношению к входящим в его состав цехам и отделам, которые выступают в качестве объектов управления.

Планирование и прогнозирование в этих подсистемах различно по целям, содержанию и методам.

Не противопоставляя различные виды планирования (когда предприятие выступает в качестве объекта или субъекта управления), отметим, что в дальнейшем планирование будет рассматриваться в основном применительно к уровню предприятия, когда оно выступает в качестве самостоятельного хозяйствующего субъекта.

При рассмотрении планирования работы предприятия необходимо иметь в виду, что предприятие — это многоуровневая система, в которой объект управления вышестоящей системы управления превращается в субъект управления нижестоящей системы. Схематически такая последовательность представлена на рис.2.

Рис. 2. Схема превращения объекта управления в субъект управления

Следует иметь в виду, что на рис. 2 показана схема управления основным производством. На любом же предприятии наряду с основным производством имеются вспомогательные и обслуживающие производства, осуществляются работы по подготовке производства, управлению. То есть на любом предприятии наряду с подсистемами основного производства имеется большое число обслуживающих и функциональных подсистем. В каждой из подсистем, независимо от ее уровня, реализуется функция планирования, и каждая подсистема является подсистемой лишь по отношению к вышестоящей. А поскольку подсистемы управления предприятием являются частью единой системы (предприятия), то цели их функционирования должны быть согласованы, а содержание планирования будет различным исходя из места и роли подсистемы в общей системе управления предприятием.

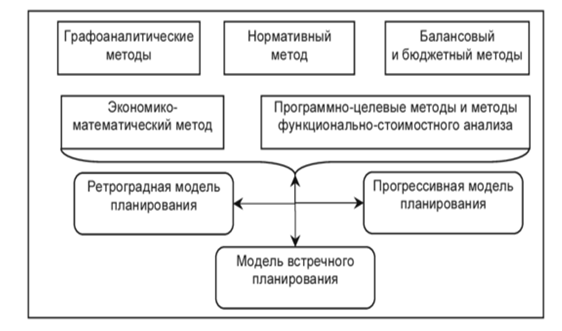

Методы планирования используются в общем процессе управления на предприятии и служат основой любой модели (рис. 3).

Рис. 3. Взаимосвязь методов и моделей планирования

Модель планирования характеризует направление плановой деятельности на предприятии и порядок принятия планового решении.

Планирование тесно связано с прогнозированием, разделение этих процессов в известной мере условно, поэтому в планировании и прогнозировании могут использоваться одни и те же методы или тесно взаимосвязанные методы.