2.3 Анализ прибыли предприятия

Основным источником доходов предприятия является выручка от продажи товаров, работ и услуг. Важным показателем эффективной работы предприятия является показатель прибыли. Проанализируем прибыль предприятия АО «АТА», используя факторный анализ. Составим по данным бухгалтерского баланса и отчета о прибылях/убытках аналитическую таблицу для проведения анализа (Табл. 2.7).

Таблица 2.7 – Исходные данные для анализа прибыли (тыс.руб.)

| Показатель | 2014 г. | 2015 г. | 2016г. |

| Выручка от продажи продукции, работ или услуг | 1 095 217 | 2 007 102 | 3 189 107 |

| Себестоимость | ( 1 034 824 ) | ( 1 982 277 ) | (2 976 777) |

| Валовая прибыль | 60 393 | 24 825 | 212 330 |

| Коммерческие расходы | — | — | — |

| Управленческие расходы | ( 77 262 ) | (242 744) | (310 208) |

| Прибыль (убыток) от продаж | (97 878) | ( 217 919) | ( 16 869 ) |

| Проценты к уплате | — | (4 634) | (24 974) |

| Прочие доходы | 31 206 | 79 598 | 103 523 |

| Прочие расходы | ( 11 057 ) | (4 997) | (62 396) |

| Прибыль до налогообложения | 5 704 | (145 657) | (79 866) |

| Чистая прибыль | 3 827 | (117 261) | (84 359) |

Исходя из таблицы 2.7. можно сделать вывод, что такой фактор, как повышение выручки, не повлиял на рост прибыли. Это обусловлено тем, что увеличивается себестоимость продукции, в 2016 г. она увеличилась по сравнению с 2015 г. на 994 500 тыс.руб.

Выручка от реализации продукции больше, чем себестоимость данной продукции, в связи с этим валовая прибыль имеет ежегодную тенденцию к увеличению.

В период с 2014 -2016 гг. прибыль от продаж предприятие не имело, это говорит о том, что затраты на реализацию продукцию (себестоимость и управленческие расходы) больше чем выручка.

Проценты к уплате состоят из процентов, уплаченных предприятиям по краткосрочным кредитам. По сравнению с 2015 г. в 2016г. они увеличились на 20 340 тыс.руб., что также оказывает негативное влияние на финансовый результат.

Коммерческие и управленческие расходы еще один фактор влияющий на изменение прибыли. Предприятие АО «АТА» не несет коммерческих расходов, а управленческие расходы увеличиваются с 2014г. к 2015 г. на 165 482 тыс.руб, и с 2015г. к 2016г. на 67 464 тыс.руб. Рост коммерческих расходов обусловлен увеличением выручки, данный фактор приводит к уменьшению прибыли.

Чистая прибыль в 2014 г. составила 3 827 тыс. руб., т.е. доходы предприятия, в данный период, полностью покрывали все расходы, в 2015 и 2016 г. у предприятия убыток, что говорит о том, что затраты предприятия превышают его доходы, так за 2016 г. убыток составил 84 359 тыс.руб.

Также рассмотрим по таблице 2.8 анализ материальных затрат предприятия.

Таблица 2.8 – Анализ материальных затрат предприятия АО «АТА»

| Показатель | 2014 год | 2015 год | 2016 г. |

| 1.Выручка от продаж | 1 095 217 | 2 007 102 | 3 189 107 |

| 2.Себестоимость продаж | ( 1 034 824 ) | ( 1 982 277 ) | (2 976 777) |

| 2.1.Материальные затраты | 318 574 | 622 319 | 1 358 999 |

| 2.2. Затраты на оплату труда | 444 526 | 980 222 | 1 163 906 |

| 2.3. Отчисления на соц. Нужды | 145 974 | 220 568 | 283 588 |

| 2.4.Амортизация | 4541 | 5 061 | 6 154 |

| 2.5.Прочие затраты | 121 209 | 154 107 | 164 130 |

| 3. Чистая прибыль | 3 827 | (117 261) | (84 359) |

Из таблицы 2.8. следует, что материальные затраты труда увеличивались в течение всего анализируемого периода и за 2016г. составили 1 358 999 тыс. руб.. Аналогичная тенденция по другим статьям затрат, что тоже является негативным фактором влияния на прибыль.

В 2015 г. для выполнения производственных планов предприятию АО «АТА» были присоединены филиалы, а также происходил интенсивный набор квалифицированного персонала. Данные изменения имели негативное влияние на формирование прибыли, т.к. расходы предприятия были значительно превышены, что сделало его убыточным, т.е. у предприятия недостаточно собственных источников для покрытия внеоборотных активов.

Т.к. предприятию АО «АТА» не хватает собственного капитала для покрытия убытков, следует, что все оборотные средства, а также возможно часть внеоборотных активов сформированы засчет заемных средств. Исходя из этого, можно сделать вывод, что предприятие находится в кризисном состоянии.

2.4 Анализ налоговой нагрузки на предприятие

Предприятие АО «АТА» находится на общем режиме налогообложения, в связи с чем уплачивает следующие налоговые платежи:

— налог с прибыли или налог на доходы физлиц;

— социальные взносы;

— НДС;

— местные и региональные налоги: транспортный, земельный, на имущество, на игорный бизнес.

Поскольку налоги и сборы различаются между собой по признакам объекта обложения и источника уплаты, то при определении налоговой нагрузки мы будем учитывать это различие и рассчитаем по системе относительных показателей – аналитических коэффициентов налоговой нагрузки на различные деятельности предприятия. Эти коэффициенты и характеризуют степень давления налогового пресса на основные финансово-экономические показатели хозяйствующего субъекта: выручку от реализации продукции, балансовую и чистую прибыль, издержки производства и обращения.

Для оценки налоговой нагрузки в АО «АТА» проведен сравнительный налоговый анализ. Налоговый анализ будет произведен в два этапа.

Первым этапом налогового анализа является анализ абсолютной налоговой нагрузки на АО «АТА», данные для расчета короторой приведены в таблице 2.9.

Таблица 2.9. – Структура обязательный налоговых платежей АО «АТА» за 2014-2016гг.

| Налог | 2014 год | Удельный вес, % | 2015 год | Удельный вес, % | 2016 год | Удельный вес, % |

| НДС | 131 632 | 37,38 | 179 122 | 33,80 | 235 987 | 33,32 |

| Налог на имущество | 293 | 0,08 | 3 202 | 0,60 | 3 486 | 0,49 |

| Налог на прибыль | 6 203 | 1,76 | 0 | 0,00 | 0 | 0,00 |

| Земельный налог | 3 255 | 0,92 | 4 578 | 0,86 | 3 576 | 0,50 |

| НДФЛ | 65 893 | 18,71 | 105 705 | 19,95 | 141 783 | 20,02 |

| Страховые взносы | 138 854 | 39,43 | 237 067 | 44,74 | 322 846 | 45,59 |

| Прочее | 5 999 | 1,70 | 241 | 0,05 | 490 | 0,07 |

| Итого: | 352 129 | 100 | 529 915 | 100 | 708 168 | 100 |

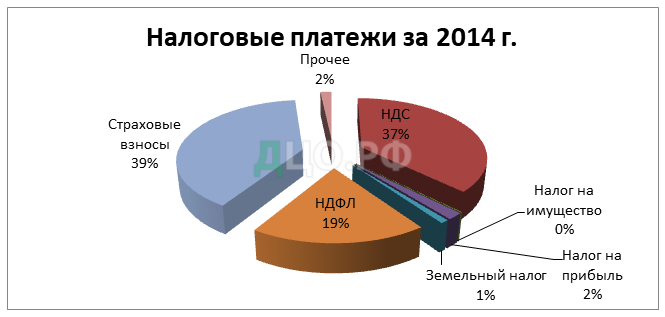

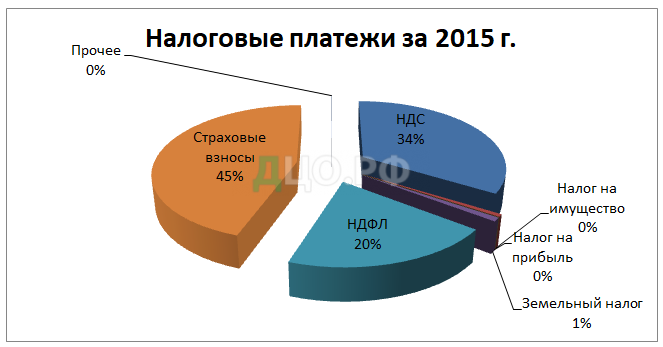

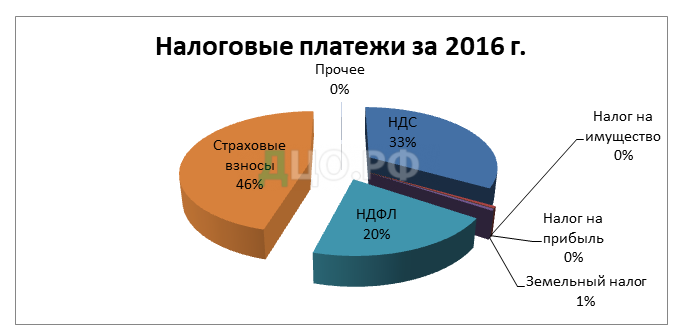

За каждый анализируемый год, удельный вес каждого налога от общей суммы представлен наглядно:

В 2016г. предприятию АО «АТА» было начислено налогов и сборов на 708 168 тыс.руб., из них большая доля, а именно 45,59% приходится на страховые взносы.

Также, большой удельный вес имеет НДС 33,32%, выплаты которого увеличились на протяжении анализируемого периода и в 2016г. составили 235 987 тыс.руб.

Налог на доходы физических лиц увеличился в 2016 г. на 36 078 тыс. руб, по сравнению с предыдущим годом. Данное изменение обусловлено ростом фонда оплаты труда.

Наименьшую долю в структуре налогов занимает налог на имущество 0,49%. Налог на прибыль организация не выплачивает вообще, т.к. имеет убыток.

Для того, чтобы оценить степень налоговой нагрузки на предприятие Рассчитаем налоговое бремя предприятия посредством использования методики расчета налоговой нагрузки, разработанный Департаментом налоговой политики Министерства финансов Российской Федерации. По данной методике налоговая нагрузка — отношение всех уплачиваемых налогов к выручке от реализации продукции (работ, услуг), включая выручку от прочей реализации:

НБ= Нобщ/В, (1)

где НБ – налоговое бремя;

Нобщ — сумма всех уплаченных налогов предприятием за налоговый период, в том числе взносы в ПФ, ФСС, ФОМС; НДФЛ; налог на дивиденды;

В — выручка от реализации продукции (работ, услуг), включая выручку от прочей реализации.

Плюсом этой методики является то, то она характеризует долю уплаченных налогов в выручке (с НДС), минусом — не позволяет оценить влияние каждого налога и методов его оптимизации на финансовое состояние предприятие в зависимости от источника уплаты налога; выручка включает в себя прямые и косвенные затраты, в том числе амортизационные отчисления, которые формируют себестоимость продукции. Если предприятие будет оплачивать налоги за счет себестоимости продукции, оно рано или поздно обанкротится [1, c.212]. (Викуленко А.Е. Налогообложение и экономический рост России [Текст]: учебное пособие/ А.Е. Викуленко. — М.: Прогресс, 2013. – 365 с.)

Таблица 2.10 – Налоговые начисление предприятия, тыс.руб.

| Налог | 2014 год | 2015 год | 2016 год |

| Выручка | 1 095 217 | 2 007 102 | 3 189 107 |

| НДС | 131 632 | 179 122 | 235 987 |

| Налог на имущество | 293 | 3 202 | 3 486 |

| Налог на прибыль | 6 203 | 0 | 0 |

| Земельный налог | 3 255 | 4 578 | 3 576 |

| НДФЛ | 65 893 | 105 705 | 141 783 |

| Страховые взносы | 138 854 | 237 067 | 322 846 |

| Прочее | 5 999 | 241 | 490 |

| Итого: | 352 129 | 529 915 | 708 168 |

Таким образом, можно сделать вывод, что предприятие имело наибольшую налоговую нагрузку в 2014г, это связано с тем, что предприятие в 2014г. уплачивало налог на прибыль. За 2014-2016 г. налоговое бремя уменьшилось, несмотря на увеличение суммы выручки и суммы налоговых платежей. Данное изменение может быть обусловлено увеличением производительности труда персонала

На основе первого этапа налогового анализа удалось выяснить, что наибольшую нагрузку предприятие несет, выплачивая страховые взносы, а также налог на добавленную стоимость.

Вторым этапом сравнительного налогового анализа является анализ относительной налоговой нагрузки на предприятие.

Для этого произведем группировку налогов, уплаченных предприятием, по видам источников уплаты налоговых средств (табл. 2.11).

Таблица 2.11. — Структура налоговой нагрузки АО «АТА» в зависимости от источника уплаты налогов и сборов в 2014–2016 гг.

| Налог | 2014 год | 2015 год | 2016 год | Изменения, % | ||||||

| 2014 г. к 2015 г. | 2015 г. к 2016 г. | |||||||||

| тыс.руб. | % | тыс.руб | % | тыс.руб | % | тыс.руб | % | тыс.руб | % | |

| Косвенные налоги | 131 632 | 37,38 | 179 122 | 33,80 | 235 987 | 33,32 | 47 490 | -3,58 | 56 865 | -0,48 |

| Налоги и сборы, включаемые в себестоимость | 204 747 | 58,15 |

342 772 | 64,68 | 464 629 | 65,61 | 138 025 | 6,54 | 121 857 | 0,93 |

| Налог на прибыль | 6 203 | 1,76 | 0 | 0,00 | 0 | 0,00 | -6 203 | -1,76 | 0 | 0,00 |

| Налоги уплаченные с чистой прибыли | 293 | 0,08 | 3 202 | 0,60 | 3486 | 0,49 | 2 909 | 0,52 | 284 | -0,11 |

| Налог на землю | 3 255 | 0,92 | 4 578 | 0,86 | 3 576 | 0,50 | 1 323 | -0,06 | -1 002 | -0,36 |

| Др. налоги | 5 999 | 1,70 | 241 | 0,05 | 490 | 0,07 | -5 758 | -1,66 | 249 | 0,02 |

| ИТОГО | 352 129 | 100 | 529 915 | 100 | 708 168 | 100 | 177 786 | 178 253 | ||

В Таблице представлена структура налоговой нагрузки в зависимости от источника уплаты налогов 6 группами.

Наибольшую долю занимают налоги, включаемые в себестоимость. Их доля в 2016 г. составила 65,51 %, что на 7,47 % больше, чем в 2014 г. Доля косвенных налогов составляет 33,32 %, что на 4,06 % меньше, чем в 2014 г.

Расчет структуры налоговой нагрузки в зависимости от источника уплаты налогов и сборов необходим для расчета аналитических коэффициентов налоговой нагрузки. Произведем расчет данных показателей (табл. 2.12).

Таблица 2.12. — Аналитические коэффициенты налоговой нагрузки АО «АТА» в 2014–2016 гг.

| Налог | 2014 год | 2015 год | 2016 год | Изменения, % | |||

| 2014 г. к 2015 г. | 2015 г. к 2016 г. | ||||||

| тыс.руб | % | тыс.руб | % | ||||

| Выручка от реализации | 1 095 217 | 2 007 102 | 3 189 107 | 911 885 | 83,26 | 1182005 | 58,89 |

| Чистая прибыль | 3 827 | -117 261 | -84 359 | -113434 | 29,64 | 32902 | 27,97 |

| Себестоимость | -1 034 824 | -1 982 277 | -2 976 777 | -947453 | 91,56 | -994500 | 50,17 |

| Балансовая прибыль | 5 704 | -145 657 | -79 866 | -139953 | 24,54 | 65791 | 45,17 |

| Отношение суммы всех косвенных налогов и сборов к выручке от реализации | 0,120 | 0,089 | 0,074 | -0,031 | 25,83 | -0,015 | 16,85 |

| Отношение суммы всех прямых налогов и сборов к выручке от реализации | 0,201 | 0,175 | 0,148 | -0,026 | 12,94 | -0,027 | 15,43 |

| Отношение суммы налога на прибыль предприятий к выручке от реализации | 0,006 | — | — | -0,006 | 100 | — | — |

| Отношения налога на прибыль и налога на имущество к величине балансовой прибыли | 1,139 | -0,022 | -0,044 | -1,161 | 101,93

| -0,022 | 100 |

| Отношение суммы налогов и сборов, взимаемых с чистой прибыли, к величине чистой прибыли | 0,2 | — | — | -0,2 | 100 | — | — |

| Отношение сумм налогов и сборов, включаемых в себестть продукции, к величине себестти | -0,198 | -0,173 | -0,156 | 0,025 | 12,63

| 0,017 | 9,83 |

| Отношение сумм всех налогов и сборов к выручке от реализации × 100 | 32,152 | 26,402 | 22,206 | -5,75 | 17,88 | -4,20 | 15,89 |

Полученные аналитические коэффициенты представляют собой устойчивые количественные характеристики, динамика которых позволяет сделать выводы о тенденциях, сложившихся в системе налогообложения предприятия. Как видно из таблицы, отношение суммы налога на прибыль предприятий к выручке от реализации за 2016 год снизилась до 0 %. В отношении сумм налогов и сборов, включаемых в себестоимость продукции прослеживается динамика повышения. По остальным коэффициентам прослеживается уменьшение налоговой нагрузки в 2016 г. по сравнению с 2014 и 2015 гг. соответственно.

На основе рассчитанных коэффициентов можно сделать вывод, что в целом налоговая нагрузка в 2016 г. снизилась. Это можно объяснить увеличением задолженности предприятия по налогам и сборам в 2015 г., по сравнению с 2014г. на 5 164 тыс.руб., и в 2016г. на 9 094 тыс.руб по сранению с 2015г.. Общий коэффициент налоговой нагрузки на выручку показывает, что на каждые 100 руб. налогов в 2016 г. приходиться 22,206 руб. выручки от продаж. Более того, данные таблицы показывают, что в 2010 г. налоговая нагрузка на выручку уменьшилась на 15,89 %. Таким образом, на основе рассчитанных данных можно сделать вывод, что в целом налоговая нагрузка в АО «АТА» имеет приемлемый уровень.

Глава III. Пути оптимизации налоговой нагрузки предприятия АО «АТА»

АО «АТА» является плательщиком налогов и применяет общую систему налогообложения.

Налоговое планирование на АО «АТА» осуществляется в рамках процесса бюджетирования и строится по линейно-функциональному принципу. В конце каждого календарного года планово-экономический отдел на основании данных производственного и маркетингового отделов формирует годовой бюджет предприятия. Раздел налоговые отчисления в расходной части бюджета АО «АТА» является одной из его статей. В нем подробно расписаны налоги по видам налоговых отчислений. Прогноз по данной статье строится исходя из планируемых рыночных показателей и данных бухгалтерии. Далее бюджет доходов и расходов проходит согласование с главным бухгалтером на предмет соответствия представленных финансовых прогнозов законодательству по бухгалтерскому учету, принципам построения бухгалтерского учета на АО «АТА». Конечной стадией процесса составления годового бюджета является его утверждение генеральным директором предприятия. В части налогообложения утвержденный бюджет передается на исполнение в службу бухгалтерии, работники которой руководствуются им, наряду с налоговым календарем, разрабатываемым в соответствии с действующим налоговым законодательством, и фактическими данными управленческого и бухгалтерского учета, при организации оперативного налогового учета.

Генеральный директор Струков А.Н. осуществляет общее руководство процессом налогового планирования и контроль за деятельностью отдела, ответственного за налогообложение. Функциональную составляющую представляет собой бухгалтерия во главе с главным бухгалтером. Структурные подразделения АО «АТА» и иные службы представляют первичные документы и иную информацию, необходимую для отражения хозяйственных операций в налоговом учете в бухгалтерию. Бухгалтерия отвечает за своевременность, полноту и точность исчисления налоговых платежей, а также в порядке согласования участвует в разработке плана налоговых отчислений на будущий год. Главный бухгалтер организует работу находящихся в его непосредственном подчинении планово-экономического отдела и финансового управления по планированию налоговых платежей, а также контролирует, процесс налогового планирования и своевременность уплаты налоговых платежей. Кроме того, главный бухгалтер является ответственным за организацию системы налогового менеджмента на предприятии в целом.

Налоговый учет ведется в налоговых регистрах. В основном в качестве налоговых регистров применяются бухгалтерские регистры, однако, при недостаточности информации, содержащейся в регистрах бухгалтерского учета, АО «АТА» разрабатывает специальные регистры налогового учета.

В настоящий момент вопросами налоговой оптимизации занимается бухгалтерия предприятия. Непосредственное налоговое планирование на предприятие отсутствует.

Вся суть налогового планирования строится на проведении мероприятий по снижению налоговой нагрузки для увеличения чистой прибыли, повышая тем самым финансовое положение предприятия.

Разработка эффективного налогового планирования возможна либо с привлечением сторонних организаций, либо с помощью собственных сил. Однако для организации данных мероприятий требуются большие финансовые вложения, а также достаточно высокие квалификации кадров.

Проведенный экономически-финансовый анализ АО «АТА» показал, что финансовое положение общества неустойчиво, предприятие характеризуется высокой степенью зависимости от внешних источников финансирования. В 2015 г.-2016 г. наблюдалось снижение эффективности финансово-хозяйственной деятельности общества – дефицит собственных оборотных средств, снижение уровня деловой активности, получение чистого убытка. Угроза несостоятельности (банкротства)организации достаточно высока. У АО «АТА» имеются признаки кризисного состояния. В таких условиях разработка эффективной системы налогового планирования практически невозможна. Необходимо разработать систему налогового планирования, которая бы не требовала дополнительных финансовых вложений, либо достигала заданных целей с минимальными затратами. Исходя из этого, использование сложных схем налоговой оптимизации не представляется возможным.

Для начала определим риски налогового планирования, которые характерны для АО «АТА». Так как целью государственного бюджета является максимальное увеличение налоговых поступлений, налоговые органы не поощряют действия налогоплательщиков, направленные на снижение налоговой нагрузки, даже если эти действия не противозаконны. Поэтому главным риском является соблюдение законности мероприятий по минимизации налоговых обязательств.

Указанный риск также присутствует при определении критериев, которые позволяют в конкретной ситуации разграничить правомерную минимизацию налогообложения и незаконно уклонение от уплаты налога. Это исходит из противоречивой судебной практики, которая одни и те же действия налогоплательщиков относит в одних случаях к правомерной, в других — к разряду правонарушений.

Таким образом, при отсутствии четких критериев законной налоговой минимизации происходит сдерживание деловой активности предприятия. Утрачивается доверие общества к государственным органам в виду неопределенности правовой основы минимизации налоговых выплат. Как следствие на макроэкономическом уровне снижается инвестиционная привлекательность российской экономики из-за отсутствия пределов законной налоговой минимизации.

В то же время результат, который может быть достигнут при оптимизации налогового планирования в рамках законного снижения налоговых платежей, оправдывает все возможные налоговые риски.

Что касается недостатков по организации налогового планирования, то можно говорить о проблеме организации деятельности бухгалтерии. Так как в АО «АТА» мероприятиями по организации системы налогового планирования занимается непосредственно отдел бухгалтерии, на предприятии отсутствуют специалисты со специальным налоговым образованием.

Можно сделать вывод, что на предприятии наблюдается отсутствие налогового контроля: такие функции механизма управленческого процесса как организационная, контрольная и информационные на АО «АТА» не выполняются. Кроме того, при отсутствии информации о состоянии расчетов с бюджетом, на основе которой должны приниматься определенные решения, отсутствует оценка адекватности систем управления и контроля над налоговыми рисками.

При отсутствии налогового контроля в организации существуют проблемы, связанные с оценкой эффективности ведения налогового учета, мониторинга и анализа информации об исчисленных и уплаченных налоговых платежах в бюджет, с контролем взаимодействия представителей предприятия с налоговыми органами и исполнения налогового законодательства.

На АО «АТА» не проводятся мероприятия по налоговому планированию как одни из ключевых направлений внутреннего налогового контроля в части разработки и составления налоговых бюджетов. Т.е. существуют ограничения в рамках контроля над расходами, понесенными в процессе уплаты налогов и сборов в бюджет, а также в получении информации об исполнении налоговых обязательств.

В организации отсутствуют мероприятия по анализу налоговых платежей, выявления резервов по снижению налоговой нагрузки, мероприятия по оптимизации налоговой нагрузки. На данный момент наблюдается отсутствие у работников бухгалтерии желания изменить сложившуюся ситуацию по системе учета.

Таким образом, основными проблемами организации налогообложения на АО «АТА» являются: отсутствие системы налогового планирования на предприятия в части неверно указанных целей по оптимизации налогообложения, высоких рисков в рамках соблюдения законности по минимизации налогов, непроработанной учетной политики для целей налогообложения. Были выявлены проблемы в части организации деятельности бухгалтерии, в частности: отсутствие специалистов со специальным налоговым образованием. На предприятии наблюдается отсутствие налогового контроля: не производится разработка и составление налоговых бюджетов, оценка эффективности ведения налогового учета, мониторинг и анализ информации об исчисленных и уплаченных налоговых платежах в бюджет. Прослеживается незнание налогового законодательства в части применения отдельных льгот и специальных режимов налогообложения, которые позволяют уменьшить налоговые обязательства АО «АТА».

3.1. Планирование налоговой нагрузки на предприятие

Для предприятия АО «АТА» важно оптимизировать все бизнес-процессы для повышения эффективности деятельности. Рассмотрим организацию налогового планирования. Для того, чтобы организовать налоговое планирование на предприятие, необходимо провести ряд мероприятий, таких как:

1) разработать оптимальную схему налогообложения;

2) провести оптимизацию налогов, которые занимают большую долю в структуре;

3) разработать мероприятия по контролю начисления и уплаты налоговых платежей;

4) оценить состояние системы налогового планирования.

Для налогоплательщиков существует большое количество возможностей и решений вопросов по минимизации налоговой нагрузки. Главной задачей является изучение законодательства и выбор направлений и методов, оптимальных для предприятия и специфики его деятельности.

Проведенные расчеты в главе 2 показали, что основная налоговая нагрузка АО «АТА» приходится на страховые взносы в Федеральную налоговую службу, НДС, поэтому оптимизацию налогообложения организации следует, по возможности, проводить в рамках снижения данных видов платежей. Также, т.к. у исследуемого предприятия основным видом деятельности являются грузопассажирские перевозки рассмотрим оптимизацию транспортного налога.

3.1.1. Оптимизация страховых взносов

На финансовое положение компании прямое влияние имеет нагрузка по страховым взносам.

Способы экономии на страховых взносах делятся на 2 группы:

1) Выплата сумм, не облагающихся страховыми взносами;

2) Использование пониженных тарифов страховых взносов, установленных на переходный период 2011-2019 гг. ст. 58 закона №212-ФЗ.

Существует несколько способов оптимизации страховых взносов:

— экономия по уплате при введение ученических договоров;

— применение системы договоров гражданско-правового характера;

— экономия по уплате страховых взносов при введение компенсации за разъездной характер работы;

— использование договора аренды;

— выплата материальной помощи и др.

На предприятие АО «АТА» используются следующие виды начислений:

Таблица 3.1. – Виды начислений в АО «АТА»

| Заработная плата | Премии и вознаграждения | Другие доходы в рамках трудовых отношений |

| Оплата по окладу Оплата по среднему заработку Оплата по тарифу Персональная надбавка Оплата праздничных и выходных дней Доплата за ночные часы | Ежемесячная премия Стимулирующая премия | Индексация зарплаты Доплата за совмещение, замещения, руководство бригадой Оплата отпусков Оплата по договору аренды автомобиля |

Исходя из таблицы 3.1., на предприятие АО «АТА» среди прочих видов начислений используются:

— оплата по окладу;

— доплата за замещение;

— премии.

На примере данных выплат можно рассмотреть несколько способов оптимизации страховых взносов в Федеральную налоговую службу. Рассмотрим три способа:

— применение системы договора гражданско-правового характера;

— выплата материальной помощи;

— экономия по уплате при введение ученических договоров.

Рассмотрим количество работающего персонала на предприятие:

Таблица 3.2. – Динамика показателей по персоналу за 2014 -2016 гг.

| Показатель | 2014 год | 2015 год | 2016 год |

| Списочная численность работников, (чел) | 885 | 2251 | 3016 |

| Средний возраст сотрудников | 44 | 45 | 43 |

| Динамика увольнений, % | 12,6 | 7,3 | 14,5 |

Из таблицы следует, что в течение анализируемого периода численность персонала растет. Но при этом, в 2016г. практически в 2 раза возросла динамика увольнений. Данные изменения могут быть обусловлены ухудшением условий труда, некачественным подбором персонала. С учетом данной текучки на предприятие имеет смысл на период испытательного срока заключать с работниками ученический договор.

Преимущество для работодателя:

— по ученическому договору, ученик по окончанию обучения должен сдать работодателю зачет, по результатам которого, можно принять решение о продолжение работы и заключение трудового договора, либо о продление ученического договора. В случае неудовлетворительного результата работодатель вправе отказаться от обоих вариантов;

— ученический договор позволяет работодателю испытывать работника столько, сколько он считает нужным, и принять его в штат, только окончательно убедившись в его профессиональной деятельности;

— заключая ученический договор, работодатель имеет возможность уменьшить выплату страховых взносов;

— ученический договор гарантирует работодателю возмещение всех расходов, связанных с обучением.

Доплаты за замещение можно заменить договорами гражданско-правового характера, а выплат премий возможно частично заменить на выплату материальной помощи.

При заключение договоров гражданско-правового характера, предприятие может сэкономить на выплате взносов на обязательное социальное страхование в размере 2,9%. При этом, такую форму договора лучше использовать на разовых заданиях или работ, т.к. это достаточно рискованный вариант экономии. Чтобы избежать претензий со стороны проверяющих, такие договора рекомендуется заключать с физическими лицами, которые не числятся в штате.

Суммы материальной помощи, оказываемой работодателем, не превышающие 4 000 руб. на одного работника за отчетный период, не облагаются страховыми взносами на основании п.11 ч.2 ст.9 Закона №212-ФЗ. Аналогичная норма содержится в п. 28 ст.217 НК РФ. В связи с этим имеет смысл заменять поощрительные выплаты работникам материальной помощью в размере 4000 руб., т.к. такая выплата не будет облагаться ни страховыми взносами, ни НДФЛ. Оформить такую выплату можно приказом произвольной формы, на основании заявления работника. Организации с большим количеством персонала, таким образом можно сэкономить существенные средства.

В таблице 3.3. представлены выплаты в налоговую страховых взносов предприятием АО «АТА».

Таблица 3.3.- Выплаты страховых взносов в Федеральную налоговую службу за 2014-2016гг. (тыс.руб.)

| Показатель | 2014 г. | 2015г. | 2016 г. |

| Пенсионный фонд, 22% | 102 768 | 200 756 | 305 176 |

| Фонд социального страхования, 2,9% | 13 520 | 28 379 | 40 228 |

| Фонд обязательного медицинского страхования, 5,1% | 22 066 | 41 253 | 70745 |

| Итого: | 138 354 | 270 388 | 416 149 |

По таблице 3.3 следует, что выплаты страховых взносов растут, в связи с увеличением штата сотрудников. С условием применения оптимизации, ежегодно, на данных выплатах можно сэкономить несколько миллионов.

3.1.2. Оптимизация налога на добавленную стоимость

Для того, чтобы АО «АТА» избежать наложение штрафов и пени из-за ошибок в расчете налоговых отчислений, необходимо установить на предприятие более жесткий контроль за правильностью расчета налога.

Для организации внутреннего контроля АО «АТА» рекомендуется регулярно проводить внутренний аудит расчетов с бюджетом по налогу на добавленную стоимость. В первую очередь необходимо обратить внимание на правильность оформления налоговых регистров по учету налога. Пример документального оформления проверки налоговых регистров по налогу на добавленную стоимость представлен в таблице 3.4.

Таблица 3.4. — Проверка правильности заполнения налоговых регистров по учету налога на добавленную стоимость

| Наименование документа | Отметки проверяющего |

| Выставленная счет-фактура № 1 от 09.01.2016 г. | Нарушений нет |

| Выставленная счет-фактура № 8 от 27.03.2016 г. | Нарушений нет |

| Полученная счет-фактура № 125130014 от 16.01.2016 г., организация – ООО «СтройСервис» | Нарушений нет |

| Журнал учета выставленных счетов – фактур | Нарушений нет |

| Книга продаж | Нарушений нет |

| Журнал учета полученных счетов-фактур | Нарушений нет |

| Книга покупок | Нарушений нет |

Как показала проверка, для учета расчетов с бюджетом по НДС АО «АТА» применяет формы документов. Документы оформлены правильно, нарушений нет.

Основным недостатком в организации учета расчетов АО «АТА» с бюджетом по налогу на добавленную стоимость является отсутствие системы налогового планирования с целью минимизации налогообложения и снижения налоговой нагрузки. Налог на добавленную стоимость в настоящее время — один из самых сложных для планирования и минимизации налогов. В налоговом законодательстве предусмотрено несколько случаев, когда данный налог можно не платится. Однако АО «АТА» применить налоговые льготы не может, так как не соответствует предъявленным к льготникам требованиям. Поэтому планирование и минимизация налога на добавленную стоимость в АО «АТА» имеют существенное ограничение и законно может быть сведено только к правильному документальному оформлению всех сумм налога, принимаемых к вычету, а также к контролю правильности его расчета и своевременности уплаты в бюджет.

АО «АТА» рекомендуется уменьшить платежи налога на добавленную стоимость, приняв к вычету сумму налога по командировочным расходам и по оплаченной продукции, приобретенной за наличные денежные средства. Рассмотрим подробно каждый из перечисленных способов минимизации налога на добавленную стоимость.

Ранее было выяснено, что АО «АТА» в рассматриваемом периоде не пользовалось своим правом на вычет входящего налога на добавленную стоимость, при оплате расходов на служебные командировки сотрудников. В то же время в пункте 7 статьи 171 Налогового кодекса Российской Федерации указано, что к вычету можно принять суммы налога на добавленную стоимость при оплате проезда сотрудников к местам служебных командировок и обратно, в то числе пользование в поездах постельными принадлежностями, а также налог с сумм, уплаченных работниками в командировках за наем жилого помещения.

АО «АТА» может принять к вычету налог на добавленную стоимость в то случае, если расходы на служебную командировку производились в для осуществления деятельности, облагаемой налогом на добавленную стоимость. При этом данные расходы должны быть учтены в составе затрат в бухгалтерском учете и оплачены. В данном случае сумму налога на добавленную стоимость по расходам на услуги гостиниц и проезд сотрудника нужно подтверждать соответствующими оправдательными документами. Такими документами являются чеки, различные бланки строгой отчетности и непосредственно счета-фактуры.

АО «АТА» может использовать вычет по налогу на добавленную стоимость только по тем расходам на командировки, которые уменьшают налогооблагаемую базу по налогу на прибыль (их перечень указан в пп. 12 п. 1 ст. 264 Налогового кодекса Российской Федерации). В данном подпункте очень подробно описаны затраты на наем жилых помещений. К таким расходам также относится оплата дополнительных услуг, оказываемых гостиницами (например, стирка одежды). Во всех гостиницах есть свои утвержденные списки дополнительных услуг. Однако отдельные расходы нельзя будет списать, в том числе:

- на обслуживание работника в ресторане;

- на обслуживание работника в номере;

- за пользование рекреационно-оздоровительными объектами гостиницы (например, сауна или бассейн).

Находясь в служебной командировке, работники АО «АТА», чаще всего оплачивают все свои расходы наличным путем. Поэтому бухгалтерия должна нужно предупредить сотрудников до поездки, чтобы они сохранили все платежные документы. Потому что даже если в бланке строгой отчетности сумма налога на добавленную стоимость не будет выделена, ее можно будет вписать вручную.

Подтверждение вычета сумм налога на добавленную стоимость по командировочным расходам в АО «АТА» будет осуществляться по общим правилам. В соответствии с п. 1 ст. 172 Налогового кодекса, вычет должен производиться на основании счета-фактуры, выставленного поставщиками услуг. Оплата может быть подтверждена первичными документами, например кассовыми чеками с выделенной отдельной строкой суммой налога на добавленную стоимость. Кроме того, работник предприятия, оплачивающий за наличные денежные средства стоимость проезда и услуг гостиницы, может подтвердить совершенные расходы бланками строгой отчетности. В них должна быть выделена отдельной строкой сумма налога.

Таким образом, основанием для использования налогового вычета будут служить не только счет-фактура, но и проездные билеты либо гостиничные бланки. При этом нужно учитывать, что формы основных бланков строгой отчетности для гостиничных организаций утверждены приказом Минфина от 13 декабря 1993 г. № 121. Счета, заполненные по формам № 3-Г и 3-Гм будут подтверждать оплату услуг гостиниц и будут законным основанием для принятия к вычету сумм налога на добавленную стоимость.

В то же время наиболее оптимальным вариантом для АО «АТА» будет приобретение билетов и оплата услуг гостиниц безналичным путем, то есть перечислением с расчетного счета предприятия. Так, в 2014 году рассматриваемое предприятие имело возможность возместить налог на добавленную стоимость по командировочным расходам при условии правильного их оформления на очень существенную сумму — 86780 тыс. руб.

Для принятия к вычету сумм налога на добавленную стоимость при расчетах за ценности наличными денежными средствами, сумма налога должна подтверждаться обязательным выделением в кассовом чеке. Анализ показал, что отсутствие указания суммы налога на добавленную стоимость чаще всего встречается при расчетах АО «АТА» с автозаправочными станциями за горюче – смазочные материалы.

Для минимизации налогообложения АО «АТА» рекомендуется осуществлять оплату горюче – смазочных материалов для служебного автотранспорта в безналичном порядке, путем перечисления с расчетного счета. При этом необходимо оформить соответствующие договоры с автозаправочными станциями. При таком варианте оформления расчетов АО «АТА» ежемесячно сможет получать от поставщика счета-фактуры, на основании которых получит возможность принять к вычету суммы налога на добавленную стоимость, заплаченные за приобретенные горюче-смазочные материалы.

В целом совершенствование расчетов АО «АТА» с бюджетом возможно лишь в случае внесения изменений в действующее налоговое законодательство.