ГЛАВА 2. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ЗАО КБ «КЕДР»

2.1. Характеристика деятельности ЗАО КБ «КЕДР»

Закрытое акционерное общество коммерческий банк «КЕДР», (ЗАО КБ «КЕДР») создан и зарегистрирован в Главном управлении Центрального банка Российской Федерации по Красноярскому Краю в 1991 году, регистрационный номер 1574.

Главный офис зарегистрирован по адресу: индекс 660021, г. Красноярск ул. Вокзальная, 33, тел. 650937, факс 650923. Уставной капитал составляет 80668 тыс. руб. Количество учредителей 50 человек, в том числе:

— юридических лиц – 18;

— физических лиц – 32.

«КЕДР» – это банк, созданный для обслуживания различных категорий клиентов. Банк диверсифицирует свою деятельность для наиболее полного удовлетворения потребностей всех клиентов, в соответствии с требованием времени.

Начиная с 2002 года, банк «КЕДР» активно развивает собственную региональную сеть с целью эффективного обслуживания имеющихся клиентов и привлечения новых. Сегодня количество региональных точек, обслуживающих клиентов банка близится к двумстам.

Процесс регионального развития идет одновременно с развитием системы управления банком в целом и в регионах. Развивается организационная структура управления, вводятся новые банковские продукты. Растет количество клиентов, на данном этапе их обслуживает более 1500 работников банка «КЕДР».

23 августа 2004 года ЗАО КБ « КЕДР» получил Генеральную лицензию Банка России № 1574, которая дает право на совершение всего спектра банковских операций со средствами в рублях и иностранной валюте, а также 26 апреля 2005 года – лицензию № 1574 на совершение операций с драгоценными металлами. Федеральной службой по финансовым рынкам банку «КЕДР» выданы лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 024-07757-100000 от 17 июня 2004г., дилерской деятельности № 024-07771-010000 от 17 июня 2004г., депозитарной деятельности № 024-07813-000100 от 22 июня 2004г. и деятельности по управлению ценными бумагами № 024-07783-001000 от 17 июня 2004г.

Наиболее сильные рыночные позиции у банка в Красноярском крае, где среди всех банковских организаций, включая филиалы банков других регионов, ЗАО КБ «КЕДР» занимает 2-е место после Восточно-Сибирского банка Сбербанка РФ по большинству показателей: валюте баланса, ссудной задолженности, выпущенным ценным бумагам и вкладам населения (по данным ГУ Банка России по Красноярскому краю на 1 октября 2005 года). А среди всех российских банков – 125 место по величине активов, 191 место по величине капитала («Эксперт», № 11, от 20-26 марта 2006 г.). По величине работающих активов – 118 место («Финанс», №8, от 27 февраля – 5 марта 2006 г.). По объему выпущенных облигаций – 29 место («Профиль», № 11, от 27 марта 2006 г.).

По количеству точек филиальной сети банка – 19 место (РБК.Рейтинг — rating.rbk.ru).

Количественные показатели изменения позиции на основных сегментах рынка банковских услуг в регионах присутствия Банка в течение 2008 г. приведены в таблице Приложения 12.

За прошедший год доля ЗАО КБ «КЕДР» в основных сегментах рынка банковских услуг не претерпела принципиальных изменений.

Банк позиционируется в большинстве сегментов рынка банковских услуг.

Основные операции, выполняемые Банком:

- привлечение денежных средств юридических и физических лиц во вклады до востребования и на определенный срок;

- предоставление кредитов от своего имени за счет собственных и привлеченных средств;

- осуществление расчетов по поручению клиентов, в том числе банков-корреспондентов;

- инкассация денежных средств, векселей, платежных и расчетных документов;

- управление денежными средствами по договору с собственником или распорядителем средств;

- покупка у юридических и физических лиц и продажа им иностранной валюты;

Филиалами Банка, осуществляющими деятельность за пределами Красноярского края, предоставляется клиентам полный комплекс операций Банка, что соответствует концепции универсализации мест доставки услуг ЗАО КБ «КЕДР».

В 2007 году Банком проведены организационные мероприятия по регистрации второго московского филиала Банка «На Вернадского».

При развитии сети банк концентрирует свои усилия не только на открытии филиалов в крупных городах — административных центрах, но и на создании сети подразделений, в том числе городах-спутниках, населенных пунктах на периферии с дефицитом банковских услуг. Эта политика оправдала себя и принесла банку рыночный успех в Красноярском крае и Республике Хакасия. Поэтому в настоящее время Банк планирует расширение сети офисов в Южном Федеральном округе. В 2008 году открыты четыре точки оказания услуг в Ростове-на-Дону, 13.04.06 зарегистрирован и с июля 2006 года действует филиал в Краснодаре.

В перспективе планируется организовать офисы в Новороссийске, Волгодонске, Сочи, Сальске, а также расширить сеть в Ростове и Краснодаре.

Поскольку ЗАО КБ «КЕДР» является универсальным банком с разветвленной сетью обслуживания клиентов, структура бизнеса Банка, наряду с традиционными активно-пассивными операциями, характеризуется высоким значением услуг, сопряженных с извлечением непроцентного дохода.

Функции управления и контроля распределяются между подразделениями и органами управления Банка следующим образом:

Совет директоров: определяет основные стратегические направления политики Банка. Возглавляется председателем совета директоров ЗАО КБ «КЕДР».

В совет директоров ЗАО КБ «КЕДР» входит ряд физических лиц – акционеров банка.

Правление Банка: рассматривает и утверждает систему требований к организации работы, утверждает основные принципы в сфере управления и контроля, принимает соответствующие решения в тактическом и стратегическом плане. Единоличный исполнительный орган – Председатель Правления.

Председатель Правления, Заместители Председателя Правления: координируют действия подразделений Банка, которые прямо или косвенно влияют на конечные результаты деятельности, принимают текущие решения.

Банк является юридическим лицом и со всеми своими учреждениями составляет единую систему.

Банк в своей деятельности руководствуется Законом «О банках и банковской деятельности в России», другим законодательством, действующим на территории России, и настоящим уставом.

Банк и его учредители при принятии решений, связанных с банковской деятельностью, независимы от органов государственной власти и управления.

Целью деятельности банка является привлечение денежных средств от юридических и физических лиц и размещение их на условиях возвратности, платности, срочности в интересах вкладчиков банка, осуществление кредитно-расчетного обслуживания предприятий и граждан, а также осуществление иных банковских операций.

Банк имеет печать со своим наименованием и изображением эмблемы банка.

Согласно Уставу банка, стратегическое управление и руководство осуществляет Совет директоров. Исполнительным органом является Правления банка. Филиалами руководят управляющие, дополнительными офисами – директора, а операционными офисами- заведующие.

Организация контроля и повседневного наблюдения за его осуществлением на всех участках бухгалтерской и кассовой работы возлагаются на главного бухгалтера. Текущий последующий контроль совершенных бухгалтерских операций (за исключением операций Отдела сводного баланса и обслуживания юридических лиц Головной организации и Учетно-операционного отдела ДО «Центральный»), включая кассовые, возлагаются:

- в Головной организации на начальников структурных подразделений Управления бухгалтерского учета и отчетности, а также подразделений кассы;

- в Филиалах на главных бухгалтеров (их заместителей);

- в Дополнительных (операционных ) офисах на ведущих бухгалтеров.

По операциям Отдела сводного баланса и обслуживания юридических лиц Головной организации и Учетно-операционного отдела ДО «Центральный» — на сотрудников Отдела последующего контроля.

Совет директоров: определяет основные направления политики Банка в области оценки и контроля финансового стояния.

Правление Банка: рассматривает и утверждает систему требований к организации работы по оценке финансового состояния, позволяющую минимизировать риски потери ликвидности Банка; утверждает минимально допустимые значения показателей ликвидности, предельно допустимые значения избытка/дефицита ликвидности; утверждает основные принципы в сфере управления и контроля над финансовым состоянием на текущий год; принимает соответствующие решения в тактическом и стратегическом плане и рекомендации по улучшению финансового состояния.

Служба внутреннего контроля: обеспечивает последующий контроль над соблюдением системы требований к организации работы по оценке финансового состояния.

Финансовое управление: осуществляет основные этапы предварительного и текущего контроля над финансовым состоянием банка.

Организация учета

Учетная политика КБ «КЕДР» сформирована на основе использования следующих нормативных документов:

- Гражданского кодекса РФ части 1 от 30.11.94 г. № 51-ФЗ и части 2 от 26.01.96 г. № 14-ФЗ.

- Положением «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» от 26.03.2007г. № 302 – П.

А также других законодательных актов Российской Федерации и нормативных актов банка России, регламентирующих вопросы учета и отчетности, положений (стандартов) бухгалтерского учета в коммерческих банках.

Учетная политика кредитной организации (КО) формируется главным бухгалтером организации и утверждается руководителем организации. При этом утверждается: рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности; формы первичных учетных документов, применяемых для оформления фактов хозяйственной деятельности, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности; порядок проведения инвентаризации активов и обязательств КО; методы оценки активов и обязательств; правила документооборота и технология обработки учетной информации; порядок контроля за хозяйственными операциями; другие решения, необходимые для организации бухгалтерского учета. Принятая КО учетная политика применяется последовательно от одного отчетного года к другому, факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место. Учетная политика КО обеспечивает: полноту отражения в бухгалтерском учете всех факторов хозяйственной деятельности; своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности; тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца; рациональное ведение бухгалтерского учета.

Принятая кредитной организацией учетная политика подлежит оформлению соответствующей организационно-распорядительной документацией (приказами, распоряжениями и т.п.) банка.

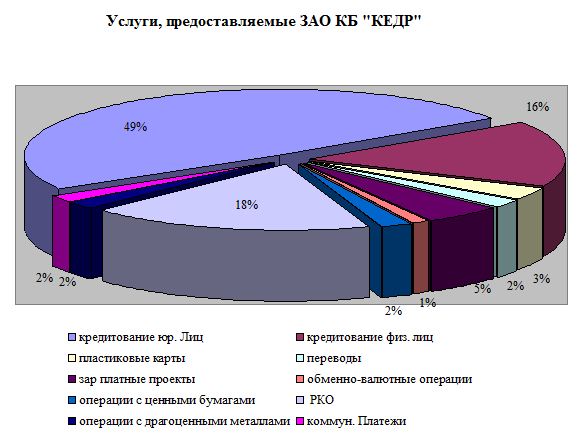

К способам ведения бухгалтерского учета, принятым при формировании учетной политики банка и подлежащим раскрытию в бухгалтерской отчетности, относятся способы амортизации основных средств, нематериальных и иных активов, оценки производственных запасов, товаров, незавершенного производства и готовой продукции, признания прибыли от продажи продукции, товаров, работ, услуг. Существенные способы ведения бухгалтерского учета подлежат раскрытию в пояснительной записке, входящей в состав бухгалтерской отчетности организации за отчетный год. Ниже рассмотрим основные услуги, предоставляемые ЗАО КБ «КЕДР».

Банковские продукты

1) Банк обладает собственным универсальным депозитарием, предлагающий широкий спектр депозитарных услуг на рынке ценных бумаг:

- открытие и ведение счетов Депо владельца, доверительного управляющего номинального держателя и эмиссионных счетов Депо:

- прием на хранение и снятие с хранения ценных бумаг:

- переводы ценных бумаг по счетам Депо

- перемещение ценных бумаг:

- оформление и регистрация различных видов обременения ценных бумаг (блокировка, залог, заклад):

- получение доходов по ценным бумагам, хранящимся в Депозитарии, и организация выплаты этих доходов депонентам:

- передачу Депоненту информации от эмитента или регистратора и сбор от Депонентов, и передачу эмитенту или регистратору необходимых сведений:

- регистрацию Депозитария у реестродержателя в качестве номинального держателя ценных бумаг Депонентов:

- оказание Депоненту услуг по регистрации перехода прав собственности у реестродержателя;

- оказание других услуг, связанных с ведением счетов Депо Депонентов и содействие в реализации прав по ценным бумагам.

2) Для успешного развития современного банка, быстрого и качественного обслуживания клиентов необходимо обладать развитой корреспондентской сетью. ЗАО КБ «КЕДР» проводит активную политику в сфере межбанковских расчетов, уделяя большое внимание развитию корреспондентских отношений с крупнейшими банками России и зарубежья. Установление прямых корреспондентских отношений с рядом банков позволяет КБ проводить и принимать собственные платежи и платежи клиентов в течение 1 дня.

Оперативному выполнению поручений клиентов, равно как и укреплению позиций КБ в российском и международном сообществе способствует расширение сети банков – корреспондентов.

- Для осуществления международных расчетов, а также для проведения отдельных операций в российских рублях Банк использует систему S.W.I.F.T. Она является ведущей международной организацией в сфере финансовых телекоммуникаций и в настоящее время объединяет более 7000 финансовых организаций из 198 стран мира, из них около 350 российских.

Банк является:

- участником российской платежной системы UNION CARD;

- ассоциированным членом Международной платежной системы VISA International;

- действительным членом Московской, Санкт – Петербургской и Сибирской межбанковских валютных бирж;

- официальным членом SWIFT;

- абонентом международной дилинговой системы Reuters Dealing;

- членом ассоциации региональных банков России.

Наиболее сильные рыночные позиции у банка в Красноярском крае, где среди всех банковских организаций, включая филиалы банков других регионов, ЗАО КБ «КЕДР» занимает 2-е место после Восточно-Сибирского банка Сбербанка РФ по большинству показателей: валюте баланса, ссудной задолженности, выпущенным ценным бумагам и вкладам населения (по данным ГУ Банка России по Красноярскому краю на 1 октября 2005 года). А среди всех российских банков – 125 место по величине активов, 191 место по величине капитала («Эксперт», № 11, от 20-26 марта 2006 г.). По величине работающих активов – 118 место («Финанс», №8, от 27 февраля – 5 марта 2006 г.). По объему выпущенных облигаций – 29 место («Профиль», № 11, от 27 марта 2006 г.). По количеству точек филиальной сети банка – 19 место (РБК.Рейтинг — rating.rbk.ru).

2.2. Анализ финансовой деятельности ЗАО КБ «КЕДР»

Объективная оценка финансового состояния банка – чрезвычайно сложная задача, в решении которой особое место занимает система показателей, комплексно характеризующих его деятельность. При этом к числу основных показателей финансового состояния в первую очередь относятся: показатели достаточности капитала, качества активов, рентабельности и ликвидности.

Собственный капитал коммерческого банка представляет собой источник финансовых ресурсов банка. За счет собственного капитала банки покрывают около 12 – 20 % общей потребности в ресурсах.

Достаточность капитала отражает общую оценку надежности банка, степень его подверженности риску. Трактовка капитала как «буфера» против убытков обуславливает обратную зависимость между величиной капитала и подверженностью банка риску. Отсюда вытекает основной принцип достаточности: размер собственного капитала должен соответствовать размеру активов с учетом их риска.

Основным показателем оценки банковского капитала общепризнанно является норматив достаточности собственных средств (капитала) банка.

Собственный капитал банка определяется в соответствии с положением ЦБ РФ № 215 – П «О методике определения собственных средств кредитных организаций»

Норматив достаточности собственных средств (капитала) банка (H1) регулирует (ограничивает) риск несостоятельности банка и определяет требования по минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного и рыночного рисков.

Принятая на сегодняшний день в России методика расчёта норматива достаточности капитала в основных моментах соответствует процедуре, определённой действующим Базельским соглашением. Минимально допустимое числовое значение норматива H1 устанавливается в зависимости от размера собственных средств (капитала) банка:

для банков с размером собственных средств (капитала) не менее суммы, эквивалентной 5 млн. евро, — 10 %;

для банков с размером собственных средств (капитала) менее суммы, эквивалентной 5 млн. евро, — 11 %.

Норматив достаточности собственных средств (капитала) банка,

На 01.01.07 На 01.01.08 На 01.01.09

H1 = 14,1 % H1 = 11,3 % H1 = 16,2 %

Переход банка в 2008 году на более интенсивное привлечение ресурсов финансового рынка РФ с помощью организации облигационных и вексельных займов и, как следствие, значительный рост ссудной задолженности значительно усилили нагрузку на норматив достаточности капитала – Н1. На 01.10.2008 г. норматив Н1 достиг своего минимального за год значения – 11,3 %. Это значительно сдерживало дальнейшее увеличение ссудной задолженности банка.

Приближение к границе минимально допустимых значений норматива Н1 (10% в соответствии с Инструкцией Банка России № 110-И) привело к необходимости внедрения Казначейством банка более эффективных методов ежедневного контроля, прогнозирования и стресс — тестирования норматива. Кроме того, поиск новых инструментов размещения, имеющих оптимальную доходность, способных повысить долю работающих активов и в то же время имеющих минимальную нагрузку на норматив Н1 заставило Банк значительно диверсифицировать инструменты краткосрочного размещения. Увеличился объем сделок РЕПО под залог облигаций, размещение депозитов в Банке России, что в то же время позволило снизить кредитный риск по операциям краткосрочного размещения. Увеличение капитала Банка в 4-м квартале 2006 г. за счет дополнительной эмиссии акций ЗАО КБ «КЕДР» позволило снять сдерживающий фактор по Н1 на некоторое время, что, несомненно, приведет к дальнейшему росту валюты баланса и прибыли банка.

Таблица 2.6 — Анализ структуры и динамики собственных средств банка

| Собственные средства банка | Сумма на 01.01.07, тыс. руб. | Удельный вес, % | Сумма на 01.01.08, тыс. руб. | Удельный вес, % | Сумма на 01.01.09, тыс. руб. | Удельный вес, % | Отклонение |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Средства акционеров (участников) (стр.1.1+1.2+1.3) | 54 451 | 9,55 | 54 451 | 6,77 | 80 668 | 5,14 | -1,63 |

| Зарегистрированные обыкновенные акции и доли | 54 451 | 9,55 | 54 451 | 6,77 | 80 668 | 5,14 | -1,63 |

| Зарегистрированные привилегированные акции и доли | 0 | 0 | 0 | 0 | 0 | 0 | — |

| Незарегистрированный уставный капитал неакционерных кредитных организаций | 0 | 0 | 0 | 0 | 0 | 0 | — |

| Собственные акции, выкупленные у акционеров | 0 | 0 | 0 | 0 | 0 | 0 | — |

| Эмиссионный доход | 4 856 | 0,85 | 4 856 | 0,60 | 607 850 | 38,72 | 38,12 |

| Переоценка основных средств | 134 120 | 23,52 | 197 397 | 24,56 | 197 395 | 12,57 | -11,9 |

| Расходы будущих периодов и предстоящие выплаты, влияющие на собственные средства | 74 072 | 12,99 | 118 634 | 14,76 | 218 454 | 13,91 | -0,85 |

| Фонды и неиспользованная прибыль, оставленная в распоряжении банка | 285 967 | 50,14 | 446 413 | 55,54 | 662 802 | 42,22 | -13,3 |

| Прибыль к распределению (убыток) за отчетный период | 165 001 | 28,93 | 219 242 | 27,28 | 239 695 | 15,27 | -12,0 |

| Всего источников собственных средств (стр.1-стр.1.3+стр.2+стр.3+стр.4-стр.5+стр.6+стр.7) | 570 323 | 100 | 803 725 | 100 | 1 613 176 | 100 | — |

Основными элементами банковского капитала вообще и капитала первого уровня в частности, являются обыкновенные акции, нераспределенная прибыль и не подлежащие выкупу некумулятивные привилегированные акции. Эти элементы капитала представляют собой запас самого высокого качества. Из таблицы 2.6 видно доля средств участников в среднем за рассматриваемый период времени колебалась в пределах от 9 % до 5 %, удельный вес нераспределенной прибыли – от 50 % до 42 %. В динамике наблюдается снижение акционерного капитала в собственном, и видна достаточно низкая степень формирования собственного капитала за счет акционерного (всего 5 %).

Для оценки качественного состава собственных средств определяют ряд коэффициентов, характеризующих финансовую устойчивость банка: размер собственных оборотных средств, коэффициент собственных оборотных средств в кредитных вложениях банка, коэффициент иммобилизации, коэффициент автономии, и коэффициент финансовой напряженности.

Собственные оборотные средства – это та часть свободных средств банка, которая вложена в его оборотные активы. Собственные оборотные средства необходимы банку, для того чтобы осуществлять свою кредитную и инвестиционную деятельность. Размер собственных оборотных средств, т.е. их наличие, определяется разницей между собственными средствами с учетом созданных банком резервов под ссуды и ценные бумаги и средствами, вложенными в основные фонды и нематериальные активы. (Размер собственных оборотных средств = Собственные средства + резервы под ссуды и ценные бумаги – основные средства и нематериальные активы).

На 01.01.07

Размер собственных оборотных средств=570 323 + 88 395 – 345 899 = 312 819

На 01.01.08

Размер собственных оборотных средств=803 725 + 99 193 – 500 408 = 402 510

На 01.01.09

Размер собственных оборотных средств=1 569 956+219 241–602201 = 1 186996

Как мы видим из произведенных расчетов размер собственных оборотных средств банка увеличился на 784 486 тыс. руб.

Коэффициент собственных оборотных средств в кредитных вложениях банка отражает долю собственных оборотных средств банка в его кредитных вложениях. Расчетное значение этого коэффициента показывает, сколько рублей собственных средств банка вложено в 1 руб. предоставленных им кредитов. Чем выше фактическое значение коэффициента, тем выше степень покрытия кредитных вложений собственными источниками банка, а значит, ниже плата за привлеченные ресурсы и выше доход. Кроме того, этот коэффициент отражает степень защищенности от возможных убытков в результате банкротства своих клиентов – заемщиков.

На 01.01.08 Коэффициент собственных оборотных средств составил в кредитных вложениях банка — 7,28 %;

На 01.01.09 Коэффициент собственных оборотных средств в кредитных вложениях банка — 13,81 %;

Коэффициент собственных оборотных средств в кредитных вложениях банка на конец анализируемого периода увеличился почти на 7 %.

Коэффициент иммобилизации отражает уровень покрытия собственными оборотными средствами активов банка, отвлеченных из оборота. Иначе говоря, он показывает, сколько рублей собственных оборотных средств приходится на каждый рубль основных средств и нематериальных средств банка.

На 01.01.08 Коэффициент иммобилизации — 80,43 %

На 01.01.09 Коэффициент иммобилизации — 197,11 %

Коэффициент иммобилизации на конец анализируемого периода увеличился на 116,68 %, это означает, что снижается иммобилизация собственных оборотных средств.

Коэффициент автономии отражает долю собственных средств с учетом созданных резервов под ссуды и ценные бумаги в общей сумме пассивов банка. Значение коэффициента рекомендуется в размере больше 51 % , в противном случае банк считается финансово зависимым от внешних источников финансирования своей деятельности, а значит, его финансовое положение неустойчиво.

На 01.01.08 Коэффициент автономии — 9,32 %

На 01.01.09 Коэффициент автономии — 12,87 %

Коэффициент автономии на конец анализируемого периода увеличился на 3,5 %, но банк по-прежнему остается финансово зависимым от внешних источников финансирования, так как коэффициент автономии на низком уровне.

Коэффициент финансовой напряженности отражает соотношение собственных и заемных средств банка, и показывает, сколько собственных средств приходится на 1 руб. привлеченных, в том числе и земных источников банка для осуществления своей деятельности. Рекомендуемое значение коэффициента составляет 104 %. Чем выше значение коэффициента, тем выше финансовая устойчивость банка, так как его деятельность менее зависима от внешних источников финансирования и более обеспечена источниками длительного пользования (собственными).

На 01.01.08 Коэффициент финансовой напряженности — 10,30 %

На 01.01.09 Коэффициент финансовой напряженности — 14,80 %

Таблица 2.7 — Анализ финансовой устойчивости банка

| Наименование показателя | Расчетное значение | Оптимальное значение (по методике Кромонова) | Отклонение | |||

| На 01.01.08 | На 01.01.09 | |||||

| Гр.2-гр.1 | Гр.2-гр.3 | |||||

| Тыс. руб. | Тыс. руб. | % | Тыс. руб. | % | ||

| А | 1 | 2 | 3 | 4 | 5 | |

| Размер собственных оборотных средств | 402 510 | 1 186 996 | — | 784 486 | — | |

| Коэффициент собственных оборотных | 7,28 | 13,81 | 80 | 6,53 | -66,19 | |

| Коэффициент иммобилизации | 80,43 | 197,11 | 200 | 116,68 | -2,89 | |

| Коэффициент автономии | 9,32 | 12,87 | >=51 | 3,55 | -38,13 | |

| Коэффициент финансовой напряженности | 10,30 | 14,80 | 104 | 4,5 | -89,2 | |

Как показывают данные таблицы 2.7 наличие собственных оборотных средств банка за анализируемый период увеличилось с 402 510 тыс. руб. до 1 186 996 тыс. руб., т.е. на 784 486 тыс. руб. В соответствии с данной методикой размер собственных оборотных средств должен составлять 34% от всей суммы пассивов. На конец анализируемого периода размер собственных оборотных средств составляет 1 186 996 (9,73 %).

Рекомендуемое значение коэффициента собственных оборотных средств в кредитных вложениях банка 80 % (по методике Кромонова), это означает, что на каждый рубль кредитных вложений должно приходиться 80 коп. собственных оборотных средств 20 коп. привлеченных. Тогда как на начало анализируемого периода на каждый рубль кредитных вложений приходиться 7 коп., а на конец анализируемого увеличивается до 14 коп.

Вывод о финансовой независимости и устойчивости деятельности банка можно сформулировать, основываясь на показателях коэффициентов автономии и финансовой устойчивости. Как видим значения этих показателей значительно ниже рекомендуемых, но радует, что они имеют тенденцию к повышению. Из этого следует, что за анализируемый период деятельность банка является финансово зависимой от внешних источников финансирования, следовательно, банк является финансово неустойчивым.

Одним из факторов, оказавших отрицательное влияние на финансовую устойчивость деятельности банка, можно предварительно считать проводимую им агрессивную депозитную и кредитную политику.

Далее проведем анализ качества активов и пассивов банка.

На данном этапе анализа осуществляется оценка активности деятельности банка и проводимой им политики по привлечению и использованию как собственных, так и заемных средств на основе расчета ряда показателей. В предлагаемой методике в качестве оценочных показателей используются коэффициенты, отражающие долю тех или иных активов и пассивов соответственно в общей сумме актива и пассива баланса, а так же соотношение тех или иных статей актива и пассива баланса между собой.

Выводы по оценке деятельности банка делаются на основании сопоставления расчетных значений коэффициентов с соответствующими им рекомендованными значениями, а так же с учетом характера и вида динамики изменения значений этих коэффициентов за анализируемый период.

Оптимальные значения коэффициентов, используемые в методике, являются примерными, но вместе с тем достаточными для оценки деятельности банка и проводимой им политики по осуществлению активных и пассивных операций.

Анализ и оценка качества активов и обязательств банка представляет собой подготовительные этапы оценки результатов деятельности банка, на которых необходимо решать следующие необходимые задачи: оценить динамику и структуру активов и обязательств банка по однородным группам; выявить изменения их основных качественных характеристик; определить факторы на них воздействующие.

Анализ активно – пассивных операций банка следует начинать с изучения эффективности управления его пассивами, поскольку активные операции по размещению средств могут быть размещены лишь после проведения операций по привлечению ресурсов.

Таблица 2.8 — Анализ структуры обязательств до востребования

Наименование показателя |

Фактическое значение | Отклонение | |||

| На 01.01.08 | На 01.01.09 | ||||

| тыс. руб. | % | тыс. руб. | % | % | |

| А | 1 | 2 | 3 | 4 | 5 |

| 1. Средства кредитных организаций | 128 001 | 1,49 | 28 176 | 0,23 | — 1,26 |

| 2. Расчетные счета | 1 615 489 | 18,75 | 2 382 104 | 19,53 | + 0,78 |

| 3. Вклады граждан | 209 855 | 2,44 | 188 363 | 1,54 | — 0,9 |

| 4. Долговые обязательства | 568 996 | 6,60 | 898 421 | 7,37 | + 0,77 |

| 5. Итого обязательств до востребования (1+2+3+4+5) | 2 522 341 | 29,28 | 3 497 064 | 28,67 | — 0,61 |

| 6. Валюта баланса | 8 615 887 | 100 | 12 196 764 | 100 | — |

Данные, приведенные в таблице 2.8 показывают, что основная доля в структуре обязательств до востребования приходится на расчетные счета 18,75 и 19,53 % на 1 января 2008 и 2009 года соответственно. Как видно, сохраняется динамика отношения расчетных счетов к валюте баланса, в целом эту тенденцию можно характеризовать положительно. Существенно снизилась доля средств кредитных организаций в валюте баланса, на 1,26 %, причиной тому может быть влияние макроэкономических факторов. В целом доля обязательств до востребования в валюте баланса уменьшилась на 0,61% — это можно назвать положительным фактором, так как чем ниже доля обязательств до востребования, тем выше ликвидность баланса банка.

Таблица 2.9 — Анализ структуры срочных обязательств

Наименование показателя |

Фактическое значение | Отклонение | |||

| На 01.01.08 | На 01.01.09 | ||||

| тыс. руб. | % | тыс. руб. | % | % | |

| А | 1 | 2 | 3 | 4 | 5 |

| 1. Вклады юр. лиц | 629 674 | 7,31 | 425 901 | 3,49 | — 3,82 |

| 3. Вклады граждан | 3 401 930 | 39,48 | 4 339 213 | 35,58 | — 3,9 |

| 4. Долговые обязательства | 665 963 | 7,73 | 386 880 | 3,17 | — 4,56 |

| 5. Итого срочных обязательств (1+2+3+4+5) | 3 365 641 | 39,06 | 5 151 994 | 42,24 | + 3,18 |

| 6. Валюта баланса | 8 615 887 | 100 | 12 196 764 | 100 | — |

Как показывают данные, приведенные в таблице 2.9 основную долю в структуре срочных обязательств занимают вклады физических лиц: 39,48 и 35,58 % на 1 января 2008 и 2009 года соответственно. В динамике они снижаются. В целом сумма срочных обязательств в валюте баланса банка увеличилась на 3,18 %.

Анализ качества управления активами банка следует начать с оценки структуры банковских активов, в первую очередь с позиции ее рациональности и диверсифицированности.

Данные показывают, что основная доля в структуре активов приходится на ссудную задолженность: 70,49 % и 64,09 % на 1 января 2009 и 2008 года соответственно. Изменение данного показателя менее чем на 1%, свидетельствует о том, что банк строго соблюдает выбранную кредитную политику. Так же большую долю в структуре активов банка занимают денежные средства и счета в Банке России. Высокое значение данного показателя можно рассматривать с позиции финансовой устойчивости, и с позиции доходности банка. Высокое значение данного показателя делает банк более защищенным от риска потери мгновенной ликвидности, но в свою очередь банк теряет доходы, так как денежные средства и счета в Банке России не приносят дохода.

Ценные бумаги, приобретенные банком, занимают очень низкую долю в общих активах банка, всего 2,07 % на 1 января 2008 года, что является следствием низкой диверсифицированности активов банка, но в динамике они увеличились до 5 %, это является положительным моментом.

В целом же динамика остальных показателей по отношению к активам банка сохраняется.