3 СОВЕРШЕНСТВОВАНИЕ НАЛОГООБЛОЖЕНИЯ ДОХОДОВ ФИЗИЧЕСКИХ ЛИЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ

3.1 Основные проблемы налога на доходы физических лиц

Налог на доходы физических лиц обладает высокой социальной значимостью, поскольку непосредственно затрагивает экономические интересы населения, занятого в экономике. Разумная налоговая политика обложения доходов должна содействовать повышению благосостояния и развитию населения. Исследование процесса функционирования налоговой системы России за последние пятнадцать лет позволяет сделать вывод о том, что с начала 2000-х годов государственная политика в сфере налогообложения доходов физических лиц направлена, прежде всего, на обеспечение фискальной функции налога и ослаблении роли и значения его распределительной функции [39].

Система налогообложения физических лиц, действующая в Российской Федерации, обеспечивает весьма стабильные поступления доходов в местные и региональные бюджеты. Однако не стоит забывать, что НДФЛ играет главенствующую роль в реализации функции распределения экономических ресурсов, а также обеспечения социальной защищенности населения.

Социальная функция НДФЛ осуществляется за счет сокращения неравенств в распределении доходов, воздействия на их уровень, структуру внутреннего спроса, демографические и другие показатели, связанные с социальной сферой. С помощью налога на доходы физических лиц государство обеспечивает справедливость и социальную стабильность.

Выявленные во второй главе статистические зависимости свидетельствуют о наличии серьезных проблем в системе распределительных отношений, которые должны разрешаться, прежде всего, на основе формирования рациональной налоговой политики государства.

Достижение социальной стабильности в стране неразрывно связано с понятием справедливости налогообложения. Причем главный упор здесь делается на НДФЛ, как на инструмент социальной справедливости, который позволит снизить уровень неравенства в доходах граждан. Поэтому среди проблем налогообложения доходов физических лиц в Российской Федерации одна из самых актуальных и обсуждаемых — это необходимость совершенствования элементов налога на доходы физических лиц, в частности ставки налога, типа шкалы его взимания.

На сегодняшний день не сложилось единого мнения относительно того, какая шкала налогообложения является более эффективной – плоская или прогрессивная. Ведется много дискуссий за введение прогрессивной ставки налогообложения, которая сможет учитывать интересы незащищенных слоев населения, сократит разрыв в доходах между самыми высоко и самыми низкооплачиваемыми категориями граждан. В то же время, плоская шкала обеспечивает сохранение принципа справедливости и равенства между гражданами, не зависимо от их социального статуса.

Вместе с тем, ориентир на достижение социального равенства исключительно путем изменения типа шкалы взимания налога не достаточен и не имеет долговременных перспектив. Наиболее корректно совершенствовать налоговую ставку в сочетании с введением необлагаемого минимума и повышением размеров налоговых вычетов, с целью более широкого охвата задач, стоящих перед социальным государством. В настоящее время в российской практике подоходного налогообложения отсутствует применение необлагаемого минимума с привязкой его к размеру официально рассчитываемого в России прожиточного минимума.

Система стандартных налоговых вычетов по НДФЛ действующая в настоящее время сложилась как достаточно устойчивая и принципиально не менялась с 2012 года, помимо размеров вычетов на детей-инвалидов.

Очевидно, что с этого времени, изменилась экономическая обстановка в Российской Федерации, произошел рост среднего заработка населения и конечно же существовала инфляция, в результате чего суммы стандартных вычетов утратили должную значимость [38]. Их роль несравнима с необлагаемым минимумом, что можно проиллюстрировать сравнительным анализом размеров прожиточного минимума и стандартного налогового вычета.

К примеру, на сегодняшний день прожиточный минимум на одного ребенка за 2021 год составил 9434 руб. в месяц [42]. Таким образом, доля стандартного налогового вычета в прожиточном минимуме составляет всего 14,8%.

Стоит отметить, что в развитых европейских странах из-под налогообложения выводится сумма равная прожиточному минимуму. Помимо этого существует дифференциация по видам налогоплательщиков: для одиноких граждан, для глав семей с иждивенцами, для супружеских пар, для инвалидов и т.д. Каждый год эти вычеты пересматриваются исходя из инфляции и экономической ситуации в стране.

В российской практике уже долгое время не теряет своей актуальности проблема «серой» заработной платы. Подавляющее большинство поступлений налога на доходы физических лиц идет именно от заработной платы, которые начисляются работодателями на предприятиях. По большому счету, размер НДФЛ не влияет на решение налоговых агентов декларировать минимальные доходы своих работников. Причиной сокрытия истинного размера получаемой работниками оплаты труда являются страховые взносы в размере 30%, которые работодатель уплачивает со своих средств. Работники же в свою очередь не могут вернуть полагающийся им налоговый вычет (например, за дорогостоящее лечение), в силу недостаточности суммы налога, уплаченной за них работодателями.

Реформирование какого-либо налога практически всегда очень плохо воспринимается обществом и ведет к возрастанию недоверия к правительству, что в условиях нынешнего, и так некомфортного, политического и экономического климата, может еще больше усугубить ситуацию. В нашей стране слишком большое недоверие к государственному аппарату, слишком велика неуверенность граждан в целевом использовании налогов. В связи с этим любые нововведения должны быть тщательно продуманы и обоснованы во избежание фискальных, социальных и политических последствий.

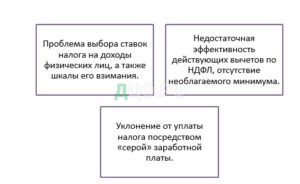

Таким образом, поскольку государство ставит перед собой задачу по переходу на социальное налогообложение, ориентированное на перераспределение ресурсов и выравнивание диспропорций в обществе, система налогообложения доходов физических лиц нуждается в решении следующих проблем:

- Проблема выбора ставок налога на доходы физических лиц, а также шкалы его взимания.

- Недостаточная эффективность действующих вычетов по НДФЛ, отсутствие необлагаемого минимума.

- Уклонение от уплаты налога посредством «серой» заработной платы.

Проиллюстрируем их на рисунке 4.

Рисунок 4 – Проблемы системы налогообложения доходов физических лиц

3.2 Направления совершенствования налога на доходы физических лиц

Становление в Российской Федерации основ социально- ориентированной рыночной экономики будет затруднено без формирования налоговой системы, отвечающей на запросы основной части населения по реализации принципа социальной справедливости. В то же время подоходное налогообложение любой страны должно отвечать следующим принципам [20]:

− каждый гражданин обязан участвовать определенной долей своего дохода в формировании бюджета, который затем будет израсходован на общегосударственные цели;

− налоговая нагрузка должна распределяться между отдельными лицами соразмерно полученным ими доходам;

− по экономическим основаниям не могут быть подвергнуты налогообложению лица, доходы которых не превышают прожиточный минимум;

− уровень налогового изъятия должен соответствовать оптимальному значению, при котором у физического лица не подрываются стимулы к труду;

− налоговое законодательство должно быть предельно понятным для плательщиков, не допускать произвольного толкования, необходимо в максимальной мере учесть принцип удобства;

− административные издержки по контролю за уплатой налога на доходы физических лиц должны быть минимальны.

Проиллюстрируем их на рисунке 5.

Рисунок 5 – Принципы подоходного налогообложения страны

На современном этапе реформирования налоговой системы необходима разработка концепции налогообложения доходов граждан, которая должна учитывать как мировой опыт, так и специфические особенности государственной системы России.

В последнее время многие политические и общественные деятели все чаще выступают за введение прогрессивной ставки налогообложения, которая сможет учитывать интересы незащищенных слоев населения, сократит разрыв в доходах между самыми высокооплачиваемыми и самыми низкооплачиваемыми категориями граждан.

Для России эта практика не нова. На протяжении десяти лет с 1992 г. по 2001 г. в Налоговом кодексе РФ действовала прогрессивная шкала налогообложения доходов физических лиц. В зависимости от величины совокупного дохода физического лица диапазон ставок налога изменял свою величину в интервале от 12 % до 35 %.

Последствиями введения прогрессивной шкалы подоходного налога, по мнению сторонников плоской шкалы, стало сокрытие доходов и «серая» заработная плата. НДФЛ здесь уплачивался с минимальной заработной платы, а разницу работники получали в конвертах. Именно это послужило основным фактором отмены прогрессивной и введения плоской шкалы подоходного налога в 2001 году [17] . Правительство России стремилось обеспечить больший объем налогов в бюджет страны за счет выхода из тени многочисленных неплательщиков налога, прежде всего из числа наиболее состоятельного слоя российских граждан.

Действительно, с введением плоской шкалы прирост поступлений налога на доходы физических лиц был существенным: в 2001 году поступления НДФЛ в бюджет страны выросли на 46%. Однако, не стоит забывать, что одновременно с реформированием ставки налогообложения физических лиц был принят ряд других нововведений, которые так же поспособствовали увеличению налоговых поступлений в бюджет страны.

К примеру, с 2001 года стали облагаться налогом доходы военнослужащих, вследствие чего число налогоплательщиков существенно увеличилось. Одновременно была введена регрессивная ставка единого социального налога, что в гораздо большей степени повлияло на вывод из тени «серой» заработной платы, нежели изменение ставки НДФЛ [33].

По данным Росстата, в настоящее время доля скрытой заработной платы по отношению к фонду оплаты труда в Российской Федерации составляет 57,8%. Поэтому, можно сделать вывод, что основная цель введения плоской шкалы налогообложения на сегодняшний момент не оправдалась.

Опыт большинства развитых стран показывает, что использование прогрессивной шкалы налогообложения является показателем достаточно высокого уровня экономики. Напротив, плоская шкала налогообложения характерна для стран со слабой экономикой, не способных эффективно администрировать и собирать налоги.

Однако, не стоит забывать, что российская экономика в корне отличается от зарубежной, поэтому применять опыт развитых стран нужно с осторожностью, просчитав все возможные последствия и сопутствующие сложности. В таблице 4 проанализированы преимущества и недостатки использования прогрессивной и плоской шкалы подоходного налогообложения в Российской Федерации.

Таблица 4 – Преимущества и недостатки прогрессивной и плоской шкалы подоходного налогообложения

| Плоская шкала налогообложения | |

| Преимущества | Недостатки |

| — Простота администрирования и

контроля собираемости налога

|

— Не способствует повышенному налоговому изъятию с высоких личных доходов и их перераспределению. — Низкий уровень налога при плоской шкале не обеспечивает государству достаточных средств для проведения активной социальной политики. |

| Прогрессивная шкала налогообложения | |

| Преимущества | Недостатки |

| — Повышение доходов мало и

среднеобеспеченных слоёв населения; – Устранение огромного имущественного неравенства населения; — Увеличение располагаемых доходов малообеспеченных слоев населения. |

— Усложнение и удорожание администрирования налога

— Дестимулирование трудовой деятельности населения

|

Как мы смогли убедиться, введение прогрессивной шкалы НДФЛ, прежде всего, ориентировано на достижение социальной справедливости, относительного уравнивания социального блага в обществе. Однако, наша экономика для начала должна обеспечить высокий уровень налоговой дисциплины налогоплательщиков, низкий уровень коррупции, снижение доли «серой» заработной платы, а также довести до совершенства систему налогового администрирования в отношении налогообложения доходов физических лиц.

На современном этапе экономического развития Российской Федерации наиболее целесообразным и эффективным будет некий подготовительный этап реформирования налога на доходы физических лиц, который будет сочетать в себе преимущества прогрессивной и плоской шкалы налогообложения.

Для начала, целесообразно ввести в Налоговый кодекс РФ понятие необлагаемого налогом минимального дохода. В действующем налоговом законодательстве РФ понятие «необлагаемый минимум» отсутствует. Низкий уровень оплаты труда наемных работников в России приводит к тому, что основная часть доходов расходуется на оплату продуктов питания и непродовольственных товаров, т.е. является минимально необходимым для поддержания здоровья и жизнедеятельности граждан.

Соответственно, необлагаемый минимум по налогу на доходы физических лиц целесообразно установить в размере официального прожиточного минимума трудоспособного населения. Ежегодно величина необлагаемого минимума должна подлежать индексации с учетом инфляционных процессов в стране.

Эти меры в какой-то степени поспособствует устранению социального расслоения населения, ведь налоговая нагрузка на малообеспеченное население будет минимальной. Очевидно, что вследствие применения данных нововведений налоговая база заметно уменьшится.

Поэтому целесообразно увеличить основную ставку до 15%. Выбор данной ставки в первую очередь обусловлен более справедливым перераспределением доходов, так как суммы, уплачиваемые с высоких доходов, возрастут. С другой стороны, повышение не настолько существенное, чтобы вызвать массовое недовольство со стороны населения и желание состоятельных граждан начать скрывать свои доходы.

Оценить эффективность предлагаемых нововведений, с точки зрения социальной справедливости, позволит расчет, основанный на статистических данных за 2021 год. Размер прожиточного минимума трудоспособного населения в среднем по Российской Федерации за 2021 год составил 10 466 руб, среднемесячная заработная плата – 36 746 рублей.

В таблице 5 рассмотрен расчет экономии налогоплательщика, получающего заработную плату на уровне средней по стране.

Таблица 5 — Сравнение действующей и предлагаемой модели НДФЛ для налогоплательщика, получающего заработную плату на уровне средней по стране.

| Показатель | Действующая модель исчисления

НДФЛ |

Предлагаемая модель исчисления

НДФЛ |

| Ежемесячная заработная плата, руб. | 36 746 | 36 746 |

| Сумма необлагаемого минимума, руб. | 0 | 10 466 |

| Налоговая база, руб. | 36746 | 26 280 |

| Налоговая ставка, % | 13 | 15 |

| Сумма налога с применением вычета, руб. | 4 777 | 3 942 |

| Сумма налога за год, руб. | 57324 |

47304 |

| Располагаемый доход налогоплательщика, руб. | 383628 |

393648 |

| Экономия на налоговых платежах, руб. | 10 020 | |

Как видно из таблицы, указанный налогоплательщик сэкономит на налоговых платежах– 10 020 рублей в год. При этом, чем ниже заработная плата, тем выше будет экономия на налоговых платежах. Таким образом, 37,2% населения с низкими доходами будут полностью освобождены от уплаты налога на доходы физических лиц, а налоговая нагрузка на средний класс будет значительно сокращена. Что касается налогоплательщиков, чей доход в разы превышает среднюю заработную плату, ситуация несколько иная. Налоговое бремя на 34,2% граждан со сверхдоходами увеличится, что приведет к усилению прогрессивности налогообложения доходов физических лиц. В таблице 6 приведен расчет увеличения налоговой нагрузки на налогоплательщика, чей доход в четыре раза превышает средний уровень заработной платы по стране.

Таблица 6 — Сравнение действующей и предлагаемой модели НДФЛ для налогоплательщика, получающего заработную плату, втрое превышающую ее средний уровень по стране.

| Показатель | Действующая модель исчисления

НДФЛ |

Предлагаемая модель исчисления

НДФЛ |

| Ежемесячная заработная плата, руб. | 146 984 | 146 984 |

| Сумма необлагаемого минимума, руб. | 0 | 10 466 |

| Налоговая база, руб. | 146 984 | 136 518 |

| Налоговая ставка, % | 13 | 15 |

| Сумма налога с применением вычета, руб. | 19 108 | 20 478 |

| Сумма налога за год, руб. | 229298 | 245732 |

| Располагаемый доход налогоплательщика, руб. |

1534513 |

1518076 |

| Увеличение налоговых платежей, руб. | 16 437 | |

По данным Федеральной налоговой службы Российской Федерации совокупный доход налогоплательщиков, по которым предоставили данные налоговые агенты, за 2021 год составил 24898,8 млрд. рублей. При этом 37,2% налогоплательщиков получают доходы в размере (или ниже) прожиточного минимума, т.е. до 120 тысяч рублей в год, а на долю остальных плательщиков НДФЛ приходится 79,8% всего совокупного дохода. В конечном счете, произойдет значительное увеличение налоговой нагрузки на население со сверхдоходами.

В качестве меры для сокращения доли скрытой заработной платы можно предложить увеличение минимального размера оплаты труда до уровня прожиточного минимума, вследствие чего, налоговые агенты будут вынуждены увеличить декларируемую часть доходов граждан как минимум в 1,5 раза.

Также, для решения проблемы «серой» заработной платы необходимо создать такие условия, при которых применяемые схемы уклонения от уплаты налога станут рискованными и экономически не оправданными. Этого можно добиться посредством совершенствования системы ответственности за налоговые правонарушения, повышение эффективности деятельности органов налогового контроля.

Во многих зарубежных странах, например, налоговые преступления рассматриваются в тесной связи с легализацией денежных средств, полученных незаконным путем, проявлениями теневой экономики. Изучение зарубежного опыта конкретно в этом вопросе, безусловно, заслуживает большого внимания в нашей стране, стоящей на пути совершенствования своей налоговой системы, превращения ее в важнейший инструмент развития экономики и повышения уровня жизни населения.

Подводя итог, можно сформулировать основные направления совершенствования налогообложения доходов физических лиц в Российской Федерации:

- Введение необлагаемого минимума в размере официального прожиточного минимума трудоспособного населения.

- Ставку налогообложения оставить плоской и увеличить ее до 15%

- Увеличение МРОТ до величины прожиточного минимума.

- Ужесточение налогового законодательства в части ответственности за налоговые правонарушения.

Проиллюстрируем их на рисунке 6.

Рисунок 6 — Основные направления совершенствования налогообложения доходов физических лиц в Российской Федерации:

Что касается экономического эффекта от нововведений, предложенные направления совершенствования подоходного налогообложения в Российской Федерации влекут за собой определенные последствия, измерить которые можно только приблизительно.

Основным результатом реформы выступает увеличение располагаемого дохода наименее обеспеченного слоя населения, которые будут использоваться на потребление и сбережение, поспособствуют экономическому росту страны в целом. Дополнительные расходы на потребление приведут к росту торгового оборота, а соответственно к росту поступлений НДС и акцизов. Таким образом, изменятся потоки налоговых поступлений в федеральный бюджет страны, а именно: снизятся поступления от НДФЛ, а поступления от НДС и акцизов, напротив, возрастут.

Усиление прогрессивности налогообложения доходов физических лиц за счет введения необлагаемого минимума приведет к ослаблению налоговой нагрузки менее обеспеченные слои населения. Снижение поступлений НДФЛ от доходов граждан с низкими доходами и одновременный рост поступлений по НДФЛ от сверхдоходов граждан в какой-то степени поможет достичь соотношения социальной справедливости и фискальной эффективности налогообложения физических лиц.

Снижение доли «серой» заработной платы при повышении МРОТ приведет к увеличению сумм страховых взносов с заработной платы наемных работников, что также будет считаться положительным фискальным эффектом.

Предложенные направления совершенствования налогообложения физических лиц позволят поднять уровень жизни населения, создадут условия для реализации распределительной функции НДФЛ и достижения справедливости налогообложения.

В рамках установленных целей социальной политики РФ эти меры позволят также в некоторой степени решить проблемы повышения доступности медицинских и образовательных услуг, оказания помощи малоимущим за счет увеличения реальных располагаемых доходов налогоплательщиков.

Заключение

Необходимость совершенствования НДФЛ обусловлена его особой ролью в налоговой системе страны, которая раскрывается в функциях налога: фискальной и распределительной (социальной). Фискальная функция позволяет аккумулировать финансовые ресурсы в бюджеты всех уровней для покрытия государственных расходов, куда помимо содержания государственного аппарата относятся и расходы на здравоохранение, образование, социальную политику страны. Социальная функция в свою очередь должна обеспечивать снижение социальной напряженности и улучшения качества жизни населения страны, а также регулировать уровень их реальных доходов.

За свою многолетнюю историю налог на доходы физических лиц претерпевал много изменений, однако основной функцией НДФЛ всегда оставалась фискальная. Основы существующей сегодня системы налогообложения доходов физических лиц в РФ были заложены в результате реформы 2001 г. Данная реформа налога на доходы физических лиц, заключалась, в отмене прогрессивной шкалы налога, в установлении плоской единой ставки, а также в сокращении льгот и упрощении процедур уплаты и сбора налога.

Основными задачами реформы подоходного налогообложения были необходимость повышения фискальной роли подоходного налога в бюджетной системе, необходимость стимулирования легализации доходов, особенно для налогоплательщиков с высокими доходами, упрощение процесса уплаты и сокращение расходов на администрирование налога.

Во многих странах подоходному налогу отводится большая роль в решении социальных проблем общества. Справедливое налогообложение физических лиц становится эффективным способом решения многих социальных проблем: гарантии достойного уровня жизни всего населения, социальной поддержки всех нуждающихся, достижения социальной справедливости. В России 21-го века принципам социальной направленности НДФЛ при формировании налогового законодательства не придается должного значения.

На сегодняшний день налог на доходы физических лиц занимает второе место в структуре налоговых поступлений в консолидированный бюджет РФ и составляет 13,4% от всех налоговых доходов. В то же время статистические зависимости свидетельствуют о высокой степени дифференциации доходов населения, что свидетельствует о наличии проблем в системе распределительных отношений между государством и населением страны.

Таким образом, существующая система подоходного налогообложения России преимущественно ориентирована не на обеспечение выполнения социальной функции государства, стратегических задач достижения социальной справедливости и равенства, а на решение текущих фискальных потребностей. Она ни в коей мере не отвечает задачам социально-экономического развития страны и требует реформирования в ближайшей перспективе.

Наиболее целесообразным на современном этапе будет промежуточный вариант реформирования налога на доходы физических лиц, сочетающий преимущества и прогрессивной, и плоской шкалы налога. Суть предлагаемых преобразований сводится к следующему:

- Введение необлагаемого минимума в размере официального прожиточного минимума трудоспособного населения.

- Ставку налогообложения оставить плоской и увеличить ее до 15%.

- Увеличение МРОТ до величины прожиточного минимума.

- Ужесточение налогового законодательства в части ответственности за налоговые правонарушения.

Данная система налогообложения доходов физических лиц, по сравнению с действующей, обладает рядом существенных преимуществ. В первую очередь произойдет усиление прогрессивности налогообложения доходов физических лиц за счет введения необлагаемого минимума и увеличения стандартных вычетов на детей приведет к ослаблению налоговой нагрузки менее обеспеченные слои населения.

Снижение поступлений НДФЛ от доходов граждан с низкими доходами и одновременный рост поступлений по НДФЛ от сверхдоходов граждан в какой-то степени поможет достичь соотношения социальной справедливости и фискальной эффективности налогообложения физических лиц. А вследствие увеличения располагаемого дохода наименее обеспеченного слоя населения возрастет потребление и сбережение, что в свою очередь поспособствует экономическому росту страны в целом.

Снижение доли «серой» заработной платы при ужесточении налогового законодательства и одновременном повышении МРОТ приведет к увеличению сумм страховых взносов с заработной платы наемных работников, что также будет считаться положительным фискальным эффектом.

Для развития социально ориентированной рыночной экономики необходимо дальнейшее совершенствование налогообложения доходов физических лиц, постепенный переход к введению прогрессивной шкалы налогообложения доходов и изменение подходов государства к определению величины необлагаемого налогом минимума. Государство должно выстроить такую систему распределительных отношений, при которой бы экономический рост сопровождался повышением благосостояния большинства населения нашей страны.

Список использованных источников

НОРМАТИВНО ПРАВОВЫЕ АКТЫ

- Конституция Российской Федерации, принята всенародным голосованием 12 декабря 1993 г. // Российская газета. 25.12.1993. № 237.

- Кодекс административного судопроизводства Российской Федерации от 08 марта 2015 г. № 21-ФЗ // СЗ РФ. 2015. № 10. Ст. 1391.

- Бюджетный кодекс Российской Федерации от 31июля 1998 г. 145-ФЗ // СЗ РФ. 1998. № 31. Ст. 3823.

- Налоговый кодекс Российской Федерации (часть первая) от 31июля 1998 г. № 146-ФЗ // СЗ РФ. 1998. № 31. Ст. 3824.

- Налоговый кодекс Российской Федерации (часть вторая) от 05 августа 2000 г. № 117-ФЗ // СЗ РФ. 2000. № 32. Ст. 3340.

- Гражданский кодекс Российской Федерации (часть первая) от 30 ноября 1994 г. № 51-ФЗ // СЗ РФ. 1994. № 32. Ст. 3301.

- Федеральный закон «О порядке формирования и использования целевого капитала некоммерческих организаций» от 30 декабря 2006 г. № 275-ФЗ // СЗ РФ. 2007. № 1 (1 ч.). Ст. 38.

- Федеральный закон «О порядке формирования и использования целевого капитала некоммерческих организаций» от 30 декабря 2006 г. № 275-ФЗ // СЗ РФ. 2007. № 1 (1 ч.). Ст. 38.

- Федеральный закон «О правовом положении иностранных граждан в Российской Федерации» от 25 июля 2002 г. № 115-ФЗ // СЗ РФ. 2002. № 30. Ст. 3032.

- Федеральный закон «О рынке ценных бумаг» от 22 апреля 1996 г. № 39-ФЗ // СЗ РФ. 1996. № 26 Ст. 19.

- Приказ ФНС России «Об утверждении Порядка представления в налоговые органы сведений o доходах физических лиц и сообщений o невозможности удержания налога и сумме налога на доходы физических лиц» от 16 сентября 2011 года № ММВ-7-3/576 [Электронный ресурс]. URL: http//www.ib.ru (дата обращения 27.03.2022)

- Приказ ФНС России «Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений в электронном виде, справочников» от 17 ноября 2010 г. № ММВ-7-3/611@: [Электронный ресурс]. URL: http//www.ib.ru (дата обращения 27.03.2022)

УЧЕБНАЯ ЛИТЕРАТУРА

- Абрамов, А. П. Совершенствование налогообложения / А.П. Абрамов // Известия Томского политехнического университета. 2018. № 5. С. 17-18.

- Акимова, Н. Р. НДФЛ. порядок предоставления социальных и имущественных налоговых вычетов / Н.Р. Акимова // Налоговая политика и практика. 2019. № 7 (103). С. 69-72.

- Акинин П.В. Экономическая безопасность России в контексте влияния современной системы налогообложения на масштабы теневой экономики / П.В. Аникин, Е.Ю. Жидкова // Национальные интересы: приоритеты и безопасность. № 10

- Алтухова, Е. В. Взаимозависимость физических лиц в целях налогообложения / Е.В. Алтухова // Право и экономика. 2020. № 10. С. 43-49.

- Апарышев, И. В. Налог на доходы физических лиц / И.В. Апарышев // Аудиторские ведомости. 2016. № 4. С. 33-42.

- Арсеньева, В. А. Налоговая политика в системе государственного регулирования экономики: анализ подходов, оценок и методов экономического управления / В.А. Арсеньева // Наука и образование: хозяйство и экономика; предпринимательство; право и управление. 2018. № 4. С. 9 — 12.

- Артемьева, Ю.А. К вопросу о способах толкования налоговых норм / Ю.А. Артемьева // Глобальный научный потенциал. 2013. № 8. С. 128-132.

- Бескоровайная, Н.С. Проблемы налогообложения доходов физических лиц в Российской Федерации и пути их решения / Н.С. Бескоровайная // Финансы и кредит. 2012. № 8. С. 27-31.

- Волошина, О.В. Налоговая политика как инструмент стимулирования малого и среднего предпринимательства / О.В. Волошина // Экономика и предпринимательство. 2019. № 12-2 (53-2). С. 959-962.

- Гейц, И. В. Вычеты, уменьшающие НДФЛ / И.В. Гейц. М.: Дело и сервис, 2020. 128 c.

- Глущенко, Я. С. Проблемы налогообложения на современном этапе развития РФ / Я.С. Глущенко // Молодой ученый. 2019. №11. С. 72-74.

- Гончаренко, Л. И. Проблемы налогового регулирования социальной поддержки населения в Российской Федерации: региональный аспект / Л.И. Гончаренко, О.Н Савина // Экономика. Налоги. Право. 2015. № 6. С. 118−128.

- Горюнова, Н. Н. Налоги и налогообложение / Н.Н. Горюнова. Томск: ТПУ, 2019. 314 с.

- Дивина, Л.А. Плоская шкала налогообложения физических лиц / Л.А. Дивина // KANT. 2018. № 7. С.12-18.

- Демченко З.А. Налог на доходы физических лиц в современной России: проблемы, поиски, решения // Современные тенденции развития науки и технологий. 2019. № 7–8.

- Едронова, В.Н. Методика оценки рисков налогоплательщиков — физических лиц, занимающихся предпринимательской деятельностью, на базе общедоступных критериев отбора налогоплательщиков для выездных налоговых проверок / В.Н. Едронова // Финансы и кредит. 2019. № 27. С. 8-

- Зозуля, В. В. Налогообложение природопользования : учебник и практикум для прикладного бакалавриата / В. В. Зозуля. М. : Издательство Юрайт, 2018. 257 с.

- Изотова, О. И. Перспективы реформирования налога на доходы физических лиц как инструмента социальной политики государства / О.И. Изотова. М: Норма, 2019. 150 с.

- Кадикина, А. А. Обзор благотворительных фондов (фондов целевого капитала) Германии / А.А. Кадикина // Теория и практика общественного развития. 2020. № 10. С. 366−370.

- Касьянова, Г.Ю. Налог на доходы физических лиц: как законно уменьшить сумму подоходного налога: Практические рекомендации: учебное пособие / Г.Ю. Касьянова М.: Информцентр XXI века, 2019. 234 с.

- Кейнс, Д.М. Общая теория занятости, процента и денег / Д.М. Кейнс. М.: Норма, 2018. 164 с.

- Клочкова, И.В. Налог на доходы физических лиц: Практическое пособие : учебное пособие / И.В. Клочкова. М.: Экзамен, 2017. 159 с.

- Курков, И.И. Налог на недвижимость физических лиц в России: проблемы и перспективы / И.И. Курков // Налоги и налогообложение. 2019. № 4. C. 289-299.

- Лыкова, Л. Н. Налоги и налогообложение : учебник и практикум для академического бакалавриата / Л. Н. Лыкова. М.: Издательство Юрайт, 2018. 353 с.

- Михайлова, Е.А. Проблемы и перспективы развития налогообложения физических лиц в РФ / Е.А. Михайлова // Вестник образовательного консорциума. 2019. № 3. С. 59-62.

- Мусаева, Х.М. Налог на доходы физических лиц на современном этапе Российской Федерации: опыт взимания и необходимость усиления социальной роли / Х. М. Мусаева // Налоги и налогообложение. 2018. № 8. С. 60-64.

- Пансков, В.Г. О налоговой системе РФ «Федеральный справочник» [Электронный ресурс] URL: http: mediatext.ru (дата обращения 27.03.2022).

- Перекальский, С.В. Основные направления реформирования налогообложения доходов физических лиц / С.В. Перекальский // Вестник Саратовского государственного социально-экономического университета. 2018. № 3. С. 5-6.

- Поляков, С. Стандартные вычеты по НДФЛ / С. Поляков // Кадровая служба и упр. персоналом предприятия. 2019. № 5. С. 34-46.

- Пономарев, А.И. Экономический и налоговый потенциал налоговой системы РФ / Пономарев А.И. // Наука и образование: хозяйство и экономика; предпринимательство; право и управление. 2018. № 1 (56). С. 54-58.

- Рахманова, С. Ю. Актуально о НДФЛ / С.Ю. Рахманова. М.: БераторПаблишинг, 2020. 192 c.

- Семенихин, В.В. Налог на доходы физических лиц / В.В. Семенихин. М.: Норма, 2020. 167 с.

- Сибиряткина, И.В. Актуальные проблемы налогообложения физических лиц в РФ / И.В. Сибиряткина // Успехи современного естествознания. 2018. № 4. С. 175-176.

- Смит, А. Исследование о природе и причинах богатства народов / А.Смит. М.: Изд-во социально-экономической литературы, 2016. 167 с.

- Трунин, И. Налоговая политика: как настроить систему / И. Трунин // Ведомости. 2016. № 81(2351). С. 39-.41.

- Финансы. Учебно-методическое пособие для самостоятельного изучения дисциплины / О. Г. Романенко, С. Я. Огородник, М. С. Зязюн, А. А. Славина. М.: Норма, 2019. 96 с.

- Челышева, Э.А. Специфика налогообложения и риски налогового контроля физических лиц / Э.А. Челышева // Journal of Economic Regulation (Вопросы регулирования экономики). 2019. № 9. С. 22-27.

- Черник, Д. Г. Теория и история налогообложения : учебник для академического бакалавриата / Д. Г. Черник, Ю. Д. Шмелев ; под ред. Д. Г. Черника. М.: Издательство Юрайт, 2020. 364 с.

- Ягумова, З. Н. Перспективы совершенствования налога на доходы физических лиц / З.Н Ягумова, К.К. Толстанова // Молодой ученый. 2017. № 3. С. 406 — 408.