Страницы 1 2

Введение

Переход российской экономики к рыночным отношениям, совершенствование правового регулирования экономических отношений, расширение сфер деятельности предприятий и выход их на внешнеэкономический рынок усиливают значение и необходимость реформирования системы бухгалтерского учета, отчетности и финансового анализа. Интеграция России в мировую эко¬номическую систему, сопровождающаяся переходом к рыночным отношениям, внесла существенные изменения в хозяйственную деятельность рыбопромысловых организаций. На смену колхозам и совхозам пришли новые формы хозяйствования: акционерные общества, общества с ограниченной ответствен¬ностью и др. Преобладающей формой собственности при этом стала не государственная, как при командно-административной системе управления, а частная. В результате этих изменений значительно расширился круг пользователей бухгалтерской (финансовой) отчетности. Все это обуславливает необходимость предоставления им надежной, полной и своевременной информации. Основным источником получения финансовой информации, необходи¬мой для пользователей, является финансовая отчетность, от качества и дос-товерности которой зависит правильность и своевременность принятия управ¬ленческих решений, а также возможность привлечения дополнительных инве¬стиций для развития рыбного хозяйства и рыбной промышленности. С целью повышения качества информации, отраженной в бухгалтерской (финансовой) отчетности, в России осуществляется реформации отечественных правил формирования показателей к раскрытию финансовой отчетности. Однако этот процесс происходит крайне медленно, и пока еще не достигнуты желаемые ре¬зультаты. В связи с этим современные российские стандарты и методики фор-мирования показателей бухгалтерской (финансовой) отчетности, особенно по сельскохозяйственным организациями рыбной сферы, не обеспечивают пользователей на-дежной и достоверной информацией, а также не раскрывают всех необходимых пояснений к цифровому материалу.

Глава 1 — РОЛЬ ОТЧЕТНОСТИ И ЕЕ СОСТАВА В СИСТЕМЕ ПРИНЯТИЯ ДЕЛОВЫХ РЕШЕНИЙ.

1.1. Состав финансовой отчетности организации в Российской Федерации.

Финансовая отчетность предприятия является одним из основных инстру¬ментов управления предприятием и выступает связующим информационным звеном между предприятием и обществом. В условиях рыночной экономики финансовая отчетность становится главным источником информации для принятия обоснованных решений. Важным требованием к принятию любого решения является наличие фактов, касающихся финансового положения предприятия и результатов его деятельности. Такие факты представляются в виде данных бухгалтерского учета, которые собираются, группируются, подытоживаются и находят свое отражение в отчетности. Таким образом, в самом общем виде финансовая отчетность представляет собой конечный продукт бухгалтерского учета на предприятии. При этом органическая связь между бухгалтерским учетом и отчетностью устанавливается лишь в том случае, когда получаемые в учете итоговые данные вливаются в соответствующие отчетные формы в виде синтезированных показателей. В Положении по бухгалтерскому учету (ПБУ 4/96) официально было дано определение бухгалтерской отчетности как «системы показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты ее деятельности за отчетный период». По мере развития экономической теории понятие финансовой отчетности постоянно изменялось. В центре современной теории учета и отчетности еще окончательно не решены проблемы нахождения оптимальной структуры и состава финансовой отчетности с учетом тенденций гармонизации учетной практики в целях обес¬печения пользователей отчетности наиболее полной, понятной и полезной ин-формацией о положении дел на предприятии для принятия этими пользовате¬лями определенных деловых решений. Финансовая отчетность в этой системе представляет интерес для различных групп пользователей. Классификация пользователей финансовой отчетности может быть выполнена различными способами. В работах В.В. Ковалева выделяются три укрупненные группы пользо¬вателей и приводится схема взаимосвязи интересов этих групп:

— пользователи, внешние по отношению к конкретному предприятию;

— управленческий персонал предприятия;

— бухгалтеры

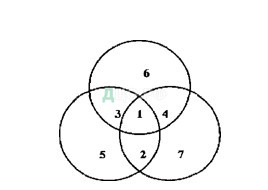

Взаимосвязь между группами пользователей, как ее видит В.В. Ковалев, представлена на рис. 1 (с. 10).

БУХГАЛТЕРЫ

УПРАВЛЕНЧЕСКИЙ ПЕРСОНАЛ

ВНЕШНИЕ ПОЛЬЗОВАТЕЛИ

Рис 1. Взаимосвязь интересов различных групп пользователей бухгалтерской информации

Как следует из рис. 1, только область 1 отражает совокупность интере¬сов, общих для всех групп пользователей. Исходя из этого, В.В. Ковалев делает вывод о том, что назначение финансовой отчетности заключается в максималь¬ном сближении интересов различных пользователей. Другими ученым — А.Д. Шереметом предлагается другая классификация пользователей отчетности, которая, дает более полное представление о пользователях финансовой от¬четности и их интересов. Здесь выделяются две укрупненные группы пользо¬вателей: внутренние и внешние. Рассмотрим их обстоятельно. К внутренним пользователям относятся руководство предприятия, а так¬же различные должностные лица (менеджеры, экономисты и пр.). Интерес ру¬ководства к финансовому положению предприятия, его прибыльности и пер¬спективам развития затрагивает все сферы деятельности предприятия. Внут¬ренние пользователи используют целый ряд доступных им средств и методов для оценки, контроля и управления финансовой ситуацией на предприятии. Информационная база финансового анализа отчетности, проводимого управ¬ленческим персоналом самого предприятия, составляет широкий спектр данных и включает любую информацию, циркулирующую внутри предприятия. Перво¬степенной задачей руководства предприятия является получение информации, обеспечивающей привлекательность предприятия для инвесторов и кредиторов. Внешние пользователи финансовой отчетности объединяют две группы. Прежде всего это непосредственно заинтересованные субъекты в результатах деятельности предприятия и, во-вторых, субъекты, имеющие косвенную заин-тересованность в его деятельности. Первую группу составляют собственники (акционеры) данного предприятия, кредиторы, инвесторы, государственные на¬логовые учреждения, прочие предприятия, являющиеся настоящими или по¬тенциальными партнерами данного предприятия. Вторая группа включает лиц, имеющих косвенный интерес, но защищающих интересы первой группы. Это различные аудиторские и консультационные фирмы, фондовые биржи, госу¬дарственные органы, информационные агентства, представители прессы, проф¬союзы и пр. Ввиду множественности категорий внешних пользователей финансовой отчетности информационные потребности их различны. Анализируя данные финансовой отчетности, пользователи преследуют различные цели, отвечаю¬щие их конкретным интересам. Акционеры изучают информацию о прибыльности предприятия, об изме¬нениях собственного капитала. Держатели акций стремятся извлечь выгоду в виде дивидендов за счет повышения рыночной стоимости акций как потенци¬ального дохода. Кредиторы используют отчетность для оценки платежеспособности предприятия, его надежности как клиента и для определения условий выдачи кредитов. Прибыльность предприятия является главной гарантией для креди¬тора, поэтому ее анализ является одним из наиболее важных критериев. Крите¬рии оценки отчетности, применяемые кредиторами, зависят от сроков, обеспе¬ченности и целей направления кредитов. При предоставлении краткосрочных кредитов кредитора преимущественно интересует текущее финансовое поло¬жение предприятия, характеризующееся ликвидностью активов и их оборачи-ваемостью. Долгосрочное кредитование требует более подробных сведений и глубокого анализа. При этом рассматриваются потоки денежных средств и про¬чих фондов предприятия, структура капитала. Инвесторы рассматривают отчетность с позиции выгодности и надежно¬сти вложения своих средств в данное предприятие. Интересы инвесторов затра¬гивают наиболее широкие сферы финансовой информации — рентабельность, структуру капитала, финансовую устойчивость, дивидендную политику пред¬приятия. Налоговые учреждения осуществляют контроль за данными о начислен¬ных и уплаченных налогах. Работники и служащие заинтересованы в стабильности, прибыльности, устойчивости предприятия, т.к. от этого зависит уровень заработной платы, со¬циальная защищенность и гарантированность работы. Потенциальные партнеры по бизнесу, а также уже имеющие деловые от¬ношения с данным предприятием компании, оценивают его финансовое поло¬жение, изучают отчетность с целью прогнозирования динамики цен, поиска но¬вых возможностей сотрудничества. Фондовые биржи используют отчетность предприятий для принятия ре¬шений об их регистрации, приостановлении деятельности на бирже, изменений методов учета и составления отчетности. Консультационные фирмы, дающие рекомендации своим клиентам о по¬мещении капиталов, должны владеть информацией о показателях отчетности этих компаний. Аудиторские фирмы дают заключение о достоверности, представляемой предприятием отчетности. Финансовый анализ является одним из существен¬ных элементов аудита. Используя методы финансового анализа, аудитор имеет возможность выявить наиболее слабые места, требующие его внимания. Государственные органы изучают финансовые отчеты в целях контроля за динамикой цен и движением акций, осуществления экономического плани¬рования, совершенствования методов учета и формирования отчетности. Информационные агентства и представители прессы извлекают инфор¬мацию из данных отчетности для подготовки обзоров, оценки тенденций разви¬тия отдельных предприятий, отраслей, сравнительного анализа результатов деятельности различных компаний и расчета обобщающих показателей финан¬сово-хозяйственной деятельности. Профсоюзы используют отчетность для определения своих требований в части заработной платы и соблюдения трудовых соглашений. В целом внешние пользователи полагаются на публикуемую отчетность предприятия, но в некоторых случаях этих данных для решения определенных проблем бывает недостаточно. Финансовая отчетность должна давать достоверное и полное представле¬ние об имущественном и финансовом положении предприятия, а также финан-совых результатах его деятельности, а при недостаточности данных должны включаться соответствующие дополнительные показатели. Большое значение уделяется в современных условиях расширению и открытости, доступности финансовой информации. Положением по бухгалтерскому учету ПБУ 4/96 «Бухгалтерская отчетность организации» устанавливается обязанность пред¬приятий обеспечить возможность для заинтересованных пользователей ознако¬миться с отчетностью. Публичность отчетности должна осуществляться через публикацию ее в средствах массовой информации, специальных изданиях, брошюрах, буклетах и т.д., при этом обязательным должна быть публикация аудиторского заключения, составленного в результате проверки. В России также необходимо наладить систему, способствующую реше¬нию проблемы открытости, публичности и доступности финансовой информа¬ции, так как действующие формы финансовой отчетности предприятий в России не¬достаточно информативны для внешних пользователей. Долгое время в России единственными и по обязанности «заинтересованными» пользователями финансовой отчетности являлись государственные налоговые и статистические службы, которые формировали требования к ведению учета и отчетности, под эти требования подводился формат бухгалтерских отчетов. На сегодняшний день сохраняется система жесткой регламентации учетных правил и правил составления отчетности, которая критикуется некоторыми учеными, которые говорят об отсутствии возможности у администрации предприятия влиять на порядок составления и содержание отчетности. Следует заметить, что на данный момент финансовая отчетность несовершенна, информация, содержащаяся в ней, не является абсолютно точной. Это обстоятельство весьма четко отмечает А.Д. Шеремет — «финансовая отчетность предприятия — это лишь «сырая информация», подготовленная в ходе выполнения на предприятии учетных процедур. Чтобы принимать решения по управлению в области производства, сбыта, финансов, инвестиций и нововведений руководству нужна постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, анализа, оценки и концентрации исходной сырой информации». Таким образом, проблема толкования и правильного использования данных финансовой отчетности частично ложится на принимающего решения, который должен определять какую информацию и как использовать в соответствии со своими интересами, и как понимать ее. Пауль Герстнер в своей работе «Анализ баланса» отмечал, что «в опубликованном балансе каждый имеет право прочесть все, что он сумеет и захочет». С переходом российской экономики на рыночные отношения коренным образом изменились состав и содержание финансовой отчетности организаций. В начале 1996 г. был принят стандарт «Бухгалтерская отчетность органи¬заций» (ПБУ 4/96), который регулирует состав, содержание и методические основы формирования финансовой отчетности организаций, являющихся юри¬дическими лицами согласно законодательству РФ, кроме банков и бюджетных организаций. В этом стандарте определено, что достоверной считается бухгалтерская отчетность, основанная на системном бухгалтерском учете, информация кото¬рого формируется исходя из принципов и правил, изложенных в документах системы нормативного регулирования бухгалтерского учета в Российской Фе¬дерации. Впервые официально допускается включение в отчетность дополни¬тельных показателей при необходимости более точного и достоверного отра¬жения финансово-хозяйственной деятельности организации и ее результатов. Как отмечает A.C. Бакаев, разработка Положения по бухгалтерско¬му учету «Бухгалтерская отчетность организации», утвержденное приказом Министерства финансов РФ от 08 февраля 1996 г. № 10, стала важным этапом развития отечественного бухгалтерского учета. A.C. Бакаев подчеркивает, что данное Положение полностью базируется на общепринятых в мировой практи¬ке принципах бухгалтерского учета, заложенных в Положении о бухгалтерском учете и отчетности в РФ, Положении по бухгалтерскому учету «Учетная поли¬тика предприятия» (ПБУ 1/94), на основе которых организация формирует свою учетную политику. [15, с. 3] Наряду с указанным выше Положением для целей регулирования порядка составления отчетности применяются и другие нормативные акты:

— Федеральный закон от 21.12.96 № 129-ФЗ «О бухгалтерском учете»;

— Положение «О документах и документообороте в бухгалтерском учете», ут-вержденное Приказом министерства финансов СССР от 29.07.83 № 105;

— Положение по бухгалтерскому учету «Учетная политика предприятия» ПБУ 1/94, утвержденное приказом Минфина РФ от 28.07.94 № 100;

— Положение «О бухгалтерском учете и отчетности в Российской Федерации», утвержденное приказом Минфина РФ от 26.12.94 № 170;

— Приказ Минфина РФ от 28.07.95 № 81 «О порядке отражения в бухгалтер¬ском учете отдельных операций, связанных с введением в действие первой части Гражданского кодекса РФ;

— Приказ Минфина РФ от 22.12.95 № 131 «Об Указаниях по ведению бухгал¬терского учета и отчетности и применению регистров бухгалтерского учета для субъектов малого предпринимательства»;

— Приказ Минфина РФ от 12.11.96 № 97 «О годовой бухгалтерской отчетности организаций»;

— Приказ Минфина РФ от 28.11.96 № 101 «О порядке публикации бухгалтер¬ской отчетности открытыми акционерными обществами».

В ПБУ 4/96 (раздел 3) определен состав отчетности, в которую входят бухгалтерский баланс, отчет о прибылях и убытках и пояснения к ним. В разде¬ле 4 данного положения дается характеристика содержания бухгалтерского ба¬ланса и приведена его схема, являющаяся обязательной для всех составителей (Приложение 2). Данная схема отличается от принятой ранее структуры балан¬са лишь расшифровками статей, связанных с основными средствами и нематериальными активами. Положение не содержит полного перечня статей, входя¬щих в бухгалтерский баланс. Детализация соответствующих показателей уста¬навливается Министерством финансов РФ в типовых формах бухгалтерской отчетности и самой организацией, составляющей отчет. Раздел 5 Положения раскрывает содержание Отчета о прибылях и убыт¬ках в обобщенном виде. Главными изменениями являются исключение показа¬телей налогового характера, которые в соответствии с общемировыми прави¬лами не могут быть предметом данного отчета, и изменения в структуре разде¬ла о составных частях, формирующих балансовую прибыль организации. Фи¬нансовый результат деятельности организации рассчитывается путем вычита¬ния из выручки от реализации себестоимости реализованной продукции (работ, услуг), коммерческих расходов и управленческих расходов. В учетную практи¬ку введены понятия «прибыль/убыток от финансово-хозяйственной деятельно¬сти», «прибыль/убыток отчетного периода», «нераспределенная при¬быль/убыток отчетного периода». Характеристика содержания пояснений к бухгалтерскому балансу и отче¬ту о прибылях и убытках приводятся в разделе 6 данного Положения. Согласно Положению пояснения должны раскрывать учетную политику организации и обеспечивать пользователей отчетности дополнительными данными, необхо¬димыми для реальной оценки имущественного и финансового положения орга¬низации и финансового результата ее деятельности.

Дополнительные данные должны включать следующую информацию:

— о движении основных средств, нематериальных активов, финансовых акти¬вов;

— о движении денежных средств;

— об изменениях в капитале;

— о количестве акций, выпущенных акционерным обществом и полностью оп-лаченных; количестве акций выпущенных, но не оплаченных или оплачен¬ных частично; номинальной стоимости акций, находящихся в собственности акционерного общества, его дочерних и зависимых обществ;

— о движении резервов;

— о наличии дебиторской и кредиторской задолженности;

— об объемах реализации продукции, товаров, работ, услуг по видам деятель¬ности и географическим рынкам сбыта;

— о составе затрат на производство (издержках обращения);

— о составе внереализационных доходов и расходов;

— о выданных и полученных обеспечениях обязательств и платежей организа¬ции.

Согласно нормам Федерального закона об акционерных обществах, Гра¬жданского кодекса РФ и других законодательных актов в разделе 8 ПБУ 4/96 предусмотрено представление в качестве сопроводительной части бухгалтер¬ской отчетности отчета исполнительного органа (правления, дирекции и т.п.) организации. Отчет должен содержать характеристику текущего руководства по развитию деятельности организации в отчетном периоде и основных факто¬ров, повлиявших на хозяйственные и финансовые результаты деятельности ор¬ганизации. Форма подачи материала в отчете исполнительного органа может быть разнообразной: в виде таблиц, диаграмм, графиков, текстовых коммента¬риев. Типовые формы годовой бухгалтерской отчетности утверждены прика¬зом Министерства финансов РФ от 12 ноября 1996 г. № 97 в соответствии с По¬ложением о бухгалтерском учете и отчетности в РФ и Положением по бухгал¬терскому учету «Бухгалтерская отчетность организации» (ПБУ 4/96).

В состав годовой бухгалтерской отчетности, начиная с отчетности за 1996 г., включаются:

1. Бухгалтерский баланс — форма № 1.

2. Отчет о прибылях и убытках — форма № 2.

3. Пояснения к бухгалтерскому балансу и отчету о финансовых результатах:

3.1. Отчет о движении капитала — форма № 3;

3.2. Отчет о движении денежных средств — форма № 4;

3.3. Приложение к бухгалтерскому балансу — форма № 5;

3.4. Пояснительная записка;

3.5. Итоговая часть аудиторского заключения, выданного по результатам обя¬зательного по законодательству РФ аудита бухгалтерской отчетности.

В отечественной практике баланс обычно представляется в виде двусто¬ронней таблицы, левая сторона которой является активом, правая — пассивом баланса. В своей работе «Балансы акционерных предприятий» (1912 г.) рус¬ский ученый Н.С. Аринушки дает следующее определение баланса: «баланс есть удобозримое наглядное (в форме двусторонней таблицы, в форме счета) изображение соотношения активного и пассивного имущества, при чем имуще¬ство, как по активу, так и по пассиву, должно быть изображено обобщенно — по родовым категориям, но в то же время и согласно экономической и юридиче¬ской природе составных частей», « баланс есть изображение эконо¬мического и юридического состава имущества и достигнутых предприятием ре-зультатов» .Статьи актива в соответствии с действующим законодательством распо-лагаются по определенной системе, в основе которой лежит степень ликвидно¬сти, статьи пассива располагаются по степени срочности погашения обяза¬тельств — построение актива баланса отечественных предприятий осуществля¬ется в порядке возрастания степени ликвидности, пассива — по возрастающей срочности погашения (возврата) обязательств. Согласно принятым в отечественной практике определениям, актив рас-сматривается как имущественная масса (средства организации), которая должна активно работать и приносить прибыль организации, а пассив — как обязатель¬ства за полученные ценности (услуги), являющиеся источниками образования и размещения средств организации. Также, как и во многих западных странах российский баланс включает числовые показатели в нетто-оценке. Нематериальные активы по российским стандартам представляют собой различные права на объекты интеллектуальной (промыш-ленной) собственности, на пользование обособленными природными объекта¬ми и пр. Нематериальные активы являются долгосрочными активами, не имеющими физической формы, но имеющие стоимость и приносящие прибыль предприятию. Такая составляющая нематериальных активов, как репутация фирмы, или «гудвилл» (goodwill), представляющая собой разницу между сум¬мой уплаченной при покупке предприятия и рыночной стоимостью приобре¬таемых активов, является новой для российской учетной практики. Основным правилом учета нематериальных активов является их учет по фактическим за¬тратам. В отчетности нематериальные активы отражаются по остаточной стои¬мости. Данная статья актива при анализе финансового положения предприятия, на наш взгляд, определяется как «рискованная», в связи с нематериальным ха¬рактером и относительностью такого понятия как «срок полезного использова¬ния» нематериальных активов, с учетом которого начисляется амортизация. Основные средства являются долгосрочно используемыми активами, обеспечивающими доходы предприятия. Правила учета основных средств в российской и международной практике во многом схожи. Данный вид активов отражается в учете и отчетности по первоначальной стоимости, слагающейся из всех затрат по их возведению, сооружению и приобретению, а после переоцен¬ки — по восстановительной стоимости. Ценность данной статьи для анализа фи-нансовой отчетности заключается в способности основных активов приносить прибыль при условии правильного управления ими. При этом необходимо учи¬тывать какой метод начисления амортизации применялся на предприятии. Долгосрочные финансовые вложения, согласно российским стандартам, определяются как долгосрочные инвестиции организации в доходные активы (ценные бумаги), уставные (складочные) капиталы других организаций, соз¬данных на территории РФ или за ее пределами, государственные ценные бума¬ги и предоставленные другим организациям займы. В международной практике определение долгосрочных финансовых вложений дополняется их долгосроч¬ными целями, выражающимися в получении прибыли и приобретении контроля над другими предприятиями. Особое внимание, на наш взгляд, при рассмотре¬нии данного показателя отчетности необходимо уделять его оценке. Согласно стандартам РФ, долгосрочные финансовые вложения оцениваются по фактиче¬ской сумме затрат на их приобретение, что ведет к их завышенной оценке. В зарубежной практике используется правило оценки по наименьшей из двух ве¬личин: цены приобретения и рыночной стоимости. Запасы занимают основное место в оборотных активах предприятия, иг¬рают важную роль в образовании прибыли предприятия и в силу этого, пред¬ставляют большой интерес для пользователей отчетности. При рассмотрении данной статьи баланса особое значение, на наш взгляд, должно придаваться ме¬тодам оценки запасов. В российском учете в прошлые годы было принято оце¬нивать запасы только по полной фактической себестоимости. Однако, фактиче¬ская себестоимость материальных ресурсов подвержена существенным колеба-ниям вследствие изменения цен на материалы, стоимости услуг, расходов на транспортировку и пр. Западный учет предлагает несколько альтернативных методов оценки запасов в зависимости от специфики деятельности предпри¬ятий и конъюнктуры рынка: метод сплошной идентификации, метод средней стоимости, ЛИФО-метод, ФИФО-метод. На сегодняшний день российскими нормативными документами в области учета определены все эти методы. Од¬нако, до 1995 г. оценка запасов допускалась только по методу средней стоимо¬сти. При использовании этого метода учитываются все цены, по которым при¬обретались запасы в течение отчетного периода, и полученная информация мо¬жет использоваться для выявления тенденций в стоимости различных катего¬рий запасов и прогнозирования движения себестоимости. Кроме того, исполь-зование метода средней оценки, на наш взгляд, сглаживает влияние инфляци¬онных процессов на показатели отчетности, в отличие от методов ФИФО и ЛИФО. Применение метода ФИФО в условиях инфляции приводит к заниже¬нию себестоимости и завышению прибыли, использование метода ЛИФО в этих же условиях ведет к завышению себестоимости и занижению прибыли. Дебиторская задолженность в отчетности показывается в разделе баланса «Оборотные активы» и подлежит разделению в зависимости от сроков ее пога-шения на дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, и дебиторскую задолженность, пла¬тежи по которой ожидаются в течение 12 месяцев после отчетной даты. В за¬рубежной практике дебиторская задолженность, относимая к оборотным акти¬вам, должна быть получена в течение года, если же нормальный срок погаше¬ния задолженности составляет больше года, ее отнесение к текущим (оборот¬ным) активам допускается только в определенных случаях, связанных со спе¬цификой деятельности предприятия. На наш взгляд, принятая в России практи¬ка отражения дебиторской задолженности, платежи по которой ожидаются бо¬лее чем через 12 месяцев после отчетной даты в разделе оборотных активов яв¬ляется не совсем корректной, т.к. данный показатель нельзя считать быстро реализуемым активом. В особенности это связано с кризисом неплатежей в России и возникающими трудностями на предприятиях при отнесении дебитор¬ской задолженности к сомнительным долгам. Краткосрочные финансовые вложения являются ликвидной частью обо¬ротных активов и представляют собой временное размещение свободных де¬нежных средств с целью получения прибыли. В российской практике данный вид финансовых вложений показывается по фактическим затратам на приобре¬тение, тогда как в международной практике используется метод оценки по ми¬нимальной стоимости. Денежные средства являются наиболее ликвидной частью оборотных ак¬тивов. В отечественной практике данная статья представляется в конце баланса. В США и Японии, где актив баланса строится по степени убывания ликвидно¬сти, эта статья является открывающей баланс. Заметим, что в царской России актив баланса строился по степени убывания ликвидности, и такое построение баланса, на наш взгляд, является более логичным, с точки зрения характеристи¬ки финансового положения предприятия, где основным показателем выступает ликвидность и платежеспособность. Раздел «Капитал и резервы» отражает собственный капитал организации. С аналитической точки зрения в данном разделе интерес представляют устав¬ный капитал и добавочный капитал, характеризующие интересы собственников и подверженные максимальному риску. В отличие от уставного капитала поня¬тие добавочного капитала не определяется Гражданским кодексом РФ, тем не менее добавочный капитал играет важную роль в оценке финансового положе¬ния предприятия. В настоящее время, на наш взгляд, добавочный капитал но¬сит инфляционный характер, ввиду того что большую его часть составляют прирост стоимости внеоборотных активов в результате их переоценки и курсо¬вые разницы по вкладам в уставный фонд организации. Что касается резервов, то, как показывает практика, в России лишь не¬значительное количество предприятий создает достаточные резервы для по¬крытия безнадежных долгов и прочего. Долгосрочные и краткосрочные пассивы представляют собой привле¬ченный капитал. Данные показатели баланса имеют значение при анализе фи¬нансовой устойчивости предприятия. Форма Отчета о прибылях и убытках, действующая на сегодняшний день, значительно отличается по своей структуре от ранее используемой. Изменения прежде всего коснулись детализации затрат в отчете, ухода его от налоговой направленности. В настоящее время, в соответствии с Инструкцией по заполнению типо-вых форм отчетности выручка (нетто) от реализации товаров, продукции, ра¬бот, услуг определяется исходя из допущения временной определенности фак¬тов хозяйственной деятельности. В связи со сложной экономи¬ческой ситуацией в России, введением национальных валют в странах СНГ, инфляционными процессами, кризисом неплатежей подавляющая часть пред¬приятий учитывает реализацию своей продукции и услуг по факту оплаты. Это вполне обосновано вышеперечисленными факторами, однако, существенно ис¬кажает картину сбыта продукции, так как отгруженная продукция, за исключе¬нием особо оговоренных в договорах случаев, предприятию уже не принадле-жит, но тем не менее, числится на счетах производителя. По нашему мнению, выручка от реализации в отчете о прибылях и убытках должна отражаться по факту отгрузки. Себестоимость реализации товаров, продукции, работ, услуг показывает¬ся в Отчете как «чистая», т.е. без коммерческих и управленческих расходов, ко¬торые выделены отдельными позициями. Такая детализация затрат является одним из основных достоинств на¬стоящего Отчета о прибылях и убытках. Прибыль в измененном отчете показывается по нескольким позициям: прибыль (убыток) от реализации, прибыль (убыток) от финансово- хозяйственной деятельности, прибыль (убыток) отчетного периода, нераспре¬деленная прибыль (убыток) отчетного периода. Отчет о движении капитала отражает данные о движении собственного капитала организации, фондов и резервов, содержит новый для российских ор¬ганизаций показатель чистых активов. Данный отчет дает возможность оценить изменения, происходящие в собственном капитале предприятия, и представляет интерес для собственников и руководства предприятия с точки зрения характе¬ристики его надежности и оценки рисков. Отчет о движении капитала целесо¬образно дополнить более подробной информацией об операциях (сделках), влияющих на акционерный капитал и добавочный капитал. Отчет о движении денежных средств содержит информацию о движении денежных средств организации в наличной и безналичной формах. В отличие от ранее составлявшегося отчета о движении денежных средств в новой форме отчета направления движения денежных средств рассматриваются в разрезе ос¬новных видов деятельности организации: текущей, инвестиционной и финансо¬вой. Данная практика построения отчета установлена международными стан¬дартами учета. Составление данного отчета позволит статистическим органам определять фактическую величину денежной массы, находящейся в обращении, сопоставлять ее с товарной и при-водить эти показатели в необходимое соответствие. Кроме того, владея инфор¬мацией о движении денежных средств, пользователи смогут ответить на многие вопросы: имеется ли у предприятия достаточно денежных средств для выплаты дивидендов, может ли оно погасить кредиторскую задолженность, какая фи¬нансовая и инвестиционная деятельность была предпринята в течение отчетно¬го периода и т.д. Приложение к бухгалтерскому балансу включает девять разделов, со-держащих подробную информацию о движении заемных средств; дебиторской и кредиторской задолженности организации; амортизируемом имуществе; движении средств финансирования и долгосрочных инвестиций и финансовых вложений; финансовых вложениях; затратах, произведенных организацией; расшифровке отдельных прибылей и убытков; социальных показателях; нали¬чии ценностей, учитываемых на забалансовых счетах. Данное Приложение содержит ценную информацию, раскрывающую в деталях основные составляющие баланса, и дает возможность провести под¬робный финансовый анализ, оценить взаимосвязь и влияние представленных показателей на результаты деятельности предприятия. Пояснительная записка включает информацию и дополнительные дан¬ные, не нашедшие отражение в формах годовой бухгалтерской отчетности. Эта информация содержит краткую характеристику деятельности организации, ос¬новные показатели деятельности и факторы, оказавшие влияние на хозяйствен¬ные и финансовые результаты, а также данные, полезные для получения более полной и объективной оценки имущественного и финансового положения ор¬ганизации. Считаем, что пояснительная записка является одним из основных источников дополнительной информации о деятельности предприятия, которая позволяет пользователям составить более подробное представление о положе¬нии дел на предприятии и должна составляться всеми предприятиями, незави¬симо от организационно-правовой формы. Аудиторское заключение представляет собой профессиональное мнение о достоверности составленной финансовой отчетности организации. Постановле¬ние Правительства РФ от 07 декабря 1994 г. № 1355 установило основные кри¬терии (систему показателей) деятельности экономических субъектов, по кото¬рым их бухгалтерская (финансовая) отчетность подлежит обязательной еже¬годной аудиторской проверке. Понятие «аудиторское заключение» в россий¬ской учетной практике появилось сравнительно недавно, но на сегодняшний день такое заключение стало неотъемлемой частью и необходимым условием для успешной деятельности предприятия. Аудиторское заключение является гарантией соответствия финансовой отчетности установленным требованиям. Аудирование финансовой отчетности и использование полученных данных в экономическом анализе деятельности предприятия способствует уменьшению риска, связанного с принятием решения на основе недостоверной или неполной информации.

Преобразования, происходящие сегодня в отечественной учетной прак¬тике, имеют позитивное значение для российской экономики.

1.2 Значение бухгалтерской (финансовой) отчетности в сельскохозяйственном производстве.

Переход России от административно-командной системы управления к рыночной экономике повлек за собой существенные изменения. Эти преобра¬зования затронули все сферы народного хозяйства страны, в том числе и агро¬промышленный комплекс. Колхозы и совхозы были реорганизованы в акцио¬нерные общества, появились фермерские хозяйства, сельскохозяйственные кооперативы и товарищества. Агропромышленный комплекс (АПК) — крупнейший сектор народного хозяйства России. Здесь производится около трети валового общественного продукта, сосредоточена четверть основных фондов, около 30 % работников занятых в материальной сфере, производится более 68 % потребительской продукции для населения. Важнейшей составной частью АПК является сельское хозяйство, которое производит продукты питания, сырье для промышленности и обеспечивает другие потребности страны. Поэтому развитие АПК и сельского хозяйства яв¬ляется одним из важнейших факторов стабилизации экономики нашей страны. Для того чтобы сельскохозяйственные организации эффективно функ¬ционировали, необходимо управлять их деятельностью на основе учетной ин¬формации, используемой для разработки и реализации грамотных управленче¬ских решений. Роль управления в сельскохозяйственном производстве все больше и больше возрастает. Использование в управлении недостоверной и неполной информации приводит к нестабильности экономического состояния сельскохозяйственных организаций. Кроме того, для грамотного принятия управленческих решений необхо¬димо иметь соответствующую информацию. С этой целью организуется сис¬тематическое наблюдение, результаты которого отражаются в цифровых дан¬ных и регистрируются в определенных документах. Получение такой инфор¬мации обеспечивает бухгалтерский учет. Следовательно, бухгалтерский учет является одной из функций управления в сельскохозяйственных организациях. Бухгалтерский учет фиксирует все изменения, происходящие в произ¬водственной, финансовой, снабженческой и сбытовой деятельности, то есть дает необходимые сведения о кругообороте средств и процессе расширенного воспроизводства. Помимо информационной функции бухгалтерский учет вы¬полняет и другую, не менее важную — обеспечивает контроль за сохранностью имущества организации. Следовательно, бухгалтерский учет призван не только информировать руководство организации о негативных фактах хозяйственной деятельности, но и предотвращать их.

Значение учетных данных для принятия управленческих решений трудно переоценить, но, в общих чертах, можно отметить, что:

1. данные бухгалтерского учета позволяют прогнозировать возможные ситуации и на их основе принимать соответствующие решения;

2. с помощью данных бухгалтерского учета устанавливается обратная связь с источником информации;

3. бухгалтерский учет позволяет своевременно получать необходимые сведения.

Вместе с этим, заметим, что для изучения и анализа результатов хозяйст¬венной деятельности за истекший период (месяц, квартал, год) сведений теку¬щего учета недостаточно. Эти данные необходимо систематизировать и обоб¬щать, а это достигается путем формирования показателей отчетности.

В экономической литературе рассматривается несколько видов отчетно¬сти (рисунок 1).

Рисунок 1 — Виды отчетности в сельскохозяйственных организациях

В зависимости от целей, которые ставят перед отчетностью, она бывает различных видов. Необходимо заметить, что одна и та же отчетность может проявляться в нескольких вариациях. Так, например, бухгалтерская отчетность, составленная в течение года, будет являться текущей, а если она сформирована по его окончании, то — годовой. Отчетность, сформированная организацией са¬мостоятельно, называется первичной. Консолидированной называется отчет¬ность, составленная головной организацией и объединяющая несколько само¬стоятельных организаций. Бухгалтерской называется отчетность, составленная на основании данных аналитического и синтетического бухгалтерского учета. Отличительной чертой бухгалтерской отчетности является взаимосвязь показателей, отраженных в различных отчетных формах, с показателями Бухгалтерского баланса. Составление бухгалтерской (финансовой) отчетности является завер¬шающим этапом учетного процесса. Ее целью является обобщение данных за определенное время и представление их в наглядной форме заинтересованным пользователям. В бухгалтерской (финансовой) отчетности отражаются итого¬вые данные об имуществе и источниках его образования, результаты финансо¬во-хозяйственной деятельности за отчетный период. На основании анализа ее показателей оценивают работу организации за год, дают оценку финансовой устойчивости, определяют ликвидность баланса, а также делают соответст-вующие выводы о том, насколько рационально были использованы имеющиеся в распоряжении ресурсы. Кроме того, бухгалтерская (финансовая) отчетность позволяет опреде¬лить величину собственных и заемных средств, установить излишек или недос-таток источников средств для формирования запасов и затрат. По ее данным оценивают кредитоспособность организации, то есть способность полностью и своевременно рассчитаться по обязательствам. По информации, отраженной в бухгалтерской (финансовой) отчетности, можно оценить выполнение плана, сделать выводы о расхождении между фак¬тическими результатами и запланированными. По этим отклонениям можно су¬дить о качестве планирования, резервах улучшения итоговых результатов рабо¬ты за год. Данные бухгалтерской (финансовой) отчетности служат базой для последующего планирования. Значение составления и представления бухгалтерской (финансовой) от¬четности определяется и некоторыми законодательно-правовыми актами. Так, в Гражданском кодексе РФ обозначено, что одним из критериев признания юридического лица является наличие у него самостоятельного баланса. Ряд других федеральных законов («Об акционерных обществах», «Об унитарных предприятиях» и др.) также указывают на важность показателей отчетности, так как на их основе рассчитывается величина чистых активов и дивидендов. Кроме того, для любой организации основным вопросом руководства является рассмотрение и утверждение бухгалтерской отчетности. Информация, отраженная в бухгалтерской (финансовой) отчетности, должна быть полезной. Полезной является отчетность, если она соответствует предъявляемым требованиям. Основные требования, которым должна отвечать отчетная информация, изложены в ПБУ 1/98 «Учетная политика организации», в ПБУ 4/99 «Бухгалтерская отчетность организации» и других положениях по бухгалтерскому учету.

Информация, отраженная в бухгалтерской (финансовой) отчетности, яв¬ляется полезной для пользователей, если она удовлетворяет всем предъявляе¬мым к ней требованиям. Сравнивая критерии, закрепленные в этих норматив¬ных актах, заметим, что они не противоречат друг другу, а наоборот — допол¬няют. Одним из главных требований, предъявляемых к бухгалтерской (финан¬совой) отчетности, является ее надежность, или достоверность. Согласно поло¬жению по бухгалтерскому учету ПБУ 4/99 «Бухгалтерская отчетность органи¬зации» достоверной считается отчетность, сформированная и составленная по правилам, установленным нормативными актами системы бухгалтерского уче¬та. Данное утверждение является не совсем верным, поскольку в отчетности могут содержаться существенные ошибки. Информация считается надежной и достоверной, если она не содержит существенных ошибок, и пользователи могут положиться на нее. Кроме того, надежность информации достигается правильным представлением фактов хозяйственной деятельности, приоритетом содержания перед формой, нейтральностью, осмотрительностью и полнотой. Правдивость отраженных фактов хозяйственной деятельности может быть достигнута лишь в том случае, если они подтверждаются данными бух¬галтерского учета. Все хозяйственные операции оформляются оправдательны¬ми (первичными) документами, на основании которых ведется бухгалтерский учет. При этом первичные документы принимаются к учету только в том слу¬чае, если они составлены по форме, содержащейся в Альбомах унифицирован¬ных (типовых) форм первичной учетной документации и имеют все обязатель¬ные реквизиты, указанные в ст. 6 Закона «О бухгалтерском учете». Организа¬ции могут использовать документы, форма которых не предусмотрена в этих альбомах и утверждена организацией. При этом такие документы должны так¬же содержать обязательные реквизиты. Для сельскохозяйственных организаций раздел о формировании перечня первичных документов особенно важен. Это связано с тем, что, как правило, в них применяется множество форм первичной документации, отражающих хо¬зяйственные операции с большой номенклатурой активов. Это зависит от вида производимой продукции, способов учета, дифференциации и разбросанности производства и т.д. Министерством сельского хозяйства РФ разработан общий набор форм первичных документов, утвержденных Госкомстатом РФ и обязательных к применению в сельскохозяйственных организациях. Информация, отраженная в бухгалтерской (финансовой) отчетности, должна быть уместной. Уместность информации определяет ее способность быть пригодной в принятии управленческих решений, помогая пользователям оценивать прошедшие, настоящие и будущие события, исправлять или под¬тверждать их прошлые оценки. На уместность информации влияют ее содержание и существенность. Не-обходимо выяснить, какая же информация считается существенной. Ссылки на данное понятие присутствуют в различных документах, но вместе с тем ни один обязательный нормативный акт, регулирующий порядок формирования показателей бухгалтерской (финансовой) отчетности, не дает четкого понима¬ния того, какая информация будет считаться существенной. Лишь в Указаниях о порядке составления и представления бухгалтерской отчетности, утвержден¬ных приказом Минфина РФ от 22 июля 2003 г. № 67н, говорится, что показа¬тель считается существенным, если его нераскрытие может повлиять на эконо¬мические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Решение организацией вопроса, является ли данный по-казатель существенным, зависит от оценки показателя, его характера, конкрет¬ных обстоятельств возникновения. Организация может принять решение, что существенной признается сумма, отношение которой к общему итогу соответ¬ствующих данных за отчетный год составляет не менее пяти процентов. Очень важно при формировании показателей бухгалтерской (финансо¬вой) отчетности придерживаться четких требований по оформлению. Отчет¬ность должна быть составлена на русском языке, в валюте Российской Федера¬ции, подписана руководителем организации и специалистом по бухгалтерскому учету, который ее сформировал. Одним из факторов, способных ограничить уместность и надежность ин¬формации, является своевременность информации. При формировании показателей финансовой отчетности необходимо придерживаться требования осмотрительности. Он заключается в том, чтобы активы и доходы не были завышены, а обязательства и расходы не были зани¬жены. При этом нельзя допускать создание скрытых резервов. В процессе составления показателей бухгалтерской (финансовой) отчет¬ности необходимо отражать факты хозяйственной деятельности не столько из их правовой формы, сколько из их экономического содержания и условий хо¬зяйствования, то есть должен соблюдаться «приоритет содержания перед фор¬мой». Информация, отраженная в бухгалтерской (финансовой) отчетности ор¬ганизаций, должна соответствовать требованию непротиворечивости, т. е. дан¬ные аналитического учета тождественны оборотам и остаткам по счетам синте¬тического учета на последний календарный день каждого месяца. На основании этих документов Министерство сельского хозяйства РФ утвердило приказом от 16.12.2005г. № 212 «Об утверждении форм отчетности за 2005 г.» специализированные формы годовой бухгалтерской отчетности для сельскохозяйственных организаций.

К основным недостаткам требований нормативных документов, регули¬рующих порядок формирования показателей, необходимо отнести то, что неко¬торые из них носят рекомендательный характер, поэтому организациям дано право самостоятельно определять формат бухгалтерской (финансовой) отчет¬ности. Часто это приводит к искажению информации, представ¬ленной в ней, и нераскрытию сведений, необходимых для принятия деловых решений пользователями. В законе «О бухгалтерском учете» закреплено, что организации обязаны формировать бухгалтерскую отчетность на основании согласованных между собой данных аналитического и синтетического учета. Данные аналитического учета должны соответствовать оборотам и остаткам по счетам синтетического учета. Бухгалтерский баланс составляют на основе данных об остатках по дебе¬ту и кредиту счетов (субсчетов) на начало и конец отчетного периода, отражен¬ных в Главной книге.

Глава 2 Проблемы раскрытия информации на предприятиях рыбной промышленности.

2.1. Основы развития рыбной промышленности Российской Федерации.

Рыбная промышленность является одной из традиционных отраслей промышленности России. В целом российское рыбное хозяйство – это комплексный сектор экономики, включающий в себя различные виды деятельности начиная от прогнозирования сырьевой базы отрасли и заканчивая организацией торговли рыбной продукцией в стране и за рубежом. Для прибрежных территорий страны рыбное хозяйство является основой градостроительства. Например, для Мурманска и Мурманского региона рыбная промышленность всегда была и остается ведущей отраслью. К основным видам деятельности рыбной промышленности можно отнести непосредственно промысел (рыболовство), разведение рыбы (рыбоводство), а также переработку и производство основных видов рыбной продукции. Рыбная промышленность немногим более десяти лет назад представляла собой единый комплекс, состоящий из многих связанных между собой звеньев: от подготовки специалистов до производства и реализации продукции. После 1991 г. она стала распадаться на разрозненные хозяйственные структуры, не связанные между собой. В результате разгосударствления собственности появилось множество небольших рыбодобывающих компаний, оснащенных одним — двумя судами и несколько крупных субъектов хозяйствования. Разрушение хозяйственных связей, резкое повышение цен на энергоносители и другие материально-технические ресурсы, постоянный рост транспортных тарифов, взаимные неплатежи, высокий уровень инфляции, фискальный характер налоговой системы, неоправданно жесткая кредитная и таможенная политика, отсутствие доступной государственной поддержки и другие причины привели к спаду в рыбопромышленном производстве. Развитие рыбной отрасли в значительной степени определяется состоянием сырьевой базы в возможных районах рыболовства, наличием и доступностью рыбных ресурсов, их составом, временной устойчивостью, состоянием запасов и пространственно-временным распределением отдельных видов с позиций организации промысла, включая правовые аспекты. В течение последних десяти лет в связи с переходом России к рыночной экономике отечественное океаническое рыболовство претерпело существенные изменения. Уловы российского флота в океанических районах Мирового океана с 1990 по 2001 гг. сократились в 2,5 раза (с 9,44 до 3,74 млн. т) Наряду с падением общей величины вылова изменилась и география российского промысла в открытом океане (прекратился лов в южной части Тихого океана, Антарктике и Юго-Западной Атлантике), что повлекло за собой сокращение ассортимента вылавливаемой рыбы и морепродуктов. Ты не менее начиная с 2016 года Российская Федерация ведет активную политику по развитию рыбной промышленности. В 2016 году оборот организаций рыболовства и рыбоводства составил 290,9 млрд рублей, что в действующих ценах на 11,1% больше, чем в 2015 году, а вклад рыбохозяйственного комплекса в ВВП России составил 218 млрд рублей, на 7% больше 2015 года. При этом объем валовой добавленной стоимости в рыбной отрасли в основных ценах за 2016 год составил 217,8 млрд рублей, что на 6,6% больше предыдущего года, а согласно данным Росстата за данный период прибыль организаций отрасли выросла на 30,2% – до 83,3 млрд рублей. Продолжение развития отрасли активно продолжилось и в 2017 году. Во-первых, в 2017 г. на возмещение части процентной ставки по кредитам на развитие аквакультуры государство направило 372,5 млн. рублей и вдвое увеличило субсидирование работ по мелиорации земель сельхозназначения – на эти цели было выделено 4,4 млрд рублей. Признавая проблемы рыбной отрасли, был введен механизм государственной поддержки строительства малотоннажного рыбопромыслового флота путем предоставления рыбакам (заказчикам) прямой компенсации части затрат на строительство судна по факту его ввода в эксплуатацию. По результатам предварительного финансово-экономического анализа, сумма денежной компенсации составляла в теории не менее 25% от совокупной стоимости судна. Это близко к уровню поддержки в рамках выделяемой инвестиционной квоты при строительстве крупно- и среднетоннажных судов. Для реализации механизма компенсации части капзатрат для малотоннажного флота также были установлены плановые расходы в размере 3-5,5 млрд рублей в течение следующих 5-7 лет до 2024. Тогда же по оценкам Росрыболовства, в России необходимо было построить около 100 таких судов. Подобная практика являлась своевременной мерой для развития малого бизнеса, так как малотоннажные суда были задействованы, в целом, в прибрежном рыболовстве и составляли основу небольших рыбодобывающих компаний. В первую очередь предлагаемый механизм господдержки необходим был рыбакам на Юге России и на Балтийском море, где из-за особенностей промысла неприменим механизм инвестиционных квот. Кроме того, комплексная поддержка для развития прибрежного рыболовства нужна была на Севере и Дальнем Востоке. Отдельно была отмечена необходимость разработки проектов типовых мало- и среднетоннажных судов с учетом актуальных тенденций в судостроении, специфики промысла в разных рыбохозяйственных бассейнах. Росрыболовство предлагало предусмотреть в рамках государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013-2020 годы положение по возмещению части капитальных затрат, понесенных предприятиями товарного рыбоводства. Для товарного осетроводства доля возмещения составила от 35% до 40%, на иную товарную аквакультуру – от 25% до 30% от сметной стоимости построенного (реконструированного, модернизированного) объекта рыбоводной инфраструктуры и (или) стоимости приобретенных специализированных транспортных средств, судов, техники и оборудования. Кроме того, объем введенных мощностей на объектах, построенных (реконструированных, модернизированных) с государственной поддержкой составил 9,32 тыс. тонн, а объем привлеченных частных инвестиций в проекты превысил 2,6 млрд рублей. Начиная с 2018 года субсидии предоставились 11 субъектам Российской Федерации, в том числе Республике Башкортостан, Республике Дагестан, Республике Карелия, Красноярскому и Приморскому краям, Астраханской, Вологодской, Калужской, Мурманской, Новгородской и Тамбовской областям, а по линии Минсельхоза России на 2018-2020 годы на поддержку аквакультуры в федеральном бюджете начало выделяться около 353 млн рублей ежегодно. Кроме всего прочего Постановлением Правительства РФ от 6 сентября 2018 г. № 1063 утверждены Правила предоставления и распределения межбюджетных трансфертов из федерального бюджета субъектам Федерации на возмещение части затрат на уплату процентов по инвестиционным кредитам в АП., межбюджетные трансферты предоставлялись по кредитам (займам), взятым организациями товарного рыбоводства с 1 января 2007 г. по 31 декабря 2011 г. включительно. Поддержка же была предусмотрена по кредитам (займам) взятым на срок до 5 лет на приобретение племенного материала, техники и оборудования, на срок до 8 лет – на строительство, реконструкцию и модернизацию комплексов (ферм). Также трансферты предоставлялись по кредитам (займам), которые организации, занимающиеся разведением одомашненных видов и пород рыб, взяли в 2012 г. Сроки выплаты этих кредитов (займов) должны быть аналогичными: до 5 лет – на приобретение племенного материала, техники и оборудования, до 8 лет – на строительство, реконструкцию и модернизацию комплексов (ферм). Отдельно был определен объем государственной поддержки, необходимой для финансирования строительства рыбопромыслового флота в России, и оценен в 14,4 млрд рублей в 2020-2025 годах. Кроме того, правительственная комиссия поручила Минпромторгу и Минсельхозу разработку нормативного акта о предоставлении субсидии из бюджета РФ на возмещение части капитальных затрат в размере до 30% от общей стоимости при строительстве судов малого рыболовецкого флота. По оценкам министерства, это позволило нарастить добычу водных биоресурсов не менее чем на 200 тыс. тонн в год, что увеличило ежегодный вклад отрасли в ВВП на 2,5 млрд рублей. Новые меры господдержки были оказываны отрасли в соответствии с госпрограммой «Развитие судостроения для освоения шельфовых месторождений на 2013-2030 годы». По предварительным оценкам Росрыболовства, подобная мера была своевременна для дальневосточного рыбохозяйственного бассейна, где в ближайшие годы запланирован ввод в строй более 100 новых судов различных типов. Помимо всего прочего дополнительно для стимулирования развития прибрежного рыболовства правкомиссия утвердила и другие меры господдержки. В частности, инвесторы, осуществляющие строительство малотоннажных рыбопромысловых судов и их эксплуатацию в режиме прибрежного рыболовства, теперь могли претендовать на увеличение квот добычи (вылова) водных биологических ресурсов на 20%. Тем не менее на 2018 год отмечалось, что по мнению Росрыболовства, основной мерой поддержки обновления рыбопромыслового флота является предоставление квот на инвестиционные цели. К середине 2023 года по итогам первых двух этапов кампании по предоставлению долей инвестиционных квот на российских верфях предполагается строительство 33 новых рыбопромысловых судов, что на самом деле является несовершенной поддержкой в рамках обширного производства и особенностей всей отрасли. Так как определённая часть рыбных предприятий не имеет траловых судов в собственности и вынуждена платить за аренду или наем судок, или поставки, в сумму которых закладывают огромные издержки добывающих компаний по квотированию. Тем не менее другой мерой господдержки для обновления флота могут стать разрабатываемые правила субсидирования строительства маломерных и среднетоннажных судов для промысла неквотируемых видов водных биоресурсов, к которым не применим механизм инвестиционных квот, а, рыбопромысловому предприятию предлагается компенсировать до 30% от стоимости строительства судна. Всего же в рамках данной меры господдержки предполагалось строительство около 120 малых и средних судов различных типов, включая 20 судов для марикультурных предприятий. Объем бюджетного финансирования оценивался в 14,4 миллиарда рублей, а глава Росрыболовства отметил, что интерес к правилам предоставления субсидий 30% капитальных затрат проявили многие хозяйства. Сейчас по его же словам организации высказывают заинтересованность в строительстве не менее 13 транспортных судов. Все это говорит о том, что рыбное хозяйство в России – это сложный для прогнозирования сектор экономики, развитие которого зависит от развития двух составляющих – рыболовства и рыбоводства, а также от производственного сектора. Как показало исследование, основные проблемы рыбной отрасли заключаются непосредственно в неэффективности промысла. Отсутствие новых рыбопромысловых судов, большая степень износа основных фондов, эксплуатация морально устаревших судов, сокращение выпуска молоди водных биологических ресурсов – все эти факторы приводят к снижению объемов добычи рыбы живой, свежей или охлажденной. Однако стоит отметить, что не смотря на довольно обширный спектр проблем производственный сектор рыбного хозяйства на фоне низких показателей рыболовства и рыбоводства, наоборот, показывает положительную динамику развития продуктов рыбных переработанных и консервированных. Постоянно создаются инновационные технологии производства рыбных продуктов, уменьшается энергоемкость отрасли, позволяющая снизить себестоимость готовой продукции и сделать ее доступной для рядового потребителя, при этом без поддержки государства. Вместе с тем стоит отметить, что органы государственной власти уделяют пристальное внимание отрасли. Осуществляется субсидирование и поддержка предприятий аквакультуры и береговой переработки, оказывается содействие в реализации рыбной продукции населению. Таким образом, очевидно, что, на развитие прибрежной инфраструктуры и модернизацию флота потребуются время и средства, однако вполне возможно, что улучшение в ассортименте рыбной продукции на прилавках магазинов мы увидим уже в ближайшие годы. Тем не менее у Российских рыбных предприятий, ведущих свою деятельность, есть ряд проблем. С целью их определения был произведен полноценный финансовый анализ компаний, который выделил не только внутренние финансовые проблемы предприятий, но и указал на фактические недостатки в раскрытие информации. В ходе данного исследования была выдвинута гипотеза о том, что компании рыбной промышленности из-за неразвитости отрасли в целом будут иметь проблемы с раскрытием финансовой информации. При получении достоверных данных по ней были проанализированы шесть Российских компаний рыбной промышленности, чей полный анализ представлен в Приложении. Анализ компании осуществлялся в 6 этапах, а также производился вертикальный и горизонтальный анализ финансовой отчетности. Группа компаний «Агама» была основана в 1998 году и включает в себя шесть различных предприятий. На сегодняшний момент, если верить утверждениям самой компании, они являются первыми на рынке рыбной отрасли и преследуют цель развития рынка. Из них в работе рассматривается компания Агама Истра. Отдельно стоит отметить, что информация о компании агама Истра крайне сложна доступна. Она не раскрывается на их официальном сайте, а также сама компания не предоставила никакой информации по дополнительному запросу. Исходя из этого также не было получено аудиторское заключение за какой-либо год. Однако было обнаружено что на рынке существует независимая аудиторская компания агама, чей юридический адрес находится в том же знание что и адрес самой группы компаний. Однако данная аудиторская контора не входит в состав группы и является независимой организацией. По анализу 12 критериев хорошего баланса агама Истра имеет следующие результаты Приложение, среди них будут представлены показатели, дающие следующую финансовую характеристику предприятию:

Увеличение удельного веса оборотных активов способствует мобилизации активов и ускорению оборачиваемости средств компании, чем больше же в компании внеоборотных активов, тем больше финансовых ресурсов требуется для их поддержания, и тем больше должна быть доля собственного капитала. По хорошему балансу темпы прироста оборотных активов должны быть выше, чем темпы роста внеоборотных активов, потому что это позволит соблюдать гармонизацию. Сам факт роста оборотных активов наблюдался только в 2017 и 2018 годах, а хорошим баланс в соответствии с выделенным критерием можно было назвать только в 2017 году. Сильно рост внеоборотных активов у компании произошел в 2016 году и составил просто беспрецедентный процент в размере 4958. Сама компания не раскрывает в отчётности почему произошло такое изменение, однако учитывая, что агама является лидером на российском рынке, а также тот факт что в 2016 году прибыль на рынке рыбной промышленности увеличилась почти на 30,2% по сравнению с предыдущим годом, беря в учёт факт особенности агамы Истры и её разработок с точки зрения бренда и улучшения производственных мощностей, делается предположение что на фоне снижения инфляции до 5% по сравнению с 2015 годом и 13% процентами, Агама приобрела вклад либо в приобретении имущества, либо инвестиции в строительство.

Долгосрочное финансирование предполагает, что компания отказывается от части прибыли сегодня, вкладывая ее в собственное развитие, в расчете на то, что эти вложения дадут гораздо большую окупаемость. Внеоборотные активы требуют долгосрочных инвестиций, поэтому источниками их приобретения должен быть в основном собственный капитал организации. Опять же, как видно из приведенного анализа, темпы роста долгосрочных источников финансирования превышали темпы роста внеоборотных активов только в 2015 и 2017, а в остальном наблюдался большой разрыв. В этом ключе необходимо поговорить о доли собственного капитала в валюте баланса — этот коэффициент важен как для инвесторов, так и для кредиторов предприятия, поскольку характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия. Он указывает, насколько предприятие может снизить оценку своих активов (уменьшить величину активов) без нанесения ущерба интересам кредиторов. Теоретически считается, что если этот коэффициент больше или равен 50 %, то риск кредиторов минимален: реализовав половину имущества, сформированного за счет собственных средств, предприятие сможет погасить свои долговые обязательства. Так же следует подчеркнуть, что данное положение не может использоваться как общее правило. Тем не менее доля собственного капитала в валюте баланса в Агаме Истре не превышала 25% за последние 4 года. Потому вопрос о погашении долговых обязательств за счет сформированного в результате реализации продажи половины имущества собственных средств, стоит под большим вопросом.

По итоговым результатам анализа коэффициент соответствия(Ka) хорошему балансу принятый за единицу, только в 2017 году приблизился к идеалу и составил 0,83, что в общих чертах можно считать хорошим результатом, однако на фоне динамики не является достаточным, чтобы признать баланс компании с положительным тредом в рамках данного анализа. Тем не менее с целью получить более репрезентативные данные был проведен дополнительный финансовый анализ, в том числе относительных показателей финансовой устойчивости. Приложение

Коэффициент автономии показывает долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств. Инвесторы и банки, выдающие кредиты, обращают внимание на значение этого коэффициента, так как чем выше значение коэффициента, тем вероятнее организация погасит долги за счет собственных средств. Рост коэффициента автономии говорит об увеличении финансовой независимости от кредиторов, повышает гарантии погашения предприятием своих обязательств и расширяет возможность привлечения средств со стороны инвесторов. Низкое значение коэффициента отражает потенциальную опасность возникновения дефицита денежных средств. Исходя из этого нормальным значением для коэффициента автономии является величина, равная 0,5-0,8. Как видно из графика показатели агама Истра находится далеко от нормальной величины и не превышают 0,24 единиц и 0,23 единиц в 2016 и 2017 годах соответственно, в остальных же показатель стремится к единице. Исходя из этого коэффициента очевидно, что предприятие присутствует финансовая зависимость от кредиторов, а стремлении компании единицы говорит о сдерживании темпов развития предприятия. Кроме того, на том же графике рассматривается коэффициент финансового левериджа и коэффициент маневренности собственного капитала. Понятие финансового левериджа используется в экономике для того, чтобы показать, что с использованием заемного капитала предприятие формирует финансовый рычаг для увеличения рентабельности деятельности и отдачи от собственного капитала. Инвесторы и владельцы предприятий предпочитают более высокий коэффициент финансового левериджа, потому что это обеспечивает большую норму рентабельности, а кредиторы — наоборот вкладываются в предприятия с меньшим коэффициентом финансового левериджа, так как данное предприятие финансово не зависимо и имеет меньший риск банкротства. Наиболее распространенным значением коэффициента в развитых экономиках является 1,5 (т.е. 60% заемного капитала и 40% собственного). В Агаме коэффициент финансового левериджа слишком большой, что соответствует утверждение о ее финансовой зависимости от кредиторских денег, а как известно чем выше этот показатель, тем больше предпринимательский риск организации, потому что большая часть этих средств уйдет на погашение кредитов и выплату процентов. Коэффициент маневренности собственных средств показывает, способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников, он зависит от структуры капитала и специфики отрасли, и рекомендован в пределах от 0.2-0.5. У Агамы представленный коэффициент находиться в пределах нормы, однако в тренде начиная с 2014 года когда коэффициент маневренности собственных средств достигал 0,7 и превышал норму, наблюдается падение коэффициента на достаточно большой разрыв и его постепенное снижение, что в соответствии с прочими анализируемыми критериями даёт крайне негативную картину. Проведенный анализ ликвидности баланса и платежеспособности предприятия также показал неоднозначный результат. Коэффициент текущей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов, чем больше значение коэффициента, тем лучше платежеспособность предприятия. Коэффициент текущей ликвидности привлекателен для инвесторов, а нормальным считается значение коэффициента 1.5 — 2.5. Тем не менее значение ниже 1 говорит о высоком финансовом риске. Исходя из анализа компания старалась сохранять коэффициент в рамках нормы, тем не менее он находился у крайне границы, а в 2017 упал ниже неё и достиг 134%. На данный момент нельзя назвать это падение критическим. Однако учитывая факт не высоких темпов роста оборотных активов подобная статистика является основой для предположения дальнейшего отрицательного тренда, и продолжения снижения процента текущей ликвидности.

Коэффициент быстрой ликвидности – это, более жесткая оценка ликвидности предприятия, он также называется «кислотным тестом» и рассчитывается с использованием только части текущих активов -денежных средств, легко реализуемых ценных бумаг и дебиторской задолженности, которые сопоставляются с текущими обязательствами. Он интересен для банков, а нормальное значение коэффициента попадает в диапазон 0,7-1. Те не менее будет недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно вовремя взыскать. В Агаме коэффициент быстрой ликвидности находится в норме причём даже в 2018 году, несмотря на большое падение, тем не менее анализ баланса Приложение показал, что большая часть при расчете быстрой ликвидности составляет дебиторскую задолженность, потому данная ликвидность является недостаточной и должно быть намного больше. Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных долговых обязательств будет покрыта за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. абсолютно ликвидными активами. Для российских компаний нормативное значение коэффициента абсолютной ликвидности находится в пределах Кал > 0.2-0.5, что в общем несколько больше чем на западе, однако даже этого не хватило Агаме и коэффициент абсолютной ликвидности соответствовало нормам только 2014 и 2015 годах. Анализы же последующих лет показали, что компания не в состоянии за счет денежных средств и их эквивалентов покрыть нормативное значение краткосрочных обязательств.

Коэффициент рентабельности продаж описывает эффективность реализации основной продукции предприятия, а также позволяет определить долю себестоимости в продажах. ROS должен быть выше 0, если же это не так, то управление предприятием неэффективно, и оно несет убытки. Строгих нормативов ROS не существует. Однако в целом, предприятие считается:

• низкорентабельным, если ROS находится в пределах 1-5%;

• среднерентабельным при ROS от 5% до 20%;

• высокорентабельным в случае значения показателя 20-30%;

• сверхприбыльным, если значение превышает 30%.

Тем не менее для отраслей сельского хозяйства ROS принято брать в размере 9, а для производства пищевых продуктов в размере 1.5. Учитывая, что данное предприятие не имеет своего собственного тралового флота. А также специализируется исключительно на получение пищевых продуктов и их брендировании, то нормой для Агамы будет считаться 1.5. Исходя из полученных результатов очевидно, что чистая норма прибыли была достаточной только в 2016 году, но уже тогда предприятие можно было назвать низкорентабельным. В 2018 году этот показатель почти ровно достиг 1%, что также говорит о проблемах с чистой нормой прибыли и ее нерентабельностью. Рентабельность активов, (ROA) показывает способность организации генерировать прибыль без учета структуры его капитала. Поэтому он менее интересен для инвесторов. Данный коэффициент показывает финансовую отдачу от использования активов предприятия. Цель его использования – повышение его значения (но с учетом, конечно, ликвидности предприятия), то есть с помощью его можно быстро проанализировать состав активов предприятия и оценить их в клад в генерацию общего дохода. Другими словами, рентабельность активов – это отличный индикатор общей доходности и эффективности деятельности предприятия. Норматив для коэффициента рентабельности активов, как и для всех коэффициентов рентабельности является значение Кра >0. Если значение меньше нуля – это повод серьезно задуматься над эффективностью предприятия. Вызвано это будет тем, что предприятие работает себе в убыток. Исходя из анализа рентабельность активов Агамы, конечно, больше нуля, однако анализ 2016-2018 годов показал, что рентабельность активов падает, что также сигнализирует упадке общей доходности и эффективности деятельности предприятия. Рентабельность капитала (ROE), важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал. По усредненным статистическим данным рентабельность собственного капитала составляем примерно 10-12%. Для инфляционных экономик, таких как российская, показатель должен быть выше. В среднем отечественными экономистами считается, что 20% – нормальное значение для рентабельности собственного капитала. Главным сравнительным критерием при анализе рентабельности собственного капитала выступает процент альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес. Например, если банковский депозит может принести 10% годовых, а бизнес приносит лишь 5%, то может встать вопрос о целесообразности дальнейшего ведения такого бизнеса. Чем выше рентабельность собственного капитала, тем лучше. Результаты, полученные в процессе анализа Агамы, показывают недостаточный результат, а в 2018 и вовсе достигший 9%, что меньше даже банковского вклада, так в 2018 можно было найти вклад под 7,75 годовых и 8% годовых, что конечно все еще ниже нормы рентабельности, но уже довольно близко соприкасаются с ней. Кроме того, все компании были проанализированы с помощью модифицированной модели Альтмана, с использование следующих показателей.

Страницы 1 2