2.3. Анализ финансовой деятельности предприятия

Оценка финансового состояния предприятия предполагает анализ структуры баланса. В таблице 8 приведены расчеты коэффициентов ликвидности предприятия, позволяющие сделать заключение о структуре баланса и платёжеспособности предприятия.

Таблица 8 Расчет коэффициентов ликвидности

| Показатели | Годы | Рекомендуемое значение | ||

| 2013 год | 2014 год | 2015 год | ||

| 1.Коэффициент текущей ликвидности, Ктл | 1,03 | 1,47 | 1,36 | более 2,0 |

| 2.Коэффициент обеспеченности собственными средствами, Косос | 0,03 | -0,21 | 0,01 | более 0,1 |

| 3. Общий коэффициент покрытия, Окп | 1,03 | 1,10 | 1,06 | более 2,0 |

| 4.Коэффициент абсолютной ликвидности, Кабс | 0,41 | 0,79 | 0,57 | 0,1 — 0,3 |

| 5. Коэффициент срочной ликвидности, Ксл | 0,41 | 0,79 | 0,71 | 0,2 — 0,4 |

| 6. Коэффициент ликвидности средств в обращении, Клсо | 0,95 | 1,06 | 1,04 | 0,3 — 0,7 |

| 7. Коэффициент ликвидности при мобилизации средств, Клм | 0,08 | 0,42 | 0,66 | 0,5 — 1,0 |

Из данных таблицы 8 следует, что коэффициент абсолютной ликвидности больше нормативного значения (≥0,25). Высокие значения коэффициентов быстрой ликвидности показывают на проведение хорошей работы предприятия с дебиторской задолженностью. Коэффициенты текущей ликвидности ниже нормативного значения, так как и коэффициент обеспеченности собственными средствами значительно ниже нормативного значения (≥0,1). Таким образом, структура баланса предприятия неудовлетворительная, а предприятие – неплатежеспособно.

Общий коэффициент покрытия меньше нормативного. Таким образом, текущие обязательства предприятия превышают по величине текущие активы, а, значит, предприятие не может рассматриваться как успешно функционирующее.

Коэффициент срочной ликвидности в 2015 году выше нормативного, а значит, рубль краткосрочной задолженности может быть покрыт за счет денежных средств, краткосрочных финансовых вложений и ценных бумаг.

К 2015 году коэффициент ликвидности при мобилизации средств увеличился и превысил пределы нормативного значения.

Основным показателем, характеризующим наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода, является коэффициент восстановления (утраты) платежеспособности.

Поскольку, согласно проведённым расчётам, коэффициент текущей ликвидности меньше 2, а коэффициент обеспеченности собственными средствами меньше 0,1 структура баланса предприятия является неудовлетворительной, а предприятие – неплатёжеспособным, рассчитывать коэффициент восстановления (утраты) платёжеспособности представляется нецелесообразным, поскольку его рассчитывают в том случае если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1.

Активы предприятия и их структура исследуются как с точки зрения их участия в производстве, так и с точки зрения оценки их ликвидности. Непосредственно в производственном цикле участвуют: основные средства и нематериальные активы, запасы и затраты, денежные средства.

К наиболее легколиквидным активам предприятия относятся денежные средства на счетах, а также краткосрочные ценные бумаги; к наиболее труднореализуемым активам, а значит, менее ликвидным, — основные фонды, находящиеся на балансе предприятия, и прочие внеоборотные активы.

Показатели оценки имущественного положения предприятия представлены в таблице 9.

Таблица 9 Показатели оценки имущественного положения предприятия

| Показатели | Годы | Отклонение | |||

| 2013 | 2014 | 2015 | 14/13 | 15/14 | |

| 1.Активы (А) | 112825 | 95734 | 86750 | -17091 | -8984 |

| 2.Чистые активы (ЧА) | 5345 | 8386 | 6422 | 3041 | -1964 |

| 3.Собственные средства (СК) | 5345 | 8386 | 6422 | 3041 | -1964 |

| 4.Оборотные средства (ОбС) | 110822 | 93722 | 85119 | -17100 | -8603 |

| 5.Собственные оборотные средства (СОбС) | -3342 | -6374 | -4791 | -3032 | 1583 |

| 6.Внеоборотные активы | 2003 | 2012 | 1631 | 9 | -381 |

| 7.Основные средства | 1992 | 1997 | 1621 | 5 | -376 |

| 8.Долгосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 |

| 9.Дебиторская задолженность | 57986 | 43140 | 46273 | -14846 | 3133 |

| 10.Кредиторская задолженность | 107481 | 87348 | 80328 | -20133 | -7020 |

| 11.Быстроликвидные активы | 102161 | 87464 | 88692 | -14697 | 1228 |

| 12.Денежные средства | 44175 | 44324 | 42419 | 149 | -1905 |

| 13.Текущие обязательства | 107481 | 87348 | 80328 | -20133 | -7020 |

| 14.Выручка | 28390 | 159795 | 38366 | 131405 | -121429 |

| 15.Чистая прибыль | 3128 | 3041 | -123 | -87 | -3164 |

Ликвидность баланса – это способность предприятия в любой момент осуществлять необходимые платежи, которая наиболее полно характеризуется сопоставлением активов того или иного уровня ликвидности (то есть скорости обращаться в денежные средства без потери своей стоимости) с обязательствами той или иной срочности.

В таблице Приложения 4 показана группировка статей актива и пассива баланса.

Используя символы, представленные в таблице, условия ликвидности баланса можно записать следующим образом:

2013 год: 2014 год : 2015 год:

А1 ≤ П1 А1 ≤ П1 А1 ≤ П1

А2 ≥ П2 А2 ≥ П2 А2 ≥ П2

А3 ≥ П3 А3 ≥ П3 А3 ≥ П3

А4 ≤ П4 А4 ≥ П4 А4 ≤ П4

Состояние предприятия на протяжении рассматриваемого периода с 2013 по 2015 годы характеризуется отсутствием собственных оборотных средств и отсутствием возможности быстро погасить свои обязательства без продажи внеоборотных активов. Следует отметить, что недостаток высоколиквидных средств восполняется менее ликвидными средствами.

Таблица 10 Анализ состава, структуры имущества предприятия

| Показатели | на нач.года | на кон.года | изменение за год | |||

| тыс. руб. | % к ит. | тыс. руб. | % к ит. | +/- | в % к нач.г. | |

| Внеоборотные активы | ||||||

| Основные средства | 1997 | 1,3% | 1621 | 1,1% | -376 | -18,8% |

| Незавершённое строительство | 15 | 0,01% | 10 | 0,01% | -5 | -33,3% |

| Прочие внеоборотные активы | — | — | — | — | ||

| Итого | 2012 | 1,3% | 1631 | 1,1% | -381 | -18,9% |

| Оборотные активы | ||||||

| Денежные средства и их эквиваленты | 44324 | 28,5% | 42419 | 28,9% | -1905 | -4,3% |

| Расчёты с дебиторами | 43140 | 27,7% | 46273 | 31,5% | 3133 | 7,3% |

| Запасы и затраты | 41258 | 26,5% | 56427 | 38,5% | 15169 | 36,8% |

| Краткосрочные финансовые вложения | 25000 | 16,1% | 0 | 0,0% | -25000 | -100,0% |

| Прочие оборотные активы | — | — | — | — | ||

| Итого | 153722 | 98,7% | 145119 | 98,9% | -8603 | -5,6% |

| Всего активов | 155734 | 100% | 146750 | 100% | -8984 | -6% |

Как видно из таблицы 10 общая стоимость имущества предприятия уменьшилась за отчётный год на 8984 тыс. руб. или на 7%. Это произошло из-за сокращения стоимости внеоборотных активов на 381 тыс. руб. или на 18,9% и уменьшения стоимости мобильного имущества на 8603 тыс.руб. или на 6%.

В составе внеоборотных активов имело место уменьшение стоимости всех видов имущества. Наибольшим сокращением отличились основные средства, что может быть следствием сокращения материально-технической базы предприятия, или результатом переоценки основных средств.

Нематериальные активы в составе имущества отсутствуют, что свидетельствует об отсутствии инновационной деятельности на предприятия.

Наличие долгосрочных финансовых вложений в составе активов предприятия отсутствуют, что указывает на отсутствие инвестиционной направленности вложений предприятия.

В отчетном году расходы в незавершенное строительство сократились на 5 тыс. руб., или на 33%. Их удельный вес в стоимости имущества сократился на 0,01% и составил к концу года 0,01%. Данные активы не участвуют в производственном обороте, и, следовательно, при определенных условиях увеличение их суммы может негативно сказаться на результатах финансово-хозяйственной деятельности предприятия.

На начало отчетного периода стоимость мобильного имущества составила 153722 тыс. руб. За отчетный период она сократилась на 8603 тыс. руб. или на 6%. Однако, удельный вес мобильного имущества в стоимости активов увеличился на 0,2%, что обусловлено сокращением удельного веса внеоборотных активов. Доля оборотного капитала предприятия имеет тенденцию к сокращению, что свидетельствует о неустойчивости финансового состояния предприятия.

Сокращение оборотных активов обусловлено краткосрочных финансовых вложений. Наибольшее сокращение произошло из-за отсутствия краткосрочных финансовых вложений на конец отчётного периода на 25000 тыс.руб., а также из-за уменьшения денежных средств на 1905 тыс.руб.

В отчетном году сумма дебиторской задолженности возросла на 3133 тыс. руб., или на 7,3%, а доля средств в расчетах увеличилась на 3,8%. Высокие темпы роста дебиторской задолженности по расчетам могут свидетельствовать о том, что данное предприятие активно использует стратегию товарных ссуд для потребителей своей продукции. Кредитуя их, предприятие фактически делится с ними частью своего дохода. В то же время, в том случае, когда платежи предприятию задерживаются, оно вынуждено брать кредиты для обеспечения своей хозяйственной деятельности, увеличивая собственную кредиторскую задолженность.

Денежные средства уменьшились на 1905 тыс. руб., или на 4,3%, их удельный вес в стоимости активов возрос на 0,4% и к концу отчетного года составил 28,9%, что благоприятно сказывается на платежеспособности предприятия.

В ходе анализа показателей структурной динамики установлено, что на конец отчетного периода 1,1% составляют внеоборотные активы и 98,7% — оборотные активы. В составе внеоборотных активов наибольшую долю занимают основные средства (1,1%), а в составе оборотных активов – материально-производственные запасы (38,5%), дебиторская задолженность (31,5%), денежные средства (28,9%).

В таблице 11 представлены показатели, которые характеризуют деловую активность предприятия.

Таблица 11 Показатели деловой активности

| Показатели | Годы | Отклоление | |||

| 2013 год | 2014 год | 2015 год | 14/13 | 15/14 | |

| 1.Коэффициент общей оборачиваемости активов, К1 | 0,25 | 1,67 | 0,41 | 1,42 | -1,26 |

| 2.Коэффициент оборачиваемости оборотных активов, К2 | 0,26 | 1,7 | 0,45 | 1,44 | -1,25 |

| 3.Коэффициент оборачиваемости дебиторской задолженности, К3 | 0,49 | 6,91 | 1,46 | 6,42 | -5,45 |

| 4.Средний срок оборота дебиторской задолженности, Тд | 746 | 53 | 250 | -693 | 197 |

| 5.Коэффициент оборачиваемости кредиторской задолженности, К4 | 0,26 | 1,83 | 0,48 | 1,57 | -1,35 |

| 6.Средний срок оборота кредиторской задолженности, Тк | 1382 | 200 | 764 | -1182 | 564 |

| 7.Коэффициент оборачиваемости собственного капитала | 5,31 | 19,05 | 5,97 | 13,74 | -13,08 |

Из таблице 11 видно, что значения показателей невелики, периоды оборотов продолжительны, но в целом просматривается положительная тенденция увеличения общей капиталоотдачи активов, оборачиваемости дебиторской и кредиторской задолженности, происходит снижение периодов оборота. Снижение среднего срока оборота дебиторской задолженности означает, что покупатели достаточно быстро расплачиваются с предприятием. Положительным является тот факт, что период оборота дебиторской задолженности меньше периода оборота кредиторской задолженности. Это говорит об улучшении работы с дебиторами.

В таблице 12 приведена динамика коэффициентов, характеризующих общий уровень рыночной устойчивости предприятия.

Таблица 12 Рыночный уровень устойчивости предприятия

| Показатели | Годы | ||

| 2013 | 2014 | 2015 | |

| 1.Коэффициент финансовой независимости (автономии), Кфн | 0,05 | 0,09 | 0,07 |

| 2.Коэффициент концентрации заёмного капитала, Кфз | 0,95 | 0,91 | 0,93 |

| 3.Коэффициент соотношения заёмных и собственных средств, Ксзсс | 20,11 | 10,42 | 12,51 |

Как показывают данные таблицы 12, коэффициент автономии за анализируемый период несколько вырос, его значение показывает, что имущество предприятия на 7% сформировано за счет собственных средств.

Коэффициент концентрации заемного капитала показывает, что доля заемных средств (93%) больше, чем собственных (7%), т.е. предприятие не имеет общей финансовой устойчивости. Коэффициент соотношения заемных и собственных средств показывает, что в 2015 году на 1 рубль вложенных в активы собственных источников приходилось 12,51 рублей заемных, в 2014 году – 10,42 рублей, а в 2013 году почтив 2 раза больше – 20,11 рублей

Одним из показателей, применяемых для оценки эффективности использования заемного капитала, является эффект финансового рычага.

Эффект финансового рычага показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия. Положительный эффект финансового рычага возникает в тех случаях, если рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов. При таких условиях выгодно увеличивать плечо финансового рычага, то есть долю заемного капитала. Если экономическая рентабельность совокупного капитала до уплаты налогов меньше среднегодовой суммы собственного капитала, создается отрицательный эффект финансового рычага, в результате чего происходит «проедание» собственного капитала и это может стать причиной банкротства предприятия.

В условиях инфляции, если долги и проценты по ним не индексируются, эффект финансового рычага и рентабельность собственного капитала (ROE) увеличиваются, обслуживание долга и сам долг оплачиваются уже обесцененными деньгами.

Таким образом в условиях инфляции эффект финансового рычага зависит от следующих факторов:

- разницы между ставкой доходности всего совокупного капитала и ставкой ссудного процента;

- уровня налогообложения;

- суммы долговых обязательств;

- темпов инфляции.

Используя данные таблицы 13, рассчитаем эффект финансового рычага за прошлый и отчетный годы для анализируемого предприятия.

Таблица 13 Исходные данные для расчета эффекта финансового рычага

| Показатель | Прошлый год | Отчетный год |

| Балансовая прибыль, тыс. руб. | 17879 | 11400 |

| Уровень налогообложения, коэффициент | 0.2 | 0.2 |

| Налоги из прибыли, тыс. руб. | 3575.8 | 2280 |

| Собственный капитал | 6852 | 7390 |

| Заемный капитал | 97428 | 83852 |

| Среднегодовая сумма активов, тыс. руб. | 104280 | 91242 |

| Плечо финансового рычага (отношение заемного капитала к собственному) | 14.22 | 11.35 |

| Рентабельность совокупного капитала, % | 17.15 | 12.49 |

| Ставка % за кредит | 28 | 28.8 |

| Сумма % | 27279.84 | 24149.38 |

| Темп инфляции, % | 13.3 | 8.8 |

Одним из показателей, применяемых для оценки эффективности использования заемного капитала, является эффект финансового рычага (ЭФР):

ЭФР = (ROA — Цзк) • (1 — Кн) • ЗК/СК, где

ROA — экономическая рентабельность совокупного капитала до уплаты налогов (отношение суммы балансовой прибыли к среднегодовой сумме всего капитала),%;

Цзк – средневзвешенная цена заемных ресурсов (отношение расходов по обслуживанию долговых обязательств к среднегодовой сумме заемных средств),%;

Кн – коэффициент налогообложения, в виде десятичной дроби;

ЗК – среднегодовая сумма заемного капитала;

СК – среднегодовая сумма собственного капитала.

В условиях инфляции, если долги и проценты по ним не индексируются, ЭФР и рентабельность собственного капитала (ROA) увеличиваются, поскольку обслуживание долга и сам долг оплачиваются уже обесцененными деньгами.

Тогда эффект финансового рычага будет равен:

ЭФР = [ROA — Цзк/(1 + И)] • (1 — Кн) • ЗК/СК + (И • ЗК)/СК • 100%,

где И – темп инфляции в виде десятичной дроби.

Чтобы определить, как изменился ЭФР за счет каждой составляющей, можно воспользоваться способом цепной подстановки:

ЭФР0 =(17.15 — 28 / (1 + 13.3 / 100)) * (1 — 0.2 ) * 97428 / 6852 + 13.3 * 97428 / 6852 = 103.03

ЭФРУСЛ1 =(12.49 — 28 / (1 + 13.3 / 100)) * (1 — 0.2) * 97428 / 6852 + 13.3 * 97428 / 6852 = 50.12

ЭФРУСЛ2(12.49 — 28.8 / (1 + 13.3 / 100)) * (1 — 0.2) * 97428 / 6852 + 13.3 * 97428 / 6852 = 42.09

ЭФРУСЛ3 = (12.49 — 28.8 / (1 + 8.8 / 100)) * (1 — 0.2) * 97428 / 6852 + 8.8 * 97428 / 6852 = -33.86

ЭФРУСЛ4 = (12.49 — 28.8 / (1 + 8.8 / 100)) * (1 — 0.2) * 97428 / 6852 + 8.8 * 97428 / 6852 = -33.86

ЭФРф = (12.49 — 28.8 / (1 + 8.8 / 100)) * (1 — 0.2) * 83852 / 7390 + 8.8 * 83852 / 7390 = -27.02

Общее изменение ЭФР составляет -130.04% (-27.02 — 103.03), в том числе за счет:

- уровня рентабельности инвестированного капитала: 50.12 — 103.03 = -52.91%

- ставки ссудного процента: 42.09 — 50.12 = -8.03%

- индекса инфляции: -33.86 — 42.09 = -75.94%

- уровня налогообложения: -33.86 — -33.86 = 0%

- плеча финансового рычага: -27.02 — -33.86 = 6.84%

Сумма собственного капитала предприятия за счет привлечения заемного капитала уменьшилась на -1996.58 (7390 * -27.02%)

Необходимым элементом анализа является исследование результатов финансовой деятельности и направлений использования полученной прибыли. Исходная для анализа информация содержится в прилагаемой к балансу предприятия форме 2 «Отчет о прибылях и убытках».

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние.

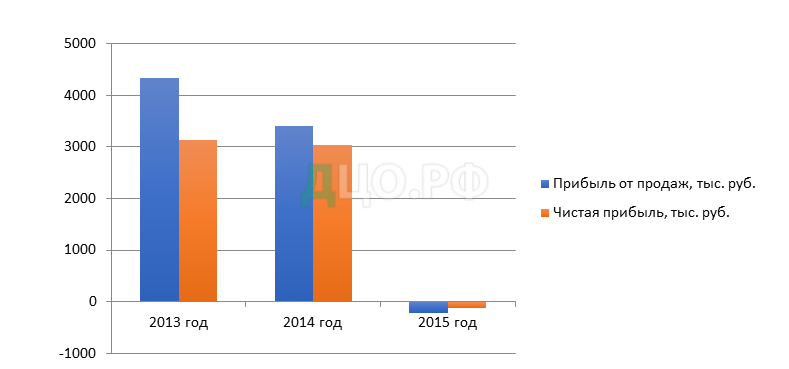

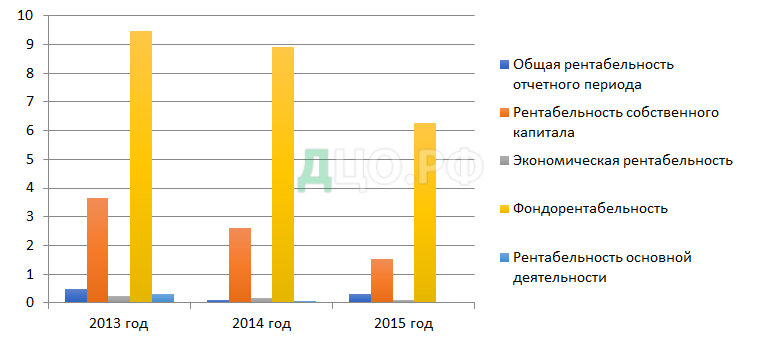

В таблице 14 приведены показатели прибыли и рентабельности.

Таблица 14 Показатели прибыльности и рентабельности

| Показатели | Годы | ||

| 2013 | 2014 | 2015 | |

| 1.Выручка от реализации, тыс.руб. | 28390 | 159795 | 38366 |

| 2.Балансовая прибыль, тыс.руб. | 13769 | 17879 | 11400 |

| 3.Прибыль от продаж, тыс.руб. | 4333 | 3398 | -218 |

| 4.Чистая прибыль, тыс.руб. | 3128 | 3041 | -123 |

| 5.Средний размер капитала и резервов, тыс.руб. | 3767 | 6852 | 7390 |

| 6.Средняя стоимость активов, тыс.руб. | 60843 | 104280 | 91242 |

| 7.Средний размер внеоборотных активов, тыс.руб. | 1455 | 2014 | 1822 |

| 8.Затраты на производство реализованной продукции, тыс.руб. | 14621 | 165627 | 176285 |

| 9.Средний размер вложенного капитала, тыс.руб. | 3767 | 6852 | 7390 |

| 10.Рентабельность продаж (п.3/п.1) | 0,15 | 0,02 | — |

| 11.Общая рентабельность отчетного периода (п.2/п.1) | 0,48 | 0,11 | 0,30 |

| 12.Рентабельность собственного капитала (п.2/п.5) | 3,66 | 2,61 | 1,54 |

| 13,Экономическая рентабельность (п.2/п.6) | 0,23 | 0,17 | 0,12 |

| 14.Фондорентабельность (п.2/п.7) | 9,46 | 8,90 | 6,26 |

| 15.Рентабельность основной деятельности (п.3/п.8) | 0,30 | 0,02 | 0,00 |

| 16.Рентабельность перманентного капитала (п.2/п.9) | 3,66 | 2,61 | 1,54 |

| 17.Коэфициент устойчивости экономического роста (п.4-Дивиденды, выплаченные/п.5) | 0,83 | 0,44 | — |

Как видно из таблицы 14 показатели рентабельности за рассматриваемый период имеет тенденцию к сокращению. Из-за сокращения прибыли уменьшились все показатели рентабельности. В данном случае можно сделать вывод, что в 2013 году предприятие было рентабельно. Но в последующем наблюдается значительный спад показателей. Это можно связать с кризисными процессами в экономике отрасли.

Динамика показателей прибыли и рентабельности показана на рисунках 2 и 3.

Как можно видеть на рисунке 4. показатели рентабельности стабильны, но имеют отрицательную динамику, что свидетельствует о снижении рентабельности предприятия.

Финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (обязательствами).

В ходе проведённого анализа выяснилось, что предприятие является неплатёжеспособным и финансово неустойчивым. Предприятие не имеет удовлетворительный уровень доходности, отдельные показатели находятся ниже рекомендуемых значений. Следует отметить, что данное предприятие не устойчиво к колебаниям рыночного спроса и другим факторам финансово-хозяйственной деятельности.

Дефицит денежных средств. На него нам указали коэффициенты ликвидности. В частности 51% (80328 тыс.руб.) краткосрочных обязательств покрываются денежными средствами (42419 тыс. руб.) при норме показателя около 70 %. Это означает, что у компании в ближайшее время может не хватить средств для того, чтобы своевременно расплачиваться по своим обязательствам — то есть означает появление «финансовых дыр».

Снижение деловой активности. ООО «Техником-центр» подходит под III тип финансовой устойчивости – нарушение нормальной платежеспособности. Возникает необходимость привлечения дополнительных источников финансирования, возможно восстановление платежеспособности, и обходится своими источниками формирования запасов без привлечения кредитов (в балансе отсутствуют строки 510 и 610 Займы и кредиты). Но наряду с этим, размер собственного капитала предприятия в валюте баланса составляет 7,4% при норме от 40 до 50% при этом он покрывает кредиторскую задолженность на 8%. Доля общей суммы кредиторской задолженности в валюте баланса составляет 93% при норме показателя 50%. При этом первое условие ликвидности баланса не выполняется, т.е. быстрореализуемые активы (денежные средства и краткосрочные финансовые вложения покрывают наиболее срочные обязательства всего на 3%, а должны порывать на 50% и более.

Показатели оборачиваемости. За анализируемый период произошёл рост всех показателей коэффициентов оборачиваемости. При этом средний срок оборота дебиторской задолжности за рассматриваемый период сократился в несколько раз, но в 2015 году по сравнению с 2014 годом значительно увеличился с 53 дней до 250. Средний срок оборота кредиторской задолжности имеет схожую тенденцию. В целом, за рассматриваемый период этот показатель значительно сократился, но по сравнению с 2014 годом – увеличился с 200 дней до 764.

Таким образом, в ходе проведённого анализа выяснилось, что ликвидность ООО «Техником-центр» недостаточна, финансовая устойчивость потеряна, а, следовательно, банкротство предприятия неизбежно. Любое негативное явление, а особенно совокупность неблагоприятных обстоятельств могут сделать его банкротом.

Глава 3. Пути улучшения показателей финансово-хозяйственной деятельности

3.1. Современные проблемы и опыт российских предприятий по преодолению экономического кризиса

Проведенный финансовый анализ показал, что на предприятии кризисное финансовое положение, предприятие финансово неустойчиво, неликвидно и неплатежеспособно. В связи с этим необходимо разработать программу финансового оздоровления.

В рамках плана по финансовому оздоровлению целесообразно разработать следующие основные направления:

- рассмотреть возможность увеличения выручки;

- изыскать резервы снижения затрат на производство работ;

- оценить целесообразность внедрения должности маркетолога на предприятии с целью своевременной диагностики финансовой нестабильности и выявления ресурсов повышения эффективности деятельности.

Рассмотрим данные направления финансового оздоровления более подробно.

На увеличение величины выручки предприятия ООО «Техником-центр» может оказать положительное влияние увеличение объемов реализации работ, услуг. Объем реализации может быть увеличен за счет:

расширения ассортимента работ и услуг ООО «ТрансПорт-Механизация», привлечения дополнительных клиентов путем разработки ценовой политики, направленной на снижение цен.

Расширение предприятия «Техником-центр» подразумевает внедрение новых видов работ и услуг, которое сопровождается предварительным просчетом необходимости и эффективности этого внедрения.

Также для расширения производства необходимо произвести изучение рынка с целью выявления потребностей потенциальных потребителей.

Для повышения эффективности ассортиментной политики ООО «Техником-центр» необходимо проводить комплексный анализ рыночной среды, изучать потенциал предприятия для возможностей развития ассортимента, а также проводить постоянный мониторинг изменяющихся рыночных условий, чтобы вовремя реагировать на внешние изменения путем своевременной ликвидации направления деятельности или диверсификации производимой продукции, выполняемых работ и услуг.ООО «Техником-центр» необходимо провести анализ ассортимента работ и услуг, реализуемых организацией, на соответствие спросу потребителей. Уделить больше внимания формированию и реализации ассортиментной политики, которая необходима для определения условий безубыточной работы предприятия, управления объемом прибыли с целью оптимизации налогообложения и прогнозирования собственных инвестиций в развитие бизнеса.

Чем более качественно подобран ассортимент продукции, работ и услуг, тем больше объем их реализации, соответственно предприятие получит большую прибыль.

Необходимо отметить, что у предприятия ООО «Техником-центр» не востребован участок подготовительных работ, таких как раскопка котлованов и др., так как у предприятия для осуществления этих работ недостаточно мощная техника, и большой объем заказов по благоустройству территорий, укладка асфальта, установка бордюров. Увеличению объемов продаж ООО «Техником-центр», также может способствовать хорошая рекламная компания.

Реклама – открытое оповещение фирмой потенциальных покупателей, потребителей товаров и услуг о качестве, достоинствах, преимуществах, а также о заслугах самой фирмы; одна из важнейших составляющих маркетинга; форма коммуникации между продавцами и возможными покупателями предлагаемого к продаже товара. Цель рекламы для рекламодателя — довести информацию до потребителей и добиться их расположения для увеличения спроса, а соответственно роста объема продаж.

Потребителю реклама позволяет сэкономить время и средства при выяснении заявленных отличительных свойств товара.

Для предприятия ООО «Техником-центр» необходимо разработать рекламную компанию с целью увеличения объемов продаж. Это может быть реклама на телевидении с целью предоставления потребителям информации о появившихся новых продуктах и услугах, об их качестве. Также можно использовать рекламные щиты, публикации в газетах, журналах сведений о предприятии, участие в различных тендерах, выставках.Необходимость в разработке рекламной кампании возникает в случаях выхода на новые рынки и предложение новой продукции и услуг (предложения продукции, товаров и услуг любым новым для предприятия категориям потребителей, а также при появлении в ассортименте данного предприятия нового продукта, услуги).

Необходимо отметить, что осуществлять рекламу через рекламное агентство предприятию не выгодно, так как услуги агентства очень дорогостоящие. В связи с этим предприятию необходимо принять в штат маркетолога.

В обязанности маркетолога будет входить:

- разработка мер по производству услуг, которые находят наибольший спрос;

- изучение рынка сбыта продаваемых услуг, тенденций его развития;

- прогнозирование объема продаж;

- выявление наиболее эффективных рынков сбыта;

- исследование факторов, оказывающих влияние на спрос на услуги;

- изучение типов спроса;

- стимулирование сбыта;

- совершенствование информационного обеспечения проводимых исследований;

- разработка программ по стимулированию спроса и сбыта;

- анализ конкурентной среды услуг;

- подготовка рекомендаций по улучшению качества товара и услуги и их потребительских свойств;

- ведение контроля сбыта, постоянного анализа по объему, выручке, времени сбыта (оказания услуг) и территории распространения товара и т.д.

Таким образом, введение должности маркетолога на данном предприятии позволит существенно повысить эффективность его деятельности.

Внутрифирменное планирование — это планирование деятельности фирмы, то есть планирование всех доходов и направлений расходования денежных средств предприятия для обеспечения его развития. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования. Цель финансового планирования состоит в увязке доходов с необходимыми расходами.

Целью деятельности «Техником-центр» является получение прибыли. На данном предприятии планирование не осуществляется.

Система планирования считается эффективной, если разрабатываются стратегические и текущие планы предприятия на основе показателей деятельности предприятия, проводятся работы по выявлению внешних и внутренних резервов предприятия, разрабатываются направления их использования. Исследуется наличие источников финансирования мероприятий по повышению эффективности деятельности предприятия.Именно поэтому предприятию необходимо принять маркетолога, который будет составлять планы повышения доходов в комплексе с планами сокращения расходов, в которых будут разработаны оптимальные нормы расходов, мероприятия по их снижению, размеры налоговых платежей, а также резервы для снижения расходов. Также маркетолог будет составлять калькуляции себестоимости работ и услуг, рассчитывать точку безубыточности, определять цену на услуги.

Также для повышения эффективности системы планирования необходимо составление плана ассортимента работ и услуг, объемов реализации, оценка тенденций их изменения.

Осуществление планирования численности работников с целью повышения эффективности, использования трудового потенциала предприятия.

Должно осуществляться планирование материально-технического снабжения предприятия, изучение состава потребностей предприятия в материально-технических ресурсах. Планирование себестоимости услуг на предприятии на основе данных о расходах, включаемых в себестоимость услуг по экономическим элементам и статья калькуляции. Также необходимо осуществлять планирование прибыли, ее распределения. Все эти функции будет выполнять маркетолог, что позволит существенно повысить эффективность работы предприятия.

На предприятии «Техником-центр», цены устанавливаются исходя из стоимости затрат, как прямых, так и косвенных, на реализацию работ и услуг, и наценки от 50% до 65%.

Несмотря на высокий процент наценки, цена предприятия является конкурентоспособной, но данная цена не обеспечивает предприятию желаемую прибыль.

Однако данная ценовая политика не является эффективной, так как ценообразование чрезмерно ориентировано на издержки, цены слабо приспособлены к изменению рыночной ситуации.

Поэтому для повышения эффективности ценовой политики необходимо разработать комплекс мероприятий по повышению эффективности, одним из которых будет регулярный анализ рыночной ситуации, цен конкурентов, интересов потребителей.

Также необходимо провести мероприятия по обоснованию торговой наценки, определения оптимального размера скидки, что также повысит эффективность ценовой политики.

В рамках ценовой политики необходимо обосновать назначение цены, а соответственно и направление ценовой политики:

- обеспечение плановой нормы прибыли;

- создание денежного запаса;

- обеспечение заданного объема продаж;

- завоевание престижа;

- полное использование производственных мощностей за счет «непикового» ценообразования.

В обязанности маркетолога входит разработка эффективной ассортиментной политики. Формирование и реализация ассортиментной политики необходимы для определения условий безубыточной работы предприятия, управления объемом прибыли с целью оптимизации налогообложения и прогнозирования собственных инвестиций в развитие бизнеса.

На предприятии «Техником-центр» не проводится регулярный анализ потребительского рынка, изменений в предпочтениях потребителей, сравнительный анализ динамики цен конкурентов и собственных цен на реализуемые товары и оказываемые услуги.

В связи с этим маркетолог для повышения эффективности ассортиментной политики будет проводить комплексный анализ рыночной среды, изучать потенциал предприятия для возможностей развития ассортимента, а также проводить постоянный мониторинг изменяющихся рыночных условий, чтобы вовремя реагировать на внешние изменения путем своевременной ликвидации товарной группы или диверсификации выполняемых услуг.

Таким образом, разработанная эффективная ассортиментная политика позволит повысить эффективность деятельности и конкурентоспособность предприятия.

Анализ имущественного положения предприятия:

- вертикальный и горизонтальный анализ актива баланса;

- вертикальный и горизонтальный анализ пассива баланса;

Анализ финансового положения предприятия:

- анализ финансовой устойчивости;

- анализ ликвидности и платежеспособности;

- анализ прибыльности деятельности;

- По данным анализа выявляются резервы повышения эффективности деятельности предприятия, возможные пути совершенствования деятельности. На основе данных анализа будут выявляться резервы увеличения конкурентоспособности.анализ рентабельности и деловой активности.

Помимо внутреннего анализа необходимо осуществлять анализ внешней среды, факторов, влияющих на деятельность предприятия, и в первую очередь анализ конкурентов.

Данный анализ позволит выявить «узкие» места в деятельности предприятия, соответственно разработать проект мероприятий по их устранению, что позволит завоевывать большее количество клиентов, а соответственно увеличивать объем продаж и прибыль предприятия.

Подводя итог, необходимо отметить, что введение на предприятии должности маркетолога является необходимым фактором для дальнейшего успешного и динамичного развития предприятия. Маркетолог будет осуществлять множество различных функций, таких как анализ, разработка ценовой и ассортиментной политики, что в конечном итоге приведет к росту прибыльности предприятия, а также эффективности деятельности и конкурентоспособности.

- Основные требования, предъявляемые заказчиками «ТрансПорт Механизация» являются:Исходя из того, что затраты предприятия ООО «Техником-центр» относятся на увеличение себестоимости, их сокращение является весомым фактором и может привести к увеличению прибыли за счет сокращения себестоимости, что позволит стабилизировать финансовое положение предприятия. Также это будет являться конкурентным преимуществом, так как позволит предоставлять клиентам более гибкую систему скидок, устанавливать более низкие цены, что также будет способствовать повышению конкурентоспособности предприятия, следовательно, росту эффективности деятельности.

- высокое качество оказываемых работ и услуг;

- низкие цены;

- высокая надежность выполненных работ и услуг.

Поэтому к сокращению затрат предприятия ООО «Техником-центр» приведет жесткий контроль за качеством приобретаемых материалов, так как ТМЦ низкого качества вызывают повышенные затраты по их хранению, содержанию.

Кроме того, наличие неиспользуемых материалов низкого качества вызывает замедление оборачиваемости, снижает эффективность использования основных и оборотных средств. Улучшение торгово-оперативной, коммерческой работы будет способствовать снижению затрат.

Предприятию необходимо рассмотреть возможность внедрения дополнительных функций и обязанностей специалистов финансового отдела, которые будет отслеживать качество приобретаемых запасов, а также изучать степень удовлетворенности заказчиков, выявлять резервы повышения качества, изучать причины отклонений.

Все эти мероприятия помогут существенно улучшить эффективность деятельности «ООО «Техником-центр».

3.2. Мероприятия по повышению эффективности работы исследуемого предприятия

В рамках механизма финансового оздоровления ООО «Техником-центр» предлагается разработать проект мероприятий по снижению затрат компании в целях увеличения прибыльности деятельности.

Рассмотрим более подробно одно из основных направлений снижения затрат для предприятия ООО «Техником-центр» — снижение расходов на содержание, хранение запасов и выполним расчет эффективности предлагаемых мероприятий.

Предприятию необходимо проанализировать возможность создания отдела, который будет отслеживать качество производимых работ и закупаемых материалов, анализировать потребительский спрос на работы и услуги предприятия, степень удовлетворенности заказчиков, выявлять резервы повышения качества, изучать причины отклонений.

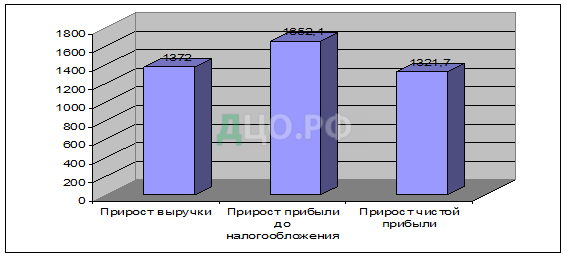

Произведем расчет дополнительной прибыли за планируемый год, предполагая, что комплексы мероприятий были внедрены с начала года. От реализации данного проекта получит 1372 тыс. руб. выручки. При этом у предприятия возникнут расходы 519,9 тыс. руб., и сократятся расходы на 800 тыс. руб.

Таким образом, реализация данного проекта приведет к снижению расходов на 280,1 тыс. руб. (800 тыс. руб. – 519,9 тыс. руб.), в результате предприятие получит дополнительную прибыль в сумме 1652,1 тыс. руб. (1372 тыс. руб. + 280,1 тыс. руб.). Прирост налога на прибыль составит 330,4 тыс. руб. (1652,1*20%), прирост чистой прибыли составит 1321,7 тыс. руб. Сведем данный расчет в таблице 15.

Таблица 15 Расчет экономического эффекта

| Наименование показателя | Сумма, тыс. руб. |

| 1. Изменение выручки от реализации продукции | 1372 |

| 2. Возникающие расходы | 519,9 |

| 3. Снижение расходов | 800 |

| 4. Эффект от внедрения (сокращение затрат = стр.3 – стр.2) | 280,1 |

| 5. Дополнительная прибыль (стр. 1+ стр.4) | 1652,1 |

| 6. Прирост налога на прибыль (стр.5 *20%) | 330,4 |

| 7. Прирост чистой прибыли (стр.5 –стр.6) | 1321,7 |

Так как приводят не только к снижению затрат, а соответственно и себестоимости, но и росту прибыли предприятия, что является важным фактором повышения эффективности деятельности, так как дополнительная прибыль может быть направлена на развитие новых направлений деятельности, приобретения современного, качественного оборудования (табл. 15. и рис. 5).

Таким образом, предложенные организации мероприятия по снижению затрат будут способствовать повышению эффективности деятельности и стабилизации финансового положения.

3.3. Прогнозные показатели развития при реализации проектных предложений

В прогнозный баланс закладывается 3-процентный уровень рентабельности продаж по чистой прибыли. Увеличение объема продаж не требует роста внеоборотных активов.

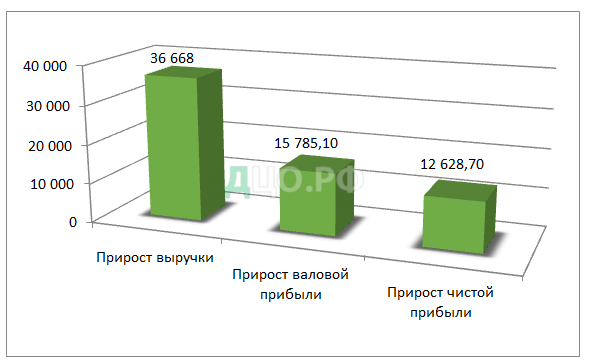

Произведем оценку совокупного эффекта от всех предложенных мероприятий. Расчет представим в таблице 16.

Таблица 16 Совокупный эффект от предлагаемых мероприятий

| Наименование показателя | Проект 1 | Проект 2 | Проект 3 | Итого |

| 1. Изменение выручки от реализации продукции | 27 676 | 1372 | 7620 | 36 668 |

| 2. Возникающие расходы | 770 | 519,9 | 2005 | 3 294,9 |

| 3. Прирост себестоимости | 25 176 | 25 176 | ||

| 4. Снижение себестоимости | 218,6 | 800 | 3597 | 4 615,6 |

| 3. Дополнительная прибыль | 4 921 | 1652,1 | 9212 | 15 785,1 |

| 4. Прирост налога на прибыль | 984 | 330,4 | 1842 | 3 156,4 |

| 5. Чистый прирост прибыли | 3 937 | 1321,7 | 7370 | 12 628,7 |

Таким образом, предложенный план мероприятий по финансовому оздоровлению для предприятия ООО «Техником-центр» являются высоко эффективными, так как приводят к приросту прибыли на 12 628,7 руб., а также позволяют стабилизировать финансовое положение за счет снижения затрат, ликвидации не рентабельных видов деятельности, создания отдела анализа.

Производитель как личность соотносит в себе предложения и деятельность, которые в свою очередь характеризуются соотношениями следующих пар элементов маркетинговой системы: стандартом и единицей труда, потребительской группой и случаем обслуживания, профессиональной группой и стоимостью труда. Система предложений и деятельности связана с системой клиента элементом сделки (цели) (блок-схема 9).Деятельность производителя услуг — особый вид человеческой деятельности, обусловленный профессиональными особенностями. Предложения и рекомендации, конкретные формализованные действия производителя, соответствующие определенным стандартам, сочетаются с такими понятиями человеческих взаимоотношений, как чуткое, гуманное, бережное отношение к клиенту. Производственная этика является одной из характеристик деятельности.

Таким образом, рассмотрев соотношения элементов системы потребностей и спроса клиента, предложений и деятельности производителя, (соответствие потребностей и предложений по их удовлетворению), получаем блок-схему системы, в которой логически посредством связей соответствующих элементов соотнесены спрос клиента и деятельность производителя.

Для этого необходимо постоянно отслеживать динамику объема собственного капитала, рассматривать изменение его структуры и причины этих изменений, оценивать внутренние и внешние источники формирования собственных ресурсов, их соотношение, оценивать их достаточность, а также качество.

Для дальнейшего развития предприятия ООО «Техником-центр», прежде всего, необходимо повысить эффективность управления собственным капиталом.

Для этого нужно не только обеспечить эффективность использования уже накопленной части собственного капитала, но и выгодно формировать собственные финансовые ресурсы, обеспечивающие развитие предприятия в будущем.

ЗАКЛЮЧЕНИЕ

В выпускной квалификационной работе на основе теоретических и методических подходов к анализу финансово — хозяйственной деятельности были выявлены особенности финансового управления предприятием ООО «Техником-центр» и разработан комплекс мероприятий, направленных по повышению эффективности работы исследуемого предприятия.

В работе были рассмотрены различные методики определения хозяйственной деятельности организации. С нашей точки зрения наиболее приемлемой является оценка финансовой устойчивости с помощью абсолютных и относительных показателей.

В ходе исследования, проведенного в рамках данной выпускной квалификационной работы, изучено понятие, сущность анализа финансово-хозяйственной деятельности организации, как инструмента для принятия управленческого решения и рассмотрены основные показатели, характеризующие финансовое состояние предприятия.Определено, что основной целью анализа финансово-хозяйственной деятельности является получение максимального числа ключевых показателей, дающих объективную и точную картину финансового состояния предприятия.

Установлено, что основным источником диагностики необходимости финансового оздоровления является финансовая отчетность.

Рассмотрены основные виды анализа:

- перспективный (прогнозный) анализ;

- оперативный анализ;

- текущий (ретроспективный) анализ по итогам деятельности за тот или иной период.

Изучены основные методы анализа:

- горизонтальный анализ;

- вертикальный анализ;

- трендовый анализ;

- метод финансовых коэффициентов;

- сравнительный анализ;

- факторный анализ.

В аналитической части работы изучена характеристика деятельности предприятия ООО «Техником-центр», рассмотрены основные виды и цель деятельности.

Проведена оценка эффективности всех предложенных мероприятий. Установлено, что предложенный проект мероприятий по укреплению финансового положения для предприятия ООО «Техником-центр» являются высокоэффективными, так как приводят к приросту прибыли на 12 628,7 тыс. руб.На первом этапе выполнен анализ внешней и внутренней среды. Выяснено, что внешняя среда оказывает достаточно сильное влияние на деятельность предприятия, но в большей степени предприятие зависит от экономических и технологических факторов.

Так же в качестве основных направлений улучшения финансового состояния предприятию ООО «Техником-центр» рекомендуется использовать следующие:

Необходимо совершенствовать систему управления оборотными активами, в частности разработать комплекс мероприятий, направленных на ускорение оборачиваемости текущих активов:

- увеличить объем продаж путем увеличения разумного снижения цен, через систему скидок и т.д.;

- наладить более тесные контакты с поставщиками сырья и материалов, тщательно их отбирать с целью улучшения материально-технического снабжения;

- усовершенствовать систему расчетов на предприятии;

- рассматривать наиболее выгодные условия оплаты и т.д.

Необходимо разработать комплекс мероприятий по управлению дебиторской задолженностью.

В частности, уделить большое внимание отбору потенциальных покупателей: проверить соблюдение ими платежной дисциплины в прошлом, по возможности оценить платежеспособность, финансовое состояние и устойчивость клиентов и др.

Для повышения ликвидности организации «Техником-центр» необходимо создать некоторый резерв безопасности и периодически осуществлять контроль за ритмичностью платежей, которые обеспечивают стабильность значений коэффициентов ликвидности.

Поскольку финансовая устойчивость предприятия ООО «Техником-центр» характеризует его способность осуществлять хозяйственную деятельность преимущественно за счет собственных средств при сохранении платежеспособности, то следует сократить долю заемных средств и увеличить долю собственного капитала.

- В перспективе предприятию ООО «Техником-центр» необходимо стремиться к росту рентабельности продаж, например, за счет обеспечения правильного варьирования прибылью. Рентабельность может быть увеличена за счет мероприятий по увеличению выручки и снижению затрат.

- Для дальнейшего развития предприятия ООО «Техником-центр», прежде всего, необходимо повысить эффективность управления собственным капиталом.

Для этого нужно не только обеспечить эффективность использования уже накопленной части собственного капитала, но и выгодно формировать собственные финансовые ресурсы, обеспечивающие развитие предприятия в будущем.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Нормативная литература:

- Гражданский кодекс РФ (часть вторая) от 26.01.1996 №14-ФЗ // СЗ РФ. -29.01.1996. -№5, ст. 410.

- Налоговый Кодекс Российской Федерации: в 2-х ч. – Москва:, 2011. – 568 с.

Литература:

- Ефимова, О. В. Анализ финансовой отчетности / О. В. Ефимова, М. В. Мельник. – М.: Омега-Л, 2014. – 325 с.

- Ковалев, В. В. Финансы предприятий: учебник / В. В. Ковалев, Вит. В. Ковалев. – М.: Изд-во Проспект, 2013. – 289 с.

- Ковалева, А. М. Анализ хозяйственной деятельности предприятий / А.М. Ковалева, М. Г. Лапуста, Л. Г. Скамай. – М.: Инфра-М, 2012. – 209 с.

- Колчина, Н. В. Финансовый менеджмент: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и управления / Н. В. Колчина, О. В. Португалова, Е. Ю. Макеева; под ред. Н. В. Колчиной. – М.: ЮНИТИ-ДАНА, 2013. – 464 с.

- Лапуста, М. Г. Предпринимательство: Учебник / М. Г. Лапуста. – М.: Инфра-М, 2013. – 543 с.

- Павлова, Л. Н. Анализ хозяйственной деятельности предприятий: Учеб. пособие. — 2-е изд., перераб. и доп. / Л. Н. Павлова. – М.: ЮНИТИ-ДАНА, 2012. – 458 с.

- Раицкий, К. А. Экономика предприятия: Учебник для вузов. – 2-е изд. / К. А. Раицкий. – М.: Информационно-внедренческий центр «Маркетинг», 2012\5. – 696 с.

- Райзберг, Б. А. Современный экономический словарь. – 2-е изд., исправ. / Б. А. Райзберг, Л. Ш. Лозовский, Е. Б. Стародубцева. – М.: ИНФРА-М, 2011. – 215с.

- Савицкая, Г. В. Анализ хозяйственной деятельности предприятия: Учебник. – 4-е изд. перераб. и доп. / Г. В. Савицкая. – М.: ИНФРА-М, 2012. – 512 с.

- Савицкая, Г. В. Теория анализа хозяйственной деятельности: Учебник для вузов. – 2-е изд. / Г. В. Савицкая. – М.: ИНФРА-М, 2011. – 354 с.

- Селезнева, Н. Н. Финансовый анализ. Управление финансами: Учеб. пособие для вузов. – 2-е изд., перераб. и доп. / Н. Н. Селезнева, А. Ф. Ионова. – М.: ЮНИТИ-ДАНА, 2013. – 456 с.

- Тихомиров, Е. Ф. Финансовый менеджмент: Управление финансами предприятий: учебник для студ. вузов / Е. Ф. Тихомиров. – М.: Издательский центр «Академия», 2013. – 384 с.

- Учет по новому Плану счетов: Разъяснения и рекомендации. Типовые проводки / Под редакцией И.Д. Юцковской. — М.: ИД ФБК-ПРЕСС, 2009. – 201 с.

- Финансовый менеджмент: Учебник для вузов / под ред. акад. Г. Б. Поляка. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2013. – 527 с.

- Шеремет, А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа: Учебное пособие. – М.: ИНФРА-М, 2013. – 488 с.

- Экономика предприятия (фирмы): Учебник / Под ред. проф. О. И. Волкова и доц. О. В. Девяткина. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2012. – 601 с.

Статьи:

- Байбурина, Э. Р. Методы анализа интеллектуального капитала для современного устойчивого развития компании // Корпоративные финансы. — 2012. — № 3. — С. 85-101.

- Гурков, И. Б. Конкурентоспособность и инновационность российских промышленных предприятий: взаимосвязи и влияние государственной экономической политики (по результатам массового опроса руководитетыс.руб. промышленных предприятий) // Вопросы экономики. — 2010. — №2. – С. 54-58.

- Дятлов, А. Н. Анализ хозяйственной деятельности предприятий // Бизнес-образование. — 2013. — № 2 — С. 49-64.

- Емельянов, А. М. Анализ хозяйственной деятельности предприятий. / А. М. Емельянов, Е. А. Шакина // Корпоративные финансы. — 2013. — № 4. — С. 79-87.

- Левчаев, П. А. Инновационная направленность роста российского бизнеса // Финансы и кредит. – 2014. – № 34. – С. 24-30.

- Максименко, О. Анализ хозяйственной деятельности предприятий// Финанс. – 2015. — №10. — С. 42-44.

- Трифилова, А. Оценка инвестиционного потенциала предприятия с учетом его финансовой устойчивости // Инвестиции в России. — 2013. — № 7. – С.40-43.

- Третьяк, О.А. Анализ хозяйственной деятельности предприятий // Российский журнал менеджмента. – 2013. — № 3. — С. 61-64.

- Ходарев, А. Как привлечь заемные средства // Генеральный директор. – 2014. — №3. – С 37-41.

- Шульга, А. Как управлять финансами в условиях кризиса // Генеральный директор. – 2013. — №12. – С 30-33.

Электронные ресурсы:

- Бизнес – справочник. – Режим доступа: http://www.gde24.ru

- Официальный сайт журнала «Финансовые исследования». — Режим доступа: http://www.finis.rsue.ru

- Портал «Бухгалтерский учет и налоги». – Режим доступа: http://www.businessuchet.ru

- Центр юриспруденции и бухгалтерского учета. – Режим доступа: http://www.jbcentr.ru

- Журнал «Экономический анализ: теория и практика».

- Журнал «Аудит и финансовый анализ»