СОДЕРЖАНИЕ

Введение………………………………………………………………………

1. Аналитическая часть…………………………………………

1.2. Общая характеристика страховой компании ЗАО «Макс»……………

1.3. Анализ конъюнктуры рынка страховой деятельности……………………

1.4. Анализ хозяйственной деятельности страховой компании ЗАО «Макс»……

1.5. Организационно-экономическая характеристика обязательного страхования гражданской ответственности владельцев транспортных средств……………

1.6. Выводы по аналитической части………………………………

2. Обоснование проектных решений по автоматизированному решению экономико-информационных задач…………………………………………

2.1. Моделирование бизнес-процессов обязательного страхования автогражданской ответственности

2.2. Обоснование выбора задач, входящих в комплекс……………….

2.3. Обоснование проектных решений по информационному обеспечению комплекса задач………………………

2.4. Обоснование проектных решений по технологии сбора, передачи, обработки и выдачи информации…………

2.5. Обоснование проектных решений по программному обеспечению комплекса задач……

2.5.1. Обоснование необходимости использования вычислительной техники и создания АРМ для решения данного комплекса задач…………………

3. Проектная часть…………………………………………………………

3.1. Информационное обеспечение комплекса задач………………………

3.1.1. Инфологическая (информационная) модель (схема данных) и ее описание…

3.1.2. Используемые классификаторы и системы кодирования………

3.1.3. Нормативно-справочная информация. Характеристика входной и результатной информации…

3.2. Формализация расчетов (алгоритмы расчета и решения задач)…

3.2.1. Структурная схема использования комплекса программ (дерево диалога)…

3.3. Технологическое обеспечение………………………………………

3.3.1 Организация технологии сбора, передачи, обработки и выдачи информации.

3.3.2. Схема технологического процесса сбора, передачи, обработки и выдачи информации

3.4. Программное обеспечение комплекса задач………

3.4.1. Общие положения…………

3.4.2. Структурная схема пакета (дерево вызова процедур и программ)…

3.4.3. Описание программных модулей………………………………

3.5. Выбор и обоснование технических средств……

3.6. Выводы по проектной части………………………

4. Экономическое обоснование проекта……………………………

5. Безопасность жизнедеятельности……………………

Заключение…………………………………………

Библиография………………………………………

Введение

Страхование как система защиты имущественных интересов граждан, организаций и государства является необходимым элементом современного общества. Оно предоставляет гарантии восстановления нарушенных имущественных интересов в случае природных и техногенных катастроф, и иных непредвиденных явлений. Страхование позволяет не только возмещать понесенные убытки, но и является одним из наиболее стабильных источников финансовых ресурсов для инвестиций. Все это определяет стратегическую позицию страхования в странах с развитой рыночной экономикой. В современной России важной задачей является становление цивилизованного страхового рынка [9].

В условиях перехода к рыночной экономике страхование при¬надлежит к числу наиболее быстро развивающихся отраслей хозяй¬ственной деятельности. Рыночная экономика, и, прежде всего него¬сударственный сектор народного хозяйства, предъявляет спрос на различные виды страхования, так как частная собственность, в отли¬чие от государственной, нуждается во всеобъемлющей страховой за¬щите. Она не имеет за своей спиной финансовых гарантий со сторо¬ны государства и хочет обезопасить себя от последствий возможных рисков.

По своей сути страхование представляет собой создание целевых фондов денежных средств, предназначенных для защиты имущественных интересов населения в частной и хозяй¬ственной жизни от стихийных бедствий и других непредвиденных, случайных по своей природе чрезвычайных событий, сопровождаю¬щихся ущербами [10].

Страховой фонд как экономическая категория представляет собой резерв материальных или денежных средств, предназначенный для возмещения ущербов.

На макроэкономическом уровне страхование выполняет следующие функции:

• Обеспечения непрерывности общественного воспроизводства;

• Освобождения государства от дополнительных расходов;

• Стимулирования научно-технического прогресса;

• Защиты интересов пострадавших лиц в системе отношений

гражданской ответственности;

• Концентрации инвестиционных ресурсов и стимулирования

экономического роста.

В России, несмотря на все сложности становления рыночных отношений, формируется круг крупных страховых компаний. До сих пор продолжается тенденция по увеличению их удельного веса на российском страховом рынке. Одно из ведущих мест среди первых ста по величине компаний занимает Московская Акционерная Страховая Компания ЗАО «Макс». При осуществлении страховой деятельности ЗАО «Макс» основное внимание уделяет индивидуальному подходу к каждому клиенту и неукоснительному выполнению всех взятых на себя обязательств. При разработке и внедрении новых страховых продуктов специалисты компании руководствуются принципом их соответствия потребностям клиента по удобству условий, доступности тарифов и качеству сервиса [12].

Целью дипломного проекта является повышение эффективности работы страховой компании ЗАО «Макс» путем создания информационной системы для сбора, учета, хранения, передачи, обработки, оформления и выдачи страховых документов. А также для создания информационной клиентской базы данных.

Так как СК «Макс» стремится занять лидирующее положение на страховом рынке России. Планируется разработать программный продукт по автострахованию гражданской ответственности, направленный на улучшение качества работы с клиентами за счет автоматизации продаж страховых полисов, а также на автоматизацию учета договорной деятель¬ности.

Методика проектирования информационной системы для страховой компании «Макс» будет включать в себя следующие шаги:

1. Постановка технического задания на создание информационной системы предназначенной для хранения и обработки данных;

2. Проведение анализа предметной области деятельности страховой компании «Макс» с целью выделения бизнес-процессов выбранных для автоматизации;

3. Моделирования бизнес-процессов и информационной структуры;

4. Разработка структуры базы данных для хранения информации о клиентах, застраховавших свое транспортное средство;

5. Создание программы, с помощью которой осуществляется управление данными;

6. Определение характеристик информационной системы и её эффективности;

7. Тестирование информационной системы;

8. Составление инструкций пользователя.

Разрабатываемая информационная система СК «Макс» должна устранить все недостатки ведения страховой деятельности путем снижения затрат и увеличения объема страхования.

1. Аналитическая часть

1.1 Общая характеристика страховой компании ЗАО «Макс»

Закрытое акционерное общество «Московская акционерная страховая компания» (ЗАО «Макс») зарегистрирована 13 марта 1992 года, регистрационный номер — 9055 по реестру Московской регистрационной палаты, лицензия № 0950-Д Министерства Финансов РФ на право проведения страховой деятельности. Основные направления деятельности — личное страхование (включая страхование лекарственного обеспечения, обязательное и добровольное медицинское страхование), страхование жилого фонда и нежилых помещений, другие виды имущественного страхования, страхование ответственности, в том числе страхование гражданской ответственности эксплуатирующих организаций — объектов использования атомной энергии и предприятий — источников повышенной опасности, страхование ядерных рисков, автострахование (страхование автомобилей (КАСКО), обязательное страхование гражданской ответственности автовладельцев), страхование грузов, страхование строительно-монтажных рисков, агрострахование, страхование залогового имущества.

ЗАО «Макс» является универсальной страховой компанией с 14 — летней историей работы на страховом рынке. На сегодняшний день компания «Макс» — это одни из крупнейших страховых организаций России со своим легко узнаваемым почерком ведения бизнеса. Безукоризненная репутация, финансовая надежность, обязательность и профессионализм персонала, уникальность страховых программ и проектов делают сотрудничество с компанией наиболее оптимальным и оправданным.

Московская Акционерная Страховая Компания ЗАО «Макс» с 1993 года и по настоящее время неизменно входит в десятку крупнейших, наиболее стабильно развивающихся страховых обществ России. Она активно развивает свою деятельность в субъектах Российской Федерации. В настоящее время 66 филиалов и 132 представительства компании «Макс» работают практически во всех крупных городах России. Отлаженные региональные связи, высокая квалификация специалистов, технологичные страховые программы позволяют предоставлять клиентам компании страховую защиту в любом регионе РФ и сопровождать договоры страхования по всей России.

Страховая группа «Макс» обеспечивает комплексную страховую защиту, полученные лицензии позволяют проводить операции по 79 видам страхования. А 6000 страховых программ разработанных специалистами компаний, делают возможным учесть любые пожелания клиентов.

ЗАО «Макс» уделяет большое внимание развитию и поддержанию долгосрочных взаимоотношений с каждым клиентом – и с частным лицом, и с крупной организацией. Также компания рассматривает страхование как форму создания для граждан благоприятной среды безопасности путем защиты их собственности, здоровья и финансовых интересов, как цивилизованный способ снижения рисков, связанных с ведением бизнеса, как важнейший механизм привлечения инвестиций в национальную экономику.

Миссия страховой компании «Макс» — обеспечить жизненную уверенность, стабильность бизнеса и охрану здоровья гражданам России, страховая компания берет на себя все экономические, имущественные и другие риски. Стратегическая цель СК «Макс» — занять лидирующее положение на страховом рынке России.

В рамках осуществления миссии и стратегической цели ЗАО «Макс» гарантирует:

• Клиентам – высочайшее качество обслуживания, индивидуальный подход, учет интересов каждого страхователя.

• Партнерам – взаимовыгодное сотрудничество.

• Сотрудникам – возможность реализации их жизненных целей, уверенность в будущем, профессиональный рост.

Бизнес компании ЗАО «Макс» направлен на укрепление российской экономики, а также на обеспечение роста авторитета России в мировом сообществе.

Акционерами компании «Макс» являются более 100 ведущих предприятий атомной энергетики и промышленности, машиностроения, строительной и других отраслей, среди которых крупнейшие предприятия атомно-машиностроительного комплекса — Московский завод полиметаллов, ПО «Машиностроительный завод» (г. Электросталь Московской обл.), ЗАО «Концерн ТВЭЛ», НПО «Красная Звезда», Уральский электрохимический комбинат, ведущие коммерческие банки, общественные организации.

Опыт страхования ЗАО «Макс» имеет с 1992 года — личного и имущественного страхования (лицензии №217 и №565), а также добровольного медицинского страхования. С 1994 года – добровольного и обязательного страхования от несчастных случаев и болезней, страхование гражданской ответствен¬ности. С 1995 года – автострахование, добровольное страхование грузов, страхование ядерных рисков и страхование строительно-монтажных рисков.

Компанией «Макс» установлены партнерские отношения с крупнейшими банками России. Соглашения о сотрудничестве в области страхования залогов имущества подписаны со следующими финансовыми учреждениями: Сбербанком РФ, Внешторгбанком, МДМ-Банком, Газпромбанком, Росбанком, БИН-Банком, банком «Возрождение», банком «Столичное кредитное товарищество», Россельхозбанком, «Тусар-Банком» и другими.

Крупными корпоративными клиентами компании ЗАО «Макс» являются: ОАО ТВЭЛ, ОАО «Аэрофлот», Государственный таможенный комитет РФ, ОАО «Машиностроительный завод», ОАО «Техснабэкспорт, Ангарский электролизный химический комбинат, ОАО ВНИСТ, ГП «Московский завод полиметаллов», ЗАО «Атомстройэскпорт», ООО «Биотэк», ФГУП «Красная звезда», ФГУП «Горно-химический комбинат», ОАО «Тензор», ФГУ Российский научный центр «Курчатовский институт», ФГУП «Приборостроительный завод», ЗАО «РОСТЭК-Гарант», ГНЦ «Институт физики высоких энергий», ОАО «Новосибирский завод химконцентратов», Уральский электрохимический комбинат, НПО «Луч», Концерн «Росэнергоатом», Управление МНС РФ по г. Москве, ООО «Русский Алюминий»

В 2005 году более 50 тысяч предприятий и организаций заключили с ЗАО «Макс» договоры страхования.

У ЗАО «Макс» также есть клиенты Федерального уровня: Государственная Дума РФ; Министерство иностранных дел РФ; Фонд Социального страхования РФ; Пенсионный фонд РФ и 60 его отделений по всей территории РФ; Федеральная таможенная служба; Судебный департамент при Верховном суде РФ; Верховный суд Российской Федерации; Федеральная служба охраны Российской Федерации; Федеральное агентство по атомной энергии Российской Федерации.

Страховая компания «Макс» одна из первых в России начала внедрять в практическую деятельность обязательное и добровольное медицинское страхование. Медицинская Акционерная Страховая Компания «Макс-М» является дочерней СК «Макс», она зарегистрирована в 1994 году. Филиалы компании работают в 22 регионах России. В настоящее время полис СК «Макс-М» имеет каждый восьмой россиянин — это более 18 миллионов застрахованных по ОМС. По программам медицинского страхования численность застрахованных Группой в регионах России превышает 4 миллиона человек. Компании «Макс» и «Макс-М» являются признанными лидерами в медицинском страховании, как по числу застрахованных по программам добровольного и обязательного медицинского страхования, так и по величине собранных страховых премий.

Страховая компания «Макс» гарантируют организацию высококлассной, отвечающей всем требованиям международных стандартов страховой защиты по самому широкому спектру видов страхования. Для физических лиц страхуются любые возможные риски, можно застраховать: автомобиль, гражданскую ответственность автовладельца (ОСАГО), здоровье взрослых и детей, жилище — квартиры и дома, отделку помещений, ипотеку, домашнее имущество, строения, свою жизнь, и жизнь родственников, маломерное судно, от несчастного случая, туристическую поездку, в том числе спортсменов и т.д. Для юридических лиц также представлен самый широкий спектр программ комплексной страховой защиты предприятий и организаций. Помимо медицинского обслуживания персонала СК «Макс» застрахует все возможные риски предприятия, от страхования имущества и финансовых рисков, до грузоперевозок.

Основными продуктами СК «Макс» являются:

• Автострахование: КАСКО (конкурентные тарифы); ОСАГО (комфортные условия для заклю¬чения и перезаключения договоров); ДСАГО (комфортные условия для заключения и перезаключения договоров); «4 х 4» программа страхования внедорожников (уникальна тем, что предлагает клиентам минимальный тариф страхования — 4% от стоимости автомобиля-внедорожника);

• Имущественное страхование: программа льготного страхования жилья (простота, доступность и низкая стои¬мость страхового полиса); «Загородный дом» (гибкие тарифы, доступность для различных категорий населения).

Для индивидуальных клиентов, в сети офисов и территориальных представительств компаний в Москве или в филиалах в регионах созданы все условия для заключения договоров по личному и имущественному страхованию. Став совсем недавно активно развивать автострахование, всего лишь за два года «Макс» вошел в десятку крупнейших автостраховщиков России.

ЗАО «Макс» всегда уделял особое внимание разработке и реализации страховых проектов и страховых услуг, являющихся социально значимыми для населения.

Оформить договор страхования компании «Макс» можно на всей территории России.

Солидный портфель страховых услуг и репутация надежного партнера, значительные страховые резервы и практический опыт деятельности, кадровый состав, явились основой успешной деятельности и неукоснительного выполнения обязательств Компанией перед своими партнерами и клиентами.

Труд страховой компании «Макс» направлен на стимулирование роста и развитие национальной промышленности и экономики [21].

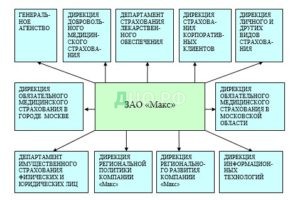

Организационная структура страховой компании «Макс» представлена на рисунке 1.1.

Рис. 1.1. Организационная структура ЗАО «Макс».

Высшим органом управления ЗАО «Макс» является общее собрание акционеров. Возглавляет СК «Макс» Генеральный директор. Он является единоличным исполнительно-распорядительным лицом Общества, который возглавляет дирекции, представляет во вне интересы Общества и действует от его имени без доверенности. В компетенцию Генерального директора входит совершение всякого рода сделок; выдача доверенностей; утверждение структуры, штатного расписания, должностных инструкций сотрудников компании, положений о филиалах; подписание приказов и указаний, обязательных для исполнения всеми работниками компании. Генеральный директор решает в основном управленческие вопросы, а также вопросы стратегического характера. Он контролирует деятельность всех филиалов и решает вопросы движения финансовых потоков.

Структура управления СК «Макс» изображена на рисунке 1.2.

Генеральный Директор,

Член Совета Директоров,

Председатель Правления Общества

Заместитель Председатель Главный

Генерального Совета Директоров бухгалтер

Директора

Генеральное агенство, Дирекции, Департаменты Бухгалтерия

и филиалы компании

Страховые агенты

Рис. 1.2. Структура управления ЗАО «Макс».

Постоянно действующим исполнительным органом является дирекция, выраженная Генеральным агентством. Она осуществляет текущее руководство деятельности компании, непосредственно подчинена Генеральному директору и подотчетна общему собранию акционеров. К компетенции Дирекции относятся вопросы текущей финансово-хозяйственной деятельности, не отнесенные к компетенции собрания акционеров.

1.2 Анализ конъюнктуры рынка страховой деятельности

Как известно, во многих странах мира страхование стало неотъемлемой чертой цивилизованной жизни. В странах с развитой рыночной экономикой страхование яв-ляется стратегическим сектором экономики. Услугами страховых компаний пользуются частные лица, государственные и коммерческие структуры, бизнесмены, крупные корпорации. Именно поэтому страхование является одним из самых мощных финансовых институтов и играет важную роль в социально-экономической жизни своих стран.

Особенность страхования как финансовой услуги состоит в том, что для него характерна замкнутая раскладка ущерба в рамках данного создаваемого страхово¬го фонда (Рис. 1.3).

Рис. 1.3. Схема замкнутой раскладки ущерба в страховом фонде.

Средства этого фонда расходуются для компенсации ущербов только его участников. Таким образом, страхование основано на предпосылке, что число страхователей, попавших в страховой слу¬чай, существенно меньше общего числа участников страхового фон¬да, регулярно выплачивающих взносы. При этом страхователь имеет право на страховую выплату только при условии наступления страхо¬вого случая. В имущественном страховании это означает, что страхователь не может требовать обратно свои деньги, вы¬плаченные в виде страховой премии в течение многих лет, даже если страховой случай не наступает. Но даже в этом случае его затра¬ты не напрасны. Он покупает страховую услугу, суть которой двойст¬венна. С одной стороны, это освобождение клиента от риска. С дру¬гой стороны, это обязательство страховой компании выплатить страховое возмещение в случае наступления страхового события, вы¬званного определенными договором причинами [11].

Многообразие предметов страхования предопределяет различие объектов страхования. Так, в соответствии с российским страхо¬вым законодательством выделяются три отрасли страхования: лич¬ное, имущественное, страхование ответственности (Рис. 1.4).

Рис. 1.4. Классификация отраслей страхования по объектам страхования.

Российское законодательство выделяет 16 лицензируемых ви¬дов страховой деятельности в рамках отраслей страхования, в том числе и перестрахование (Табл. 1.1).

Таблица. 1.1

Классификация лицензируемых видов страхования в Российской Федерации

| Отрасль страхования

|

Виды страховой деятельности

|

| Личное страхование

|

1. Страхование жизни

2. Страхование от несчастных случаев 3. Медицинское страхование

|

| Имущественное страхование

|

4. Страхование средств наземного транспорта

5. Страхование средств воздушного транспорта 6. Страхование средств водного транспорта 7. Страхование грузов 8. Страхование других видов имущества, кроме 9. Страхование финансовых рисков

|

|

Страхование ответственности

|

10. Страхование гражданской ответственности владельцев автотранспорта11. Страхование гражданской ответственности перевозчика 12. Страхование гражданской ответственности 13. Страхование профессиональной 14. Страхование ответственности 15. Страхование иных видов гражданской 16. Перестрахование |

При переходе к рыночной экономике потребность в страховании резко возрастает, создавая основу для быстрого развития страхового рынка.

Важным этапом в развитии страхования в России явилось вступление в силу с 1 января 1993 г. Закона «О страховании», который заложил основу для формирования полноценной юридической базы, необходимой для функционирования национального страхового рынка. Вступление в силу с марта 1996 г. второй части Гражданского кодекса РФ [7], в которой глава 48 посвящена отношениям в области страхования, еще более укрепило эту базу. В результате в России были созданы многочисленные страховые организации различных организационно-правовых форм, сформировались основы страхового надзора и системы государственного регулирования страховой деятельности.

О развитии страхового рынка в России можно судить, прежде всего, рассмотрев динамику объема поступлений и выплат страховой премии (Табл. 1.2).

Таблица 1.2.

Объемы и структура страхового рынка России за 2004 г.

| Показатели | Абсолютный показатель,

млрд. рублей |

Удельный вес добровольного страхования в общих объемах, % | Структура добровольного страхования, % |

| Поступления, всего | 300,4

|

100 | |

| Добровольное страхование | 238,4 | 79,4 | 100 |

| В том числе страхование: | |||

| жизни | 104,0 | 43,6 | |

| от несчастного случая и добровольное медицинское (ДМС) | 32,1 | 13,5 | |

| имущества | 90,1 | 37,8 | |

| ответственности | 12,2 | 5,1 | |

| Выплаты, всего

|

231,6 | 100 | |

| Добровольное страхование | 172,5 | 74,5 | 100 |

| В том числе страхование: | |||

| жизни | 136,2 | 79,0 | |

| от несчастного случая и ДМС | 19,8 | 11,5 | |

| имущества | 14,7 | 8,5 | |

| ответственности | 1,8 | 1,0 |

Отношение объема собираемых страховых премий к ВВП составило в 2003 г. 3%, а в 2004 г. сократилось до 2,7%. Для сравнения отметим, что в странах с развитой рыночной экономикой этот показатель составляет 8—10% от ВВП.

Состояние российского страхового рынка характеризуется несколькими основными тенденциями.

- Существенные изменения в структуре страховой деятельности. Важным фактором роста объемов и изменения структуры страхового рынка стало введение в середине 2004 года обязательного страхования автогражданской ответственности.

- Начало процессов капитализации на страховом рынке. В 2003 году крупнейшие страховые компании показали в своих отчетах прибыль. Суммарная чистая прибыль 50 ведущих компаний составила 1,3 млрд руб. Совокупный уставный капитал страховщиков составил 27,3 млрд руб., что на 84,5% выше показателей 2002 г. Страховые резервы достигли 88,5 млрд руб. Прирост страховых резервов равен 74,2%, что существенно опережает прирост страховых взносов (60,9%). До сих пор страховые премии росли быстрее, чем страховые резервы, что служило признаком преобладания возвратных страховых схем, которые не нуждаются в формировании резервов.

- Тенденции концентрации капитала и раздела рынка. Несмотря на значительное количество страховых компаний, уровень конкуренции на страховом рынке нельзя признать высоким. Фактические показатели свидетельствуют о высоком уровне монополизации этого рынка, который к тому же возрастает. По данным Министерства по антимонопольной политике РФ, страхование является самой монополизированной отраслью российской экономики. На долю 10 крупнейших страховых компаний приходится 58% рынка по добровольным видам страхования; 50 крупнейших страховщиков собирают более 80% всего объема страховых премий [9].

Приведем анализ основных количественных и качественных тенденций, сложившихся на страховом рынке за последние годы (Табл. 1.3).

Таблица 1.3.

Динамика развития страхового рынка Российской Федерации за последние годы*

| Показатели | Годы | ||||

|

|

2000 | 2001 | 2002 | 2003 | 2004 |

| Число страховых организаций, ед. | 2175 | 2043 | 1493 | 1166 | 1197 |

| Уставный капитал, млн руб | 494,9 | 2427 | 7434,8 | 16041,6 | 37124,0 |

| Страховые взносы, млн руб | 7955,5 | 29056,8 | 43651,9 | 170074,1 | 297737,2 |

| Страховые выплаты, млн руб. | 5136,1 | 23385,4 | 33596,6 | 138566,0 | 201342,5 |

| Коэффициент выплат | 64,6 | 80,5 | 77,0 | 81,5 | 67,6 |

| Балансовая прибыль, млн руб | 642,9 | 1890,9 | 1097,6 | 2352,1 | 3325,8 |

| Балансовый убыток, млн руб | 62,0 | 170,1 | 432,0 | 262,7 | 412,3 |

| Среднедушевые страховые взносы, руб. | 54 | 197 | 297 | 1168 | 2056 |

| Среднедушевые страховые выплаты, руб. | 35 | 158 | 229 | 952 | 1390 |

| Доля страховых взносов в общем объеме ВВП, % | 1,3 | 1,4 | 1,6 | 2,3 | 3,3 |

* Российский статистический ежегодник. – 2004.

Как видно из таблицы, общий объем страховых платежей (взносов) по всем видам страхования за 2004 г. составил 297,7 млрд. руб. По сравнению с 2001 г. он вырос в 1,6 раза, а по сравнению с 2002г. — почти в 6,7 раза. В 2004 г. населению и организациям было выплачено страховщиками 201,3 млрд. руб., что более чем в 1,5 раза превышает страховые выплаты, произведенные в 2001 г., и более чем в 5 раз — по сравнению с 2002 г.

Говоря о структуре страховых взносов по видам страхования, следует отметить, что происходит неуклонное повышение доли добровольного страхования — с 63,6% в 2002 г. до 81,5% в 2003 г. и до 85,8% в 2004 г. Доля обязательного страхования снизилась соответственное 36,4 до 18,5% идо 14,2%*.

Как видно из таблицы, в России в последние годы происходит динамичное развитие страхового бизнеса. Об этом свидетельствует увеличение количества страховых организаций, появление новых видов страхования. Активно развивается также рынок посреднических и дополнительных услуг в области страхования (услуги агентов, брокеров, страховых консультантов, аудиторов).

Вместе с тем следует признать, что за годы рыночных преобразований так и не удалось в полной мере сформировать устойчивый, соответствующий современным потребностям общества рынок страховых услуг. Сдерживающими факторами при этом оказались:

- Существующий уровень платежеспособности и спроса граждан и юридических лиц на страховые услуги и отсутствие у них доверия к страховым организациям;

- Ограничение конкуренции в некоторых секторах рынка страховых услуг и на территориях, в частности путем создания уполномоченных страховых организаций;

- Отсутствие системы мер по совершенствованию законодательства о налогах и сборах в сфере рынка страховых услуг;

- Низкий уровень капитализации страховых организаций, а также неразвитость национального перестраховочного рынка;

- Информационная закрытость рынка страховых услуг, создающая проблемы для потенциальных страхователей при выборе устойчивых страховых организаций;

- Неравномерное развитие региональных страховых рынков.

Принимая во внимание перечисленные проблемы, можно определить и основные направления развития отечественного страхового рынка. Одним из направлений совершенствования и развития страхования является развитие обязательного и добровольного видов страхования.

Развитие страхования невозможно без повышения капиталоемкости страхового рынка. В Концепции определена величина базового уставного капитала в размере, эквивалентном 1 млн. долларов, формируемого в денежной форме к 01.07.2007 г., что позволит повысить финансовые возможности страховых компаний в направлении страхования крупных рисков.

Важным направлением развития страхования является совершенствование налогообложения и регулирования страховой деятельности.

Для эффективного функционирования рынка страховых услуг необходимо создать равные условия для осуществления деятельности всеми страховыми организациями на территории Российской Федерации.

Далее предполагается повышение качества функционирования национальной страховой системы при конкуренции со страховщиками, капитал которых сформирован с участием иностранных инвесторов.

Наконец, необходимо совершенствование государственного надзора за страховой деятельностью в направлении повышения надежности системы страхования посредством установления единых требований и стандартов предоставления страховых услуг, нормативов и показателей платежеспособности и финансовой устойчивости, установления требований к профессиональному уровню участников страхования и т.д. [14].

ЗАО «Макс» основным направлением своей деятельности считает развитие розничных продаж, расширение спектра страховых продуктов, предлагаемых клиентам — физическим лицам, а также создание точек продаж по типу страховых универсамов и приближение услуг к клиенту за счет постоянного роста агентской сети и создания большого количества агентств компании.

В отчетном году были впервые открыты страховые бюро (мини-офисы). Их создание было продиктовано необходимостью повышения эффективности системы продаж с тем, чтобы обеспечить постоянные объемы страховых премий вне зависимости от нестабильной ситуации на рынке. Для этого понадобилось структурировать систему продаж таким образом, чтобы они велись не менее, чем по 12 — 15 направлениям. Такое увеличение количества направлений делает систему продаж наименее подверженной сезонным колебаниям рынка.

Организуя сеть из нескольких десятков мини-офисов, возможно, оптимизировать систему продаж по региональному признаку. Каждая продающая точка имеет определенные пределы продаж, которые напрямую зависят от ее местоположения. Это связано с желанием потребителя покупать продукт в районах, его постоянного пребывания. Поэтому, размещая офисы в различных районах такого мегаполиса, как Москва, ЗАО «Макс» многократно увеличивает количество потенциальных клиентов. Создание сети страховых бюро позволяет также, добиться оптимизации рекламных расходов.

Страховые продукты сегодня как никогда востребованы обществом. Принятие закона об обязательном страховании автогражданской ответственности способствовало повышению потребительской культуры страхования, пониманию необходимости и важности страховой защиты, становлению в России цивилизованных страховых отношений.

СК «Макс» старается улавливать потребности современного страхового рынка, разрабатывая конкретные, отвечающие интересам сегодняшнего дня страховые продукты, предлагая новые каналы продаж, постоянно совершенствуя качество предоставляемых услуг. Благодаря отработанным технологиям страхования компания стала партнером администраций более чем 32 субъектов Российской Федерации.

Важной задачей, стоявшей перед ЗАО «Макс» в отчетном году, было увеличение розничных продаж страховых услуг за счет достижения соотношения в объемах поступлений между розничными продажами и муниципальными программами как 60% на 40%. Для ее решения были открыты 15 пунктов продаж в Москве, 5 территориальных отделов в Московской области — в Наро-Фоминске, Солнечногорске, Дмитрове, Чехове, Шатуре, а также дополнительные офисы продаж в Тучково, Люберцах, Сергиевом Посаде и Троицке. СК «Макс» активно развивает свою агентскую сеть.

Чтобы приблизить страховые услуги к населению, сделать их максимально доступными, «МАКС» в рамках агентского договора с «Почтой России» организовал продажи полисов ОСАГО в 530 отделениях почтовой связи г. Москвы. Новый канал продаж заслужил высокую оценку страхователей, в особенности людей пожилого возраста. Результатом целенаправленной работы Компании по развитию розничных продаж стало двукратное, по сравнению с предыдущим годом, увеличение страховой премии по ним.

В 2006 году одним из приоритетных направлений деятельности компании станет дальнейшее развитие розничных продаж страховых услуг. Для этого планируется в два раза увеличить количество пунктов продаж в Москве и Московской области, а также в граничащих с ней областях. При этом с целью более полного удовлетворения клиентов планируется расширить линейку страховых продуктов. Все это должно привести к росту объема страховой премии на 50%. «Макс» также намерен расширять розничные продажи своих продуктов в крупных городах России, так как они интересны для компании своей развитой инфраструктурой. Недавно специалисты компании приступили к освоению нового сегмента страхового рынка — к страхованию рисков агропромышленного комплекса.

СК «Макс» определила для себя основные перспективы развития на будущее. В 2006 году «Макс» сосредоточит усилия на достижении лидирующего положения на российском рынке страхования. Компания постоянно изучает и анализирует ситуацию на региональных рынках. Являясь лидером розничных продаж, компания намерена и дальше расширять спектр предлагаемых гражданам страховых продуктов. Для этого компании предстоит решить такие задачи, как:

- увеличение номенклатуры и повышение качества продуктового ряда, в том числе и наиболее востребованных, так называемых коробочных продуктов;

- обеспечение анализа ситуации на рынке;

- своевременное изменение тарифной политики компании.

Для эффективного развития розничных продаж необходимо будет совершенствовать механизм мониторинга рынка. Это позволит вносить коррективы в тарифную политику, создавать клиентам комфортные условия и делать продукты компании доступными для любой категории населения.

Компания «Макс» нацелена на расширение клиентской базы юридических лиц. С ЗАО «Макс» уже заключены договоры в области имущественного страхования с Министерством иностранных дел РФ (страхование недвижимости зарубежных представительств) и Фондом социального страхования РФ (страхование недвижимости и имущества). Компания намерена качественной работой доказать свою состоятельность, закрепить позиции в этой страховой сфере и укрепить отношения с клиентами.

В наступившем году получит дальнейшее развитие программа залогового страхования, которая реализуется совместно с партнерами компании: Сбербанком РФ, Внешторгбанком, МДМ-Банком, Росбанком, БИН-Банком, банками «Возрождение», «Столичное кредитное товарищество» и другими.

У компании «Макс» очень много потенциальных конкурентов — на этом рынке работает больше тысячи компаний. Основными конкурентами являются наиболее известные страховые компании как «Альфастрахование», «Ингосстрах», «Росно», «РЕСО-Гарантия», «Росгосстрах», «Московская Страховая Компания», «Спасские Ворота», «Русский мир», «Согласие» и многие другие. С другой стороны, уровень страховой культуры клиента значительно возрос. Страхователь стал грамотным и более требовательным. А потому «Макс» ориентируется на качество обслуживания. Для потребителя это, прежде всего, минимум времени, которое приходится тратить на заключение договора, урегулирование страховых случаев, получение причитающихся выплат.

Страховую компанию «Макс» от других страховщиков отличают конкурентные преимущества. Это 18 миллионов клиентов, филиалы и представительства во всех регионах страны, широкое участие обеих компаний в государственных программах [21].

СК «Макс» заключены соглашения о сотрудничестве по различным видам страхования с администрациями городов Приволжского федерального округа, Москвы, Твери, Ростова-на-Дону, Красноярска, администрациями областей – Томской, Кировской, Тюменской, Калужской, Калининградской, Белгородской. Предлагаемый большинством страховых компаний спектр услуг по сути одинаков, СК «Макс», в отличие от многих, предлагает клиентам эксклюзивные возможности, максимально удовлетворяющие их потребности в страховой защите, а именно:

- Возможность комплексного страхования;

- Систему гибких тарифов;

- Быстрое и качественное обслуживание клиентов;

- Возможность сокращения времени подготовки страховых выплат и создания комфортных условий при заключении договоров страхования и их пролонгации за счет внедренной и действующей Корпоративной информационной системы;

- Осуществление выплат страхового возмещения в режиме реального времени в любой точке страны;

- Круглосуточную консультативно-диспетчерскую службу, обеспечивающую прием звонков о страховых случаях, консультации по рисковым видам страхования.

Страховой взнос по ОСАГО у ЗАО «Макс» не зависит ни от способа оплаты (в рассрочку или единовременно), ни от способа страхового возмещения. В других компаниях, как правило, все это учитывается. Кроме того, страховую сумму можно вносить не всю сразу, а двумя частями, а в случае ДТП следующий страховой взнос не повышается. Страховая компания «Макс» также проводит ежегодные акции: всем, кто в ее офисах оформляет страховые полисы, вручают дисконтные карты на бензин, талоны на бесплатную эвакуацию, бонусы до трех тысяч рублей на договоры КАСКО, автомобильные аксессуары.

Современное положение компании «Макс» — это уверенная позиция лидеров страхового рынка. Достигнутые в 2005 году финансовые результаты доказывают правильность выбранной руководством СК «Макс» маркетинговой стратегии направленной на активное продвижение компании на рынке страхования физических лиц и диверсификацию страхового портфеля. Страховая культура населения растет, и считается, что сегодня розничные продукты страхования как никогда востребованы на рынке.

ЗАО «Макс» собирается расширять клиентскую базу — предполагается серьезная работа над повышением качества, как страховых услуг, так и обслуживания клиентов. «Макс» планирует не только сохранить, но и преумножить конкурентные преимущества. Страховые продукты компании «Макс» всегда отличаются особой технологичностью, то есть компания стремимся предлагать рынку «ноу-хау», которыми не обладают другие страховые компании.

В 2005 году СК «Макс» осуществляла деятельность, направленную на выполнение Закона РФ «Об обязательном страховании гражданской ответственности автовладельцев» [22]. Развивая данное направление, ЗАО «Макс» устанавливал доверительные отношения между компанией и клиентами по ОСАГО. Этому способствовала адресная рассылка, поздравление Страхователей с Днем рождения, оповещение их о новых программах и акциях, напоминание в письменном виде о необходимости перезаключения договоров ОСАГО.

Огромный вклад в завоевание компанией «Макс» лидирующих позиций на рынке внесли акционеры, деловые партнеры, клиенты и сотрудники. Они сделали возможным достижение компанией прекрасных финансовых результатов и статуса национального страховщика, открыли блестящие перспективы для дальнейшего интенсивного развития.

- Экономический анализ хозяйственной деятельности страховой компании ЗАО «Макс».

Развитие страховой организации во многом зависит от правильного формирования экономических финансовых показателей.

Особенности деятельности страховых организаций отражаются на структуре доходов и расходов страховых организаций. Учитывая эти особенности, в состав доходов можно включить:

- Премии по страхованию, сострахованию;

- Комиссионное вознаграждение, агентское вознаграждение;

- Проценты, тантьемы и т.д.;

- Экономию от использования средств по обязательному медицинскому страхованию;

- Доходы, полученные от инвестирования свободных денежных

средств (в том числе и страховых резервов); - Прочие доходы, которые могут включать в себя доход от сдачи

имущества в аренду, продажи активов, полученные штрафы, пени и т.д.

Результат деятельности страховой организации определяется как сопоставление доходов и расходов. Поэтому необходимо определить, что входит в состав расходов. Так как целью страхования является защита интересов страхователей, то к расходам в первую очередь необходимо отнести выплаты по страховым случаям и отчисления в страховые резервы. Второй составляющей затрат страховой организации являются расходы на ведение дел. К этим расходам относятся только те расходы, которые непосредственно (прямо) связаны с организацией страхования (на оформление договора, полиса, вознаграждение агента, расходы на расследование страховых случаев и т.д.). Кроме расходов, связанных с операциями страхования, страховщики несут расходы по управлению компанией (аренда офиса, заработная плата административно-управленческого персонала, амортизационные отчисления по основным средствам, аудиторские услуги и т.д.).

К расходам страховых организаций также относятся расходы, возникшие при осуществлении страховой деятельности. Это суммы отчислений в страховые резервы (с учетом изменения доли перестраховщиков в страховых резервах) и страховые выплаты по договорам страхования и перестрахования. Далее, к ним относятся суммы страховых премий по рискам, переданным в перестрахование, а также вознаграждения и тантьемы по договорам перестрахования. Затем — суммы процентов на депо премий по рискам, переданным в перестрахование, и вознаграждения за оказание услуг страхового агента и страхового брокера.

Страховая организация может определить прибыль по каждому виду страхования, а также валовую прибыль по организации в целом [13].

Важным моментом для страховщиков является необходимость обеспечения финансовой устойчивости и платежеспособности.

При рассмотрении этих показателей в первую очередь обращают внимание на размер уставного капитала и его покрытия, сформированные страховые резервы и существующую систему перестрахования.

В целях обеспечения финансовой устойчивости и гарантий страховых выплат страховщики инвестируют страховые резервы; при этом под инвестиционной деятельностью понимаются вложения средств в объекты предпринимательской и других видов деятельности в целях получения прибыли.

Важным моментом в работе страховой организации является анализ финансовых результатов ее деятельности.

Информационной базой для анализа страховых операций являются: нормативно-справочная информация; данные оперативного, бухгалтерского, статистического учета и

отчетности; плановые показатели.

Одним из показателей финансовых результатов страховщика является убыточность страховой суммы. Это показатель, представляющий собой отношение суммы страхового возмещения к страховой сумме всех застрахованных объектов. Он отражает долю совокупной страховой суммы, которая выбывает из страхового портфеля при наступлении страхового случая, и позволяет сопоставить расходы на выплату с объемом принятой на себя страховщиком ответственности [16].

В 2005 году величины страховых поступлений и выплат компании «Макс» составили 6,7 млрд. рублей и 4,03 млрд. рублей, а объем сформированных на конец отчетного года страховых резервов превысил отметку в 3,5 млрд. рублей, что соответствует фактически трехкратному приросту только за последние три года (Рис. 1.5).

Рис. 1.5. Объемы страховых поступлений и выплат ЗАО «Макс».

Страховые резервы компании полностью обеспечены активами, удовлетворяющими требованиям Минфина РФ. Активы должным образом диверсифицированы (Рис. 1.6). Их доля с высокой степенью ликвидности (остатки на счетах и депозиты) достигает 59,5% в структуре инвестиционного портфеля. Совокупная рыночная стоимость активов, принимаемых в покрытие страховых резервов, превышает 4,07 млрд. рублей, что говорит о высокой инвестиционной отдаче портфеля. Сумма полученного инвестиционного дохода составила 128,9 млн. рублей.

Рис. 1.6. Структура активов ЗАО «Макс», принимаемых в покрытие страховых резервов, по состоянию на 31.12.2005 г.

Достижение столь высоких результатов обусловлено, прежде всего, наращиванием доли региональных операций в структуре страхового портфеля компании с приоритетным развитием филиальной сети.

Совокупная доля региональных страховых операций (без учета Москвы) в 2005 году составила 3,07 млрд. рублей, или 45,9% (рис. 1.7).

Рис. 1.7. Структура страховых операций, осуществленных ЗАО «Макс» в 2005г в разрезе Федеральных округов. (Страховые поступления).

Свидетельством высокой экономической эффективности деятельности компании являются произведенные в 2005 году начисления и выплаты дивидендов в размере 4,255 рубля на одну простую акцию общества номиналом 10,0 рублей. Суммарный объем выплаты, с учетом налоговых платежей, составил 212,76 млн. рублей [20].

Уставный капитал является залогом финансовой устойчивости, акционеры и руководство компании постоянно проводят линию, направленную на его увеличение. В 2005 году ЗАО «Макс» произвел размещение дополнительных обыкновенных акций путем пропорционального распределения их среди акционеров общества. Объем эмиссии составил 500 млн. рублей. В результате осуществленной эмиссии уставный капитал компании увеличился в два раза и достиг отметки в 1 млрд. рублей.

Финансовое состояние страховой компании «Макс» характеризируется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

Финансовое состояние может быть устойчивым, неустойчивым и кризисным.

Финансовое состояние характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования компании, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью [19].

Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, поддерживать свою платёжеспособность в неблагоприятных обстоятельствах свидетельствуют о его устойчивом финансовом состоянии.

Главная цель финансовой деятельности сводится к одной стратегической задаче – к увеличению активов предприятия. Для этого оно должно постоянно поддерживать платёжеспособность и рентабельность, а также оптимальную структуру актива и пассива баланса [17].

Был проведен аудит независимой аудиторской фирмой «ФинЭскорт» прилагаемой финансовой (бухгалтерской) отчетности ЗАО «Макс» за период с 1 января по 31 декабря 2005 г. Проверка согласованности экономических показателей показала, что годовой отчет составляется верно, проверен и может использоваться для проведения анализа хозяйственной деятельности ЗАО «Макс».

Положительный эффект такого подхода к бизнесу подтвержден ведущими позициями в рейтингах страховщиков по объему собираемых страховых премий, которые СК «Макс» удерживает с 1995 года.

Проведем анализ хозяйственной деятельности страховой компании ЗАО «Макс». Для этого рассчитаем основные показатели финансового состояния страховой компании ЗАО «Макс» по бухгалтерской отчетности (РСБУ), которые приведены в таблице 1.4.

Таблица 1.4.

Бухгалтерская отчетность страховой компании ЗАО «Макс».

| Наименование показателя | 2005 год (тыс. руб.) | 2004 год (тыс. руб.) | Отклонение | |

| Абсолютное

(тыс. руб.) |

Относительн.

(%) |

|||

| 1 | 2 | 3 | 4 | 5 |

| Собственный капитал | 1384001 | 1294118 | 89883 | 106,94 |

| Итого Обязательства и Капитал | 5194682 | 5127125 | 67557 | 101,32 |

| Технические страховые резервы-нетто, кроме страхования жизни, (рассчитываем) | 2337654 | 1292528 | 1045126 | 180,86 |

| Резерв незаработанной премии (РНП) | 1473462 | 1609833 | — 136371 | 91,53 |

| Доля перестраховщиков в РНП | 65367 | 876415 | — 811048 | 7,46 |

| Резервы убытков (РУ) | 1022081 | 559110 | 462971 | 182,80 |

| Доля перестраховщиков в РУ | 92522 | — | — | — |

| Страховые резервы (кроме жизни) | 2495543 | 2168943 | 326600 | 115,06 |

| Прибыль или убыток до налогообложения (кроме страхования жизни) | 406658 | 300462 | 106196 | 135,34 |

| Прибыль и убыток до налогообложения | 415778 | 336609 | 79169 | 123,52 |

| Результат от операций по страхованию жизни | 9120 | 36147 | — 27027 | 25,23 |

| Доходы страховой компании | 6812285 | 4952434 | 1859851 | 137,55 |

| Страховые премии – всего (кроме страхования жизни) | 6639770 | 4868323 | 1771447 | 136,39 |

| Доходы по инвестициям | 72 | 65 | 7 | 110,77 |

| Операционные доходы, кроме связанных с инвестициями | 42209 | 68525 | 353684 | 61,60 |

| Операционные расходы, кроме связанных с инвестициями | 56721 | 56684 | 37 | 100,06 |

| Внереализационные доходы | 110796 | 6792 | 104004 | 1631,27 |

| Продолжение таблицы 1.4. | ||||

| 1 | 2 | 3 | 4 | 5 |

| Внереализационные расходы | 123855 | 24361 | 99494 | 508,41 |

| Вознаграждения и тантьемы по договорам перестрахования | 19438 | 8729 | 10709 | 222,68 |

| Выплаты по договорам страхования всего кроме жизни | 3903527 | 1917450 | 1986077 | 203,58 |

| Выплаты по договорам страхования-нетто перестрахование | 3886398 | 1903867 | 1982531 | 204,13 |

| Заработанная премия-нетто перестрахование | 5142654 | 3317231 | 1825423 | 164,97 |

| Страховые премии-нетто перестрахование за отчетный период | 5817331 | 3991908 | 1825423 | 145,73 |

| Резерв незаработанной премии- нетто перестрахование | 1408095 | 733418 | 674677 | 191,99 |

| Расходы по ведению страховых операций-нетто перестрахование | 296285 | 218974 | 77311 | 135,31 |

| Управленческие расходы | 485428 | 311702 | 173726 | 155,73 |

| Расходы страховой компании | 905568 | 611721 | 293847 | 148,04 |

| Активы страховой компании | 5194682 | 5127125 | 67557 | 101,32 |

| Страховые премии всего переданные перестраховщикам | 822439 | 876415 | — 53976 | 93,84 |

Показатель финансовой устойчивости

- При расчете показателя финансовой устойчивости сначала рассчитаем долю Собственного капитала в пассивах:

Собственный капитал / Итого Обязательства и Капитал

За 2005 год: 1384001 / 5194682 = 0,27 х 100 % = 27 %

За 2004 год: 1294118 / 5127125 = 0,25 х 100 % = 25 %

Разница составляет: 2 %

Данный показатель определяет общий уровень финансовой устойчивости страховой организации. Чем выше значение показателя, тем выше уровень финансовой устойчивости. Для крупных страховых компаний нижняя граница оптимального значения может быть и ниже 20 % (например, 13 % — 15 %). В данном случае Доля Собственного капитала в валюте баланса имеет оптимальное значение

1.2. Рассчитаем уровень покрытия страховых резервов-нетто собственным капиталом:

Собственный капитал / Технические страховые резервы-нетто, кроме страхования жизни.

Технические страховые резервы-нетто, кроме страхования жизни = Резерв незаработанной премии (РНП) – Доля перестраховщиков в (РНП) + Резервы убытков (РУ) – Доля перестраховщиков в РУ:

За 2005 год: 1473462 – 65367 + 1022081 – 92522 = 2337654 тыс. руб.

За 2004 год: 1609833 – 876415 + 559110 – 0 = 1292528 тыс. руб.

Разница составляет: 1045126 тыс. руб.

Уровень покрытия:

За 2005 год: 1384001 / 2337654 = 0,59 х 100 % = 59 %

За 2004 год: 1294118 / 1292528 = 1,00 х 100 % = 100 %

Разница составляет: 41 %

Данный показатель определяет достаточность (адекватность) собственного капитала по отношению к объему принятых СК на себя рисков, выраженных в виде страховых технических резервов-нетто. В данном случае для оптимальных значений показателя «Уровень покрытия страховых резервов-нетто собственным капиталом» предполагается, что оптимально, значение данного показателя не должно быть меньше 100%. Однако, в ряде информационных источников указывается, что оптимальными значениями данного показателя: считаются следующие значения: для крупных страховых компаний — не менее 33%, для средних и мелких страховых компаний — не менее 50% (при этом в качестве аргумента приводится «эффект рычага», то есть у по аналогии с обычными предприятиями или банками, когда размер собственного капитала может не покрывать всех обязательств на 100%, и это является нормальным).

Показатели Рентабельности

2.1 Рентабельность страховой и финансово-хозяйственной деятельности (кроме страхования жизни):

Прибыль или убыток до налогообложения (кроме страхования жизни)* / Доходы страховой компании (кроме страхования жизни)**

Числитель:

Прибыль или убыток до налогообложения (кроме страхования жизни)* = Прибыль и убыток до налогообложения – Результат от операций по страхованию жизни

Знаменатель:

**Доходы страховой компании (сумма позиций) = Страховые премии (взносы) всего по видам страхования иным, чем страхование жизни + Доходы по инвестициям + Операционные доходы, кроме связанных с инвестициям + Внереализационные доходы, кроме дооценки финансовых вложений + Вознаграждения и тантьемы по договорам перестрахования

Числитель:

За 2005 год: 415778 – 9120 = 406658 тыс. руб.

За 2004 год: 336609 – 36147 = 300462 тыс. руб.

Разница: 106196 тыс. руб.

Знаменатель:

За 2005 год: 6639770 + 72 + 42209 + 110796 + 19438 = 6812285 тыс. руб.

За 2004 год: 4868323 + 65 + 68525 + 6792 + 8729 = 4952434 тыс. руб.

Разница: 1859851 тыс. руб.

Рентабельность страховой и финансово-хозяйственной деятельности (кроме страхования жизни):

За 2005 год: 406658 / 6812285 = 0,059 х 100 % = 5,9 %

За 2004 год: 300462 / 4952434 = 0,06 х 100 % = 6 %

Разница: 0.1 %

Показатель определяет рентабельность страховой и финансово-хозяйственной деятельности [17] (отношение прибыли СК от обычной деятельности по видам страхования иным, чем страхование жизни к общему объему доходов СК по страховой, инвестиционной и прочей деятельности (кроме страхования жизни) в отчетном периоде). В данном случае рентабельность предприятия имеет оптимальное значение.

2.2. Рентабельность собственного капитала = Прибыль или убыток до налогообложения/ Средняя величина Собственного капитала за период:

За 2005 год: 415778 / 1384001 = 0,30 х 100 % = 30 %

За 2004 год: 336609 / 1294118 = 0,26 х 100 % ==26 %

Разница: 4 %

Показатель определяет рентабельность участвующего в бизнесе собственного капитала. В условиях оптимизации налогообложения любого бизнеса, в т.ч. и страхового, показатели рентабельности у страховых компаний РФ на текущий момент отличаются крайне низким уровнем и не отражают реальной ситуации в бизнесе. По этой причине оптимальным значением показателя рентабельности считается любое значение свыше 1% рентабельности. Тем не менее, показатели рентабельности в данном случае важны, так как позволяют учесть в рейтинге реально убыточные страховые компании.

Показатели Убыточности страховых операций

3.1. Показатель уровня выплат (Claims Ratio), по видам страхования, кроме страхования жизни = Выплаты по договорам страхования всего кроме жизни / Страховые премии всего кроме жизни:

За 2005 год: 3903527 / 6639770 = 0,59 х 100% = 59 %

За 2004 год: 1917450 / 4868323 = 0,39 х 100 % = 39 %

Разница: 20 %.

Показатель определяет общий уровень выплат СК в процентах (с участием перестраховщиков в выплатах) по отношению к объему собранных страховых премий за период (без учета факта дальнейшего перестрахования рисков). Оптимальное значение данного показателя зависит от специализации страховой компаний на определенных видах страхования. В данной модели используется достаточно консервативное максимальное ограничение оптимального значения показателя: до 40%,

в ряде случаев данное значение показателя может быть увеличено до 60%. Однако, большие значения показателя представляются уже настораживающими и могут говорить либо о некорректности применяемых СК страховых тарифах, либо о кумуляции убытков, к которым страховая компания не была готова, либо об агрессивном развитии СК в прошлом (демпинговании на тарифах, резкий рост клиентской базы). Показатель ниже 5% говорит о том, что СК принимает все меры, чтобы не выплачивать страховое возмещение, и, с точки зрения клиента страховой компании, данный факт не может быть признан положительным.

В данном случае показатель убыточности является условно допустимым.

3.2. Показатель убыточности–нетто (Net Loss Ratio), кроме страхования жизни:

1) Заработанная премия–нетто перестрахование* = Страховые премии-нетто перестрахование за отчетный период + Резерв незаработанной премии-нетто перестрахование на начало отчетного периода – Резерв незаработанной премии-нетто перестрахование на конец отчетного периода**

2) **Резерв незаработанной премии-нетто перестрахование = Резерв незаработанной премии – Доля перестраховщиков в резерве незаработанной премии:

За 2005 год: 1473462 – 65367 = 1408095 тыс. руб.

За 2004 год: 1609833 – 876415 = 733418 тыс. руб.

Разница: 674677 тыс. руб.

Заработанная премия–нетто перестрахование*:

За 2005 год: 5817331 + 733418 – 1408095 = 5142654 тыс. руб.

За 2004 год: 3991908 + 733418 – 1408095 = 3317231 тыс. руб.

Разница: 1825423 тыс. руб.

Показатель убыточности-нетто:

За 2005 год: 3886398 / 5142654 = 0,75 х 100% = 75 %

За 2004 год: 1903867 / 3317231 = 0,573 х 100 % = 57%

Разница: 18 %.

Показатель определяет уровень убыточности собственных страховых операций СК без учета участия перестраховщиков в полученных премиях и осуществленных выплатах. Как правило, данный показатель всегда выше «Показателя уровня

выплат» (3.1), который учитывает участие перестраховщиков, по причине наличия таких условий перестрахования, как «эксцедент убытка», когда убытки ниже сумм, оговоренных в договоре перестрахования оплачиваются самой страховой компанией. При этом, крайне низкие значения показателя означают то, что СК «не платит» по договорам страхования, что не может характеризовать СК с положительной стороны. Слишком высокие значения показателя могут свидетельствовать о несбалансированном страховом портфеле СК, возможно, о неоптимальности политики перестрахования рисков или о катастрофических потерях СК, вызванных объективными причинами. В зависимости от специализации страховой компании, оптимальным считается показатель, который принимает значение в пределах от 5% до 60%. В данном случае значение показателя условно допустимое.

3.3 Показатель Уровня расходов (Expenses Ratio), кроме страхования жизни:

Расходы страховой компании* = Расходы по ведению страхования, операций-нетто перестрахование + Управленческие расходы + Операционные расходы, кроме связанных с инвестициями + Внереализационные расходы:

За 2005 год: 296285 + 485428 + 56721 + 123855 = 905568 тыс. руб.

За 2004 год: 218974 + 311702 + 56684 + 24361 = 611721 тыс. руб.

Разница: 293847 тыс. руб.

Показатель Уровня расходов:

За 2005 год: 905568 / 5142654 = 0,17 х 100% = 17 %

За 2004 год: 611721 / 3317231 = 0.18 х 100 % = 18 %

Разница: 1 %.

Показатель определяет уровень расходов СК по страховым операциям по отношению к Объему заработанной премии за вычетом перестрахования. Чем ниже уровень расходов, тем выше запас прочности страховой компании. Оптимальным считается показатель, значение которого располагается в интервале 5-30%. Следует отметить, что в расходах страховой компании не учитываются инвестиционные расходы, т.к. они относятся не к страховой, а к инвестиционной деятельности, при этом дополнительно включаются операционные и внереализационные расходы, т.к. они косвенно берут основу из страхового бизнеса.

3.4 Комбинированный показатель убыточности-нетто (Net Combined Ratio):

Показатель убыточности-нетто + Показатель уровня расходов

За 2005 год: 75 % + 17 % = 92 %

За 2004 год: 57% + 18 % = 75%

Разница 17 %

Показатель определяет общий уровень убыточности страховых операций, совмещая в себе убыточность страховых выплат и уровень расходов по страховым операциям. Оптимальное значение показателя — менее 100%. В данном случае комбинированный показатель убыточности имеет условно допустимое значение.

Показатели Оценки Текущей Платежеспособности СК «Макс»

За 2005 год: 5817331 / 3886398 + 296285 + 485428 + 123855 = 1,21 х 100 % = 121 %

За 2004 год: 3991908 / 1903867 + 218974 + 311702 + 56684 = 1,60 х 100 % = 160 %

Разница: 39 %.

Показатель характеризует достаточность притока средств в виде поступлений страховой премии для покрытия текущих расходов на страховые выплаты (состоявшиеся убытки), текущих расходов на ведение дела, управленческих, операционных и внереализационных расходов за исключением расходов, связанных с инвестиционной деятельностью СК «Макс». Данный показатель рассчитывается без учета операций по перестрахованию. Оптимальное значение показателя >100%, которое возможно при стабильной работе компании с постепенным ростом объемов деятельности.

Показатели Деловой активности

5.1 Изменение активов за отчетный период:

(5194682 – 5127125) / 5127125) = 0,01 х 100 % = 1.3 %

Показатель определяет общую динамику развития бизнеса страховой компании. У нормально развивающейся страховой компании данный показатель должен располагаться в пределах 5-30% (в расчете на рост активов в течение 12 мес.). Однако, несмотря на предлагаемые ниже нормативные ограничения данного показателя, в любом случае, при выставлении балльной оценки необходимо полагаться на экспертное мнение, т.к. ситуация бурного роста активов страховой компании (более 100%) не всегда может быть негативной (или позитивной). В данном случае показатель деловой активности является условно допустимым, так как – 5 % < 1,3 % < 5% — ниже оптимального диапазона.

5.2 Изменение объема сбора страховой премии (кроме жизни) за отчетный период:

822439 – 876415 / 876415 = 0,06 х 100% = 6 %

Показатель определяет общую динамику развития страховых операций страховой компании в анализируемом периоде. У нормально развивающейся страховой компании данный показатель должен располагаться в пределах 5-50% (в расчете на рост объема собранной страховой премии в течение 12 мес.). Однако, несмотря на предлагаемые ниже нормативные ограничения данного показателя, в любом случае, при выставлении балльной оценки необходимо полагаться на экспертное мнение, т.к. ситуация бурного роста объемов собранной страховой премии СК (более 100%) или ситуация некоторого замедления активности не всегда может быть негативной (или позитивной). В данном случае значение показателя является оптимальным: 5% < 6% <50%

5.3 Изменение размера страховых резервов (кроме жизни) за отчетный период:

Страховые резервы (кроме жизни) = Резерв незаработанной премии + Резервы убытков

На начало анализируемого периода: 1609833 + 559110 = 2168943 тыс. руб.

На конец анализируемого периода: 1473462 + 1022081 = 2495543 тыс. руб.

2495543 – 2168943 / 2168943 = 0,15 х 100 % = 15 %

Показатель определяет общую динамику ответственности страховой компании по договорам страхования в анализируемом периоде. У нормально развивающейся страховой компании данный показатель должен располагаться в пределах 5-30% (в расчете на рост объема страховых резервов в течение 12 мес.). Однако, несмотря на предлагаемые ниже нормативные ограничения данного показателя, в любом случае, при выставлении балльной оценки необходимо полагаться на экспертное мнение (соответствие динамики данного показателя изменению объемов собранной премии активов, собственного капитала). В данном случае значение показателя является оптимальным: 5% < 15% < 30%

Собственный капитал СК ЗАО «Макс» увеличился по сравнению с предыдущим годом, общее изменение за год составило:

В абсолютном выражении: 1384001 – 1294118 = 89883 тыс. руб.

В относительном выражении: 1384001 / 1294118 = 1,0694 * 100 % — 100 % = 6,94%

Таким образом, собственный капитал в отчетном году вырос на 89883 тыс. руб. или на 6,94 %.

Аналогично рассчитываются отклонения остальных финансовых показателей бухгалтерской отчетности.

Рассчитанные показатели финансового состояния сведем в таблицу 1.5.

Таблица 1.5.

Результаты анализа основных показателей финансового состояния страховой компании ЗАО «Макс» по бухгалтерской отчетности (РСБУ).

| Измене-ние, ∆ %

|

За 2004 год, %

|

За 2005 год, %

|

Диапазон значений показателя

|

Наименование показателя |

| 5 | 4 | 3 | 2 | 1 |

| 1. Показатели финансовой устойчивости | ||||

| 2 | 25 | 27 | 20 % < k 1.1 < 100 % | 1.1 Доля собственного капитала в пассивах |

| 41 | 100 | 59 | 100 % ≤ k 1.2 ≤ 150 % | 1.2 Уровень покрытия страховых резервов-нетто собственным капиталом |

| 2. Показатели Рентабельности | ||||

| 0,1 | 6 | 5,9 | 1 % ≤ k 2.1 ≤ 15 % | 2.1 Рентабельность страховой и финансово-хозяйственной деятельности (кроме страхования жизни): |

| 4 | 30 | 26 | 1 % ≤ k 2.2 ≤ 15 % | 2.2 Рентабельность собственного капитала |

| 3. Показатели Убыточности страховых операций | ||||

| Продолжение таблицы 1.5. | ||||

| 5 | 4 | 3 | 2 | 1 |

| 20 | 39 | 59 | 5 % ≤ k 3.1 ≤ 40 % | 3.1. Показатель уровня выплат (Claims Ratio), по видам страхования, кроме страхования жизни |

| 18 | 57 | 75 | 5 % ≤ k 3.2 ≤ 40 % | 3.2. Показатель убыточности–нетто (Net Loss Ratio) |

| 1 | 18 | 17 | 5 % ≤ k 3.3 ≤ 30 % | 3.3 Показатель Уровня расходов (Expenses Ratio) |

| 17 | 75 | 92 | 10 % ≤ k 3.4 ≤ 70 % | 3.4 Комбинированный показатель убыточности-нетто (Net Combined Ratio) |

| 4. Показатели Оценки Текущей Платежеспособности СК ЗАО «Макс» | ||||

| 39 | 160 | 121 | k 4 > 100 % | Текущая Платежеспособность |

| 5. Показатели Деловой активности | ||||

| 1,3 | — | — | 5 % ≤ k 5.1 ≤ 30 % | 5.1 Изменение активов за отчетный период |

| 6 | — | — | 5 % ≤ k 5.2 ≤ 50 % | 5.2 Изменение объема сбора страховой премии (кроме жизни) за отчетный период |

| 15 | — | — | 5 % ≤ k 5.3 ≤ 30 % | 5.3 Изменение размера страховых резервов (кроме жизни) за отчетный период |

Прошедший 2005 год стал самым успешным за всю историю компании «Макс». Финансовый результат компании ЗАО «Макс» составил 6,6 млрд. рублей. Суммарный объем страховых премий вырос по сравнению с 2004 г на 63,8%, это более чем в 1,5 раза и составил 21,4 млрд. руб. Удалось достичь очень высоких темпов роста: бизнес-активность СК «Макс» в 2005 году значительно превосходила среднерыночную.

Московской регистрационной палатой зарегистрирован оплаченный уставный капитал страховой компании «Макс» в размере 1,03 млрд. рублей.

Страховая компания «Макс» считается наиболее динамично развивающейся страховой организацией России. За последние два года активы страховой компании «Макс» увеличились более чем на 100%

Общий объем собранной страховой премии, кроме страхования жизни за 2005 год составил 4868323 руб., а выплат по договорам страхования – 1917450 руб.

Такой рост активов и резервов компаний обусловлен, в первую очередь, участием и победой компании «Макс» в ряде конкурсов и тендеров, проводимых государственными организациями федерального значения.

СК «Макс» сегодня имеет более 22 миллионов застрахованных в 56 субъектах Федерации. То есть каждый 6 — 7-й россиянин – клиент этой группы. Годовой оборот компаний превышает 27 млрд. рублей. Объем страховых премий по ОСАГО в 2005 году по сравнению с предыдущим вырос на 1771447 тыс. рублей.

Итоги отчетного периода говорят об успешном выполнении плановых показателей. Среди подразделений ЗАО «Макс» Самарский филиал первым выполнил годовой план в размере 55 млн. рублей еще в сентябре. Рост премии за первое полугодие 2005 года в сравнении с аналогичным периодом 2004-го составил 315%.

В 2005 году ведущим российским рейтинговым агентством «Эксперт-РА» компании «Макс» был присвоен высший рейтинг финансовой надежности и устойчивости «А++» за безусловную надежность при выполнении взятых обязательств, успешную динамику развития, финансовую устойчивость, подтвержденные достоверной бухгалтерской и финансовой отчетностью, соответствующей всем требованиям действующего законодательства.

1.4 Организационно-экономическая характеристика обязательного страхования гражданской ответственности владельцев автотранспортных средств.

В соответствии с Федеральным законом “Об обязательном страховании гражданской ответственности владельцев транспортных средств” от 25.04.02 г. № 40-ФЗ [22] с 1 июля 2003 года ввелось Обязательное страхование гражданской ответственности владельцев транспортных средств (ОСАГО). Заключение договора по этому виду страхования позволит клиенту защитить себя от необходимости возмещения ущерба третьим лицам (имуществу и здоровью), который он может нанести в результате эксплуатации транспортного средства. Данный вид страхования вводится в целях защиты прав потерпевших на возмещение вреда, причиненного их жизни, здоровью или имуществу при использовании транспортных средств иными лицами.

Автострахование или страхование средств наземного транспорта — это договор страхования, по которому страховая компания возмещает все расходы, связанные с восстановлением транспортного средства, получившего механические повреждения в результате ДТП, пожара, взрыва, стихийного бедствия, падения предметов (в том числе снега, льда, бутылок), попадания камней из под колес других автомобилей, противоправных действий третьих лиц (сняли колеса, нацарапали слово гвоздем) и т.д., а также в случае Хищения автотранспортного средства в результате угона, разбойного нападения, кражи, грабежа. Также можно застраховать дополнительное оборудование, установленное на автомобиль (магнитола, колонки, литые диски и т.д.), а также жизнь и здоровье водителя и пассажиров на случай получения увечий, травм, смерти [15].

Обязательное страхование гражданской ответственности владельцев транспортных средств предусматривает возмещение страховой компанией вреда жизни, здоровью или имуществу лиц, пострадавших при ДТП, виновником которого является застрахованный водитель. Обязательное страхование автогражданской ответственности (ОСАГО) является обязательным для всех владельцев транспортных средств (ТС), за исключением случая, когда ответственность владельца застрахована другим лицом, и некоторых других случаев, установленных законодательством.

Существенными условиями договора страхования признаются — сведения об объекте страхования, характере событий, на которое производится страхование, размере страховой суммы, срок действия договора.

В соответствии с Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств» [22]. Максимальная страховая сумма, в пределах которой страховщик обязуется при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) возместить потерпевшим причиненный вред, составляет 400 тыс. рублей, в том числе:

- 240 тыс. рублей при причинении вреда жизни или здоровью нескольких потерпевших и не более 160 тыс. рублей на одного потерпевшего;

- 160 тыс. рублей при причинении вреда имуществу нескольких потерпевших и не более 120 тыс. рублей при причинении вреда имуществу одного потерпевшего.

Страховая сумма при ОСАГО не уменьшается на величину произведенных выплат.

С 1 января 2004 года запрещается эксплуатация ТС, владельцы которых не приобрели полис ОСАГО. Страхователем может выступать любое дееспособное лицо.

Полис обязательного страхования автогражданской ответственности входит в список документов, которые водитель должен иметь при управлении ТС и предъявлять по требованию сотрудников ГАИ. В правом нижнем углу лобового стекла должен быть наклеен специальный знак государственного образца, подтверждающий наличие полиса ОСАГО (стикер).

Для начинающих водителей, не имеющих опыта вождения, страхование автогражданской ответственности позволяет повысить уверенность в себе, что крайне важно на дороге. В последнее время ОСАГО прочно вошло в нашу жизнь, но обязательность автогражданки эту жизнь только усложняет. Ведь большинство ДТП — копеечные, но они создают многочисленные пробки, из-за которых страдают все, кто оказался на дороге. А больше всего — участники ДТП, которым приходится терять уйму времени на оформление документов, необходимых для получения страховой выплаты.

Договор страхования средств наземного транспорта заключается на основании заполненного заявления. Оформляется полис единого образца, утвержденного правительством РФ и квитанция форма А-7. На руки клиенту выдается квитанция об оплате взноса, полис и специальный знак на машину (стикер). Каждый страховой полис, квитанция и стикер имеют свой уникальный номер, который не может повторяться.

Расчет страховой премии производится представителем страховщика на основании данных, указанных в Заявлении о заключении договора ОСАГО. Страховая премия определяется в соответствии со страховыми тарифами, установленными Постановлением Правительства РФ № 739 от 08.12.05 и приложения к приказу №187 –ОД (А) от 23.12.05. Это единые для всех страховых компаний ставки страховой премии по договорам обязательного страхования, которые зависят от типа ТС, региона использования, возраста и стажа вождения водителей, сезонного использования и других факторов

Страховая премия рассчитывается путем перемножения базовой ставки страхового тарифа на поправочные коэффициенты, учитывающие условия страхования:

П=Тб*Кт*Кбм*Квс*Ко*Км*Кс*Кп, где

П – страховая премия, руб.;

Тб – базовая ставка страхового тарифа, руб.;

Кт – коэффициент в зависимости от территории преимущественного использования транспортного средства;

Кбм – коэффициент в зависимости от наличия или отсутствия страховых выплат в предыдущие периоды;

Квс – коэффициент в зависимости от возраста и стажа водителей;

Kо – коэффициент в зависимости от количества лиц, допущенных к управлению;

Км – коэффициент в зависимости от мощности двигателя автомобиля для легковых автомобилей;

Кс – коэффициент в зависимости от сезонного использования ТС;

Кп – коэффициент в зависимости от срока страхования;

Базовая ставка страхового тарифа (Тб) определяется исходя из информации о Типе ТС по таблице 1.6.

Таблица 1.6.

Базовые ставки страховых тарифов

| Тип (категория) и назначение транспортного средства | Базовая ставка страхового тарифа (Тб) в рублях |

| ТС категории «А» (мотоциклы и мотороллеры) | 1215 |

| ТС категории «В» (легковые автомобили): | |

| для собственников — юридических лиц | 2375 |

| для собственников — физических лиц, | 1980 |

| Прицепы к легковым автомобилям, мотоциклам, мотороллерам | 395 |

| Такси | 2965 |

| ТС категории «С» (грузовые автомобили): | |

| с разрешенной максимальной массой 16 тонн и менее | 2025 |

| с разрешенной максимальной массой более 16 тонн | 3240 |

| Прицепы к грузовым автомобилям, полуприцепы, роспуски | 810 |

| ТС категории «D» (автобусы): | |

| с числом пассажирских мест 20 и менее | 1620 |

| с числом пассажирских мест более 20 | 2025 |

| Троллейбусы | 1620 |

| Трамваи | 1010 |

| Тракторы, самоходные дорожно-строительные и иные машины | 1215 |

| Прицепы к тракторам, самоходным дорожно-строительным и иным машинам | 305 |

Категория ТС определяется согласно сведениям, указанным в ПТС или в свидетельстве о регистрации ТС.

Чтобы определить точный тип ТС, необходимо воспользоваться данными о собственнике и ТС, указанными в Заявлении:

- Для ТС категории «В» по Заявлению определяется Собственник ТС – юридическое лицо (Тб = 2375 руб.), физическое лицо (Тб = 1980 руб.).

- Для ТС категории «С» по Заявлению определяется разрешенная максимальная масса ТС – до 16000 кг включительно (Тб = 2025 руб.) или свыше 16000 кг. (Тб = 3240 руб.)

- Для ТС категории «D» (автобусов) по Заявлению определяется количество пассажирских мест ТС – до 20 посадочных мест (Тб = 1620 руб.), свыше 20 посадочных мест (Тб = 2025 руб.)

- Для троллейбусов, трамваев, тракторов, самоходных дорожно-строительных и иных машин, прицепов, мотоциклов и мотороллеров Тб определяется без дополнительных проверок из Таблицы 1.6.

Для разных категорий страхователей и условий заключения договора применяются различные поправочные коэффициенты. Для определения значений коэффициентов для различных условий договора страхования необходимо воспользоваться таблицей 1.7 и 1.8.

На основании информации о статусе собственника ТС производится выбор необходимой таблицы (собственник — физическое лицо — таблица 1.7, собственник — юридическое лицо — таблица 1.8).

По данным Заявления о сроке страхования и типе ТС в выбранной ранее таблице определяется соответствующий столбец, где перечислены все необходимые для расчета страховой премии коэффициенты. Значения коэффициентов, которые уже указаны в соответствующем столбце таблицы, переписываются в Заявление.

Значение территориального коэффициента (Кт) (Рис.1.9) определяется исходя из данных о месте регистрации собственника ТС и на основании данных о типе ТС.

Таблица 1.9.

Значения территориального коэффициента Кт

| Место жительства (нахождения) собственника транспортного средства: | Кт

для транспортных средств |

| г. Москва | 2 |

| Города и населенные пункты Московской области | 1,7 |

| Города и населенные пункты Ленинградской области | 1,6 |

| гг. Астрахань, Барнаул, Брянск, Владивосток, Волгоград, Воронеж, Екатеринбург, Иваново, Ижевск, Иркутск, Казань, Калининград, Кемерово, Киров, Краснодар, Красноярск, Курск, Липецк, Магнитогорск, Набережные Челны, Нижний Новгород, Новокузнецк, Новосибирск, Омск, Оренбург, Пенза, Пермь, Ростов-на-Дону, Рязань, Самара, Саратов, Тверь, Тольятти, Томск, Тула, Тюмень, Ульяновск, Уфа, Хабаровск, Чебоксары, Челябинск, Ярославль | 1,3 |

| Города и населенные пункты с численностью от 10 до 50 тысяч человек включительно | 1 |

| Прочие города и населенные пункты | 0,5 |

Значение (Кбм) определяется по таблице 1.10 исходя из Класса ТС, зависящего от наличия страховых выплат, указанного в Заявлении на страхование (поле «Класс»)

Таблица 1.10.

Коэффициент Бонус-малус (Кбм)

| Класс на начало годового срока страхования | Значение Кбм | Класс на окончание годового срока страхования, после | ||||

| 0 страховых выплат | 1 страховой выплаты | 2 страховых выплат | 3 страховых выплат | 4 и более страховых выплат | ||

| М | 2,45 | 0 | М | М | М | М |

| 0 | 2,3 | 1 | М | М | М | М |

| 1 | 1,55 | 2 | М | М | М | М |

| 2 | 1,4 | 3 | 1 | М | М | М |

| 3 | 1 | 4 | 1 | М | М | М |

| 4 | 0,95 | 5 | 2 | 1 | М | М |

| 5 | 0,9 | 6 | 3 | 1 | М | М |

| 6 | 0,85 | 7 | 4 | 2 | М | М |

| 7 | 0,8 | 8 | 4 | 2 | М | М |

| 8 | 0,75 | 9 | 5 | 2 | М | М |

| 9 | 0,7 | 10 | 5 | 2 | 1 | М |

| 10 | 0,65 | 11 | 6 | 3 | 1 | М |

| 11 | 0,6 | 12 | 6 | 3 | 1 | М |

| 12 | 0,55 | 13 | 6 | 3 | 1 | М |

| 13 | 0,5 | 13 | 7 | 3 | 1 | М |

Коэффициенты Ко и Квс являются взаимоисключающими, т.е. для расчета по конкретному полису может применяться только один из них.