Таким образом, на протяжении анализируемого периода баланс предприятия по критерию наличия быстро реализуемых активов является ликвидным;

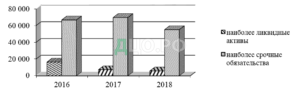

3) стоимость медленно реализуемых активов должна быть больше стоимости долгосрочных пассивов. В 2016 – 2018 гг. данное условие не соблюдалось. Поэтому на предприятии наблюдается дефицит активов, которые предназначены для покрытия долгосрочных обязательств. Сумма дефицита составила: на в 2016 г. – 1153214 тыс. руб.; в 2017 г. – 2148620 тыс. руб.; в 2018 г. – 48070288 тыс. руб., при этом, наблюдается негативная тенденция в соотношении медленно реализуемых активов и долгосрочных обязательств. Соотношение медленно реализуемых активов и долгосрочных пассивов демонстрирует рисунок 23.

Рисунок 23 – Динамика медленно реализуемых активов и долгосрочных пассивов ПАО «ИНГРАД» за 2016-2018 гг. (тыс. руб.)

Таким образом, на протяжении анализируемого периода баланс компании по критерию наличия медленно реализуемых активов оставался неликвидным.

4) стоимость трудно реализуемых активов должна быть меньше величины собственного капитала.

Только в этом случае у компании будут в наличии собственные оборотные средства, которые являются неотъемлемым условием обеспечения финансовой устойчивости. Соотношение трудно реализуемых активов и постоянных пассивов представлено на рисунке 24.

Рисунок 24 – Динамика трудно реализуемых активов и постоянных пассивов ПАО «ИНГРАД» за 2016-2018 гг. (тыс. руб.)

Учитывая результаты проведенного анализа, следует сделать вывод, что баланс предприятия на протяжении анализируемого периода оставался преимущественно неликвидным. При этом динамика состояния ликвидности баланса являлась негативной.

На основе проведенного анализа ликвидности баланса можно отметить (таблица 9).

Таблица 9 – Результаты анализа баланса

| 2016 г | 2017 г | 2018 г |

| 2967879 ˃ 104292 | 2623259 ˃ 397060 | 15082502 ˃ 1301817 |

| 7180841 < 15621601 | 9034094 ˃ 3185535 | 14718131 ≥ 1841427 |

| 2221901 < 3375115 | 1870621 < 23299241 | 1719298 < 49789586 |

| 71369031 ≥ 64638644 | 105806166 ≥ 92452304 | 113145730 ≥ 91432831 |

На основе полученных результатов оценки установлено, что баланс предприятия в 2016–2018 гг. не ликвидный, так как выполнено только два неравенства.

В таблице 10 представлены результаты анализа показателей ликвидности предприятия.

Таблица 10 – Анализ показателей ликвидности ПАО «ИНГРАД»

| Показатели | Норматив | 2016 | 2017 | 2018 | Отклонение | |

| 2017-2016 | 2018-2017 | |||||

| Коэффициент абсолютной ликвидности | >0,20 | 0,19 | 0,73 | 4,80 | 0,54 | 4,07 |

| Коэффициент критической (промежуточной) ликвидности | >0,70 | 0,65 | 3,25 | 9,48 | 2,61 | 6,23 |

| Коэффициент текущей ликвидности | >2,00 | 0,79 | 3,78 | 10,03 | 2,99 | 6,25 |

| Коэффициент общей ликвидности | >1,00 | 0,81 | 0,80 | 1,22 | -0,01 | 0,43 |

На основе данных таблицы можно сделать следующие выводы относительно состояния платежеспособности ПАО «ИНГРАД» за 2016-2018 гг.:

Положительное изменение коэффициента абсолютной ликвидности в 2017 г. обусловлено увеличением имеющихся у предприятия денежных средств, сокращением краткосрочных финансовых вложений и увеличением краткосрочных обязательств, как положительную динамику следует рассматривать рост значения показателя в 2018 г. Значение коэффициента в 2017-2018 гг. превышает нормативное (менее 0,2).

Положительное изменение коэффициента критической ликвидности в 2017 г. обусловлено увеличением имеющихся у предприятия наиболее ликвидных активов. В 2018 г. значение показателя увеличилось на 6,23 п.п., что обусловлено увеличением имеющихся у предприятия наиболее ликвидных активов, увеличением имеющихся у компании быстро реализуемых активов. Значение коэффициента в 2017-2018 гг. превышает нормативное (менее 0,7).

В 2017 г. значение коэффициента текущей ликвидности увеличилось на 2,99 п.п. и составило 3,78, а в 2018 г. установлено увеличение значения коэффициента на 6,25 п.п. Таким образом, можно сделать вывод, что по критерию наличия оборотных активов на протяжении анализируемого периода предприятие оставалась платежеспособным. При этом динамика платежеспособности предприятия по рассматриваемому критерию была положительной.

В 2017 г. значение коэффициента общей ликвидности уменьшилось на 0,01 п.п. и составило 0,80, а в 2018 г. установлено увеличение значения коэффициента на 0,43 п.п.

Таким образом, можно отметить, что предприятие в анализируемом периоде является ликвидным.

2.3 Анализ финансовой устойчивости ПАО «ИНГРАД»

Задачей анализа финансовой устойчивости является определение степени независимости предприятия от влияния заемных источников финансирования. Характеристика финансовой устойчивости предприятия проводится на основе системы различных показателей. В ходе проведения анализа финансовой устойчивости используются абсолютные и относительные показатели

Результаты оценки показателей структуры баланса предприятия за 2016-2018 гг. представлены в таблице 11.

Таблица 11 – Оценка показателей активов и пассивов баланса предприятия

| Показатель | 2016 г | 2017 г | Отклонение

2017-2016 гг |

2018 г | Отклонение

2018-2017 гг |

||

| абсолютное | % | абсолютное | % | ||||

| Внеоборотные активы, тыс. руб. | 71369031 | 105806166 | 34437135 | 148,25 | 3328589 | -102477577 | 3,15 |

| Оборотные активы, бы сруб. | 12370621 | 13527976 | 1157355 | 109,36 | 31219931 | 17691955 | 230,78 |

| Капитал предприятия, тыс. руб. | 83739652 | 119334142 | 35594490 | 142,51 | 144365661 | 25031519 | 120,98 |

| Собственный капитал, тыс. руб. | 64638644 | 92452305 | 27813661 | 143,03 | 91432832 | -1019473 | 98,90 |

| Заемный капитал, тыс. руб. | 19101008 | 26881837 | 7780829 | 140,74 | 52932830 | 26050993 | 196,91 |

| Долгосрочные кредиты, тыс. руб. | 3375115 | 23299241 | 19924126 | 690,32 | 49789586 | 26490345 | 213,70 |

Из таблицы 11 видно в 2017 г. наблюдается увеличение оборотных активов на 1157355 тыс. руб., что было вызвано за счет увеличения суммы денежных средств и дебиторской задолженности. В 2018 г. сумма оборотных средств увеличилась на 17691955 ты. руб. за счет увеличения суммы финансовых вложений, дебиторской задолженности и денежных средств.

Сумма внеоборотных активов в 2017 г. увеличилась на 34437135 тыс. руб., а в 2018 г. наблюдается уменьшение суммы внеоборотных активов на 102477577 тыс. руб.

Как видно из полученных результатов в 2017 г. наблюдается увеличение капитала предприятия на 412126 тыс. руб., а в 2018 г. сумма капитала увеличилась на 253744 тыс. руб. В тоже время наблюдается увеличение суммы собственного капитала в 2017 г. на 4185 тыс. руб. и в 2018 г. сумма собственного капитала увеличилась на 29715 тыс. руб. В 2017 г. увеличение заемного капитала составило 407941 тыс. руб., а в 2018 г. сумма заемного капитала уменьшилась на 355598 тыс. руб.

В таблице 12 представлена динамика показателей финансовой устойчивости предприятия.

Таблица 12 – Динамика показателей финансовой устойчивости предприятия

| Коэффициент | Значения | Отклонение | ||||

| рекомен-дуемые | 2016 | 2017 | 2018 | 2017-2016 | 2018-2017 | |

| капитализации | ≤ 1,5 | 0,30 | 0,29 | 0,58 | -0,01 | 0,29 |

| обеспеченности собственными источниками финансирования | ≥ 0,5 | -0,54 | -0,99 | -0,70 | -0,44 | 0,29 |

| автономии | 0,4 – 0,6 | 0,77 | 0,77 | 0,63 | 0,00 | -0,14 |

| Финансирования | ≥ 1,5 | 3,38 | 3,44 | 1,73 | 0,06 | -1,71 |

| финансовой устойчивости | 0,8-0,9 | 0,81 | 0,97 | 0,98 | 0,16 | 0,01 |

| концентрации заемного капитала | ≥ 0,5 | 0,23 | 0,23 | 0,37 | 0,00 | 0,14 |

| соотношения заемного и собственного капитала | ≥ 0,5 | 0,30 | 0,29 | 0,58 | -0,01 | 0,29 |

| привлечения источников во внеоборотные активы | ≤ 0,1 | 0,05 | 0,22 | 0,44 | 0,17 | 0,22 |

| обеспечения собственными средствами | ≥ 0,1 | -0,54 | -0,99 | -0,70 | -0,44 | 0,29 |

| финансового левериджа | ≤ 0,1 | 0,05 | 0,25 | 0,54 | 0,20 | 0,29 |

Как указывают результаты анализа (табл. 4) в 2017 году значение коэффициента автономии уменьшается на 0,01 и соответствует нормативному, а в 2017 г. значение показателя увеличивается, то есть на предприятии наблюдается незначительное повышение уровня финансовой устойчивости.

Значение коэффициента обеспеченности собственными источниками финансирования в 2016-2018 гг. является отрицательным, при этом финансирование внеоборотных активов осуществляется за счет собственного капитала и долгосрочных источников, то есть у предприятия недостаточно долгосрочных средств для формирования собственного оборотного капитала.

Значение коэффициента финансовой устойчивости в 2017 году увеличилось и показывает, что предприятие финансируется за счет собственных источников, в 2018 г значение данного показателя увеличилось, что является положительной динамикой.

В 2017 г. наблюдается увеличение значения коэффициента финансирования, которое составило 0,06 п.п. и соответствует нормативному, то есть активы сформированы не за счет собственного капитала, а предприятие не зависит от внешних источников финансирования. В 2018 г. значение данного коэффициента уменьшилось, но остается в нормативных пределах.

В ходе анализа установлено, что значение капитализации соответствует нормативному показателю в течение анализируемого периода, что говорит о низком предпринимательском риске и отсутствии зависимости предприятия от заемных источников.

На рисунке 25 представлена динамика коэффициентов финансовой устойчивости предприятия.

Как видно из рисунка 25 на предприятии наблюдается увеличение значений коэффициентов финансовой устойчивости, что свидетельствует о повышении ее уровня.

Рисунок 25 — Динамика коэффициентов финансовой устойчивости предприятия

Значение показателя коэффициента концентрации заемного капитала не находится в нормативных пределах. В 2016 году 23 % активов предприятия финансировались за счет заемного капитала, в 2017 г. значение коэффициент не изменилось, а в 2018 г. наблюдается увлечение значения коэффициента на 0,14 п.п.

Увеличение значения коэффициента соотношения заемного и собственного капитала в 2017 г. свидетельствует об увеличении суммы заемных средств, которые приходятся на 1 руб. собственных средств. В 2018 г. значение коэффициента увеличилось на 0,29 п.п., но не превышает нормативное значение.

Значение коэффициента привлечения источников во внеоборотные активы в 2017 г. увеличилось на 0,17 п.п., а в 2018 г. увеличение его значения составило 0,22 п.п., что свидетельствует об увеличении финансирования внеоборотных активов за счет долгосрочных заемных средств.

В 2016-2018 гг. значение коэффициента обеспечения собственными средствами имеет отрицательное значение, что свидетельствует о том, что все оборотные средства предприятия и сформированы за счет заемных источников.

В 2017 г. наблюдается увеличение значения коэффициента финансового левериджа на 0,2 п.п., а в 2018 г. на 0,29 п.п., это свидетельствует о повышении долю собственного капитала предприятия в активах. Чем выше этот показатель, тем больше риск предприятия. Чем больше доля заемных средств, тем меньше предприятие получит прибыли, поскольку часть ее уйдет на погашение кредитов и выплату процентов.

Анализ финансовой устойчивости предприятия выступает важной составляющей оценки его деятельности и характеризует результаты его текущего, инвестиционного и финансового риска, отражает необходимую информацию для инвесторов, а также характеризует способность предприятия отвечать по своим обязательствам и наращивать свой экономический потенциал.

В таблице 13 представлены результаты оценки финансовой устойчивости предприятии ПАО «ИНГРАД» на основе абсолютных показателей.

Таблица 13 – Анализ финансовой устойчивости ПАО «ИНГРАД» с помощью абсолютных показателей

| Показатели, тыс. руб. | 2016 | 2017 | 2018 |

| 1. Капитал и резервы (собственный капитал) | 64638644 | 92452304 | 91432831 |

| 2. Внеоборотные активы (за исключением финансовых вложений) | 71369031 | 105806166 | 113145730 |

| 3. Собственные оборотные средства (п. 1 — п. 2) | -6730387 | -13353862 | -21712899 |

| 4. Долгосрочные кредиты | 3375115 | 23299241 | 49789586 |

| 5. Наличие собственных и долгосрочных источников (п. 3 + п. 4) | -3355272 | 9945379 | 28076687 |

| 6. Краткосрочные кредиты | 1617881 | 23298611 | 45289540 |

| 7. Наличие основных источников (п. 5 + п. 6) | -1737391 | 33243990 | 73366227 |

| 8. Запасы | 2216774 | 1862455 | 1709562 |

| 9. Излишек (+) или дефицит (-) собственных оборотных средств для формирования запасов ΔСОС (п. 3 — п. 8) | -8947161 | -15216317 | -23422461 |

| 10. Излишек (+) или дефицит (-) собственных и долгосрочных источников для формирования запасов ΔСДИ (п. 5 — п. 8) | -5572046 | 8082924 | 26367125 |

| 11. Излишек (+) или дефицит (-) основных источников для формирования запасов ΔОИ (п. 7 — п. 8) | -3954165 | 31381535 | 71656665 |

| 12. Трехкомпонентный показатель типа финансовой устойчивости | 0;0;0 | 0;1;1 | 0;1;1 |

| 13. Тип финансовой устойчивости | Критическое финансовое состояние | Нормальная финансовая устойчивость | Нормальная финансовая устойчивость |

На протяжении 2016 г. на предприятии наблюдалось кризисное финансовое состояние. Это означает, что проблема отсутствия собственных оборотных средств решалась путем финансирования запасов за счет кредиторской задолженности.

На предприятии в 2017-2018 гг. наблюдается повышение уровня финансовой устойчивости и предприятие относится к типу с нормальным уровнем финансовой устойчивости.

Таким образом, характеризуя финансовую устойчивость с точки зрения наличия собственных оборотных средств, следует сделать вывод, что общую динамику данного аспекта финансового состояния ПАО «ИНГРАД» является стабильной, так как значительных изменений в течение анализируемого периода не наблюдается.

3 РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПАО «ИНГРАД»

3.1 Разработка мероприятий по повышению финансовой устойчивости ПАО «ИНГРАД»

Прежде чем предложить мероприятия по повышению финансовой устойчивости предприятия ПАО «ИНГРАД» необходимо дать оценку финансовой деятельности. Оценка будет проходить за 2016-2018 гг.

Проанализируем имущество предприятия.

Таблица 14 – Анализ активов предприятия, тыс.руб

| Наименование показателя | На 31 декабря 2016 года | На 31 декабря 2017 года | На 31 декабря 2018 года |

| АКТИВ | |||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы | 1200 | 420 | 145 |

| Основные средства | 263105 | 3335071 | 3328589 |

| В том числе: | |||

| Земельные участки | 0 | 3223814 | 3223814 |

| Финансовые вложения | 69531189 | 100578552 | 107686022 |

| В том числе: | |||

| Вклады в уставный капитал других организаций | 62223661 | 78223680 | 90660027 |

| Предоставленные займы | 7307528 | 22354872 | 17025994 |

| Отложенные налоговые активы | 1550394 | 1892124 | 2130974 |

| Прочие внеоборотные активы | 23143 | 0 | 0 |

| Итого по разделу I | 71369031 | 105806166 | 113145730 |

| II ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 2216774 | 1862455 | 1709562 |

| В том числе: | |||

| Товары для перепродажи | 2190962 | 1859939 | 1709560 |

| Дебиторская задолженность | 7180841 | 9034094 | 14718131 |

| Расчеты с поставщиками и подрядчиками | 3335295 | 593949 | 657236 |

| Расчеты с покупателями и заказчиками | 668896 | 626989 | 651191 |

| Прочие расчеты с разными дебиторами | 1961270 | 6659023 | 8209993 |

| Беспроцентные займы | 1215381 | 1154134 | 1939497 |

| Проценты по выданным займам | 0 | 0 | 3260215 |

| Финансовые вложения (за исключением денежных эквивалентов) | 2959724 | 2588177 | 14681740 |

| В том числе: | |||

| Предоставленные займы | 2903098 | 2588177 | 14681740 |

| Денежные средства и денежные эквиваленты | 8155 | 35082 | 100762 |

| В том числе | |||

| Прочие оборотные активы | 5127 | 8168 | 9736 |

| Итого по разделу II | 12370621 | 13527979 | 31219931 |

| БАЛАНС | 83739652 | 119334142 | 144365661 |

Наглядно динамику активов предприятия представим на рисунке 26.

Активы на 31 декабря 2018 г. характеризуются таким соотношением: 78,4% внеоборотных активов и 21,6% текущих. Активы организации за весь рассматриваемый период значительно увеличились (на 72,4%). Учитывая значительное увеличение активов, необходимо отметить, что собственный капитал увеличился в меньшей степени – на 41,5%. Отстающее увеличение собственного капитала относительно общего изменения активов следует рассматривать как негативный фактор.

Как видно из рисунка 1, активы предприятия растут в период 2016-2018 гг. Структура активов состоит преимущественно из внеоборотных активов.

Рисунок 26 – Анализ активов предприятия, тыс.руб

В ходе проведенного анализа было установлено, что наибольшую долю в структуре оборотных активов составляет дебиторская задолженность.

На первом этапе предусматривается проведение комплексно анализа дебиторской задолженности. Основными параметрами, характеризующими состояние дебиторской задолженности, является ее среднегодовой размер, средний срок погашения и доля в структуре дохода от операционной деятельности. Следует проанализировать количественный и качественный состав задолженности, коэффициент оборачиваемости, соотношение задолженности по суммам и сроках оплаты, их влияние на финансовую устойчивость предприятия.

Проведем анализ динамики дебиторской задолженности по данным таблицы 14.

Таблица 14 – Анализ динамики дебиторской задолженности за видами ПАО «ИНГРАД» за 2016-2018 гг.

| Показатели | Годы | Темпы роста | |||

| 2016 г. | 2017 г. | 2018 г. | 2017 / 2016 | 2018 / 2017 | |

| Долгосрочная дебиторская задолженность в т.ч. | 3404757 | 3040771 | 1949633 | 89,31 | 64,12 |

| за расчеты с покупателями и заказчиками | 610792 | 574549 | 603073 | 94,07 | 104,96 |

| Беспроцентные займы | 1215381 | 1154134 | 1153721 | 94,96 | 99,96 |

| Проценты по предоставленным займам | 1578584 | 1213088 | 192839 | 76,85 | 15,90 |

| Краткосрочная дебиторская задолженность | 3776084 | 5933323 | 12768498 | 157,13 | 215,20 |

| Расчеты с покупателями и заказчиками | 58104 | 52441 | 48118 | 90,25 | 91,76 |

| Авансы выданные | 3335295 | 593949 | 657236 | 17,81 | 110,66 |

| прочая | 24413 | 4925833 | 8209992 | 20177,09 | 166,67 |

| Проценты по предоставленным займам | 358272 | 421101 | 3067376 | 117,54 | 728,42 |

| итого | 7180841 | 9034094 | 14718131 | 125,81 | 162,92 |

На основе результатов анализа (таблица 14) видно, что в 2017 году установлено уменьшения темпов долгосрочной дебиторской задолженности на 10,69%, а в 2018 году уменьшение темпов долгосрочной дебиторской задолженности составило 35,88%.

В 2017 г. уменьшение долгосрочной дебиторской задолженности было вызвано за счет уменьшения дебиторской задолженности по расчетам с покупателями на 5,93%, по беспроцентным займам на 5,94%, проценты по предоставленным займам на 23,15%.

В 2018 г. уменьшение долгосрочной дебиторской задолженности вызвано за счет роста дебиторской задолженности по беспроцентным займам на 0,04%, проценты по предоставленным займам на 84,1%.

Сумма краткосрочной дебиторской задолженности в 2017 году увеличилась на 57,13%, а в 2018 году увеличение суммы краткосрочной дебиторской задолженности составило 115,20%. Данная тенденция вызвана за счет увеличения сумм прочей краткосрочной дебиторской задолженности и процентов по предоставленным займам.

Результаты анализа структуры дебиторской задолженности предприятия ПАО «ИНГРАД» за 2016-2018 гг. представлены в таблице 15.

Таблица 15 – Анализ структуры дебиторской задолженности ПАО «ИНГРАД» за 2016-2018 гг.

| Показатель | 2016 г. | 2017 г. | 2018 г. | Изменения в структуре

2018 от 2016, % |

||||

| Сумма, тыс.руб | Удельный вес % | Сумма, тыс.руб | Удельный вес, % | Сумма, тыс.руб | Удельный вес, % | |||

| Долгосрочная дебиторская задолженность в т.ч. | 3404757 | 47,41 | 3040771 | 33,66 | 1949633 | 13,25 | -34,17 | |

| за расчеты с покупателями и заказчиками | 610792 | 8,51 | 574549 | 6,36 | 603073 | 4,10 | -4,41 | |

| Беспроцентные займы | 1215381 | 16,93 | 1154134 | 12,78 | 1153721 | 7,84 | -9,09 | |

| Проценты по предоставленным займам | 1578584 | 21,98 | 1213088 | 13,43 | 192839 | 1,31 | -20,67 | |

| Краткосрочная дебиторская задолженность | 3776084 | 52,59 | 5933323 | 65,68 | 12768498 | 86,75 | 34,17 | |

| Расчеты с покупателями и заказчиками | 58104 | 0,81 | 52441 | 0,58 | 48118 | 0,33 | -0,48 | |

| Авансы выданные | 3335295 | 46,45 | 593949 | 6,57 | 657236 | 4,47 | -41,98 | |

| прочая | 24413 | 0,34 | 4925833 | 54,52 | 8209992 | 55,78 | 55,44 | |

| Проценты по предоставленным займам | 358272 | 4,99 | 421101 | 4,66 | 3067376 | 20,84 | 15,85 | |

| Итого | 7180841 | 100,0 | 9034094 | 100,0 | 14718131 | 100,0 | 0,00 | |

Наглядно структуру дебиторской задолженности представим на рисунке 27.

Рисунок 27 – Анализ структура дебиторской задолженности ПАО «ИНГРАД», тыс. руб

Анализ показал, что в структуре дебиторской задолженности преобладает краткосрочная дебиторская задолженность. За 2016-2018 гг идет рост данного показателя. Долгосрочная задолженность снижается за анализируемый период.

Наибольший удельный вес в структуре дебиторской задолженности занимает краткосрочная дебиторская задолженность, так ее доля составляет в 2016 г. – 52,59%, в 2017 г. – 65,68%, в 2018 г – 86,75%. Доля долгосрочной дебиторской задолженности по выданным авансам уменьшилась с 47,41% до 13,25%.

Рост величины активов организации связан, в основном, с ростом следующих позиций актива бухгалтерского баланса (в скобках указана доля изменения статьи в общей сумме всех положительно изменившихся статей):

- долгосрочные финансовые вложения – 38 154 833 тыс. руб. (62,4%)

- краткосрочные финансовые вложения (за исключением денежных эквивалентов) – 11 722 016 тыс. руб. (19,2%)

- дебиторская задолженность – 7 537 290 тыс. руб. (12,3%)

- основные средства – 3 065 484 тыс. руб. (5%)

Одновременно, в пассиве баланса наибольший прирост наблюдается по строкам:

- долгосрочные заемные средства – 43 671 660 тыс. руб. (56,9%)

- уставный капитал (складочный капитал, уставный фонд, вклады товарищей) – 26 000 000 тыс. руб. (33,9%)

Среди отрицательно изменившихся статей баланса можно выделить «запасы» в активе и «краткосрочные заемные средства» в пассиве (-507 212 тыс. руб. и -13 767 226 тыс. руб. соответственно).

Собственный капитал организации на 31.12.2018 равнялся 91 432 831,0 тыс. руб. Изменение собственного капитала за два года составило +26 794 187,0 тыс. руб.

Как видно из результатов анализа в течение анализированного периода не наблюдается значительных изменений в структуре дебиторской задолженности предприятия ПАО «ИНГРАД».

Таблица 16 – Анализ пассива ПАО «ИНГРАД» за 2016-2018 гг.

| Наименование показателя | На 31 декабря 2016 года | На 31 декабря 2017 года | На 31 декабря 2018 года |

| ПАССИВ | |||

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал | 15220793 | 41220793 | 41220793 |

| Добавочный капитал | 49291913 | 52370398 | 52370398 |

| В том числе: | |||

| Эмиссионный доход | 49291913 | 49291913 | 49291913 |

| Вклад в имущество | 0 | 3078485 | 3078485 |

| Резервный капитал | 296142 | 296142 | 296142 |

| Нераспределенная прибыль | -170204 | -1435029 | -2454502 |

| Итого по разделу III | 64638644 | 92452305 | 91432832 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Заемные средства | 1617881 | 23298611 | 45289540 |

| В том числе: | |||

| Долгосрочные долговые ценные бумаги | 0 | 15000000 | 35000000 |

| Долгосрочные кредиты и займы | 1584769 | 8298611 | 10289540 |

| Отложенные обязательства | 3475 | 631 | 45 |

| Прочие обязательства | 1753759 | 4500000 | |

| Итого по разделу IV | 3375115 | 23299241 | 49789586 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Заемные средства | 15601703 | 3177158 | 1834477 |

| В том числе: | |||

| Краткосрочные кредиты и займы | 14783520 | 1933075 | 185900 |

| Проценты по долгосрочным кредитам и займам | 790675 | 1205799 | 1633416 |

| Проценты по краткосрочным кредитам и займам | 27508 | 38284 | 15161 |

| Кредиторская задолженность | 104292 | 397060 | 1301817 |

| В том числе: | |||

| Поставщики и подрядчики | 19796 | 12799 | 35045 |

| Покупатели и заказчики | 39706 | 71785 | 18744 |

| Прочие кредиторы | 44790 | 312476 | 1248028 |

| Оценочные обязательства | 19898 | 8377 | 6950 |

| Итого по разделу V | 15725893 | 3582596 | 3143244 |

| БАЛАНС | 83739652 | 119334142 | 144365661 |

Рисунок 28 – Анализ пассива ПАО «ИНГРАД», тыс. руб

Анализ пассивов предприятия показал, что в структуре пассивов наблюдается превышение капитала и резервов.

За период 2016-2018 года наблюдается рост долгосрочных обязательств. На конец 2016 года долгосрочные обязательства составляли 3375115 тыс. рублей. На конец 2018 года – 49789586 тыс. руб. или в 14,8 раз.

Рисунок 29 – Анализ заемных средств ПАО «ИНГРАД», тыс. руб

В структуре заемных средств ПАО «ИНГРАД» преобладают долгосрочные долговые ценные бумаги. Необходимо отметить, что за анализируемый период наблюдается рост данного показателя с о тыс.руб. до 35000000 тыс.руб.

Финансовый рычаг предприятия (аналог: кредитное плечо, кредитный рычаг, финансовый леверидж, leverage) – показывает, как использование заемного капитала предприятия влияет на величину чистой прибыли. Финансовый рычаг является одним из ключевых понятий финансового и инвестиционного анализа предприятия. В физике использование рычага позволяет, прикладывая меньшие усилия поднять больший вес. Аналогичный принцип действия и в экономике для финансового рычага, который позволяет, прилагая меньшее количество усилий увеличить размер прибыли.

Цель использования финансового рычага заключается в увеличении прибыли предприятия за счет изменения структуры капитала: долей собственных и заемных средств. Увеличение доли заемного капитала (краткосрочных и долгосрочных обязательств) предприятия приводит к снижению ее финансовой независимости. Но в тоже время с увеличением финансового риска предприятия увеличивается и возможность получения большей прибыли.

СК = Оборотные активы-Краткосрочные обязательства

СК = 31219931-3143244=28076687 тыс. руб.

Эффект финансового рычага (DFL)

FLS = D/E = Заемный капитал/собственный капитал

FLS = (49789586+3143244)/28076687=1,89

Как видно из расчетов, заемные средства на 89% больше чем собственный капитал предприятия.

Это говорит о том, что ПАО «ИНГРАД» имеет высокую финансовую зависимость. Собственный капитал почти в два раза ниже заемного капитала.

Это говорит о том, что необходимо разработать мероприятия по повышению эффективности управления собственным капиталом.

Повышение эффективности управления собственным капиталом стимулируется с одной стороны стремлением к улучшению финансовых результатов деятельности компании и росту благосостояния ее собственников, с другой стороны — зависимостью компании от внешнего экономического окружения, оценивающего ее деятельность со стороны и образующего систему хозяйственных взаимосвязей с нею.

Для оценки эффективности использования предприятием заемных средств используют понятие «эффект финансового рычага». При привлечении заемных средств прибыль до налогообложения уменьшается за счет включения процентов за их использование в состав расходов. Соответственно уменьшается величина налога на прибыль, рентабельность собственного капитала возрастает, то есть несмотря на платность за использование заемных средств, увеличивается рентабельность собственных средств. Для использования механизма финансового левериджа необходимо соблюдать следующие условия: уровень процентной ставки по кредитам должен быть ниже рентабельности производства; относительно стабильная экономическая ситуация; возможность для собственников размещать свои средства на условиях, повышающих эффективность капитала.

Таблица 17 — Основные показатели финансовой устойчивости организации

| Показатель | Значение показателя | Изменение показателя (гр.4-гр.2) |

Описание показателя и его нормативное значение | ||

| 31.12.2016 | 31.12.2017 | 31.12.2018 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Коэффициент автономии | 0,77 | 0,77 | 0,63 | -0,14 | Отношение собственного капитала к общей сумме капитала. Нормальное значение: 0,45 и более (оптимальное 0,55-0,7). |

| 2. Коэффициент финансового левериджа | 0,3 | 0,29 | 0,58 | +0,28 | Отношение заемного капитала к собственному. Нормальное значение: 1,22 и менее (оптимальное 0,43-0,82). |

| 3. Коэффициент обеспеченности собственными оборотными средствами | -0,54 | -0,99 | -0,7 | -0,16 | Отношение собственных оборотных средств к оборотным активам. Нормальное значение: не менее 0,1. |

| 4. Индекс постоянного актива | 1,1 | 1,14 | 1,24 | +0,14 | Отношение стоимости внеоборотных активов к величине собственного капитала организации. |

| 5. Коэффициент покрытия инвестиций | 0,81 | 0,97 | 0,98 | +0,17 | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормальное значение: 0,75 и более. |

| 6. Коэффициент маневренности собственного капитала | -0,1 | -0,14 | -0,24 | -0,14 | Отношение собственных оборотных средств к источникам собственных средств. Нормальное значение: не менее 0,1. |

| 7. Коэффициент мобильности имущества | 0,15 | 0,11 | 0,22 | +0,07 | Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации. |

| 8. Коэффициент мобильности оборотных средств | 0,24 | 0,19 | 0,47 | +0,23 | Отношение наиболее мобильной части оборотных средств (денежных средств и финансовых вложений) к общей стоимости оборотных активов. |

| 9. Коэффициент обеспеченности запасов | -3,04 | -7,17 | -12,7 | -9,66 | Отношение собственных оборотных средств к стоимости запасов. Нормальное значение: не менее 0,5. |

| 10. Коэффициент краткосрочной задолженности | 0,82 | 0,13 | 0,06 | -0,76 | Отношение краткосрочной задолженности к общей сумме задолженности. |

Коэффициент автономии организации на 31.12.2018 составил 0,63. Данный коэффициент характеризует степень зависимости организации от заемного капитала. Полученное здесь значение говорит об оптимальной величине собственного капитала (63% в общем капитале организации). За весь рассматриваемый период коэффициент автономии явно снизился (на 0,14).

Наглядно структура капитала организации представлена ниже на диаграмме:

Рисунок 30 – Структура капитала ПАО «ИНГРАД»

По состоянию на 31.12.2018 значение коэффициента обеспеченности собственными оборотными средствами составило -0,7. Снижение коэффициента обеспеченности собственными оборотными средствами за весь рассматриваемый период составило 0,16. На последний день анализируемого периода коэффициент имеет крайне неудовлетворительное значение. Значения коэффициента обеспеченности собственными оборотными средствами в течение всего рассматриваемого периода не укладывались в установленный норматив.

В течение анализируемого периода наблюдалось существенное повышение коэффициента покрытия инвестиций до 0,98 (+0,17). Значение коэффициента на 31 декабря 2018 г. полностью соответствует нормативному значению (доля собственного капитала и долгосрочных обязательств в общей сумме капитала организации составляет 98%).

Коэффициент обеспеченности материальных запасов по состоянию на 31.12.2018 равнялся -12,7, но на 31.12.2016 коэффициент обеспеченности материальных запасов был намного больше – -3,04 (уменьшение составило 9,66). Значения коэффициента в течение всего рассматриваемого периода не укладывались в установленный норматив. На 31.12.2018 значение коэффициента обеспеченности материальных запасов является крайне неудовлетворительным.

По коэффициенту краткосрочной задолженности видно, что величина долгосрочной кредиторской задолженности организации значительно превосходит величину краткосрочной задолженности (94,1% и 5,9% соответственно). При этом в течение анализируемого периода (31.12.16–31.12.18) доля краткосрочной задолженности уменьшилась на 76,4%.

Динамика основных показателей финансовой устойчивости организации представлена на следующем графике:

Рисунок 31 – Динамика показателей финансовой устойчивости

Таблица 17 — Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств

| Показатель собственных оборотных средств (СОС) | Значение показателя | Излишек (недостаток)* | |||

| на начало анализируемого периода (31.12.2016) | на конец анализируемого периода (31.12.2018) | на 31.12.2016 | на 31.12.2017 | на 31.12.2018 | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) | -6 730 387 | -21 712 899 | -8 947 161 | -15 216 316 | -23 422 461 |

| СОС2 (рассчитан с учетом долгосрочных пассивов; фактически равен чистому оборотному капиталу, Net Working Capital) | -3 355 272 | 28 076 687 | -5 572 046 | +8 082 925 | +26 367 125 |

| СОС3 (рассчитанные с учетом как долгосрочных пассивов, так и краткосрочной задолженности по кредитам и займам) | 12 246 431 | 29 911 164 | +10 029 657 | +11 260 084 | +28 201 602 |

*Излишек (недостаток) СОС рассчитывается как разница между собственными оборотными средствами и величиной запасов и затрат.

Поскольку на 31.12.2018 наблюдается недостаток только собственных оборотных средств, рассчитанных по 1-му варианту (СОС1), финансовое положение организации по данному признаку можно характеризовать как нормальное. При этом нужно обратить внимание, что два из трех показателей покрытия собственными оборотными средствами запасов за анализируемый период (с 31 декабря 2016 г. по 31 декабря 2018 г.) улучшили свои значения.

Для того, чтобы повысить эффективность управления фнансовой устойчивостью предприятия рекомендуется использовать в работе экскроу-счета.

Счет эскроу это:

Современный расчетный и одновременно обеспечительный инструмент, предоставляющий возможность защитить интересы обеих сторон при расчетах по сделке.

Расчеты с использованием счета эскроу подходят как для российских компаний (продавцов и покупателей), так и для иностранных (нерезидентов РФ), осуществляющих расчеты на территории РФ.

Какие возможности дает продукт?

Обеспечение исполнения обязательств в части оплаты по контракту;

Обеспечение безопасности нахождения денежных средств у независимого третьего лица (эскроу-агента), которому данные средства не принадлежат на праве собственности и которое не имеет своего интереса в сделке.

Области применения:

Покупка или продажа объектов недвижимости, в т.ч. земельных участков;

Покупка или продажа товаров, работ, услуг и прав на результаты интеллектуальной деятельности;

Приобретение или продажа акций, долей участия.

Возможности для депонента (покупателя):

Безопасность нахождения денежных средств у банка, как эскроу-агента, — независимой стороны по основному обязательству;

Уверенность в том, что оплата будет произведена только после возникновения оснований, предусмотренных договором счета эскроу (отгрузки товара/предоставления услуги и проч.);

Контроль со стороны банка соответствия и полноты представленных документов условиям договора счета эскроу.

Возможности для бенефициара (продавца):

Бенефициар по счету эскроу может являться юридическими лицом (или индивидуальным предпринимателем) или физическим лицом;

Бенефициар по счету эскроу может не являться клиентом банка;

Контроль со стороны банка, как эскроу-агента, за проведением операций по счету и соблюдением сторонами установленных договором счета эскроу ограничений распоряжения денежными средствами, находящимися на счете;

Минимизация рисков неоплаты;

Предоставление сведений, составляющих банковскую тайну по договору счета эскроу, осуществляется как депоненту, так и бенефициару.

По состоянию на декабрь 2018 года семь банков работают с эскроу-счетами. По данным Единой информационной системы жилищного строительства, оператором которой выступает ДОМ.РФ, наибольшее количество проектов с использованием нового механизма реализуются в Сбербанке, ВТБ и банке «ДОМ.РФ».

По результатам анализа более 70% проектов, реализуемых на данный момент в России, демонстрируют достаточную финансовую устойчивость и обладают параметрами, которые позволят застройщикам обслуживать обязательства по проектному финансированию в рамках нового механизма. Проекты с низким уровнем устойчивости к изменению рыночных условий и несбалансированные проекты могут потребовать определенного реструктурирования и оптимизации параметров, а проекты, находящиеся на ранних стадиях, возможно, не будут реализованы.

3.2 Расчет и обоснование экономической эффективности предложенных мероприятий

Применение эскроу-счетов приводит к:

- наличию более длительного срока кредитной нагрузки (ввиду отсутствия возможности использовать поступающие от продажи средства дольщиков на оплату строительства), но при этом плавающей ставки кредитования, зависящей от обеспеченности кредита средствами от фактических продаж, поступивших в банк на эскроу-счета;

- отсутствию взносов в компенсационный фонд долевого строительства (1,2 % от цены сделки по продаже квартиры по договору долевого участия).

Увеличение себестоимости проекта точечной застройки / комплексного освоения территории при использовании эскроу-счетов составляет 3,8 % / 3,0 %, соответственно, относительно сценария без использования эскроу-счетов.

Следует отметить, что привлечение банковского финансирования при эскроу-счетах позволяет максимально стабилизировать финансирование строительства (что уже успешно применяется в Европе), и, соответственно, обеспечить процесс строительства без задержек и замедлений. Отсутствие необходимости (зачастую существующей на практике в настоящее время) переноса сроков сдачи объектов в эксплуатацию на более поздний срок может позволить улучшить экономику проекта, однако данный эффект не оценивался в рамках настоящего исследования.

Реализация квартир с использованием эскроу-счетов позволит минимизировать строительные риски для покупателей. Соответственно, в новых условиях, застройщики будут иметь возможность предоставлять меньшую скидку к ценам квартир на начальных этапах строительства относительно цен готовых квартир. Это позволит застройщикам компенсировать снижение рентабельности, возникающее в следствие увеличения себестоимости.

На графике ниже представлен эффект влияния эскроу-счетов на рентабельность продаж проекта точечной застройки относительно сценария без использования эскроу-счетов. Как видно из графика ниже, для сценария эскроу-счетов при величине дисконта на цены квартир на начальной стадии строительства в размере 10 %, например, рентабельность девелопера практически не изменяется относительно сценария без эскроу-счетов.

Проведем оценку эффективности от изменений кредитной политики на предприятии. Прогнозный отчет о финансовых результатах ПАО «ИНГРАД» (таблица 18) представлены значения показателей статей до изменения кредитной политики.

Таблица 18 – Изменения кредитной политики и их влияние на прибыль, тыс. руб.

| Показатель | Значение показателя при существующей кредитной политике | Эффект от изменения кредитной политики | Значение показателя при новой кредитной политике |

| Выручка | 210884 | 46394 | 257278 |

| Скидки | 1054 | 2033 | 3087 |

| Чистая выручка | 209830 | 44361 | 254191 |

| Переменные затраты (0,75*стр.1) | 158163 | 34795,5 | 192958,5 |

| Валовая прибыль | 51667 | 9565,5 | 61232,5 |

| Дебиторская задолженность | 12302 | 4850 | 17152 |

| Затраты по поддержанию дебиторской задолженности | 923 | 138 | 1061 |

| Расходы, связанные с анализом платежеспособности клиента | 843,5 | 185,6 | 1029,1 |

| Потери по безнадежным долгам | 10544,2 | 2319,7 | 12863,9 |

| Прибыль до налогообложения | 39356,3 | 6922,2 | 46278,5 |

| Налог на прибыль | 7871,3 | 1384,4 | 9255,7 |

| Чистая прибыль | 31485,0 | 5537,8 | 37022,8 |

Таким образом, предполагаемое изменение условий и стандартов кредитной политики ПАО «ИНГРАД» в данном случае оказало положительное влияние на величину чистой прибыли, которая увеличилась на 5537,8 тыс. руб., или 17,5%

ЗАКЛЮЧЕНИЕ

Финансовая устойчивость предприятий представляет собой объективное сложное и многогранное экономическое явление. От качества проведен финансового анализа, зависит эффективность управленческих решений.

В зависимости от полученных результатов можно выделить устойчивое, неустойчивое и кризисное финансовое состояние предприятия. В основе характеристики устойчивого финансового состояния лежит определение таких показателей, которые обеспечивают требования рынка и необходимость развития предприятия.

Анализ финансовой устойчивости предприятия с одной стороны является инструментом ее управления, а с другой — самостоятельным аналитическим процессом. В организационном аспекте технологический процесс анализа финансовой устойчивости охватывает подготовительный (предварительный), основной (именно аналитическая обработка информации) и заключительный этапы. Вместе с тем реализация процедур анализа финансовой устойчивости торгового предприятия определяется как спецификой его работы, так и избранными видами анализа, и методами его проведения, исходя из целей и задач анализа, информационной базы, технического обеспечения, опыта и квалификации аналитика.

Рассмотрев методические подходы к анализу финансовой устойчивости предприятия, сделан вывод, что наибольшего внимания требуют коэффициентный и комплексный подходы. Основой коэффициентный подхода оценки финансовой устойчивости предприятия является вычисление и анализ ряда финансовых коэффициентов, которые принадлежат к двум индикаторных групп. Одна из групп охватывает показатели, отражающие наличие и соотношение отдельных элементов капитала торгового предприятия и его способность отвечать за обязательствами на долгосрочной основе, а другая — показатели обеспеченности активов источниками их формирования

Управление финансами на предприятии проводится на основе результатов комплексного анализа финансового состояния. Основной целью анализа финансовой устойчивости предприятия выступает оценка уровня обеспеченности его деятельности ресурсами, которые необходимы для определения резервов, а также уровня их возможности по направлению увеличения эффективного использования

Для обеспечения финансовой устойчивости, прежде всего, предприятию необходимо определить все факторы, действующие на его хозяйственную деятельность, с целью предотвращения негативных последствий их влияния на предприятие в целом.

Для выявления уровня независимости предприятия от внешних источников, возможности получать прибыль в условиях экономической самостоятельности, а также достоверности сохранения такого состояния предприятия, необходимо проводить анализ финансовой устойчивости с помощью всей системы показателей.

Финансовая устойчивость является способностью предприятия функционировать и развиваться, сохраняя равновесие своих активов и пассивов в меняющемся внутреннем и внешнем среде, что гарантирует его постоянную платежеспособность и инвестиционная привлекательность в условиях допустимого уровня риска.

На финансовую устойчивость влияют различные факторы, как внутренние, так и внешние: структура и динамика расходов, отраслевая принадлежность, структура услуг, размер уставного капитала, состояние имущества и финансовых ресурсов, уровень платежеспособного спроса, конкуренция, экономические условия хозяйствования, налоговая, кредитно-финансовая, учетная, инвестиционная политика и т.д. Важными факторами, от которых зависит финансовая устойчивость предприятия, является именно внутренняя факторы, такие, как качество управления прибылью предприятия и структурой его заемных и собственных средств.

Финансовая устойчивость предприятия зависит от эффективного управления финансовыми ресурсами и определяется соотношением собственных и заемных средств, активов и источников их финансирования.

Главной проблемой отечественных предприятий является низкий уровень отдельных показателей финансовой устойчивости, обусловленный недостаточной величине собственного капитала для финансирования деятельности хозяйствующего субъекта.

В настоящее время для подавляющего большинства предприятий актуальным вопросам выступает оптимизация структуры капитала, основными критериями которой является максимизация уровня прогнозируемой финансовой рентабельности и минимизация стоимости капитала.

Для характеристики финансовой устойчивости предприятия используется система абсолютных и относительных показателей. В зависимости от значения абсолютных показателей относительно нуля, выделяют четыре типа финансовой устойчивости: абсолютная, нормальная финансовая устойчивость, неустойчивое финансовое состояние и критическом состоянии.

Таким образом, можно сделать вывод, что в 2018 г. по сравнению с 2016 г. показатели результатов финансово-хозяйственной деятельности

ПАО «ИНГРАД» уменьшаются, что свидетельствует о снижении эффективности деятельности предприятия.

В ходе анализа установлено, что в течение анализируемого периода наблюдается увеличение валюты баланса предприятия за счет увеличения суммы внеоборотных и оборотных активов. В структуре активов предприятия преобладают необоротные активы. В составе пассивов предприятия произошло увеличение долгосрочных обязательств. В 2016-2018 годах сумма собственного капитала уменьшилась и занимают наибольшую долю в составе пассивов, что говорит об устойчивом финансовом положении предприятия и незначительной зависимости от внешних источников финансирования.

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирования денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции.

По результатам анализа можно отметить, что на предприятии наблюдается уменьшение выручки и себестоимости продаж. Так же, следует отметить, что на предприятии наблюдается увеличение убытка от продаж.

Предприятие в 2017–2018 гг. располагает достаточными собственными и привлечёнными источниками средств для формирования запасов и относится ко второму типу финансовой устойчивости – устойчивое финансовое состояние. Таким образом, следует отметить, что на предприятии наблюдается снижение финансовой устойчивости в анализируемом периоде.

Анализ показателей деловой активности предприятия показал, что на предприятии наблюдается их снижение, что говорит о снижении эффективности деятельности предприятия.

Эффективное управление дебиторской задолженностью предприятий в условиях дефицита оборотных средств с учетом аспектов стратегического развития предприятия и конкретных тактических целей является целостным процессом, который предусматривает модификацию и применения альтернативных концепций управления капиталом предприятия в целом, а также методов оценки эффективности его функционирования, адекватных условиям трансформации экономики. Для построения экономического и финансового инструментария системы управления дебиторской задолженностью предприятия важна разработка эффективных механизмов управления ими, направленных, в первую очередь, на оптимизацию объемов и структуры дебиторской задолженности. Введение на отечественных предприятиях эффективной системы управления дебиторской задолженностью в условиях усиления открытости национальной экономики является необходимым условием обеспечения увеличения объемов реализации продукции, установление долгосрочных хозяйственных связей, снижение уровня операционного риска и как следствие повышение эффективности использования оборотных средств.

Проведенный анализ позволил выявить ряд проблем, которые связаны с платежеспособностью и финансовой устойчивостью ПАО «ИНГРАД». Для повышения финансовой устойчивости и платежеспособности предприятия ПАО «ИНГРАД» предлагаются мероприятия по управлению дебиторской задолженностью на основе использования системы скидок для покупателей. Реализация продолженного мероприятия приведет к улучшению показателей, характеризующих финансовую устойчивости и ликвидность предприятия.

СПИСОК ЛИТЕРАТУРЫ

- Абрютина М.С. Анализ финансово-экономической деятельности предприятий: учеб. пособ./ М.С. Абрютина, А.В. Грачев.-2-е изд., испр.– М.:Дело и сервис, 2019. – 256 с.

- Алексеева А.И., Васильев Ю.В. и др. Комплексный экономический анализ хозяйственной деятельности. — М.: КноРус, 2016. — 672с.

- Анализ хозяйственной деятельности / Под редакцией В.И. Бариленко. — М.: Эксмо, 2017. — 352

- Банк В.Р. Финансовый анализ / В.Р. Банк, А.В. Тараскина. — М.: Проспект, 2017. — 344 c.

- Барри М.М. Факторы, определяющие уровень финансовой устойчивости предприятий // Финансовые исследования. — 2017. — №4. – 98-106.

- Бородулина К. Б. Анализ методов оценки финансовой устойчивости и платежеспособности предприятия // Вестник Марийского государственного университета. – 2018. – № 1. – С. 15.

- Бороненкова С. А. Комплексный финансовый анализ в управлении предприятием: Учебное пособие / С.А. Бороненкова, М.В. Мельник. — М.: Форум, НИЦ ИНФРА-М, 2016. — 336 с.

- Бочаров В.В. Комплексный финансовый анализ / В.В. Бочаров. — М.: СПб: Питер, 2019. — 432 c.

- Вакулина М. А. Анализ теоретических подходов к трактовке сущности понятия «финансовая устойчивость предприятия» / М. А. Вакулина // Экономика и социум. – 2019. – № 5(24). – С. 21–27.

- Васильева Л. С. Финансовый анализ / Л.С. Васильева, М.В. Петровская. — М.: КноРус, 2017. — 880 c.

- Гиляровская, Л.Т. Анализ и оценка финансовой устойчивости коммерческих организаций: учеб. пособие /Л.Т. Гиляровская, А.В. Ендовицкая. – М. : ЮНИТИ-ДАНА,2017 – 159 с.

- Голеско И.О. Экономическая сущность финансовой устойчивости предприятия // Экономика транспортного комплекса. – 2017. – №30. – С. 49-54.

- Голубева Т. М. Анализ финансово-хозяйственной деятельности / Т.М. Голубева. — М.: Academia, 2017. — 208 c.

- Ермолович, Л. Л. Анализ хозяйственной деятельности в промышленности / Ермолович Л. Л. — М.: Современная школа (Букмастер), Интерпрессервис, 2019. — 827

- Журко, В.Ф. Экономический и финансовый анализ в деятельности органов внутренних дел: учеб. пособие для студентов вузов / В.Ф. Журко, Н.М. Бобошко. — М. : ЮНИТИ-ДАНА, 2017.- 239 с.

- Ковалев В.В. Финансовый анализ / В.В. Ковалев. — М.: Финансы и статистика, 2017. — 432

- Косолапова М.В. Комплексный экономический анализ хозяйственной деятельности: Учебник / М.В. Косолапова, В.А. Свободин. — М.: Дашков и К, 2016. — 248 c

- Крылов С.И. Финансовый анализ: учебное пособие / С.И. Крылов. – Екатеринбург : Изд-во Урал. ун-та, 2018. – 160 с.

- Куприянова Л. М. Финансовый анализ: Учебное пособие / Л.М. Куприянова. — М.: НИЦ ИНФРА-М, 2017. — 157 с.

- Кучеров И. И. Финансовая устойчивость Российской Федерации. Правовая доктрина и практика обеспечения/ Поветкина Н.А.; Под ред. Кучеров И.И. — М.:Контракт, ИЗиСП, 2019. — 344 с.

- Лядова Ю. О. Анализ факторов, влияющие на финансовую устойчивость предприятия, и методики их оценки // Известия СПбГЭУ. — 2018. — №4 (112). – С. 175- 178.

- Макаров А. С. Проблемы совершенствования финансовых методов и моделей обеспечения устойчивого развития компании : монография / А.С. Макаров, Е.В. Рябова, И.Е. Хвостова. — М. : ИНФРА-М, 2019. – 175 с

- Масловский В. П. Финансовый анализ проекта: Учебное пособие / Масловский В.П., Глоба С.Б., Бутакова Н.М. — Краснояр.:СФУ, 2016. — 202 с

- Мельник М. В. Анализ финансово-хозяйственной деятельности предприятия / М.В. Мельник, Е.Б. Герасимова. — М.: Форум, 2015. — 192 c.

- Мельник М. В. Комплексный финансовый анализ в управлении предприятием: Учебное пособие / С.А. Бороненкова, М.В. Мельник. — М.: Форум, НИЦ ИНФРА-М, 2016. — 336 с.

- Савицкая Г. И. Анализ хозяйственной деятельности предприятий АПК / Г. И. Савицкая. — М.: ИП Экоперспектива, 2016. — 494 c

- Савицкая Ж. С. Экономическая устойчивость промышленных предприятий: сущность и основные показатели // Известия СПбГЭУ. — 2017.- №1-2 (103). – С. 155-158.

- Седова Е. И., Хрисанфова А.А. Финансовая устойчивость предприятия как основополагающий фактор успешного развития бизнеса // Вестник ГУУ. — 2016. — №11. – С. 157-161.

- Селезнева Н. Н. Финансовый анализ. Управление финансами: учебное пособие для вузов / Н. Н. Селезнева, А. Ф. Ионова. – 2-е изд. – Электрон. текстовые данные. – М.: ЮНИТИ-ДАНА, 2018. – с.76

- Сороткин С. А. Финансовый менеджмент: Учебник / Сироткин С.А., Кельчевская Н.Р. — М.: НИЦ ИНФРА-М, 2016. — 294 с.

- Суглобов А.Е. Экономическая безопасность предприятия: учеб. пособие для студентов вузов, обучающихся по специальности «Экономическая безопасность» / А.Е. Суглобов, С.А. Хмелев, Е.А. Орлова. — М. : ЮНИТИ-ДАНА, 2018. — 271 с.

- Турманидзе, Т.У. Финансовый анализ: учебник для студентов вузов, обучающихся по экономическим специальностям / Т.У. Турманидзе. – 2-е изд., перераб. и доп. – М. : ЮНИТИ-ДАНА,2017. — 287 с.

- Шеремет А. Д. Методика финансового анализа деятельности коммерческих организаций: практ. пособие / А.Д. Шеремет, Е.В. Негашев. – 2-е изд., перераб. и доп. – М. : ИНФРА-М, 2019. – 208 с.