Страницы 1 2

2.3. Проблемы автострахования в РФ и перспективы развития на современном этапе

Несмотря на то, что в России страхование является относительно молодой отраслью, страховщики также как и фирмы других направлений сталкиваются с проблемой и необходимостью обеспечения финансовой устойчивости. Специфика оценки страховой компании заключается, во-первых, в том что компания продает услуги, а значит не обладает запасами, сырьем, материалами, которые можно реализовать или изготовить продукцию, получив при этом прибыль; а во-вторых, денежные потоки страховой организации совершенно непредсказуемы в части выплат страховых возмещений, что является определенной проблемой при формировании инвестиционной политики, страховых резервов и т.д.

Подавляющее число страховщиков не имеет достаточного опыта работы, отсутствует достоверная статистика, поэтому большинство принимаемых на страхование рисков в нужной степени не изучены. В силу неразвитости механизма защиты прав потребителей и отсутствия нормального режима судопроизводства клиенты практически лишены возможности самостоятельно удовлетворить претензии к страховых организациям в случае невыполнения ими своих обязательств. В мировой практике ответственность перед страхователем несет тот, кто выдавал страховщику, не сумевшему выполнить обязательства перед страхователем, лицензию. Российское Министерство Финансов не берет на себя этой ответственности. К тому же в мире принят порядок, при котором крупные ассоциации страховщиков формируют гарантийные фонды, средства которых предназначены для возмещения убытков застрахованных при возможной неплатежеспособности страховой организации. В России же убытки в полном объеме ложатся на плечи застрахованного лица.

Оценка финансовой устойчивости страховых организаций, в связи со значимостью страховой защиты в обществе приобретает особое значение. Поскольку проблема обеспечения страховой организации возникла недавно, в отечественной теории страхования ей не уделялось достаточного внимания и не изучалась отечественной наукой. Объектом исследования были некоторые вопросы финансовых результатов страховых операций, но не каждого отдельного страховщика, действующего в рыночной среде. Поэтому и показатели анализа финансового состояния и финансовой устойчивости несовершенны. Исследования последних десятилетий проводились на макроуровне, что в значительной степени объяснялось наличием государственной монополии, огромным числом потенциальных объектов страхования и наличием единственного крупнейшего в мире страховщика — Госстраха. До сих пор среди специалистов нет единого мнения об объеме обязательств, составе и оценке свободных активов, финансовых гарантиях и других проблемах их обеспечения, связанных с формированием рационального страхового портфеля, раскладкой риска, формированием страховых резервов. В связи с этим страховая практика вынуждена решить эти вопросы эмпирически.

В целях обеспечения финансовой устойчивости страховщика, как в России, так и за рубежом, законодательно устанавливается требование к минимальному уровню уставного капитала. На первых этапах развития рынка страхования в России требования к минимальному размеру уставного капитала страховых компаний были занижены, что привело к созданию большого количества мелких страховых компаний. Во всех случаях максимальная ответственность по отдельному риску в договоре страхования не может превышать 10 % собственных средств страховщика.

Для оценки финансовой устойчивости необходим анализ его финансового состояния. Анализ применяемых в России критериев оценки финансового положения страховщиков показывает, что число таких показателей невелико, но они часто не связаны между собой. Это вытекает из того, что деятельность страховщика состоит из нескольких элементов:

— непосредственно проведение страховых операций;

— инвестирование финансовых ресурсов;

— прочей деятельности (получение кредитов, расчеты с бюджетом и с внебюджетными фондами, финансирование собственной деятельности). При этом необходимо учитывать трансфер риска, как основную особенность страховой деятельности.

В свою очередь, сам страховой риск также является синтетическим, т.е. зависящим от ряда факторов: вида страховой деятельности, взаимоотношения с перестраховщиками, размеры тарифных ставок по заключенным договорам, объемы принимаемого риска, возможности формирования оптимального страхового портфеля, фактические отклонения частоты наступления страховых случаев и размеров ущерба от среднестатистических.

Исходя из этого, анализ финансового положения страховщика должен быть только на основе исследования группы показателей, которые с одной стороны, могут быть, представлены в виде твердо установленных нормативов, а с другой — в виде рекомендательных параметров. Показатели могут быть и количественные и относительные. Система этих показателей может выглядеть следующим образом: объемные (абсолютные) — величина собственных средств, величина активов, величина страховых резервов, объем взносов; показатели оценки платежеспособности; показатели, характеризующие уровень ликвидности активов; показатели, оценивающие уровень обязательств по одному риску; показатели, характеризующие степень участия перестраховщиков в страховых операциях; показатели, характеризующие инвестиционную деятельность; показатели оценки достигнутого финансового уровня за отчетный год.

Итак, выделим проблемы автострахования в России:

— отсутствие методик анализа рисков страхования;

— отсутствие резервных фондов для выплат в случае неплатежеспособнсости;

— отсутствие методик индивидуализированного анализа финансового состояния страховой организации с учетом конкретных факторов.

Для восстановления и развития отечественных страховых компаний требуется осуществить комплекс возможных мер по укреплению их финансового состояния. Эти меры носят общий характер, так как для их конкретизации нужен более детальный анализ, который невозможно провести основываясь только на бухгалтерской отчетности.

Такими мерами может стать пересмотр страховой, финансовой и маркетинговой политики, а именно:

— произвести корректировку тарифных ставок по проводимым видам страхования;

— расширить перестраховочную защиту;

— привлечь дополнительные финансовые ресурсы посредством увеличения уставного капитала путем дополнительного выпуска акций;

— возможно изменить организационно-правовую форму деятельности страховой организации;

— пересмотреть структуру активов и методы инвестирования резервов, предусмотрев наиболее доходные в налоговом смысле объекты и территории;

— сократить дебиторскую и кредиторскую задолженности;

— закрыть нерентабельные филиалы и провести консолидацию финансовых возможностей страховщика путем объединения нескольких страховых организаций;

— использовать дополнительные возможности реализации страховых договоров, в том числе через Интернет, предусмотреть новые формы взаимоотношений с банками посредством создания совместных программ банковского и страхового обслуживания и т.д.

Исходя из ухудшения не только финансовых, но и других показателей российской страховой компании также можно предусмотреть ряд более конкретных мер. Так при снижении объема страховых премий необходимо в 3-6 месячный срок увеличить объема продаж страховых полисов и привлечь потенциальных страхователей путем создания новых страховых продуктов.

При росте объема страховых выплат, имеет смысл провести факторный анализ убыточности, обратив внимание на тщательное юридическое оформление страховых выплат, так как не исключена возможность подделки документов на их получение.

Если наблюдается снижение средней страховой суммы на один договор, то необходимы контроль и сопоставление средней страховой суммы и возможностей организации. Также если величина страхового тарифа давно не изменялась, то при неблагоприятном уровне убыточности и стоимости страховых продуктов следует пересмотреть структуры брутто-ставки.

Более быстрый рост сбора страховых премий по сравнению с ростом величины страховых резервов компании свидетельствует о необходимости пересмотра методики формирования технических резервов, а также резерва по страхованию жизни.

В случае нерегулярного поступления страховых премий следует усилить контроль за сроками прохождения денежных средств при одновременной работе со страхователями.

При возрастании долгосрочности прекращения договоров и снижении их прироста нужно активнее проводить маркетинговые мероприятия, предоставляя клиентам более широкий спектр услуг и их сочетание в одном страховом продукте (например, страховые, юридические и банковские).

При наблюдении неустойчивости тренда рентабельности страховых операций в сторону уменьшения необходимо учитывать тот факт, что в конкурентной борьбе страховой организации приходится снижать размер страховых тарифов, устраняя из них прибыль. Поэтому экономическое содержание и фактическое значение этого показателя зависит от этапа развития страхового рынка и национальной экономики в целом.

Регулируя возросшую себестоимость, требуется сопоставить цены на страховые услуги с аналогами конкурентов, проводить факторный анализ затрат с одновременным нахождением так называемой точки безубыточности, ниже значения которой деятельность страховщика будет неэффективной.

Далее, необходимо контролировать размеры условно-постоянных и переменных затрат.

При уменьшении финансовой устойчивости страховых операций следует провести анализ элементом убыточности по всем видам ответственности страховщика по договорам страхования.

Надо иметь ввиду, что показатель убыточности страховой суммы математически выражает вероятность ущерба в виде той доли совокупной страховой суммы, которая выбывала из страхового портфеля ежегодно и выбыла за тарифный период в связи с наступлением страховых случаев и возмещением ущерба. Эта доля и составляет основу для построения нетто-ставки.

Убыточность страховой суммы как отношение денежных показателей является величиной синтетической, которая зависит от действия различных факторов.

При возрастании частоты наступления страховых событий и опустошительности страховой суммы необходим тщательный анализ политики определения ущерба и его территориального расклада. При этом потребуется проведение следующих мероприятий: уменьшение объема страхового возмещения (обеспечения), исключение из страховой защиты определенного вида ответственности, введение франшизы. Такой анализ целесообразно провести в том регионе, где осуществляется страхование.

При изменении величины страхового портфеля возможен пересмотр его структуры в сторону увеличения или уменьшения содержащихся в нем долгосрочных или краткосрочных видов страхования. Например, при отсутствие интереса страхователей к долгосрочным (3-5 лет) видам страхования жизни возможно сокращение срока страхования до года при выведении из структуры страхового тарифа накопительного вида ответственности на дожитие.

В случае, если при проведении операций перестрахования наблюдается снижение лимита собственного удержания при одновременном росте расходов на ведение дела цедентом, необходим пересмотр условий договора перестрахования (например, изменение квотного соотношения ответственности перестрахователя и перестраховщика).

При реализации страховой компанией данных мер должно произойти качественное снижение рисков основной деятельности, и в перспективе рост платежеспособности.

ГЛАВА 3. СОВЕРЩЕНСТВОНИЕ АВТОСТРАХОВАНИЯ В МК Страхование

3.1. Рекомендации по улучшению автострахования в МК Страхование

В условиях резкого падения рынка все проблемы, которые закладывались в годы «благоденствия», вышли наружу. Переживут эти трудности далеко не все. Корень зла – в непозволительно близком для страховщика горизонте планирования, который был характерен для многих участников российского страхового рынка в последние годы. Значительная часть рыночных игроков решала исключительно краткосрочные задачи – привлечение как можно большего числа клиентов за счет демпинга и запредельных комиссий страховым посредникам. Тарифы сознательно устанавливались ниже статистически обоснованного уровня. Такая модель бизнеса близка к классическому варианту финансовой пирамиды, при котором выплаты старым клиентам осуществляются за счет взносов, полученных от новых, привлеченных низкой ценой полиса. Сформированных страховых резервов при такой тарифной политике, как только темпы прироста взносов станут отрицательными, станет недостаточно для осуществления выплат, что неминуемо приведет к дефолту страховщика.

Компании, наращивающие свои страховые портфели за счет демпинга, не справившись со своими обязательствами, будут вынуждены уйти с рынка. Резкое сжатие банковского канала продаж приведет к истощению положительных денежных потоков, поступающих в компанию. В таких условиях в наилучшем положении окажутся компании, имеющие высоко диверсифицированные страховые портфели, как по видам страхования, так и по каналам продаж.

Финансовый кризис играет важную очистительную роль для рынка автострахования – страховщики, которые переживут его, выйдут из него укрепившимися, перешедшими на новый уровень развития. Кризисная ситуация должна способствовать формированию подходов к решению наиболее фундаментальных проблем рынка автокаско.

Первое место среди них занимает фактическая вмененность значительной части формально добровольного автокаско. Большая часть продаж в период бурного роста рынка автокаско не была вызвана осознанием страхователями действительной потребности в страховой защите. Из-за этого покупка полиса во многих случаях воспринималась как неприятный «побор», необходимый для получения кредита на покупку автомобиля. В сочетании с относительно низкой страховой и финансовой грамотностью населения это приводило к тому, что в качестве единственного критерия выбора страховщика выступала цена, что делало бессмысленными усилия добросовестных компаний по развитию процесса урегулирования убытков – самого главного составного элемента услуги страхования.

В результате рынок, основанный на вмененном страховании (при покупке автомобиля в кредит), стал характеризоваться низким качеством сервиса, отсутствием специфических страховых продуктов, ориентированных на потребности отдельных категорий потребителей, низким уровень профессиональной подготовки сотрудников страховых компаний.

Решить все эти проблемы можно только повернувшись лицом к клиенту, ориентируясь на более качественный добровольный спрос.

Страховщики должны создавать адекватные страховые продукты и грамотно их продвигать на рынке, формировать эффективные продающие сети, выстраивать тарифную политику в расчете не на сиюминутный результат, а на длительную перспективу. Необходимо сделать так, чтобы страхование воспринималось в качестве неотъемлемой части цивилизованного образа жизни. Только компании, которые смогут решить эти задачи, смогут успешно работать на рынке в долгосрочной перспективе.

Важную роль в развитии рынка корпоративного страхования должны сыграть страховые брокеры, как например МК Страхование.

Взаимоотношения между страховщиками и страховыми брокерами, в том числе и МК Страхование строятся не на краткосрочной основе получения сиюминутной выгоды, как обычно бывает со страховыми агентами в розничном сегменте, а на базе длительного сотрудничества. Долгосрочность отношений повышает качество предлагаемых страховых продуктов как по стоимости, так и по наполненности услугами. Брокеры, часто обслуживающие клиентов и по другим видам страхования, заботясь о своей репутации, следят за уровнем финансовой устойчивости страховщиков-партнеров и стараются не предлагать услуги страховщиков, которые потенциально могут не исполнить своих обязательств.

Таким образом, рынок автострахования является самым рискованным. Снижение объемов приобретения автомобилей напрямую снижает доходы компаний.

Стандартизация страховых продуктов – это вопрос неоднозначный, который в разных сегментах рынка должен решаться по-разному. Безусловно, определенные параметры стандартизировать нужно, чтобы страховой продукт содержал обязательное минимально-необходимое покрытие, но все что сверх того – область действия свободного рынка. Разница в продуктах между компаниями – это необходимое условие конкуренции и развития бизнеса.

Необходимы стандарты взаимоотношений МК Страхование с потребителем. Нужно повышать общий уровень качества коммуникаций с клиентом, тогда и необходимости контролировать соблюдение минимальных стандартов страховых продуктов не будет. Тот существенный рост судебных споров, который сейчас наблюдается на рынке, – это следствие того, что качество взаимоотношений страховщиков с потребителями долгое время было недостаточным. Без адекватной коммуникации с клиентами страховщикам останется лишь повышать цены и пытаться продать дорогие продукты.

В соответствии с Федеральным Законом № 223 от 21 июля 2014 года внесены существенные изменения в действующий закон «Об ОСАГО».

Новые положения вводятся в несколько этапов, с 2014 по 2020 года, и затрагивают практически все сферы применения Закона: от заключения договора ОСАГО, повышения тарифов и особенностей Европротокола, до получения возмещения и урегулирования страховых споров.

Для совершенствования работы МК Страхование и повышения эффективности автострахования можно дать следующие рекомендации:

— формировать экономический интерес у потенциальных страхователей путем обеспечения соответствующих стимулов (налогового и иного характера), а также повышения доверия граждан к финансовым институтам;

–стимулировать рост продаж новых иномарок в автосалонах и развитие в дальнейшем программ сотрудничества с автопроизводителями;

— ввести моральное и материальное стимулирование нестраховых посредников – агентов, брокеров и банки, а также поддержка региональных рынков;

–серьезное внимание необходимо уделять вопросу снижения риска мошенничества в автостраховании, а именно: внедрить проект по разработке Каталога рисков мошенничества.

–разработать каталог по выявлению наиболее убыточных для Компании клиентов, заявивших значительное количество убытков и одновременно являющихся «лидерами» по страховым выплатам:

— оптимизировать процедуру оказания услуг Аварийными комиссарами: снижение времени на обработку одной заявки специалистами Контакт – центра;

— развивать сервис обслуживания: обязательства по общению с правоохранительными органами, сбор документов по поводу дорожно-транспортного происшествия, а также юридическая защита застрахованного.

— создать информационной системы, позволяющей достоверно считать тарифы, объемы продаж, выплат.

Эти мероприятия позволят активно развивать автострахования и повысят эффективность работы.

Итак, наличие возможности влиять на рынок, многолетний опыт работы в области страхования, взаимовыгодные партнерские отношения с крупнейшими российскими финансовыми институтами дают компании МК Страхование возможность занять стабильную позицию на рынке и динамично развиваться в дальнейшем.

3.2. Перспективы развития условий ОСАГО в России

Ключевым событием на рынке ОСАГО в 2019 г. стал первый этап индивидуализации тарифа. Автовладельцы в целом выиграли: за счет роста конкуренции снизилась средняя стоимость полиса. При этом для самих страховщиков коэффициент убыточности вырос, но остался ниже уровня 2015 – 2017 годов.

Согласно проведенной Банком России оценке убыточности ОСАГО в региональном разрезе, растет доля регионов, приносящих страховщикам убытки. Комбинированный коэффициент убыточности (ККУ) страховщиков ОСАГО, более половины портфелей которых приходится на ОСАГО, превысил 100%, что говорит о получении ими убытков от страховой деятельности.

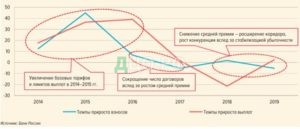

Рисунок 7 – Динамика темпов прироста взносов и выплат ОСАГО

Дальнейшая индивидуализация тарифов в обязательном автостраховании повысит справедливость и стабильность системы ОСАГО в долгосрочной перспективе. Законопослушные водители перестанут доплачивать за тех, кто приносит страховщикам значительные убытки.

Убыточность ОСАГО растет за счет увеличения выплат и снижения премий. В 2019 г. убыточность ОСАГО вновь начала расти. Хотя ККУ остался на уровне ниже 100%, на уровне 94,5%, скорректированный показатель убыточности, включающий управленческие расходы пропорционально доле ОСАГО в заработанной страховщиками премии, по итогам 2019 г. превышает этот порог. Рост произошел в первую очередь из‑за увеличения выплат с одновременным сокращением полученных премий.

Рисунок 8 — Динамика коэффициентов убыточности и расходов по ОСАГО (%)

Сокращение взносов в первую очередь было вызвано снижением средней страховой премии в связи с реализацией первого этапа реформы ОСАГО – расширением с 9 января 2019 г.[1] тарифного коридора по ОСАГО для физических лиц на 20% в обе стороны и уточнением отдельных коэффициентов, а также с конкуренцией страховщиков.

Увеличение выплат связано с ростом средней выплаты, вызванным увеличением доли выплат за причинение вреда жизни и здоровью потерпевших (+2,3 п.п. за год, до 6,4%), – лимит выплат по таким рискам выше, чем по риску причинения вреда имуществу.

Рисунок 9 – Динамика средней выплаты и средней премии по ОСАГО (%)

Корректирующее влияние на показатель могло оказать начало работы финансового омбудсмена с 1 июня 2019 г.[2], а также практика натурального возмещения[3]. Эти меры, с одной стороны, способствуют снижению выплат недобросовестным посредникам, а с другой стороны, могут отчасти объяснять увеличение средней выплаты в сегменте за счет повышения качества взаимодействия страховщиков с клиентами при урегулировании убытков. При этом доля выплат по решению суда в совокупных выплатах по ОСАГО за год сократилась в два раза, до 3,3%, а количество жалоб, касающихся тематики ОСАГО, снизилось на 36,7%.

Число убыточных регионов увеличилось. Ситуация с убыточностью на региональных рынках ОСАГО ухудшилась. Так, по итогам 2019 г. коэффициент выплат по ОСАГО увеличился в 80% субъектах Российской Федерации. Банк России провел анализ убыточности ОСАГО в региональном разрезе. Оценка региональных значений заработанной премии была произведена пропорционально доле региона во взносах по ОСАГО, оценка региональных значений состоявшихся убытков – пропорционально доле региона в выплатах по ОСАГО. Значения расходов по ведению страховых операций, отчислений от страховых премий, прочих доходов и расходов оценивались пропорционально доле региона во взносах по ОСАГО.

Рисунок 10 — Цветовая схема регионов РФ в зависимости от уровня ККУ по ОСАГО (%)

Согласно полученным оценкам, число убыточных для страховщиков регионов по ОСАГО растет: ККУ8 по обязательному автострахованию по итогам 2019 г. превысило 100%‑ный уровень в 34 регионах (в предыдущем году – в 23 регионах). При этом средние территориальные коэффициенты в этих регионах ниже среднего значения по стране.

ККУ компаний с высокой долей взносов ОСАГО, полученных в этих регионах без учета управленческих расходов, увеличился и превысил 105% – их страховая деятельность была убыточной.

Повышение персонализации тарифов в обязательном автостраховании позволит страховщикам эффективнее управлять страховым риском и повышать экономическую обоснованность предлагаемых ставок для каждого автолюбителя. При этом за счет возможности учета в стоимости ОСАГО персонального риск‑профиля страхователя и его изменений гибкость системы вырастет, страховщики смогут более оперативно управлять своей убыточностью. В таких условиях рынок ОСАГО будет стабильным на долгосрочном горизонте. Водители, не попадающие в ДТП по своей вине, перестанут доплачивать за тех, кто приносит страховщикам значительные убытки.

Рентабельность страховщиков ОСАГО ниже среднерыночной, платежеспособность остается высокой.

Убыточность страховщиков ОСАГО стабильно выше среднего показателя по рынку. ККУ страховщиков, более половины портфелей которых приходится на ОСАГО, за год увеличился и превышает 100%. При этом наблюдается усиление положительной зависимости убыточности компании от доли ОСАГО в портфеле. О снижении финансовой эффективности деятельности страховщиков ОСАГО свидетельствует и сокращение рентабельности собственных средств, которая для большинства групп этих страховщиков близка к 0% по итогам 2019 г. и находится на значительно более низком уровне, чем среднерыночный показатель (33%).

Рисунок 11 – Динамика коэффициентов убыточности и расходов по ОСАГО (%)

Сохранение текущих тенденций на рынке ОСАГО может ослабить финансовое положение страховщиков ОСАГО. При сохранении темпов прироста взносов и выплат на уровне 2019 г. ККУ по ОСАГО, посчитанный даже без учета управленческих расходов, вероятно приблизится к 100% в 2020 году.

Вместе с тем финансовая устойчивость и платежеспособность страховщиков ОСАГО находится на высоком уровне. Так, отклонение фактического размера маржи платежеспособности от нормативного для компаний с долей ОСАГО в портфеле более 50% превысило 60% на конец 2019 года. Однако значение показателя сокращается, что говорит о снижении запаса капитала таких страховщиков, свободных от страховых обязательств. При сохранении текущей динамики финансовых показателей деятельности страховщиков ОСАГО показатели их платежеспособности продолжат снижаться.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- Федеральный закон от 04.06.2018 № 123‑ФЗ «Об уполномоченном по правам потребителей финансовых услуг»

- Указание Банка России от 04.12.2018 № 5000‑У «О предельных размерах базовых ставок страховых тарифов (их минимальных и максимальных значений, выраженных в рублях), коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по договору обязательного страхования гражданской ответственности владельцев транспортных средств»

- Указание Банка России от 14.12.2018 № 5011‑У «О порядке принятия Банком России решения об ограничении осуществления страховщиком страхового возмещения путем организации и (или) оплаты восстановительного ремонта поврежденного транспортного средства»

- Абрамов В. Обязательное страхование гражданской ответственности владельцев транспортных средств // Финансовая газета. Региональный выпуск. — 2018. — № 34. — С. 3 — 4.

- Асташов С.В., Бугаенко Н.В. Практика применения законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств // Судья. — 2018. — № 4. — С. 39 — 43.

- Белых В.С., Кривошеев И.В. Страховое право: Учебное пособие. — М., 2018. — 463 с.

- Данилов А.: Частным инвесторам бояться не нужно, есть страхование. Журнал «Финансовый эксперт» #9, 2017.

- Дедиков С. Московское перестраховочное общество «Финансовая газета. Региональный выпуск», 2016, N 27

- Дедиков С.В. Лица, гражданская ответственность которых застрахована по договору ОСАГО // Законы России: опыт, анализ, практика. — 2019. — № 9. — С. 12 – 20

- Дедиков С.В. Обязательное страхование автогражданской ответственности. Комментарии федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств». — СПб. Издательство «Юридический центр Пресс», 2018.

- Дешалыт Л.Б. Договор обязательного страхования гражданской ответственности владельцев транспортных средств // Право и экономика. — 2018. — № 8. — С. 23 — 27.

- Евдокимова И. Что нам приготовили обновленные правила ОСАГО // Новая бухгалтерия. — 2019. — № 6. — С. 39 — 40.

- Жук И.Н. Автомобильное страхование (тем, кто отправляется в дорогу). — М.: Анкил, 2001.

- Рассолова Т.М. Обязательное страхование гражданской ответственности владельцев транспортных средств // Актуальные проблемы совершенствования российского законодательства на современном этапе: Сборник. — М.: РПА МЮ РФ, 2017. — С. 177 — 179.

- Рассолова Т.М. Страхование автогражданской ответственности в Российской империи // Юридическая и правовая работа в страховании. — 2018. — № 4. — С. 33 — 41.

- Романова М.В. Страхование автотранспортных средств // Российский налоговый курьер. — 2019. — № 16. — С. 5 — 7.

- Селуянов Д.М. Совершенствование законов об обязательных видах страхования // Юридическая и правовая работа в страховании. — 2018. — № 2. — С. 19

- Сокол П.В. Комментарий к Федеральному закону «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (постатейный). М.: Юстицинформ, 2019.

- Соловьев А. Заключение договора страхования: правовые вопросы // Финансовая газета. — 2018. — № 6. — С. 3 — 5.

- Страхование автогражданской ответственности. Практические советы. — СПб.: ООО «Издательство ДНК», 2018.

- Сплетухов Ю.А. Страхование ответственности. — М.: Аудитор, 2017. — 28 с.

- Фогельсон Ю.Б. Фогельсон Ю.Б. Обзорный комментарий к Федеральному закону «Об обязательном страховании гражданской ответственности владельцев транспортных средств» // Хозяйство и право. — 2018. — № 10. — С. 33 – 37

Страницы 1 2