ГЛАВА 2. ОЦЕНКА ЭФФЕКТИВНОСТИ РАБОТЫ ОАО БАНК КОНВЕРСИИ «СНЕЖИНСКИЙ»

2.1. Организационно-экономическая характеристика деятельности банка

Открытое акционерное общество Банк конверсии «Снежинский» (Банк «Снежинский» ОАО) – современный конкурентоспособный универсальный Банк, оказывающий широкий спектр услуг как корпоративным, так и частным клиентам. Сегодня это одно из ведущих финансово-кредитных учреждений Челябинской области.

Банк конверсии «Снежинский»создан и осуществляет свою деятельность в соответствии с Гражданским Кодексом Российской Федерации, Федеральным законом «О банках и банковской деятельности», Федеральным законом «Об акционерных обществах», нормативными актами Банка России и другими правовыми актами Российской Федерации, а также в соответствии с Уставом Банк конверсии «Снежинский».

Открытое акционерное общество Банк конверсии «Снежинский» (был создан в 1991 году как Коммерческий банк конверсии «Снежинский». В июле 1999 года Банк был преобразован в Общество с ограниченной ответственностью, а в ноябре 2000 года − в Открытое акционерное общество. В июне 2007 года Банк получил генеральную лицензию на осуществление банковских операций. Банк вступил в государственную систему страхования вкладов физических лиц в 2004 году (свидетельство о включении Банка в реестр участников системы обязательного страхования вкладов № 89).

Банк входит в число крупнейших финансовых организаций Уральского региона. Среди региональных банков Челябинской области Банк занимает высокие позиции по величине активов, собственного капитала, по кредитным вложениям в экономику, по объему привлеченных средств, по депозитам физических лиц и другим показателям.

По величине активов по состоянию на 01.01.2014 Банк занимал 318-е место среди банков РФ в ренкинге «Эксперта РА» (01.01.2012 – 319 место).

По спектру оказываемых банковских услуг Банк является универсальным банком, предоставляющим финансовые услуги юридическим и физическим лицам. Приоритетными направлениями деятельности Банка являются привлечение депозитов, расчетно-кассовое обслуживание, предоставление кредитов и выдача гарантий, проведение операций с ценными бумагами и иностранной валютой.

В структуру Банка входит 32 офиса, расположенные в девяти городах Челябинской области: Челябинск, Магнитогорск, Миасс, Златоуст, Снежинск, Озерск, Кыштым, Сатка, Бакал. Банк осуществляет свою деятельность на основании следующих лицензий.

— Генеральной лицензии ЦБ РФ N 1376, от 21.06.2007, дата регистрации в Банке России 14.02.1991 (для кредитных организаций, зарегистрированных до вступления в силу Федерального закона «О государственной регистрации юридических лиц»);

— Лицензии ЦБ РФ N 1376 на привлечение во вклады и размещение драгоценных металлов;

— Лицензии ЦБ РФ N 074-04793-100000 от 05.03.2001 на осуществление брокерской деятельности;

— Лицензии ЦБ РФ N 074-04801-010000 от 05.03.2001 на осуществление дилерской деятельности;

— Лицензии ЦБ РФ N 074-04805-001000 от 05.03.2001 на осуществление деятельности по управлению ценными бумагами;

— Лицензии ЦБ РФ N 074-04809-000100 от 28.02.2001 на осуществление депозитарной деятельности.

Банк является головной кредитной организацией банковской консолидированной группы, в которую помимо него входит дочерняя организация ООО “СНК”.

Банк зарегистрирован по адресу: Российская Федерация, 456770, Челябинская область, г.Снежинск, ул. Васильева, д. 19.

Списочная численность сотрудников Банка по состоянию на 01.01.2014 года составила 513 человека (01.01.2013 — 562 человека).

Банк имеет рейтинг кредитоспособности рейтингового агентства «Эксперт РА» на уровне А «Высокий уровень кредитоспособности», первый подуровень, прогноз по рейтингу «стабильный». Стабильный прогноз означает, что высока вероятность сохранения рейтинга на прежнем уровне в среднесрочной перспективе.

Рейтинговое агентство позитивно оценило высокий уровень достаточности собственных средств Банка, сбалансированность активов и пассивов по срокам на кратко- и среднесрочном горизонте, высокий уровень обеспеченности кредитов, низкий уровень концентрации привлеченных средств на крупных кредиторах, а также принятие незначительных валютных рисков.

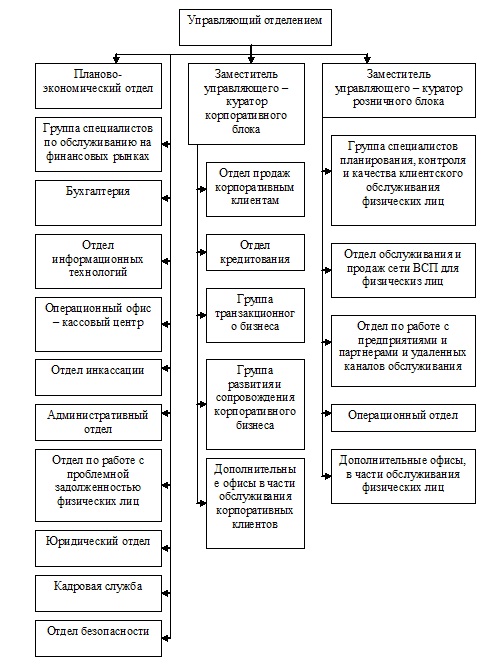

Организационная структура отделения по состоянию на 1 января 2015 года указана на рисунке 2.1.

В отделении ОАО Банк Конверсии «Снежинский» можно выделить следующие функции структурных подразделений:

— финансовый сектор выполняет функции систематизации и обобщения экономической информации по отделению, анализа экономических нормативов деятельности, анализа финансово-хозяйственной деятельности, выявляет причины, влияющие на прибыль, и разрабатывает предложения по ее увеличению, изучает эффективность совершаемых операций и оказываемых услуг;

— отдел информационных технологий проводит работы по обеспечению средствами связи, автоматизации, электронно-вычислительной техникой, организует работу по программному обеспечению и расчетам по банковским операциям, внедрению новых технологий и услуг с использованием средств вычислительной техники;

— юридическое управление, обеспечивает правовое обеспечение деятельности банка в целом и каждого отдельного подразделения;

— группа развития и сопровождения корпоративного бизнеса, группа специалистов планирования, контроля и качества клиентского обслуживания физических лиц, отдел обслуживания и продаж сети ВСП для физическиз лиц проводят аналитическую работу по сбору, обобщению, систематизации и координации работы по обслуживанию клиентов банка, как юридических, так и физических лиц;

— отдел безопасности, обеспечивает внутреннюю, информационную и общую безопасность деятельности банка;

— отдел инкассации и операционыый офис – кассовый центр занимаются сбором, доставкой, сопровождением, пересчетом денежных средств при перемещении их между различными подразделениями отделения и вне банковских подразделений;

— административный отдел занимается хозяйственным обеспечением деятельности банка;

— управление по работе с персоналом – кадровым обеспечением;

— отдел по работе с проблемной задолженностью физических лиц занимается урегулированием вопросов по возврату кредитной задолженности клиентов;

— отдел продаж корпоративным клиентам, отдел кредитования, группа транзакционного бизнеса, группа специалистов по обслуживанию на финансовых рынках, отдел по работе с предприятиями и партнерами и удаленных каналов связи, операционный отдел и дополнительные офисы занимают особое место среди подразделений, выполняя функции по предоставлению реальных банковских услуг юридическим и физическим лицам, в то же время является базовым для осуществления функций большинства ранее рассмотренных управлений и отработки методологии проведения банковских операций в системе банка «Снежинский».

Управление финансами банка «Снежинский» возложено на финансовый отдел. В задачи указанного отдела входит определение рациональных требований и методических основ построения оптимальной организационной структуры и режимов деятельности функционально-технологических систем банка, обеспечивающих планирование и реализацию финансовых операций банка и поддерживающих его устойчивость при заданных параметрах, планирование финансовой деятельности банка и управление процессами привлечения и размещения денежных средств.

2.2. Основные показатели работы банка

Первоначально проанализируем структуру имущества коммерческого банка и источников его финансирования.

В таблице 2.1 и табл.2.2 представлена состав и структура активов банка.

При оценке абсолютного изменения величины активов банка за период было выявлено его увеличение в 1,83 раза (с 6 440 130 тыс. руб. до 11 788 851 тыс. руб.), что может свидетельствовать:

— о наращивании банком объемов активных операций за анализируемый период (+);

— о тенденциях роста привлеченных ресурсов, направляемых на осуществление активных операций за оцениваемый период (+);

— о расширении направленности вложений средств банка (развитие новых для банка видов активных операций) (+);

— о расширении спектра обслуживаемых клиентов (+)

— о росте банковской прибыли, а, следовательно, и эффективности банковской деятельности в целом (+);

— об увеличении размера имущества банка (+), но и возможно «утяжеление» структуры активов банка за счет роста неликвидных активов (–);

— об увеличении размера низкодоходных активов и активов, не приносящих доход (касса, корсчета и т.п.) (–);

— об увеличении рискованности активных операций банка (например, за счет роста объемов рисковых кредитных вложений, вложений в высокорисковые ценные бумаги и т.п.) (–);

— о росте дебиторской задолженности банка и, главным образом, проблемной просроченной задолженности (–) и др.

Таблица 2.1 – Анализ динамики актива баланса

| Наименование | Сумма, тыс. руб. | Темп роста | |||

| 1.Активы | 2011 г. | 2012 г. | 2013 г. | 2012/ 2011 | 2013/ 2012 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1.1. Активы, приносящие доход | ᅟ | ᅟ | ᅟ | ᅟ | ᅟ |

| 1.1.1. Размещенные МБК | 258 774 | 240 288 | 567 528 | 92,86 | 236,19 |

| 1.1.2. Кредиты юрид. лицам | 3182521 | 3965864 | 5426295 | 124,61 | 136,83 |

| 1.1.3. Ссуды физическим лицам | 677 241 | 1063161 | 1785222 | 156,98 | 167,92 |

| 1.1.4. Вложения в ценные бумаги | 406 070 | 838 590 | 1924459 | 206,51 | 229,49 |

| 1.1.5. Размещение ресурсов в головном банке | 0 | 0 | 0 | ᅟ | ᅟ |

| Итого активы, приносящие доход | 4 524 606 | 6 107 903 | 9 703 504 | 134,99 | 158,87 |

| 1.2. Активы, не приносящие доход | ᅟ | ᅟ | ᅟ | ᅟ | ᅟ |

| 1.2.1. Денежная наличность | 312 172 | 457506 | 615 086 | 146,56 | 134,44 |

| 1.2.2. Корреспондентский счет в РКЦ | 313 079 | 1265620 | 207 545 | 404,25 | 16,40 |

| 1.2.3. Корреспондентские счета в КБ | 165 ᅟ585 | 488 ᅟ356 | 199 ᅟ564 | 294,93 | 40,86 |

| Итого активы, не приносящие доход | 790 836 | 2 211 482 | 1 022 195 | 279,64 | 46,22 |

| 1.3. Непроизводительные активы | ᅟ | ᅟ | ᅟ | ᅟ | ᅟ |

| 1.3.1. Средства для возмещения в ФОР | 108 471 | 161 931 | 158 584 | 149,29 | 97,93 |

| 1.3.2. Прочие непроизводительные активы | 1016217 | 942 160 | 904 568 | 92,71 | 96,01 |

| Итого непроизводительные ᅟактивы | 1 124 688 | 1 104 091 | 1 063 152 | 98,17 | 96,29 |

| ИТОГО активы | 6 440 130 | 9 423 476 | 11788851 | 146,32 | 125,10 |

На протяжении трех исследуемых лет активы коммерческого банка увеличились с 6440130 тыс.руб. до 11788851 тыс.руб. или на 5348721 тыс.руб. или на 83%, то есть практически в два раза. Банк наращивает свой капитал, увеличивает активность на рынке банковских продуктов.

Таблица 2.2 – Анализ структуры актива баланса

| 1. Активы | 2011 г. | 2012 г. | 2013 г. |

| 1 | 2 | 3 | 4 |

| 1.1. Активы, приносящие доход | |||

| 1.1.1. Размещенные МБК | 4,02 | 2,55 | 4,81 |

| 1.1.2. Кредиты юрид. лицам | 49,42 | 42,08 | 46,03 |

| 1.1.3. Ссуды физическим лицам | 10,52 | 11,28 | 15,14 |

| 1.1.4. Вложения в ценные бумаги | 6,31 | 8,9 | 16,32 |

| 1.1.5. Размещение ресурсов в головном банке | 0 | 0 | 0 |

| Итого активы, приносящие доход | 70,26 | 64,82 | 82,31 |

| 1.2. Активы, не приносящие доход | ᅟ | ᅟ | ᅟ |

| 1.2.1. Денежная наличность | 4,85 | 4,85 | 5,22 |

| 1.2.2. Корреспондентский счет в РКЦ | 4,86 | 13,43 | 1,76 |

| 1.2.3. Корреспондентские счета в КБ | 2,57 | 5,18 | 1,69 |

| Итого активы, не приносящие доход | 12,28 | 23,47 | 8,67 |

| 1.3. Непроизводительные активы | ᅟ | ᅟ | ᅟ |

| 1.3.1. Средства для возмещения в ФОР | 1,68 | 1,72 | 1,35 |

| 1.3.2. Прочие непроизводительные активы | 15,78 | 10 | 7,67 |

| Итого непроизводительные активы | 17,46 | 11,72 | 9,02 |

| ИТОГО активы | 100,00% | 100,00% | 100,00% |

Для определения основных направлений деятельности коммерческого банка необходимо рассмотреть и дать оценку структуре активной части его баланса. Происходил рост работающих активов как в абсолютном выражении (с 4 524 606 тыс. руб. на 1.01.2011 до 9 703 504 тыс. руб. на 1.01.2013), так и в относительном (с 70,26% до 82,31% в общей структуре активов). Если подробнее рассмотреть структуру активов, не приносящих доход, то заметно, что в 2012 году в их структуре резко возросла доля корреспондентских счетов в РКЦ, увеличение межбанковских расчетов.

В целом, тенденция к увеличению доли работающих активов заслуживает положительной оценки, тем не менее, одновременно следует учитывать возможное увеличение рисков банка, связанных с вложениями в активы, приносящие доход (прежде всего, риск потери ликвидности, кредитный риск, валютный риск, инвестиционный риск, рыночный риск и др.).

В целом, говоря о результативности анализа структуры активов по степени доходности, следует отметить, что идеальной структурой активов банка по уровню доходности является структура, представленная следующим образом: величина неработающих активов стремиться к 0%; величина работающих активов – к 100%.

Однако, на практике для российских банков достижение такой структуры нереально и поэтому оптимальной для них можно считать структуру, сложившуюся следующим образом:

— величина неработающих активов стремится и колеблется в пределах 15-25% (если величина неработающих активов больше 25%, то банк, возможно, занимается не свойственными ему операциями или имеет проблемы при управлении активами; по методике CAMEL рекомендуемая доля установлена в пределах – от 0,5% до 3%);

— величина работающих активов – 75-85% (по методике CAMEL от 97% до 99,5%).

Итак, можно сделать вывод, что структура активов банка соответствует установленным требованиям с точки зрения доходности активов.

В ОАО Банк конверсии «Снежинский» наблюдается как раз подобная тенденция. Активы, приносящие доход, растут примерно в одинаковом темпе с общей суммой активов. Непроизводительные активы остаются примерно на одном уровне. Доля активов, не приносящих доход сокращается.

Проанализируем более подробно структуру активов в 2013 году (рисунок 2.2).

Доля кредитов в объеме активов не должна превышать 65%, а доля ценных бумаг – 25%. В ОАО Банк конверсии «Снежинский» данные требования выполняются.

По данным диаграммам можно отметить, что в активах, приносящих доход значительно преобладают кредиты юридическим лицам, что позволяет сделать вывод, что данный банк ориентируется на обслуживание юридических лиц, но данный вывод следует еще проверить анализом пассивов банка.

В структуре активов, не приносящих доход, преобладает денежная наличность, в непроизводственных активах – прочие непроизводственные активы.

Перейдем к анализу пассивов банка (таблица 2.3 и табл.2.4).

Пассивы банка возросли за анализируемый период на 83%. Рост пассивов был вызван, прежде всего, ростом привлеченных средств. Собственные средства увеличились на 37,9%. Доля привлеченных средств несколько увеличилась по сравнению с собственными средствами банка.

Данное увеличение может свидетельствовать о следующем:

— о наращивании банком объемов привлеченных ресурсов за оцениваемый период (+);

— о расширении источников заемных средств банка (+);

— об увеличении рискованности активных операций банка (за счет роста в пассивах резервов) (–);

Таблица 2.3 – Анализ динамики пассива баланса

| Наименование | Сумма, тыс. руб. | Темп роста, % | |||

| 2012/2011 | 2013/2012 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Пассив | 2011 г. | 2012 г. | 2013 г. | ᅟ

ᅟ |

ᅟ |

| Собственные средства | ᅟ | ᅟ | ᅟ | ᅟ | ᅟ |

| Итого собственные средства | 936 730 | 1036876 | 1 291 891 | 110,69 | 124,59 |

| Привлеченные средства | ᅟ | ᅟ | ᅟ | ᅟ | ᅟ |

| Расчетные счета юридических лиц | 1101039 | 1678432 | 2589626 | 152,44 | 154,29 |

| Срочные вклады граждан | 2 417 163 | 2 997 652 | 4961600 | 124,02 | 165,52 |

| Депозиты юридических лиц | 390 172 | 430 342 | 512 644 | 110,30 | 119,12 |

| Прочие пассивы | 985 775 | 2 261 347 | 1 666 434 | 229,40 | 73,69 |

| Итого привлеченные средства | 4 894 149 | 7 367 773 | 9 730 304 | 150,54 | 132,07 |

| Заемные средства | ᅟ | ᅟ | ᅟ | ᅟ | ᅟ |

| Выпущенные ценные бумаги | 563 417 | 991 178 | 689440 | 175,92 | 69,56 |

| Привлеченные МБК | 45 834 | 27 649 | 77216 | 60,32 | 279,27 |

| Итого заемные средства | 609 251 | 1 018 827 | 766 656 | 167,23 | 75,25 |

| ИТОГО пассивы | 6 440 130 | 9 423 476 | 11788851 | 146,32 | 125,10 |

— о росте кредиторской задолженности банка (–);

— о расширении клиентской базы банка за счет увеличения объемов привлеченных ресурсов (+);

— о росте банковской прибыли, а, следовательно, и эффективности банковской деятельности в целом (+) и др.

Уровень развития пассивных операций определяет размер банковских ресурсов и, следовательно, масштабы деятельности банка. Таким образом, рассмотрение структуры банковских пассивов имеет решающее значение для анализов активов банка, в том числе обеспечения ликвидности баланса банка. Объем привлеченных средств растет одним темпом с ростом пассивов. Заемные средства и собственный капитал остаются примерно на одном уровне.

Структура ресурсов в разрезе собственных и привлеченных средств отражает основные особенности функционирования банка как кредитной организации. Соотношение собственных и привлеченных средств не является неким абсолютным показателем.

Таблица 2.4 – Анализ структуры пассива баланса

| Наименование | Структура, ᅟ% | |||

| Пассив | 2011 г. | 2012 г. | 2013 г. | |

| Собственные средства | ᅟ | ᅟ | ᅟ | |

| Итого собственные средства | 14,55 | 11 | 10,96 | |

| Привлеченные ᅟсредства | ᅟ | ᅟ | ᅟ | |

| Расчетные счета юридических лиц | 17,1 | 17,81 | 21,97 | |

| Срочные вклады граждан | 37,53 | 31,81 | 42,09 | |

| Депозиты юридических лиц | 6,06 | 4,57 | 4,35 | |

| Прочие пассивы | 15,31 | 24 | 14,14 | |

| Итого привлеченные средства | 75,99 | 78,19 | 82,54 | |

| Заемные средства | ᅟ | ᅟ | ᅟ | |

| Выпущенные ценные бумаги | 8,75 | 10,52 | 5,85 | |

| Привлеченные МБК | 0,71 | 0,29 | 0,65 | |

| Итого заемные средства | 9,46 | 10,81 | 6,5 | |

| ИТОГО пассивы | 100,00% | 100,00% | 100,00% | |

Традиционно структура ресурсов по показателям собственных и привлеченных средств банка представлена соотношением: доля собственных средств в пассиве баланса банка – в среднем колеблется от 10% до 25% в общем объеме ресурсов банка, доля привлеченных средств – от 75% до 90%., что в целом отвечает сложившейся структуре в ОАО Банк конверсии «Снежинский».

Рассмотрим структуру пассивов в 2013 году (рисунок 2.4).

В привлеченных средствах большую долю занимают срочные вклады граждан. Далее идут расчетные счета юридических лиц. При оценке этого показателя необходимо особое внимание обращать на удельный вес депозитов населения, которое наиболее подвержено панике в период финансового кризиса.

Далее проанализируем финансовые результаты деятельности банка.

Анализ показывает, что основная доля доходов приходилась на доходы от оказания услуг. Одновременно с этим следует отметить рост по процентным доходам. Их темп роста за анализируемый период составил 67%. Существенных изменений в структуре расходов существенных изменений также не произошло. За анализируемый период следует отметить рост расходов по всем статьям. Наибольшую долю занимают расходы на оплату услуг.

Можно сделать следующие выводы. Доля непроцентных доходов в операционных доходах банка возросла. Это положительный фактор, свидетельствующий о расширении ассортимента финансовых услуг, предоставляемых клиентам банка.

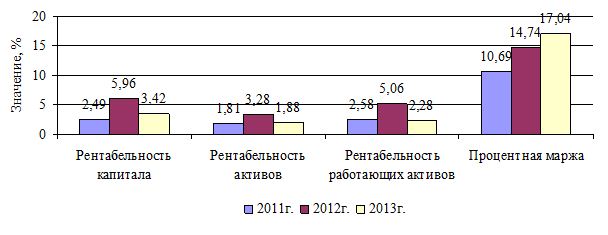

В таблице 2.8 проведем анализ эффективности деятельности банка.

Таблица 2.8 – Расчет показателей рентабельности

| Показатель | 2011г. | 2012г. | 2013г. | Темп изменения к 2011г., % | |

| 2012г. | 2013г. | ||||

| 1. Чистая прибыль, млн.руб. | 2 450 | 4 724 | 2 275 | 192,86 | 92,86 |

| 2. Капитал банка, млн.руб. | 98 423 | 79 219 | 66 418 | 80,49 | 67,48 |

| 3. Активы банка, млн.руб. | 135 333 | 143 993 | 121 217 | 106,40 | 89,57 |

| 4. Работающие активы, млн.руб. | 95 080 | 93 330 | 99 774 | 98,16 | 104,94 |

| 5. Процентные доходы, млн.руб. | 10 165 | 13 753 | 16 998 | 135,29 | 167,22 |

| 6. Рентабельность капитала, п.1/п.2х100,% | 2,49 | 5,96 | 3,42 | 239,61 | 137,60 |

| 7. Рентабельность активов, п.1/п.3 х 100,% ᅟ | 1,81 | 3,28 | 1,88 | 181,26 | 103,67 |

| 8. Рентабельность работающих активов, п.1/п.4 х 100% | 2,58 | 5,06 | 2,28 | 196,47 | 88,49 |

| 9. Процентная маржа, п.5/п.4х100, % | 10,69 | 14,74 | 17,04 | 137,83 | 159,35 |

Таким образом, на протяжении исследуемого периода наблюдается увеличение рентабельности деятельности коммерческого банка ОАО Банк конверсии «Снежинский» году по сравнению с 2011 годом. При этом по сравнению с 2012 годом рентабельность значительно ниже.

На рисунке 2.6 представлена динамика эффективности деятельности банка.

Таким образом, рентабельность капитала банка в 2011 году составляла 2,49%. В 2012 году она выросла на 139,61% и составила 5,96%. За три года рентабельность капитала банка повысилась на 37,6% и составила в 2013 году 3,42%.

Рентабельность активов банка в 2011 году составляла 1,81%. В 2012 году она выросла на 81,26% и составила 3,28%. За три года рентабельность активов банка повысилась на 3,67% и составила в 2013 году 1,88%.

Рентабельность работающих активов банка в 2011 году составляла 2,58%. В 2012 году она выросла на 96,47% и составила 5,06%. За три года рентабельность работающих активов банка сократилась на 11,51% и составила в 2013 году 2,28%.

Процентная маржа банка в 2011 году составляла 10,69%. В 2012 году она выросла на 37,83% и составила 14,74%. За три года процентная маржа банка повысилась на 59,35% и составила в 2013 году 17,04%.

Как видим, не смотря на влияние мирового финансового кризиса в 2012-2013 годах на банковскую деятельность, показатели работы ОАО Банк конверсии «Снежинский» не ухудшились, а наоборот, по сравнению с 2011 годом увеличились, хотя и незначительно.

Таким образом, основными направлениями деятельности банка, оказывающими наибольшее влияние на формирование финансового результата остаются: кредитование населения и юридических лиц, привлечение средств клиентов, в том числе вкладов граждан и депозитов предприятий, расчетно-кассовое обслуживание, кредитование промышленных и торговых предприятий (преимущественно среднего и малого бизнеса), а также работа на рынке пластиковых карт.

Рост показателей ОАО Банк конверсии «Снежинский» отмечается по всем основным направлениям, характеризующим деятельность банка за последние три года.

Валюта баланса возросла более чем на 5 млрд. рублей. Собственный капитал банка возрос с 936 730 тыс. руб.. до 1 291 891 (почти на 38%). По результатам дополнительного выпуска уставный капитал банка составил 350 млн. руб. Почти 70% собственного капитала вложено в стоимость имущества банка.

Увеличение количества клиентов способствует росту ресурсной базы. За 2013 год ресурсная база возросла на 2365,4 млн. руб. с 9423,5 млн. до 11788,9 млн. руб. (+25,1%). Рост был обеспечен в основном за счет увеличения привлеченных средств клиентов и прироста собственного капитала. Доля привлеченных средств клиентов составляет 82%.

В структуре ресурсов доля средств на расчетных счетах составила 21%. Вклады населения занимают наибольший удельный вес в структуре ресурсов – 42%. Темпы прироста вкладов по банку превышают темпы прироста вкладов по России и по Челябинской области.

Общий объем активов увеличился до 11788,9 млн. руб. на 1.01.08 г. В структуре доля работающих активов возросла с 70 до 82%. Кредиты в реальный сектор экономики составляют основу работающих кредитов, доля кредитного портфеля в структуре работающих активов составила 74,5% по состоянию на 1.01.08 г., в экономику области было вложено за 2013 г. 21,5 млрд. руб.

По результатам 2013 года ОАО Банк конверсии «Снежинский» имеет 3667,5 млн. руб. доходов. Непроцентные доходы растут опережающими темпами по сравнению с процентными, что является гарантией роста прибыли при постоянном снижении ставки рефинансирования.

За 2013 год было получено 286,8 млн. руб. в качестве прибыли, что на 138,2 млн. руб. больше предыдущего года.