Глава 3. Российский рынок ипотечных ценных бумаг: проблемы и перспективы его развития

3.1 Формирование, развитие российского рынка ипотечных ценных бумаг и современное состояние рынка ИЦБ в РФ

Несмотря на то, что впервые ипотечные облигации появились в России почти 20 лет назад, российский рынок ипотечных ценных бумаг до сих пор находится в стадии становления, что напрямую связано как с несовершенством регулирования и рыночной инфраструктуры, так и с осторожным отношением инвесторов к специфическому инструменту.

Выпуск и обращение ипотечных облигаций в России регулируются ФЗ № 152-ФЗ «Об ипотечных ценных бумагах». Первая эмиссия ИЦБ в РФ была осуществлена осенью 2003 года. Облигации были выпущены компанией «Ипотечная специализированная организация ГПБ-Ипотека». В качестве организатора эмиссии выступил Газпромбанк. Он же выполнял функции депозитария и платежного агента .

Позднее на рынке появились и другие эмитенты. Всего с момента принятия закона было осуществлено несколько десятков эмиссий ИЦБ. Общий объем эмиссии ипотечных бумаг по состоянию на июль 2019 года достиг 320 млрд. рублей.

В России аналогом Fannie Mae и Freddie Mac является АО «ДОМ.РФ» (ААА(RU), прогноз «Стабильный») (ранее — АО «АИЖК», далее — ДОМ.РФ), выполняющее функции развития и поддержки жилищного рынка в РФ. В 2016 году наблюдательный совет ДОМ.РФ одобрил изменение стратегии, предусматривающее переход на выпуск однотраншевых ипотечных облигаций в рамках программы «Фабрика ИЦБ ДОМ.РФ» (далее — Фабрика ИЦБ).

Данная модель является копией модели Single Security, применяемой GSE в США. Информация, представленная в публичном доступе, подтверждает, что переход ДОМ.РФ к модели выпуска «агентских» ИЦБ являлся осознанным. Например, в стратегии института развития прямо утверждается, что «в части зарубежных аналогов близкими к ДОМ.РФ по функциям и видам деятельности являются компании, созданные правительством США, — Fannie Mae и Freddie Mac».

Основные причины проникновения «агентских» ИЦБ на российский рынок:

– задержка в регуляторном использовании рейтингов, присвоенных инструментам секьюритизации отечественными рейтинговыми агентствами (уход в государственные гарантии);

– задержка в регуляторном использовании рейтингов с индикатором (.sf), соответствующих международным стандартам (включая Базель III);

– ограниченный объем публикаций на русском языке, посвященных детальному сравнительному анализу преимуществ и недостатков агентской и классической моделей выпуска ИЦБ;

– процесс принятия решений, который базируется в основном (или исключительно) на анализе общего объема эмиссий ИЦБ без учета их эффективности, долгосрочного влияния на экономику и подверженности риску образования пузырей;

– распространение мифов о структурированном финансировании .

Одним из мифов является ошибочное мнение, что транширование стало причиной мирового финансового кризиса 2007–2009 годов, а также постоянное упоминание младших траншей в контексте обсуждения проблем, которые возникли из-за низкого качества заложенных активов, обеспечивающих эмиссии ИЦБ. В частности, высказываются мнения о том, что выпуск бумаг в рамках классических сделок ИЦБ позволил упаковать «проблемы» в младшие транши и распространить их по всему миру (хотя эти транши не продавались).

Одним из мифов является ошибочное мнение, что транширование стало причиной мирового финансового кризиса 2007–2009 гг., а также постоянное упоминание младших траншей в контексте обсуждения проблем, которые возникли из-за низкого качества заложенных активов, обеспечивающих эмиссии ИЦБ. В частности, высказываются мнения о том, что выпуск бумаг в рамках классических сделок ИЦБ позволил упаковать «проблемы» в младшие транши и распространить их по всему миру (хотя эти транши не продавались).

Углубленный анализ ретроспективных данных и статистики американского и европейского рынков позволяет сделать вывод об обратном. Последствия кризиса в США были вызваны не многотраншевой структурой сделок, а качеством активов, заложенных в обеспечение по ИЦБ. Так называемые субстандартные кредиты (subprime mortgages) выдавались в США в большом количестве без должной проверки платежеспособности заемщиков .

Банки выдавали кредиты без первоначального взноса, в том числе на основании базового допущения о постоянном росте цен на недвижимость (заложенную в обеспечение по ипотеке), что в случае дефолта заемщика и наложения взыскания должно было якобы позволить компенсировать потери по ипотечной задолженности.

Именно секьюритизация субстандартных кредитов и дальнейшая переупаковка структурированных ценных бумаг в синтетические инструменты (CDO) оказались причинами кризиса. Важно отметить, что как на российском, так и на большинстве европейских рынков подобной динамики не наблюдалось.

Для понимания истоков финансового кризиса необходимо также отметить, что по состоянию на 2008 год американские GSE являлись владельцами или гаранторами более 70% низкокачественных кредитов. Тот факт, что две трети кредитного риска всего субстандартного портфеля в финансовой системе страны было сконцентрировано в руках государственных и квазигосударственных институтов (включая Fannie Mae и Freddie Mac) наглядно демонстрирует центральную роль GSE в возникновении пузыря на рынке недвижимости и ипотечного кризиса, последовавшего за этим.

Напротив, многотраншевые сделки по выпуску ИЦБ в России и Европе, в состав обеспечения которых не входили кредиты низкого качества, выданные потенциально проблемным заемщикам, демонстрировали сравнительно низкий уровень дефолтов.

Ярким примером использования различных внутренних механизмов защиты являются инструменты, обеспеченные портфелями крупной корпоративной задолженности (крупные долговые обязательства, КДО). Старшие транши в таких сделках продемонстрировали низкий уровень дефолтов в 2008–2009 гг. (см. табл. 3.1) .

Таблица 3.1 – Сравнительный анализ исторических уровней дефолта по корпоративным облигациям и по траншам, обеспеченным крупными долговыми обязательствами (несинтетические структурированные финансовые инструменты)

В последние годы рынок ипотечных ценных бумаг значительно ускорил рост, главным образом, за счет выпусков государственного банка ДОМ.РФ (прежде АИЖК —Агентство ипотечного жилищного кредитования).

По состоянию на 31.12.2019 г. в обращении (не погашенными) находятся 137 выпусков ипотечных облигаций на общую сумму 555,7 млрд руб., из которых 436 млрд руб. (78,5%) — с поручительством ДОМ.РФ. Весь объем первичного размещения в 2019 г. был представлен выпусками ипотечных облигаций, секъюритизированных ДОМ.РФ.

Структура выпуска ипотечных облигаций в РФ в 2015-2019гг. представлена на рисунке 3.1 .

Рисунок 3.1 – Структура выпуска ипотечных облигаций в РФ в 2015-2019гг.

Структура ипотечных облигаций в обращении по банкам, выдавшим ипотечные кредиты представлена на рисунке 3.2 .

Рисунок 3.2 – Структура ипотечных облигаций в обращении по банкам, выдавшим ипотечные кредиты

Согласно целевым показателям национального проекта «Жилье и городская среда», совокупный размер ипотечного портфеля в России должен вырасти с 6,3 трлн руб. в 2018 году до 17,1 трлн руб. в 2024 году. Столь масштабное увеличение объемов кредитования планируется обеспечить, с одной стороны, за счет снижения средневзвешенной процентной ставки до уровня менее 8%, а с другой — путем формирования и развития рынка ИЦБ.

При этом, учитывая плановые показатели и стратегию развития ДОМ.РФ, а также текущие показатели ипотечного рынка, АКРА ожидает рост объема однотраншевых облигаций ДОМ.РФ в обращении, выпущенных за аналогичный период с использованием Фабрики ИЦБ, с 0,2 трлн до 6,8 трлн руб. (см. табл. 3.2).

Таблица 3.2 – Прогноз доли ипотечного портфеля, планируемой к переупаковке в однотраншевые ИЦБ за период с 2019 по 2024 год

Исходя из прогноза АКРА, к 2024 году объем ипотечного портфеля, не включенного в программу Фабрики ИЦБ, достигнет 10,3 трлн руб. (60% рынка жилищного кредитования). По мнению АКРА, прогнозируемые объемы выпуска однотраншевых ИЦБ являются недостаточными для повышения доступности ипотечных кредитов, стимулирования роста ипотечного портфеля и обеспечения населения доступным жильем в соответствии с инициативами Президента и Правительства РФ, что ставит под угрозу достижение целей, заложенных в национальном проекте «Жилье и городская среда».

Более того, проведенный АКРА анализ основных тенденций рынка ипотеки показывает, что возможность расширения программы ДОМ.РФ по эмиссии «фабричных» облигаций за рамки прогнозных значений крайне ограничена. Это связано, прежде всего, со структурой самой модели, а также с критериями приемлемости, которые применяются при отборе активов в секьюритизируемые пулы. В то же время программа развития рынка ИЦБ, предлагаемая АКРА, не только позволит достичь целевых показателей, заложенных в национальном проекте, но и обеспечит экономию бюджетных средств на развитие жилищного кредитования, а также создаст условия для быстрого роста сегмента ИЦБ при сохранении кредитного качества финансовых инструментов.

Тенденции ипотечного рынка На протяжении последних пяти лет наблюдается активный рост ипотечного кредитования, стимулируемый снижением процентных ставок, государственными мерами по поддержке рынка и ростом цен на недвижимость. Развитие ипотечного кредитования в данный период сопровождалось одновременным падением доходов населения и быстрым ростом общей долговой нагрузки .

По итогам первого квартала 2019 года реальные располагаемые доходы населения сократились на 2,3% в годовом выражении. В период с 2014 по 2017 год доходы населения также падали, а в 2018-м выросли лишь на 0,1% с учетом единовременных выплат пенсионерам. Минэкономразвития связывает тенденцию снижения доходов населения с замедлением роста зарплат, отсутствием роста социальных трансфертов и сокращением доходов от предпринимательской деятельности, собственности и пр.

Относительно низкая доля ипотеки в ВВП России (около 7% по состоянию на конец первого квартала 2019 года) и умеренные темпы роста общего портфеля задолженности, которые наблюдались до 2014 года, позволяли банкам кредитовать заемщиков «премиального» сегмента, что положительно сказывалось на качестве обслуживания долга по кредитам. По оценкам АКРА, средняя доля текущей просроченной задолженности свыше 90 дней по российскому ипотечному портфелю (1,78% по состоянию на 31.12.2018) сопоставима с аналогичными показателями европейских юрисдикций, а в отдельных случаях находится на значительно более низких уровнях.

По мнению АКРА, риск возникновения в России ипотечного пузыря в таких условиях невысок, поскольку объемы кредитования находятся на достаточно низком уровне. В то же время, степень проникновения ипотечного кредитования в европейских странах значительно превышает показатели национального рынка и составляет около 30–60% от размера ВВП .

Учитывая текущую динамику макроэкономических показателей в России, дальнейший органический рост ипотечного портфеля при сохранении существующих стандартов кредитования будет ограничен. Наиболее крупные банки уже исчерпали лимит «идеальных» заемщиков, имеющих минимальную долговую нагрузку и отвечающих наиболее жестким критериям андеррайтинга.

По состоянию на конец первого квартала 2019 года, более 40% новых выдач уже приходилось на кредиты с коэффициентом К/З более 80%.31,32 АКРА полагает, что на фоне слабого кредитного спроса, обусловленного низким уровнем доступности кредитов для населения, высока вероятность того, что оригинаторы могут пойти на дальнейшее повышение риск-аппетитов и ослабят требования к заемщикам.

В такой ситуации выполнение планов по развитию рынка ипотеки и увеличению общего портфеля задолженности до 17,1 трлн руб. к 2024-му возможно только при условии использования эффективных инструментов и механизмов рефинансирования, таких как многотраншевые ИЦБ, которые не только дадут возможность рефинансирования расширяющейся палитры ипотечных активов и обеспечат стабильный приток денежных средств в отрасль, но и позволят сохранить кредитное качество эмиссий на высоком уровне.

По мнению АКРА, потенциал роста выпусков «фабричных» ИЦБ (без повторения ошибок кризиса некачественной ипотеки в США) будет крайне ограниченным в связи с ростом числа заемщиков, не соответствующих критериям ДОМ.РФ. В результате использование модели однотраншевых ИЦБ с государственной гарантией не позволит секьюритизировать объем кредитов, достаточный для достижения целевых показателей ипотечного рынка в рамках федеральных проектов .

Опыт мирового финансового кризиса, в частности история Fannie Mae и Freddie Mac, показывает, что монополизация рынка и бесконтрольное стремление к наращиванию объемов выпуска ИЦБ могут привести к появлению теневых схем, случаям мошенничества и последующему краху всей финансовой системы. Как уже отмечалось ранее, по мере изменения структуры рынка ипотеки и усиления конкуренции на рынке ИЦБ со стороны частных банков GSE стали искусственно «прожимать» в обеспечение облигаций кредиты, не соответствовавшие квалификационным требованиям.

С 2005 года и до начала кризиса в 2008-м большинство приобретенных агентствами ипотечных кредитов не подпадали под установленные внутренними положениями критерии. По оценкам специалистов, ипотечные портфели Fannie Mae включали в себя:

– кредиты с негативной амортизацией — 62%;

– кредиты с выплатой исключительно процентов (interest only) — 84%;

– субстандартные кредиты — 58%;

– кредиты, первоначальный взнос по которым был менее 10%, — 62%.33

Попытки GSE доминировать на рынке, а также стремление выполнить задачи, установленные Конгрессом в рамках AH goals, привели к тому, что Fannie Mae и Freddie Mac вошли в число крупнейших держателей обеспеченных облигаций, выпускаемых банками под залог субстандартных кредитов.

К 2007 году GSE стали владельцами субстандартных пулов (subprime and Alt-A) в составе облигаций на общую сумму 227 млрд долл. (каждый шестой субстандартный кредит в США), а также владельцами низкокачественных кредитов на общую сумму 1,6 трлн долл., которые приобретались у брокеров и банков для их последующей переупаковки в однотраншевые ИЦБ.

Подобная инвестиционная политика и применение де-факто мошеннических схем при отборе кредитов были вызваны двумя основными причинами :

– желанием сохранить монопольное положение на рынке ИЦБ и не допустить вмешательства регулятора и конкуренции со стороны частных банков;

– необходимостью достижения целевых показателей по объемам выпуска ИЦБ, финансированию жилищного строительства и обеспечению среднего класса американцев доступным жильем, анонсированных руководством компаний в рамках программ развития (Fannie Mae’s Trillion Dollar Commitment).

Реализация указанных теневых схем вряд ли была бы возможна без широкого использования различных рычагов воздействия на регулятора, Конгресс и участников рынка. Помимо активного лоббирования интересов в правительстве Fannie Mae и Freddie Mac по сути написали большую часть законопроекта ”Federal Housing Enterprises Financial Safety and Soundness Act” 1992 года.

Данный законопроект и стал базовой платформой, определившей дальнейший вектор развития ипотечного рынка США, который в итоге привел к мировому финансовому кризису 2007–2009 годов. Факты использования теневых схем в рамках эмиссии обеспеченных облигаций с целью наращивания объемов выпуска есть и в российской практике. АКБ «Инвестторгбанк» (ПАО) (далее — ИТБ) был активным участником ипотечного рынка и организатором трех сделок секьюритизации собственных кредитов, в том числе в рамках государственной программы по рефинансированию ипотеки ВЭБ.РФ в период с 2010 по 2013 год .

Дефицит кредитов, соответствующих квалификационным требованиям отбора активов в секьюритизируемые пулы, привел к тому, что ИТБ начал предоставлять в специализированный депозитарий скан-копии несуществующих закладных. Ключевым мотивом таких действий стала невозможность своевременно сформировать портфель кредитов объемом 4,5 млрд руб., отвечающих критериям ВЭБ.РФ, а также попытка избежать оплаты связанного с этим штрафа в размере 10% от объема непоставленных закладных (около 2 млрд руб.).

Впоследствии это стало одной из причин введения временной администрации и передачи банка на санацию в 2015 году. Однако необходимо отметить, что, несмотря на указанные обстоятельства, дефолт по ИЦБ, выпущенным в рамках сделок секьюритизации ипотечного портфеля ИТБ, не произошел, поскольку все транзакции имели эндогенные механизмы защиты, включая субординацию, резервные фонды краткосрочной поддержки ликвидности и резервных контрагентов.

В обеих описанных выше ситуациях имели место случаи мошенничества для целей достижения объемов выпуска и недопущения события полного досрочного погашения облигаций. И в первом, и во втором случае был реализован сценарий, когда в портфель обеспечения по ИЦБ умышленно включались права требования, которые либо не существовали в реальности, либо не соответствовали определенным критериям, установленным в документации по сделке .

Секьюритизация кредитов на приобретение строящегося жилья Дополнительным фактором, оказывающим давление на потенциальные объемы выпуска однотраншевых ИЦБ, является ограничение в инвестиционной декларации ДОМ.РФ в части секьюритизации кредитов, выданных на приобретение строящегося жилья, по которым не была оформлена закладная. Согласно п. 3 ст. 3 Федерального закона 152-ФЗ «Об ипотечных ценных бумагах» (в рамках которого осуществляется выпуск «фабричных» ИЦБ), «доля требований, обеспеченных залогом недвижимого имущества, строительство которого не завершено, не должна превышать десять процентов размера ипотечного покрытия».

С одной стороны, включение подобной нормы было разумным на момент написания законопроекта и обуславливалось молодостью российского финансового рынка, а также отсутствием у банков репрезентативной статистической выборки, отражающей качество обслуживания долга по ипотечным кредитам.

Необходимо отметить, что проект развития российского рынка ИЦБ, предлагаемый АКРА, напротив, открывает широкие возможности для секьюритизации кредитов на приобретение строящегося жилья, поскольку позволяет работать как в рамках 152-ФЗ, так и в рамках 379-ФЗ, положения которого не устанавливают каких-либо ограничений на объем подобных активов в составе портфеля обеспечения выпускаемых инструментов.

Даже с учетом объективных ограничений, обусловленных расширением палитры ипотечных заемщиков, потенциальный объем выпуска однотраншевых облигаций в обращении в рамках Фабрики ИЦБ, согласно планам ДОМ.РФ и прогнозам АКРА, может составить 7 трлн руб. к 2024 году. Это огромный пул кредитов, полный риск по которому будет сконцентрирован на балансе одного контрагента .

В соответствии со структурой «фабричной» модели все убытки по портфелю обеспечения будут абсорбироваться поручителем посредством выкупа дефолтных закладных и покрытия убытков инвесторов в случае нехватки денежных средств, поступающих в счет оплаты кредитов, для выплаты купона и погашения номинала облигаций.

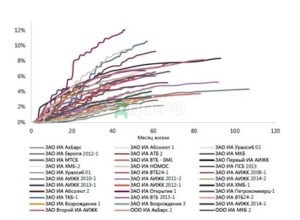

Если ДОМ.РФ по каким-либо причинам не сможет исполнить взятые на себя обязательства, потери (с большой вероятностью) вынуждено будет взять на себя государство как кредитор последней инстанции. Для расчета потенциального объема убытков, которые могут быть переложены на плечи налогоплательщиков, АКРА провело анализ статистических данных российского рынка ипотечной секьюритизации за последние 15 лет (см. рис. 3.3).

Рисунок 3.3 – Исторические показатели кумулятивных дефолтов по российским сделкам секьюритизации ипотеки

Согласно результатам анализа, средний уровень кумулятивных дефолтов (т. е. дефолтов накопленным итогом с даты закрытия сделки), взвешенный с учетом объема сделок, составил 5% при минимальном и максимальном наблюдаемых значениях 1,73% и 12,02% соответственно.

При анализе данной выборки необходимо учитывать следующее:

– наблюдаемый уровень просроченной задолженности не отражает в полной мере реальный уровень проблемных активов, поскольку не учитывает реструктуризацию задолженности, обратный выкуп и пр.;

– при подготовке отчетов по сделкам часть банков не учитывала так называемые внутриквартальные/внутримесячные дефолты (т. е. кредиты, по которым наступило событие дефолта и которые были выкуплены банком-оригинатором или вернулись в график до даты окончания расчетного периода и не были зафиксированы в отчете в качестве дефолтов);

– представленная статистическая выборка покрывает ограниченный период времени и не учитывает возможное ухудшение качества обслуживания долга по портфелю в случае макроэкономической рецессии.

Итак, популяризация агентской модели ИЦБ строится на утверждениях о том, что выпуски таких бумаг отличаются минимальным риском (благодаря государственной гарантии), понятной структурой (без современных методов защиты кредитного качества), быстротой размещения (достижимой в основном за счет снижения временных затрат на анализ), стандартизацией параметров (вследствие узкой палитры заемщиков) и ориентацией на широкий круг инвесторов (в сущности аналог ОФЗ) .

АКРА провело глубокий сравнительный анализ «фабричных» сделок с классической многотраншевой секьюритизацией, результаты которого показали, что в реальности перечисленные положительные эффекты могут быть достигнуты только за счет использования эндогенных механизмов защиты в многотраншевых выпусках облигаций. Более того, негативный опыт Fannie Mae и Freddie Mac наглядно демонстрирует — «агентские» ИЦБ несут в себе существенные (и зачастую скрытые) риски для стабильности финансовой системы.

Сравнительная таблица характеристик однотраншевой (агентской) и многотраншевой (классической) моделей выпуска ИЦБ представлена в Приложении 1.

3.2 Проблемы и перспективы развития рынка ИЦБ в РФ

С учетом потенциального снижения платежеспособности заемщиков (учитывается в моделях и рейтингах АКРА посредством применения сценарного подхода39), а также при исключении реструктурированных и выкупленных кредитов, прогнозируемый объем дефолтов в различных сценариях может достигать 10–20%. Принимая во внимание предполагаемые объемы выпуска «фабричных» ИЦБ, расходы бюджета на покрытие дефолтов по данным бумагам могут составить от 900 млрд до 1,5 трлн руб.

Предлагаемая АКРА программа развития российского рынка ИЦБ позволяет секьюритизировать более широкую палитру ипотечных активов в сравнении с программой ДОМ.РФ. Квалификационные требования, разработанные АКРА, не ограничены критериями 152-ФЗ и дают возможность выпускать облигации с баланса СФО и включать в обеспечение таких облигаций не только наиболее «премиальные» ипотечные активы, но и кредиты среднего качества, отражающие профиль всего рынка в целом, а не отдельных его сегментов .

Качество выпускаемых ИЦБ будет обеспечиваться не за счет бюджетных средств, а за счет внутренних механизмов защиты и диверсификации рисков. Диверсификация оказывает положительное влияние на качество облигаций в двух направлениях:

–во-первых, в модели многотраншевой секьюритизации риск не концентрируется на балансе одного эмитента, а равномерно распределяется между всеми банками-оригинаторами за счет младших траншей;

– во-вторых, в диверсифицированных портфелях обеспечения среднее кредитное качество одной части активов компенсируется более высоким кредитным качеством другой части активов.

При этом размер субординации и максимально достижимый уровень рейтинга в каждой конкретной транзакции будет зависеть в том числе от параметров активов и будет отражать кредитное качество конкретного портфеля обеспечения. К примеру, возможность секьюритизации ипотечных кредитов, обеспеченных залогом недвижимого имущества, строительство которого не завершено, не означает, что старшим траншам в таких сделках будет обязательно присвоен наивысший рейтинг по национальной шкале структурированного финансирования.

Более того, поскольку фактическое отсутствие залогового обеспечения окажет существенное влияние на уровень возмещения по портфелю, максимально достижимый рейтинг в подобных сделках может быть ограничен, а уровень субординации (защиты) будет выше .

Мотивация банка-оригинатора При использовании многотраншевой модели, механизм субординации работает как источник дополнительной мотивации для банка-оригинатора, так как последний обычно удерживает младший транш на собственном балансе (risk retention). Удержание оригинатором части риска в форме младшего транша способствует совмещению интересов оригинатора и инвесторов в ИЦБ.

В результате банк получает стимул к проведению детального андеррайтинга и предоставлению качественных услуг по сервисному обслуживанию портфеля. Любые убытки, возникающие по портфелю обеспечения, ложатся в первую очередь на банк, как на держателя младшего транша, а не на инвесторов в старшие транши ИЦБ.

На текущий момент регуляторными требованиями предусмотрено обязательное удержание риска в размере не менее 20% только для облигаций с залоговым обеспечением, выпускаемых с баланса СФО согласно положениям 379-ФЗ («закон о секьюритизации»).

Удержание риска по ИЦБ, которые выпускаются в рамках 152-ФЗ «Об ипотечных ценных бумагах», не является обязательным для банка-заимодателя и осуществляется оригинатором по собственной инициативе. Согласно комплексному решению, разработанному АКРА для целей реализации федеральных проектов в рамках национального проекта «Жилье и городская среда», удержание риска оригинатором по ипотечным облигациям должно стать обязательным.

Такое обязательство может быть исполнено путем как приобретения младших траншей, так и в форме «вертикального среза», т. е. пропорциональной покупки оригинатором доли в каждом из траншей (включая рейтингуемые) модели может соответствовать действующим в России регуляторным требованиям (не менее 20% от общего номинала облигаций). Модель также дает возможность изменять долю удерживаемого риска, в том числе если в будущем регулятор примет решение о постепенном переходе к европейским нормам (например, для высококачественных портфелей), предполагающим удержание не менее 5% риска .

Механизмы, способствующие совмещению интересов оригинатора и инвесторов в ИЦБ, в рамках «фабричных» выпусков практически отсутствуют. Если риск потерь по портфелю обеспечения опосредованно берет на себя государство (через гарантию ДОМ.РФ), мотивация банка-оригинатора (который более не будет удерживать младший транш на балансе) снижается, и при отсутствии дополнительных мер контроля такая ситуация может вызвать в России динамику, схожую с началом кризиса некачественной ипотеки в США. Более того, в презентациях ДОМ.РФ открыто декларируется необходимость повышения привлекательности ИЦБ за счет снятия кредитного риска с банка-оригинатора.

В этом случае единственным возможным держателем кредитного риска становится государство, а следовательно, и налогоплательщики. По мнению АКРА, такой подход наряду с утверждениями о быстроте и простоте переупаковок кредитов в ИЦБ (в ущерб детальному анализу), говорит о недостаточности фундаментального понимания рисков подобных инструментов.

Система кредитования, существовавшая в Соединенных Штатах до 2008 года, была нацелена на максимальное увеличение объемов выдачи без сохранения качества портфелей задолженности. Бесконтрольная выдача кредитов ипотечными брокерами-посредниками потенциально высокорискованным заемщикам успешно укладывалась в рамки системы в связи с последующей цессией пулов государственным агентствам и инвестиционным банкам. Процент от выдачи и продажи активов, который получали брокеры, не зависел от кредитного качества портфелей ипотеки и потенциальных трудностей, связанных с их дальнейшим обслуживанием .

Согласно информации из открытых источников, включая отчетность ООО «ДОМ.РФ Ипотечный агент»42, ДОМ.РФ предоставляет поручительство по каждому выпуску в рамках Фабрики ИЦБ и несет обязательство по выкупу всех дефолтных закладных из ипотечного покрытия. Таким образом создается искусственная замена внутренним механизмам защиты кредитного качества сделки (таких как транширование и т. п.), так как в отсутствие субординации номинал единственного транша равен номиналу портфеля обеспечения, и дефолт хотя бы одного кредита может повлечь за собой нехватку денежных средств для полного погашения облигаций.

Однако передача риска на баланс института развития вместе с продажей портфеля кредитов снижает заинтересованность оригинатора в качестве передаваемых активов. С этой точки зрения формат Фабрики ИЦБ рассматривается банками не как секьюритизация, а как фактическая продажа портфеля.

В рамках обсуждений на тематических конференциях и в процессе публичных тренингов, проводимых АКРА, участники рынка высказывают мнение о том, что одним из опциональных механизмов хеджирования подобных рисков в модели Фабрики ИЦБ является предусмотренное структурой отдельных сделок обязательство обратного выкупа дефолтов банком-оригинатором.

Иными словами, в рамках подобных механизмов между оригинатором и гарантором/институтом развития заключается непубличный договор об обратном выкупе банком дефолтных активов с баланса института развития (см. рис. 3.4).

С учетом упомянутой ранее сложившейся практики покупки выпускаемых «фабричных» ИЦБ самими банками-оригинаторами с целью снижения нагрузки на капитал, достижимого за счет применения льготных риск-весов активов, такая модель фактически представляет собой регуляторный арбитраж на неконкурентной основе. Если предположить, что такой механизм использовался бы в действительности, он мог бы вызвать много вопросов как у регулятора, так и у участников рынка.

Рисунок 3.4 – Одна из возможных схем выкупа дефолтов банком-оригинатором в сделках Фабрики ИЦБ

Рациональность и коммерческий потенциал подобной структуры вызывают сомнения в силу непрозрачности как самой схемы, так и механизма ценообразования в части комиссии, которая взимается институтом развития с банков-оригинаторов, а также в связи с пониженным (регуляторным) коэффициентом риска для «фабричных» ИЦБ.

В отличие от однотраншевых ИЦБ с суверенной гарантией, кредитное качество которых напрямую зависит от рейтинга государства, многотраншевая секьюритизация позволяет присвоить облигациям кредитный рейтинг по международной шкале на уровне выше странового. Страновой потолок ограничивает возможность присвоения национальному эмитенту (выпуску) рейтинга, превышающего по своему уровню суверенный. Например, при оценке однотраншевых облигаций, выпущенных в рамках Фабрики ИЦБ, во внимание в первую очередь будет приниматься рейтинг гарантора/поручителя, а также основные положения и условия предоставления гарантии/поручительства.

Учитывая высокую степень влияния государства на кредитоспособность поручителя по указанным бумагам, с высокой вероятностью таким ИЦБ будет присвоен рейтинг на уровне суверенного как по национальной, так и по международной шкале.

В процессе анализа сделки АКРА может рассматривать способность транзакции «устоять» под воздействием экономических и финансовых стрессовых факторов, связанных с дефолтом по суверенному долгу.

Иными словами, сделка должна быть достаточно устойчивой, чтобы пережить суверенный дефолт и его последствия. Высокий рейтинг многотраншевых ИЦБ достигается за счет наличия эндогенных механизмов защиты. В отсутствие прямой зависимости между кредитным качеством рейтингуемого транша или ключевых сторон по сделке (банка счета, сервисного агента) и кредитоспособностью государства, облигациям может быть присвоен рейтинг выше странового уровня.

Согласно статистике, опубликованной Банком России, в последние месяцы наблюдается беспрецедентный приток иностранных инвесторов на рынок ОФЗ. Одной из задач является создание таких ИЦБ, которые «будут удобны для покупки не только российским, но и иностранным инвесторам». Инструменты многотраншевой секьюритизации широко распространены на зарубежных финансовых рынках, это один из наиболее прозрачных и понятных активов для большинства квалифицированных инвесторов .

В целях увеличения доступности информации о российских ценных бумагах для широкой палитры иностранных инвесторов АКРА публикует отчеты о присвоении рейтингов как на русском, так и на английском языках, а также наращивает объем публикаций на китайском языке (диалект мандарин). Благодаря возможности получения кредитного рейтинга на уровне выше суверенного, российские ИЦБ могут стать востребованным инструментом как для российских, так и для зарубежных институциональных инвесторов.

АКРА разработало комплексное решение, позволяющее выпускать в России прозрачные ИЦБ с предсказуемой дюрацией, кредитное качество которых не будет уступать лучшим мировым аналогам АКРА предлагает участникам рынка детально проработанную и протестированную многокомпонентную платформу (практически коробочное решение) для создания инфраструктуры по выпуску ИЦБ.

Данная платформа предполагает дальнейшее развитие многотраншевых ИЦБ, положительно зарекомендовавших себя как в России, так и в мире в целом. Формирование развитого рынка ИЦБ по предложенной АКРА модели позволит выполнить программу в рамках национального проекта «Жилье и городская среда» и достичь целевых показателей жилищного рынка, прописанных в федеральном проекте «Ипотека» .

При этом будет значительно увеличена эффективность субсидий, привлекаемых со стороны государства, при сохранении текущего уровня риска на финансовом рынке. Проект АКРА предполагает использование инструментов и экспертизы Агентства для присвоения рейтингов выпускам облигаций, обеспеченным ипотечными кредитами. В течение трех лет АКРА разрабатывало модельные и методологические компоненты платформы федерального уровня, позволяющие учесть страновые и региональные особенности национального рынка кредитования, а также выявить и оценить основные риски, влияющие на качество секьюритизируемых портфелей розничных и корпоративных кредитов.

Рейтинговая платформа АКРА, прошедшая валидацию с использованием как отечественной, так и европейской статистики, дает возможность оценить кредитное качество структурированных продуктов различной степени сложности и географии выпусков. Использование готовых решений АКРА позволит достичь целевого кредитного качества эмиссий многотраншевых ИЦБ, обеспечить финансирование требуемого объема выдачи ипотечных кредитов и повысить контроль за выполнением ключевых задач, озвученных в майских указах Президента РФ.

Комплексное решение, разработанное АКРА для целей реализации федеральных проектов в рамках национального проекта «Жилье и городская среда», включает в себя девять элементов. Каждый из данных элементов необходим для качественного решения задач, обозначенных в национальном проекте, в установленные Правительством РФ сроки :

– методологическая база;

– модельная платформа;

– доступ к передовым аналитическим инструментам в режиме онлайн;

– статистическая база данных по российскому и зарубежным рынкам ипотечного кредитования;

– квалифицированная команда с многолетним транзакционным опытом работы на международном уровне;

– квалификационные требования отбора кредитов в секьюритизируемые пулы;

– использование механизмов повышения кредитного качества эмиссий и защиты инвестора;

– возможности для снижения процентной ставки по ипотечным кредитам;

– использование реинвестиционных периодов, позволяющих выпускать длинные облигации с прозрачным и предсказуемым профилем, привлекательным для инвестора.

Методологическая база АКРА оценивает кредитное качество ИЦБ с использованием Методологии присвоения рейтингов инструментам и обязательствам структурированного финансирования по национальной шкале для Российской Федерации (далее — Методология).

Рейтинги, присваиваемые АКРА инструментам и обязательствам структурированного финансирования, основаны на методике оценки ожидаемых потерь (ОП), которая учитывает вероятность дефолта (ВД) и размер потерь в случае дефолта. В целом кредитные рейтинги структурированного финансирования, присваиваемые Агентством, являются оценкой ожидаемых потерь инвесторов к юридически закрепленному контрактом крайнему сроку погашения ценных бумаг .

Оценивая кредитный риск ИЦБ, АКРА рассматривает как вероятность возникновения, так и размер кредитных потерь, которые могут понести инвесторы. Методология была разработана с учетом опыта международных финансовых кризисов и периодов рецессии на финансовом рынке РФ.

Методология АКРА не содержит допущений, применявшихся для присвоения рейтингов обязательствам, обеспеченным некачественными субстандартными ипотечными кредитами (subprime mortgages) и другими высокорискованными кредитными продуктами.

Рейтинговый анализ ИЦБ подразумевает использование модельной платформы ГРАСП46, которая состоит из нескольких отдельных модулей, включая следующие модели, необходимые для анализа ИЦБ:

– ГРАСП-Ипотека (ГРАСП-И) — модуль ГРАСП-И позволяет измерить воздействие характеристик отдельного кредита, заемщика, объекта залога и средних параметров портфеля на уровни ожидаемых потерь. ГРАСП-И анализирует уровень ожидаемых потерь в портфелях ипотечных кредитов на основе полипараметрического сопоставительного подхода (ПСП).

ПСП — это метод определения уровня вероятности дефолта и величины потерь по каждому индивидуальному активу в секьюритизируемом портфеле на основе пошагового сопоставления и оценки каждого актива с отправным кредитом;

– ГРАСП Водопад Платежей (ГРАСП-ВП) — анализирует денежные потоки, а также структуру сделки и относительное кредитное качество облигаций разных выпусков (траншей), обеспеченных правами требования по одному портфелю кредитов. Модуль денежных потоков ГРАСП-ВП оценивает воздействие структурных элементов сделки на уровень ожидаемых потерь по рейтингуемым обязательствам, включая размер и доходность траншей, уровни досрочного погашения, уровни избыточного обеспечения, различные механизмы хеджирования процентных и валютных рисков и т. д .

Модельная платформа ГРАСП — ключевой элемент в контексте разработанного АКРА комплекса мер по развитию рынка ипотеки.

Инструменты ГРАСП необходимы для оценки кредитного качества ипотечных портфелей, расчета достаточности защиты инвесторов и снижения потенциальных кредитных рисков для национальной экономики.

Доступ к передовым аналитическим инструментам в режиме онлайн. В целях популяризации современных методов моделирования финансовых рисков и повышения практических транзакционных навыков участников российского рынка АКРА создало «Онлайн-портал развития аналитики» («ОПОРА»). В рамках данного портала, через дочернюю компанию Агентства — АКРА РМ, банкам-оригинаторам будет предоставляться доступ к моделям, используемым для оценки рисков в многотраншевой секьюритизации.

В результате банк-оригинатор или организатор по сделке, выступающие в качестве структурирующей стороны, на самых ранних этапах подготовки к эмиссии (до подписания с Агентством договора об оказании рейтинговых услуг) смогут получить доступ к аналитическим инструментам и моделям АКРА.

Подобная система дает российским банковским командам уникальные преимущества по сравнению с западными рынками, где организатор по сделке имеет ограниченные возможности работы с моделью рейтингового агентства для тестирования различных групп параметров при определении пороговых значений уровней защиты (субординации) облигаций, необходимой для достижения целевых уровней рейтингов .

В конце 2016 года АКРА запустило проект по сбору статистических данных российского и европейского рынков кредитования различных классов активов. Итогом проекта стало создание уникальной статистической платформы федерального уровня, которая использовалась АКРА для подтверждения модельных допущений и валидации рейтинговой платформы ГРАСП. Сформированная Агентством база включает в себя кредитные портфели российских банков, суммарная доля которых по объему ипотечной задолженности составляет около 96% рынка (на конец 2018 года).

Кроме того, база данных АКРА содержит детальную информацию о европейских кредитах, выданных в Испании, Италии, Португалии, Ирландии Нидерландах, Бельгии, Франции, Германии и Швеции за период с 1999 года. Информация предоставлялась Агентству в формате «loan-by-loan» (т. е. по каждому отдельному кредиту) с использованием специально разработанного транзакционного шаблона АКРА для сбора информации о портфелях ипотечной задолженности.

В рамках статистической валидации Методологии и модельной платформы ГРАСП АКРА также провело анализ (перерейтингование) выпусков российских и европейских транзакций секьюритизации портфелей задолженности как физических, так и юридических лиц, включая эмиссии ипотечной секьюритизации 2003–2019 гг.

Присвоение тестовых ретрорейтингов производилось на основе публичной информации, эмиссионной документации, отчетов о выпусках, информации, размещенной на веб-сайтах других рейтинговых агентств (включая доступ по подписке), а также информации, накопленной сотрудниками АКРА в ходе их предыдущей работы над сделками структурированного финансирования .

Применение передовых методов анализа позволило АКРА собрать и обработать массив статистической информации, объем которого превосходит объем всех исследований, проведенных ранее для российского и большинства других рынков секьюритизации, и использовать его для разработки и валидации модельной платформы ГРАСП.

С января 2019 года российские эмитенты могут получить доступ к исследованиям АКРА, подготовленным на основе данной статистики, на безвозмездной основе. Результаты проделанной статистической работы могут быть использованы для ретроспективного анализа рисков, влияющих на кредитное качество многотраншевых ИЦБ.

На фоне растущего объема выдачи ипотечных кредитов детальный статистический анализ обеспечит взвешенный подход к оценке потенциальных рисков и, как следствие, позволит избежать возникновения в России ипотечного пузыря. Проведенная АКРА работа также показала, что доля просроченных кредитов в российских портфелях ипотеки не превышает общеевропейские уровни. В результате комплексное решение, разработанное АКРА, позволит выпускать ИЦБ, которые по своему кредитному качеству не будут уступать аналогичным выпускам европейских облигаций.

Платформа АКРА содержит ряд инновационных для российского рынка предложений, одно из которых — динамическая структура выпускаемых ИЦБ. Исторически большинство сделок по выпуску ИЦБ как в России, так и за рубежом, являются статическими.

Статический портфель не предполагает возможности пополнения активов или их замены в течение всего срока жизни сделки. Амортизация портфеля активов и облигаций в статических сделках начинается с даты первой купонной выплаты. Использование такой структуры на европейских рынках является оправданным с учетом длинного срока жизни ипотечных кредитов (обычно 20–30 лет) .

Однако в силу специфики отечественного рынка ИЦБ — низкого уровня коэффициента Кредит/Залог (К/З) на уровне 45–55%, высоких купонов и высоких уровней досрочного погашения — дюрация российских портфелей значительно короче, а реальный срок жизни облигаций не превышает четырех-пяти лет. Более того, первоначальный установленный договором срок до погашения ипотечных кредитов в России меньше по сравнению с европейскими юрисдикциями (см. рис. 3.5).

В результате российский инвестор в ИЦБ приобретает долгосрочный финансовый инструмент с заявленным сроком до погашения 30 лет, который фактически (вследствие досрочного погашения) оказывается коротким (от четырех до пяти лет). Несмотря на высокое кредитное качество такой бумаги, ее дюрация труднопредсказуема, что обуславливает волатильность показателей доходности и серьезно усложняет оценку таких бумаг потенциальными инвесторами.

Рисунок 3.5 – Средний первоначальный срок до погашения ипотечных кредитов в отдельных странах (количество лет)

АКРА видит выход из сложившейся ситуации в использовании проверенного практикой механизма реинвестиционных периодов. В течение данного периода поступления от погашения основного долга по кредитам направляются не на погашение номинала облигаций, а используются для приобретения новых кредитов, соответствующих критериям приемлемости. Таким образом дюрация облигации увеличивается без ущерба для кредитного качества и/или доходности.

С юридической точки зрения заимодатель продает (уступает) эмитенту дальнейшие права требования, возникающие по новым (уступленным) договорам взамен погашенных кредитов. Реинвестиционные периоды широко используются для достижения соответствия между более длинными сроками погашения рейтингуемых облигаций, обеспеченных активами, и более короткими сроками погашения таких активов. Несмотря на традиционно статическую природу ипотечной секьюритизации, использование реинвестиционных периодов в сделках по выпуску ИЦБ уже практикуется в странах Бенилюкса, Италии и Великобритании.

Принимая во внимание специфику российских ипотечных кредитов, первоначальный срок выдачи которых составляет 15 лет (а реальный срок жизни — около пяти-семи лет), а также высокие значения уровней досрочного погашения (CPR) на уровне 30–35%, которые обусловлены значительной долей рефинансируемых кредитов, включение реинвестиционных периодов в структуру сделки необходимо, так как позволит повысить прозрачность и предсказуемость ИЦБ при сохранении их кредитного качества.

Долгосрочные инструменты с фиксированной минимальной дюрацией позволят привлекать в ИЦБ денежные средства пенсионных фондов и страховых компаний, которые на глобальных рынках являются основными инвесторами в структурированные продукты .

Опыт АКРА позволяет сделать вывод о том, что при грамотном профессиональном подходе средний срок подготовки первой сделки для мотивированного банка-оригинатора составляет от четырех до пяти месяцев с тенденцией к снижению в каждой последующей транзакции. Данный срок применим к портфелям от 3 до 80 млрд руб.

и отражает фундаментальную работу, проводимую рейтинговым агентством, банком-оригинатором и иными сторонами по сделке, которая необходима для создания новой платформы секьюритизации кредитов, независимой от госгарантий. Благодаря налаженному аналитическому процессу и линейке современных финансовых моделей команда АКРА может работать параллельно по нескольким транзакциям, обеспеченным портфелями любого размера.

Например, в рамках подготовки сравнительного исследования рынков МСП России и ЕС АКРА применило метод ретроспективного перерейтингования транзакций секьюритизации портфелей задолженности субъектов МСП объемом около 39 млрд евро (2,9 трлн руб.) с использованием модельной платформы ГРАСП.

В рамках исследования АКРА также провело анализ обширной выборки исторических данных, отражающих качество обслуживания долга по 1,2 млн российских и европейских кредитов МСП совокупным объемом в валютном эквиваленте свыше 110 млрд евро (8 трлн руб.).

В процессе анализа сделки, как правило, задействованы ресурсы всей группы структурированного финансирования рейтингового агентства, при этом при анализе каждой транзакции участвуют первый и второй рейтинговые аналитики. Обсуждение сделки проводится в несколько этапов, на каждом из которых рабочая группа принимает решение в отношении оценки качественных и количественных параметров транзакции .

Подобный детальный подход позволяет в сжатые сроки провести аналитическую работу, необходимую для создания финансовых инструментов, кредитное качество которых может не уступать наиболее стабильным и надежным видам активов. Как показывает опыт, благодаря оптимизации транзакционной логистики, а также с учетом планируемых изменений в стандартах эмиссии, призванных ускорить документарную работу мегарегулятора, срок подготовки последующих сделок оригинатора обычно не превышает одного–двух месяцев. Проведение детального рейтингового анализа в более сжатые сроки без потери качества и глубины невозможно, что подтверждается практикой АКРА и ведущих международных рейтинговых агентств.

Пакет типовой документации В рамках работы над проектом АКРА совместно с лидирующими российскими юридическими фирмами разработало пакет типовых документов, в который входят эмиссионная документация и стандартные формы договоров с ключевыми контрагентами по сделке. Разработанные документы учитывают наиболее передовые аспекты международной юридической практики, а также десятилетний опыт российского законодательства в области секьюритизации.

Ценовая политика АКРА разрабатывалась с учетом критической важности развития рынка ИЦБ в России, а также ответственности, которая в этом процессе возлагается на АКРА, как на один из ключевых центров профильных разработок и экспертизы. АКРА применяет гибкую ценовую политику, исходя из индивидуального профиля каждого оригинатора, включая небольших и региональных оригинаторов (см. рис. 3.6) .

Рисунок 3.6 – Преимущества комплексного решения по созданию инфраструктуры для развития рынка ИЦБ, предлагаемого АКРА

Важно также отметить, что в рамках коммерческих условий, предлагаемых АКРА, агентство стремится предложить условия, гарантирующие клиенту, что расходы на присвоение рейтинга АКРА не будут превышать расходы на присвоение рейтинга другими рейтинговыми агентствами либо расходы на поручительство в рамках программы «Фабрика ИЦБ ДОМ.РФ».

Выводы по 3-й главе:

Объем выпущенных в России однотраншевых ИЦБ по состоянию на июнь 2019 года уже превысил 320 млрд руб. Планируемые объемы эмиссии, заложенные в целевые показатели ДОМ.РФ, говорят о фундаментальном переходе российского рынка ипотеки на рельсы устаревшей американской модели, от которой с большим трудом избавляются регуляторы и финансовые институты США.

С большой долей вероятности переход от модели, хорошо зарекомендовавшей себя в России в течение более чем десяти лет, на модель, уже доказавшую свою несостоятельность на мировых рынках, будет иметь негативные долгосрочные последствия как для российского финансового рынка, так и для экономики страны в целом.

Следует отметить историческую важность настоящего момента, когда с учетом международного опыта и истории возникновения мирового финансового кризиса 2007–2009 гг. вектор развития национального рынка ИЦБ по-прежнему может быть изменен.

По мнению АКРА, социальная ответственность за дальнейшую судьбу российской экономики лежит на всех участниках рынка, которые должны активно привлекаться к решению данного вопроса, так как реформы ипотечного сектора напрямую или косвенно затрагивают весь рынок. Проведенный АКРА детальный анализ показывает, что наиболее эффективным решением, которое позволит достичь целевых показателей жилищного рынка, прописанных в федеральном проекте «Ипотека».

Заключение

Основным инструментом, используемым в настоящее время для улучшения жилищных условий и обеспечения населения РФ доступным жильем до 2024 года, является программа «Фабрика ИЦБ ДОМ.РФ», которая позиционируется как инновационный механизм выпуска ипотечных ценных бумаг. Однако международный опыт, в том числе история зарождения мирового финансового кризиса 2007–2009 годов, показывает, что аналогичные модели, использовавшиеся в США, стали одной из главных причин распространения кризиса в масштабах экономики США и за ее пределами.

Модель выпуска однотраншевых ИЦБ, использовавшаяся в США и аналогичная модели Фабрики ИЦБ, стала одной из главных причин распространения кризиса в масштабах экономики страны и за ее пределами. Всего с 2008 по 2019 год на спасение американских институтов развития Fannie Mae и Freddie Mac, аналогом которых является ДОМ.РФ, было выделено около 188,1 млрд долл. Государственной поддержки из средств налогоплательщиков.

Результатом ипотечного кризиса в США стал полный переход сегмента ипотеки под контроль государства. Опыт Fannie Mae и Freddie Mac наглядно демонстрирует связь между моделью агентских ИЦБ, экономикой «печатного станка», снижением контроля за денежной эмиссией и избыточным использованием механизмов государственной поддержки.

Массовое распространение «агентских» ИЦБ, монополизация рынка и использование регуляторного арбитража несут в себе существенные риски для стабильности финансовой системы. Увеличение эмиссии однотраншевых «агентских» ИЦБ может привести к убыткам бюджета в размере до 1,5 трлн руб.

В неблагоприятных сценариях снижения платежеспособности заемщиков прогнозируемый объем дефолтов по ипотечному портфелю может достигать 10–20%. Принимая во внимание недостатки агентской модели и предполагаемые объемы выпуска «фабричных» ИЦБ, расходы бюджета на покрытие дефолтов по однотраншевым ИЦБ могут составить от 900 млрд до 1,5 трлн руб.

Современные финансовые инструменты могут и должны развиваться в России, особенно когда бюджетные средства нужны для преодоления внутренних и внешних сдерживающих факторов. Платформы, основанные на внешних источниках поддержки и государственных гарантиях, обычно используются в странах со слаборазвитыми аналитическими ресурсами или вследствие экономической политики «печатного станка». Для России с ее богатым опытом рынка секьюритизации и с учетом статистической работы, проделанной АКРА и другими участниками рынка, уход в более примитивные формы финансовых инструментов представляется нелогичным, нерациональным и в значительной степени расточительным.

АКРА предлагает участникам рынка готовую платформу для создания инфраструктуры по выпуску многотраншевых ИЦБ. Использование платформы АКРА позволит достичь целевого кредитного качества эмиссий многотраншевых ИЦБ, обеспечить финансирование требуемого объема выдачи ипотечных кредитов, снизить процентную ставку по ипотеке и повысить контроль за выполнением ключевых задач, озвученных в майских указах Президента РФ.

Комплексное решение АКРА позволит выпускать в России прозрачные ИЦБ с предсказуемой дюрацией, кредитное качество которых не будет уступать лучшим мировым аналогам. Проект АКРА по развитию российского рынка ИЦБ включает в себя девять элементов, каждый из которых необходим для качественного решения задач, указанных в национальном проекте «Жилье и городская среда».

Сравнительный анализ различных моделей выпуска ИЦБ, проведенный АКРА, наглядно демонстрирует критически важные преимущества многотраншевой секьюритизации и эндогенных механизмов защиты кредитного качества. Многотраншевая структура сделок позволяет создавать высококачественные долгосрочные финансовые инструменты, обеспеченные широкой палитрой ипотечных кредитов как крупных банков с государственным участием, так и средних банков регионального значения.

Классические сделки ИЦБ основаны на принципах максимальной прозрачности и проверяемости третьими сторонами и предоставляют уникальную возможность измерения совокупного риска на федеральном уровне. Рыночные механизмы, лежащие в основе многотраншевой секьюритизации, делают ее незаменимым инструментом для диверсификации долгосрочных финансовых инструментов и инвесторской базы.

Однотраншевые ИЦБ характеризуются заменой эндогенных механизмов поддержки кредитного качества облигаций, индивидуально рассчитанных для каждой сделки, на один экзогенный источник поддержки в форме квазигосударственной гарантии института развития. Модель «Фабрика ИЦБ ДОМ.РФ» направлена на работу с «премиальным» сегментом заемщиков, а попытки распространить программу на весь рынок увеличат нагрузку на государственный бюджет и создадут дополнительные риски для финансовой системы страны.

Подходы к структурированию и оценке рисков в «фабричной» модели остаются непрозрачными для рынка, а сами выпуски облигаций используются для преодоления регуляторных барьеров, которые поставлены перед всеми, кроме «фабричных» ИЦБ. Регуляторные «туннели», искусственно созданные ДОМ.РФ в обход рыночных механизмов, изолируют институт развития от конкуренции и способствуют монополизации рынка. При этом мировой опыт использования аналогичных моделей свидетельствует о повышенном риске «агентских» ИЦБ в сравнении с многотраншевой секьюритизацией, который компенсируется за счет государственного бюджета.

АКРА предлагает участникам рынка детально проработанную и протестированную многокомпонентную платформу для создания инфраструктуры по выпуску ИЦБ. Использование готовых решений АКРА позволит достичь целевого кредитного качества эмиссий ИЦБ, обеспечить финансирование требуемого объема выдачи ипотечных кредитов в рамках федеральных проектов и повысить контроль за выполнением ключевых задач, озвученных в майских указах Президента РФ.

Комплексное решение АКРА также будет способствовать повышению доступности ипотечных кредитов для более широкой палитры заемщиков, в том числе за счет снижения ставки кредитования, которое станет возможным благодаря детальному анализу риск-профиля задолженности. Детальный анализ зависимости качества обслуживания долга от параметров кредита, заемщика и объекта залога позволит банкам идентифицировать «корзины» заемщиков с лучшими характеристиками. По своему качеству они не будут уступать лучшим зарубежным аналогам и позволят предлагать таким категориям заемщиков более выгодные условия выдачи и обслуживания кредита.

Список использованной литературы

1. Федеральный закон от 11 ноября 2003 г. N 152-ФЗ «Об ипотечных ценных бумагах» (с изменениями и дополнениями от 3 апреля 2020)

2. Федеральный проект «Ипотека», утв. протоколом заседания проектного комитета по национальному проекту «Жилье и городская среда» от 21 декабря 2018 г. No 3

3. Концепция развития финансового рынка России до 2020 года: развитие законодательства и регулирования. Совместный проект Рейтингового агентства «Эксперт РА» и Ассоциации региональных банков России под эгидой Общественной Палаты РФ. – М., 2008

4. Указ Президента РФ «О национальных целях и стратегических задачах развития РФ на период до 2024 года».

5. Асаул А. Н., Асаул Н. А., Фалтинский Р. А. Основы бизнеса на рынке ценных бумаг. Учебник / Под ред. д-ра экон. наук, профессора А. Н. Асаула. — СПб.: АНО «ИПЭВ», 2008. — 207с.

6. Бондаренко, Е. И. Развитие рынков ипотечных ценных бумаг в России и за рубежом: сравнительно-правовой анализ / Е. И. Бондаренко. // Молодой ученый. — 2010. — № 3 (14). — С. 200-205. — URL: https://moluch.ru/archive/14/1229/ (дата обращения: 16.05.2020).

7. Демушкина Е. Определение правового статуса ипотечной ценной бумаги // Рынок ценных бумаг, 2013, № 24. 3. – С. 44.

8. Демушкина Е. Концептуальные подходы к определению правового статуса ипотечных ценных бумаг // Рынок ценных бумаг, 2014, № 1-2 – С. 58.

9. Иванов О. Ипотечные ценные бумаги: миф или реальность // Рынок ценных бумаг, 2015, № 23-24 С.302-303.

10. Карабанова К. И. Ипотечные ценные бумаги: понятие и виды // Законодательство и экономика, 2014, № 9. – С. 129.

11. Колодина И. Бумажное решение квартирного вопроса / Российская бизнес-газета, № 436 от 25.11.2013 – С. 28.

12. Коростелева Т. С. Ипотечное кредитование как инструмент жилищного финансирования в развивающихся странах: опыт России, Индии, Китая. Самарский национальный исследовательский университет им. акад. С.П. Королева, Самара, Россия. 2018. – С. 125.

13. Котлов А. Формирование российского рынка ипотечных ценных бумаг // Рынок ценных бумаг, 2016, № 22 – С. 325.

14. Мельникас М., Сушкова Е. Правовые вопросы применения секьюритизации активов в России // Рынок ценных бумаг, 2013, № 3. – С. 86.

15. Пашутинская Е. Ипотеку взяли на гарантию // Коммерсантъ, № 50/П (4105) от 23.03.2019. – С. 124.

16. Петров В. Проблемы и перспективы обращения ипотечных ценных бумаг на торговых площадках // Рынок ценных бумаг, 2014, № 8 С. 263.

17. Почежерцева З. А. Правовое регулирование рынка ценных бумаг России: частноправовые и публично-правовые начала: монография / под науч.ред. профессора В. С. Белых. — М.:Проспект, 2016. — 176 с.

18. Резванова Л. М. Механизм секьюритизации в системе рефинансирования ипотечного кредитования // Банковское кредитование, 2018, № 1 – С. 287.

19. Резванова Л. М. Ипотечные ценные бумаги: инвестиционный анализ, структурирование, инструменты повышения кредитного качества // Банковское кредитование, 2018, № 4. – 247.

20. Рубцов Б. Б. Современные фондовые инструменты финансирования ипотечных кредитов // Рынок ценных бумаг, 2011, № 6. – С. 14.

21. Рубцов Б. Б. Фондовый рынок США // Портфельный инвестор, 2018, № 3. – С.15.

22. Санникова Т., Суворов Г. Обеспечение высокого кредитного рейтинга ипотечных ценных бумаг // Рынок ценных бумаг, 2003, № 11. – С. 16.

23. Сунь И., Гареев И.Ф. Сравнительная характеристика жилищных систем Китая и России // Жилищные стратегии. – 2015. – № 3. – c. 223-240.

24. Стивен Б. Батлер, Пастухова Н. Подходы к проблемам банкротства эмитента ипотечных ценных бумаг // Рынок ценных бумаг, 2012, № 19. – С. 224.

25. Стратегия долгового рынка. // Исследование Инвестиционного Банка «ТРАСТ», 2017.

26. Филатова, М. А. Правовое регулирование обращения ценных бумаг на рынке / М. А. Филатова. // Молодой ученый. — 2019. — № 9 (247). — С. 48-49. — URL: https://moluch.ru/archive/247/56859/ (дата обращения: 16.05.2020).

27. Хе, О. В. Особенности и перспективы развития рынка ипотечного кредитования в странах ЕС: дисс. … канд. экон. наук : 08.00.14 / Хе Олег Владимирович. – М., 2009. – 215 с.

28. Условия ипотечного кредитования в зарубежных странах [Электронный ресурс]. – Режим доступа: http://tranio.ru/traniopedia/tips/usloviya_ipotechnogo_kreditovaniya_v_raznykh_stranakh/ (дата обращения: 16.05.2020).

29. Указ Президента Российской Федерации от 07.05.2018 г. № 204 URL:http://www.kremlin.ru/acts/bank/43027(дата обращения: 16.05.2020).

30. Указ Президента Российской Федерации от 07.05.2019 г. «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года» URL:https://www.rbc.ru/politics/07/05/2018/5af060c79a79472bc16ff1f9 (дата обращения: 16.05.2020).

31. Аналитическое Кредитное Рейтинговое Агентство (Акционерное общество), АКРА (АО) – https://www.acra-ratings.ru/research/945

32. https://ицб.дом.рф/ – ДОМ.РФ — «ИЦБ ДОМ.РФ»

33. https://www.moex.com/ – Московская биржа

34. АКРА Стресс-Сценарий ААА(ru.sf) (АССА) основан на консервативном сценарии экономического спада, интегрирующем опыт рецессий в России в 1993–2016 годах, а также кризиса в США в 2007–2009 годах, и предполагает сочетание внешних и внутренних негативных макроэкономических факторов.

35. Официальный сайт Федеральной службы государственной статистики. [Электронный ресурс]. URL: http://www.gks.ru/wps/wcm/connect/rosstat/rosstatsite/main/.

36. Официальный сайт ЦБ РФ. [Электронный ресурс]. URL: https://www.cbr.ru/.

37. A Review of Europe’s Mortgage and Housing Markets. – Europe Mortgage Federation, Hypostat, 2015. – 115 p.

38. König, C. Long term financing for housing in Europe // Verband der Privaten Bausparkassen e. V. – Rio de Janeiro, 4th September 2015. – 15 p.

39. Mortgage Rates at New 2016 Lows [Electronic resources]. – Mode of access: http://www.freddiemac.com/pmms/index.html (accessed date: 16.05.2020).