Страницы: 1 2

2.2. Анализ межбанковских расчетов АО «Альфа банк»

В АО «Альфа Банк» открыты корреспондентские счета (ведущие банки-корреспонденты). В таблице 1 представлены номера счетов и наименования банков, с которыми сотрудничает Альфа Банк.

Таблица 1 — Корреспондентские счета, открытые АО «Альфа Банк»

| № п.п. | Наименование | № счёта (рубли РФ) | № счёта (доллары США) |

| 1 | «ВТБ 24» (ПАО), г. Москва, ул. Мясницкая, дом 35 | 30109810400000708601 | 30109840700000708601 |

| 2 | ПАО АКИБ «УралСиб», г. Москва, ул. Профсоюзная, дом 65, к. 2 | 30109810200000000025 | 30109840400000000025 |

| 3 | АО «Райффайзенбанк», Москва, ул. Вавилова, дом 19 | 30109810700000000332 | |

| 4 | ПАО «Восточный экспресс банк», г. Москва, ул. Ветошный переулок, дом 9 | 30109810100003005214 | 30109840400003005214 |

| 5 | ПАО «Московский Индустриальный банк», г. Москва, ул. Орджоникидзе, дом 5 | 30109810700000003163 | 30109840000000003163 |

Между Банком в АО «Райффайзенбанк» подписан договор на техническое обслуживание клиринговых расчетов между филиалами АО «Райффайзенбанк», согласно которому открыт данный корреспондентский счет, представленный в таблице 1.

Главная функция корреспондентского счета, открытого в АО «Райффайзенбанк» заключается в проведении платежей на его филиальную сеть, вследствие того, что филиалы данной кредитной организации не имеют корреспондентские счета в РКЦ. Все межбанковские платежи филиалов совершаются по корреспондентским счетам, открытым в головном офисе АО «Райффайзенбанк».

Перевод и поступление денежных средств производится с корреспондентского счета № 30109810700000000332. Особенность данной схемы расчетов состоит в том, что платежи по корреспондентскому счету производятся «день в день».

Платежные документы, выписки по счету отправляются в АО «Райффайзенбанк» в электронном виде в одно-сеансовом варианте. Бумажные приложения в банк — получатель платежа не доставляются.

Основные функции счета 30109810700000003163, открытого в ПАО «Московский Индустриальный банк», заключаются в следующем:

• осуществление транзитных платежей на банки-корреспонденты ПАО «Московский Индустриальный банк»;

• совершение операций с ценными бумагами;

• проведение операций по конвертации средств в иностранную валюту, и, наоборот.

По счету 30109840000000003163 деньги хранятся в зарубежной валюте и осуществляются следующие операции:

• совершение банковских переводов в валюте;

• конверсионные операции;

• выдача средств наличными.

Платежи по корреспондентскому счету открытому в АКБ «РосЕвроБанк» город Москва.

Далее проанализируем межбанковские расчеты, осуществляемые АО «Альфа Банк». Данные для анализа представлены в таблице 2.

Таблица 2 — Анализ межбанковских расчетов АО «Альфа Банк» за 2014-2016гг., млн. руб.

| Наименование платежей | Периоды | Отклонение | |||

| 2014 | 2015 | 2016 | 2015 к 2014 | 2016 к 2015 | |

| Расчеты внутри города | 350 | 353 | 356 | 3 | 3 |

| Расчеты внутри области | 510 | 540 | 570 | 30 | 30 |

| Расчеты внутри региона | 520 | 5 | 535 | 20 | — |

| Расчеты внутри страны | 700 | 725 | 7 | 25 | 15 |

| Расчеты со странами СНГ | 6 | 654 | 642 | 6 | — |

| Международные расчеты | 8 | 870 | 885 | 20 | 15 |

Из таблицы 2 видно, что в 2015 году банк укрепил свои позиции, и объем межбанковских расчетов вырос. Тем не менее, в 2016 году по внутри региональным расчетам и расчетам с государствами СНГ показатель абсолютного отклонения является отрицательным, отклонение по странам СНГ было обусловлено непростой политической обстановкой в данных государствах.

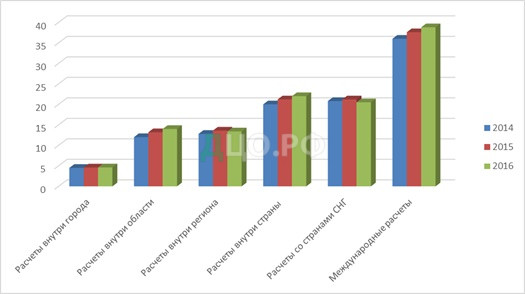

На рисунке 4 отражена динамика межбанковских расчетов внутри страны и со странами СНГ за период 2014-2016 гг.

Из рисунка 4 видно, что динамика является положительной за анализируемый период, однако в 2016 году динамика отрицательна по отношению к предыдущим годам.

Далее в работе проведен анализ экономической эффективности межбанковских расчетов. Поскольку АО «Альфа Банк» представляет собой коммерческую финансово-кредитную структуру, то основной целью деятельности данной кредитной организации выступает получение прибыли.

В таблице 3 представлены данные для анализа экономической эффективности межбанковских расчетов АО «Альфа Банк» за период 2014-2016 гг. [26; 31]

Таблица 3 — Анализ экономической эффективности межбанковских расчетов АО «Альфа Банк» за 2014-2016 гг.

| Наименование платежей | Периоды | Расчет прибыли | Коммерческий интерес банка | ||||

| 2014 | 2015 | 2016 | 2014 | 2015 | 2016 | ||

| Расчеты внутри города | 350 | 353 | 356 | 4,5 | 4,6 | 4,62 | 0,03 |

| Расчеты внутри области | 510 | 540 | 570 | 12 | 13,2 | 14 | 0,04 |

| Расчеты внутри региона | 520 | 5 | 535 | 12,8 | 13,6 | 13,4 | 0,04 |

| Расчеты внутри страны | 700 | 7 | 740 | 20 | 21,2 | 22 | 0,05 |

| Расчеты со странами СНГ | 6 | 654 | 642 | 20,8 | 21,2 | 20,5 | 0,06 |

| Международные расчеты | 850 | 870 | 8 | 36 | 37,6 | 38,8 | 0,08 |

| И | 1,968 | 2,071 | 2,106 | 106,4 | 111,4 | 113,3 | |

Из таблицы 3 видно, что межбанковские расчеты экономически обоснованы и характеризуются положительной динамикой, то есть доход от операций увеличивается за анализируемый период.

На рисунке 5 представлена динамика прибыли от межбанковских расчетов АО «Альфа Банк» за период 2014-2016 гг.

Таким образом, можно сделать вывод, что максимальное увеличение прибыли произошло от международных расчетов. Незначительное увеличение прибыли отмечается от расчетов внутри региона и со странами СНГ.

ГЛАВА 3. НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ СИСТЕМ МЕЖБАНКОВСИХ РАСЧЕТОВ

3.1. Проблемы и перспективы развития системы межбанковских расчетов

Самым уязвимым участком платежной системы с точки зрения скорости и надежности переводов выступают межбанковские расчеты.

В условиях перехода к двухуровневой банковской системе межбанковские расчеты пришлось организовывать фактически заново. Однако демонополизация банковской системы происходила без тщательно проработанной нормативно-правовой базы, что стало одним из факторов возникновения проблемы расчетов между хозяйствующими субъектами.

Проблема комплексной автоматизации межбанковских расчетов в России на сегодняшний день является одной из наиболее острых. Это обусловлено, прежде всего, с необходимостью ускорить прохождение платежных документов по инстанциям.

Центральным Банком России предпринимаются меры по созданию своей расчетной системы с использованием новых алгоритмов учета и обработки информации на основе электронных систем перевода денежных средств.

Применение электронных платежей возможно не только между кредитными организациями, но и в системе клиент-банк. Тем не менее, в случае использовании электронных платежей формируются особые требования к защите информации и технологии ее обработки. [18; 24]

Внедрение электронных межбанковских платежей способствует появлению еще одной проблемы. В связи с тем, что территория России расположена в пределах нескольких часовых поясов, то появляется проблема осуществления межбанковских расчетов в реальном времени.

Все вышеперечисленные задачи сводятся к одной основной – дефициту бюджетных ресурсов для формирования государственной сети межбанковских расчетов. Для решения данных задач требуется иметь как в целом по стране, так и по регионам следующие инструменты:

• электронный центр межбанковских расчетов;

• сертифицированный технический комплекс для обработки и передачи коммерческой информации;

• систему многосторонних транзитных платежей;

• сетевую маршрутизацию платежей;

• возможность обеспечить принципы безотзывности;

• возможность обрабатывать каждый день большой объем электронных документов.

Одной из основных проблем межбанковских расчетов служит обеспечение надежной защиты операций от различного рода незаконных, несанкционированных действий и экономических преступлений. Именно слабая защита, имевшая место почти до последнего времени подорвала доверие коммерческих кредитных организаций и их клиентов к платежной системе. Это, а также перегруженность расчетно-кассового центра и задержки в расчетах в качестве основного фактора способствовали переходу ряда компаний на расчеты за поставленную продукцию и предоставленные услуги наличными деньгами, что оказало воздействие на уменьшение ликвидации банков и организаций. [25]

Основными недостатками межбанковских расчетов на сегодняшний день являются сбои и задержки платежей в расчетно-кассовых центрах. Одной из их причин выступает рутинная бумажная технология межхозяйственных расчетов. При акцептной форме расчетов, а также расчетах платежными поручениями, на которые в совокупности приходится более 90% платежного оборота, применяются расчетные документы в пяти и более экземплярах при каждой оплате, что приводит к большому потоку бумажных носителей финансово-денежной информации.

Помимо значительной трудоемкости подобных расчетных операций увеличивается вероятность совершения разного рода ошибок при их проведении. Среди таких ошибок можно выделить: неполное комплектование документов, подлежащих отправке вместе с банковскими авизо; утеря и разукомплектование их в процессе пересылки, сортировки и обработки в банках РКЦ; засылка не по адресу. Все эти сложности и недостатки особенно обострились в начальный период внедрения межбанковских расчетов налаживания работы РКП. Возникли различные неувязки, сбои в платежах и задержки поступления средств на корреспондентские счета кредитных организаций и расчетные счета их клиентов.

Коммерческие банки и их клиенты зачастую не обладали информацией о реальном состоянии своих счетов на начало операционного дня, что усложняло прогнозирование и планирование их деятельности. Осложнилось размещение банками друг у друга депозитов, кредитов вследствие долгого нахождения денежных сумм в пути и уплаты дополнительно ссудных процентов. [19] Среди основных причин, вызывающих задержки в расчетно-кассовых центрах можно отметить следующие:

• передача кредитными организациями документов в РКЦ после истечения определенного операционного дня;

• необходимость выяснения с банками принадлежности переводов денежных средств;

• неудовлетворительным качеством оформления кредитными организациями документов (непонятным оттиском гербовой печати, не проставленными реквизитами банков и их клиентов, а также шифрами расчетных операций);

• оформление авизо РКЦ устаревшими печатями.

Причины столь неблагополучного положения дел в сфере межбанковских расчетов во многом кроются в перегруженности расчетно-кассовых, в виду не отработанной технологии электронного обмена. Замедление в межбанковских расчетах нередко отмечается вследствие сбоев в работе органов связи. [12; 16]

В ряде регионов фактические сроки пробега почтовых авизо превышают нормативные. Расчетно-кассовые центры не всегда и в полном объеме предъявляют штрафы к почте. Вследствие этого некоторые банкиры-практики предлагают повысить плату органам Минсвязи за введение особого режима прохождения банковских документов. Однако больше всего обусловил плохое качество межбанковских расчетов слабый уровень их технического обеспечения.

Как было сказано выше, главной причиной плохого качества межбанковских расчетов выступает отставание в уровне технической оснащенности участников расчетов. Переход кредитных организаций на расчеты через корреспондентские счета не был подготовлен заранее в организационно-техническом плане. Так, во многих расчетно-кассовых центрах практически отсутствовала какая-либо автоматизация расчетных операций, не было помещений, телефонов, персонала. Даже в крупных городах РКЦ и коммерческие банки не связаны единой компьютерной сетью. Объем ежедневного документооборота при межбанковских расчетах весьма значителен.

С переходом на расчеты через корреспондентские счета поток расчетных документов клиентов сразу увеличился в 8-10 раз. Система обработки и передачи банковской информации на базе ЕС ЭВМ не дает возможности производить передачу данных по сетям на коммутируемых каналах связи, обладает низкой надежностью и требует существенных затрат на эксплуатацию, также при использовании данной системы требуется вмешательство специалистов банка на всех уровнях обработки и передачи данных. Вследствие слабой технической оснащенности расчетно-кассовых центров значительный объем операций совершается вручную.

С целью укрепления материально-технической базы подразделений банка России принимаются необходимые меры. Главное управление банка России по Москве произвело замену устаревших электронно-вычислительных машин на современную банковскую технику. Банк России совместно с коммерческими кредитными организациями произвел внедрение электронной документации по полному циклу расчетов. [19]

Проблема увеличения скорости и надежности платежей решаются посредством использования системы электронных платежей и системы клиринга. В связи с этим, модернизируя техническую и технологическую основы расчетов, создавая клиринговые организации или добиваясь качественно нового уровня их работы, требуется формировать и соответствующую нормативно-правовую базу, произвести разработку единых стандартов и механизмов контроля деятельности клиринговых палат, центров и др.

Формирование действенной системы взаиморасчетов предполагает также решение технических проблем, связанных с банковской деятельностью (операционные коды, акцептование документов и согласование межбанковских процедур). Стандартизация в сфере платежных систем дает возможность предупредить и устранить препятствие в области расчетов, обеспечить безопасность, оперативность и уменьшение стоимости обработки финансовых операций.

Следовательно, отсутствие единых стандартов банковских сообщений в России также затрудняет применение механизма клиринга российскими кредитными организациями.

Помимо этого, развитию клиринга в России мешают следующие факторы:

• отсутствие электронного рынка активов;

• низкое качество связи в государстве и нежелание транспортных телекоммуникационных сетей брать на себя стоимость аппаратно-программного обеспечения клиринговой организации;

• межгосударственные проблемы со странами СНГ;

Следует также отметить, что слабое техническое обеспечение межбанковских расчетов существенным образом мешает проведению комплексной автоматизации банковской деятельности, а, следовательно, и внедрению новых услуг, принципиально невозможных при традиционной технологии. Характерной особенностью деятельности кредитных организаций служит существенная зависимость их друг от друга. Отсюда практически теряют свое значение нововведения банков, обусловливающие ускорение проведения отдельных операций при отсутствии единого, налаженного, основанного на современных технических средствах механизма межбанковских коммуникаций, а также соответствующих правовых норм. [24]

Таким образом, сегодня Банк России реализует ряд решений, ориентированных на совершенствование инфраструктуры платежной системы, которые предоставили бы возможность внедрять новые платежные технологии, активно развивающиеся на Западе, и которые соответствовали бы уровню экономического развития государства.

3.2. Пути совершенствования платежной системы Банка России

Платежная система представляет собой совокупность правил, договорных отношений, технологий, методик расчета, внутренних и внешних нормативных актов, которые дают возможность всем участникам совершать финансовые операции и расчеты друг с другом.

Эффективность платежной системы включает своевременность и надежность передачи и учета платежных ресурсов, выделяемых на проведение платежей. При эффективном функционировании платежной системы значительно уменьшаются операционные издержки, появляется возможность для лучшего управления ликвидностью и в кредитных организациях, и в компаниях.

Платежная система Банка России служит основным механизмом отечественной финансовой системы, через который реализуется денежно-кредитная и бюджетная политика России, а также осуществляется значительная часть межбанковских платежей. Сегодня вопрос о формировании платежной системы Банка России получает особую значимость в свете законодательства национальной платежной системы. Увеличение сферы безналичного оборота дает возможность более точно определять размеры эмиссии и изъятия наличных денежных средств из обращения. [15; 20]

Реформирование платежной системы началось в России посредством внедрения новых форм расчетов и совершенствования банковских технологий. На сегодняшний день в России действует новый качественный уровень передачи банковской информации, развиты негосударственные расчетные системы, внедрены расчеты платежными (пластиковыми) картами. Развивается современная автоматизированная система расчетов, функционирующая в режиме реального времени, цель которой заключается в ускорении оборачиваемости денежных средств.

До недавнего времени в России большими денежными средствами обладали только юридические лица, и банки были не заинтересованы в работе с частными вкладчиками. Сегодня кредитные организации резко переориентировали направление своей деятельности. Электронные деньги дают возможность осуществлять мгновенный перевод средств, уменьшая использование дорогостоящей бумажной документации. Такая система позволяет сэкономить на издержках кредитно-денежного обращения, улучшить качество банковских услуг, что особенно актуально для России. Помимо этого, уменьшается наличная денежная масса, ускоряется оборот безналичной денежной массы, упорядочивается кредитование и налогообложение, о чем свидетельствует мировой опыт. [20]

В России, как и во всех государствах, налично-денежный оборот гораздо меньше безналичного. Рост безналичного оборота свидетельствует об экономическом развитии государства. Изменение объема денежной массы в обращении во многом зависит от степени развития платежной системы. Платежная система должна обеспечивать обращение денег между экономическими агентами с целью выполнения своевременных и в полном объеме платежных обязательств.

Принятие федерального закона «О национальной платежной системе», проект которого был разработан Министерством финансов РФ и Банком России, даст возможность целиком ликвидировать имеющиеся проблемы правового регулирования, сдерживающие формирование национальной платежной системы. Главной целью законопроекта выступает создание правовых рамок, которые, во-первых, соответствовали бы достигнутому уровню развития национальной платежной системы и, во-вторых, позволяли бы решать новые задачи. [13; 22] Принятие данного федерального закона и соответствующих подзаконных актов в условиях глобализации национальных и финансовых рынков, развития современных технологий даст возможность реализовать следующие необходимые мероприятия:

• уделить особое внимание разработке стандартов передачи платежной информации и обеспечению непрерывности обработки платежной информации на всех этапах перевода денежных средств, в том числе с участием зарубежных банков;

• стимулировать формирование национальных и трансграничных платежных систем в направлении обеспечения операционной совместимости с международными платежными системами;

• совершенствовать систему управления рисками в платежных системах;

• обеспечить полномасштабную деятельность Банка России и других государственных органов в сфере наблюдения и надзора в национальной платежной системе;

• обеспечить институциональное взаимодействие Банка России, Федеральной службы по финансовым рынкам и других ведомств по регулированию платежных систем, связанных с системами расчета по ценным бумагам, и осуществлению наблюдения и надзора в национальной платежной системе.

Развитие национальной платежной системы представляет собой комплексный процесс, на который оказывает воздействие целый ряд факторов. Международно-признанными считаются 14 руководящих принципов Комитета по платежным и расчетным системам Банка международных, сгруппированных по четырем направлениям:

• роль банковской системы, включая центральный банк;

• эффективное планирование и реализация проектов;

• развитие институциональной структуры;

• формирование надежной и действенной платежной инфраструктуры.

Первое направление – роль банковской системы, включая центральный банк, объединяет два принципа:

• сохранение за центральным банком ключевой роли: в силу общей ответственности центрального банка за стабильность национальной валюты ему принадлежит основная роль в развитии использования денежных средств в качестве эффективного платежного средства;

• повышение роли стабильной банковской системы: доступные конечным пользователям счета для совершения платежей, платежные инструменты и услуги предоставляются банками и другими аналогичными финансовыми организациями, которые конкурируют между собой, но зачастую вынуждены действовать совместно в качестве системы.

В своей деятельности Банк России основательно подходит к изучению и адаптации передовой зарубежной практики в сфере платежных и расчетных систем. Так, следуя первому принципу, Банк России с точки зрения существующей практики функционирования платежных систем и их дальнейшего развития выполняет основную роль, осуществляя ряд функций и деятельность, ориентированную на выполнение указанных функций. [12]

Второе направление включает эффективное планирование и реализацию проектов. Данное направление подразумевает следующие принципы:

• осознание комплексности национальной платежной системы: планирование должно базироваться на всестороннем понимании всех ключевых элементов национальной платежной системы и основных факторов, воздействующих на ее развитие;

• концентрация внимания на потребностях: определение платежных потребностей всех пользователей национальной платежной системой, а также возможностей экономики и действие, исходя из них;

• определение четких приоритетов: стратегическое планирование и установление приоритетов формирования национальной платежной системы;

• реализация – это главное: обеспечение эффективной реализации стратегического плана.

Третье направление представляет собой формирование институциональной структуры. Данное направление составляют следующие принципы:

• содействие развитию рынка: увеличение и совершенствование рыночного взаимодействия при оказании платежных услуг выступают ключевыми аспектами эволюции национальной платежной системы;

• вовлечение соответствующих заинтересованных сторон: поощрение проведения эффективных консультаций среди соответствующих заинтересованных сторон в национальной платежной системе;

• сотрудничество в целях эффективного наблюдения: действенное наблюдение центрального банка за платежной системой зачастую требует наличия механизмов сотрудничества с другими органами власти;

• обеспечение правовой определенности: разработка прозрачной, комплексной и стабильной правовой базы для национальной платежной системы.

Четвертое направление предполагает разработку надежной и эффективной платежной инфраструктуры. Данное направление включает:

• расширение доступности розничных платежных услуг: увеличение доступности и выбор действенных и безопасных безналичных платежных инструментов и услуг для потребителей, компаний и органов государственной власти посредством увеличения и совершенствования инфраструктур для розничных платежей;

• потребности бизнеса должны направлять развитие платежной системы для крупных сумм: формирование платежной системы для крупных сумм, базирующейся, в первую очередь, на потребностях финансовых рынков и росте критичных по времени межбанковских платежей;

• сочетание формирования платежных систем и систем по ценным бумагам: координация развития систем по ценным бумагам и платежных систем для крупных сумм в целях обеспечения надежности и эффективности финансовой системы;

• координация расчетов в розничных системах, системах для крупных сумм и системах по ценным бумагам: процессы расчета в ключевых системах должны быть скоординированы для эффективного управления взаимосвязанными потребностями в ликвидности и расчетными рисками, возникающими при их взаимодействии.

В соответствии с международной практикой центральный банк несет ответственность по наблюдению за платежными системами и их инфраструктурой.

В пределах деятельности по оценке платежных систем проводился анализ представляемых организациями данных самооценки на соответствие платежных систем международным стандартам. [28]

Для формирования действенных механизмов финансового рынка и развития национальной платежной системы требуются совместные усилия финансовых организаций и государства. Усилия финансовых организаций должны быть ориентированы в направлении дальнейшего развития продуктов и услуг, а также обеспечения их соответствия международным стандартам и наилучшей международной практике. Усилия государства, в свою очередь, должны быть направлены на совершенствование регулирования рынка, обеспечение интеграции национальной платежной системы в государственные и региональные социальные и информационные проекты, а также на достижение цели развития в России международного финансового центра, обусловливающего глобальную конкурентоспособность отечественного рынка.

С целью увеличения эффективности функционирования платежной системы Банка России требуется провести следующие мероприятия:

• централизовать проведение расчетов, а также внедрить единый регламент функционирования платежной системы Банка России;

• централизовать функции мониторинга и оперативного управления платежной системой Банка России, в том числе, за счет внедрения единой информационно-аналитической системы платежной системы Банка России;

• преобразовать существующие системы расчетов платежной системы Банка России в единую универсальную систему расчетов, предоставляющую сервисы для срочных и несрочных платежей с применением всех необходимых расчетных документов;

• предоставить клиентам возможность консолидации их ликвидности в платежной системе Банка России и реализовать механизм централизованного предоставления ликвидности кредитным организациям в режиме реального времени;

• обеспечить взаимодействие платежной системы Банка России с системами расчетов на финансовых рынках с применением механизмов расчетов «поставка против платежа» и «платеж против платежа»;

• гарантировать формирование условий для сквозной обработки платежной информации, в том числе, разработать форматы расчетных документов, учитывающие международные стандарты, и единый клиентский интерфейс;

• обеспечить возмещение текущих расходов на предоставление платных расчетных услуг. [21; 27]

Таким образом, формирование крепкого фундамента для построения соответствующей современным требованиям и эффективной национальной платежной системы позволит России целиком реализовать положительный потенциал банковского сектора и увеличить эффективность национальной экономики.

ЗАКЛЮЧЕНИЕ

За последнюю четверть века в системе межбанковских расчетов произошли существенные изменения. Уменьшилось значение двусторонних корреспондентских связей, основное место заняли крупные платежные комплексы, обусловливающие обработку крупных массивов платежной информации и значительно повысившие скорость и надежность осуществления расчетов.

В процессе формирования новой платежной инфраструктуры появились существенные преимущества в осуществлении крупных и срочных платежей систем валовых расчетов в режиме реального времени, которые заняли место основного элемента в большинстве национальных платежных систем мира. Системы «чистого» неттинга используются в сфере розничных платежей.

В то же время прогресс в сфере обработки и передачи информации, ставший возможным за счет широкого использования электронных технологий, способствует дальнейшему преобразованию платежных механизмов в области межбанковских расчетов. Появление гибридных систем, базирующихся на совмещении мгновенного окончательного урегулирования расчетов с взаимозачетом встречных платежных распоряжений, дало возможность оптимизировать бизнес-процессы, уменьшить затраты и улучшить обслуживание участников платежных операций.

Рассмотрение особенностей структуры и принципов работы крупнейших платежных систем в области межбанковских расчетов, таких, как FedWire, TARGET2, CHIPS, EURO1, RTGSplus, CLS и других, свидетельствует о наличии в арсенале этих систем различных способов управления ликвидностью, маршрутизации платежных сообщений, определения лимитов на перевод денежных средств и способов применения расчетных кредитов центральных банков. В ближайшей перспективе следует ожидать дальнейшего совершенствования платежных механизмов в направлении обеспечения непрерывности платежного процесса, увеличения скорости расчетов, уменьшения затрат, мониторинга расчетных рисков.

Следует также отметить всю важность и актуальность безналичных расчетов в экономике любого государства. Применение самых современных информационных технологий дает банкам значительные преимущества. Эти преимущества можно классифицировать на две группы: «имиджевые», способствующие поддержанию солидной репутации банка, и «реально доходные», увеличивающие число клиентов и денежный оборот банка.

В банковской системе сегодня используется самое современное сетевое и телекоммуникационное оборудование. От рационального построения сетевой структуры банковской системы зависит эффективность и надежность ее функционирования. Интерес к развитию компьютеризированных банковских систем определяется не желанием получить сиюминутную выгоду, а, прежде всего, стратегическими интересами. Инвестируя средства в программное обеспечение, компьютерное и телекоммуникационное оборудование и формирование базы для перехода к новым вычислительным платформам, кредитные организации, в первую очередь, стремятся к удешевлению и ускорению своей рутинной работы и победе в конкурентной борьбе.

Организация телекоммуникационных взаимодействий выступает существенной проблемой, и в ближайшее время темпы развития банковских электронных систем будут стремительно увеличиваться. Практически все возникающие сетевые технологии будут быстро браться банками на вооружение. Неизбежны процессы интеграции банков в пределах национальных и мировых банковских сообществ. Это обусловит непрерывный рост качества банковских услуг, от которого выиграют, в конечном итоге, все – и банки и их клиенты.

В последние годы банковская система России переживает бурное развитие. Несмотря на имеющиеся недостатки российского законодательства, регламентирующего деятельность кредитных организаций, ситуация неуклонно меняется к лучшему. На сегодняшний день все больше банков делает ставку на профессионализм своих работников и новые технологии. Тесно взаимодействуя с зарубежными партнерами, российские банкиры поняли, что визитная карточка крупной компании без указания адреса информационного узла Интернет за рубежом давно стала «несолидной».

Быстрая и непрерывная обработка больших потоков информации выступает одной из основных задач любой крупной финансовой компании. В соответствии с этим очевидна необходимость обладания вычислительной сетью, дающей возможность обрабатывать все увеличивающиеся информационные потоки. Помимо этого, именно банки обладают достаточными финансовыми возможностями для использования самой современной техники.

Таким образом, развитие электронных платежей заставляет банки страны, активно овладевать передовой технологией, стремиться перенять международный опыт расчетов. Общемировая же тенденция в этой области заключается в вытеснении из платежного оборота не только наличных денег, но и чеков.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Федеральный закон «Об акционерных обществах» от 26.12.1995 № 208-ФЗ [Электронный ресурс] [http://www.consultant.ru].

2. Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1-ФЗ [Электронный ресурс] [http://www.consultant.ru].

3. Баканов М.И., Шеремет А.Д. Экономический анализ: / М.И. Баканов, А.Д. Шеремет. – М.: Финансы и статистика», 2014. – 431 с.

4. Буевич С.Ю., Королев О.Г. Анализ финансовых результатов банковской деятельности: Учебное пособие / С.Ю. Буевич, О.Г. Королев. –М.: КНОРУС, 2014. – 160 с.

5. Березина М.П. Построение платежных систем за рубежом: / М.П. Березина // Банковское дело. – 2015. – №8. – С. 32-35.

6. Буторина О.Н. Таргет — шаг на пути к единому финансовому пространству: / ЕС / О.Н. Буторина // Бизнес и банки. – 2014. – № 4. – С. 14-15.

7. Верхов В.А. Европейская автоматизированная система межбанковских расчетов «TARGET» / В.А. Верхов // Бухгалтерия и банки. – 2013. – № 7. – С. 45-47.

8. Галицкая С.В. Деньги. Кредит. Финансы: Учебное пособие / С.В. Галицкая. –М.: Эксмо, 2013. – 736 с.

9. Гиляровская Л.Т. Комплексный анализ финансово-экономических результатов деятельности банка и его филиалов: / Л.Т. Гиляровская, С.Н. Паневина. – СПб.: «Питер», 2013. – 350 с.

10. Исаев Д.В. Роль центральных банков в организации и функционировании платежной системы / Д.В.Исаев // Деньги и кредит. – 2013. – №2. – С. 21-23.

11. Жуков Е.Ф. Общая теория денег и кредита: / Е.Ф. Жуков. – М.: Банки и биржи, 2013. – 288 с.

12. Каджаева М.Р. Банковские операции: Практикум / М.Р. Каджаева, С.В. Дубровская. – М.: Академия. 2012. – 288 с.

13. Калтырин А.В. Деятельность коммерческих банков: Учебное пособие / А.В. Калтырин. – Ростов-на-дону: «Феникс», 2014. – 400 с.

14. Кравченко Э.А. Система организации клиринговых межбанковских расчетов / Э.А. Кравченко // Деньги и кредит. – 2013. – №. 3. – С. 21-22.

15. Капустин А.К. Системы межбанковских расчетов по крупным суммам в странах G-10 (страновые разновидности систем и их классификация) / А.К. капустин // Банковские услуги. – 2015. – №7. – С. 16-17.

16. Капустин А.К. Системы межбанковских расчетов по крупным суммам в странах G-10 (система нетто-расчетов в режиме дискрентного времени) / А.К. Капустин // Банковские услуги. – 2015. – №7. – С. 23-24.

17. Киреев В.Л. Банковское дело: / В. Л. Киреев, О. Л. Козлова. – М: КНОРУС, 2014. – 239 с.

18. Козлов С. А., Шешеро И. Н. Системы межбанковских электронных расчетов в России / С.А. Козлов, И.Н. Шешеро // Банковское дело. – 2014. – % 11. – С. 15-16.

19. Корнеев М.В. Функционирование системы клиринговых межбанковских расчетов и минимизация рисков / М.В. Корнеев // Деньги и кредит. – 2014. – № 7. – С. 5-7.

20. Маркелов К.Н. Эволюция межбанковских расчетов / К.Н. Маркелов // Банковские системы и оборудование. – 2013. – № 5. – С. 5-8.

21. Маркова О.М. Коммерческие банк и их операции: / О.М. Маркова. – М.: Банки и биржи, ЮНИТИ, 2012. – 288 с.

22. Олейникова И.Н. Деньги. Кредит. Банки: Учебное пособие / И.Н. Олейникова. – М.: Магистр, 2014. – 509 с.

23. Рудакова О.С. Банковские электронные услуги [Электронный ресурс] / О.С. Рудакова. – М.: Банки и биржи, ЮНИТИ, 2015. – 312 с.

24. Саркисян А.В., Дубов А.Н. Банковские технологии XX века / А.В. Саркисянц, А.Н. Дубов // Бизнес и банки. – № 13. – С. 13-14.

25. Сигова Е.М. Построение систем межбанковских расчетов / Е.М. Сигова // Банковское дело. – 2015. – № 8. – С. 32-34.

26. Смородинская Н.В. Расчетно-платежные системы: аналитическое представление (понятие оборота платежно-расчетной системы и организация платежного оборота) / Н.В. Смородинская // Банковские услуги. – 2014. – №7. – С. 4-5.

27. Усоскин В.М. , Белоусова В.Ю. Платежные системы и организация расчетов в коммерческом банке: / В.М. Усоскин, В.Ю. Белоусова. – Москва: Изд. дом Высшей школы экономики, 2014. – 190 с.

28. Шевчук Д.А. Банковские операции. Принципы. Контроль. Доходность: /Риски / Д.А. Шевчук. – М.: ГроссМедиа: РОСБУХ, 2014. – 187 с.

29. CLS Bank International: Assessment of Compliance with the Core Principles for Systemically Important Payment Systems. [Электронный ресурс] CLS Bank International. Dec. 2014. P. 62. [www.cls-group.com] 30. TARGET Annual Report. European Central Bank. [Электронный ресурс] 2011. May 2012. P. 65. [http://www.ecb.europa.eu] 31. Официальный сайт банка АО «Альфа Банк» Режим доступа [Электронный ресурс] [https://alfabank.ru].

Страницы: 1 2