1.3. Методы анализа финансово-хозяйственной деятельности предприятия

Под методом финансового анализа понимается способ подхода к изучению хозяйственных процессов в их становлении и развитии.

К характерным особенностям метода относятся: использование системы показателей, выявление и изменение взаимосвязи между ними.

В процессе финансового анализа применяется ряд специальных способов и приемов.

Способы применения финансового анализа можно условно подразделить на две группы: традиционные и математические.

К первой группе относятся: использование абсолютных, относительных и средних величин, прием сравнения, сводки и группировки, прием цепных подстановок.

Прием сравнения заключается в составлении финансовых показателей отчетного периода с их плановыми значениями и с показателями предшествующего периода.

Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы.

Прием цепных подстановок применяется для расчетов величины влияния факторов в общем комплексе их воздействия на уровень совокупного финансового показателя. Сущность приёмов ценных подстановок состоит в том, что, последовательно заменяя каждый отчётный показатель базисным, все остальные показатели рассматриваются при этом как неизменные. Такая замена позволяет определить степень влияния каждого фактора на совокупный финансовый показатель.

Основные методы анализа финансовой отчётности: горизонтальный анализ, вертикальный анализ, трендовый, метод финансовых коэффициентов, сравнительный анализ, факторный анализ.

Горизонтальный (временный) анализ – сравнение каждой позиции с предыдущим периодом.

Вертикальный (структурный) анализ – определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчётности на результат в целом.

Трендовый анализ – сравнение каждой позиции отчётности с рядом предшествующих периодов и определение тренда. С помощью тренда формируются возможные значения показателей в будущем, а, следовательно, ведется перспективный анализ.

Анализ относительных показателей (коэффициентов) – расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей.

Сравнительный анализ – это и внутрихозяйственный анализ сводных показателей подразделений, цехов, дочерних фирм и т. п., и межхозяйственный анализ предприятия в сравнении с данными конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

Факторный анализ – анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и стохастических приёмов исследования.

Факторный анализ может быть как прямым, так и обратным, т. е. синтез – соединение отдельных элементов в общий результативный показатель.

Многие математические методы: корреляционный анализ, регрессионный анализ, и др., вошли в круг аналитических разработок значительно позже.

Все вышеперечисленные методы анализа относятся к формализованным методам анализа. Однако существуют и неформализованные методы: экспертных оценок, сценариев, психологические, морфологические и т. п., они основаны на описании аналитических процедур на логическом уровне.

В настоящее время практически невозможно обособить приемы и методы какой-либо науки как присущие исключительно ей. Так и в финансовом анализе применяются различные методы и приёмы, ранее не используемые

в нем. [32]

Основная цель анализа финансового состояния – это не только оценка текущего состояние предприятия, но и отслеживание тех или иных тенденций в изменении основных финансовых показателей, выявление слабых позиций, проведение целенаправленной работы на улучшение этих показателей. [33]

При исследовании применяются основные статистические методы: группировок, средних и относительных величин, графический, индексный, а также метод сопоставления.

Главная цель анализа финансового состояния – проследить динамику и структуру изменений финансового состояния предприятия посредством оценки изменения основных финансовых показателей.

При этом используются следующие методы статистического исследования:

- построение динамических рядов, как фактических показателей, так и в сопоставимых (относительных) показателях;

- расчет показателей динамических рядов;

- построение трендовых и регрессионных моделей;

- расчет индексов.

Главенствующее место при анализе финансового состояния занимает:

- изучение структуры того или иного показателя;

- характеристика динамики показателя;

- оценка и исследование факторов, влияющих на изменения основных показателей, их состав и динамику изменения. [26]

В последнее время, в связи с повсеместным внедрением вычислительной техники процесс анализа финансового положения коммерческого предприятия значительно упростился. Любой грамотный экономист использует стандартные электронные таблицы и в состоянии написать программы расчета финансовых показателей и тем самым избавить себя от монотонной расчетной части и сосредоточится непосредственно на анализе и прогнозе.

Здесь следует отметить, что успех анализа и прогноза в значительной степени зависит от полноты и достоверности информации.

Методика анализа финансового состояния предназначена для обеспечения управления финансовым состоянием предприятия и оценки финансовой устойчивости его деловых партнеров в условиях рыночной экономики. Она включает элементы, общие как для внешнего, так и внутреннего анализа.

Методика включает следующие блоки анализа: общая оценка финансового состояния и его изменения за отчетный период; анализ финансовой устойчивости предприятия; анализ ликвидности баланса, анализ деловой активности и платежеспособности предприятия.

Оценка финансового состояния и его изменения за отчетный период по сравнительному аналитическому балансу, а также анализ показателей финансовой устойчивости составляют исходный пункт, из которого должен логически развиваться заключительный блок анализа финансового состояния. Анализ ликвидности баланса должен оценивать текущую платежеспособность и давать заключение о возможности сохранения финансового равновесия и платежеспособности в будущем. Сравнительный аналитический баланс и показатели финансовой устойчивости отражают сущность финансового состояния. Ликвидность баланса характеризует внешние проявления финансового состояния, которые обусловлены его сущностью. Углубление анализа на основе данных учета приводит к задачам, относящимся преимущественно к внутреннему анализу. Так, исследование факторов финансовой устойчивости вызывает необходимость внутреннего анализа запасов и затрат, а уточнение оценки ликвидности баланса производится с помощью внутреннего анализа состояния дебиторской и кредиторской задолженности.

В ходе анализа для характеристики различных аспектов финансового состояния применяются как абсолютные показатели, так и финансовые коэффициенты, представляющие собой относительные показатели финансового состояния.

Практика финансового анализа уже выработала основные правила чтения (методику анализа) финансовых отчетов. Среди них можно выделить 6 основных методов:

- горизонтальный (временной) анализ – сравнение каждой позиции отчетности с предыдущим периодом;

- вертикальный (структурный) анализ – определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

- трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, а, следовательно, ведется перспективный прогнозный анализ;

- анализ относительных показателей (коэффициентов) – расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей;

- сравнительный (пространственный) анализ – это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, дочерних фирм, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

- факторный анализ – анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), когда дробят на составные части, так и обратным (синтез), когда его отдельные элементы соединяют в общий результативный показатель. [34]

ГЛАВА 2. АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ООО «ЖИЛ – СТРОЙ»

2.1. Организационно – экономическая характеристика предприятия ООО «Жил – Строй

Объектом исследования выпускной квалификационной работы является предприятие ООО «Жил – Строй»

Общество с ограниченной ответственностью «Жил – Строй», именуемое в дальнейшем «общество», является хозяйственным обществом, уставный капитал составляет 10 тысяч рублей и разделён на доли, определённых учредительными документами размеров. Оно создано в соответствии с Федеральным законом от 08.02.1998 г. №14 – ФЗ «Об обществах с ограниченной ответственностью». Общество зарегистрировано и поставлено на учёт в налоговые органы от 12 июня 2005 года. ООО «Жил – Строй» создано в результате реорганизации ООО «ДОР -1». Место нахождения общества: г. Заречный ул. Попова, дом 3.

Основной целью общества является расширение рынка строительных услуг, направленной на получение прибыли и её распределение между участниками в соответствии с действующим законодательством и Уставом общества.

Общество является юридическим лицом, имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Участники общества не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости внесённых ими вклада каждого из участников общества.

Органами управления общества являются:

— общее собрание участников общества;

— генеральный директор.

Высшим органом управления общества является Общее собрание участников, которое может быть очередным – проводиться ежегодно 10 марта и внеочередным.

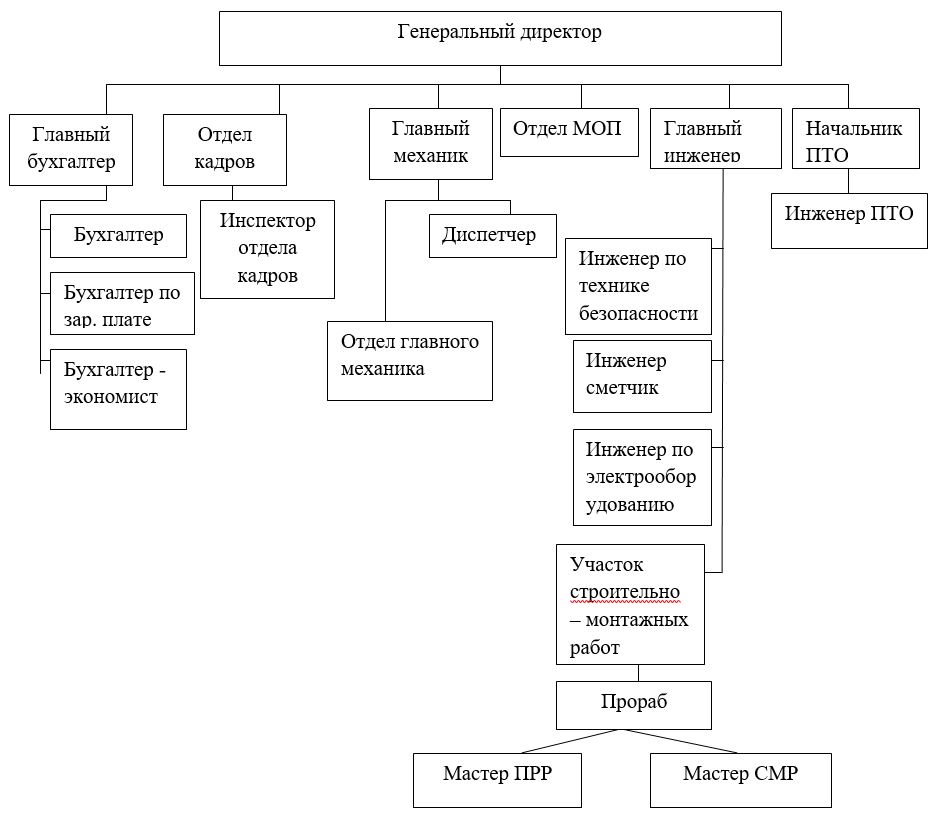

Руководство текущей деятельностью организации осуществляет Генеральный директор – Алексанин Сергей Петрович. Он назначается участниками общества на срок 3 года. Организационная структура управления представлена на рисунке 2.

Организационная структура ООО «Жил – Срой» является линейно – функциональной. Линейно – функциональная структура основана на тесном сочетании линейных и функциональных связей в системе управления. Она обеспечивает такое разделение труда, при котором линейные звенья принимают решения и управляют, а функциональные – консультируют, информируют, координируют и планируют хозяйственную деятельность. Руководитель функционального отдела является одновременно линейным руководителем и непосредственно подчиненных ему работников.

Организационно – управленческая структура строительного предприятия ООО «Жил – Строй» соответствует требованиям рынка и специфике услуг компании.

Предметом деятельности общества является:

— выполнение строительных, ремонтных и монтажных работ в жилом секторе, объектах производственного, административного, торгового, социально – культурного, сельскохозяйственного и бытового назначения;

— разборка и снос зданий;

— производство земельных, электромонтажных работ;

— выполнение изоляционных работ;

— производство штукатурных, столярных плотничных работ;

— устройство покрытий полов и обшивка стен;

— производство общестроительных работ;

— производство прочих отделочных и завершающих работ.

Вывод: за период с 2011 по 2014 год ООО «Жил – Строй» ввёл в эксплуатацию 3 крупных объекта: бульвар по ул. Алещенкова, клуб юного техника, детское дошкольное учреждение №42.

Имеется в наличии около 20 единиц собственного грузового, легкового транспорта, землеройной и грузоподъёмной техники.

Выполнение всех работ производится:

— в соответствии с проектной документацией и нормативами СниПа;

— с использованием современных технологий строительства;

— при участии высокопрофессиональных специалистов по каждому виду работ;

— с идеальным качеством;

— с обязательной гарантией на все виды производственных работ;

— высокопрофессиональное инженерное обслуживание и сопровождение.

Рассмотрим финансово — экономические показатели предприятия, характеризующие уровень экономической деятельности организации за период 2011- 2013 годы (таблица 1). 2014 год не берём, так как бухгалтерский отчет сдаётся в налоговую службу только раз год, то есть за 2014 год отчет будет сдан в феврале – марте 2015 года. Спрогнозировать результаты 2014 года невозможно, так как в строительстве они постоянно меняются.

Таблица 1 — Финансово – экономические показатели ООО «Жил – Строй»

| Показатели | 2011 | 2012 | 2013 | Абс. прирост

Тыс. руб |

Темп прир.% | ||

| 2013-2012 | 2013-2011 | 2013-2012 | 2013-2011 | ||||

| Выручка от продаж

(минус НДС) тыс. руб |

99286 | 62407 | 164663 | 102256 | 65377 | 163,8 | 65,9 |

| Себестоимость работ тыс. руб | 93221 | 59719 | 161431 | 101712 | 68210 | 170,3 | 73,2 |

| Чистая прибыль, тыс. руб | 3166 | 947 | 1049 | 102 | -2117 | 10,8 | -66,9 |

| Показатели | 2011 | 2012 | 2013 | Абс. прирост

Тыс. руб |

Темп прир.

% |

||

| 2013-2012 | 2013-2011 | 2013-2012 | 2013-2011 | ||||

| Фонд оплаты труда тыс. руб | 53760 | 47424 | 72876 | 25152 | 18816 | 53,0 | 35,0 |

| Численность работающих, чел | 160 | 152 | 168 | 16 | 8 | 10,5 | 5,0 |

| Произв. труда, т.р/чел (n1: n3) | 620,5 | 410,6 | 980,1 | 569,5 | 359,6 | 138,7 | 57,9 |

| Рентабельность затрат, %

(n3: n2) |

3,4 | 1,6 | 0,6 | -1,0 | -2,8 | — | — |

| Средняя з/пл 1 человека в мес, руб (n4: n5 : 12) | 28000 | 26000 | 36000 | 10000 | 8000 | 38.5 | 28.6 |

| Затраты на 1 руб. продукции, руб. (n2: n1) | 0,94 | 0,96 | 0,98 | 0,02 | 0,04 | 2,1 | 4,2 |

Источник: составлена на основе бухгалтерской отчетности

Анализ финансово-экономических показателей показывает, что с 2011 года по 2013 год на предприятии происходит следующее:

- Выручка от реализации в 2013 году в сравнении с 2012 г. выросла на 102 256 т. Руб. или на 163,8%, а в сравнении с 2011 г. выручка выросла на 65 377 т.р. или на 65,9%. Рост заметно меньше, так как 2012 г. в сравнении с 2011 г. был коммерчески менее успешным, выручка и прибыль в 2012 году были меньше, чем в 2011 г. из-за неблагоприятной коньюктуры на рынке и ошибок менеджмента организации при комплектовании портфеля заказов.

- Себестоимость производства работ в 2013 году в сравнении с 2012 г. выросла на 170,3% или на 101 712 т.р., темп роста выше чем темп роста выручки. В 2013 г. в сравнении с 2011 г. себестоимость выросла на 68 210 т.р. или на 73,2 %, темп роста тоже выше, чем рост выручки за этот же период. Это обстоятельство отразилось на динамике прибыли и рентабельности.

- Чистая прибыль в 2013 г. в сравнении с 2012 г. выросла на 10.8% или на 102 тыс. рублей, а в сравнении с 2011г. прибыль уменьшилась на 2 117 тыс. руб. или на 66,9% это связано с тем, что темп роста выручки за этот период был меньше темпа роста затрат

- Производительность труда на предприятии в 2013 г. в сравнении с 2012 г. выросла на 38,7% , а в сравнении с 2011 годом прирост составил 57,9. Динамика показателя очень неровная, так как 2012 г. для организации был коммерчески не удачным, а в 2013 году провал был не только ликвидирован, но и работ было произведено на большую сумму, чем в предыдущие годы.

- Рентабельность затрат показала, что в 2013 г. в сравнении с 2012 г. на рубль затрат прибыль уменьшилась на 1 копейку, а в сравнении с 2011 годом на 2,8 копейки. Динамика показателя отрицательная, что указывает на снижение эффективности работы организации, сам показатель рентабельности тоже невелик. Необходимы меры по снижению затрат при производстве работ.

- Рост производительности труда на предприятии опережает рост заработной платы, это благоприятное соотношении.

- Затраты на рубль продукции выросли с 94 коп. (2011) до 98 копеек (в 2013г). Это указывает на необоснованный рост затрат и снижение эффективности работы предприятия.

Таким образом, можно сделать вывод, что предприятие прибыльно, но динамика прибыли неровная и отрицательная. Это указывает на снижение экономического успеха. А снижение рентабельности и нахождение её у нижней границы, а также отрицательная динамика затрат на рубль продукции указывают на низкую эффективность деятельности организации. Тогда как конкуренция на рынке строительных услуг и высокие риски строительного бизнеса требуют запаса рентабельности и роста эффективности производства.

2.2. Анализ финансово – хозяйственной деятельности ООО «Жил – Строй»

Общая оценка структуры имущества организации и его источников по данным баланса.

Финансовое состояние предприятия характеризуется соотношением активов и пассивов Эти сведения содержатся в бухгалтерском балансе (Ф1, Приложение А, взяты балансы за 2013, 2012, 2011 годы). Для оценки финансового состояния проведем анализ структуры и динамики активов и пассивов предприятия. Для этого сгруппируем статьи баланса в отдельные группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива). Чтение баланса по таким систематизированным группам ведется с использованием методов горизонтального и вертикального анализа [16]. Динамика в таблице 2 показана, как в абсолютных отклонениях баланса и его видов, так и в темпах роста. Темп роста определяется по формуле , где yi – текущее значение показателя, yo – базисное значение показателя. Темп прироста = Тр – 100.

Таблица 2 — Аналитическая группировка и анализ статей актива баланса

|

Анализ баланса |

2011 | 2012 | 2013 | Абс. откл. т. руб. | Темп роста % | |||||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | 2013 г. к 2012 г. | 2013 г. к 2011 г. | 2013

2012 |

2013

2011 |

|

| Баланс актива

(стр. 1600) |

14105 | 100 | 16585 | 100 | 30171 | 100 | 13586 | 16066 | 81,9 | 113,9 |

| Внеоборотные активы(стр.1100) | 0 | — | 0 | 0 | 170 | 0,6 | 170 | 170 | — | — |

| Оборотные активы(стр.1200) | 14105 | 100 | 16585 | 100 | 30001 | 99,4 | 13416 | 15896 | 80,9 | 112,7 |

| Запасы

(стр. 1210 и1220) |

1689 | 12 | 1745 | 10,5 | 5657 | 18,8 | 3 912 | 3 968 | 3,2 раза | 3,3 раза |

| 1.2.2. Дебиторская задолжен. (стр. 1230 и 1260) | 8224 | 58,3 | 13473 | 81,2 | 21571 | 71,9 | 8 098 | 13347 | 60,1 | 2,6 раза |

| 1.2.2. Денежные средства (стр. 1240 и 1250) | 4 192 | 29,7 | 1 367 | 8,3 | 2 773 | 9,3 | 1 406 | -1 419 | 102,8 | -33,8 |

Анализ статей актива показал:

- Что валюта баланса в 2013 году выросла по сравнению с 2012 годом на 13 586 т.р. или на 81,9 %, а в сравнении с 2011 годом итог баланса вырос на 16 066 т.р. или на 113,9%. Динамика роста не ровная, так как в 2012 г. было допущено снижение а в 2013 увеличение деловой активности. Стабильность ни куда негодная

- Оборотные активы занимают 100% активов баланса в течении 2011 г. и 2012 года, а в 2013 г. – 99,4 %. Они определяют динамику валюты баланса.

- Основная доля в оборотных активах – это дебиторская задолжность, её доля увеличилась за три года с 58,3% (2011 г) до 71,9% (2013 г.). Собственно размер дебиторской задолжности вырос в 2013 г. в сравнении с 2012 г. на 8 098 т.р. или на 60,1%, а в сравнении с 2011 г.- в 2.6 раза, динамика неровная, указывает на значительные изменения деловой активности предприятия.

- Доля денежных средств в структуре оборотных активов в 2011 г. составила 29,7%, а в 2013 г. – 9,3% — отрицательная динамика. Абсолютный размер денежных средств в 2013 году в сравнении с 2012 г. вырос на 1 406 т.р. или на 102,8%, а в сравнении с 2011 годом размер денежных средств сократился на 1 419 т.р. или на 33,8%. Снижение размера высоколиквидных средств на предприятии ухудшает финансовое состояние организации.

- Доля запасов в оборотных активах баланса выросла с 12% (2011г) до 18,8%. В 2013 г. в сравнении с 2012 г. запасы выросли на 3 912 т.р. или в 3,2 раза, а в сравнении с 2011 годом они выросли на 3 968 т.р. или в 3,3 раза. Рост запасов, как медленно реализуемых активов – явление неблагоприятное особенно на фоне снижения доли денежных средств.

В таблице 3 дана аналитическая группировка статей пассива баланса:

Таблица 3 — Аналитическая группировка и анализ статей пассива баланса

|

Анализ баланса |

2011 | 2012 | 2013 | Абс. отклон. т. руб | Темп роста % | |||||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | 2013 г. к 2012 | 2013 г. к 2011 | 2013

2012 |

2013

2011 |

|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 1. Баланс (стр. 1700) | 14 105 | 100 | 16585 | 100 | 13171 | 100 | 13586 | 16066 | 81,9 | 113,9 |

| 1,1.Собственный капитал (стр. 1300 и 1530) | 4572 | 32,4 | 5519 | 33,3 | 6568 | 21,8 | 1049 | 1996 | 19,0 | 43,6 |

| 1.2. Заемный капитал (стр. 1400, 1510, 1520,1540,1550 | 9533 | 67,6 | 11066 | 66,7 | 23603 | 78,2 | 12537 | 14070 | 113,3 | 147,6 |

| 1.2.1. Долгосрочные обязательства (стр. 1400) | — | — | — | — | — | — | — | — | ||

| 1.2.2. Краткосрочные кредиты и займы (стр. 1510) | — | — | — | — | — | — | — | — | ||

| 1.2.3. Кредиторская задолж. (стр. 1520, 1540, 1550) | 9533 | 100 | 11066 | 100 | 23603 | 100 | 12537 | 14070 | 113,3 | 147,6 |

Анализ статей пассива показал:

- В 2011 году доля собственного капитала в источниках средств была 32,4%, в 2012 году – 33,3% , в 2013 году 21,8%. Доля сначала увеличилась, а затем уменьшилась. Абсолютный размер собственных средств в 2013 году в сравнении с 2012 г. вырос на 1 049 т.р., а в сравнении с 2011 годом показатель вырос на 1996 т.р. Темп прироста в 2013 г. в сравнении с 2012 г. составил 19%, а в сравнении с 2011г. – 43,6%. Тот факт, что в конце периода собственного капитала больше, чем в предыдущих периодах – это положительный фактор.

- Заемный капитал на 100% представлен кредиторской задолжностью. У предприятия нет ни долгосрочных, ни краткосрочных займов – это положительно характеризует финансовую независимость. Доля заемного капитала в пассивах баланса в 2011 г. составляла 67,6%, а в 2013 г. –78,2%. Абсолютный кредиторской задолжности в 2013 г. в сравнении с 2012 годом составил 12 537 т.р. или 113,3%, а в сравнении с 2011 годом кредиторская задолжность выросла на 14 070 т.р. или на 147,6%. То, что кредиторская задолжность выросла столь высокими темпами обращает внимание и неблагоприятно, особенно на фоне более скромного темпа роста собственных средств.

В целом можно сказать, что в структуре баланса в активе преобладают оборотные активы, а в оборотных активах – основную долю занимает дебиторской задолжность. В пассивах организации преобладает кредиторская задолжность, её доля расчета и уменьшается доля собственных средств.

Предоставим оценку ликвидности бухгалтерского баланса.

Продолжим анализ финансового состояния анализируемого предприятия оценкой ликвидности баланса. Это позволит в общем виде оценить платежеспособность организации. Определим степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Расчет и оценка финансовых коэффициентов платежеспособности.

Для анализа платежеспособности организации рассчитаем финансовые коэффициенты платежеспособности.

Таблица 4 — Коэффициенты платежеспособности

| Коэффициенты платежеспособности | Способ расчета |

2011 |

2012 |

2013 |

Отклонения

2013-2011 |

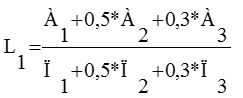

| 1. Общий показатель ликвидности (L1) |  |

0,92 | 0,78 | 0,65 | -0,27 |

| 2. Коэффициент абсолютной ликвидности (L2) |  |

0,44 | 0,12 | 0,18 | -0,26 |

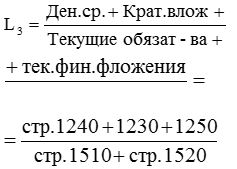

| 3. Коэффициент «критической оценки» (L3) |  |

1,3 | 1,34 | 1,03 | -0,27 |

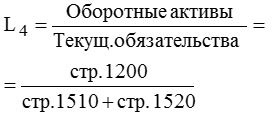

| 4. Коэффициент текущей ликвидности (L4) |  |

1,48 | 1,5 | 1,27 | -0,21 |

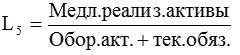

| 5. Коэффициент маневренности функционирующего капитала (L5) |  |

1 | 1 | 0,97 | -0,03 |

| 6. Доля оборотных средств в активах (L6) | |

1 | 1 | 0,99 | -0,01 |

| 7. Коэффициент обеспеченности собственными средствами (L7) |  |

0,32 | 0,33 | 0,21 | -0,11 |

Из расчета таблицы 4 можно сделать следующий вывод:

- Общий показатель ликвидности оценивает изменение финансовой ситуации в организации с точки зрения ликвидности. Его рассчитывают и оценивают, когда надо выбрать наиболее надежного партнера. В нашем случае в течении трех лет показатель ниже нормы. Его динамика отрицательная. Тенденция неблагоприятная.

- Коэффициент абсолютной ликвидности показывает долю денежных средств в текущих обязательствах, Эта доля должна быть выше 10%. В нашем случае в течении всех трёх лет показатель выше нормы. Обеспеченность текущих обязательств колеблется от 44% (2011) до 18% (2013). Динамика показателя отрицательная, это ведет к ухудшению платежеспособности организации.

- Коэффициент «критической оценки» находится на уровне выше нормы. Показывает, что за счет денежных средств и дебиторской задолжности покрывается от 130% (2011) до 103% (2013) текущих обязательств. Это положительно характеризует платежеспособность предприятия, хотя настораживает отрицательная динамика показателя.

- Показатель текущей ликвидности только в 2012 году достигает нижней границы норматива. В течение остальных лет показатель ниже нормы. Оборотные активы в 1,48 раза больше текущих обязательств (в 2011 г.) и в 1,27 раза больше в 2013 году. А надо в 1,5 раза. Динамика показателя отрицательная, указывает на недостаточную платежеспособность.

- Коэффициент маневренности к концу 2013 года убывает. Это означает, что доля функционирующего капитала, обездвиженная в запасах стала равна 97%. Это положительный результат.

- Доля оборотных средств в активах по годам в целом удовлетворяет нормативу – это положительный результат.

- Доля собственных оборотных средств в оборотных активах в течении трёх лет выше нормы. Эта доля колеблется от 32% (2011) до 21% (2013). Динамика показателя отрицательная, но собственно размер показателя положительно характеризует платежеспособность организации.

Общий вывод:

Анализ ликвидности баланса и коэффициентов платежеспособности показал, что предприятие вполне платежеспособно, хотя динамика многих показателей отрицательная. Расчет показателей платежеспособности нужен не только самому предприятию, но и для внешних пользователей аналитической информации. Для поставщиков товара будет интересен коэффициент абсолютной ликвидности. У нас этот показатель в норме, Банк дающий кредит больше обращает на коэффициент «критической оценки». Этот показатель у нас тоже в порядке. Заказчики в большей мере оценивают финансовую устойчивость по коэффициенту текущей ликвидности. В нашем случае можно сказать, что организация находится на уровне низких финансовых рисков. Это объясняется наличием достаточного количества собственного оборотного капитала и имеющимися разной степени ликвидности активами.

Оценка финансового состояния организации будет неполной без анализа финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов. Это, как уже отмечалось, дает возможность оценить, в какой степени организация готова к погашению своих долгов. Задачей оценки финансовой устойчивости является оценка степени независимости от заемных источников финансирования. Это является оценка степени независимости от заемных источников финансирования. Это необходимо, чтобы ответить на вопросы: насколько организация независима с точки зрения состояния её финансов, расчет снижается уровень этой независимости и отвечает ли состояние её активов и пассивов задачам её финансово – хозяйственной деятельности.

Это приближенный метод оценки финансовой устойчивости. На практике применяют разные методики финансовой устойчивости (таблица 5

Исходя из данных баланса, в анализируемом предприятии, коэффициенты, характеризующие финансовую устойчивость, имеют следующие значения (таблица 6).

Таблица 6 — Коэффициенты финансовой устойчивости

| Показатели |

2011 |

2012 |

2013 |

Отклонения

2013 — 2011 |

| Коэффициент капитализации (U1) | 2,08 | 2,01 | 3,6 | — |

| Коэффициент обеспечения собственными источниками финансирования (U2) | 0,32 | 0,33 | 0,21 | -0,11 |

| Коэффициент финансовой независимости (U3) | 0,32 | 0,33 | 0,22 | -0,1 |

| Коэффициент финансирования (U4) | 0,48 | 0,5 | 0,28 | -0,2 |

| Коэффициент финансовой устойчивости (U5) | 0,32 | 0,33 | 0,22 | -0,1 |

Источник: Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: учебное пособие. М.: Издательство «Дело и сервис», 2007. С. 128

В результате анализа данных таблицы 6 показал, что:

- Коэффициент капитализации показал, что на рубль собственных средств у предприятия приходится от 2,08 руб. (2011 год) до 3,6 руб. (2013 год), это много выше нормы (1,5) и динамика показателя отрицательная – это неблагоприятный фактор.

- Коэффициент обеспеченности собственными источниками финансирования показал долю собственных оборотных средств в оборотных активах она колеблется от 32% (2011 год) до 21% (2013 год). Это выше нижней границы нормы = 10%. Это усиливает финансовую устойчивость.

- Коэффициент автономии (финансовой независимости) показывает долю собственного капитала в валюте баланса. По норме она должна колебаться от 40% до 60%. В нашем случае в 2011 году доля собственного капитала в валюте баланса составила 32%, а в 2013 году – 22%. Показатель ниже нормы, у него отрицательная динамика, что указывает на недостаток собственного капитала.

- Доля собственного капитала в заемном тоже ниже нормы, колеблется от 50% (2012 год) до 28% (2013 год), динамика показателя отрицательная, подтверждается недостаток собственного капитала.

- Доля собственного оборотного капитала в валюте баланса колеблется от 32% (2011 год) до 22% (2013 год).

Необходимо наращивание собственного оборотного капитала. В целом о финансовой устойчивости организации необходимо сказать, что у неё существует зависимость от заемных средств, недостаточно собственного капитала и собственных оборотных средств, т.е. оно финансово неустойчиво.

Далее произведем классификацию финансового состояния организации по сводным критериям оценки бухгалтерского баланса. Учитывая многообразие финансовых процессов, множественность показателей финансового состояния, различия в уровне критических оценок, складывающуюся степень отклонения от них фактических значений коэффициентов и возникающих в связи с этим сложностей в общей оценке финансового положения организации, произведем бальную оценку финансового состояния. Сущность такой методики заключается в классификации организаций по уровню финансового риска, то есть любая анализируемая организация может быть отнесена к определенному классу в зависимости от «набранного» количества баллов исходя из фактических значений ее финансовых коэффициентов.

1-ый класс – это организации с абсолютной финансовой устойчивостью и абсолютно платежеспособные, чье финансовое состояние позволяет быть уверенными в своевременном выполнении обязательств в соответствии с договорами. Это организации, имеющие рациональную структуру имущества и его источников, и, как правило, довольно прибыльные.

2-ой класс – это организации с нормальным финансовым состоянием. Их финансовые показатели в целом находятся очень близко к оптимальным, но по отдельным коэффициентам допущено некоторое отставание, сдвинутое в пользу заемного капитала. При этом наблюдается опережающий прирост кредиторской задолженности по сравнению с приростом других заемных источников, а также по сравнению с приростом дебиторской задолженности.

3-й класс – это организации, финансовое состояние которых можно оценить как среднее. При анализе бухгалтерского баланса обнаруживается «слабость» отдельных финансовых показателей. У них либо платежеспособность находится на границе минимально допустимого уровня, а финансовая устойчивость нормальная.

4-й класс – это организации с неустойчивым финансовым состоянием. При взаимоотношениях с ними имеется определенный финансовый риск. У них неудовлетворительная структура капитала, а платежеспособность находится на нижней границе допустимых значений. Прибыль у таких организаций, как правило, отсутствует вовсе или очень незначительная, достаточная только для обязательных платежей в бюджет.

5-й класс – это организации с кризисным финансовым состоянием. Они неплатежеспособны и абсолютно неустойчивы с финансовой точки зрения. Эти предприятия убыточные.

Используя критерии оценки финансового состояния, проведем обобщающую оценку финансового состояния анализируемого нами предприятия (таблица 7).

Таблица 7 — Классификация уровня финансового состояния

| Показатели финансового состояния | 2011 | 2012 | 2013 | |||

| Фактическое значение | Количество баллов | Фактическое значение | Количество баллов | Фактическое значение | Количество баллов | |

| L2 | 0,44 | 8,3 | 0,12 | 3,7 | 0,18 | 2,5 |

| L3 | 1,3 | 11 | 1,34 | 11 | 1,03 | 11 |

| L4 | 1,48 | 12 | 1,5 | 13 | 1,27 | 6,2 |

| L6 | 1 | 10 | 1 | 10 | 0,97 | 10 |

| L7(U2) | 0,32 | 7,1 | 0,33 | 7,2 | 0,21 | 3,5 |

| U1 | 2,08 | 0,2 | 2,01 | 0,2 | 3,6 | 0,1 |

| U3 | 0,32 | 3,5 | 0,33 | 3,6 | 0,22 | 0,4 |

| U5 | 0,32 | 3,5 | 0,33 | 3,6 | 0,22 | 0,4 |

| итого | 55,6 | 52,3 | 34,1 | |||

По данным расчетов получается, что анализируемая организация относилась в 2011-2012 годах к 3 классу финансового состояния. В 2013 году показатели стали хуже. Предприятие может быть отнесено к четвертому классу финансового состояния. Характеристика такова: Эта организация с неустойчивым финансовым состоянием. При взаимоотношениях с ней имеется определенный финансовый риск. У неё неудовлетворительная структура капитала, а платежеспособность находится на нижней границе значений. Хотя есть прибыль.