Страницы 1 2

ГЛАВА 2. АНАЛИЗ И ПЕРСПЕКТИВЫ РАЗВИТИЯ СИСТЕМЫ МЕЖДУНАРОДНЫХ РАСЧЕТОВ АО «РОССЕЛЬХОЗБАНК»

2.1. Организационно – экономическая характеристика АО «Россельхозбанк»

АО «Россельхозбанк» — один из самых крупных банков РФ, который был создан в 2000 г. для формирования государственной системы обеспечения кредитами, средствами сельских местностей РФ. Россельхозбанк — универсальный банк, он предоставляет все типы банковских услуг и является лидером в денежном обеспечении российского агропромышленного комплекса РФ.

Миссия Банка — выступать в качестве средства государственной поддержки секторов и сегментов экономики на рынке, включая рыболовство, хозяйство, промышленность, способствовать формированию и функционированию кредитно-финансовой системы РФ, удовлетворять эффективный и большой спрос предприятий и частных лиц непосредственно на качественные услуги и продукты банковские, финансовые.

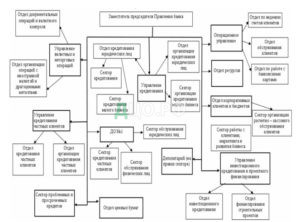

Рис.9 иллюстрирует организационную структуру «Россельхозбанк».

Рисунок 9 — Организационная структура АО «Россельхозбанк»

Такая структура должна преодолеть все те сложности, которые были вызваны соответственно секторальными санкциями США. Относительно банков ВТБ, Совкомбанк, Открытие, Новикомбанк, РСХБ почти не пострадал. Клиенты не оказались от введенных против него санкций, не оказались в негативной ситуации.

Банк продолжает работать в обычном режиме. Все изменения относительно организационной структуры РСХБ, связаны не с банком, а с общей рыночной ситуацией, вызванной санкциями.

Отличительной особенностью является то, что акции данного банка принадлежат непосредственно самому государству.

Таблица 1

SWOT-анализ АО «Россельхозбанк»

| Внутренние факторы | |

| Плюсы | Минусы |

| Высокопрофессиональная система управления кредитно-финансовым учреждением; Надежность; Привлекательная политика цен; Концентрация на конкретных продуктах и услугах; Высокое качество услуг. . | не ориентирована на клиента; не приносит инноваций в организацию; не служит для освещения и улучшения бизнес-процессов; не проводит маркетинговые исследования; не используются новые технологии. . |

| Внешние факторы | |

| Возможности | Опасности |

| Улучшение инвестклимата в Российской Федерации; Недостаточно развитые услуги (ипотечное кредитование, интернет-банкинг); Высокий рост спроса на некоторые банковские продукты и услуги; Разработка новых программ мотивации сотрудников; Отсутствие определенных видов кредитов у конкурентов.

| Трудности с возвратом просроченных кредитов; Регулярный выход новых конкурентов на рынок, Насыщение рынка услуг потребительского кредитования; Изменение предпочтений клиентов; Отсутствие качественных заемщиков, неплательщики, судебные издержки.

|

SWOT-анализ предоставляет список возможных направлений будущего для банка:

- Разработка маркетинговой стратегии и структуры, ориентированной непосредственно на самого клиента (постоянные рыночные исследования, анализ предпочтений, внедрение CRM-системы, создание команды и отдела по работе с клиентами, бенчмаркинг);

- Усиление контроля платежеспособности клиентов, рациональное снижение затрат, снижение стоимости услуг;

- Внедрение технологий самообслуживания, системы управления рисками, чтобы иметь возможность быстро реагировать на угрозы (внешнего и соответственно внутреннего характера);

- Внедрение соответствующего инновационного управления посредством создания отдела по разработке услуг и также инновационных банковских продуктов;

- Маркетинговая кампания, призванная сделать банк более привлекательным для клиентов;

- Использование новых банковских ИС.

Передовые технологии могут помочь банку увеличить число клиентов среди молодежи. Россельхозбанку необходимо повысить эффективность региональной сети, открыть новые филиалы, установить банкоматы в каждом районе города, приобрести передовые банковские системы. А также для привлечения дополнительной прибыли нужно расширить спектр предоставляемых услуг, ввести инновационный продукт.

Недостаток капитала можно восполнить привлечением денежных средств путем эмиссии акций и облигаций. В случае появления большого количества новых банков, необходимо проводить активные маркетинговые мероприятия во избежание нерентабельности деятельности и банкротства.

В табл.2 представлены главные экономические аспекты работы АО «Россельхозбанк» на первое января 2022 г.

Таблица 2

Основные экономические показатели деятельности АО «Россельхозбанк» за 2019 — 2021 гг., млн.руб.

| № п/п | Показатели | 2019 г. | 2020 г. | 2021 г. | Изменение (+, -) | Темп роста, % |

| 1 | Активы | 3217927 | 3819671 | 4142947 | 925020 | 128,7 |

| 2 | Собственный капитал | 174318 | 205131 | 234540 | 60222 | 134,5 |

| 3 | Привлеченные средства | 3043609 | 3614540 | 3908408 | 864799 | 128,4 |

| 3.1 | в т.ч. вклады физических лиц | 1209819 | 1376166 | 1552691 | 342872 | 128,3 |

| 4 | Ссудная задолженность | 2436240 | 2899820 | 3150916 | 714676 | 129,3 |

| 5 | Прибыль до налогообложения | 10271 | 5709 | 8967 | -1304 | 87,3 |

| 6 | Чистая прибыль | 4266 | 1221 | 3558 | -708 | 83,4 |

| 7 | Рентабельность активов | 0,13 | 0,032 | 0,09 | -0,04 | 69,2 |

| 8 | Рентабельность капитала | 2,4 | 0,6 | 1,52 | -0,88 | 63,3 |

Из таблицы 2 видно, что активы акционерного общества «Россельхозбанк» за этот временной промежуток значительно увеличились. Так, по состоянию на первое января 2022 года они увеличились на 28,7% относительно 2019 г, что можно рассматривать как хороший результат. Значительное повышение объёма собственного капитала АО «Россельхозбанк» говорит непосредственно о повышении финансовой устойчивости учреждения.

На рисунке 10 представлена динамика собственного и заемного капитала Россельхозбанка за период с 2019 по 2021 гг..

Рисунок 10 — Динамика собственных и привлеченных средств АО «Россельхозбанк» за 2019 – 2021 гг.

Показатель рентабельности собственного капитала снизилась до 0,88% в 2022 году по сравнению с 2019 годом, что свидетельствует о непродуктивном использовании собственного капитала.

Рисунок 11 — Рентабельность активов и собственного капитала АО «Россельхозбанк» в 2019 – 2021 гг., %

В 2022 году показатель неубыточности (рентабельности) активов снизилась с 0,04% до 0,09%, что отражает, с одной стороны, неэффективность деятельности, а с другой — неэффективное использование различных видов активов.

Россельхозбанк имеет несколько программ кредитования (потребительской направленности) непосредственно для физлиц. Известно, что данные программы включают в себя как кредиты на разные цели, так и программы обеспечения целевого назначения (Таблица 3).

Условия большей части кредитов включают в себя предоставление залога. Последний должен быть застрахован в пользу банка. Благодаря большому спектру кредитов и специальных кредитных программ, предлагаемых Россельхозбанком, клиенты банка могут выбрать наиболее подходящий для них вариант с наиболее низкой процентной ставкой.

Таблица 3

Программы потребительского кредитования в АО «Россельхозбанк»

| Программа | Срок кредита | Минимальная сумма | Процентная ставка | ||

| Потребительский кредит с обеспечением | до 60 мес. | 10 000 руб. | от 11,5 % | ||

| Потребительский кредит без обеспечения для физических лиц, получающих зарплату на счет в АО «Россельхозбанк» | до 60 мес. | 10 000 руб. | от 11,5 % | ||

| Потребительский кредит без обеспечения | до 60 мес. | 10 000 руб. | от 11,5 % | ||

Нецелевой потребительский кредит под залог жилья

| до 120 мес. | 100 000 руб. | от 15,0 % | ||

| Садовод | до 60 мес. | 10 000 руб. | от 19,5 % | ||

| Потребительский без обеспечения для членов Общероссийской общественной организации «Союз садоводов России» | до 60 мес. | 10 000 руб. | от 7,15 % | ||

| Инженерные коммуникации | до 60 мес. | 10 000 руб. | от 20,5 % | ||

| Кредит пенсионный | до 84 мес. | 10 000 руб. | от 11,5 % | ||

| Рефинансирование | до 60 мес. | нет ограничений | от 12,9 % |

Сельскохозяйственный банк России также предлагает широкий спектр ипотечных программ. Он также предлагает различные ипотечные программы. Залог купленного (построенного) посредством кредита банка объекта — обеспечение по различной программе, которая была выбрана.

АО «Россельхозбанк» специализируется на поддержке частных сельскохозяйственных предприятий. ЛПХ — это добровольное объединение лиц, совместно занимающихся сельскохозяйственным производством, которое ориентировано в основном на потребителя и основано на индивидуальном труде членов семьи и родственников, а также на совместной собственности на средства производства, выращенную продукцию и доход от продажи излишков. Банк создал специальную программу кредитования для развития таких домохозяйств.

Кредитование является главным направлением АО «Россельхозбанк» и основным источником дохода акционерного общества. Более 25% от общего количества всех выданных кредитов приходится непосредственно на частных лиц. Сегодня кредит является единственным выходом из сложной ситуации для потребителя. «Россельхозбанк» предлагает кредиты не только на покупку недвижимости, но и на повседневные нужды, такие как автомобиль, квартира, дом, образование или сельское хозяйство.

Процесс и порядок оформления кредита наличными представлены на рисунке 12.

Рисунок 12 — Порядок оформления кредита наличными в банке «Россельхозбанк»

Для исследования потребительских предпочтений по предлагаемым кредитным продуктам нами был проведен опрос среди клиентов АО «Россельхозбанк».

Было опрошено 45 клиентов, опрос проводился в июле 2021 года, в рабочие дни офиса.

По результатам опроса можно сделать следующие выводы:

- При выборе банка для получения кредита клиенты в основном ориентируются на надежность банка (100%), качество обслуживания (91%) и месторасположение (71%).

- Для клиентов АО «Россельхозбанк» наименьшим приоритетом обладают такие характеристики кредита как низкие тарифы и доступность кредита (60%);

- Возрастная категория граждан, заинтересованная в получении кредита наличными — люди в возрасте 26 — 45 лет;

- Больше половины опрошенных не открывали кредит в отделении банка, что свидетельствует о недостаточном доверни клиентов к Интернет-сервисам и мобильному банку;

- Большинство опрошенных (44%) открывают кредит на срок 6-12 месяцев. 13% опрошенных берет кредит на срок более 2-х лет;

- Наиболее популярным кредитным продуктом среди опрошенных клиентов является кредит «Потребительский кредит без обеспечения» (56%);

- Более половины опрошенных заинтересовались услугой «Рефинансирование». Это свидетельствует о том, что банк расширяет свои услуги в верном направлении и тем самым привлекает большее количество клиентов.

Важной целью кредитной организации в сфере кредитования является создание качественного и высокодоходного кредитного портфеля на базе снижения риска, а также диверсификации. Разнообразие клиентской базы определяет довольно сложную структуру кредитного портфеля организации и влияет непосредственно на ассортимент кредитных продуктов.

Теперь проанализируем саму структуру кредитного портфеля Россельхозбанка по разным типам заемщиков с 2019 по 2021 гг. (Табл.4).

Таблица 4

Структура портфеля кредитов Банка АО «Россельхозбанк» по видам заемщиков за 2019-2021 гг.

| Наименование | 2019 год | 2020 год | 2021 год | Темп роста, 2021/ 2019 гг.,% | |||

| Млн. руб. | Уд. вес, % | Млн. руб. | Уд. вес, % | Млн. руб. | Уд. вес, % | ||

| Кредитный портфель кредитов банковского учреждения, а также корпоративных клиентов | 5280,00 | 82,32 | 5461,00 | 83,49 | 7134,00 | 69,61 | 135,11 |

| Портфель кредитов клиентов, являющихся розничными | 196,00 | 3,06 | 221,00 | 3,38 | 2435,00 | 23,76 | 1242,35 |

| Портфель ссуд кредитным учреждениям | 938,00 | 14,62 | 859,00 | 13,13 | 680,00 | 6,63 | 72,49 |

| Весь портфель кредитов | 6414,00 | 100,00 | 6541,00 | 100,00 | 10249,00 | 100,00 | 159,79 |

Большую половину портфеля занимают непосредственно кредиты, которые были получены непосредственно от банковской организации на нужды юрлиц. Известно, что в 2021 г. было выдано кредитов юрлицам на общую сумму не менее 7134,0 млн. рублей.

По данным на 1 янв. 2022 года, доля корпоративного кредитного портфеля составляет 69,6% в общем портфеле компании. Величина кредитного портфеля физлиц кредитной организации на конец 2021 года составила 2435 млн рублей, что соответственно на 1142,3% больше относительно 2019 г. Увеличилось количество выданных физическим лицам займов с 196 миллионов рублей, по итогам 2019 года, до 2435 миллионов рублей (по итогам 2021 г.).

Теперь рассмотрим общую структуру портфеля потребительских кредитов «Россельхозбанк», по данным на 1-ое янв. 2022 г., информация которого представлена непосредственно в табл.5.

Таблица 5

Состав и структура потребительского кредитного портфеля Банка АО «Россельхозбанк» по видам кредитов в 2019-2021 гг.

| Наименование | 2019г. | 2020г. | 2021г. | Темп роста (снижения), % | ||||

| Млн руб. | Уд. вес, % | Млн руб. | Уд. вес, % | Млн руб. | Уд. вес, % | 2020/ 2019 | 2021/ 2020 | |

| Потребительское кредитование всего, в т.ч.: | 196,00 | 100,00 | 221,00 | 100,00 | 2435,00 | 100,00 | 112,76 | 1101,81 |

| Кредиты на любые нужды | 178,00 | 90,82 | 204,27 | 92,43 | 1693,75 | 69,56 | 114,76 | 829,17 |

| Ипотечное кредитование | 16,92 | 8,63 | 15,93 | 7,21 | 628,04 | 25,79 | 94,15 | 3942,50 |

| Автокредитование | 0,87 | 0,44 | 0,75 | 0,34 | 112,85 | 4,63 | 86,21 | 15046,67 |

| Прочие виды кредитования, в т.ч. кредитные карты | 0,21 | 0,11 | 0,05 | 0,02 | 0,36 | 0,01 | 23,81 | 7200,00 |

Таблица 5 показывает, что наибольшую долю портфеля потребительских кредитов АО «Россельхозбанк» составляют личные нецелевые кредиты банка. Эти кредиты составят 90,8% от общего портфеля потребительских кредитов банка в 2019 году и 92,4% в 2020 году. Однако в 2021 году они снизятся до 69,56% от общего количества выдачи потребительских кредитов.

В 2021 году выдача автокредитов увеличится до 4,6% от общего числа выданных потребительских кредитов, что на 15046,6% больше, чем в 2020 году. Сейчас «Россельхозбанк» предлагает самое большое количество кредитных программ на покупку автомобилей — 41, каждая имеет определенные собственные условия, что позволяет каждому заемщику выбрать оптимальный для него автокредит.

Увеличение объема ипотечных кредитов, вероятно, связано со снижением процентных ставок по этим кредитам, с участием кредитно-финансового учреждения в программе государственного содействия. Она позволяет семьям брать ипотеку по ставке 6% годовых, что соответственно повысило спрос.

Спрос клиентов непосредственно на кредитные карты также связан с изменением условий предоставления кредитных карт в кредитно-финансовом учреждении. Так, кредитная карта Росельхозбанка, которая ранее имела льготный период в пятьдесят дней, теперь предлагает кредитную карту с более длительным льготным периодом в сто один день и кешбэком до 10% на покупки. Кроме того, получатели кредитной карты Росельхозбанка могут снимать или переводить наличные без комиссии за снятие до 100 тыс. рублей в течение первых семи дней. Такая ситуация повышает интерес и спрос со стороны клиентов.

Таким образом, портфель потребительских кредитов банка «Росельхозбанк» является достаточно сбалансированным, без перекоса в сторону те ити иных видов кредитов физлицам.

Анализ структуры розничного кредитного портфеля акционерного общества «Россельхозбанк» по показателю уровня обеспечения с 2019 год по 2021 год представлен ниже. Результаты анализа представлены в таблице 6.

Таблица 6

Анализ объема обеспечения потребительского кредитного портфеля АО «Россельхозбанк» за 2019-2021 гг.

| Показатель | 2019г. | 2020г. | 2021г. | Темп роста (снижения), % | ||||

| Млн руб. | Уд. вес, % | Млн руб. | Уд. вес, % | Млн руб. | Уд. вес, % | 2020/ 2019 | 2021/ 2020 | |

| Обеспечение более 120% | 345,00 | 66,60 | 401,00 | 58,20 | 2080,00 | 44,16 | 116,23 | 518,70 |

| Обеспечение менее 120% | 114,00 | 22,01 | 223,00 | 32,37 | 1150,00 | 24,42 | 195,61 | 515,70 |

| Залог недвижимости | 59,00 | 11,39 | 65,00 | 9,43 | 1480,00 | 31,42 | 110,17 | 2276,92 |

| Всего обеспечения | 518,00 | 100,00 | 689,00 | 100,00 | 4710,00 | 100,00 | 133,01 | 683,60 |

Проведенный анализ Россельхозбанка по залоговому обеспечению потребительских кредитов физическим лицам показывает, что качество портфеля потребительских кредитов за 12 месяцев значительно улучшилось.

Во-первых, доля кредитов Росельхозбанка, обеспеченных залогом более 120% от суммы кредита, в 2021 году составляла 44,1%, а за два года эта доля увеличилась на 418,7%, что является положительным показателем развития кредитного портфеля.

В то же время, однако, наблюдается значительное увеличение количества кредитов, обеспеченных залогом менее 120% от суммы кредита, причем в 2021 году по сравнению с 2020 годом этот показатель увеличился на 415,7%. На эту категорию кредитов приходится 24,4% от общего портфеля кредитов Россельхозбанка в 2021 году.

Эффективный контроль качества портфелей потребительских кредитов требует структуры кредитного портфеля с оптимальным уровнем риска, соизмеримым с уровнем доходности. Эффективность управления таким показателем как «качество кредитного портфеля банка» должна быть соответственно проанализирована и оценена посредством ряда критериев и показателей.

Коэффициент просрочки является одним из важнейших показателей того, какое качество кредитного портфеля. Поэтому рассмотрим структуру просроченных кредитов в портфеле Россельхозбанка по категориям заемщиков с учетом разбивки по качеству.

В таблице 7 представлен анализ дефолтов в портфеле потребительских кредитов «Россельхозбанк».

За период с 2019 по 2021 год доля кредитов, не имеющих задолженности, выданных Россельхозбанком своим клиентам, в процентах от общего объема портфеля потребительских кредитов за год увеличилась на 999,44%, что показывает непосредственно соответствующий анализ качества портфеля потребительских кредитов Россельхозбанка

Таблица 7

Анализ просроченной задолженности потребительского кредитного портфеля АО «Россельхозбанк» за 2019-2021гг.

| Показатель | 2019г. | 2020г. | 2021г. | Темп роста (снижения), % | ||||

| Млн руб. | Уд. вес, % | Млн руб. | Уд. вес, % | Млн руб. | Уд. вес, % | 2020/ 2019 | 2021/ 2020 | |

| Отсутствует просроченная задолженность | 189,10 | 96,48 | 212,40 | 96,11 | 2335,20 | 95,90 | 112,32 | 1099,44 |

| Задолженность до 30 до дней | 0,56 | 0,29 | 1,94 | 0,88 | 41,16 | 1,69 | 346,43 | 2121,65 |

| Задолженность от 31 до 60 дней | 3,12 | 1,59 | 4,19 | 1,90 | 25,60 | 1,05 | 134,29 | 610,98 |

| Задолженность от 61 до 180 дней | 1,57 | 0,80 | 1,98 | 0,90 | 21,84 | 0,90 | 126,11 | 1103,03 |

| Задолженность от 181 дня | 1,65 | 0,84 | 0,60 | 0,27 | 11,20 | 0,46 | 36,36 | 1866,67 |

| Всего потребительские кредиты банка: | 196,00 | 100,00 | 221,00 | 100,00 | 2435,00 | 100,00 | 112,76 | 1101,81 |

Также за весь анализируемый временной промежуток увеличилась доля просроченных кредитов по всем срокам погашения.

В таблице 8 представлен анализ портфеля потребительских кредитов банка по соответствующим показателям качества.

Таблица 8

Динамика потребительского кредитного портфеля АО «Россельхозбанк» в распределении по категориям качества за 2019-2021гг.

| Категории качества ссуды | 2019г. | 2020г. | 2021г. | Темп роста (снижения), % 2021/2020 | |||

| Млн руб. | Уд. вес, % | Млн руб. | Уд. вес, % | Млн руб. | Уд. вес, % | ||

| Всего : в т.ч. | 196,00 | 100,00 | 221,00 | 100,00 | 2435,00 | 100,00 | 1101,81 |

| I кат. | 93,15 | 47,52 | 106,40 | 48,14 | 1358,00 | 55,77 | 1276,32 |

| II кат. | 74,60 | 38,06 | 78,10 | 35,34 | 815,20 | 33,48 | 1043,79 |

| III кат. | 13,90 | 7,09 | 15,90 | 7,19 | 145,30 | 5,97 | 913,84 |

| IV кат. | 11,60 | 5,92 | 16,30 | 7,38 | 84,90 | 3,49 | 520,86 |

| V кат. | 2,75 | 1,40 | 4,30 | 1,95 | 31,60 | 1,30 | 734,88 |

| Итого III-V кат. риска | 28,25 | 14,41 | 36,50 | 16,52 | 261,80 | 10,75 | 717,26 |

| в т.ч. просроченные | 6,90 | 3,52 | 8,60 | 3,89 | 99,80 | 4,10 | 1160,47 |

Количество кредитов третьей категории качества по состоянию на первое января 2022 года возросло на 813,8%, четвертой категории качества — на 420,8% и пятой категории качества — на 634,8% за период 2020-2021 гг. При этом общий объем кредитов категорий с третьей по пятую увеличился на 617,2%, что негативно скажется на прибыльности банка, создав большой буфер, который повлияет на итоговые показатели банка и снизит его показатели финансовой устойчивости.

Результаты анализа показывают, что с увеличением общего объема потребительских кредитов, который составляет 1101,8% в 2021 году по сопоставлению с 2020 годом, общая сумма просроченной дебиторской задолженности выросла с 3,5% в 2019 году до 4,1% в 2021 году. Это может свидетельствовать о том, что увеличение числа кредитов в соответствующих категориях качества III-V связано не с ухудшением качества кредитного портфеля, а с тем что возрос объем выданных кредитов.

Для снижения банковского риска кредитные отделы главного банка и его филиалов должны продолжать работу по повышению качества кредитных вложений путем

Соблюдения лимитов риска, установленных основным банком.

Стремления к нулю в части продления срока действия кредитования.

Уровень просрочки является одним из важнейших показателей качества кредитного портфеля. Поэтому рассмотрим структуру просроченной задолженности в кредитном портфеле Россельхозбанка по категориям должников и распределение по категориям качества.

Результаты выполненного анализа приведены в табл.9.

На первое января 2022 года объем кредитов кат.III увеличился на 3,8%, кат.IV — на 31,4% и кат.V — на 89,4%. Общая сумма кредитов в категориях от 3 до 5 увеличилась на 10,7%, что окажет негативное влияние на прибыльность кредитной организации, так как создаст большой буфер, который повлияет на конечные операции кредитной организации и снизит ее ликвидность.

Таблица 9

Анализ качества кредитного портфеля АО «Россельхозбанк» ЗА 2019- 2021гг.

| Категории качества кредита | 2019 год, млн. руб. | 2020 год, млн. руб. | 2021 год, млн. руб. | Темп роста, 2021/ 2020 гг., % |

| Всего: в т.ч. | 6 414,00 | 6541,00 | 10249,00 | 156,69 |

| I кат. | 3006,40 | 3177,10 | 5571,90 | 175,38 |

| II кат. | 1844,50 | 1391,10 | 2491,60 | 179,11 |

| III кат. | 704,20 | 784,70 | 814,70 | 103,82 |

| IV кат. | 459,40 | 537,00 | 705,60 | 131,40 |

| V кат. | 399,50 | 351,10 | 665,20 | 189,46 |

| Итого III-V кат. риска, | 1563,10 | 1972,80 | 2185,50 | 110,78 |

| в т.ч. просроченные | 250,15 | 228,93 | 421,89 | 184,29 |

Для снижения риска банка кредитные отделы главного банка и филиалов должны продолжать работу по повышению качества кредитных вложений: не превышать определенные лимиты, предназначенные для ограничения риска; стремиться к нулевому показателю по ссудам, являющимся соответственно пролонгированным.

Анализ показателей портфеля потребительских кредитов Россельхозбанка на 2019-2021 гг. представлен в соответствующей табл.10.

Таблица 10

Анализ коэффициентов доходности и эффективности кредитного портфеля потребительского кредитования АО «Россельхозбанк» за 2019 — 2021 гг.

| Наименование показателя | 2019г. | 2020г. | 2021г. |

| Коэффициент доходности портфеля кредитов банковской организации | 2,86 | 2,51 | 0,34 |

| Коэффициент эффективности кредитных операций банка | 0,35 | 0,46 | 0,09 |

| Крезерва | 4,9 | 5,1 | 6,2 |

| Кпу | 1,29 | 1,15 | 1,16 |

| Кпроб | 3,8 | 4,4 | 5,3 |

| Криска | 0,95 | 0,95 | 0,94 |

Согласно прогнозам, эффективность кредитования банка снизится до 0,9 в 2021 году, это говорит о том, что потребительские кредиты этого размера недостаточно эффективны для банка, поскольку вложение кредита в размере 1 рубля принесет прибыль в размере 0,35 рубля в 2019 году и только 0,09 рубля в 2021 году. Банку необходимо повысить показатель доходности портфеля потребительских кредитов и снизить объем просроченных кредитов.

В 2019 году показатель доходности портфеля потребительских кредитов достиг уровня в 2,8, снизившись до 2,5 в 2020 году и 0,3 в 2021 году. Это показывает, что, несмотря на то, что объем выданных кредитов растет, отмечается относительно высокая доля просроченных кредитов, что сокращает соответственно процентный доход.

На основании данных, представленных в таблице 10, можно сделать вывод, что показатели кредитного риска оставались в приемлемых пределах на протяжении всего анализируемого периода. Самый низкий коэффициент резервирования наблюдается в 2019 году, что означает, что банк наиболее защищен от возможных дефолтов по кредитам в этом году. В течение всего анализируемого периода резервы на возможные потери по ссудам компенсировали существующие непогашенные кредиты, что оказывает положительное влияние на кредитную банковскую деятельность. Самый низкий коэффициент неработающих кредитов наблюдается в 2019 году, а самый высокий — в 2021 году, что свидетельствует о том, что доля неработающих кредитов в общей задолженности становится больше, но при этом сама структура портфеля не превышает приемлемый уровень неработающих кредитов, то есть кредитная деятельность банка не является существенно рискованной. Эффективное управление кредитным риском осуществляется в Россельхозбанке, так как основные показатели кредитного риска находятся в нормативных пределах, что известно нам непосредственно из оценки кредитного риска.

В результате, несмотря на внешнее воздействие, банк максимизирует показатель доходности (рентабельности) собственных активов — это соответственно ведёт к увеличению его финансовых итогов.

Таким образом, важность управления кредитным риском в кредитном портфеле коммерческого банка определяется способностью своевременно получать всю необходимую информацию обо всех ожидаемых убытках по тем или иным видам кредитов и, соответственно, иметь возможность своевременно снизить или устранить тот или иной риск. АО «Россельхозбанк» формирует непосредственно такую систему управления кредитным риском, которая будет максимально способствовать внедрению современных систем распознавания, измерения, а также оценки и контроля кредитного риска — все это позволит сохранить лидирующие позиции кредитной организации в банковской сфере Российской Федерации.

2.2. Анализ организации международных расчетов в коммерческом банке

Говоря про анализ международной деятельности кредитной компании, отметим, что в таблице10 показаны доходы от действий с нерезидентами, являющимися контрагентами. Поэтому следует отметить, что остаток на корреспондентских счетах в банках-нерезидентах в 2021 году уменьшился на 38,16 тыс. рублей по сравнению с 2020 годом в связи с увеличением остатков денежных средств, необходимых для проведения расчетных операций в начале года из-за достаточно долгих новогодних каникул в РФ.

Кредиты клиентам-нерезидентам увеличились на 38,16 тыс. рублей по сравнению с 2019 и 2020 гг. в связи с погашением задолженности по кредитным договорам с юридическими лицами-нерезидентами.

Инвестиции в долговые ценные бумаги, выпущенные нерезидентами, увеличились на 2019037 тыс. рублей.

Таблица 10

Операции с контрагентами-нерезидентами

| Наименование показателя | 2019 г. | 2020 г. | 2021 г. | Темп роста |

| Средства на корреспондентских счетах в банках- нерезидентах | 239 561 | 262 653 | 300 822 | 1,25% |

| Ссуды, предоставленные контрагентам- нерезидентам, всего, в том числе: | 12 033 372 | 7 493 125 | 24 075 289 | 2% |

| банкам-нерезидентам | 96 482 | 122 377 | 111 461 | 1,15% |

| юридическим лицам -нерезидентам, не являющимся кредитными организациями | 11 936 890 | 7 370 748 | 23 963 828 | 2% |

| Физическим лицам — нерезидентам | 0 | 0 | 0 | 0 |

| Долговые ценные бумаги эмитентов- нерезидентов, всего, в том числе: | 11 947 635 | 15 653 626 | 13 634 589 | 1,14% |

| имеющих рейтинги долгосрочной кредитоспособности | 9 760 294 | 12 503 175 | 10 837 412 | 1,11% |

| не имеющих рейтингов долгосрочной кредитоспособности | 2 187 341 | 3 150 451 | 2 797 177 | 1,27% |

| Средства нерезидентов, всего, в том числе: | 12 450 689 | 14 229 990 | 13 298 352 | 1,06% |

| банков-нерезидентов | 429 458 | 451 430 | 634 110 | 1,47% |

| юридических лиц — нерезидентов, не являющихся кредитными организациями | 11 694 750 | 13 408 388 | 12 342 661 | 1,05% |

| Физических лиц — нерезидентов | 326 481 | 370 172 | 321 581 | 0,98% |

Анализ динамики операций «Россельхозбанк», основанный на выдержках, опубликованных на веб-сайте Центрального банка РФ, можно увидеть в остатках по исходящим счетам в таблице11.

Таблица 11

Данные об исходящих остатках по векселям АО «Россельхозбанк» на период с 2019 по 2021 годы

| Срок векселя | 2019 | 2020 | 2021 |

| до востребования | 28210549 | 8846020 | 8783905 |

| до 30 дней | 5259155 | 4522094 | 3882318 |

| от 31 до 90 дней | 4777302 | 10310785 | 8480451 |

| от 91 до 180 дней | 9170154 | 4152316 | 14741213 |

| от 181 дня до 1 года | 9141292 | 11740951 | 43628893 |

| 1 года до 3 лет | 74632394 | 79308443 | 17699006 |

| свыше 3 лет | 9528 | 9528 | 9130 |

| ИТОГО | 131200374 | 118890137 | 97224916 |

За три года периодов самой большой популярностью пользуются банковские векселя с периодом от года до трёх лет. А самое большое число векселей реализовано было кредитно-финансовой организацией по данным на 31.12.2019 г. — 131200374 т. р.

По данным на 1.01.2021 г. и 1.10.2021 г. у кредитно-финансового учреждения имеются векселя срочные, а также выпущенные с периодом «до востребования». Сумма дисконта на 1.07.2021 г. достигла значения 54,9 тыс. руб. (на 1.01.2021 г. — 72,2 т. р.).

В целом, АО «Россельхозбанк» каждые 12 месяцев старается увеличить число клиентов, как и физических/юридических лиц, так и других кредитных организаций, также за счет внедрения новых возможностей работы с иностранными кредитно-финансовыми организациями.

Выпущенные кредитно-финансовым учреждением векселя (дисконтные) не обращаются непосредственно на активном рынке. С начала июля 2021 г., периоды погашения дисконтных векселей наступают с июля 2021 г. по 12 месяц 2024 г. Относительно суммы и периода привлечения денег доходность достигает 4%-6,6% — в рублях, 0,5%-1,6% — в долларах США и 0,1%-0,7% — в евро.

Россельхозбанк каждый год повышает количество собственных клиентов, как частных, так и прочих банковских учреждений, в частности, посредством формирования новых возможностей непосредственно с зарубежными кредитно-финансовыми учреждениями.

2.3. Перспективы и мероприятия по развитию международных расчетов в АО «Россельхозбанк»

Известно, что все имеющиеся на данный момент времени на территории Российской Федерации специальные системы расчётов между банковскими учреждениями, еще в недостаточной мере обеспечивают осуществление быстрого перевода, а также получение необходимых платежей. И в данном смысле имеет место один из основных нерешенных вопросов в соответствующих платёжных и расчётных российских системах (межбанковского типа).

Таким образом, отметим, что в системе расчетов имеет место проблема платёжной несвоевременности, и поэтому необходимо решать вопросы в теории новой системы платежей, а также в плане выполнения практики предыдущих и новейших технологий (зарубежного/российского кредитно-финансового учреждения), поиска соответствующего направления интеграции имеющихся старых и новейших форм обеспечения оборота.

Развитие отечественной межбанковской платежной системы выявило негативную тенденцию роста внешних рисков, что обусловливает необходимость поиска баланса между целями получения прибыли отдельными платежными организациями и безопасностью отечественной платежной системы в целом.

Несмотря на достаточно устойчивый рост объемов расчетов, в соответствии с развитием российской экономики, в целом, остается нерешенным ряд частных и общих проблем, связанных непосредственно с расчетной дисциплиной и рациональной организацией технологии расчетов. Валовые расчеты в режиме онлайн находятся соответственно на стадии исследования. Поэтому экономическая проблема построения российской национальной платежной системы на соответствующих принципах экономической эффективности и безопасности является необходимой и в то же время актуальной для обеспечения показателя конкурентоспособности.

Процесс разработки новейших систем платежей и совершенствования межбанковских платежей высветил нерешенные вопросы касательно управления рисками, связанные непосредственно с их внедрением. Этот нерешенных вопрос особенно остро стоит непосредственно при внедрении платежных систем реального времени. Такие системы на ежедневной основе требуют достаточно большой ликвидности и при этом нуждаются в эффективных механизмах управления рисками.

Касательно различных рисков, присущих банковским операциям, отметим, что имеет место недостаточное количество систематической информации о рисках, появляющихся непосредственно при межбанковских платежах.

Платежные системы, используемые большинством международных банков, необходимы для надежного, более быстрого и масштабного функционирования международного финансового рынка и развития расчетных операций. Платежные системы являются одним из ключевых компонентов современных денежных систем.

На территории РФ главный центр расчетных операций — Небанковский банк ЗАО «Национальный расчетный депозитарий». Он выполняет функции инфраструктур рынка финансов: репозитария торгового типа (ТР); платежной системы системно/национально значимой (ПС); расчетной системы по ЦБ (СРЦБ); депозитария ЦБ центрального типа (ЦДЦБ).

СРЦБ производит международные переводы ценных бумаг и расчеты в соответствии с заранее установленными многосторонними правилами непосредственно при выполнении своих функций.

СРЦБ может выполнять дополнительные функции по клирингу и расчетам по ценным бумагам: подтверждение сделок и перевод средств. За последние 10 лет расчеты претерпели значительные структурные изменения — это касается соответственно ценных бумаг (как система и вид услуг, предлагаемых финансовыми учреждениями клиентам на международных рынках капитала).

В большинстве стран отмечаются процессы консолидации и стандартизации государственных систем платежей и также расчётных систем. Данные процессы — основные факторы в формировании надёжных подходов к осуществлению организации и выполнению расчетов в определенном рыночном сегменте ценных бумаг.

Рисунок 13 иллюстрирует модель последовательности СРЦБ операций.

Рисунок 13 – Модель последовательности операций национального центрального банка

Как упоминалось ранее, в ЕС действует TARGET — межбанковская платежная система, позволяющая осуществлять трансграничные платежи в режиме реального времени.

Общий объем средств, переводимых через крупные платежные системы, составляет триллионы долларов в сутки и продолжает увеличиваться. Из-за того, что системы RTGS обычно обрабатывают крупные переводы, их иногда именуют системами массовых расчетов. Отметим, что они, как правило, не накладывают определенных административных ограничений на минимальную сумму платежей, подлежащих соответственно обработке. В то же время, именно эти системы обычно взимают определённую комиссию, что соответственно является экономическим ограничением на обрабатываемые суммы (использовать эти системы для небольших переводов экономически непривлекательно для участников).

В то же время системы ВРРВ имеют ряд положительных качеств — они снижают непосредственно сам расчетный риск, так как расчеты по платежам выполняется соответственно на различной базе (безотзывной, индивидуальной, а также валовой) в настоящем времени. Это в результате обеспечивает окончательность расчетов. RTGS также снижает показатель расчетного риска, благодаря использованию PvP, DvP в расчетах по действиям с иностранной валютой, а также соответственно с ценными бумагами.

Если предположить, что такая система валовых операций существует в России, и что у банка есть потенциал для улучшения условий международных межбанковских расчетов, то проблема международных расчетов Россельхозбанка заключается в том, что банк использует только одну расчетную систему, что ограничивает его потенциал для сотрудничества с банками ЕС.

Доступ к международной системе расчетов по ценным бумагам сделает Россельхозбанк более надежным партнером для банков ЕС, что приведет к увеличению числа сделок непосредственно с европейскими банками.

В пределах стратегического развития, компания «Россельхозбанк» стремится укрепить свои лидирующие позиции среди кредитных организаций Российской Федерации путем создания новых эффективных решений индивидуального характера для собственных клиентов, увеличения числа удовлетворенных целевых клиентов, значительного повышения стоимости бизнеса и, как следствие, повышения финансовой эффективности.

Путь развития АО «Россельхозбанк» не изменился:

— увеличение доли рынка посредством анализа клиентов с использованием современных аналитических методов, сценарной лояльности клиентов и подходов, основанных непосредственно на обслуживании;

— повышение операционной эффективности посредством оптимизации ключевых процессов.

— повышение качества активов за счет формирования культуры рисков и соответственно применения лучших практик менеджмента.

В 2022 году банк продолжит наращивание количества активных пользователей своих продуктов, особое внимание, уделяя привлечению клиентов на удаленное обслуживание, совершенствуя систему обслуживания клиентов. Основной целью банка на 2022 год является повышение удовлетворенности качеством обслуживания клиентов. Для этого Банк намерен продолжить реализацию текущих стратегических проектов, в сегменте предприятий банк продолжит предоставлять как традиционные услуги, так и продукты как лизинг и факторинг. При этом банк адаптирует все продукты под потребности своих клиентов, внедряя дополнительные сервисы. В 2022 году банк намерен расширить легкую сеть для сегмента МОП, и открыть 15 небанковских точек продаж.

АО «Россельхозбанк» не осуществляет операции с иностранными финансовыми инструментами через QearstreamBanking и EuroclearBank, которые являются двумя крупнейшими расчетно-клиринговыми системами. Euroclear — бельгийская финансовая компания, предоставляющая услуги по учету сделок с ценными бумагами, клирингу, депозитному хранению. Компания была основана в 1968 году J.P. Morgan&Co. для расчетов по сделкам на развивающемся рынке еврооблигаций. Euroclear осуществляет расчеты по локальным и международным сделкам с ценными бумагами: акциями, облигациями, деривативами, инвестиционными фондами. Компания предоставляет свои услуги финансовым институтам, расположенным более чем в 90 странах.

Использование системы ТАРГЕТ позволяет повысить ликвидность системы расчетов благодаря возможности получения ее участниками дополнительных ликвидных средств, которые используются для осуществления платежей. С целью поддержки платежных механизмов центральные банки стран-членов ЕС предоставляют беспроцентные однодневные кредиты под соответствующее обеспечение. Эти кредиты могут быть использованы в течение рабочего дня неоднократно. В обеспечение принимаются все активы, которые используются при проведении операций рефинансирования ЕЦБ.

Важным является то, что системы RTGS стран — не членов ЕС также могут участвовать в системе TARGET при условии, что они наряду с национальной валютой осуществляют расчеты в евро. Национальные системы RTGS и платежный механизм ЕЦБ объединены между собой на основе стандарта «InterlinkingSystem», который позволяет при осуществлении трансграничных переводов превращать национальные стандарты платежных документов в единый стандарт ЕС.

Несколько лет назад была разработана новая платформа T2S (TARGET2-Securities) -новая европейская система расчетов по ценным бумагам, целью которой является предложение централизованного расчета «поставка против платежа» (DvP) в фондах Центрального банка на всех рынках ценных бумаг. Важно отметить, что T2S является платформой, которая позволит центральному депозитарию повысить свою конкурентоспособность.

Основной целью проекта T2S является интеграция и гармонизация структурированной инфраструктуры расчетов по ценным бумагам. Работа на данной платформе даст возможность банку снизить затраты на трансграничные расчеты с ценными бумагами, на усиление конкуренции и расширение выбора среди поставщиков пост-трейдинговых услуг.

К числу ценных бумаг, принимаемых системой расчетов T2S, будут отнесены:

- все национальные ценные бумаги, для которых центральный депозитарий (ЦД) является первичным местом учета (ведет реестр);

- иностранные для данной страны ценные бумаги, учитываемые ЦД на междепозитарных счетах;

- ценные бумаги, расчеты по которым происходят путем заимствования у центральных банков, а также бумаги, подлежащие «свободной» поставке;

- бумаги первичного и вторичного рынков.

Для указанных ценных бумаг система T2S будет выполнять следующие функции:

- сверки и подтверждения полученных инструкций на поставку;

- оптимизации расчетов;

- верификации и резервирования денег и ценных бумаг;

- кредитования и дебетования денежных счетов и счетов депо;

- ведения позиций и клиринга по междепозитарным счетам центральных депозитариев;

- формирования отчетности.

Но прежде чем АО «Россельхозбанк» начнет работу с новой платформой, ему необходимо увеличить количество сделок, открыть больше счетов в иностранном банке, за счет увеличения числа корпоративных клиентов.

Достичь роста числа корпоративных пользователей банка можно путем увеличения зарплатных проектов, предложения выхода на финансовый рынок с последующим доверительным управлением активами. Перечисленные возможности помогут банку перейти на новый международный уровень за счет интеграции с международными платежными системами и рынками соответственно. Данные возможности помогут бесперебойно, быстро и очень надежно передавать информацию и совершать платежи, что в настоящее время является наиважнейшими преимуществами при работе на финансовом рынке.

На внедрение межевропейской платежной системы TARGET2, с установкой авторизация потребуется более 12 млн. руб. (при спот курсе евро/руб 75,30). Стоимость одного перевода при различном количестве сделок указана в таблице 12.

Таблица 12

Количество и стоимость транзакций при работе в системе ТАРГЕТ 2

| Номер п/п | Количество транзакций в месяц | Стоимость одного перевода | |

| От | До | ||

| 1 | 1 | 10000 | 46 руб. |

| 2 | 10001 | 25000 | 38.5 руб. |

| 3 | 25001 | 50000 | 30.7 руб. |

| 4 | 50001 | 100000 | 15.3 руб. |

| 5 | Более 100000 | 9.6 руб. | |

Существует два подхода к определению стоимости услуг пользователей системы:

1) фиксированная стоимость плюс оплата за каждую транзакцию:

- месячный платёж: 7700 руб.

- стоимость одной транзакции: 61.5 руб.

2) фиксированная стоимость плюс оплата за каждую транзакцию в зависимости от их числа:

- месячный взнос: 96110 руб.

- оплата каждой транзакции в зависимости от их числа.

В течение года после вступления в систему ТАРГЕТ разумно использовать второй подход к определению стоимости услуг пользования системой, так как на увеличение транзакций в валюте евро потребуется время. Достичь увеличения операций в валюте евро можно комплексным совершенствованием механизма функционирования валютного рынка в целом то есть:

- сократить финансовые и взаимозачетные операции вне банковского сектора, в том числе, шире использовать банковские векселя, вексельные кредиты, встречные аккредитивы, банковские гарантии;

- повысить предложение валюты на внутреннем валютном рынке;

- увеличить спрос на валюту путем увеличения эффективности торговых операций по импорту;

- увеличение количества операций в разрезе межбанковских отношений.

Таким образом, затраты на участие в системе ТАРГЕТ2 при количестве транзакций около 115000 в месяц составят около 5 386 110 руб. (115000*46+96 110) без учета автоматизации в установки системы.

Таким образом, абсолютный экономический эффект от пользований платежной системы составит 20 556 837 руб. в месяц при среднем количестве операций в 115 000 в месяц. При оптимизации любой деятельности необходимо учитывать риски. В таблице 13 обобщен цифровой анализ полученных выводов.

Таблица 13

Основные показатели внедрения ТАРГЕТ 2

| Наименование показателя | Сумма (тыс. руб.) |

| Вступление в ТАРГЕТ | 5 386 110 |

| Потенциальный доход | 13 088 247 |

| Дополнительные доходы от использования системы | 12 854 700 |

| Абсолютный экономический эффект | 20 556 837 |

В заключении, можно отметить, что предложенные мероприятия позволят российским и зарубежным контрагентам одинаково оценивать ситуацию на рынке. Одновременно, подобные действия будут иметь положительное влияние на увеличение доли расчетов, осуществляемых как российскими клиентами, так и их иностранными партнерами, что, в свою очередь положительно скажется на состоянии экономики в целом.

Для решения указанных в данной главе проблем, наряду с контролем за документальным оформлением безналичных расчетов центральными задачами банковского персонала по управлению межбанковскими расчетами являются: поддержание постоянной ликвидности в форме свободных денежных средств на корреспондентских счетах; организация контроля за правильностью и своевременностью проведения межбанковских расчетов; создание в банке эффективной системы управления межбанковскими платежными рисками.

Контроль за проведением крупных операций в разрезе политики ПОД/ФТ значительно сократит риск нежелательных банковских операций и устранит почву для отмывания денежных средств. Необходимо провести ряд мероприятий по построению эффективного алгоритма работы банка в области ПОД/ФТ, усовершенствовать систему административной ответственности, применяемую к департаментам, ответственным за ПОД/ФТ. Также, необходима обязательная сертификация и обучение сотрудников.

Новые принципы расчетов DvP/PvP и работа с новой трансевропейской системой расчетов, позволили бы исследуемому банку стать одним из ведущих коммерческих банков и укрепить свои позиции в инвестиционном и банковском секторе.

ЗАКЛЮЧЕНИЕ

Сегодня международные межбанковские расчеты благодаря финансовой глобализации и интеграции технических возможностей в мировой финансовый рынок являются актуальной темой исследования. Отсутствие в кредитной организации налаженного механизма проведения расчетов сдерживает развитие банка и не дает возможности применения существующих сделок. Именно поэтому грамотно построенная политика по осуществлению международных межбанковских расчетов является важным аспектом в деятельности предприятия и признаком профессионализма топ- менеджмента и сотрудников компании, задействованных в интернациональной межбанковской деятельности.

Проблемы проведения международных межбанковских расчетов не решаются лишь увеличением доли операций на межбанковском рынке. Для развития данного сектора деятельности кредитной организации необходимо следование международным правовым нормам и правилам ведения банковской деятельности. Более того, необходимо учитывать техническую составляющую интеграции в мировое сообщество межбанковских расчетов.

В процессе выполнения работы были рассмотрены теоретические аспекты международных межбанковских расчетов, их сущность, структура, правовые основы их проведения, а также были изучены формы расчетов, мировые межбанковские платежные системы. В том числе, автором были проанализированы существующие методы совершенствования подобных расчетов.

Далее была изучена деятельность АО «Россельхозбанк», проведен анализ корреспондентских расчетов и финансового состояния банка, рассмотрена валютная политика кредитной организации.

Исходя из полученных в результате анализа данных, были сделаны следующие выводы:

- снижен суммарный объем вложений в финансовые активы;

- банк использует надежные методы управления существующими рисками;

- сотрудники, ответственные за международную деятельность, недостаточно осведомлены в вопросе международного валютного законодательства, что влияет на регламентированность правил ПОД/ФТ;

- отсутствие осуществления расчетов с иностранными ценными бумагами и проведение расчетов на условиях DVP/PvPчерез крупнейшие международные системы.

По результатам проведенных исследований, были даны следующие рекомендации по совершенствованию и повышению эффективности проведения международных межбанковских расчетов:

- соблюдать норм противолегализационного закона. В частности, определение источников происхождения денежных средств отдельных клиентов с помощью улучшения систем их идентификации и ведения отдельного клиента;

- начать работы через крупнейшие расчетно-клиринговые центры- EuroclearBank, ClearstreamBanking через национальный расчетный депозитарий;

- начать проведение расчетов через международную систему TARGET и TARGET2,TARGET 2 SECURITIES;

- увеличить спрос на валюту путем увеличения эффективности торговых операций по импорту;

- сократить финансовые и взаимозачетные операции вне банковского сектора, в том числе, шире использовать банковские векселя, вексельные кредиты, встречные аккредитивы, банковские гарантии.

Выполнение данных рекомендаций было проведено в практической части настоящей работы.

Был разработан алгоритм оптимизации работы на международном межбанковском рынке, разработаны меры эффективного контроля расчетной деятельности в сфере ПОД/ФТ, предложены варианты осуществления операций через транснациональные клиринговые центры. Определены размеры затрат и тарифная часть внедрение международной платежной системы, определены угрозы на каждом этапе функционирования платежной системы.

По основному мероприятию применения платежной системы был рассчитан экономический эффект. Эффект от внедрения указанного мероприятия является положительным. В результате того, что предложенные мероприятия в целом не требуют больших затрат на их внедрение, показатель эффективности мероприятий очень высокий, а срок окупаемости низкий.

Далее были рассчитаны дополнительных доходы, абсолютный экономический эффект и потенциальный доход и проведен анализ основных рисков и преимуществ внедрения системы ТАРГЕТ 2.

Итак, можно сделать вывод, что четко продуманные мероприятия по усовершенствованию проведения международных межбанковских расчетов позволяют оптимизировать работу на международном межбанковском рынке, повысить финансовые результаты деятельности кредитной организации, улучшить ее финансовое состояние в целом.

Полученные результаты говорят о целесообразности проведения запланированных мероприятий.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Нормативные и законодательные акты

- Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности» // Собрание законодательства РФ, 05.02.1996, N 6, ст. 492

- Указание Банка России от 03.04.2017 N 4336-У «Об оценке экономического положения банков»// Вестник Банка России, N 48, 01.06.2017

- Указание Банка России от 11.06.2014 N 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов»// Вестник Банка России, N 71, 06.08.2014

Учебники и учебная литература

- Банковское дело: Учебник / Под ред. Коробовой Г.Г.. — М.: Магистр, 2021. — 480 c.

- Банковское дело: Учебник / Под ред. Лаврушина О.И., Валенцева Н.И.. — М.: КноРус, 2020. — 128 c.

- Банковское дело. Учебник / Под ред. Е.Ф. Жукова, Н.Д. Эриашвили. — М.: Юнити, 2020. — 272 c.

- Банковское дело. Задачи и тесты: Учебное пособие / Под ред. Валенцевой Н.И.. — М.: КноРус, 2019. — 95 c.

- Бломштейн Г.Д., Саммерс Б.Д. Банковское дело и платежная система. — М.: — 1995. – 170 с.

- Международные валютно-кредитные отношения : учебник / Н. Н. Мокеева, А. Е. Заборовская, А. И. Серебренникова [и др.] ; под общ. ред. Н. Н. Мокеевой. — 2-е изд., стер. — Москва : ФЛИНТА ; Екатеринбург : Изд-во Урал, ун-та, 2022. — 328 с.

- Общее учение о правоотношении / Халфина Р.О. — М.: Юрид. лит., 1974. — 351 c.

Статьи из периодической печати

- Алексеева, Н.В. Методические подходы и оценка результатов современной практики управления качеством ресурсной базы банка/Н.В. Алексеева, А.В. Калгина// Вестник Российского университета кооперации. – 2021. – № 2 (32). – С. 4-8.

- Андреева, Л.Ю. Управление операционными рисками коммерческого банка на основе компетентностного подхода/Л.Ю. Андреева, Г.А. Буряков// Наука и образование: хозяйство и экономика; предпринимательство; право и управление. – 2021. – № 2 (93). – С. 7-11

- Андрусенко, К.А. Организация финансового менеджмента в коммерческом банке/К.А. Андрусенко// Вестник современных исследований. – 2021. – № 6.4 (21). – С. 61-62

- Александрова, Т.В. О системном подходе к управлению банковской организацией/Т.В. Александрова, И.А. Якимов// Экономика и бизнес: теория и практика. – 2021. – № 8. – С. 5-9

- Бабанов, В.Н. Риск-менеджмент как финансовый механизм управления банковским риском/В.Н. Бабанов, Т.Н. Егорушкина, Ю.О. Петрова// В сборнике: Экономика и современный менеджмент: теория, методология, практика. Сборник статей Международной научно-практической конференции. 2021. – С. 268-270.

- Березина М.П. Современные тенденции развития платежной системы России//Банковское дело. — 2010. — №8. С. 17.

- Вербин, А.А. О роли государственного вмешательства в экономику / А.А.Вербин, А.А.Вербин // Вестник Санкт-Петербургского государственного университета технологии и дизайна. Сер. 3. Экономические, гуманитарные и общественные науки. — 2019. — N 4. — С. 47-50

- Варламова, Т.П. Совершенствование методов оценки рисков потребительского кредитования в системе банковского менеджмента/Т.П. Варламова, М.А. Варламова// В сборнике: Влияние исторического фактора на своеобразие экономического развития регионов России. Сборник научных трудов по итогам Всероссийской научно-практической конференции. 2021. – С. 221-224

- Гриджук, Д.М. Формирование банковского кризисного менеджмента — основа системы финансового планирования банка/Д.М. Гриджук// Формирование рыночных отношений в Украине. – 2021. – № 2 (201). – С. 12-17.

- Дувалова, Э.П. Проблемы банковского менеджмента в области низкого качества активов/Э.П. Дувалова, Л.Р. Имсанова, О.В. Андреева// В сборнике: Проблемы внедрения результатов инновационных разработок. Сборник статей по итогам Международной научно-практической конференции. 2021. – С. 98-105

- Жабин, Е.А. Совершенствование системы управления рисками через создание интегрированной системы банковского риск-менеджмента/Е.А. Жабин// В сборнике: Проблемы теории и практики управления. Сборник трудов Международного научного форума. В 3-х томах. Южный федеральный университет. 2021. – С. 63-70.

- Зорева, Д.С. Текущее состояние региональной банковской системы Российской Федерации/Д.С. Зорева, И.А. Шведова// Аллея науки. – 2021. – Т. 6. – № 4 (20). – С. 297-300.

- Кабанова, О.Р. Роль финансового менеджмента в стратегическом управления коммерческого банка/О.Р. Кабанова, О.Р. Кузнецова// Ученые записки Комсомольского-на-Амуре государственного технического университета. – 2021. – Т. 2. – № 1 (33). – С. 98-101.

- Крутушкина, В.В. Управление финансовыми процессами в банке/В.В. Крутушкина// В сборнике: Экономика России: реалии и перспективы развития. Материалы Международной научной конференции, молодых ученых и преподавателей вузов. Составители: Ю.И. Сигидов, Н.С. Власова, Г.Н. Ясменко, В.В. Башкатов. 2021. – С. 429-432

- Львова, М.И. Особенности конкуренции в банковском секторе современной России/М.И. Львова// Вестник Московского гуманитарно-экономического института. – 2021. – № 2. – С. 74-77

- Луценко, Ю.А. Роль банковского менеджмента в структуре управления коммерческим банком/Ю.А. Луценко, Ф.М. Батчаева// В сборнике: Кредитно-финансовые инструменты инновационной экономики в условиях цифровизации: состояние, проблемы, форсайт. Сборник статей международной научно-практической конференции по материалам научного семинара преподавателей и студентов. 2021. – С. 74-77.

- Лыкова, А.А. Проблемы финансового планирования в коммерческом банке/А.А. Лыкова// В сборнике: Институциональные и инфраструктурные аспекты развития различных экономических систем. Сборник статей Международной научно-практической конференции. 2021. – С. 169-172.

- Мазур, Е.О. Совершенствование управления рентабельностью кредитной организации/Е.О. Мазур// В сборнике: Научный форум: Экономика и менеджмент. Сборник статей по материалам XVIII международной научно-практической конференции. 2021. – С. 36-41

- Махмадов, О.С., Шарипов Б.М. Методика оценки кредитоспособности заемщика в современных условиях/О.С. Махмадов, Б.М. Шарипов// Вестник Российского экономического университета им. Г.В. Плеханова. – 2021. – № 3 (99). – С. 72-82

- Мануйленко, В.В. Формирование инструментов регулярного банковского менеджмента/В.В. мануйленко, М.А. Локтионова// В сборнике: Региональные детерминанты и закономерности развития экономики. Материалы Международной научно-практической конференции. Главный редактор О.Б. Бигдай. 2021. – С. 46-48

- Меркулова, Н.С. Направления развития методического обеспечения системы оценки деятельности коммерческого банка/Н.С. Меркулова// В книге: Современные социально-экономические процессы: проблемы, закономерности, перспективы. Монография. Под общ. ред. Г. Ю. Гуляева. Пенза, 2021. – С. 143-154.

- Меркулова, Н.С. Ресурсная база отечественных коммерческих банков: современное состояние и пути оптимизации/Н.С. Меркулова// Фундаментальные исследования. – 2021. – № 7. – С. 126-130.

- Назаренко, Е.А. Актуальность построения систем менеджмента качества в коммерческих банках/Е.А. Назаренко// Инновационная экономика. – 2021. – № 3 (16). – С. 6.

- Никитин, С. Государственное регулирование экономики России в кризисных условиях /С. Никитин// Экономист. — 2019. — № 4. — С. 24-32

- Посная, Е.А. Особенности применения методов оценки капитала в системе управления банком/Е.А. Посная, А.М. Колесников, Ю.А. Антохина// Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. – 2021. – Т. 11. – № 3. – С. 161-172

- Рахманая, И.А. Планирование финансовой деятельности банка как инструмент повышения его эффективности/И.А. Рахманая, Е.П. Носаль// Вестник Луганского национального университета имени Владимира Даля. – 2021. – № 2 (8). – С. 183-187.

- Сапожникова, М.В. Проблемы и особенности развития современного состояния банковской отрасли в РФ/М.В. Сапожникова// Научно-аналитический журнал Наука и практика Российского экономического университета им. Г.В. Плеханова. – 2021. – № 2 (30). – С. 134-144.

- Тагирова, А.А. Организация работы коммерческих банков по управлению рисками/А.А. Тагирова, М.А. Мустафаева// В сборнике: Современная экономика: актуальные вопросы, достижения и инновации. Сборник статей XVIII Международной научно-практической конференции. 2021. – С. 137-140

- Тумин, В.М. Внедрение инновационных банковских продуктов в деятельность российских коммерческих банков/В.М. Тумин, С.М. Бухонова, В.А. Кривцова// Вестник Белгородского государственного технологического университета им. В.Г. Шухова. – 2021. – № 8. – С. 145-151.

- Черкесова, Э.Ю. Инновационный менеджмент в банковской сфере/Э.Ю. Черкесова, А.А. Бондаренко// В сборнике: Инновационные исследования: проблемы внедрения результатов и направления развития. Сборник статей Международной научно-практической конференции. 2021. – С. 110-113

- Ягупова, Е.А. Механизм формирования менеджмента банковских услуг/Е.А. Ягупова, Л.Ф. Черникова// В сборнике: Фундаментальные и прикладные социально-гуманитарные исследования. Сборник статей II-ой Международной научно-практической конференции. 2021. – С. 306-315

Интернет ресурсы

- Официальный сайт Ассоциации банков России. — [Электронный ресурс]. – Режим доступа: https://asros.ru (Дата обращения: 15.07.2022)

- Официальный сайт АО «Россельхозбанк». — https://www.rshb.ru (Дата обращения 20.08.2022)

Страницы 1 2