Страницы 1 2

2 АНАЛИЗ ВКЛАДНЫХ ОПЕРАЦИЙ БАНКА НА ПРИМЕРЕ ПАО «СБЕРБАНК»

2.1 Анализ финансового состояния ПАО «Сбербанк»

Объектом исследования работы является ПАО Сбербанк. Организация, имеющая за плечами, богатую историю и зарекомендовавшая себя, как лучший банк России.

Основной целью банка является сохранение лидерства на рынке путем улучшения технологических и управленческих процессов, а также рост инвестиционной привлекательности.

Миссия банка заключается в предоставлении клиентам уверенности и надежности, помощи реализовывать мечты и желания. Миссия устанавливает амбициозную цель – достичь статуса лучшей финансовой компании мира и подчеркивает важность сотрудников и реализацию их профессиональных целей, без которых невозможна реализация целей банка. Высокие результаты достигает только команда единомышленников, объединенная общей системой взглядов и ценностей.

Сбербанк сегодня является лидером банковского сектора, кровеносной системой экономики Россий, третью ее банковской системы. Банк предоставляет рабочие места и источник дохода каждой из 150 российских семей.

Доля лидера банковского сектора Россий по общему объему активов составляет 28,7% совокупных банковских активов.

Банк представляет из себя основного кредитора российской экономики, занимая существенную долю на рынке вкладов. К его доли относятся 46 % вкладов населения, 38,7% кредитов для физических лиц и 32,2% для юридических лиц соответственно.

Сегодняшний Сбербанк занимает огромную территорию и имеет 14 территориальных банков, около 16 тысяч отделений, в 83 субъектах Российской Федерации и захватывающий 11 часовых поясов.

Клиентская база Сбербанка так же имеет крупные масштабы и составляет 110 миллионов человек, что больше половины населения страны и около 11 миллионов клиентов за рубежом.

Сбербанк обладает широким спектром услуг для розничных клиентов. Сюда входят традиционные депозиты, выпуск банковских карт, кредитование, банковское страхование, переводы денежных средств, а также брокерские услуги.

Для более удобного обслуживания внедряются современные технологии. Каждый год банк совершенствует пути дистанционного управления счетами клиентов. Для этих целей создана система удаленных каналов обслуживания, которая состоит из:

«Сбербанк Онлайн» онлайн-банкинг, который насчитывает 30 миллионов пользователей;

«Сбербанк Онлайн» мобильное приложение для смартфонов, позволяющее отслеживать состояние счета, проводить денежные переводы, оплачивать услуги, следить за курсом валют и пр. Аудитория программы около 18 миллионов активных пользователей;

«Мобильный Банк» SMS сервис, 30 миллионов пользователей;

Банк обладает серьезной сетью банкоматов и терминалов самообслуживания, около 90 тысяч устройств, данными показателями могут похвастаться не многие банки.

Помимо физических лиц, среди клиентов Сбербанка много предприятий, около 1 миллиона, что составляет 22% от числа зарегистрированных юридических лиц на территории Российской Федераций. Банк занимается обслуживанием всех групп корпоративных клиентов, 35% корпоративного кредитного портфеля банка приходится на малые и средние компании. На оставшуюся долю корпоративных клиентов приходятся крупные и крупнейшие организации.

Сегодня в команду банка входят 260 тысяч высококвалифицированных сотрудников, работающих над совершенствованием банка, его продуктов и услуг, с целью сделать лучшую сервисную компания в мире.

Сбербанк является стремительно развивающимся банком, который трансформируется в один из крупнейших мировых финансовых институтов. Банк серьезно расширил свое присутствие на международной арене в последние годы. Расположившись в странах СНГ (Казахстан, Беларусь), банк также представлен в девяти странах Центральной и восточной Европы (Австрия, Германия, Чехия, Венгрия, Словения, Словакия, Босния и Герцеговина, Сербия).

Главным акционером и учредителем банка является Центральный банк Российской Федерации, доля которого составляет 50% уставного капитала и одна голосующая акция. Остальными акционерами приходятся российские и международные инвесторы.

Начиная с 1996 года привилегированные и обыкновенные акции банка котируются на биржевых площадках России. На Лондонской и Франкфуртской фондовой бирже и на внебиржевом рынке США, допущены к торгам Американские депозитарные расписки.

Организационная структура банка представляет совокупность подразделении выполняющих определенные функции. Управление функционированием банка является главной задачей. Различные службы и подразделения банка, обладающие определенными правами и обязанностями входят в состав организационной структуры. Для повышения эффективности организации труда и коммерческой деятельности банка, нужно выбирать оптимальную организационную структуру. Важными критериями правильной организационной структуры будут являться выполняемые работы и экономическое содержание операций.

Основными органами управления банка будут являться:

Общее собрание акционеров — высший орган управления, на общем собрании которого акционеры реализуют право на управление банком.

Наблюдательный совет – представляет из себя коллегиальный орган управления, который занимается стратегическим управлением, определяет принципы и подходы к организации в банке корпоративного управления, разрабатывает рекомендации исполнительным органам и контролирует деятельность. Наблюдательный совет кредитной организации состоит из 17 директоров.

Председатель правления, Президент — лицо ответственное за руководство текущей деятельностью банка и возглавляющее правление.

Правление банка — коллегиальный исполнительный орган управления, руководящий текущей деятельностью и реализующий стратегии, которые определил наблюдательный совет. Состоит из 23 членов правления.

При формирований органов управления банка используют устав Сбербанка и законодательство Российской Федерации.

Сбербанк является кредитной организацией с широким потенциалом развития, и чтобы улучшить качество проводимых им операций с драгоценными металлами, проведем финансовый анализ банка.

Финансовый анализ представляет из себя процесс в котором рассматриваются основные результаты финансовой деятельности и финансовое состояние кредитной организации, с целью определить повышение рыночной стоимости и дальнейшую эффективность развития.

Для проведения финансового анализа ПАО «Сбербанк» будет использоваться бухгалтерский баланс и отчет о финансовых результатах за период с 2018 по 2021 год.

Проводить финансовый анализ будем используя метод вертикального и горизонтального анализа.

Горизонтальный анализ представляет сравнение показателей текущего периода с аналогичными показателями предшествующего периода, наблюдение динамики.

Вертикальный анализ показывает по какой причине произошли изменения платежеспособности в рассматриваемом периоде кредитной организации.

Провели вертикальный и горизонтальный анализ структуры активов баланса, из полученных данных сделаем следующие выводы.

За весь рассматриваемый период большую часть активов занимает статья баланса банка – ссудная задолженность. На начало 2019г. данный показатель составил 73,60% от всех активов, на следующий год показатель незначительно увеличился и составил 73,07%, еще через год 74,29%, на 1 января 2022 года статья баланса составила 74,68% от всех активов банка. Данная ситуация

свидетельствует о том, что большая часть денежных средств, как и полагается в кредитных организациях, задействована на процедурах выдачи ссуд населению и юридическим лицам.

Также большую долю всех активов, по сравнению с другими статьями баланса, занимают денежные средства. На 01.01.2019г. – 4,41% от всех активов, на 01.01.2020г. – 5,71%, на 01.01.2021г. – 3,23%, на 01.01.2022 г. – 2,83%, что соответствовала максимальной доле денежных средств в части активов за последние три года.

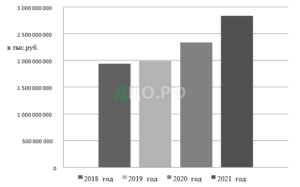

Наглядно изменение общего количества активов за анализируемый период представим в виде диаграммы на рисунке 2.1.

Рисунок 2.1 – Структура изменения активов баланса

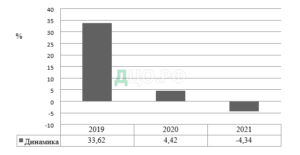

Рисунок 2.2 – Динамика изменения активов баланса

Из данных рисунка 2.2 видим рост общего количества активов начиная с 2018 до 2020 года включительно и затем снижение к 2022 году на 985 837 610 рублей. Причиной снижения является сокращение кредитной активности ввиду уменьшения реальных доходов населения и высоких процентных ставок.

Из горизонтального анализа активов таблицы 8 видно, что максимальный темп роста за весь период исследования был зарегистрирован по статье активов – Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток и рост составил за 2019г. – 278,03%, далее -0,14% и -2,26% за каждый последующий год соответственно. Рост был динамичным, но был и спад в 2021 году, хотя абсолютные значения показателей незначительны.

В Приложении 4 представлен вертикальный анализ обязательств банка ПАО «Сбербанк». Большую долю пассивов за все периоды рассмотрения отчета о финансовом положении занимает статья баланса – Средства клиентов, не являющихся кредитными организациями. На 1 января 2019 г. данный показатель составил 77,60% от всех пассивов кредитной организации. За 2019 год показатель значительно снизился и составил 70,97%.

На 1 января 2021 года доля денежных средств физических лиц вновь скорректировалась и составила 86,97% от всех пассивов банка. На начало текущего года показатель составил 89,36%.

Большая доля этого показателей среди всех статей пассивов банка объясняется тем, что банк привлекает денежные средства всегда извне. Лидирующими позициями являются всегда население страны, физические и юридические лица, корпоративные клиенты, и только потом банк может обратиться на межбанковский рынок за финансирование и в последний момент в Центральный банк Российской Федерации.

Последний не пользуется популярностью в виду того, что процентная ставка является довольно высокой, под которые приобретаются денежные средства, а также возникают большие обязательства перед Центральным Банком Российской Федерации, кроме денежные еще и иные. Также главный регулятор страны очень тщательно будет следить за использованием предоставленных им денежных средств.

Наименьшие доли в статьях пассивов баланса банка представляют следующие статьи: финансовые обязательства, отложенные налоговые обязательства и т.д.

Уставный фонд ПАО «Сбербанк» также имеет небольшую долю в обязательствах банка – на 01.01.2019г. – 0,48%, через год – 0,35% от общего количества пассивов.

Общее количество средств в пассивах и финансовое положение кредитной организации ПАО «Сбербанк» имеет спад роста в связи с обострением экономического положения в стране и в мире.

В Приложении 5 представлен горизонтальный анализ обязательств банка ПАО «Сбербанк». Из него видно, что изменений за три года по сумме уставного капитала не наблюдалось. Снижался темп роста по статье кредиты депозиты и прочие средства Центрального банка Российской Федерации с 78,74% в 2019 году и до -24,43% в прошлом году. По статье Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток наблюдался спад с 1714,79% в 2019 году до — 63,08% в 2020г.

Из таблиц видно, что наибольшая доля собственных средств расположена в статье Нераспределенная прибыль (непокрытые убытки) прошлых лет и распределяется следующим образом 75,10% в 2019 году, 76,91% в 2020г., 68,79% в 2021г. Горизонтальный анализ показал существенное снижение статьи переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи с 2403,08% в 2019 году до -185,94% в 2021 соответственно.

Изобразим динамику изменения собственных средств ПАО «Сбербанк» за анализируемый период на рисунке 2.3.

Рисунок 2.3 – Структура изменения собственных средств баланса

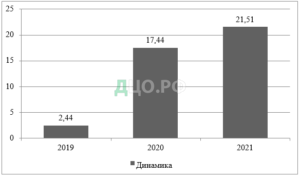

Рисунок 2.4 – Динамика изменения собственных средств баланса

Из данных рисунка 2.4 видно, что количество собственных средств равномерно увеличивается начиная с 2018 года и заканчивая 2021 годом. Увеличение собственных средств составило 893 719 749 рублей. Причиной роста является оптимально сбалансированная структура собственного капитала и успешность деятельности компании за ряд лет.

В Приложении 8 и 9 представим вертикальный и горизонтальный анализ отчета о финансовых результатах. В структуре показать его значительно сложно, т.к. статей отчета большое количество.

Большую долю занимают процентные расходы и доходы банка. Данная тенденция объясняется тем, что у банка одна главная цель – извлечение прибыли и главным инструментом по ее извлечению является процентная ставка. Банк привлекает денежные средства на депозиты по ставке ниже, выдает кредиты по ставке выше и тем самым имеет собственную маржу. Как правило еще ставка по депозитам должна быть ниже ключевой ставке Банка России (на сегодняшний день – это 9,75%), а ставка по кредитам должна быть выше, в этом случае финансовый результат от деятельности у банка будет положительным.

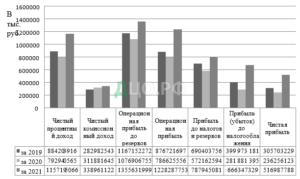

Рисунок 2.5 – Динамика финансовых результатов

По нему видно, что комиссионные доходы снижаются с 2020 по 2021 г. и рост составлял 23,47% и 21,13% соответственно. Рост комиссионных расходов рос с 32,67% в 2020г. до 37,60% в 2021г. Рост расходов значительно превышает рост доходов, в случае чего банк предпринимал меры по расходованию денежных средств из созданных ранее резервов и привлечения инвестиционных вложений, а также иных источников финансирования. Операционные доходы за аналогичный период росли, а вот операционные расходы снижались.

Таким образом, был проведен полный вертикальный и горизонтальный анализ финансового состояния ПАО «Сбербанк» отдельно по активам, пассивам, собственным средствам и отчету о финансовых результатах. Все показатели проанализированы, представлены структуры статей баланса, оценены и сделаны выводы по динамике показателей. Произведен расчет удельного веса показателей, абсолютного отклонения, темпов роста и прироста. Банк осуществляет деятельность эффективно, соблюдая рост денежных средств и привлечения средств физических и юридических лиц.

2.2 Формирование депозитной политики ПАО «Сбербанк»

Депозитные операции, на основе которых формируется основная часть банковских ресурсов, являющихся источником для проведения активных операций, имеют большое значение для обеспечения нормальной деятельности банков. Целью депозитной политики банка является привлечение в достаточном объеме с минимальными затратами денежных средств. Сбербанк привлекает средства в срочные вклады, депозиты до востребования (в том числе банковские), сберегательные сертификаты, векселя и счета в драгоценных металлах.

Для анализа депозитных операций банка стоит изучить их состав, структуру и динамику по различным признакам представленным в таблице 2.1. Это позволит установить размер абсолютного и относительного прироста или уменьшения каждой составляющей вкладных ресурсов. Это позволит наметить направления и величину расширения, либо сужения деятельности банка на рыночных сегментах.

Таблица 2.1 – Состав и структура депозитных операций ПАО «Сбербанк»

| Показатели | Сумма, в млн руб. | ||

| 31.12.2019г | 31.12.2020г | 31.12.2021г | |

| Структура средств физических лиц | |||

| Текущие счета и счета до

востребования |

1 589 127 | 1 561 367 | 1 938 386 |

| Срочные вклады

|

6 066 568 | 6 437 685 | 8 282 899 |

| Средства в драгоценных металлах и проч. средства | 90 148 | 128 855 | 120 852 |

| Итого средства физических лиц и индивидуальных предпринимателей | 7 745 843 | 8 127 907 | 10 342 137 |

| Структура средств корпоративных клиентов | |||

| Текущие счета / счета до востребования | 1 411 780 | 1 737 317 | 2 497 162 |

Окончание таблицы 2.1

| Срочные депозиты | 1 962 268

|

4 153 400

|

4 875 671

|

| Обязательства по возврату кредитору (не банку) заимствованных ценных бумаг | 2 196

|

3 126

|

55

|

| Средства в драгоценных металлах и прочие средства | 5 949

|

4 974

|

7 398

|

| Итого средств корпоративных клиентов | 3 382 193

|

5 898 817

|

7 380 286

|

| Доля Сбербанка на российском рынке вкладов физических лиц, в процентах | |||

| На рынке вкладов в рублях

|

50.6 | 50.1 | 49.6 |

| На рынке вкладов в иностранной

валюте |

28.2

|

30.4

|

37.3

|

| На рынке вкладов | 46.7

|

45.0

|

46.0

|

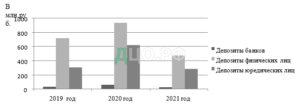

Рисунок 2.6 – Состав и структура депозитных операций ПАО «Сбербанк»

Важным средством конкурентной борьбы между банками за привлечение ресурсов является разнообразная процентная политика, ибо получение дохода на вложенные средства служит существенным стимулом к совершению клиентами вкладов. Уровень депозитных процентных ставок устанавливается каждым банком самостоятельно, ориентируясь на учетную ставку Центрального банка, состояние денежного рынка и исходя из собственной депозитной политики. По отдельным видам депозитных счетов величина доходов определяется сроком вклада, суммой, спецификой функционирования счета, объемом и характером сопутствующих услуг, наконец, зависит от соблюдения клиентом условий вклада.

Уплата банком процентов по депозитным операциям – основная часть операционных расходов. Поэтому банк, с одной стороны, не заинтересован в высоком уровне процентной ставки, а с другой – вынужден поддерживать такой уровень ставки процента по депозитам, который был бы привлекателен для клиентов. Стараясь привлечь депозиты, особенно крупного размера и на длительные сроки, банки предлагают клиентам высокие процентные ставки, несмотря на рост процентных расходов

Данные о процентах, выплаченных по различным видам вкладов в период 2019 – 2021 годов, представлены в таблице 2.2.

Таблица 2.2 – Сведения о выплаченных процентах по привлеченным средствам ПАО «Сбербанк»

| Период | Привлеченные средства, млн руб. | Итого | ||

| Депозиты банков | Депозиты физических лиц | Депозиты юридических лиц | ||

| 2019 год | 31,42 | 710,67 | 300,40 | 1042,49 |

| 2020 год | 56,49 | 928,16 | 617,21 | 1601,86 |

| 2021 год | 22,51 | 468,86 | 280,41 | 771,78 |

Из данных таблицы 2.2 видно, что за 2020 год сумма выплаченных процентов по вкладам физических лиц выросла в 1,3 раза и составила на конец года 928,16 миллионов рублей. Но в 2021 году снизилась в 1,98 раза. По вкладам юридических лиц так же произошли изменения. В 2020 году сумма выплаченных процентов выросла в 2,1 раза. А в 2021 году снизилась в 2,2 раза.

Данные в графическом виде представлены на рисунке 2.2

Рисунок 2.7 – Сведения о выплаченных процентах по привлеченным средствам ПАО «Сбербанк»

Стратегическим ориентиром деятельности ПАО «Сбербанк» является активизация работы по привлечению свободных денежных средств населения и юридических лиц в банковские вклады. Вся работа в данном сегменте направлена на увеличение остатков вкладов, повышения привлекательности вкладов. В настоящее время роль вкладов физических и юридических лиц в ресурсной базе банков растет и поэтому банкам необходимо больше внимания уделять депозитным операциям.

Для полноты отражения данной ситуации проанализируем состав и структуру привлеченных ресурсов по данным отчетности приведены в таблице 2.3.

Таблица 2.3 – Состав и динамика ресурсной базы ПАО «Сбербанк»

| Показатели | На 31.12.2019 г. | На 31.12.2020 г. | На 31.12.2021 г. | |||||

| Сумма, млн руб. | Уд.вес, в

процен тах |

Сумма, млн руб. | Уд.вес, в

процен тах |

Сумма, млн руб. | Уд.вес, в

процен тах |

|||

| Средства банка всего, в том числе: | 13 248,31 | 100,00 | 16 490,83 | 100,00 | 124,47 | 17 059,78 | 100,00 | 128,77 |

| Собственные средства | 2 948,60 | 22,26 | 3 442,79 | 20,88 | 116,76 | 4 054,54 | 23,77 | 137,51 |

| Привлеченные средства | 10 299,71 | 77,74 | 13 048,04 | 79,12 | 126,68 | 13 005,24 | 76,23 | 126,27 |

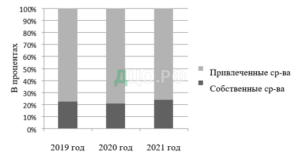

Анализируя данные таблицы 2.3 можно сделать вывод, что ресурсная база банка на конец 2021 года по сравнению с началом 2019 увеличилась на 3 811,47 миллионов рублей или в 128,77 раза. При этом величина привлеченных средств увеличивается более быстрыми темпами, чем сумма собственных средств филиала. В структуре ресурсной базы значительных изменений за анализируемый период не произошло. Стабильную основную часть в ней занимают привлеченные средства – их доля за период в общей величине пассивов немного увеличилась и составила на начало 2021 года 76,23 процентов.

Удельный вес депозитных операций в общем объеме пассивных операций за 2019 – 2021 года представлен на рисунке 2.8.

Рисунок 2.8 – Соотношение собственных и привлеченных средств

Привлечение и использование ресурсов должно прогнозироваться таким образом, чтобы наблюдалась пропорция и соответствие по суммам, процентным ставкам и срокам.

Анализ обязательств банка является одной из важных составных частей анализа его пассивов. Эффективность управления заемными и привлеченными средствами банка во многом определяет уровень доходности и прибыльности банковской деятельности.

Уровень развития пассивных операций определяет размер банковских ресурсов и, следовательно, масштабы деятельности банка. Поэтому рассмотрение банковских пассивов, в частности привлеченных денежных средств на банковские вклады (депозиты), имеет решающее значение для анализа активных операций, в том числе обеспечение ликвидности баланса банка.

Немало важным для анализа депозитных операций является проведение оценки движения средств во вкладах. Стабильность вкладной базы банка характеризуют такие показатели как коэффициент оседания средств во вклады, коэффициент прилива и т. д.

Таблица 2.4 – Расчет показателей стабильности вкладной базы ПАО «Сбербанк» за 2019–2021 года

| Показатели | Сумма прилива, млн руб. | Коэффициент прилива | Уровень оседания средств во вкладах | ||||||

| 2019 г | 2020 г | 2021 г | 2019

г |

2020

г |

2021 г | 2019 г | 2020 г | 2021 г | |

| Привлеченные средства всего, в т.ч. | 1980,03 | 2748,33 | –42,8 | 0,24 | 0,27 | –0,002 | 4,68 | 3,84 | –0,06 |

| По видам клиентов | |||||||||

| Средства юридических лиц | 5370,83 | 1397,38 | –967,13 | 0,65 | 0,14 | –0,07 | 20,83 | 2,78 | –1,88 |

| Средства физических лиц | –3390,80 | 1350,95 | 924,33 | –0,41 | 0,13 | 0,07 | –20,50 | 6,33 | 4,53 |

| По видам счетов | |||||||||

| До востребования | –1,66 | 4,34 | 15,87 | –2,04 | 4,21 | 0,001 | –1,16 | 2,47 | 7,00 |

| Срочные | 1924,58 | 2543,71 | –31,37 | 0,23 | 0,25 | –0,002 | 4,73 | 3,67 | –0,05 |

| Ценные бумаги | 57,11 | 200,28 | –27,30 | 0,007 | 0,02 | –0,002 | 3,76 | 9,02 | –1,08 |

| По видам валют | |||||||||

| В национальной

валюте |

494,49 | 635,02 | 413,66 | 0,06 | 0,06 | 0,03 | 1,43 | 1,4 | 0,95 |

| В иностранной валюте | 1485,55 | 2113,32 | –456,44 | 0,18 | 0,21 | –0,03 | 19,28 | 8,06 | –1,62 |

Из данных таблицы 2.4 можно сделать вывод, что уровень оседания депозитов увеличился на 0,06 процентов. Наибольший уровень оседания средств на срочных счетах физических лиц. Уровень оседания средств в национальной валюте несколько выше, чем уровень оседания средств в иностранной валюте.

Изучение рассмотренных показателей в динамике должно быть дополнено факторным анализом, что позволяет оценить причины их изменения и определить резервы их оптимизации.

Алгоритмы факторного анализа коэффициентов оседания, прилива

представлены в таблице 2.5.

Таблица 2.5 – Алгоритм факторного анализа коэффициентов оседания и прилива

| Факторы | Показатели в млн руб.

|

Влияние факторов | |||||

| 2019 год | 2020 год | 2021 год | Отклонение (+,–)

|

||||

| 2020/2019 | 2021/2020 | 2020 | 2021 | ||||

| 1. Влияние факторов на изменения коэффициента оседания поступивших средств на вкладных счетах (Ко)

|

|||||||

| 1.1. Сумма прилива средств во

вклады

|

1 980,03 |

2 748,33 | –42,80 | 768,30 | –2791,13 | 0,01 | –0,04 |

| 1.2. Оборот вкладов по поступлению

|

42 333,83 |

71 630,68 | 71 792,80 | 29 296,85 | 162,12 | –0,02 | –0,00009 |

| 2. Влияние факторов на изменение коэффициента прилива средств во вклады ( Кп)

|

|||||||

| 2.1. Сумма прилива

средств во вклады

|

1 980,03 |

2 748,33 | –42,80 | 768,30 | –2 791,13 | –0,07 | –0,21 |

| 2.2. Остаток средств во вкладах на начало

отчетного периода

|

8 319,67 |

10 299,71 | 13 048,04 | 1 980,04 | 2 748,33 | –0,05 | –0,06 |

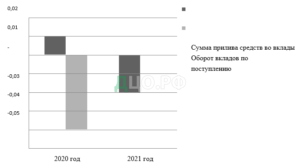

Коэффициент оседания поступивших средств на вкладных счетах вырос в 2019 году на 0,123 п.п. по сравнению с 2020 годом, при этом:

- За счет увеличения суммы прилива на 768,3 млн рублей коэффициент оседания средств увеличился на 0,01 п.п.

- За счет увеличения оборотом вкладов по поступлению на 29296,85 млн

рублей коэффициент оседания средств уменьшился на 0,08 п.п.

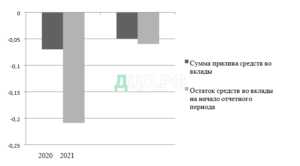

Коэффициент прилива средств во вклады вырос в 2019 году на 0,59 п.п. по сравнению с 2020 годом, при этом:

- За счет увеличения суммы прилива на 768,3 млн рублей коэффициент прилива уменьшился на 0,07п.п.

- За счет увеличения остатков средств во вкладах на начало отчетного периода на 2748,33 млн рублей коэффициент прилива уменьшился на 0,5п.п.

Данные представлены графически на рисунках 2.4 и 2.5.

При анализе депозитных операций банка следует изучить влияние факторов на изменение суммы процентных расходов по вкладным операциям банка, поскольку привлечение средств во вклады сопряжено с выплатой процентов вкладчикам.

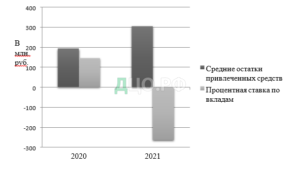

Расчет влияния средних остатков привлеченных средств, процентной ставки по вкладам на изменение процентных расходов по вкладным операциям представлен в таблице 2.8.

Рисунок 2.9 – Влияние факторов на изменения коэффициента оседания поступивших средств на вкладных счетах

Рисунок 2.10 – Влияние факторов на изменение коэффициента прилива средств во вклады

Исчисление среднего срока хранения вкладного рубля, который в динамике отражает стабильность вкладов, позволяет отделению оценить свою надежность

Далее в таблице 2.6 рассмотрим показатели среднего срока хранения депозитов

Таблица 2.6 – Средний срок хранения депозитов

| Показатели | Показатели в млн руб.

|

Средний срок хранения в днях | ||||||

| 2019 год | 2020 год | 2021 год | Отклонение (+,–)

|

|||||

| 2020/2019 | 2021/2020 | 2019 | 2020 | 2021 | ||||

| Средний остаток привлеченных средств | 9 229,94 | 11 807,73 | 13 249,51 | 2 577,79 | 1 441,79 |

79,58 |

60,17 | 67,63 |

| Оборот вкладов | ||||||||

| по поступлению

|

42 333,83 | 71 630,68 | 71 792,80 | 29 296,85 | 162,12 | |||

Средний срок хранения вкладного рубля в 2020 году составлял 60 дней, а в году 67 дней, следовательно, стабильность вкладов увеличилась на 7 дней.

Таблица 2.8 Факторный анализ процентных расходов по вкладным операциям

| Факторы | Показатели в млн руб. | Влияние факторов | |||||

| 2019год | 2020 год | 2021 год | Отклонение (+.–) | ||||

| 2020/2021 | 2021/2020 | 2020 | 2021 | ||||

| 1. Влияние средних остатков привлеченных средств и процентной ставки по вкладам на изменение процентных расходов по вкладным операциям ( Р )

|

|||||||

| 1.1. Средние остатки привлеченных средств | 9229,93 | 11807,72 | 13249,51 | 2577,79 | 1441,79 | 191,79 | 144,32 |

| 1.2. Процентная ставка по вкладам, в процентах | 7,44 | 10,01 | 8,01 | 2,57 | –2,00 | 303,46 | –264,99 |

Из–за увеличения средних остатков привлеченных средств на 11807,72 млн рублей процентные расходы увеличились на 191,79 млн рублей. За счет увеличения процентной ставки по вкладам на 2,57 п.п. процентные расходы увеличились на 303,46 млн рублей.

Общее увеличение процентных расходов под влиянием перечисленных факторов составило 495,25 млн рублей.

Рисунок 2.11 – Факторный анализ процентных расходов по вкладным операциям

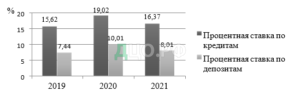

Для анализа депозитных операций банка следует оценить эффективность использования средств во вкладах (Таблица 2.9). Поскольку основной целью привлечения средств во вклады является их дальнейшее использование банком в качестве кредитных ресурсов, поэтому для оценки эффективности вкладных операций необходимо сравнить сумму привлеченных вкладов и сумму средств, выданных в форме кредита юридическим и физическим лицам.

Таблица 2.9 – Показатели оценки эффективности депозитных операций банка ПАО «Сбербанк»

| Показатели | Значения | Отклонение | |||||

| Методика расчета | |||||||

| 2019 г | 2020 г | 2021 г | 2020/2019 | 2021/2020 | |||

| 1 Процентная ставка по кредитам, в процентах | 15,62 | 19,02 | 16,37 | 3,4 | –2,62 | – | |

| 2 Процентная ставка по

депозитам, в процентах |

7,44 | 10,01 | 8,01 | 2,57 | –2 | – | |

| 3 Средний остаток привлеченных средств, млн руб. | 9229,94 | 11807,73 | 13249,51 | 2577,79 | 1441,78 | – | |

| 3 521,34 | 4 425,64 | 4 869,67 | 904,3 | 444,03 | – | ||

| 4 Процентные доходы, млн руб. | |||||||

| 1 474,06 | 2 498,51 | 1 131,34 | 1 024,45 | –1 367,17 | – | ||

| 5 Процентные расходы, млн руб. | |||||||

| 6 Сумма привлеченных средств, млн руб. | 42 333,83 | 71 630,68 | 71 792,8 | 29 296,85 | 162,12 | – | |

| 7 Чистый доход по размещенным в кредиты депозитным средствам, млн руб. | 2 047,27 | 1 927,13 | 3 738,32 | –120,14 | 1 811,19 | (стр 1–

стр 2)*стр 3 |

|

| 8 Коэффициент отдачи депозитных средств | 2,39 | 1,78 | 4,3 | –0,61 | 2,52 | стр 4 / стр 5 | |

| 9 Рентабельность размещенных в кредиты депозитных средств, в процентах | 4,84 | 2,69 | 5,21 | –2,15 | –0,48 | стр 7 / стр 6 | |

| 10 Рентабельность расходов по размещенным в кредиты депозитным средствам, в процентах | 138,89 | 77,13 | 330,43 | –61,76 | 253,3 | стр 7 / стр 5 | |

Характеризуя эффективность депозитных операций можно сделать вывод о том, что у банка существуют проблемы в депозитной политике. Так чистый доход депозитных средств уменьшился на 120,14 млн рублей. Это отрицательно влияет на деятельность банка. Рентабельность размещенных в кредиты депозитных средств уменьшилась на 2,15 процента, что является отрицательной динамикой. Так же резко сократилась рентабельность расходов по размещенным в кредиты депозитным средствам и в 2020 году составила 77,13 процентов. Это объясняется тем, что в 2020 году сократился чистый доход по вкладным операциям, а также средний остаток привлеченных средств.

В целом можно сделать вывод о том, что банк пытается проводить планомерную политику увеличения ресурсов с целью расширения своего ресурсного потенциала для эффективной деятельности и получения прибыли.

Для изучения причин изменения и определения резервов роста предлагается проводить расчет влияния факторов на вышеприведенные показатели эффективности депозитных операций.

Алгоритм расчета влияния факторов на чистый доход по вкладным операциям, коэффициент отдачи депозитных средств, рентабельность привлечения средств во вклады

Рисунок 2.12 – Показатели оценки эффективности депозитных операций банка ПАО «Сбербанк»

Рисунок 2.13 – Показатели оценки эффективности депозитных операций банка ПАО «Сбербанк»

Вклады и рентабельность расходов по вкладным операциям представлен в таблице 2.10.

Таблица 2.10 – Алгоритм факторного анализа показателей эффективности депозитных операций

| Факторы | Показатели. | Расчет влияния факторов | |||||

| 2019 | 2020 | 2021 | Отклонение (+,–) | ||||

| 2020/2019 | 2021/2020 | 2020 | 2021 | ||||

| 1. Влияние факторов на изменение чистого дохода по вкладным операциям (ЧД)

|

|||||||

| 1.1. Средние остатки привлеченных средств во вклады | 9 229, 94 | 11 807, 72 | 13 249, 51 | 2 577,78 | 1 441,79 | 210,86 | 129,91 |

| 1.2. Процентная ставка по кредитам, в процентах | 15,62 | 19,02 | 16,37 | 3,40 | –2,65 | 401,46 | –351,11 |

| 1.3. Процентная ставка по вкладным операциям, в процентах | 7,44 | 10,01 | 8,01 | 2,57 | –2,00 | –303,46 | 264,99 |

| 2. Влияние факторов на изменение коэффициента отдачи депозитных средств (Котд)

|

|||||||

| 2.1.Процентные доходы по кредитным операциям | 3 521,34 | 4 425,64 | 4 869,67 | 904,30 | 444,03 | 0,20 | 0,09 |

| 2.2. Процентные расходы по вкладным операциям | 1 474,06 | 2 498,51 | 1 131,34 | 1 024,45 | –1 367,17 | –0,98 | 2,14 |

| 3. Влияние факторов на изменение рентабельности привлечения средств во вклады (Рп)

|

|||||||

| 3.1. Чистый доход по вкладным операциям,

в том числе |

2 047,27 | 1 927,13 | 3 738,32 | –120,14 | 1 811,19 | –0,002 | 0,03 |

| 3.1.1. Средние остатки привлеченных средств во вклады | 9 229,94 | 11 807, 72 | 13 249, 51 | 2 577,78 | 1 441,79 | 1,28 | 0,18 |

| 3.1.2. Процентная ставка по кредитам, в процентах | 15,62 | 19,02 | 16,37 | 3,40 | –2,65 | 0,56 | –0,48 |

| 3.1.3. Процентная ставка по вкладным операциям, в процентах | 7,44 | 10,01 | 8,01 | 2,57 | –2,00 | –0,42 | 1,30 |

| 3.2. Привлеченные средства на вкладные счета | 42 333,83 | 71 630,68 | 71 792,8 | 29 296,85 | 162,12 | –0,02 | –0,00006 |

| 4. Влияние факторов на изменение рентабельности расходов по вкладным операциям (Рр) | |||||||

| 4.1. Чистый доход по вкладным операциям в том числе | 2 047,27 | 1 927,13 | 3 738,32 | –120,14 | 1 811,19 | –0,05 | 1,66 |

| 4.1.1. Средние остатки привлеченных средств во вклады | 9 229,94 | 11 807, 72 | 13 249, 51 | 2 577,78 | 1 441,79 | 8,44 | 11,48 |

| 4.1.2. Процентная ставка по кредитам, в процентах | 15,62 | 19,02 | 16,37 | 3,4 | –2,65 | 16,07 | –30,42 |

| 4.1.3. Процентная ставка по вкладным операциям, в процентах | 7,44 | 10,01 | 8,01 | 2,57 | –2 | –12,15 | 22,80 |

| 4.2. Процентные расходы по вкладным операциям | 1 474,06 | 2 498,51 | 1 131,34 | 1 024,45 | –1 367,17 | –0,57 | 0,93 |

На основании имеющихся данных можно сделать следующие выводы:

В 2021 году чистый доход по вкладным операциям составил 3 738,32 млн рублей, а в 2020 году – 1 927,13 млн рублей.

Общее увеличение чистого дохода по вкладным операциям под влиянием перечисленных факторов составило 1 811,19 млн рублей.

За счет увеличения суммы процентных доходов по кредитным операциям на 444,03 млн рублей коэффициент отдачи вырос на 0,09 п.п.

За счет уменьшения процентных расходов по вкладным операциям на 1 367,17 млн рублей коэффициент отдачи увеличился на 2,14 п.п.

Таким образом, общее увеличение коэффициента отдачи депозитных средств под влиянием перечисленных факторов составило 2,23 п.п.

Из–за увеличения средних остатков привлеченных средств на 1 441,79 млн рублей рентабельность увеличилась на 0,18 п.п. За счет уменьшения процентной ставки по кредитам на – 2,65 процентов рентабельность привлечения средств уменьшилась на – 0,48 п.п. Из–за уменьшения процентной ставки по депозитам на – 2 процентов рентабельность увеличилась на 1,3 п.п. За счет увеличения суммы привлеченных средств во вклады на 162,12 млн рублей рентабельность привлечения средств сократилась на –0,00006 п.п.

В 2021 году рентабельность привлечения средств во вклады составила 16,37 процентов, а в 2020 году – 19,02 процентов.

За счет увеличения чистого дохода по вкладным операциям на 1 811,19 млн рублей рентабельность расходов увеличилась на 1,66 п.п.

За счет увеличения средних остатков привлеченных средств на 1 441,79 млн рублей рентабельность увеличилась на 11,48 п.п.

За счет уменьшения процентной ставки по кредитам на 2,65 процентов рентабельность расходов уменьшилась на 30,42 п.п.

За счет уменьшения процентной ставки по депозитам на 2 процентов рентабельность увеличилась на 22,80 п.п.

За счет уменьшения процентных расходов по вкладным операциям на –1 367,17 млн рублей рентабельность увеличилась на 0,93 п.п.

Изложенная методика анализа депозитных (вкладных) операций банка позволяет провести их комплексное исследование анализ, включающее изучение состава, структуры и динамики остатков средств во вкладах, их движение, влияние на сумму процентных расходов банка, а также эффективность использования.

Получив результаты изменения показателей эффективности можно сделать вывод о том, что у банка существуют небольшие проблемы в области депозитных операций, т.к. некоторые показатели эффективности привлечения средств во вклады в 2021 году, по сравнению с 2020, являются отрицательными. Это объясняется тем, что у банка сократился средний остаток денежных средств, а в связи с этим и чистый доход по вкладным операциям.

Из всего выше сказанного можно сделать следующий вывод, что для сохранения и укрепления своих позиций на рынке банковских услуг банку необходимо внедрять новые инструменты привлечения сбережений юридических и физических лиц, совершенствовать действующие виды услуг, проводить взвешенную депозитную политику в сочетании с грамотной процентной политикой в области привлеченных ресурсов. Депозитная политика банка в области привлечения ресурсов является одним из показателей надежности и стабильности ресурсной базы банка.

2.3 Разработка рекомендаций по результатам анализа

На сегодняшний день между банками происходит жёсткая конкуренция за вкладчиков. В связи с развитием банковской конкуренции возникает ограниченность финансовых ресурсов, которая, в свою очередь, заставляет банки применять меры по развитию услуг, способствующих привлечению депозитов.

Как макроэкономический фактор, ресурсная база банка оказывает прямое влияние на такие показатели как ликвидность и платёжеспособность. От размеров ресурсной базы зависит масштаб деятельности банка, а следовательно и доходы, которые он получает.

Формирование ресурсной базы банка является составной частью управления как его активов, так и пассивов. Специфика управления пассивами заключается в том, что обычно банк ограничен определённой группой клиентов, к которой, в свою очередь, он привязан гораздо сильнее, чем к заёмщикам.

В сложившейся ситуации для решения проблемы формирования ресурсной базы банки всё чаще начинают проводить работу по расширению круга вкладчиков. Этого можно достичь с помощью расширения спектра депозитных программ.

Расширение спектра депозитных программ с высоким уровнем качества позволяет банку привлечь новых и удержать уже действующих клиентов банка.

В первую очередь при принятии решения о привлечении новых и удержании действующих клиентов банку необходимо определить какой клиент для него наиболее привлекателен. Привлекательность клиента для банка необходимо оценивать с разных позиций. Например, возможность получения банком комиссионных доходов при проведении им расчётно-кассовых операций. С позиции формирования пассивов банка привлекательным клиентом является тот, который может обеспечить минимизацию стоимости привлечённых ресурсов и/или максимизацию их стабильности. Для определения таких групп клиентов, которые обладают наиболее стабильными остатками на счетах, как до востребования, так и срочных, банку необходимо провести анализ уже имеющейся ресурсной базы. Ведь на сегодняшний день в соответствии с российским законодательством клиент имеет право изъять срочный депозит в любой момент времени.

Учитывая современные тенденции сокращения процентной маржи, актуальной становится задача увеличения доли средств до востребования в структуре ресурсной базы. Это позволит банку снизить стоимость его ресурсной базы, а также получить дополнительный комиссионный доход от расчётно-кассовых операций.

В целях снижения стоимости предлагаемых депозитных продуктов банки всё чаще стали прибегать к использованию современных информационных технологий в процессе расчётно-кассового обслуживания клиентов. В то же время в процессе использования новых технологических продуктов банк повышает качество оказываемых услуг и снижает непроцентные расходы банка.

На сегодняшний день многие банки предлагают своим клиентам такие банковские продукты, которые включают в себя возможность оперативного управления денежными средствами на своих счетах. В общем такие продукты называются «удалённое управление». Они, в свою очередь, бывают двух основных видов:

— информационные − позволяют клиенту оперативно получать информацию о движении денежных средств на своём счёте;

— транзакционные – позволяют клиенту совершать различные приходные и расходные операции со счётом.

В современном мире для проведения работы по привлечению новых и удержанию действующих клиентов банку необходимы соответствующие инструменты. На текущем этапе развития банковской системы и современных информационных технологий перечень и качество оказываемых услуг юридическим лицам в большинстве банков сопоставимы. Поэтому основными критериями в выборе того или иного банка для клиентов служат величина тарифов на оказываемые банком услуги, а также процентная ставка на остаток денежных средств на счёте. Исходя из этого можно сделать вывод, что привлечение привлекательных для банка групп клиентов должно основываться на гибких тарифных планах и установлении дифференцированных процентных ставок на остаток денежных средств на счетах клиентов. На сегодняшний день ПАО «Сбербанк» придерживается вышеупомянутых критериев, чем и обусловлена его привлекательность для клиентов.

Основными инструментами банка для проведения работы по привлечению новых и удержанию действующих клиентов являются:

— разработка дифференцированных тарифных планов взаимного

вознаграждения для различных клиентских групп;

— разработка сетки дифференцированных процентных ставок;

— разработка новых видов депозитных программ для разных видов клиентских групп.

Вышеупомянутые банковские инструменты для привлечения новых и удержания действующих клиентов учитывают интересы, как банка, так и клиентов: они дают большую выгоду клиентам, расширяют спектр предоставляемых банком депозитных программ, т. е. в данном случае реализуется один из основных принципов развития современной мировой экономики – «всё для клиента».

Нужно отметить, что при принятии решения о повышении ресурсной базы банк должен помнить о необходимости дополнительных расходов. Однако, если правильно определить направление, в котором банку необходимо активизировать работу, то положительных результатов можно добиться не прибегая к крупным дополнительным расходам

С учётом развития пассивных операций российских банков возможно совершенствования работы в следующих направлениях:

— применение адекватных методов для повышения стабильности депозитной базы банка;

— предложение клиентам конкурентоспособных депозитных продуктов, которые основаны на современных информационных технологиях, а также позволяют оперативно управлять денежными средствами на счетах;

— мотивация персонала, работающего в сфере депозитных операций, с целью стимулирования их личной заинтересованности в привлечении, а также удержании клиентов.

Для разработки новой депозитной программы банку необходимо решить следующие основные задачи:

— знать, какие клиенты для банка являются наиболее выгодными с точки зрения возможности более эффективного использования их ресурсов, т.е. уметь определять клиентов, которые обеспечивают большую стабильность депозитной базы и более высокий остаток на своём счёте;

— уметь планировать работу по привлечению клиентов, т. е. банк должен знать, сколько клиентов ему необходимо иметь или привлечь для обеспечения заданного объёма депозитной базы;

— организовывать и проводить более качественную работу по привлечению выгодных потенциальных клиентов в банк;

— удерживать уже имеющихся клиентов в банке;

— обеспечить эффективность каждой проводимой операции, которая каким-либо образом связана с обслуживанием клиента, т. е. банк должен рассчитать себестоимость проводимых операций и определить их рентабельность в разрезе каждого клиента; это позволит банку проводить более гибкую индивидуальную ценовую политику;

— разработать информационно-аналитическую систему поддержки принятия решений при оформлении депозитного портфеля; данный фактор является ключевым, так как именно он влияет на возможность своевременного получения необходимой информации с целью оперативного и адекватного реагирования.

Для проведения банком поставленных задач необходимо иметь соответствующие методы и инструменты.

Для определения критериев по новой депозитной программе необходимо решить следующие основные задачи:

— поиск наиболее дешёвых и стабильных источников денежных средств и их привлечение по более низким процентным ставкам;

— привлечение денежных средств, особенно в крупных размерах, на более длительный срок;

— оптимизация структуры депозитного портфеля банка;

— контроль за динамикой показателей среднего срока хранения привлечённых денежных средств;

— оптимизация структуры расходов банка по следующим элементам: процентные расходы в национальной иностранной валюте, операционные расходы, расходы на содержание управленческого аппарата, амортизационные отчисления, арендная плата, штрафы и др.;

— анализ банковских депозитных рисков по преждевременному снятию клиентами денежных средств со счетов;

— оптимизация депозитного портфеля банка по следующим факторам: минимизация стоимости, минимизация финансовых рисков и максимизация сроков хранения.

Методология предплановых и плановых расчётов по созданию новой депозитной программы должна состоять из следующих основных этапов:

— разработка положений, инструкций, различных методик по анализу, прогнозированию, планированию депозитной стратегии и тактики банка;

— анализ фактического состояния финансовых ресурсов банка;

— выявление банком различных отрицательных факторов, показателей и др. по отчётным материалам депозитной стратегии;

— разработка различных мероприятий по ликвидации выявленных отрицательных факторов, показателей и др. в перспективном периоде;

— определение депозитной стратегии и тактики;

— разработка бизнес-плана развития банка на плановый период с разработкой разных вариантов прогнозных сценариев депозитного портфеля банка в зависимости от состояния и возможного развития банковской системы;

— разработка и выдача заданий менеджерам депозитных отделов (управлений, департаментов) банка с установлением цели заданий, точного перечня работ, их объёма, сроков выполнения и прогнозируемых результатов;

— мониторинг, а также сбор и анализ итогов выполнения поставленных заданий, проведение сравнительного анализа фактических данных с данными бизнес-плана развития банка;

— разработка мероприятий по устранению расхождений между фактическими данными и данными бизнес-плана или адаптация бизнес-плана развития банка.

Далее необходимо определить исходный элемент планирования, который определяет всю концепцию плановых разработок:

— планирование привлечения денежных средств на основе конкретных кредитных проектировок, когда исходным элементом являются уже запланированные крупные кредиты; например, крупная кредитная заявка администрации области;

— продуктовое планирование – это привлечения денежных средств, когда исходным элементом являются прибыльные банковские продукты;

— клиентское проектирование – это привлечение денежных средств по диверсифицированному спросу юридических и физических лиц, где наиболее вероятны риски несвоевременного и массового снятия денежных средств со счетов в случае ухудшения микро и – макроэкономической ситуации;

— ресурсное проектирование – это привлечение денежных средств, когда исходным элементом являются ограниченные источники привлечения денежных средств в банк.

Опираясь на профессиональное мнение экспертов ПАО «Сбербанк», можно говорить о том, что в 2022 г. рост денежного портфеля банка замедлится в связи с уменьшением свободных средств у клиентов. Для поддержания ресурсной базы банка на прежнем уровне, а также для её роста можно предложить принципиально новую депозитную программу «Поддержка».

Депозитная программа «Поддержка» − уникальный депозит, который имеет ряд несомненных конкурентных преимуществ и учитывает интересы, как клиентов, так и самого банка. «Поддержка» − это смесь традиционных банковских услуг и страховых, вследствие чего клиент одновременно получает сразу два разных вида услуг. Депозит «Поддержка» представляет собой сумму ежемесячных отчислений клиентов банка и начисленных на них процентов. Уникальность данной программы заключается в том, что в случае возникновения у клиента финансовых проблем, которые предусмотрены договором, банк возвращает клиенту всю сумму депозита и начисленных процентов по нему, а также необходимую клиенту для преодоления финансовых проблем сумму денежных средств, но не более 50 % от суммы депозита. Решение о выплате клиенту необходимых денежных средств для преодоления финансовых проблем принимается на основании документов, перечень которых указан непосредственно в договоре. В необходимый перечень документов входит страховое обязательство банка, выданное клиенту в момент подписания договора. В случае отсутствия страхового обязательства, банк имеет право отказать клиенту в выплате необходимых денежных средств для преодоления финансовых проблем. В случае если клиент решает произвести полное досрочное изъятие депозита без предоставления документов, подтверждающий наличие у него финансовых проблем, банк возвращает ему сумму депозита и начисленные проценты по нему.

Таблица 2.11 –Условия депозитной программы «Поддержка»

| Условия | Отзываемый |

| Сумма депозита, в тысячах рублей | от 100 |

| Срок изъятия депозита, дни | до 365 |

| Ставка депозита, в процентах | 4,5 |

| Уплата процента | в конце срока договора (либо в день досрочного изъятия) |

| Пополнение | возможно не более 1 раза в месяц только через систему «Сбербанк Онлайн» |

| Частичное изъятие | невозможно |

| Полное досрочное изъятие | возможно |

Для банка денежные средства, привлечённые с помощью данной депозитной программы, являются наиболее стабильным ресурсом. Клиенты заинтересованы в размещении временно свободных денежных средств на депозите «Поддержка», так как с помощью него они формируют для себя «подушку безопасности».

Большим преимуществом депозитной программы «Поддержка» для банка является его невысокая стоимость, так как ставка по депозиту составляет всего лишь 4,5 %. Также снижению стоимости привлечённых ресурсов по данной депозитной программе способствует использование клиентом системы «Сбербанк Онлайн», что существенно снижает количество операционных расходов и содействует увеличению прибыли.

Для внедрения депозитной программы «Поддержка» целесообразно проанализировать предполагаемые затраты, связанные с её реализацией.

Потенциальными потребителями депозитной программы «Поддержка» являются юридические лица: представители малого и среднего бизнеса, чья выручка от реализации товаров (работ, услуг) не превышает 200 млн руб.

Срок разработки и внедрения депозитной программы «Поддержка» составляет 6 мес.

Ожидаемый экономический результат внедрения депозитной программы «Поддержка» – увеличение депозитного портфеля юридических лиц ПАО «Сбербанк» на 20 %, привлечение новых клиентов, расширение сегмента банковских услуг, улучшение стабильности работы банка.

Таблица 2.12 – Затраты, связанные с реализаций депозитной программы «Поддержка»

| Затраты | Сумма, в тысячах рублей |

| Разработка положений, инструкций, различных методик по анализу, прогнозированию, планированию данной депозитной программы, разработка образцов документов для оформления данного депозита, разработка заданий для менеджеров депозитных отделов банка с установлением цели заданий, точного перечня работ, их объёма, сроков выполнения и прогнозируемых результатов | 850 |

| Адаптация системы «Сбербанк Онлайн» | 250 |

| Разработка и печать рекламных проспектов | 300 |

| Разработка и внедрение анимационной рекламы на официальном сайте

ПАО «Сбербанк» и в сети Интернет |

700 |

| Разработка рекламного ролика и запуск его на ТВ | 930 |

| ИТОГО | 3 030 |

Для разработки положений, инструкций, различных методик по анализу, прогнозированию, планированию данной депозитной программы, разработки образцов документов для оформления данного депозита, разработки заданий для менеджеров депозитных отделов банка с установлением цели заданий, точного перечня работ, их объёма, сроков выполнения и прогнозируемых результатов необходимо 5 сотрудников центра прогнозирования и планирования, заработная плата которых составляет 160 тыс. руб. и выплачивается по факту выполнения работы.

Для адаптации системы «Сбербанк Онлайн» необходим 1 программист, заработная плата которого составляет 250 тыс. руб. и выплачивается по факту выполнения работы.

Стоимость разработки и печати рекламных проспектов составит 300 тыс. руб., так как необходимо 100 тыс. экз. по 3 руб. за штуку.

Стоимость разработки и внедрения анимационной рекламы на официальном сайте ПАО «Сбербанк» и в сети Интернет составит 700 тыс. руб.

Стоимость разработки рекламного ролика и запуск его на ТВ в среднем составит 930 тыс. руб.

Также на основании опроса, который проходили действующие клиенты филиала ПАО «Сбербанк», было выявлено, что около 30 % владельцев расчётных и депозитных счетов готовы воспользоваться депозитной программой «Поддержка».

На основании полученных данных можно узнать срок окупаемости.

На сегодняшний день клиентами ПАО «Сбербанк» является примерно 110 млн клиентов, а сеть банка насчитывает 4 территориальных банков и более 16 тысяч отделений по всей стране, т. е. один на доп.офис в среднем приходится примерно 6875 клиентов. По данным экспертов ПАО «Сбербанк» примерно 40 % из них составляют юридические лица, т. е. примерно 2750 клиентов. Исходя из этого, можно сделать вывод, что примерно 825 корпоративных клиентов согласны открыть депозит «Поддержка».

Если предположить, что во всех точках ПАО «Сбербанк» около 30 % владельцев расчётных и депозитных счетов готовы открыть вклад «Поддержка», то получается примерно 13 600 000 клиентов.

Учитывая сумму инвестиционных затрат можно говорить о том, что окупаемость депозитной программы «Поддержка» произойдёт уже через один месяц после ее внедрения.

Предлагаемая депозитная программа позволяет повысить заинтересованность клиентов в размещении временно свободных денежных средств на депозитах в ПАО «Сбербанк», с помощью чего происходит расширение кредитного потенциала банка.

В итоге можно сказать, что проект депозитной программы «Поддержка» заслуживает внимания.

Депозитная программа «Поддержка» направлена на увеличение ресурсной базы банка, привлечение новых и удержание уже действующих клиентов, расширение сегмента депозитных программ ПАО «Сбербанк» и улучшение стабильности работы банка.

Подводя итоги, стоит сказать, что в теории считается идеальным вариантом, когда активы и пассивы полностью совпадают между собой по срокам. Но в реальности это недостижимо. Поэтому проведение более активной и тщательно работы по изучению ресурсной базы, с последующим привлечением новых и удержанием действующих клиентов, будет способствовать снижению стоимости пассивов банка и его развитию в целом.

Нужно отметить, что при принятии решения о повышении ресурсной базы банк должен помнить о необходимости дополнительных расходов. Однако, если правильно определить направление, в котором банку необходимо активизировать работу, то положительных результатов можно добиться не прибегая к крупным дополнительным расходам. Иногда можно обойтись без привлечения дополнительных расходов. Например, этого можно достигнуть с помощью психологического воздействия на клиента или потенциального клиента банка.

В последнее время активность банков по мобилизации временно свободных денежных средств юридических лиц в виде депозитов приобретает всё большее значение, так как от объёма привлечённых временно свободных денежных средств зависит возможность банка проводить кредитные операции, от чего в большей степени зависит величина прибыли банк.

Подводя итоги можно сказать, что каждый банк самостоятельно определяет виды депозитных программ, их сроки и процентные ставки по ним, условия проведения депозитных операций. При этом банки делают упор на специфику своей деятельности и учитывают фактор конкуренции со стороны других банков.

ЗАКЛЮЧЕНИЕ

В настоящее время вопросы привлечения ресурсов и их последующего размещения являются одним из важнейших в банковской деятельности. От них зависит эффективность работы банка и результаты его деятельности.

Являясь составной частью пассивов банка привлеченные средства играют определяющую роль по отношению к активам, т.к. пассивные операции определяют объем и масштабы доходности операций и позволяют привлекать в банки денежные средства уже находящиеся в обороте. Осознание этого вопроса создало конкуренцию на рынке депозитных услуг.

Сегодня ПАО «Сбербанк», осуществляя привлечение сбережений вкладов населения и средств юридических лиц, способен предложить около 20 разнообразных банковских продуктов. Причём эти банковские продукты ориентированы на различные социальные и возрастные группы граждан – работающих и пенсионеров, молодежи и людей среднего возраста, и рассчитаны как на малообеспеченные слои населения, так и на людей со средним и высоким уровнем дохода. Привлечённые средства составляют определённый базовый набор, без которого банк не может существовать и нормально функционировать.

И, тем не менее, конкурентная борьба межу банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов. Для этих целей банкам важно разработать стратегию депозитной политики, исходя из целей и задач банка, закрепленных в его Уставе и из необходимости сохранения банковской ликвидности.

Единственным по настоящему устойчивым источником роста кредитных ресурсов Сбербанка являются организованные сбережения населения. Среднемесячный темп прироста частных вкладов вот уже два года стабильно держится на уровне 3,7 – 4 %. Фундаментом быстрого роста вкладов населения является тенденция к увеличению его реальных доходов, которая носит устойчивый характер.

Депозиты являются важным источником ресурсов банков. Депозитные счета могут быть самыми разнообразными и в основу их классификации могут быть положены такие критерии, как источники вкладов, их целевое назначение, степень доходности и т.д. Наряду с ведением депозитных счетов банки используют и другие методы мобилизации – это привлечение вкладов от населения. Для этого банки осуществляют взаимное сотрудничество с кредитными западными финансовыми ресурсами (совместные банки с иностранным капиталом) и на этой основе формируют ресурсы для выплаты процентов населению по вкладным операциям.

Для устойчивого развития банковской системы необходимо защитить банки от риска досрочного изъятия вкладов и создать эффективную систему гарантирования вкладов.

Укрепление депозитной базы очень важно для банков. За счёт увеличения общего объёма вкладов и расширения круга вкладчиков можно улучшить организацию депозитных операций и систему стимулирования привлечения вкладов. Это можно достигнуть путём расширения депозитных счетов юридических и физических лиц до востребования, что позволит полнее удовлетворить потребности клиентов, улучшить обслуживание, повысить заинтересованность в размещении средств в банках.

Все показатели говорят о том, что Сбербанк ведёт грамотную депозитную политику. Но привлечённые средства составляют лишь 20 % от общей суммы сбережений населения. Средства корпоративных клиентов, переданных в Сбербанк, также составляют лишь малую часть от общей суммы средств юридических лиц. Таким образом, Сбербанк может и должен совершенствовать свою депозитную политику. Увеличения доли привлечённых средств в ресурсах Сбербанка можно достичь, применив:

— целевые вклады, выплата которых будет приурочена к периоду отпусков, дням рождений или другим праздникам;

— новые финансовые услуги, например, соединение традиционного депозитного вклада с целым набором небанковских услуг – страховых, туристических или по приобретению потребительских товаров со скидкой;

— выплату процентов по размещённым вкладам вперед с целью компенсации инфляционных потерь. В данном случае, вкладчик при помещении средств на определенный срок сразу же получает причитающийся ему доход;

— специально разработанные индивидуальные схемы и технологии, обеспечивающие развитие и оптимизацию бизнеса клиента, страхование его рисков;

— закрепление за клиентом персональных менеджеров, обладающих необходимым уровнем полномочий, предоставление клиентам технологических и информационных возможностей банка, широкого спектра консультационных услуг;

— гибкую тарифную политику индивидуального обслуживания; систему страхования депозитов;

— продвижение набора услуг на всей территории России с меньшими затратами за счет консолидации расходов на внедрение новых технологий и проведение рекламных кампаний.

Рыночным «механизмом» выживаемости является его финансовая устойчивость. Преимуществом финансовой стабильности является: платежеспособность по сравнению с другими компаниями в области кредитов, инвестиции в выборе поставщика и подбор квалифицированного персонала. Когда финансовая устойчивость выше тем более оно независимо от неожиданного изменения рыночной конъюнктуры, тогда меньше риск оказаться на грани банкротства.

По данным анализа можем сделать следующий вывод:

В течение анализируемых периодов наблюдается снижение активов банка с 21 746 760 144 тыс. руб. до 21 721 078 483 тыс. руб., т.е. за 3 года они уменьшились на 25 681 661 тыс. руб;

Решающей частью активных операций банка является чистая ссудная задолженность, причем ее доля за три года увеличилась с 73,06% до 74,68%. Повышение данного показателя говорит о том, что у банка не уменьшились суммы по не возврату оформленных кредитов. Это означает, что банк плохо проводит оценку кредитоспособности заемщиков, тем самым повышая вероятность возникновения кредитного риска;

Самую низкую долю в активных операциях банка занимают требования по текущему налогу на прибыль, причем их доля увеличивается с 0,03% до 0,04%;

На протяжении всего анализируемого периода наблюдается снижение средств в кредитных организациях на 99,023%.

Денежные средства за период с 2020 по 2021 год снизились на 117 940 757 тыс.руб.

Средства кредитных организаций в ЦБ наблюдается увеличение в 2021 году на 380 476 490 тыс.руб., нежели чем в 2020 году где было 217 009 680 тыс.руб.

В 2019 году наблюдается увеличение размера чистой ссудной задолженности на 980 424 130 тыс. рублей, что говорит о возрастании кредитного риска. Тем не менее, в 2021 году ее размер снижается на -648 181 324 тыс. рублей, что говорит о сокращении неуплат по кредитам, а, следовательно, о снижении величины кредитного риска банка. При этом на протяжении всего анализируемого периода ее доля в общем объеме активов ежегодно уменьшается.

В течение анализируемых периодов произошло увеличение пассивов банка с 19 764 421 648 тыс. руб. до 18 892 157 598 тыс. руб.

Решающей частью пассивных операций банка являются средства клиентов, не являющихся кредитными организациями, при этом их доля за три года снизилась с 104,02% до 101,92%. Данный показатель говорит о том, что банк в своей работе делает основной акцент на работу с предприятиями и физическими лицами. Снижение этого показателя означает, что в последнее время банк пытается зарабатывать не только за счет данного источника.

За три года увеличилась доля в пассивных операциях банка резервов на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами оффшорных зон, причем их доля увеличилась с 0,18% до 0,22%, а это очень хороший показатель для кредитного учреждения.

Выпущенные долговые обязательства банка в 2020 году увеличились на 101,26%, а в 2021 году наблюдается снижение еще на 99,04%. Кроме того, их доля также увеличивается на протяжении всего анализируемого периода.

В прочих обязательствах в 2020 году произошло увеличение на сумму 101%, а в 2021 году произошло снижение на 100,09%.

Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами оффшорных зон увеличились в 2020 году на 101,03%, а в 2021 году уменьшились на 99,08% .

Статья переоценка основных средств в 2021году сократилась на -20 956 225 тыс. руб., а в 2020 году наблюдается на -14 179 189 тыс. руб.

Нераспределенная прибыль за отчетный период в 2020 году увеличилась на 101,2%, а в 2021 году произошло снижение на 101,08%.

В целом стоимость собственных средств банка в 2020 году увеличилась на 101,17% а в 2021году увеличение произошло еще на 101,21%.

Чистый процентный доход в 2021 году вырос на 45,94% за счет увеличения процентных доходов, чистый комиссионный доход снизился на 8,7%, другие показатели по сравнению с 2019 и 2020 годом увеличились, к примеру, операционная прибыль на56,15%, прибыль до налогообложения на 136% чистая прибыль на 119% и другое.

По результатам проведенного анализа можно сделать вывод, что с помощью методик рассмотрели финансовую устойчивость банка. На основе данных можем сделать вывод, что те факторы которые влияют на финансовую стабильность не заденут надежность (устойчивость) банка.

По результатам полученных данных можно сказать о том, что все нормативы находятся в пределах нормы. Следовательно, все кредитные риски банка также находятся в пределах нормы, что позволяет банку успешно осуществлять свою деятельность и минимумом возможных потерь.

В целом же можно отметить, что в нашей стране наблюдается тенденция к увеличению средств на депозитах, предназначенных для расчета с помощью пластиковых карт, растёт также доля банков, увеличивающих свои ресурсы за счёт привлечения средств физических лиц. В целом наблюдается улучшение ситуации в банковской сфере.

СПИСОК ЛИТЕРАТУРЫ

- Федеральный закон РФ от 02.12.1990г. №395–1 «О банках и банковской деятельности» (ред. от 06.03.2022) //СПС «КонсультантПлюс»

- Федеральный закон от 26.03.1998г. №41–ФЗ «О драгоценных металлах и драгоценных камнях» (ред. от 11.06.2021г.).//СПС «КонсультантПлюс»

- Федеральный закон РФ от 10.07.02 г. № 86–ФЗ (ред. от 30.12.2021) «О Центральном банке Российской Федерации (Банке России)» (с изм. и доп., вступ. в силу с 22.03.2022)

- Федеральный закон РФ от 23.12.2003г. №177–ФЗ «О страховании вкладов физических лиц в банках РФ»

- Александрова, Н.Г. Банки и банковская деятельность для клиентов / Н.Г. Александрова. – Спб: Питер, 2021. – 224с.

- Балабанова, И. Т. Банки и банковское дело / Под ред. Балабанова И. Т. – Спб.: Питер, 2018. – 256 с.

- Белоглазовой, Г.Н. Банковское дело: учеб.для вузок / под.ред. Г.Н.Белоглазковой, Л.П. Кроливецкой. – М.: Финансы и статистика, 2021. – 592с.

- Бланк, И. А. Торговый менеджмент / И. А. Бланк. − Киев: Эльга: НикаЦентр, 2020. − 784 с.

- Витвицкий, М. Структурированные депозиты и их роль в современном банковском деле / М. Витвицкий // Вестник ассоциации белорусских банков. – 2019. – №22 (522). – с. 13–15.

- Вожжов, А.П. Процессы трансформации банковских ресурсов / А.П. Вожжов. – Севастополь: СевНТУ, 2018. – 339 с.

- Врублевський, О. С. Гражданин и банк: вкладные операции / О.С. Врублевський. — К.: ТОВ „ІКЦ Леста“, 2020. – 44 с.

- Герасимович, А. М. Анализ банковской деятельности: учебник / Под ред. А. М. Герасимович. – К.: КНЕУ, 2018. – 599 с.

- Довнар, Ю.П. Правовое стимулирование организованных сбережений на современном этапе /Ю.П. Довнар// Юстиции Беларуси. – 2019. – №4. – с.36-38.

- Ерохова, В.А. Договор банковского вклада (депозита), гарантии возврата привлеченных денежных средств физическим лицам / В.Ерохова // Юстиция Белоруссии. – 2018. – №10 – с.26–30.

- Золотова, Е.А. Учет и операционная деятельность в коммерческих банках: учеб пособие / Е.А. Золотова. – Минск : Финансы и статистика. – 2017. – 208с.

- Илышева Н.Н Анализ финансовой отчетности: учебник / Н. Н.Илышева, С.И.Крылов.— М.: Финансы и статистика, 2021. — 480 с

- Кожель, Н.О. Оценка факторов влияния на процесс формирования и реализации депозитной политики банка / Н. О. Кожель / Проблемы и перспективы развития банковской системы Украины: Сборник научных трудов.– 2020. – № 12. – с. 223 – 234.

- Козлова, Е.П. Бухгалтерский учет в коммерческих банках / Е.П. Козлова, Е.Н. Галанина – М. : Финансы и статистика, 2020. – 660с.

- Кравцова, Г.И. Деньги, кредит, банки / Г.И. Кравцова, Г.С. Кузьменко – Минск: БГЭУ, 2017. – 444с

- Лаврушин, О.И. Оценка финансовой устойчивости кредитной организации: учебное пособие / О.И. Лаврушина, И.Д. Мамоновой. − М. : КНОРУС, 2021. − 304 с.

- Павлова, Л. Н. Финансовый менеджмент: учебник / Л. Н. Павлова. – М.: Юнити-Дана, 2020. – 273с.

- Радюкова, Я.Ю. Пути повышения конкурентоспособности банковских структур в современных российских условиях / Я.Ю. Радюкова, О.С. Гурова // Социально–экономические явления и процессы. – 2018. – № 4. –с.60–62.

- Тавасиева, А.М. Банковское дело. Управление и технологи: Учебник / Под ред. проф. А.М. Тавасиева. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2019. – 671 с.

- Тавасиев, А.М. Банковское дело : учеб. пособие /А.М. Тавасиев, В.А. Москвин. – Минск : ЮНИТИ-ДАНА, 2017. – 287с.

- Толкачева, Е.Г. Методика анализа и оценки вкладных (депозитных) операций банка / Е.Г. Толкачева, О.Н. Шестак //Бухгалт. учет и анализ. – 2018. – № 12. – c. 31-35.

- Федорова, А.Ю. Развитие финансовой системы в условиях модернизации экономики России / А.Ю. Федорова, Т.Н. Толстых, Я.Ю. Радюкова // Коллективная монография. – 2019.

- Черкашнев, Р.Ю., Бакуменко, Б.М., Пахомов, Н.Н. // Социально– экономические явления и процессы. – 2018. –№ 9. –с. 96–103.

- Чернышова, О.Н. Проблемы и пути повышения конкурентоспособности российских кредитных организаций на внутреннем и международном кредитных рынках /О.Н. Чернышова // В сборнике Саяпинские чтения. Сборник материалов круглого стола. – 208. с. 182–187.

- Шеремет, А. Д. Методика финансового анализа. –3-е изд., перераб. и доп. / А.Д. Шеремет, Р.С. Сайфулин, Е.В. Негашев. – М.: ИНФРА-М, 2017. – 208 с.

- Щербина, М.А. Банк под пристальным взглядом клиента / М.А. Щербина // Планово–экономический отдел. – 2019. – №4. – с.26–31.

Страницы 1 2