2.2.2 Анализ финансового состояния АО «Робин Сдобин»

В предыдущих разделах данной работы автор предпринял попытку анализа состояния дел в области экономической службы и финансового менеджмента производственного предприятия АО «Робин Сдобин».

Но для более детального анализа компании, рекомендуется рассчитать динамику финансового состояние и к какому классу риска относится АО «Робин Сдобин». Это позволит составить более четкую картину для руководителя, где более слабые места в работе компании.

Для характеристики динамики финансового состояния предприятия АО «Робин Сдобин»,рассчитаем показатели и занесем их в таблицу. Данные для расчетов используем из бухгалтерского отчета (Приложение В).

Рассчитаем показатели финансового состояния АО «Робин Сдобин» за два года.

1.Коэффициент абсолютной ликвидности:

Каб.л. = (денежные средства + КФВ) / текущие пассивы = (ф. 1стр 1250 + стр1240) / ф.1стр 1500 (5)

Каб.л. на начало 2013 г. = 837 + 31414 / 47775 = 0,675

Каб.л. на начало 2014 г. = 21261 +0 / 133220 = 0,160

Каб.л. на конец 2014 г. = 1027 + 30514 / 109260 = 0,289

2.Коэффициент быстрой ликвидности:

Кб.л. = (оборотные активы – запасы) / текущие пассивы = (ф.1стр 1200 ‒ стр 1210) / ф.1стр 1500 (6)

Кб.л. на начало 2013 г. = 75984 – 6897 / 47775 = 1,45

Кб.л. на начало 2014 г. = 173874 ‒ 9411 / 109260 = 1,50

Кб.л. на конец 2014 г. = 91112 – 11884 / 133220 = 0,59

3.Коэффициент мгновенной ликвидности:

Кт.л. = оборотные активы / текущие пассивы = ф1 стр1200 / ф1 стр1500 (7)

Кт.л. на начало 2013 г. = 75984 / 47775 = 1,59

Кт.л. на начало 2014 г. = 173874 / 109260 = 1,59

Кт.л. на конец 2014 г = 91 112 / 133220 = 0,68

4.Коэффициент финансовой независимости:

Кф.н. = собственный капитал / баланс = ф1 стр1300 / ф1 стр1600 (8)

Кф.н. на начало 2013 г. = 92951 / 147226 = 0,63

Кф.н. на начало 2014г. = 100111 / 290136 = 0,34

Кф.н. на конец 2014 г. = 100856 / 255172 = 0,39

5.Коэффициент обеспеченности собственными оборотными средствами:

Ко.с.о.с. = (СК – ВА) / ОА = (ф1 стр1300 ‒ стр1100) / стр1200 (9)

Ко.с.о.с. на начало 2013 г. = 92951 – 71242 / 75984 = 0,28

Ко.с.о.с. на начало 2014 г = 100111 ‒ 116262 / 173874 = — 0,09

Ко.с.о.с. на конец 2014 г. = 100856 – 164060 / 91112 = — 0,69

6.Коэффициент обеспеченности запасов собственным капиталом:

Ко.з.с. = собственный капитал / запасы = ф1 стр1300 / ф1 стр1210 (10)

Ко.з.с. на начало 2013.г. = 92951 / 6897 = 13,48

Ко.з.с. на начало 2014 г. = 100111 / 9411 = 10,64

Ко.з.с. на конец 2014 г. = 100856 / 11884 = 8,49

Для характеристики динамики финансового состояния АО «Робин Сдобин» рассчитаем следующие показатели, занесем их в таблицу.

Таблица 16 – Динамика финансовых показателей деятельности АО «Робин Сдобин»

| Показатель | Начало 2013г. | Начало 2014г. | Конец 2014г. | Абсолютный прирост | Темп роста | ||

| К 2014г.от начала 2013г. | Конец 2014г. от начала 2014г. | Конец 2014г.к началу 2013г. | Конец 2014г. к началу 2014г. | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Коэффициент абсолютной ликвидности | 0,675 | 0,160 | 0,289 | -0,39 | 0,13 | 42,8 | 180,6 |

| Коэффициент быстрой ликвидности | 1,45 | 1,50 | 0,59 | -0,86 | -0,91 | 40,7 | 39,3 |

| Коэффициент мгновенной ликвидности | 1,59 | 1,59 | 0,68 | -0,91 | -0,91 | 42,8 | 42,8 |

| Коэффициент финансовой независимости | 0,63 | 0,34 | 0,39 | -0,24 | 0,05 | 61,9 | 114,7 |

| Коэффициент обеспеченности собственными оборотными средствами | 0,28 | -0,09 | -0,69 | -0,97 | -0,6 | -246,4 | 766,7 |

| Коэффициент обеспеченности запасов собственным капиталом | 13,48 | 10,64 | 8,49 | -4,99 | -2,15 | 63,0 | 79,8 |

Коэффициент абсолютной ликвидности показывает какую часть краткосрочной задолженности предприятие может покрыть за счет наиболее ликвидных средств. Оптимальное значение коэффициента абсолютной ликвидности -0,2.

На данном предприятии за анализируемый период все показатели абсолютной ликвидности ниже нормативного значения. У предприятия недостаточно оборотных средств, для покрытия краткосрочной задолженности.

На конец 2014 года по сравнению с началом 2013 года коэффициент абсолютной ликвидности снизился на 0,39 или на 57 %. На конец 2014 года по сравнению с началом 2014 года коэффициент абсолютной ликвидности вырос на 0,13 или в 18 раз.

Коэффициент быстрой ликвидности показывает, какую часть краткосрочной задолженности предприятие может покрыть при своевременном расчете с дебиторами. Нормативное значение коэффициента быстрой ликвидности — >1.

На данном предприятии за период начало 2013 года и начало 2014 года, а также на конец 2014 года соответствует нормативному значению.

На конец 2014 года по сравнению с началом 2013 года коэффициент быстрой ликвидности снизился на 0,86 или на 59,3 %. На конец 2014 года по сравнению с началом 2014 года коэффициент быстрой ликвидности снизился на 0,91 или на 60,7 %.

Коэффициент мгновенной ликвидности показывает, как предприятие может покрыть краткосрочную задолженность за счет всех активов. Нормативное значение коэффициента мгновенной ликвидности — 2.

На данном предприятии за анализируемый период все показатели мгновенной ликвидности ниже нормативного значения. Предприятие не может покрыть краткосрочную задолженность за счет всех активов.

На конец 2014 года по сравнению с началом 2013 года коэффициент мгновенной ликвидности снизился на 0,91 или на 57,2 %. На конец 2014 года по сравнению с началом 2014 года коэффициент мгновенной ликвидности снизился на 0,91 или на 57,2 %.

Коэффициент финансовой независимости показывает долю собственного капитала в пассивах. Нормативное значение коэффициента финансовой независимости — > 0,5.

На данном предприятии за анализируемый период на начало 2013г. и конец 2014г., а также начало 2014г. зависимо от внешних финансовых источников.

На конец 2014 года по сравнению с началом 2013 года коэффициент финансовой независимости снизился на 0,24 или на 38,1 %. На конец 2014 года по сравнению с началом 2014 года коэффициент финансовой независимости снизился на 0,05 или в 11 раз.

Коэффициент обеспеченности собственными оборотными средствами показывает за счет, каких источников сформированы собственные оборотные средства. Нормативное значение коэффициент обеспеченности собственными оборотными средствами — < 0,2.

На данном предприятии за период начало 2013 года и начало 2014 года соответствует нормативному значению – за счет собственных средств, а также на конец 2014 года соответствует нормативному значению.

На конец 2014 года по сравнению с началом 2013 года коэффициент обеспеченности собственными оборотными средствами снизился на 0,97 или 25 раз. На конец 2014 года по сравнению с началом 2014 года коэффициент обеспеченности собственными оборотными средствами снизился на 0,6 или в 76 раз.

Коэффициент обеспеченности запасов собственным капиталом показывает, какая часть запасов сформирована за счет собственных средств. Нормативное значение коэффициента обеспеченности запасов собственным капиталом — < 0,5.

На данном предприятии за анализируемый период все показатели обеспеченности запасов собственным капиталом соответствуют нормативному значению, а значит, все запасы сформированы за счет собственных средств.

На конец 2014 года по сравнению с началом 2013 года коэффициент обеспеченности запасов собственным капиталом снизился на 4,99 или на 37 %. На конец 2014 года по сравнению с началом 2014 года коэффициент обеспеченности запасов собственным капиталом снизился на 2,15 или на 20,2 %.

Для характеристики класса риска построим таблицу.

Таблица 17 – «Группировка показателей АО «Робин Сдобин» в зависимости от степени риска наступления кризиса»

| Показатели | На начало 2013 года | На начало 2014 года | На конец 2014 года |

| Коэффициент абсолютной ликвидности | 20 | 12 | 20 |

| Коэффициент быстрой ликвидности | 18 | 18 | 6 |

| Коэффициент мгновенной ликвидности | 10,5 | 10,5 | 0 |

| Коэффициент финансовой независимости | 17 | 0 | 0 |

| Коэффициент обеспеченности собственными оборотными средствами | 6 | 0 | 0 |

| Коэффициент обеспеченности запасов собственным капиталом | 15 | 15 | 15 |

| Итого | 86,5 | 55,5 | 41 |

| Класс предприятия | I | III | IV |

На начало 2013 года АО «Робин Сдобин» относится к I классу, демонстрирующий хороший запас финансовой устойчивости, наименее восприимчива к кризису. На начало 2014 года АО «Робин Сдобин» является проблемным. На конец 2014г. АО «Робин Сдобин» считается предприятием с высоким риском банкротства, даже после принятия мер по финансовому оздоровлению.

Применим для АО «Робин Сдобин» два метода прогнозирования банкротства.

1 метод: Официальная система критериев для оценки платежеспособности предприятий РФ.

Для определения платежеспособности АО «Робин Сдобин» рассчитаем:

Коэффициент текущей ликвидности:

Кт.л. = текущие активы / текущие обязательства (11)

Кт.л. на начало 2013 г. = 1,59

Кт.л. на начало 2014 г. = 1,59

Кт.л. на конец 2014 г. = 0,68

Коэффициент оборачиваемости:

Коб. = источники собственных средств – стоимость внеоборотных активов / стоимость оборотных активов, (12)

Коб. на начало 2013 г. = 0,28

Коб. на начало 2014 г. = — 0,09

Коб. на конец 2014г.=-0,69

Коэффициент утери платежеспособности:

Ку.п. = (Кт.л. факт + 3 / Т×( Кт.л. факт ‒ Кт.л. нач.)) / Кт.л. норм. (13)

Куп. =0,68 + 3/12×(0,68– 1,59)=0,45

Так как Куп. <1, то в ближайшие 3месяца АО «Робин Сдобин» не платежеспособно.

Коэффициент восстановления платежеспособности

Кв.п. = (Кт.л. факт + 6 / Т × ( Кт.л. факт – Кт.л. нач.)) / Кт.л. норм., (14)

Квп. = 0,68 + 6 / 12 × (0,68 – 1,59) = 0,22

Так как Квп.<1,то АО «Робин Сдобин» за 6 месяцев не восстановит платежеспособность.

2 метод: Двухфакторная математическая модель.

X = — 0,3877 – 1,0736 × Кт.л. + 0,0579 × доля за-ных ср-в в п., (15)

d = заемные средства / пасивы = (ф.1 1400 + 1500) /стр 1700, (16)

d на начало 2013 г. = 6500 + 47775 / 147226 = 0,37

d на начало 2014 г. = 80765 + 109260 / 290136 = 0,65

d на конец 2014 г. = 21096 + 133220 / 255172 = 0,60

X на начало 2013 г = — 0,3877 – 1,0736 * 1,59 + 0,0579 * 0,37 = -2,07

X на начало 2014 г = — 0,3877 – 1,0736 * 1,59 + 0,0579 * 0,65 = -2,06

X на конец 2014 г = — 0,3877 – 1,0736 * 0,68 + 0,0579 * 0,60 = — 1,08

X< — 0,3 ,то вероятность банкротства мала за все периоды.

2.3. Предложения по восстановлению платежеспособности и поддержанию эффективной хозяйственной деятельности компании «Робин Сдобин»

По результатам проведенного анализа, разработаем комплекс мероприятий, по улучшению структуры баланса компании АО «Робин Сдобин», который должен ликвидировать неплатежеспособность предприятия.

Оздоровление финансового положения предприятия, как составная часть управления кризисными состояниями и банкротством, предполагает целевой выбор наиболее эффективных средств, стратегии и тактики, необходимых для конкретного случая и конкретного предприятия. Устранение неплатежеспособности может и должно осуществляться мерами, не приемлемыми с позиций обычного управления. Антикризисное управление допускает любые потери (в том числе и будущие), ценой которых можно добиться восстановления платежеспособности предприятия сегодня.

Основная роль в системе антикризисного управления предприятием отводится использованию внутренних механизмов финансовой стабилизации неплатежеспособного предприятия. Предлагаемые процедуры реструктуризации балансов позволяют перевести их в удовлетворительную структуру за счет реализации в сравнительно краткосрочных периодах специально подобранного комплекса организационно- технических мероприятий.

Выбор соответствующего направления оперативного механизма финансовой стабилизации определяется характером реальной неплатежеспособности предприятия, индикатором которой служит коэффициент чистой текущей платежеспособности. В отличие от традиционного коэффициента текущей платежеспособности предприятия, он требует дополнительной корректировки, которая определяется кризисным финансовым состоянием предприятия. Исходя из этого, из состава краткосрочных финансовых обязательств предприятия, исключим статью «авансы полученные». Так как эта статья не является реальным обязательством предприятия, а представляет собой лишь форму предоплаты за предоставляемые услуги.

КЧТП = (ОА — ОАн) / (КФО — КФОво) (17)

где КЧТП – коэффициент чистой текущей платежеспособности;

ОА – оборотные активы;

КФО – коэффициент финансовой оборачиваемости

КЧТП = 41937 / 27284 = 1,5

При коэффициенте чистой текущей платежеспособности больше единицы, необходимо обеспечить ускорение ликвидности оборотных активов и обеспечить ускорение, сокращения краткосрочных финансовых обязательств.

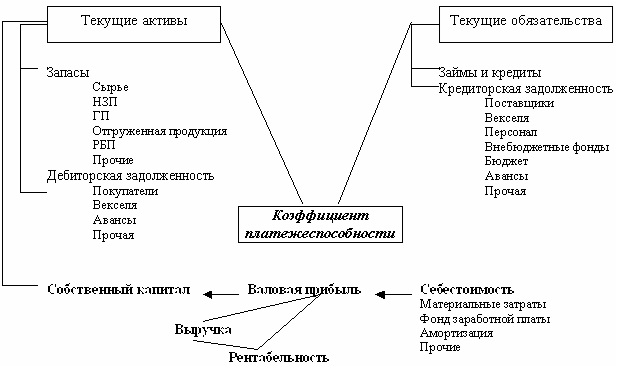

На рисунке 7 схематично изображена взаимосвязь коэффициента платежеспособности на текущие активы и обязательства.

Ускорение ликвидности оборотных активов, обеспечивающей рост положительного денежного потока в краткосрочном периоде, может быть достигнуто за счет следующих мероприятий:

— ликвидации портфеля краткосрочных финансовых вложений;

— ускорения инкассации дебиторской задолженности;

— снижение периода предоставления товарного кредита;

— увеличения размера ценовой скидки при осуществлении наличного расчета за реализуемую продукцию;

— снижения размера страховых запасов товарно-материальных ценностей;

— уценки трудноликвидных видов запасов товарно-материальных ценностей до уровня цены спроса с обеспечением последующей их реализации.

Ускорение сокращения размера краткосрочных финансовых обязательств, обеспечивающее снижение объема отрицательного денежного потока в краткосрочном периоде, может быть достигнуто за счет следующих основных мероприятий:

— пролонгации краткосрочных финансовых кредитов;

— реструктуризации портфеля краткосрочных финансовых кредитов с переводом отдельных из них в долгосрочные;

— увеличение периода предоставляемого поставщикам товарного кредита;

— отсрочки расчетов по отдельным формам внутренней кредиторской задолженности предприятия.

Среди всех комплексных мероприятий, направленных на восстановление структуры баланса, в настоящее время многие из перечисленных имеют ограниченное применение.

Это относится к возможности увеличения источников собственных средств за счет целевого финансирования, фондов накопления и потребления. Сюда же относятся возможности получения долгосрочных займов и кредитов.

В связи с этим следует рассматривать политики по восстановлению структуры баланса, связанные с комплексом мероприятий по управлению внеоборотными и оборотными активами и заемными средствами и лишь частично источниками собственных средств.

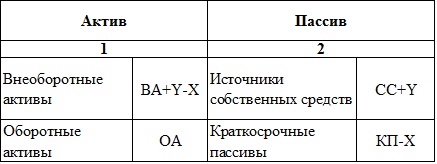

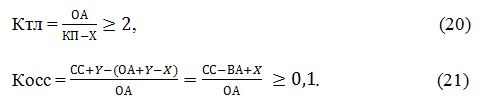

Как уже отмечалось выше, структура баланса признается неудовлетворительной, если выполняется хотя бы одно из условий:

Ктл = ОС / КЗ < 2 (18)

Косс = (СС – о) / ОС < 0,1 (19)

Из этих двух соотношений видно, что улучшение одного показателя ведет к ухудшению другого, так как оборотные средства находятся в числителе одного и знаменателе другого коэффициента. Поэтому переход этих коэффициентов из состояния, характеризующего неудовлетворительную структуру баланса в удовлетворительное состояние, необходимо рассматривать в единстве.

В зависимости от обстоятельств, вызвавших сокращение хозяйственного оборота, могут быть рекомендованы различные пути вывода его из состояния неплатежеспособности. В данном случае для предприятия АО «Робин Сдобин» можно рекомендовать следующие мероприятия:

— инвентаризация активов предприятия;

— оптимизация дебиторской задолженности, в т.ч.: составление графиков погашения согласно договорам поставки, и осуществления реальных мер по его исполнению (должен прилагаться график погашения по месяцам с указанием ответственного исполнителя), разработка и принятие юридически обоснованных документов, регламентирующих поставку продукции (работ, услуг) и расчеты по поставке;

— снижение издержек производства и реализации продукции. (Разработка мероприятий по снижению издержек производства предваряется анализом сложившейся себестоимости выпуска продукции, который позволит определить непроизводительные расходы (потери), осуществить поиск более дешевых материальных ресурсов (но не менее качественных), снизить заготовительные расходы, принять решения о консервации объектов основных средств с целью снижения амортизации и т.п.);

— реализация активов предприятия, в том числе продажа дочерних фирм и долей в Уставном капитале других предприятий (должен прилагаться план продаж);

— продажа объектов незавершенного строительства (должен прилагаться план продаж);

— продажа излишнего оборудования, средств транспорта, зданий, сооружений (должен прилагаться план продаж);

— сдача имущества предприятия в аренду;

— продажа залежалых материалов, сырья, готовых изделий (должен прилагаться план продаж) — предполагает продажу с убытками. Убытки в данном случае представляют собой жертвование частью полученных в прошлом денежных средств;

— оптимизация структуры управления и численности персонала, совершенствование организации труда;

— продажа краткосрочных финансовых вложений — наиболее простой и сам собой напрашивающийся шаг для мобилизации денежных средств.

— поиск платежеспособных покупателей и заказчиков;

Перечень этих мероприятий может быть внесен в таблицу, должен быть произведен краткий анализ предлагаемых мероприятий и выводы об эффективности предложений. В результате каждого указанного мероприятия должен быть вскрыт внутренний финансовый резерв, который может быть направлен на восстановление платежеспособности.

Выбор схемы перехода предприятия в удовлетворительное состояние определяется тем финансовым состоянием, в котором находится данное предприятие. Предприятие АО «Робин Сдобин» характеризуется следующим финансовым состоянием:

Ктл = 0,91<2;

Косс = 0,08<0,1.

Предпочтительно использовать следующую политику перехода баланса в удовлетворительное состояние.

Таблица 18 ‒ Откорректированный баланс

где X, Y – искомые объемы уменьшения или увеличения соответствующего показателя:

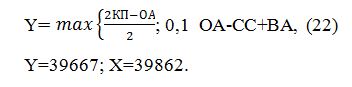

Исходя из этих соотношений, рассчитаем X и Y:

На основе разработанной политики в удовлетворительное состояние баланса, пересчитаем коэффициент текущей ликвидности и коэффициент обеспеченности собственными средствами.

Таблица 19 – Откорректированные коэффициенты

| Раздел баланса | Обозначение | Код строки | Отчетная дата | |

| неудовлетворительная | удовлетворительная | |||

| 1 | 2 | 3 | 4 | |

| Актив I Внеоборотные активы | ВА | 190 | 19536 | 19341 |

| II Оборотные активы | ОА | 290 | 95314 | 95314 |

| 1. Запасы и затраты | З | 210 | 67190 | 67190 |

| 2. Дебиторская задолженность | ДЗ | 240 | 872 | 872 |

| 3. Денежные средства и прочие активы | ДС | 260 | 5441 | 5441 |

| БАЛАНС | П | 399 | 114850 | 114655 |

| Пассив | ||||

| IV Капитал и резервы | СС | 490 | 27325 | 66992 |

| V Долгосрочные пассивы | ДКЗ | 590 | 0 | 0 |

| VI Краткосрочные пассивы | ККЗ | 690 | 87525 | 47663 |

| 1. Заемные средства | ЗС | 610 | 6415 | 3479 |

| 2. Кредиторская задолженность ctd> | КЗ | 620 | 81110 | 43983 |

| 3. Резервы предстоящих расходов | Р | 660 | 0 | 0 |

| БАЛАНС | П | 699 | 114850 | 114655 |

На основе таблицы делаем вывод, что, пересчитанные коэффициенты являются удовлетворительными и характеризуют состояние баланса в соответствии с «Методическим положениями по оценке финансового состояния предприятия и установлению неудовлетворительной структуры баланса» Федерального управления по делам о несостоятельности, как устойчивое.

Составим прогнозный отчет о прибылях и убытках.

На основании отчета о прибылях и убытках за 2014 год выяснили, что в прибыли предприятия заложено около 63 % себестоимости. «Незавершенное производство» отнесем на себестоимость, а «авансы полученные» на прибыль. Уровень внереализационных и операционных доходов и расходов оставим на уровне отчетного года. В соответствии с этими расчетами составим прогнозный баланс предприятия.

Таблица 20 ‒ Прогнозный отчет о Прибылях и Убытках

| Наименование показателя | Код стр. | за отчетный период | прогноз |

| 1 | 2 | 3 | 4 |

| 1. Доходы и расходы по обычным видам деятельности Выручка (нетто) от продаж товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 10 | 100162 | 117054 |

| в том числе от продаж: товаров | 11 | ||

| услуг | 12 | 2147 | 2147 |

| 13 | |||

| себестоимость проданных товаров, продукции, работ, услуг | 20 | 57267 | 66721 |

| в том числе от продаж: товаров | 21 | ||

| услуг | 22 | ||

| 23 | |||

| валовая прибыль | 29 | 42895 | 50333 |

| коммерческие расходы | 30 | ||

| управленческие расходы | 40 | 37798 | 28690 |

| прибыль (убыток) от реализации (стр. 010-020-030-040) | 50 | 5097 | 21643 |

| II. Операционные доходы и расходы | — | — | — |

| проценты к получению | 60 | 1345 | 1345 |

| проценты к уплате | 70 | ||

| доходы от участия в других организациях | 80 | 204 | 204 |

| прочие операционные доходы | 90 | ||

| прочие операционные расходы | 100 | 1895 | 1895 |

| III. Внереализационные доходы и расходы | |||

| прочие внереализационные доходы | 120 | 515 | 515 |

| прочие внереализационные расходы | 130 | 4504 | 4504 |

| прибыль (убыток) до налогообложения (стр. 050+060-070+080-090-100+120+130) | 140 | 762 | 17308 |

| налог на прибыль и иные обязательные платежи | 150 | 651 | 4153 |

| прибыль от обычной деятельности | 160 | 111 | 13155 |

| IV. Чрезвычайные доходы и расходы | — | — | — |

| чрезвычайные доходы | 170 | — | — |

| чрезвычайные расходы | 180 | — | — |

| Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) (стр.160+170-180 | 190 | 111 | 13155 |

На основании просчитанного прогнозного баланса делаем вывод, что, прибыль предприятия увеличилась по сравнению с отчетным на 118 %.

Таким образом, предлагаемые мероприятия позволят стабилизировать финансовое состояние компании АО «Робин Сдобин», улучшить структуру его баланса и сделать предприятия более привлекательным для инвесторов.

Можно сделать вывод, что предприятие имеет внутренние резервы экономического роста, а также способно за счет применения внутренних механизмов стабилизации восстановить финансовое равновесие.

ЗАКЛЮЧЕНИЕ

Особенностью антикризисного управления является оперативная реакция на изменения, как вне организации, так и внутри нее. В такой ситуации возрастает потребность в анализе перспектив организации в целом, в выработке стратегии его дальнейшего развития. Только определившись с долгосрочными целями, выработав критерии оценки результата, можно помочь организации в решении её проблем.

Но система антикризисного управления должна соответствовать следующим характеристикам: гибкость и адаптивность, присущие матричным системам управления; склонность к усилению неформального управления; диверсификация управления; децентрализация управления; повышение интеграции.

Особенности процессов и технологий антикризисного менеджмента можно выразить в следующем: мобильность и динамичность в использовании ресурсов, проведении изменений, реализации инновационных программ; использование программно-целевых методов разработки и реализации управленческих решений; ускорение процесса реализации антикризисных мер; повышение эффективности оценки управленческих решений и оптимизации управленческих решений [11, c. 159].

Приоритетными средствами антикризисного управления должны являться: мотивирование, ориентированное на антикризисные меры; поддержание оптимизма и уверенности у персонала, предотвращение конфликтов; интеграции по ценностям профессионализма; развитие инициативы в решении проблем развития; корпоративность, взаимоприемлемость, поддержка инноваций.

Антикризисное управление имеет два аспекта: недопущение кризиса, а также эффективное его преодоление. Современный менеджер должен быт постоянно готов к кризисным ситуациям и иметь план по их преодолению. Природа кризиса и причина его возникновения может быть довольно разнообразной, но непосредственная вина в его наступлении всегда ложится на менеджеров.

Существует большое количество методов оценки финансового состояния организации, которые могут дать представление о ее слабых местах и даже оценить вероятность ее банкротства. Методы горизонтального и вертикального анализов позволяют судить о структуре и динамике основных показателей баланса организации, метод коэффициентов непосредственно указывает на проблемные места, многофакторные модели оценивают финансовое состояние компании в целом, а сравнительный анализ позволяет учесть показатели работы других организаций рынка.

Суть механизмов антикризисного управления заключается во внедрении системы методов предварительной диагностики угрозы банкротства и своевременном проведении финансового оздоровления организации, обеспечивающего ее выход из кризисного состояния. Само по себе финансовое оздоровление состоит из трех этапов: этап устранения неплатежеспособности, этап восстановления финансовой устойчивости, и этап обеспечения финансового равновесия.

В качестве возможных корректирующих мер в такой ситуации для эффективного выхода из кризисного состояния и ликвидации нежелательных последствий, могут быть: снижение дебиторской задолженности и продолжительности ее оборота; оптимизация запасов; избавление от непрофильных и неиспользуемых активов; использование долгосрочных источников капитала для финансирования капитальных вложений [31, c. 294].

Изучив финансово-хозяйственную деятельность компании АО «Робин Сдобин», что существенная часть выпускаемой продукции (60%) реализуется через оптовые и мелкооптовые организации, через собственные магазины – около 40%. К главным достижениям АО «Робин Сдобин» можно отнести сохранение полного производственного цикла.

Анализ предоставленной информации о АО «Робин Сдобин» позволяет сделать следующие выводы:

1) Выручка от реализации уменьшилась на 8 072 тыс. руб., также уменьшилась и себестоимость проданных товаров на 30 436 тыс. руб., валовая прибыль уменьшилась на 50 290 тыс. руб.

Однако снижение себестоимости на 0,47 % и отсутствие коммерческих расходов не привело к увеличению прибыли от продаж.

Валовая прибыль в 2013 году составила 56 659 тыс. руб., в 2014 году – 6 369 тыс. руб. Таким образом, в отчетном периоде этот показатель уменьшился на 0,11 % по отношению к 2013 году.

Прибыль (убыток) от продажи возросла в отчетном 2014 году на 3 894 тыс. руб. и составила 9 957 тыс. руб.

Чистая прибыль отчётного периода составила 745 тыс. руб. против 7 160 тыс. руб. в 2013 году. Рентабельность продаж оставляет в 2014 году – 2,7 % (931 / 33827 * 100), в 2013г. – 8,3 % (9 532 / 114 553 * 100). Можно сделать вывод, что рентабельность продаж АО «Робин Сдобин» уменьшилась на 5,6%. Чистая рентабельность составляет в 2014 г. 0,02 % (745 / 33827 * 100) против 2013 г. ‒ 0,06 % (7160 / 114553 * 100), что на 0,04 % занижает показатель предшествующего периода и не стабильно характеризует коммерческую деятельность АО «Робин Сдобин» за последние 2 года.

2) За анализируемый период сумма основного капитала АО «Робин Сдобин» увеличилась на 526 тыс. руб.

Возросла сумма основных средств на 795 тыс. руб. и нематериальных активов на 32 тыс. руб., что свидетельствует о расширении деятельности предприятия.

Общая величина активов АО «Робин Сдобин» в 2014 году составила 19020,78 тыс. руб. (6314 + 12706,78). В общей величине активов в 2014 году оборотные средства составляют 66,8 %, внеоборотные – 33,2 %.Подводя итоги анализа деятельности АО «Робин Сдобин», можно сделать вывод, что ресурсы предприятия используются достаточно эффективно, это в конечном итоге ведет к снижению издержек обращения и росту прибыли предприятия.

3) SWOT-анализ позволил компании изучить существующие на рынке возможности и взвесить свои способности по их преследованию. Также при этом изучались угрозы, способные подорвать позиции фирмы. Сильные и слабые стороны были рассмотрены с позиции покупателей, что подвело реальную основу под решения о распределении ресурсов и помогло компании извлечь максимум пользы из имеющихся у нее возможностей.

Анализируя ситуацию на рынке быстрого питания можно прийти к выводу, что основным конкурентом является ГК «Русский Аппетит». Их продукция почти всегда отличается хорошим качеством, широким ассортиментом.

4) Коэффициент абсолютной ликвидности показывает какую часть краткосрочной задолженности предприятие может покрыть за счет наиболее ликвидных средств. Оптимальное значение коэффициента абсолютной ликвидности -0,2.

На данном предприятии за анализируемый период все показатели абсолютной ликвидности ниже нормативного значения. У предприятия недостаточно оборотных средств, для покрытия краткосрочной задолженности.

На конец 2014 года по сравнению с началом 2013 года коэффициент абсолютной ликвидности снизился на 0,39 или на 57 %. На конец 2014 года по сравнению с началом 2014 года коэффициент абсолютной ликвидности вырос на 0,13 или в 18 раз.

Коэффициент быстрой ликвидности показывает, какую часть краткосрочной задолженности предприятие может покрыть при своевременном расчете с дебиторами. Нормативное значение коэффициента быстрой ликвидности — >1.

На данном предприятии за период начало 2013 года и начало 2014 года, а также на конец 2014 года соответствует нормативному значению.

На конец 2014 года по сравнению с началом 2013 года коэффициент быстрой ликвидности снизился на 0,86 или на 59,3 %. На конец 2014 года по сравнению с началом 2014 года коэффициент быстрой ликвидности снизился на 0,91 или на 60,7 %.

Коэффициент мгновенной ликвидности показывает, как предприятие может покрыть краткосрочную задолженность за счет всех активов. Нормативное значение коэффициента мгновенной ликвидности — 2.

На данном предприятии за анализируемый период все показатели мгновенной ликвидности ниже нормативного значения. Предприятие не может покрыть краткосрочную задолженность за счет всех активов.

На конец 2014 года по сравнению с началом 2013 года коэффициент мгновенной ликвидности снизился на 0,91 или на 57,2 %. На конец 2014 года по сравнению с началом 2014 года коэффициент мгновенной ликвидности снизился на 0,91 или на 57,2 %.

Коэффициент финансовой независимости показывает долю собственного капитала в пассивах. Нормативное значение коэффициента финансовой независимости — > 0,5.

На данном предприятии за анализируемый период на начало 2013г. и конец 2014г., а также начало 2014г. зависимо от внешних финансовых источников.

На конец 2014 года по сравнению с началом 2013 года коэффициент финансовой независимости снизился на 0,24 или на 38,1 %. На конец 2014 года по сравнению с началом 2014 года коэффициент финансовой независимости снизился на 0,05 или в 11 раз.

Коэффициент обеспеченности собственными оборотными средствами показывает за счет, каких источников сформированы собственные оборотные средства. Нормативное значение коэффициент обеспеченности собственными оборотными средствами — < 0,2.

На данном предприятии за период начало 2013 года и начало 2014 года соответствует нормативному значению – за счет собственных средств, а также на конец 2014 года соответствует нормативному значению.

На конец 2014 года по сравнению с началом 2013 года коэффициент обеспеченности собственными оборотными средствами снизился на 0,97 или 25 раз. На конец 2014 года по сравнению с началом 2014 года коэффициент обеспеченности собственными оборотными средствами снизился на 0,6 или в 76 раз.

Коэффициент обеспеченности запасов собственным капиталом показывает, какая часть запасов сформирована за счет собственных средств. Нормативное значение коэффициента обеспеченности запасов собственным капиталом — < 0,5.

На данном предприятии за анализируемый период все показатели обеспеченности запасов собственным капиталом соответствуют нормативному значению, а значит, все запасы сформированы за счет собственных средств.

На конец 2014 года по сравнению с началом 2013 года коэффициент обеспеченности запасов собственным капиталом снизился на 4,99 или на 37 %. На конец 2014 года по сравнению с началом 2014 года коэффициент обеспеченности запасов собственным капиталом снизился на 2,15 или на 20,2 %.

5) На начало 2013 года АО «Робин Сдобин» относится к I классу, демонстрирующий хороший запас финансовой устойчивости, наименее восприимчива к кризису. На начало 2014 года АО «Робин Сдобин» является проблемным. На конец 2014г. АО «Робин Сдобин» считается предприятием с высоким риском банкротства, даже после принятия мер по финансовому оздоровлению.

6) Пересчитанные коэффициенты, после предложенных предложений, являются удовлетворительными и характеризуют состояние баланса в соответствии с «Методическим положениями по оценке финансового состояния предприятия и установлению неудовлетворительной структуры баланса» Федерального управления по делам о несостоятельности, как устойчивое

Таковы основные результаты исследования, проведенные в выпускной квалификационной работе. Практическая реализация основных положений и идей, по нашему мнению, окажет существенное положительное влияние на развитие АО «Робин Сдобин» и обеспечит стабилизацию производства и финансовой системы, повысит конкурентоспособность организации, активизирует инновационную деятельность, привлечет инвесторов.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Александров, Г.А. Антикризисное управление: теория, практика, инфраструктура [Текст] : учебник / Г. А. Александров. – М.: «Бек» , 2010. – 544 с.

- Алексеев, Н. Управление предприятием в кризисной ситуации. Проблемы теории и практики управления [Текст] : учебное пособие / Н. Алексеев. – М.: Инфра , 2010. – 72 с.

- Антикризисное управление [Текст] : учебное пособие / О.Н. Демчук, Т.А. Ефремова. – М.: Флинта: МПСИ, 2010. – 256 с.

- Антикризисное управление [Текст] : учебник / под ред. Г.П. Уткин. – М.: Закон и право, ЮНИТИ, 2013. ‒ 12 5с.

- Артеменко, В.Г. Финансовый анализ: учеб. пособие / В.Г. Артеменко, М. В. Беллендир – М.: ДИС, НГАЭиУ, 2012. – 231 с.

- Артеменко, В.Г. Теория анализа хозяйственной деятельности [Текст] : учеб. пособие / В.Г. Артеменко, М.В. Беллендир. – М.: ДиС, 2012. – 259с.

- Баринов, В.А. Антикризисное управление[Текст] : учебное пособие / А.В. Баринов. – М.: ИНФА, 2010. – 520с.

- Бердникова, Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия [Текст] : учеб. пособие / Т.Б. Бердникова. –М.: ИНФРА, – М, 2011. – 215 с.

- Бланк, И.А. Финансовый менеджмент [] : Учебный курс / И.А. Бланк. – 2-е изд., перераб. и доп. – К.: Эльга, Ника-Центр, 2010. – 656 с.

- Бузановский ,С.С. Антикризисное управление: Реструктуризация и реинжиниринг персонала [Текст] : учебное пособие / С.С. Бузановский. – СПб. : Питер, 2013. – 255 с.

- Грязнова, А.Г. Антикризисный менеджмент [Текст] : учебник / Под редакцией проф. А.Г. Грязновой. – М.: Ассоциация авторов и издателей «ТАНДЕМ», Издательство ЭКМОС, 2010. – 368с.

- Ефимова, О.А. Как анализировать финансовое состояние предприятия [Текст] : Учебный курс / О.А.Ефимова. − М.: Перспектива, 2014. – 194 с.

- Ефимова, О.В Анализ финансовой отчетности [Текст] : учебное пособие / Под ред. О.В. Ефимова, М.В. Мельник. – М.: Омега – Л., 2015. – 451 с.

- Жарковская, Е.П. Антикризисное управление [Текст] : учебное пособие / Е.П Жарковская, Б.Е Бродский, И.Б Бродский. – М.: Омега-Л., 2014. ‒ 336 с.

- Зайцева, О.П. Комплексный экономический анализ в условиях антикризисного управления [Текст] : учебное пособие / О.П. Зайцева. – М.: Дело, 2010. – 108 с.

- Зуб, А.Т. Теория и практика антикризисного управления [Текст] : учебник / А.Т. Зуб. – М.: Генезис, 2010. – 574 с.

- Иванов, Г.П. Антикризисное управление: от банкротства к финансовому оздоровлению [Текст] : учебник / Г.П.Иванов. – М.: Закон и право, 2014. – 320 с.

- Круш, З.А. Анализ взаимосвязи глубины кризиса и опасности банкротства предприятий [Текст] : учебное пособие / З.А Круш, Л.B. Лущикова. – М.: Омега-Л, 2012. – 378 с.

- Макарова Е.Н. Анализ понятий «несостоятельность» и «банкротство» [Текст] / Е.Н. Макарова // Экономический анализ: теория и практика. ‒ 2014. – №5 – С. 54-67.

- Макарьева В.И. Анализ финансово-хозяйственной деятельности организации [Текст] : учебник / В.И. Макарьева, Л.В. Андреева. – М.: Финансы и статистика, 2013. – 462 с.

- Миллер, Н.Н. Финансовый анализ в вопросах и ответах [Текст] : учеб. пособие / Н.Н. Миллер. – Проспект, 2015. – 224 с.

- Постановление Правительства РФ « Об утверждении правил проведения арбитражным управляющим финансового анализа» [Электронный ресурс] : [утв. Приказом Минфина РФ от 25 июня 2003г. № 367] / СПС «Гарант».

- Попов, Р.А. «Антикризисное управление» [Текст] : учебное пособие / Р.А. Попов. – М.: «Высшая школа», 2010. – 429 с.

- Приказ Минэкономразвития РФ «Об утверждении методики проведения анализа финансового состояния» [Электронный ресурс] : [утв. Приказом Минфина РФ от 18 апреля 2011г. № 175].

- Савицкая, Г.В. Методика комплексного анализа хозяйственной деятельности [Текст] : учебное пособие / Г.В. Савицкая. — 5-е изд., перераб. и доп. — М. : ИНФРА-М, 2011. — 408 с.

- Савицкая, Г.В. О соотношении и алгоритмах расчета показателей собственного оборотного капитала и чистого оборотного капитала [Текст] / Г.В. Савицкая // Экономический анализ : теория и практика. — 2011. — № 14. — с. 30 – 35.

- Справочник кризисного управляющего [Текст] / Под. Ред. Э.А. Уткина – М. ИНФО, 2015. – 432 с.

- Таркановский, Е. «Антикризисное управление» [Текст] / Е.Таркановский // . Хозяйство и право. ‒ 2015. – №1. ‒ с. 35-45.

- Теория и практика антикризисного управления [Текст] : учебник / С.Г. Беляева, В.И. Кошкина. – М. : Омега-Л, 2010. – 311 с.

- Титов, В.В. Антикризисное управление предприятием, корпорацией в сложных экономических условиях [Текст] : учебное пособие / В.В.Титов. – М. : Инфра, 2011. – 275 с.

- Тренев, Н. Н. Предприятие и его структура: Диагностика. Управление. Оздоровление [Текст] : учеб. пособие для ВУЗов / Н.Н. Тренев. – М.: ПРИОР, 2011. – 368 с.

- Федеральный Закон » О несостоятельности (банкротстве)» (новая редакция).- М.: ИНФРА-М, 2009.

- Финка С. Кризис- менеджмент [Текст] : учебник / С.Финка. − М.: Перспектива, 2012. – 196 с.

- Фомин, Я.А. Диагностика кризисного состояния предприятия [Текст] : учеб. пособие для ВУЗов / Я.А. Фомин. – М.: Юнити, 2011. – 467 с.