1 2

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ДИАГНОСТИКА БАНКРОТСТВА И ПУТИ ФИНАНСОВОЙ СТАБИЛИЗАЦИИ

1.1. Понятие, виды и основные причины банкротства

1.2. Особенности финансового состояния на разных стадиях банкротства и методы обеспечения финансовой устойчивости

1.3. Отечественные и зарубежные методики оценки вероятности банкротства

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ И ДИАГНОСТИКА БАНКРОТСТВА ООО «КонверсМедПроект»

2.1. Характеристика ООО «КонверсМедПроект»

2.2. Анализ ликвидности и платежеспособности ООО «КонверсМедПроект»

2.3. Диагностика возможности банкроства ООО «КонверсМедПроект»

3. РЕКОМЕНДАЦИИ ПО ФИНАНСОВОЙ СТАБИЛИЗАЦИИ ООО «КонверсМедПроект»

3.1 Выявление недостатков ООО «КонверсМедПроект»

3.2. Пути предотвращения банкротства

ЗАКЛЮЧЕНИЕ

Библиографический список

ВВЕДЕНИЕ

На современном этапе развития российской экономики большая часть российских предприятий оказалась в тяжелом экономическом положении. В большей степени на это повлиялаобщая ситуация сложившаяся в нашей стране, а также слабое финансовое управление на предприятиях. Необъективная оценка собственного финансового состояния, несвоевременное выявление неблагоприятных тенденций развития предприятия и отсутствие анализа принимаемых решений привели огромное количество предприятий к банкротству.

Тема: «Диагностика и предупреждение потенциального банкротства организации ООО «КонверсМедПроект» является актуальной, так как знание методов финансового анализа, умение разработать план восстановления эффективности работы предприятия, дает возможность продуктивно управлять организацией.

Целью дипломной работы является изучение методики потенциального банкротства организаций в современных экономических условиях.

Для достижения поставленной цели необходимо решить следующие задачи:

-изучить сущность понятия банкротства, виды и указать основные причины банкротства предприятий;

-определить особенности финансового состояния предприятий на разных стадиях банкротства;

-рассмотреть методы обеспечения финансовой устойчивости;

-проанализировать российские и западные методики оценки вероятности банкротства организаций и условия их применения;

-оценить ликвидность и платежеспособность ООО «КонверсМедПроект»

— разработать рекомендации по финансовой стабилизации ООО «КонверсМедПроект»

В процессе написания работы были использованы следующие методы — анализ, синтез, сравнение, группировка.

Объектом исследования является ООО «КонверсМедПроект».

Предметом дипломной работы является диагностика и предупреждение потенциального банкротства организации.

Выпускная квалификационная работа состоит из введения, трех глав, заключения, библиографического списка и приложения.

Введение раскрывает обоснование необходимости изучения выбранной проблемы и представляет схему проведения дипломного исследования.

В первой главе рассматриваются теоретические аспекты понятия банкротства, его состояния на разных стадиях, методы обеспечения финансовой устойчивости, а также отечественные и зарубежные методики оценки вероятности банкротства.

Практическая часть выполнена на основе бухгалтерской отчетности ООО «КонверсМедПроект». В ней проводится анализ деятельности организации, ликвидности и платежеспособности ООО «КонверсМедПроект», а также диагностика банкротства данного предприятия.

В третьей главе выявлены недостатки ООО «КонверсМедПроект», и представлены пути предотвращения банкротства.

В заключении делаются выводы по проведенным анализам деятельности ООО «КонверсМедПроект» и подводятся итоги по проделанной работе.

В процессе работы над темой были использованы следующие источники — нормативные акты, гражданский кодекс, учебная литература, а также финансовые показатели и отчетности ООО «КонверсМедПроект».

1. ДИАГНОСТИКА БАНКРОТСТВА И ПУТИ ФИНАНСОВОЙ СТАБИЛИЗАЦИИ

1.1. Понятие, виды и основные причины банкротства

В соответствии с Федеральным законом от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» банкротство – признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей.

В современных условиях развития экономики уровень обанкротившихся предприятий неуклонно растет. Неплатежеспособность, убыточность, кризис платежей и как следствие банкротство является сегодня характерным для большинства российских предприятий.

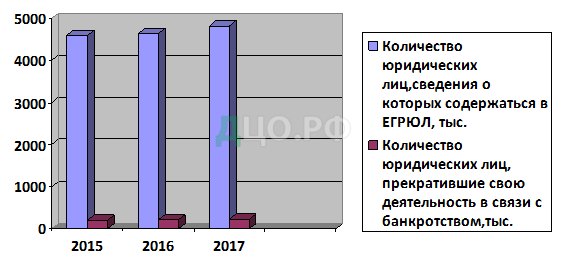

Рассмотрим статистику банкротств В Российской Федерации с 2015 по 2017 гг. (Рис. 1.1).

Доля обанкротившихся юридических лиц постепенно увеличивается: если в 2015 году она составляла 4,4% общего числа юридических лиц, то в 2017 году – 4,6%. Количество юридических лиц прекратившие свою деятельность в связи с банкротством за анализируемый период увеличилось на 19 тыс. организаций или на 9,9%.

Анализ экономической литературы показал, что существуют различные подходы к определению понятия банкротства. Вообще, понятие «банкротство» — итальянского происхождения. В дословном понимании банкротство означает отказ гражданина или фирмы платить по своим долговым обязательствам из-за нехватки средств. В условиях рынка банкротом может оказаться любая производственная система [8, с. 10].

Шеремет А.Д. под банкротством субъекта хозяйствования понимает его неспособность финансировать текущую операционную деятельность и погасить срочные обязательства. Автор отмечает, что банкротство является следствием разбалансированности экономического механизма воспроизводства капитала субъекта хозяйствования, результатом его неэффективной ценовой, инвестиционной и финансовой политики.

По мнению Скворцова М.М., банкротство означает финансовую несостоятельность предприятия, проявляющаяся в превышении расходов на производство продукции над выручкой от ее реализации [9, с. 158].

За Шморгуном Н.П. банкротство (финансовый крах) — это документально подтвержденная неспособность субъекта хозяйствования платить по своим обязательствам и финансировать основную текущую деятельность в связи с отсутствием средств. Такое состояние предприятия, по мнению автора, свидетельствует об ухудшении всех показателей, определяющих его финансовую устойчивость [12, с. 88].

Итак, банкротство является сложным процессом, его можно охарактеризовать с разных сторон — юридической, управленческой, организационной, финансовой и тому подобное. Именно поэтому были сгруппированы основные подходы к определению понятия банкротства в юридическом и экономическом аспектах, которые представлены в Приложении 1.

В Приложении 1 приведены определения, которые наиболее точно и глубоко характеризуют понятие банкротства и лучше всего отражают его сущность. В целом можно констатировать — процедура банкротства является конечной стадией неудачного функционирования предприятия.

Разные взгляды также возникают у различных авторов [1; 9; 12] относительно выделения основных видов банкротства. Так, Шморгун Н.П. [12] выделяет среди основных видов банкротства только три вида, а именно — случайное, умышленно, неосторожное.

Случайное банкротство является следствием чрезвычайных обстоятельств (стихийные бедствия, военные действия, политическая нестабильность, экономический кризис (общий спад производства, банкротство должников и т.д.)

Умышленное банкротство – результат специального сокрытия собственного имущества с целью неуплаты долгов кредиторам

Неосторожное банкротство – результат неэффективной работы, проведение рискованных операций

Итак, скрытое банкротство возникает в случае умышленного сокрытия факта стойкой финансовой несостоятельности предприятия и связанного с этим представления недостоверной информации кредиторам, государственным органам, другим заинтересованным лицам; а преднамеренное банкротство — это сознательное доведение предприятия до устойчивой финансовой несостоятельности. Также, автор рассматривает фиктивное банкротство как результат сознательного распространения предприятием информации о своей финансовой несостоятельности, чтобы уклониться от оплаты обязательств [1, с. 200].

Подольская Е.Я. различает следующие виды банкротства предприятий: реальное, фиктивное, техническое, умышленное, которые приведены ниже на рис. 1.1 [9, с. 159].

Рис. 1.1. Виды банкротства предприятия

Таким образом, проанализировав возможные виды банкротства предприятий, приводимые различными авторами, можно прийти к выводу, что вид банкротства напрямую зависит от истинной причины его возникновения, и соответственно к ней и идентифицируется тот или иной вид банкротства. Определение вида банкротства является важным не только для его экономической оценки. [4].

Особого внимания требует детальное изучение причин возникновения банкротства, что в свою очередь, помогло бы в разработке конкретных путей недопущения банкротства. Это является крайне необходимым, особенно в современных условиях, поскольку на сегодня большинство предприятий характеризуется почти одинаковым кругом проблем. Среди последних наиболее распространенными являются: изменение экономической среды, в котором они существуют; потеря традиционных рынков сбыта собственной продукции; изменение системы планирования, которая приводит к нарушению ритмичности производственной деятельности; нестабильность правового поля.

В условиях рыночной экономики предприятия постоянно находятся под воздействием неблагоприятных внутренних и внешних факторов, которые могут привести к недостаточности активов в ликвидной форме и банкротства [1].

Все авторы, которые рассматривали вопросы банкротства предприятий, разделяют факторы (причины) возникновения банкротства на внешние (экзогенные) и внутренние (эндогенные). После проведения сравнительного анализа по определению основных факторов банкротства, выделяют современные авторы [1; 5; 9-10; 12], все они были сгруппированы в Приложении 2.

Итак, как видим из Приложения 2, как внешних, так и внутренних факторов, приводящих к возникновению банкротства предприятия, очень много, поэтому, по мнению автора, их следует объединить в указанные ниже группы. Внешние причины возникновения банкротства можно объединить в такие группы факторов как: экономические, политические, демографические, природные. По внутренним причинам возникновения банкротства, наиболее целесообразным автор считает их следующая группировка: производственные факторы, факторы управления, планирования, организации и контроля.

1.2. Особенности финансового состояния на разных стадиях банкротства и методы обеспечения финансовой устойчивости

Финансовая устойчивость предприятия – главный компонент общей устойчивости, который отражает такое состояние и структуру финансовых ресурсов предприятия, их распределение и использование, способность выполнять свои обязательства и обеспечивать расширенный развитие предприятия на основе роста прибыли и капитала без усиления зависимости от внешних источников финансирования (т. е. при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска) [3].

В условиях внешней нестабильности развития, большое значение приобретает анализ того, как осуществляется управление финансовой устойчивостью предприятия. От правильного выбора модели зависит как управление финансовым обеспечением компании или предприятия, так и финансовая стабилизация на макро — и микроэкономическом уровне и экономическая независимость в целом.

Тенденции развития экономической экономики в наше время требуют обратить внимание каждого владельца на финансовые показатели развития своего предприятия для достижения его финансовой устойчивости и отвода угрозы банкротства. Особенно остро данный вопрос стоит перед российскими организациями, ведь обеспечение финансовой устойчивости каждого предприятия, для этого государства, это проблема номер один.

Первоочередными задачами управления являются разработка специальных методов, обеспечивающих устойчивое финансовое состояние предприятия и отведут угрозу банкротства. Эти методы необходимы не только для предприятий, находящихся в кризисном состоянии, но и для других предприятий, поскольку они позволяют выявить и обезвредить на разных стадиях негативные факторы развития предприятия. Одним из наиболее радикальных методов является политика антикризисного управления, которая предусматривает диагностику банкротства, выявления факторов, влияющих на кризисное развитие и разработку антикризисных механизмов управления финансами, определение масштабов кризисного состояния предприятия, внедрение внутренних механизмов финансовой стабилизации выбор эффективных форм санации, а также финансовой стабильности, выбор эффективных форм санации, а также финансовое обеспечение ликвидационных процедур при банкротстве предприятий. То есть основной целью этой системы является восстановление платежеспособности предприятия, укрепления его финансовой устойчивости и предотвращения угрозы банкротства [1].

На сегодняшний день в России состояние многих предприятий находится на грани банкротства. Причины этого – рост инфляции, нестабильная государственная налоговая и кредитная политика и много других факторов. Устойчивость, сама по себе, зависит от финансового потенциала, который в свою очередь, определяется объемом собственных, а также заемных средств и привлеченных ресурсов, которыми предприятие имеет возможность распоряжаться.

Перечень причин, обусловливающих несоответствие должному уровню финансовой устойчивости, могут быть разными, но некоторые можно классифицировать на: текущие и стратегические.

К текущим причинам следует отнести все те, которые влияют на уровень финансовой устойчивости предприятия. К стратегическим причинам относятся те, которые влияют на достижение должного уровня финансовой устойчивости: ошибки в стратегии управления, в политике финансирования и тому подобное.

Обеспечение финансовой устойчивости предприятий в России возможно за счет проведения следующих мероприятий:

1) осуществить глубокий анализ финансового состояния предприятия и определить перспективы его дальнейшей деятельности;

2) выявить и ликвидировать возможные расходы и убытки на предприятии, их причины и перестроить организационную структуру таким образом, чтобы предприятие могло получить максимальную прибыль;

3) обосновать внедрение новых технологий, выбор вариантов размещения производственных мощностей, ввести новые инвестиционные проекты;

4) оценить реальные возможности предприятия, учитывая качество продукции, ее стоимость, конкурентоспособность на рынках сбыта.

Устойчивость финансового состояния предприятия может быть обеспечена при условии постоянной реализации и получения выручки, достаточной по объему, чтобы выполнить свои обязательства. Одновременно для развития предприятия необходимо, чтобы после совершения всех расчетов и обязательств у него оставался такой уровень прибыли, который бы обеспечил конкурентоспособного производства [6].

Определение границ финансово-экономической устойчивости любого предприятия, относится к числу наиболее важных экономических проблем, финансовая нестабильность предприятия может привести к неплатежеспособности и отсутствию у него средств для дальнейшего финансово-экономического развития [2].

Факторами обеспечения финансовой устойчивости современного предприятия является не только его внутренний потенциал, направленный на достижение целей экономического развития, но и внешние экономические условия, которые значительно влияют на производительную силу (эффективность) финансово-экономического потенциала любого субъекта экономики. С точки зрения динамичности финансово-экономическому устойчивости современного субъекта хозяйствования, ее оценивание на основе только количественных показателей не является адекватным условиям реальной экономики [4].

Перспективы развития и обеспечения устойчивого финансового состояния предприятий заключаются не только в принятии соответствующих решений относительно изменения характера деятельности предприятия, связанных с макро — и микросредой, но и корректировкой указанных тактических и стратегических целей на предприятии и их эффективным выполнением.

В современном представлении оценка платежеспособности – это система знаний, которые связаны с исследованием платежеспособности, тенденций развития объекта исследования, факторов создающих основу для принятия управленческих решений в организации [12, с.64].

Оценка уровня платежеспособности организации необходима для осуществления:

− прогнозирования финансового состояния организации;

− своевременного погашения обязательств перед государством, поставщиками, работниками, акционерами;

− повышения доверия партнеров и инвесторов к осуществлению совместной деятельности;

− полного погашения кредитов и оценки эффективности их использования [4, с.56].

Основная цель оценки платежеспособности заключается в своевременном определении и устранении недостатков в финансовой деятельности организации [48, с.52].

С целью определения платежеспособности организации рассчитывают следующие коэффициенты:

− коэффициент общей платежеспособности (КОП):

где АНМ − нематериальные активы;

ОС − основные средства;

ПЗ − производственные запасы;

ПНЗ − незавершенное производство;

ГП − готовая продукция;

ЗС − заемные средства.

Коэффициент общей платежеспособности представляет общую оценку платежеспособности, а также показывает, как заемные средства обеспечены материальными средствами организации [19, с.272].

Нормальное значение коэффициента концентрации заемного капитала ККЗК>0,5;

− коэффициент задолженности (КЗД):

Коэффициент задолженности показывает соотношение между общей суммой долговых обязательств организации и его собственным капиталом.

Основным признаком ликвидности служит формальное превышение стоимости оборотных активов над краткосрочными пассивами. Чем больше это превышение, тем благоприятнее финансовое состояние организации с позиции ликвидности.

Абсолютный показатель оценки ликвидности организации – это чистые оборотные активы, которые показывают величину оборотных активов, остающихся у организации после погашения при их помощи всех краткосрочных обязательств:

ЧОА = ОА – КО

где ЧОА − чистые оборотные активы;

О А − оборотные активы;

К О − краткосрочные обязательства.

Нормальное значение абсолютного показателя ЧОА˃0.

Относительные показатели оценки ликвидности − это финансовые коэффициенты ликвидности:

− коэффициент абсолютной ликвидности (КАЛ):

где КФВ – краткосрочные финансовые вложения;

Коэффициент абсолютной ликвидности показывает способность организации в срочном порядке погашать краткосрочные обязательства денежными средствами и определяющийся как соотношение общих величин денежных средств и краткосрочных обязательств. Нормальное значение коэффициента абсолютной ликвидности КАЛ>0,3.

− коэффициент быстрой ликвидности (КБЛ):

где КДЗ − краткосрочная дебиторская задолженность.

Коэффициент быстрой ликвидности показывает, как организация может погасить текущие обязательства при помощи денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, если положение станет сложным, при этом исходят из предположения, что товарно-материальные запасы не имеют ликвидационной стоимости. Нормальное значение коэффициента быстрой ликвидности КБЛ>0,8.

− коэффициент средней ликвидности (КСЛ):

где З − запасы.

Коэффициент средней ликвидности отражает обеспеченность краткосрочных обязательств организации его денежными средствами, краткосрочными финансовыми вложениями, краткосрочной дебиторской задолженностью и запасами. Нормальное значение − КСЛ>1,2.

− коэффициент текущей ликвидности (КТЛ):

Коэффициент текущей ликвидности показывает возможность оборотных активов превращаться за короткий срок в ликвидные средства, способные погашать неотложные долги, и определяющийся как разница между общими величинами оборотных активов и краткосрочных обязательств [11, с.27].

Коэффициент обеспеченности собственными средствами показывает достаточность собственных оборотных средств у организации, которые необходимы для финансовой устойчивости. Рекомендуемое ограничение больше 0,1:

где СК − собственный капитал,

ВА − внеоборотные активы,

ОА − оборотные активы,

СОС − собственные оборотные средства.

Коэффициент Бивера (Кб) – показывает степень платежеспособности организации, как на текущий момент, так и на перспективу. Рекомендуемое ограничение Кб>0,45 − организация высоко платёжеспособна, Кб<0,17 − организация неплатежеспособна или рискует потерять платежеспособность в ближайшие один или два года. Данный коэффициент определяется следующим образом:

где Ч − чистая прибыль,

А − амортизация;

ЗК − заемный капитал (долгосрочные и краткосрочные обязательства).

Исследование платежеспособности организации выступает основной частью механизма управления финансами организации, определения направлений снижения расходов, обеспечения ее эффективного развития. Анализ и оценка платежеспособности позволяет определить эффективность управления финансовыми ресурсами организации. Для организации необходимо платежеспособное состояние, которое позволяет эффективно развиваться, привлекать инвестиции и кредитные средства.

1.3. Отечественные и зарубежные методики оценки вероятности банкротства

Практический инструментарий диагностики или прогнозирования вероятности наступления банкротства занимает определенное место в структуре антикризисного управления предприятием. В современной теории и практике антикризисного управления выделяют основные подсистемы, составляющие его систему. Исходной является подсистема диагностики. Экономическая диагностика является специфической функцией антикризисного управления, поскольку это отправной пункт для прогноза будущего состояния предприятия и альтернатив его дальнейшего развития. Диагностика есть средство получения достоверной качественной информации о текущем состоянии предприятия и является основой для введения в действие определенных мер по преодолению кризисных явлений.

Диагностика – это в то же время и оценка состояния текущего финансового учета и отчетности, база для выдвижения гипотез о закономерностях и возможном неустойчивом финансово-экономическое положение. В первую очередь, она позволяет выявлять причинно-следственные связи в менеджменте предприятия и создает возможность переходить к построению стратегий функционирования и развития предприятия как основы его устойчивого положения на рынке, осуществляя при этом предупреждение его банкротства. В целом целью диагностики в антикризисном управлении является своевременное распознавание признаков и природы кризиса, а также локализация нежелательных его воздействий [1, с. 146-147]. Вместе с тем, понятие «диагностика» является достаточно широким, в антикризисном управлении принято различать следующие его виды: экспресс-диагностика, фундаментальная диагностика, диагностика отдельных составляющих экономической системы (предприятия). Можно утверждать, что диагностика представляет собой способ распознавания состояния социально-экономической системы (предприятия) посредством реализации комплекса исследовательских процедур и выявления в них слабых звеньев и узких мест [1, с. 147]. На каждом этапе диагностики выполняются специфические функции и задачи, в том числе диагностика вероятности наступления банкротства как нежелательной стадии развития предприятия.

Как уже отмечалось, на сегодня разработано и предложено значительное количество моделей диагностики вероятности наступления банкротства. Их существенное количество и отличительные аналитические возможности вызывают необходимость их классификации. Наиболее общая классификация предусматривает два основных подхода к оценке вероятности банкротства – количественные и качественные методы. Распространенными количественными методами являются регрессионные модели прогнозирования вероятности наступления кризисов и банкротства, а также комплексные методики коэффициентного анализа финансового состояния предприятия.

Кроме количественных методов диагностики, выделяют еще одну группу – так называемые качественные методы. Они являются своего рода альтернативой количественным моделям и, порой, могут показывать даже лучшие результаты. Сущность качественного подхода состоит в выделении ряда признаков в деятельности предприятия, которые дают основания утверждать о вероятности наступления кризиса и, как следствие, опасности в деятельности предприятия. Причем, такие признаки являются типичными, то есть их действие, с некоторыми оговорками, распространяется на все предприятия независимо от вида деятельности и организационно-правовой формы. Таким образом, проанализировав наличие или же отсутствие определенных признаков на предприятии, можно делать выводы о возможности наступления кризиса в будущем. Каждый из подходов представлен значительной группой моделей диагностики.

Стоит заметить, что определенная ограниченность таких моделей, возможность их адекватного применения только в отношении определенной группы предприятий с определенными характеристиками, создает условия для развития других моделей и методов, что подтверждает проведенный анализ профессиональной литературы. Кроме того, на развитие моделей диагностики вероятности банкротства значительно влияют факторы внешней среды, условия хозяйствования, стратегическая цель предприятия, появление новых механизмов выживания предприятий в условиях высококонкурентной среды. Это свидетельствует резкое повышение уровня сложности социально-экономических систем в современных условиях, что отражается на требованиях к качеству и эффективности их менеджмента. Анализ опубликованных материалов относительно условий корректного применения моделей диагностики вероятности наступления банкротства [2, 4, 6-12, 14] и результаты собственных исследований дают возможность выделить следующие актуальные аспекты, которые следует учитывать при выборе модели диагностики вероятности банкротства:

− стадию жизненного цикла предприятия;

− отраслевые особенности функционирования предприятия;

− возможность проводить сравнение критических показателей (индикаторов банкротства) в динамике;

− ограничения хозяйственного и налогового законодательства;

− оценку как текущего состояния предприятия, так и его перспектив;

− учет характера экономических процессов как слабо формализованных процессов;

− учет особенностей развития экономических процессов в определенной отрасли; − интересы заинтересованных сторон, в т. ч. инвесторов, владельцев и тому подобное.

Все перечисленные факторы указывают на увеличение вероятности кризисных ситуаций на современных предприятиях, что актуализирует задачу повышения эффективности антикризисной деятельности на предприятии и приводит к необходимости классификации существующих моделей диагностики вероятности наступления банкротства. На основе изучения профессиональной литературы и собственных исследований предложим классификацию моделей, исходя из их методико-методологических принципов (Приложение 3).

Модели с использованием финансовых коэффициентов основываются на определенной системе показателей, которые характеризуют результаты финансово-хозяйственной деятельности предприятий. Наиболее известной из них является модель Бивера, которую предложил известный финансовый аналитик Уильям Бивер. Его пятифакторная модель включает следующие показатели:

− рентабельность активов;

− коэффициент текущей ликвидности;

− доля чистого оборотного капитала в активах;

− удельный вес привлеченных средств в пассивах;

− соотношение суммы чистой прибыли и амортизации к привлеченных средств (коэффициент Бивера).

Особенности конструкции данной модели заключаются в отсутствии весовых коэффициентов, а также возможности определения угрозы банкротства за пять лет. Для всех коэффициентов определены три группы показателей, величины которых при сравнении с нормативными дают основания утверждать о вероятности банкротства за год, за пять лет или подтверждать благополучность компании. Преимуществами такой модели являются использование показателя рентабельности активов и вынесение суждения о сроках наступления банкротства компании. Из недостатков следует назвать: отсутствие итогового коэффициента; невозможность использования в отечественных условиях (без адаптационных процедур); сложность интерпретации итогового значения; зависимость точности расчетов от качества исходной информации.

Модели с использованием агрегированных показателей – это балансовые модели оценки финансовой устойчивости предприятия, которые базируются на определении статистических показателей. Примером такой модели является модель определения ликвидности баланса. Она предусматривает агрегирование показателей статей баланса по ликвидности для активов и срочности погашения обязательств для пассивов баланса предприятия. К преимуществам таких моделей относится их простота, доступность и высокая степень достоверности. Модели являются вполне приемлемыми для экспресс-диагностики, в то время как для глубокого анализа они не являются достаточно эффективными.

Модели дискриминантного анализа является едва ли не наиболее популярными среди других методов диагностики. Эта группа представлена наибольшим количеством моделей. Все они основываются на такой последовательности построения:

1) исследование эмпирических данных о прошлое и текущее финансовое состояние определенной совокупности предприятий, которые успешно работают или находятся в состоянии банкротства;

2) выбор основных показателей деятельности предприятия, формируют представление о будущем развитии компании;

3) определение степени влияния каждого из выбранных показателей на вероятность банкротства фирмы;

4) формирование обобщенной зависимости (формулы) расчета вероятности банкротства предприятия.

Особый вклад в процесс исследования банкротства на предприятии сделал Е. Альтман. Двухфакторная модель Альтмана — это одна из самых простых и наглядных методик прогнозирования вероятности банкротства, при использовании которой необходимо рассчитать влияние только двух показателей это: коэффициент текущей ликвидности и удельный вес заемных средств в пассивах. Формула модели Альтмана принимает вид:

Z = -0,3877 — 1,0736 * КТЛ + 0,579 * (ЗК / П)

где:КТЛ — коэффициент текущей ликвидности;

ЗК — заемный капитал;

П — пассивы.

При значении Z-0, вероятность обанкротиться=50%, при Z<0, то вероятность банкротства< 50%, при Z>0 вероятность наступления банкротства высокая.

Формула расчета пятифакторной модели Е. Альтмана имеет вид:

Z = 1,2 * Х1 + 1,4 * Х2 + 3,3 * Х3 + 0,6 * Х4 + Х5

где:X1 = оборотный капитал к сумме активов предприятия. Показатель оценивает сумму чистых ликвидных активов компании по отношению к совокупным активам;

X2 = не распределенная прибыль к сумме активов предприятия, отражает уровень финансового рычага компании;

X3 = прибыль до налогообложения к общей стоимости активов. Показатель отражает эффективность операционной деятельности компании.

X4 = рыночная стоимость собственного капитала / бухгалтерская (балансовая) стоимость всех обязательств;

Х5 = объем продаж к общей величине активов предприятия характеризует рентабельность активов предприятия.

В результате подсчета Z — показателя для конкретного предприятия делается заключение:

– если Z <1,81 — вероятность банкротства составляет от 80 до 100%;

– если 2,77<=Z<1,81-средняя вероятность краха компании от 35 до 50 %

– если 2,99 <Z <2,77 — вероятность банкротства невелика от 15 до 20%;

– если Z>3 — ситуация на предприятии стабильна, риск неплатежеспособности в течение ближайших двух лет крайне мал.

Преимуществами модели исследователи признают: простоту и возможность применения при ограниченной информации; сопоставимость показателей; возможность разделения анализируемых компаний на потенциальных банкротов и не банкротов; высокая точность расчетов. Но кроме преимуществ, модели присущи и следующие недостатки: невозможность использования в отечественных условиях (без адаптационных процедур); сложность интерпретации итогового значения; зависимость точности расчетов от исходной информации; ограниченность сферы применения (только для корпоративных предприятий, акции которых свободно обращаются на фондовых рынках); использует данные прошлых периодов; не учитывает показателей рентабельности. Отметим, что модель подтверждает свою эффективность (точность прогноза) и до сих пор при условии соблюдения корректности применения. Так расчет вероятности наступления банкротства, что базировался на данных иранских компаний за четырехгодичный период с 2007 по 2011 годы, показал более точный прогноз именно при применении модели Альтмана [15]. Подобной по принципам построения и сферой использования является модель британских ученых Р.Таффлера и Г.Тишоу и другие.

Дж. Таффлер и Г. Тишоуразработали четырехфакторная модель оценки платежеспособности:

Z = 0,53A + 0,13B + 0,18C + 0,16D

где A = Операционная прибыль /Краткосрочные обязательства;

B = Оборотные активы /Общая сумма обязательств;

С = Краткосрочные обязательства /Общая стоимость активов;

D = Выручка от реализации /Общая стоимость активов.

При Z > 0,3 уровеньфинансового состояния считается высоким, а вероятность банкротства невелика. При Z <0,3 уровень финансового состояния считается низким, а вероятность банкротства – высокой.Но для модели Дж. Таффлера и Г. Тишоу вопрос надежности весовых коэффициентов дляоценки финансового состояния в условиях отечественной экономики остается открытым.

Модель Спрингейта была построена в 1978 году с помощью пошагового дискриминантного анализа методом, который разработал Эдуард И. Альтман. В процессе создания модели из 19 финансовых коэффициентов в окончательном варианте осталось только 4:

Z = 1,03 A+3,07 B+0,66 C+0,4 D

где А = Рабочий капитал /Общая стоимость активов;

В = Прибыль до уплаты налогов ипроцентов/ Общая стоимость активов;

С = Прибыль до уплаты налогов /Краткосрочные обязательства;

D = Объем продаж /Общая стоимость активов.

Если Z<0,862, то предприятие является потенциальным банкротом. Модель Спрингейта более объективно отражает финансовое состояние. Это объясняется тем, что Альтман выводил дискриминантную функцию по показателям предприятий 50-60-х годов, к тому же она ориентирована на использование для крупных компаний и корпораций, а модель Спрингейта не накладывает таких ограничений, и разработана она чуть позже с учетом и устранением определенных недостатков модели Альтмана.

Модель R предложена учеными государственной экономической академии г. Иркутск и представлена четырехфакторной моделью прогноза риска банкротства [6]:

R = 0,838 X1 + X2 + 0,054 X3 + 0,63 X4

где X1 — текущие активы / валюта баланса;

X2 — чистая прибыль / собственный капитал;

X3 — чистый доход /валюта баланса;

X4 — чистая прибыль / суммарные затраты.

Если R<0, то вероятность банкротства максимальная и равна 90-100%; если 0<R<0,18 — вероятность высокая, равна 60-80%; если 0,18<R<0,32 — вероятность средняя, равна 35-50%; если 0,32<R<0,42 — вероятность низкая, составляет 15-20%; если R>0,42 — вероятность минимальная, до 10%.

Среди моделей с использованием бальных оценок довольно известной является модель Аргенти. В некоторых классификациях ее относят к балльной или рейтинговой. Модель Аргенти или A-score характеризует, в первую очередь, управленческий кризис, который может повлечь банкротство компании. Определение вероятности банкротства компании при использовании этой модели предполагает, что:

− процесс, что приводит к банкротству, уже идет;

− этот процесс продлится несколько лет;

− процесс может быть разделен на три составляющие: симптомы, недостатки, ошибки.

Аргенти выделил три составляющие процесса, что ведет к банкротству компании, – недостатки, ошибки и симптомы. Относительно недостатков, то практически все компании, которым угрожает банкротство, в течение нескольких лет имеют недостатки, очевидные задолго до фактической несостоятельности. Вследствие накопления ошибок предприятие может совершить фатальную ошибку, ведущую к банкротству (автор модели исходит из того, что организации, не имеющие недостатков, не совершают ошибок). В симптомах проявляются совершенные компанией ошибки. На приближение неплатежеспособности указывают: ухудшение финансовых показателей, дефицит наличности.

При тестировании показателям необходимо присваивать одно из двух значений – или «да» или «нет». Каждый фактор стадии оценивается в баллах, после чего суммированием всех баллов рассчитывается агрегированный показатель – А-счет. Промежуточные значения недопустимы, то есть необходимо оценить каждую позицию с точки зрения того, согласен ли исследователь с приведенным суждением, или нет. Максимально возможный А-счет 100 баллов. Если предприятие набирает по всем группам до 25 баллов («проходной балл»), то фирма устойчива, если больше – в ближайшее время фирме грозит банкротство. Чем больше баллов набрано, тем хуже.

Основным преимуществом модели Аргенти можно выделить учет нефинансовых показателей и рисков компании, таких как: проблемы в руководстве, отсутствие бюджетного контроля, медленная реакция на изменение рыночных условий и другие. К недостаткам модели можно отнести: субъективизм выставления оценок; отсутствие итогового коэффициента; отсутствие использования количественных данных о финансовом состоянии предприятия.

Методы стратегического анализа, в частности SWOT-анализ, также обладают значительным потенциалом в диагностировании вероятности наступления банкротства, поскольку на основе экспертного мнения формулируются преимущества и недостатки в деятельности предприятия, а также определяются возможности и угрозы внешней среды.

Неформальные модели используют систему неформальных критериев в форме тестов, которые требуют однозначных ответов.

В последнее время значительное распространение приобрели нечеткие модели или искусственные интеллектуальные системы прогнозирования вероятности банкротства предприятий. И.В. Чибисов выделяет две основные группы таких моделей: 1) диагностические экспертные системы; 2) системы нейросетевых вычислений. Диагностические экспертные системы предназначены для выявления причин, вызвавших неудовлетворительное состояние предприятия. Такие системы позволяют моделировать механизм мышления человека относительно решения задач в соответствующей предметной области. Кроме вычислений, экспертные системы формируют выводы, основываясь на имеющейся у них информации, основываясь на эвристических подходах к получению результатов. Искусственные нейронные сети представляют собой новую и весьма перспективную вычислительную технологию, дающую новые подходы к исследованию динамических задач в финансовой области. Первоначально нейронные сети открыли новые возможности в области распознавания образов, затем к этому прибавились статистические и основанные на методах искусственного интеллекта средства поддержки принятия решений и решения задач в сфере финансов, в том числе для диагностики банкротства предприятия [14].

Важно также выделить группу методов, предполагающих сочетание моделей, которые разные по методико-методологическими подходами. Например, применение матриц финансового равновесия базируется на использовании специальных обобщающих показателей: результата хозяйственной деятельности, результата финансовой деятельности; результата хозяйственно-финансовой деятельности. В то же время интерпретация их результатов базируется на определении соответствующего квадранта матрицы, что является элементом стратегического анализа.

Конечно, что проведенный анализ не является исчерпывающим, однако он демонстрирует суть, преимущества и недостатки наиболее применяемых моделей.

Сложность протекания социально-экономических процессов, значительный и в большинстве случаев сложно прогнозируемое влияние внешней среды на функционирование и развитие предприятий обусловливает повышенное внимание менеджмента предприятия к кризисным явлениям, частота появления которых значительно увеличивается. При таких условиях диагностика кризисных явлений приобретает все большее значение и вес в системе антикризисного управления, в том числе и модели вероятности наступления банкротства. Каждая модель применяется при определенных условиях и обладает определенными аналитическими возможностями. Объективные условия актуализации задачи повышения эффективности антикризисной деятельности на предприятии приводят к необходимости классификации существующих моделей диагностики вероятности наступления банкротства. Предложено выделить следующие основные группы моделей: модели, основанные на использовании финансовых коэффициентов, агрегированных показателей, модели дискриминантного анализа, модели с использованием бальных оценок, методы стратегического анализа, неформальные модели, искусственные интеллектуальные системы и сочетание моделей.

В заключении 1 главы можно сделать следующий вывод. Сегодня существует значительное количество причин, которые могут спровоцировать возникновение банкротства предприятия. Под банкротством субъекта хозяйствования понимается его неспособность финансировать текущую операционную деятельность и погасить срочные обязательства. Банкротство является следствием разбалансированности экономического механизма воспроизводства капитала субъекта хозяйствования, результатом его неэффективной ценовой, инвестиционной и финансовой политики.

В сегодняшних условиях для эффективного функционирования на рынке необходимо управлять влиянием факторов не только внутренних, но и внешних.

Факторами обеспечения финансовой устойчивости современного предприятия является не только его внутренний потенциал, направленный на достижение целей экономического развития, но и внешние экономические условия, которые значительно влияют на производительную силу (эффективность) финансово-экономического потенциала любого субъекта экономики. С точки зрения динамичности финансово-экономическому устойчивости современного субъекта хозяйствования, ее оценивание на основе только количественных показателей не является адекватным условиям реальной экономики

Исследование платежеспособности организации выступает основной частью механизма управления финансами организации, определения направлений снижения расходов, обеспечения ее эффективного развития. Анализ и оценка платежеспособности позволяет определить эффективность управления финансовыми ресурсами организации. Для организации необходимо платежеспособное состояние, которое позволяет эффективно развиваться, привлекать инвестиции и кредитные средства.

Следует отметить, что исходя из вышеуказанного, прогнозирование банкротства становится первоочередной необходимостью, что даст возможность выявить основные проблемы и недостатки в работе предприятия, а также учесть влияние различных внешних факторов, и в результате спрогнозировать вероятность банкротства и принять меры для его избежания.

1 2