1 2

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ И ДИАГНОСТИКА БАНКРОТСТВА ООО «КонверсМедПроект»

2.1. Характеристика ООО «КонверсМедПроект».

Российская компания ООО «КонверсМедПроект» специализируется на производстве и продаже широкого спектра постельных принадлежностей под маркой «КонверсМедПроект» . Отличительными признаками продукции являются высокое качество и конкурентоспособная цена.

В настоящее время ассортимент компании содержит более 950 наименований: от подушек, матрасов и одеял всевозможных размеров и расцветок, с различными наполнителями, до комплектов постельного белья, продукции для детей и подростков. Этот ассортимент представлен во всех ценовых сегментах и способен удовлетворить запросы покупателей с разным бюджетом.

Вся предлагаемая ООО «КонверсМедПроект» продукция прошла соответствующую сертификацию и отвечает самым высоким требованиям безопасности. Наличие собственного производства и квалифицированных сотрудников с более чем 15 летним стажем работы в этой области, строгое соблюдение технологии, гарантирует постоянный и непосредственный контроль качества продукции, своевременное обновление ассортимента.

Компания ООО «КонверсМедПроект» основана в 2005 году.

В компании работает до 100 человек.

ООО «КонверсМедПроект» зарегистрирована по адресу Москва г, Славянская площадь, дом 2/5/4, строение 3,109074. Генеральный директор организации ООО «КонверсМедПроект» Кочергин Юрий Викторович. Основным видом деятельности компании является торговля оптовая неспециализированная. Размер уставного капитала 11 000 руб.

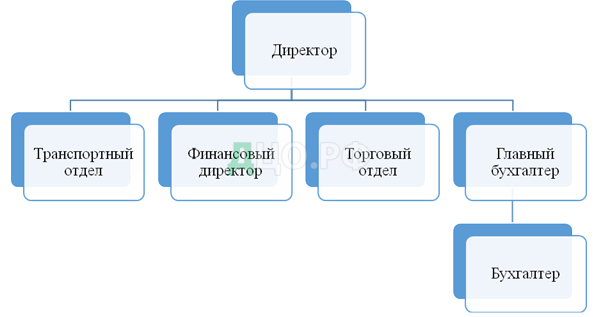

На данном предприятии используется линейная организационная структура управления. Это наиболее распространенный тип иерархической структуры (рисунок 2.1).

Данная структура эффективнее тем, что в ней меньше уровней иерархии, уже профиль работ и стабильнее частота проведения решений. Следовательно, чем больше предприятие, тем больше уровней иерархии и тем больше время для принятия какого- либо решения.

В ООО «КонверсМедПроект» во главе предприятия находится физическое лицо, которому подчиняется главный бухгалтер – один человек, в свою очередь ему подчиняются бухгалтер, двое менеджеров и один главный механик.

Директор осуществляет единоличное руководство подчиненными ему нижестоящими руководителями, а нижестоящие руководители подчиняются только одному лицу- своему непосредственному вышестоящему руководителю.

В структуру аппарата управления входят два отдела – это управленческий отдел и торговый отдел.

Общая сумма активов сократилась на 6,2%, или на 51 тыс. руб. Это произошло за счет снижения запасов на 191 тыс. руб., или на 35,63%, а также снижения основных средств на 50 тыс. руб., или на 19,92%. При этом произошло увеличение денежных средств на 190 тыс. руб., или в 6 раз. Динамика активов ООО «КонверсМедПроект» предоставлена на рис. 2.2

Рис. 2.2 Динамика активов ООО «КонверсМедПроект»

В структура активов ООО «КонверсМедПроект» существенных изменений не произошло. Основной удельный вес занимали запасы, доля которых в общей сумме активов снизилась на 20,46% и в 2016 году составила 44,75%. Чуть больше четверти активов в 2017 году занимали основные средства, доля которых также сократилась на 4,47%. При этом доля денежных средств увеличилась практически на 25% и составила 29,18%.

Снижение ресурсной базы на 51 тыс. руб., или на 6,2% обусловлена снижением кредиторской задолженности на 119 тыс. руб., или на 37,19%, а также прочих обязательств на 5 тыс. руб., или на 7,69%. При этом нераспределенная прибыль увеличилась на 73 тыс. руб., или на 17,14%. Динамика ресурсной базы ООО «КонверсМедПроект» предоставлена на рис . 2.3.

Рис. 2.2 Динамика пассивов ООО «КонверсМедПроект»

В структуре пассивов существенных изменений не произошло. Больше половины ресурсной базы занимала нераспределенная прибыль, доля которой увеличилась на 12,9% и составила 64,72%. Также произошло увеличение и доли уставного капитала на 0,09%, таким образом, в конце 2016 года она составила 1,43%. При этом по заемным средствам отмечается снижение удельного веса. Так, доля кредиторской задолженности снизилась на 12,86% в общей сумма пассивов, а доля прочих обязательств – на 0,13%.

Общая сумма выручки от реализации увеличилась на 533 тыс. руб., или на 17,23%. При этом себестоимость продаж увеличилась на 274 тыс. руб., или на 12,16%. Превышение темпов роста выручки над темпами роста себестоимости свидетельствует об увеличении эффективности деятельности организации.

Валовая прибыль увеличилась на 259 тыс. руб., или на 30,83%, прибыль от продаж – на 22 тыс. руб., или на 23,91%, а чистая прибыль – на 27 тыс. руб., или на 58,7%.

Таким образом, анализ экономической деятельности ООО «КонверсМедПроект» показал, что эффективность деятельности организации в целом увеличивается: увеличиваются объемы выручки, наблюдается рост фондоотдачи, увеличивается оборачиваемость капитала, и показатели рентабельности. Тем не менее, есть и негативные моменты в деятельности организации, в частности, снижается общий объем активов организации.

2.2. Анализ ликвидности и платежеспособности ООО «КонверсМедПроект»

Актуальность оценки показателей платежеспособности заключается в разработке системы экономического управления. При грамотном подходе к управлению платежеспособностью организация получает больше прибыли.

Проведем расчет коэффициентов, которые позволяют исследовать платежеспособность ООО «КонверсМедПроект» в 2016-2017гг. (таблица 2.1).

Таблица 2.1 – Финансовые коэффициенты, позволяющие исследовать платежеспособность ООО «КонверсМедПроект» в 2016-2017гг.

Согласно данным таблицы 2.1 можно отметить, что коэффициент общей платежеспособности в 2017г. по сравнению с 2016г. увеличился на 4,8% В 2016-2017гг. значение коэффициента больше минимального рекомендуемого ограничения, поэтому ООО «КонверсМедПроект» является платежеспособной организацией.

Коэффициент финансовой независимости в 2017г. по сравнению с 2016г. увеличился на 81,9% и соответствует рекомендуемому ограничению, что свидетельствует о возможности ООО «КонверсМедПроект» погасить заемные средства при помощи собственных средств, которые имеются в достаточном количестве у организации.

Коэффициент концентрации заемного капитала в 2017г. по сравнению с 2016г. уменьшился на 13%, значение коэффициента находится в пределах ограничения, что положительно характеризует деятельность организации, а также говорит о том, что в 2017 году 33,9% заемных средств приходится на валюту баланса. Это положительно характеризует финансовое положение ООО «КонверсМедПроект».

Коэффициент задолженности показывает, что на 1 руб. собственных средств приходится 0,88 руб. заемных средств в 2016 году и 0,51 руб. заемных средств в 2017 году, и значение коэффициента соответствует рекомендуемому ограничению. Также наблюдается положительная тенденция уменьшения данного показателя в динамике.

Коэффициент инвестирования в 2017г. по сравнению с 2016г. увеличился на 79,6%, а также соответствует рекомендуемому ограничению, следовательно, можно говорить о платежеспособности ООО «КонверсМедПроект».

Значения коэффициента восстановления в 2017гг. больше 1 и имеет тенденцию роста, следовательно, ООО «КонверсМедПроект» способно восстановить платежеспособность в течение 6 месяцев. В 2016 году была ситуация иная: значение коэффициента восстановления был ниже 1, что не свидетельствует об абсолютной возможности восстановления платежеспособности в течение 6 месяцев

Коэффициент утраты платежеспособности в 2017гг. больше 1, что свидетельствует о возможности не утратить платежеспособность в ближайшие три месяца. Тем не менее, в 2016 году коэффициент утраты платежеспособности был ниже 1, что свидетельствовало о вероятности утраты платежеспособности в течение 3 месяцев.

Коэффициент обеспеченности собственными средствами в 2017г. по сравнению с 2016г. увеличился на 21,06%, и соответствует рекомендуемому ограничению, что свидетельствует о достаточности собственных оборотных средств ООО «КонверсМедПроект».

Коэффициент Бивера в 2017г. по сравнению с 2016г. увеличился на 22,2%. Значение коэффициента в 2017 году соответствует рекомендуемому ограничению, это означает, что ООО «КонверсМедПроект» платежеспособное предприятие, как на текущий момент, так и на перспективу. Тем не менее, в 2016 году значение данного коэффициента не соответствовало нормативному.

Все рассмотренные коэффициенты в 2017 году соответствуют своим ограничениям, а также имеют положительную динамику как роста, так и снижения. Так, за 2016-2017гг. имеют тенденцию роста, а также соответствуют рекомендуемым ограничениям следующие коэффициенты: общей платежеспособности, финансовой независимости, инвестирования, , обеспеченности собственными средствами,– что положительно характеризует деятельность предприятия и свидетельствует о его платежеспособности. Тем не менее, в 2016 году коэффициенты восстановления, утраты платежеспособности и Бивера не соответствовали нормативным значениям, но в 2017 году наблюдалась положительная динамика данных показателей, что свидетельствовало об улучшении платежеспособности организации.

Коэффициент концентрации заемного капитала и коэффициент задолженности в 2016-2017гг. имеют положительную динамику уменьшения и соответствуют рекомендуемым ограничениям, что свидетельствует об уменьшении заемных средств и об увеличении платежеспособности ООО «КонверсМедПроект».

Таким образом, при помощи проведенного анализа платежеспособности и ликвидности можно сделать вывод, что в 2017г. ООО «КонверсМедПроект» может погасить все свои обязательства при помощи наиболее ликвидных активов. При этом существует положительная тенденция повышения основных коэффициентов платежеспособности. В связи с этим ООО «КонверсМедПроект» является полностью платежеспособным и может рассчитаться по всем своим обязательствам.

Следует отметить, что ООО «КонверсМедПроект» должно увеличивать ликвидность активов для продолжения эффективной деятельности. В связи с этим организация должна увеличить объемы производства, чтобы положительная тенденция сохранялась и в будущем. Это позволит увеличить количество клиентов, обслуживаемых ООО «КонверсМедПроект», а также укрепит ликвидность баланса организации.

Кроме того, ООО «КонверсМедПроект» должно увеличить затраты на подготовку квалифицированных кадров и передачу опыта высококвалифицированных сотрудников.

ООО «КонверсМедПроект» должно сконцентрировать усилия на обучении персонала, чтобы оптимизировать бизнес-процессы и наилучшим образом использовать ресурсы. Эффективные предприятия отличает способность к постоянному развитию, росту, что немыслимо без развития людей, из которых оно состоит. Выход на новый уровень эффективности возможен лишь в том случае, если увеличивается интеллектуальный вклад, который сотрудники вносят в совершенствование своего предприятия.

Проведем анализ и оценку ликвидности баланса ООО «КонверсМедПроект» при помощи показателей ликвидности и коэффициентов ликвидности.

Составим сравнительный аналитический баланс по степени ликвидности активов (таблица 2.2).

Таблица 2.2 — Сравнительный аналитический баланс ООО «КонверсМедПроект» по степени ликвидности в 2016-2017гг.

В соответствии с данными таблицы 2.2 можно отметить, платежный излишек в 2016-2017гг. не зафиксирован по всем группам активов и пассивов, что свидетельствует о неудовлетворенной структуры баланса. Так, наиболее ликвидных активов (краткосрочные финансовые вложения и денежные средства) меньше наиболее срочных обязательств (кредиторская задолженность); быстрореализуемых активов (краткосрочная дебиторская задолженность) меньше краткосрочных пассивов (краткосрочных заемных средств). Тем не менее, медленнореализуемые активы (запасы, дебиторская задолженность) больше долгосрочных пассивов (обязательств); а постоянных пассивов (собственный капитал) больше труднореализуемых активов (внеоборотные активы, за исключением финансовых вложений). В связи с выявленным платежным недостаткам по некоторым группам активов и пассивов по степени ликвидности, можно сказать, что баланс ООО «КонверсМедПроект» за 2016-2017гг. не имеет абсолютную ликвидность, об этом также подтверждают неравенства ликвидности (таблица 2.3).

Рассмотрим неравенства, которые определяют степень ликвидности баланса ООО «КонверсМедПроект» за 2016-2017гг. (таблица 2.3).

Таблица 2.3 — Оптимальные условия соотношения активов и пассивов для определения ликвидности баланса ООО «КонверсМедПроект» в 2016-2017гг.

Как видно из приведенных в таблице 2.7 неравенств, в течение двух рассматриваемых лет баланс ООО «КонверсМедПроект» не является абсолютно ликвидным, так как не выполняются все условия неравенства соотношения активов и пассивов.

В 2016-2017гг. текущая ликвидность ООО «КонверсМедПроект» также не соответствовала рекомендуемому неравенству, так как сумма денежных средств и дебиторской задолженности меньше суммы кредиторской задолженности и других краткосрочных пассивов.

Перспективная ликвидность соответствует требуемым нормативам в 2016-2017гг., так как сумма наиболее ликвидных, быстрореализуемых и медленно реализуемых активов больше величины наиболее срочных, краткосрочных и долгосрочных пассивов. Следовательно, в 2016-2017гг. можно положительно оценить перспективную ликвидность ООО «КонверсМедПроект»,

Тем не менее, снижение уровня недостатка наиболее ликвидных активов в дальнейшем создаст условия для сбалансированности структуры активов и пассивов баланса.

Расчет коэффициентов, которые помогают исследовать изменения ликвидности и платежеспособности ООО «КонверсМедПроект» в 2016-2017гг., представлен в таблице 2.4.

Таблица 2.4 – Финансовые коэффициенты, позволяющие исследовать изменения ликвидности ООО «КонверсМедПроект» в 2016-2017гг.

Проанализировав данные таблицы 2.8 можно отметить, что не все коэффициенты ликвидности соответствуют своим рекомендуемым ограничениям, что может свидетельствовать о ликвидности баланса ООО «КонверсМедПроект».

Абсолютный показатель ликвидности в 2016-2017гг. имеет положительную тенденцию роста, а также показывает величину оборотных активов, которые остаются после погашения всех краткосрочных обязательств. Рост абсолютного показателя ликвидности показывает, что ООО «КонверсМедПроект» наращивает объемы высоколиквидных средств. При этом если в 2016 году данный показатель был ниже оптимального, то в 2017 году он превышал нормативное значение, таким образом, предприятие восстановило оптимальный уровень абсолютной платежеспособности.

Коэффициент мгновенной ликвидности в 2017г. по сравнению с 2016г. увеличился на 77,1%. При этом если в 2016 году данный показатель был ниже оптимального, то в 2017 году он превышал нормативное значение, таким образом, предприятие восстановило оптимальный уровень мгновенной платежеспособности. Рост коэффициента мгновенной ликвидности показывает увеличение возможностей ООО «КонверсМедПроект» по погашению краткосрочных обязательств при помощи денежных средств. Указанный коэффициент является отражением эффективной работы финансовых менеджеров организации.

В 2017г. по сравнению с 2016г. коэффициент абсолютной ликвидности увеличился на 77,1%. Расчетные значения коэффициентов мгновенной и абсолютной ликвидности равны, так как ООО «КонверсМедПроект» не имеет краткосрочных финансовых вложений.

Коэффициент быстрой ликвидности в 2017г. по сравнению с 2016г. увеличился на 77,1%. На рост коэффициента повлияло увеличениеденежных средств и отсутствии дебиторской задолженности, что свидетельствует об эффективной работе с клиентами по срокам оплаты, и это положительно характеризует деятельность ООО «КонверсМедПроект».

Коэффициент средней ликвидности в 2017г. по сравнению с 2016г. увеличился на 70,1% за счет превышения темпа роста денежных средств и запасов над темпами роста краткосрочных обязательств. Следовательно, в 2016-2017гг. с помощью денежных средств, финансовых вложений, дебиторской задолженности и запасов организация может покрыть краткосрочные обязательства.

Коэффициент критической ликвидности имеет тенденцию роста и в 2017г. по сравнению с 2016г. увеличился на 70,1%, при этом если в 2016 году он был меньше минимального рекомендуемого ограничения, то в 2017 году превышал его, Таким образом, ООО «КонверсМедПроект» может погасить краткосрочные обязательства при помощи денежных средств, финансовых вложений, дебиторской задолженности, прочих оборотных активов и реализации запасов.

Коэффициент текущей ликвидности имеет положительную динамику роста и за два исследуемых года, и больше минимального рекомендуемого ограничения только в 2017 году, Тем не менее, как в 2016г., так и в 2017 г. ООО «КонверсМедПроект» сможет погасить краткосрочные обязательства при помощи оборотных активов.

Общий показатель ликвидности в 2017г. по сравнению с 2016г. увеличился на 83,7%. Рост показателя положительно характеризует финансовое состояние ООО «КонверсМедПроект».

Таким образом, баланс ООО «КонверсМедПроект» не является абсолютно ликвидным, потому что не соблюдается неравенство абсолютной ликвидности. При этом если в 2016 году практически все показатели ликвидности были ниже оптимального значения, то в 2017 году предприятие укрепило платежеспособность и финансовую устойчивость, о чем свидетельствует соблюдение оптимальных значений по всем показателям. Для сохранения положительных тенденций платежеспособности и ликвидности необходимо разработать и внедрить мероприятия по повышению платежеспособности в ООО «КонверсМедПроект».

2.3. Диагностика возможности банкротства ООО «КонверсМедПроект»

Оценим вероятность банкротства с помощью пятифакторной модели Альтмана. Пятифакторная модель Альтмана — это одна из самых простых и наглядных методик прогнозирования вероятности банкротства. Приведем результаты расчетов.

В таблице 2.5 приведена оценка вероятности банкротства с помощью пятифакторной модели Альтмана.

Таблица 2.5- Оценка вероятности банкротства с помощью пятифакторной модели Альтмана

2016: Z = 1.2*0.695+1.4*0.518+3.3*0.071+0.6*1.135+1*3.763=6.236

2017: Z = 1.2*0.739+1.4*0.647+3.3*0.095+0.6*1.954+1*4,703=7,981

Поскольку значение Z больше 3 как в 2016 году, так и в 2017 году, то ситуация на предприятии стабильна, риск неплатежеспособности в течение ближайших двух лет крайне мал.

В таблице 2.6 приведена оценка вероятности банкротства по четырехфакторной модели оценки платежеспособности, которую разработали Дж. Таффлер и Г. Тишоу.

Таблица 2.6 — Оценка вероятности банкротства с помощью четырехфакторной модели Дж. Таффлер и Г. Тишоу

2016: Z= 0.53*0.151+0.13*1.483+0.18*0.468+0.16*3.763=0.959

2017: Z= 0.53*0.280+0.13*2.184 +0.18*0.339+0.16*4.703 =1.246

Поскольку Z > 0,3, то уровеньфинансового состояния считается высоким, а вероятность банкротства невелика.

В таблице 2.7 оценим вероятность банкротства ООО «КонверсМедПроект» с помощью модели Спрингейта

Таблица 2.7 — Оценка вероятности банкротства с помощью модели Спрингейта

2016: Z=1,03*0,226+3,07*0,071+0,66*0,151+0,4*3,763=2,054

2017: Z=1,03*0,401+3,07*0,095+0,66*0,280+0,4*4,703=2,771

Поскольку Z больше 0,862, то предприятие ООО «КонверсМедПроект» не является потенциальным банкротом.

В таблице 2.8 предоставлена оценка вероятности банкротства с помощью четырехфакторной R-модели Иркутской государственной экономической академии.

Таблица 2.8 — Оценка вероятности банкротства с помощью четырехфакторной R-модели Иркутской государственной экономической академии.

2016:R=0,838*0,695+1*0,105+0,054*3,763+0,63*0,015=0,900

2017:R=0,838*0,739+1*0,143+0,054*4,703 +0,63*0,021=1,03

Поскольку R больше 0,42, то вероятность ООО «КонверсМедПроект» минимальная, до 10%.

Исходя из провеянного исследования можно сделать вывод, все анализируемые модели вероятности банкротства показали низкую вероятность банкротства для исследуемой организации. Таким образом, ООО «КонверсМедПроект» не является потенциальным банкротом.

3. РЕКОМЕНДАЦИИ ПО ФИНАНСОВОЙ СТАБИЛИЗАЦИИ ООО «КонверсМедПроект».

3.1 Выявление недостатков ООО «КонверсМедПроект»

Входе выполнения исследовательской работы , был проведен анализ баланса, анализ ликвидности, анализ платежеспособности, анализ банкротства. По результатам анализа за 2016-2017 гг. можно отметить следующие:

- В течение двух рассматриваемых лет баланс ООО «КонверсМедПроект» не является абсолютно ликвидным, так как не выполняются все условия неравенства соотношения активов и пассивов. Платежный излишек в 2016-2017гг. не зафиксирован по всем группам активов и пассивов, что свидетельствует о неудовлетворенной структуры баланса.

- Общий показатель ликвидности в 2017г. по сравнению с 2016г. увеличился на 83,7%. Рост показателя положительно характеризует финансовое состояние ООО «КонверсМедПроект». Таким образом, баланс ООО «КонверсМедПроект» не является абсолютно ликвидным, потому что не соблюдается неравенство абсолютной ликвидности. При этом если в 2016 году практически все показатели ликвидности были ниже оптимального значения, то в 2017 году предприятие укрепило платежеспособность и финансовую устойчивость, о чем свидетельствует соблюдение оптимальных значений по всем показателям. Для сохранения положительных тенденций платежеспособности и ликвидности необходимо разработать и внедрить мероприятия по повышению платежеспособности в ООО «КонверсМедПроект».

- Коэффициент Бивера в 2017г. по сравнению с 2016г. увеличился на 22,2%. Значение коэффициента в 2017 году соответствует рекомендуемому ограничению, это означает, что ООО «КонверсМедПроект» платежеспособное предприятие, как на текущий момент, так и на перспективу. Тем не менее, в 2016 году значение данного коэффициента не соответствовало нормативному. Все рассмотренные коэффициенты в 2017 году соответствуют своим ограничениям, а также имеют положительную динамику как роста, так и снижения. Так, за 2016-2017гг. имеют тенденцию роста, а также соответствуют рекомендуемым ограничениям следующие коэффициенты: общей платежеспособности, финансовой независимости, инвестирования, , обеспеченности собственными средствами,– что положительно характеризует деятельность предприятия и свидетельствует о его платежеспособности. Тем не менее, в 2016 году коэффициенты восстановления, утраты платежеспособности и Бивера не соответствовали нормативным значениям, но в 2017 году наблюдалась положительная динамика данных показателей, что свидетельствовало об улучшении платежеспособности организации.

- Все анализируемые модели вероятности банкротства, которые представлены выше, показали низкую вероятность банкротства для исследуемой организации. Таким образом, ООО «КонверсМедПроект» не является потенциальным банкротом.

3.2. Пути предотвращения банкротства

Главной предпосылкой устойчивого финансового состояния предприятия является ритмичный выпуск и реализация высококачественной продукции. Обычно, чем выше показатели объема производства и реализации продукции, работ, услуг и ниже их себестоимость, тем выше доходность предприятия, что положительно влияет на его финансовое состояние. Снижение себестоимости продукции позволяет предприятиям быть конкурентоспособными на рынке сбыта. Поэтому предприятия, которые имеют все возможности для эффективного развития своей деятельности активно увеличивают эти показатели. Однако стремительное расширение объемов производства продукции часто приводит к тому, что денежные средства на расчетном счете требуют своего пополнения.

Главной особенностью оборотных средств является их циклическая природа, проявляющаяся в том, что в процессе операционной деятельности происходит постоянная смена форм оборотного капитала и переход его из одного элемента оборотных средств в другой. При этом важным объектом управления во всех отраслях экономики нашей страны вообще становятся высоколиквидные оборотные средства, а именно: денежные средства и краткосрочные финансовые активы”. Автор справедливо отмечает, что назначение высоколиквидных оборотных средств в основном заключается в платежном обслуживании кругооборота товарно-материальных ценностей производства и в этом качестве они представляют собой финансовый рычаг управления его текущей хозяйственной деятельностью.

Недостаточное количество высоколиквидных средств приводит к тому, что предприятия не могут рассчитаться с контрагентами, то есть теряют платежеспособность, что в свою очередь снижает их конкурентоспособность. Это означает, что только увеличение коэффициента абсолютной ликвидности позволит предприятиям оформлять долгосрочные займы в банке для финансирования текущей деятельности. Увеличение денежных средств можно обеспечить за счет реализации излишних производственных и непроизводственных фондов, сдачи их в аренду, производства и разработки новых видов продукции, продаж некоторых устаревших основных фондов. [7, с. 93].

Наиболее действенным средством предотвращения банкротства предприятий является своевременное выявление признаков финансового кризиса и анализ возможностей восстановления его платежеспособности [1, С.19]. Это дает возможность найти пути оздоровления финансового состояния посредством осуществления отдельных мероприятий или проведения финансовой санации.

Механизм предотвращения банкротства субъектов хозяйствования представляет собой набор таких целенаправленных действий, реализация которых базируется на постоянном мониторинге их финансового состояния с учетом внешней среды, которое изменяется, и приводит к повышению устойчивости на рынке, тем самым обеспечивая соблюдение интересов хозяйствующих субъектов, их работников, кредиторов, государства и общества.

Выделим основные направления действий, которые способствуют повышению эффективности деятельности субъектов хозяйствования и предотвращению банкротства предприятия, а именно:

- Технологические новшества. Современные формы автоматизации и информационных технологий оказывают существенное влияние на уровень и динамику эффективности производства продукции (оказания услуг).

- Уровень эффективности использования оборудования. Оборудованию принадлежит ведущее место в программе повышения эффективности прежде всего производственной, а также иной деятельности субъектов хозяйствования.

- Конкурентоспособность продукции. Качество продукции и внешний вид (дизайн) также являются важными факторами эффективности деятельности субъектов хозяйствования.

- Работники. Основным источником и определяющим фактором роста эффективности деятельности являются работники — руководители, менеджеры, специалисты, рабочие.

- Стиль управления. Он соединяет профессиональную компетентность, деловитость и высокую этику взаимоотношений между людьми, практически влияет на все направления деятельности предприятия (организации).

Итак, на сегодняшний день проблема банкротства является достаточно болезненным вопросом, поскольку значительная часть украинских производственных предприятий находится в сложном финансовом положении. Влияние внешних и внутренних факторов приводит к их неплатежеспособности и является основной причиной общей тенденции увеличения количества убыточных предприятий, нарушения многочисленных дел о банкротстве. А поэтому преодоление проблемы банкротства в определенной степени зависит от функционирования организационного механизма выявления угрозы на предприятии на ее ранних стадиях и разработки и внедрения соответствующих антикризисных мероприятий, что позволит преодолеть кризис, восстановить платежеспособность и предотвратить процесс банкротства и ликвидации предприятия.

В последние десять-пятнадцать лет отечественный рынок постельного белья был одним из наиболее мощно развивающихся. При этом он уже приблизился к своему перенасыщению, о чем свидетельствует постепенное замедление темпов роста. Нынешний финансовый кризис достаточно серьезно ударил и по этой отрасли. В связи с этим для компании ООО «КонверсМедПроект» существует вероятность ухудшения платежеспособности и финансового состояния в случае кризисных явлений на рынке постельного белья.

Большой проблемой для производителей становится рост цен на сырье. Особые сложности в связи с этим испытывают компании, закупающие расходные материалы за границей. С учетом того, что данный бизнес характеризуется относительно невысокой маржей, компенсировать потери за счет других внутренних ресурсов не удастся. Значит, стоимость будет увеличиваться практически прямо пропорционально сырью, что в условиях экономического кризиса означает еще большее снижение спроса.

Отдельные наименования на рынке постельного белья уже подорожали более чем на 50%, и все говорит о том, что этот процесс только начинает разгоняться. В таких условиях покупатели предпочитают переходить в более доступные ценовые сегменты «эконом-минус» и «эконом». Продавцам дорогой элитной продукции остается лишь дожидаться лучших времен.

Запланировать ожидаемую прибыль невозможно. Но чтобы было от чего отталкиваться при составлении финансового плана, можно спрогнозировать ваш доход на период бизнес-планирования.

Для этого необходимо составить оптимистичный и пессимистичный прогноз прибыли. При оптимистичном прогнозе продолжится тенденция к росту выручки. Так, на 2019 год при оптимистичном прогнозе рост выручки составит 20%, себестоимость продаж увеличится на 15%.

При пессимистичном прогнозе объем выручки снизится на 3%, при этом за счет предполагаемого роста цен на сырье себестоимость увеличится на 2%. Составим оптимистичный и пессимистичный прогноз финансовых результатов ООО «КонверсМедПроект».

Таблица 3.1 – Оптимистичный и пессимистичный прогноз финансовых результатов ООО «КонверсМедПроект».

Итак, при оптимистичном прогнозе чистая прибыль компании увеличится более чем в 4 раза. При пессимистичном прогнозе компания будет нести убытки в размере 86 тыс. руб.

Оценим влияние оптимистичного и пессимистичного прогноза на баланс организации.

Таблица 3.2 – Оптимистичный и пессимистичный прогноз баланса ООО «КонверсМедПроект»

Рассчитаем в таблице 3.3 основные показатели платежеспособности и финансовой устойчивости по прогнозному балансу.

Таблица 3.3 – Прогноз финансовой устойчивости ООО «КонверсМедПроект» по оптимистичному и пессимистичному сценарию

Таким образом, по оптимистичному сценарию показатели ликвидности и финансовой устойчивости предприятия улучшатся. При пессимистичном прогнозе часть показателей будет находится не в пределах оптимальных значений, предприятию необходимы будут мероприятия по финансовой стабилизации. Так, показатель быстрой ликвидности ниже оптимального свидетельствует, что при пессимистичном прогнозе организации будет не хватать наиболее ликвидных активов для покрытия обязательств. При этом показатели финансовой устойчивости в основном сохранят оптимальные значения. Исключение составляет коэффициент Бивера, который имеет отрицательное значение в следствие ожидаемых убытков организации.

ЗАКЛЮЧЕНИЕ

Сегодня существует значительное количество причин, которые могут спровоцировать возникновение банкротства предприятия. В сегодняшних условиях для эффективного функционирования на рынке необходимо управлять влиянием факторов не только внутренних, но и внешних.

В современных условиях развития экономики уровень обанкротившихся предприятий неуклонно растет. Неплатежеспособность, убыточность, кризис платежей и как следствие банкротство является сегодня характерным для большинства российских предприятий. Доля обанкротившихся юридических лиц постепенно увеличивается: если в 2015 году она составляла 4,4% общего числа юридических лиц, то в 2017 году – 4,6%. Количество юридических лиц прекратившие свою деятельность в связи с банкротством за анализируемый период увеличилось на 19 тыс. организаций или на 9,9%.

Под банкротством субъекта хозяйствования понимается его неспособность финансировать текущую операционную деятельность и погасить срочные обязательства. Банкротство является следствием разбалансированности экономического механизма воспроизводства капитала субъекта хозяйствования, результатом его неэффективной ценовой, инвестиционной и финансовой политики.

Проанализировав возможные виды банкротства предприятий, приводимые различными авторами, можем прийти к выводу, что вид банкротства напрямую зависит от истинной причины его возникновения, и соответственно к ней и идентифицируется тот или иной вид банкротства. Определение вида банкротства является важным не только для его экономической оценки.

Финансовая устойчивость предприятия – главный компонент общей устойчивости, который отражает такое состояние и структуру финансовых ресурсов предприятия, их распределение и использование, способность выполнять свои обязательства и обеспечивать расширенный развитие предприятия на основе роста прибыли и капитала без усиления зависимости от внешних источников финансирования (т. е. при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска)

Факторами обеспечения финансовой устойчивости современного предприятия является не только его внутренний потенциал, направленный на достижение целей экономического развития, но и внешние экономические условия, которые значительно влияют на производительную силу (эффективность) финансово-экономического потенциала любого субъекта экономики. С точки зрения динамичности финансово-экономическому устойчивости современного субъекта хозяйствования, ее оценивание на основе только количественных показателей не является адекватным условиям реальной экономики

Исследование платежеспособности организации выступает основной частью механизма управления финансами организации, определения направлений снижения расходов, обеспечения ее эффективного развития. Анализ и оценка платежеспособности позволяет определить эффективность управления финансовыми ресурсами организации. Для организации необходимо платежеспособное состояние, которое позволяет эффективно развиваться, привлекать инвестиции и кредитные средства.

Практический инструментарий диагностики или прогнозирования вероятности наступления банкротства занимает определенное место в структуре антикризисного управления предприятием. В современной теории и практике антикризисного управления выделяют основные подсистемы, составляющие его систему. Исходной является подсистема диагностики. Экономическая диагностика является специфической функцией антикризисного управления, поскольку это отправной пункт для прогноза будущего состояния предприятия и альтернатив его дальнейшего развития. Диагностика есть средство получения достоверной качественной информации о текущем состоянии предприятия и является основой для введения в действие определенных мер по преодолению кризисных явлений.

Исследование финансового состояния и вероятности банкротства было проведено на примере ООО «КонверсМедПроект».

Российская компания ООО «КонверсМедПроект» специализируется на производстве и продаже широкого спектра постельных принадлежностей под маркой «КонверсМедПроект». Отличительными признаками продукции являются высокое качество и конкурентоспособная цена.

Общая сумма активов ООО «КонверсМедПроект» за 2016-2017гг. сократилась на 6,2%, или на 51 тыс. руб. Это произошло за счет снижения запасов на 191 тыс. руб., или на 35,63%, а также снижения основных средств на 50 тыс. руб., или на 19,92%. При этом произошло увеличение денежных средств на 190 тыс. руб., или в 6 раз.

Общая сумма выручки от реализации увеличилась на 533 тыс. руб., или на 17,23%. При этом себестоимость продаж увеличилась на 274 тыс. руб., или на 12,16%. Превышение темпов роста выручки над темпами роста себестоимости свидетельствует об увеличении эффективности деятельности организации.

Валовая прибыль увеличилась на 259 тыс. руб., или на 30,83%, прибыль от продаж – на 22 тыс. руб., или на 23,91%, а чистая прибыль – на 27 тыс. руб., или на 58,7%.

Таким образом, анализ экономической деятельности ООО «КонверсМедПроект» показал, что эффективность деятельности организации в целом увеличивается: увеличиваются объемы выручки, наблюдается рост фондоотдачи, увеличивается оборачиваемость капитала, и показатели рентабельности. Тем не менее, есть и негативные моменты в деятельности организации, в частности, снижается общий объем активов организации.

Все рассмотренные коэффициенты финансовой устойчивости в 2017 году соответствуют своим ограничениям, а также имеют положительную динамику как роста, так и снижения. Так, за 2016-2017гг. имеют тенденцию роста, а также соответствуют рекомендуемым ограничениям следующие коэффициенты: общей платежеспособности, финансовой независимости, инвестирования, обеспеченности собственными средствами,– что положительно характеризует деятельность предприятия и свидетельствует о его платежеспособности. Тем не менее, в 2016 году коэффициенты восстановления, утраты платежеспособности и Бивера не соответствовали нормативным значениям, но в 2017 году наблюдалась положительная динамика данных показателей, что свидетельствовало об улучшении платежеспособности организации.

Коэффициент концентрации заемного капитала и коэффициент задолженности в 2016-2017гг. имеют положительную динамику уменьшения и соответствуют рекомендуемым ограничениям, что свидетельствует об уменьшении заемных средств и об увеличении платежеспособности ООО «КонверсМедПроект».

Таким образом, при помощи проведенного анализа платежеспособности и ликвидности можно сделать вывод, что в 2017г. ООО «КонверсМедПроект» может погасить все свои обязательства при помощи наиболее ликвидных активов. При этом существует положительная тенденция повышения основных коэффициентов платежеспособности. В связи с этим ООО «КонверсМедПроект» является полностью платежеспособным и может рассчитаться по всем своим обязательствам.

Следует отметить, что ООО «КонверсМедПроект» должно увеличивать ликвидность активов для продолжения эффективной деятельности. В связи с этим организация должна увеличить объемы производства, чтобы положительная тенденция сохранялась и в будущем. Это позволит увеличить количество клиентов, обслуживаемых ООО «КонверсМедПроект», а также укрепит ликвидность баланса организации.

Баланс ООО «КонверсМедПроект» не является абсолютно ликвидным, потому что не соблюдается неравенство абсолютной ликвидности. При этом если в 2016 году практически все показатели ликвидности были ниже оптимального значения, то в 2017 году предприятие укрепило платежеспособность и финансовую устойчивость, о чем свидетельствует соблюдение оптимальных значений по всем показателям. Для сохранения положительных тенденций платежеспособности и ликвидности необходимо разработать и внедрить мероприятия по повышению платежеспособности в ООО «КонверсМедПроект».

Исходя из проведенного исследования можно сделать вывод, все анализируемые модели вероятности банкротства показали низкую вероятность банкротства для исследуемой организации. Таким образом, ООО «КонверсМедПроект» не является потенциальным банкротом.

Финансовое состояние предприятия определяется рациональным размещением основных и оборотных средств (собственных и заемных). Однако опыт предприятий РФ указывает на то, что довольно часто значительная часть имущества характеризуется длительным сроком использования и соответственно длительным периодом окупаемости. При этом сумма текущих обязательств превышает величину текущих активов. Кроме того, в составе дебиторской задолженности имеется сомнительная задолженность, а рост заемного капитала происходит за счет краткосрочных кредитов банка. Привлечение заемных средств в таком случае уже не является целесообразным. Это означает, что ускорение оборачиваемости оборотных средств является одним из важных задач предприятий.

Относительно возможностей стоит отметить, что предприятие имеет достаточно большое количество денежных средств на расчетных счетах и в банках. Данный объем свободных денежных средств не обоснован, а следовательно предприятию необходимо их использовать с максимальной выгодой путем направления данных средств как в краткосрочные, так и в долгосрочные финансовые вложения.

СПИСОК ЛИТЕРАТУРЫ

- Федеральный закон «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ (ред. от 23.05.2016) [Электронный ресурс] // Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_170573/

- Приказ Минфина РФ от 06.07.1999 N 43н (ред. от 08.11.2010) «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99)» [Электронный ресурс] // Режим доступа: http://www.consultant.ru/

- Приказ Минфина России от 02.07.2010 N 66н (ред. от 06.04.2016) «О формах бухгалтерской отчетности организаций» [Электронный ресурс] // Режим доступа: http://www.consultant.ru/

- Международный стандарт финансовой отчетности (IAS) 1 «Представление финансовой отчетности» (введен в действие на территории Российской Федерации Приказом Минфина России от 25.11.2011 N 160н) (ред. от 26.08.2016) (с изм. и доп., вступ. в силу с 01.01.2017) [Электронный ресурс] // Режим доступа: http://www.consultant.ru/

- Абдухманов, Х.А. Организация и ведение раздельного учета доходов и расходов по видам деятельности предприятиями энергетики / Х.А. Абдухманов, Е.В. Беляев // Вестник Ивановского государственного энергетического университета. — 2014. — № 3. — С. 60-64.

- Анисимова Ю. А., Мёнкккёнен А. Методы управление дебиторской задолженностью на промышленных предприятиях/ Ю. А. Анисимова, А. Мёнкккёнен // Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. – 2014. – № 1 (12). – С. 92–96.

- Бердникова Л. Ф. Финансовый анализ: понятие и основные методы [Текст] / Л. Ф. Бердникова, С. П. Альдебенева // Молодой ученый. — 2015. — № 1. — С. 330–338.

- Борисов, А.В. Сближение МСФО и РПБУ в части учета финансового результата / А.В. Борисов // МСФО и МСА в кредитной организации. — 2015. — N 1. — С. 50 — 64.

- Бухгалтерская (финансовая) отчетность: Учебное пособие / Под ред. проф. Ю.И. Сигидова и проф. А.И. Трубилина. – М.: ИНФРА-М, 2014. – 366 с.

- Дружиловская, Т.Ю. Актуальные вопросы бухгалтерского учета доходов и расходов в некоммерческих и коммерческих организациях / Т.Ю. Дружиловская, Э.С. Дружиловская, С.М. Ромашова // Бухгалтерский учет в бюджетных и некоммерческих организациях. — 2015. — N 21. — С. 7 — 19.

- Дружиловская, Т.Ю. Показатели доходов, расходов и финансовых результатов в учете и отчетности: теоретический и практический аспекты / Т.Ю. Дружиловская, С.М. Ромашова // Международный бухгалтерский учет. — 2015. — N 31. — С. 2 — 11.

- Игнатьева Е. В. Методика анализа финансового состояния предприятия [Текст] / Е. В. Игнатьева // Молодой ученый. — 2016. — №5. — С. 272-275.

- Исаева, Н.Ю. Методология параллельного проведения аудита отчетности по РСБУ и МСФО / Н.Ю. Исаева // Международный бухгалтерский учет. – 2014. – №22 (268) – июнь. – С. 21-35

- Исаева, Н.Ю. Совмещение аудита отчетности, составленной по РСБУ, компаний группы и аудита консолидированной отчетности той же группы / Н.Ю. Исаева // Корпоративная отчетность. – 2014. – №12 (80). – С.67-72 ; 2015. – №1 (81). – С. 73-89

- Кирюшкина А. Н. Анализ и оценка финансового состояния предприятия (на примере ОАО «АВТОВАЗ») [Текст] / А. Н. Кирюшкина // Молодой ученый. — 2015. — №3. — С. 432-436.

- Коваленко О. Г. Система управления денежными потоками предприятия [Текст] / О. Г. Коваленко // Молодой ученый. — 2015. — № 20. — С. 295–297.

- Когденко, В.Г. Методика сравнительного анализа консолидированной финансовой отчетности группы компаний и бухгалтерской отчетности материнской компании / В.Г. Когденко // Международный бухгалтерский учет. – 2014. – N 13. – с. 31 – 40

- Козлов, В.В. Трансформация финансовой отчетности в соответствии с МСФО / В.В. Козлов // Международный бухгалтерский учет. — 2014. — N 42. — С. 38 — 50.

- Комплексный экономический анализ: учебник / Алексеева А.И., Малеева А.В., Васильев Ю.В. – М.: КноРус, 2014. – 406 с.

- Крутякова, Т.Л. Расходы и налоги / Т.Л. Крутякова. — 4-е изд., перераб. и доп. — М.: АйСи Групп, 2015. — 280 с.

- Макшанова Т. В., Коваленко О. Г. Производные ценные бумаги и финансовые инструменты: сущность и возможности применения / Т. В. Макшанова, О. Г. Коваленко // Вектор науки Тольяттинского государственного университета. — 2014. — № 3. — С.348–352.

- Мизиковский Е.А., Дружиловская Т.Ю. Методология формирования финансовой отчетности в системах российских и международных стандартов: Монография – Н. Новгород: ННГУ, 2014. – 336 с.

- Никандрова Д. И. Проблемы достоверности финансовой отчетности и роль аудита в выявлении ее искажений [Текст] / Д. И. Никандрова // Молодой ученый. — 2015. — №21.2. — С. 74-76.

- Пасторин, Б. Учет доходов и расходов на УСН: новый «книжный» вариант / Б. Пасторин // Экспресс-бухгалтерия. 2014. — N 1-2. — С. 15 — 17.

- Плотников, В.С. Эволюция концепции консолидированной финансовой отчетности / В.С. Плотников, Ю.В. Юсупова // Международный бухгалтерский учет. – 2014. – №13. – с. 2-7.

- Полтева Т. В., Мингалёв Н. В. Анализ финансовых инструментов инвестирования: соотношение риска и доходности / Т. В. Макшанова, О. Г. Коваленко // Карельский научный журнал. — 2014. — № 4. — С.33–36.

- Пономаренко М. А. Отождествление и разделение понятий «анализ финансового состояния предприятия» и «оценка финансового состояния предприятия» [Текст] / М. А. Пономаренко // Актуальные вопросы экономических наук: материалы III междунар. науч. конф. (г. Уфа, июнь 2015 г.). — Уфа: Лето, 2015. — С. 3-5.

- Райзберг Б. А. Прикладная экономика [Электронный ресурс]: учебное пособие. — 2-ое изд. (эл.). — М.: БИНОМ. Лаборатория знаний, 2014. — 318 с.

- Рахматуллин, Ю.Я. Оптимизация доходов и расходов в бухгалтерском и налоговом учёте от продаж в коммерческих организациях / Ю.Я. Рахматуллин // Известия Оренбургского государственного аграрного университета. — 2015. — № 2. — С. 255-258.

- Савицкая Г. В. Анализ хозяйственной деятельности предприятия. — М.: Инфра-М, 2014. — 384 с.

- Тюрина В. Ю. Сравнение отечественных методик проведения финансового анализа организации [Текст] / В. Ю. Тюрина, Э. Р. Альмухаметова // Молодой ученый. — 2014. — № 11. — С. 477–481.

- Фридман А. М. Финансы организации (предприятия): учебник. — 2-ое изд. — М.: Издательско-торговая корпорация «Дашков и К», 2014. — 488 с.

- Шегурова В. П. Сравнительная характеристика различных методик рейтинговой оценки финансового состояния промышленного предприятия [Текст] / В. П. Шегурова, Е. В. Леушина // Экономическая наука и практика: материалы III междунар. науч. конф. (г. Чита, апрель 2015 г.). — Чита: Издательство Молодой ученый, 2015. — С. 80-84.

- Экономический анализ хозяйственной деятельности: учебник / Маркарьян Э.А., Герасименко Г.П., Маркарьян С.Э. – М.: КноРус, 2014. – 306 с.

1 2