Для целей развития операций кредитования МБ в коммерческих банках предлагается использование программно-целевых методов, обеспечивающих взаимосвязь по срокам, ресурсам и действующим субъектам, а также организацию процесса управления и контроля БКМБ (таблица 3– разделены по направлениям и вызовам внешней и внутренней среды).

1. В части государственных мер по развитию кредитования малого бизнеса:

1.1. Повышение прозрачности условий осуществления бизнеса, прогнозируемости развития экономики как основополагающего условия развития деятельности малых предприятий в качестве косвенной меры стимулирования кредитования, в том числе на более длительные сроки и расширения инвестиционной активности бизнесменов.

1.2. Совершенствование нормативно-правовой базы:

- создание на государственном уровне централизованного института предоставления гарантий субъектам малого бизнеса;

- залоговое законодательство (регистрация залогов движимого имущества, ускорение работы с регистрацией имущества, заложенного по ипотеке).

1.3. Развитие механизма государственно-частного партнерства через увеличение доли участия малых предприятий в крупных инфраструктурных проектах совместно с крупными бизнес-игроками, предполагающим контракты не только для одного крупного предприятия, но и для его инфраструктурной прослойки (малых предприятий, зависящих от деятельности крупного).

1.4. Международный опыт государственных программ содействия развитию малого бизнеса и его кредитования:

- в краткосрочном периоде — локальная помощь отдельным отраслям, «налоговые каникулы» для начинающих предпринимателей, снижение административных барьеров регистрации предприятия и длительности ожидания разрешительной документации от контролирующих служб;

- в среднесрочном периоде – акцент на выравнивание отраслевой диверсификации;

- в долгосрочном периоде – уход от субсидирования за счет повышения прозрачности бизнес — среды и широкой доступности данных о рынках для предпринимателей.

1.5. Налогообложение коммерческих банков – применение к налогооблагаемой базе доходов, полученных от кредитования малого бизнеса нескольких ставок налога:

- в части инвестиционных кредитов – пониженную ставку,

- в части микрокредитования – повышенную (но ниже основной ставки налога на прибыль банка), что позволит коммерческим банкам переориентировать свою политику на создание долгосрочного кредитного портфеля, а малому бизнесу — создавать и реализовывать долгосрочные проекты.

1.6. Изменение подходов к бизнес — планированию в коммерческом банке. В целях расширения кредитования малого бизнеса и наличия некоторой доли контроля за деятельностью банков в данном направлении целесообразно при планировании показателей деятельности коммерческого банка на будущий год ввести целевые ориентиры по доле в кредитном портфеле юридических лиц ссуд малому бизнесу не менее 30%. При этом доходы банков от кредитования по данному направлению (кроме микрокредитования) считать по льготной ставке налога на прибыль при условии соблюдения требований по достижению целевых ориентиров за отчетные периоды.

1.7. Передать венчурное финансирование (старт-ап кредитование) частным инвесторам, а не брать под опеку государства и банков. В краткосрочном и среднесрочном периодах времени развитие этого вида кредитования невозможно без детальной проработки нормативной базы и развитой культуры самого малого бизнеса. Для банков такое кредитование в перспективе ближайших пяти лет также является тяжело реализуемым как в части формирования резервов и определения категории качества ссуды, так и при реализации залоговых прав и работе с просроченной задолженностью и отсутствия преемственности международных практик. Кроме того, широкомасштабный запуск такого кредитования в коммерческом банке обязывает его разработать актуальную систему оценки рисков, которая возможна только при кооперации наработок отечественной кредитной организации и иностранных коллег, более опытных в реализации подобных кредитных программ, что пока невозможно в подавляющем большинстве российских банков.

В долгосрочной перспективе такое кредитование для банков является весьма перспективным с тем условием, что малый бизнес станет более устойчив к колебаниям внешней среды и при условии работы по кредитованию не одного малого предприятия, а в случае наличия контрактных обязательств его с крупным и средним бизнесом или являющимся его дочерней организацией.

2. Со стороны Центрального банка:

2.1. Уточнение категории «группа связанных заемщиков» в части сотрудничества предприятий малого бизнеса с крупным и средним бизнесом. Мировые рейтинговые агентства (Standart&Poors, Moody’s) отмечают, что в России кредитная концентрация существенно выше, чем во многих странах мира и продолжает увеличиваться. Коммерческие банки в погоне за сверхприбылью предпочитают наращивать портфель с помощью одного или нескольких крупных заемщиков, что увеличивает риски не только кредитного портфеля, но и банка в целом.

2.2. Включение инвестиционных кредитов для малого бизнеса в группу ссуд малому бизнесу, не попадающие под действие повышающего коэффициента, при расчете норматива достаточности капитала. Здесь свою роль играет статистика роста просроченной задолженности по микрокредитам малому бизнесу против более качественных кредитов малому бизнесу на инвестиционные цели. Дополнительным вектором развития инвестиционного кредитования может стать изменение подхода к определению категории ссуды и процента отчисления в резерв по ней не только исходя из его финансового состояния и качества обслуживания ссуды, но и из соответствия заданным в инвестиционном проекте показателям (подменяя признак «финансовое состояние»). Еще одним преимуществом такого изменения является более качественная проработка заявок на инвестиционный кредит работником кредитующего подразделения, чем работа скоринговой системы, и возможность прироста кредитного портфеля банка на более крупные суммы и на более длительный срок.

3. В части коммерческих банков:

3.1. Давление на рост кредитования оказывают ухудшение качества ссуд МСБ и сохраняющаяся напряженность на финансовых рынках, а ужесточение требований к критериям оценки кредитного риска требует от банков пересмотра методик анализа кредитных заявок особенно в скоринговых системах кредитования. Для целей совершенствования скоринговых программ предлагается использовать экспресс-мониторинг заемщика, предполагающий учет специфики развития каждого направления бизнеса за счет создания базы статистических данных по жизненному циклу малых организаций определенных отраслей.

3.2. С помощью совместных действий территориальных управлений Банка России и региональных банков проводить мониторинг кредитной активности предприятий малого бизнеса с целью выявления охвата услугами кредитования в разрезе отраслевой классификации и выявления потребностей предприятий. Одновременно с этим коммерческие банки могут адекватно оценить доступность своих услуг для определенной отрасли и разработать кредитный продукт именно для конкретной специфики предприятий. В настоящее время ни со стороны территориальных управлений, ни со стороны кредитных организаций такая работа применительно к малому бизнесу не ведется.

3.3. Создание базы по статистическим данным об отказах в кредитовании малым предприятиям, создание внутренних рейтинговых агентств.

3.4. Упрощение требований к залоговому обеспечению кредитов МСП в части применяемых дисконтов вследствие значительного занижения со стороны банков стоимости залогового имущества при применении поправочных коэффициентов.

3.5. Дополнительный контроль над системой мониторинга залогового обеспечения состояния заемщиков. Во многих банках в настоящее время эта система не работает в полную силу, существует в основном лишь на бумаге.

3.6. Несмотря на широкое распространение микрокредитования, повышение популярности скоринга, быстрого получения кредитных средств клиентом при выборе им кредитных продуктов, по-прежнему актуальна проблема длительного рассмотрения кредитных заявок, поступающих в банк по направлениям индивидуально-ориентированного подхода (инвестиционные кредиты, программы по приобретению оборудования, транспорта для малого бизнеса). Время рассмотрения заявки и принятия решения по ней кредитной организацией остается в среднем на уровне семи дней. Решение кроется в настройке электронного документооборота с помощью систем онлайн-обслуживания банка и передачи данных о финансовой отчетности предприятия и имуществе, предлагаемому в залог (заверенные договора купли — продажи, документы об оплате части стоимости приобретаемого за счет кредитных средств имущества) через защищенный канал и с помощью заверения предоставляемых документов электронно-цифровой подписью руководителя предприятия. Внедрение подобного программного обеспечения позволит ускорить не только работу кредитующих подразделений, но и повысить информативность банковских услуг для клиента с возможностью последующего легкого доступа к данным о планируемых объемах погашения кредита, процентных и комиссионных платежах, остатках долга в разрезе его ссуд.

3.7. Изменение моделей мотивации персонала, обслуживающего малый бизнес на всех стадиях работы с клиентами. При премировании работников банка не всегда учитываются косвенные факторы, возникающие при формировании кредитного портфеля малого бизнеса, основной акцент ставится на достижение плановых объем выдач за временной промежуток и количество выдаваемых кредитов. На второй план переходят последующие проблемы, возникающие при работе с клиентом: образование просроченной задолженности, низкое проникновение в сегмент и охват сторонними услугами представителей малого бизнеса. Задачи достижения высоких темпов роста кредитного портфеля малого бизнеса, повышения лояльности клиентов, а также поддержания уровня просроченной задолженности по кредитам малому бизнесу могут быть решены при условии наличия мотивационной составляющей у сотрудников подразделений, ответственных за обслуживание малого бизнеса.

3.8. Работа по выявлению дублирующих операций в кредитном процессе и их устранению в каждой кредитной организации. Внедрение в работу подразделений специального хронометража по исполняемым кредитующим сотрудником операций, затем выделение унифицированных стандартных кредитных процедур – пошаговых описаний банковских кредитных процессов с четкими временными границами, и в дальнейшем – стандартизация, оптимизация кредитного процесса, соблюдение установленного времени выполнения процесса. Это, в свою очередь, способствует ускорению кредитной работы, оптимизирует время и нагрузку банковских работников и позволяет получать дополнительные доходы за счет высвободившегося времени для рассмотрения новых заявок и привлечения клиентов.

3.9 Индикативным показателем развития небольших банков является привлечение на кредитование клиентов, которые обращаются по рекомендации ранее кредитовавшихся заемщиков. Банк выступает своеобразной точкой притяжения в бизнес-среде малого бизнеса: местом частого пребывания предпринимателей, своеобразным форумом по обмену информацией и играет социально-адаптационную функцию. С помощью организации круглых столов, акций для представителей различных отраслей малого бизнеса, представленных в регионе действия банка, кредитная организация способствует привлечению клиентов на услуги и созданию бизнес-сообщества.

Важно отметить, что пока ни одна из стратегий, принятых банковским сообществом в отношении развития кредитования малого бизнеса, не смогла переломить ситуацию на кредитном рынке: портфель кредитов малому бизнесу до 2015 г. рос относительно стабильно (+19% прироста в сравнении с 2012 г.) в отличие от кредитов крупному бизнесу и рознице. Как показывают опросы рейтинговых агентств и фондов поддержки предпринимательства наибольшие ожидания рынка связаны с господдержкой, а именно с обеспечением стабильности экономической среды. Точечная поддержка, проводимая в начале 2000-х гг. сейчас уже не так актуальна. Кредитным организациям сегодня необходимы дополнительные гарантийные механизмы, послабление требований к выдаче «длинных денег» и снижение доли средств, отвлекаемых из прибыли на создание резервов. При условии учета взаимных интересов всех действующих субъектов на рынке кредитования возможно дальнейшее стабильное развитие БКМБ.

3.2. Проблемы долговой нагрузки россиян и направления использования банковских кредитов

Современные тенденции таковы, что во всем мире стремительно увеличивается спрос на банковские кредиты. Не исключением является и Россия, где с каждым годом объемы кредитования граждан только растут. В новой волне финансового кризиса и одновременно в надежде на ощутимые улучшения экономической ситуации прошли 2014-2015 гг.

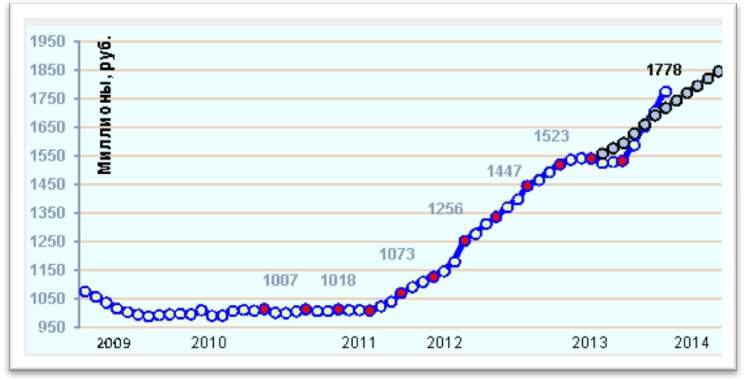

Потенциальные заемщики со II половины 2014 г. ощутили на себе ужесточения в выдаче розничных кредитов. Как свидетельствует статистика Банка России, объемы банковского кредитования россиян растут, начиная с 2009 г. (график 1).

При этом в середине 2012 года годовой темп прироста превысил отметку в 40% — достиг пиковых значений. Еще более быстрым темпами росла задолженность по необеспеченным потребительским ссудам: годовой темп прироста в этом секторе составил 60%.

В сложившейся ситуации ЦБ РФ «притормозил» рост кредитования, предотвратив перегрев рынка, регулятор ужесточил меры кредитной политики в данном секторе экономики, в частности увеличив размер отчислений в резервы по необеспеченным потребительским кредитам. Принятые меры привели к снижению темпов их прироста до 33% в декабре 2014 года.

Необходимо отметить, что по уровню кредитования населения россияне имеют одни из самых низких показателей. Так, в октябре 2014 года лишь 27% опрошенных россиян заявили, что имеют непогашенные кредиты. Для сравнения: доля населения, которая имеет непогашенные кредиты, в США составляла 75%, в ЕС – 25%, в Италии — 66% .

Общий размер банковских кредитов и долгов частным лицам, по оценкам самих россиян, также оказался невелик: в 2014 году лишь у 4% опрошенных размер долга превышал уровень средних месячных доходов более чем в десять раз. Нет долгов и кредитов у 66% опрошенных. Двухмесячную просрочку по банковскому кредиту (в том числе и по кредитным картам) в 2014 года имели 6% граждан РФ. Данные статистики также свидетельствуют об относительно низкой кредитной нагрузке россиян: в 2014 году общий объем кредитов, предоставленных физлицам банками, включая просроченную задолженность, составил пятую часть денежных доходов населения.

Можно констатировать, что риском для экономики является не только рост темпов кредитования, но и увеличение просроченной задолженности. Так, по статистическим данным Национального бюро кредитных историй (НБКИ), россияне за 2014 год нарастили свой портфель кредитов (по четырем типам кредитов: потребительский, кредит по кредитной карте, автокредит и ипотечному кредиту) до 8 трлн. руб., а более 4,5 млн. кредитов имели просрочку.

О росте доли просроченной задолженности в общем объеме выданных населению кредитов также свидетельствует официальная статистика ЦБ. Так рост просрочки за 2014 год составил 9,9% (343 млрд. руб.) при темпах роста кредитования 4,7%. Факторами роста просрочки представляются динамичное развитие данного сегмента банковского бизнеса, снижение требований к заемщикам и высокие процентные ставки. Причины роста просрочки вполне понятны. На фоне бурного роста рынка потребительского кредитования происходят незначительные изменения макроэкономических показателей, как: инфляция и доходы населения. Все это приводит к закредитованности населения. Кроме этого, часть банков, наращивают объем займов, которые несут в себе повышенные риски, и не уделяют должного внимания оценке заемщиков. Со своей стороны ЦБ РФ принимает меры, связанные с ужесточением требований к формированию резервов по необеспеченным ссудам. В связи с ростом новых норм резервирования необходимо отметить снижение темпов роста потребительского кредитования, на фоне которого относительные показатели просроченной задолженности существенно увеличиваются.

На мой взгляд, отечественным банкам необходимо перестать оценивать масштабы финансового кризиса, и приступить к действиям – регулярно пересматривать рисковую политику и скоринговые системы, более четко определять для себя целевые группы потенциальных заемщиков, оценивать кредитный потенциал в плане объемов выдачи ссуд, активнее работать с «плохими» долгами, более аккуратно оценивать клиентский потенциал.

Однако увеличение долговой нагрузки населения в настоящее время вызывает опасения, и во многом причиной этого являются действия самих банков. Высокая долговая нагрузка действительно может привести к снижению потребительской активности и падению объемов розничных продаж, что в свою очередь, негативно отразится на экономике в целом и на ВВП в частности. Избежать их можно при ужесточении порядка предоставления кредитов либо повышении процентных ставок. По моему мнению, власти могут только ужесточить кредитное регулирование, как это было сделано в 2014 году, когда ЦБ повысил требования по резервированию по необеспеченным кредитам. Действительно, если в этом году будет принят федеральный закон о личном банкротстве — это повысит сознательность заемщиков.

3.3. Российская банковская система в поисках выхода из кризисной ситуации.

Примерно с середины 2014 г. российская банковская система, на долю которой приходится свыше 90% всех финансовых активов страны, оказалась в ряду секторов экономики, оказавшихся наиболее уязвимыми к негативному воздействию внешних шоков и затухающей макроэкономической динамики. Высокая чувствительность банковской деятельности к кризисным сценариям объясняется, хотя и не в полной мере, ее зависимостью от поведенческой психологии клиентов, которая, особенно в условиях проявления признаков финансовой нестабильности, а тем более панических настроений, приобретает черты иррациональности. Наряду с этим большую роль в возникновении стрессовых ситуаций, как показывает мировая практика, играют факты недобросовестного поведения самих банков и неадекватные действия регуляторов. Угроза трансформации стрессовой ситуации в полномасштабный кризис вынуждает государство прибегать к финансовой поддержке банков, а через них и их клиентов – кредиторов, вкладчиков и даже заемщиков.

Основные причины и факторы стрессовой ситуации в российской банковской системе в 2014-2015 г:

- Недобросовестное поведение банков;

- Ухудшение макроэкономической ситуации и негативные рыночные ожидания;

- Ухудшение качества активов, усиление кредитного и рыночного рисков;

- Дефицит капитала и ликвидности;

- Ухудшение финансового результата, утрата платёжеспособности и угроза банкротства.

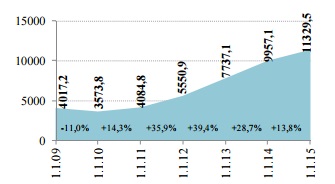

Развитие российской банковской системы в первые месяцы 2015 г. протекало в условиях негативного воздействия внешних шоков, дальнейшего снижения инвестиционной и деловой активности в стране. Чистый отток капитала составил в 2014 г. 152 млрд. долл., что примерно втрое выше уровня предыдущих пяти лет. Усиление спроса на иностранную валюту привело к заметному повышению в 2014 г. удельного веса валютных активов и пассивов на балансах российских банков (график 2).

По состоянию на начало февраля 2015 г., валютизация достигла 34,7% активов и 33,6% пассивов. Показатель валютизации балансов коммерческих банков служит одним из важных индикаторов доверия к национальной валюте. Но наряду с этим его изменения влияют на переоценку показателей банковской деятельности в рублевом эквиваленте.

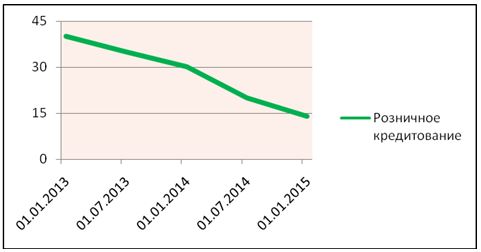

Кредитование занимает ключевое место в структуре операций российских банков. Динамика объемов и темпов роста кредитования населения определяется спросом и условиями кредитования (график 3).

В IV квартале прошедшего года и первые месяцы I квартала 2015 г. в результате обвальной девальвации рубля и шокового повышения ключевой ставки до 17%, а затем ее незначительного снижения до 15%, банки пересмотрели условия кредитования, что привело к отрицательным темпам роста совокупного объема кредитов населения на 1,3%.

Уже в 2013г. Банк России начал реализацию мер в ответ на чрезмерный рост необеспеченного потребительского кредитования: включали увеличение минимальных размеров резервов на возможные потери по необеспеченным ссудам и повышение коэффициентов риска при расчете достаточности собственных средств в отношении кредитов. Начиная с 2013 г. прирост абсолютных объемов темпов кредитования населения показывает выраженную тенденцию к замедлению. По-моему мнению, это связано с введением жестких требований в данном сегменте кредитования, а также совокупностью других факторов, ограничивающих активность населения как ссудозаемщиков: ужесточение требований банков вследствие высокого уровня просроченной задолженности, вступление в силу Федерального закона от 21.12.2013 №353-ФЗ (ред. от 21.07.2014) «О потребительском кредите (займе)», который предоставил регулятору право ограничивать процентные ставки по отдельным категориям розничных займов, а также ввел норму, обязывающую банки рассчитывать и доводить до клиента информацию о полной стоимости кредита (график 4).

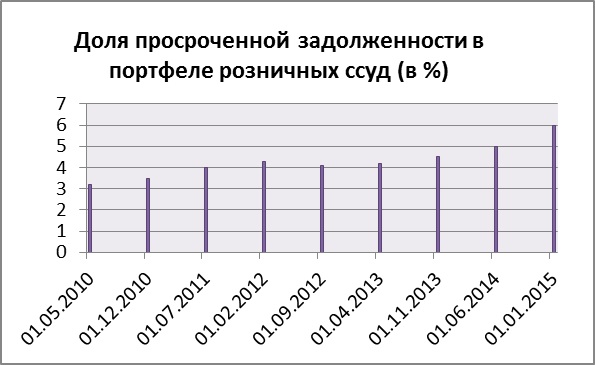

Замедление темпов кредитования населения, ухудшение финансового положения заемщиков обострили проблему невозможной к взысканию ссудной задолженности. Положение дел с обслуживанием кредитов стало еще больше ухудшаться в IV квартале истекшего года и первых месяцах 2015г. (график 5).

Объем просроченной задолженности по розничному портфелю за январь 2015 г. вырос на 0,7 трлн. рублей и удельный вес просроченной задолженности по розничным кредитам увеличился с 5,9 до 6,3%.

Согласно итогам обследования крупнейших российских банков, в III квартале 2014 года около 45% из них оставили условия банковского кредитования прежними (далее — УБК), большинство остальных банков ужесточили. Были увеличены процентные ставки по кредитам, повышены требования к финансовому положению заемщиков и обеспечению по кредиту. Эти меры стали адекватной реакцией банков на повышение рисков, связанное как с внешнеэкономическими и внешнеполитическими факторами, так и с неблагоприятными тенденциями в нефинансовом секторе экономики.

Спрос на новые кредиты со стороны разных категорий банковских заемщиков в III квартале изменялся разнонаправлено, при этом спрос всех рассматриваемых категорий заемщиков, на пролонгацию ранее выданных кредитов повысился. В III квартале 2014 года основными направлениями изменения УБК для всех категорий заемщиков, как и в первом полугодии, были рост процентных ставок и повышение требований к финансовому положению заемщиков, некоторые банки ограничили спектр предлагаемых кредитных продуктов.

В силу высокой степени неопределенности геополитической и макроэкономической ситуации прогнозные оценки динамики кредитования в 2015-2016 гг. вряд поддаются количественной оценке. Но, во всяком случае, не произойдет смягчения условий кредитования. В 2016 г. продолжится процесс торможения темпов прироста кредитования банками населения вплоть до близких к нулевым значениям в силу ряда причин. Во-первых, закредитованность заемщиков, падение реальных располагаемых доходов населения и высокие процентные ставки ослабили спрос на кредиты. Во-вторых, банки сфокусировали внимание на снижении проблемной и просроченной задолженности. Кредитование нефинансовых предприятий и организаций в 2016 г. будет развиваться умеренными темпами, достигнутыми в последние годы. Ужесточение со стороны банков внутренних процедур выдачи кредитов вследствие ухудшения качества портфелей, ограниченность фондирования и низкая инвестиционная активность вполне могут привести к снижению спроса на кредиты. Наряду с этим, ограничение или прекращение доступа ряда российских компаний на внешние финансовые рынки расширит их спрос на кредиты. Стимулированию кредитования предприятий будут содействовать реализация антикризисного плана Правительства РФ, особенно в части касающейся докапитализации банков, господдержка сектора МСП, а также возможное расширение объемов и списка инструментов рефинансирования Банка России.

Заключение

Переход России к рыночной экономике, переживание кризиса, возобновление экономического роста, повышение эффективности функционирования экономики, создание необходимой инфраструктуры невозможно обеспечить без использования и дальнейшего развития кредитных отношений.

Кредит — предоставление денег или товаров в долг, как правило, с уплатой процентов; стоимостная экономическая категория, неотъемлемый элемент товарно-денежных отношений. Возникновение кредита связано непосредственно со сферой обмена, где владельцы товаров противостоят друг другу как собственники, готовые вступить в экономические отношения.

Главной целью работы является рассмотрение теоретического и практического материала по современным формам и видам кредитов.

Сущность и роль кредита в экономической системе общества определяются, прежде всего, выполняемыми им функциями, такими как: перераспределительная, капиталотворческая, повышение эффективности функционирования экономики, ускорение концентрации капитала, регулирующая.

Кредиту присуща товарная, денежная и смешанные формы, а классифицируется он по различным признакам. В зависимости от того, какая представляется ссуда при кредитной сделке и кто является кредитором, различают следующие формы кредита: коммерческий кредит, банковский кредит, государственный кредит, потребительский кредит и международный кредит.

В своей работе я попыталась рассмотреть основные проблемы и перспективы развития банковского кредитования на современном этапе. Наиболее актуальными проблемами на сегодняшний день являются:

- высокие процентные ставки;

- ужесточение условий получения кредита;

- значительный объем невозвращенных кредитов;

- отсутствие у банков долгосрочных ресурсов;

- низкий профессиональный уровень руководящего звена;

- введение санкций;

- обесценение курса рубля по отношению к валютам.

Если проанализировать все эти проблемы, то мы придем к выводу, что коренной проблемой является — низкое качество управления, когда российские банки не могут адекватно реагировать на меняющуюся ситуацию.

Таким образом, кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег. Вызывая к жизни различные формы кредитных денег, он может обеспечить России создание базы для ускоренного развития безналичных расчетов, внедрения их новых способов. Все это будет способствовать экономии издержек обращения и повышению эффективности общественного воспроизводства в целом. Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а, следовательно, концентрации производства. Кредит стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства на основе достижений научно-технического прогресса.

Библиографический список

- Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ Статья 819. Кредитный договор(в ред. от 29.06.2015, с изм. и доп., вступ. в силу с 01.07.2015).

- Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ Статья 822. Товарный кредит(в ред. от 29.06.2015, с изм. и доп., вступ. в силу с 01.07.2015).

- Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ Статья 823. Коммерческий кредит (в ред. от 29.06.2015, с изм. и доп., вступ. в силу с 01.07.2015).

- Уголовный кодекс Российской Федерации» от 13.06.1996 N 63-ФЗ Статья 172. Незаконная банковская деятельность(в ред. от 13.07.2015, с изм. и доп., вступ. в силу с 25.07.2015).

- Уголовный кодекс Российской Федерации» от 13.06.1996 N 63-ФЗ Статья 183. Незаконное получение и разглашение сведений, составляющих коммерческую, налоговую или банковскую тайну (в ред. от 13.07.2015, с изм. и доп., вступ. в силу с 25.07.2015).

- Кодекс Российской Федерации об административных правонарушениях» от 30.12.2001 N 195-ФЗ Статья 14.11. Незаконное получение кредита или займа (в ред. от 13.07.2015, с изм. и доп., вступ. в силу с 01.10.2015).

- Кодекс Российской Федерации об административных правонарушениях» от 30.12.2001 N 195-ФЗ Статья 5.53. Незаконные действия по получению и (или) распространению информации, составляющей кредитную историю(в ред. от 13.07.2015, с изм. и доп., вступ. в силу с 01.10.2015).

- Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности» (в ред. от 13.07.2015, с изм. и доп., вступ. в силу с 12.10.2015) .

- Федеральный закон от 10.07.2002 N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (в ред. от 13.07.2015).

- Федеральный закон от 21.12.2013 N 353-ФЗ «О потребительском кредите (займе)»(в ред. от 21.07.2014).

- Федеральный закон РФ от 16.07.1998 г. №102-ФЗ «Об ипотеке (залоге недвижимости)» (ред. от 06.04.2015 с изм. и доп., вступ. в силу с 01.07.2015).

- Федеральный закон РФ от 10.12.2003 г. №173-ФЗ «О валютном регулировании и валютном контроле»(в ред. от 29.06.2015).

- Федеральный закон от 30.12.2004 N 218-ФЗ «О кредитных историях»(в ред. от 29.06.2015).

- Абрамова М.А., Александрова Л.С. Деньги. Кредит. Банки. Денежный и кредитный рынки. Учебник и практикум для бакалавриата. М.: Издательство Юрайт, – 378 с.

- Андрюшин С. А. Банковские системы: учебное пособие. М.: Альфа-М, 2013. — 384 с.

- Ашмарина Е.М., Гизатуллин Ф.К.,Ручкина Г. Ф. Банковское право: учебник для магистров. – М.: Изд-во Юрайт, 2014. – 534 с.

- Белоглазова Г.Н., Кроливецкая Л.П. Банковское дело: Учебник для вузов, 2-е изд. Питер-Юг, 2013. — 400 с.

- БровкинаН.Е.Стратегическаяцельразвитияипринципырегулированиякредитногорынка// Деньгиикредит. – 2014. – №4. – с. 35-39

- Булатов А. Н. Кредитные брокеры — банковские партнеры, конкуренты или часть кредитной инфраструктуры // Банковское кредитование. – 2013. –№4. – 112 с.

- Всяких М.В., Галуцких М.С. Формирование системы образовательного кредитования в РФ // Экономика и экономические науки. – 2015. – №6.

- Голованов А.А. О банковском кредитовании нефинансовых организаций// Деньги и кредит.– 2014. – № 4. – 50 с.

- Горелая Н. В. Основы банковского дела: учебное пособие / М.: ИНФРА-М, 2013. — 272 с.

- Глушкова Н. Б. Банковское дело:учебное пособие / М.: ГРИФ, 2015. – 432c.

- Звонова Е.А. Деньги. Кредит. Банки: учебник и практикум для бакалавров/ под ред. В. Д. Топчий, — 2-е изд., перераб. и доп.- М.: Юрайт-Издат, 2014. — 455 с.

- Катасонов В.Ю., БитковаВ.П. Деньги.Кредит.Банки. М.: Юрайт-Издат,2015. – 332 с.

- Климович В.П. Финансы, денежное обращение и кредит: учебник / 4-е изд.,перераб. и доп. – М: ИНФРА, 2014. — 336 с.

- Костыкова М.Ю. Кредитование малого бизнеса как ключевой элемент стратегии развития активных операций отечественных коммерческих банков / Научно-практический журнал «Современная экономика: проблемы и решения». — №4 (52). – 2014. – С.62-73.

- Костерина Т.М., Макаров И.С. Об идентификации групп связанных заемщиков// Банковское дело. — №3. – 2013. – С.83

- Лаврушин О.И. Деньги. Кредит. Банки. М.: КНОРУС, 2015. — 290 с.

- ОсиповД.С.Тенденцииразвитиябанковскогосектораимодернизациякредитныхпродуктов//Банковское кредитование. – 2013. – №4.

- Тавасиев А.М., Алексеев Н.К. Банковское дело: словарь официальных терминов с комментариями. 2-е изд., перераб. и доп., 2015. — 656 с.

- Тихомирова Е.В. Современные кредитные банковские продукты // Банковское дело.- 2014. – 111 с.

- ТихомироваЕ.В.Клиентоориентированныйподходбанковкакусловиеинновационногороста//Деньгии кредит. – 2014. –№1. –С. 51-56.

- ФофановВ. А. Банковский учет и аудит: учебное пособие / М.: Банковское дело, — 416 с.

- Шевчук Д.А. Деньги. Кредит. Банки. В. А. Шевчук. Учебно-методическое пособие / М.: Финансы и статистика, 2013.-250 с.

- Банковское дело. Управление и технологии: учебник для вузов / под ред. А. М. Тавасиева. — 3-е изд. — М.:ЮНИТИ-ДАНА, 2014. — 670 с.

- Банковское право: учебник для бакалавров / под ред. Л. Г. Ефимова, Д. Г. Алексеева. — М.:Проспект, 2014. — 320 с.

- Деньги, кредит, банки и денежно-кредитная система: учебное пособие / М. А. Абрамова, Л. С. Александрова. — 2-е изд., стер. — М.: КНОРУС, 2014. — 312 с.

- Деньги. Кредит. Банки под ред. Е. Ф. Жукова. — 4-е изд., перераб. и доп. — М.:Юнити-Дана, 2014. — 783 с.

- Ролькредитаимодернизациядеятельностибанковвсферекредитования:учебноепособие/подред. О. И. Лаврушина. – 2-е изд. –М.:КНО-РУС, 2013. – 272с.

- cbr.ru/- Центральный банк Российской Федерации

- ru/- Сбербанк России

- consultant.ru/ — Справочно-правовая система Консультант Плюс

- www.minfin.ru/ru/- Министерство финансов Российской Федерации