Глава 3. Разработка предложений по улучшению кредитной деятельности ОАО «Сбербанк России»

3.1. Мероприятия по улучшению кредитной политики банка и их экономическая оценка

Важной составной частью управления кредитным риском является разработка мероприятий по снижению и предупреждению выявленного риска. В международной практике сложилось три основных направления снижения кредитного риска:

- Оценка кредитоспособности;

- Страхование кредитов;

- Привлечение достаточного обеспечения.

1. Оценка кредитоспособности.

Кредитные работники обычно отдают предпочтение именно этому методу, поскольку он позволяет предотвратить практически полностью все возможные потери, связанные с невозвращением кредита. К определению кредитоспособности заемщика существует множество различных подходов.

Однако в последнее время в практике зарубежных банков все больше распространение получает метод, основанный на бальной оценки ссудополучателя.

Этот метод предполагает разработку специальных шкал для определения рейтинга клиента. Критерии, по которым производится оценка заемщика, строго индивидуальны для каждого банка и базируются на его практическом опыте. Эти критерии периодически пересматриваются, что обеспечивает повышение эффективности анализа кредитоспособности.

В Российской практике определения кредитоспособности используют метод, основанный на изучение финансовых отчетов.

В настоящее время этот метод не дает реальной оценки кредитоспособности заемщика, из-за заниженных данных предоставляемых предприятиями и организациями в налоговой инспекции по формам ежеквартальной отчетности.

Уменьшение размеров выдаваемых кредитов одному заемщику. Этот способ применяется, когда банк не полностью уверен в достаточной кредитоспособности клиента. Уменьшенный размер кредита позволяет сократить величину потерь в случае его невозврата.

2. Страхование.

Страхование риска есть по существу передача определенных рисков страховой компании. Страхование может использоваться как для защиты от кредитного риска, так и для его минимизации.Уменьшение или устранение кредитного риска достигается с помощью страхования кредиторов. Страхование кредита предполагает полную передачу риска его невозврата специализированной страховой организации. Существует много различных вариантов страхования кредитов, но все расходы, связанные с их осуществлением, как правило, относятся на Заемщика.При страховании защита интересов банка-кредитора заключается в том, что в случае неплатежеспособности должника или неоплаты долга по другим причинам, погашение задолженности по предоставленному кредиту берет на себя страховая организация.Страхование осуществляется на добровольной основе в двух формах:· Добровольное страхование ответственности заемщиков за непогашение кредитов;· Добровольное страхование риска непогашения кредита.В первом случае страхователем выступает заемщик, объектом страхования является его ответственность перед банком, выдавшим кредит, за своевременное и полное погашение кредитов (включая проценты за пользование кредитом). Во втором случае страхователь — банк, а объект страхования — ответственность всех или отдельных заемщиков перед банком за своевременное и полное погашение кредита и процентов за пользование кредитами.Наиболее существенным моментом в страховании являются: размер ответственности, принимаемой страховщиком, определение страхового случая и возмещение убытков.Есть страховые общества, которые принимают сто процентов суммы непогашенного заемщиком кредита к страхованию, но не принимают к страхованию проценты за пользование кредитом. Другие страховщики, напротив, выплачивают страхователю возмещение от 50 до 90 процентов суммы непогашенного заемщиком кредита и процентов по нему. Конкретный предел ответственности страховщика и срок выплаты возмещения устанавливается индивидуально.Условия страхования предусматривают порядок возмещения убытков. Одновременно страховая организация оставляет за собой право отказать в выплате страхового возмещения. Свой отказ страховщик связывает, во-первых, с недостоверностью сообщенных страхователем сведений, которые могли иметь существенное значение для суждения о страховом риске, во-вторых, если страхователь не выполнил обязанностей, возложенных на него условиями страхования. В момент заключения договора эти условия должны формулироваться сторонами конкретно, во избежание дальнейших споров.Для минимизации кредитного риска может быть использовано не только страхование кредита, но и имущественное страхование, а также страхование от несчастных случаев.Имущественное страхование может иметь следующие формы: страхование риска подрядного строительства; страхование грузов; страхование оборудования, принадлежащего заемщику.Страхование от несчастных случаев включает: страхование общей гражданской ответственности; страхование профессиональной ответственности.Страхование охватывает все риски, включая войну, забастовки, пожар, противоправные действия третьих лиц и т.д. Выбор того или иного вида страхования, который может снизить уровень кредитного риска определяется в зависимости от специфики деятельности Заемщика и предлагаемого к финансированию проекта.В настоящее время банки широко применяют страхование предмета залога. Так в условиях кредитного договора Сбербанка предусмотрено, что предмет залога должен быть застрахован в пользу Сбербанка в страховой компании, приемлемой для банка, в течение определенного периода времени после подписания кредитного договора.Если кредит предоставляется на приобретение товара, которое является предметом залога, то страхование должно распространяться на перемещение товаров со склада грузоотправителя до склада грузополучателя, т.е. заемщика.

3. Привлечение достаточного обеспечения.

Такой метод практически полностью гарантирует банку возврат выданной суммы и получение процентов. При этом важным моментом является тот факт, что размер обеспечения должен покрывать не только саму сумму выданного кредита, но и сумму процентов по нему. Однако все же приоритет при защите от кредитного риска должен отдаваться не привлечению достаточного обеспечения, предназначенного для покрытия убытков, а анализу кредитоспособности заемщика, направленному на недопущение этих убытков. Тем не менее, в сложившейся ситуации вопрос достаточности и ликвидности обеспечения является чрезвычайно актуальным для коммерческих банков.

Сбербанк требует от Заемщика обеспечение. В качестве обеспечения кредита Банк принимает залог, поручительство, гарантию и другие формы обязательств, принятые банковской практикой. Обеспечение по кредиту используется для уверенности, что сумма кредита будет возмещена в случае потери Заемщиком кредитоспособности до погашения кредита. Наличие обеспечения дисциплинирует заемщика, заставляет его серьезнее относиться к своим обязанностям.

Сбербанк в качестве обеспечения кредита рассматривает следующие виды обеспечения:

- Залог недвижимости;

- Залог целостного имущественного комплекса;

- Залог оборудования;

- Залог транспортных средств;

- Залог товара (товара в обороте);

- Залог имущественных прав;

- Переуступка дебиторской задолженности;

- Переуступка долгов;

- Ценные бумаги, в т.ч. векселя;

- Депозитные счета Заемщика в Банке;

- Гарантии и поручительства платежеспособных предприятий;

- Банковские гарантии от приемлемых банков и др.

Залог имущества является одной из наиболее распространенных форм обеспечения возвратности банковского кредита. Залог имущества вытекает из залогового обязательства, выдаваемого заемщиком кредитору и подтверждающего право последнего при неисполнении платежного обязательства получить преимущественное удовлетворение претензий из стоимости заложенного имущества.

Предметом залога может выступить любая вещь или другое имущество, принадлежащее заемщику, на которые в соответствии с законодательством допускается обращение взыскания. В тоже время это имущество для отнесения его к объекту залога должно отвечать двум критериям: приемлемости и достаточности.

Более распространенным видом залога являются залог товаров в обороте и залог товаров в переработке.

Залог товаров в обороте применяется в настоящее время при кредитовании торговых организаций. Торговые организации постоянно должны иметь у себя запас ценностей для выставления их на продажу. В этом случае предмет залога находится не только во владении, но и в распоряжении и пользовании заемщика. При данном виде залога организация может заменить одни заложенные ценности на другие, но условием использования товаров является обязательное их возобновление в сумме израсходованных ценностей.

Близок по содержанию к залогу товаров в обороте залог товаров в переработке. Он применяется при кредитовании промышленных предприятий, в частности перерабатывающих сельскохозяйственное сырье.

Самая предпочтительная форма залога в настоящее время — депозитная или наличная валюта, которая передается в банк.

Форма и метод обеспечения кредита должны быть согласованы с Заемщиком до выдачи кредита и должны быть включены в кредитный договор. Согласно требованиям действующего законодательства, обеспечение по кредиту оформляется отдельным договором. В случаях, предусмотренных законодательством, договор залога должен быть заверен нотариусом.

В соответствии с условиями кредитного договора заемщик должен представить приемлемое обеспечение по кредиту к согласованной дате и подписать Договор залога (поручительства и т.д.) не позднее первого платежа по кредиту. В противном случае Банк может отказаться от выдачи кредита или пересмотреть его условия, что должно быть отражено в кредитном договоре с Заемщиком.

Оценка предлагаемого залога выполняется сотрудниками отдела залоговых операций, которые представляют результаты своего анализа и осмотра залога в Экспертном заключении, которое является неотъемлемой частью кредитной оценки.

Оценка залога включает следующие компоненты:

- Установление предмета залога, прав собственности Заемщика, достоверности и полноты документов, требуемых для оформления данной формы залога;

- Проверка, не является ли предмет залога национальной и культурной Ценностью, не является ли он собственностью государства и может ли согласно действующему законодательству быть предметом залога;

- Визуальный осмотр предмета залога, если это недвижимость, транспортные средства или другой физический объект;

- Получение подтверждения от Заемщика, что предмет залога не использовался в качестве залога для другой стороны;

- Установление рыночной и залоговой стоимости предложенного обеспечения;

- Определение возможной суммы кредита.

«Полезная жизнь» предмета залога должна быть соразмерна со сроком погашения запрашиваемого кредита.

Предмет залога должен быть застрахован в пользу Сбербанка в страховой компании, приемлемой для Сбербанка. Заемщик оплачивает стоимость оформления договора залога, а также издержки по страхованию предмета залога.

В соответствии с условиями кредитного договора Сбербанк имеет право регулярно инспектировать предмет залога и Заемщик должен предоставлять ему эту возможность. Сбербанк осуществляет контроль наличия и сохранности предмета залога в течение всего срока действия кредитного договора.

Заемщик должен содержать объект залога в хорошем состоянии. Предмет залога не может быть передан в аренду или реализован третьему лицу без письменного согласия Банка.

Сбербанк может потребовать от Заемщика увеличить сумму залога в течение действия кредитного договора, если Сбербанк установит, что стоимость залога уменьшилась и/или своевременная выплата кредита сомнительна. Если же Заемщик не выполняет обязательства по кредитному договору, банк в порядке, определенном действующим законодательством, обращает взыскание на предмет залога с целью возмещения суммы задолженности.

Итак, при решении вопроса о залоге необходимо принимать во внимание следующие факторы:

- Ликвидность, т.е. возможность реализации залога, наличие на него спроса, качество залога — насколько устарело или повреждено оборудование;

- Каково соотношение рыночной стоимости залога и размера кредита и как часто оно должно пересматриваться. Следует подчеркнуть, что для банка важна ликвидационная стоимость залога;

- Как залог защищен от инфляции;

- В случае невыполнения обязательств заемщиком легко ли будет взыскать залог в законном порядке;

- Проверить подконтрольность залога, то есть возможность кредитора вступить во владение залогом. Например, проще вступить во владение деньгами, землей, строениями, чем грузовиками, местонахождение которых трудно установить;

- Проверить до предоставления кредита активы, предполагаемые в качестве залога, на наличие уже имеющихся претензий и других исков на них;

- Проводить периодические проверки местонахождения и состояния залога.

Поручительство также есть форма обеспечения возвратности кредита.

Поручительство — способ обеспечения исполнения обязательств, который оформляется договором, в котором поручитель обязывается перед кредитором другого лица (должника) отвечать за исполнение последним своего обязательства в полном объеме или частично. Поручитель, уплативший кредитору долг по договору, имеет право предъявить требование к должнику о возмещении уплаченной суммы.

Использование этой формы обеспечения возвратности кредита требует тщательного анализа кредитоспособности поручителя. Поручительство является наиболее приемлемой формой обеспечения, когда поручитель обладает безупречной платежеспособностью и не вызывают сомнения ни объем, ни юридическая обоснованность гарантированных им обязательств.

Сбербанки также принимают в качестве обеспечения по кредитам гарантии. Гарантия отличается от поручительства тем, что не является актом, дополняющим основную сделку. Гарантия — это обязательство гаранта выплатить за гарантируемого определенную сумму при наступлении гарантийного случая. Гарантия оформляется в установленном порядке и предусматривает обязательные реквизиты. В гарантийном письме обязательно указывается в обеспечение какого договора выдана гарантия, срок обязательства о погашении и сумма гарантии.

В качестве субъекта гарантированного обязательства могут выступать финансово устойчивые предприятия или специальные учреждения, располагающие средствами, например, банки.

Гарантии могут выдавать финансово устойчивые предприятия, с которыми предприятие-заемщик имеет систематические производственные связи (например, поставщик или покупатель данного предприятия). Однако в этом случае необходима информация о кредитоспособности предприятия-гаранта. Если указанное предприятие обслуживается в том же банке, что и заемщик, такая задача решается просто. Сложнее, если предприятие-гарант обслуживается другим банком.

Гарантии могут выдаваться другими банками. В нашей стране в настоящее время широко применяется предоставление гарантии одним банком другому при выдаче последним кредита клиенту первого банка. Такая ситуация возникает в связи с отсутствием у банка свободных ресурсов для предоставления кредита своему клиенту, или выдача крупной суммы кредита может нарушить ликвидность его баланса. При выдаче гарантии банк не утрачивает связи с клиентом, хотя и не кредитует его, одновременно имеет определенный доход.

Таким образом, были приведены мероприятия по снижению кредитного риска, такие как: оценка кредитоспособности, страхование кредитов, привлечение достаточного обеспечения.

Перейдем к рассмотрению экономического эффекта.

3.2. Прогноз экономических показателей развития банка при реализации намеченных программ

Экономический эффект — разность между результатами деятельности хозяйствующего субъекта и произведенными для их получения затратами на изменения условий деятельности.

Одной из проблем кредитного страхования является то, что банковская система страны на сегодняшний день более развита, нежели страховая. Поэтому рассмотрим экономический эффект от страхования кредитов.

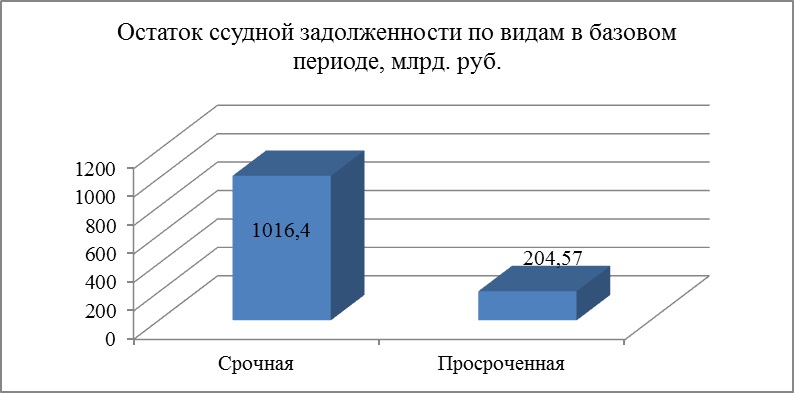

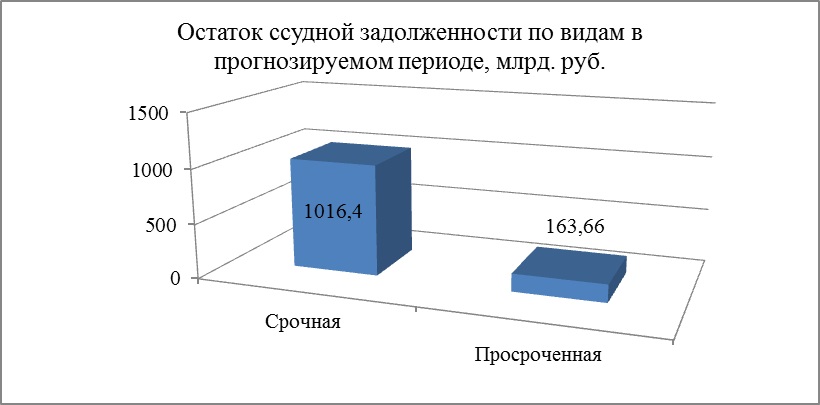

Рассмотрим, например, такую ситуацию, возьмем данные 2014 года, возобновляемые кредитные линии, и выделим из них ссудную задолженность, которая находится на просрочке (воспользуемся данными интернета официальных источников Сбербанка) и сформулируем ситуацию, когда данные кредитные линии были бы обеспечены страхованием имущественных интересов заемщика (страхователя). В этом случае, если страховое возмещение составит 80% от суммы контракта, а кредитование осуществляется в пределах сумм контракта, то планируемый остаток просроченной ссудной задолженности уменьшится.

Объем срочной ссудной задолженности в прогнозируемом периоде оставим, такую же как и в базисном, а просроченную задолженность в прогнозируемом году рассчитаем как:

Остаток просроченной задолженности в базовый период * 80%, где 80% — ставка страхового возмещения Сбербанка.

Таблица 12. Эффективность страхования имущественных интересов заемщика при предоставлении возобновляемой кредитной линии

| Остаток ссудной задолженности | Базовый период, млрд. руб. (2014 г.) | Доля, % | Прогнозируемый период, млрд. руб. (2016 г.) | Доля, % |

| Срочная | 1016,4 | 83,25 | 1016,4 | 86,13 |

| Просроченная | 204,57 | 16,75 | 163,66 | 13,87 |

| Итого | 1220,97 | 1180,06 |

Анализируя данные таблицы, можно прийти к выводу, что при страховании имущественных интересов заемщика по контрактам, доля просроченной ссудной задолженности по возобновляемым кредитным линиям уменьшится с 204,57 млрд. руб. или 16,75% до 163,66 млрд. руб. или 13,87%.

Наглядно изменение остатков ссудной задолженности можно увидеть на рисунке 8. и 9.

Из приведенных выше рисунков видно, что при страховании контрактов произойдет уменьшение просроченной задолженности на 40,91 млрд. руб., что составит около 20%.

Если же страхование банковского кредита осуществлять на условиях, которые предлагают страховые компании по страхованию торговых кредитов, то эффективность использование таких мер можно представить в виде таблицы 13. Для расчета прогнозируемого периода используется формула, приведенная выше. Данные остатков срочной ссудной задолженности также оставляем неизменными.

Таблица 13. Эффективность страхования имущественных интересов и ответственности заемщика при кредитовании юридических лиц

| Остаток ссудной задолженности | Базовый период, млрд. руб. (2014 г.) | Доля, % | Прогнозируемый период, тыс. руб. (2015 г.) | Доля, % |

| Срочная | 736,1 | 78,28 | 736,1 | 81,83 |

| Просроченная | 204,3 | 21,72 | 163,44 | 18,17 |

| Итого | 940,4 | 899,54 |

Из данных таблицы видно, что при страховании имущественных интересов по контрактам при кредитовании на пополнение оборотных средств и страховании ответственности заемщика в иных целях, доля просроченной ссудной задолженности уменьшится с 204,3 млрд. руб. или 21,72% до 163,44 тыс. руб. или 18,17%.

Также для наглядности обратимся к рисунку 10.

Из рисунка видно, что при страховании кредитов, происходит сокращение доли просроченной задолженности, в частности на 40,86 млрд. руб.

Одним из вариантов для банков уменьшения просроченной ссудной задолженности является ее продажа, что позволит банку уменьшить размер резервов и улучшить свои финансовые показатели.

Преимуществами продажи просроченной задолженности является:

- Улучшение качества кредитного портфеля;

- Возврат создаваемых резервов в доходы;

- Отсутствие издержек на самостоятельное сопровождение портфеля;

- Улучшение показателей для инвесторов и Центрального банка Российской Федерации.

На практике в России сегодня рынок купли-продажи просроченных платежей находится в стадии зарождения. Это связано с тем, что компании, покупающие портфель проблемных ссуд, не обладают достаточными финансовыми ресурсами для осуществления подобных сделок и достаточной статистической базой для оценки такого портфеля.

Поэтому для российских банков передача полномочий по взысканию просроченной задолженности юридических лиц и индивидуальных предпринимателей коллекторским компаниям — самое эффективное решение.

Приобретение просроченной задолженности коллекторскими компаниями происходит либо путем приобретения долга с единовременной оплатой, либо оплатой коллекторским агентствам вознаграждения, размер которого в среднем равен 30% от суммы продаваемого портфеля просроченных ссуд, либо существуют варианты комбинированной покупки, когда банку выплачивается до 90% возвращенной задолженности.

Наиболее распространенным видом взаимодействия является продажа на условиях оплаты комиссионного вознаграждения в размере 30% от продаваемой просроченной задолженности. Процент возврата ссудной задолженности банку в среднем равен 30%.

Таким образом, можно отметить положительную тенденцию предлагаемых мер по взаимодействию со страховыми компаниями на предмет страхования ответственности заемщиков юридических лиц и страхования рисков заемщика при кредитовании пополнения оборотных средств и коллекторскими компаниями по продаже просроченной ссудной задолженности. В целом это позволит улучшить качество кредитного портфеля, сократить резервы на возможные потери по ссудам, ссудной и приравненной к ней задолженности, повысить финансовые показатели банка.

В заключение, хотелось бы отметить страховые компании, с которыми тесно сотрудничает Сбербанк. На сегодняшний день их насчитывается более 30.

Отметим самые крупные страховые компании, работающие со Сбербанком:

- ОАО «АльфаСтрахование»;

- СОАО «ВСК»;

- ООО СК «ВТБ Страхование»;

- ООО «Группа Ренессанс Страхование»;

- ОСАО «Ингосстрах»;

- ОАО «СК «РЕГИОНГАРАНТ»;

- ООО «Росгосстрах»;

- ОАО «СОГАЗ»;

- ООО «СО «Сургутнефтегаз»;

- ЗАО «Страховая компания «Транснефть;

- ООО «Транснациональная страховая компания и др.

Итак, третья глава диплома была посвящена рассмотрению мероприятий по снижению кредитного риска и проведению оценки страхования кредитов, предоставляемых Сбербанком на будущее, т.е. определение экономического эффекта от предложенных мероприятий. Были предложены мероприятия, такие как:

1. Оценка кредитоспособности;

2. Страхование кредитов;

3. Привлечение достаточного обеспечения.

Экономический эффект был досконально разобран и рассмотрен в рамках темы дипломной работы с помощью табличного и графического изложения.

Анализируя экономический эффект, можно придти к выводу, что при страховании имущественных интересов заемщика по контрактам, доля просроченной ссудной задолженности по возобновляемым кредитным линиям уменьшится с 204,57 млрд. руб. или 16,75% до 163,66 млрд. руб. или 13,87%.

Анализ эффективности страхования имущественных интересов и ответственности заемщика при кредитованию юридических лиц показал, что при страховании имущественных интересов по контрактам при кредитовании на пополнение оборотных средств и страховании ответственности заемщика в иных целях, доля просроченной ссудной задолженности уменьшится с 204,3 млрд. руб. или 21,72% до 163,44 тыс. руб. или 18,17%.

Заключение

Банковская деятельность подвержена большому числу рисков. Проблема управления кредитными операциями становится сегодня актуальной для всех рыночных субъектов. Банковские риски отличаются друг от друга местом и временем возникновения, совокупностью внешних и внутренних факторов, влияющих на их уровень, и, следовательно, способом их анализа и методами измерения и снижения.

Риск присутствует в любой операции, он может быть разных масштабов. Для банковской деятельности важным является не избежание риска, а предвидение и снижение его до минимального уровня. Под риском принято понимать вероятность, а точнее угрозу потери банком части своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате осуществления определенных финансовых операций.

Проблема управления кредитным риском становится сегодня актуальной для всех рыночных субъектов. Банковские риски отличаются друг от друга местом и временем возникновения, совокупностью внешних и внутренних факторов, влияющих на их уровень, и, следовательно, способом их анализа и методами измерения и снижения.

Риск является неотъемлемой характеристикой банковской деятельности. Он играет определяющую роль в формировании финансовых результатов деятельности банков, служит важной характеристикой качества активов и пассивов банков, и, таким образом, должен использоваться при сравнительном анализе их финансового состояния, положения на рынке банковских услуг.

Целью дипломной работы являлась разработка мероприятий минимизации кредитного риска.

Для достижения цели были выполнены следующие задачи:

- Рассмотрены теоретические основы кредитных операций и их значение в экономике, в том числе и в условиях кризиса;

- Показана система управления кредитными операциями;

- Проанализирована методика анализа кредитного риска;

- Представлен анализ управления кредитным риском на примере ОАО «Сбербанк России»;

- Разобраны основные недостатки в управлении кредитным риском;

- Выявлен экономический эффект от реализации мероприятий.

В первой главе мы рассмотрели теоретические основы управления кредитным риском. Кредитные риски, как важная составляющая финансовых рисков, играют немаловажную роль в хозяйственно-финансовой деятельности предприятия. Их своевременное выявление, оценка и анализ помогают руководству предприятий принять верное управленческое решение, которое улучшит показатели его финансового состояния и повысит конкурентоспособность.

Во второй главе мы рассмотрели организационно-правовую характеристику банка. За почти два столетия ОАО «Сбербанк России» завоевал статус крупнейшего финансового института страны и является лидером среди российских банков и крупнейшими банками Центральной и Восточной Европы.

К 2014 году Сбербанк планировал увеличить до 5-7% долю чистой прибыли, полученной за пределами России. Это всё говорит об эффективной работе банка. Но проблема, связанная с кредитным риском остается не разрешённой.

Так же рассмотрели финансовый анализ деятельности банка и анализ кредитных рисков. Финансовый анализ показал, что, как только прибыль Сбербанка увеличилась, отрицательная тенденция для коэффициента заметно изменила свой курс, и сейчас с уверенностью можно сказать, что Банк стал эффективно использовать свои средства.

Анализ кредитных рисков показал, что Сбербанк дает положительные результаты по всем показателям и применяет различные методы управления кредитными рисками. Применяемые методы и процедуры управления кредитным риском позволили Банку улучшить качество его кредитного портфеля.

В третьей главе мы рассматривали мероприятия по снижению кредитного риска, такие как:

- Оценка кредитоспособности;

- Страхование кредитов;

- Привлечение достаточного обеспечения.

Экономический эффект показал по проведенной оценке эффективности, что можно отметить положительную тенденцию предлагаемых мер по взаимодействию со страховыми компаниями на предмет страхования ответственности заемщиков юридических лиц и страхования рисков заемщика при кредитовании пополнения оборотных средств и коллекторскими компаниями по продаже просроченной ссудной задолженности. В целом это позволит улучшить качество кредитного портфеля, сократить резервы на возможные потери по ссудам, ссудной и приравненной к ней задолженности, повысить финансовые показатели банка.

В заключение хотелось бы сказать, что управление рисками при осуществлении коммерческих операций банков приобретает все большее значение. Глобализация финансовых рынков заставляет все большее число банков понять, что управление рисками наряду с компетентностью персонала и качеством информационных систем становится решающим фактором повышения и поддержания конкурентоспособности банка. И одним из этапов к построению более рациональной структуры управления банковскими рисками является: во-первых, разработка количественных критериев риска, которая позволила бы более качественно произвести анализ рисков, а, во-вторых, развитая система внутреннего контроля. Без этих двух важнейших составляющих невозможна эффективная оценка и управление рисками кредитного портфеля.

Список использованной литературы

Нормативно-правовые акты:

- «Конституция Российской Федерации» (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ, от 05.02.2014 N 2-ФКЗ)// «Собрание законодательства РФ», 03.03.2014, N 9, ст. 851

- Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 29.12.2014) «О Центральном банке Российской Федерации (Банке России)».

- «Положение о порядке расчета кредитными организациями величины рыночного риска» (утв. Банком России 28.09.2012 N 387-П).

Литература

- Банковское дело: учебник дли бакалавров / А. М. Тавасиев. — М.: Издательство Юрайт, 2015. — 647 с. — Серия: Бакалавр. Базовый курс.

- Бернар И.В., Колли Ж.К. Толковый экономический и финансовый словарь. — М.: Международные экономически отношения, 2011. – 502с.

- Финансовый менеджмент: учебник / коллектив авторов ; под ред. проф. Е.И. Шохина. — 4-е изд., стер. — М.: КНОРУС, 2012. — 480 с. — (Для бакалавров).

- Банковское дело: учебник дли бакалавров / А. М. Тавасиев. — М.: Издательство Юрайт, 2015. — 647 с. — Серия: Бакалавр. Базовый курс.

- Экономическая безопасность: учебник для вузов / под общ. ред. Л. П. Гончаренко, Ф. В. Акулинина. — М.: Издательство Юрайт, 2015. — 478 с. — Серия : Специалист.

- Страхование и управление рисками: учебник для бакалавров / под ред. Г. В. Черновой. — 2-е изд., перераб. и доп. — М.: Издательство Юрайт, 2014. — 768 с. — Серия: Бакалавр. Базовый курс.

- Управление проектами: учебник и практикум для академического бакалавриата / А. И. Балашов, E. М. Рогова, М. В. Тихонова, Е. А. Ткаченко ; под общ. ред. E. М. Роговой. — М.: Издательство Юрайт, 2015. — 383 с. — Серия: Бакалавр. Академический курс.

- Банковское дело: учебник дли бакалавров / А. М. Тавасиев. — М.: Издательство Юрайт, 2015. — 647 с. — Серия: Бакалавр. Базовый курс.

- Страхование и управление рисками: учебник для бакалавров / под ред. Г. В. Черновой. — 2-е изд., перераб. и доп. — М.: Издательство Юрайт, 2014. — 768 с. — Серия: Бакалавр. Базовый курс.

- Банковское дело : учебник дли бакалавров / А. М. Тавасиев. — М.: Издательство Юрайт, 2015. — 647 с. — Серия: Бакалавр. Базовый курс.

- Финансовый менеджмент: учебник / коллектив авторов ; под ред. проф. Е.И. Шохина. — 4-е изд., стер. — М.: КНОРУС, 2012. — 480 с. — (Для бакалавров).

- Корпоративный финансовый менеджмент : учеб.-практич. пособие / М. А. Лимитовский, С. II. Лобанова, В. Б. Минасяи, В. П. Паламарчук. — М. : Издательство Юрайт, 2012. — 990 с. — Серия : Прогрессивный учебник.

- Финансовый анализ для менеджеров: оценка, прогноз : учебник для магистров / Т. И. Григорьева. — 2-е изд., перераб. и доп. — М. : Издательство Юрайт ; ИД Юрайт, 2013. — 462 с. — Серия : Магистр.

- Финансы : учебник для бакалавров / под общ. ред. Н. И. Берзона. М. : Издательство Юрайт, 2013. — 590 с. — Серия : Учебники НИУ ВШЭ.

- Банковское право : краткий курс лекций / Т. Б. Замотаева. С. В. Мартышкин, Ю. С. Поваров; под общ. ред. Т. Б. Замотаевой. — 2-е изд., перераб. и доп. — М.: Издательство Юрайт, 2013. — 221 с. — Серия : Хочу все сдать!

- Финансовый анализ для менеджеров: оценка, прогноз : учебник для магистров / Т. И. Григорьева. — 2-е изд., перераб. и доп. — М. : Издательство Юрайт ; ИД Юрайт, 2013. — 462 с. — Серия : Магистр.

- Управление качеством : учебник для бакалавров / Е. А. Горбашко. — 2-е изд., испр. и дои. — М.: Издательство Юрайт, 2014. — 463 с. — Серия : Бакалавр. Углубленный курс.

- Корпоративный финансовый менеджмент : учеб.-практич. пособие / М. А. Лимитовский, С. II. Лобанова, В. Б. Минасяи, В. П. Паламарчук. — М. : Издательство Юрайт, 2012. — 990 с. — Серия : Прогрессивный учебник.

- Финансовый менеджмент: учебник / коллектив авторов ; под ред. проф. Е.И. Шохина. — 4-е изд., стер. — М.: КНОРУС, 2012. — 480 с. — (Для бакалавров).

- Донецкова О.Ю., Помогаева Е.А. Банкострахование. Учебное пособие. — М.: Директ-Медиа, 2013. — 84 стр.

- Деньги, кредит, банки / Под ред. Г. Н. Белоглазовой: учебник для Д34 бакалавров. — М.: Издательство Юрайт, 2012. — 620 с. Серия : Бакалавр. Социально-экономическое направление.

- Деньги. Кредит. Банки: Учебник / Н. П. Белотелова, Ж. С. Белотелова. — 4-е изд. — М.: Издательско-торговая корпорация «Дашков и К0», 2013. — 400 с.

- Банки и банковское дело: учебник для бакалавров / под ред. В. А. Боровковой. — 3-е изд., перераб. и доп. — М.: Издательство Юрайт, 2014. — 623 с. — Серия: Бакалавр. Базовый курс.

- Международные финансы: учебник для магистров / Р. И. Хасбулатов. — М.: Издательство Юрайт, 2014. — 567 с. — Серия: Магистр.

- Финансовый менеджмент: учебник / коллектив авторов ; под ред. проф. Е.И. Шохина. — 4-е изд., стер. — М.: КНОРУС, 2012. — 480 с. — (Для бакалавров).

- История развития Сбербанка [электронный ресурс]: http://sberbank-history.ru/

- Электронный архив газеты Взгляд http://www.vz.ru/news/2010/6/4/408132.html

- Официальный сайт ОАО «Сбербанк» [электронный ресурс]: http://www.sbrf.ru/moscow/ru/about/epigraph/today/

- Электронный архив Газеты Взгляд http://www.vedomosti.ru/finance/news/1227998/sberbank_obyavil_o_pokupke_trojki_dialog

- Официальный сайт ОАО «Сбербанк» [электронный ресурс]: http://www.sbrf.ru/moscow/

- Электронный ресурс]: www.finansmag.ru/96946

- Официальный сайт журнала Форбс в РФ [электронный ресурс]: www.forbes.ru/rating/100-krupneishih-bankov-mart-2011/2011-03

- Официальный сайт РБК Рейтинг: http://rating.rbc.ru/article.shtml?2011/09/19/33420753