Глава 3. Пути совершенствования методов оценки и регулирования кредитного риска банка

3.1. Анализ методики ОАО «Альфа-Банк»

по оценке финансово-хозяйственной деятельности заемщика

В 2015 году принципиально новым для ОАО «Альфа-Банк» стала возможность самостоятельного (без участия Головного банка) кредитования юридических лиц, в рамках установленного для филиала размера лимита. В 2015 году установлен лимит кредитования юридических лиц, в размере шестьдесят миллионов рублей.

До 2011 года все вопросы, касающиеся кредитования курировались Головным банком. Кредитующее подразделение филиала рассматривало вопрос о возможности предоставления кредита потенциальному заемщику на основании подходов к кредитованию имеющихся в банке и в случае удовлетворения заемщика основным требованиям направляло кредитную заявку, а так же пакет документов, удостоверяющих правовой статус заемщика в Головной банк для принятия по ней окончательного решения. В случае положительного решения по заявке, полученного из Головного банка, филиал запрашивал необходимые документы с заемщика для проведения более подробного анализа финансово-хозяйственной деятельности клиента. Которые после изучения кредитующим подразделением филиала так же направлялись в Головной банк. На основании анализа филиала, а так же руководствуясь собственными исследованиями Головной банк мог вносить изменения, касающиеся основных параметров кредитной сделки, или же отказать в удовлетворении кредитной заявки, кроме того в процессе анализа документов потенциального заемщика кредитный департамент Головного банка мог запросить дополнительные сведения о кредите. Разумеется, такой порядок рассмотрения возможности предоставления кредита по каждому заемщику занимал большое количество времени и ресурсов, особенно если принять во внимание часовую разницу между Москвой (где находится Головной банк) и Читой, а так же большое количество филиалов, расположенных по всей стране и работающих по такой же схеме. Указанные факторы не редко приводили к отказу клиента кредитоваться в банке, причем отказ имел место как на этапе переговоров, когда клиент, только узнавал условия кредитования, так и на этапе обработки кредитной заявки, когда подразделениями банка уже была проведена значительная работа.

Поэтому в 2011 году для всех филиалов ОАО «Альфа-Банк» были установлены лимиты кредитования, а так же список предприятий по отраслям и организационно-правовым формам, в рамках которых филиал может самостоятельно принимать решение об удовлетворении кредитной заявки, а так же устанавливать параметры кредитной сделки, в соответствии с общими подходами к кредитованию в ОАО «Альфа-Банк».

В связи с вышесказанным важной задачей является выработка системы оценки заемщика, обеспечивающая выявление и минимизацию кредитного риска и не противоречащая основным методикам имеющимся в ОАО «Альфа-Банк».

Таким образом, основной задачей кредитующего подразделения филиала на сегодняшний день является разработка собственной схемы по оценке кредитного риска, не менее важным здесь является организация эффективного взаимодействия кредитующего подразделения с другими внутренними службами: юридическим отделом, службой безопасности. За основу взята внутренняя методика банка по оценке качества ссуды. Следуя этой методике, возможно оценить кредитный риск по только полученной заявке, так и по уже выданным кредитам.

Как уже говорилось во второй главе данной работы, оценка производится по трем основным направлениям: деловая репутация заемщика, финансовое состояние заемщика, а так же качество обслуживания долга.

Так как оценка деловой репутации является наиболее субъективным элементом анализа, а возможность оценить качество обслуживания долга появляется только при наличии кредитной истории в обслуживающем банке, то особое внимание следует уделить оценке финансового состояния заемщика.

Имеющаяся в банке методика анализа финансово-хозяйственной деятельности дает подробную инструкцию по определению класса кредитоспособности заемщика. Кредитоспособность является основной характеристикой клиента при определении принятии решения о предоставлении кредита и показывает возможность заемщика своевременно и в полном объеме выполнять свои обязательства перед кредитором.

Методические рекомендации банка к анализу финансово-хозяйственной деятельности клиента основываются на расчете группы коэффициентов:

- Коэффициент быстрой ликвидности;

- Коэффициент покрытия;

- Коэффициент финансовой независимости;

- Коэффициент обеспеченности оборотных активов собственным оборотным капиталом;

- Коэффициент оборачиваемости оборотных активов;

- Коэффициент рентабельности деятельности.

В зависимости от отраслевой принадлежности клиента существуют нормативные значения для каждого из названных коэффициентов. После расчета показателей каждому присваивается рейтинг, по сумме которых определяется класс кредитоспособности.

Минусом данной методики является то, что она не дает объективной оценки кредитоспособности. Так, например предприятие, имея отрицательный показатель рентабельности, но при условии, что значения всех остальных коэффициентов попадают в нормативные диапазоны, получает достаточно высокий класс кредитоспособности: первый или второй. Поэтому главным минусом методики является возможность компенсации плохих показателей за счет хороших.

Рассмотрим данную методику более подробно: коэффициент рентабельности в экономическом смысле является показателем прибыльности и характеризует эффективность всей хозяйственной деятельности предприятия. Поэтому если у потенциального клиента на протяжении нескольких отчетных периодов наблюдается снижение этого коэффициента, а особенно если его значение — отрицательная величина, это говорит об убыточности деятельности и является тревожным знаком для банка. Если одновременно с этим у предприятия наблюдается рост значения коэффициента покрытия, то это может быть признаком иммобилизации собственных источников, что так же оценивается отрицательно. Однако методика отразит такое положение следующим образом: за низкий коэффициент рентабельности будет присвоено незначительное количество баллов, а за высокий показатель коэффициента покрытия — большое количество баллов, компенсирующее в итоге балы за коэффициент рентабельности.

Таким образом, при оценке кредитоспособности и расчете основных показателей кредитный работник должен не только оценивать итоговый показатель кредитоспособности присвоенный согласно методике, но и рассматривать причины изменения значений коэффициентов, а так же причинно-следственные связи повлекшие их. Анализ факторов, изменивших уровень коэффициентов и показателей, должен являться обязательным элементом оценки кредитоспособности клиента коммерческого банка. В качестве основных направлений этого анализа можно выделить:

- Анализ влияния ликвидных средств в целом и их элементов на основании коэффициентов ликвидности и покрытия;

- Оценку изменения коэффициента покрытия под влиянием нормируемых активов;

- Изучение изменения структуры долговых обязательств и ее воздействия на коэффициенты ликвидности и покрытия;

- Анализ факторов, определивших рост или снижение показателя обеспеченности собственными средствами;

- Оценку показателя обеспеченности собственными средствами с позиции достаточности собственных средств клиента;

Анализ факторов изменения уровня коэффициентов и показателей кредитоспособности позволяет более точно определить класс кредитоспособности, а также выработать условия по данному классу.

Так же анализируя предприятие с отрицательным показателем рентабельности, допустившее в отчетном периоде убыток необходимо дополнительно запрашивать с клиента план мероприятий по возмещению образовавшихся убытков.

Кроме того, данная методика не способна объективно оценивать заемщиков, принадлежащих к различным отраслям экономики. Так для промышленных предприятий и предприятий, работающих, в сфере розничной и оптовой торговли набор коэффициентов не может быть одинаков. Прежде всего, причина кроется в принципиальном различии в составе активов для названных групп предприятий.

Так, например, по предприятиям розничной торговли расчет коэффициента быстрой ликвидности вовсе не имеет смысла, так как для его расчета принимаются наиболее ликвидные активы, а именно: денежные средства на расчетных счетах, денежные средства в кассе, товары отгруженные, вложения в государственные и муниципальные ценные бумаги (на основании расшифровки по счетам 58, 06), дебиторская задолженность, платежи по которой ожидаются в течении 12 месяцев после отчетной даты, уменьшенная на величину просроченной дебиторской задолженности. Сам же коэффициент предназначен для оценки способности заемщика высвободить из хозяйственного оборота денежные средства и средства из расчетов, чтобы погасить краткосрочные долговые обязательства, в том числе кредиты банка. Но для названной группы предприятий средства в расчетах, как правило, не значительны, такие предприятия обеспечивают выполнение краткосрочных обязательств за счет реализации товаров для перепродажи, которые относятся к ликвидным активам третьей группы.

Расчет коэффициента оборачиваемости активов так же не всегда способен дать объективную оценку предприятию в силу того, что предприятие может быть наделено индивидуальными характеристиками, не позволяющими выработать общие критерии по скорости оборачиваемости оборотных активов. Однако указанный коэффициент все же целесообразно рассчитывать при рассмотрении кредитной заявки для определения оптимального срока кредитования, особенно если речь идет о кредитовании на пополнение оборотных средств.

Поэтому при оценке кредитоспособности клиента целесообразно использовать не только основные, но и дополнительные показатели. В их числе могут быть показатели, характеризующие оборачиваемость запасов или средств в расчетах, долю ликвидных активов в общей сумме оборотных средств или соотношение ликвидных активов I класса и задолженности, уровень неплатежей за истекший период, эффективность производственного потенциала, доходность и прибыльность партнеров (например, кредитоспособность заказчика), среднюю продолжительность строительства, равномерность распределения дохода и т.д.

Кроме того необходимо обратить внимание на распределение весов значимости коэффициентов.

Как уже отмечалось выше коэффициент рентабельности является наиболее значимым показателем в деятельности любого предприятия, поэтому целесообразным по мнению автора является увеличение его веса при определении кредитоспособности. Перераспределение весов возможно за счет снижения веса коэффициента оборачиваемости оборотных активов. Это обусловлено тем, что данный показатель во многом зависит от особенностей ведения хозяйственной деятельности присущих каждому отдельно взятому заемщику.

Еще одним минусом методики по оценке финансово-хозяйственной деятельности клиента, применяемой в ОАО «Альфа-Банк», на мой взгляд является то, что в заключении работника кредитующего подразделения рекомендуется отображать структурный баланс заемщика, составленный по укрупненным статься активов и пассивов, сгруппированных по степени ликвидности и срочности.

Такая группировка статей баланса позволяет оценить структуру баланса предприятия, а так же его динамику и наглядно демонстрирует состав ликвидных активов, а так же структуру собственных и привлеченных средств. Однако она дает оценку баланса лишь по укрупненным статьям, не позволяя при этом увидеть изменения произошедшие внутри них. Поэтому целесообразно включать в заключение кредитного работника, непосредственно баланс, взятый минимум за пять отчетных периодов, с целью возможности сопоставления данных за аналогичные периоды, так как сравнение квартальных показателей баланса не дает возможности объективно оценить их для предприятий с выраженной сезонностью деятельности.

Таким образом методика, применяемая в банке хоть и дает подробное руководство к оценке финансового состояния заемщика, все же не является универсальной и не дает возможности объективной оценки любого заемщика. Поэтому при рассмотрении каждого отдельно взятого клиента необходимо проводить дополнительный анализ, учитывающий индивидуальные характеристики предприятия.

3.2. Регулирование кредитного риска в ОАО «Альфа-Банк»

Анализ кредитного портфеля филиала на предмет категорий качества ссуд показал что на конец 2015 года средний показатель качества ссуд как по юридическим, так и по физическим лицам ухудшился, что свидетельствует об ухудшении финансового состояния заемщиков. В 2015 году в портфеле банка увеличилось количество заемщиков имеющих четвертую и пятую категорию качества ссуды. Безусловно, одним из факторов, приведших к такому положению стал кризис 2014 года.

Такая ситуация не могла не отразится на работе банка. Прежде всего это отразилось на увеличении резерва на возможные потери по ссудам по каждому такому кредиту. Кроме того сложившаяся ситуация побудила к более активному контролю за заемщиками по которым категория качества в отчетном периоде снизилась. Для юридических лиц был дополнен список финансовой документации, обязательной для предоставления в банк для проведения текущего контроля, так же в обязательном порядке производится мониторинг финансового состояния залогодателей и поручителей по таким кредитам. Кроме сведений, предоставляемых в филиал самими клиентами, филиал в лице службы безопасности получает информацию из своих источников, бюро кредитных историй и проводит постоянный обзор СМИ. Говоря о работе службы безопасности банка хочется отметь, что обращаясь в бюро кредитных историй, не всегда приходится рассчитывать на получение достоверной и полной информации, бывают случаи что бюро предоставляет информацию о заемщике не отражающую реального положения. Поэтому при рассмотрении каждого конкретного заемщика филиала не ограничивается сведениями, полученными из бюро и пользуется альтернативными источниками. Прежде всего, эти меры, направлены на выявление случаев возбуждения судебных процессов в отношении заемщиков, их поручителей и залогодателей. Так же не реже одного раза в месяц филиал проводит выездную проверку залога с целью контроля за его сохранностью, соответствием заявленным в документах, предоставляемых в банк количественным и качественным характеристикам. По результатам таких проверок составляются акты проверки заложенного имущества, подшиваемые в досье заемщика.

В целях контроля над уровнем кредитного риска нельзя не уделить внимание еще одной проблеме, которая приобрела особую актуальность в связи с установлением лимитов кредитования. Филиал столкнулся еще с одной задачей: если раньше кредитный договор, составленный в филиале отправлялся на согласование в Генеральную дирекцию, то теперь филиал, руководствуясь типовыми формами, самостоятельно составляет все договора и принимает решение о включении или исключении некоторых пунктов договора в соответствии с этими типовыми формами. Поэтому необходимо особое внимание уделить составлению кредитного договора. Как показывает опыт, работник кредитующего подразделения нередко сталкивается с проблемой плохой дисциплины клиента в части своевременного предоставления полного пакета испрашиваемых документов, что приводит к затруднению при проведении мониторинга финансового состояния заемщика и затрудняет оценку кредитного риска. С целью решения данной проблемы целесообразно включить в кредитный договор пункты, содержащие дисциплинирующие меры, такие например как: штраф за несвоевременное предоставление финансовой отчетности; штраф за не уведомление или не своевременное уведомление банка о произошедших изменениях в составе участников (акционеров) предприятия, об изменениях, произошедших в органах управления предприятием или реквизитах предприятия; штраф за досрочное гашение кредита без уведомления или без своевременного уведомления. Упомянутые выше типовые формы кредитного договора предусматривают названные штрафы, однако право принятия решения о целесообразности их включения в кредитный договор остается за филиалом. На мой взгляд, нельзя пренебрегать этими условиями и необходимо включать их в кредитный договор, особенно если речь идет о новом клиенте банка, не имеющем кредитной истории в ОАО «Альфа-Банк». Кроме того в целях поощрения и укрепления лояльности клиентов к банку уже имеющих положительную историю в банке и зарекомендовавших себя как добросовестные заемщики при повторном обращении за кредитом или клиентов давно обслуживающихся в банке указанные штрафы можно не включать или устанавливать по ним меньшие ставки. Такой подход должен укрепить платежную дисциплину и повысить лояльность клиентов банка.

Крайне важно при рассмотрении кредитной заявки обращать внимание на источники погашения ссудной задолженности, указанные клиентом. Так если в качестве источников погашения задолженности указаны, например средства от продажи активов заемщика, или финансирование другим кредитором, то существует большая вероятность того, что кредит будет проблемным, а значительная часть таких ссуд в банковском портфеле может свидетельствовать о потенциальных кредитных проблемах в портфеле. В таких случаях кредитование возможно, только в том случае, если в качестве залога у банка находятся денежные средства или другое высоколиквидное обеспечение, надлежащим образом оформленное и с адекватным дисконтом.

Еще одним направлением в регулировании кредитного риска ОАО «Альфа-Банк» является работа с проблемными кредитами. Имеющаяся в банке просроченная ссудная задолженность как указано во второй главе данной работы, на 94,78% состоит из задолженности юридических лиц, и составляет на 01.01.2016 г.96 567 699 555,00 руб. При этом при этом имеющаяся просроченная ссудная задолженность сложилась за счет двух заемщиков. Одним, из которых является индивидуальным предпринимателем — сумма задолженности на 01.01.2016 г. составила 226323000,00 руб., второй имеет организационно — правовую форму Общества с ограниченной ответственностью — сумма задолженности 1 986 567 699, 00 руб.

Что касается первого заемщика, то филиалом был подан иск в суд о взыскании просроченной задолженности. На данном этапе заемщик объявлен в розыск.

По второму кредиту ведется работа, к заемщику применяются процедуры, предусмотренные Порядком работы с проблемными кредитами ОАО «Альфа-Банк», с целью решения вопроса в досудебном порядке. Рассмотрим ситуацию более подробно:

Договор кредитной линии с вышеупомянутым обществом с ограниченной ответственностью был подписан 03.08.2014 г. на сумму 200 000 000, 00 (Двести миллионов рублей) сроком действия до 05 июля 2017 года. Необходимо отметить, что предприятие является строго отраслевым и имеет основным своим видом деятельности строительство жилых объектов. Поэтому финансовый кризис 2014 года, затронувший все предприятия данной отрасли, самым неблагоприятным образом повлиял на платежеспособность заемщика. В апреле 2015 года была проведена пролонгация срока возврата кредита на срок до 20 июня 2017 года.

В связи с вступлением в действие внутренней методики формирования в ОАО «Альфа-Банк» резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности с 25 декабря 2016 года была проведена реклассификация ссуды. В результате, которой ссуде была присвоена пятая категория качества и процент резервирования составил 100%.

Согласно инструкциям банка, по данному кредиту проводится постоянный контроль за финансовым состоянием заемщика, а так же его поручителей. Результаты которого дают основания полагать, что задолженность все таки будет гаситься. Кроме того Правительством Забайкальского края ведется разработка программы ввода объектов жилья незавершенного строительства, с направлением средств, предусмотренных в федеральных и Краевых программах по обеспечению жильем ветеранов, участников ВОВ, переселению из ветхого жилья военных и т.д. на завершение данных объектов. Программу планируется запустить в 2011 году. Правительством Забайкальского края уже отобраны объекты незавершенного строительства, для приобретения согласно федеральным и краевым программам, заказчиком по которым является один из поручителей заемщика. Кроме того заемщиком проводится работа по поиску стратегического инвестора для завершения строительства начатых объектов, а так же филиал совместно с заемщиком и поручителями проводит работу по поиску потенциальных покупателей залогового имущества и активов поручителей.

Для решения в досудебном порядке вопроса по гашению задолженности по кредитной линии возможно рассмотреть вопрос о предоставлении второй пролонгации по договору. Необходимо отметить, что внутренние нормативные документы банка предусматривают возможность предоставления двух пролонгаций по одному кредиту в исключительных случаях и при условии предоставления заемщиком в банк обоснований достаточных для рассмотрения вопроса о пролонгации, а так же вынесения работником кредитующего подразделения соответствующего заключения.

Что касается просроченной задолженности по кредитам, предоставленным физическим лицам, то ее доля в структуре общей задолженности не велика и имеет тенденцию к снижению. Прежде всего, на величину просроченной задолженности физических лиц влияет кредитная политика банка, в соответствии с которой филиалы кредитуют работников, только тех компаний, которые прошли аккредитацию банка, что несомненно открывает доступ к более полной и достоверной информации о доходах клиента минимизирует кредитный риск. По заемщикам, которые все же вышли на просроченную задолженность ведется постоянная работа сотрудников кредитующего и юридического подразделений. В частности к методам работы с проблемной задолженностью относится контроль за должниками и сохранение постоянного контакта с ними, с этой целью работником совершается ежемесячный обзвон клиентов. В случае невозможности решения вопроса во внесудебном порядке, например в случаях, когда клиент не выходит на связь с банком, филиал вынужден обращаться к судебным приставам.

3.3. Разработка рекомендаций по выбору оптимального графика платежей с целью снижения банковских рисков

График платежей (график погашения кредита) — документ, с указанием сроков (точных дат), в которые клиент (заемщик) обязан производить выплаты процентов и основной суммы по полученному кредиту. Этот документ выдается на руки заемщику вместе с подписанным кредитным договором.

Кредитный договор является особой, самостоятельной разновидностью договора займа. Именно это обстоятельство дает возможность в субсидиарном порядке применять для его регулирования правила о займе, если иное не вытекает из существа кредитного договора (п.2 ст.819 ГК).

Большинство участников имущественного оборота, прежде всего профессиональные предприниматели, испытывают постоянную потребность в денежном кредите. Ее удовлетворение в рамках договора займа невозможно, так как он носит реальный характер и не может создать у заемщика уверенности в получении денег в нужный ему момент, поскольку заимодавца невозможно принудить к выдаче займа. Поэтому финансовый рынок, в рамках которого, по сути, осуществляется «торговля деньгами», нуждается в другом договоре консенсуального характера. Данное обстоятельство и предопределило появление относительно самостоятельного кредитного договора (в рамках общего института кредитных или заемных обязательств).

По кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму с процентами (п.1 ст.819 ГК).

По своей юридической природе кредитный договор является консенсуальным, возмездным и двусторонним. В отличие от договора займа он вступает в силу уже в момент достижения сторонами соответствующего соглашения, до реальной передачи денег заемщику (тем более что во многих случаях такая передача производится периодически, а не однократно). Это дает возможность заемщику при необходимости понудить кредитора к выдаче кредита, что исключается в заемных отношениях.

От договора займа кредитный договор отличается также по субъектному составу. В роли кредитора (заимодавца) здесь может выступать только банк или иная кредитная организация, имеющая соответствующую лицензию Центрального банка РФ на совершение таких операций. Иные субъекты гражданского права лишены возможности предоставлять кредиты по кредитному договору и могут выступать лишь в роли заемщиков.

Предметом кредитного договора могут быть только деньги, но не вещи. Более того, выдача большинства кредитов осуществляется в безналичной форме, т.е. предметом кредитных отношений становятся права требования, а не деньги в виде денежных купюр (вещей). Именно поэтому закон говорит о предоставлении кредита в виде «денежных средств» (п.1 ст.819 ГК), а не «денег или других вещей» (п.1 ст.807 ГК), как это имеет место в договоре займа. Таким образом, предметом кредитного договора являются безналичные деньги («денежные средства»), т.е. права требования, а не вещи. Если же в договоре речь идет об обязанности предоставить в кредит вещи (определенные родовыми признаками), а не деньги, то такой договор подпадает под действие специальных норм о товарном кредите (ст.822 ГК).

Следовательно, кредитный договор и по субъектному составу, и по предмету имеет более узкую сферу применения, чем договор займа. Кроме того, и к его оформлению предъявляются более жесткие требования. Согласно ст.820 ГК он должен быть заключен в письменной форме под страхом признания его ничтожным, что вовсе не требуется для договоров займа.

Наконец, кредитный договор в отличие от договора займа всегда является возмездным. Вознаграждение кредитору определяется в виде процентов, начисленных на сумму кредита за все время его фактического использования. Размер таких процентов определяется договором, а при отсутствии в нем специальных указаний — по правилам п.1 ст.809 ГК, т.е. по ставке рефинансирования.

Несоблюдение заемщиком (клиентом) графика платежей приводит к нежелательным последствиям, в частности к наложению штрафных санкций, и наносит ущерб кредитной истории заемщика.

Заемщик при выборе кредитной программы должен знать, по какой схеме он будет погашать кредит: аннуитетными платежами — ежемесячно равными частями, включающие в себя сумму долга и проценты или дифференцированными (уменьшающимися) частями, процент начисляется на остаток задолженности.

Сегодня в мировой практике используется не менее десятка видов процентных ставок и способов начисления процентов по кредитам. Российские банки обычно предлагают своим заемщикам два способа погашения кредита: ежемесячные аннуитетные платежи и дифференцированные выплаты по фактическому остатку.

Ежемесячный аннуитетный платеж — это постоянная сумма, которую заемщик каждый месяц отдает банку. Он складывается из двух составляющих: возвращения основного долга и начисленных процентов. В начале выплат в структуре ежемесячного платежа основная доля — проценты, и незначительная — выплаты основного долга. В финале все изменяется с точностью до наоборот: в структуре аннуитетного платежа преобладает уже погашение основного долга.

Ежемесячный дифференцированный платеж также складывается из двух составляющих — возвращения «тела» кредита и процентных выплат. Сумму кредита делят на количество месяцев, в течение которых она будет погашаться: это и есть ежемесячное погашение основного долга. Проценты начисляются на остаток. Так как сумма долга постоянно уменьшается, уменьшается и размер процентных выплат. Следовательно, сокращается и ежемесячный платеж. Поэтому иногда вместо определения «дифференцированные платежи» говорят «уменьшающиеся».

С арифметической точки зрения дифференцированные платежи, как правило, выгоднее для заемщика. Причина проста: в этом случае «тело» долга уменьшается быстрее, что и способствует минимизации процентных выплат.

С целью обеспечения возврата выданной ссуды ОАО «Альфа-Банк» для ООО «Вира-плюс» определим наиболее приемлемый график погашения кредита.

ООО «Вира-плюс» планирует взять кредит (под обеспечение) в размере 5 миллионов рублей, сроком на 12 месяцев, процентная ставка составляет 14 процентов годовых. Банку требуется определить наиболее приемлемый график погашения кредита.

Вид кредитного продукта — кредит на пополнение оборотных средств.

Рассмотрим три варианта графика погашения кредита и определим наиболее приемлемый для предприятия и банка.

Вариант 1. Банк кредитует предприятие с ежемесячным погашением части основного долга и процента по нему.

Таблица 3.1. График погашения кредита, тыс. рублей

| Дата | Сумма кредита | % ставка | Сумма % выплаты за кредит | Сумма выплаты основного долга | Ежемесячные выплаты |

| 01.10.10 | 5000 | 14 | 59 | 417 | 476 |

| 01.11.10 | 4523,9 | 14 | 52 | 417 | 469 |

| 01.12.10 | 4055,2 | 14 | 48 | 417 | 465 |

| 01.01.11 | 3590,3 | 14 | 41 | 417 | 458 |

| 01.02.11 | 3132,3 | 14 | 37 | 417 | 454 |

| 01.03.11 | 2678,4 | 14 | 32 | 417 | 449 |

| 01.04.11 | 2229,9 | 14 | 26 | 417 | 442 |

| 01.05.11 | 1787,5 | 14 | 21 | 417 | 438 |

| 01.06.11 | 1349,6 | 14 | 16 | 417 | 432 |

| 01.07.11 | 917,4 | 14 | 11 | 417 | 428 |

| 01.08.11 | 489,9 | 14 | 6 | 417 | 422 |

| 01.09.11 | 67,4 | 14 | 1 | 417 | 417 |

| итого | — | — | 350 | 5000 | 5350 |

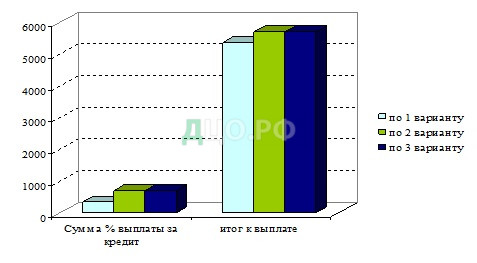

Как видно из графика погашения кредита итог к выплате составляет 5350,00 тыс. рублей. Первоначальная сумма кредита составляла 5 000,00 тыс. рублей, используя данную схему предприятие выплатит сумму процентов в сумме 350,00 тыс. рублей.

Вариант 2

Банк кредитует предприятие по следующей схеме возврата кредита: предприятие ежемесячно выплачивает процент по кредиту, а по истечению срока договора кредитования выплачивает всю сумму кредита и процент за последний месяц выплаты кредита. Расчет графика кредитования приведен в таблице 3.2.

Таблица 3.2. График погашения кредита, тыс. рублей

| Дата | Сумма кредита | % ставка | Сумма % выплаты за кредит | Сумма выплаты основного долга | Ежемесячные выплаты |

| 01.10.10 | 5 000 | 14 | 59 | — | 59 |

| 01.11.10 | 5 000 | 14 | 58 | — | 58 |

| 01.12.10 | 5 000 | 14 | 59 | — | 59 |

| 01.01.11 | 5 000 | 14 | 58 | — | 58 |

| 01.02.11 | 5 000 | 14 | 59 | — | 59 |

| 01.03.11 | 5 000 | 14 | 59 | — | 59 |

| 01.04.11 | 5 000 | 14 | 58 | — | 58 |

| 01.05.11 | 5 000 | 14 | 59 | — | 59 |

| 01.06.11 | 5 000 | 14 | 58 | — | 58 |

| 01.07.11 | 5 000 | 14 | 59 | — | 59 |

| 01.08.11 | 5 000 | 14 | 59 | — | 59 |

| 01.09.11 | 5 000 | 14 | 54 | 5000 | 5054 |

| итого | — | — | 700 | 5000 | 5 700 |

Как видно из графика погашения кредита по окончанию договора кредитования предприятие должно выплатит банку 5 700,00 тыс. рублей.

Применяя данную схему погашения кредита, предприятие выплачивает банку проценты в сумме 700,00 тыс. рублей.

По третьему варианту ОАО «Альфа-Банк» кредитует предприятие по следующей схеме возврата кредита: возобновляемый гибкий кредит с поквартальной выплатой основного долга и с ежемесячным погашением процентов по его основной части (таблица 3.3).

Таблица 3.3. Схема возврата кредита

| Дата | Сумма кредита | Процентная ставка | Сумма % выплаты за кредит | Сумма выплаты основного долга | Ежемесячные выплаты |

| 01.10.10 | 5 000 | 14 | 59 | — | 59 |

| 01.11.10 | 5 000 | 14 | 58 | — | 58 |

| 01.12.10 | 5 000 | 14 | 59 | 1 250 | 1309 |

| 01.01.11 | 5 000 | 14 | 58 | — | 58 |

| 01.02.11 | 5 000 | 14 | 59 | — | 59 |

| 01.03.11 | 5 000 | 14 | 59 | 1 250 | 1309 |

| 01.04.11 | 5 000 | 14 | 58 | — | 58 |

| 01.05.11 | 5 000 | 14 | 59 | — | 59 |

| 01.06.11 | 5 000 | 14 | 58 | 1 250 | 1308 |

| 01.07.11 | 5 000 | 14 | 59 | — | 59 |

| 01.08.11 | 5 000 | 14 | 59 | — | 59 |

| 01.09.11 | 5 000 | 14 | 54 | 1 250 | 1304 |

| Итого | — | — | 700 | — | 5700 |

Как видно из графика погашения кредита по окончанию срока действия кредитного договора предприятие должно выплатить банку 5700,00 тыс. рублей. Используя данную схему, предприятие выплатит процентов в сумме 700,00 тыс. рублей.

Рассчитав три графика погашения кредита наглядно видно, что для предприятия выгоден первый вариант погашения кредита, в этом случае процентные выплаты составят 350,00 тыс. рублей. Такой вариант погашения кредита в основном используется в банках, этот вариант является наименее рискованным для банка, так как предприятие ежемесячно уменьшает свой долг перед банком, следовательно, с каждым месяцем уменьшается риск непогашения кредита. Таким образом, ежемесячное погашение фиксированной суммы кредита и процента по нему, наиболее выгодно и наименее рискованно для банка.

Просчитав, второй вариант погашения кредита мы видим, что он достаточно прибыльный с точки зрения банка, но в свою очередь он достаточно рискованный, так как возможно, что по окончанию срока кредита предприятие не сможет накопить и выплатить сразу всю сумму кредита и процент за последний месяц. Но этот вариант может быть, принят в том случае, если предприятие внедряет новую технологию производства, и у предприятия будет достаточно хорошие поручители и залогодатели.

Третий вариант графика погашения кредита для предприятия является хорошим, так как предприятие выплачивает основную сумму долга один раз в квартал, а ежемесячно только проценты. Это способствует увеличению оборотных средств за счет увеличения среднемесячной прибыли.

С точки зрения банка третий вариант погашения кредита выгоден как для ООО «Вира-плюс» так и для самого ОАО «Альфа-Банк», этот вариант не слишком рискованный для банка, а также отвечает всем законодательным требованиям по налогообложению прибыли банков с выданных кредитов. Этот вариант погашения кредита наиболее оптимален для представленного предприятия, а так же для предприятий данной отрасли.

Заключение

Подводя итог проделанной работе можно сделать следующие выводы: кредитный риск банка является неотъемлемой частью банковской деятельности и заслуживает особого внимания.

Несмотря на то, что кредитный риск является наиболее характерным риском банка, методы работы с ним требуют постоянного совершенствования, что находит свое выражение в постоянно растущем интересе к данной проблеме со стороны банков.

В процессе написания данной работы автором были изучены методы оценки и регулирования кредитного риска, практикуемые в отечественной и зарубежной банковской практике. На основании чего можно сделать вывод, что существуют различные подходы к работе с кредитным риском. Однако различия характерны не только для различных стран, к такому же выводу можно придти, если сравнивать методы работы с риском среди отечественных банков. Каждая кредитная организация имеет присущие ей особенности оценки кредитного риска. В первую очередь в связи с этим связана закрытость некоторой информации от внешних пользователей, например информации о применяемых скоринговых системах.

Таким образом, проблемы оценки кредитного риска существуют как на уровне банковского сектора в целом, так и на уровне отдельно взятого банка.

По результатам анализа кредитного риска ОАО «Альфа -Банк» можно констатировать тот факт, что методика оценки кредитоспособности заемщика нуждается в совершенствовании, а так же необходимо активизировать работу с проблемными кредитами юридических лиц. Направления совершенствования работы с кредитным риском изложенные в третьей главе, по мнению автора, помогут более объективно оценивать кредитный риск при первоначальном рассмотрении кредитной заявки, что в дальнейшем благотворно скажется на качестве кредитного портфеля, а так же повысит платежную дисциплину клиентов.

Список литературы

- Положение «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» №254-П от 26.03.2004 (в редакции от 04.12.2015)

- Акишин П.В., Основы системы управления банковскими рисками // Финансы и кредит — 2016. — №13

- Балабанов И.Т. Валютный рынок и валютные операции в России. // М.: Финансы и статистика, 2016. — 240 с.

- Ковалев П.П., Концептуальные вопросы управления кредитными рисками // Управление финансовыми рисками. — 2016 — № 4 — с.13

- Колесников В.И. Банковское дело: Учебник. — 4-е изд., перераб. и доп. // М.: Финансы и статистика, 2016. — 464 с.

- Колпакова Г.М. Финансы. Денежное обращение. Кредит: Учебное пособие. — 2-е изд., перераб. и доп. // М.: Финансы и статистика, 2016. — 496 с.

- Лаврушин О.И., Банковские риски / Уч. пособие — М.: Кнорус, 2016. — 232 с — ISBN — 5-85971-602-8

- Лаврушин О.И. Деньги. Кредит. Банки. — 2 — е изд., перераб. и доп. — М.: «Финансы и статистика», 2016. — 460 с.

- Лисиченко Д.В., Основные факторы кредитного риска при потребительском кредитовании. // Финансы и кредит. — 2015. — № 2

- Лобанова Т.Н. Специализированный обучающий кейс-курс <http://spisok-literaturi.ru/details/banki-organizatsiya-i-personal-sovremennaya-kontseptsiya-upravleniya-spetsializirovannyiy-obuchayuschiy-keys-kurs.html>. Современная концепция управления. // Банки: организация и персонал.

- Масленченков Ю.С. Экономика банка по управлению финансовой деятельностью банка / Ю.С. Масленченков, А.П. Дубанков. — М.: БДЦ-пресс, 2016. — 123 с.

- Машенский А.Б., Перечень и содержание решаемых задач при управлении банковским кредитным риском. // Финансы и кредит. — 2015. — №5

- Мельников А.Г. О необходимости целостной системы гарантирования вкладов и ликвидации банков. // Деньги и кредит, №10, 2016

- Пантелеева В.Б., Кисляков С.Е., Взаимосвязь оценки кредитоспособности заемщикаи банковских рисков // Экономика и финансы. — М., 2016. № 6 С.33.

- Пономарева Н.А., Система раннего предупреждения в управлении кредитным риском банка. // Банковское дело. — 2014. — № 7

- Пономарев А.Ю., Управление рисками кредитования малого бизнеса. // Банковское дело. — 2016. — № 5

- Попов Л.А., Совершенствование методов управления кредитными рисками в Российских коммерческих банках: Автореферат Канд. Наук; экономические науки — М. 2016 — с.5.

- Романовский М.В., Врублевкая О.В. Финансы, денежное обращение и кредит: Учебник. — М.: Юрайт — Издат, 2015. — 543 с.

- Синдеев С.И., Принципы управления рисками банка. // Бухгалтерия и банки — 2014. — № 12

- Жарковская Е.П. Банковское дело: Курс лекций / Е.П. Жарковская, И.О. Арендс. — М.: Омега-Л, 2015. — 289 с.

- http://www.bankir.ru

- http://www.bankclab.ru

- http://www.cbr.ru

- http://www.orioncom.ru